- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

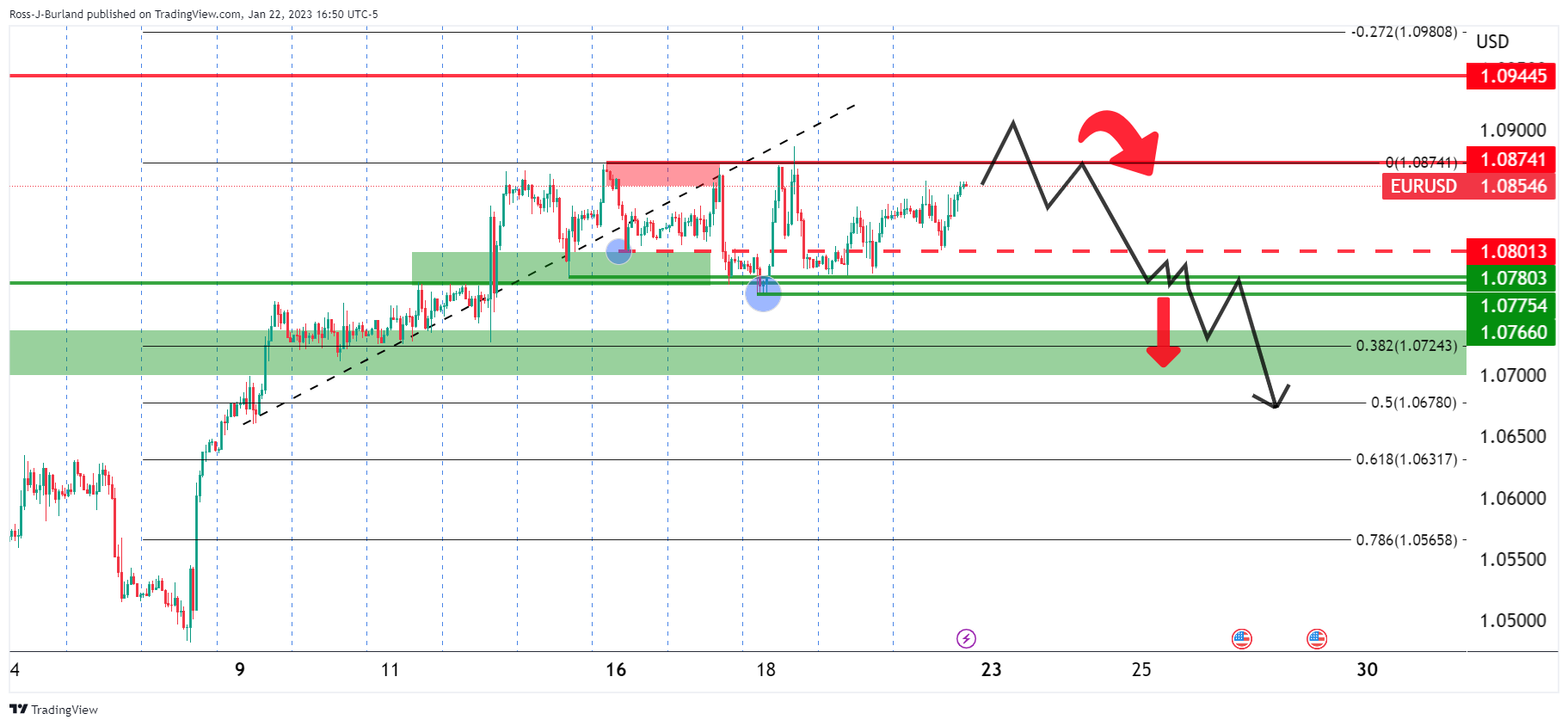

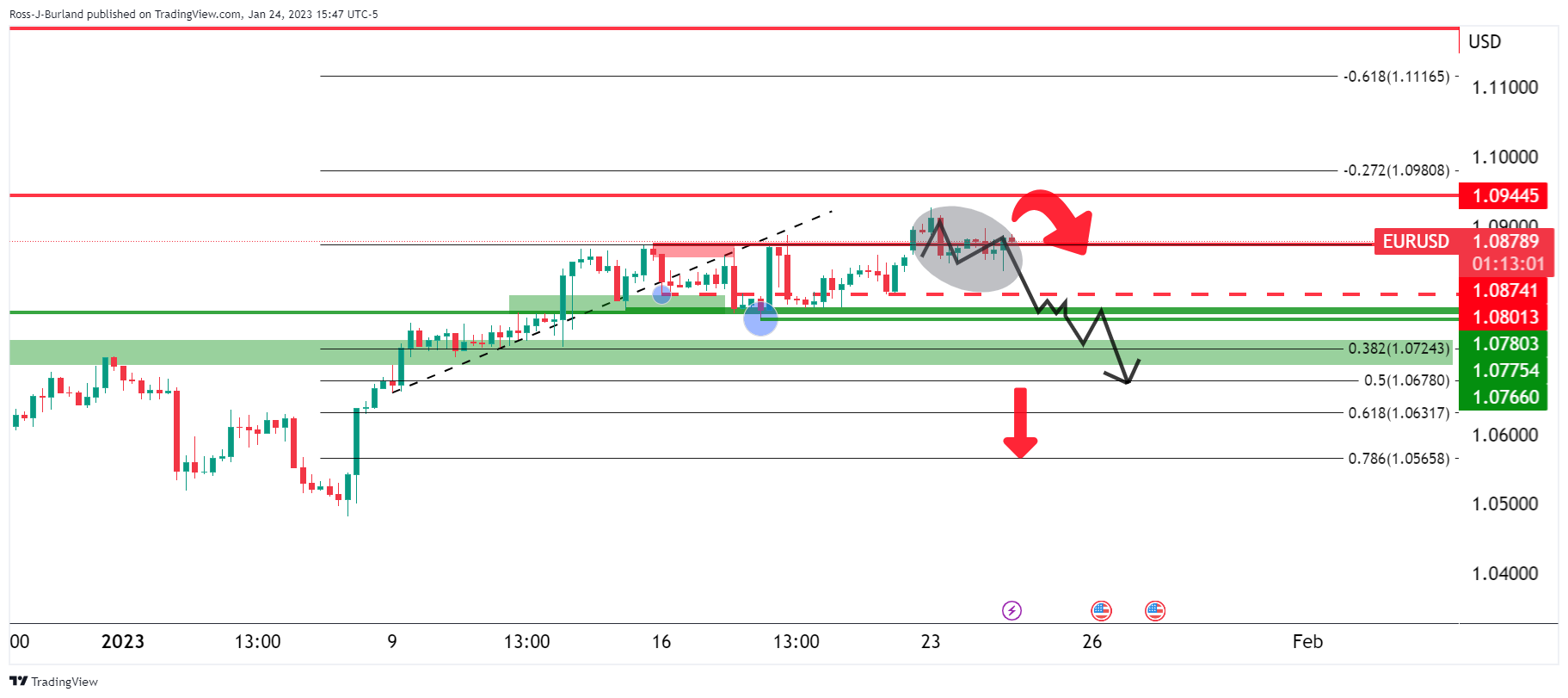

- La recuperación alcista del EUR/USD se ha moderado y está en juego un patrón de techo.

- La tendencia es bajista mientras el EUR/USD se mantenga por debajo de 1.0950.

Según el análisis previo a la apertura de esta semana, cuando Reuters informó de que los funcionarios del Banco Central Europeo (BCE) sugerían que el BCE subiría los tipos de interés en 50 puntos básicos tanto en febrero como en marzo y que seguiría subiendo los tipos en los meses siguientes, el euro se ha ceñido al esquema previsto de la siguiente manera:

Análisis previo del EUR/USD

(El esquema bajista podría estar en marcha)

Se afirmaba que el euro estaba en la pelea de bar, picando alrededor del soporte y la resistencia. El análisis argumentaba que si los alcistas se comprometen, entonces los 1.0870/90 y potencialmente el nivel psicológico de 1.09 podrían ser atractivos para los bajistas que están a la espera de una prima para las primeras sesiones de la semana.

Actualización del EUR/USD

La recuperación alcista se ha desvanecido. Sin embargo, todavía queda mucho hasta que se produzcan los eventos críticos del calendario de EE.UU. y el dólar estadounidense sigue limitado por la resistencia. No obstante, el EUR/USD sigue un patrón de máximos y la tendencia es bajista por debajo de 1.0950.

- El AUD/USD prolongó su recuperación a tres días consecutivos, aunque los datos de inflación australianos del miércoles podrían hacer tambalear el barco.

- Los índices PMI globales de S&P de EE.UU. se mantuvieron en territorio de contracción, pero fueron mejores de lo esperado.

- Análisis del precio del AUD/USD: Extender su tendencia alcista una vez que recupere 0.7070.

El par AUD/USD se mantiene firme a última hora de la sesión neoyorquina, aunque el ánimo mixto de los mercados mantiene a los operadores atentos a los activos refugio. El dólar estadounidense (USD) ha recuperado algo de terreno a última hora de la sesión, lo que ha frenado el avance constante del AUD/USD. En el momento de escribir estas líneas, el AUD/USD cotiza en 0.7045.

El AUD/USD sube con fuerza antes de los datos de inflación de Australia

Wall Street se mantiene mixto, como muestra el Dow Jones de Industrias, que se mantiene firme, mientras que el S&P500 y el Nasdaq fluctúan. En el calendario económico estadounidense destaca el informe de actividad empresarial publicado por S&P Global. Los PMI estadounidenses de diciembre mejoraron, con el PMI de servicios saltando hasta 46.6 frente a 44.7 esperado, mientras que el PMI de manufactura avanzó hasta 46.8 frente a 46.2 estimado.

El S&P Global Composite, que mide ambos índices, subió a 46.6, por encima de los 45 previstos. Hay que decir que, aunque la actividad empresarial sigue deteriorándose en la economía estadounidense, la tendencia a la baja se moderó un poco.

En el lado australiano, la agenda incluirá datos sobre la inflación. Según Reuters, las expectativas para el Índice de Precios al Consumo (IPC) para el primer trimestre son del 1.6%, mientras que en base anual, resultó en 7.5%. Los analistas de TD Securities señalaron que "la medida recortada que llamará más la atención. TD se sitúa en el 1.6% trimestral frente al RBA, y el consenso en el 1.5% trimestral. Nuestras previsiones apuntan a que el recorte anual alcanzará los niveles más altos desde 1990, con un 6.6%, frente al 6.5% del RBA y el consenso, por encima del 6.1% interanual anterior. Esperamos que el recorte anual se sitúe entre el 6.1% y el 6.5% para fijar una subida de 25 puntos básicos el mes que viene".

Análisis Técnico del AUD/USD

El gráfico diario del AUD/USD muestra al par con tendencia alcista. El par logró registrar ganancias en tres días consecutivos, aunque le costó superar el máximo diario del 18 de enero en 0.7063. No obstante, el sesgo del AUD/USD sigue siendo alcista por algunas razones: la Media Móvil Exponencial (EMA) de 20 días cruzó por encima de la EMA de 200 días, mientras que las EMA de 50 y 100 días se acercan. Además, el Índice de Fuerza relativa (RSI) se mantiene en territorio alcista. Por lo tanto, la primera resistencia del AUD/USD sería el máximo de 0.7063, seguido de 0.7100. Romper por encima expondría el máximo del 11 de agosto en 0.7136.

- El EUR/GBP encuentra aceptación por encima de las EMA de 20/50 días y de 0.8800.

- El máximo diario del 13 de enero en 0,.8897 será el próximo objetivo alcista si el EUR/GBP logra un cierre diario por encima de 0.8800.

El EUR/GBP alcanzó un nuevo máximo de cinco días en 0.8846, ya que los datos positivos de la Eurozona pesaron más que los malos PMI del Reino Unido, que reavivaron los temores recesivos entre los británicos. Por lo tanto, el EUR/GBP opera en 0.8823, subiendo un 0.50% desde su precio de apertura.

Análisis del precio del EUR/GBP: Perspectiva técnica

Tras tocar fondo en torno a 0,8721 el jueves pasado, el EUR/GBP logró tres jornadas consecutivas terminando con ganancias. Además, el EUR/GBP superó las medias móviles exponenciales (EMA) de 50 y 20 días, situadas en 0.8755 y 0.8792, respectivamente, lo que abre la puerta a nuevas subidas.

De cara al futuro, el EUR/GBP podría mantener las riendas por encima de 0.8800. Una vez logrado, el EUR/GBP podría desafiar el máximo diario del 13 de enero en 0.8897, antes de 0.8900. Si se supera este último, el par repuntaría hasta el máximo del 28 de septiembre en 0.9066.

Como escenario alternativo, el primer soporte del EUR/GBP sería 0.8800. Una vez roto, la EMA de 20 días en 0.8792 se pondría a prueba y podría permitir una continuación bajista hacia la EMA de 50 días en 0.8755, antes de una línea de tendencia de soporte alcista de un mes de antigüedad en 0.8740.

Niveles técnicos clave del EUR/GBP

- El GBP/USD alcanzó su mínimo diario tras la publicación de los PMI globales de S&P en EE.UU..

- La actividad empresarial en el Reino Unido reavivó los temores de recesión y debilitó la GBP.

- El mercado espera que el Banco de Inglaterra suba las tasas 50 puntos básicos el 2 de febrero - Encuesta RTRS.

El par GBP/USD desciende desde 1.2400 y cae hacia la zona de 1.2310 en medio de una sesión de ánimo mixto, mientras las acciones estadounidenses fluctúan entre alcistas y bajistas. Sin embargo, el dólar estadounidense (USD) pierde tracción y cede terreno, limitando la caída de la GBP/USD. En el momento de escribir estas líneas, el par GBP/USD se negocia en 1.2320 tras alcanzar un máximo de 1.2413.

GBP/USD descendió hasta 1.2260 tras unos PMI estadounidenses mejores de lo esperado y unos datos británicos débiles

Wall Street presenta un panorama mixto, pero es cuestión de tiempo que se vuelva positivo. S&P Global informó que los PMI de diciembre de Estados Unidos (EE.UU.) mejoraron, con un PMI de Servicios de 46.6 frente al 44.7 esperado, mientras que el de Manufactura subió un 46.8 frente al 46.2 estimado. El S&P Global Composite, que mide ambos índices, aumentó en 46.6, por encima de los 45 previstos. Aunque la actividad empresarial sigue mostrando deterioro en la economía estadounidense, la tendencia a la baja se moderó un poco.

Por otro lado, la actividad empresarial del Reino Unido decepcionó a los inversores, con una caída de la actividad empresarial a su tasa más rápida en dos años, según una encuesta de S&P Global/CIPS. "Las cifras del PMI de enero, más débiles de lo previsto, subrayan el riesgo de que el Reino Unido entre en recesión", declaró Chris Williamson, economista jefe de S&P Global.

Mientras tanto, una encuesta de Reuters mostró que 29 de 42 economistas estiman que el Banco de Inglaterra subirá la tasa de interés en 50 puntos básicos, hasta el 4%, el 2 de febrero, mientras que 13 estiman una subida de 25 puntos básicos. Además, los economistas esperan una tasa máxima del 4.25%.

Análisis Técnico GBP/USD

Técnicamente, el gráfico diario del GBP/USD sugiere que el par se está consolidando en torno a 1.2400, incapaz de apuntar más alto y probar la señal de 1.2500. Además, en los últimos dos días, los sucesivos mínimos más bajos han abierto la puerta a nuevas pérdidas. Cabe destacar que el par GBP/USD parece estar formando un doble techo. Sin embargo, GBP/USD necesitaría caer por debajo del mínimo diario del 6 de enero en 1.1841 para confirmar su validez.

Los niveles clave de soporte son 1,2300, la EMA de 20 días en 1.2222 y 1.2100. Por otro lado, los niveles clave de resistencia de la GBP/USD son 1.2400, seguido del máximo de 1.2454 y 1.2500.

El par GBP/USD cae hasta 1.23. Según informan los economistas de Scotiabank, el par podría ampliar su caída hasta el nivel de 1.22.

La política fiscal sigue siendo una debilidad potencial en las perspectivas de la GBP

"La debilidad intradía de la GBP por debajo del soporte en 1.2315 deja a la libra expuesta a una mayor debilidad - a menos que pueda estabilizarse y fortalecerse rápidamente."

"Después de dos pruebas de 1.2430/35 durante la semana pasada, una ruptura sostenida por debajo de 1.2315 desencadena un mini-doble techo en el gráfico intradía que implicaría más pérdidas de GBP a 1.22 durante la próxima semana más o menos."

"La política fiscal -y la participación de los inversores extranjeros en el mercado británico de gilts- sigue siendo un punto débil potencial en las perspectivas de la GBP."

Con la Fed a punto de no alcanzar las expectativas del mercado para la tasa máxima de los fondos federales, y la atención puesta en el ajuste de la política en otras economías avanzadas, los economistas de CIBC Capital Mercados esperan que el USD se debilite en 2023.

Caída del USD en 2023

"Vemos una modesta subida del dólar por posibles sorpresas en los datos que podrían inclinar los precios del mercado a favor de subidas de tasas de la Fed en el margen. Sin embargo, dejaríamos eso a un lado, ya que la próxima "reducción" a 25 puntos básicos de las subidas ha sido telegrafiada por el mercado por ahora."

"El dólar debería seguir bajo presión en los próximos trimestres, ya que la prolongada confrontación sobre el techo de la deuda provoca un aumento de la prima de valoración del dólar."

"Si a esto le añadimos un trasfondo mucho mejor fuera de Norteamérica, este año se perfila difícil para los alcistas del USD".

- El NZD/USD atrae a algunos vendedores intradía en medio de un modesto rebote desde un mínimo de varios meses.

- Los temores a una recesión afectan al sentimiento de riesgo y benefician al dólar, refugio seguro.

- Las apuestas a menores subidas de tipos de la Fed arrastran a la baja los rendimientos de los bonos estadounidenses y limitan las ganancias del dólar.

- Los operadores se fijan en los índices PMI de EE.UU. en busca de cierto impulso antes del informe trimestral del IPC de Nueva Zelanda del miércoles.

El par NZD/USD sigue luchando por superar el nivel psicológico clave 0.6500 y retrocede más de 50 pips desde el máximo de varios días alcanzado este martes.El par regresó al extremo inferior del rango diario, en torno a la región de 0.6480-0.6475, de cara a la sesión norteamericana, aunque parece difícil que se produzca un descenso significativo.

La preocupación por una recesión económica mundial más profunda frena el optimismo en los mercados, lo que se pone de manifiesto en la nueva caída de los mercados de renta variable. Esto, a su vez, ayuda a que el dólar, refugio seguro, se recupere modestamente de su mínimo de nueve meses y aleja algunos flujos del kiwi, sensible al riesgo. Dicho esto, las perspectivas de un endurecimiento menos agresivo de la política monetaria por parte de la Reserva Federal podrían limitar la subida del billete verde y prestar apoyo al par NZD/USD.

Los inversores parecen convencidos de que el banco central estadounidense suavizará su postura de línea dura ante los signos de relajación de las presiones inflacionistas. De hecho, los mercados prevén una subida de tipos de 25 puntos básicos al final de la reunión de política monetaria de la semana que viene. Esto, a su vez, ejerce cierta presión a la baja sobre los rendimientos de los bonos del Tesoro de EE.UU. y podría seguir pesando sobre el dólar. Los operadores también parecen reacios a realizar apuestas agresivas antes de los importantes datos macroeconómicos de esta semana.

El miércoles a primera hora de la sesión asiática se publicará el informe trimestral sobre la inflación al consumo en Nueva Zelanda. A continuación se publicarán el avance del PIB del cuarto trimestre y el índice de precios subyacente PCE de EE.UU. el jueves y el viernes, respectivamente. Sin embargo, la atención seguirá centrada en la esperada decisión de política monetaria del FOMC. Esto jugará un papel clave en el impulso del USD a corto plazo y ayudará a determinar la trayectoria a corto plazo para el par NZD/USD.

Mientras tanto, el martes se publicarán los índices PMI y el índice manufacturero de Richmond. Aparte de esto, los rendimientos de los bonos estadounidenses y el sentimiento de riesgo en general, influirán en la dinámica de precios del USD y proporcionarán un impulso significativo al par NZD/USD. Sin embargo, el telón de fondo fundamental todavía parece inclinado a favor de los operadores alcistas, lo que sugiere que cualquier retroceso significativo podría ser visto como una oportunidad de compra.

Niveles técnicos a vigilar

- USD/CAD sigue bajo cierta presión vendedora por cuarto día consecutivo el martes.

- Precios alcistas del petróleo crudo apuntalan al Loonie y actúan como viento en contra en medio de un USD más débil.

- Ahora, los operadores están atentos a los datos macroeconómicos de EE.UU. en busca de cierto impulso antes del BOC del miércoles.

El par USD/CAD retrocede por cuarta jornada consecutiva el martes y se mantiene deprimido a mediados de la sesión europea. El par se sitúa actualmente en torno a la zona media de 1.3350, apenas unos puntos por encima del mínimo de una semana alcanzado el lunes, y parece vulnerable a una nueva caída.

A pesar de un tono de riesgo más suave, el dólar refugio seguro lucha por capitalizar su modesta recuperación intradía desde un mínimo de nueve meses y actúa como un viento en contra para el par USD/CAD. La creciente aceptación de que la Fed suavizará su postura de línea agresiva en medio de señales de relajación de la presión inflacionista resulta ser un factor clave que sigue pesando sobre el dólar.

De hecho, los Mercados han estado valorando una mayor probabilidad de una subida de tasas de la Fed de 25 puntos básicos en febrero. Esto, junto con unos rendimientos de los bonos del Tesoro de EE.UU. más blandos, mantiene a los alcistas del USD a la defensiva. Aparte de esto, la reciente recuperación de los precios del petróleo crudo hasta un máximo de más de un mes apuntala al Loonie vinculado a las materias primas y ejerce presión sobre el par USD/CAD.

El trasfondo fundamental mencionado favorece a los bajistas y apoya las perspectivas de una extensión de la trayectoria bajista reciente del par USD/CAD. Incluso desde un punto de vista técnico, el hecho de que la semana pasada no lograra encontrar aceptación por encima de la SMA de 100 días valida las perspectivas negativas y sugiere que el camino de menor resistencia para los precios del par es a la baja.

Los operadores, sin embargo, parecen reacios a hacer apuestas agresivas y prefieren mantenerse al margen a la espera de los datos y eventos clave de los bancos centrales de esta semana. Está previsto que el Banco de Canadá anuncie su decisión política el miércoles. A continuación, el jueves y el viernes se publicarán el avance del PIB del cuarto trimestre y el índice de precios subyacente PCE de EE.UU., respectivamente.

Por lo tanto, sería prudente esperar a que se produzcan ventas por debajo del mínimo mensual, en torno a la zona de 1.3320, antes de realizar nuevas apuestas bajistas. La atención de los operadores se centra ahora en los datos macroeconómicos de EE.UU.: los datos preliminares del PMI y el índice de manufactura de Richmond, que podrían influir en el dólar. Esto, junto con la dinámica de los precios del petróleo, debería dar cierto impulso al par USD/CAD.

Niveles técnicos a vigilar

- El dólar sin grandes cambios el martes.

- Peso mexicano, en línea con las emergentes, mantiene un sesgo bajista en el muy corto plazo contra el dólar.

- México: inflación avanza más de los esperado en los primeros 15 días de enero.

El USD/MXN está subiendo el martes luego de dos días de fuertes caídas. El par había trepado hasta 19.11 la semana pasada, pero luego comenzó a retroceder y horas atrás, llegó hasta 18.78, el mínimo desde el miércoles, para luego rebotar a 18.85-

La zona de 18.80 ha pasado a ser un soporte de consideración para el USD/MXN. La corrección desde 19.11, y desde niveles próximos a la media de 20 días, ha perdido fuerza. En caso de afirmarse por debajo de 18.80, el peso mexicano se fortalecería.

Inflación sube más de lo esperado en la primera quincena de enero

En la primera quincena de enero de 2023, el Índice Nacional de Precios al Consumidor (INPC) creció 0.46 % respecto a la quincena anterior, la inflación anual llegó a 7.94%, según informó el INEGI. “El índice de precios subyacente registró un incremento de 0.44% a tasa quincenal y de 8.45% a tasa anual”, se lee en el reporte. Los datos fueron mayores a los esperados.

En la última reunión, el Banco de México subió la tasa de interés de referencia en 50 puntos básicos a 10.50%. El pico de la tasa de interés de Banxico se espera actualmente en torno a 10.75/11.00%. La próxima reunión de la Junta de Gobierno es el 9 de febrero.

En EE.UU. se publicará el martes la lectura preliminar del PM S&P Global de enero y el índice de la Fed de Richmond. Además, será una jornada cargada de resultados corporativos.

Niveles técnicos

- El GBP/USD entra en terreno negativo por segundo día consecutivo el martes.

- El dólar atrae flujos de refugio ante los riesgos de recesión y ejerce presión.

- Las expectativas de que el Banco de Inglaterra continúe subiendo las tasas deberían limitar las pérdidas más profundas.

El par GBP/USD atrae a algunos vendedores tras un repunte temprano a la zona de 1.2415 y gira a la baja por segundo día consecutivo el martes. El par retrocede aún más desde el nivel más alto desde junio de 2022 tocado el lunes y cae hacia el nivel redondo 1.2300, o un mínimo de cuatro días durante la primera mitad de la sesión europea.

El dólar estadounidense se recupera ligeramente de su mínimo de nueve meses y resulta ser un factor clave que ejerce cierta presión a la baja sobre el par GBP/USD. El sentimiento de los mercados sigue siendo frágil en medio de las preocupaciones sobre los vientos en contra económicos derivados del peor brote de COVID-19 en China. Además, la prolongada guerra entre Rusia y Ucrania ha alimentado los temores de recesión. Esto, a su vez, atempera el apetito de los inversores por activos de mayor riesgo e impulsa algunos flujos de refugio hacia activos tradicionalmente seguros, entre ellos el dólar.

La libra esterlina, por su parte, se ve presionada por la debilidad de los índices PMI, que mostraron una contracción de la actividad empresarial en enero, tanto en el sector manufacturero como en el de servicios. Sin embargo, las especulaciones de que la elevada inflación al consumo mantendrá la presión sobre el Banco de Inglaterra (BoE) para que siga subiendo las tasas de interés podrían prestar cierto soporte a la libra esterlina. Aparte de esto, el aumento de las apuestas por una subida de tipos de la Fed de 25 puntos básicos en febrero podría limitar el USD y ayudar a limitar las pérdidas más profundas para el par GBP/USD.

Por lo tanto, será prudente esperar a que se produzcan fuertes ventas antes de confirmar que los precios al contado han tocado techo a corto plazo y posicionarse para cualquier caída correctiva significativa. En la agenda económica de EE.UU. se publicarán los datos preliminares del PMI y el índice de manufactura de Richmond. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo en general, influirá en la dinámica de los precios del USD y producirá oportunidades de trading de corto plazo en torno al par GBP/USD.

Niveles técnicos a vigilar

- El EUR/USD alterna ganancias con pérdidas por debajo de 1.0900.

- La línea de soporte de dos meses cerca de 1.0650 aguanta la caída por el momento.

El avance diario del EUR/USD se tambalea justo antes de la barrera clave de 1.0900 el martes.

La continuación de la tendencia alcista ahora necesita que se de un quiebre rápidamente del máximo de 2023 en 1.0926 (23 de enero) para permitir una prueba al máximo semanal de 1.0936 (21 de abril de 2022). Una ruptura sostenible por encima de este nivel podría allanar el camino para un desafío a la barrera clave de 1.1000 en un futuro no muy lejano.

Mientras tanto, de seguir por encima de la línea de soporte a corto plazo cerca de 1.0650, el par debería seguir ganando terreno.

A largo plazo, la visión constructiva se mantiene sin cambios mientras se mantenga por encima de la media móvil simple de 200 días, hoy en 1.0308.

EUR/USD gráfico de día

- Futuros en rojo recortando parte de la suba del lunes.

- Jornada cargada de resultados corporativos.

- Datos de PMI positivos de la Eurozona, preocupan en el Reino Unido.

En la previa las acciones en Wall Street caen en promedio 0.35%, tras la suba del lunes. Las plazas bursátiles europeas operan sin cambios significativos. El dólar no registra grandes variaciones, los metales ganan momento y el petróleo se mantiene en zona de máximos.

Recortando ganancias, con mirada en datos y resultados

En Europa, el FTSE 100 está cayendo 0.30%, el DAX cede 0.22% y el CAC 40 sube 0.03%. Los futuros del Nasdaq caen 0.47% tras el salto de más del 2% del lunes. El S&P 500 subió 1.19% y en la previa retrocede 0.27%.

En el premarket, Tesla cae 1.5% tras subir más del 7% el lunes, con las repercusiones de las declaraciones de Elon Musk en el juicio en el que se lo acusa de generar pérdidas millonarias por un mensaje que publicó en Twitter en 2018.

Mircrosoft anunciará resultados corporativos el martes, pero en la previa las acciones operan sin cambios tras el anuncio de que hará una gran inversión en OpenAI, que medios estiman en 10.000 millones de dólares. Además, el martes presentarán resultados, entre otras, Capital One, 3M, Visa, Johnson & Johnson, Halliburton, GE, Verizon, y Lockheed Martin.

El calendario económico muestra por delante el reporte de PMI S&P Global (preliminar) de enero, que se espera muestre un retroceso a 46 en el índice manufacturero y una recuperación en el de servicios a 45. Luego se publicará el índice manufacturero de la Fed de Richmond. El miércoles temprano en Nueva Zelanda y en Australia saldrá el dato de inflación del cuarto trimestre.

El dólar opera mixto, manteniéndose en zona de mínimos en meses, con un tono bajista, ante la expectativa de que la Reserva Federal suavizará el ritmo del ajuste monetario. Por estos días no habrá comentarios de funcionarios de la Fed, por el período de silencio de cara a la reunión de la próxima semana. Los rendimientos de los bonos del Tesoro bajan levemente el martes.

El PMI del Reino Unido mostró una baja en el indicador de servicios a mínimos en dos años desde 49.9 a 48, el nivel más bajo en dos años. Mientras que el manufacturero mejoró desde 45.3 a 46.7. Los datos de endeudamiento de diciembre fueron mayores a lo esperado, con un monto récord de 27.400 millones de libras, muy por encima de los 17.750 millones esperados.

La libra está entre las monedas de peor rendimiento el martes, afectada por las cifras y el empeoramiento de la salud de la economía. El EUR/GBP está en máximos en días sobre 0.8800, y el GBP/USD en mínimos en seis días, poniendo a prueba el área de 1.2400.

Por el contrario, los PMI de la Eurozona superaron las expectativas, con el índice de la región de servicios pasando de 49.8 a 50.7 y el manufacturero desde 47.8 a 48.8. El dato positivo, sumado a la seguidilla de comentarios de funcionarios del Banco Central Europeo, sobre la necesidad de seguir subiendo las tasas de interés y las advertencias de que la inflación sigue elevada, están dando un fuerte apoyo al euro. El EUR/USD opera sin cambios en la zona de 1.0860/70, tras haber operado momentáneamente sobre 1.0900, el máximo desde abril de 2022.

Los metales están subiendo el martes, tras una jornada rara del lunes. El oro recientemente llegó a nuevos máximos en meses en 1.942$, tras el mínimo del lunes en la zona de 1.910$. Por su parte, la plata el lunes tuvo una jornada extrema y llegó a perder casi 5%, cayendo hasta 22.73$, para luego rebotar en forma significativa. Está operando en máximos diarios en 23.74$.

Las criptomonedas mantienen el buen tono y Bitcoin volvió en las últimas horas a operar sobre 23.000$, aunque aún no ha conseguido afirmarse por encima. Ethereum se ubica en 1.620$. Los precios del petróleo registran un modesto avance, con el barril de WTI cerca del pico del lunes y de la zona de 82.00$.

Niveles técnicos

En una entrevista concedida a la revista francesa L'Express, el funcionario del Banco Central Europeo (BCE), Joachim Nagel, afirmó que el banco central debe seguir endureciendo su política monetaria, según informa Reuters.

"Tenemos que seguir endureciendo la política monetaria para amortiguar las presiones sobre los precios y mantener las expectativas de inflación ancladas en nuestro objetivo de inflación", explicó Nagel y añadió que su labor para contener la suba de precios aún no ha terminado.

- El EUR/JPY ve frenado su rebote tras una nueva prueba a 142.00.

- Más subas pasarían el foco de atención a la zona de 143.00.

El EUR/JPY cede parte del fuerte avance de los últimos dos días y vuelve al territorio negativo el martes.

Una ruptura sostenible de la media móvil simple (SMA) de 200 días, hoy en 140.77, debería cambiar la perspectiva a una más constructiva y abrir la puerta a una probable visita a la zona de resistencia clave cerca de 143.00 en el horizonte a corto plazo (máximos del 28 de diciembre y del 11 de enero).

A la baja, la región de 138.00 aún se perfila como una zona de contención decente por el momento.

EUR/JPY gráfico de día

- Datos de PMI preliminares de enero superan las expectativas en enero.

- PMI del Reino Unido, mixtos con inesperada baja en el de servicios.

- La libra se debilitad atrás los datos, EUR/GBP regresa sobre la media de 20 días.

El EUR/GBP está subiendo por cuarta jornada en forma consecutiva, impulsado el martes por una caída generalizada de la libra esterlina luego de datos económicos. El cruce está operando en la zona de 0.8825, el nivel más alto en una semana.

El avance se da luego de los reportes de PMI de la Eurozona y del Reino Unido. El dato preliminar de enero de la Eurozona mostró una mejora en el índice manufacturero desde 47.8 a 48.8, mientras que el de servicios mejoró desde 49.8 a 50.7. Por su parte, el del Reino Unido mostró una baja en el de servicios desde 49.9 a 48, el nivel más bajo en dos años; mientras que el manufacturero mejoró desde 45.3 a 46.7.

Este dato del Reino Unido se suma a otros que muestran debilidad en la economía británica. Esto está presionando a la libra esterlina, que entre las del G10 es la de peor rendimiento el martes.

A lo anterior se suma que se conoció que las cuentas públicas empeoraron en diciembre con un récord de endeudamiento de 27.400 millones de libras, muy por encima de los 17.750 millones esperados.

La suba del EUR/GBP se aceleró tras los datos, pasando desde 0.8785 a subir hasta 0.8826, el máximos en una semana y por encima de la media de 20 días que pasa por 0.8815. De continuar al alza, la próxima Resistencia fuerte se ve en 0.8860. En la dirección contraria, de perder 0.8775, se aliviaría la presión bajista.

Niveles técnicos

- El PMI de manufacturas del Reino Unido mejora hasta 46.7 en enero, una sorpresa positiva.

- El PMI de servicios del Reino Unido se situó en 48.0 en enero, lo que supone una gran decepción.

- El par GBP/USD cae y pone a prueba el nivel de 1.2350 tras los resultados mixtos de los PMI británicos.

El Índice Manufacturero de S&P Global/CIPS del Reino Unido mejoró inesperadamente hasta 46.7 en enero, frente a los 45.0 esperados y los 45.3 de la lectura final de diciembre. Aunque sigue en territorio de contracción, este es su mejor resultado en cuatro meses.

Por su parte, el índice preliminar de actividad empresarial en el sector servicios del Reino Unido de enero se situó en 48.0, por debajo de los 49.9 de diciembre y del estimado, que coincidía con esta cifra. Este es el peor resultado visto en 24 meses.

Según S&P Global, los datos de enero destacaron una caída sostenida en la actividad comercial del sector privado del Reino Unido. Aunque solo modesta, la tasa general de disminución se aceleró a su nivel más rápido en dos años. Los proveedores de servicios experimentaron una marcada pérdida de impulso desde diciembre, y los encuestados mencionaron las tasas de interés más altas y la baja confianza del consumidor como factores clave que frenaron la actividad comercial.

GBP/USD reacción

La libra ha reaccionado a los datos con un fuerte descenso de 45 pips frente al dólar, registrando nuevos mínimos del día en 1.2332. Al momento de escribir, el GBP/USD cotiza sobre 1.2338, perdiendo un 0.28% diario.

- El AUD/USD no logra mantener sus modestas ganancias intradía y retrocede desde la región de 0.7050.

- Los inminentes riesgos de recesión pesan en el sentimiento de los inversores y limitan al AUD, sensible al riesgo.

- Las expectativas a menores subidas de tasas de la Fed pesan sobre el USD y deberían ayudar a limitar las pérdidas del par.

- Los inversores esperan ahora los datos económicos de EE.UU. antes del IPC australiano.

El par AUD/USD no logra capitalizar sus modestas ganancias intradía y retrocede desde el máximo diario, en torno a la zona de 0.7050, alcanzado a principios de la sesión europea. Sin embargo, el par logra mantenerse por encima del nivel psicológico de 0.7000 y parece dispuesto a prolongar el reciente movimiento de apreciación de los últimos tres meses.

Un tono de riesgo más suave, en medio de los riesgos de recesión mundial, ayuda al dólar estadounidense de refugio seguro a recortar una parte de sus pérdidas intradía y actúa como un viento en contra para el par AUD/USD. Dicho esto, sigue siendo difícil que el dólar se recupere significativamente en un contexto de creciente aceptación de que la Fed suavizará su postura de línea dura. De hecho, los mercados han estado valorando una mayor probabilidad de una subida de tipos de la Fed de 25 puntos básicos en febrero, lo que mantiene deprimidos los rendimientos de los bonos del Tesoro de EE.UU. y debería limitar al dólar.

Además, el aumento de las probabilidades de una subida adicional de tipos por parte del Banco de la Reserva de Australia (RBA) en febrero podría seguir prestando soporte al dólar australiano y limitar la caída del par AUD/USD. Las expectativas se vieron impulsadas por las cifras de inflación al consumidor australianas publicadas a principios de este mes, que mostraron que el IPC general volvió a acelerarse hasta alcanzar una tasa interanual del 7.3% (máximo en 32 años) en noviembre. Por lo tanto, los mercados seguirán atentos al IPC australiano del cuarto trimestre, que se publicará el miércoles.

Mientras tanto, los operadores seguirán la agenda económica estadounidense, en la que se publicarán los datos preliminares del PMI y el índice de manufactura de la Fed de Richmond. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo en general, influirá en la dinámica de los precios del USD y proporcionará cierto impulso al par AUD/USD. No obstante, el trasfondo fundamental sigue inclinándose a favor de los alcistas, lo que sugiere que cualquier retroceso podría seguir viéndose como una oportunidad de compra y seguir siendo limitado.

AUD/USD niveles técnicos

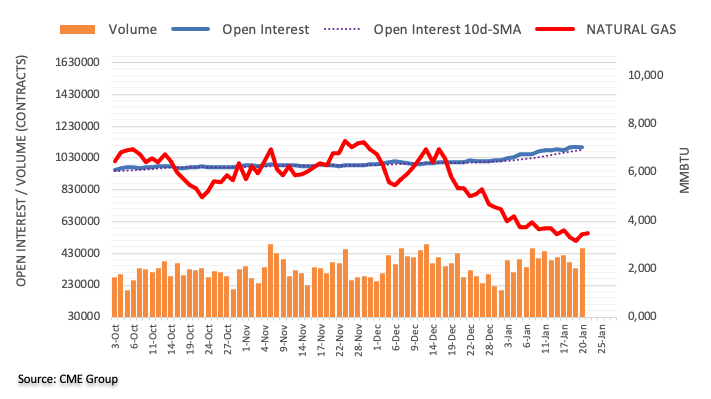

El interés abierto en los mercados de futuros del gas natural se redujo en unos 2.100 contratos el lunes, tras dos aumentos diarios consecutivos, según datos preliminares del CME Group. El volumen, en cambio, subió alrededor de 121.300 contratos y revirtió dos retrocesos diarios consecutivos.

Gas Natural: Inmediatamente a la baja aparece el nivel de 3.00$

Los precios del gas natural avanzaron ligeramente el lunes en medio de una falta general de dirección y la disminución del interés abierto. Dicho esto, una mayor recuperación no parece favorable al menos a corto plazo y desplaza la atención al nivel clave de 3.00$ por MMBtu.

Los economistas de ING ven limitado el movimiento alcista de la Libra frente al Euro.

Los PMIs pueden parecer un poco más sombríos en el Reino Unido en comparación con la Eurozona

"Los índices PMI del Reino Unido podrían ser algo peores que los de la Eurozona, lo que podría dificultar el modesto rebote del EUR/GBP observado en las dos últimas sesiones. El EUR/GBP podría tener dificultades para superar la región 0.8830-0.8850 por ahora".

"Aún así, la libra debería poder contar con una alineación generalizada en las expectativas del mercado en torno a una subida de 50 puntos básicos por parte del Banco de Inglaterra la próxima semana (45 puntos básicos ya están descontados en el precio por el momento), lo que sugiere un menor margen para una corrección."

El EUR/USD se estira al alza hacia 1.0900. A corto plazo, podríamos ver el nivel de 1.10, en opinión de Antje Praefcke, analista de divisas de Commerzbank.

El movimiento podría ir más allá

"Es muy posible que la divergencia entre el Euro y el Dólar se amplíe aún más durante esta semana, aunque el movimiento del EUR/USD ya ha recorrido un largo camino. Otra cosa es si realmente está justificado hasta este punto a medio y largo plazo. Sin embargo, en estas circunstancias, no muchos participantes del mercado querrán resistirse a los niveles alcistas del EUR/USD."

"Si desde la perspectiva del mercado, vemos más argumentos que apoyan un BCE fuerte y una Fed menos agresiva, el EUR/USD podría querer probar el nivel de 1.10 a corto plazo."

El euro sigue teniendo el soporte de los funcionarios del BCE que luchan contra la especulación de una subida de 25 puntos básicos. Según informan los economistas de ING, las encuestas PMI globales de manufactura y servicios de S&P serán probablemente una prueba de la fortaleza de la divisa común.

Test de realidad

"Dado que parte de la reciente fortaleza del euro se ha basado en una revisión de las expectativas de crecimiento en la eurozona gracias a la bajada de los precios de la energía, los índices PMI de hoy serán probablemente una prueba de realidad sobre la sostenibilidad de este motor para la moneda común".

"Ahora harán falta bastantes noticias positivas para impulsar otra gran recuperación idiosincrásica del euro. Parece más probable que el par EUR/USD pueda probar el nivel de 1.1000 debido al aumento del apetito de riesgo de los mercados, que pesa sobre el dólar refugio seguro, en todo caso."

"Al mismo tiempo, la efectiva reacción de los funcionarios del BCE contra la especulación en torno a subidas de 25 puntos básicos probablemente esté limitando los riesgos a la baja para el par."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.