- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El NZD/USD saltó desde mínimos de seis semanas el lunes, desde alrededor de 0.6100.

- El indicador de inflación favorito de la Fed bajó, aunque Powell no tuvo en cuenta los datos, diciendo que los datos de un mes no son suficientes para hacer una pausa.

- Análisis del precio del NZD/USD: Sigue con tendencia a la baja, por lo que se prevé una prueba de los mínimos del año en torno a 0.6060.

El NZD/USD rebota desde los mínimos de 6 semanas, recuperando terreno durante la sesión americana, en medio de una sesión de negociación de aversión al riesgo, cortesía de la retórica agresiva de Powell de la Fed, comentando que incluso con la desaceleración de la economía de EE.UU., la Fed seguiría subiendo los tipos para moderar la inflación.

Durante la jornada, el NZD/USD abrió cerca de los mínimos del día, en torno a 0.6100. Sin embargo, a medida que el dólar estadounidense se debilitaba, el dólar neozelandés subía, alcanzando un máximo diario de 0.6167, unos 20 puntos por encima de los niveles de cotización actuales. En el momento de redactar este artículo, el NZD/USD cotiza a 0.6154,

Las ganancias del NZD/USD son cortesía de las pérdidas generalizadas del dólar estadounidense. La caída de los rendimientos de los bonos del Tesoro de EE.UU. a 2 años, después de haber alcanzado máximos de 15 años, estimuló una cierta debilidad del dólar, reforzando la mayoría de las divisas del G8 frente al dólar, a pesar del discurso de línea dura del presidente de la Reserva Federal de EE.UU., Jerome Powell, en Jackson Hole.

Dijo que el objetivo primordial de la Fed es reducir la inflación hacia su objetivo del 2%, incluso si eso supone un crecimiento lento y "dolor para los hogares y las empresas". Añadió que "sin estabilidad de precios, la economía no funciona para nadie".

Por otra parte, los datos económicos estadounidenses del viernes revelaron que el deflactor del PCE subyacente, la medida de inflación favorita de la Fed, aumentó un 0.1% intermensual, menos de lo estimado. Sin embargo, la cifra anualizada de tres meses sigue siendo alta, y mientras Powell se congratulaba de los datos, reiteró que la Fed necesita entrar en territorio restrictivo. Más tarde, el sentimiento del consumidor de la UoM mejoró hasta 58.2, reflejando la bajada de los precios de la gasolina.

Qué hay que tener en cuenta

En el calendario económico de Nueva Zelanda se conocerá la confianza empresarial ANZ de agosto, estimada en 52. Mientras tanto, en la agenda económica de EE.UU. se publicará la confianza del consumidor de EE.UU., las declaraciones de la Fed y el PMI manufacturero del ISM, junto con el informe de nóminas no agrícolas de EE.UU.

Análisis del precio del NZD/USD: Perspectiva técnica

El gráfico diario del NZD/USD muestra al par con un sesgo bajista. La confirmación de lo anterior es que las EMAs diarias están por encima del precio, el RSI está en territorio negativo, y las sucesivas series de máximos y mínimos más bajos cimentan la tendencia bajista. Por lo tanto, el primer soporte del NZD/USD sería 0.6100. Una vez superado, el siguiente soporte sería el mínimo del año en 0.6060.

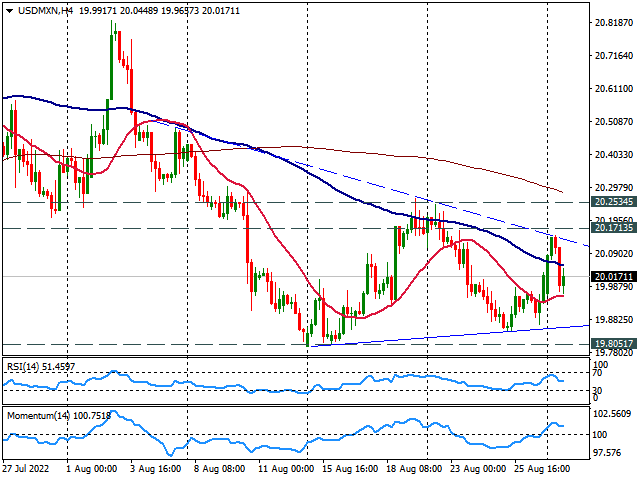

- El USD/MXN no logra romper la resistencia clave cerca de 20.20.

- Romper por encima de 20.20 daría impulso al dólar.

- El precio continúa consolidándose alrededor de 20.00.

El USD/MXN está lateralizado el lunes, ya que retrocedió después de alcanzar el nivel más alto en casi una semana en 20.16. El par puso a prueba una zona de resistencia crítica en torno a 20.17, la convergencia de una línea de tendencia bajista a corto plazo y las medias móviles simples de 20 y 200 días.

Una ruptura por encima de 20.20 debería dar impulso al dólar y un cierre por encima de 20.25 apuntaría a más ganancias, con la siguiente resistencia situada en 20.45.

Una caída por debajo de 19.98 debería llevar al peso mexicano a probar la zona de soporte de 19.90. Una ruptura a la baja expondría el mínimo de agosto en torno a 19.80, un fuerte nivel de soporte que probablemente se mantendría, favoreciendo un rebote a 19.90 antes de una ruptura a la baja.

Desde una perspectiva más amplia, el USD/MXN sigue consolidándose en torno a 20.00, moviéndose sin una dirección clara. Con el precio por debajo de la media móvil diaria clave, la tendencia es a la baja con un impulso por debajo de 100. Aunque otros indicadores técnicos como el RSI se encuentran planos en torno a las líneas medias.

Gráfico de 4 horas del USD/MXN

Gráfico diario del USD/MXN

- El AUD/USD avanza cerca de un 0.25% el lunes, recortando parte de las pérdidas del viernes pasado.

- La retórica de la Fed de la semana pasada frenó las ganancias del AUD/USD.

- Las ventas minoristas australianas fueron mejores de lo esperado, impulsadas por el turismo.

El AUD/USD recupera la cifra de 0.6900 después de haber tocado un mínimo de seis semanas en torno a 0.6840 en la sesión americana, en medio de un ambiente de aversión al riesgo, estimulado por la retórica de halcón de la Fed de Powell del viernes pasado, que hizo que la renta variable estadounidense cayera de media casi un 3%, entre el S&P 500, el Nasdaq y el Dow.

El AUD/USD abrió por debajo del cierre del viernes pasado y se acercó a 0.6840 antes de recuperar algo de terreno, alcanzando un máximo diario en 0.6925 antes de establecerse en torno a los precios al contado actuales. En el momento de escribir este artículo, el AUD/USD cotiza a 0.6907, por encima de su precio de apertura en casi un 1%.

El AUD/USD sube gracias a los datos positivos de EE.UU. y a la debilidad del dólar estadounidense

Las ganancias del dólar australiano son cortesía de un dólar estadounidense más débil, como muestra el índice del dólar estadounidense, que bajó un 0.09%, hasta 108.736. Además, los precios de las materias primas, encabezados por el petróleo y el mineral de hierro, están reforzando las divisas vinculadas a las materias primas, como el AUD, el NZD y el CAD.

La renta variable estadounidense amplía sus pérdidas tras las declaraciones de Jerome Powell del pasado viernes, en las que afirmaba que el objetivo principal de la Fed es llevar la inflación a su meta del 2%, incluso si eso supone un crecimiento lento y "dolor para los hogares y las empresas." Añadió que "sin estabilidad de precios, la economía no funciona para nadie".

El viernes, los datos económicos de EE.UU. revelaron que el deflactor del PCE subyacente, la medida de inflación favorita de la Fed, aumentó un 0.1% intermensual, menos de lo estimado. No obstante, la cifra anualizada de tres meses sigue siendo alta, y mientras Powell se congratulaba de los datos, reiteraba que la Fed necesita ir a territorio restrictivo. Más tarde, el sentimiento del consumidor de la UoM mejoró hasta 58.2, reflejando la bajada de los precios de la gasolina.

En la sesión asiática, las ventas minoristas australianas de julio, en su lectura preliminar, fueron mejores de lo estimado, con una subida del 1.3%, lo que reforzó el AUD/USD. Según los analistas de ANZ, las ventas australianas se vieron reforzadas por el turismo y el regreso de los residentes.

"El mes pasado señalamos que unas llegadas netas muy negativas en junio pueden haber sido la clave de la debilidad del crecimiento de las ventas al por menor, más que el inicio de una desaceleración del consumo. Estaremos atentos a las llegadas netas como señal para el crecimiento de las ventas minoristas a corto plazo, ya que los dos conjuntos de datos se han movido juntos en los últimos meses", escribieron los analistas de ANZ.

Niveles técnicos clave del AUD/USD

El jefe de la Agencia Internacional de la Energía (EIA), Fatih Birol, señaló el lunes que la producción de petróleo de Rusia no ha caído tanto como se esperaba porque logró encontrar nuevos mercados fuera de Europa y añadió que la demanda interna se mantuvo sólida, según Reuters. "En el futuro, sería difícil para Rusia mantener la producción de petróleo debido a la ausencia de empresas occidentales", dijo Birol.

Birol señaló además que una nueva liberación de la reserva estratégica de petróleo no estaba fuera de la mesa. También reiteró que mantiene el informe de la EIA que sugiere que no se necesitan nuevas inversiones en yacimientos de petróleo y gas si el mundo quiere alcanzar las emisiones netas cero en 2050.

Reacción del mercado

Los precios del petróleo bajaron ligeramente desde los máximos de la sesión tras estos comentarios. El barril de West Texas Intermediate (WTI) cotiza a 95.70$, donde subió un 3% en el día.

- Euro gana momento tras el simposio de Jackson Hole.

- La libra sigue presionada por clima en mercados, entre otros factores.

- EUR/GBP alcista mientras siga sobre 0.8500.

El EUR/GBP está subiendo por segundo día en forma consecutivo y opera en la zona de 0.8545/50, en máximos en un mes. El cruce ganó momento tras quebrar por encima de 0.8500, ante un euro más fuerte.

De consolidarse sobre 0.8500, el EUR/GBP mantendrá un sesgo alcista de corto plazo, con la próxima resistencia en el área de 0.8590. De caer debajo de 0.8500, sería de esperar una posible reversión a probar 0.8415.

La libra el lunes está entre las monedas de mayor debilidad del G10. En el Renio Unido es feriado el lunes. El clima negativo en los mercados de renta variable afecta en forma particular a la libra esterlina. Además se suman cuestiones políticas de cara a la sucesión de Boris Johnson.

El mal panorama económico brindado por el Banco de Inglaterra (BoE) es otro factor que presiona a la baja a la libra. En el lado contrario, el Banco Central Europeo (BCE), según se desprende de las exposiciones en el simposio de Jackson Hole, va camino a una suba agresiva en la reunión de la próxima semana. Esto ha dado apoyo al euro.

Tanto la Eurozona como el Reino Unido se enfrentan a una crisis energética con grandes subas en los precios para las familias. Esto es un factor negativo para ambas y que imponen grandes riesgos para el invierno.

Niveles técnicos

Los economistas de Wells Fargo esperan que el euro siga bajo presión a la baja. En consecuencia, se espera que el par EUR/USD descienda hasta 0.9600 o incluso más abajo.

Más caídas en el euro

"Seguimos esperando que el euro siga bajando".

"Dadas las interrupciones en el suministro de energía, la anterior recesión de la Eurozona y un ciclo de endurecimiento monetario relativamente limitado por parte del Banco Central Europeo (BCE), esperamos que el tipo de cambio EUR/USD caiga hasta 0.9600 o por debajo".

- Un dramático giro del dólar desde un máximo de 20 años provoca algunas coberturas en corto en torno al GBP/USD.

- Las expectativas agresivas de la Fed, el aumento de los rendimientos de los bonos estadounidenses y el estado de ánimo de aversión al riesgo deberían limitar las pérdidas del dólar.

- Las sombrías perspectivas económicas del Reino Unido sugieren que el intento de recuperación será probablemente efímero.

El par GBP/USD ha rebotado desde la zona de 1.1650-1.1645, su nivel más bajo desde marzo de 2020, alcanzado este lunes. El par alcanzó un nuevo máximo diario durante los inicios de la sesión norteamericana, aunque le falta seguimiento y actualmente se sitúa justo por encima de 1.1700.

El drástico giro del dólar estadounidense desde un nuevo máximo de 20 años se considera un factor clave que impulsó algunas coberturas cortas intradía en torno al par GBP/USD. A falta de un catalizador fundamental, el retroceso del dólar podría atribuirse únicamente a una toma de beneficios y es más probable que se mantenga amortiguado en medio de las expectativas de la Fed.

Las apuestas se vieron reafirmadas por las declaraciones del presidente de la Fed, Jerome Powell, el viernes, en las que señalaba que los tipos de interés se mantendrían más altos durante más tiempo para reducir la inflación. De hecho, los mercados están valorando actualmente una mayor probabilidad de una subida de tipos de la Fed de 75 puntos básicos en septiembre. Esto se ve reforzado por una nueva subida de los rendimientos de los bonos del Tesoro estadounidense.

Aparte de esto, el entorno de riesgo que prevalece -como lo demuestra el tono generalmente más débil de los mercados de renta variable- apoya las perspectivas de que surjan algunas compras en torno al dólar como refugio. Esto, junto con las sombrías perspectivas de la economía británica, justifica cierta cautela antes de confirmar que el par GBP/USD ha hecho suelo.

El telón de fondo parece seguir inclinándose firmemente a favor de los operadores bajistas, lo que sugiere que cualquier recuperación posterior podría verse como una oportunidad de venta y corre el riesgo de desvanecerse rápidamente. La atención del mercado se centra ahora en la publicación del informe mensual de empleo de EE.UU., conocido popularmente como NFP, el viernes.

Niveles técnicos

- Peso mexicano entre las de mejor desempeño el lunes.

- Clima de aversión al riesgo pesa sobre las monedas de mercados emergentes.

- USD/MXN con sesgo alcista en corto plazo, resistencia clave en 20.15/20.

El peso mexicano se recuperó contra el dólar, y está en terreno positivo para el día, operando en la zona de 20.00. El USD/MXN subió horas atrás hasta la zona de 20.15, el máximo en casi una semana pero luego devolvió casi todas las ganancias.

Las subas habían estado impulsadas por una suba del dólar en el mercado, en un clima de aversión al resigo. La posterior estabilización de los mercados financieros y un retroceso del dólar, favoreció el descenso del USD/MXN.

El simposio de Jackson Hole dejó la guía de que la Reserva Federal seguirá subiendo las tasas de interés y que el foco sigue estando en frenar la inflación. Lo mismo ocurre con el Banco de México. Ambos bancos centrales podrían subir nuevamente las tasas en 75 puntos básicos.

El deterioro en los mercados financieros seguirá siendo un factor de soporte para el USD/MXN. De todas formas el peso mexicano se mantiene con cierta firmeza y está entre las más sólidas de las de mercados emergentes.

Técnicamente de superar y afirmarse sobre 20.15/20, el dólar quedaría posicionado para más subas. En la dirección contraria, el soporte próximo es 19.90, y un cierre por debajo apuntaría a más fortaleza para el peso mexicano.

Niveles técnicos

- Una combinación de factores provoca algunas ventas intradía en torno al USD/CAD el lunes.

- El aumento de los precios del petróleo apuntala al loonie y ejerce presión en medio de un fuerte retroceso del dólar.

- Las apuestas agresivas por la subida de tipos de la Fed deberían limitar las pérdidas del USD y dar soporte al par.

El par USD/CAD recorta sus ganancias iniciales a la zona de 1.3075, es decir, el nivel más alto desde mediados de julio y refresca el mínimo diario durante los inicios de la sesión americana. La caída intradía está auspiciada por una combinación de factores y arrastra a los precios al contado hasta la zona de 1.3015 en la última hora.

Las expectativas de que los principales productores de petróleo podrían recortar la producción para frenar la reciente caída de los precios del petróleo proporcionan un modesto impulso al líquido negro. Esto, a su vez, apuntala al loonie vinculado a las materias primas y actúa como viento en contra del par USD/CAD. Aparte de esto, el espectacular giro del dólar estadounidense desde un nuevo máximo de 20 años atrae algunas ventas en torno al par y contribuye a la caída intradía.

El retroceso del dólar, por su parte, carece de un catalizador fundamental evidente y podría atribuirse únicamente a una toma de beneficios. Dicho esto, el aumento de las apuestas por una subida de los tipos de interés de la Fed de 75 puntos básicos en la reunión de septiembre, junto con el ambiente de aversión al riesgo que prevalece, debería ayudar a limitar las pérdidas del dólar. Esto, a su vez, justifica cierta cautela antes de realizar nuevas apuestas bajistas en torno al par USD/CAD.

Las apuestas del mercado por un ajuste más agresivo de la política de la Fed se vieron reafirmadas por los comentarios de halcón del presidente de la Fed, Jerome Powell, el viernes. Durante su discurso en el Simposio de Jackson Hole, Powell señaló que los tipos de interés se mantendrían más altos durante más tiempo para reducir la inflación. Una nueva subida de los rendimientos de los bonos del Tesoro estadounidense refuerza las expectativas del mercado y favorece a los toros del dólar.

A falta de publicaciones económicas importantes en el mercado, tanto en EE.UU. como en Canadá, el telón de fondo fundamental respalda las perspectivas de aparición de algunas compras en el par USD/CAD. Esto hace que sea prudente esperar un fuerte seguimiento de las ventas antes de confirmar que el buen rebote de la semana pasada desde niveles inferiores a 1.2900 se ha agotado.

Niveles técnicos

- El AUD/USD cae a un mínimo de varias semanas el lunes y se ve presionado por una combinación de factores.

- Las apuestas por las agresivas subidas de tipos de la Fed y los elevados rendimientos de los bonos estadounidenses empujan al dólar a un máximo de 20 años.

- El ambiente de aversión al riesgo también beneficia al dólar, que es un refugio seguro, y pesa sobre el aussie, que es sensible al riesgo.

El par AUD/USD sufre un cierto seguimiento de las ventas el lunes y cae a un mínimo de seis semanas durante la primera parte de la sesión europea. Actualmente, el par se mueve en torno a los 0.6800 puntos. Los precios al contado han retrocedido más de 150 pips desde los niveles justo por encima del nivel psicológico clave 0.7000 tocada el viernes en medio de un repunte del dólar estadounidense.

El índice del dólar, que mide la evolución del billete verde frente a una cesta de divisas, se disparó a un nuevo máximo de 20 años en medio de las expectativas de un endurecimiento más agresivo de la política por parte de la Fed. Los mercados están valorando la posibilidad de una subida de los tipos de interés de la Fed de 75 puntos básicos en septiembre, y las apuestas se vieron reafirmadas por las declaraciones del presidente de la Fed, Jerome Powell, el viernes.

Durante su discurso en Jackson Hole, Powell desvaneció las esperanzas de un giro moderado y señaló que los tipos de interés se mantendrían más altos durante más tiempo para reducir la creciente inflación. Una nueva subida de los rendimientos de los bonos del Tesoro de EE.UU. refuerza las expectativas del mercado, lo que, junto con el estado de ánimo de aversión al riesgo, ofrece un soporte adicional al dólar como refugio seguro y pesa sobre el aussie, sensible al riesgo.

La combinación de los factores mencionados contrarresta los datos optimistas de las ventas minoristas en Australia, que superaron las expectativas con creces y aumentaron un 1.3% en julio. Incluso las perspectivas de una nueva subida de tipos de 50 puntos básicos por parte del Banco de la Reserva de Australia en su próxima reunión de política monetaria del 6 de septiembre no impresionaron a los operadores alcistas ni dieron tregua al par AUD/USD, favoreciendo a los operadores bajistas.

Desde el punto de vista técnico, las perspectivas favorecen las apuestas bajistas. En el gráfico semanal se ha formado un patrón de reversión de dos barras después de que la barra larga bajista de la semana pasada siguiera a la barra larga alcista de la semana anterior, y es probable que esto lleve a un nuevo tramo bajista de ventas. Además, la SMA de 50 semanas está descendiendo cada vez más cerca de la SMA de 200 semanas (que puso un límite al último rally) y amenaza con convertirse en un "cruce de la muerte" bajista durante las próximas semanas. Si lo consigue, será otro punto negro en el marcador del par.

El fuerte sentimiento alcista que prevalece en torno al dólar añade credibilidad a las perspectivas negativas a corto plazo, especialmente en ausencia de publicaciones económicas importantes en los Estados Unidos. Esto, a su vez, sugiere que el camino de menor resistencia para el par AUD/USD es a la baja y cualquier intento de recuperación significativa podría verse ahora como una oportunidad de venta.

Niveles técnicos

- El EUR/USD recupera la compostura tras la caída anterior cerca de 0.9900.

- Los intentos alcistas deberían encontrar el obstáculo inicial cerca de 1.0100.

El EUR/USD revierte el pesimismo inicial, incluyendo una prueba de las cercanías de la zona de 0.9900 el lunes.

El reciente fracaso en el avance más allá de 1.0100 deja esta región como un potencial techo a corto plazo, mientras que la vecindad de 0.9900 parece ofrecer una contención bastante decente por el momento. La ruptura del mínimo de 2022 en 0.9899 (23 de agosto) podría propiciar un retroceso más profundo hasta el mínimo de diciembre de 2002 en 0.9859.

A largo plazo, se espera que la visión bajista del par prevalezca mientras cotice por debajo de la SMA de 200 días en 1.0819.

Gráfico diario del EUR/USD

- Futuros de Wall Street en rojo, sin recuperarse.

- Los metales y los bonos siguen cuesta abajo.

- El dólar se mantiene en zona de máximos pero pierde fuerza.

Tras la fuerte caída del viernes ante la continuidad de un tono duro por parte de la Fed, las acciones siguen cuesta abajo. Los futuros pierden en torno al 1% y en Europa las bajas son más grandes. Los metales están bajo presión. Entre las monedas, el yen es de las peores.

Una rara sorpresa desde Jackson Hole

El viernes Wall Street tuvo una brusca caída y la recuperación no asoma el lunes, sino que por el contrario se mantiene. Los futuros del S&P 500 caen 0.95% y los del Nasdaq 1.18%. En Europa, el DAX pierde 1.11% y el CAC 40 cede 1.67%. Londres no opera por ser feriado bancario en el Reino Unido.

Tras el simposio de Jackson Hole, quedó en claro que los banqueros centrales están dispuestos, por ahora, a una crecimiento menor, o incluso una recesión, con tal de hacer frentes a la recesión. Esto no debería haber sonado sorprendente, pero posiblemente había algo de expectativa sobre un tono más suave.

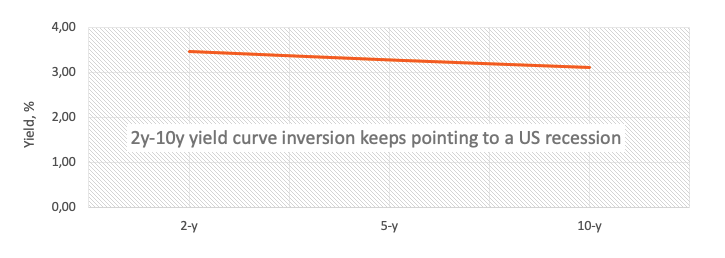

La semana después del simposio de Jackson Hole, encuentra a los mercados que siguen preparándose para un mundo con tasas de interés más altas. Los títulos públicos están extendiendo la caída que comenzó el viernes en ambos lados del Atlántico. El bono del Tesoro a 2 años llegó a rendir el lunes 3.48%, el nivel más elevado desde el 2007. El tramos a 10 años se ubica cerca del pico reciente en 3.11%. En bono alemán a 10 años llegó a 1.55%, el máximo desde fines de junio.

Esta suba está presionando a la baja al oro y también al yen japonés. El yuan chino marcó nuevos mínimos en dos años. La libra esterlina está bajo presión por factores técnicos y la aversión al riesgo. GBP/USD cayó a nuevos mínimos en dos años y el EUR/GBP está en máximos en un mes. Las monedas de mercados emergentes presentan resultados mixtos.

El calendario económico el lunes se muestra liviano. En EE.UU. se publicará la encuesta manufacturera de la Fed de Dallas de agosto. Expondrá en público la vicepresidenta de la Fed, Lael Brainard. El evento clave de la semana será el viernes con el reporte oficial de empleo del viernes de EE.UU. que incluye las nóminas no agrícolas.

Los precios del petróleo están subiendo en forma modesta el lunes, sin verse afectado por el mal clima en los mercados de renta variable. El barril de WTI está sobre 93.50$.

Las criptomonedas están de nuevo bajo presión y siguen cuesta abajo. El lunes los descensos son moderadores. El Bitcoin opera en debajo de 20.000$, tras tocar mínimo en un mes.

Entre las empresas que presentan resultados el lunes están BYD, Catalent y Heico.

Niveles técnicos

- El DXY marca nuevos máximos de ciclo cerca de 109.50 el lunes.

- Si sigue subiendo, podría volver a visitar el máximo de septiembre de 2002 en 109.77.

El Índice del Dólar de EE.UU. (DXY) amplía el rally tras la exposición de Powell en Jackson Hole hasta la zona de 109.50, registrando al mismo tiempo nuevos máximos del ciclo.

A corto plazo, el índice podría seguir subiendo. De superar el máximo de 2022 en 109.47 (29 de agosto) debería abrir la puerta al máximo de septiembre de 2002 en 109.77 antes del nivel redondo de 110.00.

Mientras tanto, de seguir por encima de la línea de soporte de seis meses en torno a 105.40, se espera que el índice mantenga la postura positiva a corto plazo.

En cuanto al escenario a largo plazo, la visión alcista en el dólar se mantiene mientras esté por encima de la media móvil simple de 200 días en 100.74.

DXY gráfico de día

- La libra debilitada, entre las de peor desempeño del G10.

- El dólar sigue firme, aunque recorta ganancias en las últimas horas.

- GBP/USD marca nuevos mínimos en dos años.

El GBP/USD está operando en torno a 1.1680, afirmándose por debajo de 1.1700 por primera vez desde marzo de 2020. El par marcó un nuevo mínimo en 1.1642 antes de recortar pérdidas.

Las bajas del par el lunes tienen por detrás varios factores, incluso técnicos. El quiebre de 1.1700, implicó poner fin a un rango de varios días, que contribuyó a acelerar las bajas. El tono negativo podría aliviarse de darse un regreso sobre 1.1750, que pondría al GBP/USD de nuevo en el rango de consolidación. En la dirección contraria, una continuidad bajista pondría el foco en el mínimo de marzo de 2020 en 1.1410.

Otro factor negativo para el par es la fortaleza del dólar. El lunes el billete verde extendió el recorrido alcista, aunque perdió momento en las últimas horas y recortó ganancias. El DXY trepó a máximos en décadas en 109.47, antes de borrar gran parte de las subas diarias.

Para completar un combo negativo para la libra, las bajas en los mercados de renta variable afectan en forma particular a la moneda. Wall Street no se recupera de las bajas del viernes y apunta a una nueva caída.

El lunes es feriado bancario en el Reino Unido. En EE.UU. se publicará la encuesta manufacturera de la Fed de Dallas de agosto. Expondrá en público la vicepresidenta de la Fed, Lael Brainard.

Niveles técnicos

- El EUR/JPY sigue dando alas al rebote en curso y retoma los 138.00.

- Si sigue subiendo, el par podría volver a probar la SMA de 55 días cerca de 138.90.

El EUR/JPY amplía las recientes ganancias y recupera la zona por encima de la zona de 138.00 a principios de la semana.

La continuación de la tendencia alcista tiene como objetivo inicial el máximo de agosto en 138.39 (10 de agosto) antes de llegar a la SMA temporal de 55 días, hoy en 138.89. La superación de este nivel debería desplazar la atención hacia el máximo semanal en 142.32 (21 de julio).

Mientras esté por encima de la SMA de 200 días en 134.27, las perspectivas del par deberían seguir siendo constructivas.

EUR/JPY Gráfico diario

- El índice continúa con el avance del viernes al norte de 109.00.

- El rendimiento de los bonos a 2 años en EE.UU. subió a nuevos máximos de 5 años cerca del 3.50%.

El dólar, en términos del Índice del Dólar (DXY), sigue avanzando y marca nuevos máximos de dos décadas cerca de 109.50 a principios de semana, una zona en la que se cotizó por última vez en septiembre de 2002.

El Índice del Dólar estadounidense se ve respaldado por los rendimientos y la Fed

El índice cotiza en territorio positivo por segunda sesión consecutiva y prolonga el rebote liderado por Powell más allá de la barrera de los 109.00 del lunes.

De hecho, los inversores siguen adaptándose al mensaje de firmeza del jefe Powell en el evento de Jackson Hole del pasado viernes, que dio un nuevo impulso al dólar y patrocinó ganancias adicionales en los rendimientos estadounidenses, especialmente en el final corto de la curva.

La continuación de la postura agresiva de la Fed ha sido reforzada por Powell y los mercados ven ahora una subida de tasas de 75 puntos básicos como el escenario más probable para la reunión de la Fed en septiembre. En este sentido, la herramienta FedWatch de CME Group ve esa probabilidad en torno al 75%, desde el 47% de hace una semana.

En la agenda de EE.UU., se publicará el indicador manufacturero de la Fed de Dallas, que será secundado por un par de subastas a corto plazo y el discurso de la vicepresidenta de la Fed, Lael Brainard (votante permanente, paloma).

Índice del Dólar Niveles

Ahora, el índice avanza un 0.39% a 109.25 y una ruptura por encima de 109.47 (máximo de 2022 registrado el 15 de julio) apuntaría a 109.77 (máximo mensual de septiembre de 2002) y luego a 110.00 (nivel redondo).

Por otra parte, el siguiente soporte surge en 107.58 (mínimo semanal del 26 de agosto), secundado por 106.37 (SMA de 55 días) y luego 104.63 (mínimo mensual del 10 de agosto).

La actual subida del precio del gas en Europa ha animado a los participantes del mercado a prever un mayor endurecimiento por parte del Banco Central Europeo (BCE). Sin embargo, según informan los economistas de MUFG Bank, los riesgos de crecimiento mantendrán al euro bajo presión.

Mayores riesgos de que el BCE no cumpla con las subidas de tasas en comparación con la Fed

"Si el EUR/USD se extiende más a la baja (lo que esperamos en los próximos meses), es probable que esté relacionado con el gas natural, lo que provocará una reducción de las expectativas de crecimiento del PIB, y habrá poco que el BCE pueda hacer para influir en las divisas en esa circunstancia."

"Basándonos en los actuales riesgos macro relacionados con la crisis de la energía en Europa, seguimos viendo mayores riesgos de que el BCE y el BoE no cumplan con las subidas de tasas en comparación con la Fed."

"El golpe al crecimiento en Europa probablemente socavará el margen de ajuste, incluso cuando se produzca una mayor depreciación del euro".

El USD/JPY se enfrenta a un posible movimiento hacia la región de 139.00 en las próximas semanas, según comentan los estrategas de divisas de UOB Group, Quek Ser Leang y Peter Chia.

Perspectiva 24 horas: "El USD se disparó y cerró en 137.52 (+0.75%) el viernes pasado antes de saltar por encima de 138.00 durante las horas asiáticas. Aunque la rápida subida parece haber sido exagerada, el fuerte impulso alcista sugiere que el USD podría seguir avanzando. Dicho esto, una ruptura de 139.00 es poco probable para hoy (hay otra resistencia en 138.60). A la baja, una ruptura de 137.70 (el soporte menor está en 138.00) indicaría que la presión alcista actual ha cedido."

Próximas 1 a 3 semanas: "El miércoles pasado (24 de agosto, par en 137,00), destacamos que el USD podría cotizar de forma agitada, probablemente dentro de un amplio rango de 135.20/138.00. Hoy el USD se ha disparado por encima de 138.00 y es probable que el rápido impulso lleve a un avance hasta 139.00. Para mantener la rápida acumulación de impulso, el USD no debería moverse por debajo de 137.25 (nivel de 'soporte fuerte') en estos días".

Algunos miembros del consejo del Banco Central Europeo (BCE) también aprovecharon el simposio de Jackson Hole para convencer al mercado de sus esfuerzos en la lucha contra la inflación. Los datos de inflación de la zona euro del miércoles podrían dar soporte al euro, pero de forma limitada, informan los economistas de Commerzbank.

"El discurso del BCE es más o menos irrelevante para el mercado. Aquí hay que actuar para dar soporte al euro. Incluso nos preguntamos si una nueva subida de tasas de 75 puntos básicos en septiembre sería suficiente para convencer al mercado, dado que es probable que se considere que el BCE está muy por detrás de la curva".

"Es probable que los datos de inflación de la eurozona de los próximos días ilustren lo mucho que queda por convencer. Si el euro fuera capaz de apreciarse significativamente como reacción a unos datos sorprendentemente elevados, sería una señal de que el mercado espera una reacción suficientemente fuerte por parte de los bancos centrales. Sin embargo, es más probable que los datos sólo proporcionen un soporte limitado al euro".

El par EUR/USD rebotó el viernes en medio de las señales de fortaleza de la Reserva Federal y del Banco Central Europeo (BCE), pero terminó la semana por debajo de la paridad. Los economistas de Danske Bank esperan que el par de divisas más popular del mundo prolongue su caída.

Los responsables del BCE advierten de que es necesario un "sacrificio"

"El BCE parece seguir los pasos de la Fed. El viernes, Reuters informó de que el BCE iba a discutir una subida de tasas de 75 puntos básicos en la reunión de diciembre, mientras que una noticia de fuentes de Bloomberg durante el fin de semana decía que la tasa de interés podría discutirse hacia finales de año. También Schnabel, Holzmann, Kazaks y Knot mostraron una postura halcón".

"Los mercados se están centrando en discutir el mensaje de endurecimiento coordinado de Jackson Hole, ya que el BCE y la Fed parecen haber vuelto a comprometerse con la creación de estabilidad de precios mientras los rendimientos se disparan y los activos de riesgo bajan bastante desde la semana pasada. Esto contrasta con la recuperación que hemos visto desde junio".

"Seguimos viendo que el EUR/USD sigue bajando, con el objetivo de llegar a unos 0.95 en 12 meses, ya que la fortaleza del dólar probablemente acelerará el ritmo en este entorno."

"El progreso hacia un acuerdo nuclear iraní ha puesto en el punto de mira un considerable alijo de crudo en poder de Teherán que podría enviarse rápidamente a los compradores en caso de que se llegue a un acuerdo", dijo Bloomberg durante una noticia publicada a primera hora del lunes.

Declaraciones destacadas

Unos 93 millones de barriles de crudo y condensado iraní están actualmente almacenados en buques en el Golfo Pérsico, frente a Singapur y cerca de China, según la empresa de seguimiento de buques Kpler, mientras que Vortexa Ltd. estima los valores en cartera en 60 a 70 millones de barriles. Además, hay volúmenes más pequeños en tanques en tierra.

La posible readmisión total de Irán en el mercado mundial de crudo, con el posible levantamiento de las sanciones estadounidenses, llega en un momento complejo para los comerciantes de petróleo.

El acuerdo original se vino abajo después de que el entonces presidente Donald Trump lo abandonara. La semana pasada, Estados Unidos envió su respuesta a la última propuesta, impulsando las especulaciones de que pronto podría alcanzarse un acuerdo, aunque Teherán dijo el domingo que los intercambios se prolongarán ahora hasta septiembre.

El acaparamiento de crudo iraní en alta mar se compara con el suministro mundial medio diario de este año de unos 100 millones de barriles al día, según una estimación de la Agencia Internacional de la Energía. En Estados Unidos, el presidente Joe Biden ha publicado unos 180 millones de barriles del SPR en un periodo de seis meses.

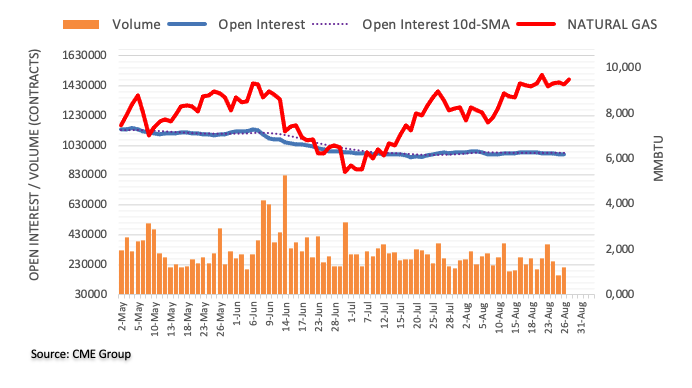

Teniendo en cuenta las cifras avanzadas de CME Group para los mercados de futuros de gas natural, el interés abierto se redujo una sesión más al final de la semana pasada, ahora en alrededor de 4.100 contratos. Por otro lado, el volumen revirtió dos caídas diarias seguidas y aumentó en alrededor de 55.400 contratos.

El Gas Natural sigue apuntando a los 10.00$

La caída de los precios del gas natural del viernes se debió a la disminución del interés abierto, que apoya la continuación de la tendencia alcista en el horizonte de corto plazo. Por el contrario, la materia prima sigue apuntando a los máximos de 2022 en torno a los 10.00$ por MMBtu (23 de agosto).

Los estrategas de divisas de UOB Group, Quek Ser Leang y Peter Chia, sugieren que el EUR/USD corre el riesgo de sufrir más pérdidas si se supera el nivel de 0.9870.

Perspectiva 24 horas: "El viernes pasado destacamos que las perspectivas para el euro eran mixtas y esperábamos que el euro cotizara dentro de un rango de 0.9925/1.0020. Sin embargo, el euro repuntó hasta un máximo de 1.0089 antes de desplomarse hasta 0.9945. El euro extendió su caída durante las primeras horas de Asia y, aunque el euro podría caer por debajo de 0.9900, es poco probable que el siguiente soporte en 0.9870 entre en escena. Al alza, la superación de 0.9980 (la resistencia menor está en 0.9955) indicaría que la presión bajista actual ha cedido."

Próximas 1-3 semanas: "El euro repuntó por encima de nuestro nivel de 'fuerte resistencia' de 1.0035 el pasado viernes (máximo de 1.0089) antes de desplomarse para terminar el día en 0.9961 (-0.13%). La ruptura del nivel de 'resistencia fuerte' indica que la debilidad del euro iniciada hace unas dos semanas ha terminado. Aunque el impulso bajista a corto plazo sigue sugiriendo un riesgo a la baja, el euro tiene que romper por debajo de 0.9870 antes de que sea probable un descenso sostenido. El siguiente soporte se encuentra en 0.9825. Las probabilidades de que el euro rompa claramente los 0.9870 no son altas por ahora, pero se mantendrían intactas mientras no se mueva por encima de los 1.0015 en estos días."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.