- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

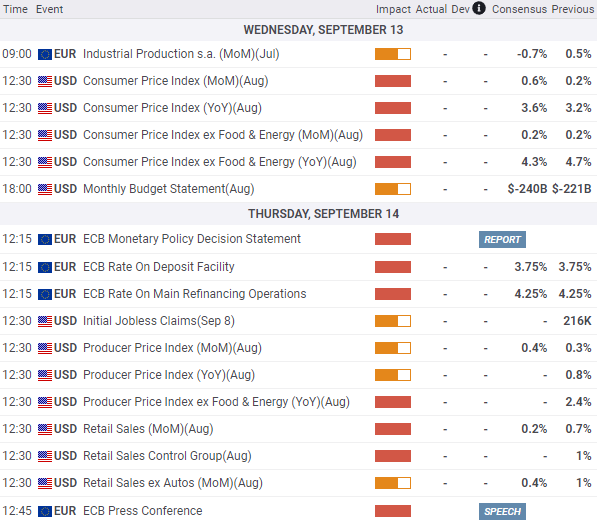

Hoy es el día del IPC estadounidense. Estas cifras desencadenarán acciones y son cruciales antes de la reunión del FOMC de la próxima semana. Durante la sesión asiática, Japón publicará el Índice de Precios de Producción. Más tarde, se conocerán los datos mensuales del PIB británico, así como las cifras de Producción Industrial de la Eurozona.

Esto es lo que hay que saber el miércoles 13 de septiembre:

El Índice del Dólar experimentó una modesta subida el martes, acercándose a 105.00 antes de retroceder. Fue una sesión relativamente tranquila, ya que los participantes del mercado esperaban los datos clave de Estados Unidos.

El informe más crucial del día y de la semana se publicará el miércoles: el Índice de Precios al Consumo (IPC) de agosto en Estados Unidos. Se prevé que la tasa anual rebote del 3.2% al 3.6%, mientras que la tasa subyacente se desacelere del 4.7% al 4,3%. Se prevé volatilidad, ya que estas cifras influirán en las expectativas sobre la política monetaria de la Reserva Federal. El jueves se publicará el Índice de Precios de Producción (IPP).

Los datos del mercado laboral británico fueron mixtos, lo que indica un empeoramiento de la situación económica. La tasa de desempleo subió hasta el 4.3% (la más alta desde septiembre de 2021) tras un descenso del empleo de 207.000 personas. Las ganancias medias semanales por hora aumentaron un 8.5% en comparación con el año anterior, superando el consenso del mercado del 8.2%. Tras estas cifras, la libra se debilitó. El miércoles, el Reino Unido informará sobre el PIB de julio, la Producción Industrial y los datos de comercio.

El GBP/USD se acercó al mínimo mensual, pero luego rebotó hacia 1,2500. El sesgo sigue siendo bajista, manteniéndose por encima de la media móvil simple (SMA) de 200 días en 1.2440.

El EUR/USD alcanzó un máximo semanal en 1.0769 y luego retrocedió, reanudando el movimiento alcista durante la sesión americana, subiendo hacia 1.0750. El par se enfrenta a la resistencia de 1.0770 mientras se mantiene por encima de 1.0700. El miércoles se publicarán los datos de Producción Industrial de la Eurozona, y el jueves se reunirá el Consejo de Gobierno del Banco Central Europeo.

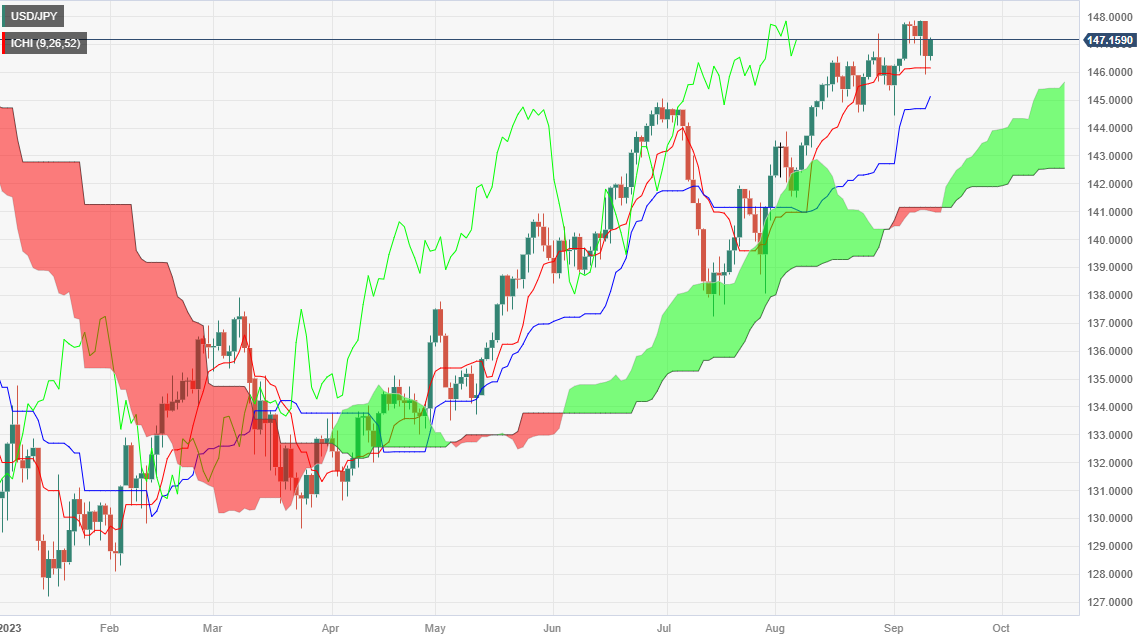

El Yen japonés fue una de las divisas con peor comportamiento. El USD/JPY superó los 147.00 y encontró resistencia en los 147.20. En Japón se publicará el Índice de Precios de Producción (IPP) de agosto, que se espera se sitúe en el 3.3% interanual.

El par NZD/USD logró recuperar 0.5900 con una acción limitada de los precios. El rebote desde los mínimos mensuales sigue siendo cauteloso. En Nueva Zelanda, la inflación de los precios de los alimentos de agosto se publicará el miércoles.

El AUD/USD retrocedió tras la subida del lunes, pero se mantuvo por encima de 0.6400. En Australia se informará de los datos de empleo el jueves.

El dólar canadiense superó al dólar neozelandés y al dólar australiano, con el soporte de la recuperación de los precios del petróleo crudo. El barril de WTI rompió por encima de 88.00$ y luego 89.00$, alcanzando nuevos máximos históricos mensuales. El USD/CAD cayó a los niveles más bajos en casi dos semanas y se estabilizó en torno a 1.3550.

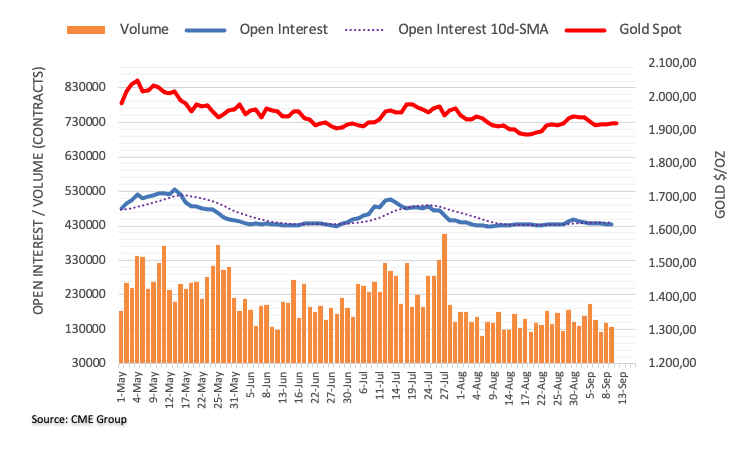

Los metales preciosos tuvieron un comportamiento mixto, con la Plata recuperándose hasta los 23.00$, terminando el día plano, mientras que el Oro cayó hasta el nivel más bajo en dos semanas en 1.907$, a pesar de que los rendimientos en EE.UU. se mantuvieron relativamente estables.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

- El par GBP/JPY está subiendo después de la caída del martes, con la mirada puesta en un día en verde.

- Las cifras del PIB del Reino Unido están a la vuelta de la esquina para el miércoles, los inversores buscan posicionarse antes de las cifras de producción industrial.

- Los comentarios del BOJ están alentando a los operadores del JPY, deseosos de cambios de línea dura en la política monetaria.

El par GBP/JPY está recuperando terreno en la jornada del martes, probando la zona de 183.70 tras haber caído hasta la zona de 183.00 a comienzos de la sesión.

El par comenzó la jornada cerca de 183.45 y superó brevemente el nivel de 183.90 antes de caer en el comercio europeo. Lal Libra esterlina (GBP) se enfrenta a vientos en contra en la parte posterior de un Banco de Inglaterra (BoE) moderado, y un Yen (JPY) reafirmante en la parte posterior de los recientes comentarios de línea dura del Banco de Japón (BoJ) está complicando las cosas.

Últimamente, el tono del Banco de Inglaterra ha sido notablemente más suave, como demuestra la reciente declaración de su gobernador, Andrew Bailey, de que el banco central británico se está acercando rápidamente al punto álgido del ciclo de subidas de tasas. La inflación sigue siendo una complicación persistente para el Reino Unido, pero el BoE se encuentra entre la espada y la pared, ya que un exceso de subidas de los tipos de interés podría suponer una amenaza para la economía británica.

Por lo que respecta al Yen, el gobernador del Banco de Japón, Kazuo Ueda, aludió recientemente al posible fin de la política de tipos de interés negativos del banco central japonés si los datos siguen mejorando hasta finales de año. Sin embargo, antes de realizar ajustes importantes, el Banco de Japón debe estar seguro de haber alcanzado su objetivo de inflación del 2% junto con el aumento de los salarios. Aunque la inflación japonesa lleva algún tiempo por encima del objetivo del 2%, se espera que en los próximos meses no alcance los objetivos del BoJ, y las expectativas del mercado de ajustes de las tasas podrían ser prematuras.

El PIB y la producción industrial del Reino Unido, en el aire

El miércoles se publicarán en el Reino Unido una serie de datos económicos de nivel intermedio, y los inversores están tratando de posicionarse. Se espera que las cifras del Producto Interior Br uto (PIB) del mes de julio disminuyan un 0.2%, frente al aumento del 0.5% del mes anterior, y se prevé que la Producción Industrial de julio disminuya igualmente un 0.6%, frente al crecimiento del 1.6% del mes anterior.

La producción manufacturera del Reino Unido para julio también se prevé que disminuya un 1% tras subir un 2.4% en junio, mientras que la cifra anualizada se espera que caiga del 3.1% al 2.7%.

Perspectivas técnicas para el GBP/JPY

El Guppy está presionando al alza para el martes, probando 183,70, mientras que una media móvil simple (SMA) descendente de 100 horas está proporcionando resistencia, ya que perfora 183.80.

La Libra esterlina retrocedió frente al Yen desde el máximo de agosto justo por debajo de la zona de 187.00 y actualmente se encuentra atrapada entre los niveles de retroceso de Fibonacci del 38.2% y del 61.8% desde el mínimo de agosto en 180.60, en 184.40 y 183.00 respectivamente, mientras que la media móvil exponencial (EMA) de 50 días se está levantando para proporcionar un soporte dinámico a medida que el indicador se consolida con el nivel de Fibonacci del 61.8%.

GBP/JPY gráfico diario

Niveles técnicos del GBP/JPY

- El par GBP/CAD cotiza en 1.6924, presionado por la subida de los precios del petróleo y el aumento de la tasa de desempleo del Reino Unido al 4.3%.

- El Banco de Inglaterra insinúa la posibilidad de limitar la tasa al 5.50%, mientras que el Banco de Canadá prevé un mayor endurecimiento en un contexto de fuerte crecimiento del empleo.

- Las próximas decisiones de política monetaria podrían dictar la dirección del par, pero la subida de los precios del petróleo podría inclinar la balanza a favor del CAD.

El Dólar canadiense (CAD) extiende sus ganancias frente a la Libra esterlina (GBP) debido al aumento de los precios del petróleo y los datos económicos mixtos del Reino Unido. De este modo, el par GBP/CAD cotiza en 1.6924 tras alcanzar un máximo diario de 1.7020.

El CAD se fortalece frente a la Libra esterlina debido al aumento de los precios del petróleo y a los indicadores económicos mixtos del Reino Unido

Durante la sesión europea, la Oficina de Estadísticas Nacionales (ONS) del Reino Unido reveló que la tasa de desempleo subió al 4.3% en los tres meses hasta julio, por encima del 4.2% del mes anterior, mientras que los salarios, excluidas las bonificaciones, crecieron un 7.8%, tal y como se esperaba, sin cambios respecto a la última lectura.

Aunque el mercado laboral se está enfriando, a medida que la economía británica siente el impacto de la subida de los tipos de interés impuesta por el Banco de Inglaterra (BoE), el aumento de los salarios sugiere que el trabajo del banco central no ha terminado. Las expectativas del BoE de una nueva subida de tipos se mantienen por debajo de las estimaciones de la semana pasada, que preveían que la tasa de interés de la banca terminaría en torno al 5.73%. No obstante, la última ronda de datos sugiere que Bailey y compañía se abstendrían de superar el umbral del 5.50%.

En el frente canadiense, el hecho de que la economía haya creado más puestos de trabajo de lo previsto, como se reveló la semana pasada, ha abierto la puerta a un endurecimiento adicional por parte del Banco de Canadá (BoC). El BoC ha expresado que la demanda de salarios más altos dificultaría el freno de la inflación.

En sus últimas decisiones monetarias, el BOC mantuvo las tasas sin cambios en el 5%. Pero sigue habiendo posibilidades de un endurecimiento adicional, ya que los futuros del mercado monetario muestran 15 puntos básicos de endurecimiento adicional para la decisión de política monetaria del BdC de junio de 2024.

En sus últimas declaraciones del jueves pasado, Tiff Macklem, Gobernador del BoC, subrayó que las tasas de interés podrían no ser lo suficientemente altas para controlar la inflación. Y añadió: "De cara al futuro, buscaremos más pruebas de que las presiones sobre los precios están remitiendo".

Dado el trasfondo fundamental, la GBP/CAD podría consolidarse de cara a las próximas decisiones de política monetaria a corto plazo. No obstante, la subida de los precios del petróleo podría contrarrestar el diferencial de tasas de interés a favor de la libra esterlina (GBP) y abrir la puerta a una mayor debilidad del par de divisas.

Análisis del precio de la GBP/CAD: Perspectiva técnica

El gráfico diario muestra una tendencia neutral a la baja, a pesar de que el par GBP/CAD se mantiene por encima de la media móvil de 200 días (DMA). Sin embargo, las sucesivas series de máximos y mínimos inferiores sugieren que el cruce pondría a prueba 1.6900. La superación de esta última cifra dejaría al descubierto el mínimo diario del 24 de julio en 1.6883, seguido de la DMA de 200 días en 1.6729. Por el contrario, si los compradores recuperan la DMA de 100 en 1.6958, esto podría allanar el camino hacia 1.7000.

- El XAG/USD deambula en torno a 23.00$, pero el impulso alcista parece débil.

- Un USD más fuerte y unos rendimientos que se mantienen altos no permiten a los metales preciosos realizar un movimiento alcista significativo.

- Todas las miradas están puestas en las cifras del IPC estadounidense de agosto del miércoles.

En la sesión del martes, la Plata XAG/USD cotizó neutral en torno a 23.00$, limitado principalmente por la fortaleza del USD, con el DXY que alcanzó un máximo de 104.90 y los rendimientos estadounidenses aumentaron ligeramente.

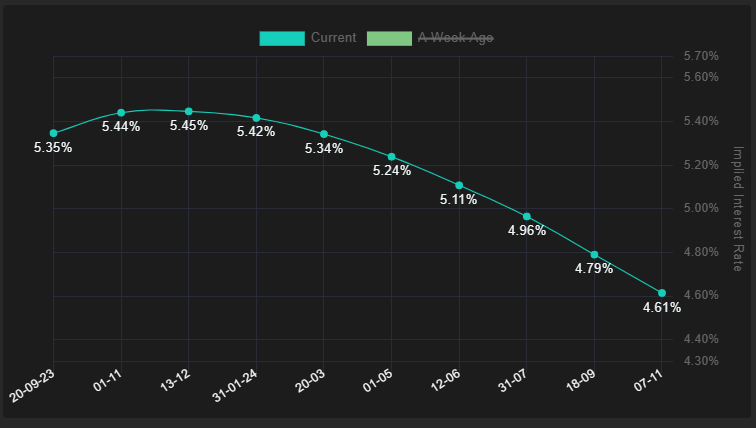

Además, el calendario económico no tenía nada relevante que ofrecer, y los mercados se mantuvieron cautelosos ante la publicación del Índice de Precios al Consumo (IPC) de EE.UU. de agosto, que se espera que se haya acelerado un 0.5% intermensual, mientras que se prevé que la medida subyacente aumente un 0.2% intermensual. Al mismo tiempo, se mantienen las expectativas de endurecimiento de la Reserva Federal (Fed). La herramienta FedWatch de CME indica que, aunque el mercado ya ha descontado una pausa para la próxima reunión del 20 de septiembre, todavía hay un 40% de posibilidades de una última subida de tipos de interés en diciembre o noviembre.

Un aumento de la inflación podría provocar una subida de los rendimientos de los bonos estadounidenses, lo que podría repercutir negativamente en los precios de la Plata, ya que se consideran el coste de oportunidad de poseer metales sin rendimiento.

Mientras tanto, los rendimientos de los bonos estadounidenses están subiendo. El Rendimiento de los bonos a 10 años se sitúa en el 4.29%, con ligeras subidas en el día. El rendimiento a 2 años se sitúa en el 5.00%, con ganancias del 0.20%, y el rendimiento a 5 años se sitúa en el 4.42%, también con leves ganancias.

XAG/USD Niveles a vigilar

Tras analizar el gráfico diario, el XAG/USD presenta un panorama entre neutral y bajista, con los osos manteniendo el control y los alcistas luchando por realizar un movimiento significativo. Con una pendiente plana por debajo de su línea media, el índice de fuerza relativa (RSI) sugiere un período de estabilidad en territorio negativo, mientras que la convergencia de media móvil (MACD) exhibe barras rojas más cortas. En el marco de tiempo más amplio, el par está por debajo de las medias móviles simples (SMA) de 20,100 y 200 días, lo que sugiere que los compradores están luchando para superar la tendencia bajista general y los osos siguen al mando.

Niveles de soporte: 22.80$, 22.60$, 22.30$

Niveles de resistencia: 23.50$ (convergencia de las SMA de 20 y 200 días), 23.70$, 24.00$.

XAG/USD Gráfico Diario

-638301355827355848.png)

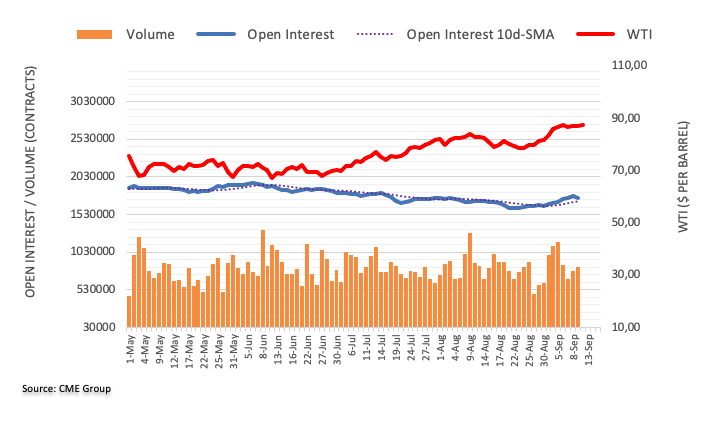

- El WTI cotiza en 88.49$ por barril, subiendo un 1.95% en el día, impulsado por los recortes de producción de Arabia Saudí y Rusia de 1.3 millones de bpd.

- La OPEP prevé un aumento de la demanda de petróleo de 2.25 millones de barriles diarios de aquí a 2024, señal de un fuerte crecimiento económico mundial.

- Los datos de inflación de EE.UU. que se publicarán esta semana podrían afectar a los precios del WTI; una lectura superior a la prevista podría disparar las especulaciones sobre una subida de tasas de la Fed.

El Western Texas Intermediate (WTI), el petróleo crudo de referencia en EE.UU., subió más de un 2%, hasta un máximo de 10 meses, en la mitad de la sesión norteamericana, ya que se prevé que la oferta de petróleo siga siendo escasa. Ello, unido a los recortes de la oferta por parte de los países exportadores de petróleo, apuntala el precio del WTI. En el momento de redactar este informe, el WTI cotiza en 88.49$ por barril, subiendo un 1.95% en el día.

Los precios del petróleo se disparan ante las previsiones de la OPEP y los factores geopolíticos, mientras los mercados observan el IPC de EE.UU.

El último informe de la Organización de Países Exportadores de Petróleo (OPEP) prevé que la demanda de petróleo aumente en 2.25 millones de barriles diarios (bpd) en 2024. La OPEP mantuvo sus sólidas previsiones de crecimiento de la demanda mundial de petróleo en 2023 y 2025, lo que sugiere que las principales economías son más fuertes de lo esperado.

El recorte de la producción de petróleo crudo de Arabia Saudí y Rusia de 1.3 millones de barriles diarios hasta diciembre de 2023 es el principal motor de la reciente subida de los precios del petróleo. Además, las inundaciones y tormentas en el este de Libia siguieron lastrando el suministro de petróleo, ya que las cuatro principales exportaciones de crudo permanecieron cerradas desde el fin de semana.

Entretanto, Kazajstán reveló que su producción de petróleo cayó a 213.8000 toneladas métricas el 11 de septiembre, desde 243.500 toneladas, al iniciarse las obras de mantenimiento de los oleoductos.

Aparte de esto, los operadores se preparan para los datos publicados por la oficina estadounidense de la Administración de Información Energética (EIA) y la Agencia Internacional de la Energía (AIE). Según un sondeo de Reuters, los analistas estiman una caída de 2 millones de barriles de crudo de las reservas estadounidenses durante la semana que finaliza el 8 de septiembre.

Los operadores del petróleo también están pendientes de los datos del Departamento de Trabajo estadounidense, que desvelaría las cifras de la inflación en Estados Unidos. Si los datos superan las estimaciones al alza, esto podría pesar sobre el precio del WTI, ya que aumentarán las especulaciones sobre otra subida de tasas de la Fed, lo que implicaría una subida del dólar estadounidense. De lo contrario, se espera que el WTI siga subiendo.

Acción del precio del WTI - Gráfico diario

- El par EUR/USD dio un paso atrás en las primeras operaciones del martes, y los postores buscan recuperarse.

- Los datos económicos de EE.UU. y la UE a mediados de semana complicarán los gráficos.

- La convocatoria de tipos del BCE está a la vuelta de la esquina, junto con las cifras de inflación de EE.UU. que se publicarán próximamente.

El par EUR/USD está decidido a restablecer el equilibrio el martes y está presionando a 1.0735 en las operaciones de la tarde después de caer a mínimos del día cerca de 1.0705.

El Euro (EUR) se encuentra en mínimos frente al Dólar (USD) para el día, por debajo de los precios de apertura del martes cerca de 1.0747, y aún más por debajo del pico del día temprano de 1.0770.

Es probable que el tira y afloja continúe a corto plazo, ya que a mediados de la semana el calendario económico está cargado de datos, tanto de EE.UU. como de la Eurozona (UE).

Datos de EE.UU. y la UE

El miércoles se publicarán las cifras del Índice de Precios al Consumo (IPC) de EE.UU. y el informe presupuestario mensual del gobierno federal. Los analistas de mercados esperan que el IPC general de agosto suba hasta el 0.6%, frente al 0.2% del mes anterior. Por su parte, el IPC subyacente de agosto (IPC menos los costes de alimentación y energía) se mantendría en el 0.2% del mes anterior.

También se espera que el déficit presupuestario federal estadounidense del mes de agosto retroceda, 240.000 millones de dólares frente a los 221.000 millones del mes anterior.

El jueves, el Banco Central Europeo (BCE) hará su último anuncio sobre los tipos de interés; los inversores esperan que el BCE mantenga estables los tipos de interés, aunque los recientes comentarios de línea agresiva de los responsables del BCE han provocado un aumento del número de participantes en el mercado que esperan una subida adicional de los tipos.

30 minutos después de la decisión del BCE sobre los tipos de interés, se realizará una conferencia de prensa en la que los inversores estarán atentos a cualquier pista sobre la política de tipos de interés del banco central europeo.

El jueves también se publicarán las cifras del Índice de Precios de Producción (IPP) de Estados Unidos, así como las ventas minoristas. Se espera que el IPP mensual de agosto suba, aunque ligeramente, del 0.3% al 0.4%. Mientras tanto, se espera que el crecimiento de las ventas minoristas descienda al 0.2% desde el 0.7% de julio. Aunque se trata de un dato positivo, una contracción de las cifras de crecimiento podría ser señal de un debilitamiento de la economía, por lo que los participantes del mercado estarán muy atentos a esta publicación.

Perspectivas técnicas del EUR/USD

El Euro cayó contra el dólar durante las primeras horas de la jornada del martes, luego de una suba inicial en los gráficos, y el par está luchando por generar un impulso significativo desde la media móvil simple (SMA) de 100 horas. El histograma MACD horario comienza a girar alcista, y la media móvil se prepara para intercambiar su lugar con la línea del indicador.

El par EUR/USD ha cerrado en números rojos durante las últimas ocho semanas consecutivas, y los compradores tratarán de revertir el reciente rechazo del par de la SMA de 100 días, que se ha vuelto plana y amenaza con volverse bajista. Asimismo, la inversión bajista de la SMA de 100 días y de la media móvil exponencial (EMA) de 50 días complica las ofertas.

Mientras tanto, el MACD en velas diarias muestra condiciones de sobreventa, aunque el histograma de la línea lenta del MACD muestra más espacio para que el EUR/USD caiga aún más en caso de una oferta fallida para restablecer el impulso alcista.

Gráfico diario del EUR/USD

Niveles técnicos del EUR/USD

- El par USD/MXN cotiza en 17.2607, con el Dólar ganando un 0.20%, ya que el sentimiento de aversión al riesgo prevalece en el mercado.

- Los datos de inflación de EE.UU. que se publicarán el miércoles podrían cambiar las tornas; se espera que el IPC aumente del 3.2% al 3.6% interanual.

- El paquete económico de México para 2024 propone un aumento del déficit fiscal hasta el 4.9% del PIB, el más alto en 36 años.

El Peso mexicano (MXN) pierde algo de terreno frente al Dólar estadounidense (USD) tras fortalecerse hasta 17.2688, pero este último recupera cierta compostura a medida que avanza la sesión norteamericana. Una agenda económica escasa en EE.UU. y un impulso de aversión al riesgo mantienen a los inversores buscando seguridad antes de los datos de inflación de EE.UU.. El USD/MXN cotiza en 17.2607.

El Peso mexicano retrocede ligeramente mientras los inversores esperan el IPC de EE.UU. y digieren el paquete económico de México para 2024

La aversión al riesgo está impulsando al Dólar frente al Peso mexicano, mientras que las acciones de EE.UU. siguen cotizando con pérdidas, a excepción del Dow Jones. Los participantes del mercado se preparan para la publicación de los datos de inflación de agosto en Estados Unidos el miércoles. Se espera que el Índice de Precios al Consumo (IPC) suba del 3.2% al 3.6% interanual, mientras que el IPC subyacente bajará del 4.7% al 4.3%.

A la espera de estos datos, el Dólar avanza un 0,20%, como muestra el Índice del Dólar (DXY), que sigue la evolución del dólar frente a seis divisas. El DXY se sitúa en 104.74, apuntalado por el avance del rendimiento de los bonos del Tesoro estadounidense a 2 años, que alcanza un máximo del 5.00%.

Un impulso de aversión al riesgo y la firmeza de los rendimientos de los bonos del Tesoro estadounidense respaldan al dólar antes de la publicación de los datos de inflación de agosto en Estados Unidos. El rendimiento de los bonos del Tesoro estadounidense a 10 años se sitúa en el 4.292%, sin cambios respecto a ayer, al contrario que el dólar estadounidense (USD), como muestra el Índice del Dólar (DXY). El DXY sigue la evolución del Dólar frente a una cesta de seis divisas e imprime unas sólidas ganancias del 0.30% a 104.83 tras caer a un mínimo de cuatro días de 104.42.

En Estados Unidos, la Oficina de Estadísticas Laborales (BLS) publicará el miércoles los datos de inflación de agosto. Se espera que el Índice de Precios al Consumo (IPC) suba del 3.2% al 3.6% interanual, mientras que el IPC subyacente bajará del 4.7% al 4.3%. Un dato de inflación superior al previsto reavivaría las especulaciones sobre una nueva subida de tipos por parte de la Reserva Federal estadounidense.

Al otro lado de la frontera, el paquete económico de México para 2024 propone un aumento del déficit fiscal del 3.3% al 4.9% del PIB en 2023, el saldo negativo más significativo en 36 años. El presupuesto asume que la tasa de cambio USD/MXN promediará 17.60 a finales de 2025, al tiempo que considera que las exportaciones mexicanas de petróleo se venderán a unos 56.7$ por barril el próximo año.

Dado el trasfondo fundamental, el USD/MXN probablemente continúe a la baja a menos que los datos del IPC de mañana superen las estimaciones y pongan sobre la mesa otro aumento de la tasa de interés. De lo contrario, se espera una mayor fortaleza del Peso mexicano, lo que podría llevar al par de nuevo hacia la barrera de 17.0000.

Análisis del precio del USD/MXN: Perspectiva técnica

Desde la perspectiva del gráfico diario, el par está desafiando el soporte técnico de la media móvil de 100 días (DMA) en 17.2558, que limitó la caída del USD/MXN. Un cierre diario por debajo de esta última, y el par podría probar la DMA de 20 en 17.0929 antes de caer hacia el nivel psicológico de precios de 17.0000. Para una reanudación alcista, el par exótico debe recuperar la zona de 17.5000 antes de probar el máximo del 11 de septiembre en 17.5927.

- El par NZD/USD está empantanado cerca de 0.5900, incapaz de desarrollar un impulso significativo.

El Dólar está en el punto de mira, ya que los inversores están pendientes de las cifras de inflación de EE.UU. del miércoles. - La Reserva Federal parece dispuesta a dar un paso atrás en el ciclo de subidas de tipos mientras la inflación siga bajando.

El par NZD/USD está luchando por encontrar una base más firme después de caer al nivel de 0.5900 durante la sesión del martes, cayendo desde el máximo del día de 0.5923, mientras que el Dólar estadounidense (USD) da un paso adelante frente al iwi (NZD).

En el calendario económico de esta semana, el NZD tendrá escasa repercusión. No se espera que las cifras del índice de precios de los alimentos y del Índice de Gerentes de CCompras (PMI) atraigan mucha reacción de los mercados, y dependerá del lado del Dólar (USD) el impulso.

Las cifras de la inflación en EE.UU. serán clave a mediados de semana, el IPC marcará la pauta

Los inversores están pendientes de las cifras del Índice de Precios al Consumo (IPC) de EE.UU. que se publicarán el miércoles. En general, los participantes del mercado creen que la Reserva Federal (Fed) hará una pausa en su próxima reunión de septiembre en lo que respecta a nuevas subidas de tasas; sin embargo, las expectativas podrían cambiar si el IPC sorprende al alza. Los inversores esperan que el IPC de agosto muestre una subida anualizada de los precios del 0.5%, principalmente en el coste de la energía y el combustible, y que el IPC subyacente se mantenga estable en el 0.2%.

Durante el fin de semana, la Secretaria del Tesoro estadounidense, Janet Yellen, declaró su optimismo en cuanto a que EE.UU. podría controlar con éxito la inflación sin dañar el mercado de empleo. Yellen también señaló que los indicadores de inflación en general han estado disminuyendo recientemente, y que aún no se ha producido ninguna señal de una oleada de despidos.

Perspectivas técnicas del NZD/USD

El kiwi está mayormente plano en los precios de apertura de la semana cerca de 0.5900, pero el par NZD/USD está notablemente a la baja de la acción reciente, después de haber cerrado en rojo durante siete de las últimas ocho semanas consecutivas de comercio. Los alcistas del Kiwi están luchando para levantar el par de los mínimos del año cerca de 0.5860, y la presión de venta sostenida hará que el NZD caiga de nuevo a los mínimos de 2022 cerca de la zona de 0.5600.

Las velas horarias muestran al par intentando una recuperación desde los mínimos del día cerca de 0.5890, pero 0.5900 parece ser un nivel importante a superar, con 0,5980 esperando más arriba y actuando como techo para el impulso a corto plazo.

La vela de 4 horas muestra al par NZD/USD en la parte baja, luchando por aferrarse a los niveles de consolidación a corto plazo. A pesar de la postura bajista, se marcan mínimos más altos para septiembre, y los postores del Kiwi intentarán acumular suficiente impulso para aferrarse a la zona de 0.6000.

NZD/USD gráfico de 4 horas

- El USD/JPY sube hasta 147.20, subiendo un 0.43%, después de que el gobernador del BOJ, Ueda, insinuara la posibilidad de poner fin a los tipos de interés negativos.

- El rendimiento del Tesoro estadounidense a 10 años se mantiene estable en el 4.292%, lo que refuerza al dólar antes de los cruciales datos de inflación de agosto.

- Los mercados prevén que el Índice de Precios al Consumo (IPC) suba del 3.2% al 3.6% interanual, lo que podría influir en las decisiones sobre las tasas de la Fed.

El Dólar se recuperó frente al Yen japonés (JPY) tras las declaraciones del gobernador del Banco de Japón, Kazuo Ueda, en las que se refirió a la eliminación de las tasas de interés negativas. Por lo tanto, el par USD/JPY retrocedió, pero al comienzo de la sesión norteamericana del martes, el par se intercambia en 147.20, ganando un 0.43% después de alcanzar un mínimo semanal de 145.89.

El Dólar gana terreno frente al Yen tras los comentarios de línea dura de los gobernadores del BOJ, a la espera de las cifras clave de inflación en EE.UU.

Un impulso de aversión al riesgo y la firmeza de los rendimientos de los bonos del Tesoro estadounidense respaldan al Dólar antes de la publicación de los datos de inflación de agosto en Estados Unidos. El rendimiento estadounidense de referencia a 10 años se sitúa en el 4.292%, sin cambios respecto a ayer, al contrario que el dólar estadounidense (USD), como muestra el Índice del Dólar (DXY). El DXY, que sigue la evolución del Dólar frente a una cesta de seis pares, registra sólidas ganancias del 0.30% a 104.83 tras caer a un mínimo de cuatro días de 104.42.

Durante el fin de semana, el gobernador del BOJ, Ueda, dijo que el banco podría poner fin a su tasa de política negativa si la inflación alcanza de forma sostenible su objetivo de inflación del 2%. Tras sus declaraciones, el Yen se apreció frente a la mayoría de las divisas del G8, mientras que el rendimiento de los bonos del estado japonés (JGB) a 10 años alcanzó el 0.70%.

Sin embargo, la mayor parte de las ganancias del yen se han borrado a medida que los participantes del mercado evaluaban las declaraciones de Ueda.

En Estados Unidos, la Oficina de Estadísticas Laborales publicará el miércoles los datos de inflación de agosto. Se espera que el Índice de Precios al Consumo (IPC) suba del 3.2% al 3.6% interanual, mientras que el IPC subyacente caería del 4.7% al 4.3%. Un dato de inflación superior al previsto reavivaría las especulaciones sobre una nueva subida de tipos por parte de la Reserva Federal estadounidense.

Para la próxima reunión de la Fed del 21 de septiembre, los futuros del mercado monetario no esperan cambios en las tasas de los Fondos Federales (FFR). Para la reunión de noviembre, los inversores veían el FFR en torno al 5.48%, 15 puntos básicos por encima del FFR efectivo, como se muestra en la siguiente imagen.

Probabilidades de la Tasa de interés de la Reserva Federal

Fuente: Financialsource

En otros datos, la Federación Nacional de Empresas Independientes (NFIB) reveló que el índice de optimismo de las pequeñas empresas cayó a 91.3 en agosto desde el máximo de ocho meses de 91.9 registrado en julio.

Análisis del precio del USD/JPY: Perspectiva técnica

Desde un punto de vista técnico, la acción del precio del lunes formó un martillo que rompió la línea Tenkan-Sen, pero terminó la sesión en torno a 146.55. Si el USD/JPY alcanza un nuevo máximo semanal por encima de 147.27, confirmado con un cierre diario, el próximo objetivo del par sería el máximo del año hasta la fecha de 147.87 antes de desafiar el nivel 148.00. Los riesgos a la baja aparecerían con un cierre diario por debajo de la línea Tenkan-Sen en 146.15.

La Oficina de Estadísticas Laborales de EE.UU. (BLS) publicará la medida de inflación más importante, las cifras del Índice de Precios al Consumo (IPC) de EE.UU., el miércoles 13 de septiembre a las 12:30 GMT. A medida que nos acercamos a la hora de la publicación, he aquí las previsiones de los economistas e investigadores de 10 grandes bancos sobre la próxima inflación en Estados Unidos para el mes de agosto.

Se espera que la inflación general se sitúe en el 3.6% interanual, frente al 3.2% de julio, mientras que la subyacente se situaría en el 4.3% interanual, frente al 4.7% de julio. En términos mensuales, lasprevisiones del el IPC general y el subyacente se sitúan en el 0.6% y el 0.2%, respectivamente.

TDS

Esperamos que el informe aportará pruebas adicionales de que el segmento subyacente ha dado un paso atrás en términos de aumento secuencial de los precios: Proyectamos otro aumento del 0.2% intermensual, lo que señalaría el tercer mes consecutivo a ese ritmo. Por el contrario, es probable que la inflación del IPC general se acelere hasta el 0.6% intermensual, en gran medida como resultado del aumento de los precios de la gasolina en agosto. Suponemos un fuerte aumento del 11% para este último, aunque una parte de ese incremento refleja un ajuste estacional desfavorable. En términos interanuales, el IPC subirá probablemente al 3.6% desde el 3.2% de julio, mientras que el segmento subyacente perderá impulso, cayendo al 4.3% desde el 4.7% interanual.

RBC Economics

Esperamos que el IPC general suba al 3.6% interanual en agosto, frente al 3.2% de julio. Este aumento se explica casi en su totalidad por la subida de los precios mundiales de la energía. Aparte de la energía, las presiones sobre los precios estadounidenses han disminuido sustancialmente en los últimos meses. El crecimiento de los precios de los alimentos se ha moderado bruscamente y esperamos que el crecimiento de los precios "subyacentes" (excluyendo alimentos y energía) se reduzca al 4.3% interanual en agosto, frente al 4.7% del mes anterior. Ello situaría esta medida aún más por debajo del máximo del 6.6% alcanzado en septiembre del año pasado.

NBF

Es probable que el componente de energía haya tenido un impacto positivo considerable en el índice general, dada la fuerte subida de los precios de la gasolina durante el mes. Esto, combinado con otro aumento considerable de los costes de la vivienda, debería traducirse en un aumento del 0.6% de los precios generales. Si no nos equivocamos, la tasa interanual podría pasar del 3.2% al 3.7%, lo que supondría la mayor subida de este indicador en casi año y medio. El avance de los precios subyacentes podría haber sido más moderado (+0.3% intermensual) gracias, en parte, al descenso del precio de los vehículos de ocasión. Esta subida mensual debería permitir que la tasa anual bajara tres décimas hasta el 4.4%, su nivel más bajo en casi dos años.

Citi

Esperamos un mayor aumento de la inflación subyacente en agosto tras dos subidas consecutivas del 0.16% intermensual, con un IPC subyacente del 0.3% intermensual. Sin embargo, con un 0.252% intermensual sin redondear, el IPC subyacente estaría cerca de registrar otro aumento del 0.2%, aunque seguiría siendo una subida más fuerte en comparación con junio y julio. También esperamos cierta ralentización adicional de los precios de la vivienda, con un 0.44% para los alquileres primarios y un 0.46% para los alquileres equivalentes de los propietarios. Mientras tanto, el IPC general debería subir un fuerte 0.6%, el mayor aumento desde junio de 2022. Esto se deberá tanto a un aumento de los precios del gas al por menor como a una mayor fortaleza de otros componentes de la energía, como el gas de los servicios públicos.

ING

Por lo que respecta a la inflación, esperamos un aumento bastante importante de los datos principales intermensuales de agosto, con riesgos al alza en relación con las previsiones del consenso. El aumento de los precios de la gasolina será el principal factor alcista, pero también vemos la amenaza de un rebote de las tarifas aéreas y de los costes de la atención médica, además del aumento de los precios de los seguros. Es probable que estos factores también contribuyan a que el IPC subyacente se sitúe en el 0.3% intermensual, en lugar del 0.2% de los dos meses anteriores. La ralentización de los alquileres de vivienda será evidente, pero puede que no sea suficiente para compensar tanto como espera el mercado. No obstante, la tasa interanual de inflación subyacente se ralentizará hasta situarse quizás en el 4.4%. Confiamos en que podamos bajar al 4% interanual en el informe de septiembre y no muy lejos del 3.5% en octubre. Calificaríamos esta inflación intermensual relativamente firme como un parpadeo temporal en lo que probablemente sea una tendencia desinflacionista cada vez más intensa.

Wells Fargo

Prevemos que el IPC subyacente aumente un 0.18% en agosto, lo que equivale a una tasa interanual del 4.3%. De cumplirse, la Fed alcanzaría su esquivo objetivo del 2% sobre una base anualizada de tres meses. Dentro de la inflación subyacente, las materias primas y la vivienda probablemente impulsaron la desaceleración. Sin embargo, esperamos que un aumento de aproximadamente el 10% en los precios del gas eleve la tasa general al 0.6%. Esto supondría la mayor subida mensual del IPC general en más de un año, lo que situaría la tasa general interanual en el 3.6%. A pesar de los recientes avances de la inflación subyacente, nos parece poco probable que la Fed pueda alcanzar su objetivo del 2% de forma sostenida en los dos próximos trimestres. Aunque esperamos que los precios de los bienes básicos bajen en agosto, el impulso desinflacionista de la normalización de los precios de las materias primas está a punto de desvanecerse. También es probable que el lastre de los precios de los seguros de enfermedad llegue a su fin en octubre, lo que propiciará una aceleración de la inflación subyacente en el cuarto trimestre.

CIBC

El IPC de agosto será la última pieza del rompecabezas para la Fed antes de su reunión de septiembre. Esperamos que las últimas lecturas débiles empiecen a formar una tendencia, y se espera que el IPC subyacente de agosto se sitúe en un escaso 0.1% intermensual, ya que la relajación de las cadenas de suministro pesará aún más sobre los precios de los bienes básicos. Esperamos que los precios de los servicios se mantengan firmes dada la solidez de la demanda, pero a un ritmo similar al de los últimos meses. Los efectos de base favorables también contribuirán a reducir significativamente la variación interanual de la inflación subyacente hasta el 4.2%. El IPC general subirá al 3.5% debido al aumento de los precios de la gasolina. Dado que la Fed se encuentra en una posición dependiente de los datos y seguirá teniendo muy en cuenta las consideraciones de gestión de riesgos, una sorpresa a la baja debería ser ligeramente alcista para los mercados de renta fija.

Deutsche Bank

Dado que los precios del gas han subido casi un 7% en agosto, el IPC general (+0.61% según las previsiones del DB frente al +0.17% anterior) experimentará su mayor incremento mensual desde junio de 2022. Sin embargo, es probable que el subyacente (+0.22% frente a +0.16% el mes pasado) se mantenga relativamente estancado. Según estas estimaciones, la cifra interanual de la inflación subyacente del IPC debería caer 0.4 puntos porcentuales hasta el 4.3%, mientras que la inflación general subiría 0.4 puntos porcentuales hasta el 3.7%, la cifra más alta de los últimos tres meses. Con una inflación subyacente aún relativamente moderada, creemos que debería continuar el impulso positivo, con una caída de la tasa anualizada a tres meses de unos 90 puntos básicos, hasta el 2.2%, mientras que la tasa anualizada a seis meses debería caer 50 puntos básicos, hasta el 3.6%. En ambos casos sería la más baja desde principios de 2021. Así que, por ahora, la fuerte impresión general debería verse compensada por las noticias positivas sobre el subyacente. Sin embargo, siempre existe el riesgo de que, cuanto más suba la inflación general, mayor sea el riesgo de que se produzcan efectos secundarios en el futuro.

Danske Bank

Mientras que la subida de los precios de la energía probablemente elevó el IPC general un 0.5% intermensual (3.6% interanual), esperamos otro dato bajo del IPC subyacente del 0.2% intermensual (4.3% interanual).

ANZ

Prevemos que el IPC subyacente de EE.UU. aumente un 0.2% intermensual en agosto. El aumento de los precios de la energía debería traducirse en un incremento del IPC general del 0.5% intermensual.

- El USD/CHF sigue consolidándose por encima de la SMA de 100 días con un comercio neutral en 0.8910.

- Los mercados se volvieron cautelosos antes de las lecturas de inflación de agosto de los EE.UU..

- La aversión al riesgo está fortaleciendo al USD.

Durante la sesión del martes, el par USD/CHF registró leves ganancias y cotizó cerca de 0.8910. El Dólar recupera terreno tras dos días consecutivos de debilidad frente a la mayoría de sus rivales, mientras que los rendimientos estadounidenses cotizan mixtos a la espera del Índice de Precios al Consumo (IPC) de agosto del miércoles. Por el lado del CHF, el calendario suizo no tuvo nada relevante que ofrecer en la sesión.

En ese sentido, se espera que el IPC de agosto muestre un aumento del 0.5% intermensual, mientras que se prevé que la medida subyacente aumente un 0.2% mensual, y esas cifras de inflación desempeñarán un papel importante en el modelo de expectativas de las próximas decisiones de la Reserva Federal (Fed).

Mientras tanto, según la herramienta FedWatch de CME, el mercado sigue creyendo que la Fed se tomará un respiro en la reunión del 20 de septiembre. Sin embargo, los inversores prevén un 40% de posibilidades de que la Fed opte por una última subida de tipos de interés en noviembre o diciembre, lo que elevaría los tipos al 5.75%.

Niveles del USD/CHF a vigilar

El análisis gráfico diario muestra que las perspectivas a corto plazo para el USD/CHF parecen alcistas. El índice de fuerza relativa (RSI) y la divergencia de convergencia de media móvi (MACD) mantienen posicionamientos positivos, con el RSI por encima de su línea media y mostrando una tendencia alcista, mientras que el MACD exhibe barras verdes. Por otra parte, el par se sitúa por encima de las medias móviles simples (SMA) de 20 y 100 días, pero por debajo de la SMA de 200 días, lo que sugiere que los alcistas mandan sobre los bajistas en el panorama general.

Niveles de soporte: 0.8900, 0.8877 (SMA de 100 días), 0.8850.

Niveles de resistencia: 0.8950, 0.9000, 0.9030.

USD/CHF Gráfico Diario

-638301313932882539.png)

- La Plata se mueve en torno a 23.00$ mientras la atención se centra en los datos del IPC estadounidense de agosto.

- Los inversores siguen preocupados por las perspectivas de inflación en EE.UU. debido al mayor crecimiento de los salarios y a la estabilidad del mercado laboral.

- El precio de la plata se mantiene lateral en un rango de 22.80$-23.20$ de las últimas cuatro sesiones de comercio.

El precio de la Plata (XAG/USD) avanza y retrocede en torno a 23.00$ en la sesión neoyorquina. El metal blanco ha permanecido dentro del bosque durante las últimas cuatro sesiones bursátiles, ya que los inversores se han mantenido al margen a la espera de los datos de inflación de Estados Unidos correspondientes al mes de agosto, que se publicarán el miércoles a las 12:30 GMT.

El índice S&P 500 ha abierto a la baja, ya que los inversores se han mantenido cautos ante el Índice de Precios al Consumo (IPC) de Estados Unidos. Los inversores siguen preocupados por las perspectivas de inflación debido al mayor crecimiento de los salarios y a la estabilidad del mercado laboral. La inflación por encima de la tasa deseada del 2% parece más persistente y no será fácilmente contenida por la Reserva Federal (Fed). Esto mantendría vivas las esperanzas de una nueva subida de los tipos de interés por parte de la Fed.

El Índice del Dólar estadounidense (DXY) se recuperó significativamente hasta cerca de 104.90, pero está luchando por extender el alza, ya que los inversores esperan los datos del IPC de EE.UU. para obtener más orientación. Según las estimaciones, la inflación general de EE.UU. se expande a un ritmo más fuerte del 0.6% debido a la recuperación de los precios de la gasolina. Se espera que el IPC subyacente, que no incluye la volatilidad de los precios del petróleo y los alimentos, crezca a un ritmo estable del 0.2%.

Análisis técnico de la Plata

El precio de la Plata se mantiene lateral en un rango de 22.80$-23.20$ desde las últimas cuatro sesiones de negociación antes de los datos de inflación de EE.UU.. El metal blanco demuestra un apretón de volatilidad, que está siendo seguido por una ruptura en el mismo. La media móvil exponencial (EMA) de 100 periodos en 23.17$ sigue actuando como barricada principal para los alcistas de los precios de la Plata. El soporte horizontal se traza desde el mínimo del 15 de agosto en 22.23$.

El índice de fuerza relativa (RSI) (14) se desliza dentro del rango bajista de 20.00-40.00, lo que indica que el impulso bajista se ha desencadenado.

Gráfico horario de la Plata

-638301254495492130.png)

- El EUR/USD está sometido a una fuerte presión tras subir hasta 1.0770.

- La pérdida de 1.0700 debería volver a poner 1.0685 en el radar.

El EUR/USD moderó por completo el auspicioso comienzo de la nueva semana de comercio y se enfrenta a la zona de 1.0700 tras un temprano movimiento alcista hasta la región de 1.0770, o máximos de cuatro días.

El sentimiento bajista subyacente se mantiene sin cambios y deja la puerta abierta a retrocesos adicionales en el horizonte a corto plazo. En este trasfondo, la ruptura de la zona de 1.0700 podría animar a los vendedores a embarcarse en una probable visita al mínimo de septiembre de 1.0685 (7 de septiembre) por delante del mínimo de mayo de 1.0635 (31 de mayo).

Mientras tanto, se prevén nuevas pérdidas por debajo de la SMA clave de 200 días, hoy en 1.0824.

Gráfico diario del EUR/USD

- El DXY deja atrás el retroceso del lunes hasta la zona de 104.50/40.

- Una mayor recuperación desplaza la atención hacia la barrera de 105.00.

El DXY deja a un lado el comportamiento bajista del lunes y espera volver a visitar la zona clave de 105.00 el martes.

La continuación de la recuperación de varias semanas parece sólida y una ruptura de 105.00 debería animar al índice a volver a probar el máximo de septiembre de 105.15 (7 de septiembre) antes del máximo de 2023 de 105.88 (8 de marzo).

Mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.02, se espera que las perspectivas para el índice sigan siendo constructivas.

Gráfico diario del DXY

- El USD/MXN cae a mínimos de una semana en 17.24.

- El Dólar vuelve a imponerse tras el fuerte descenso del lunes.

- El foco está en los datos de inflación de EE.UU. que se publicarán este miércoles.

El USD/MXN ha extendido el descenso iniciado ayer en la primera mitad de la jornada del martes. El par ha caído a un mínimo de siete días en 17.24 en la mañana europea, pero tras la apertura americana recupera terreno y lucha por recuperar la zona 17.40.

El Dólar se recupera tras el fuerte descenso de inicios de semana

El USD está recuperando terreno antes de los datos de inflación de Estados Unidos que se publicarán mañana miércoles. Las dudas sobre cómo reaccionará la Fed a las cifras está devolviendo la cautela a los mercados, favoreciendo al billete verde.

El Índice del Dólar (DXY) ha comenzado el día con una caída a 104.45, mínimo diario muy próximo al suelo semanal alcanzado ayer en 104.41. Posteriormente, el Dólar ha ido ganando terreno, elevándose hace unos minutos a 104.91, nuevo techo de dos días.

Sin datos relevantes por conocerse hoy, toda la atención gira en torno al dato de Índice de Precios al Consumo (IPC) estadounidense, que se prevé haya subido al 3.6% anual en agosto desde el 3.2% previo. La inflación subyacente, que excluye alimentación y energía, se estima que se sitúe en el 4.3%, disminuyendo desde el 4.7% de julio.

USD/MXN Niveles de precio

Con el par operando al momento de escribir sobre 17.35, ganando un 0.48% en el día, la primera zona de resistencia aparece en 17.40. Por encima, el cruce deberá superar 17.70 para enfrentarse a la zona de 17.99/18.00, donde está el máximo del pasado 23 de mayo y un nivel redondo, respectivamente. Un salto claro por encima de esta región apuntará hacia 18.20, techo del 27 de abril.

En caso de regresar a la baja, hay un nivel de contención intermedio alrededor de 17.20. Si se quiebra, el objetivo está en el nivel psicológico de 17.00.

USD/MXN Gráfico de una hora

Ver gráfico en vivo del USD/MXN

Ver gráfico en vivo del USD/MXN

- El USD/CAD amplía las pérdidas en medio de una sólida recuperación del precio del petróleo debido a unas perspectivas optimistas.

- Se prevé que la inflación general estadounidense crezca a un ritmo del 0.6% en agosto debido al aumento de los precios de la gasolina.

- Los datos del mercado laboral canadiense, más sólidos de lo previsto, podrían obligar al Banco de Canadá a subir más los tipos de interés.

El par USD/CAD prolonga su racha de dos días de pérdidas tras caer por debajo del mínimo del lunes de 1.3560 en los primeros compases de la sesión neoyorquina. El par se enfrenta a la presión vendedora mientras el precio del petróleo se acerca a los 90.00$. Los inversores canalizan fondos hacia el precio del petróleo, ya que la OPEP ve una fuerte demanda de energía, sabiendo que la curva de aprendizaje de varias economías a la hora de absorber la carga de unos tipos de interés más altos mejorará significativamente.

Cabe señalar que Canadá es el principal exportador de petróleo a Estados Unidos y la subida de los precios del petróleo está fortaleciendo el Dólar canadiense.

Se espera que el S&P 500 abra con una nota ligeramente bajista, teniendo en cuenta las señales negativas de los futuros durante la noche. Mientras tanto, los inversores mantienen la cautela ante los datos de inflación de agosto, que se publicarán el miércoles.

Según las estimaciones, la inflación general creció un 0.6%, frente al 0.2% anterior, debido al aumento de los precios de la gasolina. Mientras que el IPC subyacente, que excluye la volatilidad de los precios del petróleo y los alimentos, subió a un ritmo estable del 0.2%. El Índice del dólar (DXY) se recupera y se acerca a 104.90, mientras los inversores siguen preocupados por la desaceleración mundial.

Un aumento inesperado de las presiones inflacionistas obligaría a los responsables políticos de la Reserva Federal (Fed) a centrarse más en un mayor endurecimiento de la política, ya que la "última milla" de la inflación por encima de la tasa deseada del 2% será un hueso duro de roer.

En cuanto al dólar canadiense, unos datos del mercado laboral mejores de lo previsto podrían obligar al Banco de Canadá (BoC) a subir más los tipos de interés. El mercado laboral canadiense registró 39.9000 nuevas nóminas en agosto, más del doble de las expectativas de 15.000. En julio, la fuerza laboral experimentó una reducción de 6.400 nóminas. La tasa de desempleo se mantiene sin cambios en el 5.5%, mientras que los inversores pronosticaban una tasa de desempleo más alta en el 5.6%.

La Organización de Países Exportadores de petróleo (OPEP) ha informado de su publicación mensual, que ha servido de soporte al alza de los precios del petróleo crudo. En el informe, la OPEP mantiene su previsión de crecimiento de la demanda mundial de petróleo en 2023 en 2.4 millones de barriles diarios (bpd). Para 2024, el pronóstico prevé un crecimiento económico del 2,6% (sin cambios) y un aumento de la demanda mundial de 2.2 millones de bpd.

Según el informe, la producción global de petróleo crudo de la OPEP aumentó en 113.000 barriles diarios en agosto, alcanzando los 27.45 millones de barriles diarios. El aumento se debió principalmente a la mayor producción de Irán y Nigeria. Se informó también de que, según fuentes secundarias, la producción de petróleo crudo de Arabia Saudí disminuyó en 88.000 barriles en agosto, hasta 8.97 millones de barriles diarios.

Aumentaron la previsión de aumento de la oferta no OPEP para 2023 en 100.000 barriles diarios, hasta 1.6 millones de bpd.

Reacción de los mercados

Los precios del petróleo crudo siguieron subiendo tras conocerse el informe. El barril de WTI subió un 0.89% y cotiza en 88.20$, su nivel más alto desde noviembre.

Últimamente, el Dólar ha recuperado terreno, y el Índice del Dólar (DXY) ha ganado más de un 5% desde los mínimos del año alcanzados a mediados de julio. Los economistas de HSBC analizan las perspectivas del Dólar.

El regreso de un USD fuerte

El dólar ya ha comenzado a recuperarse, pero vemos más alzas por delante.

A medida que el endurecimiento monetario va haciendo mella en la economía mundial, esto debería ser un buen augurio para el USD, que es anticíclico.

La convergencia de las expectativas de recorte de tasas de la Fed y de otros bancos centrales importantes también debería reforzar al USD.

En este trasfondo, cambiamos nuestra opinión sobre el USD en general, y ahora lo vemos fortaleciéndose hasta finales de este año y hasta finales de 2024.

Los economistas de Société Générale analizan las perspectivas técnicas del USD/MXN.

Probando el límite superior de la base anterior en 17.40

El USD/MXN evolucionó dentro de una base tras alcanzar un mínimo intermitente cerca de 16.60 en julio. Recientemente ha roto por encima del límite superior, lo que sugiere una recuperación del impulso alcista. Esto también se destaca por el MACD diario, que ha estado registrando una divergencia positiva y recientemente ha cruzado por encima de la línea de equilibrio.

El par rebotó hacia la línea de tendencia descendente trazada desde septiembre de 2022 en 17.73. Actualmente se está produciendo un retroceso, sin embargo, la banda superior de la base en 17.40 debería servir de soporte. Se espera que la defensa de este nivel resulte en un movimiento alcista hacia la DMA de 200 cerca de 17.95/18.00.

- El EUR/JPY cotiza con pequeñas ganancias en un rango ajustado por encima de 157.00.

- La resistencia inicial se encuentra en los máximos mensuales cerca de 158.50.

El EUR/JPY deja atrás las pequeñas pérdidas del lunes y sube un poco por encima de la barrera de 157.00 el martes.

Mientras tanto, el cruce sigue enfrentándose a un comercio lateral antes de la posible reanudación de la tendencia alcista. Dicho esto, se perfila un pequeño obstáculo en los máximos mensuales alcanzados hasta ahora en torno a 158.50 (5-7 de septiembre) antes del máximo de 2023 en 159.76 (30 de agosto) y antes del nivel redondo clave en 160.00. La superación de este último no debería dar lugar a ningún nivel de resistencia digno de mención hasta el máximo de 2008 en 169.96 (23 de julio).

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 148,50.

Gráfico diario del EUR/JPY

- El AUD/USD defiende el soporte inmediato de 0.6400 a pesar del fortalecimiento del USD.

- Una sorpresa al alza en la inflación estadounidense podría mejorar significativamente el atractivo del USD.

- El Dólar australiano se mantendrá en movimiento antes de que se publique el informe de empleo australiano.

El par AUD/USD se mantiene lateral por encima del soporte del nivel redondo de 0.6400 en los primeros compases de la sesión europea. Las subidas del par parecen restringidas debido a la sólida recuperación del USD, mientras que las bajadas parecen estar soportadas por la mejora de las relaciones comerciales entre Australia y China.

Los futuros del S&P 500 registraron pérdidas decentes en la sesión londinense, mostrando cautela entre los participantes del mercado antes de los datos del Índice de Precios al Consumo (IPC) de Estados Unidos para agosto, que se publicarán a las 12:30 GMT. El Índice del dólar estadounidense (DXY) rebota con fuerza por encima de 104.80, mientras el ánimo de los mercados se atenúa debido a los crecientes riesgos de una desaceleración mundial.

Para las proyecciones de los datos de inflación de agosto, los inversores anticipaban que la inflación general se expandiera a un ritmo mayor del 0.5% frente a la lectura de julio del 0.2%. Gracias a la recuperación mundial del petróleo, que subió los precios de la gasolina y elevó la carga de los hogares.

Un repunte inesperado de la inflación podría mejorar significativamente el atractivo del dólar estadounidense e impulsar las esperanzas de una nueva subida de los tipos de interés por parte de la Reserva Federal (Fed) en las tres últimas reuniones de política monetaria de este año.

Según la herramienta Fedwatch de CME, los operadores ven un 93% de posibilidades de que las tasas de interés se mantengan sin cambios en el 5.25%-5.50% en septiembre. Para el resto del año, los operadores prevén casi un 54% de posibilidades de que la Fed mantenga la política monetaria sin cambios.

La relación comercial entre China y Australia se fortaleció después de que el primer ministro chino, Li Qiang, afirmara que su economía está dispuesta a trabajar con Australia para salvaguardar conjuntamente la paz y la estabilidad en la sesión asiática. La apertura de la economía china a Australia le proporcionará un mercado más amplio para expandir sus operaciones.

El dólar australiano se mantendrá en movimiento a la espera del Informe de Empleo australiano, que se publicará el jueves. Según las expectativas, la economía australiana registró una nueva incorporación de 24.300 empleados. En julio, la fuerza laboral se redujo en 14.600. La tasa de desempleo se redujo al 3,6% frente al 3.7% de julio.

- El petróleo (WTI) sube y flirtea con la ruptura de 90$.

- La divisa estadounidense salió fortalecida el martes, luego de un desempeño mediocre el lunes.

- El martes, el Instituto Americano del Petróleo publicará las cifras semanales del petróleo crudo.

Los precios del petróleo están repuntando y deben tener al presidente estadounidense Joe Biden atragantado con su café esta mañana. El reciente informe de la OPEP revela que Arabia Saudí está ampliando sus recortes de suministro y eso se traduce en una escasez de barriles de 3 millones de dólares, siendo el mayor déficit en más de una década. Con el barril estadounidense WTI (Western Texas Intermediate) acercándose a los 90 dólares y el Brent ya en los 91 dólares, la inflación se dispara y los precios de la gasolina en Estados Unidos se disparan.

Por su parte, el Dólar ha recuperado terreno este martes, borrando las pérdidas del lunes, cuando China puso la zancadilla al Dólar con una fuerte fijación del Yuan. El Dólar perdió terreno frente al Yen japonés y el Dólar australiano. En el momento de redactar este artículo, el Índice del Dólar (DXY) había recuperado prácticamente todas las pérdidas del lunes y cotizaba prácticamente plano en la semana.

En el momento de escribir estas líneas, el petróleo crudo (WTI) cotiza en 86.65$ por barril y el Brent a 91.06$.

Noticias del petróleo y movimientos en los mercados

- Informar de la OPEP muestra un déficit de 3 millones de barriles con Arabia Saudí ampliando los recortes. Será el mayor déficit en más de una década.

- El director de la Agencia Internacional de la Energía (AIE) declaró que la demanda de Petróleo, Carbón y Gas alcanzará su punto máximo esta década. Este comentario precede a la publicación de un informe este mismo miércoles.

- Con el informe sobre la Inflación en EE.UU. previsto para el miércoles, la actual subida de los precios de la gasolina podría suponer un aumento de la presión inflacionista.

- El viernes, el recuento de plataformas petrolíferas de Baker/Hughes reveló que el número de plataformas de producción de petróleo seguía en mínimos anuales. Esto significa que EE.UU. necesita reabastecer las actuales reducciones mediante compras externas. Esto significa que, por el lado de la demanda, EE.UU. se mostrará bastante activo en las compras en los mercados mundiales de petróleo.

- En la primera semana de septiembre, los niveles de almacenamiento de petróleo crudo en tierra en EE.UU., Japón y los centros de comercio de petróleo de Ámsterdam-Rotterdam-Amberes cayeron un 2,8%, hasta 546,1 millones de barriles.

- Si se incluyen las reservas flotantes mundiales de crudo de septiembre, las existencias totales de petróleo crudo disminuyeron un 2,4%, hasta 631 millones de barriles. Así pues, los inventarios se están viendo aplastados por las detracciones, que deben rellenarse o reponerse en un momento dado.

- El Instituto Americano del Petróleo publicará a las 20:30 GMT sus cifras semanales de existencias de Petróleo crudo. La cifra anterior fue de 5.521 millones de barriles.

- Los mercados de acciones en números rojos el lunes, sin valores realmente sobresalientes que mencionar, ya que los mercados están en busca de dirección.

Análisis Técnico del petróleo: La OPEP ajusta de nuevo

Los precios del petróleo están siendo presionados al alza por la ampliación de los recortes de suministro de Arabia Saudita, rompiendo al alza hacia cerca de 90$. La pregunta ahora es qué harán los EE.UU. y si pueden hacer algo al respecto de este apretón en los precios más altos. Si las cifras del API de esta tarde apuntan a otra reducción masiva de las reservas, es posible que se produzca una rápida subida.

Por el lado alcista, 88$ es el primer obstáculo cercano al que dirigirse. A partir de ahí, será una recuperación escalonada hacia 90$ y, finalmente, 93.12$, el doble techo de octubre-noviembre del año pasado. Esto significa que es posible un movimiento alcista del 5% en un futuro próximo.

A la baja, se ha identificado un nivel fundamental en 84.30$, el máximo del 10 de agosto. En caso de que ese nivel no se mantenga, podría producirse una caída sustancial. Esto significa que los precios del petróleo podrían caer hasta el importante suelo identificado cerca de 78$.

-638301079007335419.png)

Gráfico diario WTI US OIL

Preguntas frecuentes sobre el petróleo WTI

¿Qué es el petróleo WTI?

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un Petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del Petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

¿Qué factores determinan el precio del petróleo WTI?

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el Crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave de los precios. El valor del dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

¿Cómo influyen los inventarios en el precio del petróleo WTI?

Los informes semanales sobre los inventarios de Petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del Petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del Petróleo. Un aumento de las existencias puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una caída de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

¿Cómo influye la OPEP en el precio del petróleo WTI?

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de Petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del Petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del Petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

- Nasdaq 100 devuelve parte de las ganancias del día anterior y retrocede hacia los 15.400 puntos.

- El foco está en los datos de inflación de EE.UU. del miércoles.

El índice Nasdaq 100 devuelve parte de las ganancias del día anterior y retrocede hacia los 15.400 puntos durante la sesión europea del martes. En el momento de escribir, el Nasdaq cotiza en 15.426, perdiendo un 0.25% en el día.

Un ligero optimismo en los mercados impulsó a los principales índices bursátiles al alza el lunes. El Nasdaq 100 terminó el primer día de la semana con una subida del 1.19%, mientras que el S&P 500 ganó un 0.67% y el Dow Jones Industrial Average sumó más de un 0.60%.

Los participantes del mercado esperan que la Reserva Federal (Fed) de Estados Unidos (EE.UU.) deje la tasa de interés sin cambios en su decisión del 20 de septiembre, aunque también están valorando en cerca de un 48% la posibilidad de una nueva subida de 25 puntos básicos para la reunión de diciembre, según la herramienta FedWatch del CME Group.

Estas expectativas se vieron reafirmadas por los optimistas datos macroeconómicos estadounidenses publicados la semana pasada, que apuntaban a una economía resistente. Además, el hecho de que la inflación no se esté enfriando lo bastante rápido debería permitir a la Fed mantener los tipos de interés más altos durante más tiempo. Por lo tanto, la atención del mercado seguirá centrada en el informe del Índice de Precios al Consumo (IPC) de EE.UU., que se publicará el miércoles y proporcionará nuevas pistas sobre la futura senda de subida de tasas de la Fed.

Mientras tanto, el martes no se publicarán datos económicos de primer nivel y el Nasdaq 100 permanecerá a merced del sentimiento del mercado.

Nasdaq 100 niveles técnicos

- El Dólar estadounidense dará un giro de 180 grados el martes, recortando las pérdidas del lunes.

- El Tesoro estadounidense subastará su siempre importante bono a 10 años.

- El Índice del Dólar vuelve a superar 104.50 y parece que podría alcanzar 105.

El Dólar estadounidense (USD) se ha recuperado casi por completo de las pérdidas del lunes. El Dólar polaco (USD/PLN), que subió casi un 140%. en un momento dado, es el principal soporte de la fortaleza del Dólar en las horas de comercio europeo. La sorpresiva bajada de tasas del Banco Central polaco la semana pasada debilita a la divisa centroeuropea por cuarto día consecutivo frente al Dólar.

Aunque el calendario aún no contiene datos importantes, es de esperar que los operadores comiencen a prepararse para el informe del Índice de Precios al Consumo (IPC) de EE.UU. que se publicará el miércoles. Mientras tanto, la relación Ofertas/Cubiertas en la nota a 10 años de EE.UU. dará a los inversores una buena idea de si los participantes creen que EE.UU. todavía puede soportar estas tasas más altas y reembolsar su deuda que vence mientras tanto. Es de esperar que los rendimientos vuelvan a subir en EE.UU., ya que en los mercados se está emitiendo de nuevo una amplia oferta.

Resumen diario: El Dólar sigue gozando de buena salud

- Los operadores habrán visto un parpadeo en varios gráficos del euro y el dólar estadounidense frente a otras divisas en torno a la 01:00 GMT. Varios bancos están confirmando que se produjo un fat-finger en el que se dio una orden de cambio de 600 millones de dólares, en lugar de los 60 millones previstos. El pico o caída se redujo rápidamente una vez descubierto el error, aunque desencadenó anomalías generalizadas en varios pares principales.

- Por último, la semana comenzó con algunos datos macroeconómicos estadounidenses: el índice de optimismo empresarial de la Federación Nacional de Empresas Independientes (NFIB) se mantuvo en 91.3, frente a 91.9 del mes anterior.

- A las 17:00 GMT se subastará el esperado bono estadounidense a 10 años. La tasa anterior estaba en el 3,99% y ahora se espera que supere el 4%. Los operadores se fijarán también en el ratio de cobertura de ofertas para ver hasta qué punto había apetito por esta subasta, ya que los rendimientos se fijarán al alza.

- Las acciones están tomando un pequeño paso atrás después de que el índice japonés Tema cerró en 0.80% para este martes.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 93% la posibilidad de que la Reserva Federal mantenga las tasas de interés sin cambios en su reunión de septiembre.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se negocia en el 4.29% y sigue siendo elevado, incluso después del retroceso del lunes.

Análisis técnico del Índice del Dólar: De nuevo al alza

El Dólar casi ha vuelto a par todas las pérdidas sufridas el lunes. La racha ganadora de la semana pasada se interrumpió brevemente y podría verse continuada a partir de este martes. Si el Índice del Dólar (DXY) rompe por encima del máximo del lunes, se espera otra semana alcista para el Índice del dólar.

El nuevo máximo a vigilar está en 105.16, tanto el máximo del jueves pasado como el máximo de seis meses. En primer lugar, el Índice del Dólar debe recuperar el terreno perdido este lunes y romper por encima del máximo del jueves mencionado anteriormente. A partir de ahí, el siguiente máximo está en 105,88, el máximo de 2023.

El lunes, 104.44 mantuvo la calma e impidió que el DXY siguiera vendiéndose. El máximo del 25 de agosto cumplió su función y actuó como nivel de referencia. Si la subida de este martes se invierte y 104.44 cede, podría producirse una recesión sustancial hasta 103.04, donde la SMA de 200 días entra en juego como soporte.

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "aversión al riesgo" y "sentimiento de riesgo" en los mercados financieros?

En el mundo de la jerga financiera, los términos "apetito de riesgo" y "aversión al riesgo'' hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado con "apetito de riesgo", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "sin riesgo", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más probabilidades de reportar beneficios, aunque sean relativamente modestos.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las Criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito de riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el rublo (RUB) y el rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito de riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito de riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "risk-off" son el dólar estadounidense (USD), el yen japonés (JPY) y el franco suizo (CHF). El dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

- El USD/JPY recupera cierta tracción positiva el martes, aunque carece de continuación.

- Los temores de intervención y un tono de riesgo más suave benefician al Yen y limitan las ganancias del par.

- La divergencia entre las políticas monetarias de la Fed y el BoJ debería actuar como un viento de cola para el par antes del IPC de EE.UU.

El par USD/JPY extiende el rebote tardío del día anterior desde niveles por debajo de 146,00, en mínimos de una semana, y gana algo de tracción positiva el martes. Sin embargo, el par no logra capitalizar el impulso y se mantiene limitado justo por debajo del nivel de 147.00.

La reacción inmediata del mercado a los comentarios del gobernador del Banco de Japón, Kazuo Ueda, se desvanece con bastante rapidez, ya que los participantes del mercado parecen convencidos de que el banco central japonés mantendrá el statu quo hasta el próximo verano. En una entrevista con el diario Yomiuri publicada el sábado, Ueda afirmó que poner fin a las tasas de interés negativas está entre las opciones disponibles si el BoJ confía en que los precios y los salarios seguirán subiendo de forma sostenible. Sin embargo, el secretario general del Partido Liberal Democrático (PLD), Hiroshige Seko, señaló su preferencia por una política monetaria ultra-flexible. Seko añadió que el gobernador del BoJ, Ueda, había dicho que la salida de la política flexible se produciría tras alcanzar el objetivo de inflación del 2%.

Esto alivia los temores del mercado sobre un inminente cambio moderado de la política del BoJ, lo que junto con la aparición de algunas compras en torno al Dólar estadounidense (USD), actúa como un viento de cola para el par USD/JPY. Las perspectivas de un mayor endurecimiento de la política monetaria por parte de la Reserva Federal (Fed) siguen dando soporte a los elevados rendimientos de los bonos del Tesoro de EE.UU. y reavivan la demanda del USD. Se espera que el banco central estadounidense interrumpa su ciclo de subidas de tipos en septiembre, aunque los mercados están valorando la posibilidad de una nueva subida de 25 puntos básicos en 2023. Estas expectativas se vieron reafirmadas por los optimistas datos macroeconómicos estadounidenses publicados la semana pasada, que apuntaban a una economía resistente. Además, el hecho de que la inflación no se esté enfriando lo bastante rápido debería permitir a la Fed mantener los tipos de interés más altos durante más tiempo.

Por lo tanto, la atención del mercado seguirá centrada en el informe crucial del IPC de EE.UU., que se publicará el miércoles y proporcionará nuevas pistas sobre la futura senda de subida de tasas de la Fed. Esto, a su vez, jugará un papel clave en influir en la dinámica de los precios del USD a corto plazo y determinar el siguiente movimiento direccional para el par USD/JPY. Mientras tanto, la cautela que prevalece en los mercados brinda soporte al Yen japonés (JPY). Aparte de esto, las especulaciones de que las autoridades japonesas podrían intervenir para detener cualquier debilidad adicional en la moneda nacional actúan como un viento en contra para el par. Sin embargo, el trasfondo fundamental antes mencionado sugiere que el camino de menor resistencia para es al alza.

USD/JPY niveles técnicos a vigilar

- El precio de la Plata ve algunas ventas intradía el martes, aunque carece de continuación.

- La configuración técnica sugiere que el camino de menor resistencia sigue siendo a la baja.

- Los intentos de recuperación podrían verse como una oportunidad de venta y seguirían limitados.

El precio de la Plata (XAG/USD) no puede aprovechar la modesta recuperación del día anterior y atrae a nuevos vendedores en torno a la zona de 23.20$ el martes. El metal blanco prolonga su descenso constante durante la primera parte de la sesión europea y alcanza un nuevo mínimo diario en la última hora, aunque parece encontrar cierto soporte por debajo del nivel de 23.00$.

Desde una perspectiva más amplia, el XAG/USD ha estado oscilando dentro de un rango familiar desde el jueves pasado. Con el trasfondo de la reciente caída desde el nivel psicológico de los 25.00$, esta acción del precio dentro del rango podría clasificarse como una fase de consolidación bajista. Además, los osciladores del gráfico diario se mantienen en territorio negativo y aún están lejos de la zona de sobreventa. Esto, a su vez, sugiere que el camino de menor resistencia para el XAG/USD es a la baja.

Sin embargo, los bajistas podrían esperar a que se produzcan ventas por debajo de la zona de 22.85$-22.80$ o de un mínimo de varias semanas que se alcanzó el jueves pasado, antes de abrir nuevas posiciones. Entonces, el XAG/USD podría acelerar la caída hacia un fuerte soporte horizontal cerca de la zona de 22.20$-22.10$. A esta zona le sigue el nivel de 22.00$, que si se rompe con decisión será un nuevo detonante para los bajistas y allanará el camino para la extensión de una tendencia descendente de varias semanas.

Por otro lado, la zona de 23.20$ parece haberse convertido en una fuerte resistencia inmediata. Cualquier movimiento alcista posterior podría verse como una oportunidad de venta y seguir limitado cerca de la importante media móvil simple (SMA) de 200 días, actualmente cerca de la zona de 23.45$-23.50$. A esto le sigue la barrera de la SMA de 100 días, en torno a la región de 23.80$, y el nivel de 24.00$, que si se supera debería anular la perspectiva negativa a corto plazo para el XAG/USD.

El subsiguiente movimiento de cobertura de cortos tiene el potencial de elevar el metal blanco más allá de la zona de resistencia de 24.30$-24.35$, hacia la recuperación del nivel psicológico de 25.00$. Este último nivel representa el máximo de agosto para el XAG/USD y debería actuar como punto fundamental. Una fuerza sostenida por encima de este nivel se verá como un nuevo desencadenante para los alcistas y allanará el camino para algún movimiento alcista significativo para el XAG/USD.

Gráfico diario de la Plata

Plata niveles técnicos adicionales