- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

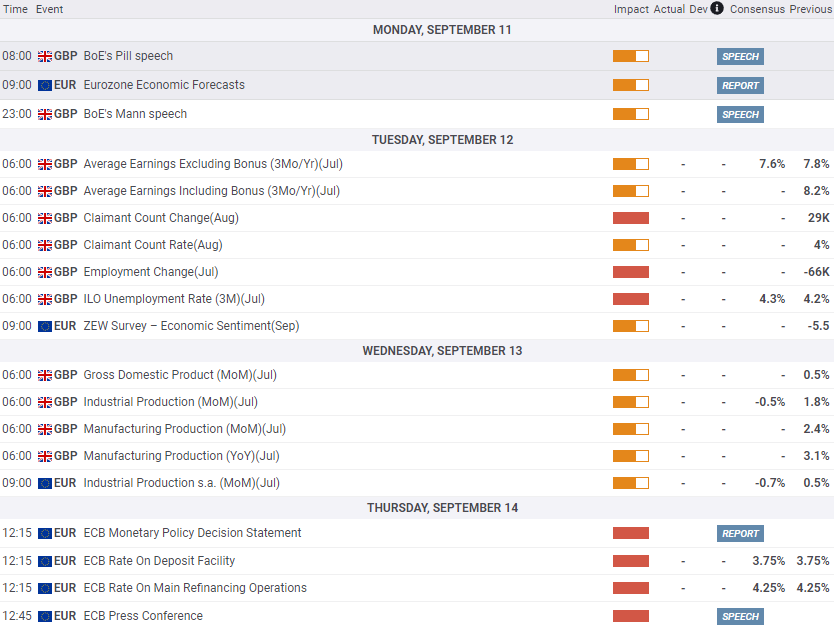

Durante la sesión asiática, Nueva Zelanda informará sobre las ventas al por menor de tarjetas electrónicas y en Australia se publicarán las encuestas de confianza. Más tarde, los informes clave serán los datos de empleo del Reino Unido y la encuesta ZEW alemana.

Esto es lo que debe saber el martes 12 de septiembre:

La racha positiva del Índice del Dólar (DXY) terminó finalmente tras varios días consecutivos de ganancias. El retroceso fue provocado por una cierta mejora del sentimiento de riesgo. El Nasdaq subió un 1.14%, mientras que el S&P 500 subió un 0.67%. Como consecuencia, el DXY retrocedió de 105.00 a 104.55 puntos. Los rendimientos del Tesoro estadounidense se movieron lateralmente, con el rendimiento a 10 años rondando el 4.28%.

La dirección del Dólar podría seguir siendo incierta mientras se esperan los principales informes económicos estadounidenses. El Índice de Precios al Consumo (IPC) del miércoles y el Índice de Precios de Producción (IPP) del jueves proporcionarán más datos sobre la inflación. Estas cifras serán cruciales para dar forma a las expectativas de la reunión del Comité Federal de Mercado Abierto (FOMC) de los días 19 y 20 de septiembre.

Los analistas de TD Securities opinan sobre la inflación del IPC estadounidense:

Informamos de que la inflación subyacente se mantuvo moderada en agosto: Esperamos que se sitúe en el 0.2% intermensual por tercer mes consecutivo. También esperamos un aumento del 0.6% en el índice general, debido al repunte de los precios de la gasolina. Informamos de que el segmento de bienes básicos se mantuvo deflacionista, mientras que el aumento de los precios de la vivienda probablemente se ralentizó. Tenga en cuenta que nuestra previsión de inflación subyacente no redondeada del IPC es del 0.20%, por lo que vemos riesgos equilibrados en torno a cualquier sorpresa en agosto.

El par EUR/USD alcanzó un máximo de seis días y actualmente se está consolidando en torno a 1.0750. El sesgo para la próxima sesión asiática se inclina al alza, pero la tendencia general sigue siendo bajista. El martes se publicará la encuesta ZEW alemana. La atención se centra en el Banco Central Europeo (BCE), que celebrará su reunión de política monetaria el jueves.

"Yo preferiría pecar de exceso de rigor", declaró el lunes Catherine Mann, del Banco de Inglaterra. El GBP/USD subió por segunda vez en los últimos ocho días, alcanzando la zona de 1.2550. El rebote se produjo cerca de la media móvil simple (SMA) de 200 días. El martes, el Reino Unido publicará los datos de empleo, seguidos el miércoles por las cifras mensuales del PIB.

El yen japonés se disparó durante la sesión asiática tras las declaraciones del gobernador del Banco de Japón, Ueda, en las que afirmaba que las tasas de interés podrían subir a finales de año si los salarios aumentan lo suficiente. El USD/JPY cayó por debajo del nivel de 146.00 y alcanzó niveles por debajo de la SMA de 20 días, pero luego rebotó hasta la zona de 146.50.

El USD/CAD bajó por segundo día consecutivo y alcanzó mínimos semanales cerca de 1.3550. Las perspectivas podrían tornarse bajistas a corto plazo si los precios se mantienen por debajo de la SMA de 20 días, que se sitúa en 1.3575.

El parAUD/USD superó los 0.6400 impulsado por la debilidad del Dólar y el rebote de los precios de las materias primas. El NZD/USD subió por encima de 0.5900, ampliando su recuperación desde mínimos de varios meses. Las perspectivas para las divisas de las Antípodas han mejorado, y el sentimiento positivo de los mercados sugiere que es probable que se produzcan nuevas subidas.

Los metales sufrieron un retroceso durante la sesión americana, pero terminaron al alza. La Plata cerró por encima de 23.00$, y el Oro terminó cerca de 1.920$, lejos del máximo diario de 1.931$.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- Los mercados de acciones europeos registran ligeras ganancias el lunes, al mejorar con cautela el apetito de riesgo.

- El índice FTSE de Londres se queda rezagado con respecto a sus homólogos europeos, pero logra alcanzar un tono positivo.

- Los datos económicos mixtos siguen lastrando el sentimiento de riesgo europeo, y el calendario económico representa una cuesta arriba.

Los índices europeos cierran la sesión del lunes con subidas generalizadas, aunque los recientes vaivenes en el sentimiento de riesgo han mermado el potencial de impulso alcista.

El FTSE se queda rezagado frente a los índices europeos, pero logra una ligera subida

El índice londinense Financial Times Stock Exchange (FTSE) 100 se mantuvo prácticamente plano el lunes, cerrando la jornada cerca de las 7.513 libras esterlinas, sólo unos puntos por encima de las ofertas de apertura de 7.505 libras esterlinas. La jornada se caracterizó por los vaivenes, que no generaron movimientos significativos en ninguna de las direcciones, mientras las acciones del Reino Unido lidiaban con un Banco de Inglaterra moderado, sumido en unos datos económicos poco alentadores para la economía británica.

Al otro lado del Canal de la Mancha, los mercados europeos se mostraron notablemente más firmes, con el Eurostoxx 50 y el DAX alemanes cerrando al alza. El Eurostoxx 50 abrió la jornada cerca de los 4.240,00 euros, alcanzando un máximo intradía de 4.279,00 euros antes de terminar la jornada de comercio cerca de los 4.264,00 euros.

El DAX alemán experimentó un impulso alcista similar, abriendo en 15.743,00 euros y alcanzando un máximo de 15.851,00 euros en las primeras operaciones del lunes, antes de ceder la mitad de las ganancias del día para establecerse cerca del nivel de 15.800,00 euros.

Las acciones europeas tratarán de afianzarse y subir después de haber sucumbido a los descensos del sentimiento general del mercado en las últimas semanas. Sin embargo, las subidas se ven cada vez más dificultadas a medida que los niveles de resistencia se consolidan justo por encima.

Perspectivas técnicas del Eurostoxx 50

El índice Eurostoxx 50 observa una agrupación de niveles de resistencia desde el máximo de finales de agosto cerca de 4.340,00 euros, y los flujos de aversión al riesgo hicieron que el índice cayera a mínimos conocidos cerca de 4.180,00 euros. Actualmente, las cosas se encuentran en un punto intermedio, ya que alcistas y bajistas luchan hasta estancarse en niveles familiares que han asolado al índice durante siete meses.

Gráfico del Eurostoxx 50

- El USD/CAD está experimentando una venta masiva por posibles volúmenes de toma de beneficios.

- La resistencia está siendo proporcionada por una línea de tendencia alcista en las velas diarias.

- El aumento de los precios del petróleo, debido a la preocupación por la escasez de suministro, está proporcionando un suelo a las pérdidas extendidas del CAD.

El par USD/CAD retrocedió el lunes y cayó desde 1.3640 hasta el nivel de 1.3580, mientras que el Dólar cedió parte de sus recientes ganancias en el mercado en general.

El lunes fue un día de poca actividad para los principales catalizadores del mercado del Dólar estadounidense, pero los recientes episodios de apetito de riesgo en los mercados, que llevaron a los inversores a refugiarse en el dólar debido a las preocupaciones por la economía global, podrían dar lugar a una toma de beneficios.

Sin embargo, la semana está lejos de terminar, y el miércoles se publicarán los datos del Índice de Precios al Consumo (IPC) de EE.UU. en los mercados a mediados de semana. Se prevé que el IPC general de agosto se sitúe en el 0.5%, frente al 0.2% anterior, lo que representa un repunte de las presiones inflacionistas, mientras que el IPC subyacente se mantendrá en el 0.2%.

Los precios del petróleo suben a medida que evolucionan las preocupaciones sobre el suministro, lo que podría dar soporte al CAD en la continuación de la semana de comercio

El CAD se ha visto apoyado por el repunte de los precios del petróleo crudo en los últimos tiempos, con la extensión de los recortes de producción de petróleo tanto de Rusia como de Arabia Saudí hasta finales de año, y las continuas preocupaciones por la restricción del suministro de petróleo están construyendo un suelo duro bajo el CAD.

A pesar de ello, el par USD/CAD se mantiene al alza en septiembre, todavía muy por encima de los precios de apertura del mes cerca de 1.3510. La tasa dólar-libra registró una firme subida hasta la zona de 1.3690 por el apetito de riesgo, pero la acción está disminuyendo constantemente hasta una zona cómoda cerca de 1.3580.

Perspectivas técnicas del USD/CAD

Las subidas se verán limitadas por la firme resistencia de la zona de 1.3600, mientras que cualquier extensión a la baja verá un pequeño vacío de soporte hasta que se enfrente a un suelo a corto plazo en 1.3500.

Gráfico de 4 horas del USD/CAD

- Catherine Mann, miembro del Comité de Política Monetaria del Banco de Inglaterra, sugiere que es demasiado pronto para poner fin al ciclo de endurecimiento.

- El próximo informe de empleo del Reino Unido y los datos de inflación de EE.UU. podrían ser claves para el par.

- Los comentarios del gobernador del BOJ, Kazuo Ueda, también influyen en el sentimiento de los mercados.

La Libra esterlina (GBP) registra modestas ganancias frente al Dólar estadounidense (USD) a última hora de la sesión norteamericana del lunes, tras oscilar en un rango de 80 puntos, aunque se mantiene a flote por encima de la cifra de 1.2500. El par GBP/USD cotiza en 1.2510, con un avance del 0.37% en el día.

La Libra avanza modestamente frente al Dólar, impulsada por la mejora del sentimiento de los mercados y los comentarios de Catherine Mann, del BoE

El par GBP/USD recuperó algo de terreno ante la mejora del sentimiento de los mercados, alentada por los datos económicos alentadores de China y los comentarios de línea agresiva del gobernador del Banco de Japón, Kazuo Ueda. Ueda declaró que el BoJ intentaría poner fin a su política monetaria ultralaxa sin hacer ruido y añadió que el BoJ pondría fin al periodo de tasas negativas si se produce un cambio en los datos.

Mientras tanto, Catherine Mann, miembro del Comité de Política Monetaria del Banco de Inglaterra (BoE), subrayó que es demasiado pronto para que el BoE ponga fin a su ciclo de endurecimiento y añadió que "preferiría errar por el lado del endurecimiento excesivo" que por el contrario. Mann dijo que no dudaría en recortar las tasas si el BOE se excede.

Las probabilidades de que el Banco de Inglaterra suba los tipos de interés en 25 puntos básicos se sitúan en el 79%, diez días antes de que Andrew Bailey y compañía publiquen su decisión. Tras su decisión de septiembre, los futuros del mercado monetario no esperan más subidas de tasas en comparación con las proyecciones de la semana pasada, y los swaps fijan un precio de 20 puntos básicos de subidas para marzo de 2024.

Aunque debería ser positivo para el tipo de cambio GBP/USD, el informe de empleo del Reino Unido de agosto del martes podría cambiar la dirección del par. Las proyecciones prevén un informe mixto, con el mercado de trabajo se espera que la contracción de -80Kj obs, mientras que la tasa de desempleo marcaría al alza.

Recientemente, una encuesta de la Fed de Nueva York mostró que los estadounidenses ven la inflación a un año vista en el 3.6%, frente al 3.5% de julio, mientras que las previsiones a tres años bajaron al 2.8% frente al 2.9% de la encuesta anterior. La misma encuesta indicó que los hogares tienen dificultades para acceder al crédito, y predijo que sería más difícil en los próximos meses. Con este trasfondo, podría ser el preludio de las ventas minoristas, que se conocerían a finales de semana.

En Estados Unidos, la agenda económica incluiría datos de inflación, que se espera que superen las cifras de julio, salvo el Índice de Precios al Consumo (IPC) subyacente, que se situaría en el 4.3% interanual, por debajo del 4.7%. Cualquier sorpresa al alza en los datos podría desencadenar una reacción de la Reserva Federal de EE.UU., que se espera que mantenga las tasas en espera para la reunión de septiembre.

Análisis del precio del GBP/USD: Perspectiva técnica

Desde un punto de vista técnico, la GBP/USD invirtió su tendencia bajista a punto de desafiar la media móvil de 200 días (DMA) en 1.2426 y superó la cifra de 1.2500. Sin embargo, la falta de fuerza para elevar los precios hacia el mínimo diario del 20 de junio convirtió la resistencia en 1.2590, lo que deja al par en una situación propicia para nuevas caídas. Una caída por debajo de 1,2500 podría exponer la DMA de 200, seguida de 1.2400.

- Los datos positivos de inflación de China, el mayor socio comercial de Australia, impulsan al dólar australiano".

- El gobernador del Banco de Japón, Kazuo Ueda, insinúa el fin de las tasas de interés negativas, debilitando al Dólar estadounidense e impulsando al Dólar australiano.

- Los próximos datos económicos australianos incluyen la confianza del consumidor Westpac y la confianza empresarial NAB.

El Dólar australiano (AUD) avanza con fuerza frente al Dólar estadounidense (USD) durante la sesión norteamericana debido a las noticias positivas procedentes de China antes de la publicación de los datos económicos australianos. Esto, junto con un impulso de apetito de riesgo, mantiene al AUD/USD cotizando con ganancias del 0.97%, operando en 0.6436 tras tocar un mínimo diario en 0.6376.

El Dólar australiano avanza cerca de un 1% frente al Dólar estadounidense, impulsado por los buenos datos de la inflación china y el apetito de riesgo

El Dólar retrocede el lunes debido al optimismo de los mercados, pero también a los comentarios de un alto cargo del Banco de Japón (BoJ). Ello, unido a los datos de China, cuya economía está saliendo de un escenario deflacionista, impulsó la recuperación de las acciones mundiales.

El gobernador del BOJ, Kazuo Ueda, insinuó que el BoJ podría poner fin a su era de tasas de interés negativas, lo que provocó una reacción de los cortos en yenes japoneses (JPY), debilitando al dólar estadounidense y provocando una subida del JPY cercana al 1%.

Aparte de esto, el dólar australiano (AUD) se vio reforzado por el informe de inflación de China, con el Índice de Precios al Consumo (IPC) de agosto creciendo un 0.1% interanual tras la cifra de -0.3% de julio, mientras que en términos mensuales, subió más que los datos de julio.

Hay que decir que, en medio de la falta de datos económicos revelados por Australia y Estados Unidos (EE.UU.), China es el mayor socio comercial de Australia y suele pesar sobre el primero debido a esa condición. Aunque las autoridades chinas aumentaron los estímulos, el Banco Popular de China (PBoC) recortó las tasas de interés, la economía sigue siendo más débil, ya que el sector servicios continúa deteriorándose.

Por lo tanto, una evolución optimista en China podría apuntalar al dólar australiano (AUD), que es sensible a la anterior evolución económica.

La agenda económica australiana se centraría en la confianza de los consumidores y las empresas. Se espera que la Confianza del consumidor Westpac se sitúe en el 0.6% en septiembre. Se prevé que la confianza empresarial del NAB descienda a 1 en agosto, frente a una contracción de -2 en julio. En Estados Unidos, será crucial la publicación del Índice de Precios al Consumo (IPC) del miércoles de agosto. Se espera que la inflación general suba por encima de las cifras de julio, al contrario que el IPC subyacente, que se prevé que siga contrayéndose.

Si la inflación estadounidense es mayor de lo previsto, sería positivo para el USD y negativo para el Dólar australiano, ya que sugeriría que la Reserva Federal necesita endurecer su política monetaria. Las estimaciones para la próxima reunión de septiembre se mantienen sin cambios, pero para la reunión de noviembre, las posibilidades de un aumento de las tasas de interés.

Análisis del precio del AUD/USD: Perspectiva técnica

Desde el punto de vista del gráfico diario, el par AUD/USD está en proceso de corrección alcista tras caer hacia el mínimo del año hasta la fecha de 0.6357, pero necesitaría un cierre diario por encima del máximo de la semana anterior de 0.6521 si los compradores quisieran mantener la esperanza de precios más altos. Una ruptura de este último nivel expondría la confluencia del mínimo del 10 de marzo y la media móvil de 50 días (AMD) en torno a 0.6564/74, seguida de la cifra de 0.6600. Por el contrario, los vendedores ampliarían sus pérdidas una vez que desafíen los mínimos del año.

- El EUR/GBP se recupera de la caída del lunes, pero el avance sigue siendo limitado.

- Los datos sobre salarios y desempleo en el Reino Unido afectarán a la libra a principios de semana.

- Tasa de BCE en las tarjetas limitará la semana con la volatilidad si los comentarios o acciones sorpresa.

El par EUR/GBP sigue buscando un punto de soporte en los gráficos, pero esta semana trae datos clave del Reino Unido (RU) y una decision crítica de la tasa del Banco Central Europeo (BCE). Los datos de ambas divisas amenazan con mantener el par EUR/GBP paralizado, ya que el sentimiento va y viene entre las dos.

Los datos del Reino Unido a la vista, la decisión de las tasas del BCE por delante

El Reino Unido se enfrenta a las cifras de crecimiento salarial, desempleo y actividad industrial de la primera mitad de la semana comercial. Las cifras salariales, aunque disminuyen lentamente, siguen siendo elevadas. El Ministro de Hacienda británico, Jeremy Hunt, señaló durante el fin de semana que el Banco de Inglaterra (BoE) se enfrenta a una inflación más persistente de lo previsto.

Los persistentes problemas de inflación se deben en parte al elevado crecimiento de los salarios, y si las cifras se mantienen demasiado altas durante demasiado tiempo, el Banco de Inglaterra podría quedar empantanado, lo que dificultaría el mantenimiento de una postura moderada o de línea dura.

Por lo que respecta al euro, el BCE publicará su última decisión sobre las tasas de interés durante la sesión del jueves. Los participantes del mercado están cada vez más convencidos de que el ciclo de subidas de tasas ha tocado techo en Europa, a pesar de las recientes exhortaciones de los funcionarios del BCE.

Las previsiones del mercado anticipan que el BCE mantendrá intactas sus tasas para la reunión de septiembre, aunque cualquier sorpresa desagradable por parte del BCE podría dar un vuelco a los mercados.

Calendario económico del Reino Unido y la UE, de lunes a jueves. Todas las horas GMT.

Perspectivas técnicas del EUR/GBP

Hoy en los Mercados el euro (EUR) busca un alza frente a la libra esterlina (GBP), alcanzando máximos de sesión en los 0.8587. El par comenzó la semana con un tono más suave, con el euro cayendo a 0.8558 antes de enfrentarse a una recuperación en la parte posterior de una GBP vacilante.

A largo plazo, el par se ve decididamente limitado, con el EUR/GBP cotizando en territorio conocido durante los últimos tres meses. El par se niega a seguir bajando, marcando su territorio por encima de la zona de 0.8500, pero la resistencia de una EMA de 50 días descendente en 0.8585 está limitando el impulso alcista.

Gráfico diario del EUR/GBP

- El par EUR/USD alcanzó un máximo de cuatro días en 1,0755.

- Las expectativas de endurecimiento del BCE se mantienen estables antes de la decisión del BCE del jueves.

- Losojos están puestos en las cifras del IPC de agosto que se publicarán el miércoles en Estados Unidos.

Al comienzo de la semana, el par EUR/USD se disparó hacia la zona de 1.0755, con ganancias superiores al 0.50%, y luego se estabilizó cerca de 1.0745. Por un lado, el Dólar retrocede y cotiza con pérdidas frente a la mayoría de sus rivales, mientras los inversores se preparan para las cifras del Índice de Precios al Consumo (IPC) de agosto del miércoles. Por el lado del euro, los inversores aguardan las decisiones del jueves del Banco Central Europeo (BCE), donde los mercados descuentan escasas probabilidades de subida.

Los últimos datos de EE.UU. mostraron unas perspectivas mixtas del mercado laboral, con una aceleración de la creación de empleo pero un descenso de la inflación salarial. En cambio, la actividad económica ha mostrado debilidad en el sector manufacturero pero fortaleza en el de servicios. Además, a pesar de que los inversores ya garantizan una pausa en la reunión de la Reserva Federal (Fed) de la próxima semana, las cifras de inflación de agosto serán cruciales para que los inversores sigan modelando sus expectativas. Se espera que el IPC general haya aumentado un 0.2% intermensual, mientras que la medida subyacente lo habría hecho en un 0.5%, y la lectura de la inflación podría impulsar las apuestas de línea dura para las reuniones de noviembre y diciembre.

Por otra parte, el Euro cotiza a la baja frente a la mayoría de sus rivales antes de las decisiones del BCE del jueves. Según un informe de Bloomberg, una ligera mayoría de los 55 analistas encuestados prevé una pausa, y 25 ven una subida de 25 puntos básicos. De cara al futuro, las probabilidades de un aumento de 25 puntos básicos se sitúan en el 60% en la reunión de octubre, seguidas de una probabilidad del 70% de un aumento similar en diciembre. Los inversores seguirán de cerca el tono de Christine Lagarde el jueves y el comunicado del banco en busca de pistas sobre las próximas decisiones.

Niveles del EUR/USD a vigilar

Según el gráfico diario, el EUR/USD mantiene una perspectiva técnica entre neutral y bajista, lo que sugiere que a pesar de que los alcistas están ganando impulso, los bajistas tienen el control. El índice de fuerza relativa (RSI) mantiene una pendiente positiva en territorio negativo, mientras que la convergencia de medias móviles (MACD) presenta barras rojas estancadas. Además, el par se encuentra por debajo de las medias móviles simples (SMA) de 20,100 y 200 días, lo que indica que los osos siguen al mando del panorama general.

Niveles de soporte: 1.0700, 1.0680, 1.0650.

Niveles de resistencia: 1.0800, 1.0810-20 (convergencia de las SMA de 200 y 20 días), 1.0850.

Gráfico Diario EUR/USD

-638300491564815187.png)

- La Libra esterlina y el yen juegan al tira y afloja en los gráficos.

- La Libra esterlina ocupará un lugar destacado en el calendario económico de esta semana, y los comentarios del BOJ mantendrán en tensión al yen.

- Las reacciones de los mercados a los datos marcarán la dirección de la GBP, después de que las declaraciones del Banco de Japón durante el fin de semana agiten los ánimos.

El par GBP/JPY finalizará la jornada prácticamente donde comenzó, luego de que el lunes el comercio de divisas se viera afectado por los cambios de sentimiento.

Los operadores de la libra esterlina (GBP) se están posicionando antes de un calendario económico del Reino Unido (UK) cargado de datos para la primera mitad de la semana, y el Yen (JPY) está encontrando un amplio soporte de mercado después de los comentarios del fin de semana de los funcionarios del Banco de Japón (BoJ) insinuando el fin de las tasas negativas para Japón.

Los datos del Reino Unido serán protagonistas hasta el miércoles

La libra esterlina se enfrentará al calendario económico durante el martes y el miércoles; los datos económicos han tenido dificultades para cumplir con las expectativas del mercado en los últimos tiempos, lo que provocó ventas masivas rutinarias para la libra esterlina en todos los ámbitos, ya que los puntos de datos para la economía del Reino Unido continúan en el extremo inferior, lo que provocó particularmente moderada muestra del Banco de Inglaterra (BoE) en los últimos tiempos.

El martes se publicarán las cifras de crecimiento salarial y desempleo, y el miércoles las del Producto Interior Bruto (PIB), junto con los resultados de la manufactura y la industria.

El lunes, el Ministro de Hacienda británico, Jeremy Hunt, anunció que el Reino Unido se enfrenta a una inflación más elevada de lo previsto. Esto se debe en gran medida a las cifras de crecimiento de los salarios, que se espera que sólo registren ligeros descensos esta semana.

En el resto de la agenda, se espera que la tasa de desempleo y las cifras de manufactura empeoren, aunque ligeramente.

Calendario económico de la libra esterlina, de lunes a miércoles. Todas las horas GMT.

El gobernador del Banco de Japón, Kazuo Ueda, abrió el camino a la especulación sobre el fin de la política de tasas de interés negativas del banco central japonés al hacer comentarios durante el fin de semana.

Durante una entrevista con el periódico Yomiuri Shimbun, el gobernador Ueda dejó muy claro que cualquier cambio en la política de tipos del BoJ dependerá de los datos que muestren que el BoJ se está acercando a su objetivo de inflación del 2%.

Esto sigue a los comentarios suaves de otros funcionarios del Banco de Japón la semana pasada, con la intención de centrarse en el Yen y desalentar nuevas caídas de la moneda japonesa, en un eco de actividades similares por estas fechas el año pasado, cuando el banco central japonés llevó a cabo operaciones de mercado abierto para defender la caída del Yen. Anteriormente, el Banco de Japón no había realizado operaciones de mercado abierto de divisas desde finales de los años noventa.

Perspectivas técnicas del GBP/JPY

En la actualidad, el par GBP/JPY se mueve en la zona media en la que los mercados comenzaron el lunes, alcanzando un mínimo intradía de 182.68 antes de recuperarse y llegar a 183.90. Actualmente se encuentra en un punto intermedio.

Es posible que la libra esterlina haya superado por fin el Soporte principal de 184.00, un nivel psicológico significativo en la historia reciente del comercio, y una continuación de la caída llevaría al par GBP/JPY a desafiar antiguos niveles de soporte de 181.00 a 180.00. Por el lado alcista, una nueva ruptura al alza pondrá a prueba los niveles de 185.60 a 186.60.

GBP/JPY Gráfico Diario

- El WTI cotiza en 86.62$, reforzado por el compromiso de Arabia Saudí y Rusia de recortar la producción en 1.3 millones de barriles hasta finales de año.

- Los datos económicos positivos de China y el posible fin de los tipos de interés negativos en Japón dan soporte a los precios del petróleo.

- Los próximos datos del IPC estadounidense podrían influir en los precios del WTI, ya que podrían señalar nuevas subidas de tasas.

El Western Texas Intermediate (WTI), referencia del crudo estadounidense, se mantiene estable en torno a los máximos anuales gracias a los recortes de la oferta de petróleo, mientras que los últimos datos de China dibujan un panorama positivo en la segunda economía mundial. El WTI cotiza en 86.62$, tras alcanzar un máximo diario de 87.61$.

El petróleo crudo estadounidense de referencia se mantiene al alza, ya que los recortes de la oferta saudí-rusa y las optimistas perspectivas económicas chinas compensan los posibles vientos en contra de los bancos centrales

Es probable que losprecios del petróleo sigan apuntalados por los recortes de la oferta establecidos por Arabia Saudí y Rusia, que se comprometieron a recortar la producción en 1.3 millones de barriles en conjunto hasta finales de año.

Mientras tanto, los optimistas datos económicos de China, en un escenario deflacionista, mejoraron el sentimiento de los inversores hacia su recuperación económica, un viento de cola para los precios mundiales del petróleo. Esto, junto con las palabras del gobernador del Banco de Japón (BoJ), Kazuo Ueda, en las que mencionaba un posible fin de las tasas de interés negativas, apuntaló al dólar estadounidense, que se encuentra presionado a la baja, cambiando de manos por debajo de 105.00, según informa el Índice del Dólar Estadounidense (DXY).

Otro factor que mantiene a flote el precio del WTI son las tormentas e inundaciones en el este de Libia, que provocaron el cierre de cuatro grandes puertos de exportación de petróleo desde el sábado.

Mientras tanto, una serie de datos macroeconómicos podrían hacer mella en la demanda de petróleo, ya que los datos de los principales bancos centrales y los datos inflacionistas de EE.UU. podrían justificar la necesidad de un mayor endurecimiento. El Banco Central Europeo (BCE ) anunciará su decisión de política monetaria el jueves. Un día antes, EE.UU. dará a conocer el Índice de Precios al Consumo (IPC), que podría socavar la cotización del WTI ante las expectativas de nuevas subidas de tasas por parte de la Reserva Federal estadounidense si supera las estimaciones.

Además, esta semana se publicarán los datos de la Agencia Internacional de la Energía (AIE) y de la Organización de Países Exportadores de Petróleo (OPEP). El mes pasado, la primera recortó el crecimiento de la demanda de petróleo para 2024 a 1 millón de barriles diarios, mientras que la OPEP mantuvo sin cambios su proyección de crecimiento de la demanda de 2.25 millones de barriles diarios.

Acción del precio del WTI - Gráfico diario

Niveles técnicos clave del WTI

- El par XAG/USD volvió a superar 23.000$ y alcanzó un máximo diario de 23.15$.

- El USD cotiza a la baja, pero los rendimientos en EE.UU. siguen siendo elevados.

- Todas las miradas se centran ahora en el IPC estadounidense de agosto del miércoles.

El lunes, los metales preciosos recuperaron terreno tras las fuertes pérdidas de la semana pasada, y los precios del Oro y la Plata registraron ganancias diarias. El XAG/USD se sitúa en 23.00$ y no logra mantener su impulso, que llevó al precio hasta 23.15$, lo que demuestra que los osos tienen la sartén por el mango y limitan cualquier intento de los compradores de realizar un movimiento alcista significativo.

Un Dólar más débil que consolida las ganancias de la semana pasada podría explicar el avance diario. Sin embargo, los rendimientos de los bonos del Tesoro de EE.UU., a menudo considerados como el coste de oportunidad de poseer metales que no rinden, están subiendo antes de las cifras de inflación del miércoles en EE.UU. y limitan las subidas del metal gris. Los mercados esperan que la inflación se acelere en agosto, con el Índice de Precios al Consumo (IPC) general y subyacente avanzando un 0.5% y un 0.2% intermensual, respectivamente.

En esta línea, el rendimiento de los bonos a 10 años alcanzó el 4.29%, subiendo un 0.87%. El rendimiento a 2 años se mantuvo neutral en el 4.99%, mientras que el rendimiento a 5 años subió al 4.42%, con un avance del 0.48%. Cabe destacar que los rendimientos en EE.UU. siguen siendo elevados ya que, según la herramienta FedWatch de CME, los mercados están descontando altas probabilidades de una última subida por parte de la Reserva Federal (Fed), y mientras las apuestas de línea dura sean altas, el potencial alcista para los metales es limitado.

XAG/USD Niveles a vigilar

En el gráfico diario, se observa una tendencia bajista para el XAG/USD a corto plazo. El índice de fuerza relativa (RSI) se encuentra cómodamente situado en territorio negativo por debajo de su línea media, mostrando una pendiente hacia el sur. Además, la presencia de barras rojas en el histograma de la divergencia de la media móvil (MACD) refuerza aún más el sentimiento bajista. Por otro lado, el par se encuentra por debajo de las medias móviles simples (SMA) de 20,100 y 200 días, lo que confirma el dominio continuado de los osos a mayor escala.

Niveles de soporte: 22.60$, 22.30$, 22.00$.

Niveles de resistencia: 23.50$ (convergencia de las SMA de 20 y 200 días), 23.70$, 24.00$.

XAG/USD Gráfico Diario

-638300437923837729.png)

- El par USD/MXN cae un 0.71%, hasta 17,4624, influido por un Índice del Dólar estadounidense más débil, que retrocede un 0.49%, hasta 104.530, a pesar del aumento del rendimiento de los bonos estadounidenses.

- La Producción Industrial mexicana muestra un crecimiento modesto, mientras que las optimistas previsiones del PIB de la Secretaría de Hacienda despiertan escepticismo.

- Los datos del IPC de agosto en EE.UU., en los que se espera una subida interanual, podrían reforzar la postura de la Fed de subir las tasas durante más tiempo.

El Peso mexicano (MXN) se benefició de un Dólar estadounidense (USD) más débil el lunes, antes de la publicación de las cifras de inflación en los Estados Unidos (EE.UU.). El tipo de cambio llegó a alcanzar 17.5927 antes de retroceder debido a la búsqueda de riesgo por parte de los inversores. Esto y el impulso de los bancos centrales asiáticos a sus divisas locales debilitaron al USD. El USD/MXN cotiza en 17.4624, bajando un 0.71% en el día.

El Peso mexicano gana terreno frente a un Dólar que se debilita, mientras los inversores aguardan los datos clave de la inflación estadounidense y sopesan las perspectivas económicas de México

Los comentarios del gobernador del Banco de Japón, Kazuo Ueda, llevaron a los inversores a cerrar posiciones cortas en el Yen japonés (JPY), lo que impulsó la debilidad del Dólar. Además, el estricto escrutinio de China sobre la compra de dólares estadounidenses por parte de las compañías nacionales se limitó a menos de 50 millones de dólares, y las compras iguales o superiores a esa cantidad requerían la aprobación del banco central, el Banco Popular de China (PBoC).

En consecuencia, el Índice del Dólar (DXY), que mide el comportamiento del dólar frente a una cesta de pares, cae un 0.49% y se sitúa en 104.530, lo que supone un viento en contra para el USD/MXN. Todo ello a pesar del reciente repunte de los rendimientos de los bonos estadounidenses, con el rendimiento a 10 años ganando tres puntos básicos y situándose en el 4.296%.

Mientras tanto, los datos de México mostraron que la Producción Industrial subió un 4.8% en julio, un punto por debajo de las cifras revisadas al alza de junio en el 4.9% interanual, mientras que sobre una base mensual, se desaceleró al 0.5% desde el 0.6% en junio.

En otro orden de cosas, la Secretaría de Hacienda y Crédito Público prevé que México crezca entre un 2.5% y un 3.5%, lo que los analistas consideran optimista. Fuentes citadas por El Financiero dijeron que la previsión está lejos del consenso del 1.7% y un 1% por encima de la proyección del 2.1% del Banco de México (Banxico).

El paquete económico de México para 2024 propone un aumento del déficit fiscal de 3.3% a 4.9% del PIB en 2023, el mayor saldo negativo en 36 años. Un analista citado por El Financiero dijo: "Es irresponsable proyectar un déficit, sobre todo cuando la economía está creciendo".

Aparte de esto, la agenda económica estadounidense es escasa el lunes, pero cobraría ritmo el miércoles con la publicación del Índice de Precios al Consumo (IPC) de agosto. Se espera que los datos suban en comparación con las cifras de julio, lo que significa que la Reserva Federal (Fed) de EE.UU. tendría que mantener las tasas más altas durante más tiempo. El consenso estima que el IPC subirá un 3.6% interanual, frente al 3.2% de julio. Se prevé que el IPC subyacente se desacelere del 4.7% al 4.3%.

Análisis del precio del USD/MXN: Perspectivas técnicas

Tras encadenar tres sesiones consecutivas sin romper por encima de 17.8000, el USD/MXN está retrocediendo hacia el mínimo del 8 de septiembre en 17.4380, que podría allanar el camino para nuevas pérdidas una vez roto. La media móvil de 100 días (DMA) en 17.2658 se perfila como el siguiente soporte, seguido de la DMA de 20 en 17.0967 y la DMA de 50 en 17.0084. Por el contrario, si el par se mantiene por encima de 1.4400, se espera una mayor consolidación dentro de los 17.3912-17.7074 antes de que las noticias fundamentales desencadenen una ruptura del rango.

Catherine Mann, miembro del Comité de Política Monetaria del Banco de Inglaterra, ha declarado el lunes que es más fácil corregir un exceso de ajuste que no mover las tasas de interés. Mann ha añadido que subestimar la persistencia de la inflación conducirá a un sobrecalentamiento.

Mann ha pronunciado un discurso en la Canadian Association for Business Economics, en el que ha explicado que la idea de que una inflación del 3% está suficientemente cerca no puede ser la guía del BoE.

Principales conclusiones del discurso:

Hacer una pausa o mantener el tipo de interés oficial más bajo durante más tiempo entraña el riesgo de que la inflación se arraigue más, lo que requeriría un mayor endurecimiento en total, tanto para cambiar la inflación en sí como para eliminar la inflación arraigada que se deriva de la duración sostenida por encima del objetivo. Por eso prefiero pecar de exceso de ajuste. Pero, si me equivoco, y la inflación se desacelera más rápidamente y la actividad se deteriora de forma más significativa, no dudaré en recortar los tipos.

Es una apuesta arriesgada creer que las expectativas de inflación están suficientemente ancladas y esperar a que la inflación subyacente se suavice, ya que esto prolonga la duración muy por encima de la tasa coherente con el objetivo. Tenemos que prepararnos para un mundo en el que es más probable que la inflación sea volátil en el futuro y que la tasa nominal neutral sea más alta que en el pasado. Aunque esto pueda servir de soporte al "3% de inflación es suficiente", popular en algunos círculos, no puede ser nuestra guía. Tenemos que comunicar y actuar de acuerdo con nuestro compromiso de hacer lo necesario para alcanzar el objetivo del 2%, más pronto que tarde.

Los analistas de Rabobank consideran que el real brasileño se depreciará frente al dólar en los próximos meses. Prevén que el USD/BRL se sitúe en 5.05 a finales de año.

Declaraciones destacadas

Las ganancias del BRL y de otras divisas de mercados emergentes comienzan a disminuir a medida que los bancos centrales locales inician su ciclo de relajación, mientras que las tasas de interés mundiales se mantienen en modo restrictivo. La reevaluación por parte del mercado de los inminentes recortes de la Fed podría erosionar aún más las ganancias del carry trade.

Vemos al USDBRL cotizando a 5.05 a finales de 2023 y a 5.15 a finales de 2024.

El IGP-DI se acelera y termina el periodo de deflación. La inflación general IGP-DI avanzó un 0.05% m/m en agosto, por debajo de nuestras previsiones y de las del mercado (mercado: 0.13%; Rabobank: 0.19%). La inflación de los productores vuelve a subir tras siete meses. El componente de inflación de los productores (IPA) subió un 0.10% intermensual (desde el -0.61% intermensual de julio). Es la primera vez en el año que el IGP-DI registra una cifra positiva.

- El EUR/USD defiende el soporte inmediato de 1.0700 en medio de un clima de apetito de riesgo.

- Se espera que el BCE mantenga los tipos de interés sin cambios este mes debido a la debilidad de la economía y al descenso de la inflación.

- El par EUR/USD cotiza con un patrón gráfico de triángulo simétrico, lo que indica un recorte de la volatilidad.

El par EUR/USD logró defender el soporte del nivel redondo de 1.0700 el lunes. En general, el par de divisas principales lucha por un movimiento decisivo, ya que los inversores esperan los datos del Índice de Precios al Consumo (IPC) de Estados Unidos para agosto, que se publicarán el miércoles a las 12:30 GMT.

El S&P500 abre alcista en medio de un ambiente alcista en los mercados, ya que los inversores se centran en el contexto de que la Reserva Federal (Fed) no subirá los tipos de interés en lo que queda de año. El Índice del Dólar sigue bajo presión tras la mejora nominal de la inflación en China.

En la Eurozona, los inversores mantienen la incertidumbre sobre la decisión de tipos de interés del Banco Central Europeo (BCE ) para la política monetaria de septiembre. Según los analistas de Commerzbank, es probable que la mayoría de los miembros del consejo del BCE voten a favor de mantener sin cambios los tipos de interés oficiales debido a la debilidad de la economía y a la tendencia a la baja de la tasa de inflación.

El par EUR/USD cotiza con un patrón gráfico de triángulo simétrico a escala horaria, lo que indica una compresión de la volatilidad. La línea de tendencia bajista se traza desde el máximo del 6 de septiembre en 1.0749, mientras que la línea de tendencia alcista se sitúa desde el mínimo del 7 de septiembre en 1.0686.

El par de divisas compartidas se mantiene cerca de la media móvil exponencial (EMA) de 20 periodos en 1.0725 durante las tres últimas sesiones bursátiles, mostrando un comportamiento lateral.

Mientras tanto, el índice de fuerza relativa (RSI) (14) oscila entre 40.00-60.00, mostrando un comportamiento sin dirección a la espera de los datos de inflación de EE.UU..

Si el par supera el triángulo neutral que alcanzó el 8 de septiembre en 1.0744, se produciría una nueva tendencia alcista. Una ruptura decisiva enviaría a las principales divisas hacia las resistencias horizontales trazadas desde el máximo del 4 de septiembre en 1.0809 y el máximo del 1 de septiembre en 1.0882.

En un escenario alternativo, un quiebre por debajo del mínimo del 7 de septiembre en 1.0686 expondría al activo al mínimo de mayo en 1.0635. Una caída por debajo de este último expondría al activo al soporte de nivel redondo de 1.0600.

EUR/USD gráfico horario

-638300382001887116.png)

- El Dólar cae en negativo frente a la mayoría de las monedas principales.

- No hay ninguna publicación de datos de interés el lunes, lo que significa que no hay catalizadores para un cambio de tendencia.

- El Índice del Dólar DXY cae de su pedestal, encontrando soporte momentáneamente en 104.50.

El Dólar estadounidense (USD) se enfrenta a la presión de venta este lunes en medio de una intervención sorpresa del Banco Popular de China (PBoC). El PBoC celebró una reunión en Pekín sobre los mercados de divisas y confirmó que evitará cualquier riesgo de "sobreajuste" del Yuan. Fijó el Yuan en 7.2148 USD/CNY, cuando se esperaba 7.3391 USD/CNY.

Aunque será un lunes muy tranquilo en cuanto al calendario económico y no hay programados discursos de la Reserva Federal de EE.UU., no hay que perder de vista el mercado de bonos estadounidense. Este lunes se subastarán tres plazos diferentes. Con mucha oferta por emitir en los mercados, los rendimientos estadounidenses podrían volver a subir. Recuerde que los bonos se cotizan en precios, mientras que los rendimientos se mueven de forma inversa a ese precio. Con más oferta emitida en los mercados, los precios pueden bajar y los rendimientos subir, dando soporte a un Dólar estadounidense más fuerte.

Resumen diario: Caída del Dólar estadounidense

- En una reunión paralela al G20, India y Arabia Saudí debatieron sobre la liquidación de operaciones en divisas locales, lejos del Dólar estadounidense.

- En los mercados de divisas abundan los rumores sobre la posibilidad de que el Banco Central Japonés (BoJ) flexibilice su Control de la Curva de Rendimientos (YCC), lo que provocaría un aumento vertiginoso del rendimiento de los bonos.

- La reunión del G20 no ha deparado titulares ni avances significativos, ya que la mayoría de los medios de comunicación se centran en la ausencia de Rusia y China como señal reveladora.

- El Banco Popular de China (PBoC) ha emitido de nuevo una fuerte vinculación de su Yuan frente al Dólar estadounidense. Además, celebró una reunión en Pekín para esbozar una estrategia de divisas con el fin de evitar la especulación sobre un debilitamiento del Yuan. Estos comentarios asustaron a los especuladores y provocaron una apreciación del Yuan cercana al 1% frente al Dólar.

- Como consecuencia de los comentarios del PBoC, la reunión y la fijación, el Dólar perdió más de un 1% frente al Dólar australiano (AUD/USD) y el Yen japonés (USD/JPY).

- Los mercados bursátiles están en busca de dirección sin ningún elemento destacable que mencionar. El único elemento a mencionar son los futuros del Nasdaq estadounidense, que han subido más de un 50% en el pre-mercado.

- La herramienta FedWatch del CME Group muestra que los mercados están valorando en un 93% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de septiembre.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se sitúa en el 4.28% y vuelve a subir. La misma historia parece que continuará esta semana con el Tesoro de EE.UU. emitiendo mucha más deuda, lo que hace que los precios caigan y los rendimientos se disparen.

Análisis técnico del Índice del Dólar DXY: Debilidad del Dólar

El Dólar retrocede con firmeza tras caer más de un 1% frente al Yuan, el Yen y el Dólar australiano. El cruce general del Dólar es negativo para todos los pares principales del G20. No obstante, la venta masiva en el Índice del Dólar estadounidense DXY es notable, pero se mantiene contenida y podría suavizarse una vez que se abra la sesión americana esta semana.

El nuevo máximo a vigilar está en 105.16, tanto el máximo del jueves pasado como el máximo de los últimos seis meses. En primer lugar, el Índice del Dólar DXY debe recuperar el terreno perdido este lunes y romper por encima del máximo del jueves mencionado anteriormente. A partir de ahí, el siguiente máximo está en 105.88, el máximo de 2023.

A la baja, el nivel de 104.50 ya proporcionó soporte por delante de 104.44. Es el máximo del 25 de agosto y debería servir de nivel de referencia. Una vez que ceda, podría producirse un retroceso sustancial hasta 103.03, donde entra en juego la SMA de 200 días como soporte.

PREGUNTAS FRECUENTES SOBRE LOS BANCOS CENTRALES

¿Qué hace un banco central?

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

¿Qué hace un banco central cuando la inflación se sitúa por debajo o por encima del objetivo previsto?

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

¿Quién decide la política monetaria y las tasas de interés?

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

¿Hay un presidente o jefe de un banco central?

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

La próxima semana, la Reserva Federal celebrará su reunión de política monetaria. Los participantes del mercado anticipan que el banco central mantendrá las tasas sin cambios. Los analistas de Wells Fargo también esperan que las tasas se mantengan sin cambios, y consideran que las proyecciones económicas de los miembros del FOMC reflejan una perspectiva más optimista para la economía estadounidense.

Comentarios destacados

Esperamos que el FOMC mantenga sin cambios su rango objetivo para la tasa de los fondos federales en el 5.25%-5.50% en su reunión del 20 de septiembre. La mayoría de los participantes del mercado esperan que las tasas también se mantengan sin cambios.

El FOMC publicará su Resumen trimestral de Proyecciones Económicas (SEP) al término de la reunión. Esperamos que el SEP de septiembre presente unas perspectivas más optimistas para la economía estadounidense que el último SEP de junio. En concreto, esperamos que el FOMC aumente sus previsiones de crecimiento del PIB real para este año, al tiempo que rebaja sus perspectivas de inflación.

No creemos que los puntos medios para 2024 y 2025 cambien mucho, si es que lo hacen, aunque es posible que algunos de los puntos más altos se reduzcan un poco.

- El USD/CAD cae por debajo de 1.3600 a pesar de la recuperación nominal del dólar estadounidense.

- Los inversores apuntalaron al loonie frente al Dólar debido a los sorprendentemente optimistas datos del mercado laboral canadiense.

- El ánimo del mercado podría volverse cauteloso antes de los datos de inflación de EE.UU., que se publicarán el miércoles.

El par USD/CAD sigue corrigiendo por debajo del soporte del nivel redondo de 1.3600 en la sesión europea. El par se debilita a pesar de un intento de recuperación en el Índice del Dólar estadounidense (DXY). Esto demuestra la fortaleza del Dólar canadiense tras los alentadores datos de empleo de agosto y la fortaleza del precio del petróleo debido a la estrechez del mercado.

Los futuros del S&P 500 han sumado importantes ganancias en la sesión londinense, lo que retrata la fortaleza del atractivo de los activos sensibles al riesgo. La capacidad de los inversores para asumir riesgos mejoró después de que la inflación en China del mes de agosto mostrara signos de estabilización.

El Índice del Dólar (DXY) rebota tras encontrar soporte cerca de 104.50, mientras los inversores se muestran cautelosos a la espera del Índice de Precios al Consumo (IPC) de agosto, previsto para el miércoles. Se prevé que el IPC general crezca a un ritmo superior al 0.5%, frente al 0.2% registrado en julio. La inflación subyacente, que excluye la volatilidad de los precios del petróleo y los alimentos, se mantiene en el 0,2%.

Una sorpresa al alza en el ritmo de inflación podría estropear el ánimo de los mercados y fortalecer el dólar estadounidense. Por su parte, el presidente de la Reserva Federal de Nueva York (Fed), John Williams, declaró la semana pasada que la inflación está bajando y que la economía está más equilibrada, lo que indica que no urge subir los tipos de interés este mes.

El Dólar canadiense se fortaleció, ya que los datos del mercado laboral superaron sorprendentemente las expectativas. El mercado laboral canadiense fue testigo de 39.900 nuevas nóminas en el conjunto de la mano de obra en agosto, más del doble de las expectativas de 15.000. En julio, la fuerza laboral experimentó una reducción de 6.400 nóminas. La tasa de desempleo se mantiene sin cambios en el 5.5%, mientras que los inversores preveían una tasa de paro más alta, del 5.6%.

El salario medio anual por hora subió al 5.2%, frente al 5.0% publicado anteriormente. Un crecimiento salarial decente podría elevar el impulso del gasto del consumidor y mantener firmes las presiones inflacionistas. Esto podría obligar al Banco de Canadá (BoC) a subir las tasas de interés una vez más después de haberlas pausado en las dos últimas reuniones de política monetaria.

- El NZD/USD se desplaza cómodamente por encima de 0.5900 en medio de la mejora del sentimiento del mercado.

- Hay una mejora nominal en los datos de inflación de China, pero las perspectivas generales siguen siendo vulnerables.

- Los inversores prevén que el IPC general estadounidense crezca a un ritmo del 0.5% debido al repunte de los precios de la gasolina.

El par NZD/USD estabilizó la subasta por encima de la resistencia del nivel redondo de 0.5900 a última hora de la sesión europea. El par aspira a ampliar las subidas a medida que mejora el ánimo del mercado en un contexto de relajación de los riesgos de deflación en China.

El índice de precios al consumo (IPC) mensual creció un 0.3% en agosto, tal y como esperaban los participantes del mercado. El ritmo de expansión se mantuvo por encima de la lectura de julio del 0.2%. La inflación anual subió al 0.1%, frente a la contracción previa del 0.3%, mientras que los inversores preveían una aceleración al 0.2%. Los precios de bienes y servicios a puerta de fábrica se mantuvieron en fase deflacionista en el -3.0% previsto por los inversores, pero mejoraron respecto a la cifra de julio del -4.4%.

Hay una mejora nominal en los datos de inflación, pero las perspectivas generales siguen siendo vulnerables, ya que la demanda de los hogares es bastante escasa debido al lento crecimiento del empleo. Los inversores esperan una serie de ayudas de estímulo económico por parte de la administración y el Banco Popular de China para impulsar las perspectivas de crecimiento. El Primer Ministro Li Qiang declaró esta semana que se espera que China alcance su objetivo de crecimiento para 2023, en torno al 5%.

Mientras tanto, se espera que el S&P 500 abra al alza, siguiendo las señales positivas de los futuros durante la noche. El atractivo de los activos de riesgo mejoró, mientras que el Índice del Dólar estadounidense (DXY) se enfrentó a la presión vendedora. El Índice del Dólar encuentra un soporte intermedio cerca de 104.60.

Los inversores anticipan que el IPC general estadounidense creció a un ritmo del 0.5% debido a un repunte de los precios de la gasolina. Mientras que la inflación subyacente se expandió a un ritmo estable del 0.2%. Una sorpresa al alza en el ritmo de inflación de EE.UU. podría elevar las probabilidades de una nueva subida de tipos de interés de la Fed en lo que queda de año.

- El USD/JPY encuentra un soporte intermedio cerca de 146.00 a medida que el impacto de los comentarios de línea dura de Ueda comienza a suavizarse.

- El índice del Dólar DXY corrije desde un nuevo máximo de seis meses cerca de 105.00 Los responsables de la Fed apoyaron el mantenimiento de la tasa de interés sin cambios.

- Austan Goolsbee dijo que el banco central tiene como objetivo impulsar la economía a un "camino de dorado".

El par USD/JPY encuentra soporte cerca del nivel de 146.00 tras una venta masiva inicial que se inspiró en los comentarios de línea dura del gobernador del Banco de Japón, Kazuo Ueda, este fin de semana. El par encuentra soporte intermedio a medida que el impacto de las discusiones sobre una salida de la postura de tasas de interés negativas comienza a desvanecerse.

Los futuros del S&P500 logran ganancias decentes durante la sesión europea, reflejando una mejora en el apetito por el riesgo de los participantes del mercado. El atractivo para los activos sensibles al riesgo ha mejorado el lunes al acelerarse el Índice de Precios al Consumo (IPC) de China para agosto.

Kazuo Ueda, gobernador del Banco de Japón, declaró en una entrevista concedida al diario Yomiuri que el BoJ podría disponer de datos suficientes a finales de año para determinar si puede poner fin a las tasas negativas. La consecución de un objetivo de inflación sostenible del 2% podría permitir al BoJ abandonar la política de tipos de interés ultra-flexibles que viene aplicando desde hace una década.

Mientras tanto, el Índice del Dólar estadounidense DXY corrije un poco el lunes después de alcanzar un nuevo máximo de seis meses cerca de 105.00, ya que los responsables políticos de la Reserva Federal (Fed) apoyaron el mantenimiento de la actual política de tipos de interés sin cambios para septiembre debido a la caída de la inflación y a las sombrías perspectivas económicas.

En líneas generales, el Dólar sigue resistiendo, mientras el presidente de la Fed de Chicago, Austan Goolsbee, afirmó que el objetivo del banco central es llevar a la economía a una "senda dorada", es decir, a una situación en la que la inflación retroceda sin desencadenar una recesión.

De cara al futuro, los inversores se centrarán en los datos del Índice de Precios al Consumo (IPC) estadounidense de agosto, que se publicarán el miércoles a las 12:30 GMT. Según el consenso, la inflación general se expandió a un ritmo significativamente mayor del 0.5%, mientras que el IPC subyacente, que excluye los precios volátiles del petróleo y los alimentos, se mantuvo estable frente al ritmo de julio del 0.2%.

- El precio del Oro se mantiene lateral mientras el mercado espera los datos de inflación de EE.UU. para la nueva dirección.

- El Dólar estadounidense corrige ligeramente, mientras que el sesgo general sigue siendo alcista debido a la resistencia de la economía estadounidense.

- Se espera que los responsables de la política monetaria de la Fed mantengan el statu quo el 20 de septiembre, ya que la inflación estadounidense está cayendo y la economía está más equilibrada.

El precio del Oro (XAU/USD) lucha por encontrar una dirección mientras los inversores esperan los datos del Índice de Precios al Consumo (IPC) de EE.UU. para agosto. El metal precioso se mantiene lateral a pesar del movimiento correctivo del Dólar estadounidense, mientras los inversores asimilan los temores de desaceleración mundial. El dato de inflación de agosto en EE.UU. es importante, ya que es el último antes de la decisión de política monetaria de septiembre de la Reserva Federal (Fed), que se espera que se mantenga sin cambios.

La semana pasada, los responsables de la Fed se mostraron partidarios de mantener el statu quo el 20 de septiembre, ya que la inflación está bajando y el mercado laboral se está relajando. El atractivo para el precio del Oro podría verse mermado en el futuro debido a las expectativas de un buen comportamiento del Dólar estadounidense. En comparación con otras economías del G7, la economía estadounidense está absorbiendo mejor el impacto de la subida de las tasas de interés. El país se está mostrando resistente, lo que debería aumentar la demanda de Dólares estadounidenses.

Motores de los mercados: El precio del Oro se mantiene lateral antes de los datos del IPC de EE.UU.

- El precio del Oro continúa consolidándose dentro del rango de 1.924$ a 1.931$ de las últimas tres sesiones, mientras los inversores eperan los datos de la inflación estadounidense de agosto, que se publicarán el miércoles a las 12:30 GMT.

- Los inversores estarán atentos a los datos de inflación de agosto. Se prevé que la inflación general crezca a un ritmo significativamente superior del 0.5%, mientras que el IPC subyacente, que excluye la volatilidad de los precios del petróleo y los alimentos, se mantendrá estable frente al 0.2% de julio.

- La inflación general de EE.UU. crecerá a un ritmo mayor debido a la recuperación de los precios de la gasolina, que reduce los ingresos de los hogares.

- La publicación de los datos del IPC de agosto servirá de base para la política monetaria de septiembre.

- El metal precioso se mantiene lateral en medio de la incertidumbre sobre el pico de los tipos de interés para lo que queda de año, mientras que se espera que la política monetaria de septiembre se mantenga sin cambios en medio de datos económicos favorables.

- Según la herramienta Fedwatch del CME, los operadores ven un 57.6% de probabilidades de que las tasas de interés se mantengan sin cambios en el 5.25% al 5.50% a finales de año.

- El crecimiento de la mano de obra se mantuvo estable en agosto, mientras que la Tasa de Desempleo subió al 3.8%. El crecimiento de los salarios se ralentizó, lo que podría frenar el impulso del gasto del consumidor. Esto podría aliviar la presión inflacionista adicional.

- La Presidenta de la Fed de Dallas, Lorie Logan, y el Presidente de la Fed de Nueva York, John Williams, apoyaron la semana pasada una decisión de tipos de interés sin cambios para la política monetaria de septiembre, pero mantuvieron las puertas abiertas a un mayor endurecimiento de la política monetaria en el futuro.

- Williams dijo que no hay urgencia para un aumento de la tasa de interés este mes ya que la inflación está cayendo y la economía está mejor equilibrada.

- El metal amarillo se mantuvo sin brillo a pesar de cierta corrección del Índice del Dólar estadounidense DXY desde su máximo de seis meses en 105.00. El índice del Dólar DXY cayó hasta cerca de 104.60, ya que los riesgos de deflación en China disminuyeron en agosto debido a una recuperación nominal de las presiones inflacionistas.

- Un mes de recuperación nominal en los datos de inflación de China es suficiente para garantizar el crecimiento económico, lo que mantendrá alcista la tendencia general del Dólar estadounidense.

- Los inversores están muy pendientes de si el banco central lleva a la economía estadounidense a la "senda dorada", es decir, a una situación en la que la inflación retroceda sin desencadenar una recesión.

- La Secretaria del Tesoro estadounidense, Janet Yellen, se mostró confiada en que el banco central contendrá la inflación sin dañar el mercado laboral. No considera que la expansión de los BRICS liderada por China suponga una gran amenaza para la economía.

- En cuanto a las perspectivas del Dólar, los inversores ven más fuerza a corto plazo, ya que la economía estadounidense absorbe mejor las repercusiones de la subida de las tasas de interés entre las economías del G7. La economía estadounidense parece menos sensible a la subida de las tasas hipotecarias, a diferencia de las economías de Canadá, el Reino Unido y la Eurozona, que se enfrentan a la amenaza de unas perspectivas económicas vulnerables.

- Los estrategas de Bank of America (BofA) esperan que la expresión de tipos de interés "más altos durante más tiempo" por parte de la Fed desencadene una venta masiva de acciones en los próximos dos meses.

Análisis Técnico: El precio del Oro vuelve a subir por encima de los 1.930$

El precio del Oro ha oscilado dentro de un estrecho rango durante las últimas cuatro sesiones, en un contexto de creciente incertidumbre sobre los tipos de interés para lo que queda de año. Se espera que el metal precioso protagonice una sesión alcista tras la publicación de los datos de inflación del miércoles. La media móvil exponencial (EMA) de 50 días en los 1.930$ está actuando sistemáticamente como una fuerte barrera para los alcistas del Oro. Los osciladores de impulso indican una acción lateral, lo que indica que los inversores esperan un nuevo desencadenante económico.

Preguntas frecuentes sobre la inflación

¿Qué es la inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse en porcentaje de variación intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumidor (IPC)?

El Índice de Precios al Consumidor (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio seguro en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Citando a tres fuentes con conocimiento directo del asunto, Reuters ha informado el lunes de que el Banco Popular de China (PBoC) está intensificando su escrutinio de las compras masivas de Dólares estadounidenses por parte de compañías nacionales, ante la rápida depreciación del Yuan chino.

Puntos clave

Examinará las compras masivas de Dólares a partir de 50 millones de dólares.

Las compras en Dólares por valor de 50 millones de dólares o más necesitarán la aprobación del banco central.

Las nuevas directrices han sido dictadas por el banco central chino, ya que el Yuan chino ha perdido un 6% de su valor frente al Dólar estadounidense en lo que va de año.

Los analistas de TD Securities (TDS) ofrecen un resumen de los tres principales acontecimientos que afectarán a los mercados durante esta próxima semana.

Comentarios destacados

Datos del mercado laboral británico: Aunque la tasa de desempleo probablemente subió a su nivel más alto desde el 21 de agosto, esperamos que otra serie de cifras salariales sólidas sugieran al Comité de Política Monetaria que la tasa bancaria podría tener que subir después de septiembre. Aunque el crecimiento salarial intermensual debería seguir siendo fuerte, las revisiones también ejercerán presión al alza. Los salarios regulares del sector privado, la medida preferida del Comité de Política Monetaria, probablemente se mantengan en el 8.2% 3m/año.

IPC ESTADOUNIDENSE: La inflación subyacente se mantuvo probablemente sin cambios en agosto, registrando un tercer aumento consecutivo del 0.2% intermensual (0.20% sin redondear). La inflación de los bienes volvió a ser probablemente un factor importante a la baja, y los precios de la vivienda siguieron siendo un factor clave (esperamos una desaceleración moderada). La firmeza de los precios del gas impulsará al alza la inflación no subyacente. Nuestras previsiones a medio plazo apuntan a una tasa interanual del 3.6%/4.3% para los precios totales y subyacentes.

Decisión de política monetaria del BCE: Aunque una subida y un mantenimiento sin cambios son casi igual de probables, ahora esperamos que el BCE mantenga la tasa de depósito sin cambios en el 3.75% en la reunión de septiembre, ya que los datos desde la reunión de julio no han dado al Consejo de Gobierno muchos motivos de preocupación. También creemos que esto marcará el final del ciclo de endurecimiento, aunque persisten los riesgos en torno a una subida en octubre."

- El AUD/USD gana tracción positiva el lunes y se apoya en una fuerte caída del USD.

- La recuperación del Yen japonés, inspirada por la postura del Banco de Japón, pesa sobre el Dólar, mientras el foco se centra en el IPC estadounidense.

- Los problemas económicos de China podrían frenar a los alcistas a la hora de abrir posiciones agresivas en torno al par.

El par AUD/USD atrae ciertas compras agresivas en el primer día de una nueva semana y se aferra a sus fuertes ganancias intradía, cerca de un máximo de varios días durante la primera mitad de la sesión europea. El par cotiza justo por debajo de la zona de 0.6450, con una subida de cerca del 1% en el día, y recibe el soporte de una fuerte caída del Dólar estadounidense (USD).

El fuerte movimiento alcista del Yen japonés (JPY), inspirado por el Banco de Japón, aleja al índice del Dólar DXY, que mide la fortaleza del Dólar frente a una cesta de divisas, de los máximos de seis meses alcanzados el viernes. La caída del Dólar podría atribuirse además a cierto comercio de reposicionamiento de cara a los importantes datos macroeconómicos estadounidenses de esta semana, entre los que se incluyen las últimas cifras de inflación al consumo del miércoles.

El crucial informe sobre el IPC estadounidense desempeñará un papel clave a la hora de influir en las expectativas del mercado sobre la futura senda de subida de tasas de la Reserva Federal (Fed), lo que a su vez impulsará la demanda del Dólar estadounidense y proporcionará un nuevo impulso direccional al par AUD/USD. Mientras tanto, las perspectivas de un nuevo endurecimiento de la política monetaria de la Fed deberían ayudar a limitar las caídas del Dólar y limitar las ganancias del par.

De hecho, los participantes del mercado parecen convencidos de que el banco central de EE.UU. mantendrá su postura de línea dura y han estado valorando la posibilidad de una nueva subida de 25 puntos básicos a finales de este año. Además, los alentadores datos macroeconómicos estadounidenses publicados la semana pasada apuntan a una economía resistente y deberían permitir a la Fed mantener los tipos de interés al alza durante más tiempo. Esto sigue apoyando los elevados rendimientos de los bonos del Tesoro estadounidense.

Este trasfondo fundamental favorece a los alcistas del Dólar, aunque el tono positivo general de los mercados bursátiles el lunes beneficia al Dólar australiano, sensible al riesgo. Los inversores se alegraron de que los datos sobre la inflación en China publicados el fin de semana fueran mejores de lo esperado, ya que mostraron que la inflación de los precios al consumo volvió a registrar cifras positivas en agosto y suscitó esperanzas de que la economía podría estar estabilizándose.

Dicho esto, la preocupación por el empeoramiento de la situación de la segunda economía mundial y los vientos en contra derivados del rápido aumento de los costes de financiación deberían limitar el optimismo de los mercados. Por lo tanto, sería prudente esperar a que se produzcan fuertes compras de continuación antes de confirmar que el AUD/USD ha tocado fondo a corto plazo y posicionarse para cualquier nuevo movimiento de recuperación.

AUD/USD niveles técnicos a vigilar

- El EUR/USD amplía sus ganancias gracias al retroceso del Dólar estadounidense (USD).

- Los inversores están a la espera del IPC estadounidense, en busca de información valiosa sobre las perspectivas de inflación.

- La fortaleza del Euro podría verse limitada ya que se espera que el BCE mantenga las tasas de interés sin cambios.

El par EUR/USD prolonga las ganancias de la sesión anterior y cotiza al alza en torno a 1.0730 durante la sesión europea del lunes. El par está experimentando un movimiento alcista debido al retroceso del Dólar estadounidense (USD).

El Índice del Dólar estadounidense DXY cotiza a la baja en torno a 104.60, y continúa extendiendo sus pérdidas a pesar del comportamiento positivo de los rendimientos del Tesoro de los Estados Unidos (EE.UU.). El rendimiento del bono del Tesoro estadounidense a 10 años mejoró hasta el 4.29%, un 0.52% al alza en el día en el momento de escribir estas líneas.

Se prevé que el Dólar se mantenga fuerte, reforzado por los datos económicos positivos procedentes de Estados Unidos. Los inversores estarán atentos a la publicación del Índice de Precios al Consumo (IPC) de agosto, prevista para el miércoles.

Estos datos tienen el potencial de ofrecer información adicional sobre la situación de la inflación en el país, lo que puede influir significativamente en las decisiones de los inversores con respecto a la colocación de posiciones en el par EUR/USD.

La Secretaria del Tesoro estadounidense, Janet Yellen, a su regreso de la Cumbre del G20 el domingo, defendió la capacidad de Estados Unidos para controlar la inflación sin perjudicar al mercado del empleo. Yellen mencionó además que "todas las medidas de inflación van a la baja".

Los inversores han tenido en cuenta la expectativa de una subida de tipos de interés de 25 puntos básicos (pb) por parte de la Fed en las reuniones de noviembre o diciembre. Además, se espera que la Fed mantenga las tasas de interés más altas durante más tiempo. Esta postura de línea dura del banco central podría limitar el potencial alcista del par EUR/USD.

El Gobernador de la Fed, Christopher Waller, ha mencionado que la Fed tiene cierto margen de maniobra para aumentar las tasas de interés, pero estas decisiones serán impulsadas por los datos económicos. Por su parte, la presidenta de la Fed de Boston, Susan Collins, ha destacado los riesgos potenciales asociados a una postura demasiado restrictiva de la política monetaria y ha abogado por un enfoque paciente, cuidadoso y deliberado de las decisiones políticas.

Asimismo, el Presidente de la Fed de Chicago, Austan Goolsbee, ha esbozado el objetivo del banco central de guiar la economía hacia una "senda dorada", que representa una situación en la que la inflación disminuye sin desencadenar una recesión, un delicado equilibrio que los bancos centrales pretenden alcanzar para mantener la estabilidad y el crecimiento económicos.

Por otra parte, es probable que el Banco Central Europeo (BCE ) mantenga sin cambios las tasas de interés en su próxima reunión de política monetaria, prevista para el jueves. Según los últimos datos publicados el viernes en Alemania, el Índice de Precios al Consumo Armonizado (IPCA) de agosto se situó en el 6.4% interanual, cumpliendo así las expectativas de los mercados. Por su parte, el Índice de Precios al Consumo (IPC) subyacente se mantuvo estable en el 6.1%.

El Euro se vio posiblemente perjudicado después de que China publicara el sábado un Índice de Precios al Consumo (IPC) de agosto más débil de lo esperado. El IPC mostró una subida del 0.1% anual, por debajo de las expectativas del mercado, que esperaban un 0.2%. Sin embargo, los precios al consumo mejoraron respecto al dato del mes anterior, del -0.3%.

Se espera que los operadores profundicen en las condiciones económicas de China observando los obstáculos a los que se enfrentan las autoridades. El mercado espera nuevas medidas monetarias y fiscales encaminadas a alcanzar el objetivo de Pekín de lograr un crecimiento del PIB del 5% para el año en curso.

- El precio del Gas Natural repunta en Europa más de un 8%, mientras que los precios del gas en EE.UU. se quedan rezagados.

- El Dólar estadounidense se resiente de la fuerte apreciación del Yuan chino frente al Dólar.

- Los precios del Gas Natural en EE.UU. podrían verse influidos por los futuros del gas en Europa y experimentar una recuperación al alza.

Los precios del Gas Natural se mueven al alza, mientras los trabajadores en Australia han comenzado sus huelgas parciales el viernes. La volatilidad está alcanzando su punto álgido en el mercado europeo del gas, donde los futuros del Gas Natural han subido más de un 10% en un momento dado de la sesión europea. Es probable que los precios sigan al alza, ya que a partir del jueves podría producirse una huelga total si no se llega a un acuerdo.

En el momento de escribir, el Gas Natural cotiza a 2.80$ por MMBtu.

Noticias sobre el Gas Natural y motores de los mercados

- Ha surgido una gran divergencia en los precios del gas desde el punto de vista geográfico, con una recuperación de los futuros del Gas Natural en Europa de casi el 10%, hasta 93.29$. Se trata de un nuevo máximo mensual para el mes de septiembre.

- Por su parte, los futuros del Gas Natural en EE.UU. no se han visto afectados por el repunte de los precios al otro lado del Atlántico. Aunque es posible que los operadores se recuperen este lunes, una vez que abran los mercados estadounidenses.

- El viernes, el recuento de equipos de perforación de Baker Hughes se mantuvo estable, cerca de su nivel más bajo en 18 meses. Los precios del Gas Natural en EE.UU. también podrían subir si la producción comienza a caer por debajo de la demanda.

- Varias previsiones meteorológicas apuntan a un invierno duro tanto en EE.UU. como en Europa.

- Las interrupciones de la producción en Noruega vuelven a prolongarse, y la mayor de ellas, la del yacimiento de gas de Troll, hasta el 14 de septiembre.

- Se espera que las reservas europeas de Gas Naturalsobrevivan al invierno y terminen la temporada con un 44% de reservas. Actualmente, los depósitos europeos están llenos al 93% de su capacidad.

Análisis Técnico del Gas Natural: Se consolida