- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

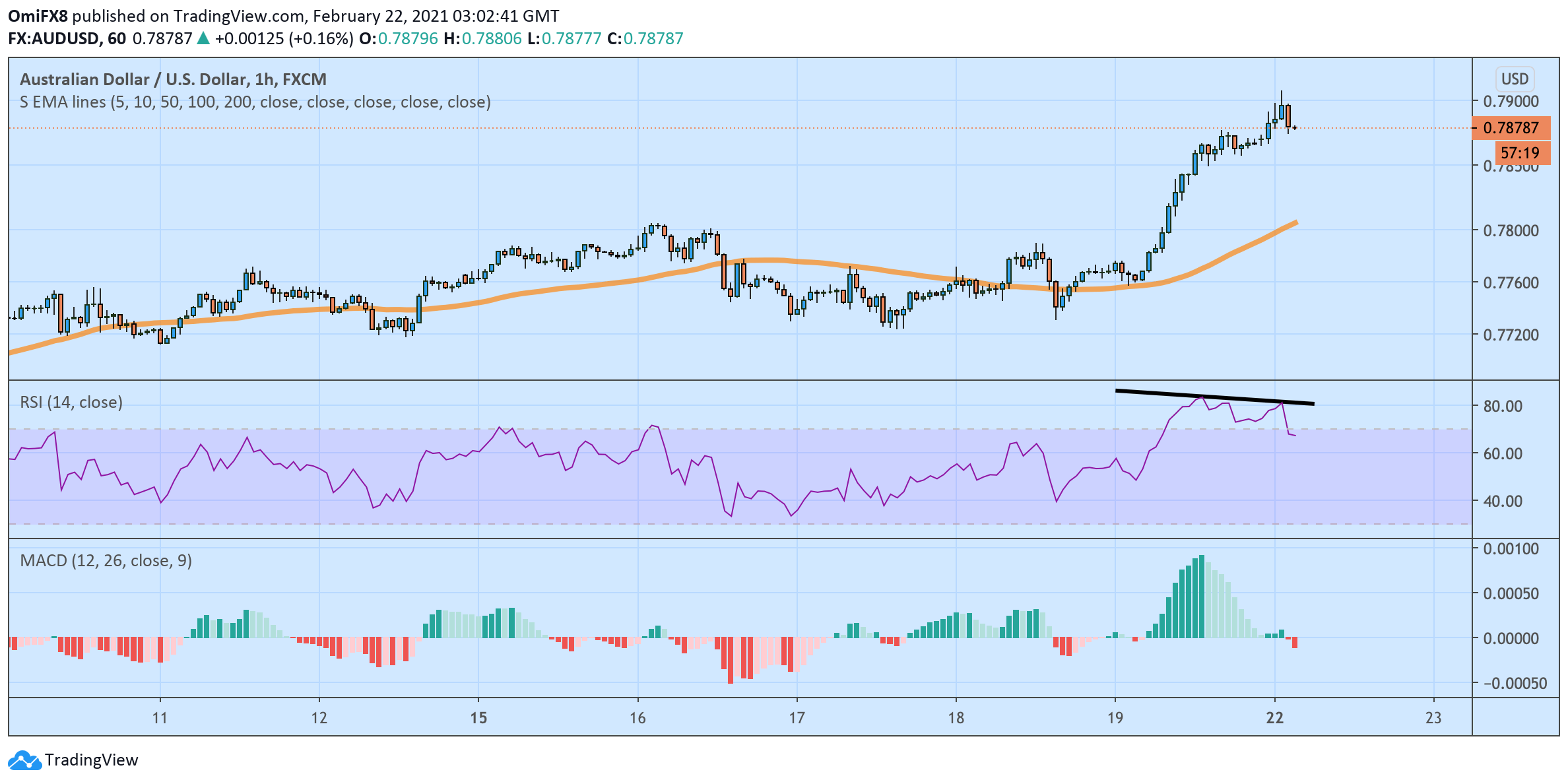

- Los alcistas del AUD/USD toman un respiro cerca del nivel más alto desde febrero de 2018.

- Las declaraciones de China, la probable pelea entre Estados Unidos e Irán y la perspectiva negativa de Fitch sobre la calificación crediticia australiana no lograron reemplazar el optimismo de estímulo de virus/vacuna.

- El calendario ligero enfatiza los catalizadores de riesgo para una nueva dirección.

El AUD/USD oscila alrededor de 0.7920, retrocediendo desde un nuevo máximo de tres años hace unos minutos, durante los inicios de la sesión asiática. El par australiano subió por tercer día consecutivo el lunes mientras actualizaba el máximo de varios meses y los mercados globales vitoreaban la debilidad del dólar estadounidense en medio del estado de ánimo de riesgo y el salto en los rendimientos de los bonos del Tesoro. Sin embargo, el sentimiento de cautela antes de los datos/eventos clave de esta semana sondea a los alcistas más tarde.

El optimismo del mercado impulsa a los bonos, las materias primas y las antípodas también se benefician...

Las vacunas contra el coronavirus (COVID-19) van en su mayoría sin problemas y ayudan a la curva de recuperación en economías como el Reino Unido e Israel para anunciar medidas de desbloqueo de las restricciones de actividad impulsadas por el virus. Sin embargo, el estado de ánimo se inclinó más hacia los bonos recientemente favorecidos en medio de esperanzas de un mayor estímulo estadounidense, que a su vez arrastró al índice del dólar estadounidense (DXY) a su mínimo de seis semanas.

El lunes, el gigante de la calificación global rebajó la perspectiva crediticia de Australia a negativa, manteniendo intacta su calificación "AAA". La noticia se une a la última pelea entre Estados Unidos e Irán por la detención de ciudadanos estadounidenses por Teherán, así como por el acuerdo nuclear de 2015. Un desafío adicional al estado de ánimo podrían ser los comentarios mixtos de China que sugieren la disposición para un nuevo comienzo con los EE.UU. al mismo tiempo que advierten de no inmiscuirse en los problemas internos.

Mientras que Nasdaq tuvo que soportar el peso de un salto en los rendimientos de los bonos del Tesoro de Estados Unidos a un máximo de un año, otros índices de referencia de Wall Street terminaron las operaciones del lunes con una base mixta. El apetito de riesgo también podría observarse en la recuperación de los precios del oro y la fortaleza general en las Antípodas, como los dólares de Australia y Nueva Zelanda (NZ).

De cara al futuro, la falta de datos/eventos importantes puede mantener al AUD/USD a merced de los catalizadores de riesgo y los movimientos del dólar estadounidense, que a su vez depende de los rendimientos de los bonos del Tesoro fuera de plazo. Sin embargo, los alcistas pueden permanecer cautelosos ante el testimonio semestral de hoy del presidente de la Fed, Jerome Powell, y el índice de precios salariales australiano del miércoles.

Análisis técnico

A menos que rompa por debajo del área de 0.7820-15 que comprende los máximos marcados en abril de 2018 y enero de 2020, es menos probable que los vendedores de AUD/USD intervengan. Mientras tanto, el máximo de febrero de 2018 que rodea a 0.7975-80 puede ofrecer una parada intermedia en el camino hacia el imán psicológico de 0.8000.

Niveles técnicos adicionales

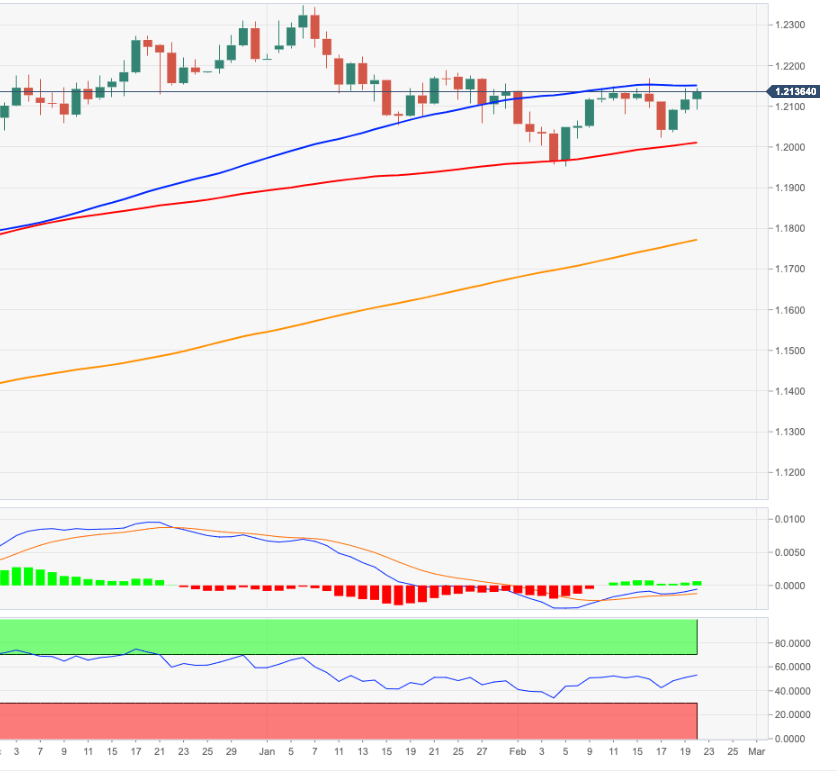

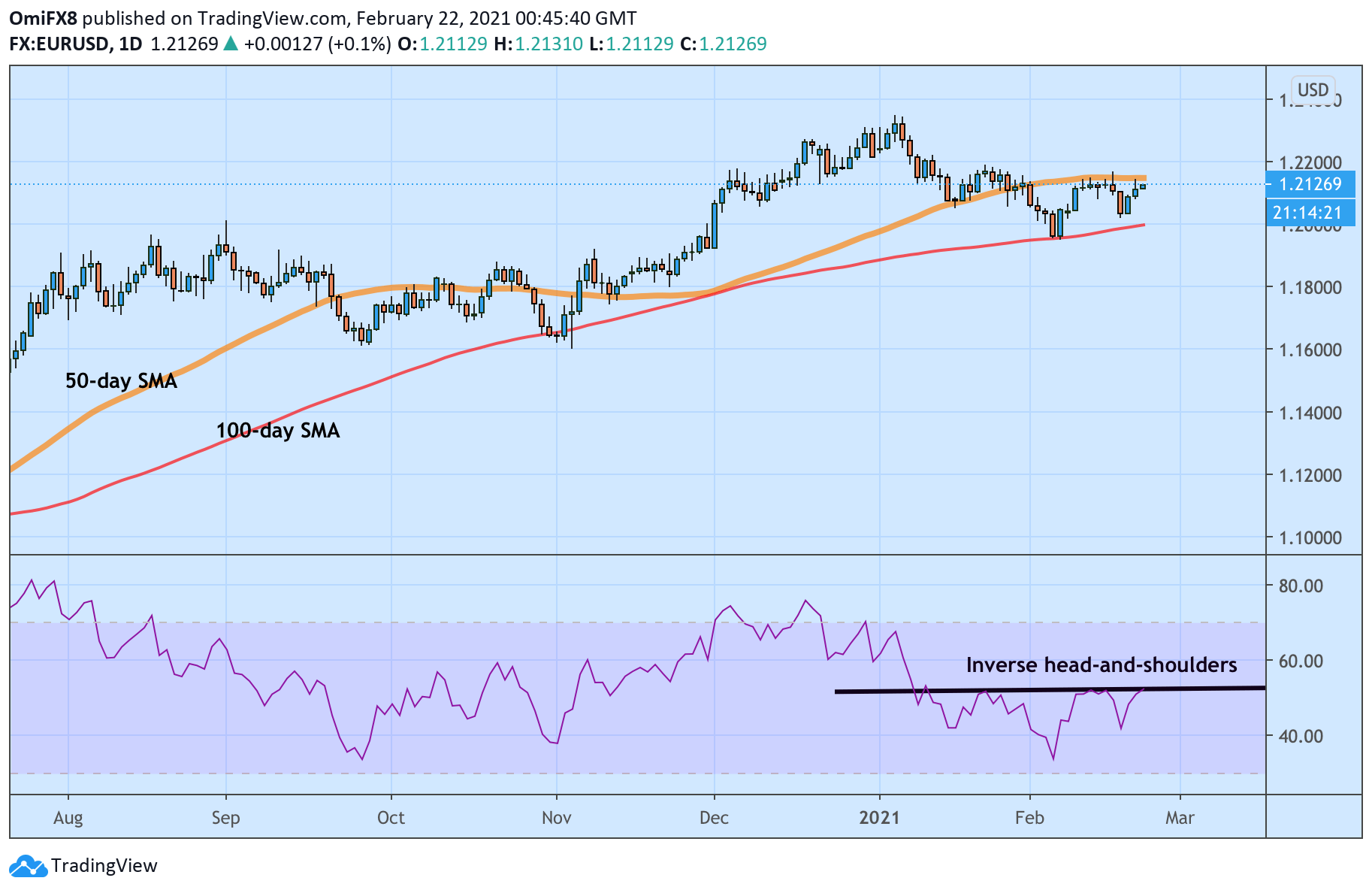

- El EUR/USD ha rebotado desde su DMA de 21 por debajo de 1.2100 para probar los máximos de la semana pasada alrededor de 1.2170.

- Los comentarios moderados sobre los rendimientos de la deuda pública de la UE por parte de Lagarde del BCE no provocaron ninguna reacción negativa en el euro.

- Pero si el presidente de la Fed, Powell, o la vicepresidenta Clarida, dicen lo mismo más adelante en la semana, esto podría dañar al USD.

El EUR/USD, habiendo rebotado firmemente de su promedio móvil de 21 días en los 1.2090 al comienzo del horario comercial europeo, ha seguido presionando al alza y actualmente está probando el máximo de la semana pasada en la marca de 1.2170. Por lo tanto, el EUR/USD ha logrado cruzar con confianza hacia el norte de su promedio móvil de 50 días, que actualmente se encuentra en 1.21535 y los alcistas del EUR/USD buscarán ver si el par puede acercarse al norte de este nivel por primera vez este mes.

Un cierre por encima del máximo de 1.2170 de la semana pasada y la DMa de 50 podría ser una señal alcista de que podría ocurrir un mayor retroceso hacia los máximos de 2021 establecidos a principios de enero. Otros pares principales de G10 como AUD/USD, NZD/USD, GBP/USD y USD/CAD están todos cerca o se ubicaron en máximos posteriores al Covid-19, por lo que parece que el lado del dólar estadounidense del EUR/La ecuación del USD no es la que detiene al par de un repunte más agresivo.

Pero con el retraso en el lanzamiento de la vacuna en la zona euro, lo que significa que es probable que su repunte económico posterior al Covid-19 se posponga (digamos en comparación con los EE.UU. o el Reino Unido), y las perspectivas de un repunte significativo de la inflación a largo plazo son mucho más suaves que en los EE.UU., el bajo rendimiento del euro durante las últimas semanas tal vez no sea sorprendente y parece probable que continúe. Eso no significa que no se pueda sacar la alfombra por debajo del dólar estadounidense y que se reanude su tendencia bajista a largo plazo que había estado en juego durante gran parte de 2020. Si ese fuera el caso, aunque el euro no lo haría ' Para ser el principal candidato del G10 en beneficiarse de esto, es probable que el EUR/USD regrese a los máximos del ciclo.

Niveles técnicos

Lo que necesita saber el martes 23 de febrero:

El dólar estadounidense cayó frente a todos sus principales rivales, en medio del renovado optimismo del mercado. El dólar se balanceó entre ganancias y pérdidas junto con los rendimientos de los bonos del Tesoro, que alcanzaron nuevos máximos hasta la fecha, cayendo bruscamente durante el horario comercial de EE.UU.

La libra esterlina recibió un impulso del primer ministro británico, Boris Johnson, quien reveló el plan del gobierno para salir del bloqueo. Johnson explicó que las restricciones se aliviarán en cuatro pasos, con un mínimo de cinco semanas entre cada paso. La etapa final, que levantará todas las restricciones sociales y permitirá la reapertura de todos los sectores de la economía, comenzará no antes del 21 de junio. El GBP/USD se disparó a 1,4085.

El dólar australiano estuvo entre los de mejor desempeño, con el AUD/USD estableciéndose en la zona de precios de 0.7920, un nuevo máximo de tres años. El par USD/CAD extendió su caída anual en algunos pips, terminando el día alrededor de 1.2600. La moneda compartida fue la de peor desempeño, ya que el EUR/USD no pudo superar la zona de precios de 12170/80.

En los Estados Unidos, el presidente de la Fed de Dallas, Robert Kaplan, dijo que espera que la tasa de desempleo vuelva a los niveles anteriores a la pandemia, por debajo del 4%, en 2022.

El oro recuperó 1.800$ y se situó en 1.807$ la onza troy. Los precios del crudo también reanudaron sus avances, con el WTI cerrando el día en 61.50$ el barril.

- El USD/CAD está bajando en la segunda mitad del día.

- El índice del dólar estadounidense se estabiliza alrededor de 90.00, parece registrar grandes pérdidas diarias.

- WTI recupera 61$, busca romper la racha perdedora de dos días.

El USD/CAD subió a la zona de 1.2650 en los inicios de la sesión estadounidense, pero perdió su tracción con el aumento de los precios del petróleo crudo proporcionando un impulso al dólar canadiense sensible a las materias primas. Al momento de escribir, el par bajó un 0.12% en el día a 1.2595.

DXY extiende la caída a nuevos mínimos de varias semanas

Más temprano en el día, el par USD/CAD subió modestamente debido a que el aumento de los rendimientos de los bonos del Tesoro de EE.UU. ayudó al dólar a mantenerse resistente frente a sus rivales. Sin embargo, con la referencia de referencia a 10 años alejándose del máximo anual que estableció en el 1.394% más temprano en el día, el USD comenzó a debilitarse frente a sus pares. El índice del dólar estadounidense se encuentra actualmente en su nivel más bajo desde el 12 de enero, perdiendo un 0.4% en el día a 90.00.

Por otro lado, el barril de West Texas Intermediate realizó una profunda corrección en la segunda mitad de la semana anterior y perdió más del 2% tanto el jueves como el viernes. El lunes, el WTI logró borrar la mayoría de esas pérdidas y se vio por última vez ganando un 4% a 61.30$.

No se publicarán datos macroeconómicos importantes en el expediente económico canadiense el martes. El Índice de Confianza del Consumidor de The Conference Board de los EE.UU. será considerado como un nuevo impulso.

Más importante aún, el presidente del FOMC, Jerome Powell, testificará ante el Comité Bancario del Senado y el gobernador del Banco de Canadá, Tiff Macklem, pronunciará un discurso a las 17:30 GMT.

Niveles técnicos

El presidente de la Reserva Federal de Dallas, Robert Kaplan, dijo el lunes que espera que la tasa de desempleo vuelva a los niveles anteriores a la pandemia, por debajo del 4%, en 2022, según informó Reuters.

Declaraciones adicionales

"Lenta mejora en la movilidad hasta junio, con los viajes como un signo de interrogación; se espera una reactivación en la segunda mitad".

"Ver que la Fed tendrá que retirar medidas extraordinarias después de que la pandemia haya sido superada".

"Estados Unidos puede financiar deuda siempre que el dólar sea la moneda de reserva mundial".

"No me sorprendería que los rendimientos de los bonos del Tesoro suban a medida que mejoran las perspectivas de crecimiento".

"Las presiones inflacionarias a corto plazo no serían una sorpresa, estarán monitoreando las tendencias subyacentes".

Reacción del mercado

El índice del dólar estadounidense no mostró una reacción inmediata a estos comentarios y se vio por última vez perdiendo un 0.4% en el día a 90.00.

El gobierno del Reino Unido publicó el lunes un documento que detalla su plan para aliviar las medidas de bloqueo relacionadas con el coronavirus.

Declaraciones clave

"Hoja de ruta de bloqueo dividida en cuatro pasos".

"Mínimo de cinco semanas entre cada paso".

"Las fechas dadas son las más tempranas posibles, dependiendo de los datos".

"A partir del 8 de marzo, todos los niños y estudiantes volverán a las escuelas y universidades".

"A partir del 8 de marzo, pueden reunirse al aire libre para divertirse con otra persona".

"A partir del 8 de marzo, el orden de quedarse en casa se mantiene en su lugar".

"A partir del 29 de marzo, las reglas permitirán más mezclas al aire libre".

"A partir del 29 de marzo finaliza el pedido de estancia en casa".

"A partir del 29 de marzo, la orientación es permanecer local siempre que sea posible".

"Desde el 29 de marzo, no hay cambios en la orientación para trabajar desde casa".

"Desde el 29 de marzo, todavía no hay viajes al extranjero".

"El paso 2 comienza no antes del 12 de abril".

"En el paso 2, el comercio minorista no esencial para abrir".

"En el paso 2, los gimnasios, las piscinas y el edificio público vuelven a abrir".

"En el paso 2, los lugares de hospitalidad pueden reabrirse para el servicio de mesa al aire libre".

"En el paso 2, se puede reabrir el alojamiento autónomo".

"El paso 3 debe comenzar no antes del 17 de mayo".

"En el paso 3, se eliminaron la mayoría de las reglas de contacto social al aire libre".

"En el paso 3, se permitió algo de mezcla en interiores".

"En el paso 3, la hospitalidad interior puede reabrirse".

"En el paso 3, los hoteles pueden reabrir".

"En el paso 3, se permitirá que las multitudes asistan a eventos deportivos en interiores y exteriores sujetos a límites de capacidad".

"En el paso 3, se permiten los viajes internacionales, sujeto al resultado de la revisión".

"El paso 4 debe comenzar no antes del 21 de junio".

"En el paso 4, se eliminaron todos los límites legales sobre el contacto social".

"En el paso 4, esperamos reabrir los sectores cerrados finales de la economía".

"Llevará a cabo una revisión de la certificación del estado COVID, con la esperanza de que pueda informar antes del 21 de junio".

"La gente debería seguir trabajando desde casa hasta que se concluya la revisión de las medidas de distanciamiento social, que se espera que se complete antes del 21 de junio".

"No se permiten viajes internacionales antes del 17 de mayo como mínimo".

"La certificación del estado de COVID analizará si la vacuna o las pruebas pueden permitirle hacer las cosas más fácilmente".

"Realizará una revisión sobre cómo permitir más viajes, revisión para informar el 12 de abril".

"Llevará a cabo una revisión sobre cómo realizar eventos de forma segura".

"Se realizará una revisión de las medidas de distanciamiento social, que se completará antes del paso 4".

"La hoja de ruta del bloqueo del gobierno se aplica a Inglaterra".

Reacción del mercado

El par GBP/USD continúa subiendo después de este anuncio y se vio por última vez ganando un 0.35% en el día a 1.4065.

- El índice del dólar estadounidense cae hacia 90,00, incluso cuando el rendimiento estadounidense se mueve desde mínimos.

- La mejora en el sentimiento de riesgo no proporciona soporte para el USD/JPY.

El USD/JPY rompió por debajo de 105.20 y cayó a 104.98, alcanzando el nivel más bajo desde el 15 de febrero. El par cotiza alrededor de 105.00, probando el área crítica mientras el dólar estadounidense cae en todos los ámbitos.

Durante la sesión estadounidense, el dólar perdió terreno en todos los ámbitos, extendiendo las pérdidas frente a las principales y recortando las ganancias frente a algunas monedas de mercados emergentes. Una caída en los rendimientos estadounidenses debilitó al dólar, pero ni siquiera un repunte en las últimas horas ayudó al dólar. El DXY cotiza a 90.04, el nivel más bajo en un mes.

El rendimiento estadounidense a 10 años se sitúa en el 1.35% después de encontrar soporte en el 1.32%. Más temprano el lunes, alcanzó el 1.39%, el nivel más alto en un año. “Aunque esperamos que los rendimientos de los bonos del Tesoro de Estados Unidos sigan aumentando, dudamos que el patrón de la semana pasada - fuertes aumentos en los rendimientos reales más que compensar las caídas en la compensación por inflación", dijeron analistas de Capital Economics.

En Wall Street, la recuperación de los precios de las acciones podría haber limitado la caída del USD/JPY. El Dow Jones se encuentra ahora en territorio positivo, subiendo un 0.09% después de negociar la mayor parte del día con pérdidas. El Nasdaq sigue marcadamente a la baja, cayendo un 1.82%.

Niveles técnicos

- El EUR/USD sigue subiendo en la sesión americana.

- El índice del dólar estadounidense extiende la caída diaria, se acerca a 90.00.

- La caída de los rendimientos de los bonos del Tesoro de Estados Unidos pesa sobre el USD.

El par EUR/USD conservó su impulso alcista en la segunda mitad del día y subió a su nivel más alto en una semana en 1.2161. Al momento de escribir, el par subió un 0.35% en el día a 1.2159.

La renovada debilidad del USD eleva al EUR/USD

La valoración de mercado del USD sigue siendo el principal impulsor de los movimientos del EUR/USD al comienzo de la semana. El índice del dólar estadounidense (DXY) se mantuvo relativamente tranquilo en torno a 90.30 durante el horario comercial europeo, pero perdió su tracción en los inicios de la sesión americana.

En ausencia de impulsores fundamentales importantes, el cambio negativo observado en los rendimientos de los bonos del Tesoro estadounidense parece estar perjudicando al dólar. Por el momento, el rendimiento del bono del Tesoro estadounidense a 10 años, que ganó hasta un 3% más temprano en el día, está registrando pérdidas en el 1.347% y el DXY ha bajado un 0.35% a 90.03.

Los datos de EE.UU. mostraron el lunes que el índice de actividad nacional de la Fed de Chicago mejoró a 0,66 en enero desde 0,41 en diciembre y el índice de empresas manufactureras de la Fed de Dallas avanzó a 17 en febrero desde 7. Sin embargo, estas cifras tuvieron poco o ningún impacto en Rendimiento del USD frente a sus rivales.

Mientras tanto, Christine Lagarde, presidenta del Banco Central Europeo, reiteró el lunes que el BCE seguirá apoyando a todos los sectores de la economía preservando una financiación favorable durante el período pandémico.

El martes, los participantes del mercado seguirán de cerca el informe de inflación de Eurostats. Se espera que el Índice de Precios al Consumidor (IPC) básico se mantenga sin cambios en el 1.4% anual en enero y una lectura menor a la esperada podría dañar la moneda compartida.

Niveles técnicos

- La plata al contado se ha movido a nuevos máximos de sesión y parece desafiar los máximos de la semana pasada de justo antes de $ 28.00.

- La plata está siendo respaldada por el dólar estadounidense más débil el lunes.

- Los mercados de bonos serán un impulsor clave del sentimiento de la plata esta semana, y el presidente de la Fed, Powell, hablará el miércoles.

Los precios al contado de la plata (XAG/USD) han subido recientemente a máximos de la sesión en 27.70$, habiendo permanecido previamente soportados por encima de 27.30$ durante la mayor parte de la sesión hasta ahora. Es probable que los alcistas de plata estén mirando un movimiento de regreso hacia los máximos de la semana pasada, apenas por debajo de 28.00$, una ruptura por encima de la cual abriría la puerta a una carrera clara (técnicamente hablando) hacia máximos anuales de poco más de 30.00$, habiendo alcanzado estos máximos en el apogeo de la especulación de los inversores minoristas en los mercados de metales preciosos.

Conduciendo el día

Rendimientos reales planos de EE.UU. (El rendimiento TIPS a 10 años de EE.UU. cotiza plano en comparación con el cierre del viernes de una pérdida de 0.8%) y un dólar estadounidense más débil (el índice del dólar, o DXY, se ha revertido desde 90.50 en los inicios de la sesión europea para negociar de nuevo en los mínimos de la sesión en los 90.20) y mantuvo una oferta en los mercados de metales preciosos en el primer día de negociación de la semana. Sin embargo, los rendimientos reales de Estados Unidos siguen siendo significativamente más altos que a principios de la semana pasada, y parece probable que la reciente carrera alcista pueda tener más espacio; la mayoría de los analistas de Wall Street pronostican un mayor alza en medio del lanzamiento de vacunas y la posterior reapertura económica y sobre la perspectiva de más estímulo fiscal en Estados Unidos.

En ese contexto, los operadores estarán monitoreando los comentarios del Presidente de la Fed, Jerome Powell, a finales de esta semana, quien testifica ante el Congreso el miércoles a las 15:00GMT (aunque su discurso se dará a conocer el día anterior). La semana pasada, el influyente miembro del FOMC y presidente de la Fed de Nueva York, John Williams, dijo que el reciente aumento de los rendimientos no era motivo de preocupación y reflejaba desarrollos fundamentales positivos. Si Powell ofrece la misma opinión, esto podría verse como una luz verde para aumentar aún más los rendimientos de los bonos. Alternativamente, algunos piensan que la Fed podría buscar reducir los rendimientos, quizás a través de la amenaza de un posible ajuste al vencimiento promedio ponderado de las compras de la QE del banco (es decir, comprar más bonos largos para mantener sus rendimientos bajo control).

En términos de lo que esto significa para los mercados de metales preciosos; Es probable que los rendimientos más altos sean negativos y los rendimientos más bajos probablemente sean positivos, por lo que, en esencia, cuanto más moderada se muestre la Fed esta semana, mejor para los tipos de plata. Sin embargo, hay que tener en cuenta que los comerciantes de metales preciosos también están atentos a las expectativas de inflación. Los precios de las materias primas (petróleo, cobre, mineral de hierro) subieron todos el primer día de negociación de la semana, lo que dio más impulso a las expectativas de tasas de inflación más altas en el futuro. Las expectativas de inflación de equilibrio a 10 años de EE.UU. habían vuelto a caer al 2.13% el lunes desde los máximos de la semana pasada por encima del 2.2%.

Niveles Técnicos

- La libra se mantiene fuerte, mientras que el dólar cae contra monedas del G10.

- GBP/USD rumbo al cierre más alto desde abril de 2018.

El GBP/USD extendió el rebote desde 1.3980 y llegó hasta 1.4069, el nivel más elevado desde abril de 2018. La cotización se mantiene sobre 1.4050, apoyando tanto en la persistencia de la fortaleza de la libra como en un retroceso general del dólar.

El billete verde perdió fuerza a lo largo del mercado en la sesión americana, empujando al índice del dólar a mínimos semanales y a acercarse a 90.00. Un retroceso desde los máximos recientes en los bonos del Tesoro, junto con una mejor en el precio de las acciones, le quitó fuerza al dólar.

Por el lado de la libra, la moneda sigue fuerte en todos los frentes. La expectativa de una rápida vacunación en el Reino Unido sigue siendo un factor clave para la divisa. El EUR/GBP opera en la zona de mínimos en meses.

Más tarde el lunes el primer ministro Boris Johnson anunciará como continúan las medidas de restricción en una conferencia a las 19:00 GMT. Las escuelas se estima que reabrirán el 8 de marzo.

Niveles técnicos

- El WTI revierte la reciente debilidad y recupera 60.00$.

- El soporte inmediato surgió alrededor del mínimo del viernes en 58.60$.

- Los informes de API y EIA llegarán más adelante en la semana.

Los precios del petróleo crudo recuperan la sonrisa al comienzo de la semana y empujan el barril de West Texas Intermediate nuevamente por encima de la barrera clave en 60.00$.

WTI atento a Texas, datos, riesgo

Los precios del WTI navegan por el área de máximos de 2 días por encima de 60.00$ y reanudan el alza luego de dos retrocesos diarios consecutivos.

El repunte de los precios del crudo se produce en medio de la persistente debilidad que golpea al dólar, mientras que se espera que la actividad en Texas vuelva gradualmente a la normalidad tras las recientes condiciones climáticas extremas de congelación.

En otro frente, se espera que los comerciantes cambien su atención a la próxima reunión de la OPEP + el 4 de marzo. El consenso sigue inclinado hacia el lado cauteloso, ya que el cartel podría decidir comenzar a bombear petróleo adicional a los mercados a la luz de la fuerte recuperación de los precios vista últimamente.

Más adelante en la semana, los informes habituales sobre las reservas de petróleo crudo de EE. UU. Elaborados por la API y la EIA deben presentarse el martes y miércoles, respectivamente.

Que buscar alrededor del WTI

Los precios del West Texas Intermediate encontraron un soporte decente en la región de 58.60$ luego de nuevos máximos de 13 meses por encima de 62.00$ el 18 de febrero. El aumento de las entradas en ETF basados en materias primas ha estado apoyando el repunte del petróleo crudo junto con la caída persistente de los suministros de petróleo crudo de Estados Unidos y las condiciones climáticas heladas en Texas, todo en un contexto favorable para los activos más riesgosos junto con la debilidad del dólar. Además, las firmes perspectivas de crecimiento en China se suman a la aceleración del lanzamiento de la vacuna en Europa/resto de Asia y se transforman en expectativas crecientes de un fuerte repunte de la pandemia posterior al coronavirus.

Niveles técnicos

En este momento, el barril de WTI ha subido un 3.05% a 60.71$ y enfrenta el próximo obstáculo en 62.25$ (máximo del 18 de febrero de 2021) secundado por 65.62$ (máximo del 8 de enero de 2020) y finalmente 66.58$ (máximo del 23 de abril de 2019). Por otro lado, una ruptura de 58.60$ (mínimo del 19 de febrero) expondría 57.43$ (mínimo del 12 de febrero) y luego 52.22$ (SMA de 55 días).

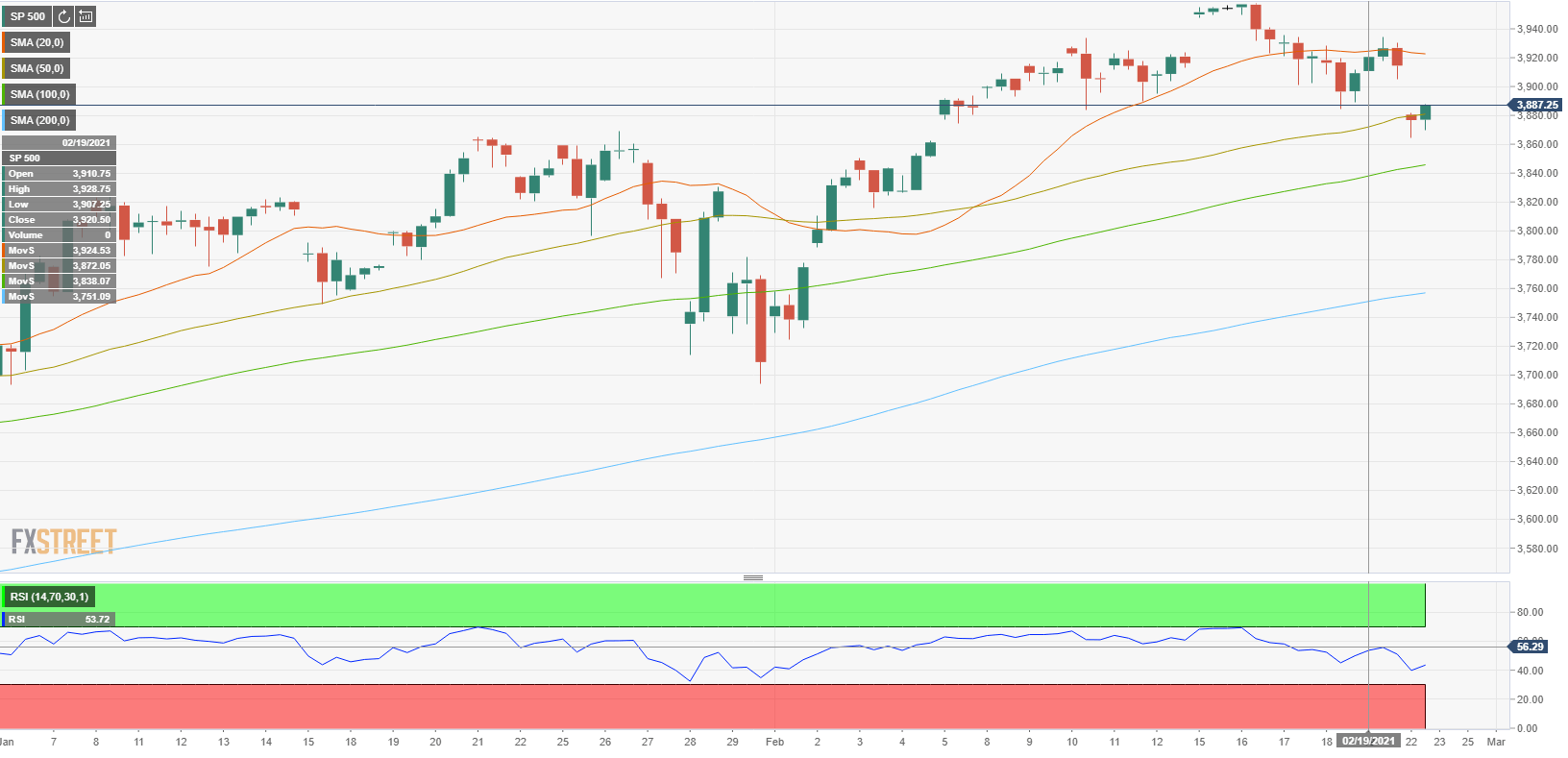

- Los principales índices de Wall Street comenzaron el día en territorio negativo.

- Las acciones del sector energético registran fuertes ganancias respaldadas por el aumento de los precios del petróleo.

- El índice tecnológico del S&P 500 baja más del 1%.

Los principales índices bursátiles de EE.UU. han empezado la nueva semana con el pie izquierdo. En el momento de escribir, el S&P 500 cotiza a su nivel más bajo desde el 5 de febrero en 3.880 puntos, perdiendo un 0.6% en el día, el Dow Jones Industrial Average baja un 0.45% en 31.349 y el Nasdaq Composite pierde un 1.1% en 13.430.

Como reflejo del sentimiento del mercado de aversión al riesgo, el índice de volatilidad del CBOE (VIX), el indicador de miedo de Wall Street, sube casi un 10%.

Entre los 11 principales sectores del S&P 500, el índice del sector energético está subiendo más del 2% impulsado por un aumento del 3% en los precios del petróleo crudo el lunes. El índice del sector financiero es el único otro sector importante que se mantiene en territorio positivo. Por otro lado, el índice tecnológico sensible al riesgo ha bajado un 1% como la mayor caída después de la campana de apertura.

S&P 500 gráfico diario

El Banco Central Europeo analizará indicadores que van desde las tasas libres de riesgo hasta los costes de los préstamos del gobierno en los mercados de capital y los préstamos bancarios para empresas y hogares, ha dicho el lunes Christine Lagarde, presidenta del BCE, según informa Reuters. "En consecuencia, el BCE está siguiendo de cerca la evolución de los rendimientos nominales de los bonos a más largo plazo", ha agregado Lagarde.

Comentarios adicionales:

"El sobre del Programa de Compras de Emergencia Pandémica (PEPP) de 1.85 billones de euros nos brinda una potencia de fuego y una flexibilidad considerables para realizar compras".

"El BCE seguirá apoyando a todos los sectores de la economía al preservar un financiamiento favorable durante el período de la pandemia".

"Este compromiso implica mirar indicadores a lo largo de toda la cadena de transmisión de nuestra política monetaria".

Mientras hablaba en la Cumbre DealBook Online de The New York Times el lunes, la secretaria del Tesoro de Estados Unidos, Janet Yellen, dijo que el impuesto sobre el patrimonio tiene problemas de implementación difíciles, según informó Reuters. Yellen señaló además que el presidente de los Estados Unidos, Joe Biden, está comprometido a no aumentar los impuestos a quienes ganan menos de 400.000$ al año.

Declaraciones adicionales

"Tiene sentido que la Reserva Federal estudie la moneda digital en dólares".

"Las monedas digitales podrían conducir a pagos más rápidos y baratos, pero es necesario estudiar muchos temas, incluida la protección del consumidor y el lavado de dinero".

"El Tesoro discutirá las pruebas de estrés climático para los bancos".

"Otros reguladores bancarios, la Fed, los reguladores de seguros tomarán la iniciativa en las pruebas de tensión financiera del cambio climático".

"Es importante que los inversores a nivel minorista sean tratados de manera justa, tengan la oportunidad de comerciar en los mercados".

Reacción del mercado

Estos comentarios no parecen tener un impacto significativo en el sentimiento del mercado. Al momento de escribir, los futuros del S&P 500 cayeron un 0.63% en el día a 3.882.

El presidente de la Reserva Federal de Dallas, Robert Kaplan, dijo el lunes que los riesgos para su propio pronóstico de un crecimiento del PIB del 5% en 2021 están sesgados al alza, según informó Reuters.

"Incluso sin los problemas de la red eléctrica la semana pasada, Texas habría tenido una crisis de tuberías y agua", señaló Kaplan. "La pérdida de producción de petróleo y gas se rectificará en unos días; el problema del agua en Texas llevará semanas", agregó.

Con respecto a la producción de petróleo, Kaplan argumentó que necesitarían un "cambio de mentalidad" para volver al pico de producción de 13 millones de barriles por día anterior a la crisis.

El Bitcoin (BTC/USD) ha estado cayendo desde que Elon Musk tuiteó que su valor "parece alto" durante el fin de semana. Después de superar los 58.000$ y una valoración de más de 1 billón de dólares, el abuelo de las criptomonedas se ha derrumbado más de 10.000$.

El BTC/USD ha caído por debajo del promedio móvil simple de 50 periodos en el gráfico de 4 horas y el Momentum se ha vuelto a la baja. En el momento de escribir, ha alcanzado un mínimo de 36.780$, visto en Coinbase, antes de rebotar.

Actualización: El BTC ha podido recuperar el nivel redondo de 50.000$ y cotiza cerca de 51.000$, pero la volatilidad permanece elevada.

-637496004686053551.png)

Musk también mencionó al Ethereum en ese tweet, lo que agregó presión sobre la creación de Vitalik Buterin, que ha caído por debajo de los 1.700$. El fundador de Tesla continúa promocionando Dogecoin, y esa criptomoneda también está bajo presión.

La secretaria del Tesoro de Estados Unidos, Janet Yellen, dijo el lunes que el estímulo fiscal debe garantizar la vida de las personas y que los medios de vida no se vean afectados en forma permanente por la pandemia, según informó Reuters.

"El éxito del estímulo significaría volver a los niveles de desempleo anteriores a la pandemia, restableciendo los puestos de trabajo en el sector de servicios", afirmó Yellen. Agregó que el plan de recuperación del presidente Biden tendrá como objetivo aliviar los focos de pobreza a los que no llegará la ayuda específica.

La recesión prolongada y la lenta recuperación tendrán un costo fiscal, advirtió la ex presidenta de la Reserva Federal. Aclaró que los pagos de intereses como porcentaje del PIB se encuentran actualmente en los niveles de 2007. Indicó que un bono a 100 años probablemente tendría un mercado muy pequeño, “pero el Tesoro se está moviendo hacia una deuda a más largo plazo".

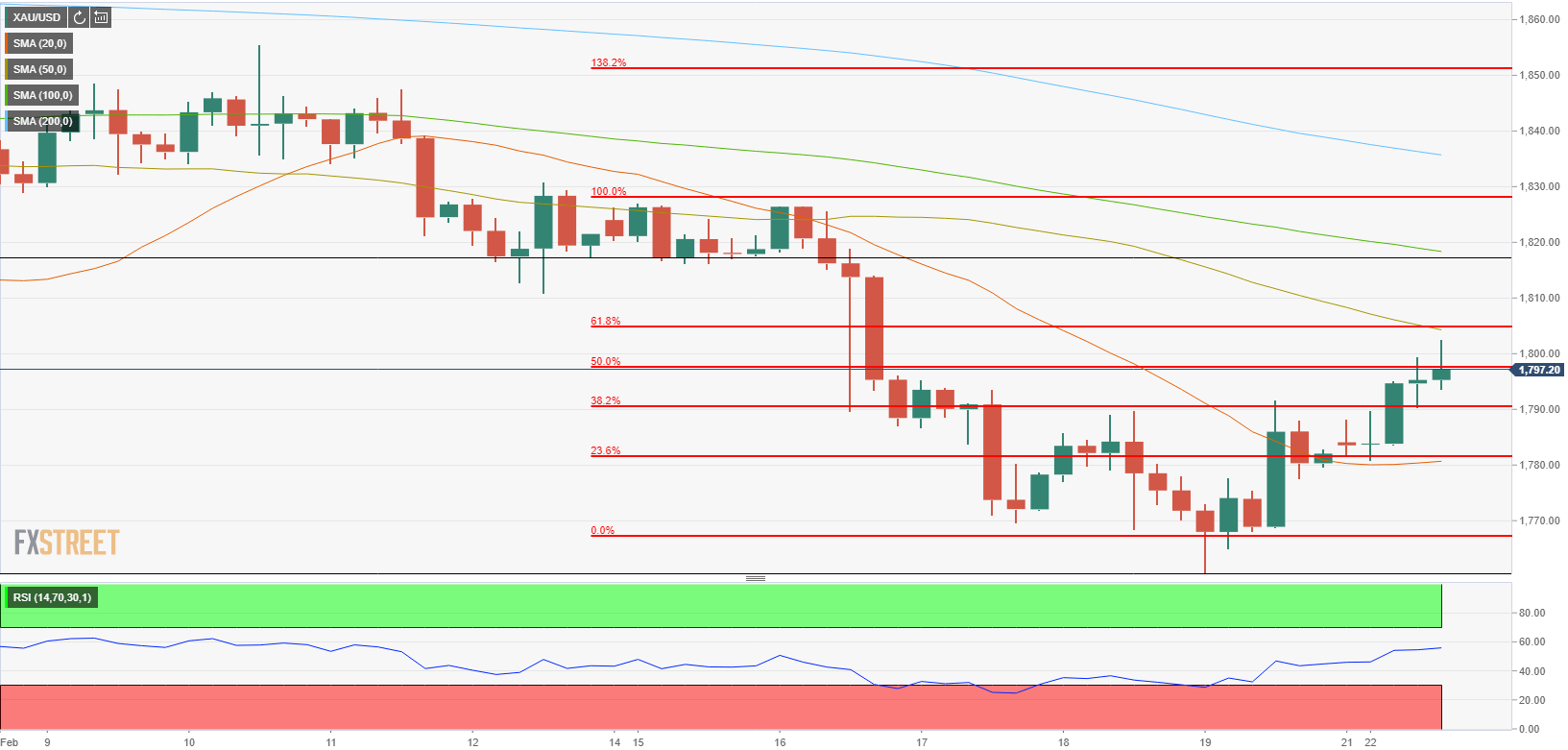

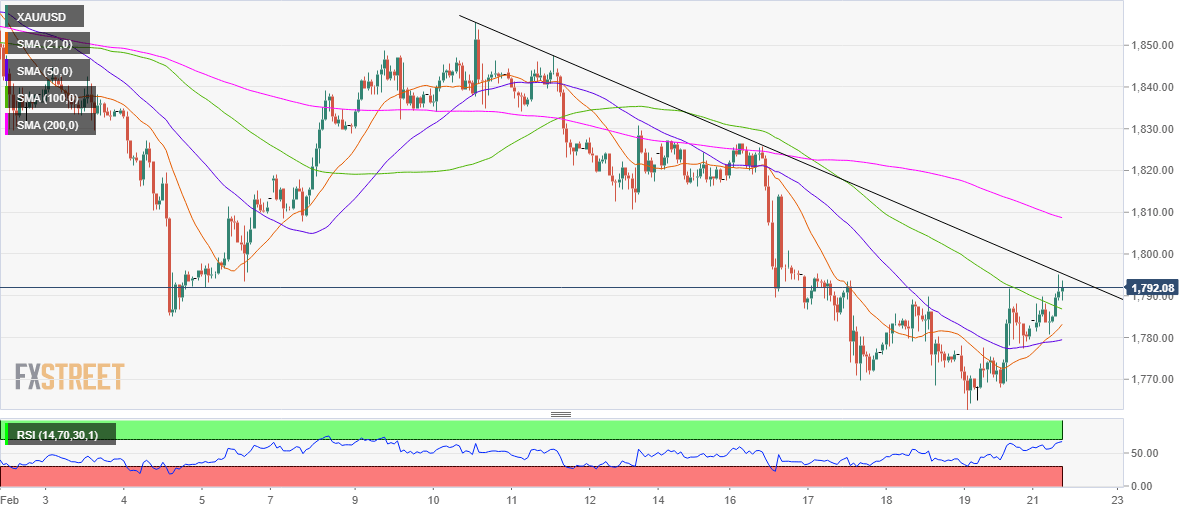

- El XAU/USD registra fuertes ganancias el lunes.

- El próximo obstáculo clave para el oro se ubica en 1.805$.

- El RSI en el gráfico de 4 horas reafirma la perspectiva alcista a corto plazo.

Después de pasar la primera mitad del día en un rango relativamente ajustado, un poco por encima de 1.780$, el par XAU/USD ganó tracción y subió a un máximo diario de 1.802$. Al momento de escribir, el par subió un 0.75% en el día a 1.797$.

Perspectiva técnica del oro

En el gráfico de 4 horas, el indicador del Índice de fuerza relativa (RSI) está subiendo hacia 60, lo que sugiere que el oro tiene más espacio al alza antes de sobrecomprar técnicamente.

La resistencia inicial se ubica en 1.805$, donde se ubica el retroceso de Fibonacci 61.8% del declive de la semana pasada. La SMA de 50 también está reforzando antes de 1.817$ (SMA de 100/nivel estático) y 1.830$ (máximo del 12 de febrero).

En el lado negativo, 1.790$ (retroceso de Fibonacci 38.2%) podría verse como el primer soporte antes de 1.780$ (retroceso de Fibonacci 23.6%) y 1.765$ (nivel estático).

Gráfico del oro de XAU/USD

Niveles técnicos

- Rendimientos de bonos del Tesoro se alejan de los máximos debilitando al USD/JPY.

- Caída en mercados de renta variable favorecen al yen.

El USD/JPY cambió la tendencia del día y pasó de operar en máximos desde el jueves en 105.84 a caer una zona próxima a los mínimos del viernes. Alcanzó el mínimo del día en 105.29 y está operando en 105.35, en terreno negativo para el día.

La cotización se mantiene cerca de la zona de 105.25/30 que es un soporte de relevancia y que de ceder apuntaría a más debilidad por delante. En la dirección contraría la primera resistencia se puede ver en torno a 105.55, por donde está pasando la media móvil de 20 horas. Si la cotización se consolida sobre 105.80, el dólar quedaría posicionado para una extensión alcista.

El descenso desde el pico coincidió con un alejamiento de los rendimientos de los bonos del Tesoro desde los máximos del día y una caída en las bolsas. La tasa a 10 años cayó a 1.33%, tras haber estado cerca de 1.40%. En lo que respecta a Wall Street, el Dow Jones está cayendo 0.53% y el Nasdaq 1.25%:

Otro factor negativo para el USD/JPY es la debilidad del dólar. El índice del dólar (DXY) tocó en 90.14, el nivel más bajo en casi una semana. El billete verde retrocedió frente a las principales monedas sobre todo, ya que frente a las emergentes se está apreciando favorecido por la aversión al riesgo.

Niveles técnicos

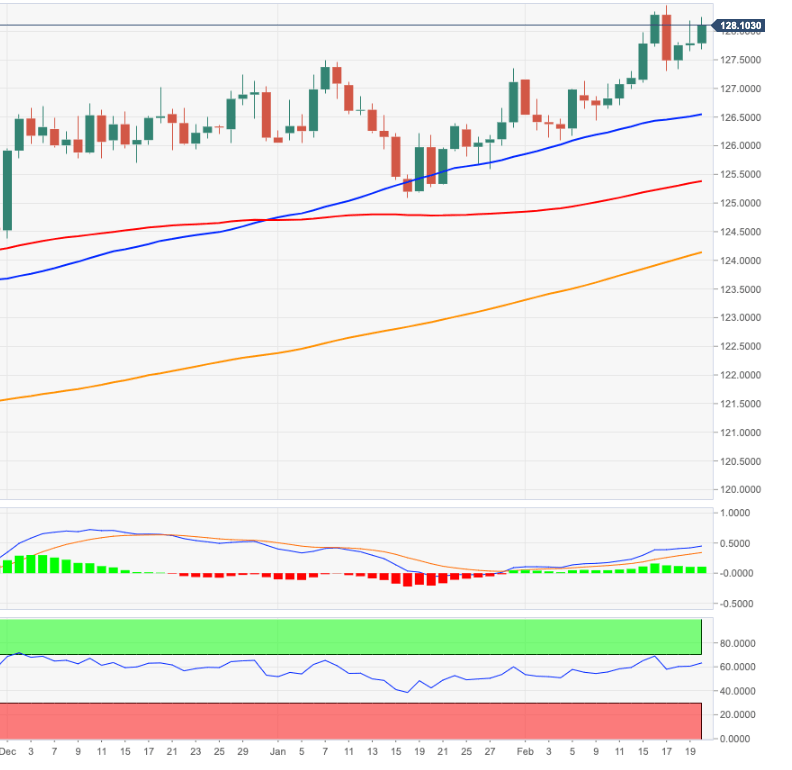

- EUR/JPY encuentra resistencia diaria en la zona de 128.20/25.

- El tono débil del dólar sostiene el alza en el cruce.

- El clima empresarial alemán sorprendió al alza este mes.

El sesgo de venta continuo que golpea al dólar da más soporte a los activos más riesgosos y eleva al EUR/JPY por encima de 128.00 el lunes.

EUR/JPY vuelve a tener como objetivo 128.50

El EUR/JPY revierte la caída del viernes y recupera el nivel 128.00 y por encima, al comienzo de la semana, siempre en medio del persistente sesgo de compra que rodea al espacio asociado al riesgo,

De hecho, el comercio habitual de reflación sigue apuntalando el impulso alcista en el pari passu cruzado con el ritmo creciente en el lanzamiento de vacunas en todo el mundo y las firmes perspectivas de una fuerte recuperación mundial a finales de año.

En la agenda del euro, los resultados positivos del clima empresarial alemán rastreados por la encuesta IFO en febrero (92.4) colaboran aún más con el alza en el cruce, que sigue atenuado por el renovado interés de compra en el refugio seguro japonés (tras la caída de los rendimientos estadounidenses).

En cuanto a los datos en EE.UU., el índice de actividad nacional de la Fed de Chicago mejoró a 0.66 (desde 0.41) para el mes de enero. Más adelante en la sesión, C. Lagarde del BCE hablará sobre "Estabilidad, coordinación económica y gobernanza en la UE".

Niveles técnicos

En este momento, el cruce está ganando 0.30% a 128.10 y enfrenta la próxima resistencia en 128.45 (máximo del 17 de febrero del 2021) seguido de 129.25 (máximo mensual el 13 de diciembre de 2018) y luego 130.14 (máximo mensual del 7 de noviembre de 2018). Por otro lado, una caída por debajo de 127.30 (máximo semanal del 17 de febrero) apuntaría a 126.10 (mínimo mensual del 4 de febrero) y finalmente a 125.08 (mínimo del 18 de enero).

- El USD/CHF perdió su tracción después de subir por encima de 0.9000.

- El índice del dólar estadounidense cae por tercer día consecutivo.

- Con la mirada puesta en los rendimientos de los bonos de Wall Street y del Tesoro de EE.UU.

El par USD/CHF comenzó la nueva semana con una base firme y subió a su nivel más alto en más de dos semanas en 0.9025. Durante el horario de negociación europeo, la renovada presión vendedora que rodea al dólar hizo difícil que el par conservara su impulso alcista. Al momento de escribir, el USD/CHF subió un 0.1% en el día a 0.8970.

DXY se mantiene bajista

El fuerte repunte observado en el rendimiento de los bonos del Tesoro estadounidense a 10 años durante la sesión asiática ayudó al dólar a superar a sus rivales. El índice del dólar estadounidense (DXY), que rastrea el desempeño del dólar estadounidense frente a una canasta de seis monedas principales, subió a un máximo diario de 90,57, pero invirtió su dirección con los rendimientos de los bonos T de EE. UU. Reduciendo las ganancias iniciales.

Por el momento, el DXY ha bajado un 0.1% en el día y el rendimiento del bono del Tesoro de EE.UU. a 10 años está registrando ganancias diarias modestas en 1.359% después de subir a un nuevo máximo de 12 meses en 1.394% más temprano en el día.

Los datos de EE.UU. mostraron que el índice de actividad nacional de la Fed de Chicago mejoró modestamente a 0.66 en enero desde 0.41. Más adelante en la sesión, se considerará el índice de empresas manufactureras de la Fed de Dallas para obtener un nuevo impulso. No obstante, es probable que los inversores sigan centrados en los rendimientos de los bonos y en el rendimiento de los principales índices de Wall Street.

Niveles técnicos

- El índice de actividad nacional de la Fed de Chicago mejoró modestamente en enero.

- Próximo dato: índice de negocios de la Fed de Dallas a las 15:30 GMT.

El Índice de Actividad Nacional del Banco de la Reserva Federal de Chicago (CFNAI) subió a 0.66 en enero desde 0.41 en diciembre y superó las expectativas del consenso del mercado de 0.4%.

"El índice de difusión CFNAI, que también es un promedio móvil de tres meses, bajó a +0.34 en enero desde +0.49 en diciembre", se lee en la publicación. Cincuenta y tres de los 85 indicadores individuales hicieron contribuciones positivas al índice en enero, mientras que 32 hicieron contribuciones negativas. Cuarenta y nueve indicadores mejoraron de diciembre a enero, mientras que 36 indicadores se deterioraron.

El dato no tuvo impacto en el mercado. El dólar se mantiene bajo presión y en terreno negativo contra las monedas del G10 y sube frente a algunas emergentes.

- Euro consigue encontrar soporte frente a la libra, aunque la tendencia bajista del EUR/GBP sigue firme.

- Se esperan las palabras de Lagarde y de Johnson.

El EUR/GBP está operando sin cambios significativos el lunes, tras haber tenido el cierre semana más bajo en prácticamente un año el viernes. La cotización marcó un nuevo mínimo en meses en 0.8635 en al arranque de la semana y luego rebotó a la zona de 0.8660. Desde entonces se mantuvo en sentido lateral en dicho rango.

La tendencia dominante sigue siendo claramente bajista, aunque en el muy corto plazo, asoma una consolidación. La zona de 0.8630/40 está pasando a ser un soporte importante y la zona que protege a 0.8600. A alza, sobre 0.8660, la próxima resistencia está en torno a 0.8680.

Desde el punto de vista fundamental la libra se sigue viendo apoyada por la expectativa y la confianza en el proceso de vacunación en el Reino Unido, en comparación con el resto de Europa. Hoy el primer ministro Boris Johnson hará anuncios al respecto.

En Europa se espera la palabra de la presidenta del Banco Central Europeo (BCE) en poco menos de una hora. De todas formas, sus palabras podrán tener pocas sorpresas pero será un evento a tener en cuenta.

Las bolsas están cayendo en el mundo, mientras los operadores siguen mirando también lo que pasa en el mercado de bonos de EE.UU. La caída en los mercados de renta variable puede llegar a afectar más a la libra que al euro, ofreciendo algo de soporte al EUR/GBP.

Niveles técnicos

- El EUR/USD se mantiene lateral para otra sesión.

- El nivel 1.2200 emerge como el próximo objetivo a destacar.

El EUR/USD se suma a las ganancias recientes y enfrenta el obstáculo habitual en el área clave alrededor de 1.2150. Esta zona de resistencia también se ve reforzada por la SMA de 55 días en 1.2146

Más arriba viene en los máximos recientes alrededor de 1.2170, así como un retroceso de Fibo (del rally de noviembre a enero) en 1.2173. Si los alcistas siguen presionando, entonces el máximo semanal en 1.2189 (22 de enero) debería volver al radar. La presión de venta debería aliviarse por encima de este último, abriendo la puerta a una probable visita a los máximos anuales en la zona de 1.2350.

En el panorama más amplio, la postura constructiva del EUR/USD permanece sin cambios mientras está por encima de la SMA crítica de 200 días, hoy en 1.1757.

En cuanto al gráfico mensual, la ruptura (sólida) de la línea 2008-2020 es un gran evento alcista y debería respaldar la continuación de la tendencia actual a largo plazo.

Gráfico diario

Niveles técnicos

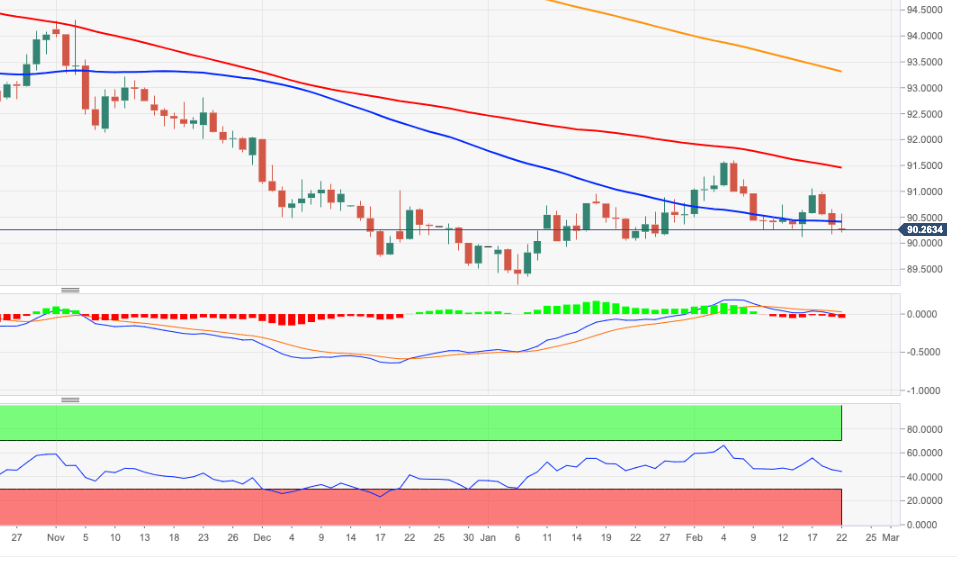

- El DXY coquetea con los mínimos recientes en la región de 90.20.

- Hay margen para una probable visita al nivel de 90.00.

El índice del dólar de EE.UU. (DXY) extiende la pata bajista y vuelve a visitar el área de mínimos recientes en la proximidad de 90.20 el lunes.

Por debajo de esta zona surge el soporte psicológico en 90.00, que a su vez se sustenta en la línea de soporte de 2020-2021. Un desglose de esta zona debería abrir la puerta a un probable movimiento hacia los mínimos de 2021 alrededor de 89.20 (mínimo del 6 de enero) antes del mínimo de marzo de 2018 en 88.94.

Mientras tanto, los episodios ocasionales de presión alcista en el índice se consideran correctivos solo en medio de la visión bajista más amplia del dólar. Dicho esto, los intentos alcistas a la barrera de 91.00 y más allá, podrían representar oportunidades de venta en el contexto actual.

A largo plazo, siempre que el DXY se negocie por debajo de la media móvil simple (SMA) de 200 días (hoy en 93.31), se espera que persista la postura negativa.

DXY gráfico de día

- El AUD/USD está luchando por encontrar una dirección el lunes.

- El índice del dólar estadounidense DXY se mantiene en territorio negativo cerca de 90.30.

- Los principales índices de Wall Street parecen abrir fuertemente a la baja.

El par AUD/USD ganó más de 100 pips la semana pasada y ha conservado su impulso alcista al comienzo de la semana. Después de subir a su mejor nivel en casi tres años en 0.7908 al inicio de la sesión asiática del lunes, el par ha perdido su tracción. En el momento de escribir, el par se mantiene en positivo alrededor de 0.7885.

Ante la ausencia de publicaciones de datos macroeconómicos importantes, el optimismo del mercado ha proporcionado un impulso al AUD, sensible al riesgo, durante el horario comercial asiático. Con el sentimiento del mercado empeorando antes de la sesión americana, el AUD/USD ha empezado a retroceder. Por el momento, los futuros del S&P 500 bajan un 0.75% en el día, lo que sugiere que es probable que los principales índices bursátiles de EE.UU. abran fuertemente a la baja.

Por otro lado, hasta ahora el dólar estadounidense está teniendo dificultades para capitalizar los flujos monetarios de refugio seguro y permite que el AUD/USD se mantenga en territorio positivo. El índice del dólar estadounidense DXY está perdiendo un 0.13% en el día en 90.25. Mientras tanto, el rendimiento de los bonos del Tesoro a 10 años de EE.UU. ha aumentado más del 2% y el USD podría comenzar a superar al AUD en la segunda mitad del día si los rendimientos continúan subiendo.

La publicación del índice de actividad nacional de la Fed de Chicago y los datos del índice manufacturero de la Fed de Dallas se incluirán en el calendario económico de Estados Unidos el lunes.

Perspectiva técnica del AUD/USD

"Las sorpresas al alza en los anuncios de dividendos de las compañías mineras australianas, que tienden a anunciar en USD y ofrecen pagos en AUD, y la perspectiva de dividendos aún mayores más adelante en el año" ayudan al AUD a fortalecerse aún más, según los analistas de Westpac.

"El AUD/USD ahora se ha salido claramente de nuestro rango esperado de 0.76 a 0.78, incluso cuando el USD mantiene su propio terreno", han señalado los analistas. "Cualquier caída de regreso a 0.7750/75 debería permanecer muy bien respaldada, con un movimiento a 0.80 siendo el objetivo a corto plazo".

AUD/USD niveles técnicos adicionales

- El EUR/JPY reanuda el alza por encima de la barrera de 128.00.

- Lo siguiente al alza se alinea el máximo del 2021 alrededor de 128.50.

Después de los nuevos picos para el presente año en la zona de 128.50 la semana pasada, el EUR/JPY provocó una caída correctiva a la región de 127.30.

El movimiento alcista de las últimas semanas sigue sin cambios y se espera que vuelva a probar la zona de 128.50 más temprano que tarde.

Una superación convincente de esta área debería exponer la zona de 129.30 (máximos del 29 de noviembre y del 13 de diciembre de 2018) antes del obstáculo psicológico en 130.00. Más arriba aparecen los picos mensuales en 130.14 (7 de noviembre de 2018).

Reforzando la idea de una suba mayor, el EUR/JPY sigue operando por encima de la línea de soporte inmediato (desde el mínimo del 19 de noviembre de 2020) cerca de 126.50. Esta área se ve reforzada por la media móvil simple de 55 días, también en esta región.

Desde una perspectiva más amplia, mientras el cruce sigue por encima de la media móvil simple de 200 días en 124.01, el sesgo seguirá siendo alcista.

EUR/JPY gráfico de día

El AUD/USD quebró al alza desde su fase de consolidación y se ve la próxima resistencia en el nivel de 0.7925, informa Karen Jones, jefa de Análisis Técnico en Commerzbank.

Declaraciones clave:

“El AUD/USD quebró al alza el viernes hasta el máximo de enero en 0.7820, y ahora también hemos visto un cierre por encima de aquí. Esto sugiere el final de la fase de consolidación y la reanudación de la tendencia alcista".

"La demanda continuará mientras las caídas queden contenidas sobre la media móvil de 55 días en 0.7670 y el soporte de tendencia alcista ofrecido por la línea de soporte de 2020-2021 en 0.7709 y la tendencia alcista de tres meses en 0.7686".

"Tenemos una resistencia TD en 0.7925 que, si se alcanza, es probable que mantenga la prueba inicial".

"El nivel de 0.7925 se ve como la barrera para el pico de 2018 en 0.8135".

- El USD/CAD cae a un nuevo mínimo de varios años el lunes.

- El WTI sube hacia el área de 60$ después de tres días consecutivos de caídas.

- El índice del dólar estadounidense DXY lucha por ganar tracción antes de los datos de nivel medio.

El par USD/CAD ha caído a su nivel más bajo desde abril de 2018 en 1.2579 al inicio de la sesión asiática del lunes, pero ha experimentado un rebote durante la sesión europea. En el momento de escribir, el par sube un 0.05% en el día en 1.2628.

El aumento de los precios del crudo ha ayudado al dólar canadiense, divisa vinculada con los precios de las materias primas, a ganar fuerza a principios de semana. El barril de West Texas Intermediate WTI cerró en territorio negativo el jueves y viernes y perdió más del 4% durante ese período.

Sin embargo, un mayor optimismo por una fuerte recuperación en la demanda de energía continúa brindando un impulso a los precios del petróleo crudo, con el WTI cotizando un poco por debajo de 60$ en el momento de escribir, aumentando un 1.5% y permitiendo que el CAD se mantenga resistente frente a sus rivales.

El índice DXY permanece a la defensiva

Por otro lado, el dólar está teniendo dificultades para atraer inversores a pesar del bajo desempeño de los futuros de los índices bursátiles estadounidenses. Por el momento, los futuros del S&P 500 bajan un 0.7% en el día y el índice del dólar estadounidense DXY está perdiendo un 0.15% en 90.23. Una fuerte caída en los principales índices de Wall Street el lunes podría respaldar al USD en la segunda mitad del día y elevar al USD/CAD.

El Banco de la Reserva Federal de Chicago publicará su índice de Actividad Nacional para enero más tarde en la sesión. El índice de empresas manufactureras del Banco de la Reserva Federal de Dallas también se incluirá en el calendario económico de EE.UU.

Niveles técnicos del USD/CAD

- Un retroceso del dólar impulsó aún más el rebote del EUR/USD.

- Dólar sigue con resultados mixtos, en negativo contra monedas del G10, al alza contra emergentes.

El EUR/USD extendió el rebote y marcó nuevos máximos para el día en 1.2144, igualando el máximos del viernes. En la sesión europea el par había llegado a operar por debajo de 1.2100, antes de emprender un rebote.

La suba desde el piso se encontró con resistencia en torno a 1.2140/50, que sigue siendo una barrera clave. Si el euro consigue afirmarse por encima, quedaría posicionado para extender el recorrido alcista. Mientras que de no poder nuevamente, sería de esperar correcciones. Los soportes asoman en 1.2110 y 1.2080.

Mirando a Wall Street y los bonos

Los operadores siguen de cerca lo que está pasando con el mercado de bonos y con Wall Street. Los rendimientos de los bonos del Tesoro se alejaron de los máximos, aunque la tasa a 10 años sigue sobre 1.35%. A su vez, los futuros de los principales índices de Wall Street operan en negativo.

Pese a la suba en los rendimientos, y la caída en las acciones, el dólar está debilitado frente a las del G10, lo que se nota en una caída del índice del dólar a 90.20. Contra las monedas emergentes, el dólar presenta mayoría de subas, debido a la aversión al riesgo.

Niveles técnicos

- El peso mexicano cae por sexta jornada en forma consecutiva contra el dólar.

- USD/MXN supera niveles técnicos importantes y apunta a más subas.

El USD/MXN no frenó el recorrido alcista tras subir en forma constante durante una semana, sino que lo aceleró el lunes. La cotización quebró por encima de 20.50 y trepó hasta 20.71, llegando al nivel más alto desde mediados de noviembre.

Desde el pico el USD/MXN retrocedió en forma modesta y está operando en 20.67, teniendo el mejor día en lo que va del mes al subir más del 1%. El impulso viene por el lado de la caída en las bolsas y la suba en los rendimientos de los bonos del Tesoro.

El peso mexicano es de las monedas que más caen en el mundo desde el comienzo de la semana. Las otras que también caen fuerte son el rand de Sudáfrica (USD/ZAR +1.02%) y el rublo ruso (USD/RUB +0.80%). La situación global está afectando particularmente al peso. En el mes el USD/MXN sube más del 3.50%. El mal desempeño reciente hizo que pase a estar en lo más bajo del podio de las emergentes considerando los últimos doce meses.

Desde el punto de vista técnico, el sostenimiento sobre 20.50 es un factor que da apoyo a una extensión alcista. La próxima zona de resistencia está en torno a 20.70/80, que protege de 21.00. El tono de corto plazo es alcista. Pese a las indicaciones de sobrecompra, aún no hay indicios de corrección bajista. Un regreso debajo de 20.50, aliviaría la presión al alza. Debajo el siguiente soporte está en 20.30.

Niveles a tener en cuenta

- El GBP/USD intenta rebotar por encima de 1.40, apuntando nuevamente a los máximos de varios años.

- La oficina del primer ministro británico dice que el primer paso para relajar las medidas de bloqueo comenzará a partir del 8 de marzo.

- El comercio de reflación también impulsa a la libra esterlina de mayor riesgo.

El GBP/USD se vuelve a mover al alza durante la sesión europea del lunes, acercándose una vez más al nivel de 1.4050 para volver a probar los máximos de 35 meses.

El GBP/USD ha capturado nuevas compras, rebotando tras una breve caída a 1.3981, después de que la oficina del primer ministro del Reino Unido Boris Johnson haya anunciado que se cumplen las cuatro condiciones para relajar las medidas de bloqueo inducido por el covid y, por lo tanto, el gobierno puede proceder con le primer paso de reapertura de la economía a partir del 8 de marzo.

Mientras tanto, el primer ministro Johnson dijo que "estableceremos una hoja de ruta para salir del bloqueo con cautela", con la principal prioridad de reabrir las escuelas.

El Reino Unido ha ganado ventaja por ser el primero en actuar, en términos de vacunas contra el covid y ahora con aproximadamente el 25% de la población vacunada con la primera dosis. Este factor sigue sustentando el sentimiento en torno a la libra esterlina.

El comercio de reflación en medio del optimismo de las vacunas y el estímulo continúa beneficiando a la libra esterlina de mayor riesgo frente al dólar estadounidense, mientras los inversores ignoran el último informe de Telegraph que destaca los riesgos inminentes del Brexit.

Los mercados siguen centrados en el comercio de reflación, a la espera de nuevas actualizaciones sobre un posible acuerdo de estímulo estadounidense.

Lo más destacado del día sigue siendo el discurso del primer ministro británico Johnson, en el que se espera que describa el camino para salir del bloqueo.

GBP/USD niveles técnicos

- El NZD/USD subió a su nivel más alto desde abril de 2018.

- El índice del dólar estadounidense DXY se mantiene relativamente tranquilo por debajo de 90.50.

- Durante la sesión de hoy se publicarán datos de nivel medio de EE.UU. y Nueva Zelanda.

El par NZD/USD ganó casi 100 pips la semana pasada y extendió su movimiento al alza durante la sesión asiática del lunes. Después de tocar su nivel más alto desde abril de 2018 en 0.7338, el par ha perdido tracción y ha retrocedido. En el momento de escribir, el par se matniene con ligeras ganancias diarias por encima de 0.7300.

El foro de atención cambia a la publicación de datos de nivel medio

Ante la ausencia de impulsores fundamentales significativos, el sentimiento de riesgo del mercado al comienzo de la semana ha proporcionado un impulso al NZD. Sin embargo, el estado de ánimo del mercado parece volverse cauteloso durante la sesión europea con los futuros del S&P 500 perdiendo un 0.7%. Además, los índices DAX 30 de Alemania y FTSE 100 del Reino Unido bajan más de un 0.5% en el día.

Si los principales índices de Wall Street comienzan el día profundamente en territorio negativo, el NZD/USD podría tener dificultades para mantenerse en territorio positivo con el dólar estadounidense recuperando su fuerza.

Mientras tanto, el índice del dólar estadounidense DXY se mantiene estable en el día alrededor de 90.30.

Más tarde en el día, el índice de Actividad Nacional de la Fed de Chicago y el índice manufacturero de la Fed de Dallas destacarán en el calendario económico de Estados Unidos. El martes, el foco estará en el informe de ventas minoristas del cuarto trimestre de Nueva Zelanda en busca de nuevos catalizadores.

Niveles técnicos del NZD/USD

Antes del discurso del primer ministro del Reino Unido, Boris Johnson, sobre el plan de reapertura de la economía, el número 10 de Downing Street ha publicado una declaración, citando que "las restricciones se aliviarán paso a paso en toda Inglaterra al mismo tiempo".

“Actualmente se están alcanzado cuatro pruebas para aliviar las medidas de bloqueo, por lo que el primer paso procederá a partir del 8 de marzo”, agregó la Oficina del primer ministro.

- El EUR/USD se encuentra con la presión de venta y cae por debajo de 1.2100.

- El sentimiento empresarial IFO de Alemania mejora aún más en febrero.

- Christine Lagarde, presidenta del BCE, hablará más tarde en el día.

La moneda común ha enfrentado una leve presión de venta y ha arrastrado al EUR/USD a la región de 1.2090 al inicio de la sesión europea del lunes. En el momento de escribir, el par se recupera de mínimos y vuevle a cotizar en la región de 1.2120.

EUR/USD alrededor de 1.2100 antes de Lagarde

El EUR/USD parece recuperarse de la caída a mínimos diarios en la región de 1.2090 producida a raíz de la reanudación de cierto interés de compra en torno al dólar estadounidense.

Sin embargo, el movimiento parece de corta duración, mientras los participantes del mercado evalúan los resultados positivos de los datos económicos europeos junto con el comercio de reflación, el lanzamiento de vacunas más firme y las perspectivas de un estímulo fiscal adicional en EE.UU.

De hecho, el sentimiento empresarial alemán medido por la encuesta de IFO mejoró a 92.4 puntos para el mes actual, subiendo al mismo tiempo a máximos de 4 meses. Más tarde en el día, la presidenta del BCE Christine Lagarde hablará sobre la "estabilidad, coordinación económica y gobernanza en la UE".

Al otro lado del Atlántico, hoy se darán a conocer el Índice de actividad nacional de la Fed de Chicago y el índice manufacturero de la Fed de Dallas. Además, el votante permanente del FOMC, M. Bowman, tiene un discurso programado.

¿Qué podemos esperar en torno al EUR?

El EUR/USD se recuperó por encima del nivel de 1.2100 después de encontrar un soporte decente en la región de 1.2020 durante la semana pasada. Sin embargo, se espera que las perspectivas constructivas para el par permanezcan inalteradas a largo plazo, siempre respaldadas por las expectativas del comercio de reflación, las esperanzas de una fuerte recuperación en la región (y en el extranjero), que a su vez se sustenta en un estímulo fiscal adicional por parte de la Fed y el BCE junto con la esperanza de una aceleración en el lanzamiento de las vacunas contra el coronavirus. Además, los tipos de interés reales siguen favoreciendo a la zona del euro frente a EE.UU., lo que también es otro factor que respalda a la moneda común junto con el enorme posicionamiento a largo plazo en la comunidad especulativa.

Eventos clave en la eurozona esta semana: Lagarde hablará más tarde el lunes y participará en la reunión del G-20 de gobernadores de bancos centrales y ministros de finanzas el viernes. Cifras finales de inflación de enero (martes). Resultados finales del PIB del cuarto trimestre de Alemania (miércoles). Reunión del Consejo Europeo (jueves y viernes).

Temas eminentes en segundo plano: La apreciación del EUR podría desencadenar una intervención verbal del BCE sobre los problemas de inflación. El Fondo de recuperación de la UE. La política italiana. Grandes posiciones alcistas en la comunidad especulativa.

Niveles técnicos del EUR/USD

En el momento de escribir, el par EUR/USD está perdiendo un 0.03% en el día, cotizando en 1.2110. El siguiente soporte se encuentra en 1.2023 (mínimo del 17 de febrero), seguido de 1.1999 (SMA de 100 días) y 1.1952 (mínimo del 5 de febrero). Por otro lado, una ruptura de 1.2169 (máximo del 16 de febrero), apuntaría a 1.2173 (23.6% de retroceso de Fibonacci del movimiento de noviembre a enero) de camino a 1.2189 (máximo del 22 de enero).

La canciller alemana, Angela Merkel, habría dicho que está preparando un plan de cuatro etapas para relajar las medidas de bloqueo en una reunión del partido Unionista Demócrata Cristiano (CDU) celebrada el lunes, ha citado el periódico Bild.

Sin embargo, Merkel se ha abstenido de revelar los detalles en la reunión.

Tras la publicación de la última encuesta empresarial alemana de IFO, el economista del instituto Klaus Wohlrabe ha dicho que la economía apunta hacia un repunte.

Comentarios adicionales:

"El sentimiento ha mejorado en la construcción, el comercio minorista y los servicios".

"La mejora del sentimiento es especialmente pronunciada en la industria".

"Los planes de producción se revisaron significativamente al alza".

"Las agencias de viajes y los operadores turísticos se muestran ligeramente optimistas por primera vez en más de un año".

El primer ministro del Reino Unido, Boris Johnson, ha dicho el lunes que "estableceremos una hoja de ruta para sacarnos del bloqueo con cautela", y ha agregado que "la prioridad siempre ha sido que los niños vuelvan a la escuela".

"Nuestras decisiones se tomarán con los datos más recientes en cada fase", ha señalado el primer ministro Johnson.

Anteriormente en el día, Laura Kuenssberg de la BBC había informado que es probable que el Reino Unido reabra su economía en pasos graduales, separados por intervalos de cinco semanas.

- El oro desafía el obstáculo clave de la línea de tendencia bajista en el gráfico de 1 hora.

- Los rendimientos de los bonos del Tesoro mantienen el avance, por lo que es una tarea difícil para los alcistas del oro.

- El RSI gira hacia abajo pero se mantiene por encima de 50, lo que mantiene a los alcistas esperanzados.

El oro (XAU/USD) está luchando por extender su recuperación desde los mínimos de siete meses a principios de la sesión europea del lunes, mientras que la resistencia de la línea de tendencia bajista de dos semanas de antigüedad en el gráfico de 1 hora en 1.795$ prueba el compromiso de los alcistas.

Sin embargo, un cruce alcista, con la media móvil de 21 horas que ha cruzado por encima de la SMA de 50 horas, favorece la subida adicional.

Oro gráfico de 1 hora

El oro ha recuperado la SMA de 100 horas con pendiente bajista en 1.787$ y se mantiene muy por encima de este nivel, lo que agrega credibilidad a ganancias adicionales.

La aceptación por encima de la resistencia crítica antes mencionada podría impulsar un fuerte aumento hacia la SMA de 200 horas con pendiente descendente en 1.809$. Antes de eso, el mínimo de enero de 1.803$ podría ser desafiado.

Por otro lado, la SMA de 100 horas ahora podría ofrecer soporte inmediato, por debajo del cual la SMA de 21 horas en 1.783$ podría venir al rescate de los compradores.

Más abajo, la SMA de 50 horas horizontal en 1.779$ entraría en escena.

Oro niveles adicionales

Los estrategas de divisas de UOB Group señalan que el EUR/USD se enfrenta a una perspectiva mixta por el momento.

Comentarios clave:

Vista de 24 horas: "Esperábamos que el EUR/USD se fortaleciera el viernes pasado, pero opinamos que era poco probable que el EUR/USD ‘rompa la fuerte resistencia en 1.2125’. La fuerte subida que envió al EUR/USD a un máximo de 1.2143 fue una sorpresa. Si bien el rápido aumento parece adelantarse a sí mismo, hay espacio para que el EUR/USD siga avanzando, pero no se espera una ruptura del máximo de la semana pasada cerca de 1.2170 (1.2150 ya es un nivel bastante fuerte). El soporte está en 1.2100 seguido de 1.2080".

Próximas 1-3 semanas: "Después de que el EUR/USD cayera bruscamente a 1.2021, destacamos el jueves pasado (18 de febrero, EUR/USD en 1.2045) que ‘el sesgo para el EUR/USD se ha desplazado a la baja hacia 1.2000’. Añadimos, se considera que el EUR/USD ‘está bajo presión a menos que pueda retroceder por encima de 1.2125’. Nuestra opinión resultó incorrecta, ya que el EUR/USD se disparó a un máximo de 1.2143 el viernes pasado. La brusca pero efímera acción del precio ha dado lugar a perspectivas mixtas. A partir de aquí, se espera que el EUR/USD se mueva entre 1.2050 y 1.2200 durante un período de tiempo".

- El índice DXY revierte la reciente caída y vuelve a probar la región de 90.50.

- Los rendimientos estadounidenses a 10 años se acercan al nivel clave del 1.40%.

- El índice de la Fed de Chicago, el índice de la Fed de Dallas y un discurso de la Fed destacan en el calendario económico de EE.UU. de hoy.

El índice del dólar estadounidense DXY, que mide la fortaleza del dólar frente a una cesta de las principales divisas, empieza la sesión europea con un tono positivo y avanza a máximos diarios alrededor de la región de 90.50 el lunes.

Índice del dólar estadounidense DXY centra la atención en los datos y en los rendimientos

El índice DXY gana algo de presión alcista y se recupera de dos caídas diarias consecutivas, ya que el dólar continúa obteniendo apoyo de los rendimientos más altos de Estados Unidos. En contra de eso, los rendimientos de los bonos del Tesoro de EE.UU. a 10 años ya se mueven cerca de la barrera clave del 1.40%, área visitada por última vez hace un año.

Mientras tanto, los participantes del mercado continúan analizando el comercio de reflación, el lanzamiento de las vacunas y el estímulo fiscal adicional de EE.UU. como los impulsores inmediatos de la acción del precio alrededor del índice DXY por el momento.

En lo referente a los datos de EE.UU., hoy se darán a conocer el Índice de actividad nacional de la Fed de Chicago y el índice manufacturero de la Fed de Dallas. Además, el votante permanente del FOMC, M. Bowman, tiene un discurso programado.

¿Qué podemos esperar en torno al USD?

La subida correctiva del índice DXY parece haber encontrado un obstáculo decente cerca de la región de 91.00, siempre siguiendo la renovada correlación con los rendimientos estadounidenses. Sin embargo, los intentos alcistas en el dólar deberían seguir siendo de corta duración, en medio de las frágiles perspectivas generales para la moneda en el medio / largo plazo. Mientras tanto, se prevé que el actual estímulo fiscal y monetario masivo en la economía de EE.UU., la postura de "más baja por más tiempo" de la Reserva Federal y las perspectivas de una fuerte recuperación en el economía global, que se espera se convierta en un apetito adicional por los activos de mayor riesgo.

Eventos clave de esta semana en EE.UU.: La confianza del consumidor medida por el Conference Board (martes), el informe semestral de política monetaria del presidente Powell (miércoles), revisión del PIB del cuarto trimestre y las solicitudes iniciales de desempleo (jueves) y las cifras de inflación medidas por el PCE y la lectura final del sentimiento del consumidor (viernes).

Temas eminentes en segundo plano: Conflicto comercial entre Estados Unidos y China bajo la administración de Biden. Disminución de la especulación frente a la recuperación económica. Tipos de interés reales de EE.UU. frente a Europa. ¿Podría el estímulo fiscal estadounidense provocar un sobrecalentamiento? Futuro del Partido Republicano después de la absolución de Trump.

Niveles relevantes del índice del dólar estadounidense DXY

En el momento de escribir, el índice DXY está ganando un 0.05% en el día, cotizando en 90.40. Una ruptura de 91.05 (máximo del 17 de febrero), abriría la puerta a 91.46 (SMA de 100 días) y a 91.60 (máximo del 5 de febrero). Por otro lado, el soporte inmediato se encuentra en 90.22 (mínimo del 16 de febrero), seguido de 90.04 (mínimo del 21 de enero) y 89.20 (mínimo del 6 de enero).

El IFO de clima de negocio germano ha subido a 92.4 puntos en febrero, superando los 90.5 estimados y los 90.3 de enero (revisados al alza desde 90.1). Esta es la mayor cifra registrada en los últimos cuatro meses.

El IFO de valoración actual de Alemania también ha aumentado, elevándose a 90.6 desde los 89.2 previos, mejorando los 88.9 previstos por el mercado.

El IFO de expectativas sube a 94.2, superando los 91.9 estimados por los expertos y mejorando los 91.5 de enero (revisados al alza desde 91.1). Esta es la mejor lectura en cuatro meses.

El Reino Unido está listo para reabrir su economía en pasos graduales separados por cinco semanas, un enfoque cauteloso. Laura Kuenssberg, de la BBC, informa sobre el muy esperado discurso del primer ministro Boris Johnson al final del día. Los detalles sobre el regreso a las escuelas, hoteles y otras actividades económicas probablemente se publicarán durante el día.

Los inversores esperaban un retorno más rápido a la normalidad en medio de la fuerte caída de los casos, hospitalizaciones y muertes de COVID-19.

El GBP/USD cotiza justo por debajo de 1.40, retrocediendo desde los máximos de 1.4052 alcanzados al principio del día. El dólar estadounidense está fortaleciéndose junto con los mayores rendimientos de la deuda estadounidense.

En opinión de los estrategas de divisas de UOB Group, el par GBP/USD ahora podría avanzar al nivel de 1.4100 en las próximas semanas.

Comentarios clave:

Vista de 24 horas: "Destacamos el viernes pasado que el GBP/USD ‘podría superar el nviel de 1.4000 antes de que se pueda esperar un retroceso’. Añadimos que ‘es poco probable que entre en escena la próxima resistencia en 1.4050’. Nuestra opinión no estaba equivocada ya que el GBP/USD subió a 1.4036. La libra esterlina se acerca actualmente a 1.4050 y, en vista del sólido impulso, una ruptura de este nivel no sería sorprendente. Dicho esto, la próxima resistencia en 1.4100 probablemente esté fuera de alcance por ahora. El soporte está en 1.4005 seguido de 1.3975".

Próximas 1-3 semanas: “El viernes pasado (19 de febrero, GBP/USD en 1.3960), destacamos que ‘un fuerte impulso sugiere que el GBP/USD podría romper 1.4000 y dirigirse hacia 1.4050’. Posteriormente, el GBP/USD superó 1.4000 con facilidad, mientras se disparó a un máximo de 1.4036. El impulso alcista sigue siendo fuerte y la libra esterlina podría avanzar hasta la región de 1.4100. La próxima resistencia está en 1.4150. En el lado negativo, el nivel de ‘soporte fuerte’ se ha movido al alza a 1.3920 desde el nivel del viernes de 1.3870. Una ruptura del fuerte soporte indicaría que la fase positiva del GBP/USD, que comenzó hace aproximadamente 2 semanas, ha terminado".

El Reino Unido saldrá del bloqueo por fases, a pesar de que los casos de coronavirus de la variante sudafricana más infecciosa se han reducido, dijo el domingo el secretario de Salud del país, Matt Hancock.

Comentarios clave:

"También hay datos iniciales que muestran que el lanzamiento de la vacuna más rápido de lo esperado está reduciendo las transmisiones y aliviando la presión sobre los hospitales".

"Pero la mayoría de ellos son ahora casos históricos y de hace más de un mes".

"Los datos más recientes muestran que hay alrededor de una docena de nuevos casos, por lo que un número mucho, mucho menor".

"Es muy importante ver el impacto de los pasos que estamos tomando".

“Queremos establecer una hoja de ruta que brinde orientación a las personas en términos de cómo creemos que podremos hacerlo. También estaremos absolutamente atentos a los datos que vayan saliendo".

"Actualmente hemos visto otras variantes nuevas de las que afortunadamente hay muy, muy, muy pocas en este país ahora, pero tenemos que protegernos contra ellas".

Sus comentarios se produjeron un día antes de que el primer ministro Boris Johnson describa su plan para aliviar las restricciones en el Reino Unido.

Australia sigue siendo una de las nueve naciones que tiene una calificación crediticia AAA, dijo el Tesorero australiano, Josh Frydenberg, después de que Fitch Ratings, con sede en Estados Unidos, confirmara la calificación AAA de primer nivel de la economía del país.

Frydenberg tuiteó: "Fitch dice que hemos resistido bien la pandemia en comparación con nuestros pares y que el mercado laboral de Australia parece estar en un camino estable hacia la recuperación, respaldado por el programa JobKeeper'".

Mientras tanto, el tesorero en la sombra de Australia, el Dr. Jim Chalmers, dijo que "la mayor amenaza para nuestra recuperación es que Scott Morrison y Josh Frydenberg declaren prematuramente la victoria".

"(Esto ignora) el hecho de que más de dos millones de australianos todavía no tienen trabajo o trabajo suficiente, los salarios están estancados y nuestra economía se ha vuelto menos dinámica y resistente mucho antes de la pandemia", agregó.

- El AUD/USD retrocede desde el máximo de varios años de 0.7908.

- Los indicadores técnicos en el gráfico de 1 hora muestran que hay margen para una caída más profunda.

El par AUD/USD ahora cotiza prácticamente sin cambios en el día cerca de 0.7870, después de haber alcanzado un máximo de varios años en 0.7908.

El gráfico de 1 hora muestra una divergencia bajista en el RSI. Además, el histograma del MACD ha cruzado por debajo de cero, lo que indica un giro bajista.

Por lo tanto, el AUD/USD podría ver una nueva caída hacia 0.7850, por debajo del cual el enfoque cambiaría a la media móvil simple de 50 horas, actualmente en 0.7803.

AUD/USD gráfico de 1 hora

AUD/USD niveles técnicos

- El RSI en el gráfico diario del EUR/USD muestra un patrón de giro alcista.

- El par aún no ha superado el obstáculo de la SMA de 50 días.

El RSI de 14 días en el par EUR/USD ha creado un patrón de giro alcista de hombro-cabeza-hombreo invertido.

Una ruptura al alza en el RSI abriría las puertas para una nueva prueba del máximo de enero en 1.2349.

El par se ha movido dentro de un rango estrecho definido por la media móvil simple de 50 días y la SMA de 100 días desde el 4 de febrero.

Un cierre por encima de la SMA de 50 días, actualmente en 1.2150, cambiaría el enfoque a 1.2349. Mientras tanto, un cierre por debajo de la SMA de 100 días, actualmente en 1.20, confirmaría un giro bajista. La SMA a largo plazo se mantuvo firme a principios de noviembre, después de lo cual el par EUR/USD registró un gran repunte desde 1.17 hasta por encima de 1.23.

EUR/USD gráfico diario

EUR/USD niveles técnicos

Después de que el Presidente de Estados Unidos, Joe Biden, pidiera a las democracias que coordinaran su enfoque hacia China el viernes pasado, el Ministerio de Relaciones Exteriores de China dijo que Estados Unidos y Europa deberían trabajar junto con ellos para defender el multilateralismo.

El Ministerio de Relaciones Exteriores chino también ha instado a Washington a levantar las sanciones y dejar de interferir en los asuntos internos del país.

Reacción del mercado

Con el sentimiento de riesgo recibiendo un golpe en la mañana europea, el AUD/USD se está corrigiendo aún más desde los máximos de tres años de 0.7908.

El par se cotizó por última vez en 0,7866, modestamente plano en el día, mientras los inversores asimilan los últimos titulares entre Estados Unidos y China.

Arabia Saudita y Rusia, dos de los mayores productores de petróleo del mundo, están divididos sobre la estrategia de producción antes de la reunión de la OPEP +.

Si bien el país de Oriente Medio todavía ve incertidumbre y favorece mantener estable la producción, Rusia quiere aumentar los suministros, según Bloomberg.

La OPEP +, que incluye a miembros de la Organización de Países Exportadores de Petróleo (OPEP) y sus aliados, todavía retiene siete millones de barriles por día del mercado, después de haber comenzado los recortes de producción en mayo de 2020 para contrarrestar las condiciones de exceso de oferta inducidas por el coronavirus.

El petróleo Brent se ha recuperado en más de dos tercios desde finales de octubre a más de 63 dólares por barril. Los analistas de Goldman Sachs prevén que los precios subirán a 70 dólares en el segundo trimestre.

La OPEP + está programada para reunirse el 4 de marzo para discutir si proporcionar más crudo al mercado en abril.

Esto es lo que necesitas saber para operar hoy lunes 22 de febrero:

Los mercados están a la defensiva en medio de preocupaciones por un rápido retorno al crecimiento, restaurando o incluso inflando los precios, con los rendimientos de los bonos, el petróleo y el cobre al alza, pero con el dólar cayendo. La hoja de ruta del Reino Unido para volver a la normalidad, el clima empresarial IFO alemán y las noticias relacionadas con el estímulo fiscal de EE.UU. están en foco.

Comercio de reflación: Los inversores están esperando lo que el Presidente Joe Biden y sus compañeros demócratas aprueben en el Congreso (hasta 1.9 billones en alivio para el covid) y lo que podrían hacer después. La administración está considerando un vasto gasto en infraestructura. Las perspectivas de una elevada emisión de deuda han provocado una venta masiva de bonos, pero los mayores rendimientos aún tienen que impulsar al dólar.

"Superciclo" de las materias primas: El crecimiento de China en 2020 y las perspectivas de un repunte de Estados Unidos han impulsado los precios del petróleo después de un breve movimiento de toma de ganancias. No está claro cómo Arabia Saudita y Rusia gestionarán los recortes de producción en el futuro. El cobre ha superado los 9.000$ en medio de problemas de suministro sobre las expectativas de un sólido crecimiento global.

El Bitcoin alcanzó un nuevo máximo por encima de los 58.000$, superando una valoración de 1 billón en un momento. El Ethereum cotiza cerca de su récord de más de más de 2.000$. El fundador de Tesla, Elon Musk, promocionó Dogecoin una vez más.

Jerome Powell, Presidente de la Reserva Federal, está programado para testificar ante el Congreso el martes y el miércoles, sin embargo, sus comentarios preparados pueden aparecer tan pronto como el lunes. Los comentarios del banquero central sobre inflación, empleo y otros temas serán seguidos de cerca.

Reino Unido: El par GBP/USD se mantiene en 1.40, nivel que alcanzó a finales de la semana pasada, antes de un discurso muy esperado del Primer Ministro Boris Johnson sobre la flexibilización de las restricciones. Según las informaciones, está preparado para trazar una hoja de ruta cautelosa para la reapertura y enfatizar la importancia de las vacunas.

Europa: Se prevé que las cifras del clima empresarial de IFO alemán para febrero muestren una mejora en la confianza, haciéndose eco de cifras similares del ZEW. El EUR/USD se ha mantenido por encima de 1.21.

Vacunas: Otro estudio en Israel ha demostrado que las dosis de Pfizer/BioNTech han reducido drásticamente las infecciones y no solo la enfermedad. El país de nueve millones de habitantes ya ha alcanzado el 47% de vacunados en su población con al menos una primera dosis. La FDA de EE.UU. está programada para debatir el viernes sobre la vacuna de única dosi de Johnson & Johnson.

El Viceministro de Relaciones Exteriores de Irán, Abbas Araghchi, realizó unas declaraciones diciendo: "Irán no aceptó incorporar su programa de misiles en el Plan de Acción Integral Conjunto (JCPOA) bajo la política de máxima presión de Trump y no lo permitirá bajo la política de negociaciones del presidente estadounidense Biden".

En un informe separado, difundido por la prensa iraní, el portavoz del Ministerio de Relaciones Exteriores iraní dijo que la noticia de un diálogo directo entre Irán y Estados Unidos no es cierta.

Vale la pena mencionar que la CNBC publicó la noticia de que el Asesor de Seguridad Nacional de la Casa Blanca, Jake Sullivan, dijo el domingo: "Estados Unidos ha comenzado a hablar con Irán sobre los estadounidenses detenidos".

Reacción del mercado

Tras la noticia, el petróleo WTI sube las ofertas hacia los 60,00 dólares, mientras que los riesgos disminuyen en el inicio del lunes.

"Retirar las medidas de apoyo para el COVID-19 demasiado pronto es más peligroso que hacerlo demasiado tarde", dijo el lunes el Comisario Europeo de Economía, Paolo Gentiloni, en un comunicado.

Declaraciones destacadas:

"En las próximas semanas, la UE decidirá si se debe extender la congelación del pacto de crecimiento y estabilidad".

“El objetivo de la UE de vacunar al 70% de la población adulta antes del verano es ambicioso pero alcanzable".

"El gobierno de Draghi es fundamental para restablecer la confianza en Italia, y ayuda a superar la resistencia de otros estados miembros a reformar el pacto de estabilidad".

"El plan de recuperación de Italia ya tiene buenos fundamentos, pero aún se necesitan muchos pasos hacia adelante en los compromisos de reforma y los procedimientos a ejecutar".

"Italia necesitará políticas económicas para reducir gradualmente la deuda actual y que no creen una deuda permanente".

EUR/USD se aleja de mínimos

El EUR/USD está intentando recuperarse en torno a 1.2125, habiendo alcanzado un mínimo de 1.2113 en medio de un aumento de los rendimientos de los bonos del Tesoro estadounidense. El par gana un 0.05% en el día.

©2000-2026. Todos los derechos reservados.