- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Los participantes del mercado seguirán digiriendo la reunión del FOMC durante la sesión asiática. El jueves se publicará el índice de precios de exportación e importación de Australia. Más tarde, se espera que el BCE suba las tasas de interés en 25 puntos básicos. Además, se publicarán los datos económicos clave de Estados Unidos, incluido el crecimiento preliminar del PIB del segundo trimestre.

Esto es lo que debe saber el jueves 27 de julio:

La Reserva Federal (Fed) subió sus tipos de interés oficiales en 25 puntos básicos, hasta el 5.25%-5.5%, tal y como se esperaba. La tasa alcanzó niveles no vistos en más de 11 años. La decisión y el comunicado no ofrecieron sorpresas. El presidente Powell mencionó que el Índice de Precios al Consumo de la inflación de junio fue bien acogido, pero "era sólo el informe de un mes". Añadió que si los datos sugieren que son necesarias más subidas, "ese es el juicio que haremos".

Tras las declaraciones de la Fed y de Powell, el Dólar se debilitó, pero sólo ligeramente, y los rendimientos estadounidenses retrocedieron moderadamente. El DXY bajó un 0.25% y cerró en torno a 101.00. El rendimiento del Tesoro estadounidense a 10 años se situó en torno al 3.87% y el rendimiento de los bonos del Tesoro a 2 años en el 4.85%. La atención se centrará en los datos económicos, empezando el jueves con los datos preliminares del PIB del segundo trimestre. El informe de crecimiento también incluirá indicadores de inflación. Al mismo tiempo, se publicarán las peticiones semanales de subsidio de desempleo y los pedidos de bienes duraderos.

El par EUR/USD subió tras caer durante seis días consecutivos, con el soporte de un dólar estadounidense más débil. El par se mantuvo por encima de la media móvil simple (KAGI) de 20 días, pero encontró resistencia en 1.1100. El jueves, el Banco Central Europeo (BCE) anunciará su decisión sobre política monetaria. Se espera una subida de tasas, y la atención se centrará en el lenguaje.

Analistas de Nordea:

Una subida de tipos de 25 puntos básicos en la reunión de julio del BCE parece un hecho, por lo que toda la atención se centra en lo que el banco central señalará sobre el futuro. ¿Dependerá el BCE exclusivamente de los datos o querrá indicar que es probable que se produzcan nuevas subidas?

El GBP/USD subió por segundo día consecutivo, manteniéndose firme por encima de 1.2900, mientras que el EUR/GBP sigue sin levantar cabeza, rondando los 0.8560. El USD/CHF perdió terreno por segundo día consecutivo, alcanzando mínimos semanales por debajo de 0.8600.

Commerzbank sobre el CHF

La presión sobre los precios en Suiza ha disminuido un poco recientemente. Sin embargo, el SNB sigue preocupado por los efectos secundarios. Por lo tanto, es probable que siga siendo de línea dura por el momento, favoreciendo un franco fuerte. En consecuencia, hemos ajustado ligeramente nuestras previsiones. Sin embargo, seguimos viendo un franco moderadamente más débil a lo largo del año, ya que la presión sobre los precios debería ceder y el SNB debería tolerar cada vez más un franco más débil.

El AUD/USD terminó a la baja, pero se mantuvo por encima de la SMA de 20 días y por encima de 0.6730. La subida se enfrenta a una resistencia por debajo de 0.6800. El Dólar australiano se debilitó durante la sesión asiática tras los datos de inflación más débiles de lo esperado en Australia. El viernes se publicará el Índice de Precios de Producción.

El par NZD/USD se mantuvo plano en torno a 0.6215, mientras continúa moviéndose lateralmente. El par alcanzó máximos de varios días en 0.6235 y luego retrocedió. El USD/CAD se mantiene en un rango por debajo de la SMA de 20 días en 1.3230 y 1.3150.

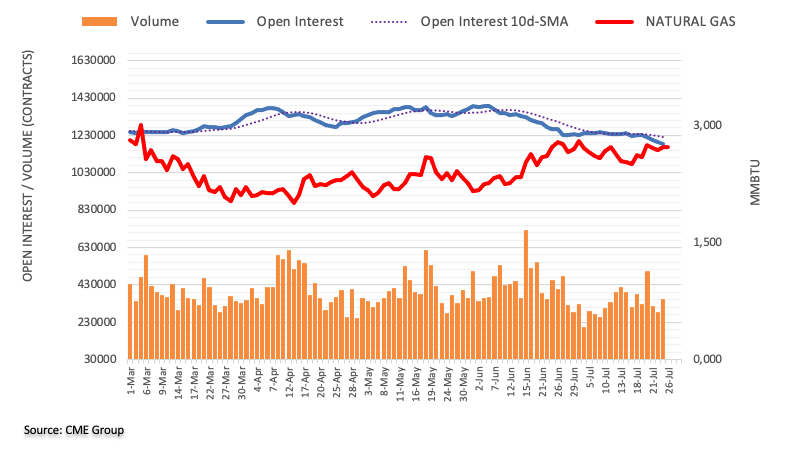

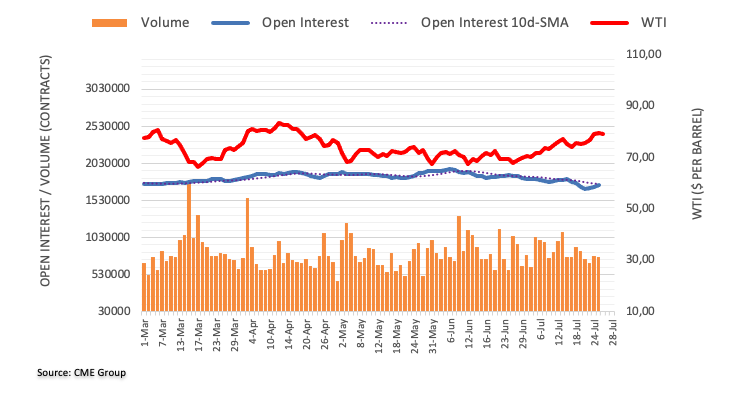

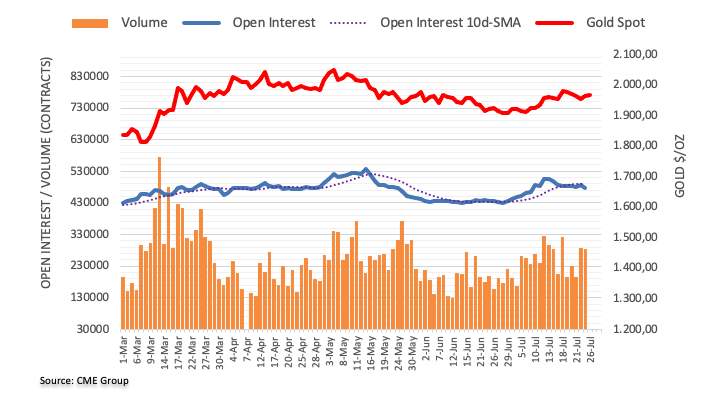

El petróleo crudo retrocedió desde máximos mensuales, cayendo menos de un 1%, con el WTI en torno a 79.00$. El oro subió tras la reunión del FOMC, pero no logró consolidarse por encima de los 1.975$. La plata también subió, pero retrocedió tras probar niveles superiores a 25.00$.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

- El USD/CAD ha saltado hacia la resistencia y se observa un sesgo alcista en los gráficos de cara al futuro.

- Una ruptura de los mínimos de la semana pasada abre el riesgo de una continuación bajista.

El USD/CAD se mantiene al margen de la tendencia bajista y no se ha visto afectado por el resultado más bien benigno de la reunión de la Reserva Federal. Tal y como se esperaba, la Fed subió los tipos de interés en 25 puntos básicos, hasta el 5.25-5.50%.

Sin embargo, el Dólar bajó, como muestra el índice DXY, que mide la cotización del billete verde frente a seis pares principales. Cayó un 0.345% a 1.1093.

Gráfico diario del USD/CAD

En consecuencia, el USD/CAD saltó hacia el soporte de la línea de tendencia y, si sigue así, el precio buscará la resistencia por encima, como se ilustra más arriba. Si esto se mantiene, habrá que centrarse de nuevo en el soporte actual. En general, sin embargo, el precio estará en la parte posterior de la antigua línea de tendencia bajista y eso deja una tendencia alcista en los gráficos de cara al futuro. Una ruptura de los mínimos de la semana pasada y de esta semana, sin embargo, abre el riesgo de una continuación bajista.

- El par XAG/USD subió hasta 24.90$, su nivel más alto en seis días.

- La Fed anunció una subida de 25 puntos básicos, como se esperaba, pero el presidente Powell no se comprometió a nuevas subidas.

- La debilidad del USD y la caída de los rendimientos en EE.UU. permitieron a los metales ganar terreno.

A mediados de la semana, el par XAG/USD cotiza con fuerza, mostrando un 0.88% de ganancias en lo que va de día. Tal y como esperaba el mercado, la Reserva Federal (Fed) subió efectivamente la tasa de interés en 25 puntos básicos. El presidente de la Fed, Jerom Powell, subrayó que "es posible una subida de tipos en septiembre, pero también afirmó que es posible no subir los tipos". Powell también destacó la importancia de "reunión por reunión", ya que las siguientes decisiones se basarán en los datos que vayan saliendo.

Tras esto, los rendimientos de los bonos del Tesoro estadounidense a 2, 5 y 10 años, que podrían considerarse el coste de oportunidad de poseer metales preciosos, cotizan a la baja, en el 4,82%, el 4,09% y el 3,85%, respectivamente. Además, el índice DXY pierde terreno y se sitúa un 0,30% por debajo de 101,00.

XAG/USD Niveles a vigilar

En el gráfico diario se observa un fuerte impulso alcista. El índice de fuerza relativa (RSI) con una ligera pendiente ascendente hacia el norte, mientras que el índice de divergencia de convergencia de media móvil (MACD) imprime suaves barras verdes que indican un impulso favorable para los alcistas en el mercado. En un panorama más amplio, el metal cotiza por encima de las medias móviles simples (SMA) de 20,100 y 200 días, lo que sugiere que los alcistas están al mando.

Niveles de resistencia: 25.00$, 25.30$, 25.50$

Niveles de soporte: 24,50$, 23.98$ (SMA de 20 días), 23.84$ (SMA de 100 días).

XAG/USD Gráfico diario

-638259988635581696.png)

El presidente del FOMC, Jerome Powell, comenta las perspectivas políticas y responde a las preguntas de la prensa tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el 5.25%-5.5%, tras la reunión de política monetaria de julio.

Declaraciones destacadas

"La economía está capeando bien las turbulencias del sector bancario".

"Queremos un crecimiento salarial a una tasa coherente con una inflación del 2% a lo largo del tiempo".

"No creemos que los salarios fueran una causa importante de la inflación al principio, pero son una parte importante de la reducción de la inflación ahora".

"Hay un abanico de opiniones en el Comité en esta reunión y en la próxima, eso se reflejará en las actas".

"Podría estar recortando tasas mientras continúa el ajuste cuantitativo, las dos son cosas independientes, la herramienta activa para la política son las tasas".

El presidente del FOMC, Jerome Powell, comenta las perspectivas políticas y responde a las preguntas de la prensa tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el 5.25%-5.5%, tras la reunión de política monetaria de julio.

Declaraciones destacadas

"Incluso con un aterrizaje suave, seguiría habiendo cierto ablandamiento en las condiciones laborales".

"Hemos observado un ablandamiento no a través de un aumento del desempleo, sino a través de un menor número de contrataciones y despidos".

"Esperamos que continúe".

"Subir hasta que lleguemos al 2% es una fórmula para sobrepasar el objetivo".

"Si vemos que la inflación baja de forma creíble, podemos bajar a un nivel neutral y luego por debajo del neutral en algún momento".

"No voy a hacer una valoración numérica de cuándo y dónde sería eso".

El presidente del FOMC, Jerome Powell, comenta las perspectivas políticas y responde a las preguntas de la prensa tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el 5.25%-5.5%, tras la reunión de política monetaria de julio.

Declaraciones destacadas

"Hay mucha incertidumbre en torno a la duración de los desfases de la política monetaria".

"Nadie debería dudar de que utilizaremos herramientas para llevar la inflación al objetivo".

"Diría que la política es restrictiva, más aún tras la decisión de hoy".

"Hemos recorrido un largo camino, estamos decididamente comprometidos a devolver la inflación al objetivo".

"La inflación ha demostrado ser más resistente de lo esperado".

"La política está funcionando más o menos como esperábamos".

"No creo que tengamos como objetivo la inflación salarial".

"Vemos un enfriamiento en el sector privado en el mercado laboral en el último informe".

"Mucha incertidumbre sobre las perspectivas para la próxima reunión y mucho menos para el próximo año."

"No creo que haya recortes este año".

- El par NZD/USD superó 0.6200 y saltó a territorio positivo.

- La Fed subió las tasas un 0.25%, como se esperaba, hasta el 5.25-5.50%.

- Powell abrió la puerta a "no subir las tasas" en septiembre.

El par NZD/USD despejó las pérdidas diarias y saltó a territorio positivo hacia la zona de 0.6220.

La Reserva Federal (Fed) subió las tasas en 25 puntos básicos (pb) hasta el objetivo del 5.25-5.50%. En la rueda de prensa, Jerome Powell no se comprometió a nuevas subidas y señaló que las decisiones en curso dependerán totalmente de los datos que vayan llegando.

En cuanto a su valoración económica, señaló que la actividad económica sigue siendo robusta, la mano de obra ajustada y la inflación elevada. Además, afirmó que la Fed espera cierta "suavización" del mercado laboral y un crecimiento por debajo de la tendencia.

Durante la rueda de prensa, los rendimientos del Tesoro estadounidense cayeron con fuerza, lo que ejerció presión sobre el Dólar. El rendimiento a 2 años cayó al 4.86%, mientras que las tasas a 5 y 10 años cayeron al 4.10% y al 3.86%, las tres con pérdidas superiores al 0.50%.

NZD/USD Niveles a vigilar

Según el gráfico diario, las perspectivas son neutrales a bajistas. El índice de fuerza relativa (RSI) se encuentra en territorio positivo, ligeramente por encima de la línea media. Al mismo tiempo, el índice de divergencia de media móvil (MACD) imprime suaves barras rojas, lo que sugiere que los osos mantienen su posición. En un panorama más amplio, el par se mantiene por encima de las medias móviles simples (SMA) de 20,100 y 200 días, lo que sugiere que los compradores están al mando.

Niveles de soporte: 0.6223 (SMA de 20 días), 0.62139 (SMA de 100 días), 0.61978 (SMA de 200 días).

Niveles de resistencia: 0.6240, 0.6300,0.6350.

NZD/USD Gráfico diario

El presidente del FOMC, Jerome Powell, comenta las perspectivas políticas y responde a las preguntas de la prensa tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el 5.25%-5.5%, tras la reunión de política monetaria de julio.

Declaraciones destacadas

"Bien que la inflación general haya bajado tanto".

"Se reforzará la percepción pública de que la inflación está bajando".

"Se equilibran los riesgos de hacer demasiado y demasiado poco, y estamos llegando a un punto en el que hay riesgos en ambos lados".

"Necesitamos que la inflación baje de forma duradera, queremos que baje la inflación subyacente".

"La inflación subyacente sigue siendo bastante elevada".

"Vamos a tener que mantener la política en niveles restrictivos durante algún tiempo".

"La tasa de desempleo en el mismo nivel del despegue en las subidas de tasas es una verdadera bendición".

"Sigue siendo probable que se suavicen las condiciones laborales".

"El peor resultado sería no hacer frente a la inflación".

"No creo que la política haya sido lo suficientemente restrictiva durante el tiempo suficiente para llevar la inflación al objetivo".

"Aún queda mucho camino por recorrer".

"Si los datos entrantes nos dicen que tenemos que hacer más, entonces haremos más".

"Un ritmo más gradual no es automáticamente cada dos reuniones".

"Tiene todo el sentido del mundo ir más despacio".

El presidente del FOMC, Jerome Powell, comenta las perspectivas políticas y responde a las preguntas de la prensa tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el 5.25-5.5%, tras la reunión de política monetaria de julio.

Declaraciones destacadas

"La resistencia general de la economía, el hecho de que hayamos logrado la desinflación hasta ahora sin perjudicar a la economía, es algo bueno".

"Un crecimiento más fuerte con el tiempo podría aumentar la inflación y podría requerir una respuesta política".

"Vamos a tener cuidado con tomar demasiadas señales de una sola lectura sobre la inflación".

"Estaremos atentos para ver si se reproduce la señal del IPC de junio".

"La totalidad de los datos es importante, con especial atención al avance de la inflación".

"La decisión de septiembre podría ser otra subida o quedarnos donde estamos".

"Realmente depende de los datos y aún no los tenemos".

- Los alcistas del GBP/USD han entrado a matar a la Fed y a su presidente Powell.

- El GBP/USD se apoya en el soporte diario y parece extender su tendencia alcista.

El par GBP/USD ha repuntado para romper los máximos anteriores del día y mantiene el rumbo con respecto a la corrección técnica alcista que se ilustra a continuación. Mientras tanto, el GBP/USD cotiza entre 1.2875 y 1.2958 en el día, pero en torno a la Fed, 1.2895 y 1.2985 ha sido el rango hasta ahora.

La Reserva Federal, Fed, elevó su decisión sobre las tasas de interés con una subida de 25 puntos básicos hasta el 5.25-5.50%, tal y como se esperaba.

Análisis Técnico GBP/USD

El gráfico horario del GBP/USD muestra que los alcistas están entrando.

El gráfico diario muestra al precio dirigiéndose al alza de nuevo, montando el soporte de la línea de tendencia, tras la reciente corrección diaria.

El presidente del FOMC, Jerome Powell, comenta las perspectivas políticas y responde a las preguntas de la prensa tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el 5.25%-5.5%, tras la reunión de política monetaria de julio.

Declaraciones destacadas

"No hemos tomado la decisión de ir cada dos reuniones".

"No hemos tomado ninguna decisión sobre futuras reuniones".

"Los datos entre reuniones se ajustaron en líneas generales a las expectativas".

"El IPC de junio fue bien recibido, pero sólo es un mes".

"Analizaremos el panorama en su conjunto, buscando un crecimiento moderado".

"Si los datos sugieren que se necesitan más subidas, ese es el juicio que haremos".

"Creemos que la política monetaria es restrictiva".

"Tenemos 8 semanas hasta septiembre y miraremos todos los datos hasta entonces".

El presidente del FOMC, Jerome Powell, comenta las perspectivas políticas y responde a las preguntas de la prensa tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el 5.25-5.5%, tras la reunión de política monetaria de julio.

Declaraciones destacadas

"El crecimiento del gasto del consumidor se ha ralentizado respecto a principios de año".

"Sigue el fuerte ritmo de crecimiento del empleo".

"Continúan los indicios de un mayor equilibrio entre la oferta y la demanda de mano de obra".

"La demanda de mano de obra sigue siendo muy superior a la oferta".

"La inflación se ha moderado algo".

"Para volver al 2% queda un largo camino por recorrer".

"Las expectativas de inflación siguen bien ancladas".

"Estamos muy atentos a los riesgos que plantea la inflación a ambos lados del mandato".

"Hemos estado viendo los efectos de las subidas sobre la demanda en la mayoría de los sectores sensibles a las tasas".

"Llevará tiempo que se noten todos los efectos".

"Tomaremos decisiones reunión a reunión".

"Mantenemos el compromiso de devolver la inflación al objetivo del 2%".

Comparación de las declaraciones de las reuniones del FOMC

14 de junio 26 de julio de 2023

Los indicadores recientes sugieren que la actividad económica ha seguido expandiéndosesigue expandiéndose a un ritmo modestomoderado. Los aumentos del empleo han sido robustos en los últimos meses, y la tasa de desempleo se ha mantenido baja. La inflación sigue siendo elevada.

El sistema bancario estadounidense es sólido y resistente. Es probable que el endurecimiento de las condiciones de crédito para los hogares y las empresas afecte a la actividad económica, la contratación y la inflación. El alcance de estos efectos sigue siendo incierto. El Comité sigue muy atento a los riesgos de inflación.

El Comité trata de alcanzar un máximo de empleo y una tasa de inflación del 2% a largo plazo. En apoyo de estos objetivos, el Comité ha decidido manteneraumentar la tasa de los fondos federales entre el 5% y el 5.25% y el 5.50%. Manteniendo el rango objetivo sin cambios en esta reunión permite al El Comité continuará evaluando la información adicional y sus implicaciones para la política monetaria. A la hora de determinar el grado de endurecimiento adicional de la política monetaria que puede ser apropiado para devolver la inflación al 2% con el tiempo, el Comité tendrá en cuenta el endurecimiento acumulado de la política monetaria, los retardos con los que la política monetaria afecta a la actividad económica y a la inflación, y la evolución económica y financiera. Además, el Comité continuará reduciendo sus valores en cartera del Tesoro y la deuda de agencias y los valores respaldados por hipotecas, tal como se describe en sus planes anunciados anteriormente. El Comité está firmemente comprometido con el retorno de la inflación a su objetivo del 2%.

A la hora de evaluar la orientación adecuada de la política monetaria, el Comité seguirá vigilando las implicaciones de la información entrante para las perspectivas económicas. El Comité estará preparado para ajustar la orientación de la política monetaria según proceda si surgen riesgos que puedan impedir la consecución de los objetivos del Comité. Las evaluaciones del Comité tendrán en cuenta una amplia gama de información, incluidas las lecturas sobre las condiciones del mercado laboral, las presiones inflacionistas y las expectativas de inflación, así como la evolución financiera e internacional.

Votaron a favor de las medidas de política monetaria Jerome H. Powell, presidente; John C. Williams, vicepresidente; Michael S. Barr; Michelle W. Bowman; Lisa D. Cook; Austan D. Goolsbee; Patrick Harker; Philip N. Jefferson; Neel Kashkari; Lorie K. Logan; y Christopher J. Waller.

La Fed sube las tasas 25 puntos básicos, como se esperaba.

El precio del oro se vio afectado por la volatilidad de la Fed mientras el mercado espera al presidente de la Fed, Powell.

El precio del Oro se inclina hacia el soporte de la línea de tendencia, 1.963$ y 1.975$ son los niveles de rupturas.

El precio del Oro ha sido sacudido después de que la Reserva Federal, Fed, elevara su decisión de la tasa de interés en 25 puntos básicos a 5.25-5.50%, como se esperaba. En el momento de escribir estas líneas, el Oro está volátil entre 1.973$ y 1.965$ hasta ahora, mientras el mercado digiere la declaración y los puntos clave como sigue:

Análisis técnico del precio del Oro

A la espera de la Fed, gráfico diario y de 15 min:

Actualización del precio del Oro, tras el comunicado de la Fed y la decisión sobre los tipos de interés:

Hasta ahora, el precio se mantiene en territorio alcista mientras se encuentra en la parte delantera de la línea de tendencia y por encima de los máximos de ayer y el mínimo del día. 1.963$ y 1.975$ son los niveles de rupturas.

- El USD/JPY mantiene las pérdidas diarias en la zona de 140.40.

- La Fed subió las tasas 25 puntos básicos, como se esperaba, hasta el 5.25%, y dejó la puerta abierta a nuevas subidas.

- La atención se centra en la decisión del BOJ del viernes, que se espera que mantenga su postura moderada.

Tras la decisión de la Reserva Federal (Fed), el índice del USD sigue cotizando débil, cerca de 101.19, y el USD/JPY se sitúa con pérdidas en 140.40.

La Reserva Federal (Fed) anunció que subía las tasas en 25 puntos básicos (pb) hasta el 5.25%, como se esperaba, su nivel más alto en 22 años. El comunicado señalaba que la actividad económica y el mercado laboral siguen siendo sólidos y que la inflación es elevada. Además, el Comité Federal de Mercado Abierto (FOMC) abrió la puerta a nuevas subidas, ya que en la próxima decisión tendrán en cuenta los desfases de la política monetaria y sus implicaciones en la actividad económica.

Tras la decisión, los rendimientos del Tesoro estadounidense cotizaron mixtos. El rendimiento a 2 años se mantiene neutral en el 4.89%, mientras que los rendimientos a 5 y 10 años subieron al 4.16% y al 3.90%, ambas ligeramente sin cambios.

USD/JPY Gráfico diario

Según el gráfico diario, las perspectivas técnicas son neutrales a bajistas. En el lado positivo, según la divergencia de convergencia de media móvil (MACD), los osos están perdiendo terreno, ya que está imprimiendo sutiles barras rojas. Por otro lado, el índice de fuerza relativa (RSI) cayó por debajo de su línea media y apunta al sur. En cuanto al panorama general, el par cotiza por encima de la media móvil simple (SMA) de 100 y 200 días, lo que indica que los alcistas están al mando.

Niveles de soporte: 139.90, 138.70, 137.30 (SMA de 100 días).

Niveles de resistencia: 141.38 (SMA de 20 días), 142.00, 143.00.

-638259920545666762.png)

- La Reserva Federal subió las tasas 25 puntos básicos, como se esperaba.

- Tras la decisión del Comité Federal de Mercado Abierto, el dólar estadounidense sufrió una ligera caída generalizada.

- El par EUR/USD se mantuvo dentro de un rango intradía por encima de 1.1050.

El par EUR/USD subió modestamente de 1.1050 a 1.1079 después de que la Reserva Federal anunciara una subida de tasas de 25 puntos básicos. El Dólar cayó ligeramente tras la decisión, mientras que los rendimientos estadounidenses se movieron lateralmente.

La Fed cumple lo esperado

La Fed elevó su tasa de interés oficial al 5.25%-5.5%, el nivel más alto en 22 años. El comunicado contenía pocos cambios respecto a la reunión anterior, y el voto a favor de la subida de tasas fue unánime. Ahora la atención se centra en la conferencia de prensa del presidente Powell. Es poco probable que declare el fin del ciclo de subidas y reiterará que la política de la Fed sigue una senda que depende de los datos.

El jueves, el Banco Central Europeo (BCE ) celebrará su reunión del Consejo de Gobierno. Se prevé una subida de tipos de 25 puntos básicos, pero la atención se centrará en cualquier indicio sobre la futura senda de la política monetaria. Tras la decisión del BCE, se publicarán importantes datos económicos estadounidenses, como la primera lectura del crecimiento del PIB del segundo trimestre y el informe semanal de solicitudes de subsidio de desempleo.

Niveles del EUR/USD a vigilar

El EUR/USD se mantiene dentro de un rango intradía, con soporte en la zona de 1.1050 y limitado en torno a 1.1080. Una caída por debajo de 1.1050 añadiría presión bajista, exponiendo inicialmente el mínimo diario en 1.1037 y luego el mínimo semanal en 1.1020. Al alza, el euro se enfrenta a una resistencia en torno a 1.1090. Si se rompe por encima, parece probable que siga subiendo por encima de 1.1100, en la siguiente resistencia en 1.1115.

Niveles técnicos

Los economistas de Société Générale informan de que, si las tasas fueran todo, el Dólar australiano estaría más barato.

Las tasas a largo plazo sugieren una mayor fluctuación

Si el par AUD/USD comienza a cotizar con expectativas de tasas a corto plazo, el Dólar australiano podría tener problemas.

Históricamente, las tasas a largo plazo han sido un factor más determinante, y sugieren que el par no va a ninguna parte. En cualquier caso, no vemos catalizadores para una recuperación significativa del AUD/USD.

- El WTI encontró soporte en un mínimo diario de 78.66$ y luego se recuperó por encima de 79.00$, manteniendo aún las pérdidas diarias.

- La decisión del FOMC será el punto álgido de lasesión: se espera una subida de 25 puntos básicos.

- Lo petróleo crudo de la EIA cayeron en la tercera semana de julio en 0.6M, por debajo de lo esperado.

El barril de West Texas Intermediate (WTI) cotiza a la baja el miércoles, mientras los mercados esperan la decisión de la Reserva Federal (Fed). Además, la Administración de Información de Energía (EIA) informó de un descenso de los inventarios menor de lo esperado en la semana que finalizó el 21 de julio y parece estar pesando en los precios del petróleo.

Por otra parte, el Dólar, según el índice DXY, está bajando, y los rendimientos del Tesoro de EE.UU. están disminuyendo antes del anuncio de la Reserva Federal (Fed) más tarde en la sesión. Los mercados ya han descontado un aumento de 25 puntos básicos (pb), pero apuestan por una baja probabilidad de un aumento similar en septiembre (20%) y noviembre (45%), respectivamente. Los inversores tendrán que modelar sus expectativas para las próximas reuniones basándose en los mensajes sobre la orientación futura, ya que no habrá previsiones macroeconómicas actualizadas ni gráficos de puntos. Cabe señalar que unas tasas más altas tienden a enfriar la actividad económica, por lo que las apuestas sobre lo que hará la Reserva Federal tras la decisión pueden afectar a la dinámica de los precios del WTI.

Como dato positivo, el anuncio del martes de que el gobierno chino va a aumentar el estímulo económico para impulsar la actividad económica podría proporcionar soporte al WTI, ya que China es el mayor importador de petróleo del mundo, por lo que una mayor actividad económica implicaría una mayor demanda de petróleo.

Niveles del WTI a vigilar

El gráfico diario del WTI sugiere un panorama neutral a alcista para el corto plazo, ya que los compradores parecen estar perdiendo fuerza. El índice de fuerza relativa (RSI) tiene una pendiente neutral cerca del umbral de sobrecompra, mientras que la divergencia de la media móvil (MACD) imprimió un verde más bajo, lo que implica que los alcistas están perdiendo fuerza.

Niveles de resistencia: 80.00$, 81.00$, 82.60$.

Niveles de soporte: 76.70$ (SMA de 200 días), 74.59$ (SMA de 20 días),73.50$ (SMA de 100 días).

Gráfico diario del WTI

-638259879133061271.png)

Los economistas de Société Générale analizan las perspectivas del EUR/JPY y de las reuniones del BCE y del BOJ.

El BCE subirá los tipos 25 puntos básicos, el BoJ probablemente los mantendrá sin cambios

El jueves, esperamos que el BCE suba los tipos 25 puntos básicos y que deje la puerta abierta a una nueva subida en caso necesario.

El viernes, el BOJ probablemente mantendrá los tipos, pero ¿modificará su política de control de la curva de rendimiento este mes? Esperamos un movimiento en septiembre, pero reconoce la incertidumbre en cuanto al momento. Si el BOJ amplía la banda de fluctuación de los JGB, el yen tiene mucho margen de recuperación. Si no lo hace, es muy probable que el yen se debilite modestamente (y es posible que veamos una intervención cuando reaccione el Ministerio de Finanzas).

Dadas las expectativas actuales de que el BCE se muestre ligeramente más agresivo que la Fed, y teniendo en cuenta el posicionamiento de las divisas (EUR largo), el EUR/JPY puede caer mucho más rápido de lo que puede subir a partir de aquí, incluso aunque haya muchas posibilidades de que no ocurra gran cosa.

- El par XAG/USD ganó terreno y subió 24.90$, lo que supone una subida del 1%.

- El DXY cotiza a la baja cerca de 101.10, mientras que los rendimientos del Tesoro estadounidense caen.

- Los mercados están a la espera de una subida de 25 puntos básicos por parte de la Fed; los mensajes serán fundamentales.

El miércoles, el precio al contado de la Plata XAG/USD aprovechó la debilidad del USD y la caída de los rendimientos estadounidenses y subió cerca de la zona de 2500$.

A la espera de la decisión de la Reserva Federal (Fed), el Dólar se negocia a la baja, y el índice DXY encadena una jornada consecutiva de pérdidas tras cinco días seguidos de ganancias. Además, el rendimiento de los bonos estadounidenses a 2 años se mantiene neutral en el 4.88% y los rendimientos de los bonos del Tesoro a 5 y 10 años caen al 4.14% y 3.87%, respectivamente, lo que permite al XAG/USD ganar tracción.

En cuanto a la decisión, los mercados ya han descontado una subida de 25 puntos básicos (pb), y la atención se centra en la postura de la Fed con respecto a la orientación futura. El presidente Powell comentó en junio que consideraba "prudente" nuevas subidas, pero que las decisiones de política monetaria seguirían dependiendo de los datos. De momento, según la herramienta world tasa de interés possibility (WIRP), los mercados descuentan un 20% de probabilidades de subida en septiembre y un 45% en noviembre.

XAG/USD Niveles a vigilar

En el gráfico diario, el panorama técnico del XAG/USD es neutral a corto plazo, ya que los indicadores se han vuelto algo planos, a la espera de un catalizador. El índice de fuerza relativa (RSI) tiene una ligera pendiente positiva, mientras que la divergencia de media móvil (MACD) imprime barras verdes. Sin embargo, las medias móviles simples (SMA) de 20 y 100 días ya han realizado un cruce alcista que podría ofrecer un soporte crítico al metal gris. Los operadores deberían prestar atención a estos movimientos.

Niveles de soporte: 24.30$, 24.00$, 23.90$ (SMA de 20 días).

Niveles de resistencia: 25.00$, 25.30$, 25.50$.

XAG/USD Gráfico diario

-638259836478471644.png)

El Banco Central Europeo(B CE) anunciará su Decisión de Política Monetaria el jueves 27 de julio a las 12.15 GMT y, a medida que se acerca la hora de su publicación, he aquí las expectativas según las previsiones de los economistas e investigadores de 12 grandes bancos.

En la reunión de junio, el BCE subió sus tipos de interés oficiales en un cuarto de punto porcentual. Se espera que el BCE suba las tasas en 25 puntos básicos. La atención se centra en lo que hará el BCE después de julio.

Rabobank

No esperamos sorpresas políticas y poca información nueva de la reunión de julio. El Consejo hará todo lo posible por no comprometerse demasiado con una subida o una contención en septiembre, a la espera de datos clave y nuevas proyecciones de los expertos. El reto de la comunicación no termina ahí. El BCE tendrá que esforzarse por cambiar de forma convincente su discurso de "subida de tasas" a "mantenimiento durante más tiempo". Podríamos ver al BCE adoptar una nueva forma de forward guidance para tratar de gestionar las expectativas a medio plazo, pero sus efectos serían probablemente limitados en el mejor de los casos. Una subida de tasas de 25 puntos básicos ha sido bien anticipada y está bien valorada. Creemos que esto llevaría al BCE a tasas máximas, pero los riesgos de una subida en septiembre son sustanciales.

Deutsche Bank

Esperamos que el BCE suba la tasa de depósito 25 puntos básicos, hasta el 3,75%. No puede descartarse una nueva subida hasta el 4,00% en septiembre. En cualquier caso, el BCE no quiere que septiembre se considere un punto de inflexión en el ciclo de la política monetaria. El BCE quiere que el mercado entienda su compromiso con el retorno a tiempo de la inflación al objetivo y su voluntad de ir "más alto y durante más tiempo" si es necesario.

Crédito Suisse

Esperamos que el BCE suba las tasas 25 puntos básicos hasta el 3,75% en julio. Esperamos que la declaración de política monetaria se mantenga sin cambios, pero que la presidenta Lagarde mantenga abierta la perspectiva de un mayor endurecimiento a la evolución de los datos.

TDS

Una subida de 25 puntos básicos es casi segura, sin cambios en las políticas de balance financiero; la atención se centrará en cómo la presidenta Lagarde prepara la decisión de septiembre. Esperamos un tono cauto, pero en última instancia una subida definitiva ese mes.

SocGen

Esperamos que el BCE siga mostrando una actitud agresiva, con otra subida de 25 puntos básicos en julio. Sin embargo, puede ser prematuro ofrecer ahora una orientación firme para una subida adicional en septiembre, especialmente porque entonces se dispondrá de más datos (incluidos el PIB del segundo trimestre, los índices PMI de julio y agosto y la inflación) y de nuevas previsiones de los expertos. Con todo, dado que el BCE se centra ahora firmemente en el mercado laboral, vemos poco margen para una relajación del sesgo de línea dura. Seguimos viendo principalmente riesgos al alza para la inflación y esperamos una última subida de 25 puntos básicos en septiembre antes de que la atención se centre en el balance financiero a finales de año. Creemos que, más allá de la inflación, otra razón para desear una reducción más rápida del balance el año que viene es el rápido aumento de las pérdidas causadas por el QE. Las repercusiones políticas no harán sino aumentar cuanto más tiempo se mantenga la inflación demasiado alta y más pérdidas se desvelen en los próximos años. Una opción para poner fin a la totalidad de las reinversiones del PEPP antes de finales del próximo año es vender directamente los bonos del PEPP, pero se espera que las pérdidas sean significativas en ambos casos.

Nordea

Una subida de tasas de 25 puntos básicos en la reunión de julio del BCE parece un hecho, por lo que toda la atención se centra en lo que el banco central señalará sobre el futuro. Nuestra línea de base sigue siendo que la subida de julio será finalmente la última del ciclo, aunque los riesgos se inclinan claramente hacia la continuación del ciclo de subidas también después de esa fecha. Una pausa después de julio requeriría probablemente nuevas caídas de la inflación subyacente, revisiones a la baja de las previsiones de inflación de los expertos y más señales de transmisión de la política monetaria en la economía real, por ejemplo en forma de datos más débiles del mercado laboral, especialmente en el sector servicios. De línea dura, la retórica de la reunión de julio pondría en tela de juicio esta opinión, aunque, en última instancia, la evolución de los datos económicos tiene mucho peso en el resultado de las siguientes reuniones.

Nomura

Esperamos un último hurra del BCE en su reunión de julio, en la que es probable que vuelva a subir todas sus tasas de interés en 25 puntos básicos, situando la tasa de depósito en un nivel terminal del 3,75%. Creemos que es probable que se modifiquen las orientaciones, para mantener abierta la posibilidad de nuevas subidas en caso necesario. Sin embargo, no esperamos que el BCE se comprometa de antemano a una nueva subida, y es probable que Lagarde subraye la dependencia de los datos. Sin embargo, a la hora de la verdad, en septiembre, creemos que los datos para entonces justificarán que el BCE ponga fin a su ciclo de subidas y se tome una pausa hasta que empiece a recortar (lo que creemos que probablemente ocurrirá como pronto en el cuarto trimestre de 2024). Señalamos que es probable que la volatilidad de los mercados sea elevada el jueves y el viernes. En particular, el BCE no tendrá acceso a los datos preliminares de inflación del viernes cuando se reúna. En consecuencia, destacamos que el discurso del BCE tras la reunión podría cambiar rápidamente, en caso de que los datos de inflación a nivel nacional sorprendieran materialmente en cualquier dirección.

ING

El BCE parece dispuesto a subir las tasas en 25 puntos básicos el jueves. Sin embargo, con las sombrías perspectivas económicas y la desinflación ganando terreno, el fin de las subidas de tasas está cerca.

Citi

El BCE se ha orientado hacia otra subida de tipos de 25 puntos básicos y es probable que lo consiga. A pesar del retroceso de la inflación y el debilitamiento del crecimiento, es poco probable que el BCE declare la victoria sobre la inflación, por lo que está en juego otra subida de tipos de 25 puntos básicos en septiembre. Sin embargo, el Consejo podría mostrar una creciente confianza en la tendencia desinflacionista, sugiriendo una función de reacción más prospectiva, cumpliendo así la promesa de 25 puntos básicos y dejando el 14 de septiembre completamente abierto, sujeto en gran medida a los dos próximos datos preliminares sobre inflación (31 de julio/agosto) y a las nuevas proyecciones de los expertos. Merece la pena señalar que la publicación preliminar del IPCA de la zona del euro para julio está prevista sólo 4 días después de esta reunión, pero el BCE esperará al igual que el mercado (sin acceso previo a la publicación).

Wells Fargo

El BCE anunciará su decisión de política monetaria el jueves, en la que se espera un aumento de 25 puntos básicos de la Tasa de Depósito, hasta el 3,75%. No esperamos que el BCE ofrezca una señal clara de futuras subidas de tasas en su anuncio de julio, lo que podría tomarse como una señal de que un máximo en las tasas de política está cerca. En última instancia, será el avance de la desinflación (o su ausencia) en las lecturas del IPC de julio y agosto lo que determinará en gran medida si el BCE sigue adelante con otra subida de tasas en septiembre.

Danske Bank

Una subida de tipos de 25 puntos básicos por parte del BCE esta semana es esencialmente un hecho. Este resultado ha sido comunicado con antelación por la mayoría de los miembros, y no debería provocar por sí mismo ninguna reacción notable en los mercados. No esperamos una orientación firme para septiembre, ni de pausa ni de subida, sino una repetición de la dependencia de los datos y, en particular, a la luz de la importante cantidad de datos publicados antes de la reunión de septiembre. El debilitamiento del impulso del crecimiento, así como cierta suavización de las medidas de inflación subyacente, serán decisivos para una posible subida final de 25 puntos básicos en la reunión de septiembre. Un mayor deterioro podría modificar nuestras expectativas de una subida final en septiembre.

Standard Chartered

Esperamos que el BCE suba 25 puntos básicos esta semana; es probable que la orientación futura sea menos clara. Es probable que Lagarde mantenga la puerta abierta a un mayor endurecimiento, pero hará hincapié en la dependencia de los datos. Nos inclinamos por una pausa en septiembre debido a la debilidad del impulso económico y a la relajación de las presiones inflacionistas. Sin embargo, la decisión estará muy reñida; una sorpresa al alza de la inflación haría más probable una subida en septiembre.

- El USD/JPY suma su tercer día consecutivo de pérdidas hacia la zona de 140.40.

- Los rendimientos del Tesoro estadounidense caen antes de la decisión de la Fed.

- La fortaleza del yen sugiere que los mercados están preocupados por una posible sorpresa del BOJ el viernes.

El miércoles, el Yen ganó terreno frente a la mayoría de sus rivales, y el par USD/JPY retrocedió hacia la zona de 140.40. El USD se negocia a la baja a la espera de la decisión de la Reserva Federal (Fed), mientras que el yen se fortalece ante una posible sorpresa del Banco de Japón (BoJ) el viernes.

A la espera de la decisión de la Reserva Federal (Fed), el Dólar cae, y los rendimientos del Tesoro estadounidense retroceden. Los mercados ya han descontado una subida de 25 puntos básicos (pb) y apuestan por un 20% de probabilidades de una subida similar en septiembre y luego por un 45% de probabilidades en noviembre. Como no habrá ninguna previsión macroeconómica actualizada ni ningún gráfico de puntos, los mensajes relativos a la orientación futura serán clave para que los inversores modelen sus expectativas para las próximas reuniones.

Por otra parte, en las últimas sesiones los mercados han recibido señales contradictorias sobre la próxima decisión del Banco de Japón. Masato Kanda, un alto diplomático japonés especializado en divisas, sugirió que una Curva de Control de Rendimientos (CCR) es muy posible. Al mismo tiempo, el gobernador del BOJ, Kazuo Ueda, fue citado diciendo que el banco mantendrá su enfoque acomodaticio. Aunque el BOJ tiene un historial de sorprender a los mercados, el consenso general es que mantendrá su política sin cambios, pero los Mercados parecen estar valorando la posibilidad de un pivote.

Niveles a vigilar en el USD/JPY

Las perspectivas técnicas del USD/JPY, según el gráfico diario, sugieren un panorama neutral a alcista a corto plazo. Por un lado, los indicadores dan señales mixtas, con el índice de fuerza relativa (RSI) cayendo por debajo de la línea media, mientras que la media móvil convergencia divergencia (MACD) imprime barras rojas desvaneciéndose. Por otro, el par cotiza por encima de la media móvil simple (SMA) de 100 y 200 días, lo que sugiere que los compradores están al mando en general, pero la decisión de la Fed dictará la trayectoria a corto plazo.

Niveles de soporte: 140.00,139.10,138.70.

Niveles de resistencia: 141.58 (SMA de 20 días), 142.00, 143.00.

USD/JPY Gráfico diario

-638259799716526631.png)

- El PIB del segundo trimestre es el primer informe económico estadounidense de primer orden que se publica tras la reunión del FOMC.

- Dado que la Fed probablemente indique que seguirá "dependiendo de los datos", las cifras de crecimiento e inflación del PIB podrían ser fundamentales.

- El Índice del Dólar podría recibir soporte adicional de los datos positivos.

La Oficina de Análisis Económico de los Estados Unidos (BEA) publicará su primera estimación del Producto Interior Bruto (PIB) del segundo trimestre el jueves 27 de julio a las 12:30 GMT. Según las previsiones de los mercados, se espera que la economía estadounidense crezca a una tasa anualizada del 1.8% en el segundo trimestre, tras la tasa de crecimiento del 2% registrada en el primer trimestre.

Esta publicación será el primer informe económico importante tras la reunión de la Reserva Federal, y se espera que el banco central continúe con su enfoque de la política monetaria "dependiente de los datos". En consecuencia, las cifras del PIB del 2T serán seguidas de cerca por inversores y analistas. Cabe señalar que la primera publicación del PIB del segundo trimestre suele tener un mayor potencial de influencia en los mercados que las revisiones posteriores.

PIB ESTADOUNIDENSE: Qué más hay que tener en cuenta en el informe preliminar del segundo trimestre

Además de la tasa de crecimiento global cercana al 2,0% en el segundo trimestre, el informe de la BEA incluirá otras cifras que se observarán con atención. Una de estas cifras es el Índice de Gastos de Consumo Personal subyacente (PCE), una medida clave de la inflación utilizada por la Reserva Federal. Según el consenso de los mercados, se espera que el Índice PCE subyacente disminuya al 4% en el segundo trimestre desde el 4.9% del primer trimestre, lo que supondría el nivel más bajo desde el primer trimestre de 2021. Otro indicador de inflación que se examinará con lupa es el deflactor de precios del PIB, también conocido como índice de precios del producto del PIB. Se espera que disminuya al 3% en el segundo trimestre desde el 4.1% del primer trimestre, lo que señalaría su nivel más bajo desde el cuarto trimestre de 2020.

A la misma hora (12:30 GMT), también se publicarán los pedidos de bienes duraderos de Estados Unidos y los informes semanales de solicitudes de subsidio por desempleo. Unos minutos más tarde, está previsto que la presidenta del Banco Central Europeo (BCE) , Christine Lagarde, ofrezca su rueda de prensa posterior a la reunión. Con los mercados aún digiriendo el resultado de la reunión del FOMC celebrada el miércoles, es probable que prevalezca la volatilidad.

¿Cómo podría afectar el USD a la publicación del PIB?

El Fondo Monetario Internacional (FMI) ha elevado su estimación de crecimiento del PIB estadounidense para 2023 del 1.6% en abril al 1.8%, y su estimación de crecimiento mundial del 2.8% al 3.0%. Sin embargo, el FMI ha advertido de que los riesgos para el crecimiento mundial siguen inclinándose a la baja. Las expectativas de crecimiento de EE.UU. son superiores a las de la mayoría de los países europeos, que luchan por evitar una recesión. La divergencia de crecimiento entre EE.UU. y Europa podría limitar la caída del USD o la recuperación del EUR/USD. Si la diferencia se reduce, la situación podría cambiar.

Si el informe sobre el PIB del segundo trimestre muestra cifras de crecimiento superiores a las esperadas, combinadas con cifras de inflación más elevadas, el dólar estadounidense podría prepararse para una recuperación significativa frente a otras divisas. Este escenario haría que los Mercados considerasen más probable que la Reserva Federal vuelva a subir los tipos de interés, y también demostraría que la economía estadounidense sigue siendo fuerte y resistente a pesar del endurecimiento de la política monetaria.

Unas cifras en línea con las expectativas, con una tasa de crecimiento anualizada en torno al 2%, y descensos en los indicadores de inflación -como el índice PCE subyacente del 4.9% al 4% o el deflactor de precios del PIB del 4.1% al 3%- tienen el potencial de pesar sobre el dólar presionando a la baja los rendimientos del Tesoro estadounidense. Estas cifras apoyarían la hipótesis de que la Fed no suba más las tasas.

El peor escenario para la economía estadounidense -mayor inflación y menor crecimiento- no es necesariamente el peor para el dólar. El resultado potencial más negativo para el Dólar sería una sorpresa negativa en las cifras de crecimiento y una ralentización de la inflación mayor de la esperada. El temor a una recesión, combinado con una caída de la inflación hacia el objetivo demasiado rápida, probablemente dispararía las expectativas de recortes de tipos, probablemente en el cuarto trimestre o en el primero del año que viene.

- El EUR/USD consigue rebotar desde los mínimos en torno a 1.1020.

- La prueba de 1.1000 parece aún posible a corto plazo.

El EUR/USD logra un buen rebote tras tocar fondo en torno a 1.1020 en la sesión anterior del miércoles.

Teniendo en cuenta la reciente acción del precio, la debilidad adicional no debe descartarse y podría motivar al par a volver a visitar el soporte psicológico en 1.1000. La pérdida de este último expone a una corrección más profunda hacia las SMA provisionales de 55 y 100 días en 1.0901 y 1.0895, respectivamente.

A más largo plazo, la visión positiva se mantiene por encima de la SMA de 200 días, hoy en 1.0706.

Gráfico diario del EUR/USD

- El DXY amplía el movimiento de rodilla hasta las proximidades de 101.00.

- Una mayor recuperación tiene como objetivo la zona de 102.60.

El DXY sigue a la defensiva y se suma al retroceso del martes antes del evento del FOMC del miércoles.

Lo ideal sería que el índice superara la zona de 102.60, donde se sitúa el nivel provisional de 55 días, para aliviar la presión bajista y permitir una posible prueba del máximo de julio en 103.50, secundado por la SMA clave de 200 días en 103.89.

En general, mientras se mantenga por debajo de la SMA de 200 días, las perspectivas para el DXY seguirán siendo negativas.

Gráfico diario del DXY

- El NZD/USD siente la presión de venta en torno a 0.6230, ya que los inversores esperan la política de la Fed para obtener más orientación.

- El DXY ha encontrado cierto soporte cerca de 101.10, ya que los inversores esperan que Powell de la Fed ofrezca una orientación de línea dura.

- El par NZD/USD está cotizando dentro del patrón gráfico del triángulo ascendente, lo que indica una fuerte contracción de la volatilidad.

El par NZD/USD siente presión vendedora mientras intenta subir por encima de la resistencia inmediata de 0.6230 en los primeros compases de la sesión neoyorquina. El Kiwi se ha enfrentado a la presión mientras que el DXY ha intentado una recuperación antes de la decisión de la tasa de interés por la Reserva Federal (Fed).

Los analistas de Danske Bank esperan que la Fed suba los tipos de interés por última vez en 25 puntos básicos y que luego se mantenga a la espera. Aunque la actividad económica ha resistido bien, la moderación de la inflación subyacente y el descenso de las expectativas de inflación limitan la necesidad de nuevas subidas de tipos. Además, esperan que la reacción inmediata del mercado sea moderada, con riesgos sesgados hacia una reacción de línea dura, si Powell sigue manteniendo la puerta abierta a otra subida.

El índice del USD ha encontrado cierto soporte cerca de 101.10, ya que los inversores esperan que Powell de la Fed ofrezca una orientación de línea dura. Se espera que el S&P 500 abra con una nota negativa, tras las débiles señales de los futuros durante la noche.

El par NZD/USD cotiza dentro del patrón gráfico del triángulo ascendente a escala diaria, lo que indica una contracción de la volatilidad. La resistencia horizontal del mencionado patrón gráficos se traza desde el máximo del 10 de mayo en 0.6382, mientras que la línea de tendencia alcista se coloca desde el mínimo del 31 de mayo en 0.5985.

El Kiwi se enfrenta a una resistencia cerca de la media móvil exponencial (EMA) de 200 periodos en torno a 0.6226, lo que indica que la tendencia a largo plazo es bajista.

Mientras tanto, el índice de fuerza relativa (RSI) (14) oscila en el rango de 40.00-60.00, lo que refleja un rendimiento mediocre.

Un quiebre decisivo por debajo del soporte del nivel redondo de 0.6200 arrastraría al Kiwi hacia el mínimo del 26 de julio en 0.6156. Una caída por debajo de este último arrastraría al activo hacia el máximo del 29 de junio en torno a 0.6100.

Alternativamente, un movimiento seguro por encima del mínimo del 19 de julio en 0.6225 enviaría al par principal hacia el máximo del 20 de julio marginalmente por encima de 0.6300 seguido del máximo del 18 de julio en 0.6343.

NZD/USD gráfico diario

- Se espera que la Reserva Federal aumente su tasa de interés en 25 puntos básicos, hasta el rango del 5.25-5.50%.

- La Fed ha estado luchando por convencer a los mercados de que subirá las tasas al menos dos veces más este año.

- La valoración del Dólar podría verse afectada significativamente por los comentarios del presidente Powell.

Se espera que la Reserva Federal (Fed) aumente su tasa de política monetaria en 25 puntos básicos (pb) al rango del 5.25%-5.5% el miércoles 26 de julio a las 18:00 GMT.

Tras la publicación de la declaración de política monetaria, el presidente del FOMC, Jerome Powell, comentará las decisiones políticas y responderá a las preguntas en la conferencia de prensa posterior a la reunión, que comenzará a las 18:30 GMT.

El posicionamiento de los mercados sugiere que una subida de 25 puntos básicos en julio está totalmente descontada. Los inversores, sin embargo, no están tan seguros de que el banco central estadounidense vuelva a subir la tasa de política monetaria antes de fin de año, a pesar de que el último Resumen de Proyecciones (SEP) reveló que la mayoría de los responsables de política monetaria consideraban apropiado hacerlo.

Los analistas de ANZ creen que la tasa terminal podría alcanzarse con una subida de 25 puntos básicos en julio:

"Esperamos que el FOMC suba las tasas de interés en 25 puntos básicos cuando se reúna la semana próxima, llevando el rango objetivo de los fondos federales al 5.25-5.50%. Esto dejaría la tasa de política en línea con nuestra previsión de tasa terminal".

"Hay indicios de que la inflación subyacente se está moderando. Sin embargo, el alcance no está claro, por lo que resulta difícil evaluar si volverá a situarse en el 2% de forma sostenida. Las condiciones financieras se han relajado, y la incertidumbre se cierne sobre los retardos con los que actúa el endurecimiento de la Fed."

Decisión sobre la tasa de interés de la Reserva Federal: Lo que hay que saber en los mercados el miércoles 26 de julio

- El Índice del Dólar DXY, que sigue la evolución del dólar frente a una cesta de seis divisas principales, consolida sus ganancias y se mantiene por encima de 101.00.

- El rendimiento de referencia de los bonos del Tesoro estadounidense a 10 años comenzó la semana de la Fed con buen pie y subió hasta el 3.9% antes de estabilizarse ligeramente por debajo de ese nivel el miércoles.

- Los principales índices de Wall Street cerraron el martes en territorio positivo. Los futuros de los índices bursátiles estadounidenses cotizan ligeramente a la baja a la espera del anuncio de política monetaria de la Fed, lo que refleja la cautela de los mercados.

- El jueves, la Oficina de Análisis Económico estadounidense publicará la primera estimación del crecimiento del Producto Interior Bruto (PIB) del segundo trimestre. Se prevé que la economía estadounidense crezca a una tasa anual del 1.8% en el segundo trimestre, tras el crecimiento del 2% registrado en el primero.

- Se espera que el Banco Central Europeo (BCE) suba sus tasas clave en 25 puntos básicos el jueves.

Seguimiento de los discursos del FOMC: De línea dura

Entre las reuniones de junio y julio, los funcionarios de la Reserva Federal mantuvieron un tono relativamente de línea dura en sus discursos. Tras hacer una pausa en las subidas de tipos de interés durante junio, los funcionarios de la Fed contribuyeron a dar forma a las fuertes expectativas de una vuelta a las subidas en julio con su vocabulario de línea dura, y algunos también insinuaron la necesidad de más de una subida de tipos. El presidente de la Fed, Jerome Powell, estuvo activo con cuatro comparecencias en este tiempo, dos en su testimonio semestral en el Congreso de EE.UU., y luego un par más en el extranjero en el Foro del BCE y en el Banco de España en Madrid, mezclando comentarios equilibrados con otros un tanto de línea dura. Será interesante ver si los miembros del consejo del FOMC mantienen este tono tras su reunión del miércoles.

| Fecha | Orador | Resultado | Cotización |

|---|---|---|---|

| 16 de junio | Waller | Moderado | Todo parece estar en calma en el sistema bancario de EE.UU. |

| 16 de junio | Barkin | De línea dura | Unas tasas más altas pueden crear el riesgo de una desaceleración más significativa |

| 20 de junio | Cook | De línea dura | Enfriar la inflación es su principal misión |

| 20 de junio | Jefferson | Equilibrado | Mantener el objetivo de devolver la inflación al 2%. |

| 21 de junio | Powell | De línea dura | Podría tener sentido subir las tasas, pero a un ritmo más moderado |

| 22 de junio | Powell | Equilibrado | Será apropiado volver a subir las tasas este año, quizás dos veces más |

| 22 de junio | Bowman | De línea dura | Se necesitan más subidas de tipos para controlar la inflación |

| 22 de junio | Barkin | Moderado | Soportaría recortes de tasas cuando exista la convicción de que la inflación se dirige a la baja |

| 23 de junio | Daly | Equilibrado | Dos subidas de tipos más este año, una previsión muy razonable |

| 28 de junio | Powell | Equilibrado | Creemos que se avecinan más restricciones, impulsadas por el mercado laboral |

| 29 de junio | Powell | De línea dura | Una gran mayoría de los responsables de la Fed esperan dos o más subidas de tasas para finales de año |

| 29 de junio | Bostic | Moderado | No veo tanta urgencia en subir los tipos como afirman otros |

| 5 de julio | Williams | De línea dura | Ralentizar las subidas de tasas tiene sentido ahora mismo |

| 7 de julio | Goolsbee | Moderado | Está claro que el mercado laboral es fuerte, pero se está enfriando |

| 10 de julio | Barr | De línea dura | Hemos avanzado mucho en materia de inflación |

| 10 de julio | Mester | De línea dura | Tendremos que endurecer algo más la política monetaria para reducir la inflación |

| 10 de julio | Daly | Equilibrado | Es probable que necesitemos un par de subidas de tasas más este año |

| 12 de julio | Kashkari | De línea dura | El arraigo de la inflación podría provocar nuevas subidas de tipos |

| 12 de julio | Barkin | De línea dura | La inflación sigue siendo demasiado alta |

| 13 de julio | Waller | De línea dura | El empleo y la fortaleza económica dan a la Fed margen para nuevas subidas |

| 13 de julio | Daly | De línea dura | Demasiado pronto para decir que hemos declarado la victoria sobre la inflación |

*Miembros votantes en 2023

Contador de discursos del FOMC

| TOTAL | Miembros con derecho a voto | Miembros sin derecho a voto | |

|---|---|---|---|

| De línea dura | 12 | 8 | 4 |

| Equilibrados | 5 | 3 | 2 |

| Moderado | 4 | 2 | 2 |

Este contenido ha sido parcialmente generado por un modelo de IA entrenado en una diversa gama de datos.

¿Cuándo es la reunión de la Fed y cómo podría afectar al EUR/USD?

Está previsto que la Reserva Federal anuncie su decisión sobre la tasa de interés y publique la declaración de política monetaria este miércoles 26 de julio a las 18:00 GMT. A continuación tendrá lugar la rueda de prensa posterior a la reunión del FOMC a las 18:30 GMT. Los inversores esperan que la Fed eleve la tasa de política monetaria en 25 puntos básicos, pero se mantienen escépticos sobre aumentos adicionales de tasas más adelante en el año.

La inflación en EE.UU., medida por la variación del Índice de Precios al Consumidor (IPC), descendió al 3% anual en junio, desde el 4% de mayo, según informó a principios de mes la Oficina de Estadísticas Laborales de EE.UU. (BLS). La inflación del IPC subyacente, que excluye la volatilidad de los precios de los alimentos y la energía, bajó al 4.8% desde el 5.3% en el mismo periodo. En términos mensuales, tanto el IPC como el IPC subyacente subieron un 0.2%, pero estas cifras no alcanzaron las estimaciones de los analistas.

Tras unas cifras del IPC más suaves de lo esperado, los mercados redujeron las expectativas de línea dura de la Fed y la probabilidad de dos subidas más de tipos este año, según la herramienta FedWatch de CME Group, cayó al 20% desde casi el 40% antes del informe de inflación de junio.

El Índice del Dólar DXY, que sigue la evolución del dólar frente a una cesta de seis divisas principales, se vio sometido a una fuerte presión bajista y perdió casi un 3% en las dos primeras semanas de julio. El índice DXY, apoyado por las cifras de solicitudes iniciales de subsidio de desempleo y los índices PMI, logró recuperarse antes de la reunión de política monetaria del Comité Federal de Mercado Abierto (FOMC).

Dado que la subida de 25 puntos básicos ya está descontada, cualquier indicio sobre futuras decisiones en materia de tasas podría impulsar la valoración del Dólar. En caso de que la declaración de política monetaria reitere la voluntad de los responsables políticos de volver a subir las tasas antes de fin de año, el Dólar podría fortalecerse aún más. Por otro lado, el reconocimiento de la moderación de la inflación y el empeoramiento de las perspectivas de crecimiento podría interpretarse como una actitud moderada y tener el efecto contrario sobre las divisas.

Previendo la posible reacción del mercado a las decisiones de la Fed, "la caída de la inflación y las preocupaciones sobre el crecimiento mundial dejan una estrecha probabilidad de que Powell señale que el listón está ahora alto para nuevos aumentos", dice el analista de FXStreet Yohay Elam y continúa:

"Seguiría dependiendo de los datos, pero con la carga de la prueba trasladándose a los halcones". En tal escenario, el Dólar retrocedería bruscamente, mientras que el Oro y los mercados bursátiles se irían de fiesta. Cualquier resaca tendría que esperar".

Eren Sengezer, analista jefe de la sesión europea en FXStreet, comparte sus perspectivas para el EUR/USD de cara a la importantísima reunión de la Fed:

"La confirmación de una subida más de 25 puntos básicos tras la subida de tipos de julio podría obligar al EUR/USD a mantenerse a la baja. Especialmente después de que los datos de Alemania y la Eurozona pusieran de relieve la pérdida de impulso de la economía europea, reavivando las preocupaciones sobre una recesión, lo que podría poner al Banco Central Europeo (BCE) en una situación difícil con respecto a un mayor endurecimiento de la política monetaria. Un tono neutral/moderado de la Fed podría perjudicar al Dólar y ayudar al EUR/USD a subir, pero podría ser difícil que se produjera una tendencia alcista prolongada antes de que los inversores vean lo que el BCE tiene que decir el jueves".

Eren también esboza la evolución técnica a corto plazo del par:

"El EUR/USD se enfrenta a un soporte provisional en 1.1000 (nivel psicológico) antes de 1.0950 (línea de tendencia ascendente que viene de principios de junio). En caso de que el par cierre por debajo de este último nivel, 1.0900 (media móvil simple (SMA) de 50 días, SMA de 100 días) podría ponerse a prueba a continuación."

"Al alza, 1.1100 (nivel estático, nivel psicológico) se alinea como primera resistencia antes de 1.1200 (nivel psicológico) y 1.1275 (máximo multianual establecido el 18 de julio). También vale la pena mencionar que el indicador de Fuerza Relativa (RSI) en el gráfico diario disminuyó a 50, lo que sugiere que el par completó la corrección a la baja antes de decidir el próximo movimiento direccional."

Preguntas frecuentes sobre la Fed

¿Qué hace la Reserva Federal y cómo afecta al dólar?

La política monetaria de Estados Unidos está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2%, la Fed sube las tasas de interés, aumentando los costes de los préstamos en toda la economía. El resultado es un Dólar más fuerte, ya que hace de Estados Unidos un lugar más atractivo para los inversores internacionales. Cuando la Inflación cae por debajo del 2% o la Tasa de Desempleo es demasiado alta, la Fed puede bajar las tasas de interés para fomentar el endeudamiento, lo que pesa sobre el Dólar..

¿Con qué frecuencia celebra la Fed reuniones de política monetaria?

La Reserva Federal (Fed) celebra ocho reuniones de política monetaria al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria.

Al FOMC asisten doce funcionarios de la Fed: los siete miembros de la Junta de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los Bancos de la Reserva regionales restantes, que ejercen sus cargos durante un año de forma rotatoria..

¿Qué es el Quantitative Easing (QE) y cómo afecta al USD?

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

¿Qué es el Quantitative Tightening (QT) y cómo afecta al Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El precio del oro sube con rapidez, ya que los inversores parecen tener claro que no se puede descartar una pequeña subida de tipos de interés por parte de la Fed.

- El Índice del Dólar está bajo presión, ya que la subida de tasas de la Fed en julio podría ser la última en la actual racha de endurecimiento.

- El jueves se publicarán las cifras del PIB estadounidense, lo que mantendrá a las divisas en movimiento.

El precio del Oro (XAU/USD) intenta salir del atolladero mientras los inversores digieren el hecho de que la Reserva Federal (Fed) subirá los tipos de interés en 25 puntos básicos (pb) hasta la horquilla del 5.25%5-5.50%. El metal precioso cobra fuerza mientras los participantes del mercado esperan que la subida de tasas de julio sea la última de este año, lo que llevaría a la Fed a hacer una pausa más prolongada en el ciclo de subidas de tipos.

La disminución de los temores a una recesión mundial, la confianza del consumidor en Estados Unidos y las expectativas de que la Fed anuncie una subida de los tipos de interés han ejercido presión sobre el Índice del Dólar (DXY). El Índice retrocede, ya que los inversores prevén que el presidente de la Fed, Jerome Powell, no se mostrará muy firme con respecto a la inflación. Tras la decisión política de la Fed del miércoles, el jueves se publicarán las cifras del PIB estadounidense del segundo trimestre, lo que mantendrá en vilo a los inversores.

Resumen diario de movimientos en los mercados: El precio del Oro gira a la baja a la espera de la política de la Fed

- El precio del Oro sale de una oscilación realizada en torno a los 1.960,00$ antes de la decisión de política monetaria de la Reserva Federal.

- Prácticamente, se espera una subida de tipos de interés de 25 puntos básicos (pb), lo que llevaría los tipos al 5.25%-5.50%, pero la relajación de las presiones inflacionistas está sembrando dudas sobre la orientación de la política de tasas de interés de septiembre.

- Si los participantes del mercado siguen el último comentario de Jerome Powell, una subida más de tasas de interés es apropiada después de la política monetaria de julio.

- Según la herramienta Fedwatch de CME Group, las tasas de interés alcanzarán un máximo en torno al 5.25%-5.50% y se mantendrán estables a finales de año.

- No se espera que la Fed discuta recortes de tipos para este año, ya que su principal prioridad es reducir la inflación al 2% de forma constante.

- El Índice de Precios al Consumo general se ha desacelerado hasta el 3.0% y la inflación subyacente ha caído por debajo del 4.8% a pesar de que el mercado laboral sigue tenso, lo que transmite resistencia a la economía estadounidense.

- Persiste el temor a una recuperación de la inflación en EE.UU., ya que las empresas contratan constantemente a nuevos talentos y ofrecen salarios más altos para compensar la escasez de mano de obra.

- El gasto del consumidor también aumenta constantemente debido al incremento de la renta disponible, lo que mantiene la inflación subyacente obstinadamente elevada.

- Además de la resistencia de la economía, la confianza del consumidor estadounidense se situó en 117.0 puntos en julio, el nivel más alto en dos años, en un contexto de optimismo en el mercado laboral y relajación de las presiones sobre los precios.

- El Índice del Dólar se ha visto presionado por el hecho de que el Fondo Monetario Internacional (FMI) haya aumentado las previsiones de crecimiento mundial para 2023 hasta el 3%, 20 puntos básicos más que en su última previsión de abril.

- La revisión al alza de las previsiones ha reducido el temor a una recesión mundial y está pesando sobre los activos refugio.

- En cuanto a Estados Unidos, una encuesta de la National Association for Business Economics survey (NABE) mostró que el 71% de los encuestados anticipaba un 50% o menos de posibilidades de recesión.

- Tras la decisión de la Fed sobre los tipos de interés, los inversores se centrarán probablemente en los datos del Producto Interior Bruto (PIB) del segundo trimestre y en los pedidos de bienes duraderos de junio, que se publicarán el jueves a las 12:30 GMT.

- Se espera que la economía estadounidense haya crecido a una tasa anualizada del 1.8% en el segundo trimestre, n menos que el crecimiento del 2.0% registrado en el primer trimestre. Se estima que los pedidos de bienes duraderos se expandieron a un ritmo más lento del 1.0% en comparación con el 1.8% del mes anterior.

Análisis Técnico: El precio del Oro encuentra resistencia por encima de los 1.970$

El precio del Oro cobra fuerza para una ruptura por encima de la resistencia inmediata de 1.970,00$ ya que los inversores han digerido una política de tasas de interés de la Fed. El metal precioso se ha movido en un amplio rango entre 1.953$ y 1.968$ durante las tres últimas sesiones, en medio de la incertidumbre sobre las directrices de la Fed para el resto del año.

Un cruce alcista, representado por las medias móviles exponenciales (EMA) de 20 y 50 días en 1.951,00$, indica una mayor fortaleza de la tendencia alcista.

- Se espera que el GBP/JPY registre más caídas por debajo de 181.00, ya que el Banco de Japón podría modificar su política ultra moderada de tasas de interés.

- El FMI afirmó el martes que el Banco de Japón debería tratar de alejarse de la política monetaria de apoyo.

- Una encuesta de Reuters mostró que las tasas de interés en la economía del Reino Unido alcanzarían un máximo en torno al 5.75%.

Se espera que el par GBP/JPY se enfrente a más ventas y que continúe su movimiento bajista por debajo del soporte inmediato de 181.00 en la sesión europea. El cruce se enfrenta a presiones, ya que los participantes del mercado se han vuelto mixtos sobre la política monetaria del Banco de Japón, que se anunciará el 28 de julio.

Los salarios en Japón están subiendo tras un cambio en el comportamiento corporativo, que también ha modificado la situación de deflación pertinaz. El aumento de los ingresos disponibles de los hogares ha mejorado la demanda global y el soporte para mantener la inflación estable por encima del 2%. Por ello, los inversores esperan que el BOJ modifique esta vez su política ultra moderada de tasas de interés.

El Fondo Monetario Internacional (FMI) declaró el martes que el Banco de Japón debería alejarse de la política monetaria de apoyo.

Aparte de la política del BOJ, también se prestará atención a las orientaciones sobre la inflación. Mientras tanto, el gobierno japonés ha dado a conocer sus perspectivas sobre la inflación del país, señalando que se prevé que la inflación se mantenga en torno al 0.7% a largo plazo. "Se prevé que los salarios aumenten un 2.5% en el año fiscal 24, tras un salto del 2.6% en el año fiscal 23", declaró el gobierno.

La libra esterlina no encuentra apoyo a pesar de las expectativas de una decisión de tipos de interés agresiva por parte del Banco de Inglaterra (BoE), que se anunciará el 3 de agosto. La inflación de la economía del Reino Unido es la más alta en comparación con las economías del G7, lo que asegura que se avecinan más subidas de tipos de interés por parte del BoE.

Una encuesta de Reuters mostró que las tasas de interés en la economía del Reino Unido alcanzarían su punto máximo en torno al 5.75%, lo que indica que aún se favorecen tres pequeñas subidas más de las tasas de interés. Valdría la pena observar si el Primer Ministro del Reino Unido, Rishi Sunak, cumpliría su promesa de reducir la inflación a la mitad, hasta el 5%.

- El EUR/JPY extiende la caída correctiva semanal hasta la zona de 155.00.

- El siguiente objetivo a la baja son los mínimos mensuales cerca de 153.30.

El EUR/JPY ha caído por tercera sesión consecutiva hasta alcanzar mínimos de varios días cerca de la zona de 155.00 el miércoles.

Parece que se avecinan nuevas correcciones y el cruce podría desafiar los mínimos de julio cerca de 153.30 (12 de julio) antes de la SMA provisional de 55 días, hoy en 153.08.

De momento, las perspectivas positivas a largo plazo para el cruce parecen favorables mientras se mantenga por encima de la SMA de 200 días, hoy en 146.36.

Gráfico diario del EUR/JPY

- El euro supera el nivel de 1,1080 frente al dólar en la jornada de la Fed.

- Las bolsas europeas siguen a la defensiva el miércoles.

- El EUR/USD apunta a la barrera de los 1,1100 a muy corto plazo.

- La confianza del consumidor en Francia se mantuvo estable en 85 en julio.

- La reunión del Comité Federal de Mercado Abierto (FOMC) será el centro de atención más adelante en la sesión.

El Euro (EUR) logra recuperar terreno frente al Dólar estadounidense (USD) e impulsa al par EUR/USD a recuperar la zona de 1.1080 tras hacer suelo en los mínimos de dos semanas del martes, en torno a 1.1020.

El par gana impulso y deja atrás la reciente tendencia bajista de varias sesiones, con el objetivo de alcanzar la barrera clave de 1.1100 a muy corto plazo, en un contexto de renovada presión vendedora del USD y de comportamiento mixto de los rendimientos a ambos lados del Atlántico.

El acontecimiento más importante de la sesión es la subida de los tipos de interés de 25 puntos básicos (pb) anunciada por la Reserva Federal (Fed). Sin embargo, la posterior rueda de prensa del presidente Jerome Powell cobró importancia en medio de las crecientes especulaciones de que la Fed podría poner fin a su campaña de endurecimiento antes de lo previsto. Esta especulación parece apuntalada por las presiones desinflacionistas en EE. UU. y algunos indicios de enfriamiento en el mercado laboral.

Mientras tanto, los inversores siguen de cerca al Banco Central Europeo (BCE), con la expectativa de otro cuarto de punto porcentual de subida de tipos de interés.

En cuanto al enfoque de la política monetaria, la Fed parece acercarse al final de su ciclo de subidas de tipos, lo que sugiere una posible pausa o ralentización en el futuro. Por otra parte, algunos funcionarios del BCE han expresado recientemente opiniones menos halagüeñas sobre la probabilidad de nuevas subidas de tipos después del verano.

Al alza, el siguiente obstáculo aparece en el máximo de 2023 en 1.1275 alcanzado el 18 de julio. Una vez superado este nivel, no hay niveles de resistencia significativos hasta el máximo de 2022 en 1.1495 registrado el 10 de febrero.

La visión constructiva sobre el EUR/USD se mantendrá mientras el par cotice por encima de la SMA de 200 días.

- El DXY sigue perdiendo impulso y se acerca a 101.00.

- Se prevé que la Fed suba las tasas 25 puntos básicos más tarde el miércoles.

- La atención de los mercados sigue puesta en los próximos comentarios de Powell.

El Dólar, en términos del Índice del USD (DXY), se mantiene ofrecido y comercia cerca de la región de 101.00 el miércoles.

DXY centrado en la Fed

El DXY parece ofrecido e inicialmente se suma al retroceso del martes desde los máximos en la banda de 101.60/65 en medio de la alternancia de tendencias de apetito por el riesgo y la ausencia de una dirección clara en los rendimientos de EE.UU. en toda la curva.

Mientras tanto, los participantes del mercado mantienen la cautela ante la inminente reunión del FOMC, en la que se prevé una subida de tipos de interés de 25 puntos básicos. Sin embargo, se espera que los inversores sigan de cerca la conferencia de prensa del jefe Powell, así como cualquier indicio sobre los posibles próximos pasos de la Fed en lo que respecta a la continuación (o no) de su campaña de endurecimiento.

Aparte del evento del FOMC, en el calendario estadounidense se publicarán las habituales solicitudes semanales de hipotecas MBA y las ventas de viviendas nuevas del mes de junio.

Qué esperar en torno al USD

La recuperación del índice parece haberse topado con un obstáculo inicial en torno a 101.60 (25 de julio) en medio de las crecientes expectativas previas a la decisión del FOMC sobre las tasas de interés que tendrá lugar más adelante en la sesión del miércoles.

Hasta ahora, se prevé que la Fed aumente el rango objetivo de los fondos federales (FFTR) en otros 25 puntos básicos más adelante en la sesión, en línea con las opiniones del Comité observadas en la reunión de junio, así como los comentarios de los responsables de la fijación de tasas de la Fed en las últimas semanas.

Sin embargo, las persistentes presiones desinflacionistas observadas en los últimos meses, además de cierto enfriamiento del mercado laboral, podrían abrir la puerta a la probabilidad de que la subida de tasas de julio sea la última del actual ciclo de subidas.

Niveles técnicos

Ahora, el índice pierde un 0.10% en 101.21 y se enfrenta a una contención inmediata en 100,00 (nivel psicológico) antes de 99.57 (mínimo del 13 de julio) y luego 97.68 (mínimo semanal del 30 de marzo). En el lado opuesto, la ruptura de 101.64 (máximo semanal del 25 de julio) abriría la puerta a 102.60 (SMA de 55 días) y, por último, a 103.54 (máximo semanal del 30 de junio).

- La Libra esterlina amplía su recuperación, mientras el ánimo de los mercados se torna alegre.

- El aumento de las tasas de interés por parte del Banco de Inglaterra elevará la presión sobre el crecimiento económico del Reino Unido.

- Los compradores de primera vivienda en el Reino Unido posponen la demanda, ya que el sector inmobiliario se enfrenta a vientos en contra por la subida de las tasas de endeudamiento.