- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Los participantes del mercado digieren los PMI a la espera de las reuniones de la Fed y del BCE. Durante la sesión asiática no se publicarán datos relevantes. Más tarde, se publicará la encuesta IFO alemana, seguida de los datos sobre la vivienda en Estados Unidos.

Esto es lo que debe saber el martes 25 de julio:

Valores estadounidenses al alza a pesar de unos PMI más débiles. El mercado espera subidas de tipos por parte de la Reserva Federal (Fed) y el Banco Central Europeo (BCE) esta semana, pero confía en que marque el final del ciclo de endurecimiento. El Dow Jones ganó un 0.52% y el Nasdaq subió un 0.19%. Microsoft y Alphabet informarán de sus ganancias el martes. En Estados Unidos se publicarán el martes la Confianza del consumidor CB y el índice de precios de la Vivienda Case-Shiller.

Los rendimientos del Tesoro estadounidense alcanzaron su nivel más alto en dos semanas antes de la reunión de la Fed, lo que supuso un soporte para el Dólar. El DXY subió por cuarto día consecutivo y cerró en 103.40, su nivel más alto desde el 12 de julio.

- EE,UU: El PMI manufacturero de S&P mejora hasta 49, el PMI de servicios desciende hasta 52.4 en julio

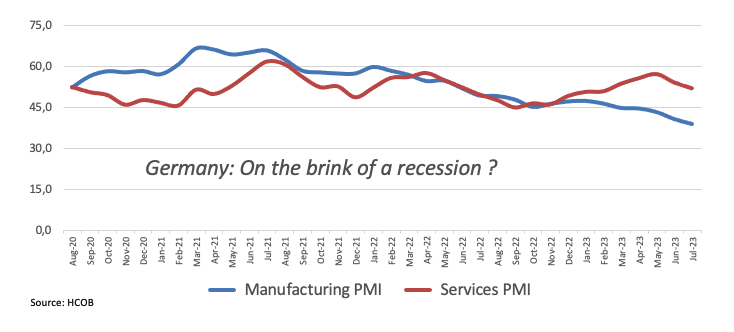

El par EUR/USD reanudó su corrección bajista y cayó hasta 1.1060, alcanzando el nivel más bajo en 12 días. Los datos del PMI de la Eurozona mostraron que los riesgos de recesión se están intensificando en la región. El martes se publicará la encuesta IFO alemana. El jueves, se espera que el Banco Central Europeo (BCE) suba sus tipos de interés oficiales en 25 puntos básicos.

Analistas de Nomura:

Los PMI de julio sugieren que la actividad económica es débil en general en toda la zona euro. El PMI de manufactura cayó aún más en territorio de contracción. Sin embargo, aunque estas noticias son moderadas para el BCE, los miembros más moderados probablemente se centrarán en los datos de precios del sector servicios, que sugieren que la inflación podría estar estableciéndose en un nivel permanentemente más alto.

El GBP/USD cayó por séptimo día consecutivo y terminó modestamente por encima de 1.2800, pero por debajo de la media móvil simple (SMA) de 20 días por primera vez en un mes. En el Reino Unido también se publicaron los PMI de julio, que siguen rebajando las expectativas de endurecimiento del Banco de Inglaterra. Aún así, se espera una subida de tasas en agosto, pero las probabilidades de un aumento de 50 puntos básicos se han reducido.

El USD/JPY terminó plano en torno a 141.50 tras recuperarse durante la sesión americana, impulsado por el aumento de los rendimientos del Tesoro estadounidense. Se espera que el Banco de Japón mantenga el viernes su política monetaria sin cambios; sin embargo, algunos informes apuntan a que aumentará sus previsiones de inflación.

El par AUD/USD rebotó desde la SMA de 20 días y cotizó ligeramente al alza en torno a 0.6735. El par sigue manteniendo un tono bajista, pero ofreció signos de estabilización apoyado por el apetito por el riesgo y las esperanzas de estímulo chino. El miércoles, Australia informará sobre la inflación.

El par NZD/USD subió tras siete jornadas consecutivas de caídas, pero no logró mantenerse por encima de 0.6200. El Kiwi obtuvo mejores resultados; sin embargo, el par sigue enfrentándose a la presión bajista y se mantiene por debajo de la SMA de 20 días.

El USD/CAD perdió más de 50 pips, cayendo por debajo de 1,3200, favorecido por la subida de los precios del petróleo. Los precios del petróleo crudo subieron más de un 2%, con el WTI alcanzando el nivel más alto desde mediados de abril por encima de los 79.00$.

El Oro se desplomó en medio de unos rendimientos más altos, cayendo hacia la zona de 1.950$, mientras que la Plata perdió más de un 1%, rompiendo por debajo de 24.50$.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

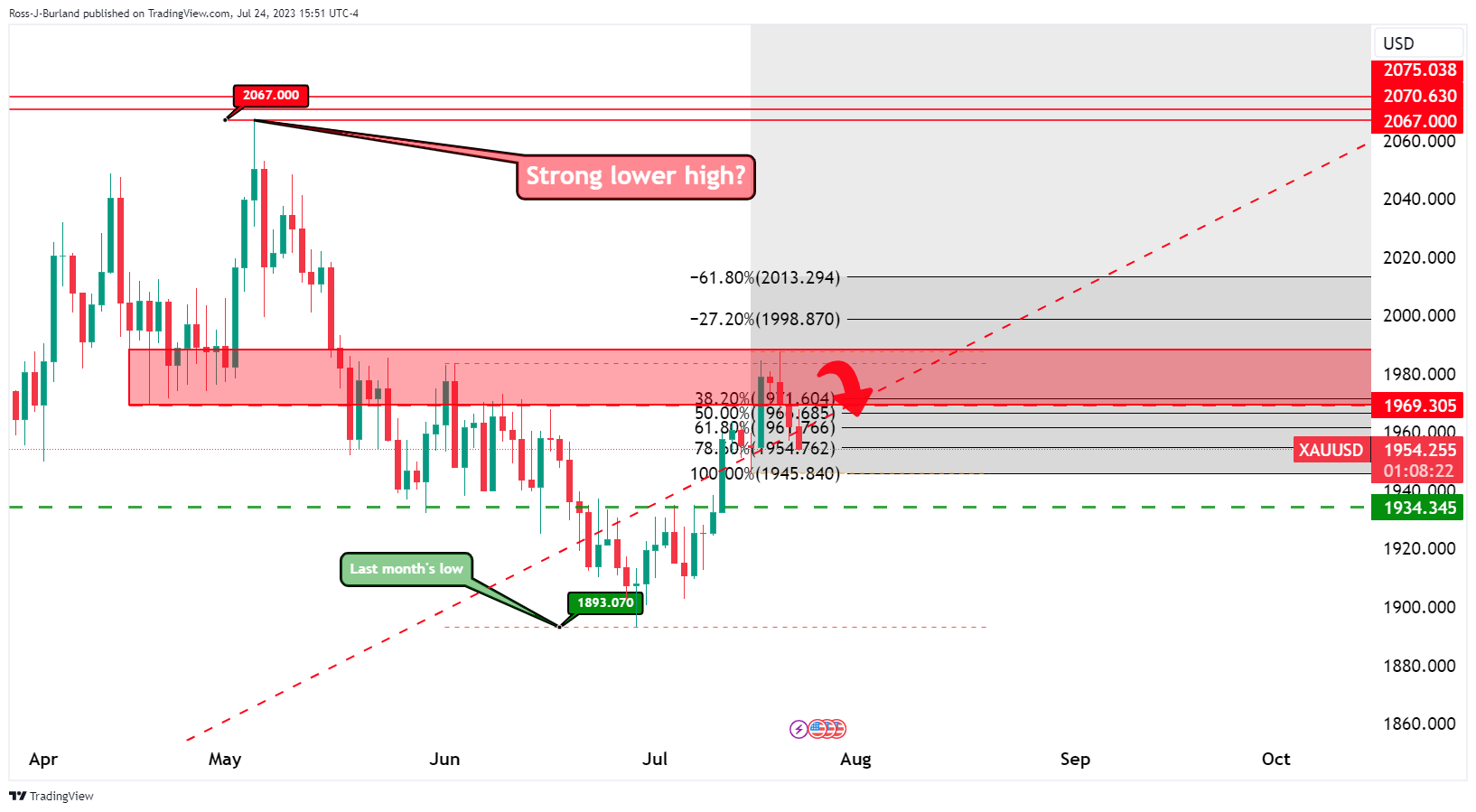

- El precio del oro está presionado y busca una zona de soporte clave.

- Los bajistas del Oro buscarán la ruptura de los 1.945$.

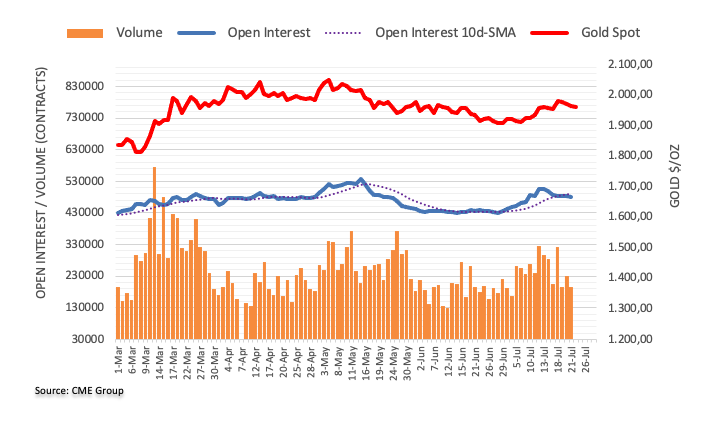

El precio del Oro se vio presionado al inicio de la semana tras una compresión inicial de posiciones cortas en la apertura. En el momento de escribir estas líneas, el oro cotiza en 1.954$, con una caída del 0.4%, tras pasar de un máximo de 1.967,90$ a un mínimo de 1.953,47$. La atención sigue centrada en la reunión del Comité Federal de Mercado Abierto de esta semana y los datos más débiles de EE.UU. sugieren que el ciclo de endurecimiento podría terminar esta semana.

En cuanto a los datos, el índice PMI compuesto de julio bajó hasta 52.0 frente a 53.2, la actividad de servicios cayó 2 puntos hasta 52.4 pero la manufactura subió 2.7 puntos hasta 49.0. Dentro del índice compuesto, los nuevos pedidos cayeron 1.6 puntos, hasta 51.9 puntos.

El índice de entrada de nuevos negocios en el sector servicios cayó 3.0 puntos, hasta 52.5 puntos. Las entradas de pedidos en el sector manufacturero subieron con fuerza, 5.8 puntos hasta 48.5, pero siguen en terreno contractivo. El empleo se mantuvo por encima de 50.0, señal de que la contratación continúa, aunque a un ritmo más lento. El empleo en la manufactura subió 0.4 puntos, hasta 52.8, pero el de los servicios cayó 0.4 puntos, hasta 51.0. Creemos que los datos son coherentes con una pausa en las subidas de tasas por parte del FOMC tras el aumento de 25 puntos básicos de esta semana", explicaron los analistas de ANZ Bank. De hecho, el mercado estará pendiente de que el presidente de la Fed, Jerome Powell, confirme tal sentimiento cuando hable tras la reunión.

Los rendimientos del Tesoro subieron, bajista para el oro ya que no ofrece ningún interés. El bono estadounidense a dos años opera por última última vez en 4.911%, 5.2 puntos básicos más, mientras que el rendimiento del bono a diez años subió 1.4 puntos básicos, hasta el 3.855%. Mientras tanto, el Dólar sigue beneficiándose de las crecientes divergencias. Estas divergencias se observan primero en las perspectivas económicas y luego se extienden a las políticas monetarias. El Dólar parece ser la camisa más limpia del cesto de la ropa sucia si se comparan los datos estadounidenses con los mundiales, en los que muchas economías están entrando en recesión.

Gráfico semanal del Oro

Gráfico diario del Oro

Gráfico de 4 horas

1.945$ se considera una zona de soporte clave y la línea en la arena hasta el FOMC.

- El USD/CHF podría cambiar a un sesgo neutral si recupera el mínimo diario del 4 de mayo en 0.8819, que converge con el nivel de retroceso de Fibonacci del 61.8%.

- La resistencia más allá de este punto se encuentra en la confluencia de la EMA de 50 días y el 78.6% del nivel Fibonacci en 0.8875/0.8900, seguido de 0.9000.

- El camino de menor resistencia del USD/CHF sigue siendo a la baja, con el retroceso del 23.6% Fibonacci en 0.8659 marcando el nivel a batir por los vendedores.

El USD/CHF rebota desde los mínimos del viernes pasado en 0.8640 y sube gracias a la fortaleza del Dólar estadounidense (USD), en medio del apetito de riesgo, ya que Wall Street registra sólidas ganancias. El USD/CHF comercia en 0.8683, ganando un 0.31%, luego de tocar mínimos en 0.8637.

Análisis del precio del USD/CHF: Perspectivas técnicas

El par USD/CHF aún no se ha tornado neutral, a pesar de que recuperó algo de terreno durante los últimos tres días de comercio, con una ganancia del 1.50%. Hay que decir que el USD/CHF podría cambiar su sesgo a neutral si recupera el mínimo diario del 4 de mayo en 0.8819, confluencia con el retroceso del 61.8% del nivel Fibonacci.

Si se rompe ese nivel máximo, la siguiente resistencia surgiría en la siguiente confluencia de la EMA de 50 días y el 78.6% del nivel Fibonacci en la zona de 0.8875/0.8900, seguido de 0.9000.

Sin embargo, el camino de menor resistencia del USD/CHF es a la baja y reanudará su tendencia bajista una vez que los vendedores arrastren los precios por debajo del retroceso del 23.6% de Fibonacci en 0.8659. Si se debilita aún más, el USD/CHF podría extender sus pérdidas más allá de 0.8600, seguido por el mínimo del año de 0.8554.

Desde el punto de vista de los osciladores, el índice de fuerza relativa (RSI), apuntando al alza, sugiere que la corrección alcista del USD/CHF podría continuar, pero como se mantiene en territorio bajista, una vez que se vuelva plano, podría allanar el camino para una reversión. Por el contrario, la tasa de cambio de tres días (RoC) muestra la entrada de compradores en el mercado. Dicho esto, las señales mixtas podrían impedir que los operadores del USD /CHF abran nuevas posiciones antes de la reunión del FOMC.

Acción del precio del USD/CHF - Gráfico diario

- El EUR/JPY recortó la mayor parte de las ganancias del viernes, cayendo hacia la zona de 156.40 (SMA de 20 días).

- Las encuestas europeas resultaron inferiores a lo esperado, mientras que Japón informó de cifras sólidas.

Durante la sesión del lunes, el par EUR/JPY cotizó a la baja tras los débiles datos del PMI de la Eurozona, y los rendimientos alemanes disminuyeron antes de la decisión del Banco Central Europeo (BCE) del jueves. Por otro lado, en Japón se informaron datos alentadores que hicieron ganar tracción al Yen.

Los PMI de servicios publicados por S&P Global y el Banco Comercial de Hamburgo (HCOB) mostraron debilidad en los principales sectores de manufactura y servicios de la Eurozona, ya que todos se situaron por debajo de las expectativas en julio. Los PMI de servicios de Francia y Alemania cayeron a 52 y 47.4, mientras que el índice de la manufactura descendió a 44.5 y 38.8, respectivamente, decepcionando las expectativas. Por su parte, el PMI de la Eurozona cayó a 42.7 y el índice de servicios a 51.1, también por debajo de lo esperado.

De cara a la reunión del jueves, han caído las expectativas de endurecimiento del Banco Central Europeo (BCE). Esta semana se prevé una subida de 25 puntos básicos, pero según la herramienta de tipos de interés mundiales (WIRP), las probabilidades de subidas similares en septiembre, octubre y diciembre cayeron al 55%, 70% y 75%, respectivamente. En consecuencia, los rendimientos alemanes siguieron bajando. El rendimiento a 2 años cayó hasta el 3.18%, mientras que los rendimientos a 5 y 10 años cayeron hasta el 2.51% y el 2.36%, respectivamente, registrando los tres descensos superiores al 2% en el día, lo que hace que el euro tenga dificultades para encontrar demanda en los mercados de divisas.

Por otra parte, los PMI japoneses de julio mostraron que la economía resiste, en contraste con la recesión económica que se observa en la región. El PMI de servicios bancarios de Jibun, publicado por Markit Economics, se mantuvo estable en 52.1 puntos, mientras que el índice de manufacturas cayó ligeramente hasta 49.4 puntos. En cuanto a la decisión del Banco de Japón (BOJ) del viernes, los mercados esperan que mantenga su política moderada y eleve su previsión de inflación subyacente para el año fiscal 23 al 2.5%. Según varios analistas, es probable que la política de la curva de control de rendimiento (CCR) se ponga a examen en octubre y que se levante en 2024.

Niveles del EUR/JPY a vigilar

El análisis gráfico diario indica una tendencia neutral a bajista a corto plazo. El índice de fuerza relativa (RSI) cotiza en territorio positivo, pero su pronunciada pendiente negativa sugiere un debilitamiento de la fuerza alcista y una posible reversión bajista. El histograma de divergencia de donvergencia de media móvil (MACD) muestra barras rojas, señal de una tendencia bajista, pero su desvanecimiento gradual sugiere una disminución de la presión bajista. Esto podría abrir la posibilidad de una consolidación a corto plazo o de un pequeño retroceso alcista.

Niveles de resistencia: 157.00, 157.50, 158.00.

Nivel de soporte: 156.40 (SMA de 20 días), 156.00, 155.50.

EUR/JPY Gráfico diario

-638258231684304915.png)

- La ralentización de la actividad empresarial en EE.UU. y las sombrías perspectivas económicas del Reino Unido empujan al GBP/USD a una caída de siete días.

- El PMI británico muestra la mayor caída intermensual en 11 meses, señal de un posible debilitamiento del gasto post-pandémico.

- Aumenta la expectación en los mercados ante la decisión de la Reserva Federal y la conferencia de prensa de Powell, y la trayectoria de la GBP/USD depende del resultado.

El GBP/USD amplía su tendencia bajista a siete días consecutivos en medio de datos económicos mixtos procedentes de Estados Unidos, mientras que un mayor deterioro de la economía del Reino Unido dibuja un panorama sombrío en un momento en que el Banco de Inglaterra (BoE) lucha por frenar la elevada inflación. En el momento de escribir estas líneas, el par GBP/USD se negocia en 1.2831 tras alcanzar un máximo de 1.2883, con una caída del 0.16%.

La lucha del Banco de Inglaterra contra la inflación se intensifica ante el deterioro de la economía británica

La actividad empresarial en EE.UU. se ralentizó, según revelaron las lecturas mixtas de S&P Global. Como muestra el PMI manufacturero, la actividad se situó en 49, por encima del 46.3 de junio, así como de las estimaciones, pero se mantuvo en territorio recesivo. El PMI de servicios se aferró a territorio expansivo en 52.4, por debajo de las estimaciones, y del mes anterior en 54.4, arrastrando la cifra compuesta a 52 en julio, desde 53.2 en junio, cayendo a mínimos de cinco meses.

Esto pesó sobre el par GBP/USD, que comenzó a caer durante la sesión europea, con el PMI del Reino Unido mostrando una caída preliminar a 50,7 desde 52,8 en junio, la mayor caída intermensual en 11 meses, según informó Reuters.

"El aumento de los costes de la vida y de los tipos de interés parece estar afectando cada vez más a los hogares, frenando el rebote del gasto en actividades de ocio tras la pandemia", declaró Chris Williamson, economista jefe de S&P Global, que elabora los datos.

A finales de la semana, la Fed comunicaría su decisión sobre los tipos de interés, y los Mercados estiman un aumento de 25 puntos básicos en la tasa de los fondos federales (FFR) hasta el 5.25-5.50%. Sin embargo, la conferencia de prensa del presidente de la Fed, Jerome Powell, está en el punto de mira porque el mercado de swaps no prevé otra subida de la Fed. Los comentarios moderados de Powell podrían hacer tambalearse al GBP/USD, que extendería sus pérdidas hacia la zona de 1.2700, mientras que los comentarios moderados podrían elevar el par hacia 1.2900 o más allá.

Análisis del precio del GBP/USD: Perspectiva técnica

El par GBP/USD prolonga su tendencia bajista, pasando por debajo del 61.8% de Fibonacci en 1.2851, lo que podría abrir la puerta a nuevas pérdidas más allá de 1.2800. Cabe destacar que la GBP/USD cayó por debajo de la media móvil exponencial (EMA) de 20 días en 1.2862, lo que agravó la caída por debajo de 1.2800, pero los precios se recuperaron desde ese nivel hacia 1.2830. No obstante, si el par GBP/USD rompe el suelo de 1.2800, el siguiente soporte surgiría en el nivel de Fibonacci del 78.6% en 1.2773 antes de extenderse para proteger la EMA de 50 días en 1.2717. Por el contrario, si el par GBP/USD se mantiene a flote en 1.2800, podría abrir la puerta a recuperar la EMA de 20 días, seguida de 1.2900.

- El par XAG/USD cayó por tercer día consecutivo por debajo de 24.50$, cruce alcista entre las SMA de 20 y 100 días.

- Los rendimientos alemanes y británicos cayeron tras la debilidad de los PMI locales, mientras que los estadounidenses subieron modestamente.

- Todas las miradas puestas en las decisiones de la Fed, el BCE y el BOJ esta semana.

Al comienzo de la semana, el precio de la Plata XAG/USD perdió terreno, ya que la recuperación del Dólar hizo que el metal gris tuviera dificultades para encontrar demanda. Lo más destacado de la sesión fueron los índices PMI estadounidenses y europeos, antes de que la atención se centrara en las principales decisiones de política monetaria de los bancos centrales esta semana.

Los índices PMI manufacturero y de servicios de Alemania y Gran Bretaña se situaron por debajo de las previsiones, mientras que los índices estadounidenses arrojaron resultados mixtos. El PMI manufacturero de EE.UU. subió a 49 frente a los 46.4 previstos y los 46.3 anteriores, mientras que el índice de servicios cayó a 52.4, por debajo de los 54 previstos y del último dato de 54.5.

Como reacción, el Índice del Dólar estadounidense (DXY) cotiza con ganancias por encima de 101.00, mientras que los rendimientos estadounidenses registran escasos movimientos. El rendimiento a 2 años sube al 4.85%, mientras que los rendimientos a 5 y 10 años se sitúan en el 4.12% y el 3.85%, con ligeras subidas. Para la decisión del miércoles de la Reserva Federal (Fed), los mercados esperan un anuncio de 25 puntos básicos, pero siguen apostando por escasas probabilidades de otra subida más allá de julio. En ese sentido, la declaración de política monetaria seguida de la conferencia de prensa del presidente Powell se seguirán de cerca en busca de pistas sobre la orientación futura.

En cuanto a la decisión del jueves del Banco Central Europeo (BCE), los mercados esperan una subida de 25 puntos básicos, mientras que el viernes, los inversores ven al Banco de Japón (BoJ) manteniendo su postura moderada.

Niveles del XAG/USD a vigilar

Según el gráfico diario, las perspectivas técnicas para el XAG/USD son bajistas a corto plazo, ya que los indicadores sufrieron un fuerte revés en las sesiones anteriores. Sin embargo, los operadores deberían prestar atención a los movimientos de las medias móviles simples (SMA) de 20 y 100 días, ya que están a punto de realizar un cruce alcista en la zona de 23.75$, lo que podría proporcionar un soporte vital al metal gris.

Niveles de soporte: 24.15$, 24.00$, 23.75$.

Niveles de resistencia: 24.50$, 25.00$, 25.30$.

XAG/USD Gráfico diario

-638258133063413635.png)

- A pesar de la ausencia de un catalizador, el NZD mantiene su dominio entre las divisas principales impulsado por las expectativas de estímulo económico chino.

- Mientras otras divisas flaquean frente al fortalecimiento del Dólar estadounidense, el NZD continúa su ascenso, lo que apunta a una dinámica inusual en los mercados.

- Los inversores esperan con impaciencia la decisión de la Reserva Federal y la declaración del presidente Jerome Powell, que podría proporcionar una dirección crítica para el NZD/USD.

El Dólar neozelandés (NZD) sigue siendo la moneda más fuerte entre las divisas principales, a pesar de la falta de un catalizador, en medio de especulaciones de nuevos estímulos a la economía de China, mientras que los operadores se preparan para la publicación del miércoles de la decisión de política monetaria de la Reserva Federal de EE.UU.. El par NZD/USD cotiza en 0.6191 tras alcanzar un mínimo diario de 0.6155.

NZD/USD resiste en medio de las especulaciones de estímulos por parte de China y un ánimo mixto en los mercados

Elsentimiento de los mercados es mixto, ya que Wall Street abre con un tono positivo. Al mismo tiempo, las acciones europeas comienzan a recuperarse después de que los datos del PMI manufacturero de la Eurozona (UE) y del Reino Unido, peores de lo esperado, sugieran que una desaceleración económica mundial podría provocar un cambio en las intenciones de endurecimiento de los bancos centrales.

Los datos del PMI Global S&P de EE.UU. mostraron una mejora aceptable en la actividad manufacturero, avanzando de 46.3 a 49, por encima de las estimaciones, mientras que el PMI de servicios cayó a 52.4 desde 54.4 en junio, por debajo de las previsiones de 54. En consecuencia, el índice PMI compuesto cayó a 52 en julio desde los 53.2 de junio. Los datos no lograron impulsar el apetito por el Dólar estadounidense (USD) frente al Dólar neozelandés (NZD), que se mantiene en terreno positivo.

Sin embargo, el Dólar sigue cotizando al alza, como muestra el Índice del dólar estadounidense (DXY), que sigue la evolución del Dólar frente a una cesta de divisas, excepto el NZD, que sube un 0.22%, hasta 101.305, impulsado por el rendimiento de los bonos del Tesoro estadounidense en el tramo corto de la curva.

En el frente neozelandés, una agenda vacía dejó a los operadores a la deriva hacia la dinámica de China y Estados Unidos. En primer lugar, los máximos dirigentes chinos señalaron que se avecinan más estímulos, ya que el país podría incumplir sus previsiones de crecimiento del 5% hasta 2023.

Esto, junto con la decisión de la Fed, marcaría la dirección de los pares. Una subida de 25 puntos básicos es inevitable, y el tono de la declaración y la conferencia de prensa del presidente Jerome Powell es lo más esperado, ya que los inversores estarían atentos a los comentarios de halcón o de moderación, por lo que el par NZD/USD podría tomar cierta dirección.

Análisis del precio del NZD/USD: Perspectiva técnica

Desde un punto de vista técnico, el par NZD/USD se encuentra dentro de un rango, ligeramente inclinado a la baja, ya que cotiza por debajo de la media móvil exponencial (EMA) de 200 días, lo que sugiere que se esperan nuevas caídas. Además, la ruptura por debajo de las EMA de 100 y 50 días, en 0.6202, 0.6200, abrió la puerta hacia 0.6150, seguida de una prueba de 0.6100. Por el contrario, una recuperación por encima de 0.6200 podría abrir la puerta a un giro de 180 grados, que podría desencadenar la decisión de la Fed. Los niveles de resistencia clave se sitúan en 0.6200, 0.6220/30 y, a continuación, en el máximo diario del 16 de junio en 0.6247. Una vez superados estos niveles, el NZD/USD podría desafiar el máximo del 23 de mayo en 0.6302.

- El dólar australiano sube frente al dólar estadounidense el lunes, después de que el sentimiento se tornara positivo en apoyo de las divisas de materias primas.

- Los datos de S&P Global muestran que el PMI compuesto de EE.UU. es más alto - y en territorio de expansión - en comparación con los correlatos australianos.

- La preocupación por el impacto de los tipos de interés en el mercado inmobiliario australiano y el débil crecimiento de China limitan la cotización del AUD.

El Dólar australiano (AUD) se revierte y gana terreno frente al dólar estadounidense (USD) el lunes, después de que el sentimiento se tornara positivo, apoyando a divisas de materias primas como el AUD más que a refugios seguros como el Dólar.

El Dólar australiano recupera las pérdidas sufridas a raíz de los datos de la agencia de calificación S&P Global, que mostraron que los directores de compras de EE.UU. en sectores clave -pero especialmente en la manufactura- tenían unas perspectivas de futuro más optimistas que los de Australia.

El parAUD/USD cotiza en 0.6750 durante la sesión estadounidense.

Noticias sobre el Dólar australiano y movimientos en los mercados

- El Dólar australiano avanza impulsado por el sentimiento positivo de los mercados, que favorece la toma de riesgos. El índice Dow Jones de Industrias (DJIA) subió más de un 0.5%, el S&P 500 una cifra similar y el Nasdaq aproximadamente un 0.25% durante la sesión estadounidense, lo que refleja el ánimo positivo de los mercados. En comparación, el Dólar estadounidense sufre debido a su condición de valor refugio.

- El Dólar australiano había cedido terreno tras la publicación de los PMI Global S&P, que mostraron resultados comparativamente mejores para EE.UU. que para Australia, lo que dio más soporte al dólar que al dólar australiano.

- Los datos preliminares del PMI manufacturero global de EE.UU. superaron las previsiones y se situaron en 49, superando las estimaciones de 46.4 y un resultado anterior de 46.3 en junio, aunque todavía en territorio de contracción (por debajo de 50).

- El índice PMI compuesto global de EE.UU. (S&P Global PMI compuesto) también subió a 52, y se situó en territorio expansivo en comparación con el PMI compuesto australiano, que salió en 48.3 para el mismo periodo.

- Se espera que el Dólar australiano se enfrente a vientos en contra, ya que se prevé una caída de la inflación, lo que reducirá la presión sobre el Banco de la Reserva de Australia (RBA) para que suba las tasas de interés con el fin de controlar la inflación.

- Dado que unas tasas de interés más bajas atraen menos entradas de capital extranjero, suelen tener un impacto negativo en las divisas.

- El miércoles 26 de julio se publicarán las cifras trimestrales de la inflación en Australia, que probablemente proporcionarán una valiosa información a los operadores del Dólar australiano que intenten modelar el curso futuro de las tasas de interés en Australia.

- Se estima que el Índice de Precios al Consumo (IPC) de Australia en el segundo trimestre registrará una subida interanual del 6.2%, frente al 7.0% del primer trimestre. En términos intertrimestrales, se prevé una subida del 1.0%, frente al 1.4% del primer trimestre.

- El indicador de inflación preferido por el RBA, el IPC trimestral recortado, se publicará el miércoles 26 de julio a las 01:30 GMT. Se prevé que los datos muestren una subida del 6.0% interanual en el segundo trimestre, frente al 6.6% del primer trimestre. Se estima que la subida intertrimestral sea del 1.1%, por debajo del 1.2% del primer trimestre. El IPC podría ser un factor clave para el Dólar australiano a corto plazo. Si el IPC es más bajo de lo esperado, pesará sobre el AUD y si es más alto, será un soporte para el AUD.

- La solidez de los datos del mercado laboral australiano podría influir en las cifras de inflación, dando lugar a resultados superiores a los previstos. Si este es el caso, entonces el AUD puede ganar después de la publicación de los datos del IPC.

- El Dólar australiano se ha debilitado por el escepticismo sobre el crecimiento de China, su mayor socio comercial, tras las mediocres cifras del PIB del segundo trimestre.

- La decisión de la Reserva Federal (Fed) sobre los tipos de interés, que se conocerá el miércoles a las 18:00 GMT, también podría afectar al par AUD/USD.

- Se espera que la Fed aumente las tasas de interés en un 0.25%, sin embargo, la redacción de su declaración de acompañamiento podría afectar al Dólar estadounidense.

- Un comentario más de línea agresiva sería una sorpresa, ya que el mercado no está valorando nuevas subidas de tasas por parte de la Fed. De este modo, el Dólar se fortalecería y el par AUD/USD se vería afectado.

- Lo contrario ocurriría si la Fed indicara que podría haber alcanzado su tasa máxima o incluso hablara de una posible bajada de tasas en 2024.

- Existe un alto riesgo de que el RBA tenga que recortar los tipos de su actual nivel del 4.1% en 2024 porque el mercado inmobiliario australiano está dominado por las hipotecas a tipo variable, por lo que es más sensible a los cambios en las tasas de interés, y los propietarios de viviendas se han visto recientemente afectados negativamente por el aumento de las amortizaciones de los intereses hipotecarios, según Bloomberg Intelligence, citado por Financial Review.

- En comparación, la tasa de efectivo del RBA es del 4.1%, por debajo del 5.25% de la Fed (que probablemente será del 5.50% a partir del miércoles), lo que en general favorece los movimientos de capitales hacia el Dólar frente al AUD.

Análisis Técnico del Dólar Australiano: Apuntalado por la confluencia de soportes

El AUD/USD se encuentra en una tendencia lateral tanto en los gráficos a largo como a medio plazo. El máximo de febrero de 2023 en 0.7158 es un obstáculo clave en el gráfico semanal, que si se supera, modificará las perspectivas a una más alcista.

Asimismo, el mínimo de 0.6458 establecido en junio es un nivel clave para los bajistas que, de superarse con decisión, daría al gráfico un matiz más bajista.

-638258086834338192.png)

Dólar australiano frente al Dólar estadounidense: Gráfico semanal

Existe una confluencia de soportes formada por todas las medias móviles simples diarias principales (50, 100 y 200) en la zona superior de 0.66 y la zona inicial de 0.67. Se espera que esto proporcione un soporte rígido a la baja. Se espera que esto proporcione un rígido cordón de soporte que dificulte a los osos empujar la tasa de cambio mucho más abajo de su nivel en el momento de escribir.

-638258086341841859.png)

Dólar australiano frente al dólar estadounidense: Gráfico Diario

Sólo una ruptura decisiva por debajo de las medias móviles simples (SMA) de 50 y 100 días confirmaría la continuación del reciente movimiento bajista hacia un objetivo especulativo en los mínimos de junio y julio, en 0.6450.

Una ruptura decisiva a la baja podría consistir en una larga vela roja diaria, que perforara limpiamente por debajo de los niveles de soporte identificados y luego cerrara cerca del mínimo del día, o tres días rojos bajistas consecutivos que rompieran por debajo de la confluencia de soportes, con el último día cerrando cerca de su mínimo y a una distancia decente por debajo de la MA más baja.

Existe la posibilidad de una recuperación desde el nivel actual, dado el soporte de las tres MA, sin embargo, hasta ahora no hay señales de reversión. Tal señal podría venir en forma de un patrón de reversión de velas o convergencia alcista con el índice de fuerza relativa (RSI) - sin embargo, dada su ausencia, es demasiado pronto para llamar a un giro alcista.

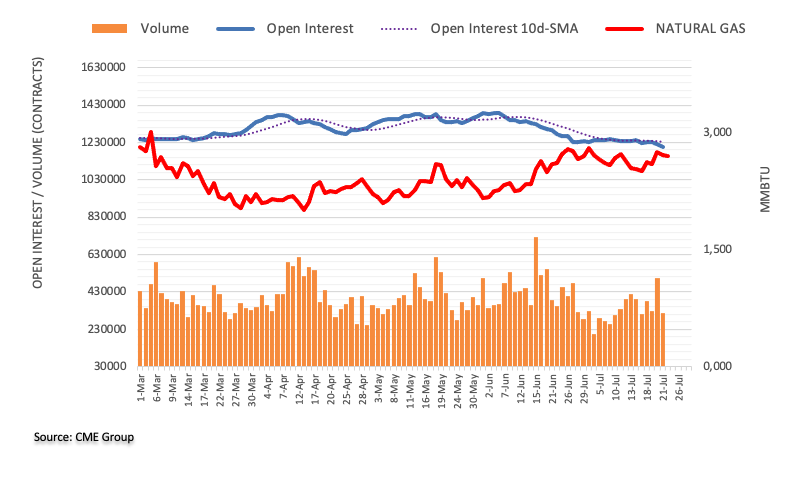

- El WTI comenzó la semana con una subida del 2% por encima de 78.00$ y el SMA de 200 días.

- Los estímulos económicos chinos y el endurecimiento de la oferta mundial apuntalan los precios del petróleo.

- Todas las miradas están puestas ahora en las decisiones de los principales bancos centrales tras las encuestas PMI.

El lunes, el West Texas Intermediate (WTI) perforó la media móvil simple (SMA) de 200 días y sumó su tercer día consecutivo de ganancias. Los precios del petróleo parecen estar ganando terreno gracias a una oferta mundial ajustada y a las esperanzas de un estímulo económico chino para apuntalar la economía local en medio de la reciente debilidad.

En el lado negativo, los países europeos y el Reino Unido informaron de unos PMI manufactureros y de servicios débiles, mientras que los índices estadounidenses fueron mixtos. Hay que tener en cuenta que una recesión económica mundial puede afectar a la demanda mundial de etróleo y hacer bajar su precio.

Por el momento, los mercados esperan un anuncio de subida de 25 puntos básicos por parte de la Reserva Federal (Fed) el miércoles, pero siguen apostando por escasas probabilidades de otra subida más allá de julio. En el lado europeo, los inversores han descontado en gran medida una subida de 25 puntos básicos por parte del Banco Central Europeo (BCE) el jueves, pero las probabilidades de subidas en septiembre, octubre y diciembre cayeron al 55%, 70% y 75%, respectivamente. Del mismo modo, los mercados apuestan por un Banco de Inglaterra (BoE) menos agresivo, ya que las apuestas de una subida de 50 puntos básicos el 3 de agosto han caído al 35% tras haber sido ampliamente descontadas.

En ese sentido, las apuestas moderadas pueden ser un viento de cola para los precios de la energía, ya que más subidas de tasas tienden a enfriar las economías y a reducir la demanda de materias primas como el petróleo. Así pues, habrá que seguir de cerca las declaraciones de política monetaria de los bancos mencionados en busca de pistas sobre su orientación futura.

Niveles técnicos

Según el gráfico diario, tras recuperar la SMA de 200 días, las perspectivas técnicas son alcistas para el WTI. Además, los indicadores muestran un fuerte impulso comprador, con el índice de fuerza relativa (RSI) en territorio positivo cerca de niveles de sobrecompra, mientras que la divergencia de media móvil (MACD) imprime barras verdes alcistas.

Niveles de resistencia: 79.00$, 80.00$, 81.00$.

Niveles de soporte: 76.82$ (SMA de 200 días), 73.50$ (SMA de 100 días), 73.40$ (SMA de 20 días).

Gráfico diario del WT

-638258112245023007.png)

- El Peso mexicano cobra impulso después de que el IPC de julio de México superara las estimaciones y aumentara un 4.79% interanual.

- Los datos de S&P Global sugieren un rebote de la actividad manufacturera en EE.UU., suavizando el impacto de la caída del PMI del sector servicios.

- La trayectoria futura del USD/MXN depende de la próxima reunión de política monetaria de la Fed, con posibles comentarios de línea dura que amenazan con llevarlo más allá de la marca de los 17.00.

El USD/MXN borró las ganancias del viernes pasado en medio de un volcado de datos de los Estados Unidos (EE.UU.) y México, reforzando la moneda de los mercados emergentes, mientras que el Peso mexicano (MXN) avanza tras un informe de inflación. En el momento de escribir estas líneas, el par USD/MXN se negociaba a 16.8277 tras alcanzar un máximo diario de 17.0091.

Los mercados anticipan la decisión de la Fed en medio de un repunte de la actividad manufacturera en EE.UU. y datos económicos mixtos

Como se mencionó anteriormente, el Instituto Nacional de Estadística, Geografía e Informática, conocido como INEGI, reveló que el Índice de Precios al Consumidor (IPC) de mediados de julio en México subió un 4,79% interanual, por encima de las estimaciones del 4.7%, pero por debajo de la lectura anterior del 5.18%. En cuanto al IPC subyacente, el dato se situó en el 6.76% interanual, por encima de las previsiones del 6.73%, aunque descendió desde el 6.91% anterior.

Dado que el Banco de México, también conocido como Banxico, decidió mantener los tipos dos veces tras alcanzar un máximo del 11.25%, los datos podrían provocar un cambio si la rigidez de la inflación subyacente sigue siendo un problema que impide que la inflación alcance el objetivo de más/menos 3% de Banxico. Una fuente citada por Reuters comentó: "El aumento del componente de servicios se debió "principalmente al incremento de las tarifas aéreas y del paquete turístico"".

En EE.UU., S&P Global reveló que la actividad manufacturera mejoró de 46,3 en junio a 49 en julio, superando las estimaciones. Ello amortiguó la caída de los servicios, cuyo PMI bajó a 52.4 desde los 54.4 del mes pasado. En consecuencia, el índice PMI compuesto cayó a 52 en julio desde los 53.2 de junio y se ralentizó a su nivel más bajo en cinco meses, reflejando el impacto de los 500 puntos básicos de endurecimiento de la Reserva Federal de EE.UU. (Fed).

El martes, la Fed iniciará su reunión de política monetaria de dos días. Los participantes del mercado esperan que el banco central de EE.UU. suba las tasas 25 puntos básicos, pero como la mayoría de los economistas prevén, ese sería el último aumento; los comentarios de línea dura de la Presidenta de la Fed podrían elevar el USD/MXN hacia la marca de 17.00 y más allá. Por lo demás, una postura moderada y los diferenciales de las tasas de interés favorecen al MXN, ya que el carry trade prolonga las ganancias de las divisas de los mercados emergentes. Por lo tanto, se espera una mayor caída del USD/MXN.

Análisis del precio del USD/MXN: Perspectiva técnica

El gráfico diario del USD/MXN favorece una mayor caída, ya que la acción del precio de hoy, junto con la del viernes pasado, está formando un patrón envolvente bajista, lo que garantiza una mayor caída. A menos que la decisión de la Fed del miércoles sorprenda a los mercados con una subida de tipos de interés de línea dura, el USD/MXN podría desafiar el mínimo diario de octubre de 2015 de 16.3267, seguido de 16.00. Pero en primer lugar, el USD/MXN debe caer por debajo de 16.5000. Por el contrario, el USD/MXN podría amenazar la media móvil exponencial (EMA) de 20 días en 16.9567, seguida de la cifra de 17.0000. La ruptura de esta última expondría a la EMA de 50 días en 17.2269.

La última encuesta del Banco de Canadá (BOC) mostró que la mayoría de los participantes del mercado esperan que el BOC mantenga su tasa de política monetaria en el 5% hasta finales de 2023, según informa Reuters.

La mediana de los participantes prevé que el BoC reduzca el tipo de interés oficial al 3.50% en el cuarto trimestre de 2024.

Reacción de los mercados

El Dólar canadiense está luchando por mantenerse firme frente a sus rivales el lunes. En el momento de escribir estas líneas, el par USD/CAD cotiza en mínimos diarios de 1.3163, con una pérdida diaria del 0.45%.

Según informan los analistas de Credit Suisse, se espera que el par GBP/USD sufra un retroceso aún mayor, aunque lo ideal sería que se mantuviera el soporte de la tendencia alcista del pasado mes de septiembre en 1.2762.

Soporte de la tendencia alcista en 1.2762 idealmente, con resistencia en 1.2905 inicialmente

Esperamos una mayor debilidad para poner a prueba la tendencia alcista confirmada desde septiembre del año pasado, hoy en 1.2762. Nuestra tendencia sería entonces que el mercado intentara encontrar un suelo aquí para una eventual reanudación de su tendencia alcista más amplia.

Por encima de 1.2905 se necesita para aliviar el sesgo bajista inmediato para la próxima resistencia en 1.2966 antes de 1.3050/51. Si se rompe por encima de este último nivel, la tendencia alcista se reanudará para volver al máximo de 1.3143.

Por debajo de 1.2762, la ruptura de la tendencia alcista advertiría de un retroceso más profundo a la DMA de 55 y al soporte de precios en 1.2672/54, pero se esperan nuevos compradores aquí.

El par EUR/USD retrocede hacia el extremo superior del rango anterior, cerca de 1.1000/1.0970. Los economistas de Société Générale analizan las perspectivas técnicas del par.

La prueba de la barrera de 1.1270 ha provocado una oleada de retroceso

El EUR/USD salió de una zona de consolidación de varios meses y avanzó hacia el objetivo de 1.1270, que representa el retroceso del 61.8% desde 2021. La prueba de este obstáculo ha dado lugar a una onda de retroceso. El par está retrocediendo hacia la parte superior del rango anterior en 1.1000/1.0970.

El MACD diario se encuentra en territorio positivo y por encima de su nivel de activación, lo que denota una falta de impulso bajista constante. Sería interesante ver si el par puede defender la zona cercana a 1.1000/1.0970. De lo contrario, la caída podría extenderse hacia la línea de tendencia de varios meses en 1.0880 e incluso hacia la DMA de 200 cerca de 1.0700.

- El EUR/USD amplía el retroceso de varios días a la zona de 1.1065/60.

- Una mayor debilidad podría hacer que se volviera a visitar 1.1000 a corto plazo.

El EUR/USD mantiene el tono bajista y rompe por debajo del soporte clave de 1.1100 para marcar nuevos mínimos de 2 semanas el lunes.

Parece que el par seguirá perdiendo terreno a corto plazo. Dicho esto, la continuación del sesgo bajista podría arrastrar al par a la zona psicológica de 1.1000 en un futuro no muy lejano.

A más largo plazo, la visión positiva se mantiene por encima de la SMA de 200 días, hoy en 1.0693.

Gráfico diario EUR/USD

- El PMI manufacturero Global S&P subió a 49 en julio.

- La actividad económica del sector servicios se expandió a un ritmo más lento.

A principios de julio, la actividad empresarial del sector privado estadounidense creció a un ritmo más lento que en junio. El índice PMI compuesto Global de S&P bajó de 53.2 a 52 puntos. Esta lectura fue ligeramente inferior a las expectativas del mercado, que esperaban un 53.1.

El PMI manufacturero mundial de S&P mejoró hasta 49 desde 46.3 en el mismo periodo y el PMI de servicios cayó hasta 52.4 desde 54.4.

Chris Williamson, economista jefe de S&P Global Market Intelligence, ha declarado: "En julio se está produciendo una combinación no deseada de crecimiento económico más lento, creación de empleo más débil, confianza empresarial más pesimista e inflación rígida.

"La tasa general de crecimiento de la producción, medida en manufacturas y servicios, es coherente con una expansión del PIB a una tasa trimestral anualizada de aproximadamente el 1.5% a principios del tercer trimestre", añadió Williamson.

Reacción de los mercados

Este informe no parece tener un impacto significativo en la evolución del Dólar frente a sus principales rivales. En el momento de redactar este informe, el Índice del Dólar había subido un 0.1%, situándose en 101.18.

- El precio de la Plata ha actualizado el mínimo del día ligeramente por debajo de 24.50$, ya que la atención se centra en la política de la Fed.

- Los inversores esperan que la Fed aumente las tasas de interés en 25 puntos básicos (pb) hasta el 5.25-5.50%.

- La plata ha descendido por debajo del retroceso de Fibonacci del 23.6% en 24.53$.

El precio de la Plata (XAG/USD) ha marcado un nuevo mínimo del día en 24.45$ en los primeros compases de la sesión neoyorquina. El metal blanco se ha visto sometido a una gran presión, ya que los lingotes se han visto presionados antes de la decisión sobre las tasas de interés de la Reserva Federal (Fed), que se anunciará el miércoles.

Se espera que el S&P500 comience la semana con un tono positivo, siguiendo las señales positivas de los futuros durante la noche. El Índice del Dólar estadounidense (DXY) ha puesto a prueba la ruptura de la consolidación formada en torno a 101.00 tras marcar un máximo de 101.41. Los rendimientos del Tesoro estadounidense a 10 años han caído hasta cerca del 3.81%.

Los inversores esperan que la Fed suba aún más los tipos de interés en 25 puntos básicos (pb), hasta el 5.25-5.50%. Según los analistas de Goldman Sachs, la esperada subida de tipos de interés de la Reserva Federal en su próxima reunión de política monetaria de la semana que viene será "la última" del largo ciclo de endurecimiento del banco central estadounidense.

Pero antes de eso, la atención se centrará en los datos preliminares del S&P Global PMI de julio en Estados Unidos. De acuerdo con las previsiones, el PMI de manufacturas aumentaría ligeramente hasta 46,4 puntos, frente a la publicación anterior de 46,3 puntos. El PMI de servicios se situaría en 54,1 frente a la anterior publicación de 54,4 puntos. Una cifra por debajo de 50,00 se considera una contracción de la actividad económica.

Análisis técnico de la Plata

El precio de la plata se ha deslizado por debajo del retroceso de Fibonacci del 23.6% (trazado desde el mínimo del 23 de junio en 22.11$ hasta el máximo del 20 de julio en 25.27$) en 24.53$ en una escala de dos horas. La media móvil exponencial (EMA) de 20 periodos en 24.67$ actúa como barricada para los alcistas de la Plata.

Mientras tanto, el índice de fuerza relativa (RSI) (14) ha descendido en el rango bajista de 20.00-40.00, lo que indica que el impulso bajista se ha activado.

Gráfico de 2 horas

-638258027892240344.png)

- El DXYse mantiene alcista por encima de 101.00.

- La próxima barrera alcista a tener en cuenta se sitúa en torno a la zona de 102.60.

El DXY avanza por quinta sesión consecutiva hasta la fecha y busca consolidar la reciente ruptura del obstáculo clave de 101.00.

Un intento alcista más serio del DXY debería superar la zona de 102.60, donde coinciden las SMA provisionales de 55 y 100 días. Hacia el norte, aparece el máximo de julio en 103.50, secundado por la SMA de 200 días clave en 104.00.

En general, mientras se mantenga por debajo de la SMA de 200 días, las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

Los economistas de Credit Suisse analizan las perspectivas técnicas del USD/MXN.

Posibilidad de que surja una fase de consolidación

El último movimiento a un nuevo mínimo para el USD/MXN no ha sido confirmado por el impulso del RSI diario o semanal, y vemos margen para que surja una fase de consolidación para una prueba de resistencia en la DMA de 55 y el máximo de julio en 17.2894 y 17.3956 respectivamente.

Sin embargo, dado que todavía se ve un máximo importante, nuestra tendencia sería limitar la tendencia aquí y volver a caer a su debido tiempo hasta el mínimo reciente de 16.6930 y, finalmente, lo que parece ser un mejor soporte en el máximo de 15.5813 de marzo de 2009.

- El EUR/JPY está bajo presión tras tocar nuevos máximos el viernes.

- Las ganancias adicionales deben superar la zona de 158.00.

El EUR/JPY está sometido a una moderada presión a la baja y retrocede hasta la zona de 156.00, tras los máximos del año el viernes, justo por encima de 158.00. Mientras tanto, el cruce mantiene su modo de recuperación y se espera que la tendencia alcista continúe hasta superar la zona de 158.00.

Mientras tanto, el cruce mantiene el modo de recuperación y se espera que la continuación de la tendencia alcista desafíe el nivel redondo clave de 160.00 más pronto que tarde.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 146.27.

EUR/JPY gráfico diario

- El par AUD/USD se ha visto presionado por las ventas en torno a 0.6750, ya que los inversores han centrado su atención en la política de la Fed.

- Según el consenso, la inflación aumentó a un ritmo del 1.0% frente al ritmo anterior del 1.4% trimestral.

- El par AUD/USD se ha visto presionado por las ventas mientras intentaba subir por encima de la resistencia horizontal trazada en torno a 0.6900.

El par AUD/USD ha encontrado una fuerte resistencia cerca de 0.6750 tras un retroceso poco confiado a última hora de la sesión europea. El movimiento de recuperación del Dólar australiano se ha moderado, ya que los inversores se han vuelto cautelosos a la espera de la política de tipos de interés de la Reserva Federal (Fed), que se anunciará el 26 de julio.

Los futuros del S&P 500 han registrado importantes ganancias en la sesión londinense, lo que refleja una relajación del sentimiento negativo de los mercados. El Índice del Dólar (DXY) está ganando fuerza para recuperar el máximo intradía de 101.41, ya que los inversores están anticipando que la Fed subirá los tipos de interés el 26 de julio después de saltárselo en junio.

Mientras tanto, se espera que el Dólar australiano se mueva con fuerza a la espera de los datos de inflación del segundo trimestre. Según el consenso, la inflación aumentó a un ritmo del 1.0% frente al ritmo anterior del 1.4% trimestral. El Índice de Precios al Consumo (IPC) anual se contrajo al 6.2% frente al 7.0% de la publicación anterior.

El par AUD/USD se ha visto presionado por las ventas mientras intentaba subir por encima de la resistencia horizontal trazada desde el máximo del 16 de junio en torno a 0.6900. El Aussie ha formado un patrón gráfico de doble techo, que indica una reversión bajista. La media móvil exponencial (EMA) de 20 periodos en 0.6758 actúa como barricada para los alcistas australianos.

El índice de fuerza reativa (RSI) (14) ha caído por debajo de 40.00, lo que indica que se ha activado el impulso bajista.

De cara al futuro, un movimiento bajista por debajo del soporte inmediato de 0.6700 expondría al activo hacia el mínimo del 11 de julio en 0.6650, seguido del soporte de nivel redondo en 0.6600.

Por otro lado, un movimiento de recuperación por encima del máximo del 20 de julio en 0.6847 llevaría al activo hacia el máximo del 16 de junio en torno a 0.6900. La ruptura de este último llevaría al activo hacia el máximo del 16 de febrero en 0.6936.

Gráfico de cuatro horas del AUD/USD

- El precio del Oro vuelve a las andadas a pesar de la recuperación del DXY.

- Se espera que una subida más de los tipos de interés por parte de la Reserva Federal devuelva la obstinada inflación de Estados Unidos al 2%.

- Las opiniones divergentes entre los funcionarios de la Fed y los inversores sobre la orientación de los tipos de interés probablemente mantengan en vilo al índice del dólar estadounidense.

El precio del Oro (XAU/USD) ha subido por encima de 1.960,00$, tras mostrar un comportamiento no direccional a la espera de la decisión de la Reserva Federal (Fed) sobre los tipos de interés. Se espera que el metal precioso continúe con su rendimiento mediocre, ya que se espera una pequeña subida de los tipos de interés por parte de la Fed a pesar del debilitamiento de la inflación y la relajación de las condiciones del mercado laboral.

Los inversores tienen pocas dudas de que la Reserva Federal aumentará los tipos de interés hasta el rango de 5.25%-5.50%, ya que el índice de precios al consumo (IPC) subyacente sigue siendo obstinadamente alto, en parte debido a la resistencia del gasto de los consumidores. Un catalizador al que los inversores no le quitan la mirada es a la orientación de la Fed sobre los tipos de interés. Los funcionarios de la Reserva Federal y los inversores tienen opiniones divergentes sobre el punto máximo de los tipos de interés para el año en curso, ya que los primeros señalaron que dos subidas más de los tipos de interés son apropiadas, mientras que los participantes en el mercado esperan que el próximo aumento de los tipos de interés sea el último de este año.

Movimientos diarios del mercado: El precio del Oro se mantiene lateralizado a la espera del PMI estadounidense

- El precio del Oro lucha por mantener una subasta por encima de los 1.960,00$ mientras los inversores se preparan para un nuevo ciclo de subidas de tipos de interés por parte de los bancos centrales mundiales.

- La Reserva Federal, el Banco Central Europeo (BCE) y el Banco de Inglaterra (BoE) se disponen a subir aún más los tipos de interés para controlar la persistente inflación.

- Los inversores prevén una subida de los tipos de interés de 25 puntos básicos (pb) por parte del BCE, pero no se ponen de acuerdo sobre la magnitud del endurecimiento de la política por parte del Banco de Inglaterra.

- En Estados Unidos, la inflación general disminuyó en junio debido a la bajada de los precios de la gasolina, mientras que la inflación subyacente sigue siendo elevada debido al aumento del gasto de los consumidores, lo que aumenta las esperanzas de que la Reserva Federal vuelva a subir los tipos de interés.

- Se espera ampliamente que la Fed suba los tipos de interés en 25 puntos básicos, hasta el 5.25-5.50%, según la herramienta FedWatch de CME Group.

- El presidente de la Fed, Jerome Powell, se saltó su agresivo ciclo de subidas de tipos en junio para ganar tiempo y evaluar el impacto de las subidas de tipos de interés de los últimos 17 meses.

- Dado que la Fed parece dispuesta a seguir subiendo los tipos de interés en julio, la atención de los inversores se centrará principalmente en la orientación para todo el año.

- Jerome Powell anunció en su comparecencia que dos subidas más de los tipos de interés son apropiadas para finales de año.

- Contrariamente al comentario de Powell, los inversores esperan que la subida de tipos de julio sea el último clavo en el ataúd. Además, Goldman Sachs afirmó que la subida de tipos de interés de la Reserva Federal, ampliamente esperada en su próxima reunión de política monetaria de la semana que viene, será la última.

- El USD/JPY amplía su corrección hasta cerca de 141.00. Kanda de Japón espera un ajuste de la política monetaria esta semana.

- La inflación subyacente estadounidense se suaviza, pero a un ritmo más lento debido a la resistencia del gasto del consumidor.

- El Índice del dólar ha cedido todas sus ganancias a la espera de los datos preliminares del S&P Global PMI.

El USD/JPY ha caído cerca del soporte de 141.00 en la sesión de Londres. Se espera que el Yen continúe en acción ya que la Reserva Federal (Fed) y el Banco de Japón (BoJ) anunciarán su decisión sobre las tasas de interés el 26 y 28 de julio respectivamente.

Los pares principales se enfrentan a presiones a pesar de que los inversores esperan que la divergencia política entre la Fed y el BoJ se amplíe aún más esta semana. Se espera que la Fed siga subiendo los tipos de interés, ya que la inflación en Estados Unidos está lejos de la tasa deseada del 2%. La inflación de la economía estadounidense se suavizó bruscamente en junio, ya que el descenso de los precios de los automóviles de segunda mano contrarrestó el impacto de una subida marginal de los precios de la gasolina.

Los funcionarios de la Fed reiteran constantemente la necesidad de dos subidas más de los tipos de interés este año, ya que la inflación tardará en alcanzar el 2% ante la rigidez del mercado laboral. La inflación subyacente estadounidense se está suavizando, pero a un ritmo más lento debido a la resistencia del gasto del consumidor.

Mientras tanto, el Índice del Dólar (DXY) ha cedido todas sus ganancias tras marcar un máximo intradía de 101.40, ya que los inversores están a la espera de los datos preliminares del S&P Global PMI para obtener más orientación. Según las estimaciones, el PMI manufacturero modestamente hasta 46.4 frente a la publicación anterior de 46.3. El PMI de servicios cayó a 54.1 frente a la publicación anterior de 54.4.

En cuanto al Yen, las opiniones de los altos funcionarios son dispares. El gobernador del BO J, Kazuo Ueda, afirmó que se debería continuar con una política moderada de tasas de interés para mantener la inflación por encima del 2%. Por su parte, Masato Kanda, principal diplomático financiero de Japón, sugirió que el banco central podría modificar su enfoque de estímulo monetario en su próxima reunión de política monetaria, debido a "señales de cambios" en el comportamiento corporativo sobre el crecimiento de los salarios y el aumento de los precios, informó Reuters.

- El USD/MXN se consolida en torno al nivel 17.00 a la espera del PMI de EE.UU., la Fed y de los datos de inflación de México.

- Se espera una contracción del PMI de manufactura de EE.UU..

- Se espera que la Fed reanude su agresivo ciclo de subidas de tasas tras la interrupción de junio.

El par USD/MXN retrocede desde la resistencia crucial de 17.00 el lunes. El par lucha por encontrar una dirección clara, mientras los inversores se centran en la decisión sobre los tipos de interés de la Reserva Federal (Fed), que se anunciará el miércoles.

Los futuros del S&P500 permanecen estables, continuando con el deslucido comportamiento mostrado el viernes. Las acciones de EE.UU. registran un comportamiento específico, ya que las empresas han comenzado a informar de sus ganancias del segundo trimestre. El Índice del dólar DXY sigue firme, mientras los inversores prefieren mantenerse a la espera de la política monetaria de la Fed.

Se espera que la Fed no deje de subir los tipos de interés y suba las tasas en 25 puntos básicos (pb), hasta el rango del 5.25-5.50%. Este podría ser el último movimiento de tasas y la Fed mantendrá estables las elevadas tasas de interés este año. Según Goldman Sachs, la esperada subida de tipos de interés de la Reserva Federal en su próxima reunión de política monetaria de esta semana será "la última" del largo ciclo de endurecimiento del banco central estadounidense.

Antes de la decisión de política de la Fed, la atención de los inversores se centrará en los datos preliminares del PMI manufacturero de julio, que se publicarán hoy a las 13:45 GMT. Según las estimaciones, el PMI de manufactura mejorará hasta 46.4, frente a la publicación anterior de 46.3. Esto podría suponer una contracción consecutiva de la actividad de las fábrica, ya que el dato se situaría por debajo de 50.0.

Por otro lado, el peso mexicano acaparará la atención antes de los datos semestrales de inflación, que se publicarán a las 12:00 GMT. Anteriormente, la inflación general se situó en el 0.02%, mientras que el Índice de Precios al Consumidor (IPC) subyacente, que excluye la volatilidad de los precios del petróleo y los alimentos, se mantuvo en el 0.11%.

A finales de esta semana se publicarán los datos de desempleo de junio en México. Se espera que la tasa de desempleo descienda hasta el 2.8%, frente al 2.9% publicado anteriormente.

- El Dólar se mantiene fuerte frente a sus principales rivales el lunes.

- El Índice del Dólar DXY se aferra a modestas ganancias diarias por encima de 101.00.

- Las encuestas del PMI manufacturero y de servicios de EE.UU. podrían determinar la valoración del Dólar a lo largo del día.

El Dólar estadounidense (USD) comenzó la semana con un tono alcista tras haber superado a sus rivales principales la semana anterior. El Índice del Dólar DXY, que mide la valoración del Dólar frente a una cesta de seis divisas principales, alcanzó su nivel más alto desde el 12 de julio cerca de 101.50 en los primeros compases de la sesión europea.

El Dólar se vio favorecido por las salidas de capitales del Euro y la Libra esterlina, tras conocerse los datos de los PMI de servicios y manufactura de Alemania, la UE y el Reino Unido, más débiles de lo esperado para julio.

En la segunda mitad del día se publicarán los PMI de S&P Global de EE.UU. La valoración del Dólar podría verse afectada por las lecturas de los PMI antes del anuncio de política monetaria de la Reserva Federal de EE.UU. del miércoles.

Motores de los mercados: El Dólar se mantiene firme el lunes

- Se prevé que el PMI compuesto de S&P Global en EE.UU. descienda ligeramente hasta 53.1 en la estimación preliminar de julio. Una cifra superior reflejaría una expansión de la actividad empresarial del sector privado.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años protagonizó un rebote en la segunda mitad de la semana pasada y cerró por encima del 3.8% tras haber descendido hacia el 3.7% a principios de semana.

- Según la herramienta FedWatch del CME Group, una subida de tipos de la Fed de 25 puntos básicos el miércoles está totalmente descontada. La probabilidad de que la Fed suba los tipos de interés una vez más antes de fin de año es del 23%.

- En cuanto a las perspectivas a corto plazo del Dólar, "los datos de posicionamiento sugieren que los inversores mantienen posiciones cortas razonablemente amplias en dólares de cara a las reuniones de política monetaria de la Fed, el BCE y el BoJ de esta semana", señalan los economistas de ING. "Nos gusta un Dólar más débil a finales de este año, pero la reciente recuperación correctiva del Dólar podría durar esta semana si la Fed se aferra a su sesgo restrictivo".

- Los principales índices de Wall Street cerraron la semana anterior con signo mixto. A primera hora del lunes, los futuros de los índices bursátiles estadounidenses cotizan ligeramente al alza.

- El PMI compuesto alemán HOCB cayó a 48.3 a principios de julio desde los 50.6 de junio. Comentando los datos, "hay una mayor probabilidad de que la economía entre en recesión en la segunda mitad del año", dijo el Dr. Cyrus de la Rubia, Economista Jefe del Hamburg Commercial Bank (HCOB).

- El PMI compuesto de HCOB para la Eurozona empeoró hasta 48.9 desde 49.9 en el mismo periodo, mientras que el PMI compuesto S&P Global/CIPS del Reino Unido cayó hasta 50.7 desde 52.8.

Análisis Técnico: El Índice del Dólar DXY se acerca a la resistencia dinámica

El Índice del dólar estadounidense DXY comenzó a subir tras haber puesto a prueba 101.00 (nivel estático) a primera hora del día, confirmando ese nivel como soporte importante a corto plazo. Mientras tanto, el Índice de Fuerza Relativa (RSI) en el gráfico diario extendió su recuperación hacia 50, reflejando la falta de interés vendedor.

Al alza, la media móvil simple (SMA) de 20 días se alinea como resistencia dinámica en 101.70 por delante de 102.00 (nivel estático, antiguo soporte). Un cierre diario por encima de este último nivel podría atraer compradores adicionales y abrir la puerta a una tendencia alcista ampliada hacia 102.50/60 (SMA de 50 días, SMA de 100 días).

En caso de que el índice DXY vuelva por debajo de 101.00, el nivel de 100.50 (nivel estático) podría considerarse el siguiente soporte antes de 100.00 (nivel psicológico, nivel estático).

- El Euro encuentra soporte en torno a 1.1065 frente al Dólar estadounidense el lunes.

- Los índices bursátiles en Europa vuelven a territorio negativo.

- El EUR/USD sigue luchando cerca de 1.1100.

- Los resultados preliminares de los PMIs perjudicaron el sentimiento en torno al Euro.

- Los PMIs avanzados y el índice de la Fed de Chicago destacan en el calendario americano de hoy.

El Euro (EUR) ha continuado su caída frente al Dólar estadounidense (USD) una sesión más el lunes, lo que ha provocado que el EUR/USD rompa por debajo del importante nivel de soporte de 1.1100 y alcance nuevos mínimos de las últimas dos semanas. Sin embargo, el par se las arregla para protagonizar un rebote decente con el objetivo inmediato por encima de 1.1100.

La caída del par se debe a los decepcionantes informes preliminares de los índices PMI de manufactura y servicios de Alemania y de la zona euro en general correspondientes al mes de julio, así como a los rumores de que podría producirse una recesión en la región.

De cara al futuro, se espera un aumento de la volatilidad en el par, ya que más adelante esta semana se celebrarán reuniones cruciales tanto de la Reserva Federal como del Banco Central Europeo (BCE). Se prevé que ambos bancos centrales suban las tasas de interés en 25 puntos básicos. Sin embargo, existe una creciente divergencia en sus planes a corto plazo para futuros endurecimientos.

Mientras que la Reserva Federal parece acercarse al final de su ciclo de subidas, lo que indica una posible pausa o ralentización de las futuras subidas de tipos, algunos funcionarios del Banco Central Europeo han expresado recientemente opiniones menos optimistas sobre la probabilidad de nuevas subidas de tasas después del verano.

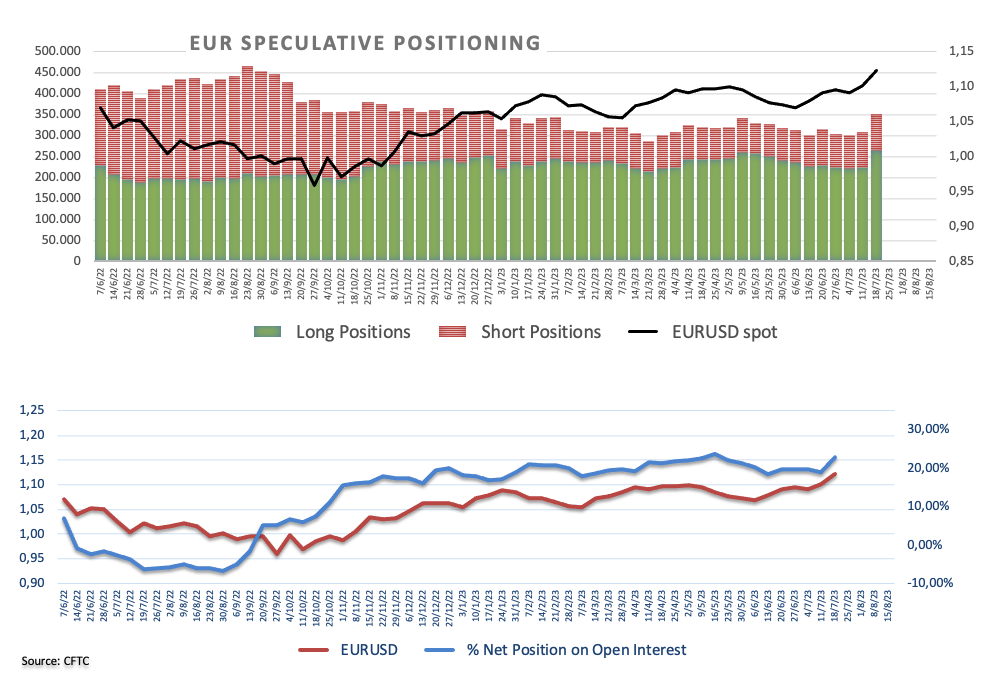

Por otra parte, la comunidad especulativa aumentó sus posiciones largas netas en el Euro hasta niveles de mediados de mayo, con casi 180.000 contratos en la semana que terminó el 18 de julio, según la CFTC. En el periodo estudiado se produjo un fuerte repunte de la especulación sobre el final del ciclo de endurecimiento de la Fed como respuesta a otra cifra inferior de la inflación estadounidense durante junio, que se transformó en nuevos máximos para el EUR/USD por encima de 1.1200.

En el calendario de la región, el índice PMI manufacturero preliminar de Alemania se situó en 38.8 en julio y en 42.7 en el conjunto de la zona euro, mientras que el indicador de servicios se situó en 52.0 y 51.1, respectivamente.

Al otro lado del Atlántico también es el día de PMI de S&P Global, mientras que en Estados Unidos también se publicará el índice de actividad nacional de la Fed de Chicago.

Motores de los mercados: El Euro sigue presionado por los rumores de recesión

- El Euro prueba el soporte de 1.1100 frente al dólar.

- El índice del Dólar DXY extiende el impulso alcista por encima de 101.00.

- Los mercados que apuntan al fin del ciclo de subidas de tipos de interés de la Fed.

- Los rumores de recesión afectan al Euro y a los mercados bursátiles europeos el lunes.

- Los rendimientos en Estados Unidos y Alemania comienzan la semana a la defensiva.

- La Fed inicia el martes su reunión de dos días.

- Se prevé que el BCE suba las tasas 25 puntos básicos el jueves,

Análisis Técnico: El Euro corre el riesgo de caer más a corto plazo

El EUR/USD sigue a la defensiva y pone a prueba la zona de mínimos de dos semanas cerca de 1.1060.

El movimiento correctivo en curso del EUR/USD parece haber encontrado hasta ahora cierto soporte inicial en torno a 1.1065 (24 de julio). La pérdida de este nivel podría poner de nuevo sobre la mesa una posible prueba del nivel psicológico de 1.1000, por delante del soporte provisional de las SMA de 55 y 100 días en 1.0898 y 1.0885, respectivamente. Más abajo, aparece el mínimo de julio en 1.0833 (6 de julio) antes de la SMA de 200 días en 1.0693 y el mínimo de mayo en 1.0635 (31 de mayo). Más abajo aparece el mínimo de marzo en 1.0516 (15 de marzo) antes del mínimo de 2023 en 1.0481 (6 de enero).

Al alza, no hay niveles de resistencia importantes hasta el máximo de 2023 en 1.1275 (18 de julio). Una vez superado este nivel, la siguiente barrera alcista de importancia se espera en el máximo de 2022 en 1.1495 (10 de febrero).

Además, la visión constructiva del EUR/USD parece inalterada mientras el par se mueva por encima de la SMA clave de 200 días.

- La Libra esterlina prueba el mínimo de la semana anterior, mientras el PMI preliminar de S&P Global del Reino Unido sigue disminuyendo.

- La actividad en las fábricas del Reino Unido registra su 12ª contracción consecutiva, mientras el Banco de Inglaterra ha subido agresivamente las tasas de interés.

- Las perspectivas económicas no parecen prometedoras, ya que el banco central del Reino Unido tiene previsto subir más los tipos de interés.

La Libra esterlina (GBP) devuelve todas sus ganancias registradas el viernes, mientras los datos preliminares del PMI de S&P Global del Reino Unido para julio se situaron por debajo de las expectativas. El par GBP/USD cae, ya que la contracción de la actividad en las fábricasy el sombrío sector de servicios ejercen presión sobre la Libra esterlina. Las perspectivas económicas del Reino Unido se enfrentan a la ira de la elevada inflación y la subida de las tasas de interés por parte del Banco de Inglaterra (BoE).

Las empresas del Reino Unido han pospuesto su actual demanda de crédito para evitar el pago de unos intereses más elevados. Las perspectivas económicas del país no parecen optimistas, ya que se espera que el banco central británico vuelva a subir las tasas de interés en agosto. De cara al futuro, se espera que las condiciones de empleo se vean presionadas por el debilitamiento de la actividad económica.

Motores del mercado: La Libra esterlina se prepara para reanudar la senda bajista

- La libra esterlina se enfrenta a la presión de las ventas, ya que los datos preliminares del PMI del Reino Unido mostraron que la actividad económica sigue siendo más débil de lo esperado en julio.

- El PMI manufacturero del Reino Unido se contrajo a 45.0, por debajo de los 46.1 esperados y de los 46.5 registrados en junio. Esto señala la 12ª contracción consecutiva del sector de la manufactura del país. Una cifra inferior a 50.0 se considera una contracción.

- El PMI de servicios preliminar de Gran Bretaña cayó a 51.5 desde el consenso y la publicación anterior de 53.0 y 53.7, respectivamente.

- La actividad económica parece enfrentarse a la ira de la política monetaria restrictiva del Banco de Inglaterra.

- Los inversores parecen indecisos sobre la escala a la que el Banco de Inglaterra subirá las tasas de interés en agosto.

- Las presiones inflacionistas en el Reino Unido parecen persistentes, aunque el Índice de Precios al Consumo (IPC) se suavizó en junio, ya que el gasto del consumidor sigue resistiendo.

- Las ventas minoristas mensuales crecieron a un ritmo del 0.7% en junio, más del 0.2% previsto y una aceleración respecto al 0.1% de mayo. En términos anuales, el gasto del consumidor se contrajo un 1.0%, por debajo de las estimaciones de un descenso del 1.5% y de la publicación anterior de una disminución del 2.3%.

- A pesar del descenso de la inflación, el gasto del consumidor cobra impulso a medida que la bajada de los precios de la gasolina proporciona mayores ingresos disponibles a los hogares.

- Las ventas de los minoristas de alimentación fueron débiles, posiblemente porque el gasto en cenas fuera de casa fue mayor debido a un día festivo extra con motivo de la coronación del rey Carlos.

- El fuerte impulso del gasto del consumidor ha contrarrestado la tranquilidad que proporcionaban unos datos de inflación sorprendentemente más suaves.

- Las expectativas de una fuerte subida de tasas por parte del Banco de Inglaterra en agosto han resurgido, ya que la optimista demanda minorista podría impulsar de nuevo las presiones inflacionistas.

- La suave inflación de junio ofrece un alivio a los responsables del BoE, pero los riesgos al alza de una inflación subyacente elevada siguen siendo sólidos.

- El Índice del Dólar estadounidense DXY rompe al alza tras una prolongada consolidación en torno a 101.00, mientras los inversores se muestran cautelosos antes de la reunión de política monetaria de la Reserva Federal (Fed).

- Se anticipa una subida de tipos de interés de 25 puntos básicos (pb) por parte de la Fed, lo que situará las tasas de interés en la horquilla del 5.25%-5.50%.

- Los inversores esperan que las tasas de interés alcancen su nivel máximo el 26 de julio y se mantengan estables el resto del año.

- Los inversores estarán atentos a las orientaciones de la Fed sobre los tipos de interés. Unas orientaciones de línea dura podrían desencadenar un estado de aversión al riesgo.

- El gasto del consumidor estadounidense creció a un ritmo marginal en junio debido al descenso de la demanda de artículos de gran valor.

Análisis Técnico: La Libra esterlina sufre una nueva corrección hacia 1.2800

La libra esterlina encuentra una fuerte resistencia por debajo de 1.2900, ya que el sentimiento de los mercados se ha vuelto cauteloso. Se espera que el GBP/USD ponga a prueba su reciente mínimo de 1.2816 registrado el viernes. Anteriormente, el par tuvo un movimiento de recuperación después de probar el soporte por debajo de la media móvil exponencial (EMA) de 20 días. Si sigue bajando, el par encontraría soporte cerca de la EMA de 50 días, en torno a 1.2700. El impulso alcista se ha desvanecido por completo, pero la tendencia a largo plazo sigue siendo alcista.

Los economistas de Société Générale analizan las perspectivas técnicas del USD/JPY.

Por debajo de 137.00, los próximos objetivos potenciales podrían estar en 135.00 y 133.80

El USD/JPY se enfrentó a una fuerte resistencia cerca de 145.00/146.10, lo que provocó un fuerte retroceso. Cayó hacia la zona de 138.00/137.00, que representa el extremo superior de la zona de consolidación anterior y la SMA de 200 días. La pendiente de la SMA es plana, lo que denota la falta de un impulso alcista estable. Esto también se ve reflejado en el MACD diario, que ha caído a terreno negativo.

Actualmente, se está produciendo un rebote, pero si no se recupera 143.20, el 76.4% de retroceso del reciente movimiento bajista, podría producirse un nuevo tramo bajista.

Por debajo de 137.00, los próximos objetivos potenciales podrían estar en la línea de tendencia desde enero en 135.00 y 133.80.

El Dólar se aprecia frente al Euro a la espera de los grandes acontecimientos de la semana: el FOMC el miércoles, el BCE el jueves y el Banco de Japón el viernes, según informan los economistas de Société Générale.

El mercado del Euro no sabe si habrá otra subida en septiembre.

La opinión generalizada es que la Fed y el BCE subirán 25 tipos de interés, mientras que el Banco de Japón no subirá, y habrá que estar muy atentos a los comentarios de los banqueros centrales para saber qué probabilidades hay de que se produzcan nuevas subidas. Sin embargo, el mercado del Yen cree que se avecina un cambio en el YCC (control de la curva de rendimientos), el mercado del Euro no está seguro de si habrá otra subida en septiembre tras la intervención del Sr. Knot (y los datos del PMI), y el mercado estadounidense tampoco está seguro.

Como sugiere la comparación entre el PMI de la zona euro y el ISM de EE.UU., si los datos de EE.UU. son "buenos", es probable que el Euro descienda por el momento.

Durante la semana pasada, el Euro experimentó una ligera corrección a la baja frente al Dólar. Los economistas de MUFG Bank analizan las perspectivas del EUR/USD antes de las actualizaciones de las políticas del BCE y la Fed.

Se mantiene el rango operativo más elevado

Seguimos creyendo que el EUR/USD ha entrado en un nuevo rango operativo más alto entre 1.1000 y 1.1500.

En general, creemos que los riesgos para el par se inclinan a la baja esta semana a partir de las actualizaciones de la política monetaria del BCE y la Fed. Suponiendo que la Fed no señale que la subida de esta semana es la última del ciclo y que el BCE no se comprometa firmemente a una subida más a finales de año. Sin embargo, el soporte en 1.1000 debería mantenerse y ofrecer la oportunidad de establecer un posicionamiento alcista en previsión de un movimiento hacia la parte alta del rango en los próximos meses.

- El USD/CAD ha caído por debajo de 1.3200, mientras los precios del petróleo han subido considerablemente.

- El índice DXY se ha recuperado, ya que se espera que la Fed siga subiendo las tasas de interés.

- El impulso en el gasto del consumidor en Canadá se desaceleró significativamente en mayo.

El par USD/CAD ha caído hasta cerca del soporte del nivel redondo de 1.3200 durante la sesión europea del lunes. El par lucha por encontrar soporte a pesar de la fortaleza del Dólar estadounidense (USD), mientras los inversores esperan la confirmación de una subida de tipos de interés por parte de la Reserva Federal (Fed), que se anunciará el 26 de julio.

Los futuros del S&P500 han sumado importantes ganancias durante la sesión europea tras un viernes agitado, lo que refleja una disminución de la cautela entre los participantes del mercado. Parece que los inversores se están manteniendo al margen ante la decisión de la Fed sobre los tipos de interés.

El Índice del Dólar DXY se ha enfrentado a cierta presión después de marcar un nuevo máximo del día en 101.40, aunque parece que la subida sigue intacta, ya que se espera que la Reserva Federal (Fed) reinicie su ciclo de subidas de tipos que se interrumpió temporalmente en junio. Una subida de tipos de interés de 25 puntos básicos (pb) situaría las tasas de interés entre el 5.25 y el 5.50%. Según la herramienta Fedwatch del CME, éste podría ser el punto final del agresivo ciclo de 17 meses de subidas de tipos de interés.

Mientras tanto, el Dólar canadiense (CAD) se ha mostrado resistente a medida que los precios del petróleo se acercan a la resistencia crucial de 78.00$. A medida que los bancos centrales mundiales se acercan al máximo de las tasas de interés, los inversores esperan que las perspectivas económicas atraigan mejoras de los inversores institucionales, ya que la demanda de petróleo volverá a la normalidad. Cabe señalar que Canadá es el principal exportador de petróleo a Estados Unidos y la subida de los precios del petróleo daría soporte al Dólar canadiense.

En el frente económico, el impulso del gasto del consumidor en Canadá se ralentizó significativamente en mayo. Las ventas minoristas mensuales se expandieron a un ritmo del 0.2%, por debajo de las expectativas del 0.5% y la publicación anterior del 1.0%. La demanda minorista, excluidos los automóviles, permaneció estancada, mientras que los inversores esperaban una expansión del 0.3%. Esto permitiría al Banco de Canadá (BoC) mantener las tasas de interés en el 5%.

- El índice DXY extiende su impulso alcista por encima de 101.00.

- Los índices PMI más débiles de lo esperado perjudicaron al Euro el lunes.

- Los PMI preliminares y el Índice de Actividad Nacional de la Fed de Chicago destacan en el calendario de EE.UU.

El Dólar, medido por el índice DXY, extiende su recuperación por encima del nivel de 101.00 durante la sesión europea del lunes.

El índice DXY se fija en los datos y en el FOMC

El índice DXY se mueve con ganancias por quinta sesión consecutiva en lo que va de lunes y busca consolidar la reciente ruptura de la barrera clave de 101.00 aupado por una mayor presión vendedora en el complejo de riesgo.

Por lo que respecta a los activos de riesgo, los malos resultados de los índices PMI avanzados en la zona euro han dañado el sentimiento de los inversores y han dado alas al Dólar el lunes, en medio de la continuación de la falta de tracción de los rendimientos estadounidenses en todos los plazos.

En cuanto al escenario macroeconómico, la Reserva Federal se reúne más adelante esta semana y se espera que suba las tasas 25 puntos básicos. Sin embargo, se espera que la atención de los inversores se centre en los próximos pasos del banco central en relación con su programa de normalización frente a la percepción de los mercados de que la subida de tasas de julio podría ser la última.

Al otro lado del Atlántico se publicarán el índice de actividad nacional de la Fed de Chicago y los índices preliminares del sector manufacturero y de servicios para el mes de julio.

¿Qué podemos esperar en torno al Dólar?

El índice DXY amplía el optimismo por encima de la barrera de 101.00 en medio de un nuevo apetito bajista en torno al universo asociado al riesgo el lunes.

A corto plazo, no hay cambios en la percepción de que la Fed reanudaría su proceso de endurecimiento este mes, a pesar de las persistentes presiones desinflacionistas y de que el mercado laboral sigue ajustado.

Esta opinión se vio reforzada por los comentarios del presidente de la Fed, Jerome Powell, en el evento de junio del FOMC, quien se refirió a la reunión de julio como "en directo" e indicó que la mayor parte del Comité está preparada para reanudar la campaña de endurecimiento ya este mes.

Niveles relevantes del índice DXY

En el momento de escribir, el índice DXY sube un 0.21% en el día, cotizando en 101.30. Una ruptura de 102.61 (SMA de 55 días) abriría la puerta a 103.54 (máximo semanal del 30 de junio) y luego a 104.00 (SMA de 200 días). A la baja, el soporte inmediato se sitúa en 99.57 (mínimo del 13 de julio), seguido de 97.68 (mínimo del 30 de marzo) y 95.17 (mínimo del 10 de febrero de 2022).

La Libra esterlina ha estado bajo presión durante la última semana. Los economistas de ING analizan las perspectivas del GBP.

El EUR/GBP podría volver a corregir hacia la zona de 0.8600

Dada la falta de datos de primer nivel en el Reino Unido esta semana y lo que podría ser una reunión de la Fed ligeramente de línea dura el miércoles, es muy posible que la revalorización del ciclo de tasas del Banco de Inglaterra y la debilidad de la Libra esterlina hayan llegado lo suficientemente lejos por el momento. El EUR/GBP podría volver a corregir hacia la zona de 0.8600.

El GBP/USD podría corregir hacia la zona de 1.2670/1.2700 esta semana si la corrección del Dólar se prolonga un poco más con la noticia de la Fed.

El Yen japonés (JPY) volvió a debilitarse durante la semana pasada. Los economistas del MUFG Bank analizan el USD/JPY antes de la reunión del Banco de Japón.

Apetito por el riesgo en el Yen, con más ganancias que pérdidas si no se cambia el YCC

Admitimos que nuestra convicción sobre un cambio del Control de la Curva de Rendimientos (YCC) es menor, aunque todavía no podemos descartar un movimiento dada la inevitable sorpresa que probablemente supondría alejarse del YCC.