- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El índice accionario S&P 500 retrocede un 1.36% el día de hoy, llegando a mínimos del 15 de enero.

- Los títulos de Vistra Corp. (VST) se desploman un 28.37%, operando al momento de escribir en 137.08.

- Las acciones de Arista Networks caen un 22.35%, alcanzando mínimos de más de dos meses.

- El foco de los inversionistas estará sobre la decisión de política monetaria de la Reserva Federal, a darse a conocer el miércoles.

El S&P 500 estableció un máximo del día en 6.018 donde encontró vendedores agresivos que arrastraron el índice a un mínimo no visto desde el 15 de enero en 5.916. En estos momentos, el S&P 500 opera sobre 6.013, perdiendo un 1.36% en la jornada del lunes

El S&P 500 retrocede en medio de las preocupaciones por el desarrollo de la Inteligencia Artificial

La compañía DeepSeek, fundada en China en diciembre de 2023, ha lanzado oficialmente su modelo de Inteligencia Artificial denominado DeepSeek R1. Este modelo es de código abierto y requiere 2.000 microchips a diferencia de su rival directo ChatGPT desarrollado por OpenAI, que necesita 2.000 para su funcionamiento. Por otro lado, el costo del desarrollo se estima en 5 millones de dólares frente a los 100 millones de dólares que requirió ChatGPT.

Tras esta noticia, la compañía generadora de energía eléctrica Vistra Corp (VST) registra una caída de un 28.37% el día de hoy, llegando a mínimos no vistos desde el 20 de diciembre de 2024 en 132.59$. De igual forma, las acciones de Arista Networks (ANET) caen un 22.35% diario, visitando mínimos del 20 de noviembre de 2024 en 97.68$.

Los inversores fijarán su atención en la decisión de tipos de interés de la Reserva Federal a darse a conocer el miércoles 29 de enero. El consenso espera que se mantenga sin cambios en 4.50%.

Niveles por considerar en el S&P 500

El S&P 500 estableció una resistencia de corto plazo dado por el máximo alcanzado el 24 de enero en 6.129. La zona de soporte clave la observamos en 5.765, punto pivote del 13 de enero.

Gráfica de 4 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- NZD/JPY cae el lunes, estableciéndose en 87.95 mientras la presión de venta se intensifica.

- Los indicadores de impulso permanecen moderados, reflejando un sentimiento bajista persistente.

- Los niveles de soporte clave están en foco a medida que el par se acerca a umbrales técnicos críticos.

El par NZD/JPY vio una fuerte caída el lunes, bajando un 1% para situarse en 87.95, cayendo por debajo de su Media Móvil Simple (SMA) de 20 días. Este movimiento extiende la trayectoria bajista observada en sesiones recientes, con el par rompiendo niveles de soporte a corto plazo. El sentimiento general sigue siendo negativo, ya que los operadores lidian con una presión de venta intensificada y un impulso incierto.

Los indicadores técnicos destacan los desafíos que enfrenta el NZD/JPY. El Índice de Fuerza Relativa (RSI) ha caído bruscamente a 45, permaneciendo en territorio negativo y señalando un impulso descendente continuo. Mientras tanto, el histograma del Indicador de Convergencia/Divergencia de Medias Móviles (MACD) permanece plano con barras verdes, apuntando a una falta de claridad direccional y sugiriendo que el impulso bajista aún no se ha disipado por completo.

Los operadores seguirán de cerca los niveles críticos para el próximo movimiento direccional. El soporte inmediato se ve en 87.50, con una ruptura por debajo de este nivel que podría abrir la puerta a 87.00. Al alza, la resistencia en 88.20 y la SMA de 20 días deben ser recuperadas para que cualquier señal de recuperación se materialice. Hasta entonces, la perspectiva probablemente seguirá siendo bajista, con mayores riesgos a la baja dominando el sentimiento a corto plazo.

NZD/JPY gráfico diario

- El Oro cayó debido a la toma de beneficios en medio de temores de sobrevaloración del sector de IA.

- La venta masiva del mercado impulsada por el interés en la firma china de IA, DeepSeek, reduce el atractivo del oro a pesar de los menores rendimientos de los bonos.

- Las preocupaciones económicas globales crecen a medida que los datos del PMI de China revelan contracciones en servicios y manufactura.

El precio del Oro cayó más del 1% el lunes por la tarde durante la sesión norteamericana, provocado por una venta masiva del mercado impulsada por el interés en la compañía china de IA DeepSeek. El metal amarillo no ha logrado ganar tracción a medida que los rendimientos de los bonos del Tesoro de EE.UU. caen, aunque el Dólar estadounidense recortó algunas de sus pérdidas, aún por debajo de la cifra de 108.00. El XAU/USD cotiza en 2.738$ después de alcanzar un máximo diario de 2.772$

Jim Wyckoff, analista de Kitco, mencionó que los traders tomando beneficios podría ser la principal razón detrás de la caída del Oro. El lanzamiento del modelo de lenguaje de DeepSeek, más barato que los modelos de las compañías estadounidenses, asustó a los inversores, quienes parecían evaluar que las acciones vinculadas a la industria de IA podrían estar sobrevaloradas.

Según Bloomberg, "La repentina aparición de DeepSeek pone en duda los fundamentos del repunte que ha añadido 15 billones de dólares al valor de las compañías del índice Nasdaq 100 desde finales de 2022."

Mientras tanto, el rendimiento del bono del Tesoro estadounidense a 10 años cae casi nueve puntos básicos (pb) a 4.528%. Sin embargo, el Bullion no logró capitalizar los rendimientos en caída.

La Oficina Nacional de Estadísticas (NBS) en China reveló que los PMIs de Servicios y Manufactura entraron en territorio de contracción, insinuando que la economía global podría desacelerarse.

En cuanto a los datos, la agenda económica de EE.UU. presenta el índice de actividad nacional de la Fed de Chicago para diciembre, que salió del territorio negativo, una indicación de que la economía está mejorando.

Esta semana, la agenda económica de EE.UU. incluirá los pedidos de bienes duraderos de EE.UU., la reunión de política monetaria de la Reserva Federal, las cifras del Producto Interior Bruto (PIB) del último trimestre de 2024, datos de empleo y la publicación del indicador de inflación preferido de la Fed, el Índice de Precios de Consumo Personal (PCE).

Resumen diario de los mercados: La agitación del mercado pesó sobre el Oro, los rendimientos de EE.UU. y el USD

- El precio del Oro subió ignorando el avance de los rendimientos reales. Medido por los valores protegidos contra la inflación del Tesoro a 10 años (TIPS), el rendimiento se sitúa en 2.19%, bajando cuatro puntos básicos (pb).

- El Bullion no logró capitalizar la debilidad general del Dólar estadounidense, ya que el índice del Dólar estadounidense (DXY), que sigue el rendimiento de la moneda estadounidense frente a otras seis, cayó un 0.12% a 107.33.

- Los participantes del mercado están valorando 54 puntos básicos de recortes de tasas de interés por parte de la Fed. Se espera que la Fed recorte las tasas hacia finales de 2025, con la primera reducción ocurriendo en junio.

Perspectiva técnica del XAU/USD: El Oro tropieza por debajo de 2.750$

El precio del Oro retrocede y se consolida mientras los compradores toman un respiro antes de empujar los precios del XAU/USD más alto para desafiar el máximo histórico de 2.790$. A corto plazo, el XAU/USD retrocede por debajo de 2.750$, lo que podría allanar el camino para probar 2.700$. Una vez superado, la próxima parada será la confluencia de las medias móviles simples (SMA) de 50 y 100 días alrededor de 2.655$-2.660$. En caso de mayor debilidad, los 2.600$ podrían actuar como un imán.

Por el contrario, si los compradores elevan el metal dorado por encima de 2.750$, busque una prueba del máximo histórico en 2.790$. Por encima de esto se encuentra 2.800$, seguido de niveles psicológicos clave expuestos en 2.850$ y 2.900$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Nasdaq 100 cae un 2.94% en el día, cotizando al momento de escribir en 21.126.

- Las acciones de Constellation Energy (CEG) pierden un 20.85% el día de hoy, alcanzando mínimos de más de dos semanas.

- Los títulos de Marvell Technology (MRVL) se desploman un 19.1% en la jornada del lunes, llegando a mínimos del 3 de diciembre de 2024.

El Nasdaq 100 marcó un máximo diario en 21.409, atrayendo vendedores agresivos que llevaron el índice a un mínimo no visto desde el 14 de enero en 2.658. Al momento de escribir, el Nasdaq 100 opera en 21.126, perdiendo un 2.94% el día de hoy.

El liderazgo de Estados Unidos en la inteligencia artificial es amenazado por DeepSeek

La competencia global por el desarrollo de la inteligencia artificial se ha intensificado al darse a conocer que DeepSeek, una compañía de origen chino, ha entrenado un modelo de alto rendimiento con un coste aproximado de tan solo 6 millones de dólares. El modelo de DeepSeek, el cual es de código abierto, tiene la capacidad de competir con ChatGPT, modelo entrenado y desarrollado por OpenAI.

Tras la noticia, los valores de Contellation Energy (CEG) presentan una caída sin precedentes de un 20.85% en el día, llegando a mínimos no vistos desde el 8 de enero en 270.44. Por otro lado, las acciones de Marvell Technology (MRVL) caen un 19.10% diario, visitando mínimos del 3 de diciembre de 2024 en 99.52$, firmando su segunda jornada consecutiva con pérdidas.

En este contexto, el Nasdaq 100 pierde un 2.94% el día de hoy, extendiendo pérdidas hasta alcanzar mínimos del 14 de enero en 20.658, en sintonía con los principales índices burstátiles.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó la baja en una resistencia de corto plazo dado por el máximo del 24 de enero el 21.940. El área de soporte clave se encuentra en 20.532, dado por el punto pivote del 13 de enero. El índice de fuerza relativa muestra dominio de los vendedores en el corto plazo al ubicarse en 39, por debajo de la línea media de 50.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- NZD/USD desciende el lunes, retrocediendo hacia el soporte reciente en 0.5685.

- Señales técnicas mixtas destacan la incertidumbre, con indicadores de impulso perdiendo claridad.

- Los operadores observan niveles clave, con el sentimiento del mercado pareciendo cambiar cautelosamente hacia una tendencia bajista.

El par NZD/USD enfrentó una renovada presión de venta el lunes, cayendo un 0.45% para situarse cerca de 0.5685. Este movimiento subraya la volatilidad continua del par, ya que los cambios bruscos y los niveles de precios alternantes caracterizan su rendimiento reciente. A pesar de las señales anteriores de impulso alcista, el par ahora parece estar perdiendo fuerza, manteniendo a los operadores cautelosos sobre las perspectivas a corto plazo.

Los indicadores técnicos presentan un panorama mixto. El Índice de Fuerza Relativa (RSI) ha caído a 54, permaneciendo en territorio positivo pero mostrando una fuerte caída, señalando un sesgo alcista menguante. Mientras tanto, el histograma de la Convergencia/Divergencia de Medias Móviles (MACD) permanece plano con barras verdes, sugiriendo una falta de impulso direccional claro. Esta divergencia entre los indicadores refleja una creciente incertidumbre y aumenta la posibilidad de un cambio en el sentimiento hacia una tendencia bajista.

Es probable que los niveles clave guíen la trayectoria del par a corto plazo. El soporte inmediato se observa en 0.5670, con una ruptura por debajo de este nivel que podría exponer 0.5630. Al alza, la resistencia permanece en 0.5710, y se requeriría un movimiento sostenido por encima de este nivel para revitalizar el caso alcista. El sentimiento del mercado en general y la claridad técnica serán críticos para determinar los próximos movimientos del par.

NZD/USD gráfico diario

- Nvidia (NVDA) registra una caída de un 16.93% el día de hoy, operando en estos momentos sobre 117.01$.

- El modelo de inteligencia artificial DeepSeek, ha impactado los mercados al presentar un alto rendimiento a bajo costo.

Los valores de Nvidia se deslizan con fuerza desde un máximo del día en 128.40$, donde encontró vendedores agresivos que arrastraron el precio de la acción a mínimos no vistos desde el 2 de octubre de 2024 en 116.70$. Al momento de escribir, NVDA opera cobre 118.70$, perdiendo un 16.93% en la jornada del lunes.

El surgimiento de DeepSeek amenaza el liderazgo los desarrolladores de Inteligencia Artificial

La mirada de los inversionistas se ha centrado en DeepSeek, la compañía de origen chino de inteligencia artificial capaz de entrenar modelos de alto rendimiento a un muy bajo costo sin necesidad de contar con los componentes más avanzados que ofrecen compañías como Nvidia (NVDA). En este contexto, NVDA pierde un 16.93% en la jornada del lunes, borrando casi 600 mil millones de dólares en capitalización de mercado llegando a mínimos de casi cuatro meses no vistos desde el 2 de octubre de 2024 en 116.70$.

DeepSeek ha anunciado que solamente gastó 5.6 millones de dólares en tecnología de Nvidia para desarrollar su modelo, posicionándose como un claro rival para ChatGPT, desarrollado por OpenAI.

Niveles técnicos de Nvidia

Las acciones de NVDA reaccionaron a la baja en una resistencia de corto plazo dada por el máximo del 7 de enero en 153.13$. El soporte más cercano se encuentra en 113.22$, mínimo del 18 de septiembre de 2024. El nivel de soporte clave lo observamos en 100.95$, punto pivote del 6 de septiembre de 2024.

Gráfico diario de Nvidia

Acciones de semiconductores FAQs

Un semiconductor es un término que se utiliza para referirse a varios tipos de chips informáticos. Oficialmente denominados dispositivos semiconductores, estos chips informáticos se basan en materiales semiconductores como el silicio y el arseniuro de galio para procesar la corriente eléctrica que produce el mundo moderno de la informática. Vienen en muchas formas, tamaños, mejoras y configuraciones, como diodos, transistores y circuitos integrados, hasta aplicaciones más complejas como memoria DRAM, procesadores simples e incluso GPU.

En primer lugar, están los diseñadores de chips puros, como Nvidia, AMD, Broadcom y Qualcomm. Estas empresas utilizan software sofisticado para diseñar y probar chips. En segundo lugar, están los fabricantes de equipos que proporcionan las máquinas necesarias para construir chips de computadora. Entre ellos se encuentran ASML y Lam Research. Luego están las fundiciones que fabrican los chips. Entre ellas se encuentran Taiwan Semiconductor y GlobalFoundries. Por último, están los fabricantes de dispositivos integrados que diseñan sus propios chips y, además, los fabrican ellos mismos. Entre ellos se encuentran Samsung e Intel.

Se trata de la observación de que el número de transistores en un circuito integrado se duplica cada dos años. La “ley” recibe su nombre de Gordon Moore, fundador de Fairchild Semiconductor y, posteriormente, de Intel. La duplicación es posible debido a la reducción del tamaño de los nodos de proceso o de las piezas del chip informático. En 1971, la fabricación comercial avanzada había alcanzado los 10 micrones de ancho. En 1987, la tecnología de semiconductores había avanzado hasta los 800 nanómetros de ancho. En 1999, este proceso había avanzado hasta los 180 nanómetros. En 2007, el tamaño había descendido a 32 nanómetros, y en 2022 se redujo hasta los 3 nanómetros, lo que se acerca al tamaño del ADN humano.

En 2022, la industria mundial de semiconductores tuvo ingresos de poco menos de 600 mil millones de dólares. En total, la industria envió 1,15 billones de unidades de semiconductores en 2021. Los principales países que participan en la cadena de suministro de semiconductores son Taiwán, Estados Unidos, China, Países Bajos, Corea del Sur, Japón e Israel.

- El AUD/USD cae hacia 0.6270 el lunes.

- Las tensiones comerciales entre EE.UU. y Colombia disminuyen, debilitando al Dólar.

- Se espera que la Fed mantenga las tasas en 4.25%-4.50% el miércoles.

- Todos los ojos están puestos en el IPC australiano para obtener pistas sobre la política del RBA.

El AUD/USD cayó al comienzo de la semana hacia 0.6270 a medida que las ganancias del Dólar estadounidense (USD) se evaporaron tras señales de que la fricción entre Estados Unidos (EE.UU.) y Colombia podría estar enfriándose. Mientras tanto, se anticipa ampliamente que la Reserva Federal (Fed) mantenga las tasas de interés sin cambios esta semana, con los operadores buscando cualquier indicio sobre la postura de los responsables de la política monetaria en medio de los llamados continuos del presidente Donald Trump para recortes inmediatos.

El Dólar australiano (AUD), sin embargo, enfrenta vientos en contra antes de la publicación de los datos de inflación doméstica, que determinarán la decisión de tasas del Banco de la Reserva de Australia (RBA) en febrero.

Resumen diario de los mercados: El Dólar australiano pierde terreno mientras los mercados esperan la Fed y el IPC australiano

- El Dólar estadounidense inicialmente se fortaleció después de que el presidente Trump amenazara con un arancel del 25% a Colombia por rechazar deportados. El Dólar luego retrocedió cuando la Casa Blanca confirmó la aquiescencia de Colombia, apagando los temores de una guerra comercial.

- La política de la Fed será el foco. El banco central de EE.UU. se reúne el miércoles y probablemente dejará las tasas dentro del rango de 4.25%-4.50%.

- Los participantes del mercado examinarán cómo reaccionan los responsables de la política monetaria a las demandas de Trump de recortes rápidos de las tasas de interés y evaluarán el potencial de movimientos futuros.

- El IPC australiano será fundamental. Los datos de inflación del cuarto trimestre que se publicarán el miércoles se pronostican en 2.5% interanual, por debajo del 2.8%, y un aumento trimestral del 0.3% tras el 0.2% anterior.

- Lecturas débiles podrían fortalecer las apuestas de que el RBA podría comenzar a revertir su política de endurecimiento tan pronto como en la próxima reunión.

Perspectiva técnica del AUD/USD: La indecisión reina mientras los operadores buscan claridad

El AUD/USD retrocedió a 0.6270 el lunes, experimentando una acción de precios volátil entre 0.6200 y 0.6330 desde la semana pasada. A pesar de abrir la semana en 0.6315, el par se estableció cerca de 0.6270, insinuando un tono ligeramente bajista. El indicador de convergencia/divergencia de medias móviles (MACD) muestra barras verdes planas, indicando algunas corrientes alcistas subyacentes, pero el índice de fuerza relativa (RSI) en 55 puntos hacia abajo, sugiere un impulso decreciente. Con decisiones clave de bancos centrales y datos de inflación en el horizonte, los participantes están esperando una narrativa más clara antes de impulsar movimientos direccionales sustanciales.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

¿Qué es DeepSeek?

Varias compañías chinas se volcaron en hacer que sus diversas ofertas de modelos de IA fueran de código abierto la semana pasada, enviando ondas de choque a través del sector tecnológico. Las startups tecnológicas chinas parecen estar listas para irrumpir en el espacio de la IA, que hasta hace poco había sido casi singularmente dominado por gigantes tecnológicos estadounidenses de alto precio y valoraciones en alza. Los competidores chinos están listos para demostrar que se puede competir con los gigantes estadounidenses en el juego de la IA por centavos de dólar, lo que ha provocado un fuerte retroceso en las principales compañías que prestan servicios en el ámbito de la IA, específicamente Nvidia (NVDA).

Desde el lanzamiento de ChatGPT de OpenAI a finales de 2022, la suposición general entre los inversores tecnológicos era que para competir en IA, necesitabas acceso a conjuntos de chips extremadamente caros y un capital lo suficientemente profundo como para configurar el espacio de procesamiento de datos necesario para que los modelos de IA se "entrenen" de manera efectiva. Esos conjuntos de chips exactos y esa cantidad de financiación se creía anteriormente que estaban encerrados detrás de los muros del mercado estadounidense, incrustados de manera segura en Silicon Valley después de que EE.UU. impusiera estrictas restricciones comerciales que impedían a las compañías chinas acceder al silicio estadounidense.

DeepSeek viene por el trono de OpenAI

DeepSeek, una startup tecnológica financiada por el fondo de cobertura chino High-Flyer, que entró en el mercado de la IA para competir, ha desafiado la dominancia de la IA estadounidense en dos frentes: han demostrado que se puede competir con modelos de IA estadounidenses caros y que se puede hacer de manera económica. DeepSeek-R1, la última oferta basada en LLM de la compañía, ha causado una fuerte primera impresión en el segmento tecnológico, mostrando una capacidad técnica que rivaliza con el ChatGPT incumbente. La compañía también ha declarado que pudo crear su último modelo por solo 6 millones $ USD, muy por debajo de los miles de millones de dólares de capital de riesgo que se han vertido en el segmento tecnológico estadounidense enfocado en el desarrollo de IA.

Añadiendo presión a las compañías tecnológicas con sede en EE.UU., DeepSeek hizo que sus modelos fueran de código abierto; aplastando las esperanzas de los inversores de que la clave para la eventual rentabilidad en el juego de la IA sería la naturaleza propietaria de los gigantes actuales de la IA. Algunos comentaristas tecnológicos han salido a la luz para señalar que los mercados no conocen el costo exacto de inversión en la construcción de modelos de DeepSeek, pero que el precio probablemente sea mucho más alto de lo que DeepSeek ha afirmado.

El Dólar estadounidense comenzó la nueva semana de negociación con el pie izquierdo mientras los participantes del mercado continuaban digiriendo la narrativa de más aranceles por parte de la administración Trump, mientras los inversores comenzaban a prepararse para la reunión del FOMC el miércoles.

Esto es lo que necesitas saber el martes 28 de enero:

El Índice del Dólar estadounidense (DXY) registró pérdidas moderadas, aunque logró recuperar algo de tracción después de tocar fondo cerca de 107.00. Los Pedidos de Bienes Duraderos se publicarán en primer lugar, seguidos por el Índice de Precios de Vivienda de la FFA, la Confianza del Consumidor del Conference Board y el índice de Manufactura de la Fed de Richmond, todo antes del informe semanal de la API sobre inventarios de petróleo crudo de EE.UU.

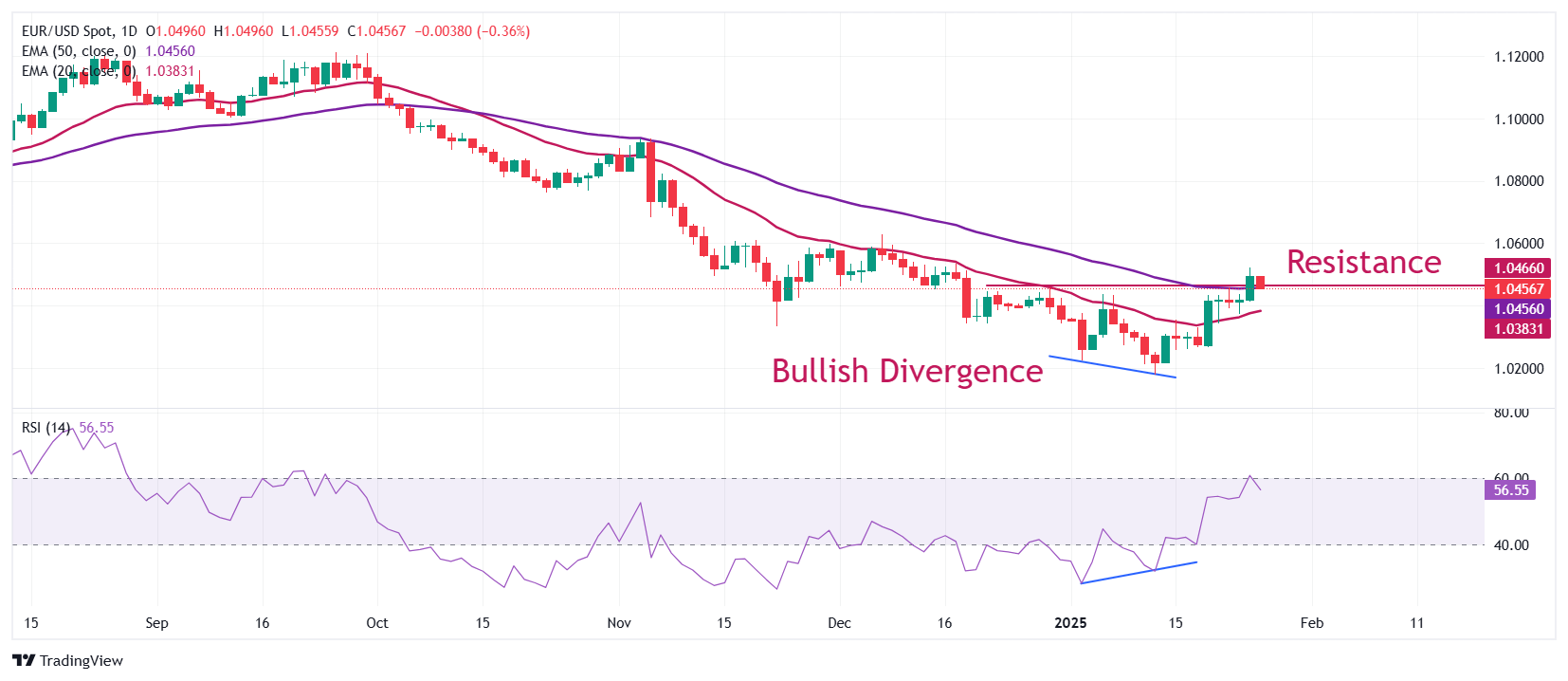

El EUR/USD subió a nuevos picos anuales alrededor de 1.0530 gracias a la postura ofrecida en el Dólar, solo para revertir parte de esas ganancias hacia el final del día. Se espera que hablen Cipollone y Lagarde del BCE.

El GBP/USD alternó ganancias con pérdidas alrededor de 1.2480 tras un movimiento temprano más allá del hito de 1.2500. El Índice de Precios en Tiendas del BRC debería dar una visión de cómo se comportó la presión inflacionaria en el primer mes del año.

El USD/JPY retrocedió bruscamente a mínimos de seis semanas cerca de 153.70 debido a la reevaluación de los inversores sobre un mayor endurecimiento por parte del BoJ. La publicación de las Minutas del BoJ será el próximo evento destacado en Japón el 29 de enero.

El AUD/USD sufrió los desalentadores datos de los PMI chinos durante el fin de semana y se desinfló a la región sub-0.6300 el lunes. Lo siguiente en la agenda en Australia será la publicación del índice de Confianza Empresarial de NAB.

El WTI se mantuvo bien a la defensiva y flirteó con el área de mínimos anuales cerca del nivel 72.00$ por barril debido a la constante incertidumbre en torno a los planes de aranceles del presidente Trump.

Los precios del oro corrigieron a la baja desde la vecindad de sus picos históricos vistos el viernes pasado y volvieron a probar el área de mínimos de varios días cerca de 2.730$ por onza troy. Los precios de la plata siguieron el mismo camino y se negociaron a corta distancia de su clave SMA de 200 días alrededor del nivel 30.00$ por onza.

- El Peso mexicano bajo presión tras la amenaza de aranceles de Trump sobre bienes colombianos.

- El nuevo programa monetario de Banxico sugiere recortes agresivos de tasas, un viento en contra para el Peso.

- Los operadores esperan los próximos informes económicos de México sobre desempleo y PIB preliminar del cuarto trimestre.

El Peso mexicano se desplomó frente al Dólar el lunes después de que el presidente de Estados Unidos, Donald Trump, anunciara el domingo que impondría aranceles a los bienes colombianos después de que el presidente colombiano, Gustavo Petro, no permitiera que aviones de Estados Unidos (EE.UU.) transportaran migrantes en vuelos de deportación. Trump luego dio marcha atrás en los aranceles el lunes por la mañana una vez que los dos líderes llegaron a un acuerdo para permitir las deportaciones. Esto y la retórica moderada del Banco de México (Banxico) patrocinaron un impulso en el par exótico. El USD/MXN cotiza a 20.70, subiendo más de un 2%.

Durante el fin de semana, el presidente de Estados Unidos, Donald Trump, informó en su red social sobre la decisión de Petro, lo que provocó varias medidas de represalia de EE.UU., incluida la amenaza de aranceles. En consecuencia, el Peso mexicano, utilizado como proxy para otras divisas de América Latina, se debilitó en las primeras operaciones del lunes.

Mientras tanto, el Instituto Nacional de Estadística Geografía e Informática (INEGI) reveló que la Balanza Comercial registró un superávit en diciembre. Sin embargo, ajustado estacionalmente, el déficit se redujo en comparación con las cifras de noviembre.

Mientras tanto, Banxico presentó su Programa Monetario para 2025, en el cual el Banco Central insinuó que la Junta de Gobierno está considerando recortes a su tasa de referencia principal de una magnitud mayor a la vista anteriormente en 2024.

La gobernadora de Banxico, Victoria Rodríguez Ceja, dijo que ven un escenario adverso con Trump, agregando que algunas de sus políticas podrían presionar la economía de México.

Ella añadió, "Por un lado, una mayor debilidad económica tendería a moderar las presiones sobre los precios y, por otro lado, una mayor depreciación del tipo de cambio representa un riesgo al alza para la inflación. Estos efectos en direcciones opuestas podrían incluso compensarse entre sí, pero tendríamos que estar atentos, si fuera necesario, a las medidas que podrían implementarse."

Esta semana, la agenda económica de México incluirá la Tasa de Desempleo de diciembre, junto con la publicación de las cifras preliminares del Producto Interior Bruto (PIB) del cuarto trimestre de 2024.

Resumen diario de los mercados: La Balanza Comercial de México no logró impulsar al Peso

- INEGI reveló que la Balanza Comercial de diciembre fue de 2.567 mil millones, frente a un déficit de -0.133 mil millones. Ajustado estacionalmente, el déficit comercial se redujo de -0.775 mil millones a -0.684 mil millones para el mismo período.

- Economistas encuestados por Reuters proyectan que el PIB caerá un -0.2% intertrimestral desde una expansión del 1.1%. En términos anuales, se prevé que el PIB baje del 1.6% al 1.2%.

- Citi reveló su Encuesta de Expectativas, en la cual los economistas privados mexicanos revisaron a la baja las cifras del PIB para 2025 al 1%.

- En cuanto a las expectativas de inflación, los analistas estiman que la inflación general y subyacente bajarán por debajo del 4%, cada una en 3.91% y 3.68%, mientras que el tipo de cambio probablemente terminará cerca de 20.95.

- Los economistas estiman que el Banco de México (Banxico) reducirá las tasas en 25 puntos básicos (pb) del 10.00% al 9.75%, aunque algunos analistas esperan un recorte de 50 pb en la reunión del 6 de febrero.

- Los futuros del mercado monetario han descontado 54 pb de recortes de tasas de la Fed en 2025, según los datos de la herramienta CME FedWatch.

Perspectiva técnica del USD/MXN: El Peso mexicano se mantiene estable mientras el USD/MXN se acerca al máximo anual (YTD)

El par USD/MXN reanudó su tendencia alcista después de superar la media móvil simple (SMA) de 50 días en 20.38 desde las primeras operaciones durante la sesión asiática. Las amenazas de aranceles de Trump sobre Colombia debilitaron al Peso mexicano en medio de un escenario de aversión al riesgo, ya que el Peso cayó a un mínimo de cuatro días de 20.74.

Si los operadores superan el máximo histórico del USD/MXN de 20.90, los compradores estarían a cargo y desafiarían la marca de 21.00. Con una mayor fortaleza, la siguiente resistencia sería el pico del 8 de marzo de 2022 en 21.46, antes de la cifra de 22.00.

Por el contrario, si el USD/MXN cae por debajo de la SMA de 50 días de 20.38 y extiende sus pérdidas hacia la SMA de 100 días en 20.06, los bajistas podrían apuntar a empujar los precios hacia la marca de 20.00.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dow Jones sube un 0.21% en el día.

- El Nasdaq 100 pierde un 3.41 % diario, arrastrado por Constellation Energy (CEG) y Broadcom (AVGO).

- El S&P 500 cae un 1.93% el día de hoy, lastrado por Vistra Corp (VST) y Arista Networks (ANET).

El Dow Jones rebota desde mínimos del 21 de enero en 43.971, encontrando compradores que impulsaron el índice a un máximo del día en 44.423.

El Promedio Industrial Dow Jones comenzó a operar en 44.103, en tanto que el índice tecnológico Nasdaq 100 inició las cotizaciones en 21.402. El S&P 500 abrió en 6.014, deslizándose con fuerza en sintonía con los principales índices accionarios.

Salesforce y Johnson & Johnson mantienen al Dow Jones en terreno positivo

El índice Dow Jones cotiza en estos momentos sobre 44.469, subiendo un 0.21% el día de hoy, consolidándose dentro del rango operativo del viernes.

Las acciones de Salesforce (CRM) se disparan un 4.55% el día de hoy, alcanzando máximos no vistos desde el 18 de diciembre de 2024 en 353.15$. En la misma sintonía, los títulos de Johnson & Johnson (JNJ) firman su tercera jornada consecutiva al alza, ganando un 3.62% diario, llegando a máximos del 3 de diciembre de 2024 en 152.15$.

El Nasdaq 100 cae a mínimos de dos semanas arrastrado por Constellation Energy y Broadcom

El índice tecnológico Nasdaq 100 pierde un 3.41% en el día, operando al momento de escribir en 21.039, visitando mínimos no vistos desde el 14 de enero.

Los títulos de Constellation Energy (CEG) se desploman un 19.46% en la jornada del lunes, llegando a mínimos no vistos desde el 10 de enero en 273.50$ junto con los valores de Broadcom (AVGO) que presentan una caída de un 18.52%, alcanzando mínimos del 13 de enero en 198.51$. Las compañías involucradas en el desarrollo de inteligencia artificial se están viendo afectadas por la introducción de DeepSeek R1, un modelo de IA de origen chino, de código abierto y alto desempeño creado con menores recursos que sus contrapartes norteamericanas.

El S&P 500 se desliza con fuerza tras el surgimiento de DeepSeek R1

El índice S&P 500 pierde un 1.93% el día de hoy, firmando su segunda sesión consecutiva a la baja y llegando a mínimos no vistos desde el 15 de enero en 5.916.

Vistra Corp. (VST) registra una caída en el precio de su acción de un 28.31%, cayendo a mínimos del 30 de diciembre en 135.15$. Los inversores se cuestionan las necesidades energéticas involucradas en el desarrollo de inteligencia artificial en EE.UU. tras la introducción de DeepSeek R1, un modelo de origen chino de IA de código abierto capaz de competir con los modelos más recientes de OpenAI usando menos recursos energéticos.

Siguiendo la misma tónica, Arista Networks (ANET) se desploma un 22.56%, alcanzando mínimos no vistos desde el 27 de noviembre en 99.10$.

Análisis técnico del Dow Jones

El Dow Jones estableció un soporte de corto plazo dado por el mínimo del 16 de enero en 43.048. El siguiente soporte clave se encuentra en 41.731, punto pivote del 13 de enero. La resistencia más cercana la observamos en 44.584, máximo del 24 de enero.

Gráfico de 4 horas del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Índice del Dólar se mantiene bajo fuerte presión, cayendo por debajo de 108.00 y probando el nivel crítico de 107.00.

- Las ventas de viviendas nuevas en diciembre superaron las estimaciones, aumentando a 698.000 unidades frente a las expectativas de 670.000.

- Las amenazas arancelarias del presidente Trump sobre las importaciones de Colombia y la decisión de la Reserva Federal del miércoles añaden incertidumbre a la trayectoria del Dólar.

El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar estadounidense (USD) frente a una cesta de divisas, continúa cayendo el lunes, rompiendo por debajo de la marca psicológica de 108.00. Las preocupaciones sobre la valoración del mercado relacionada con la IA, combinadas con las tensiones geopolíticas por las amenazas arancelarias del presidente Donald Trump contra Colombia, contribuyen al sentimiento bajista. Los datos económicos destacan cierta resiliencia en la economía de Estados Unidos (EE.UU.), pero el Dólar sigue bajo presión antes de la decisión de la Reserva Federal (Fed) sobre las tasas de interés el miércoles.

Resumen diario de los mercados: El Dólar estadounidense bajo presión en medio de la anticipación de la Fed y las tensiones geopolíticas

- El Índice de Actividad Nacional de la Fed de Chicago para diciembre repuntó a 0.15 desde -0.01 en noviembre, reflejando una mayor actividad económica.

- Las ventas de viviendas nuevas en diciembre se dispararon a 698.000 unidades, superando el pronóstico de 670.000 y la cifra de noviembre de 674.000.

- La propuesta del presidente Trump de imponer aranceles del 50% a las importaciones colombianas por disputas de deportación sacude los mercados comerciales y el sentimiento global.

- Los mercados buscarán más pistas sobre los planes del presidente entrante sobre los aranceles a sus vecinos norteamericanos.

- La reunión de la Reserva Federal del miércoles se avecina; los mercados están observando de cerca las actualizaciones sobre las decisiones de tasas y el panorama económico con un mantenimiento de tasas ya valorado.

- Tanto la declaración como el tono del presidente Jerome Powell serán observados de cerca por los mercados.

Perspectiva técnica del índice del Dólar DXY: El impulso bajista se intensifica

El Índice del Dólar estadounidense se mantiene por debajo de 108.00, mostrando un impulso descendente persistente. El Índice de Fuerza Relativa (RSI) continúa permaneciendo por debajo de la marca neutral de 50, indicando una débil fuerza relativa. Mientras tanto, el histograma de Convergencia/Divergencia de Medias Móviles (MACD) se profundiza en rojo, señalando una presión bajista intensificada. Aunque el índice está probando condiciones de sobreventa, los riesgos a la baja permanecen, con el potencial de romper 107.00. Un rebote correctivo podría ocurrir si el movimiento se vuelve excesivo, pero la recuperación más allá de 108.50 parece desafiante a menos que el sentimiento cambie significativamente. Por ahora, el camino de menor resistencia apunta más hacia abajo.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar canadiense perdió un 0.3% el lunes a medida que los flujos del Loonie se secan.

- El Banco de Canadá recortará las tasas de interés nuevamente a finales de esta semana.

- Poco más hay en la agenda de datos económicos para impulsar al Loonie esta semana.

El Dólar canadiense (CAD) retrocedió una vez más en una consolidación familiar frente al Dólar estadounidense (USD) el lunes, perdiendo un tercio de punto porcentual recientemente ganado y continuando con el movimiento lateral del par USD/CAD alrededor del nivel de 1.4400.

El Banco de Canadá (BoC) entregará su última decisión de tasas a finales de esta semana, y se prevé ampliamente que el banco central canadiense realice otro recorte de tasas de 25 pbs. Incluso esto se verá a través del lente de los movimientos del Dólar: la Reserva Federal (Fed) también tiene programado su propio recorte de tasas, que se publicará dentro de unas horas de la decisión de tasas del BoC.

Resumen diario de los mercados: El Dólar canadiense continúa en consolidación

- El Dólar canadiense cayó un 0.3% el lunes, empujando al USD/CAD hacia 1.4400.

- Se espera ampliamente que el BoC recorte las tasas de interés en un cuarto de punto.

- Se prevé que la Fed mantenga las tasas sin cambios.

- A pesar de la esperada estabilidad de la Fed, los mercados esperan más recortes de tasas de la Fed este año que antes.

- La herramienta FedWatch del CME muestra que los operadores de tasas están valorando un total de 50 pbs en recortes de tasas de la Fed hasta 2025.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense simplemente no puede tomar un respiro, continuando en un rango entre niveles técnicos clave y manteniendo las impresiones del gráfico USD/CAD limitadas entre 1.4400 y 1.4300. El par ha estado en un patrón lateral desde mediados de diciembre, y el impulso sigue ausente a pesar de que el Loonie prueba rutinariamente mínimos de varios años frente al Dólar.

Una media móvil exponencial (EMA) de 50 días en ascenso que prueba en 1.4250 está fijando un suelo técnico bajo la acción del precio, limitando las opciones de los alcistas del Loonie para una oferta del CAD que gane velocidad. En el lado alto, 1.4500 sigue siendo el nivel clave para que los postores del Dólar superen, aunque incluso los vendedores del CAD están luchando por justificar las ofertas excesivamente altas del USD/CAD.

USD/CAD gráfico diario

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

Los CTAs están vendiendo Cobre y Aluminio, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

Trump modera su tono con respecto a los aranceles sobre China

"Los CTAs están vendiendo Cobre y Aluminio, con la acción del precio jugando en la significativa asimetría en los flujos esperados tras el tono moderado del Presidente Trump con respecto a los aranceles sobre China."

"Sin un escenario para la acción del precio durante la próxima semana que probablemente atraiga programas de compra subsecuentes, la debilidad en los precios es ahora lo suficientemente grande como para catalizar una actividad de venta a gran escala de los CTAs en el metal rojo, con hasta -25% del tamaño máximo de los algoritmos probablemente vendido en esta sesión."

La configuración para los flujos de algoritmos en Plata no es muy prometedora, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

Una ruptura parece inminente

"En las próximas sesiones, la actividad de venta subsiguiente de los CTA puede registrarse, pero esperamos que nuevos ATH en Oro finalmente catalicen una ruptura en los mercados de Plata, donde vemos implicaciones únicas de las dislocaciones en los mercados de metales asociadas con amenazas de aranceles. El mercado está caminando sonámbulo hacia un silversqueeze con precios planos que hasta ahora muestran poca apreciación por los desarrollos recientes en la actividad comercial física."

"Una ruptura parece inminente dado que a) la relación XAU/XAG se encuentra en los máximos, b) los CTA y los operadores discrecionales ambos tienen una cantidad significativa de pólvora seca para desplegar, c) el interés abierto agregado de la Plata en SHFE se encuentra en mínimos de varios años, pero los mayores operadores en Shanghái han estado añadiendo a sus libros en los últimos meses."

"d) La Plata en Londres continúa negociándose ajustada, e) las suposiciones de que cualquier potencial silversqueeze se resolverá fácilmente no reconocen que las válvulas de liberación de presión requieren precios más altos primero antes de que puedan activarse. La convexidad explosiva al alza en los mercados de Plata sigue estando severamente infravalorada."

El Peso colombiano ha caído frente al Dólar estadounidense este lunes después de la polémica alrededor de los aranceles que EE.UU. quería imponer a Colombia si no aceptaba acoger a los deportados colombianos.

El Peso colombiano sufre pérdidas hoy tras registrar seis jornadas consecutivas de ganancias. El USD/COP ha subido hoy a máximos de dos días en 4.251,14. Previamente, el par probó un mínimo diario en 4.214,38.

El USD/COP cotiza al momento de escribir sobre 4.228,51, ganando un 1.28% diario.

Colombia y Estados Unidos llegan a un acuerdo sobre los deportados

- El domingo se desató un conflicto diplomático entre Colombia y Estados Unidos después que Donald Trump anunciara sanciones y subida de aranceles para el país sudamericano por no respetar su política de deportaciones. La noticia ha pesado sobre el Peso colombiano, que hoy ha visto mermado su valor tras seis jornadas previas de ganancias.

- El gobierno de Gustavo Petro se negó a autorizar el aterrizaje de dos aviones militares estadounidenses que portaban ciudadanos colombianos deportados. La respuesta de Trump fue inmediata, anunciando impuestos del 25% a los productos colombianos y amenazando con anular las visas de los funcionarios del país. Según Petro, la negativa se debió a que EE.UU. estaba tratando como delicuentes a sus conciudadanos.

- Finalmente, ambos países han llegado a un acuerdo por el que Colombia aceptará estas deportaciones. La Casa Blanca ha anunciado que las sanciones y aranceles quedarán aplazados a menos que el gobierno colombiano inclumpla el acuerdo.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones se desplomó durante la sesión nocturna antes de la campana de apertura del lunes.

- Los temores de una guerra comercial vuelven a estar sobre la mesa después de que Trump se enfrente políticamente con Colombia.

- Las nuevas esperanzas de recortes de tasas están impulsando las acciones desde los mínimos de principios de semana.

El Promedio Industrial Dow Jones (DJIA) cayó a la zona de los 44,000 durante la sesión nocturna temprana del lunes, impulsado a la baja por un nuevo episodio de deterioro en el apetito por el riesgo de los inversores después de que una empresa china lanzara globalmente un competidor de código abierto a los modelos de IA basados en EE.UU. que hasta ahora han sido en gran medida propietarios. El sentimiento de los inversores se vio aún más afectado por una disputa política entre el presidente de Estados Unidos (EE.UU.), Donald Trump, y Colombia durante el fin de semana, después de un desacuerdo entre los dos países sobre el retorno de los migrantes colombianos desde EE.UU., lo que llevó al presidente Trump a perder la calma y amenazar con un arancel del 50% sobre todos los bienes importados a EE.UU. desde Colombia.

Las acciones se recuperaron en las primeras horas de la sesión del mercado estadounidense, ya que el enfoque de los inversores se centró en las esperanzas de recortes de tasas por parte de la Reserva Federal (Fed). Se espera que la Fed entregue su última decisión sobre tasas más adelante esta semana, y aunque se espera en general que el banco central de EE.UU. mantenga las tasas sin cambios por el momento, los operadores están aumentando sus apuestas de nuevos recortes de tasas en 2025. Según la herramienta FedWatch del CME, los mercados de tasas están valorando un total de 50 puntos básicos de recortes de tasas durante el resto del año, frente a las apuestas de 25 puntos básicos de la semana pasada.

El sector tecnológico se vio sacudido después de que un laboratorio de inteligencia artificial chino lanzara su modelo de IA DeepSeek-R1, haciéndolo de código abierto y demostrando que cualquiera puede desarrollar un modelo de IA de alto rendimiento sin una gran inversión en silicio y microchips producidos en EE.UU., algo que las barreras comerciales de EE.UU. se instituyeron explícitamente para mantener fuera del alcance de los chinos. Con DeepSeek causando revuelo en el espacio de la IA, los inversores están cuestionando el sentido de mantener las barreras comerciales de silicio con China y los inversores que han invertido en empresas tecnológicas estadounidenses que proporcionan soluciones de chips para proyectos de IA están poniéndose nerviosos.

Noticias del Dow Jones

A pesar de luchar por reducir las pérdidas y volver a las ofertas de cierre del viernes, la mayoría de los valores listados en el Dow Jones están en alza durante la sesión de negociación estadounidense del lunes. Sin embargo, las pérdidas están en gran medida contenidas dentro de los favoritos tecnológicos clave, manteniendo al DJIA desequilibrado. Nvidia (NVDA) está recibiendo un golpe el lunes, cayendo alrededor de un 13% en el día y probando por debajo de los 125$ por acción, con el dominio del fabricante de silicio en el espacio de la IA siendo amenazado por el prometedor recién llegado chino DeepSeek, insinuando que el dominio de mercado de Nvidia puede no durar para siempre, o incluso para el resto del año.

Pronóstico de precio del Dow Jones

El Dow Jones comenzó la nueva semana de negociación con una nueva prueba de la zona de los 44,000, pero el pivote temprano del índice hacia el lado bajista está enfrentando un nuevo impulso de los compradores, y ha subido de nuevo al rango de los 44,400. A pesar de las caídas a corto plazo, el principal índice bursátil sigue firmemente inclinado hacia el lado alcista, cerrando en verde en todos menos dos de los últimos diez días de negociación consecutivos.

El Dow Jones sigue negociándose en el lado incorrecto de los máximos históricos por encima de los 45,000 registrados el pasado noviembre. Aun así, los operadores de acciones están empujando las acciones de nuevo por la misma colina de siempre, ya que el DJIA sube desde el último mínimo importante en la región de los 41,700.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

Hay una actividad de venta algorítmica en el Oro, señala Daniel Ghali, Estratega Senior de Commodities de TDS.

La actividad de venta de Oro será de corta duración

"El metal amarillo está siendo arrastrado en esta ronda de desapalancamiento y liquidaciones de CTA, pero nuestras simulaciones de precios futuros sugieren que los CTA volverán a la oferta en el Oro en cualquier escenario de precios en las próximas sesiones, lo que sugiere que esta ronda de actividad de venta será de corta duración."

"Además, los fondos macro y los traders discrecionales han reabastecido su arsenal de pólvora seca para desplegar, con evidencia que sugiere que las compras de fondos macro están nuevamente en aumento. Después de todo, los mercados de tasas ya están valorados para un resultado agresivo, mientras que el implacable rally del USD no solo no ha logrado pesar sobre los metales preciosos en medio de señales de Compras Misteriosas, sino que los rendimientos de los US10y se están fortaleciendo notablemente en esta actividad de trading de aversión al riesgo, y la incertidumbre geopolítica sigue siendo elevada."

"Mientras los fondos macro volverán a desplegar su capital en el cálido abrazo del metal amarillo, los CTA contribuirán a mayores ganancias, mientras que una reversión en las tendencias actuales de la acción de precios probablemente sería mitigada por las 'Compras Misteriosas' asociadas con las presiones de depreciación de las monedas asiáticas."

- EUR/GBP fluctúa dentro de un rango de 30 pips, se mantiene por encima de 0.8400 con un aumento menor de 0.02%.

- La libra esterlina enfrenta presión ya que la caída del PMI manufacturero de China favorece las ganancias del euro.

- La perspectiva técnica sugiere potencial de consolidación; resistencia clave en la SMA de 200 días de 0.8422.

El EUR/GBP se mantiene firme durante la sesión norteamericana, después de oscilar en un rango de 30 pips, aunque los compradores recuperaron la cifra de 0.8400 para una pequeña ganancia de 0.02%.

El ánimo del mercado sigue siendo negativo, tras la noticia de que la actividad empresarial de China empeoró en enero según el PMI manufacturero de la Oficina Nacional de Estadísticas (NBS). Esto pesó sobre la libra esterlina, que se debilitó frente a la moneda única.

Pronóstico del precio del EUR/GBP: Perspectiva técnica

El EUR/GBP ha extendido sus pérdidas por debajo de la media móvil simple (SMA) de 200 días en 0.8422, lo que ha abierto la puerta para probar precios más bajos, pero los alcistas están interviniendo alrededor de la cifra de 0.8400.

El índice de fuerza relativa (RSI) es alcista, aunque se ha vuelto plano, una indicación de que el cruce podría consolidarse antes de reanudar su tendencia alcista en curso.

Para una continuación alcista, los compradores deben superar la SMA de 200 días. Si se supera, la próxima parada será el máximo diario del 24 de enero en 0.8462, antes del próximo máximo del ciclo en 0.8473, el pico del 20 de enero.

Por otro lado, si los vendedores empujan los precios por debajo de la cifra de 0.8400, el siguiente soporte sería el último pivote bajo de 0.8383, el mínimo del 14 de enero, seguido de la SMA de 100 días en 0.8347.

Gráfico de precios del EUR/GBP – Diario

Euro PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Euro (EUR) frente a las principales monedas hoy. Euro fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.03% | 0.07% | -0.68% | 0.20% | 0.58% | 0.48% | -0.48% | |

| EUR | 0.03% | 0.17% | -0.54% | 0.37% | 0.62% | 0.63% | -0.35% | |

| GBP | -0.07% | -0.17% | -1.00% | 0.20% | 0.45% | 0.48% | -0.51% | |

| JPY | 0.68% | 0.54% | 1.00% | 0.94% | 1.46% | 1.41% | 0.36% | |

| CAD | -0.20% | -0.37% | -0.20% | -0.94% | 0.18% | 0.28% | -0.71% | |

| AUD | -0.58% | -0.62% | -0.45% | -1.46% | -0.18% | 0.05% | -0.92% | |

| NZD | -0.48% | -0.63% | -0.48% | -1.41% | -0.28% | -0.05% | -1.20% | |

| CHF | 0.48% | 0.35% | 0.51% | -0.36% | 0.71% | 0.92% | 1.20% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Euro de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el EUR (base)/USD (cotización).

- El EUR/JPY cae bruscamente el lunes hacia niveles clave de soporte en 162.00.

- Los indicadores técnicos muestran una creciente presión de venta, con el par acercándose a la convergencia de las SMA de 20 y 100 días.

- El enfoque se desplaza a si el par puede estabilizarse alrededor de 162.00 o arriesgarse a una mayor caída.

El cruce EUR/JPY extendió sus pérdidas el lunes, cayendo un 0.90% para situarse en 162.15. El movimiento resalta un aumento del impulso bajista a medida que el par se acerca a una coyuntura técnica crítica, con la convergencia de las medias móviles simples (SMA) de 20 y 100 días en 162.00 establecida para servir como una zona de soporte significativa. La fuerte caída marca una continuación de la tendencia bajista observada en las sesiones recientes, poniendo a los compradores bajo una renovada presión.

Los indicadores técnicos refuerzan la perspectiva bajista. El Índice de Fuerza Relativa (RSI) ha caído bruscamente a 49, deslizándose en territorio negativo y señalando un debilitamiento del interés comprador. Simultáneamente, el histograma de la Convergencia/Divergencia de Medias Móviles (MACD) muestra barras verdes decrecientes, reflejando una tracción alcista menguante y un sesgo bajista creciente a corto plazo.

De cara al futuro, el nivel de 162.00, donde convergen las SMA de 20 y 100 días, será crucial para determinar el próximo movimiento del par. Una ruptura decisiva por debajo de esta área podría abrir la puerta a más pérdidas, con el próximo soporte visto en 161.50. Por el contrario, la estabilización por encima de esta zona podría alentar a los compradores a reagruparse e intentar una recuperación hacia el nivel de resistencia de 163.00. La capacidad del par para mantener su terreno en estos niveles críticos dará forma a su trayectoria en las próximas sesiones.

Gráfico diario del EUR/JPY

- El GBP/USD se agitó cerca de la zona de 1.2500 el lunes.

- Los operadores de la Libra están tomando un asiento trasero mientras los mercados se centran en el Dólar.

- El sentimiento inversor se extendió en ambas direcciones para comenzar la nueva semana.