- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que necesita saber el jueves 29 de julio:

El dólar retrocedió luego de que la Reserva Federal de Estados Unidos anunció su decisión sobre política monetaria. Como se anticipó ampliamente, dejaron sin cambios las tasas y los programas de apoyo financiero. Sin embargo, la declaración fue más optimista de lo anticipado ya que mostró que "la economía ha avanzado hacia estos objetivos y el Comité continuará evaluando el progreso en las próximas reuniones".

Powell también fue cauteloso y, sobre la reducción, señaló que los responsables de la formulación de políticas discutieron algunos detalles, pero que se necesitarán algunas reuniones más para abordarlos. Los formuladores de políticas estadounidenses no tienen prisa por reducir la tasa, y quedó bastante claro en la declaración de Powell.

Las acciones se alejaron de los mínimos intradiarios pero cerraron mixtas. El DJIA perdió 127 puntos, el S&P 500 se mantuvo sin cambios, mientras que el Nasdaq avanzó 102 puntos. Los rendimientos de los bonos del gobierno bajaron ligeramente con los de la nota del Tesoro de los EE.UU. a 10 años que se establecieron en 1.22%.

El par EUR/USD cotiza en nuevos máximos semanales cerca de 1.1850, mientras que el GBP/USD retomó el nivel de 1.3900. El CAD fue el más fuerte, hasta 1.2515, mientras que el AUD fue el más débil, manteniéndose por debajo de 0.7400. Los rendimientos y las acciones pesaron sobre el USD/JPY, que cerró por debajo de 110,00.

El oro se recuperó de un mínimo intradiario en 1.972 para ubicarse en 1.806,60$ la onza troy. Los precios del petróleo crudo se mantuvieron estables y registraron ganancias modestas, con el WTI estableciéndose en 72.30$ el barril.

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, presenta sus comentarios sobre la perspectiva de la política.

Declaraciones destacadas

"Los factores que impiden que las personas puedan trabajar incluyen el miedo al covid, las necesidades de los cuidadores y las generosas prestaciones por desempleo".

"Todos esos factores muestran una disminución y significan una fuerte creación de empleo en el futuro".

"Oímos de empresas de todo el país que es muy difícil contratar personas".

"La gente ha aprendido a vivir con covid".

"Las industrias también se han adaptado para manejar covid".

"La gran ola de covid del invierno pasado tuvo un impacto en el empleo, pero los efectos del delta este invierno probablemente serán menores".

"Es fácil imaginar que algunas personas podrían esperar más hasta volver al trabajo, especialmente si las escuelas retrasan la reapertura".

"Sin embargo, no parece que los efectos económicos del delta sean muy grandes".

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, está ofreciendo sus comentarios sobre las perspectivas políticas.

Declaraciones destacadas

"No hay consenso sobre lo que explica los movimientos en los mercados de bonos."

"No veo en el mercado de bonos mover nada que desafíe la credibilidad del marco."

"La Fed está monitoreando la inflación con mucho cuidado."

"La Fed cree que hará buenos progresos en los próximos dos años hacia el máximo empleo".

"Claramente estamos en el camino hacia un mercado laboral muy fuerte."

"No es oportuno pensar en subir las tasas de interés en este momento, la Fed está examinando en su lugar las compras de activos".

"Lo ideal sería que no se aumentara las tasas antes de estrechar."

- El dólar estadounidense se gira y cae en todos los ámbitos durante la conferencia de prensa de Powell.

- EUR/USD salta desde un nuevo mínimo diario hasta máximos de dos semanas.

El EUR/USD saltó desde 1.1771 hasta 1.1843, alcanzando su nivel más alto desde el 15 de julio. Por ahora, el euro está enfrentando resistencia en torno a la zona de 1.1840/45, mientras los participantes del mercado digieren la reunión del FOMC y la conferencia de prensa de Powell.

El sesgo en el EUR/USD apunta al alza. Por encima de 1.1850 la subida podría ganar impulso. Por otro lado, 1.1770 es el soporte clave a corto plazo y si se rompe expondría el mínimo de julio en 1.1750.

Powell apunta que se debatió sobre el programa de compra de activos

Jerome Powell, Presidente de la Reserva Federal, fue el responsable de que el dólar se viniera abajo y sus rivales tomaran el control de la situación. El mandatario dijo que el banco central avisaría antes de reducir el programa de compra de activos, y que se debatió cómo se podría cambiar este programa. "El tiempo del tapering dependerá de los datos entrantes", continuó.

El euro, a pesar del rally frente al dólar, ha caído frente al franco suizo y el EUR/CHF cotiza al mínimo desde enero por debajo de 1.0800.

Niveles técnicos

EUR/USD

| Visión general | |

|---|---|

| Hoy último precio | 1.1828 |

| Cambio diario de hoy | 0.0011 |

| Hoy cambio diario % | 0.09 |

| Hoy abren todos los días | 1.1817 |

| Tendencias | |

|---|---|

| SMA20 diario | 1.182 |

| SMA50 diario | 1.1987 |

| SMA100 diario | 1.1975 |

| SMA200 diario | 1.2008 |

| Niveles | |

|---|---|

| Máximo diario anterior | 1.1841 |

| Mínimo diario anterior | 1.177 |

| Máximo semanal anterior | 1.183 |

| Mínimo semanal anterior | 1.1752 |

| Máximo mensual anterior | 1.2254 |

| Mínimo mensual anterior | 1.1845 |

| Fibonacci diario 38,2% | 1.1814 |

| Fibonacci diario 61,8% | 1.1797 |

| Punto de pivote diario S1 | 1.1778 |

| Punto de pivote diario S2 | 1.1738 |

| Punto de pivote diario S3 | 1.1707 |

| Punto de pivote diario R1 | 1.1849 |

| Punto de pivote diario R2 | 1.1881 |

| Punto de pivote diario R3 | 1.192 |

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, presenta sus comentarios sobre la perspectiva de la política.

Declaraciones destacadas

"Está claro que la inflación se mantendrá al 2% en los próximos meses".

"La Fed está en proceso en las próximas reuniones para evaluar el progreso de la economía, dará más claridad en el pensamiento".

"Aún queda mucho camino por recorrer para lograr un progreso sustancial".

"La variante delta tendrá consecuencias para la salud, pero las olas recientes han mostrado menos implicaciones económicas".

"Esperaremos a ver si este también es el caso con la variante delta, es una expectativa razonable".

"Delta puede pesar sobre el regreso al mercado laboral, lo estamos monitoreando cuidadosamente".

El GBP/USD ha oscilado tras la publicación del comunicado de la Fed y los comentarios de su Presidente, Jerome Powell. El par bajó primero a 1.3842, nuevo mínimo diario, para posteriormente elevarse casi 70 pips hasta 1.3911, su nivel más alto en un mes.

Varios comentarios de Powell hicieron bajar al dólar en los últimos minutos, todos referentes a la reducción del programa de compra de bonos o tapering:

"La Fed continuó evaluando los progresos hacia objetivos de más ajuste y consideró el ritmo y la composición de la reducción del programa de compras cuando comience".

"El Comité debatió cómo se podrían cambiar las compras de activos."

"La Fed espera que la economía siga avanzando hacia un progreso sustancial".

"El tiempo del tapering dependerá de los datos entrantes."

"Daremos aviso previo antes de cualquier cambio."

GBP/USD Niveles

Al momento de escribir, el par cotiza sobre 1.3905, ganando un 0.19% diario. En caso de seguir subiendo, la próxima resistencia aparecerá en la zona de máximos del 28 y 25 de junio, 1.3939/35. Más arriba, la barrera principal está en 1.4000, techo del pasado 23 de junio.

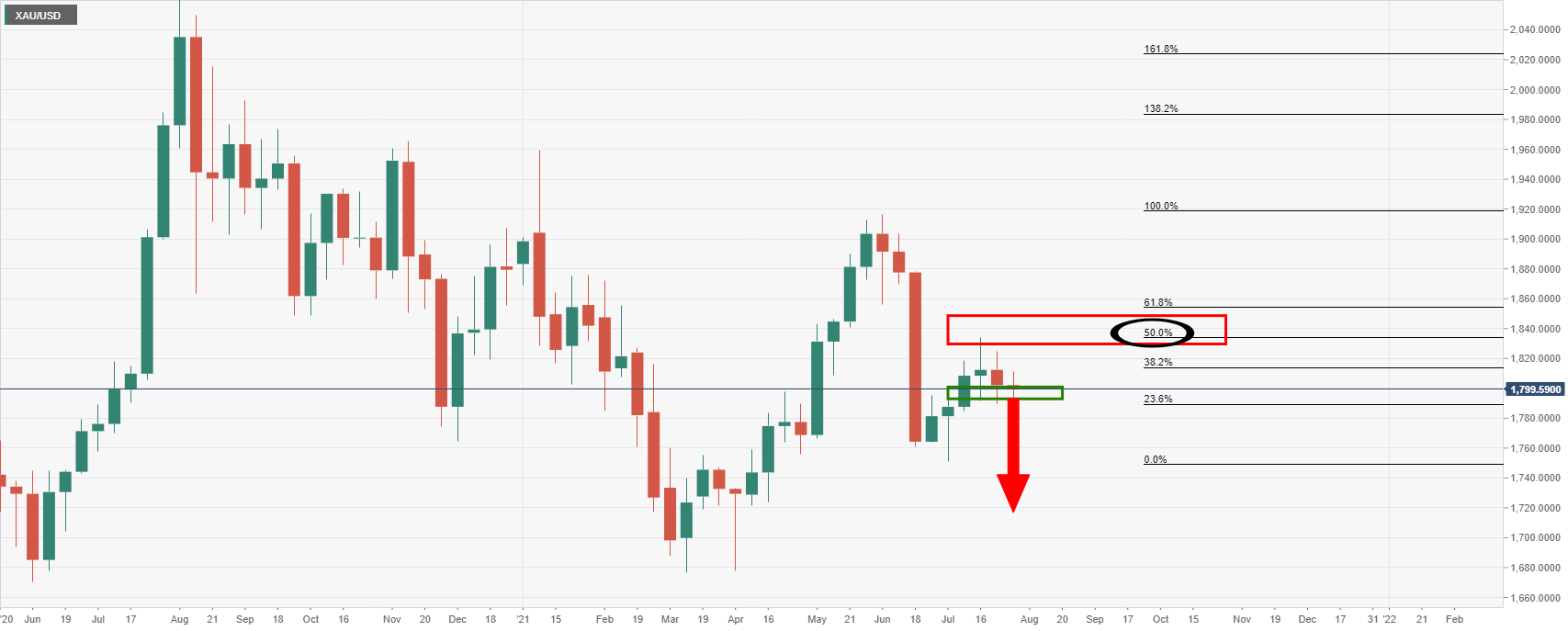

- Los precios del oro se mantienen estables en el soporte diario crítico posterior a la declaración de la Fed.

La reunión de dos días del Comité Federal de Mercado Abierto ha llegado a su fin esta tarde y se ha publicado el comunicado.

Este evento fue ampliamente visto como una reunión de marcador de posición por parte de la Reserva Federal y la expectativa del mercado era una modesta postura agresiva, que es lo que ofrece la declaración.

Había expectativas sobre el reconocimiento de los riesgos de inflación, los riesgos de la variante delta y las discusiones sobre la puesta a punto, que es lo que tenemos de la declaración.

"La economía ha avanzado hacia los objetivos desde que estableció el listón de la reducción gradual en diciembre y seguirá evaluando el progreso en las próximas reuniones".

Los mercados ahora dependen de las palabras del presidente de la Fed, Jerome Powell, en la conferencia de prensa.

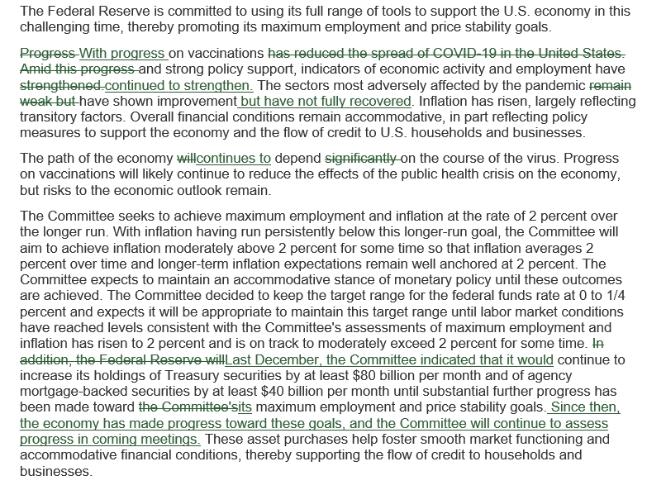

Comparación de declaraciones del FOMC

Los cambios que sí se destacan en la declaración son los siguientes:

1. El FOMC eliminó toda esta línea: "El progreso en las vacunaciones ha reducido la propagación de COVID-19 en los Estados Unidos".

2. Una adición, "No recuperado completamente".

3. La Fed "avanzó" hacia los objetivos de reducción gradual.

A continuación se destacan los cambios entre las reuniones del FOMC del 16 de junio de 2021 y el 28 de julio de 2021

(Fuente: TD Securities)

El precio del oro está siendo presionado a medida que el dólar estadounidense se recupera para probar resistencias diarias y de 4 horas.

Gráfico de oro de 15 minutos

Declaración de la Fed, declaraciones clave

Tasa de interés de referencia sin cambios; el rango objetivo se sitúa en 0.00% - 0.25%. La tasa de interés sobre el exceso de reservas se mantiene sin cambios en 0.15%. Fed anuncia el lanzamiento de la facilidad de repos permanente. La Fed dice que el progreso de la vacunación probablemente continuará reduciendo los efectos de la crisis de salud pública en la economía, pero persisten los riesgos para las perspectivas económicas.

Análisis técnico del oro y el dólar estadounidense

Antes del evento, el dólar estadounidense miraba hacia el abismo en el soporte de la línea de tendencia de la siguiente manera:

La estructura de 4 horas muestra que el precio se ha reforzado a la baja por dos niveles de estructura de resistencia.

La clave fue el nivel más alto de resistencia, ya que este fue el vértice de la corrección que se encontró con los mínimos diarios y el escote de la formación M de la siguiente manera:

Gráfico de 15 min

Sin embargo, los futuros de los fondos de la Fed de EE.UU. que muestran que el mercado está fijando el precio por completo en un ajuste de 25 puntos básicos para marzo de 2023 deberían respaldar al dólar en comparación con las monedas del banco central menos agresivas. Esto debería seguir siendo un obstáculo para los precios del oro en un futuro próximo.

Gráfico de 4 horas

Mientras tanto, para el oro, el gráfico semanal fue convincente y la perspectiva de una extensión a la baja se ha estado construyendo durante varias semanas de la siguiente manera:

Gráfico semanal de oro

Soporte gráfico diario

Sin embargo, el soporte diario ha sido un obstáculo firme para los bajistas en el evento de la Fed y vemos poco movimiento hasta ahora. Una ruptura de 1.790$ sería significativamente bajista para los próximos días.

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, está ofreciendo sus comentarios sobre las perspectivas políticas.

Declaraciones destacadas

"Actualmente no existe un umbral numérico para el máximo empleo".

"Todavía hay motivos para cubrir en el mercado laboral."

"Yo diría que tenemos algo de terreno que cubrir en el lado del mercado laboral respecto a un mayor progreso sustancial".

"La inflación está muy por encima de nuestro objetivo."

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, está ofreciendo sus comentarios sobre las perspectivas políticas.

Declaraciones destacadas

"Todavía estamos lejos de considerar el aumento de las tasas de interés."

"El exceso de inflación todavía puede estar ligado a un puñado de categorías."

"A corto plazo, los riesgos para la inflación apuntan al alza."

"Que la inflación de confianza vuelva a bajar a medio plazo".

"Es difícil saber cuándo bajará la inflación, la Fed actuará si persistentemente y materialmente se mantiene por encima de la meta".

- La Fed ve cierto progreso, mantiene la política sin cambios; Powell ofrece una conferencia de prensa.

- El dólar estadounidense sube y luego retrocede; el AUD/USD opera al mismo nivel que tenía antes del comunicado.

El AUD/USD cayó a 0.7316 luego de la publicación de la declaración del FOMC y luego comenzó a recuperarse, elevándose por encima del nivel que tenía antes. El par ronda los 0.7350, bajando durante el día pero lejos de los mínimos semanales.

La reacción inicial en AUD/USD se revirtió por completo. Hasta ahora, el dólar estadounidense se mueve sin una dirección clara. Las acciones estadounidenses se están moviendo modestamente al alza y también los rendimientos estadounidenses.

La Fed se mantiene, pero ve algunos avances

La Reserva Federal, como se esperaba, mantuvo sin cambios las tasas de interés y también el programa de compra de activos. El FOMC mencionó que el mercado laboral y la inflación han avanzado hacia las condiciones previas para aprovechar su apoyo a la economía. "La economía ha avanzado hacia los objetivos desde que estableció el listón de la reducción gradual en diciembre y seguirá evaluando el progreso en las próximas reuniones", dijo la Fed.

El banco central de EE.UU. también anunció que estableció dos servicios permanentes de acuerdos de recompra que funcionarán "como respaldo en los mercados monetarios para apoyar la implementación efectiva de la política monetaria y el buen funcionamiento del mercado".

El dólar subió inmediatamente después de la declaración, pero luego renunció a toda la ganancia e incluso cayó por debajo de los niveles anteriores. El presidente Powell ofrecerá una conferencia de prensa.

Niveles técnicos

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, está ofreciendo sus comentarios sobre las perspectivas políticas.

Declaraciones destacadas

"Nuestro nuevo marco enfatiza la importancia de las expectativas de inflación bien ancladas, que parecen ampliamente consistentes con nuestro objetivo".

"Si la senda de la inflación se mueve material y persistentemente más allá de la meta, la Fed está dispuesta a ajustar la política".

"Los continuos progresos en materia de vacunas apoyarían el retorno a condiciones económicas más normales."

"La Fed continuó evaluando los progresos hacia objetivos de más ajuste y consideró el ritmo y la composición de la reducción del programa de compras cuando comience".

"El Comité debatió cómo se podrían cambiar las compras de activos."

"La Fed espera que la economía siga avanzando hacia un progreso sustancial".

"El tiempo del tapering dependerá de los datos entrantes."

"Daremos aviso previo antes de cualquier cambio."

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, está ofreciendo sus comentarios sobre las perspectivas políticas.

Declaraciones destacadas

"La inflación ha aumentado notablemente y seguirá siendo elevada en los próximos meses antes de moderarse".

"Los cuellos de botella de suministro han sido más grandes de lo previsto."

"Todavía se espera que la inflación baje hacia el objetivo a largo plazo".

"La inflación podría resultar más alta, más persistente de lo esperado".

Tras la decisión del Comité Federal de Mercado Abierto (FOMC) de mantener la tasa de política sin cambios dentro del rango objetivo de 0-0.25%, Jerome Powell, Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal, está ofreciendo sus comentarios sobre las perspectivas políticas.

Declaraciones destacadas

"Los avances en las vacunas y el apoyo fiscal proporcionan un fuerte apoyo a la economía."

"El gasto de los hogares está aumentando a un ritmo especialmente rápido".

"El sector de la vivienda sigue siendo muy fuerte, la inversión empresarial aumenta a un ritmo sólido".

"Las condiciones en el mercado laboral han seguido mejorando."

"El mercado laboral tiene un camino por recorrer."

"Los factores pandémicos parecen estar pesando sobre el crecimiento del empleo, pero deberían disminuir en los próximos meses".

Acerca de Jerome Powell (vía Federalreserve.gov)

Jerome H. Powell asumió el cargo de Presidente de la Junta de Gobernadores del Sistema de la Reserva Federal el 5 de febrero de 2018, por un período de cuatro años. El Sr. Powell también se desempeña como Presidente del Comité Federal de Mercado Abierto, el principal órgano de formulación de políticas monetarias del Sistema.

- La Fed deja las tasas sin cambios, los ojos se vuelven hacia la conferencia de prensa de Powell.

- El EUR/USD cae a 1.1770 a medida que el dólar estadounidense sube en todos los ámbitos.

El EUR/USD cayó de 1.1810 a 1.1771 tras la publicación de la declaración del FOMC. El dólar estadounidense subió en todos los ámbitos después de la reunión. Ahora la atención se centra en la rueda de prensa.

La Fed impulsa el dólar estadounidense antes que Powell

La Reserva Federal dejó sin cambios las tasas de interés y el programa QE. Anunció el establecimiento de una facilidad de reporto permanente (SRF) nacional y una facilidad de reporto para las autoridades monetarias extranjeras e internacionales (facilidad de reporto de FIMA).

Hasta ahora, los participantes del mercado ven la reunión como inclinada hacia el lado belicista. El rendimiento estadounidense subió modestamente y los precios de las acciones se mantuvieron estables. Estados Unidos ganó impulso y subió en todos los ámbitos a un ritmo modesto.

El par EUR/USD cayó hasta un mínimo de 1.1770. Por debajo de ese nivel, la atención se dirigirá a los mínimos recientes en torno a 1.1750. Por el lado positivo, un rebote podría enfrentar una resistencia inmediata en 1.1815 y luego llegaría al máximo semanal en 1.1840.

Niveles técnicos

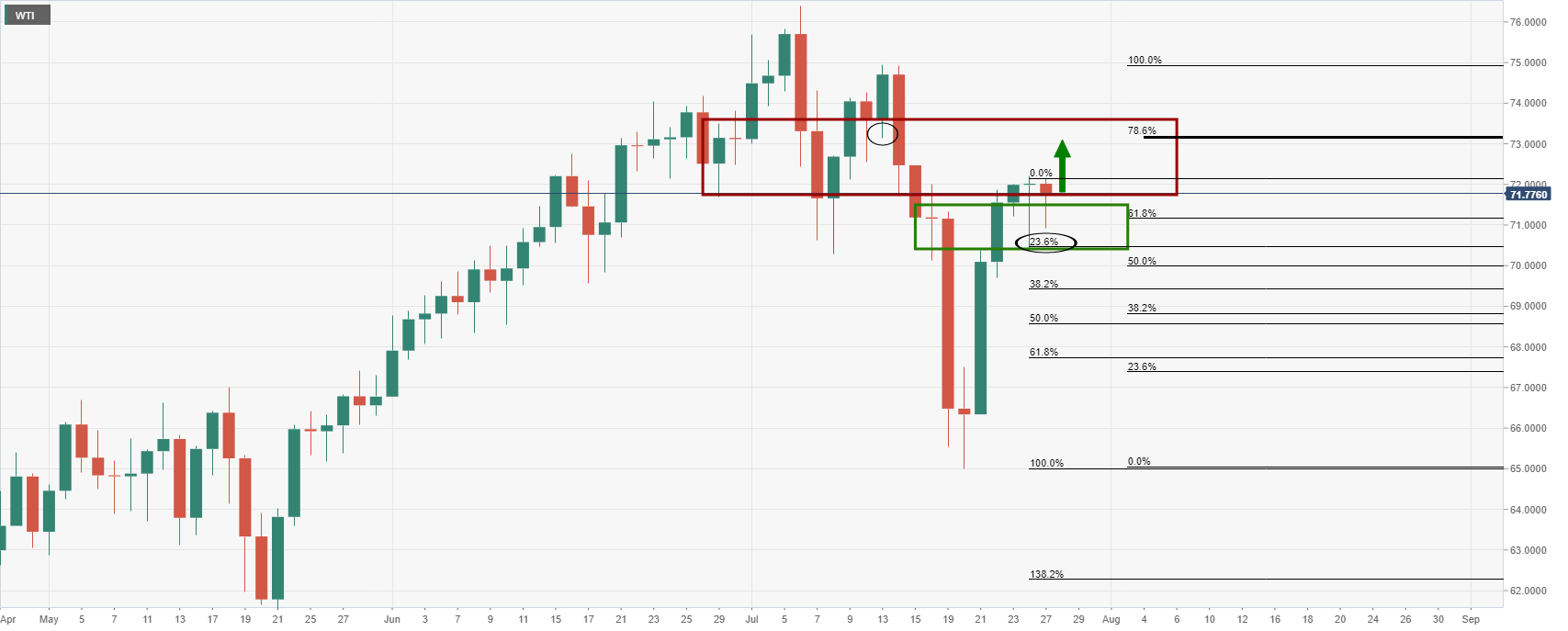

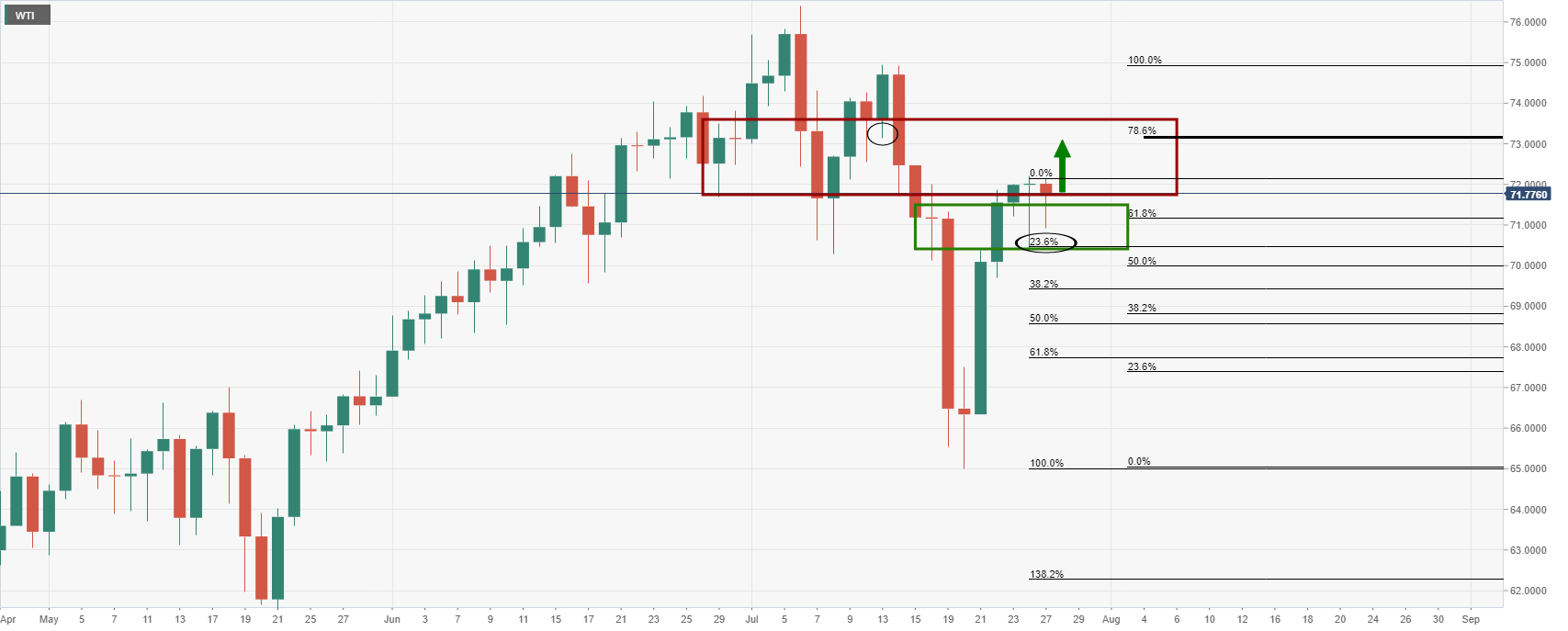

- La atención se centra nuevamente en la escasez de suministros en lugar del aumento de las infecciones por coronavirus.

El crudo West Texas Intermediate (WTI) subió al día siguiente, los datos mostraron que los inventarios de crudo de EE.UU. cayeron más de lo que habían pronosticado los analistas.

En el momento de escribir este artículo, el WTI cotiza a 72.48$ y sube más del 0.8% después de subir desde un mínimo de 71.73$ y alcanzar un máximo de 72.57$.

El miércoles, la atención se centra en la escasez de suministros en lugar del aumento de las infecciones por coronavirus.

Los inventarios de crudo cayeron 4.1 millones de barriles en la semana hasta el 23 de julio, dijo el miércoles la Administración de Información de Energía de Estados Unidos. También se redujeron las existencias de gasolina y combustibles destilados.

Los datos siguen al American Petroleum Institute (API) del día anterior, que tuvo poco impacto inicial en el mercado:

Crudo -4.728M.

Cushing -0.126M.

Gasolina -6.226M.

Destilado -1.882M.

Mientras tanto, la propagación de la variante delta, a pesar de los programas de vacunación, había limitado el progreso en el aumento de los precios y, aunque sigue siendo una preocupación, el mercado considera que la demanda superará a la oferta.

"Si bien la variante delta continúa extendiéndose en Estados Unidos, es poco probable que endurezca significativamente las restricciones de movilidad y descarrile la recuperación de la demanda de energía", explicaron los analistas de TD Securities.

Del mismo modo, aunque la Organización de Países Exportadores de Petróleo y sus aliados, conocida como OPEP +, han acordado aumentar el suministro en 400.000 barriles por día a partir de agosto, esto se considera demasiado bajo.

"El cauteloso acuerdo de producción de la OPEP seguirá perjudicando la recuperación de la demanda de energía", argumentaron los analistas de TD Securities.

Mientras tanto, la atención se centra en la declaración de la reunión de política de la Reserva Federal de EE. UU. Prevista para las 1800 GMT y el presidente de la Fed, Jerome Powell, poco después.

Los precios del petróleo podrían verse afectados por el resultado del evento por el impacto en el dólar estadounidense, cuyo precio predominante es el precio del petróleo, las acciones estadounidenses, la visión de la Fed sobre la economía, la variante delta y la posibilidad de un calendario para la reducción gradual.

Análisis técnico WTI

En el análisis del gráfico de ayer, arriba, se observó que el precio estaba respaldado por el retroceso de Fibonacci del 23,6% del impulso diario actual cerca de 70.50.

Se afirmó que los alcistas pueden apuntar al 78.6% de retroceso de Fibonacci del impulso anterior que tiene una confluencia con los mínimos del 13 de julio en 73.13.

Progreso:

Con todo lo dicho, la Fed podría lanzar una llave inglesa en las obras y hacer que el dólar estadounidense vuele alto en un giro súper agresivo, como mencionar un marco de tiempo para reducirlo dentro de la declaración misma.

Gráfico diario DXY

Si los alcistas realizan una prueba más dura de la resistencia cerca de 92.80, entonces el petróleo podría estar bajo presión.

Esto podría tener un impacto negativo en el apetito por el riesgo y resultar en una corrección más profunda para probar los compromisos alcistas en el 38.2% de Fibonacci cerca de 69.50 y por debajo del nivel psicológico de 70.

Por otro lado, el dólar está listo para una extensión a la baja dado que la resistencia ya ha sido probada y mantenida.

Una ruptura de la resistencia de la línea de tendencia sería un desarrollo significativo en el dólar y probablemente apuntaría a mínimos más bajos a corto plazo.

DXY, gráfico de 4 horas

La Reserva Federal ha anunciado tras su reunión de política monetaria de julio que mantiene sus tasas de interés en el 0.25%, tal como se esperaba. La entidad no varía sus tasas desde mediados de marzo de 2021.

Comunicado del FOMC

La Reserva Federal se compromete a utilizar su gama completa de herramientas para respaldar la economía de los EE.UU. en este momento desafiante, promoviendo así sus metas máximas de empleo y estabilidad de precios.

Con los avances en materia de vacunación y un fuerte apoyo político, los indicadores de actividad económica y empleo han seguido fortaleciéndose. Los sectores más afectados por la pandemia han mejorado, pero no se han recuperado por completo. La inflación ha aumentado, debido en gran parte a factores transitorios. Las condiciones financieras generales siguen siendo acomodaticias, reflejando en parte las medidas de política monetaria aplicadas para apoyar la economía y el flujo de crédito a los hogares y empresas estadounidenses.

El rumbo de la economía sigue dependiendo del curso del virus. Es probable que los avances en la vacunación sigan reduciendo los efectos de la crisis de salud pública en la economía, pero persisten los riesgos para las perspectivas económicas.

El Comité busca lograr un nivel de empleo máximo y una inflación a una tasa del 2% a largo plazo. Dado que la inflación se ha mantenido persistentemente por debajo de esta meta a largo plazo, el Comité tratará de lograr una inflación moderadamente superior al 2% durante algún tiempo para que promedie este nivel a lo largo del tiempo y las expectativas se mantengan bien ancladas en el 2%. El Comité espera mantener una postura acomodaticia de la política monetaria hasta que se logren estos resultados. El Comité decidió mantener el rango objetivo para la tasa de fondos federales entre el 0.0%-0.25% y espera que sea apropiado mantener este rango objetivo hasta que las condiciones del mercado laboral hayan alcanzado niveles consistentes con las evaluaciones del Comité respecto a empleo e inflación. En diciembre pasado, el Comité indicó que continuaría aumentando sus tenencias de valores del Tesoro en al menos 80 mil millones de dólares por mes y de valores respaldados por hipotecas de agencias en al menos 40 mil millones por mes hasta que se haya logrado un progreso sustancial adicional hacia el máximo empleo y los objetivos de estabilidad de precios. Desde entonces, la economía ha avanzado hacia estos objetivos y el Comité continuará evaluando el progreso en las próximas reuniones. Estas compras de activos ayudan a fomentar el buen funcionamiento del mercado y unas condiciones financieras acomodaticias, respaldando el flujo de crédito a los hogares y las empresas.

Al evaluar la postura apropiada de la política monetaria, el Comité continuará monitoreando las implicaciones de la información entrante para las perspectivas económicas. El Comité estaría dispuesto a ajustar la orientación de la política monetaria según corresponda si surgen riesgos que pudieran impedir el logro de las metas del Comité. Las evaluaciones del Comité tomarán en cuenta una amplia gama de información, incluidas lecturas sobre salud pública, condiciones del mercado laboral, presiones inflacionarias y expectativas de inflación, así como desarrollos financieros e internacionales.

Los votantes a favor de la acción de esta política monetaria fueron Jerome H. Powell, presidente; John C. Williams, vicepresidente; Thomas I. Barkin; Raphael W. Bostic; Michelle W. Bowman; Lael Brainard; Richard H. Clarida; Mary C. Daly; Charles L. Evans; Randal K. Quarles; y Christopher J. Waller.

- El peso mexicano se mantiene entre los de mejor desempeño de la semana.

- USD/MXN probando la zona de 19.95, mirando la línea de tendencia alcista.

El USD/MXN cae el miércoles, antes del comunicado del FOMC, por sexto día consecutivo. Se sitúa por debajo de la zona de 19.97 que contiene el promedio móvil de 20 y 55 días. Un cierre diario alrededor del nivel actual abriría las puertas para una prueba de una línea de tendencia alcista desde los mínimos de junio, actualmente en 19.88.

El precio se encuentra cerca de áreas de fuerte soporte que podrían provocar una recuperación del dólar. Sin embargo, una caída por debajo de 19.88 expondría las próximas áreas de soporte en 19.80 y 19.70. Los indicadores técnicos apuntan a la baja, especialmente si se mantiene por debajo de 19.95. El impulso (diario) se está rompiendo por debajo de 100 y el RSI se mantiene plano alrededor de 50.

Una recuperación por encima de 20.05 aliviaría la presión bajista, mientras que una consolidación al norte de 20.10 debería fortalecer al dólar para una prueba de la media móvil de 200 días (20.19).

Gráfico diario USD/MXN

-637630851845891142.png)

Niveles técnicos

La Senadora de Arizona, Krysten Sinema, principal negociadora demócrata en el proyecto de ley de infraestructura, dijo el miércoles que han llegado a un acuerdo, según informó Reuters.

"La votación para proceder al proyecto de ley será el miércoles por la noche", señaló Sinema, agregando que el Presidente estadounidense Joe Biden está muy emocionado y ha dado el visto bueno al acuerdo.

Reacción del mercado

El titular no parece estar teniendo un impacto significativo en el sentimiento del mercado. Al momento de escribir, el índice S&P 500 se mantuvo sin cambios en la jornada en 4.400 y el promedio industrial Dow Jones pierde un 0.25% a 34.969.

- Dólar estadounidense mixto antes de la decisión de la Fed.

- El GBP/USD todavía parece alcista.

El GBP/USD marcó un nuevo mínimo diario durante la sesión estadounidense en 1.3843 y luego repuntó hasta el área de 1.3886, cerca del nivel donde cerró el martes. Los participantes del mercado esperan el resultado de la reunión de dos días del FOMC.

El rally previo del GBP/USD encontró resistencia en la barrera de 1.3900 y retrocedió. A pesar de la corrección bajista a 1.3840/45, el sesgo a corto plazo todavía apunta al lado positivo. La libra necesita romper el nivel de 1.3900 para despejar el camino hacia más ganancias.

La acción sobre los precios sigue siendo limitada antes de la declaración del FOMC. En Wall Street, las acciones son mixtas y los rendimientos estadounidenses están modestamente más altos, ofreciendo cierto soporte al billete verde. El DXY sube un 0.10%, a 92,55.

A las 18:00 GMT la Reserva Federal dará a conocer su comunicado. No se espera ningún cambio. El tono del banco central será vigilado de cerca en busca de pistas sobre el futuro. Los analistas de BBH esperan que se mantenga modestamente halcón, "ya que es probable que la Fed reconozca los riesgos actuales de inflación y continúe con sus discusiones sobre la reducción. El tapering podría mencionarse en el comunicado oficial, lo que sería una sorpresa muy halcón". No habrá nuevas previsiones macroeconómicas.

Niveles técnicos

GBP/USD

- Los principales índices de Wall Street cotizan de forma mixta el miércoles.

- El índice de servicios de comunicación S&P 500 ha subido más del 1% después de la campana de apertura.

- Los inversores esperan que el FOMC publique su Declaración de política monetaria.

Los principales índices de acciones en los EE.UU. abrieron con un tono mixto el miércoles, ya que los inversores se abstienen de tomar grandes posiciones mientras esperan que el FOMC anuncie sus decisiones políticas después de la reunión de julio.

Al momento de escribir, el S&P 500 se mantuvo prácticamente sin cambios en el día 4.400, el Nasdaq Composite subió un 0.25% a 15.000 y el Dow Jones Industrial Average está perdiendo un 0.18% a 35.062.

Entre los 11 principales sectores del S&P 500, el Índice de Servicios de Comunicación ha subido más del 1% después de la campana de apertura. Por otro lado, el Índice Tecnológico está perdiendo un 0.9%, lo que limita el alza del Nasdaq.

Gráfico diario

- DXY sube aún más y se acerca a 92.70.

- La balanza comercial flash de EE.UU. mostró que el déficit se amplió a 91.200 millones de dólares.

- La atención de los inversores permanece en el evento del FOMC más tarde el miércoles.

El índice del dólar estadounidense (DXY), que rastrea el dólar frente a una canasta de sus principales competidores, acelera las ganancias al área por encima de 92.60 el miércoles.

Índice del dólar estadounidense ofrecido antes del FOMC

El índice ahora opera con un tono más firme y se las arregla bien para recuperar más terreno cerca de 92.70 a medida que la reunión del FOMC se acerca.

Colaborando con el impulso alcista del dólar, los rendimientos del índice de referencia a 10 años de EE.UU. logran superar el nivel del 1.26% después de los mínimos recientes, aunque el alza se mantiene hasta ahora limitado por el obstáculo del 1.30%.

En el calendario de EE.UU., las cifras avanzadas de la balanza comercial de bienes mostraron que el déficit comercial se amplió a 91.21 mil millones de dólares durante junio. Las solicitudes hipotecarias de MBA anteriores aumentaron un 5.7% en la semana que finalizó el 23 de julio.

Más adelante, toda la atención estará en el evento del FOMC, donde se espera que los participantes del mercado sigan de cerca cualquier indicio del momento de la reducción de la QE, las perspectivas de inflación y los posibles aumentos de tasas de interés antes de lo previsto.

Niveles relevantes

Ahora, el índice está ganando un 0.20% a 92.65 y una ruptura por encima de 93.19 (máximo mensual del 21 de julio) abriría la puerta a 93.43 (máximo del 21 de marzo de 2021) y finalmente a 94.00 (nivel redondo). Por otro lado, la siguiente barrera descendente se sitúa en 92.31 (mínimo semanal el 27 de julio) seguido de 92.00 (mínimo mensual del 6 de julio) y luego 91.51 (mínimo semanal del 23 de junio).

El cambio de las existencias de crudo en Estados Unidos fue de -4,1 millones de barriles en la semana que terminó el 23 de julio, según reveló el miércoles el informe semanal publicado por la Administración de Información de Energía de Estados Unidos (EIA). La estimación de los analistas era de una disminución de 2,9 millones de barriles.

Reacción del mercado

Este informe no parece estar teniendo un impacto notable en los precios del crudo. Al momento de escribir, el barril de West Texas Intermediate subió un 0.22% en la jornada a 72.07 dólares.

Comentarios destacados

"Los inventarios totales de gasolina para automóviles disminuyeron en 2,3 millones de barriles la semana pasada y están aproximadamente un 0% por debajo del promedio de cinco años para esta época del año".

"Los insumos de refinerías de crudo estadounidenses promediaron 15,9 millones de barriles por día durante la semana que terminó el 23 de julio de 2021".

"Las importaciones de crudo de Estados Unidos promediaron 6.5 millones de barriles por día la semana pasada, disminuyeron en 0.6 millones de barriles por día con respecto a la semana anterior".

"El total de productos suministrados en el último período de cuatro semanas promedió 20,6 millones de barriles diarios, un 12,6% más que en el mismo período del año anterior".

- El oro extendió su acción del precio dentro del rango a lo largo de las primeras horas de la sesión americana.

- Una buena recuperación en los rendimientos de los bonos estadounidenses benefició al USD y limitó el repunte temprano.

- Los nervios de COVID-19 extendieron algo de apoyo al metal de refugio seguro antes del FOMC.

El oro actualizó los mínimos diarios de cara a la sesión de América del Norte, aunque se recuperó rápidamente un poco a partir de entonces. Actualmente está rondando el nivel 1.800$, el XAU/USD luchó por capitalizar sus modestas ganancias intradiarias hasta 1.807$ y fue limitado por una combinación de factores. El dólar estadounidense recuperó la demanda en medio de una buena recuperación de los rendimientos de los bonos del Tesoro estadounidense, que, a su vez, actuó como un viento en contra para el metal amarillo que no rinde.

El repunte del USD podría atribuirse además a un cierto reposicionamiento del comercio antes de la muy anticipada decisión de política monetaria del FOMC, que se anunciará más adelante durante la sesión de EE.UU. Los participantes del mercado buscarán pistas sobre el momento de la reducción en medio de la inflación en aumento en los EE.UU. Esto jugará un papel clave al influir en la trayectoria a corto plazo del dólar y proporcionó un nuevo impulso direccional a la materia prima denominada en dólares.

Mientras tanto, los inversores siguen preocupados por las posibles consecuencias económicas de la propagación de la variante Delta altamente contagiosa del coronavirus. Esto, en mayor medida, ayudó a compensar los factores negativos y ayudó a limitar cualquier caída significativa del oro tradicional como refugio seguro. Los inversores también parecen dirigir toda su atención al evento clave del FOMC, lo que justificaba cierta cautela antes de realizar apuestas direccionales agresivas.

Incluso desde una perspectiva técnica, el XAU/USD ha estado oscilando en un rango comercial familiar durante la última semana más o menos. La caída permanece amortiguada cerca del soporte horizontal de 1.790$, que ahora debería actuar como un punto fundamental para los operadores a corto plazo. Dada la reciente falla cerca de la muy importante SMA de 200 días, una ruptura convincente por debajo podría desencadenar algunas ventas técnicas y allanar el camino para algún movimiento de depreciación a corto plazo.

Por el lado positivo, la zona de 1.808-10$ ahora parece haber surgido como una fuerte resistencia inmediata. Es probable que una fortaleza sostenida más allá empuje los precios al contado más cerca de la media móvil simple (SMA) de 200 días, actualmente alrededor de la región de 1.822-23$. Algunas compras de seguimiento se verán como un nuevo desencadenante para los operadores alcistas y allanarán el camino para un movimiento hacia máximos de oscilación mensuales, alrededor del área de 1.834$, en ruta al próximo obstáculo relevante cerca de la zona de 1.850-52$.

- El dólar gana momento en la previa de la decisión de la Reserva Federal.

- EUR/USD prologa caída, sigue sobre el mínimo del martes.

El EUR/USD extendió el retroceso desde 1.1830 y cayó hasta 1.1782, marcando un nuevo mínimo para el día. Está operando en 1.1790, en la previa de la decisión de la Reserva Federal.

El retroceso del EUR/USD encontró soporte en la zona de 1.1780, que está siendo puesto a prueba. El par se mantuvo sobre el mínimo del martes, pero mantiene un sesgo bajista.

La última pata bajista se dio ante un fortalecimiento del dólar en el mercado antes de la decisión de la Reserva Federal. Este avance ocurrió pese que retrocedieron los rendimientos de los bonos del Tesoro. La tasa a 10 años retrocedió desde 1.27% a 1.25%. En Wall Street las acciones operan con resultados mixtos.

El foco el miércoles está en la Reserva Federal. A las 18:00 GMT publicará el comunicado, que se espera que contenga pocos cambios con respecto al anterior y ningún cambio en la política monetaria. Está reunión no incluye nuevas proyecciones de los miembros del FOMC.

La atención estará puesta sobre las pistas de cuando se podría dar un recorte en el programa de compras. La conferencia de Jerome Powell comenzará a las 18:30 GMT y sus palabras serán seguidas de cerca.

Niveles técnicos

- El NZD/USD fue testigo de algunas ventas de seguimiento por segunda sesión consecutiva el miércoles.

- Al repuntar los rendimientos de los bonos estadounidenses, la aversión al riesgo benefició al dólar como refugio seguro y ejerció presión.

- Los inversores esperan ansiosamente la decisión de política monetaria del FOMC antes de realizar nuevas apuestas direccionales.

El par NZD/USD mantuvo su tono ofrecido durante los inicios de la sesión americana y cayó a nuevos mínimos de una semana, alrededor de la región de 0.6925 en la última hora.

El par extendió la diapositiva de rechazo del día anterior desde el nivel psicológico clave de 0.7000 y fue testigo de algunas ventas de seguimiento por segunda sesión consecutiva el miércoles. Una combinación de factores ayudó al dólar estadounidense a recuperar una tracción positiva, lo que, a su vez, ejerció cierta presión a la baja sobre el par NZD/USD.

Los inversores siguen preocupados por las posibles consecuencias económicas de la variante Delta del coronavirus de rápida propagación. Esto fue evidente por el clima de aversión al riesgo en los mercados de valores, que se consideró un factor clave que actuó como un viento de cola para el dólar de refugio seguro y alejó algunos flujos del kiwi percibido como más riesgoso.

Aparte de esto, una buena recuperación en los rendimientos de los bonos del Tesoro de EE.UU. sostuvo aún más al dólar en medio de un cambio de posición antes de la decisión de política monetaria del FOMC, muy esperada. Dado un sorpresivo cambio radical de la Fed en junio, los actores del mercado buscarán nuevas pistas sobre el momento de la reducción en medio de la creciente inflación en los EE.UU.

El anuncio será seguido por la conferencia de prensa posterior a la reunión, donde los comentarios del presidente de la Fed, Jerome Powell, jugarán un papel clave para influir en la dinámica de precios del USD a corto plazo. Esto, junto con los desarrollos relacionados con la saga del coronavirus, debería ayudar a los inversores a determinar el siguiente tramo de un movimiento direccional para el par NZD/USD.

Niveles técnicos

- El USD/CAD continúa fluctuando en un rango ajustado el miércoles.

- La inflación anual en Canadá se suavizó al 3.1% en junio.

- El índice del dólar estadounidense se mantiene por encima de 92.60 a medida que el enfoque se desplaza hacia el FOMC.

Después de caer a la zona de 1.2560 durante el horario comercial europeo, el par USD/CAD registró una modesta recuperación en la primera sesión estadounidense. Al momento de escribir, el par opera en 1.2386, perdiendo un 0.12% en el día.

Los inversores ignoran los datos del IPC de Canadá

A principios de la sesión, los datos publicados por Statistics Canada revelaron que la inflación, medida por el Índice de Precios al Consumidor (IPC), se redujo a 3.1% en junio desde 3.6% en mayo. Además, el IPC básico del Banco de Canadá (BoC) bajó un poco al 2.7% anual desde el 2.8%.

Sin embargo, antes de los anuncios de política del FOMC, el USD/CAD mostró poca o ninguna reacción a los datos de inflación. Mientras tanto, el índice del dólar estadounidense está registrando ganancias diarias modestas en 92.64, lo que no permite que el par gire hacia el sur. El aumento del 1.7% observado en el rendimiento de los bonos del Tesoro estadounidense a 10 años de referencia el miércoles parece estar ayudando al dólar a mantenerse resistente frente a sus rivales.

En una vista previa de la reunión de política monetaria del FOMC en julio, "la reducción no es una cuestión de si, sino cuándo, y el momento del anuncio de la Reserva Federal de crear menos dólares puede tener que esperar más", dijo el analista de FXStreet, Yohay Elam. "El banco central más poderoso del mundo ha estado comprando bonos a una tasa de 120 mil millones de dólares/mes durante más de un año, y la mejora económica ha implicado que podría retirar algo de soporte. Sin embargo, eso podría llevar más tiempo, presionando al dólar hacia abajo y permitiendo que monedas para recuperarse junto con los mercados de valores".

Niveles técnicos

- Peso mexicano sigue firme en el mercado y se aferra a ganancias recientes.

- USD/MXN sigue poniendo a prueba el soporte de 19.95.

El USD/MXN está operando en torno a 19.95, moviéndose en sentido lateral el miércoles, sosteniéndose pese a una suba moderada del dólar en el mercado. El peso mexicano sigue firme, como una de las más fuertes en lo que va de la semana.

La cotización cayó horas atrás hasta 19.93, el nivel más bajo desde el 19 de julio y luego rebotó hasta 20.00, para regresar luego a la zona de 19.95. La consolidación se da luego de cinco días seguidos con caídas en el USD/MXN.

El precio está en una zona clave, que es por donde está pasando la media móvil de 20 y 55 días, por lo que un cierre bien por debajo del nivel actual dejaría al peso fortalecido. Por su parte un regreso sobre 20.10, apuntalaría al dólar.

Los ojos del mercado están enfocados en la reunión de la Reserva Federal. La decisión se conocerá en la segunda mitad de la sesión americana. No se esperan nuevas medidas, pero el tono y las palabras usadas por el banco central servirán para la formación de expectativas hacia el futuro y podrían tener un amplio impacto en el mercado.

México: rebaja a Pemex y consulta popular

El domingo primero de agosto se realizará en México una consulta popular, impulsada por la administración del presidente Andrés Manuel López Obrador. La medida tendría como objetivo enjuiciar a ex presidentes por sus actos.

La pregunta en la consulta es: “¿Estás de acuerdo o no en que se lleven a cabo las acciones pertinentes, con apego al marco constitucional y legal, para emprender un proceso de esclarecimiento de las decisiones políticas tomadas en los años pasados por los actores políticos encaminado a garantizar la justicia y los derechos de las posibles víctimas?”

No ha despertado mayor entusiasmo entre los votantes según recientes encuestas. El principal impulsor es el partido oficialista. Necesita conseguir que más de 37 millones de personas voten para que el resultado sea vinculante.

Por otro lado, se conoció que la agencia calificadora Moody’s rebajó la nota a Pemex a Ba3, y mantuvo la perspectiva en negativo. Se basaron en el alto riesgo de liquidez y de negocio, ante altos vencimientos de deuda. Las acciones de la calificadora no tuvieron un impacto sobre la moneda mexicana.

Niveles técnicos

El corresponsal de Bloomberg News en el Congreso, Erik Wasson, tuiteó el miércoles que los comentarios de ambas partes sugieren que se podría llegar a un acuerdo sobre el proyecto de ley de infraestructura más adelante en el día.

Al informar sobre el mismo asunto, el reportero del Washington Post, Tony Romm, dijo que los negociadores están cerrando un acuerdo después de trabajar hasta altas horas de la noche, pero señaló que podría ser finalizado durante el fin de semana.

Reacción del mercado

El estado de ánimo del mercado sigue siendo optimista después de estos comentarios. Al momento de escribir, los futuros del S&P suben un 0.15% en la jornada y los futuros del Nasdaq crecen un 0.4%.

El déficit comercial de bienes de EE.UU. fue de 91.200 millones de dólares en junio, superior a la estimación anterior de 88.000 millones. Las exportaciones totalizaron 145.500 millones, un incremento de 500 millones con respecto a mayo. Las importaciones fueron de 236.7000 millones, 3.500 millones más que en mayo. Tanto las importaciones como las exportaciones fueron las más altas para un mes.

El dato no tuvo impacto en el mercado. A las 18:00 GMT se conocerá la decisión de la Reserva Federal y a las 18:30 GMT Jerome Powell dará una conferencia de prensa.

- El EUR/USD deja atrás el avance del martes hasta 1.1840.

- La reanudación de la tendencia bajista podría volver a probar 1.1750.

El EUR/USD estuvo bajo presión después de registrar nuevos máximos semanales en la zona de 1.1840/45 el martes.

Mientras tanto, el par flirtea con la línea 2020-2021 en la zona de 1.1785/90. Una ruptura sostenible por debajo de esta zona sería un evento bajista importante y conlleva el potencial de acelerar las pérdidas.

El soporte inicial llega al nivel de Fibonacci en 1.1764 seguido de mínimos mensuales alrededor de 1.1750 y luego el mínimo anual en la zona de 1.1700 (31 de marzo).

Más lejos, la perspectiva a corto plazo para el EUR/USD se ve en el lado negativo mientras que opera por debajo de la SMA clave de 200 días, hoy en 1.2003.

Gráfico diario EUR/USD

Niveles técnicos

- El USD/CHF ganó algo de tracción positiva el miércoles en medio de una modesta fortaleza del USD.

- Una buena recuperación en los rendimientos de los bonos estadounidenses sostuvo al USD y siguió actuando de soporte.

- La aversión al riesgo podría beneficiar al CHF como refugio seguro y las ganancias del tope antes del FOMC.

El par USD/CHF operó con un sesgo positivo leve, alrededor de 0.9150 de cara a la sesión de América del Norte, aunque careció de una fuerte compra de seguimiento.

Habiendo encontrado algo de soporte cerca de la región 0.9130-25, el par USD/CHF subió el miércoles y, por ahora, parece haber roto dos días consecutivos de la racha perdedora. El dólar estadounidense volvió a tener demanda en medio de una buena recuperación de los rendimientos de los bonos del Tesoro estadounidense. Esto, a su vez, fue visto como un factor clave que actuó como viento de cola para el par.

Sin embargo, el clima prevaleciente de aversión al riesgo benefició al franco suizo - refugio seguro y limitó la subida del par USD/CHF. Los inversores siguen preocupados por las consecuencias económicas de la propagación de la variante Delta altamente contagiosa del coronavirus. Esto, junto con la represión regulatoria de China, pasó factura al sentimiento de riesgo global.

Aparte de esto, los inversores también parecían reacios a realizar apuestas agresivas, prefirieron esperar al margen antes de la muy esperada decisión de política monetaria del FOMC. Los actores del mercado buscarán una respuesta clara a la pregunta crucial de cuándo comenzará la reducción, que, a su vez, influirá en el dólar.

Mientras tanto, los rendimientos de los bonos estadounidenses desempeñarán un papel clave en el impulso del USD y proporcionarán cierto impulso comercial al par USD/CHF. Aparte de esto, los operadores seguirán las señales del sentimiento de riesgo de mercado más amplio para aprovechar algunas oportunidades a corto plazo en torno al par.

Niveles técnicos

Los datos de inflación de Canadá mostraron una suba por debajo de lo esperado lo que le sacó algo de fuerza al loonie en el mercado aunque con un impacto moderado. El índice de precios al consumidor registró una suba del 0.3% en junio, menor al 0.4% esperado. La tasa anual pasó de 3.6% a 3.1%.

El índice de precios al consumidor subyacente del Banco de Canadá registró un incremento en junio del 0.3%, menor al 0.4% del consenso del mercado. Este índice subió 2.7% con respecto a doce meses atrás, cifra mayor que el 2.4% esperado.

Tras el dato el USD/CAD subió sobre 1.2580, pero más impulsado por un avance del dólar que por debilidad del loonie tras el dato. El mercado en general ofrece recorridos limitados por el momento, en la previa de la decisión de la Reserva Federal.

- El USD/CAD se enfrentó al rechazo cerca de la SMA de 200 días y bajó el miércoles.

- La configuración aún favorece a los alcistas y respalda las perspectivas de una ruptura al alza.

- Se necesita una debilidad sostenida por debajo de 1.2500 para anular la perspectiva positiva.

El par USD/CAD continuó con su lucha por encontrar aceptación/construir sobre el impulso más allá de 1.2600 y enfrentó el rechazo cerca de la muy importante SMA de 200 días el miércoles. El par cayó a nuevos mínimos diarios, alrededor de la región de 1.2560 y ahora ha revertido una parte del movimiento positivo del día anterior.

Un modesto repunte en los precios del petróleo crudo sostuvo al dólar canadiense vinculado a las materias primas y resultó ser uno de los factores clave que actuaron como un viento en contra para el par USD/CAD. Dicho esto, el renovado interés de compra en torno al dólar estadounidense debería ayudar a limitar cualquier retroceso significativo para el par, al menos por el momento.

El entorno de aversión al riesgo siguió beneficiando al dólar refugio seguro, que se vio además respaldado por una buena recuperación de los rendimientos de los bonos del Tesoro de EE.UU. Aparte de esto, los operadores también pueden mostrarse reacios a realizar apuestas agresivas antes del informe del IPC canadiense y la decisión de política monetaria del FOMC.

Mirando el panorama técnico, el par USD/CAD ha estado oscilando en un rango durante la última semana más o menos. El límite superior de la banda de negociación coincide con la SMA de 200 días y debería actuar como un punto clave para los operadores a corto plazo. Una fuerza sostenida más allá preparará el escenario para ganancias adicionales.

Mientras tanto, los indicadores técnicos en el gráfico diario, aunque se han corregido desde niveles más altos, todavía se mantienen cómodamente en territorio alcista. Esto, a su vez, respalda las perspectivas de que surjan algunas compras en las caídas en niveles más bajos. Por lo tanto, cualquier caída posterior podría considerarse una oportunidad de compra.

Desde los niveles actuales, la zona horizontal de 1.2525 debería proteger la baja inmediata antes del nivel psicológico clave de 1.2500. Una ruptura convincente por debajo podría cambiar el sesgo a favor de los operadores bajistas. El par USD/CAD podría volverse vulnerable y acelerar la caída hacia el siguiente soporte relevante cerca de la región de 1.2435.

Por otro lado, algunas compras posteriores más allá de la marca de 1.2600 se verán como un nuevo detonante para los alcistas y elevarán el par USD/CAD hacia el obstáculo intermedio de 1.2665-70. El impulso podría extenderse aún más hacia 1.2700 antes de que los alcistas eventualmente empujen al par a la zona de resistencia de 1.2770-75.

Gráfico de 4 horas

-637630699511472309.png)

Niveles técnicos

- El DXY recupera la sonrisa y la región de 92.50 antes del FOMC.

- Más caídas podría llevar a una prueba a 92.30.

El índice del dólar de EE.UU. (DXY) deja la debilidad reciente y logra registrar ganancias en la región de 92.50/60 el miércoles.

Es probable que haya más recorridos en rango alrededor de los niveles actuales antes de conocer las decisiones de la Reserva Federal más tarde el miércoles. Al alza, hay una resistencia en los máximos mensuales cerca de 93.20 (máximo del 21 de julio) por delante del máximo de 2021 en torno a 93.50, mientras que los mínimos semanales en el área de 92.30 (mínimo del 27 de julio) deberían ofrecer soporte provisional.

Mirando el escenario más amplio, se espera que la postura positiva sobre el DXY se mantenga sin cambios mientras el índice cotice por encima de la media móvil simple de 200 días, hoy en 91.35.

DXY gráfico de día

- El AUD/USD está bajando por segundo día consecutivo.

- El índice del dólar estadounidense se mantiene relativamente tranquilo alrededor de 92.50 el miércoles.

- El FOMC dará a conocer su Declaración de Política Monetaria a las 1800 GMT.

El par AUD/USD subió a un máximo diario de 0.7376 durante el horario comercial asiático, pero perdió su tracción en la sesión europea. Al momento de escribir, el par perdió un 0.25% en el día en 0.7340.

El enfoque cambia a la reunión del FOMC

Horas antes, los datos publicados por la Oficina de Estadísticas de Australia mostraron que el Índice de Precios al Consumidor (IPC) subió a 0.8% en el segundo trimestre desde 0.6%. Esta lectura fue ligeramente superior a la expectativa del mercado de 0.7%. Además, el IPC medio recortado del Banco de la Reserva de Australia (RBA) aumentó a un 1.6% anual en el segundo trimestre y coincidió con las estimaciones de los analistas.

Aunque las cifras de inflación de Australia ayudaron al AUD a encontrar algo de demanda, el AUD/USD no logró preservar su impulso alcista antes de los anuncios de política del FOMC.

Mientras tanto, el índice del dólar estadounidense, que cerró los dos primeros días de la semana en territorio negativo, se mantiene por encima de 92.50 el miércoles, lo que obliga al AUD/USD a permanecer en números bajistas.

En una vista previa de la reunión de política monetaria del FOMC en julio, "la Fed está lista para mantenerse firme con su esquema de compra de bonos y rechazar cualquier ajuste inminente", dijo el analista de FXStreet, Yohay Elam. "La falta de acción por parte de la Fed no significa estabilidad en los mercados de divisas; imprimir más dólares por más tiempo significa un dólar más débil".

Niveles técnicos

- El EUR/JPY sigue moviéndose en sentido lateral en torno a 130.00.

- Zona de 128.50 debería contender las bajas de producirse.

El EUR/JPY mantiene el ánimo de consolidación sin cambios en torno a 130.00.

Más consolidación luce probable en el muy corto plazo antes de los eventos de la Reserva Federal. En el lado bajista, hay un soporte decente en la región de 128.50, que también se refuerza con un nivel de Fibonacci (128.54) y la media móvil simple de 200 días (128.53).

Mientras el cruce siga por encima de la media móvil simple de 200 días en 128.53, se espera que las perspectivas para el EUR/JPY sigan siendo constructivas.

EUR/JPY gráfico de día

El jefe de investigación y desarrollo de Pfizer dice que siguen creyendo que es probable que se necesite un tercer refuerzo de dosis, seis a doce meses después de la vacunación completa para el COVID-19, informó Reuters el miércoles. El funcionario indicó que estan anticipando para agosto la presentación de autorización de uso de emergencia para el refuerzo de la vacuna. La tercera dosis está diseñada para atacar a la variante delta del virus.

El representante del laboratorio agregó que esperar tener datos de seguridad e inmunogenicidad para apoyar la autorización de uso de emergencia en EE.UU. en niños de 5 a 11 años para finales de septiembre.

- La libra se mantiene cerca de los máximos en varios días.

- Zona de 1.3900 es una resistencia clave, que está en el radar.

- Mercado a la espera de las palabras de la Reserva Federal.

El GBP/USD está operando sin cambios significativos en torno 1.3870, en el día de la Reserva Federal. La cotización se acercó a 1.3900 horas atrás pero no pudo superar ese nivel y emprendió un retroceso, encontrando soporte en 1.3860.

Los recorridos en rangos del GBP/USD implican una consolidación, tras un fuerte rally alcista que comenzó una semana atrás desde niveles cerca de 1.3560. Por ahora, la zona de 1.3900 ha frenado estos avances. El tono y la tendencia de muy corto plazo siguen firmemente alcistas.

El apoyo a la libra viene por el lado de los últimos reportes económicos del Reino Unido y las bajas en los casos de COVID-19, que habían generado preocupación y temores de nuevas restricciones.

El dólar presenta modestos avances el miércoles, impulsado por una suba en los rendimientos de los bonos del Tesoro. La tasa a 10 años está en 1.26%, avanzando 1.45% en el día.

De todas formas, predominan los recorridos limitados, ya que la atención está puesta en la reunión de la Reserva Federal. Se espera que el FOMC mantenga las tasas de interés y el programa de compras, repitiendo la mayor parte del mensaje. El foco de atención estará sobre las señales con respecto al programa de compras y cuando podría empezar a analizarse un recorte al mismo. La conferencia de Powell podría tener un impacto sobre el dólar.

Quiebre de 1.3900 puede ser clave

La zona de 1.3900 en el GBP/USD es una fuerte resistencia que frenó los avances en varias ocasiones en julio. El quiebre y la confirmación por encima podría darle un nuevo impulso alcista al par, inicialmente a 1.3960 y de seguir, no se descarta una prueba a 1.4000.

El soporte inmediato se ve en 1.3860, seguido de 1.3830 y luego 1.3750. Un regreso debajo de 1.3800 le sacaría momento alcista al par, mientras que de ceder 1.3720, la presión bajista se incrementaría.

Niveles técnicos

- Suba en rendimientos y un dólar mixto limitan al XAU/USD.

- El valor de la onza sigue con problemas en mantenerse sobre 1800$.

El oro está operando en 1797$, en el nivel más bajo del día, luego de no haberse podido sostener sobre 1800$. En la sesión asiática el valor de la onza trepó hasta 1807$, el máximo en días y luego cambió de tendencia. En una perspectiva más amplia, la cotización continúa moviéndose en un pequeño rango entre 1795$ y 1810$.

La suba de los rendimientos de los bonos del Tesoro el miércoles está siendo un factor que precipitó el cambio de tendencia del oro. La tasa a 10 años está en 1.265%, subiendo un 1.61%. El dólar por su parte registra resultados mixtos en lo que va del día.

El evento clave hacia donde apuntan todas las miradas es la Reserva Federal. Hoy culminará la reunión de dos días y a las 18:00 GMT publicará el comunicado. No se esperan novedades en cuanto a anuncios y no se darán a conocer nuevas proyecciones macroeconómicas. El foco estará puesto en las pistas sobre el futuro del programa de compras y cuándo podría comenzar el recorte del mismo.

Lo que diga la Fed y Powell en la conferencia de prensa puede tener un amplio impacto en el mercado, incluyendo las tasas y por ende, favorecer la volatilidad en el oro.

Niveles claves

- Una combinación de factores ayudó al GBP/JPY a extender las subas el miércoles.

- Disminución de casos de COVID-19 en el Reino Unido ayudó a la libra esterlina.

- Yen pierde fuerza tras estabilización en las bolsas.

El GBP/JPY mantuvo su tono alcista durante la sesión europea y se trepó a máximos de casi dos semanas, en 152.80. Luego retrocedió, encontrando soporte sobre 152.40 y en la previa de la sesión americana se está acercando a los máximos.

Tras el modesto retroceso del martes, el cruce encontró demanda el miércoles para extender la fuerte recuperación desde 148.45, el mínimo desde marzo. A falta de titulares negativos relacionados con el Brexit, la libra se mantuvo firme, en parte apoyada por la tendencia a la disminución de las infecciones por variantes delta de COVID-19. Los nuevos casos disminuyeron por séptimo día consecutivo el martes.

Por otro lado, el empeoramiento de la situación del COVID-19 en Japón, junto con los signos de estabilidad en los mercados de renta variable, le quitó atractivo al yen y proporcionó un impulso adicional al GBP/JPY. Según reportes, Japón evalúa el estado de emergencia de las prefecturas vecinas de Tokio en medio de nuevos casos récord el miércoles.

El foco ahora pasa a la decisión de la Reserva Federal y la conferencia de prensa de Jerome Powell, en la segunda parte de la sesión americana. Estos eventos tienen alto potencial de afectar al mercado, incluyendo al GBP/JPY. El cruce mantiene un tono alcista de corto plazo y tiene de frente una resistencia en 153.00, seguido de 153.45. En la dirección contraria, 152.05/10 es un zona de soporte a tener en cuenta, y luego 151.35

Niveles técnicos

Pfizer (PFE) reportó ganancias del segundo trimestre de 2021 el miércoles 28 de julio antes de la apertura del mercado. Pfizer reportó Ganancias Por Acción (EPS, por sus siglas en inglés) de 1,07 dólares frente a la estimación promedio de los analistas de Wall Street de 0,96 dólares.

Los ingresos fueron de 19.000 millones de dólares frente a la estimación promedio de los analistas de 18.450 millones de dólares.

Pfizer también elevó su orientación para todo el año de 70.500 - 72.500 millones de dólares a 78.800 millones de dólares y eleva la orientación de las EPS para todo el año de 3,55 a 3,65 dólares al rango de 3,95 a 4,05 dólares.

Pfizer elevó las previsiones de ventas de la vacuna Covid-19 a 33.500 millones de dólares desde 26.000 millones de dólares.

Previsión de acciones de Pfizer

Las acciones de Pfizer (PFE) cotizan a 42,40 dólares en el premercado del miércoles, lo que supone una variación del 0,7%. Pfizer cerró la sesión ordinaria del martes en 42,10 dólares, una variación del +0,69% el martes.

- La plata sube el miércoles y recupera una parte de las pérdidas del martes.

- El sesgo técnico a corto plazo sigue inclinado a la baja.

- Cualquier movimiento alcista podría permanecer limitado cerca de 25.00$.

La plata está subiendo el miércoles, aunque el rebote se estancó tras llegar a la región de 24.80-85$. El repunte ayudó a la materia prima a recuperar una parte de las pérdidas del día anterior, cuando descendió a mínimos de casi cuatro meses, tocando fondo en 24.47$.

Los indicadores de sobreventa favorecieron el rebote del XAG/USD. El RSI (14) en el gráfico de 1 hora alcanzó extremos, que anticiparon un rebote. Dicho esto, los indicadores técnicos de los gráficos de día y de cuatro horas todavía están lejos de estar en el territorio sobrevendido y añaden credibilidad a las perspectivas bajistas a corto plazo para la plata.

Cualquier movimiento positivo posterior todavía podría ser visto como una oportunidad de venta cerca del punto de interrupción de soporte del rango de negociación, alrededor de 25.00$. Esto, a su vez, debe mantener limitado cualquier rebote del XAG/USD cerca de la zona de oferta de 25.40$.

La zona de 24.50$ podría actuar como soporte inmediato. Una caída confirmada por debajo dejaría al XAG/USD vulnerable para acelerar aún más el descenso hacia 24.00$, en camino a los mínimos del presente año alrededor de la región de 23.80-75$.

Plata gráfico de 1 hora

-637630625471972201.png)

Niveles técnicos a observar

- El dólar con resultados mixtos en la previa de la decisión de la Fed.

- EUR/USD extiende retroceso tras alcanzar máximos en casi doce días el martes.

El EUR/USD saltó hasta 1.1830 para luego regresar a proximidades a 1.1800 una hora después. Pese a esos movimientos, el par se sigue moviendo en sentido lateral el miércoles, con recorridos limitados en la previa de la decisión de la Reserva Federal.

El retroceso del EUR/USD tras haber llegado el martes hasta 1.1840, el nivel más elevado desde el 15 de julio, encontró soporte en la zona de 1.1800, que está siendo puesto a prueba. El quiebre de la misma intensificaría el tono negativo intradiario. En una perspectiva mayor. El cruce sigue con un recorrido de consolidación entre 1.1750 y 1.1850.

Pocos datos y ojos en la Fed

El dato de la Eurozona fue el reporte de confianza del consumidor de GkF de Alemania, que en lugar de subir a 1.0, se mantuvo en -0.3. El dato estuvo en sintonía con otros de confianza de la región que mostraron el mismo patrón.

El foco el miércoles está en lo que decidirá la Reserva Federal, que a las 18:00 GMT publicará el comunicado. No se esperan cambios en la tasa de interés, ni anuncios sobre el programa de compras. El foco estará sobre las palabras y las señales sobre cuándo podrían intensificarse las discusiones sobre una reducción del programa de compras.

Niveles técnicos

- USD/JPY sube el miércoles, recuperándose desde mínimos en una semana.

- Ojos del mercado a la espera de la decisión de la Reserva Federal.

El USD/JPY cayó el martes hasta 109.57, el nivel más bajo en una semana. Tras esto comenzó un proceso de recuperación que se extendió hasta la actual sesión europea, en la que llegó hasta 109.99. Está operando cerca de los máximos, y poniendo a prueba 110.00.

La caída del martes se dio ante un retroceso en las bolsas y en los rendimientos de los bonos del Tesoro. El miércoles las bolsas en Europa están avanzando 0.35% en promedio y los futuros de EE.UU. muestran leves subas. El mejor tono junto también con un modesto avance de los rendimientos de los bonos del Tesoro contribuyen al impulso del USD/JPY.

El foco del día está puesto sobre la reunión de la Reserva Federal. A las 18:00 GMT se conocerá el comunicado y luego a las 18:30 Jerome Powell, el presidente de la Fed dará una conferencia de prensa. No se esperan cambios en las políticas.

Los analistas de TD Securities no esperan que el evento de la Fed tenga un impacto significativo sobre el mercado de bonos, salvo que Powell sugiera un recorte inminente al programa de compras.

Niveles técnicos

Es probable que el Banco de la Reserva de Nueva Zelanda (RBNZ) inicie su ciclo de subida de tipos a partir de agosto, luego vuelva a subir en noviembre y lleve su tasa oficial de efectivo (OCR) al 2% o más para el tercer trimestre de 2022, informó MNI, citando comentarios del ex subgobernador de RBNZ Grant Spencer.

Declaraciones destacadas

"La velocidad del repunte de la economía neozelandesa ha sido una sorpresa y ahora se estaba sobrecalentando".

"También tenemos una demanda muy fuerte empujando la oferta restringida."

"Las presiones inflacionarias seguirán siendo sólidas debido al continuo aislamiento de Nueva Zelandia como resultado de la pandemia".

En cuanto a las tasas de interés, existía un "riesgo real de ponerse detrás de la curva" si el banco no subía las tasas en agosto.

"Lo sensato sería tener un aumento en la próxima reunión porque intentarán un aterrizaje suave y eso requerirá un enfoque incremental".

"Un dólar neozelandés más fuerte es otro riesgo para la economía, ya que impactaría negativamente en términos de comercio."

"El RBNZ pronto pondría fin a su programa de financiación para préstamos, que ha ofrecido una fuente de financiación barata para los bancos comerciales"."

"Si lo eliminan, puede haber cierta presión al alza sobre los costos de financiación bancaria. Un aterrizaje suave para el desenfrenado mercado inmobiliario es otro desafío para el RBNZ".

"Existe el riesgo de reducciones de los precios de la vivienda, pero no veo un colapso, y sin ajustar eso aumentaría el riesgo de un aterrizaje duro en ese mercado".

Los precios del oro enfrentan perspectivas de ganancias adicionales si se superan los 1.834,16$, sugirió Karen Jones, jefa de equipo de Investigación de Análisis Técnico en Commerzbank.

Declaraciones destacadas

"El oro se mantiene estable justo por encima del mínimo de 1791.45$ del 12 de julio. Realmente necesita superar el máximo de 1834.16 de mediados de julio para regenerar interés al alza. En los niveles actuales estamos relativamente neutrales".

"El recuento diario de ondas Elliott sigue siendo negativo y por debajo de 1790 se dirigirá a la línea alcista de 2019-2021 en 1.752$."

"Mientras estemos por encima, conservaremos nuestro sesgo al alza a largo plazo, sin embargo, la falta de un rebote sostenido es preocupante. Por encima de 1.834,16$ se sitúa el mínimo del 4 de junio en 1.857,25. Esto protege el máximo de junio en 1.916,91 y el Fibo en 1.921$."

"A más largo plazo todavía apuntamos a 1.959/65$, máximos de noviembre de 2020 y de 2021. Estos niveles protegen el retroceso del 78.6% en 1.989$ y el techo de 2020 en 2.072$."

"El retroceso del 78,6% se sitúa en 1.728,90 y sólo por debajo de aquí se situarán 1.677,73/1676,80, mínimos vistos en marzo".

El ministro japonés de Economía y ministro a cargo del covid, Yasutoshi Nishimura, dijo que tres prefecturas cercanas a Tokio pedirán el estado de emergencia el jueves.

"La subida de casos debido a los resultados de las pruebas retrasadas durante las vacaciones de la semana pasada espera un nuevo aumento esta semana", agregó Nishimura.

En opinión de los estrategas de forex de UOB Group, el EUR/USD se prevé que mantenga la negociación entre 1.1750 y 1.1860 por el momento.

Declaraciones destacadas

Perspectiva 24 horas: "Nuestra expectativa de que el EUR operara de manera tranquila dentro de un rango de 1.1750/1.1800 ayer era incorrecta, ya que bajó a 1.1768 antes de subir rápidamente a 1.1840 durante las horas de Nueva York. El rápido ascenso parece tener espacio para extenderse, pero cualquier avance es poco probable que cuestione la resistencia mayor en 1.1860 (la resistencia menor está en 1.1840). El soporte está en 1.1800 seguido de 1.1780."

Próximas 1-3 semanas: "Nuestra actualización de ayer (27 de julio, par en 1.1800) sigue en pie. Como se ha puesto de relieve, la reciente leve presión a la baja se ha aliviado y el euro ha pasado a una fase de consolidación. A partir de aquí, es probable que opere dentro de un rango de 1.1750/1.1860 durante un período de tiempo. El impulso alcista a corto plazo ha mejorado un poco, pero en esta etapa, la posibilidad de que eur se mueva claramente por encima de la parte superior del rango esperado en 1.1860 no es alta."

La libra podría superar la zona de 1.3900 en el corto plazo, señalaron los estrategas de FX de UOB Group.

Declaraciones destacadas

Perspectiva 24 horas: "Ayer destacamos que la libra podría probar 1.3860 antes de moderarse. Añadimos que era poco probable que se cuestionara la gran resistencia en 1.3900. Si bien nuestra opinión sobre un GBP más fuerte no estaba equivocada, no esperábamos del todo el fuerte aumento a 1.3894. El fuerte avance podría extenderse por encima de 1.3915, pero en vista de las condiciones de sobrecompra, la libra podría no ser capaz de mantener un punto de soporte por encima de este nivel. Es poco probable que la próxima resistencia en 1.3955 entre en escena. El soporte en 1.3850 vendrá seguido de 1.3820."

Próximas 1-3 semanas: "Señalamos ayer (27 de julio, par en 1.3825) que el impulso al alza había mejorado y esperábamos que la libra operara con un sesgo ascendente hacia 1.3900. Sin embargo, no esperábamos el avance rápido posterior a 1.3894. El impulso al alza es fuerte y hay espacio para que avance aún más. Dicho esto, las condiciones de sobrecompra a corto plazo sugieren que 1.3955 puede no entrar en escena tan pronto. En total, las perspectivas positivas se consideran intactas siempre y cuando la libra no se mueva por debajo de 1.3770 (un 'fuerte nivel de soporte' estaba en 1.3740 ayer)."

El miembro del Consejo de Gobierno del Banco Central Europeo (BCE) y jefe del banco central español, Pablo Hernández de Cos, dijo que el banco central considera mantener parte de la flexibilidad de su programa de compra de bonos de emergencia cuando pase a otras compras de activos después de la crisis de Covid.

Citas clave (de Bloomberg)

La incertidumbre en la zona del euro sigue siendo muy alta.

La nueva orientación es el primer ejemplo de la determinación del BCE de actuar.

El PEPP debe durar mientras la pandemia afecte a la economía.

La principal lección que se extraerá del programa es que el poder de sesgar las compras hacia las partes de la economía que más lo necesitan. Esto ha aumentado notablemente no sólo la eficacia, sino también la eficiencia.

Se está considerando un corredor de viajes entre el Reino Unido y Estados Unidos para la libre circulación, dijo el Primer Ministro del Reino Unido, Boris Johnson, en una entrevista con LBC.

Johnson agregó que el corredor de viajes entre el Reino Unido y Estados Unidos probablemente permitirá a la gente "venir libremente de la manera en que normalmente lo hacen".

Comentarios destacados

"Si somos sensatos y cautelosos, entonces podemos ver una recuperación económica muy fuerte."

"Las vacunas nos están permitiendo hacer esta recuperación económica"."

"El 16 de agosto [fecha para aliviar las auto- restricciones] es una certeza"

"Veremos una recuperación económica constante este año, aunque habrá baches a lo largo del camino".

"Este es un momento difícil financieramente para el gobierno."

Gran Bretaña reportó 23.511 nuevos casos de covid en las últimas 24 horas, según cifras oficiales publicadas el martes.

Reacción del mercado

El GBP/USD atrapó una nueva oferta con los comentarios anteriores, ahora volviendo a 1.3900. El par fue visto por última vez negociando a 1.3878, modestamente plano en el día, rebotando en mínimos diarios en 1.3864.

Esto es lo que necesitas saber para operar hoy miércoles 28 de julio:

La tensión está aumentando antes de la decisión de la Reserva Federal, manteniendo las monedas en rango y el dólar a la defensiva. Las preocupaciones sobre el covid en Estados Unidos y las tecnológicas en China se ven compensadas por las sólidas ganancias de las empresas estadounidenses y el optimismo derivado de la caída de las infecciones en el Reino Unido. Las criptomonedas se han estado recuperando.

La Reserva Federal está lista para dejar su política sin cambios y dar pistas sobre cuándo considera reducir su esquema de compra de bonos. El aumento de la inflación y la mejora del mercado laboral proporcionan esperanza, pero algunos signos de desaceleración y la propagación del virus Delta son preocupantes.

El Presidente de la Fed, Jerome Powell, se dirigirá a la prensa. En su última comparecencia, dijo que las condiciones para reducir las compras siguen estando "lejos".

Vistas previas:

- Previa Reserva Federal: Tres razones por las que Powell podría hacer una pausa y golpear al dólar

El dólar estadounidense cotiza en un rango estrecho antes del evento, algo típico de estos días. El billete verde está consolidando así las pérdidas sufridas el martes cuando bajó en medio de la caída de los rendimientos del Tesoro estadounidense y el posicionamiento antes del gran evento de hoy.

El estado de ánimo del mercado es mixto, ya que Wall Street está principalmente satisfecho con los informes de ganancias de los gigantes tecnológicos Microsoft, Apple y Alphabet (Google). En China, las autoridades están tratando de calmar a los inversores después de que el "techlash" de Pekín provocara la caída de las acciones a principios de semana.

Coronavirus en EE.UU.: El Centro para el Control y la Prevención de Enfermedades de Estados Unidos (CDC, por sus siglas en inglés) instó a los estadounidenses a usar máscaras faciales en interiores en lugares con altos niveles de casos de covid, respondiendo a la rápida propagación de la cepa Delta. El anuncio afectó un poco al estado de ánimo.

El martes, los datos estadounidenses fueron en su mayoría positivos. Si bien los pedidos de bienes duraderos para junio no cumplieron con las expectativas, se toparon con una revisión significativa al alza para mayo, lo que demuestra que la inversión sigue siendo robusta. El indicador de confianza del consumidor del Conference Board superó las estimaciones, en contra de otras encuestas.

El EUR/USD se mantiene por encima de 1.18, poco movido por la decepcionante caída de la encuesta alemana de confianza del consumidor Gfk a -0.3.

El GBP/USD cotiza por encima de 1.3850, beneficiándose de siete días consecutivos de caídas en las infecciones por COVID-19, como resultado de las restricciones y una alta tasa de vacunación. Los efectos de la reapertura de Gran Bretaña el 19 de julio aún no se han sentido.

El AUD/USD se mantiene estable en torno a 0.7350 después de que el índice de precios al consumidor se situara en el 0.8% en el segundo trimestre en Australia. Las autoridades están listas para extender los confinamientos.

El USD/CAD se sitúa por debajo de 1.26 antes de la publicación por parte del Canadá de sus cifras de inflación. El crudo WTI ronda los 72 dólares.

El Bitcoin está operando más cerca de los 40.000$ una vez más, recuperándose de la caída relacionada con el desmentido de Amazon sobre la aceptación de criptomonedas. El Ethereum está algo más bajo, cambiando de manos por debajo de 2.300$.

Ver Analizando las correlaciones entre mercados para ver si el comercio de reflación está llegando a su fin – Julio de 2021

Karen Jones, jefa del equipo de investigación de análisis técnico de FICC en Commerzbank, señaló que el EUR/USD podría extender el rebote a la zona 1.1860/1.1930.

Declaraciones destacadas

"El EUR/USD ha erosionado su tendencia bajista a corto plazo y está corrigiendo al alza a corto plazo. Podríamos ver un rebote hacia la banda 1.1860/1.1930. El par se enfrentará a una resistencia más dura en 1.1884/82, los máximos desde la semana pasada y el retroceso del 23.6%, y actualmente también estamos pendientes de la media móvil de 200 días en 1.2008 como techo al alza."