- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

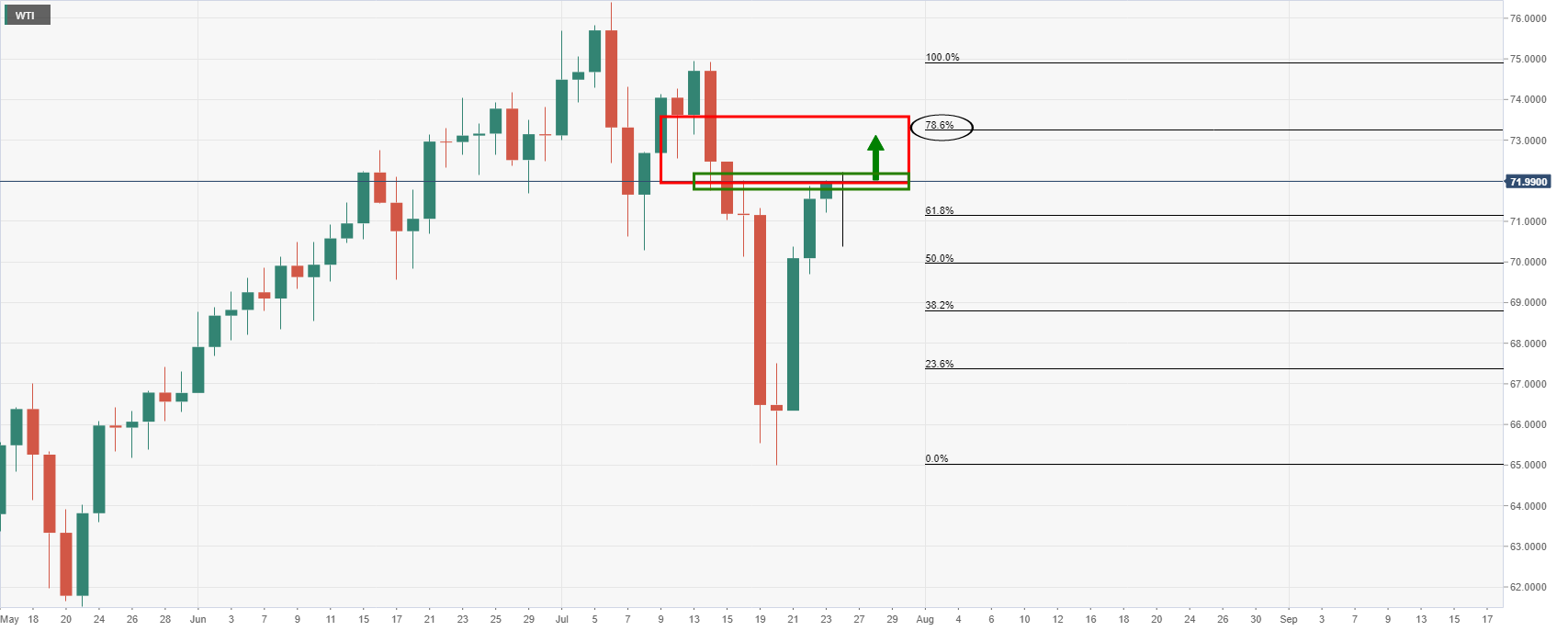

- El WTI está ingresando más profundamente en la resistencia diaria, aunque con falta de convicción.

- La variante del coronavirus Delta es un riesgo que los operadores están sopesando, lo que limita el progreso alcista.

- Los alcistas miran hacia el nivel de retroceso de Fibonacci del 78.6% cerca de 73.30$.

El crudo West Texas Intermediate ha estado buscando dirección al comienzo de la semana y cotiza lateralizado nuevamente en el día después de moverse dentro de un rango de entre 70.59$ y 72.40$.

Los comerciantes están tratando de encontrar el sesgo entre las narrativas de la oferta y la demanda debido a los riesgos asociados con la propagación de la variante del coronavirus delta.

Por un lado, la Organización Mundial de la Salud (OMS) dice que la variante Delta de Covid-19 ahora se ha detectado en 124 territorios en todo el mundo. Se espera que se convierta en la variante dominante a nivel mundial en los próximos meses.

La OMS predice que podría haber más de 200 millones de casos confirmados en cuestión de semanas.

Las infecciones están aumentando, especialmente en Europa y la región del Pacífico occidental.

Sin embargo, en los últimos informes, se ha cuadriplicado las infecciones diarias en EE.UU. a niveles que se acercan a los observados en el aumento del virus del verano pasado.

Las naciones sin acceso a las vacunas o con un lanzamiento de vacunas más lento se enfrentan a una amenaza más mortal, pero, sin embargo, el riesgo para el crecimiento económico mundial es un factor preocupante para el complejo energético y el precio del petróleo.

Sin embargo, por otro lado, todavía hay optimismo de precios sobre el crecimiento de la demanda frente a la escasez de oferta.

''La demanda firme, la oferta de esquisto obstaculizado y el cauteloso aumento mensual de la oferta de la OPEP + no deberían ser suficientes para evitar un déficit profundo en el próximo mes, que debería seguir impulsando precios más fuertes y ajustando los diferenciales '', dijeron analistas de TD Securities.

"Después de todo, a pesar de las preocupaciones sobre la variante delta que se mencionan a menudo, el tráfico por carretera en Asia continúa recuperándose, mientras que los viajes aéreos también están aumentando a un ritmo rápido, particularmente en Europa, pero los EE.UU. y China también continúan registrando ganancias'', los analistas argumentaron.

"Todo esto sugiere que la reestructuración de la semana pasada no estaba justificada y que el crudo seguirá siendo fuerte durante los meses de verano".

Mientras tanto, la Administración de Información de Energía informó la semana pasada el primer aumento en los inventarios de petróleo de Estados Unidos en ocho semanas.

Además, el recuento de plataformas de Baker-Hughes, publicado el viernes, mostró que la cantidad de plataformas de perforación en EE.UU. en operación aumentó de siete a 387 a medida que las empresas buscan capitalizar en respuesta a los precios que se mantienen cerca de los más altos en más de dos años.

Análisis técnico WTI

Técnicamente, el precio está presionando la resistencia diaria crítica y una ruptura allí dejará a los alcistas en una buena posición para un máximo más alto en los próximos días.

El 78.6% de retroceso de Fibonacci del tramo bajista diario anterior se encuentra cerca de 73.30:

Lo que necesita saber el martes 27 de julio:

El dólar perdió algo de terreno el lunes, pero se mantuvo dentro de los niveles familiares frente a los principales rivales. Consiguió recuperarse antes del cierre de Wall Street, ya que los índices estadounidenses revirtieron las pérdidas iniciales y se establecieron en nuevos máximos históricos.

El par EUR/USD superó los 1.1816, terminando el día alrededor del nivel de 1.1800. El GBP/USD recuperó el nivel 1.3800, ayudado por una mejor situación de coronavirus en el Reino Unido.

Las monedas vinculadas a las materias primas registraron avances tibios. Los precios del oro bajaron, situándose al contado por debajo de los 1.800$ la onza troy. Por otro lado, los precios del petróleo crudo avanzaron modestamente, con el WTI terminando el día en 72.10$ el barril.

El calendario macroeconómico fue ligero, pero los pocos datos publicados fueron más suaves de lo previsto. Sin embargo, los actores del mercado esperan los datos de primer nivel de EE.UU., comenzando el martes con los datos de los pedidos de bienes duraderos de EE.UU.

La Reserva Federal de EE.UU. ocupará un lugar central el miércoles, ya que las autoridades estadounidenses harán anuncios sobre la política monetaria. Todas las miradas estarán en las pistas sobre la reducción gradual próxima.

En términos generales, el sentimiento relacionado con el riesgo se inclina hacia el lado negativo en medio de preocupaciones relacionadas con la propagación de la variante delta del coronavirus y signos de una desaceleración de la recuperación económica mundial.

- El NZD/USD protagonizó un rebote después de caer a la zona de 0.6950.

- El índice del dólar estadounidense parece terminar el día en territorio negativo.

- El enfoque cambia a la publicación de datos del martes de EE.UU. antes de la reunión del FOMC.

El par NZD/USD comenzó la nueva semana con el pie atrás y cayó a 0.6950 antes de recuperar su tracción. Al momento de escribir, el par subió un 0.4% en el día a 0.7000.

Temprano en el día, los datos decepcionantes de Nueva Zelanda pesaron sobre el kiwi. Statistics New Zealand informó en la sesión asiática que el superávit comercial mensual se redujo a NZD261 millones en junio desde NZD489 millones en mayo.

DXY en camino de cerrar a la baja

Sin embargo, la renovada debilidad del USD ayudó al NZD/USD a revertir su dirección en la segunda mitad del día. El índice del dólar estadounidense, que registró modestas ganancias la semana pasada, giró hacia el sur en medio de la caída de los rendimientos de los bonos del Tesoro estadounidense durante el horario comercial estadounidense. Los únicos datos de los EE.UU. revelaron que las ventas de viviendas nuevas disminuyeron un 6.6% en junio, decepcionando la expectativa del mercado de un aumento del 3.5%.

El martes, los datos del Índice de Confianza del Consumidor de Conference Board para los pedidos de bienes duraderos de julio y junio se incluirán en la agenda económica de EE.UU. No obstante, se espera que la reacción del mercado se mantenga moderada, ya que es probable que los inversores se mantengan al margen antes de las decisiones de política monetaria del FOMC el miércoles.

El jueves, la Oficina de Análisis Económico de EE.UU. publicará su primera estimación del crecimiento anualizado del PIB para el segundo trimestre.

Niveles técnicos

- Los bajistas del USD/JPY están tomando el control mientras el dólar estadounidense lucha al comienzo de la semana.

- Los alcistas necesitan superar 110.60 y la confluencia del 61.8%.

En el momento de escribir este artículo, el USD/JPY bajó modestamente para el día hasta ahora en 110.34, pero se ha recuperado de los mínimos del día en 110.11.

El par cayó desde el máximo 110.58 por un dólar estadounidense débil antes de la reunión del Comité Federal de Mercado Abierto esta semana.

En momentos como este, el mercado de bonos suele ser un indicador confiable del sentimiento del mercado. Dada la caída de las tasas nominales y reales de EE.UU. Al comienzo de la semana, los inversores están sopesando potencialmente la propagación de la variante del coronavirus delta frente a las perspectivas de una inflación obstinadamente más alta.

'' Los rendimientos reales a 10 años de EE.UU. cayeron a un mínimo histórico de -1.13% antes de recuperarse a -1.10% '', señalaron los analistas de Brown Brothers Harriman y argumentaron que "las narrativas contradictorias harán que el trabajo de la Fed sea aún más complicado a medida que cumpla con esto semana.''

''Con la inflación aumentando más allá de lo que consideraríamos transitorio, esperamos que la Fed continúe avanzando de puntillas por el camino de la reducción. Sin embargo, será aún más difícil para Powell and Co. dadas las crecientes preocupaciones sobre las perspectivas económicas'', explicaron los analistas.

Sin embargo, los analistas argumentaron que esas preocupaciones son exageradas.

"Si bien el reciente aumento de las infecciones en Estados Unidos es preocupante, las tasas de vacunación relativamente altas en los principales centros económicos del país sugieren que los riesgos para el crecimiento derivados de posibles bloqueos siguen siendo bajos, al menos por ahora".

Sin embargo, el índice del dólar DXY, que mide la moneda frente a seis pares principales, cayó un 0.40% a 92.531, pero aún estaba cerca del máximo de 3 meses y medio de la semana pasada de 93.194 y los analistas esperaban que finalmente probara el máximo del 31 de marzo cerca de 93.437.

El dólar estadounidense ha ganado casi un 4% desde el 25 de mayo, ya que la mejora de la economía estadounidense reforzó las perspectivas de que la Reserva Federal comience a reducir las compras de activos a partir de este año.

Se podría argumentar que el dólar ha tenido una buena racha en los últimos tiempos y se ve un poco rico frente a algunas de las monedas cuyos bancos centrales de la nación están más del lado de la línea agresiva.

Dicho esto, la confirmación del FOMC de que tiene la intención de hacer un anuncio de reducción podría servir para levantar al dólar estadounidense inmerso en la realidad de la divergencia de la política monetaria estadounidense.

Significativamente, una conferencia de prensa del presidente Jerome Powell el miércoles, donde los inversores estarán atentos a cualquier comentario sobre cuándo podría comenzar la reducción de las compras de activos del banco central, podría ser un asunto volátil.

Por otro lado, un resultado bueno para las acciones, mediante el cual la Reserva Federal reconoce mejoras económicas continuas y un ritmo constante de recuperación, pero duda en reducirlo ante la variante más contagiosa del coronavirus del Delta, podría afectar negativamente al dólar.

Se ha cuadriplicado las infecciones diarias a niveles que se acercan a los observados en el aumento de virus del verano pasado.

Sin embargo, en general, la teoría de la sonrisa del dólar estadounidense se ha desarrollado hasta ahora independientemente de los riesgos de la variante.

La teoría de la sonrisa del dólar estadounidense en juego

Es decir, el dólar estadounidense se fortalecerá cuando la economía estadounidense se recupere y mientras la Fed esté al borde de una reducción.

Sin embargo, contrariamente a la intuición, también aumentará debido a la aversión al riesgo a pesar de los riesgos para la economía en las implicaciones de la variante de propagación.

Análisis técnico USD/JPY

El USD/JPY cotiza a la baja después de no poder aprovechar sus recientes ganancias a 110.60 el mes pasado.

Se necesita una ruptura por encima de 110.65 para establecer una prueba del máximo del 2 de julio cerca de 111.65 y luego hacia 112.40.

Fracasó en superar la confluencia con el retroceso de Fibonacci del 61.8% de la corrección alcista semanal en 110.68, hay perspectivas de una extensión bajista significativa.

Los bajistas mirarán hacia una prueba de los mínimos de mediados de julio y 109.

La secretaria de prensa de la Casa Blanca, Jen Psaki, señaló el lunes que los demócratas hicieron una oferta diseñada para resolver todos los problemas de infraestructura y señaló que siguen confiando en llegar a un acuerdo, según informó Reuters.

"Damos la bienvenida a la contrapropuesta republicana sobre infraestructura", agregó Psaki. "Somos optimistas sobre el progreso en infraestructura".

Reacción del mercado

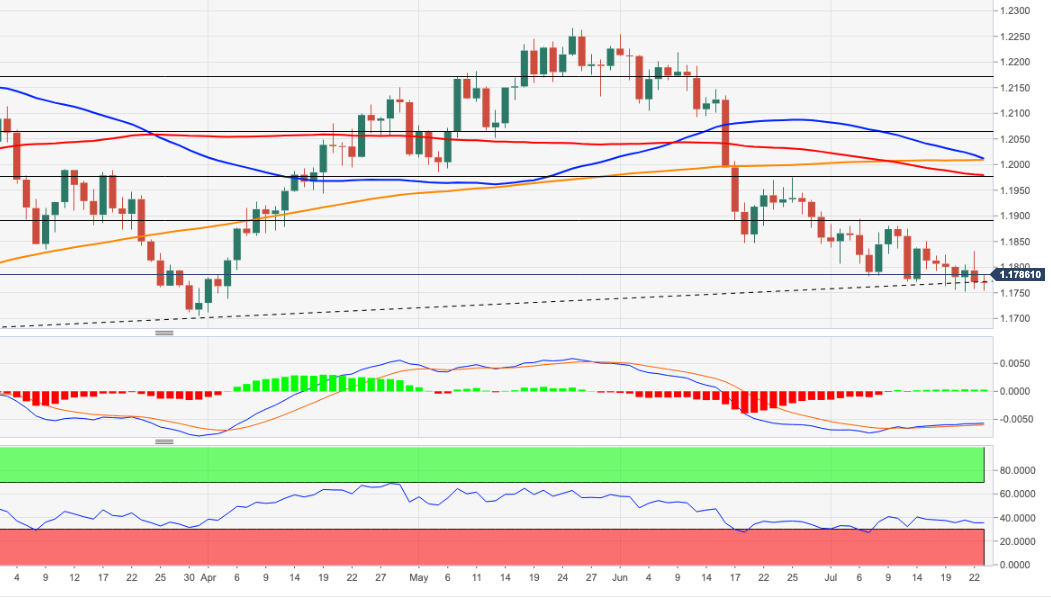

Estos comentarios no parecen tener un impacto significativo en el sentimiento del mercado. Al momento de escribir este artículo, el índice S&P 500 subió un 0.1% en el día a 4.416 y el promedio industrial Dow Jones subió un 0.08% a 35.088.

- El AUD/USD sigue en camino de registrar ganancias modestas el lunes.

- El índice del dólar estadounidense se mantiene en territorio negativo en la sesión americana.

- El enfoque cambia a la reunión de políticas del FOMC, datos estadounidenses de alto nivel.

Después de pasar la primera mitad del día en un rango relativamente ajustado alrededor de 0.7350, el par AUD/USD ganó tracción durante la sesión estadounidense y tocó un máximo diario de 0.7390 antes de entrar en una fase de consolidación. Al momento de escribir, el par subió un 0.22% en el día a 0.7380.

DXY permanece a la defensiva al comienzo de la semana

La renovada debilidad del USD el lunes permitió que el AUD/USD subiera. En ausencia de la publicación de datos macroeconómicos de alto nivel, la modesta disminución observada en el rendimiento de los bonos del Tesoro de EE.UU. a 10 años de referencia pesa sobre el dólar. Además, el índice S&P 500 registró un nuevo récord después de la campana de apertura y dificultó que el índice del dólar estadounidense (DXY) lograra un repunte. Por el momento, el DXY está perdiendo un 0.35% a 92.58.

La agenda económica australiana no presentará ningún dato el martes y es probable que la valoración del mercado del USD siga siendo el principal impulsor de los movimientos del AUD/USD. Más adelante en el día, los pedidos de bienes duraderos de junio serán los primeros datos de alto impacto de la semana en EE.UU.

El miércoles, la Reserva Federal anunciará su Decisión sobre la tasa de interés y publicará la Declaración de política monetaria. Más adelante en la semana, se considerará la primera estimación del crecimiento del PIB del segundo trimestre de la Oficina de Análisis Económico de EE.UU. para obtener un nuevo impulso.

Niveles técnicos

- El dólar estadounidense extiende su caída en todos sus frentes durante la sesión estadounidense.

- La libra imprime nuevos máximos frente al dólar, el euro y el yen.

El GBP/USD rompió por encima de 1.3800 y subió a 1.3833, el nivel más alto desde el 16 de julio. La libra está subiendo por cuarta vez en los últimos cinco días de operaciones, ya que continúa recuperándose del mínimo de cinco meses que alcanzó la semana pasada en 1.3571 .

El repunte empujó al par de nuevo por encima de la media móvil de 20 días el lunes. El principal impulsor es una caída generalizada del dólar estadounidense. El DXY está cayendo un 0.37%, por debajo de 92.55, incluso cuando los rendimientos estadounidenses salieron de mínimos.

Las acciones estadounidenses están al alza, con el Nasdaq alcanzando nuevos máximos históricos. La mejora en el sentimiento de riesgo ayudó a la libra, que también subió frente al euro y el yen.

Con la mirada puesta en la Fed

El calendario económico muestra una calma para el Reino Unido. “Con pocos datos, los mercados probablemente se centrarán en las cifras de virus. La respuesta sigue siendo caótica, con el alcalde de Londres, Khan, instando al gobierno de Johnson a flexibilizar las reglas de aislamiento para cualquier persona vacunada que entre en contacto con una persona infectada”, dijeron analistas de Brown Brothers Harriman.

En los EE.UU., el evento clave será la reunión de dos días del FOMC. Los analistas de ANZ esperan que las discusiones sobre la reducción se intensifiquen. “Estos se centrarán en la sincronización, la velocidad y la composición. Los comentarios recientes del presidente Powell sugieren que la Fed está a algunos meses de un anuncio sobre la reducción gradual ”. Ven a la Fed aferrándose a la evaluación de una economía fortalecida y una inflación transitoria. "No anticipamos ningún cambio en su orientación sobre tarifas o compras de activos".

Niveles técnicos

- Un dólar estadounidense más débil impulsa al EUR/USD aún más por encima de 1.1800.

- El sentimiento de riesgo positivo en los mercados favorece al euro.

- DXY está sufriendo la peor caída en semanas, incluso cuando los rendimientos estadounidenses se recuperan.

El EUR/USD rompió por encima de 1.1800 y subió a 1.1816, alcanzando el nivel más alto desde el jueves. Se está moviendo alrededor de 1.1810 con un sesgo intradiario positivo en medio de un dólar estadounidense más débil en todos los ámbitos.

Las acciones se recuperan, el dólar cae al comienzo de la semana de la Fed

Los datos económicos de EE.UU. decepcionaron las expectativas. Las ventas de viviendas nuevas cayeron a 676.000 (tasa anual), por debajo de los 800.000 esperados. El índice de empresas manufactureras de la Fed de Dallas para julio cayó de 31.1 a 27.3. Los números no tuvieron ningún impacto en el dólar.

La mejora en el sentimiento de riesgo podría haber debilitado al dólar estadounidense. El índice Nasdaq Composite alcanzó un nuevo récord mientras que el Dow Jones bajó un 0.21%, pero el tono es mejor que durante el pre-mercado. Los rendimientos estadounidenses se movieron al alza sin ayudar al dólar. El rendimiento a 10 años ha vuelto al 1.27% después de alcanzar el 1.22% anterior.

La caída del dólar está impulsando la recuperación del EUR/USD. Al mismo tiempo, el EUR/GBP alcanzó un nuevo mínimo diario por debajo de 0.8540 y el DXY cayó a 92.55. El índice ha bajado un 0.35%, teniendo el peor día desde el 14 de julio.

Hasta ahora, ha sido un comienzo tranquilo antes de la reunión de la Fed de esta semana. El miércoles, el banco central dará a conocer su comunicado. La mayoría de los analistas esperan cambios limitados en la declaración y probablemente alguna mención sobre lo que ha logrado la recuperación económica. Powell podría hablar sobre algunas discusiones sobre las opciones de reducción gradual de la QE.

Niveles técnicos

- El USD/CAD estuvo bajo una renovada presión bajista en la sesión americana.

- El índice del dólar estadounidense se inclina a la baja hacia 92.50 el lunes.

- WTI se mantiene relativamente tranquilo alrededor de 72.00$ al comienzo de la semana.

Después de pasar la sesión europea en un rango relativamente estrecho alrededor de 1.2570, el par USD/CAD perdió su tracción en la última hora. Al momento de escribir, el par bajó un 0.18% en el día a 1.2538.

DXY gira hacia el sur en la sesión americana

Tras el fuerte repunte observado en los precios del petróleo crudo en la segunda mitad de la semana anterior, el barril de West Texas Intermediate (WTI) está fluctuando cerca de 72.00$ el lunes, lo que permite que la valoración del mercado del USD impulse los movimientos del USD/CAD.

Mientras tanto, el dólar está luchando por encontrar demanda en medio de la caída de los rendimientos de los bonos del Tesoro de EE.UU. Actualmente, el rendimiento del bono del Tesoro estadounidense de referencia a 10 años ha bajado casi un 1% en el día y el índice del dólar estadounidense está perdiendo un 0.35% a 9257.

Los únicos datos de EE.UU. mostraron el lunes que las ventas de viviendas nuevas disminuyeron un 6.6% mensual en junio. Esta lectura no cumplió con las expectativas del mercado de un aumento del 3.5% y puso un peso adicional sobre los hombros del USD.

El miércoles, el Banco de Canadá publicará los datos del Índice de Precios al Consumidor (IPC) de junio. Más importante aún, la Reserva Federal de EE.UU. anunciará su Decisión sobre la tasa de interés y publicará la Declaración de política monetaria. El jueves, la primera estimación de la Oficina de Análisis Económico de EE.UU. sobre el crecimiento del PIB del segundo trimestre se considerará como un nuevo impulso.

Niveles técnicos

- Los nervios de COVID-19 beneficiaron al JPY - refugio seguro y provocaron algunas ventas en torno al USD/JPY.

- La caída de los rendimientos de los bonos estadounidenses socavó al dólar y también contribuyó al sesgo de venta intradía.

- La caída permanece amortiguada ya que el foco permanece en la reunión de política del FOMC de esta semana.

El par USD/JPY mantuvo su tono ofrecido durante los inicios de la sesión europea, aunque ha logrado recortar una parte de las pérdidas intradía y se vio por última vez operando en la región de 110.30-25.

El par fue testigo de algunas ventas en el primer día de una nueva semana de operaciones y recortó una parte importante de las ganancias del viernes a máximos de más de una semana. Los inversores ahora parecían preocupados de que la propagación de la variante Delta altamente contagiosa del coronavirus pudiera descarrilar la recuperación económica mundial. Esto, a su vez, afectó el sentimiento de riesgo global, que benefició al yen japonés como refugio seguro y ejerció presión sobre el par USD/JPY.

Los operadores bajistas siguieron las señales de una fuerte caída intradía en los rendimientos de los bonos del Tesoro de EE.UU., provocada por el vuelo global hacia la seguridad. De hecho, el rendimiento del bono del gobierno estadounidense de referencia a 10 años revirtió el movimiento positivo de la semana pasada hasta 1.30%. Esto fue visto como un factor clave que mantuvo a los alcistas del dólar estadounidense a la defensiva y contribuyó aún más a la caída intradía del par USD/JPY desde niveles justo por encima de 110.50.

Dicho esto, un repunte positivo en los mercados de valores y los rendimientos de los bonos estadounidenses actuaron como un viento en contra para los activos tradicionales de refugio seguro y ayudaron a limitar las pérdidas más profundas para el par USD/JPY. Los inversores también parecían reacios a realizar apuestas agresivas en medio de la ausencia de publicaciones económicas relevantes de EE.UU. que muevan el mercado. Esto justifica cierta cautela antes de posicionarse para cualquier caída adicional antes del evento de riesgo clave de esta semana: la reunión del FOMC que comienza el martes.

Niveles técnicos

- Las ventas de viviendas nuevas en EE.UU. continuaron cayendo en junio.

- El índice del dólar estadounidense se mantiene en territorio negativo cerca de 92.60.

Las ventas de viviendas nuevas en EE.UU. cayeron un 6.6% mensual en junio a una tasa anual ajustada estacionalmente de 676.000, según mostraron el lunes los datos publicados conjuntamente por la Oficina del Censo de EE.UU. y el Departamento de Vivienda y Desarrollo Urbano. Esta lectura decepcionó las expectativas del mercado de un aumento del 3.5% por un amplio margen y siguió a la caída de mayo del 7.8%.

"El precio de venta medio de las casas nuevas vendidas en junio de 2021 fue de 361.800$", reveló además la publicación. "El precio medio de venta fue de 428.700$".

Reacción del mercado

Este informe fue ignorado en gran medida por los participantes del mercado y se vio por última vez que el índice del dólar estadounidense perdió un 0.3% en el día a 92.65.

- El EUR/JPY extiende la subida diaria por encima de 130.00.

- El dólar permanece a la defensiva en todos los ámbitos.

El tono ofrecido alrededor del dólar ayuda al EUR/JPY a recuperar fuerza por encima de 130.00 el lunes.

EUR/JPY sube por el apetito por el riesgo

El EUR/JPY avanza por segunda sesión consecutiva y logra alcanzar nuevos máximos de varios días por encima de 130.00 al comienzo de la semana.

De hecho, el mejor estado de ánimo generalizado que rodea al espacio asociado al riesgo eleva a los rendimientos estadounidenses y favorece el sesgo de venta en el refugio seguro japonés, todo al mismo tiempo socavado por el impulso bajista del dólar.

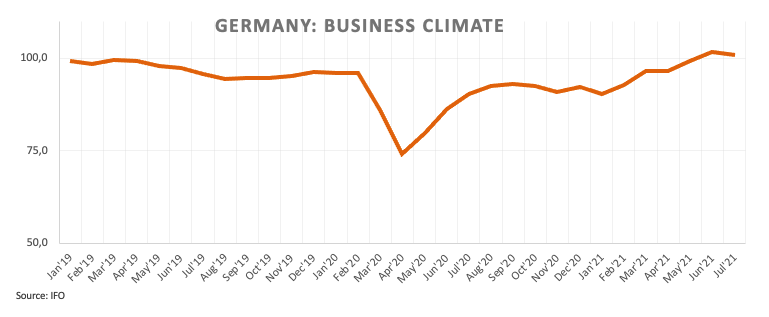

En la agenda económica, los datos indicaron que el clima empresarial alemán disminuyó a 100.8 en julio, según la encuesta IFO. En los EE.UU., las ventas de viviendas nuevas en EE.UU. cayeron un 6.6% mensual en junio a una tasa anual ajustada estacionalmente de 676.000.

Niveles técnicos

Hasta ahora, el cruce está ganando un 0.15% a 130.27 y una superación de 130.67 (38.2% de Fibonacci del rally de enero a junio) expondría 131.08 (máximo semanal el 13 de julio) y luego 132.43 (máximo mensual del 1 de julio). En el lado negativo, el soporte inmediato se ubica en 128.59 (mínimo mensual del 20 de julio) secundado por 128.54 (61.8% Fibonacci del rally de enero a junio) y finalmente 128.47 (SMA de 200 días).

- Los principales índices de Wall Street abrieron cerca de los niveles de cierre del viernes.

- La tecnología baja después de la campana de apertura.

- El índice de energía S&P subió más del 2% el lunes.

Los principales índices bursátiles de EE.UU. abrieron modestamente a la baja el lunes, ya que los inversores parecen optar por mantenerse al margen antes de los principales eventos macroeconómicos de esta semana.

Al momento de escribir, el índice S&P 500, que tocó un máximo histórico de 4.415 el viernes, registró pequeñas pérdidas diarias en 4.408. El Promedio Industrial Dow Jones prácticamente no ha cambiado en el día en 35.077 y el Nasdaq Composite ha bajado un 0.25% a 14.795.

Entre los 11 principales sectores del S&P 500, el Índice de Tecnología ha bajado un 0.55%, posiblemente presionado por la toma de ganancias. Por otro lado, el Índice de Energía ha subido un 2.1% ya que el barril de West Texas Intermediate sigue operando alrededor de 72$ tras el fuerte repunte observado en la segunda mitad de la semana anterior.

El miércoles, el FOMC anunciará su Decisión sobre la tasa de interés y publicará su Declaración de política monetaria. El jueves, la Oficina de Análisis Económico de EE.UU. publicará su primera estimación del crecimiento anualizado del PIB en el segundo trimestre.

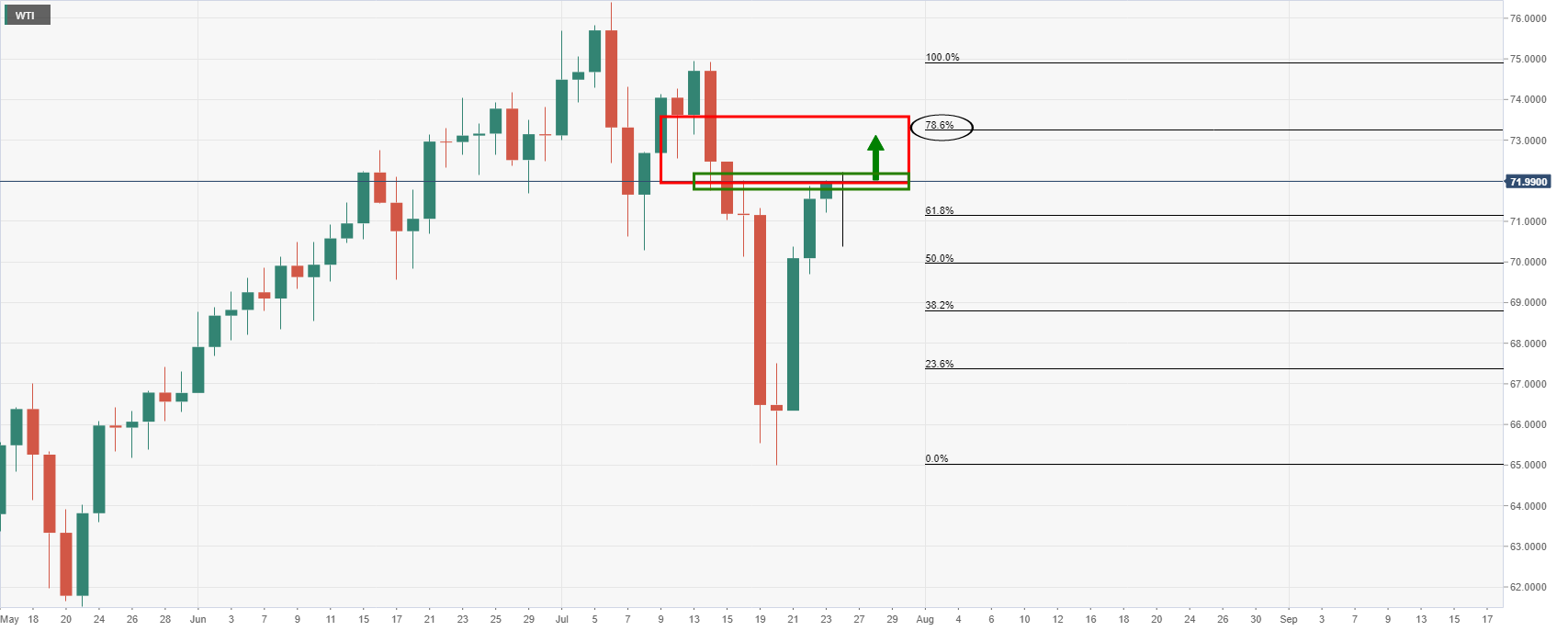

Gráfico S&P 500 (diario)

- El NZD/USD comienza a mejorar durante la sesión europea.

- El índice del dólar estadounidense se mantiene en territorio negativo por debajo de 92.80.

- Nueva Zelanda registró un superávit comercial en junio.

El par NZD/USD cerró la semana anterior modestamente a la baja y descendió durante el horario comercial asiático del lunes. Sin embargo, con el dólar luchando por encontrar demanda en la sesión europea, el par logró realizar un rebote y fue visto por última vez registrando pequeñas ganancias diarias en 0.6980.

Horas antes, los datos de Nueva Zelanda mostraron que el superávit comercial se redujo a NZD261 millones en junio desde NZD489 millones en julio. En consecuencia, el déficit comercial anual se amplió a -NZD0.252 mil millones desde -NZD0.041 mil millones, lo que dificulta que el NZD se fortalezca frente a sus rivales.

DXY se mueve lateralmente por debajo de 93.00

Por otro lado, el índice del dólar estadounidense (DXY) se mantiene en una fase de consolidación por debajo de 93.00 al comienzo de la semana, ya que los inversores parecen optar por mantenerse al margen mientras esperan el evento clave de esta semana y la publicación de datos. Actualmente, el DXY ha bajado un 0.15% a 92.75.

Mientras tanto, los futuros de las acciones estadounidenses son modestamente más bajos el lunes, lo que sugiere que la percepción del riesgo no podrá proporcionar una pista direccional para el par en la segunda mitad del día.

El miércoles, la Reserva Federal de los EE.UU. anunciará su decisión sobre la tasa de interés y publicará la declaración de política monetaria. El jueves, la Oficina de Análisis Económico de EE.UU. publicará su primera estimación del crecimiento del PIB del segundo trimestre antes de publicar los datos del índice de precios de gastos de consumo personal (PCE) el viernes.

Niveles técnicos

- AUD/USD bajó por segunda sesión consecutiva, aunque carecía de ventas de seguimiento.

- El nerviosismo covid-19 pesa sobre el dólar australiano; un USD más débil ayudó a limitar cualquier pérdida más profunda.

El par AUD/USD se mantuvo deprimido durante los inicios de la sesión de América del Norte, aunque ha logrado recuperar alrededor de 20 pips desde mínimos diarios y fue visto por última vez operando cerca de 0.7350.

El par extendió el modesto retroceso del viernes desde las cercanías de 0.7400 y bajó en el primer día de una nueva semana de negociación. Esto marcó el segundo día consecutivo de un movimiento negativo y fue patrocinado por crecientes preocupaciones sobre la variante delta de rápida propagación del coronavirus.

A pesar de una orden de estancia en casa de semanas de duración, el estado más poblado de Nueva Gales del Sur de Australia reportó un aumento en los nuevos casos de COVID-19 el lunes. Aparte de esto, las protestas del fin de semana en las ciudades más grandes del país alimentaron las preocupaciones sobre nuevas infecciones, lo que podría resultar en una extensión de las restricciones.

La difusión en curso de COVID-19 afectó al sentimiento de riesgo global, que era evidente desde un tono generalmente más suave alrededor de los mercados de renta variable. Esto ejerció cierta presión adicional sobre el dólar australiano percibido como más riesgoso, aunque el dólar estadounidense más débil ayudó a limitar las pérdidas para el par AUD/USD.

La aversión al riesgo en los mercados desencadenó una fuerte caída en los rendimientos de los bonos del Tesoro estadounidense. De hecho, el rendimiento del bono del gobierno estadounidense a 10 años de referencia revirtió una parte importante de las ganancias de la semana pasada al nivel del 1.30% y provocó algunas ventas nuevas alrededor del USD.

Mientras tanto, la incapacidad del par AUD/USD para capitalizar el buen rebote de la semana pasada desde los mínimos anuales sugiere que la tendencia bajista a corto plazo todavía podría estar lejos de haber terminado. Dicho esto, los inversores podrían abstenerse de realizar apuestas agresivas antes de la reunión del FOMC, a partir del martes.

La actualización de la política monetaria de la Fed jugará un papel clave en influir en la dinámica de precios a corto plazo en dólares y proporcionará un nuevo impulso direccional al par AUD/USD. Mientras tanto, los acontecimientos en torno a la saga del coronavirus serán examinados en busca de algunas oportunidades comerciales.

Niveles técnicos a observar

AUD/USD

| Visión general | |

|---|---|

| Hoy último precio | 0.7353 |

| Hoy cambio diario | -0.0013 |

| Hoy cambio diario % | -0.18 |

| Hoy abren todos los días | 0.7366 |

| Tendencias | |

|---|---|

| SMA20 diario | 0.7451 |

| SMA50 diario | 0.7594 |

| SMA100 diario | 0.7653 |

| SMA200 diario | 0.7592 |

| Niveles | |

|---|---|

| Máximo diario anterior | 0.7402 |

| Mínimo diario anterior | 0.7356 |

| Máximo semanal anterior | 0.7417 |

| Mínimo semanal anterior | 0.7288 |

| Máximo mensual anterior | 0.7794 |

| Mínimo mensual anterior | 0.7477 |

| Fibonacci diario 38,2% | 0.7374 |

| Fibonacci diario 61,8% | 0.7384 |

| Punto de pivote diario S1 | 0.7348 |

| Punto de pivote diario S2 | 0.7329 |

| Punto de pivote diario S3 | 0.7302 |

| Punto de pivote diario R1 | 0.7394 |

| Punto de pivote diario R2 | 0.7421 |

| Punto de pivote diario R3 | 0.744 |

- Peso mexicano se recupera tras una caída en el inicio de la semana contra el dólar.

- USD/MXN con un fuerte soporte en 19.95.

El USD/MXN está cayendo por cuarta jornada en forma consecutiva el lunes y opera apenas por encima de 20.00. La debilidad del dólar a lo largo del mercado favorece el retroceso del cruce.

Horas atrás el USD/MXN había trepado hasta 20.16, pero cambió de tendencia y cayó nuevamente hacia la zona de 20.00. La suba en las bolsas, junto con un descenso en los rendimientos de los bonos del Tesoro de EE.UU., que le quitaron fuerza al billete estadounidense.

Próximos soportes en 19.95 y 20.00

En caso de extender la caída, el próximo soporte está en 20.00 y apenas debajo aparece 19.95, que es por donde está pasando la media móvil de 20 y 55 días. Un cierre por debajo de este nivel expondrá al USD/MXN a más pérdidas, y a una prueba a 19.80.

En la dirección contraria, el USD/MXN debería de afirmarse nuevamente sobre 20.10 para remover el sesgo negativo de muy corto plazo. Por 20.20 está pasando la media móvil de 200 días, que es una figura clave. Un cierre sobre ese nivel apuntará a una extensión alcista.

Niveles técnicos

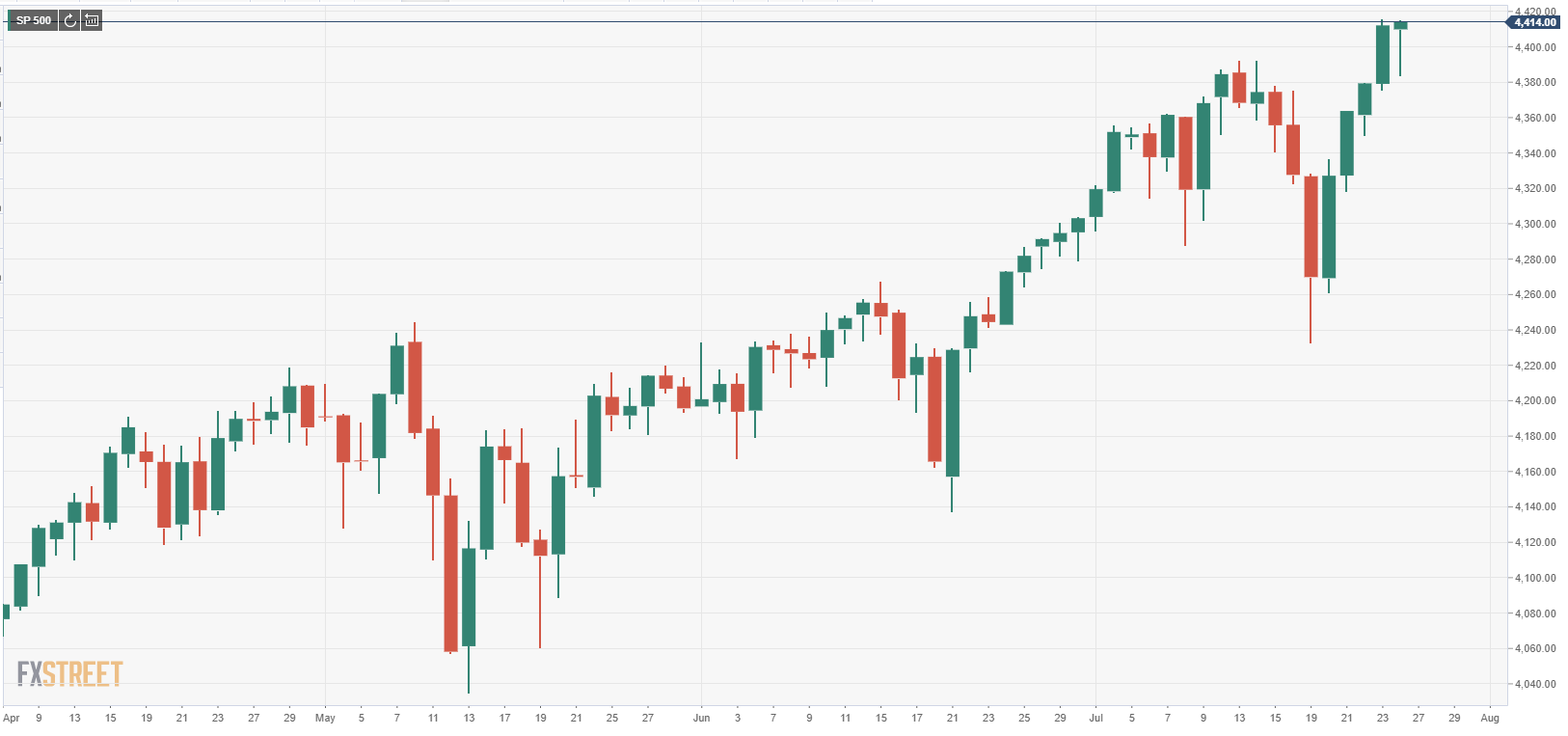

- El EUR/USD revierte la reciente debilidad, pero se mantiene limitado por 1.18.

- Más caídas podrían exponer los mínimos de 2021 cerca de 1.1700.

El EUR/USD deja atrás parte de la reciente debilidad, aunque las subas siguen limitadas por 1.18.

El precio coquetea con la línea de 2020-2021 cerca de 1.1790. Una ruptura sostenible por debajo de esta zona sería un evento bajista importante y conllevaría el potencial de acelerar las pérdidas a, inicialmente, el mínimo del presente año en la zona de 1.1700 (mínimo del 31 de marzo).

Las perspectivas a corto plazo para el EUR/USD se ven en el lado negativo, mientras siga por debajo de la media móvil simple de 200 días, hoy en 1.2002.

EUR/USD gráfico de día

- El NZD/USD comienza a mejorar durante la sesión europea.

- El índice del dólar estadounidense se mantiene en territorio negativo por debajo de 92.80.

- Nueva Zelanda registró un superávit comercial en junio.

El par NZD/USD cerró la semana anterior modestamente a la baja y descendió durante el horario comercial asiático del lunes. Sin embargo, con el dólar luchando por encontrar demanda en la sesión europea, el par logró realizar un rebote y fue visto por última vez registrando pequeñas ganancias diarias en 0.6980.

Horas antes, los datos de Nueva Zelanda mostraron que el superávit comercial se redujo a NZD261 millones en junio desde NZD489 millones en julio. En consecuencia, el déficit comercial anual se amplió a -NZD0.252 mil millones desde -NZD0.041 mil millones, lo que dificulta que el NZD se fortalezca frente a sus rivales.

DXY se mueve lateralmente por debajo de 93.00

Por otro lado, el índice del dólar estadounidense (DXY) se mantiene en una fase de consolidación por debajo de 93.00 al comienzo de la semana, ya que los inversores parecen optar por mantenerse al margen mientras esperan el evento clave de esta semana y la publicación de datos. Actualmente, el DXY ha bajado un 0.15% a 92.75.

Mientras tanto, los futuros de las acciones estadounidenses son modestamente más bajos el lunes, lo que sugiere que la percepción del riesgo no podrá proporcionar una pista direccional para el par en la segunda mitad del día.

El miércoles, la Reserva Federal de los EE.UU. anunciará su decisión sobre la tasa de interés y publicará la declaración de política monetaria. El jueves, la Oficina de Análisis Económico de EE.UU. publicará su primera estimación del crecimiento del PIB del segundo trimestre antes de publicar los datos del índice de precios de gastos de consumo personal (PCE) el viernes.

Niveles técnicos

- El DXY cede parte del reciente avance.

- La debilidad debería encontrar soporte alrededor de 92.50.

El índice del dólar de EE.UU. (DXY) retrocede algo de terreno después de dos avances diarios consecutivos y otro intento fallido de moverse por encima de 93.00.

Es probable que haya más recorridos en rangos alrededor de los niveles actuales antes del evento clave de la semana que serál a reunión de la Reseva Federal del martes y miércoles. Al alza, hay un obstáculo provisional en los máximos mensuales cerca de 93.20 (máximo del 21 de julio) por delante del máximo de 2021 en el área de 93.50.

Mirando el escenario más amplio, se espera que la postura positiva sobre el dólar se mantenga sin cambios mientras el índice cotice por encima de la media móvil simple de 200 días, hoy en 91.35.

El índice, sin embargo, está navegando por los límites del territorio de sobrecompra, lo que podría provocar cierta corrección en un futuro no tan lejano.

DXY gráfico de día

- El USD/CAD fue testigo de una acción de precio moderada/dentro del rango en el primer día de una nueva semana.

- El retroceso de los precios del petróleo crudo socavó al dólar canadiense y extendió algo de soporte al par.

- El nerviosismo de COVID-19, la caída de los rendimientos de los bonos estadounidenses pesó sobre el dólar y limitó el alza.

El par USD/CAD extendió sus movimientos laterales de consolidación de precios a lo largo de la mitad de la sesión europea y permaneció confinado en un rango de negociación ajustado, justo por encima de 1.2550.

Una combinación de fuerzas divergentes no logró proporcionar ningún impulso al par USD/CAD, sino que condujo a una acción de precio moderada/limitada por rango en el primer día de una nueva semana de negociación. Un modesto retroceso en los precios del petróleo crudo socavó el dólar canadiense vinculado a las materias primas y ofreció algo de soporte. Dicho esto, un dólar estadounidense más débil limitó las fuertes ganancias de la principal.

Los inversores siguen preocupados de que la propagación de la variante Delta del coronavirus, altamente contagiosa, pueda ralentizar la demanda mundial de combustible. Aparte de esto, los informes de una represión de China contra los importadores de crudo contrarrestaron en gran medida el optimismo reciente liderado por las expectativas de escasez de suministros y provocaron algunas nuevas ventas en torno al oro negro.

Mientras tanto, la propagación en curso de COVID-19 en los EE.UU. alimentó los temores sobre nuevas restricciones en la vida empresarial y social, que, a su vez, pesaron sobre el USD. Aparte de esto, una fuerte caída intradía en los rendimientos de los bonos del Tesoro de EE.UU., provocada por el impulso de aversión al riesgo en los mercados, se consideró como otro factor que socavaba al dólar.

En ausencia de publicaciones económicas importantes que muevan el mercado, ya sea de EE.UU. o Canadá, los inversores también parecían reacios a realizar apuestas agresivas antes de la reunión del FOMC, que comienza el martes. El resultado jugará un papel clave al influir en la dinámica del precio del USD a corto plazo y proporcionará un nuevo ímpetu direccional al par USD/CAD.

Niveles técnicos

- La libra entre las monedas que más subas en lo que va del lunes.

- EUR/GBP mantiene tono bajista, pero con soporte sobre 0.8540.

El EUR/GBP está cayendo en forma modesta el lunes, luego de no haber podido sostenerse sobre 0.8570. El cruce acaba de marcar mínimos para el día en 0.8544, y está operando en torno a 0.8550, con un tono bajista, pero aún con soporte sobre 0.8540.

La reversión del EUR/GBP, que horas atrás llegó hasta 0.8573, se dio ante un fortalecimiento de la libra a lo largo del mercado. Los problemas por el Brexit, por la suba de casos de COVID-19, ni las declaraciones de Vlieghe del Banco de Inglaterra, hicieron cambiar el tono de corto plazo.

El arranque de la semana se da con recorridos limitados. Más adelante el foco del mercado pasará a la decisión de la Fed y a los datos de crecimiento de Europa y de EE.UU. del segundo trimestre.

En el panorama técnico, de darse una caída por debajo de 0.8535/40, la libra quedaría con el camino para ir a probar 0.8500. En la dirección contraria, en 0.8580 está la primera resistencia; por encima el euro mejoraría el panorama. La próxima zona clave es 0.8610.

Niveles técnicos

- El DXY se mueve dentro de un tema de rango por debajo de 93.00.

- Los rendimientos estadounidenses a 10 años se mueven a la baja desde los máximos del viernes cerca del 1.30%.

- Ventas de viviendas nuevas, el índice de la Fed de Dallas es el siguiente en el calendario de EE.UU.

El dólar, en términos del índice del dólar estadounidense (DXY), alterna ganancias con pérdidas en niveles justo por debajo de 93.00 a principios de semana.

Índice del dólar estadounidense centrado en el FOMC, datos

El índice comienza la semana con una base negativa luego de dos avances semanales consecutivos apoyados en el mejor tono en el espacio asociado al riesgo.

La caída de los rendimientos en EE.UU. también colabora con el tono suave ofrecido en el dólar, mientras que los participantes del mercado continúan asimilando las lecturas flash del PMI del viernes, donde el sector manufacturero extendió el impulso optimista frente a la caída inesperada en el indicador de servicios.

En el futuro, se espera que el dólar pise agua en las próximas dos sesiones antes del evento clave del FOMC que se realizará el miércoles junto con la publicación de datos importantes.

Más adelante en la sesión americana, las ventas de viviendas nuevas captarán toda la atención secundada por el índice de la Fed de Dallas y la subasta de rendimientos a 2 años.

Qué buscar alrededor de USD

El DXY sigue operando en el extremo superior del rango mensual cerca de 93.00, aunque todavía no cerró por encima de dicho nivel diariamente. Se espera que el índice entre en una fase de consolidación antes del evento clave del FOMC el miércoles. Mientras tanto, los episodios de aversión al riesgo en respuesta a las preocupaciones por el coronavirus, el sólido ritmo de la recuperación económica, la alta inflación y las perspectivas de una reducción gradual de la QE/subidas de tipos antes de lo esperado son factores que respaldan una mayor subida del dólar en el corto plazo.

Niveles técnicos

Ahora, el índice está perdiendo un 0.10% en 92.81 y enfrenta el próximo soporte en 92.46 (23.6% Fibonacci del rally de noviembre a enero) seguido de 92.00 (mínimo mensual del 6 de julio) y luego 91.51 (mínimo semanal del 23 de junio). Por otro lado, una ruptura de 92.72 (máximo mensual del 21 de julio) abriría la puerta a 93.43 (máximo del 21 de marzo de 2021) y finalmente a 94.00 (nivel redondo).

- El GBP/USD se vio favorecido por la debilidad del dólar.

- Los problemas del Brexit y surgimiento de casos de COVID-19, factores negativos para la libra.

- Caída en rendimientos de bonos del Tesoro limita al dólar.

El GBP/USD ganó momento y saltó alza, luego de haber estado operando durante horas en torno a 1.3730. La cotización trepó hasta 1.3800, el nivel más alto en una semana. Se mantiene cerca del máximo, con el tono alcista.

Se extiende el rebote del GBP/USD

Después del modesto retroceso del viernes, el GBP/USD retomó la recuperación desde el piso de la semana pasada. El nuevo repunte fue patrocinado por una amplia debilidad del dólar. Los problemas por el Brexit y los casos de COVID-19, no están afectado a la libra esterlina, que en las últimas horas también se vio favorecida por el mejor humor en los mercados de renta variable.

La continua propagación del COVID-19 por los Estados Unidos alimentó los temores sobre las renovadas restricciones y actuó como un viento en contra para el dólar. Aparte de esto, una caída en los rendimientos de los bonos del Tesoro estadounidense fue vista como otro factor que socava el billete verde.

El tono de puja que rodea al par GBP/USD podría atribuirse aún más a cierta fortaleza producto de la caída del EUR/GBP. La combinación de factores de apoyo, en mayor medida, ayudó a compensar las crecientes preocupaciones sobre el estancamiento en las negociaciones entre el Reino Unido y la Unión Europea sobre el Protocolo de Irlanda del Norte del acuerdo del Brexit.

Una confirmación de la libra sobre 1.3800 es necesario para que habilite una extensión del recorrido alcista. Ahora, 1.3775 asoma como el primer soporte seguido de 1.3735.

Niveles técnicos

- El EUR/JPY opera sin dirección clara alrededor de 130.00.

- La región de 130.20 todavía limita los intentos alcistas.

El EUR/JPY logra recuperar la zona de 130.00 tras la caída a la banda de 129.70/65 el lunes.

Aparece la posibilidad de más recorridos en rangos, al menos a muy corto plazo. Dicho esto, el cruce necesita superar los picos recientes alrededor de 130.20 para permitir una recuperación adicional. Más arriba está el máximo semanal en la zona de 131.00 (máximo del 13 de julio). La proximidad con la media móvil simple de 100 días (131.18) refuerza este obstáculo. Además, más allá de esta área se espera que la presión bajista disminuya.

Mientras el EUR/JPY siga por encima de la media móvil simple de 200 días en 128.47, se espera que las perspectivas para el EUR/JPY sigan siendo constructivas.

EUR/JPY gráfico de día

El funcionario del del Banco de Inglaterra (BoE), Gertjan Vlieghe, dijo el lunes que cree que seguirá siendo apropiado mantener el actual estímulo monetario en vigor durante, al menos, varios trimestres, según informó Reuters. "Cuando el ajuste sea apropiado, sospecho que no será necesario mucho de él, dado el bajo nivel de la tasa neutral," agregó.

Vlieghe explicó que no cambió de opinión sobre la posibilidad de que este pico de inflación sea temporal.

Advirtió el funcionario del BoE que todavía no se acabó la cuestión del COVID-19, ni sus impactos sobre la economía. "La próxima vez que se necesiten estímulos monetarios, estaría bien con la reducción de la tasa bancaria al -0,5% o incluso al -0,75%", agregó.

- Oro avanza el lunes y mantiene un tono alcista.

- Una confirmación sobre 1810$ es necesaria para que el XAU/USD quede listo para subir más allá.

El oro está subiendo el lunes y en la sesión europea llegó hasta 1811$, alcanzando el nivel más elevado desde el 21 de julio. Tras no poder afirmarse sobre 1810$, retrocedió, manteniéndose sobre 1805$.

El avance del preciado metal en al arranque de la semana se da ante un retroceso del dólar en el mercado. El índice del dólar de EE.UU. (DXY) pierde 0.18% y opera debajo de 92.75. La caída en los rendimientos de los bonos del Tesoro contribuye a dichos recorridos. La tasa a 10 años está en 1.24%, tras llegar a mínimos desde el miércoles pasado.

De cara a la sesión americana, el oro tiene un sesgo alcista, pero necesita afirmarse sobre 1810$ para habilitar una prolongación de las subas. Una caída por debajo de 1800$ le quitaría momento, estando el soporte clave en 1790$.

En las próximas horas, en EE.UU. se publicarán datos de ventas de viviendas y el índice de la Reserva Federal de Dallas. El arranque de la semana se está dando con recorridos limitados, pero la volatilidad podría ir en aumento considerando que el martes y miércoles se reunirá la Reserva Federal.

Niveles técnicos

- El GBP/JPY avanza por quinta sesión consecutiva el lunes.

- Una debilidad generalizada del dólar extendió cierto apoyo a la libra esterlina.

- El nerviosismo por COVID-19 benefició al yen y podría limitar las ganancias.

El GBP/JPY revirtió una caída temprana en la sesión europea a la región de 151.40 y saltó a máximos en más de una semana, alrededor de la región de 152.15/20 en la última hora.

El cruce atrajo algunas compras tras el descenso el lunes y pasó a terreno positivo, camino a tener la quinta suba diaria en forma consecutiva en medio de un modesto repunte en la demanda de la libra. A pesar del estancamiento en las conversaciones entre la Unión Europea y el Reino Unido sobre el Protocolo de Irlanda del Norte, un dólar más débil le dio cierto apoyo a la libra esterlina. Vale la pena recordar que la UE rechazó la demanda del Reino Unido de reescribir un acuerdo sobre el comercio posterior al Brexit que involucraba a Irlanda del Norte.

Mientras tanto, la situación del COVID-19 en Gran Bretaña ha empeorado en las últimas semanas en medio de la propagación de la variante delta altamente contagiosa del virus. Esto podría impedir que los operadores realizaran apuestas alcistas agresivas alrededor del GBP/JPY. Aparte de esto, cierta precaución en los operadores de los mercados de renta variables benefició al yen japonés que actúa como refugio y podría colaborar aún más para limitar los avances del GBP /JPY, al menos por el momento.

No hay datos económicos importantes que muevan el mercado del Reino Unido. El foco podría estar en lo que pase con Wall Street y el mercado de bonos, aunque también la influencia del dólar será clave. Un dólar más fuerte, podría debilitar al GBP/JPY. Aún no hay señales contundentes de que se ha tocado fondo cerca de la región de 148.45 (mínimo de cuatro meses). El siguiente obstáculo relevante está cerca de la región 152.60/65, por encima de la el cruce parece tener todo listo para apuntar de nuevo a la zona de 153.00.

Niveles técnicos

- El EUR/USD revierte la reciente debilidad y vuelve de nuevo a aproximarse a 1.1800.

- La encuesta alemana IFO msotró datos por debajo de lo esperado.

- Por delante: datos de vivienda en Estados Unidos y el índice de la Fed de Dallas.

El euro se mantiene sólido contra el dólar y tras caer hasta 1.1765, rebotó acercándose nuevamente a la zona de 1.1800 el lunes.

EUR/USD sube por debilidad del dólar

Después de dos retrocesos diarios consecutivos, el EUR/USD ahora recupera la sonrisa y busca recuperar niveles sobre 1.1800 en un contexto de recuperación del humor en los mercados.

De hecho, los inversores parecen haber digerido por completo lo que dejó la reunión del Banco Central Europeo, donde el banco central reafirmó su mensaje "dovish" y dejó cualquier posible anuncio sobre el programa de compra de activos y/o el PEPP para la reunión de septiembre junto con una actualización de las proyecciones del banco.

La suba del euro se dio a pesar de que la encuesta alemana IFO mostró cifras por debajo de las previsiones para el mes de julio. El índice de clima de negocios disminuyó a 100.8 (desde 101.7), mientras que los de condiciones y expectativas actuales también retrocedieron a 100.4 y 101.2, respectivamente.

En cuanto a los datos de EE.UU., hoy se conocerá el de venta de viviendas y el índice de la Fed de Dallas.

Qué buscar alrededor de EUR

La senda descendente en EUR/USD parece vigente por ahora, aunque a mediados de 1.1750 hay un apoyo bastante decente por el momento. Como es habitual en las últimas semanas, se espera que la acción de precios en torno al par dependa exclusivamente de la dinámica del dólar, particularmente después de la reunión del FOMC en junio. En el lado del euro de la ecuación, se espera que la postura acomodaticia reafirmada del BCE mantenga subas limitadas.

Acontecimientos clave en la Eurozona esta semana: Confianza del consumidor de Alemania de GfK (miércoles) – Informe del mercado laboral alemán / IPC avanzado de julio, Confianza final del consumidor de la Eurozona (jueves) - Crecimiento segundo trimestre / Inflación de julio Eurozona preliminar (viernes).

Cuestiones eminentes en la caldera posterior: Recuperación económica asimétrica en la región. Sostenibilidad del repunte de las cifras de inflación. Progreso de la variante Delta del coronavirus y ritmo de la campaña de vacunación. Probables tensiones políticas en torno al Fondo de Recuperación de la Unión Europea. Elecciones en Alemania.

Niveles EUR/USD para ver

Hasta ahora, el EUR/USD está ganando un 0.25% en 1.1796 y se enfrenta a la siguiente barrera en 1.1830 (máximo semanal del 22 de julio), seguido de 1.1895 (máximo semanal del 6 de julio) y finalmente 1.1975 (máximo semanal del 25 de junio). Por otro lado, un de perder 1.1751 (mínimo mensual del 21 de julio) se dirigiría a 1.1704 (mínimo de 2021 - 31 de marzo) en el camino a 1.1602 (mínimo de noviembre de 2020).

- El USD/CHF carece de una dirección firme y oscila dentro de un rango el primer día de la semana.

- El nerviosismo en torno al covid-19 pesa sobre el sentimiento de los inversores y beneficia al CHF de refugio seguro.

- El retroceso de los rendimientos de los bonos estadounidenses pesa sobre el USD y colabora en limitar la subida del par.

El par USD/CHF oscila entre ganancias tibias y pérdidas menores durante la sesión europea del lunes, manteniéndose con pérdidas modestas alrededor de la región de 0.9180-75.

Después de haber luchado para encontrar aceptación por encima del nivel de 0.9200 el viernes, el par USD/CHF ha sido testigo de algunas ventas en el primer día de una nueva semana de negociación, presionado por la disminución del apetito por el riesgo. Las preocupaciones de que la variante Delta de rápida propagación del coronavirus podría descarrilar la recuperación económica global han pesado en el sentimiento de los inversores. Esto ha sido evidente por un tono más débil alrededor de los mercados bursátiles, lo que ha beneficiado al franco suizo de refugio seguro y ha actuado como un viento en contra para el par USD/CHF.

Mientras tanto, la huida global hacia la seguridad ha desencadenado una fuerte caída en los rendimientos de los bonos del Tesoro estadounidense. De hecho, el rendimiento del bono gubernamental estadounidense a 10 años ha revertido una parte importante de las ganancias de la semana pasada al nivel del 1.30%. Esto, a su vez, ha mantenido a los alcistas del dólar estadounidense a la defensiva y ha colaborado en limitar la subida del par USD/CHF. Dicho esto, la caída sigue siendo soportada, ya que los inversores ahora parecen reacios a abrir cualquier posición agresiva antes de la próxima reunión del FOMC.

Está previsto que la Fed anuncie su última decisión de política monetaria durante la sesión americana del miércoles. El resultado desempeñará un papel clave en influir en la dinámica de precios de USD a corto plazo y podría generar un nuevo impulso direccional al par USD/CHF. Mientras tanto, los acontecimientos en torno a la saga del coronavirus impulsarán el sentimiento de riesgo más amplio del mercado. Esto, a su vez, debería permitir a los inversores aprovechar algunas oportunidades a corto plazo.

USD/CHF niveles técnicos

Según los estrategas de divisas en UOB Group, el USD/JPY podría moverse más alto una vez que supere 110.90.

Comentarios destacados

Vista de 24 horas: "Nuestra expectativa de que el USD/JPY 'se moviera de lado entre 109,95 y 110,40' era incorrecta, ya que subió a 110.58 antes de establecerse en un tono firme en 110.54 (+0.36%). El impulso al alza ha mejorado, aunque no en gran medida. Para hoy, hay alcance para que el USD/JPY supere 110.70, pero la próxima resistencia en 110.90 es poco probable que se vea amenazada. En el lado negativo, una ruptura de 110.15 (el soporte menor está en 110.30) indicaría que la presión suave actual al alza se ha aliviado."

Próximas 1-3 semanas: "Nuestra última narrativa fue del jueves pasado (22 de julio, USD/JPY en 110.20) donde destacamos que las perspectivas son mixtas y el USD/JPY podría operar dentro de un rango de 109.50/110.70 por ahora. Posteriormente, el USD/JPY mejoró el impulso más alto. Una ruptura de 110.70 no sería sorprendente, pero el USD/JPY debe cerrar por encima de 110.90 antes de que se pueda esperar un avance sostenido. La perspectiva de que el USD/JPY cierre por encima de 110.90 no es alta por ahora, pero permanecería intacta mientras el USD/JPY no se mueva por debajo de 109.90 en estos pocos días."

- La plata se mueva al alza el lunes y vuelve a acercarse a la resistencia del rango de tres días.

- La acción de precio dentro de un rango constituye la formación de un patrón de rectángulo de continuación bajista.

- Se necesita un movimiento sostenido por encima del nivel de 26.00$ para negar las perspectivas bajistas para el XAG/USD.

La plata mantiene su tono de compras durante la sesión europea del lunes y se mantiene cerca del extremo superior de su rango de negociación diario alrededor de la región de 25.30-35$.

Sin embargo, el XAG/USD permanece dentro de un rango de negociación de tres días de antigüedad, que constituye la formación de un rectángulo en el gráfico de 1 hora. Dada la ruptura sostenida de la semana pasada por debajo del soprote de confluencia de 25.70-65$, esto todavía podría clasificarse como un patrón de continuación bajista y apoya las perspectivas de nuevas pérdidas.

Las perspectivas negativas se ven reforzadas por el hecho de que los indicadores técnicos en el gráfico diario, aunque se han recuperado de niveles más bajos, todavía se mantienen en el territorio bajista. Por lo tanto, cualquier movimiento posterior al alza todavía podría ser visto como una oportunidad de venta y corre el riesgo de termianr cerca del punto de ruptura del soporte en 25.65-70$.

Este último nivel comprendía el muy importante SMA de 200 días y el 61.8% de Fibonacci del movimiento de 23.78$ a 28.75$, que ahora debería actuar como un punto crucial para los inversores a corto plazo. Esto es seguido por el nviel de 26.00$, por encima de la cual la recuperación podría extenderse hacia la siguiente barrera relevante cerca de la zona de resistencia de 26.40-50$.

Por otro lado, es probable que el nivel psicológico clave de 25.00$ defienda la caída inmediata antes de apuntar a los mínimos mensuales, alrededor de la región de 24.75$ tocado la semana pasada. Una ruptura convincente de esta región reafirmará el sesgo bajista y arrastrará el XAG/USD hacia el nivel de 24.00$ de camino a los mínimos anuales, alrededor de la región de 23.80-75$.

Plata gráfico de 1 hora

-637628849209409037.png)

Plata niveles técnicos

- El nerviosismo por el covid-19 pesa sobre el AUD/USD por segundo día consecutivo el lunes.

- Una fuerte caída en los rendimientos de los bonos estadounidenses pesa sobre el USD y podría ayudar a limitar la caída.

El par AUD/USD se mueve con un sesgo negativo durante la sesión europea del lunes, extendiendo la caída reciente a la región de 0.7330.

El par ha extendido el retroceso del día anterior desde cerca del nivel de 0.7400 y se ha movio a la baja por segundo día consecutivo en medio de la aversión al riesgo en los mercados. Las preocupaciones sobre las posibles consecuencias económicas de la variante Delta de rápida propagación del coronavirus ha pesado sobre el apetito de los inversores por los activos más riesgosos. Esto ha sido evidente por un tono más débil alrededor de los mercados bursátiles, lo que ha sido visto como un factor clave que ha alejado los flujos monetarios del dólar australiano de mayor riesgo percibido.

Mientras tanto, la huida global hacia el refugio seguro ha desencadenado un fuerte retroceso en los rendimientos de los bonos del Tesoro estadounidense. De hecho, el rendimiento del bono gubernamental estadounidense a 10 años ha revertido una parte importante de las ganancias de la semana pasada al nivel del 1.30%. Esto, a su vez, ha provocado algunas ventas nuevas alrededor del dólar estadounidense y ha ofrecido cierto apoyo al par AUD/USD. Aparte de esto, la renuencia de los inversores a abrir posiciones agresivas antes de la reunión del FOMC también podría ayudar a limitar las pérdidas del par.

Está previsto que la Fed anuncie su última decisión de política monetaria durante la sesión americana del miércoles. El resultado jugará un papel clave en influir en la dinámica de precios del USD a corto plazo y proporcionar un nuevo impulso direccional al par AUD/USD. Mientras tanto, los acontecimientos en torno a la saga del coronavirus impulsarán el sentimiento de riesgo más amplio del mercado y permitirán a los inverosres aprovechar algunas oportunidades a corto plazo.

AUD/USD niveles técnicos

Tras la publicación de la encuesta de negocios de IFO alemana,el economista del instituto Klaus Wohlrabe ha dicho que "los problemas de oferta están pesando sobre la economía alemana tanto en la industria como en el comercio minorista".

Comentarios adicionales

Casi el 64% de las empresas industriales se quejan de la escasez de materiales y que los precios han aumentado enormemente.

El 60% de los mayoristas reportan escasez, el 42.5% de los minoristas.

La industria no puede producir tanto como les gustaría.

El turismo y el sector de consumo están preocupados por la cuarta ola de coronavirus.

Todavía se espera que el PIB del segundo trimestre aumente un 1.3%, el PIB del tercer trimestre un 3.6%.

Las empresas buscan más personal, especialmente en la industria.

- El índice alemán de clima de negocios de IFO llegó a 100.8 en julio.

- La evaluación económica actual de IFO cayó a 100.4 este mes.

- El índice de expectativas IFO para julio llegó a 101.2, por debajo de lo esperado.

El índice alemán se clima de negocios de IFO cayó inesperadamente a 100.8 puntos en julio frente a los 101.7 del mes pasado y las estimaciones de 102.1.

Mientras tanto, la evaluación económica actual llegó a 100.4 puntos en el mes reportado en comparación con los 99.7 del mes anterior y los 101.6 previstos.

El índice de expectativas de IFO, que indica las proyecciones de las empresas para los próximos seis meses, cayó bruscamente a 101.2 puntos en julio desde la lectura de 103.7 del mes anterior y frente a las expectativas del mercado de 103.3.

Acerca de IFO alemán

Este índice publicado por el instituto Ifo es observado con atención como un indicador anticipado de las condiciones actuales y las expectativas sobre negocios de la Eurozona. El instituto realiza encuestas a más de 7.000 empresas, acerca de su evaluación del ambiente de negocio y sus planes a corto plazo. Una lectura superior al consenso del mercado aumentará la demanda del euro.

- Una combinación de factores ejerce cierta presión sobre el GBP/ USD por segundo día consecutivo.

- Una acción tenue del precio del USD ofrece algo de soporte y limita las pérdidas del par, al menos por ahora.

El par GBP/USD se mantiene sin rumbo al inicio de la sesión europea del lunes, moviéndose dentro de un rango estrecho alrededor del nivel de 1.3750.

El par ha tenido dificultades para capitalizar el modesto rebote del viernes desde la región de 1.3720 y se ha encontrado con nuevas ventas en el primer día de una nueva semana de negociación debido a una combinación de factores.

El impasse entre la UE y el Reino Unido sobre el Protocolo de Irlanda del Norte, junto con el nerviosismo por el COVID-19, ha continuado actuando como un viento en contra para la libra esterlina. Vale la pena recordar que la UE rechazó la demanda del Reino Unido de reescribir un acuerdo que supervisaba el problemático comercio posterior al Brexit que involucraba a Irlanda del Norte.

Además, la situación del COVID-19 en Gran Bretaña ha empeorado en las últimas semanas en medio de la propagación de la variante Delta altamente contagiosa del coronavirus. Esto, en mayor medida, ha eclipsado la decisión del gobierno del Reino Unido la semana pasada de levantar las restricciones al coronavirus en el Reino Unido.

Mientras tanto, las preocupaciones sobre las consecuencias económicas del coronavirus han pesado sobre el sentimiento de los inversores. Esto ha sio evidente por un tono generalmente más débil alrededor de los mercados bursátiles, lo que ha beneficiado al dólar estadounidense de refugio seguro frente a su contraparte británica.

Dicho esto, un retroceso de los rendimientos de los bonos del Tesoro estadounidense ha impedido que el USD se fortaleciera. A falta de grandes publicaciones económicas importantes, ya sea del Reino Unido o de Estados Unidos, esto podría ayudar a limitar cualquier pérdida más profunda para el par GBP/USD, al menos por el momento.

Los inversores también podrían abstenerse de abrir posiciones agresivas y prefieren esperar al margen antes del evento clave de esta semana: la reunión de política monetaria del FOMC. El resultado influirá en el USD en el corto plazo y proporcionará un nuevo impulso direccional al par GBP/USD.

GBP/USD niveles técnicos

Los estrategas de divisas en UOB Group señalan que el EUR/USD sigue bajo presión a la baja.

Comentarios destacados

Vista de 24 horas: "Destacamos el viernes pasado que 'el sesgo está inclinado hacia la baja' y el EUR/USD 'podría romper 1.1750, pero es poco probable que el soporte principal en 1.1730 entre en escena'. Nuestra expectativa no se materializó ya que el EUR/USD se movió en un rango relativamente estrecho (1.1752/1.1787) antes de cerrar con pocos cambios en 1.1771 (+0.01%). Los indicadores de impulso son en su mayoría 'planos' y el EUR/USD podría seguir cotizando de forma tranquila. Rango esperado para hoy, 1.1750/1.1800."

Próximas 1-3 semanas: "El pasado miércoles (21 de julio, EUR/USD en 1.1780), destacamos que el EUR/USD 'está bajo leve presión a la baja y podría apuntar más bajo, pero es demasiado pronto para esperar un movimiento al soporte mayor en 1.1700'. Y añadimos que '1.1730 ya es un nivel de apoyo bastante fuerte'. Nuestra opinión no estaba equivocada, ya que el EUR/USD luchó por romper el soporte a corto plazo en 1.1750 en los últimos días. A pesar de la acción del precio deslucida, el riesgo a la baja permanece intacto. Sólo una ruptura de 1.1835 (ningún cambio en el nivel de "resistencia fuerte") indicaría que la presión leve actual a la baja se ha aliviado."

- La aversión al riesgo beneficia al JPY de refugio seguro y provoca nuevas ventas alrededor del USD/JPY.

- El retroceso de los rendimientos de los bonos estadounidenses mantiene a los alcistas del USD a la defensiva y contribuye a la venta intradía.

- La caída parece soportada a medida que el foco cambia a la reunión de política monetaria del FOMC de esta semana.

El par USD/JPY se mueve a la baja al inicio de la sesión europea del lunes y se mantiene cerca de sus mínimos diarios alrededor de la región de 110.20-25.

El par ha tenido dificultades para capitalizar el sólido movimiento de recuperación de la semana pasada, desde cerca del nivel de 109.00, y se ha encontrado con nuevas ventas en el primer día de una nueva semana de negociación. Un cambio en el sentimiento de riesgo global ha beneficiado al yen japonés de refugio seguro y ha resultado ser un factor clave que ha actuado como un viento en contra para el par USD/JPY.

Las preocupaciones sobre las posibles consecuencias económicas de la variante Delta de rápida propagación del coronavirus ha pesado sobre el apetito de los inversores por los activos de mayor riesgo percibido. El flujo monetario de aversión al riesgo se ha visto reforzado por un retroceso de los rendimientos de los bonos del Tesoro estadounidense, lo que ha mantenido al dólar estadounidense a la defensiva y ha ejercido presión adicional sobre el par USD/JPY.

Con el último movimiento hacia abajo, el par ahora ha devuelto una parte de las fuertes ganancias del viernes a máximos de más de una semana, aunque es probable que la caía siga siendo soportada. A falta de publicaciones económicas importantes, los inversores podrían abstenerse de abrir posiciones agresivas y prefieren esperar al margen antes de la reunión del FOMC, que comienza el martes.

Es probable que el banco central estadounidense señale que no tiene prisa por reducir sus compras de activos o subir las tasas de interés pronto. Sin embargo, el resultado de la reunión jugará un papel clave en influir en la dinámica de precios del USD y ayudar a los inversores a determinar el siguiente movimiento direccional para el par USD/JPY, lo que justifica precaución para los bajistas.

Mientras tanto, el sentimiento de riesgo más amplio del mercado, la evolución en torno a la saga de coronavirus y los rendimientos de los bonos estadounidenses serán vistos para obtener cierto impulso comercial. Por lo tanto, será prudente esperar a una fuerte venta de continuación antes de posicionarse para la reanudación del reciente retroceso desde los máximos anuales, alrededor de la región de 111.65 tocados a principios de este mes.

USD/JPY niveles técnicos

Se espera que el GBP/USD mantenga la fase consolidativa dentro del rango de 1.3600-1.3830 en las próximas semanas, sugieren los estrategas de divisas en UOB Group.

Comentarios destacados

Vista de 24 horas: "Nuestra expectativa de que el GBP/USD 'probara 1.3800' el viernes pasado no se materializó ya que se movió entre 1.3720 y 1.3779. El tono subyacente todavía parece ser un poco firme y el sesgo para el GBP/USD se inclina hacia el lado positivo. Dicho esto, es probable que 1.3800 esté fuera de su alcance hoy (1.3780 ya es un nivel bastante fuerte). El soporte está en 1.3730, seguido de 1.3710."

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización del viernes pasado (23 de julio, GBP/USD en 1.3770). Como se destacó, "el impulso a corto plazo ha mejorado un poco, pero es probable que el GBP/USD siga cotizando dentro de un rango de 1.3600/1.3830 por ahora". De cara al futuro, no se descarta una ruptura de 1.3830, pero es poco probable que el GBP/USD pueda mantener un punto de apoyo por encima de este nivel".

Esto es lo que necesita saber para operar hoy lunes 26 de julio:

El sentimiento del mercado es mixto, ya que el optimismo sobre la caída de los casos de covid en el Reino Unido contrasta con las preocupaciones sobre Estados Unidos y una nueva techlash china. Bitcoin se está beneficiando de nuevas especulaciones. Los inversores centrarán la atención en varios datos a la espera de la decisión de la Fed.

Los casos de coronavirus en el Reino Unido cayeron por quinto día consecutivo, una semana después de que el país abandonara la mayoría de las restricciones. El lanzamiento exitoso de la vacuna parece doblegando la variante Delta altamente transmisible.

En los Estados Unidos, el Dr. Anothoni Fauci dijo que "vamos en la dirección equivocada" con los crecientes casos de covid y añadió que el alto número de personas no vacunadas es un problema. Sugirió que podría ser necesaria una dosis de inmunización de refuerzo.

China reprimió a las empresas de tecnología educativa, enviando a EdTech y a los mercados más amplios a la baja a primera hora del lunes. La medida de Pekín se produce después de eliminar el acceso a Didi - el "Uber chino" - de las tiendas de aplicaciones y otros frenos contra las grandes empresas.

Los futuros del S&P 500 bajan el lunes después de que el índice tocara máximos históricos el viernes. Además de la techlash china, los inversores son cautelosos antes de la decisión de la Reserva Federal del miércoles. El banco central más poderoso del mundo está lidiando con un fuerte crecimiento y una mayor inflación, frente a las preocupaciones sobre el virus.

Los legisladores estadounidenses han continuado deliberando sobre el proyecto de ley bipartidista de infraestructura durante el fin de semana, con la esperanza de avanzar y cerrar el acuerdo tan pronto como el lunes.

El Bitcoin se disparó aproximadamente 10% hacia $40,000,llevando otras criptomonedas al alza con él. El Ethereum cotiza por encima de 2.300$. La especulación de que Amazon se está aventurando en activos digitales se cita como la razón de este movimiento. La semana pasada, el BTC recibió el apoyo de Elon Musk, Cathy Wood y Jack Dorsey.

El EUR/USD cotiza por debajo de 1.18, ligeramente al alza antes de las cifras alemanas de clima de negocios de IFO. Las ventas de casas nuevas en Estados Unidos también se dan a conocer más tarde en el día.

El AUD/USD está a la defensiva en medio de especulaciones de que el bloqueo de Sydney se extendería hasta septiembre. La mayor parte de Australia está bajo bloqueo a medida que el covid continúa extendiéndose, mientras que la campaña de vacunación está luchando por repuntar.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.