- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El precio del oro cae el miércoles en medio de crecientes tensiones entre Israel e Irán.

- Un robusto informe de Cambio de Empleo Nacional de ADP podría ser un preludio a un NFP optimista.

- Se espera que los datos de Nóminas No Agrícolas del viernes muestren 140.000 nuevos empleos en EE.UU. en septiembre.

El oro retrocedió el miércoles durante la sesión norteamericana y cayó un 0,50% diario mientras los operadores observaban la reacción de Israel al ataque de Irán el martes. La geopolítica sigue siendo el motor para los operadores, lo que elevó los precios del oro después de registrar sesiones bajistas consecutivas desde el viernes pasado. Al momento de escribir, el XAU/USD cotiza en 2.648$ después de alcanzar un máximo de 2.663$.

El estado de ánimo del mercado sigue siendo pesimista, como lo muestra la renta variable estadounidense cotizando en rojo. Según diferentes agencias de noticias, los desarrollos en Oriente Medio sugieren que es probable una escalada. Esto indica que los precios del oro podrían extender sus ganancias en el corto plazo.

El enviado de Israel a las Naciones Unidas comentó que Irán enfrentará consecuencias por su ataque con misiles el martes. Al mismo tiempo, el subsecretario de Estado de EE.UU., Kurt Campbell, agregó que "no solo Israel está pensando en opciones de respuesta al ataque de Irán, EE.UU. también lo está."

Además, la contratación privada en Estados Unidos (EE.UU.) aumentó por encima de las estimaciones en septiembre, según los datos de Cambio de Empleo Nacional de ADP. Mientras tanto, el presidente de la Fed de Richmond, Thomas Barkin, dijo que el recorte de tasas de 50 puntos básicos (pb) en septiembre reconoció que las tasas estaban "desincronizadas."

Barkin agregó que algunos aspectos de la economía sugieren que el proceso de desinflación continuaría, pero que "sigue siendo difícil decir que la batalla contra la inflación ya se ha ganado."

El metal que no ofrece rendimiento añadió a las ganancias después de que la Fed decidiera bajar la tasa de los fondos federales en la reunión de septiembre. No obstante, los mayores rendimientos del Tesoro de EE.UU. y un Dólar estadounidense más fuerte durante el día son vientos en contra para el metal precioso.

El rendimiento de la nota del Tesoro de EE.UU. a 10 años es del 3,783%, subiendo cinco puntos básicos. Al mismo tiempo, el Índice del Dólar estadounidense (DXY), que sigue el desempeño del Dólar frente a una cesta de seis pares, gana un 0,39%, subiendo a 101,60.

De cara a la semana, los inversores están siguiendo más datos de empleo de EE.UU. El viernes, se espera que las cifras de Nóminas No Agrícolas muestren que la economía añadió 140.000 personas a la fuerza laboral en septiembre, menos que los 142.000 empleos creados en agosto, mientras que se prevé que la tasa de desempleo se mantenga sin cambios.

Impulsores de los mercados: El precio del oro retrocede en medio de la guerra en Oriente Medio

- El Cambio de Empleo Nacional de ADP para septiembre fue de 143.000, frente a los 103.000 revisados al alza del mes anterior y superando las previsiones de 120.000.

- La Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) de agosto mejoró, superando las estimaciones y atenuando las preocupaciones sobre el mercado laboral.

- No obstante, la actividad empresarial en el sector manufacturero medida por el PMI Manufacturero del ISM para septiembre se mantuvo estable en 47,2, sin cambios respecto a la lectura anterior, pero por debajo de las estimaciones de 47,5.

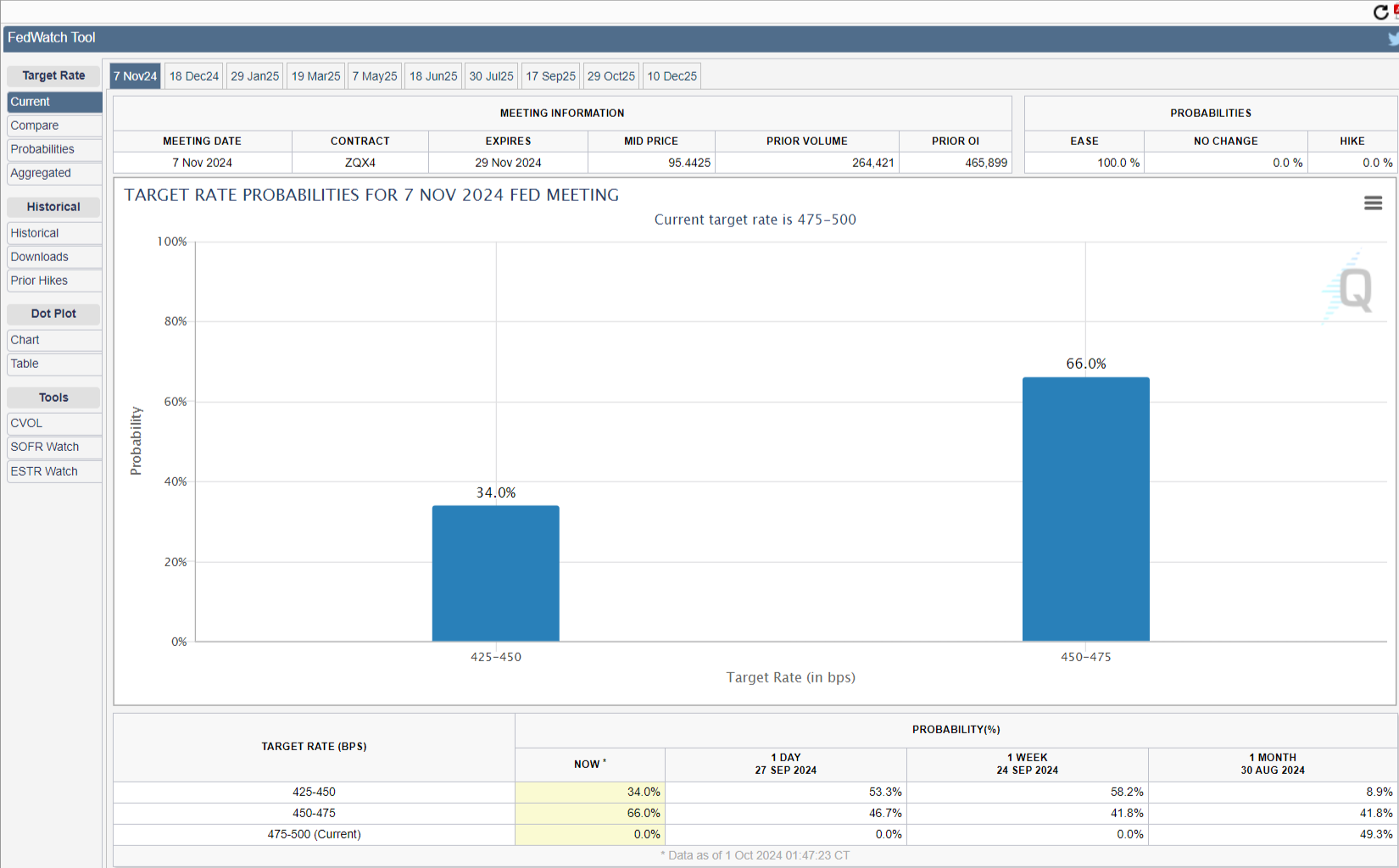

- Los participantes del mercado han colocado las probabilidades de un recorte de tasas de la Fed de 25 pb en un 63,8%, mientras que las posibilidades de un recorte mayor de 50 pb han disminuido al 36,2%, según la herramienta CME FedWatch.

Análisis técnico del XAU/USD: El precio del oro baja pero se mantiene por encima de 2.650$

El precio del oro tiene un sesgo alcista a pesar de perder algo de impulso mientras los operadores toman beneficios, esperando la próxima fase del conflicto. El momentum sigue siendo alcista como lo muestra el Índice de Fuerza Relativa (RSI) pero está saliendo de condiciones de sobrecompra, lo que provoca el retroceso.

Si el XAU/USD cae por debajo de 2.650$, esto abriría la puerta para probar el mínimo diario del 30 de septiembre de 2.624$, seguido del pico del 18 de septiembre en 2.600$. Una ruptura de este último expondrá la media móvil simple (SMA) de 50 días en 2.513$.

En caso de mayor fortaleza, si supera el máximo histórico de 2.685$, podría extender sus ganancias a 2.700$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar estadounidense se fortaleció y avanzó a nuevos máximos de tres semanas, respaldado por el aumento de los rendimientos en EE.UU. y el persistente apetito por el riesgo en respuesta a las crecientes tensiones en Oriente Medio.

Esto es lo que necesitas saber el jueves 3 de octubre:

El Índice del Dólar estadounidense (DXY) subió a nuevos máximos alrededor de 101.70 tras la persistente aversión al riesgo junto con el aumento de las tensiones geopolíticas. El PMI de Servicios del ISM toma el centro del escenario, seguido por los recortes de empleo de Challenger, las habituales solicitudes iniciales de subsidio por desempleo semanales, los pedidos de fábrica y el PMI de Servicios final de S&P Global. Además, también está previsto que hable Bostic de la Fed.

El EUR/USD retrocedió a la región de 1.1030, o mínimos de tres semanas, debido a la fortaleza del Dólar estadounidense. Se publicará el PMI de Servicios final de HCOB en Alemania y en la zona euro, seguido por los precios de producción en el bloque.

El GBP/USD se mantuvo a la defensiva, bajando por segundo día consecutivo y revisitando la zona de mínimos recientes cerca de 1.3250. Se dará a conocer el PMI de Servicios final de S&P Global.

El USD/JPY ganó fuerte tracción alcista y coqueteó con máximos de cuatro semanas al norte de la barrera de 146.00. Se publicará el PMI de Servicios final de Jibun Bank junto con las cifras semanales de inversión en bonos extranjeros.

El AUD/USD terminó el día apenas cambiando alrededor de la región de 0.6880, apoyado por los firmes precios de las materias primas y a pesar de nuevas ganancias en el Dólar estadounidense. Se esperan los resultados de la Balanza Comercial, seguidos por el PMI de Servicios final de Judo Bank.

Los precios del WTI subieron a nuevos máximos por encima del nivel de 72.00$ por barril, aunque ese repunte se desvaneció tras las preocupaciones sobre la demanda y un aumento inesperado en los inventarios de crudo de EE.UU.

Los precios del Oro se desvanecieron tras el marcado avance del martes, aunque se mantuvieron cerca de la zona de máximos históricos por encima del nivel de 2.640$ por onza troy. Los precios de la Plata se sumaron al repunte del martes, superando brevemente el nivel de 32.00$ por onza.

Tras el gran estímulo y el claro mensaje de crecimiento de los líderes chinos, revisamos al alza nuestra previsión de crecimiento para China en 2025 del 4.8% al 5.2%. Para 2024 mantenemos nuestra previsión del 4.8%, señala Allan von Mehren, analista de Danske Bank.

Todo listo para el crecimiento

"El estímulo es el impulso coordinado más fuerte para levantar la economía desde la crisis financiera global de 2008. Esperamos que China siga con medidas de estímulo fiscal después del feriado del Día Nacional."

"La clave para revertir la caída china es poner fin a la crisis de la vivienda, que vemos como el epicentro de los desafíos actuales. Ahora esperamos una mejora gradual en la vivienda durante el próximo año, pero no un rápido rebote."

"China está preparada para cambiar de una fuerza desinflacionaria a una fuerza más neutral. Dado que esperamos que la recuperación sea gradual, no esperamos que China se convierta en una fuerza inflacionaria dentro de los próximos 6-12 meses."

El precio del Dólar estadounidense ha alcanzado un máximo diario frente al Peso colombiano de 4.225,84 este miércoles después de probar un mínimo del día de 4.199,80.

El USD/COP cotiza en estos momentos sobre 4.223,03, ganando un leve 0.03% en lo que llevamos de jornada.

El Peso colombiano registra pérdidas por cuarto día consecutivo

- Esta es la cuarta jornada consecutiva en que el Peso colombiano registra pérdidas frente al Dólar. En lo que llevamos de semana, el USD/COP gana un 1.16%.

- Sin datos relevantes por publicar en Colombia los próximos días, el foco estará en las Nóminas no Agrícolas de Estados Unidos que se publicarán el viernes.

- El Dólar estadounidense sube marginalmente un 0.15% frente al Peso chileno, consolidándose dentro del rango operativo del día de ayer.

- El cobre repunta un 1.24% y alcanza máximos de dos días.

- El informe de empleo ADP se ubicó en 143.000 puestos en septiembre, superando el consenso de los analistas.

El USD/CLP alcanzó un mínimo diario en 901.76, donde encontró compradores que llevaron la paridad a un máximo diario en 906.85. Actualmente, el Dólar estadounidense cotiza sobre 904.84 frente al Peso chileno, ganando un 0.15% diario.

El Peso chileno pierde tracción luego del informe de empleo ADP de Estados Unidos

El USD/CLP opera al alza por segunda sesión consecutiva tras un incremento de 143.000 puestos de empleo, situándose por encima de los 103.000 registrados en agosto y los 120.000 estimados, con base en información presentada por el Automatic Data Processing.

Por otro lado, el precio del cobre cotiza en 4.6023 dólares por libra, ganando un 1.25% en el día, llegando a máximos de dos días y manteniéndose en niveles no vistos desde hace casi tres meses.

Niveles técnicos en el USD/CLP

El USD/CLP formó un soporte de corto plazo en 894.25, dado por el mínimo del 30 de septiembre. El siguiente soporte clave lo observamos en 881.85, punto pivote del 20 de mayo.

La zona de resistencia clave se encuentra en 961.00, máximo del 2 de agosto, en convergencia con el retroceso al 78.6% de Fibonacci.

El Índice de Fuerza Relativa se ubica en 37.53, dentro de niveles de sobreventa, por lo que la presión vendedora domina la perspectiva en el corto plazo.

Gráfico diario del Peso chileno

- El USD/MXN cae a mínimos de una semana en 19.43.

- El Dólar estadounidense cede frente al Peso mexicano, pero sube contra las divisas principales.

- Crecen las apuestas del mercado por una rebaja de 25 pb de la Fed en noviembre.

- El ADP de empleo privado de EE.UU. mejoró las expectativas en septiembre.

El USD/MXN ha comenzado el miércoles girando a negativo después del repunte registrado el martes a máximos de tres semanas en 19.83. El Dólar estadounidense ha caído en las últimas horas frente al Peso mexicano a un suelo de una semana en 19.43. Al momento de escribir, el par cotiza sobre 19.50, perdiendo un 0.60% en el día.

El Dólar estadouninse repunta tras el ADP de empleo de EE.UU. y el aumento de expectativas de un recorte menor de la Fed en noviembre

El Índice del Dólar (DXY) ha subido a un techo de veinte días tras la publicación del dato de empleo privado ADP de Estados Unidos, que resultó mejor de lo esperado. En total, se generaron 143.000 empleos en septiembre, por encima de los 120.000 esperados. Además, la cifra de octubre fue revisada al alza, alcanzando 103.000 frente a 99.000.

El DXY se disparó con la noticia a 101.54, su nivel más alto desde el 12 de septiembre. La subida fue auspiciada por el aumento de las apuestas del mercado a favor de un recorte de 25 puntos básicos (pb) por parte de la Fed en la reunión de noviembre. Tras el buen dato de empleo, las probabilidades de un recorte menor subieron al 67.3% frente al 61.5% de ayer. Las opciones de una rebaja de 50 bp disminuyen al 32.7%.

Los operadores del USD/MXN quedan ahora a la espera de los comentarios de varios miembros de la Fed que hablarán hoy, como Michelle Bowman y Thomas Barkin. El foco, en todo caso, está en los datos del viernes, cuando EE.UU. publicará las Nóminas no Agrícolas de septiembre y México la tasa de desempleo de agosto.

USD/MXN Niveles de precio

Aunque la tendencia se mantiene alcista en gráficos de medio y largo plazo, el USD/MXN ha caído por debajo de la media móvil de 100 períodos en gráfico de una hora. A esto se le suma que el RSI (Índice de Fuerza Relativa) en ese mismo período de tiempo está por debajo de 50, apuntando a la baja en el corto plazo. El primer soporte en caso de extender el retroceso está en 19.30, mínimo del 25 de septiembre, seguido de la zona psicológica de 19.00.

Al alza, la resistencia inicial aparece en 19.83, techo semanal del 1 de octubre. Por encima, la barrera principal está en la región de 20.00 y en 20.15, nivel máximo de septiembre y de todo 2024.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Un paquete de iniciativas de apoyo al crecimiento y una declaración del liderazgo chino han sido bien recibidos por los mercados de renta variable, ya que aumentan la esperanza de un rebote del crecimiento, señalan los analistas de Danske Bank.

Mejora del crecimiento de la vivienda y el consumo privado en China

"En China, la gran noticia ha sido el anuncio de un estímulo a gran escala en una amplia gama de áreas. La reducción de las tasas de interés, una disminución del coeficiente de reservas para los bancos, tasas hipotecarias más bajas en los préstamos existentes y medidas para impulsar el mercado de renta variable fueron algunas de las iniciativas de política."

"El liderazgo de China en el Politburó también envió una señal fuerte de que la caída en el mercado de la vivienda debería detenerse ahora y envió una clara señal pro-crecimiento después de algunos años de señales y estímulos más moderados. La noticia ha hecho que las acciones chinas en el extranjero suban bruscamente con un aumento del 25% en siete días, el mayor aumento de 7 días desde 2008, ya que los inversores se han apresurado a cerrar posiciones infraponderadas en acciones chinas."

"Aún está por verse si el estímulo será lo suficientemente grande como para revertir la crisis, pero con la fuerte señal de política, esperamos que se implementen más estímulos si es necesario. Ahora esperamos ver una mejora gradual en el crecimiento de la vivienda y el consumo privado en China durante el próximo año y que los dos sectores pongan lentamente a la economía en una base más sólida."

- El Oro retrocede después de la recuperación del martes debido al aumento del riesgo geopolítico derivado de la escalada de Irán en Oriente Medio.

- El trasfondo macroeconómico sigue siendo positivo, sin embargo, con la caída de las tasas de interés a nivel mundial haciendo que el Oro brille.

- Técnicamente, el XAU/USD se consolida, proporcionando una oportunidad de "comprar en la caída" para los alcistas.

El Oro (XAU/USD) baja el miércoles para cotizar en la zona de los 2.650$ por onza troy mientras los operadores realizan algunas ventas y compras después de la recuperación de más del 1,0% del martes. La inestabilidad en Oriente Medio fue el principal impulsor de la recuperación del día anterior después de que Irán lanzara unos 200 misiles, algunos de los cuales eran balísticos, a la capital de Israel, Tel Aviv.

Eso, y el hecho de que las tasas de interés están cayendo a nivel mundial, continúan apoyando al metal precioso, que sigue cotizando justo por debajo de su nuevo máximo histórico de 2.685$. Las tasas de interés más bajas aumentan el atractivo del Oro, que no genera intereses, como un elemento de cartera para los inversores.

El Oro enfrenta volatilidad por el cambio en las perspectivas de las tasas de EE.UU.

El Oro ha visto volatilidad durante la última semana debido a un cambio rápido en las perspectivas de las tasas de interés en EE.UU., lo que también ha impactado la fortaleza del Dólar estadounidense (USD), otro factor que impulsa las valoraciones.

El metal precioso subió la semana pasada a medida que las apuestas de que la Reserva Federal (Fed) recortaría las tasas de interés en otros 50 puntos básicos (0,50%) en su reunión de noviembre alcanzaron su punto álgido. Las expectativas de que el banco recortaría aún más las tasas también pesaron sobre el USD, añadiendo impulso a la subida del metal amarillo.

Sin embargo, datos inesperadamente fuertes, especialmente sobre el frágil mercado laboral de EE.UU., y un discurso cauteloso del presidente de la Fed, Jerome Powell, el lunes, han reducido desde entonces las apuestas de un recorte de 50 puntos básicos, del más del 60% de la semana pasada a solo el 37% al momento de la publicación el miércoles.

El Oro subirá según varios analistas de grandes bancos

El Oro ya ha ganado más del 28% en 2024 y ha alcanzado nuevos máximos históricos, pero varios analistas de grandes bancos predicen que la tendencia alcista no ha terminado para el metal precioso, especialmente a mediano y largo plazo, según Kitco News.

Goldman Sachs dijo en una nota el lunes que está revisando al alza sus previsiones para el Oro de 2.700$ a 2.900$ para principios de 2025.

"Reiteramos nuestra recomendación de mantener oro debido al impulso gradual de las tasas de interés más bajas a nivel mundial, la demanda estructuralmente más alta de los bancos centrales y los beneficios de cobertura del oro contra riesgos geopolíticos, financieros y de recesión", dijo el banco.

En una entrevista reciente con Bloomberg News, Joni Teves, Estratega de Metales Preciosos en el banco suizo UBS, también se mostró optimista sobre el Oro.

"Desde una perspectiva más amplia, creo que el trasfondo macroeconómico es favorable para el Oro. El hecho de que las tasas reales estén bajando, la Fed está en modo de flexibilización. Desde un punto de vista fundamental, creemos que la demanda física también es bastante resistente, incluso a precios más altos del Oro", dijo Teves.

"El sector oficial (bancos centrales) sigue añadiendo a las reservas de Oro, y el posicionamiento permite que se acumulen más asignaciones de Oro con el tiempo. Creo que eso sigue siendo el caso, y el riesgo aquí es que, debido a que el mercado no ha estado proporcionando muchas correcciones, la gente tendrá que seguir persiguiendo el movimiento al alza", añadió.

La estratega de UBS desestimó las preocupaciones de que el posicionamiento en derivados largos de oro en las bolsas podría arriesgar una corrección prolongada del mercado.

"Ha habido un aumento en las posiciones a corto plazo", respondió. "Pero en realidad, si miras los datos históricos, todavía no estamos en máximos históricos, y el posicionamiento del mercado en general, en nuestra opinión, todavía no está estirado".

Cuando se le preguntó si UBS veía a los inversores continuando comprando en las caídas, Teves dijo que espera que lo hagan porque muchos que esperaron al margen durante la reciente recuperación rápida todavía están buscando una entrada.

Análisis Técnico: El Oro sigue la SMA de 50 al alza

El Oro retrocede a la Media Móvil Simple (SMA) de 50 periodos en el gráfico de 4 horas por segunda vez esta semana. La corrección se produce después del rebote del martes desde el mínimo de 2.625$.

La tendencia a corto plazo no está clara después de la caída bastante profunda vista el viernes y el lunes. Una ruptura por encima del máximo del 1 de octubre en 2.673$ probablemente vería una continuación de vuelta a la zona de los 2.680$ y la región del máximo histórico. Una ruptura por encima de eso probablemente llevaría a una continuación hasta el objetivo de número redondo en 2.700$.

Gráfico de 4 horas del XAU/USD

A mediano y largo plazo, el Oro sigue en una tendencia alcista y dado que es un principio fundamental del análisis técnico que "la tendencia es tu amiga", las probabilidades favorecen una reanudación al alza eventualmente, una vez que el período actual de consolidación haya terminado.

Una ruptura por debajo de la línea de tendencia en alrededor de 2.615$-2.620$, sin embargo, sería una señal bajista y sugeriría una reversión completa de la tendencia alcista a corto plazo.

(Esta historia fue corregida el 2 de octubre a las 09:55 GMT para decir, en el titular, que el precio del Oro cae el miércoles después del repunte del martes.)

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Los precios de la Plata (XAG/USD) subieron el miércoles, según datos de FXStreet. La Plata se cotiza a 31,50 $ por onza troy, un 0,18% más que los 31,44 $ que costaba el martes.

Los precios de la Plata han aumentado un 32,36% desde el comienzo del año.

| Unidad de medida | Precio de la plata hoy en USD |

|---|---|

| Onza Troy | 31,50 |

| 1 Gramo | 1,01 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 84,27 el miércoles, bajando desde 84,72 el martes.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El DXY lucha por capitalizar un movimiento de recuperación de dos días desde el mínimo anual.

- Las apuestas reducidas por un recorte de tasas de 50 pb de la Fed y los riesgos geopolíticos prestan soporte al USD.

- El informe ADP de EE.UU. podría proporcionar algún impulso antes del informe NFP de EE.UU. del viernes.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a una cesta de divisas, consolida sus ganancias registradas en los últimos dos días y oscila en un rango, justo por encima del nivel de 101.00, durante la sesión europea temprana del miércoles. El Índice, por ahora, parece haber detenido el buen movimiento de recuperación de esta semana desde la vecindad de su nivel más bajo desde julio de 2023, aunque el trasfondo fundamental justifica cierta cautela para los bajistas.

El presidente de la Reserva Federal (Fed), Jerome Powell, adoptó a principios de esta semana un tono más agresivo y dijo que ve dos recortes de tasas de interés de 25 puntos básicos más este año como base si la economía se comporta como se espera. Además, la Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) publicada por la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostró que el número de ofertas de empleo aumentó inesperadamente después de dos caídas mensuales consecutivas, a 8,04 millones en agosto. Los datos apuntaron a un mercado laboral estadounidense aún resistente y obligaron a los inversores a reducir aún más sus expectativas de una flexibilización de política más agresiva por parte de la Fed.

Esto, junto con una mayor escalada de las tensiones geopolíticas en el Medio Oriente, resulta ser otro factor que actúa como viento de cola para el USD como refugio seguro. Irán lanzó más de 200 misiles balísticos contra Israel el martes en represalia por la campaña de este último contra sus aliados de Hezbolá en el Líbano. Además, el primer ministro israelí, Benjamin Netanyahu, prometió que Irán pagaría por su ataque con misiles, mientras que Irán dijo que cualquier represalia sería respondida con una vasta destrucción, aumentando el riesgo de un conflicto más amplio en la región. Esto, a su vez, modera el apetito de los inversores por activos más riesgosos y dirige los flujos hacia activos tradicionales de refugio seguro.

Mientras tanto, los mercados aún valoran con más de un 35% de probabilidad que la Fed reduzca los costos de endeudamiento en otros 50 puntos básicos en noviembre, lo que se considera un obstáculo para el DXY y justifica la cautela para los alcistas. Los participantes del mercado ahora esperan la publicación del informe ADP de EE.UU. sobre el empleo en el sector privado para un nuevo impulso más tarde durante la sesión temprana de América del Norte. Sin embargo, la atención se centrará en los datos mensuales de empleo de EE.UU., conocidos popularmente como el informe de Nóminas no agrícolas (NFP) del viernes, que jugarán un papel clave en la determinación del próximo movimiento direccional del USD.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. Dólar estadounidense fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.09% | -0.09% | 0.45% | -0.05% | -0.22% | -0.14% | -0.10% | |

| EUR | 0.09% | 0.01% | 0.56% | 0.03% | -0.13% | -0.05% | -0.01% | |

| GBP | 0.09% | -0.01% | 0.52% | 0.00% | -0.14% | -0.06% | -0.02% | |

| JPY | -0.45% | -0.56% | -0.52% | -0.42% | -0.66% | -0.61% | -0.55% | |

| CAD | 0.05% | -0.03% | -0.01% | 0.42% | -0.18% | -0.10% | -0.05% | |

| AUD | 0.22% | 0.13% | 0.14% | 0.66% | 0.18% | 0.08% | 0.13% | |

| NZD | 0.14% | 0.05% | 0.06% | 0.61% | 0.10% | -0.08% | 0.05% | |

| CHF | 0.10% | 0.00% | 0.02% | 0.55% | 0.05% | -0.13% | -0.05% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

- El precio de la Plata recibe soporte de los flujos de refugio seguro en medio de la escalada de tensiones en Oriente Medio.

- La Plata sin rendimiento podría verse negativamente afectada por tasas altas prolongadas, ya que la disminución de la probabilidad de un recorte de tasas de la Fed reduce su atractivo.

- Una disminución en la actividad manufacturera de China podría haber limitado el impacto positivo del estímulo fiscal y monetario en la demanda de Plata.

El precio de la Plata (XAG/USD) extiende sus ganancias por segundo día consecutivo, cotizando alrededor de 31,50 $ por onza troy durante las horas europeas del miércoles. El alza de los precios de la Plata se atribuye a los flujos de refugio seguro en medio de la escalada de tensiones geopolíticas en Oriente Medio.

Irán lanzó más de 200 misiles balísticos contra Israel el martes, poco después de que EE.UU. advirtiera que un ataque era inminente. Las Fuerzas de Defensa de Israel informaron que varios de los misiles fueron interceptados, mientras que los informes indicaron que una persona murió en Cisjordania, según Bloomberg.

El primer ministro israelí, Benjamin Netanyahu, prometió tomar represalias contra Irán tras un ataque con misiles el martes. En respuesta, Teherán advirtió que cualquier contraataque llevaría a una "destrucción masiva," lo que aumenta las preocupaciones sobre la posibilidad de un conflicto más amplio.

El martes, el PMI manufacturero del ISM más débil de lo esperado dejó espacio para que la Reserva Federal (Fed) de EE.UU. continúe bajando las tasas. El índice se situó en 47,2 para septiembre, igualando la lectura de agosto pero por debajo de la expectativa del mercado de 47,5. Sin embargo, el presidente de la Fed, Jerome Powell, dijo el lunes que el banco central no tiene prisa y bajará su tasa de referencia gradualmente ‘con el tiempo.’

La herramienta CME FedWatch indica que los mercados están asignando una probabilidad del 62,7% a un recorte de tasas de 25 puntos básicos por parte de la Reserva Federal en noviembre, mientras que la probabilidad de un recorte de 50 puntos básicos es del 37,3%, por debajo del 57,4% de hace una semana. Las tasas de interés más altas prolongadas mantienen el coste de oportunidad más alto de mantener activos sin rendimiento como la Plata, haciéndola menos atractiva para los inversores que buscan alternativas más atractivas y con rendimiento.

La demanda de Plata ha sido impulsada por el estímulo fiscal y monetario de China, beneficiando particularmente las aplicaciones industriales en uno de los mayores centros manufactureros del mundo. Sin embargo, el crecimiento de la demanda más débil de lo esperado en China, sumado a los datos que indican una disminución en la actividad manufacturera, podría haber limitado el potencial alcista del metal gris.

Las cifras preliminares mostraron que la inflación en la Eurozona volvió a disminuir al 1,8% en septiembre, desde el 2,2% en agosto, ya que los precios de la energía continuaron bajando. Esto marca la primera vez en tres años que la inflación general ha caído por debajo del objetivo del 2%-3% del Banco Central Europeo (BCE), señala la economista del UOB Group, Lee Sue Ann.

Los precios de la energía continúan bajando

"La inflación de la Eurozona cayó al 1,8% en septiembre, desde el 2,2% en agosto, situándose por debajo del objetivo del 2% del BCE, según datos preliminares. La inflación subyacente, que excluye los precios más volátiles de la energía, alimentos, alcohol y tabaco, se situó en el 2,7%."

"Si bien somos conscientes de que el riesgo de un recorte de tasas en octubre ciertamente parece más probable que antes, mantenemos nuestra opinión de que el BCE solo recortará nuevamente cuando los responsables de las políticas se reúnan en diciembre por última vez este año."

"Creemos que la inflación de servicios, ampliamente observada, que se redujo ligeramente solo al 4,0% en septiembre, desde el 4,1% en agosto, sigue siendo alta para el BCE. Además, la dinámica de la inflación es bastante diferente entre los países de la Eurozona."

- Se espera que el informe de Cambio de Empleo de ADP muestre una modesta mejora en el número de empleos privados creados en septiembre.

- Estados Unidos publicará el informe de Nóminas no Agrícolas el viernes.

- El Dólar estadounidense consolida las pérdidas post-Fed y está en riesgo de caer aún más.

El Instituto de Investigación de Automatic Data Processing (ADP) publicará su informe mensual sobre la creación de empleo en el sector privado para septiembre el miércoles. Se espera que el llamado informe de Cambio de Empleo de ADP muestre que Estados Unidos (EE.UU.) añadió 120.000 nuevos puestos en septiembre después de crear 99.000 empleos en agosto.

Los datos suelen publicarse dos días antes del informe oficial de Nóminas no Agrícolas (NFP) para el mismo mes y generalmente se consideran un indicador adelantado del informe de empleo de la Oficina de Estadísticas Laborales (BLS), a pesar de una dudosa correlación entre ambos indicadores.

Informe de Empleo de ADP: Empleo y la Reserva Federal

Los datos de empleo de EE.UU. han estado en el ojo del huracán durante más de un año debido a su impacto en las últimas decisiones de política monetaria de la Reserva Federal (Fed). El doble mandato de la Fed de máximo empleo y estabilidad de precios ha estado bajo asedio tras la pandemia, y el banco central optó por endurecer la política monetaria para equilibrar las cosas.

El principal problema era la inflación, ya que las presiones sobre los precios se dispararon a lo largo de 2022. La Fed elevó las tasas a niveles récord y las mantuvo allí en medio de los riesgos de que un mercado laboral ajustado alimentara aún más las presiones sobre los precios. Sin embargo, los indicadores han mejorado en los últimos meses, y la Fed finalmente decidió recortar las tasas de interés. Los responsables de políticas de EE.UU. recortaron la tasa de referencia en 50 puntos básicos (bps) cuando se reunieron en septiembre, anticipando recortes adicionales en el camino.

Dicho esto, los participantes del mercado ahora se preguntan si el banco central realizará un recorte discrecional de 25 bps cuando se reúna en noviembre o procederá nuevamente con un recorte de 50 bps. Antes de la publicación de los datos, las probabilidades de un recorte de 25 bps se sitúan en el 66%, según la herramienta CME FedWatch.

Mientras tanto, los funcionarios de la Fed han cambiado su enfoque de la inflación al empleo. Con las presiones sobre los precios disminuyendo, mantener un mercado laboral "saludable" es ahora su principal objetivo.

Con esto en mente, un informe de ADP más fuerte de lo anticipado probablemente reducirá las probabilidades de otro recorte agresivo de tasas de interés en noviembre, brindando soporte a corto plazo al Dólar estadounidense. Por el contrario, una lectura decepcionante podría aumentar el interés especulativo por otro recorte de tasas de interés de 50 bps, resultando en un USD más débil. Finalmente, vale la pena recordar que el informe podría tener un impacto de corta duración, ya que los jugadores del mercado probablemente esperarán hasta la publicación del NFP programada para el viernes.

¿Cuándo se publicará el informe de ADP y cómo podría afectar al Índice del Dólar estadounidense?

ADP publicará el informe de Cambio de Empleo de EE.UU. el miércoles y se espera que muestre que el sector privado añadió 120.000 nuevos puestos en septiembre.

Antes de la publicación, el Índice del Dólar estadounidense (DXY) se consolida por debajo del nivel de 101.00 después de registrar un nuevo mínimo de 2024 de 100.16 a finales de septiembre.

Desde una perspectiva técnica, Valeria Bednarik, Analista Jefe de FXStreet, dice: "El DXY ha permanecido bajo presión desde el anuncio de política monetaria de la Fed a mediados de septiembre, y las lecturas técnicas en el gráfico diario sugieren que su potencial alcista sigue siendo muy limitado. Una media móvil simple (SMA) bajista de 20 proporciona resistencia a corto plazo alrededor del umbral mencionado, mientras que una SMA bajista de 100 gana impulso descendente muy por encima de la más corta, y después de cruzar por debajo de una SMA de 200 plana."

Bednarik añade: "Mientras tanto, los indicadores técnicos permanecen dentro de niveles negativos, careciendo de impulso direccional. En general, el riesgo se inclina a la baja. La resistencia más allá del umbral de 101.00 se encuentra en 101.47, seguida del mínimo diario de 102.17 registrado el 5 de agosto. Los soportes, por otro lado, se pueden encontrar en 100.41 y el mínimo del año hasta la fecha de 100.16. Una ruptura por debajo de este último podría anticipar una caída más pronunciada hacia la cifra de 99.00."

Indicador económico

Informe de empleo ADP

El dato de empleo es elaborado por Automatic Data Processing Inc. en colaboración con Moody’s Analytics. Es una estimación del cambio en la cantidad de personas empleadas en el sector privado, no agrícola, de Estados Unidos, y se publica mensualmente. Un número positivo implica que el sector privado registró un incremento de las nóminas de trabajadores, mientras que uno negativo, una reducción. Las cifras superiores a las expectativas suelen ser positivas para el dólar, mientras que las que están por debajo de las mismas son negativas.

Leer más.Próxima publicación: mié oct 02, 2024 12:15

Frecuencia: Mensual

Estimado: 120K

Previo: 99K

Fuente: ADP Research Institute

Los operadores a menudo consideran que las cifras de empleo de ADP, el proveedor de nóminas más grande de Estados Unidos, son el presagio del comunicado de la Oficina de Estadísticas Laborales sobre Nóminas No Agrícolas (generalmente publicado dos días después), debido a la correlación entre los dos. La superposición de ambas series es bastante alta, pero en meses individuales, la discrepancia puede ser sustancial. Otra razón por la que los operadores de divisas siguen este informe es la misma que con el NFP: un crecimiento vigoroso y persistente en las cifras de empleo aumenta las presiones inflacionarias y, con ellas, la probabilidad de que la Fed suba las tasas de interés. Las cifras reales que superan el consenso tienden a ser alcistas para el USD.

El empleo FAQs

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

Esto es lo que necesita saber el miércoles 2 de octubre:

El Dólar estadounidense (USD) continuó ganando fuerza frente a sus rivales tras la acción alcista del lunes, con el Índice USD subiendo a su nivel más alto en casi dos semanas por encima de 101,00 el martes. La Comisión Europea publicará los datos de la Tasa de Desempleo de agosto durante las horas de negociación europeas. Más tarde en el día, en la agenda económica estadounidense se publicarán los datos de cambio de empleo de ADP para septiembre. Los inversores también escrutarán los comentarios de los funcionarios de la Reserva Federal (Fed), incluyendo a la Gobernadora de la Fed Michelle Bowman y al Presidente de la Fed de Richmond, Thomas Barkin.

Dólar estadounidense PRECIO Esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. Dólar estadounidense fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.87% | 0.66% | 1.20% | -0.20% | 0.14% | 0.71% | 0.54% | |

| EUR | -0.87% | -0.19% | 0.33% | -1.03% | -0.66% | -0.12% | -0.25% | |

| GBP | -0.66% | 0.19% | 0.65% | -0.84% | -0.49% | 0.07% | -0.06% | |

| JPY | -1.20% | -0.33% | -0.65% | -1.32% | -1.10% | -0.45% | -0.59% | |

| CAD | 0.20% | 1.03% | 0.84% | 1.32% | 0.39% | 0.91% | 0.79% | |

| AUD | -0.14% | 0.66% | 0.49% | 1.10% | -0.39% | 0.54% | 0.42% | |

| NZD | -0.71% | 0.12% | -0.07% | 0.45% | -0.91% | -0.54% | -0.14% | |

| CHF | -0.54% | 0.25% | 0.06% | 0.59% | -0.79% | -0.42% | 0.14% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Los datos publicados por la Oficina de Estadísticas Laborales de EE.UU. mostraron el martes que las Ofertas de Trabajo JOLTS subieron a 8,04 millones en agosto desde 7,71 millones en julio. En una nota negativa, el PMI manufacturero del ISM se mantuvo estable en 47,2 en septiembre, por debajo de la expectativa del mercado de 47,5 y señalando una contracción continuada en la actividad del sector manufacturero. Tras estas publicaciones de datos, los principales índices de Wall Street giraron a la baja y la atmósfera de aversión al riesgo ayudó al USD a superar a sus rivales.

Mientras tanto, el aumento de las tensiones geopolíticas parece estar causando que los inversores adopten una postura cautelosa a mitad de semana. Según informes, Irán ha lanzado unos 200 misiles balísticos sobre Israel e Israel ha prometido represalias contra el ataque. El Primer Ministro de Israel, Benjamin Netanyahu, dijo que Irán había cometido un "gran error" y "pagará", reavivando los temores sobre un conflicto más profundo en el Medio Oriente. Reflejando el cambio negativo en el ánimo del mercado, los futuros de los índices bursátiles de EE.UU. bajaban entre un 0,3% y un 0,4% al momento de la publicación.

EUR/USD perdió más del 0,5% el martes y cerró el tercer día consecutivo en territorio negativo. Al momento de la publicación, el par se cotizaba en un rango estrecho ligeramente por encima de 1.1050.

GBP/USD cayó bruscamente el martes y tocó su nivel más bajo desde el 19 de septiembre por debajo de 1.3250. El par se mantiene estable en la mañana europea del miércoles pero cotiza por debajo de 1.3300. El Banco de Inglaterra publicará las actas de la reunión del Comité de Política Financiera (FPC) y el comunicado del FPC más tarde en el día.

Después de terminar el día prácticamente sin cambios el martes, USD/JPY sube hacia 144,00 en la mañana europea del miércoles. Los datos de Japón mostraron más temprano en el día que el Índice de Confianza del Consumidor mejoró ligeramente a 36,9 en septiembre desde 36,7 en agosto.

El oro se benefició del aumento de las tensiones geopolíticas y ganó más del 1% el martes, a pesar de la fortaleza generalizada del USD. El XAU/USD lucha por construir sobre las ganancias del martes y cotiza en territorio negativo cerca de 2.650 $ el miércoles.

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Los precios del Oro cayeron en India el miércoles, según datos recopilados por FXStreet.

El precio del Oro se situó en 7.161,77 Rupias Indias (INR) por gramo, una caída en comparación con los 7.186,60 INR que costaba el martes.

El precio del Oro disminuyó a 83.533,51 INR por tola desde los 83.823,04 INR por tola del día anterior.

| Unidad de medida | Precio del oro en INR |

|---|---|

| 1 Gramo | 7.161,77 |

| 10 Gramos | 71.617,18 |

| Tola | 83.533,51 |

| Onza Troy | 222.765,40 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio de la plata carece de una dirección intradía firme y se consolida por debajo de los 31.50$ el miércoles.

- La configuración técnica sigue inclinada a favor de los alcistas y apoya las perspectivas de nuevas ganancias.

- Una ruptura por debajo del área de 30.90$-30.85$, o el mínimo semanal, allanará el camino para pérdidas más profundas.

El precio de la plata (XAG/USD) lucha por capitalizar el movimiento positivo del día anterior y oscila dentro de un estrecho rango de negociación, por debajo de los 31.50$ durante la sesión asiática del miércoles. Mientras tanto, el metal blanco permanece cerca del mínimo semanal tocado el lunes, aunque la configuración favorece a los compradores y apoya las perspectivas de reanudación de la tendencia alcista desde el mínimo de septiembre.

El XAG/USD se mantiene cómodamente por encima de las medias móviles simples (SMA) de 100 y 200 días, que son técnicamente significativas. Esto, junto con la reciente ruptura de una resistencia de línea de tendencia descendente a corto plazo y los osciladores positivos en el gráfico diario, valida la perspectiva positiva y sugiere que el camino de menor resistencia para el XAG/USD es al alza. Por lo tanto, una fortaleza continua hacia la zona horizontal de 31.80$, en ruta hacia el nivel de 32.00$, parece una posibilidad distinta.

Una fortaleza sostenida más allá de este último podría empujar al XAG/USD más allá del obstáculo intermedio de 32.25$, hacia desafiar el pico de varios años, alrededor de la región de 32.70$ tocada la semana pasada. El movimiento ascendente subsiguiente será visto como un nuevo desencadenante para los compradores y allanará el camino para un nuevo movimiento de apreciación a corto plazo.

Por otro lado, la cifra redonda de 31.00$ ahora parece actuar como soporte inmediato antes de la región de 30.90$-30.85$, o el mínimo semanal. La caída subsiguiente tiene el potencial de arrastrar al XAG/USD aún más hacia la zona de soporte de 30.25$. Esto es seguido por el nivel psicológico de 30.00$ y el soporte de la SMA de 100 días cerca de la región de 29.80$-29.65$. Una ruptura convincente por debajo de este último podría cambiar el sesgo a favor de los bajistas y allanar el camino para un nuevo movimiento de depreciación.

Plata gráfico diario

- El precio del oro atrajo algunos flujos de refugio seguro el martes en medio de crecientes tensiones en Oriente Medio.

- La reducción de las apuestas por recortes agresivos de tasas de la Fed y un USD más fuerte limitaron las ganancias del XAU/USD.

- Los operadores ahora esperan el informe ADP de EE.UU. para obtener un nuevo impulso antes del NFP de EE.UU. del viernes.

El precio del oro (XAU/USD) subió más del 1% el martes y revirtió sus pérdidas registradas en los últimos dos días en medio de la escalada de tensiones geopolíticas en Oriente Medio. Irán disparó misiles balísticos contra Israel, aumentando el riesgo de una guerra total en la región y aumentando la demanda del metal precioso tradicional de refugio seguro. Dicho esto, las probabilidades decrecientes de una flexibilización de políticas más agresiva por parte de la Reserva Federal (Fed) frenan a los alcistas de realizar apuestas agresivas en torno a la materia prima sin rendimiento.

A esto se suma la compra de dólares estadounidenses (USD), respaldada por datos que muestran un mercado laboral estadounidense resiliente, lo que contribuyó aún más a limitar las ganancias del precio del oro. No obstante, el XAU/USD se mantiene a una distancia alcanzable del pico histórico tocado la semana pasada y el trasfondo fundamental favorece a los alcistas. Los inversores ahora esperan la publicación del informe ADP de EE.UU. sobre el empleo en el sector privado para obtener un nuevo impulso, aunque la atención se centra en el informe de Nóminas No Agrícolas del viernes.

Resumen diario de los motores de los mercados: El precio del oro podría atraer flujos de refugio seguro en medio de riesgos geopolíticos persistentes

- Irán disparó una andanada de misiles balísticos contra Israel el martes en represalia por la agresión de este último en Líbano contra el movimiento armado respaldado por Irán, Hezbolá, y ayudó a revivir la demanda del precio del oro de refugio seguro.

- El primer ministro israelí, Benjamin Netanyahu, prometió que Irán pagaría por su ataque con misiles, mientras que Irán dijo que cualquier represalia sería respondida con una vasta destrucción, aumentando el riesgo de un conflicto más amplio en Oriente Medio.

- La Encuesta de Ofertas de Empleo y Rotación Laboral (JOLTS) publicada por la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostró que el número de ofertas de empleo aumentó inesperadamente en agosto y se situó en 8,04 millones.

- Por separado, el Instituto de Gestión de Suministros (ISM) informó que su PMI de manufactura se mantuvo sin cambios en 47,2 en septiembre, lo que apunta a una contracción en la actividad empresarial por sexto mes consecutivo.

- Los inversores aún están evaluando la probabilidad de otro recorte de tasas de interés de 50 puntos básicos por parte del banco central de EE.UU. en noviembre después de los comentarios relativamente agresivos del presidente de la Reserva Federal, Jerome Powell, el lunes.

- Powell dijo que ve dos recortes de tasas de 25 puntos básicos más este año como base si la economía se desempeña como se espera, aunque la herramienta FedWatch del CME Group indica más de un 35% de probabilidad de un recorte de tasas de gran tamaño el próximo mes.

- El presidente de la Fed de Atlanta, Raphael Bostic, señaló el martes que el banco central de EE.UU. debería estar dispuesto a explorar recortes de tasas más grandes si el mercado laboral se deteriora y los datos del PCE muestran que la desinflación sigue en camino.

- Los participantes del mercado ahora esperan el informe ADP de EE.UU., que se espera que muestre que los empleadores del sector privado añadieron 120.000 empleos en septiembre en comparación con los 99.000 anteriores, para oportunidades a corto plazo.

- Sin embargo, la atención se centrará en los detalles oficiales mensuales de empleo, conocidos popularmente como el informe de Nóminas No Agrícolas (NFP), que debería proporcionar un nuevo impulso direccional.

Perspectiva técnica: Los alcistas del precio del oro mantienen el control mientras se mantengan por encima de la resistencia convertida en soporte de 2.625$-2.624$

Desde una perspectiva técnica, el fuerte movimiento al alza de la noche reforzó un punto de ruptura de resistencia del canal ascendente a corto plazo, convirtiéndose en soporte cerca de la región de 2.625$-2.624$. Dicha área ahora debería actuar como un punto clave, que si se rompe decisivamente podría provocar algunas ventas técnicas. La caída subsiguiente podría arrastrar el precio del oro por debajo de la marca de 2.600$, hacia el siguiente soporte relevante cerca de la zona de 2.560$ en ruta a la región de 2.535$-2.530$.

Por otro lado, el área de 2.672$-2.673$ podría continuar ofreciendo resistencia inmediata antes de la zona de 2.685$-2.686$, o el pico histórico tocado la semana pasada. Esto es seguido de cerca por la marca de 2.700$, que si se conquista será vista como un nuevo desencadenante para los operadores alcistas y sentará las bases para una extensión de una tendencia alcista bien establecida de varios meses.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.