- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Oro sube un 0.54% y alcanza un máximo de dos semanas de 2.378$.

- Las solicitudes de desempleo en EE.UU. más altas de lo esperado debilitan el Dólar estadounidense y estabilizan los rendimientos del Tesoro.

- Los operadores se centran en las próximas Nóminas no Agrícolas; las previsiones sugieren 185.000 nuevos empleos con una tasa de desempleo del 3.9%.

El Oro alcanzó un máximo de dos semanas de 2.378$ el jueves después de que la Oficina de Estadísticas Laborales de EE.UU. (BLS) anunciara datos de empleo más débiles de lo esperado que mantuvieron los rendimientos de los bonos del Tesoro estadounidense prácticamente sin cambios, un viento favorable para el metal dorado. El XAU/USD cotiza en 2.369$, registrando una ganancia del 0.54% después de rebotar desde mínimos semanales de 2.320$.

Los datos de empleo en EE.UU. fueron uno de los principales impulsores del día después de que la BLS revelara que el número de estadounidenses que solicitaron beneficios por desempleo superó el consenso y la lectura de la semana anterior. Además, el Banco Central Europeo (BCE) decidió recortar las tasas de interés, lo que hizo que los rendimientos del Tesoro estadounidense subieran antes de reducir sus ganancias anteriores.

El rendimiento de referencia a 10 años de EE.UU. está listo para cerrar con pérdidas semanales, pero retrocedió desde un máximo diario de 4.32% a 4.285% tras la decisión del BCE. Mientras tanto, el Índice del Dólar estadounidense, que mide el rendimiento del Dólar frente a una cesta de seis divisas, cayó un 0.12% a 104.14.

Tras los últimos datos de empleo en EE.UU., el foco de los operadores se desplaza al informe de Nóminas no Agrícolas de mayo del viernes. Las estimaciones sugieren que la economía añadirá 185.000 personas a la fuerza laboral, por encima de los 175.000 de abril. Se espera que la tasa de desempleo sea del 3.9% y se proyecta que las ganancias por hora promedio se mantengan sin cambios en el 3.9%.

Resumen diario de los motores del mercado: El precio del Oro capitaliza la caída de los rendimientos del Tesoro estadounidense

- Las solicitudes iniciales de desempleo en EE.UU. para la semana que terminó el 31 de mayo aumentaron en 229.000, por encima de las estimaciones de 220.000 y la lectura anterior de 221.000

- El cambio de empleo de ADP reveló que la contratación privada en EE.UU. en mayo aumentó en 152.000, por debajo de las estimaciones de 175.000 y por debajo de los 188.000 de abril.

- Datos de Nóminas no Agrícolas más débiles de lo esperado podrían aumentar las probabilidades de recortes de tasas por parte de la Reserva Federal.

- Datos del Chicago Board of Trade (CBOT) revelaron que los operadores esperan 39 puntos básicos (pb) de recortes de tasas de interés hacia finales de 2024 a través del contrato de futuros de la tasa de fondos federales de diciembre.

- Según la herramienta FedWatch del CME, los operadores están valorando actualmente en un 57% la posibilidad de un recorte de tasas en septiembre.

- La semana pasada, el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente de EE.UU., el indicador de inflación preferido de la Fed, se estabilizó, aumentando las esperanzas de posibles recortes de tasas.

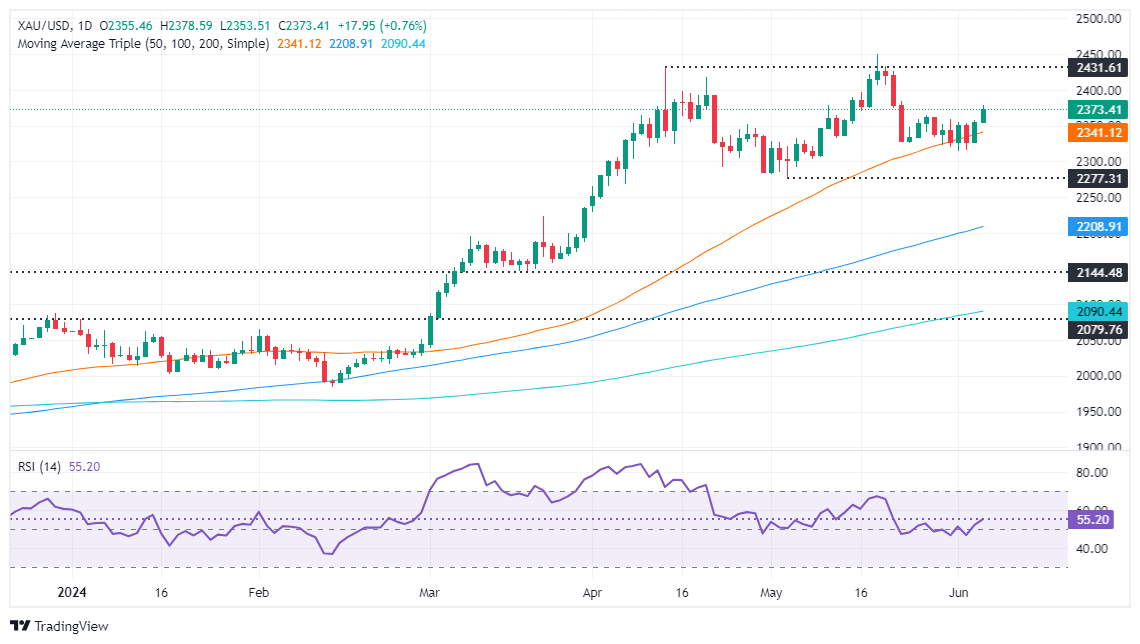

Análisis técnico: El precio del Oro se dirige al alza por encima de 2.350$

El Oro extendió su repunte después de consolidarse dentro de la región de 2.320$!a 2.360$, pero los compradores rompiendo la parte superior del rango abrieron la puerta a más ganancias. El impulso sigue del lado de los compradores ya que el Índice de Fuerza Relativa (RSI) sigue siendo alcista.

Con más fuerza, la próxima resistencia del XAU/USD sería 2.400$, seguida del máximo del año hasta la fecha de 2.450$. Por el contrario, si el Oro cae por debajo de 2.350$, el próximo soporte sería el promedio móvil simple (SMA) de 50 días de 2.337$. La siguiente parada sería el mínimo del 8 de mayo de 2.303$, seguido del mínimo del ciclo del 3 de mayo de 2.277$.

La prudencia antes de la publicación del informe del mercado laboral de EE.UU. dominó el sentimiento de los inversores el jueves, dejando la acción del precio en el espacio de FX en gran medida apagada. Mientras tanto, el BCE redujo sus tasas de interés en 25 puntos básicos, como se anticipaba ampliamente.

Esto es lo que necesitas saber el viernes 7 de junio:

El índice del USD (DXY) operó a la defensiva cerca de la región de 104.00 antes de los datos clave de EE.UU. que se publicarán el viernes. De hecho, la publicación de las Nóminas no Agrícolas y la tasa de desempleo estarán en el centro del debate el 7 de junio, secundadas por los Inventarios Mayoristas.

El EUR/USD recuperó tracción y se acercó a la zona de 1.0900 después del cauteloso recorte del BCE en su evento del jueves. Los resultados de la balanza comercial de Alemania se publicarán el 7 de junio junto con otra estimación de la tasa de crecimiento del PIB del primer trimestre en la Eurozona y un discurso de Lagarde del BCE.

El GBP/USD sumó al repunte del miércoles y operó cerca del obstáculo clave de 1.2800. El 7 de junio solo verá la publicación del índice de precios de vivienda de Halifax.

El USD/JPY moderó parcialmente del firme desempeño del miércoles debido a la debilidad del Dólar y la caída de los rendimientos de EE.UU. El gasto de los hogares, el índice coincidente preliminar y el Índice de Indicadores Líderes se revelarán el 7 de junio.

El AUD/USD recuperó su sonrisa y dejó atrás dos sesiones consecutivas de pérdidas, volviendo a probar los máximos de dos días cerca de 0.6680. La agenda australiana estará vacía el 7 de junio.

El creciente optimismo entre los operadores empujó los precios del WTI a picos de tres días cerca de 76.00$ por barril, gracias al recorte de tasas del BCE y los comentarios positivos de los funcionarios de la OPEP+, quienes dejaron la puerta abierta a una modificación del último acuerdo.

Los precios del Oro avanzaron a máximos de dos semanas cerca de 2.380$ por onza troy tras la debilidad del Dólar, movimientos marginales en los rendimientos de EE.UU. y expectativas de recortes de tasas por parte de la Fed antes de lo anticipado. La Plata extendió sus ganancias y subió a máximos de cuatro días más allá de 31.00$ por onza.

- Illumina presenta una ganancia del 7.37% en el día, junto con Lululemon Athletica que registra un beneficio de 5.12%, diario.

- Los inversionistas tienen el foco en las Nóminas no agrícolas de Estados Unidos, un buen resultado podría llevar el índice a nuevos máximos históricos.

El Nasdaq 100 registró un máximo del día en 19.082 durante la sesión europea, encontrando vendedores agresivos que llevaron el índice a alcanzar un mínimo del día en 18.989 durante la sesión americana. Actualmente, el Nasdaq 100 opera en 19.038, ganando un 0.04% en el día.

Ilumina y Lululemon Athletica operan con ganancias en una jornada con pocos participantes

El Nasdaq 100 ha tenido una sesión con un rango escaso, en espera de las Nóminas no Agrícolas a publicarse el 7 de junio por el Departamento del Trabajo de Estados Unidos. El consenso del mercado estima un incremento a 185.000 en la creación de nuevos empleos en mayo, desde los 175.000 registrados en abril. De superar las estimaciones de empleo, se confirmaría el primer paso para un posible recorte de tasas por parte de la Reserva Federal más pronto de lo previsto, lo que impulsaría el mercado bursátil.

Illumina cotiza en 115.58 $, lo que representa una ganancia del 7.37% en el día. Lululemon Athletica, que opera en 324.38 $, registra un beneficio de 5.12%, diario.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 mantiene la tendencia alcista con un primer soporte en 18.900, número cerrado que converge con el 78.6% de Fibonacci. El siguiente soporte lo observamos en 18.600, dado por los puntos pivote en confluencia con el retroceso al 50% de Fibonacci. La resistencia más cercana está en 19.600, proyección del 161.8% de Fibonacci.

Gráfico de 4 horas del Nasdaq 100

- El Dólar Canadiense se mantiene estable mientras los inversores se preparan para los datos del viernes.

- Canadá presentará datos sobre salarios y cambios laborales el viernes.

- El NFP de EE.UU. sigue siendo el punto culminante de los datos de la semana.

El Dólar canadiense (CAD) se mantuvo en un patrón de espera el jueves mientras los mercados se preparan para los datos laborales clave del viernes tanto de EE.UU. como de Canadá. Los inversores siguen apostando por un recorte de tasas en septiembre por parte de la Reserva Federal de EE.UU. (Fed), pero las posibilidades de un aplazamiento hasta noviembre aún están sobre la mesa.

Canadá publicará sus últimas cifras de crecimiento salarial y cambios laborales el viernes, pero las publicaciones serán eclipsadas por los últimos datos de Nóminas no Agrícolas (NFP) de EE.UU. Se espera que la tasa de desempleo canadiense aumente en mayo, y se prevé una disminución en las nuevas contrataciones canadienses. Por el lado de EE.UU., los mercados han reducido las expectativas de adiciones netas de empleo, pero aún esperan una cifra más alta.

Movimientos diarios de los mercados: Los PMIs canadienses retroceden, las solicitudes de desempleo en EE.UU. aumentan

- El Índice de Gerentes de Compras (PMI) Ivey de Canadá cayó a 52.0 en mayo en términos desestacionalizados, un fuerte retroceso desde el máximo de dos años anterior de 63.0. Las previsiones medianas del mercado esperaban un aumento a 65.0.

- Las solicitudes iniciales de desempleo en EE.UU. aumentaron a 229.000 en la semana que terminó el 31 de mayo, desde las 221.000 revisadas de la semana anterior. La cifra no cumplió con las previsiones de 220.000.

- Los Costes Laborales en EE.UU. también disminuyeron en el primer trimestre, creciendo un 4.0% frente al aumento previsto del 4.9% desde el 4.7% anterior.

- Con la disminución de los costes laborales y la actividad, las esperanzas del mercado para un recorte de tasas en septiembre por parte de la Fed se mantienen altas. Según la herramienta FedWatch del CME, los mercados de tasas están valorando alrededor del 70% de probabilidades de al menos un recorte de un cuarto de punto cuando el Comité Federal de Mercado Abierto (FOMC) anuncie su última decisión de tasas el 18 de septiembre.

- El NFP de EE.UU. se avecina el viernes, con previsiones medianas del mercado que ahora apuntan a 185.000 en nuevos empleos netos en mayo frente a la cifra anterior de 175.000. También se espera que los ingresos promedio por hora en EE.UU. aumenten a 0.3% mensual en comparación con el 0.2% anterior.

Precio del Dólar Canadiense Hoy

La tabla a continuación muestra el cambio porcentual del Dólar Canadiense (CAD) frente a las principales monedas listadas hoy. El Dólar Canadiense fue el más fuerte frente a la Libra Esterlina.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.11% | 0.05% | -0.17% | -0.07% | -0.20% | -0.01% | -0.22% | |

| EUR | 0.11% | 0.17% | -0.07% | 0.06% | -0.11% | 0.07% | -0.10% | |

| GBP | -0.05% | -0.17% | -0.24% | -0.12% | -0.29% | -0.11% | -0.26% | |

| JPY | 0.17% | 0.07% | 0.24% | 0.12% | -0.02% | 0.10% | -0.03% | |

| CAD | 0.07% | -0.06% | 0.12% | -0.12% | -0.14% | 0.07% | -0.14% | |

| AUD | 0.20% | 0.11% | 0.29% | 0.02% | 0.14% | 0.18% | -0.02% | |

| NZD | 0.00% | -0.07% | 0.11% | -0.10% | -0.07% | -0.18% | -0.18% | |

| CHF | 0.22% | 0.10% | 0.26% | 0.03% | 0.14% | 0.02% | 0.18% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Dólar Canadiense de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el Dólar Estadounidense, el cambio porcentual mostrado en el cuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar Canadiense se estabiliza en la mitad del rango mientras el impulso se modera

El Dólar Canadiense (CAD) se está estabilizando en el medio el jueves, cotizando dentro de una décima de un por ciento frente a la mayoría de sus principales pares de divisas. El rendimiento también es mixto, con el CAD en verde frente a poco más de la mitad de sus contrapartes en un mercado de baja liquidez.

El USD/CAD está experimentando turbulencias en el gráfico el jueves, probando la zona de 1.3700 en una acción moderada. El par se mantiene en la parte alta de una zona de demanda entre 1.3630 y 1.3590, pero el impulso alcista sigue siendo limitado, manteniendo los niveles más allá de 1.3700 fuera de alcance.

Las velas japonesas diarias continúan manteniéndose dentro del rango de la EMA de 50 días en 1.3650. El impulso direccional ha disminuido desde que el USD/CAD se alejó de las ofertas máximas de 2024 en 1.3846, pero los técnicos a largo plazo aún favorecen a los alcistas ya que la EMA de 200 días sube a 1.3560 para poner un suelo de precios debajo de cualquier declive bajista.

Gráfico horario USD/CAD

Gráfico diario USD/CAD

El Dólar canadiense

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El precio del Dólar estadounidense frente al Peso colombiano sube por cuarta jornada consecutiva, elevándose hoy desde un mínimo intradía en 3.931,76 hasta un máximo de seis semanas en 3.945,76.

El USD/COP cotiza en estos instantes alrededor de 3.939,88, ganando un 0.20% diario.

El Peso colombiano retrocede a mínimos de un mes y medio

- El USD/COP ha subido a su nivel más alto desde el pasado 29 de abril, cuando alcanzó un máximo diario en 3.965,24.

- El Dólar estadounidense ha rebotado con los datos mixtos de EE.UU., ya que las peticiones semanales de subsidio por desempleo subieron más de lo esperado mientras la balanza comercial se amplió menos de lo previsto.

- La próxima semana se conocerán los datos de inflación de Colombia del mes de mayo, que se espera se modere a nivel anual al 7.14% desde el 7.16% de abril. También se publicarán las ventas minoristas y la producción industrial de abril.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Oro cotiza al alza ya que las apuestas de que la Fed recortará las tasas en septiembre siguen siendo elevadas a pesar de los sólidos datos del sector servicios de EE.UU.

- El BoC y el BCE han recortado las tasas de interés en los últimos días y el SNB podría hacerlo más tarde en junio, lo que es positivo para el Oro sin rendimiento.

- El Oro rompe su rango al alza, enturbiando el panorama técnico a corto plazo.

El Oro (XAU/USD) está cotizando al alza alrededor de un 0.2% en los 2.360$ el jueves, justo después de que el Banco Central Europeo (BCE) decidiera recortar las tasas de interés en un 0.25% en su reunión de política de junio. La decisión de bajar las tasas de interés es positiva para el Oro, ya que reduce ampliamente el coste de oportunidad de mantener el activo sin rendimiento.

El Oro también se ve respaldado por las expectativas elevadas de que la Reserva Federal (Fed) recortará las tasas de interés tan pronto como en septiembre, a pesar de la publicación de datos del PMI de servicios del Instituto de Gestión de Suministros (ISM) de EE.UU. más altos de lo esperado el miércoles.

El Oro sube mientras los mercados anticipan tasas de interés más bajas

El Oro sube el jueves mientras los inversores continúan apostando a que la Fed recortará las tasas de interés, con probabilidades del 69% de que la tasa sea más baja que el nivel actual en septiembre, según la herramienta CME FedWatch, que basa sus estimaciones en los datos de precios de los futuros de los Fondos Federales de EE.UU. a 30 días. La anticipación de tasas de interés más bajas es positiva para el Oro ya que reduce el costo de oportunidad de mantener el activo que no ofrece rendimientos.

A nivel mundial, las expectativas de tasas de interés están cayendo. El miércoles, el Banco de Canadá (BoC) recortó su tasa de interés a un día al 4.75% desde el 5.00% y el jueves el Banco Central Europeo (BCE) hizo lo mismo, recortando su tasa de refinanciación principal en un 0.25% al 4.25%. Tras la publicación de datos de inflación más bajos en Suiza, también está aumentando la especulación de que el Banco Nacional Suizo (SNB) recortará su tasa clave cuando tome su decisión el 20 de junio.

Datos del sector de servicios terminan mala racha, Nóminas no Agrícolas en la mira

Las perspectivas para la economía de EE.UU. mejoraron el miércoles después de una combinación de datos del PMI de servicios del ISM para mayo más altos de lo esperado y optimismo en el sector tecnológico. El movimiento llevó a un rebote en el Dólar estadounidense (USD).

Los datos de empleo de EE.UU. del viernes son esperados con gran interés y podrían impactar el precio del Oro. Se espera que el informe de Nóminas no Agrícolas (NFP) de EE.UU. muestre un aumento de 185.000 en mayo, sin embargo, los datos negativos de ofertas de empleo JOLTS y un cambio de empleo ADP más bajo de lo esperado esta semana han reducido el optimismo de los inversores respecto al informe de la Oficina de Estadísticas Laborales de EE.UU.

Si las NFP también muestran debilidad, probablemente pesaría sobre el USD y aumentaría aún más las apuestas de que la Fed recortará las tasas de interés pronto, proporcionando un viento de cola al precio del Oro.

Análisis Técnico: El Oro rompe el rango, poniendo en duda la tendencia bajista

El precio del Oro ha roto el mini-rango que se extiende entre 2.315$ y 2.358$. La ruptura al alza pone en duda la tendencia bajista a corto plazo y podría marcar una reversión.

La ruptura del XAU/USD por encima del rango alto genera un objetivo en 2.385$, la extrapolación de Fibonacci del 0.618% de la altura del rango desde el punto de ruptura al alza. Un movimiento por encima de 2.375$ aumentaría la confirmación de que se alcanzará el objetivo.

Gráfico de 4 horas del XAU/USD

La ruptura por debajo de la línea de tendencia en mayo generó objetivos a la baja. Estos ahora se ponen en duda por la ruptura al alza, sin embargo, un movimiento de regreso dentro del rango y luego una ruptura por debajo del mínimo del rango de 2.315$ los reactivaría.

La longitud del movimiento antes de una ruptura puede usarse como guía para el movimiento de seguimiento después de una ruptura, según el análisis técnico. El primer objetivo para el seguimiento está en 2.303$ – la extrapolación de Fibonacci del 0.618 de "a". Un movimiento más fuerte a la baja podría incluso ver al Oro alcanzar el soporte en 2.279$.

Las tendencias a mediano y largo plazo del metal precioso siguen siendo alcistas, y el riesgo de una recuperación sigue siendo alto.

- El USD/CLP retoma la tendencia alcista de corto plazo y apunta romper la resistencia clave de 920.00.

- Los precios del cobre se han recuperado, anticipando un aumento en la demanda del metal tras el recorte de tipos del Banco Central Europeo (ECB).

El USD/CLP inició la sesión europea registrando un mínimo en 907.50, rebotando hasta alcanzar un máximo del día en 915.08. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno está cotizando en 910.50, ganando 0.30% en el día.

El precio del cobre se recupera anticipando un incremento en la demanda tras el recorte de tipos por el Banco Central Europeo

El Banco Central Europeo ha recortado su tasa de interés en 25 puntos básicos para ubicarla en 4.25% desde el 4.50% anterior. Los precios del cobre se han recuperado con la expectativa de que este recorte aumente la demanda y ayude al crecimiento de la región.

Niveles técnicos en el USD/CLP

El USD/CLP ha formado una serie de mínimos más altos y se alista a romper a la alza la consolidación que va desde el mínimo del 20 de mayo en 881.85 hasta el máximo del 3 de junio en 920.05. El soporte más cercano se encuentra en 896.23, mínimo de la sesión del 28 de mayo. El siguiente soporte clave lo observamos en 881.85, mínimo alcanzado el 20 de mayo. La resistencia a considerar en el corto plazo está en 920.05, máximo del 3 de junio que comprende la parte superior de la consolidación.

Gráfico diario del Peso Chileno

- La Libra esterlina se mantiene bien establecida por encima de 1.2750 frente al Dólar estadounidense, el foco está en los datos del NFP de EE.UU.

- Los inversores prevén que el BoE realizará dos recortes de tasas de interés este año.

- El índice del Dólar estadounidense mantiene el soporte de 104.00 a pesar de que los operadores aumentan las apuestas por recortes de tasas de la Fed.

La Libra esterlina (GBP) cotiza cerca de un máximo de dos meses, modestamente por debajo de la cifra redonda de 1.2800 frente al Dólar estadounidense (USD) en la sesión americana del jueves. El par GBP/USD mantiene su fortaleza mientras el Dólar estadounidense se debilita debido a la creciente especulación de que la Reserva Federal (Fed) comenzará a reducir las tasas de interés a partir de septiembre.

Según la herramienta CME FedWatch, los datos de precios de los futuros de los fondos de la Fed a 30 días sugieren una probabilidad de aproximadamente el 68% de que las tasas de interés disminuyan desde sus niveles actuales en septiembre, superior al 50% registrado hace una semana. Los inversores también están valorando dos recortes de tasas por parte de la Fed este año.

La especulación del mercado sobre recortes de tasas de la Fed se ha fortalecido después de que los datos recientes señalaran una desaceleración en la economía de Estados Unidos (EE.UU.) a través de una menor demanda laboral y datos débiles de fábricas. Esta semana, los datos de ofertas de empleo JOLTS de EE.UU. fueron inferiores a lo esperado para abril y el cambio de empleo ADP no logró superar las estimaciones en mayo. Además, el informe del PMI manufacturero de EE.UU. para mayo mostró que la actividad fabril se contrajo por segundo mes consecutivo y la demanda futura es vulnerable. Esta serie de datos económicos débiles parece haber compensado el optimista PMI de servicios del ISM publicado el miércoles, que indicó que el sector servicios de EE.UU. volvió a la expansión en mayo.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, retrocede al soporte crucial de 104.00 debido a datos de solicitudes semanales de desempleo más altos de lo esperado para la semana que finalizó el 31 de mayo. El Departamento de Trabajo de EE.UU. informó que el número de personas que solicitaron beneficios por desempleo por primera vez fue de 229.000, superior a las estimaciones de 220.000 y al dato anterior de 221.000, revisado al alza desde 219.000.

Resumen diario de los mercados: La Libra mantiene ganancias mientras el Dólar estadounidense permanece débil

- La Libra esterlina cotiza ampliamente estable cerca de 1.2800 frente al Dólar estadounidense a medida que el ciclo global de recortes de tasas se acelera después de que el Banco de Canadá (BoC) anunciara el miércoles un recorte de tasas de interés, convirtiéndose en el primer banco central del G7 en hacerlo en el ciclo actual. El BoC redujo las tasas de interés en 25 puntos básicos (pbs) como se esperaba. Además, se anticipa ampliamente que el Banco Central Europeo (BCE) reducirá su tasa de facilidad de depósito en 25 pbs en la sesión europea tardía del jueves. Se espera que el Banco de Inglaterra (BoE) y la Fed sigan su ejemplo más adelante este año.

- Se espera que la Fed comience a reducir sus tasas de interés clave a partir de la reunión de septiembre. Sin embargo, las expectativas podrían cambiar significativamente una vez que se publique el informe de Nóminas no Agrícolas (NFP) de EE.UU. para mayo el viernes.

- Se estima que el NFP de EE.UU. informe que la contratación se mantuvo robusta en mayo, con los empleadores añadiendo 185.000 nóminas, superior a la cifra anterior de 175.000. Se espera que la tasa de desempleo se mantenga estable en 3.9%.

- Los inversores también se centrarán en los datos de ganancias por hora promedio, que miden el crecimiento salarial y han sido una barrera importante para el progreso en el proceso de desinflación. Se prevé que las ganancias por hora promedio anual hayan crecido de manera constante en un 3.9%, mientras que en términos mensuales se espera que los salarios hayan crecido un 0.3%, superior a la lectura anterior de 0.2%. Unas nóminas y un crecimiento salarial superiores a lo esperado obligarían a los traders a retrasar las expectativas de recortes de tasas de la Fed, mientras que unos números débiles harán lo contrario.

- Al otro lado del Atlántico, el calendario económico del Reino Unido no tiene mucho que ofrecer esta semana. Pero la próxima semana, los inversores analizarán los datos de empleo para el período de febrero-abril y los datos mensuales del Producto Interno Bruto (PIB) para abril. Estos datos económicos impactarán significativamente en las expectativas del mercado sobre los recortes de tasas del Banco de Inglaterra (BoE). Actualmente, los inversores esperan que el BoE realice dos recortes de tasas este año e inicie el ciclo de flexibilización de políticas a partir de la reunión de agosto.

Análisis Técnico: La Libra esterlina se mantiene cerca de un máximo de dos meses por debajo de 1.2800

La Libra esterlina cotiza de ida y vuelta alrededor de 1.2800 frente al Dólar estadounidense. El par GBP/USD lucha por estabilizarse por encima de 1.2800 antes de los datos del NFP de EE.UU. el viernes. La perspectiva a corto plazo del Cable sigue siendo firme ya que cotiza por encima de 1.2770, el soporte del 78.6% de retroceso de Fibonacci (trazado desde el máximo del 8 de marzo de 1.2900 hasta el mínimo del 22 de abril en 1.2300).

Se espera que la Libra permanezca en la trayectoria alcista ya que las medias móviles exponenciales (EMAs) de 20 y 50 días en 1.2710 y 1.2650, respectivamente, están inclinadas al alza, lo que indica una fuerte tendencia alcista.

El RSI de 14 períodos se ha desplazado al rango de 60.00-80.00, lo que sugiere que el impulso se ha inclinado hacia el alza.

Indicador económico

Peticiones semanales de subsidio por desempleo

Las peticiones semanales de subsidio por desempleo son publicadas por el US Department of Labor y es una medida del número de personas que han pedido su primera solicitud de seguro por desempleo. En otras palabras, provee una medida de la fortaleza en el mercado de trabajo. Un número superior al anticipado indica debilidad en el mercado laboral, que influye en la fortaleza y dirección de la actividad económica estadounidense. De esta manera, una lectura inferior a la esperada es alcista para el dólar.

¿Por qué es importante para los operadores?

Todos los jueves, el Departamento de Trabajo de EE.UU. publica el número de solicitudes iniciales de beneficios de desempleo de la semana anterior en EE.UU. Dado que esta lectura podría ser muy volátil, los inversores pueden prestar más atención al promedio de cuatro semanas. Una tendencia bajista se considera una señal de una mejora del mercado laboral y podría tener un impacto positivo en el desempeño del USD frente a sus rivales y viceversa.

Las peticiones semanales de subsidio por desempleo de Estados Unidos han subido en 8.000 en la semana del 31 de mayo, elevándose a 229.000 desde las 221.000 previas (cifra revisada al alza desde 219.000), según ha informado el Departamento de Trabajo. La cifra empeora las previsiones de 220.000 y alcanza su nivel más alto en cuatro semanas.

La media de cuatro semanas se ha reducido levemente a 222.250 desde las 223.000 peticiones previas.

Las peticiones de desempleo continuadas han subido a 1.792.000 en la semana del 24 de mayo frente a las 1.790.000 previas y previstas. Este es su nivel más alto en siete semanas.

Dólar reacción

El Índice del Dólar (DXY) ha caído con la publicación, retrocediendo a 104.09 desde 104.37. Al momento de escribir, el billete verde se mueve sobre 104.19, perdiendo un 0.13% en el día.

Los precios de la Plata (XAG/USD) subieron el jueves, según datos de FXStreet. La plata se cotiza a 30.29 $ por onza troy, un 0.96% más que los 30.00 $ que costaba el miércoles.

Los precios de la Plata han aumentado un 18.92% desde el comienzo del año.

| Unidad de medida | Precio de hoy |

|---|---|

| Precio de la Plata por onza troy | 30.29 $ |

| Precio de la Plata por gramo | 0.97 $ |

El ratio Oro/Plata, que muestra el número de onzas troy de Plata necesarias para igualar el valor de una onza troy de oro, se situó en 77.92 el jueves, por debajo de los 78.51 del miércoles.

Los inversores podrían usar este ratio para determinar la valoración relativa del oro y la plata. Algunos pueden considerar un ratio alto como un indicador de que la plata está infravalorada – o el oro sobrevalorado – y podrían comprar plata o vender oro en consecuencia. Por el contrario, un ratio bajo podría sugerir que el oro está infravalorado en relación con la plata.

Esto es lo que necesitas saber para operar hoy jueves 6 de junio:

Tras la agitación del miércoles en los mercados de divisas, los inversores se preparan para eventos clave que podrían aumentar la volatilidad. El Banco Central Europeo (BCE) anunciará decisiones de política monetaria el jueves y el calendario económico de EE.UU. incluirá las solicitudes iniciales de subsidio por desempleo semanales y los datos de costes laborales unitarios del primer trimestre, antes del informe de empleo de mayo del viernes.

Los datos optimistas del PMI de Servicios del ISM para mayo, que se situaron en 53.8, superando la expectativa del mercado de 50.8, ayudaron al Dólar estadounidense (USD) a superar a sus rivales en la sesión americana. Sin embargo, con los principales índices de Wall Street ganando impulso alcista, la moneda luchó por mantener su fortaleza. A primera hora del jueves, el Índice del Dólar se mantiene estable por encima de 104.00 y el rendimiento de los bonos del Tesoro estadounidense a 10 años se aferra a modestas ganancias de recuperación cerca del 4.3%. Mientras tanto, los futuros de los índices bursátiles estadounidenses se negocian prácticamente sin cambios en el día.

PRECIO del Dólar estadounidense esta semana

La siguiente tabla muestra el cambio porcentual del Dólar Estadounidense (USD) frente a las principales monedas listadas esta semana. El Dólar Estadounidense fue la divisa más débil frente al Franco Suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.30% | -0.40% | -0.76% | 0.34% | -0.09% | -0.91% | -1.27% | |

| EUR | 0.30% | -0.08% | -0.46% | 0.64% | 0.08% | -0.62% | -0.99% | |

| GBP | 0.40% | 0.08% | -0.32% | 0.71% | 0.24% | -0.59% | -0.93% | |

| JPY | 0.76% | 0.46% | 0.32% | 1.06% | 0.72% | -0.02% | -0.38% | |

| CAD | -0.34% | -0.64% | -0.71% | -1.06% | -0.45% | -1.24% | -1.63% | |

| AUD | 0.09% | -0.08% | -0.24% | -0.72% | 0.45% | -0.71% | -1.12% | |

| NZD | 0.91% | 0.62% | 0.59% | 0.02% | 1.24% | 0.71% | -0.43% | |

| CHF | 1.27% | 0.99% | 0.93% | 0.38% | 1.63% | 1.12% | 0.43% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna de la izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Dólar Estadounidense de la columna de la izquierda y te desplazas a lo largo de la línea horizontal hasta el Yen Japonés, el cambio porcentual que se muestra en el cuadro representará USD (base)/JPY (cotización).

Se prevé que el BCE reduzca las tasas clave en 25 puntos básicos tras la reunión de política monetaria de junio. Tras la publicación del comunicado de política, la presidenta del BCE, Christine Lagarde, hablará sobre las perspectivas de política y responderá a preguntas de la prensa. Antes del evento del BCE, Eurostat publicará los datos de ventas minoristas de abril. Más temprano en el día, Destatis de Alemania informó que los pedidos de fábrica disminuyeron un 0.2% en términos mensuales en abril, tras la contracción del 0.8% registrada en marzo. Antes del evento clave del BCE, el EUR/USD fluctúa en un canal estrecho por encima de 1.0850.

El GBP/USD registró pequeñas ganancias el miércoles y continuó subiendo hacia 1.2800 durante las horas de negociación asiáticas del jueves.

Tras una caída de dos días, el USD/JPY subió casi un 0.8% el miércoles. En la mañana europea, el par se mantiene en una fase de consolidación alrededor de 156.00. El gobernador del Banco de Japón (BoJ), Kazuo Ueda, dijo el jueves que las expectativas de inflación están aumentando gradualmente pero aún no alcanzan el 2%, añadiendo que el banco central japonés actuará con cautela en las tasas de interés para evitar grandes errores.

Los datos de Australia mostraron el jueves que las exportaciones disminuyeron un 2.5% en términos mensuales en mayo, mientras que las importaciones disminuyeron un 7.2%. Después de subir hacia 0.6700 en la sesión asiática, el AUD/USD perdió su impulso alcista y retrocedió por debajo de 0.6660 en la mañana europea.

El Oro se benefició de la caída de los rendimientos de los bonos del Tesoro de EE.UU. y ganó más del 1% el miércoles. El XAU/USD continuó subiendo a primera hora del jueves y se negocia en su nivel más alto en dos semanas cerca de 2.370 $.

Indicador Económico

Declaración de Política Monetaria del BCE

En cada una de las ocho reuniones del consejo de gobierno del Banco Central Europeo (BCE), el BCE publica una breve declaración explicando su decisión de política monetaria, a la luz de su objetivo de cumplir con su meta de inflación. La declaración puede influir en la volatilidad del Euro (EUR) y determinar una tendencia positiva o negativa a corto plazo. Una visión agresiva se considera alcista para el EUR, mientras que una visión moderada se considera bajista.

Leer más.Última publicación: Jue 11 Abr, 2024 12:15

Frecuencia: Irregular

Actual: -

Consenso: -

Anterior: -

Fuente: Banco Central Europeo

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.