- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El AUD registró leves ganancias el miércoles frente al USD.

- Los mercados aún están descifrando la postura cautelosa de Jerome Powell, lo que limita la tracción del USD.

- La postura de línea dura del RBA proporciona un soporte estable para el Dólar australiano.

El Dólar australiano (AUD) continuó su tendencia positiva frente al USD el miércoles, subiendo levemente cerca de 0.6750. A pesar de no haber eventos significativos en el horizonte para la escena financiera australiana esta semana, el par aún mantiene su fortaleza, con el AUD continuando sus recientes ganancias. En el lado estadounidense, los mercados esperan pistas sobre los planes de la Reserva Federal (Fed).

El Banco de la Reserva de Australia (RBA) está preparado para ser uno de los últimos bancos centrales de las naciones del G10 en iniciar recortes de tasas, un factor que impulsa al AUD.

Actualización diaria de los motores del mercado: El AUD se mantiene firme tras las palabras de Powell

- Jerome Powell enfatizó el miércoles la necesidad de prestar mayor atención al mercado laboral, citando que se ha deteriorado significativamente.

- Además, expresó un grado de confianza respecto al movimiento a la baja de la inflación.

- Dijo que lograr la estabilidad de precios sin perjudicar el empleo es posible, pero no proporcionó una cifra específica de inflación o desempleo como referencia para decidir sobre recortes de tasas.

- Las cifras del IPC de EE.UU., que se publicarán el jueves, serán cruciales. Se proyecta que el titular disminuya ligeramente a 3.1% anual, mientras que se anticipa que el subyacente se mantenga estable en 3.4% anual.

- En el lado del RBA, los mercados apuestan por casi un 50% de probabilidad de una subida en septiembre o noviembre. En el lado de la Fed, los inversores confían en un 80% de probabilidad de un recorte en septiembre.

Análisis técnico: Las ganancias del AUD/USD continúan, se espera consolidación

El AUD/USD continúa en una trayectoria ascendente, lo que resulta en ganancias para el par el miércoles. La perspectiva sigue siendo positiva con indicadores como el RSI y MACD manteniéndose fuertes en territorio positivo profundo.

Tras el rendimiento del par alcanzando su nivel más alto desde enero, la tendencia sugiere una perspectiva optimista. Sin embargo, los operadores parecen estar atentos a consolidar estas ganancias, lo que está limitando el alza.

Los niveles de soporte a monitorear son 0.6670, 0.6650 y 0.6630 en caso de una corrección.

El RBA

El Banco de la Reserva de Australia (RBA) fija los tipos de interés y gestiona la política monetaria de Australia. Las decisiones las toma un Consejo de Gobernadores en 11 reuniones al año y en las reuniones de emergencia ad hoc que sean necesarias. El principal mandato del RBA es mantener la estabilidad de precios, lo que significa una tasa de inflación del 2%-3%, pero también "...contribuir a la estabilidad de la moneda, el pleno empleo y la prosperidad económica y el bienestar del pueblo australiano". Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos fortalecerán el Dólar australiano (AUD) y viceversa. Otras herramientas del RBA son la relajación cuantitativa y el endurecimiento de la política monetaria.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para las divisas, ya que reduce el valor del dinero en general, lo cierto es que en los tiempos modernos ha ocurrido lo contrario con la relajación de los controles de capital transfronterizos. Una inflación moderadamente alta tiende ahora a llevar a los bancos centrales a subir sus tipos de interés, lo que a su vez tiene el efecto de atraer más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Australia es el Dólar australiano.

Los datos macroeconómicos calibran la salud de una economía y pueden repercutir en el valor de su moneda. Los inversores prefieren invertir su capital en economías seguras y en crecimiento que en economías precarias y en contracción. Una mayor afluencia de capital aumenta la demanda agregada y el valor de la moneda nacional. Los indicadores clásicos, como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en el AUD. Una economía fuerte puede animar al Banco de la Reserva de Australia a subir los tipos de interés, apoyando también al AUD.

El Quantitative Easing (QE) es una herramienta utilizada en situaciones extremas en las que bajar los tipos de interés no basta para restablecer el flujo de crédito en la economía. El QE es el proceso por el cual el Banco de la Reserva de Australia (RBA) imprime Dólares australianos (AUD) con el fin de comprar activos -normalmente bonos del Estado o de empresas- a instituciones financieras, proporcionándoles así la liquidez que tanto necesitan. La QE suele traducirse en un AUD más débil.

El endurecimiento cuantitativo (QT) es el reverso de la QE. Se lleva a cabo después de la QE, cuando la recuperación económica está en marcha y la inflación empieza a aumentar. Mientras que en el QE el Banco de la Reserva de Australia (RBA) compra bonos del Estado y de empresas a las instituciones financieras para proporcionarles liquidez, en el QT el RBA deja de comprar más activos y deja de reinvertir el principal que vence de los bonos que ya posee. Sería positivo (o alcista) para el Dólar australiano.

- El Oro se dispara ante las crecientes expectativas de recortes de tasas de la Fed en septiembre.

- El rendimiento del bono del Tesoro estadounidense a 10 años cae al 4.288%, mientras que el Índice del Dólar cae por debajo de 105.00.

- Las entradas en ETFs de Oro apoyan al metal, con la mirada puesta en los datos de inflación de junio de EE.UU. y los indicadores económicos.

El precio del Oro se disparó el miércoles por segundo día consecutivo en medio de la creciente especulación de que la Reserva Federal (Fed) podría comenzar a reducir las tasas de interés en la reunión de septiembre. En consecuencia, los rendimientos de los bonos del Tesoro de EE.UU. y el Dólar cayeron, un viento favorable para el metal dorado. El XAU/USD cotiza a 2.372$, subiendo más del 0.30%.

La caída de los rendimientos de los bonos del Tesoro de EE.UU. y un Dólar estadounidense débil impulsaron el metal sin rendimiento. El rendimiento de los bonos del Tesoro a 10 años de EE.UU. cayó un punto y medio básico (pb) al 4.288%, mientras que el Índice del Dólar estadounidense (DXY) se situó por debajo de 105.00, perdiendo un 0.06%.

En su comparecencia ante la Cámara de Representantes de EE.UU., el presidente de la Fed, Jerome Powell, repitió la mayoría de sus comentarios revelados en un comité del Senado de EE.UU. el martes. Reconoció el progreso en la inflación, pero Powell afirmó que la junta no está segura de que la reducción de tasas ayudará a que los precios alcancen el objetivo del 2%.

A pesar de los retrocesos en curso, el Oro sigue respaldado por un segundo mes consecutivo de entradas en fondos cotizados en bolsa (EFTs) de Oro en junio, impulsadas por adiciones a las participaciones de fondos listados en Europa y Asia.

Con el testimonio semestral del presidente de la Fed, Powell, en el retrovisor, los inversores esperan la publicación de las cifras de inflación de junio de EE.UU. el jueves. Eso, las Solicitudes Iniciales de Subsidio por Desempleo y los datos del Sentimiento del Consumidor de la Universidad de Michigan determinarán la dirección del Oro.

Resumen diario de los mercados: El precio del Oro se dispara ante las esperanzas de recorte de tasas de la Fed

- Se espera que el IPC de EE.UU. disminuya del 3,3% al 3.1% anual en junio, mientras que se proyecta que la inflación subyacente se mantenga estable en el 3,4% interanual.

- Según el consenso, se espera que las Solicitudes Iniciales de subsidio por desempleo para la semana que finaliza el 6 de julio aumenten de 238.000 a 240.000.

- Se prevé que el sentimiento del consumidor de julio mejore a 68.5, frente a 68.2 en junio, según el consenso.

- Los precios del lingote retrocedieron algo debido a la decisión del Banco Popular de China (PBoC) de detener las compras de Oro en junio, como lo hizo en mayo. China tenía 72.80 millones de onzas troy del metal precioso a finales de junio.

- Según datos de la herramienta CME FedWatch, los inversores están valorando un 71% de probabilidades de un recorte de tasas de la Fed en septiembre, frente al 70% del martes.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 39 puntos básicos (pb) hacia finales del año.

Análisis técnico: El precio del Oro se consolida alrededor de 2.370$

A pesar de formar un patrón de vela japonesa bajista Harami después de romper la línea de cuello del patrón hombro-cabeza-hombro, el Oro ha reanudado su tendencia alcista en curso, aunque sigue sin alcanzar los máximos semanales establecidos el lunes en 2.391$ por onza troy.

El impulso cambió a favor de los compradores, como lo muestra el RSI, que se mantiene alcista por encima de la línea neutral de 50 y apunta hacia arriba.

Por lo tanto, el camino de menor resistencia es al alza. La primera resistencia del XAU/USD sería el máximo del 5 de julio en 2.392$, seguido por la cifra de 2.400$. Se prevé una mayor subida, con la próxima resistencia en el máximo anual de 2.450$, antes de 2.500$.

Por el contrario, si el XAU/USD cae por debajo de 2.350$, el metal dorado podría descender al nivel de 2.300$. Si este soporte falla, la próxima zona de demanda sería el mínimo del 3 de mayo de 2.277$, seguido del máximo del 21 de marzo de 2.222$.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Una sesión vacilante vio al Dólar extender su consolidación semanal en medio de un rendimiento errático en el complejo de riesgo, mientras los inversores evaluaban otro testimonio ante el Congreso del presidente Powell antes de la publicación de los datos del IPC de EE.UU.

Esto es lo que necesitas saber el jueves 11 de julio:

El índice del Dólar estadounidense (DXY) mantuvo el tono vacilante justo por encima del obstáculo de 105.00 en medio de rendimientos de EE.UU. apagados. La publicación de la tasa de inflación de EE.UU. será el centro de atención el 11 de julio, seguida por las solicitudes iniciales de subsidio por desempleo semanales y los discursos de Cook y Bostic de la Fed.

El EUR/USD mejoró marginalmente y dejó atrás una primera mitad de la semana negativa, revisitando la región de 1.0830 el miércoles. Se espera la tasa de inflación final en Alemania el 11 de julio.

El GBP/USD mantuvo su sesgo alcista más allá del nivel de 1.2800 gracias a los comentarios de línea dura de los funcionarios del BoE y a una leve presión de venta en el Dólar. Una agenda ocupada en el Reino Unido el 11 de julio incluye lecturas del PIB, producción en construcción, balanza comercial, producción industrial, producción manufacturera y el rastreador mensual del PIB del NIESR.

El USD/JPY extendió aún más su recuperación semanal, abriendo la puerta a una prueba inminente del máximo de 2024 cerca de 162. Las cifras semanales de inversión en bonos extranjeros y los pedidos de maquinaria estarán en el centro de atención en Japón el 11 de julio.

El AUD/USD mostró cierta falta de confianza para avanzar más, moviéndose en una fase de consolidación siempre por encima de 0.6700. Las expectativas de inflación del consumidor rastreadas por el Instituto de Melbourne se publicarán el 11 de julio.

Los precios del WTI dejaron de lado tres sesiones consecutivas de pérdidas y escenificaron una leve recuperación por encima del nivel de 82.00$ por barril.

Los precios del oro se sumaron a las ganancias del martes y coquetearon con el nivel de 2.390$ por onza troy gracias a la falta de dirección en el Dólar estadounidense y los rendimientos apagados. Los precios de la plata navegaron en un rango ajustado cerca de la región de 31.00$ por onza.

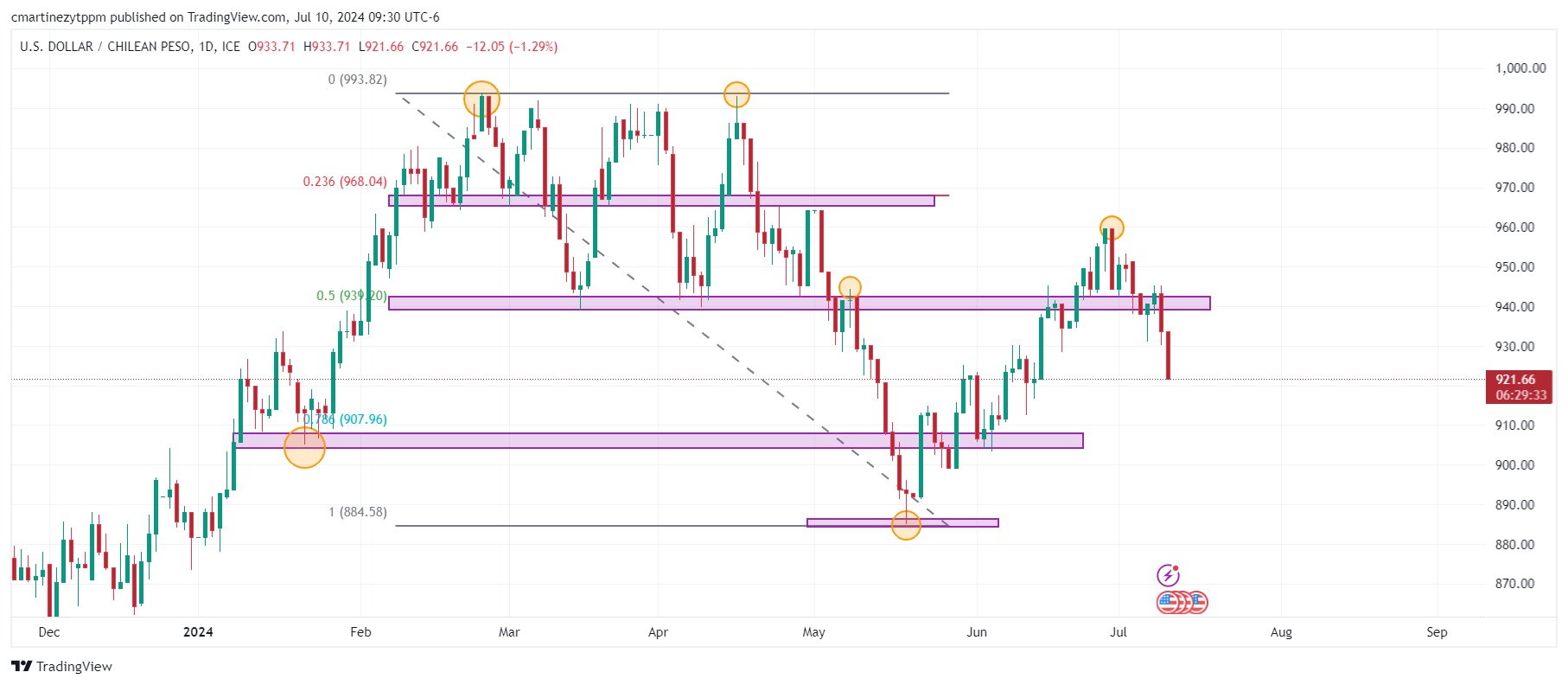

- El USD/CLP cae a mínimos de cuatro semanas, perdiendo el día de hoy un 1.11%.

- Jerome Powell, presidente de la Fed, respondió a cuestionamientos ante la Cámara de Representantes.

- Los precios del cobre rebotan y presentan una ganancia de un 1.08% en el día.

El USD/CLP inició la sesión europea marcando un máximo de la sesión en 933.71, encontrando vendedores que llevaron el par a un mínimo del día en 921.66. Actualmente, el precio del Dólar estadounidense frente al Peso chileno opera en 923.36, perdiendo un 1.11%, diario.

El Peso chileno alcanza máximos de un mes favorecido por el debilitamiento del Dólar

La apreciación de las monedas de países emergentes frente al Dólar ha sido capitalizada por el Peso chileno, el cual registra una ganancia semanal del 1.94%, apreciándose por tercer semana consecutiva y llegando a máximos de cuatro semanas.

Jerome Powell, presidente de la Reserva Federal, respondió a varios cuestionamientos mencionando ante la Cámara de Representantes, reconociendo la política monetaria actual como restrictiva y mostrando interés en la adaptación de las pruebas de estrés con el tiempo, acertando en la propuesta de capital bancario.

El cobre ha reaccionado al alza tras superar el nivel clave de 4.50 $, cotizando actualmente en 4.61 $, ganando un 1.01% en el día.

Niveles técnicos en el USD/CLP

Observamos un primer soporte en el USD/CLP en 905.50, dado por el retroceso al 78.6% de Fibonacci. El siguiente soporte se encuentra en 884.96, mínimo del 20 de mayo. La resistencia más cercana está en 960.00, máximo del 27 de junio.

Gráfico diario del Peso chileno

- El USD/MXN desciende a mínimos de cinco semanas en 17.76.

- El Dólar estadounidense mantiene el tono cauto a la espera de la declaración de Jerome Powell y otros miembros de la Fed

- El foco está ahora en los datos de inflación de EE.UU. que se publican el jueves.

El USD/MXN lleva siete días seguidos tocando mínimos progresivamente más bajos. El par ha descendido hoy de un techo diario en 17.92 a un suelo de cinco semanas en 17.76. Al momento de escribir, el par cotiza sobre 17.82, perdiendo un 0.49% en el día.

El Dólar estadounidense se muestra cauteloso a la espera de las declaraciones de la Fed

Jerome Powell, presidende de la Reserva Federal de EE.UU., comparece ante el Congreso estadounidense por segundo día consecutivo, tras apuntar ayer martes que aún se necesita una mayor confianza en la reducción de la inflación para comenzar a recortar tasas. Más tarde en el día se esperan declaraciones de Austan D.Goolsbee, presidente de la Fed de Chicago, y de las gobernadoras de la Junta de la Reserva Federal, Michelle Bowman Lisa Cook.

El Índice del Dólar (DXY) se ha movido hoy con cautela entre la zona de 105.16 y 105.01, esperando alguna pista en las declaraciones de la Fed sobre el dato de inflación que se conocerá mañana. Por el momento, la herramienta FedWatch de CME Group, mantiene en el 71.8% las posibilidades de un primer recorte de tasas de interés en la reunión de la Fed de septiembre.

Mañana jueves, Estados Unidos publicará sus cifras de inflación de junio, un dato que podría generar alta volatilidad en los pares de divisas del Dólar estadounidense. Se prevé que la inflación anual se ralentice al 3.1% anual en junio desde el 3.3% de mayo, aunque los comentarios de Powell de ayer podrían implicar que la moderación ha sido menor.

En México, hoy se han publicado los datos de ventas de vehículos pesados en junio. En total se vendieron 4.573 al por menor y 6.784 al por mayor, lo que implica un -2.4% y un +36.5% interanual, respectivamente.

USD/MXN Niveles de precio

El USD/MXN apunta una clara tendencia bajista en el gráfico de una hora. Una continuación del descenso encontrará soporte inicial en la media móvil de 100 en el gráfico diario, situada en 17.20. Por debajo espera la zona 17.00, nivel psicológico, y 16.91, mínimo del 3 de junio.

Al alza, la resistencia inicial espera en el área de 18.00 antes de toparse con una barrera importante alrededor de 18.50, donde está el techo de julio registrado el día 2.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dólar estadounidense está a flote, sin moverse realmente en ninguna dirección.

- Los operadores se deleitarán con no menos de cuatro oradores de la Fed el miércoles.

- El Índice del Dólar DXY ronda el nivel 105.00 y busca dirección.

El Dólar estadounidense (USD) está teniendo una apertura estable y muy suave para la sesión estadounidense de este miércoles después de una sesión de negociación europea muy aburrida. Como tal, eso no debería sorprender, ya que el testimonio semestral del presidente de la Reserva Federal de EE.UU. (Fed), Jerome Powell, ante el Congreso el martes no trajo ningún comentario especial ni nuevos ángulos que los mercados no hayan descontado ya. Podría haber sido una grabadora reproduciendo la última decisión de tasas de la Fed, con la conclusión siendo la misma: Powell quiere mantener las tasas estables por más tiempo, ya que teme comenzar a recortarlas demasiado pronto.

En el frente económico, no hay datos reales que destaquen, aunque serán los eventos secundarios los que atraerán toda la atención. Con una subasta de bonos a 10 años, es un momento ideal para ver cómo se comportará el plazo de referencia y cómo está el apetito por la deuda estadounidense en el mercado de bonos. Añadiendo a esto, no menos de tres miembros de la Fed, además del presidente de la Fed, Jerome Powell, quien se dirige nuevamente al Congreso este miércoles, y parece ser un día bastante impulsado por la Fed.

Motores del mercado: Bostezo

- A las 11:00 GMT, la Asociación de Banqueros Hipotecarios (MBA) ha publicado los datos semanales de Solicitudes de Hipotecas para la semana que finalizó el 5 de julio. La semana pasada, se observó una ligera disminución del 2,6%, con otra caída del 0.2% para esta semana.

- Los datos de inventarios mayoristas de mayo se publicarán a las 16:00 GMT. Se espera un 0.6% estable.

- A las 17:00 GMT, el Tesoro de EE.UU. asignará una Nota a 10 años en el mercado.

- Varios miembros de la Fed están programados para el miércoles:

- A las 14:00 GMT, el presidente de la Reserva Federal, Jerome Powell, testifica ante el Congreso, proporcionando una visión general de la economía y la política monetaria.

- La gobernadora de la Reserva Federal, Michelle Bowman, y el presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, darán los comentarios de apertura en el evento Fed Listens en Chicago, Estados Unidos, a las 18:30 GMT.

- La gobernadora de la Reserva Federal, Lisa Cook, pronunciará un discurso titulado ‘Inflación Global y Desafíos de la Política Monetaria’ en la Conferencia de Economistas de Australia 2024 en Adelaida, Australia, a las 22:30 GMT.

- Los mercados de renta variable están un poco mixtos, buscando dirección sin verdaderos valores atípicos en la sesión europea.

- La herramienta CME Fedwatch respalda ampliamente un recorte de tasas en septiembre a pesar de los comentarios recientes de los funcionarios de la Fed. Las probabilidades ahora se sitúan en un 70.0% para un recorte de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad del 26,7%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad del 3.3%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. cotiza en 4.28%, cerca de su mínimo semanal.

Análisis Técnico del Índice del Dólar DXY: Aburrimiento por delante

El Índice del Dólar estadounidense (DXY) nuevamente busca dirección sin movimientos sustanciales, incluso después de los comentarios del presidente de la Fed, Powell, el martes. La fatiga se está apoderando del Dólar, con los mercados buscando cualquier mensaje diferente que Powell pueda entregar. El mensaje continuo de que las tasas de interés deben permanecer estables, que son dependientes de los datos y que reducir los costos de endeudamiento demasiado pronto podría ser contraproducente, está comenzando a alejar a los inversores del Dólar.

Al alza, la media móvil simple (SMA) de 55 días en 105.16 sigue siendo la primera resistencia. Si ese nivel se recupera nuevamente, 105.53 y 105.89 son los siguientes niveles fundamentales cercanos. La línea de tendencia descendente roja en el gráfico a continuación en torno a 106.23 y el máximo de abril en 106.52 podrían entrar en juego si el Dólar se recupera sustancialmente.

A la baja, el riesgo de un movimiento en picado está aumentando, con solo el doble soporte en 104.80, que es la confluencia de la SMA de 100 días y la línea de tendencia ascendente verde desde diciembre de 2023, aún en su lugar. Si esa doble capa cede, la SMA de 200 días en 104.41 es el guardián que debería atrapar al DXY y evitar más caídas. Más abajo, la corrección podría dirigirse a 104.00 como una etapa inicial.

Índice del Dólar: Gráfico Diario

Los bancos centrales FAQs

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando los precios de determinados bienes y servicios fluctúan. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de silencio.

Jerome Powell, presidente de la Reserva Federal de EE.UU. (Fed), presentó el Informe Semestral de Política Monetaria y respondió a las preguntas ante el Comité Bancario del Senado en el primer día de su testimonio ante el Congreso.

Acerca de Jerome Powell (vía Federalreserve.gov)

"Jerome H. Powell asumió por primera vez el cargo de presidente de la Junta de Gobernadores del Sistema de la Reserva Federal el 5 de febrero de 2018, para un mandato de cuatro años. Fue reelegido para el cargo y prestó juramento para un segundo mandato de cuatro años el 23 de mayo de 2022. Powell también es presidente del Comité Federal de Mercado Abierto, el principal órgano de política monetaria del Sistema. El Sr. Powell ha sido miembro de la Junta de Gobernadores desde su toma de posesión el 25 de mayo de 2012, para cubrir un mandato no expirado. Fue reelegido miembro del Consejo y juró su cargo el 16 de junio de 2014, para un mandato que finaliza el 31 de enero de 2028."

El Dólar estadounidense cae por noveno día consecutivo frente al Peso colombiano, llevando al USD/COP a su precio más bajo desde el 13 de junio en 4.012,00. Antes de descender a este mínimo de cuatro semanas, el par ha probado un máximo diario en 4.048,47.

El USD/COP cotiza al momento de escribir sobre 4.016,26, perdiendo un 0.80% diario.

El aumento de la inflación en Colombia sigue dando alas al Peso colombiano

- El dato de inflación de Colombia publicado el pasado lunes sigue impulsando al Peso colombiano, ya que podría retrasar un nuevo recorte de la tasa de interés del país. El IPC subió al 7.18% anual en junio desde el 7.16% de mayo, su nivel más alto en tres meses. Además, el indicador empeoró la expectativa del mercado de caída al 7.13%.

- Jerome Powell, presidende de la Reserva Federal de EE.UU., comparecerá ante el Congreso estadounidense por segundo día consecutivo, tras apuntar ayer que aún se necesita una mayor confianza en la reducción de la inflación para comenzar a recortar tasas.

- Mañana jueves, Estados Unidos publicará sus cifras de inflación de junio, un dato que podría generar alta volatilidad en los pares de divisas del Dólar estadounidense.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Gas Natural se detiene y cotiza lateralizado en un rango ajustado.

- Los comerciantes están buscando buenas noticias de Freeport, donde la producción debería reabrirse.

- El Índice del Dólar estadounidense cotiza lateralizado por encima de 105.00 y busca dirección tras un aburrido discurso de Powell.

El precio del Gas Natural (XNG/USD) no puede extender el rebote que inició el lunes y cotiza estable en un rango ajustado el miércoles. La corrección de más de diez días finalmente se rompió después de que el Gas Natural alcanzara un nivel crucial en 2.29$ y ha estado flotando desde entonces. Los comerciantes están atentos a cualquier noticia de la planta de producción de Freeport en EE.UU. después de que la tormenta Beryl obligara a reducir la producción drásticamente al 20%, creando incertidumbre sobre las entregas de Gas para Europa y otras partes del mundo.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, también está teniendo algunos problemas. El presidente de la Reserva Federal (Fed) de EE.UU., Jerome Powell, no pudo ofrecer nada nuevo en su testimonio semestral ante el Congreso de EE.UU. Los comerciantes están aburridos de escuchar el mismo mensaje repetido de que es demasiado pronto para recortar las tasas de interés.

El Gas Natural se cotiza a 2,37 $ por MMBtu en el momento de escribir este artículo.

Noticias y motores del mercado del Gas Natural: Freeport clave para el suministro próximo

- Los comerciantes están buscando pistas sobre si la planta de Freeport en Texas puede reabrir completamente después de que tuvo que reducir la producción debido al paso de la tormenta Beryl en la región, según Reuters.

- La demanda de China podría seguir limitada a los precios actuales del Gas, con los comerciantes chinos solo interesados en comprar contratos por debajo de 2,00 $, según Bloomberg.

- Newsbase informa que el Departamento del Tesoro de EE.UU. ha extendido la autorización para exportar y reexportar Gas Licuado de Petróleo (GLP) a Venezuela hasta el 8 de julio de 2025.

Análisis Técnico del Gas Natural: Se necesitan catalizadores

El precio del Gas Natural ha rebotado justo desde el nivel de soporte que FXStreet mencionó en artículos anteriores en 2.29$ el lunes, con la media móvil simple (SMA) de 100 días junto a la línea de tendencia ascendente verde en el gráfico a continuación como soporte. El rebote, sin embargo, no se está desarrollando realmente ya que los precios del Gas están más bien lateralizados. Los mercados esperarán un catalizador para volver a probar ese soporte o enviar los precios del Gas más altos.

La SMA de 200 días es la primera fuerza a tener en cuenta al alza, cerca de 2.51$, seguida de cerca por la SMA de 55 días en 2.62$. Una vez por encima, el nivel crucial cerca de 3.08$ (máximo del 6 de marzo de 2023) sigue siendo una resistencia clave después de su ruptura falsa la semana pasada.

Por otro lado, el nivel de soporte, que podría significar algunas oportunidades de compra, es 2.29$, la SMA de 100 días que coincide con la línea de tendencia ascendente desde mediados de febrero. En caso de que ese nivel no se mantenga como soporte, busque el nivel crucial cerca de 2.13$, que ha actuado como límite y suelo en el pasado.

Gas Natural: Gráfico Diario

El Gas Natural

La dinámica de la oferta y la demanda es un factor clave que influye en los precios del Gas Natural, y a su vez está influida por el crecimiento económico mundial, la actividad industrial, el crecimiento de la población, los niveles de producción y las existencias. El clima influye en los precios del Gas Natural porque se utiliza más Gas durante los inviernos fríos y los veranos calurosos para calefacción y refrigeración. La competencia de otras fuentes de energía influye en los precios, ya que los consumidores pueden optar por fuentes más baratas. También influyen los acontecimientos geopolíticos, como la guerra de Ucrania. Las políticas gubernamentales relacionadas con la extracción, el transporte y las cuestiones medioambientales también influyen en los precios.

La principal publicación económica que influye en los precios del Gas Natural es el boletín semanal de inventarios de la Administración de Información Energética (EIA), una agencia gubernamental estadounidense que elabora datos sobre el mercado del gas en Estados Unidos. El boletín de Gas de la EIA suele salir el jueves a las 14:30 GMT, un día después de que la EIA publique su boletín semanal de Petróleo. Los datos económicos de los grandes consumidores de Gas Natural pueden influir en la oferta y la demanda, entre los que destacan China, Alemania y Japón. El gas natural se cotiza y comercia principalmente en dólares estadounidenses, por lo que las publicaciones económicas que afectan al dólar estadounidense también son factores.

El dólar estadounidense es la moneda de reserva mundial y la mayoría de las materias primas, incluido el Gas Natural, se cotizan y comercian en los mercados internacionales en dólares estadounidenses. Por ello, el valor del Dólar influye en el precio del Gas Natural, ya que si el Dólar se fortalece, se necesitan menos dólares para comprar el mismo volumen de gas (el precio cae), y viceversa si el dólar se fortalece.

Jerome Powell, presidente de la Reserva Federal de EE.UU. (Fed), presentó el Informe de Política Monetaria Semestral y respondió a preguntas ante el Comité Bancario del Senado en el primer día de su testimonio ante el Congreso.

Los precios de la Plata (XAG/USD) subieron el miércoles, según datos de FXStreet. La Plata se cotiza a 30,99 $ por onza troy, un 0,60% más que los 30,80 $ que costaba el martes.

Los precios de la Plata han aumentado un 30,23% desde el comienzo del año.

| Unidad de medida | Precio de la Plata hoy en USD |

|---|---|

| Onza troy | 30,99 |

| 1 gramo | 1,00 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 76,58 el miércoles, por debajo de 76,74 el martes.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio de la Plata se aprecia debido a las preocupaciones por la escalada del conflicto en Medio Oriente.

- Las fuerzas israelíes profundizaron sus operaciones ofensivas en el norte y centro de Gaza el miércoles.

- El presidente de la Fed, Powell, declaró que los datos del primer trimestre no respaldaron una mayor confianza en la trayectoria de la inflación.

El precio de la Plata (XAG/USD) gana terreno por segunda sesión consecutiva, cotizando alrededor de 31,00 $ por onza troy durante las horas europeas del martes. El alza de la Plata, considerada un refugio seguro, está impulsada por las preocupaciones sobre una posible escalada del conflicto en Medio Oriente. Las fuerzas israelíes continuaron su ofensiva en el norte y centro de Gaza el miércoles, tras un ataque aéreo en un campamento de tiendas, según Reuters.

El grupo militante Hamas informó que la renovada campaña israelí mató a más de 60 palestinos en toda la franja el martes. Esto podría descarrilar los esfuerzos para asegurar un alto el fuego en la guerra de Gaza, con conversaciones programadas para reanudarse en Doha el miércoles.

Los traders anticipan el segundo testimonio semestral del presidente de la Reserva Federal, Jerome Powell, y los discursos de Michelle Bowman y Austan Goolsbee de la Fed el miércoles. Además, la atención se centrará en los datos del Índice de Precios al Consumo (IPC) de EE.UU., que se publicarán el jueves. Se prevé que el IPC subyacente anual se mantenga estable en el 3,45% interanual en junio. Mientras tanto, se espera que el IPC subyacente mensual también se mantenga constante en el 0,2%.

El precio de los activos sin rendimiento como la Plata podría enfrentar desafíos, ya que el presidente de la Fed, Jerome Powell, reiteró la postura cautelosa de la Fed durante el testimonio ante el Congreso de EE.UU. el martes. Powell declaró: "Los datos del primer trimestre no respaldaron una mayor confianza en la trayectoria de la inflación que la Fed necesita para recortar las tasas."

Powell también enfatizó que un "recorte de la tasa de política es inapropiado hasta que la Fed gane mayor confianza en que la inflación se dirige de manera sostenible hacia el 2%." El responsable de la política monetaria señaló que "los datos del primer trimestre no respaldaron una mayor confianza en la trayectoria de la inflación que la Fed necesita para recortar las tasas."

- Jerome Powell da señales de que la Fed está considerando un recorte de tasas, pero es demasiado tímido para dar una fecha.

- La incertidumbre reduce la volatilidad para el metal precioso sensible a las tasas de interés.

- El Oro sube a medida que la compra de los bancos centrales globales se mantiene boyante a pesar de la ausencia del PBoC.

El Oro (XAU/USD) sube el miércoles, continuando su recuperación después de la venta masiva relacionada con el PBoC el lunes.

Esto ocurre después de que surgieran datos que muestran que la demanda mundial de los bancos centrales por Oro sigue siendo boyante. Esto ha equilibrado el impacto negativo de la noticia de que el mayor consumidor de Oro, el Banco Popular de China (PBoC), dejó de comprar el metal precioso en junio, extendiendo su parsimonia por otro mes después de que también cerrara su billetera en mayo, tras una racha de compras de 18 meses.

El Oro sube a pesar de la reticencia de Powell a nombrar una fecha

El Oro desestimó el testimonio del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Comité Bancario del Senado el martes, en el que se negó a dar una fecha para un primer recorte de tasas de interés, diciendo en su lugar que la Fed adoptaría un enfoque dependiente de los datos para las tasas de interés.

Los inversores esperaban detalles más concretos sobre cuándo la Fed recortaría las tasas de interés, y la retirada silenciosa de Powell debería haber debilitado más al Oro de lo que lo hizo. La razón de esto es que los retrasos en el recorte de tasas podrían significar que los costos de endeudamiento se mantendrán elevados por más tiempo, lo cual es negativo para el Oro ya que mantiene alto el costo de oportunidad de mantener el metal precioso. El Oro es un activo que no genera intereses, lo que lo hace menos atractivo para los inversores si pueden ganar intereses más altos en otros lugares.

Al mismo tiempo, Powell hizo algunas declaraciones que actuaron como un antídoto. Por ejemplo, reconoció que se había avanzado en la inflación y descartó la posibilidad de subidas de tasas. También dijo que había un equilibrio de riesgos entre esperar demasiado (para recortar las tasas de interés) o actuar demasiado pronto, sugiriendo una situación finamente equilibrada.

El Oro se mantiene al alza por noticias de que otros bancos centrales están comprando

El Oro mantiene su brillo el miércoles, cotizando en la zona de los 2.370$. El metal amarillo encuentra impulso alcista después de que surgiera que, a pesar de que el PBoC dejó de aumentar sus reservas, otros grandes bancos centrales seguían comprando cantidades sustanciales de Oro.

"Otros bancos centrales continúan participando, con el banco central de la India comprando más de nueve toneladas de Oro en junio, el Banco Nacional de Polonia aumentando sus reservas de Oro en cuatro toneladas y el Banco Nacional Checo mostrando que sus reservas de Oro aumentaron en unas dos toneladas en junio. Con estos bancos centrales continuando construyendo posiciones en Oro, es bastante evidente que el sector oficial es mucho más amplio que solo el PBoC," dijo Bert Melek, Jefe de Estrategia de Commodities en TD Securities.

En resumen, es poco probable que la ausencia de China en el mercado impida que la materia prima suba al objetivo de TD de 2.475$ en el primer trimestre de 2025, según Malek de TD.

Análisis Técnico: El Oro continúa su lenta recuperación

El Oro se está recuperando por segundo día consecutivo después de formar un patrón de reversión bajista de dos barras (rectángulo sombreado en verde en el gráfico a continuación) en la parte superior del movimiento de principios de julio. Este patrón se forma después de un largo día de subida en verde seguido de un largo día de bajada en rojo de longitud y tamaño similares. Puede ser una señal de una reversión a corto plazo.

XAU/USD Gráfico Diario

El panorama es incierto. Existe el riesgo de que el Oro pueda retroceder a la media móvil simple (SMA) de 50 días en 2.343$.

Dicho esto, la ruptura por encima de la línea de tendencia descendente el 27 de junio cambió las tornas para el metal precioso, estableciendo una perspectiva más alcista.

Si el Oro rompe por encima del pico del viernes de 2.393$, continuará la secuencia de máximos más altos y probablemente desbloqueará el próximo objetivo en el máximo histórico de 2.451$.

El patrón bajista de Cabeza y Hombros (H&S) que se formó de abril a junio ha sido invalidado por la reciente recuperación. Sin embargo, todavía existe la posibilidad, aunque mucho menor, de que se haya formado un patrón de techo más complejo en su lugar.

Si se ha formado un patrón complejo en lugar del H&S, y el precio rompe por debajo de la línea de cuello del patrón en 2.279$, una reversión a la baja aún puede ser posible con un objetivo conservador en 2.171$, la proporción 0,618 de la altura del patrón extrapolada a la baja.

La tendencia ahora es lateral tanto a corto como a mediano plazo. A largo plazo, el Oro sigue en una tendencia alcista.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Los precios del Oro subieron en India el miércoles, según datos recopilados por FXStreet.

El precio del Oro se situó en 6.359,17 Rupias Indias (INR) por gramo, en comparación con los 6.345,91 INR que costaba el martes.

El precio del Oro aumentó a 74.172,44 INR por tola desde los 74.017,45 INR por tola del día anterior.

| Unidad de medida | Precio del oro en INR |

|---|---|

| 1 Gramo | 6.359,17 |

| 10 Gramos | 63.591,98 |

| Tola | 74.172,44 |

| Onza Troy | 197.792,50 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Esto es lo que necesitas saber el miércoles 10 de julio:

Los principales pares de divisas continúan operando en rangos conocidos a mitad de semana mientras los inversores buscan el próximo catalizador. Más tarde en el día, el presidente de la Reserva Federal (Fed), Jerome Powell, presentará el Informe de Política Monetaria Semestral y responderá preguntas ante el Comité de Servicios Financieros de la Cámara en el segundo día de su testimonio ante el Congreso. Varios otros responsables de la política monetaria de la Fed también pronunciarán discursos durante las horas de negociación estadounidenses.

Dólar estadounidense PRECIO Esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. Dólar estadounidense fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.17% | 0.14% | 0.39% | -0.10% | 0.04% | 0.74% | 0.12% | |

| EUR | -0.17% | 0.18% | 0.54% | 0.05% | 0.03% | 0.92% | 0.30% | |

| GBP | -0.14% | -0.18% | 0.33% | -0.11% | -0.15% | 0.74% | 0.11% | |

| JPY | -0.39% | -0.54% | -0.33% | -0.49% | -0.34% | 0.50% | -0.22% | |

| CAD | 0.10% | -0.05% | 0.11% | 0.49% | 0.09% | 0.84% | 0.23% | |

| AUD | -0.04% | -0.03% | 0.15% | 0.34% | -0.09% | 0.89% | 0.25% | |

| NZD | -0.74% | -0.92% | -0.74% | -0.50% | -0.84% | -0.89% | -0.63% | |

| CHF | -0.12% | -0.30% | -0.11% | 0.22% | -0.23% | -0.25% | 0.63% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

En sus comentarios preparados, Powell dijo al Comité Bancario del Senado el martes que más buenos datos fortalecerían su confianza en la inflación, repitiendo que no será apropiado reducir la tasa de política hasta que tengan más confianza. Comentando sobre el último informe de empleo, "los datos más recientes del mercado laboral enviaron una señal bastante clara de que el mercado laboral se ha enfriado considerablemente", señaló. Estos comentarios no lograron desencadenar una reacción notable en el mercado. El Índice del Dólar cerró con ganancias marginales, mientras que los principales índices bursátiles en EE.UU. terminaron el día con pocos cambios.

Durante las horas de negociación asiáticas, los datos de China mostraron que el Índice de Precios al Consumo disminuyó un 0,2% mensual en junio, llevando la tasa de inflación anual del IPC al 0,2% desde el 0,3% en mayo. Mientras tanto, el Banco de la Reserva de Nueva Zelanda anunció que dejó la tasa de política sin cambios en el 5,5% como se esperaba ampliamente. El RBNZ dijo en su declaración de política que hay señales que sugieren que la persistencia de la inflación disminuirá en línea con la caída de las presiones de capacidad y las intenciones de precios de las empresas. El NZD/USD giró hacia el sur tras este evento y se vio por última vez cotizando por debajo de 0.6100, donde bajaba más del 0,5% en términos diarios.

EUR/USD registró pequeñas pérdidas el martes pero logró mantenerse cómodamente por encima de 1.0800. A primera hora del miércoles, el par cotiza ligeramente al alza en el día en torno a 1.0820.

GBP/USD retrocedió el martes y terminó el día por debajo de 1.2800. El par se aferra a pequeñas ganancias cerca de este nivel en la mañana europea.

Tras la fuerte caída del lunes, el Oro realizó una corrección técnica y registró pequeñas ganancias el martes. El XAU/USD lucha por lograr un impulso alcista el miércoles pero se mantiene a flote por encima de 2.370$.

USD/JPY subió tras encontrar soporte cerca de 161.00 y cerró en territorio positivo el martes. El par se mantiene firme al inicio de la sesión europea y cotiza en torno a 161.50.

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- El precio del Oro se mantiene en terreno positivo en la sesión asiática del miércoles temprano.

- Las crecientes expectativas de recortes de tasas de la Fed continúan impulsando el metal amarillo.

- El PBoC se abstuvo de comprar oro por un mes consecutivo, limitando el alza del XAU/USD.

El precio del Oro (XAU/USD) cotiza con leves ganancias el miércoles durante la sesión asiática temprana. La creciente especulación de que la Reserva Federal de EE.UU. (Fed) probablemente comenzará a recortar tasas tan pronto como en septiembre continúa apoyando al metal que no ofrece rendimientos. Además, las incertidumbres políticas dentro de Europa y a nivel global podrían impulsar el precio del Oro, un activo de refugio tradicional.

Por otro lado, la pausa en las compras de oro del banco central de China por segundo mes consecutivo podría llevar a los operadores a reducir las apuestas alcistas en el metal amarillo, ya que China es el mayor consumidor de oro del mundo. Los inversores estarán atentos al segundo testimonio semestral del presidente de la Reserva Federal (Fed), Jerome Powell, el miércoles, junto con los discursos de Michelle Bowman y Austan Goolsbee de la Fed. El jueves, se seguirán de cerca los datos de inflación del Índice de Precios al Consumo (IPC) de EE.UU. Estos datos podrían ofrecer más claridad sobre la trayectoria de las tasas de interés en EE.UU.

Resumen diario de los mercados: El precio del oro gana terreno en medio de crecientes expectativas de recortes de tasas de la Fed

- China mantuvo sus reservas de oro estables por segundo mes consecutivo en junio, después de un período de compras de 18 meses. Los datos oficiales del banco central de China muestran que sus reservas de oro se mantienen en 2.264 toneladas.

- El presidente de la Reserva Federal (Fed), Jerome Powell, dijo en su testimonio del martes ante el Congreso que los datos de inflación más recientes mostraron algunos modestos avances adicionales y que "más buenos datos" podrían abrir la puerta a recortes de tasas de interés.

- Powell enfatizó que el banco central continuará tomando decisiones sobre la política monetaria reunión por reunión, añadiendo que mantener las tasas de interés demasiado altas durante demasiado tiempo podría poner en peligro el crecimiento económico.

- Powell también declaró que las lecturas de inflación durante los primeros tres meses de este año no aumentaron la confianza de los funcionarios de la Fed de que la inflación estaba bajo control.

- Los mercados financieros ahora valoran en un 74% las probabilidades de un recorte de tasas de la Fed en septiembre, frente al 71% del viernes pasado, según datos de la herramienta CME FedWatch.

Análisis Técnico: El precio del oro se mantiene alcista a largo plazo

El precio del oro cotiza con una nota más fuerte en el día tras romper por encima del canal descendente. El metal precioso mantiene su tendencia alcista por encima de la media móvil exponencial (EMA) de 100 días en el marco de tiempo diario. El impulso alcista también está respaldado por el Índice de Fuerza Relativa (RSI) de 14 días, que se encuentra en la zona alcista alrededor de 55,0.

El nivel de resistencia crucial para el metal amarillo surgirá en el nivel psicológico de 2.400$. El siguiente obstáculo se observa en 2.432$, un máximo del 12 de abril. Un trading sostenido por encima de este nivel podría preparar al XAU/USD para una posible prueba del máximo histórico de 2.450$.

Por otro lado, un trading sostenido por debajo de 2.340$, el antiguo nivel de resistencia, podría atraer suficiente demanda bajista para dirigirse a 2.318$, un mínimo del 1 de julio. El siguiente nivel de contención a observar es 2.274$, la EMA de 100 días.

Precio del Dólar Estadounidense hoy

La tabla a continuación muestra el cambio porcentual del Dólar Estadounidense (USD) frente a las principales monedas listadas hoy. El Dólar Estadounidense fue el más débil frente al Dólar Neozelandés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0,00% | -0,01% | -0,01% | 0,01% | 0,04% | -0,06% | 0,01% | |

| EUR | 0,00% | 0,00% | 0,00% | 0,02% | 0,05% | -0,06% | 0,01% | |

| GBP | 0,00% | 0,00% | 0,00% | 0,02% | 0,05% | -0,05% | 0,01% | |

| CAD | 0,00% | 0,01% | 0,01% | 0,03% | 0,06% | -0,04% | 0,02% | |

| AUD | -0,01% | -0,04% | -0,02% | -0,03% | 0,03% | -0,07% | -0,02% | |

| JPY | -0,04% | -0,05% | -0,04% | -0,07% | 0,00% | -0,09% | -0,04% | |

| NZD | 0,07% | 0,05% | 0,04% | 0,04% | 0,07% | 0,11% | 0,06% | |

| CHF | -0,01% | -0,01% | -0,01% | -0,02% | 0,01% | 0,03% | -0,07% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Euro de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el Yen Japonés, el cambio porcentual que se muestra en el cuadro representará EUR (base)/JPY (cotización).

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.