- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El Dólar mantuvo su inicio constructivo de la semana y elevó el Índice del Dólar (DXY) más al norte de 105.00 mientras los inversores digerían el prudente primer testimonio de Jerome Powell y mantenían su atención en los próximos discursos de la Fed y datos clave de EE.UU.

Esto es lo que necesitas saber el miércoles 10 de julio:

El Índice del Dólar (DXY) superó el obstáculo de 105.00 y coqueteó con la SMA de 55 días interina en medio de un repunte decente en los rendimientos de EE.UU. El segundo testimonio semestral del presidente J. Powell ante el Congreso está programado para el 10 de julio, junto con las solicitudes semanales de hipotecas, los inventarios mayoristas y los discursos de Bowman y Goolsbee de la Fed.

El EUR/USD se mantuvo a la defensiva y puso a prueba la región de 1.0800 una vez más en medio de una mayor recuperación del Dólar. La agenda del euro está vacía el 10 de julio.

El GBP/USD sumó a las pérdidas del lunes y rompió por debajo del nivel clave de 1.2800 en respuesta al modesto regreso del Dólar estadounidense. El 10 de julio, está previsto que hable Pill del BoE.

La recuperación adicional del Dólar estadounidense y el movimiento al alza en los rendimientos sustentaron el repunte diario del USD/JPY a máximos de tres días cerca de 161.50. Los precios de producción estarán en el centro de atención el 10 de julio en Japón.

El AUD/USD logró superar el rebote del Dólar y avanzó marginalmente, manteniendo el comercio bien por encima de la figura de 0.6700. Se esperan los permisos de construcción finales de Australia y el discurso de Simons del RBA el 10 de julio, mientras que los datos de inflación de China también serán de interés en torno al AUD.

Los precios del WTI cayeron por tercera sesión consecutiva y revisitaron mínimos de varios días cerca del nivel de 81.00$ por barril, ya que las preocupaciones por el suministro impulsadas por huracanes disminuyeron y las tensiones geopolíticas se mantuvieron moderadas.

Los precios del Oro se aferraron a las ganancias diarias alrededor de 2.360$ por onza troy a pesar del Dólar más firme y los rendimientos más altos. En la misma línea, la Plata dejó atrás el marcado retroceso del lunes y recuperó algo de compostura justo por encima de 31.00$ por onza.

- Los precios del Oro suben por encima de 2.360$ después de que el testimonio de Jerome Powell en el Senado indique un enfoque cauteloso hacia los recortes de tasas.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años sube a 4.296%, mientras que el DXY gana un 0.14%.

- El Consejo Mundial del Oro informa de un segundo mes de entradas en ETF, en contraste con la pausa en las compras de Oro del PBoC.

Los precios del Oro subieron durante la sesión norteamericana del martes después de que el presidente de la Reserva Federal, Jerome Powell, compareciera ante el Comité Bancario del Senado de EE.UU. y declarara que la inflación se está moviendo hacia el objetivo del 2% de la Fed, pero que aún no está listo para reducir los costos de los préstamos. El XAU/USD cotiza en 2.364$, ganando más del 0.25%.

El metal dorado se recuperó ligeramente en medio de la suba de los rendimientos de los bonos del Tesoro de EE.UU. y un Dólar estadounidense firme. El cupón de la nota de referencia a 10 años de EE.UU. sube un punto y medio básico (pb) a 4.296%, mientras que el Índice del Dólar estadounidense (DXY) se mantiene estable por encima de 105.00, ganando un 0.14%.

El presidente de la Fed, Jerome Powell, declaró que "la inflación elevada no es el único riesgo que enfrentamos", advirtiendo que reducir las tasas de interés demasiado poco o demasiado pronto podría poner en riesgo la economía. Añadió que, aunque es posible aumentar las tasas si los datos lo respaldan, la dirección más probable sería "comenzar a flexibilizar la política en el momento adecuado".

Aparte de esto, el Consejo Mundial del Oro (WGC) reveló que los fondos cotizados en bolsa (ETF) de Oro experimentaron un segundo mes de entradas en junio. El WGC declaró que las tenencias totales de fondos aumentaron en alrededor de 18 toneladas a 3.106 toneladas.

Esto contrasta con la decisión del Banco Popular de China (PBoC) de no comprar Oro en junio como lo hizo en mayo. China tenía 72.80 millones de onzas troy del metal precioso a finales de junio.

La agenda económica de EE.UU. durante la semana incluirá el discurso de Powell en la Cámara de Representantes de EE.UU. el miércoles, seguido de la publicación de las cifras de inflación en el lado del consumidor y del productor. Las solicitudes iniciales de subsidio por desempleo y el índice de sentimiento del consumidor de la Universidad de Michigan complementarán el calendario.

Resumen diario de los motores del mercado: El precio del Oro avanza durante el discurso de Jerome Powell

- Se espera que el IPC de EE.UU. disminuya del 3.3% al 3.1% interanual en junio, mientras que se proyecta que la inflación subyacente se mantenga estable en el 3.4% interanual.

- Según el consenso, se espera que las solicitudes iniciales de subsidio por desempleo para la semana que finaliza el 6 de julio aumenten de 238.000 a 240.000.

- Se espera que el sentimiento del consumidor de julio mejore a 68.5, frente a 68.2 en junio, según el consenso.

- Las Minutas de la reunión de junio del Comité Federal de Mercado Abierto (FOMC) revelaron que la mayoría de los participantes creen que la política actual es restrictiva, pero están abiertos a más aumentos de tasas. Los responsables de las políticas reconocieron que la economía se está enfriando y podría responder a debilidades económicas inesperadas.

- Según datos de la herramienta CME FedWatch, los inversores están valorando en un 70% las probabilidades de un recorte de tasas de la Fed en septiembre, frente al 73% del lunes.

- El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 39 puntos básicos (pb) hacia finales del año.

Análisis técnico: El precio del Oro ronda la línea de cuello del patrón de hombro-cabeza-hombro

El precio del Oro formó un patrón de vela japonesa bajista Harami después de romper la línea de cuello del patrón de Hombro-Cabeza-Hombro, lo que empujó al XAU/USD hacia el nivel 2.400$ antes de caer al nivel de precio actual.

Los compradores aún están a cargo con el RSI en territorio alcista por encima de la línea neutral de 50.

Por lo tanto, la primera resistencia del Oro sería el máximo del 5 de julio en 2.392$, seguido de la cifra de 2.400$. Se prevé un mayor alza, con la próxima resistencia en el máximo anual de 2.450$, antes de la marca de 2.500$.

Por el contrario, si el XAU/USD cae por debajo de 2.350$, el metal dorado podría descender al nivel de 2.300$. Si este soporte falla, la próxima zona de demanda sería el mínimo del 3 de mayo de 2.277$, seguido del máximo del 21 de marzo de 2.222$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

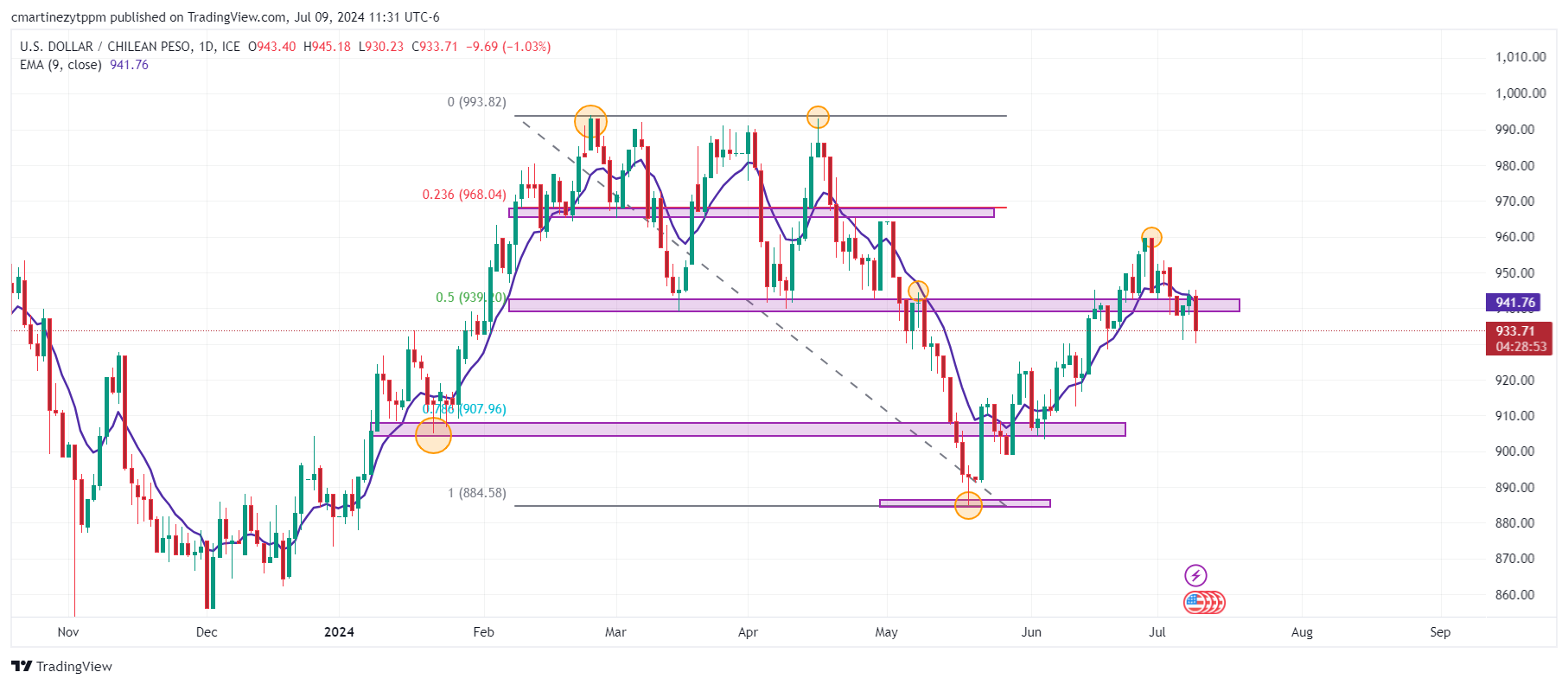

- El USD/CLP presenta una caída del 1.30% tras los comentarios del presidente de la Reserva Federal.

- El cobre marca su segunda sesión consecutiva a la baja, perdiendo un 0.53% en el día.

- Los ministros de Hacienda y de Vivienda dan a conocer nuevas medidas para apoyar el sector inmobiliario.

El USD/CLP inició la sesión europea marcando un máximo de la sesión en 945.18, encontrando vendedores que llevaron el par a un mínimo del día en 930.23. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno opera en 931.10, perdiendo un 1.30%, diario.

El presidente de la Reserva Federal declara ante el Congreso que el recorte de tasas no será apropiado hasta tener mayor confianza en la inflación

Jerome Powell, presidente de la Reserva Federal (Fed) de Estados Unidos explicó ante el Congreso la necesidad de tener más datos buenos que fortalezcan la confianza en la inflación, reconociendo que no es el único riesgo al que se enfrentan.

De igual forma, destacó que el recorte de la tasa de interés no es apropiado hasta que la inflación se encamine de manera sostenible hacia la meta del 2%.

Por otro lado, el cobre registra la segunda sesión consecutiva operando a la baja en 4.56 $, perdiendo un 0.53%, en la sesión del día de hoy.

Los ministros de Hacienda, Mario Marcel y de Vivienda, Carlos Montes, dieron a conocer una serie de subsidios para mejorar el acceso a la vivienda. El subsidio consiste en asumir el mayor costo de las casas para que la población pueda adquirirlas y así, reducir el stock de construcciones en 100 mil unidades.

Niveles técnicos en el USD/CLP

El USD/CLP se dirige al primer soporte ubicado en 905.00 después de rechazar la resistencia clave de 960.00, dada por el máximo del 27 de junio. El siguiente soporte se encuentra en 905.00, en convergencia con el retroceso al 78.6% de Fibonacci.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN desciende a mínimos de catorce días en 17.91.

- El Dólar estadounidense rebota al alza tras las palabras de Powell, pero no logra imponerse al Peso mexicano.

- La inflación mexicana sube al 4.98% anual en junio, su nivel más alto en un año.

El USD/MXN ha abierto la sesión europea del martes alrededor de 18.05, pero tras los datos de inflación mexicana, que han sido más elevados de lo previsto, el par ha caído con fuerza a nuevos mínimos de dos semanas en 17.91. Al momento de escribir, el par cotiza sobre 17.93, perdiendo un 0.43% diario.

El Dólar estadounidense rebota al alza con las palabras de Jerome Powell

El presidente de la Reserva Federal, Jerome Powell, ha declarado ante el Congreso estadounidense, presentando el el Informe de Política Semestral y respondiendo preguntas ante el Comité Bancario del Senado. En su declaración, Powell ha apuntado que el mercado laboral se ha enfriado considerablemente y que el recorte de tasas de interés no será apropiado hasta que la Fed gane mayor confianza en la inflación.

Estas palabras han provocado el rebote del Índice del Dólar (DXY), que primero ha caído a un mínimo diario en 104.98 para luego subir a máximos de dos días en 105.15.

La herramienta FedWatch de CME Group no ha variado mucho tras la declaración, situando en el 71.8% las posibilidades de un recorte de tipos en la reunión de septiembre.

La inflación de México sube a su nivel más alto en un año

El Índice de Precios al Consumo (IPC) de México subió en junio a un 4.98% anual desde el 4.69% de mayo, su nivel más alto en un año. Este es el cuarto mes consecutivo de subidas para el indicador, que decepciona las expectativas del mercado, ya que se esperaba un aumento menos significativo, al 4.84%. La inflación mensual ha subido a un ritmo del 0.38% en junio, superando el -0.19% previo y el +0.24% previsto.

El IPC subyacente, que excluye alimentos y energía, ha aumentado un 0.22% mensual, por encima del 0.17% anterior y por debajo del 0.24% previsto. La tasa anual se ha situado en el 4.13%, por debajo del 4.21% visto en mayo.

México también ha publicado sus datos de confianza del consumidor. El indicador ha mejorado a 48.1 puntos en junio desde 46.7 en mayo, su mejor registro desde julio de 2019.

USD/MXN Niveles de precio

El Dólar estadounidense lleva seis días consecutivos haciendo mínimos progresivamente más bajos frente al Peso mexicano. El soporte inicial aparece en 17.87, donde está el mínimo del 24 de junio, previo al área de contención establecido por la media móvil de 100 en gráfico diario 17.19. Más abajo, el objetivo está en la zona psicológica de 17.00.

Al alza, la resistencia inicial se establece en la media móvil de 100 en gráfico de una hora en 18.07. Por encima espera la zona de 18.49/18.50, máximo de julio y nivel redondo, respectivamente.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Oro está operando al alza antes del testimonio del presidente Powell ante el Congreso el martes, señala Ryan McKay, Estratega Senior de Commodities en TD Securities.

Los traders buscan pistas en el testimonio de Jerome Powell

"Los metales preciosos se mantienen fuertes ya que los datos de empleo más débiles aumentan las probabilidades de un inicio de recortes por parte de la Reserva Federal (Fed) en septiembre. En este sentido, los traders están atentos a cualquier indicio en el testimonio del presidente Powell ante el Congreso hoy."

"A medida que se calman los ánimos respecto al calendario de la Fed, el interés macroeconómico puede estar comenzando a aumentar en el Oro a medida que las posiciones en ETF continúan subiendo en julio, después de que junio viera el primer aumento mensual desde mayo de 2023."

"Además, aunque las reservas de Oro chinas se mantuvieron planas por segundo mes consecutivo en medio de su pausa en las compras, los principales traders en la Bolsa de Futuros de Shanghái (SHFE) han vuelto a aumentar sus posiciones netas, destacando que la demanda asiática se mantendrá fuerte."

El precio del Dólar estadounidense frente al Peso colombiano ha caído por octavo día consecutivo. El USD/COP ha descendido hoy a mínimos desde el 13 de junio en 4.022,94, después de haber tocado un techo diario en 4.084,29.

El USD/COP cotiza al momento de escribir sobre 4.057,85, perdiendo un 0.21% en el día.

La inflación colombiana subió al 7.18% anual en junio, superando expectativas

- El Índice de Precios al Consumo (IPC) de Colombia subió dos décimas en la lectura interanual de junio, elevándose al 7.18% desde el 7.16% de mayo, su nivel más alto en tres meses, superando además el 7.13% esperado por el mercado.

- A nivel mensual, la inflación colombiana creció un 0.32% frente al 0.43% previo y el 0.27% previsto.

- Los operadores esperan hoy la comparecencia de Jerome Powell, presidente de la Fed, ante el Congreso estadounidense, ya que puede dar pistas sobre el dato de inflación de EE.UU. que se publicará el jueves.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El precio del petróleo cae aún más ya que el impacto mínimo del huracán Beryl alivia las preocupaciones sobre el suministro.

- Powell de la Fed podría proporcionar pistas sobre cuándo el banco central realizará recortes de tasas.

- Esta semana, los inversores se centrarán en los informes del IPC de junio de China y EE.UU.

El West Texas Intermediate (WTI), futuros en NYMEX, extiende su corrección cerca de 81,00 $ en la sesión temprana americana del martes. El precio del petróleo enfrenta presión de venta ya que las preocupaciones sobre el suministro disminuyen después de que el departamento meteorológico mostró que el huracán Beryl se debilitó a tormenta tropical tras golpear la costa de Texas.

Antes de eso, los principales puertos de envío de petróleo cerca del Golfo de México, como Corpus Christi, Galveston y Houston, fueron cerrados para evitar cualquier daño mayor a la infraestructura por el huracán Beryl.

En el frente geopolítico, las crecientes expectativas de un alto el fuego entre Israel y Palestina también han aliviado los riesgos de interrupciones en la cadena de suministro.

Mientras tanto, los inversores esperan el testimonio semestral del presidente de la Reserva Federal (Fed), Jerome Powell, ante el Congreso, programado para las 14:00 GMT. Los inversores buscarán pistas sobre cuándo la Fed comenzará a reducir las tasas de interés este año. Es menos probable que Powell proporcione un marco de tiempo concreto para los recortes de tasas, ya que los responsables de política dudan si el proceso de desinflación se ha reanudado después de estancarse en el primer trimestre.

Esta semana, los inversores se centrarán especialmente en los informes del Índice de Precios al Consumidor (IPC) de China y Estados Unidos (EE.UU.), que se publicarán el miércoles y el jueves, respectivamente.

El precio del petróleo se verá significativamente influenciado por los datos de inflación de China, ya que la nación es el mayor importador de petróleo del mundo. Se espera que la inflación anual al consumidor de China crezca a un ritmo más rápido del 0,4%. Se estima que el Índice de Precios de Producción (IPP) anual se haya contraído a un ritmo más lento del 0,8%.

Los inversores se centrarán especialmente en los datos de inflación de EE.UU. para saber si el proceso de desinflación se ha reanudado.

El crudo Brent FAQs

El petróleo crudo Brent es un tipo de petróleo crudo que se encuentra en el Mar del Norte y que se utiliza como punto de referencia para los precios internacionales del petróleo. Se considera "ligero" y "dulce" debido a su alta gravedad y bajo contenido de azufre, lo que facilita su refinación para convertirlo en gasolina y otros productos de alto valor. El petróleo crudo Brent sirve como precio de referencia para aproximadamente dos tercios de los suministros de petróleo comercializados internacionalmente en el mundo. Su popularidad se basa en su disponibilidad y estabilidad: la región del Mar del Norte tiene una infraestructura bien establecida para la producción y el transporte de petróleo, lo que garantiza un suministro fiable y constante.

Como todos los activos, la oferta y la demanda son los impulsores clave del precio del petróleo crudo Brent. Como tal, el crecimiento global puede ser un motor de una mayor demanda y viceversa para un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y afectar los precios. Las decisiones de la OPEP, un grupo de importantes países productores de petróleo, son otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo Brent, ya que el petróleo se comercializa predominantemente en dólares estadounidenses, por lo que un Dólar estadounidense más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales de inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información Energética (EIA) impactan el precio del petróleo crudo Brent. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran una caída en los inventarios, puede indicar un aumento de la demanda, lo que hace subir el precio del petróleo. Los mayores inventarios pueden reflejar un aumento de la oferta, lo que hace bajar los precios. El informe de API se publica todos los martes y el de EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia del 1% entre sí el 75% de las veces. Los datos de la EIA se consideran más confiables, ya que es una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción para los países miembros en reuniones semestrales. Sus decisiones a menudo afectan los precios del petróleo crudo Brent. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta, haciendo subir los precios del petróleo. Cuando la OPEP aumenta la producción, tiene el efecto contrario. La OPEP+ se refiere a un grupo ampliado que incluye diez miembros adicionales que no pertenecen a la OPEP, el más notable de los cuales es Rusia.

El índice NFIB de confianza empresarial de Estados Unidos subió un punto en junio, elevándose a 91.5 en junio desde los 90.5 puntos de mayo, su nivel más alto en seis meses, según ha informado la Federación Nacional de Empresas Independientes. La cifra supera las expectativas del mercado, que esperaba un retroceso a 89.5.

A pesar de la mejora, el indicador marca el trigésimo mes por debajo del promedio histórico de 98. La inflación sigue siendo el principal problema de las pequeñas empresas, y el 21% de los propietarios la reportan como su problema más importante en la operación de su negocio, un punto menos que en mayo.

"Main Street sigue siendo pesimista sobre la economía durante el resto del año", apuntó el economista jefe de NFIB, Bill Dunkelberg. “El aumento de los costes de compensación ha provocado precios más altos en todas partes. Mientras tanto, no se vislumbra ningún alivio de la inflación para los propietarios de pequeñas empresas mientras se preparan para los meses inciertos que se avecinan”.

Dólar reacción

El Índice del Dólar (DXY) apenas ha variado tras la publicación, moviéndose al momento de escribir sobre 105.07, ganando un 0.04% diario.

- El testimonio de Jerome Powell en el Congreso de EE.UU. será un evento de alto impacto en los mercados esta semana.

- Se esperan nuevas pistas sobre el camino de las tasas de interés de la Reserva Federal.

- El Dólar estadounidense, los mercados bursátiles y otras clases de activos podrían experimentar grandes oscilaciones con las palabras del presidente de la Fed.

Jerome Powell, presidente de la Reserva Federal (Fed) de EE.UU., presentará el Informe de Política Monetaria Semestral y testificará ante el Comité Bancario del Senado el martes. La audiencia, titulada "El Informe de Política Monetaria Semestral al Congreso," comenzará a las 14:00 GMT y contará con la plena atención de todos los participantes del mercado financiero.

Se espera que Jerome Powell aborde los principales puntos del Informe de Política Monetaria Semestral de la Reserva Federal, publicado el pasado viernes. En ese informe, la Fed señaló que han visto un progreso modesto en la inflación este año, pero añadieron que aún necesitan mayor confianza antes de proceder a recortes de tasas. "La oferta y demanda laboral se asemejan al período justo antes de la pandemia, cuando el mercado laboral estaba relativamente ajustado pero no sobrecalentado," se leía en la publicación.

Se espera que los representantes de EE.UU. pregunten a Powell sobre el camino de las tasas de interés, los desarrollos de la inflación y las perspectivas de crecimiento económico en una larga sesión de preguntas y respuestas. Sin embargo, podrían centrarse en la política debido a las próximas elecciones presidenciales de noviembre, lo que dificultaría que Powell responda a las preguntas.

La herramienta FedWatch del CME Group muestra que los mercados valoran solo un 25% de probabilidad de que la Fed mantenga la tasa de política sin cambios en septiembre. El último informe de empleo mostró que las Nóminas no Agrícolas (NFP) de EE.UU. aumentaron en 206.000 en junio. Esta lectura superó la expectativa del mercado de 190.000, pero la Oficina de Estadísticas Laborales de EE.UU. (BLS) anunció que el aumento de las NFP de mayo fue revisado a la baja a 218.000 desde 272.000. Además, la tasa de desempleo subió al 4,1% desde el 4%, mientras que la inflación salarial anual, medida por la variación de las Ganancias Medias por Hora, disminuyó al 3,9% anual desde el 4,1%.

En caso de que Powell adopte un tono optimista sobre las perspectivas de inflación y reconozca el relajamiento de las condiciones en el mercado laboral, los inversores podrían mantenerse optimistas sobre un recorte de tasas en septiembre. El posicionamiento del mercado sugiere que hay margen para una mayor debilidad del Dólar estadounidense (USD) en este escenario. Por otro lado, los participantes del mercado podrían reevaluar la probabilidad de una reducción de tasas en septiembre y ayudar al USD a mantenerse firme si Powell minimiza las sombrías cifras del mercado laboral y se mantiene cauteloso sobre la continuación de la desinflación.

Indicador económico

Testimonio del presidente de la Fed, Jerome Powell

El presidente de la Reserva Federal, Jerome Powell, testifica ante el Congreso y proporciona una visión general de la economía y la política monetaria. Los comentarios preparados de Powell se publican antes de la aparición en Capitol Hill. El evento fue pospuesto debido al funeral del ex presidente George H. W. Bush.

Leer más.Próxima publicación: mar jul 09, 2024 14:00

Frecuencia: Irregular

Estimado: -

Previo: -

Fuente: Federal Reserve

Sobre Jerome Powell (vía Federalreserve.gov)

"Jerome H. Powell asumió por primera vez el cargo de presidente de la Junta de Gobernadores del Sistema de la Reserva Federal el 5 de febrero de 2018, para un mandato de cuatro años. Fue reelegido para el cargo y juramentado para un segundo mandato de cuatro años el 23 de mayo de 2022. El Sr. Powell también se desempeña como presidente del Comité Federal de Mercado Abierto, el principal órgano de formulación de políticas monetarias del Sistema. El Sr. Powell ha sido miembro de la Junta de Gobernadores desde que asumió el cargo el 25 de mayo de 2012, para completar un mandato no vencido. Fue reelegido para la Junta y juramentado el 16 de junio de 2014, para un mandato que finaliza el 31 de enero de 2028."

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los precios de la Plata (XAG/USD) subieron el martes, según datos de FXStreet. La Plata se cotiza a 31,01 $ por onza troy, un 0,79% más que los 30,77 $ que costaba el lunes.

Los precios de la Plata han aumentado un 30,31% desde el comienzo del año.

| Unidad de medida | Precio de la Plata hoy en USD |

|---|---|

| Onza troy | 31,01 |

| 1 gramo | 1,00 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 76,17 el martes, por debajo de 76,68 el lunes.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio de la Plata gana terreno ya que los datos de empleo más débiles aumentan las probabilidades de que la Fed reduzca las tasas en septiembre.

- La herramienta FedWatch del CME indica que las probabilidades de un recorte de tasas de la Fed en septiembre han aumentado al 76,2%, frente al 65,5% de una semana antes.

- La Plata, como refugio seguro, podría enfrentar desafíos debido al progreso anticipado en las negociaciones de alto el fuego en la guerra de Gaza.

El precio de la Plata (XAG/USD) recupera sus pérdidas recientes, cotizando alrededor de 31,00 $ por onza troy durante la sesión europea del martes. Los inversores esperan el testimonio del presidente de la Reserva Federal, Jerome Powell, sobre "El Informe de Política Monetaria Semestral" ante el Congreso de EE.UU. el martes. Powell podría proporcionar una visión general de la economía y la política monetaria, con sus comentarios preparados siendo publicados antes de su aparición en el Capitolio.

El viernes, los datos de empleo más débiles de Estados Unidos (EE.UU.) provocaron especulaciones de que la Reserva Federal (Fed) podría considerar reducir las tasas de interés en septiembre. Esto sigue proporcionando soporte para activos sin rendimiento como la Plata.

La herramienta FedWatch del CME indica que los mercados de tasas valoran una probabilidad del 76,2% de un recorte de tasas en septiembre, frente al 65,5% de solo una semana antes.

Además, las cifras de inflación de Estados Unidos se publicarán el jueves. Se espera que el IPC subyacente de EE.UU. mantenga su tasa interanual en el 3,4% en junio, con el IPC subyacente mensual probablemente manteniéndose estable en el 0,2%.

La Plata, como refugio seguro, podría enfrentar desafíos mientras los participantes del mercado esperan progreso en las negociaciones de alto el fuego en Medio Oriente. Un posible acuerdo de alto el fuego en Gaza podría aliviar el sentimiento de riesgo y apoyar a los activos más riesgosos.

Sin embargo, según la Casa Blanca, existen diferencias significativas entre las partes involucradas, con Hamas expresando preocupaciones sobre nuevas acciones israelíes en Gaza que podrían poner en peligro el potencial de un acuerdo.

Esto es lo que necesitas saber el martes 9 de julio:

El Dólar estadounidense se mantiene firme frente a sus principales rivales a primera hora del martes, con el Índice del Dólar moviéndose lateralmente cerca de 105.00 tras registrar pequeñas ganancias el lunes. El calendario económico de EE.UU. incluirá el Índice de Optimismo Empresarial NFIB de junio y el Optimismo Económico RealClearMarkets/TIPP de julio. Más importante aún, el presidente de la Reserva Federal, Jerome Powell, presentará el Informe de Política Monetaria Semestral y testificará ante el Comité Bancario del Senado.

Dólar estadounidense PRECIO Últimos 7 días

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas últimos 7 días. Dólar estadounidense fue la divisa más débil frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.73% | -1.18% | -0.37% | -0.71% | -1.25% | -0.75% | -0.46% | |

| EUR | 0.73% | -0.45% | 0.40% | 0.02% | -0.51% | -0.04% | 0.26% | |

| GBP | 1.18% | 0.45% | 0.87% | 0.49% | -0.08% | 0.43% | 0.70% | |

| JPY | 0.37% | -0.40% | -0.87% | -0.36% | -0.88% | -0.43% | -0.14% | |

| CAD | 0.71% | -0.02% | -0.49% | 0.36% | -0.54% | -0.04% | 0.23% | |

| AUD | 1.25% | 0.51% | 0.08% | 0.88% | 0.54% | 0.49% | 0.76% | |

| NZD | 0.75% | 0.04% | -0.43% | 0.43% | 0.04% | -0.49% | 0.27% | |

| CHF | 0.46% | -0.26% | -0.70% | 0.14% | -0.23% | -0.76% | -0.27% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Tras abrir la semana con un hueco bajista, EUR/USD protagonizó un rebote y cerró marginalmente al alza el lunes. El par se mantiene relativamente tranquilo en la mañana europea del martes y fluctúa en un rango estrecho por encima de 1.0800.

GBP/USD tocó su nivel más alto desde el 12 de junio en 1.2860 el lunes, pero perdió su impulso alcista para terminar el día prácticamente sin cambios. A primera hora del martes, el par se mantiene estable alrededor de 1.2800.

Tras el repunte de la semana anterior, NZD/USD perdió tracción y registró pérdidas modestas el lunes. El Banco de la Reserva de Nueva Zelanda (RBNZ) anunciará decisiones de política monetaria en la sesión asiática del miércoles. Los mercados anticipan ampliamente que el RBNZ mantendrá la tasa de política monetaria sin cambios en 5.5%. Antes de este evento clave, el NZD/USD se mantiene en una fase de consolidación por encima de 0.6100.

El Oro se vio sometido a una fuerte presión bajista y perdió más del 1% el lunes, borrando todas las ganancias del viernes en el proceso. Los informes de que el banco central de China pausó las compras de Oro por segundo mes consecutivo en junio y el creciente optimismo sobre un acuerdo de alto el fuego y rehenes entre Israel y Hamas hicieron que el XAU/USD se estirara a la baja. A primera hora del martes, el par consolida sus pérdidas cerca de 2.360 $.

USD/JPY continúa moviéndose hacia arriba y hacia abajo en un canal estrecho alrededor de 161.00 después de terminar el primer día de negociación de la semana prácticamente sin cambios. Tras la conclusión del primer día de reunión con los participantes del mercado, el Banco de Japón (BoJ) dijo que "recibió varias opiniones de los participantes en la encuesta, incluida la idea de reducir las compras mensuales a alrededor de ¥2-3 billones, o mantener las compras alrededor de ¥4 billones."

La Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Los precios del Oro subieron en India el martes, según datos recopilados por FXStreet.

El precio del Oro se situó en 6.349,63 rupias indias (INR) por gramo, en comparación con los 6.332,50 INR que costaba el lunes.

El precio del Oro aumentó a 74.058,93 INR por tola desde los 73.861,05 INR por tola del día anterior.

| Unidad de medida | Precio del Oro en INR |

|---|---|

| 1 Gramo | 6.349,63 |

| 10 Gramos | 63.494,66 |

| Tola | 74.058,93 |

| Onza Troy | 197.495,60 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio del WTI luchó mientras el huracán Beryl causó menos daños de lo anticipado.

- Se anticipa que las exportaciones de petróleo saudí a China se recuperen en agosto, alcanzando potencialmente un mínimo de 44 millones de barriles.

- Los precios del petróleo enfrentan desafíos ya que un posible acuerdo de alto el fuego en Gaza podría aliviar la amenaza de suministro.

El precio del petróleo West Texas Intermediate (WTI) extiende sus pérdidas por tercera sesión, cotizando alrededor de 81,50 $ por barril durante las horas asiáticas del martes. Los precios del petróleo crudo enfrentaron presión después de que el huracán Beryl, que golpeó un importante centro de producción de petróleo en Texas, causara menos daños de lo anticipado por los mercados. A pesar de las desaceleraciones en la actividad de refinación y las evacuaciones en los sitios de producción, las principales refinerías a lo largo de la costa del Golfo de EE. UU. informaron un impacto mínimo del huracán.

Esta caída estaría influenciada en parte por los desarrollos recientes que involucran a Arabia Saudita. Según Reuters, se espera que las exportaciones de petróleo crudo saudí a China se recuperen en agosto, con envíos que alcanzarán al menos 44 millones de barriles, lo que impulsará la demanda.

Las exportaciones a China desde Arabia Saudita están programadas para aumentar en agosto por primera vez en cuatro meses, subiendo desde aproximadamente 36,00 millones de barriles en julio. Se espera que este repunte ayude al mayor exportador de petróleo a recuperar su participación en el mayor mercado de importación. Las exportaciones saudíes a China se habían desplomado a 1,12 millones de barriles por día (bpd) en junio, el nivel más bajo desde marzo de 2020, según informó Reuters con datos de la firma de análisis Kpler.

De cara al futuro, los precios del petróleo crudo podrían enfrentar más desafíos mientras los participantes del mercado esperan avances en las negociaciones de alto el fuego en el Medio Oriente. Un posible acuerdo de alto el fuego en Gaza podría aliviar las preocupaciones sobre las interrupciones del suministro mundial de crudo. Sin embargo, según la Casa Blanca, existen diferencias significativas entre las partes involucradas, con Hamas expresando preocupaciones sobre nuevas acciones israelíes en Gaza que podrían poner en peligro el potencial de un acuerdo.

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

- El precio de la Plata se mantiene firme mientras los rendimientos del Tesoro de EE.UU. están bajo presión debido al aumento de las apuestas por recortes de tasas de la Fed.

- La disminución de la fortaleza del mercado laboral de EE.UU. pesa sobre el Dólar y los rendimientos de los bonos.

- La tasa de desempleo de EE.UU. subió a su nivel más alto en más de dos años, situándose en el 4,1%.

El precio de la Plata (XAG/USD) se negocia dentro del rango de negociación del lunes cerca de 31,00 $ en la sesión asiática del martes. El metal blanco exhibe una gran fortaleza ya que un recorte de tasas por parte de la Reserva Federal (Fed) en septiembre parece ser un hecho consumado.

La herramienta CME FedWatch muestra que los operadores ven una probabilidad del 77% de recortes de tasas en septiembre, lo que ha aumentado desde el 65,6% registrado hace una semana. La razón detrás de la creciente especulación sobre recortes de tasas es la moderación de las condiciones del mercado laboral de Estados Unidos (EE.UU.).

El informe de Nóminas no Agrícolas (NFP) de EE.UU. para junio mostró que la tasa de desempleo subió al 4,1%, el nivel más alto en más de dos años. Además, las ganancias promedio por hora disminuyeron según lo esperado, lo que alivia los temores de que la inflación se mantenga persistente, ya que un crecimiento más lento del poder adquisitivo mantendría un límite sobre el gasto del consumidor.

El aumento de las expectativas de recortes de tasas de la Fed en septiembre ha limitado el alza del Dólar estadounidense (USD) y los rendimientos del Tesoro. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, se mantiene a la defensiva cerca de un mínimo de tres semanas alrededor de 104,85. Los rendimientos del Tesoro estadounidense a 10 años luchan por mantener el soporte semanal de 4,28%. La caída de los rendimientos de los activos que devengan intereses reduce el coste de oportunidad de mantener una inversión en activos sin rendimiento, como la Plata.

Análisis técnico de la Plata

El precio de la Plata extiende su alza hasta cerca de 31,00 $ después de una ruptura de la formación de canal descendente en un marco temporal de cuatro horas. Una ruptura al alza del patrón de gráfico mencionado resulta en una reversión alcista. La media móvil exponencial (EMA) de 20 días con pendiente ascendente en 30,70 $, exhibe una tendencia alcista.

El Índice de Fuerza Relativa (RSI) de 14 periodos se desplaza al rango alcista de 60.00-80.00, lo que indica que el impulso se ha inclinado hacia el alza.

Gráfico de cuatro horas de la Plata

- El precio del Oro registra ganancias modestas en la sesión asiática temprana del martes.

- Las expectativas de recortes de tasas y los flujos de refugio seguro podrían limitar la baja del metal precioso.

- La pausa en las compras de Oro del PBoC de China probablemente pesará sobre el XAU/USD a corto plazo.

El precio del Oro (XAU/USD) cotiza con ligeras ganancias debido a la debilidad del Dólar estadounidense (USD) durante la sesión asiática temprana del martes. La baja del metal precioso podría estar limitada ya que los operadores aumentan sus apuestas de que la Reserva Federal de EE.UU. (Fed) recortará las tasas de interés en septiembre tras los débiles datos de empleo de EE.UU. la semana pasada. Además, el estado de ánimo cauteloso en medio de las incertidumbres políticas en Francia y las tensiones geopolíticas en Oriente Medio podrían impulsar el precio del Oro, un activo de refugio seguro tradicional.

No obstante, los precios del Oro podrían verse arrastrados a la baja por la decisión del Banco Popular de China (PBoC) de no comprar Oro por segundo mes consecutivo en junio. Los operadores de Oro estarán atentos al testimonio semestral del presidente de la Fed, Jerome Powell, junto con los discursos de Michael Barr y Michelle Bowman de la Fed. El jueves, los datos de inflación del Índice de Precios al Consumo (IPC) de EE.UU. serán el centro de atención.

Resumen diario de los mercados: El precio del Oro se mantiene fuerte en medio de crecientes apuestas de recortes de tasas de la Fed

- El banco central chino mantuvo en pausa la compra de Oro por segundo mes en junio, según datos oficiales publicados el domingo.

- China, el mayor consumidor de oro del mundo, mantuvo sus tenencias de oro sin cambios por segundo mes consecutivo en junio, después de 18 meses de compras. Estas cifras indicaron que sus reservas se mantuvieron en 72,8 millones de onzas, valoradas en aproximadamente 170 mil millones $.

- "Esto parece una gran toma de beneficios, y las acciones son fuertes, y esta mañana aquí, lo que tiene un pequeño factor de competencia con los metales preciosos," dijo Bob Haberkorn, estratega senior de mercado en RJO Futures.

- Los mercados financieros han descontado una probabilidad de casi el 76% de un recorte de tasas de la Fed en septiembre, frente al 71% del viernes pasado, según la herramienta CME FedWatch.

- Se espera que la inflación del IPC de EE.UU. disminuya al 3,1% interanual en junio desde el 3,3% en mayo, mientras que se estima que la inflación subyacente se mantenga estable en el 3,4% interanual en el mismo período informado.

Análisis Técnico: El sesgo alcista del precio del Oro se mantiene a largo plazo

El precio del oro cotiza en una nota positiva en el día. El metal amarillo sostiene una ruptura por encima de un canal de tendencia descendente que se formó el 10 de mayo. Según el gráfico diario, el metal precioso mantiene la tendencia alcista por encima de la media móvil exponencial (EMA) de 100 días, con el Índice de Fuerza Relativa (RSI) de 14 días manteniéndose en la zona alcista por encima de la línea media de 50. Esto indica que es probable que el nivel de soporte se mantenga en lugar de romperse.

El nivel psicológico de 2.400 $ actúa como un nivel de resistencia inmediato para el XAU/USD. La próxima barrera al alza a observar es 2.432 $ (máximo del 12 de abril) en ruta hacia 2.450 $ (el máximo histórico).

En el caso bajista, el primer objetivo a la baja surgirá en 2.340 $ (nivel de resistencia anterior). Cualquier venta adicional por debajo de este nivel allanará el camino hacia 2.273 $ (EMA de 100 días).

Precio del Dólar Estadounidense hoy

La tabla a continuación muestra el cambio porcentual del Dólar Estadounidense (USD) frente a las principales monedas listadas hoy. El Dólar Estadounidense fue el más débil frente al Dólar Neozelandés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0,00% | 0,00% | 0,01% | -0,01% | 0,00% | 0,00% | 0,00% | |

| EUR | 0,01% | 0,00% | 0,01% | 0,00% | 0,00% | -0,01% | 0,00% | |

| GBP | 0,01% | 0,00% | 0,00% | -0,01% | -0,01% | -0,04% | 0,01% | |

| CAD | -0,01% | -0,01% | -0,02% | -0,02% | 0,00% | -0,02% | -0,01% | |

| AUD | 0,00% | 0,00% | 0,00% | 0,00% | 0,00% | -0,02% | 0,03% | |

| JPY | 0,02% | 0,00% | 0,00% | 0,00% | 0,01% | -0,01% | 0,00% | |

| NZD | 0,03% | 0,04% | 0,02% | 0,01% | 0,03% | 0,03% | 0,03% | |

| CHF | -0,01% | 0,00% | 0,00% | 0,00% | 0,00% | -0,01% | -0,02% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Euro de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el Yen Japonés, el cambio porcentual mostrado en el cuadro representará EUR (base)/JPY (cotización).

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.