- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Oro se dispara por encima de 2.400$ tras un IPC estadounidense más suave que aviva las esperanzas de recortes de tasas de la Fed en 2024.

- El rendimiento del Tesoro estadounidense a 10 años cae 10 puntos básicos a 4.187%, aumentando el atractivo del Oro.

- La herramienta CME FedWatch muestra un 85% de probabilidades de un recorte de tasas en septiembre; el Índice del Dólar estadounidense cae a 104.48.

Los precios del Oro se dispararon bruscamente durante la sesión norteamericana del jueves después de que la publicación del Índice de Precios al Consumo (IPC) en Estados Unidos abriera la puerta para que la Reserva Federal (Fed) reduzca los costos de endeudamiento. Por lo tanto, los rendimientos del Tesoro de EE.UU. se desplomaron, un viento favorable para el metal precioso. El XAU/USD cotiza en 2.414$, subiendo más del 1.80% después de rebotar desde los mínimos diarios de 2.371$.

El sentimiento del mercado cambió a negativo ya que el S&P 500 y el Nasdaq 100 cayeron bruscamente, mientras que el Dow Jones Industrial avanzó. Los rendimientos de EE.UU. están colapsando con el rendimiento del bono del Tesoro a 10 años bajando 10 puntos básicos a 4.187%.

Datos de la Oficina de Estadísticas Laborales de EE.UU. (BLS) revelaron que los precios al consumidor se deflacionaron en junio. Excluyendo elementos volátiles como alimentos y energía, el llamado núcleo también disminuyó, reavivando las esperanzas de que la Fed podría recortar las tasas en 2024.

La herramienta CME FedWatch muestra un 85% de probabilidades de un recorte de tasas de un cuarto de punto porcentual en septiembre, frente al 70% de probabilidades del miércoles.

El contrato de futuros de la tasa de fondos federales de diciembre de 2024 implica que la Fed flexibilizará la política en 49 puntos básicos (pb) hacia finales de año, frente a los 39 de ayer.

Otros datos mostraron que el mercado laboral sigue siendo robusto ya que el número de estadounidenses que solicitaron beneficios por desempleo no alcanzó el consenso y fue menor que la lectura anterior.

Los datos de EE.UU. de hoy presentan un escenario equilibrado: la inflación está disminuyendo mientras el empleo se mantiene fuerte, sin signos de una recesión inminente.

Mientras tanto, el Índice del Dólar estadounidense (DXY), que sigue el valor de una cesta de seis divisas frente al Dólar estadounidense, se desplomó más del 0.40% y está en 104.48.

De cara a la semana, el calendario económico de EE.UU. incluirá el Índice de Precios de Producción (PPI) de junio y la encuesta de Sentimiento del Consumidor de la Universidad de Michigan para el mismo período.

Resumen diario de los mercados: El Oro se dispara debido a las esperanzas de recorte de tasas de la Fed

- El Índice de Precios al Consumo (IPC) de EE.UU. de junio se contrajo un -0.1% mensual, no alcanzando el pronóstico de un aumento del 0.1%. El IPC subyacente también bajó del 0.2% en mayo al 0.1% en junio, alineado con las estimaciones.

- En los 12 meses hasta junio, la inflación general de EE.UU. cayó al 3%, desde el 3.3%, mientras que la inflación subyacente cayó al 3.3%, por debajo de las estimaciones y desde el 3.4% del mes anterior.

- Las solicitudes iniciales de subsidio por desempleo para la semana que terminó el 6 de julio fueron mejores de lo esperado en 222.000, por debajo del consenso de 236.000 y la lectura anterior de 239.000.

- Según la herramienta CME FedWatch, las probabilidades de un recorte de tasas en septiembre han aumentado al 84%, desde el 72% del miércoles.

- Los precios del lingote retrocedieron un poco debido a la decisión del Banco Popular de China (PBoC) de detener las compras de Oro en junio, como lo hizo en mayo. China tenía 72,80 millones de onzas troy del metal precioso a finales de junio.

Análisis técnico: El precio del Oro sube por encima de 2.400$, invalida el patrón de hombro-cabeza-hombro

El precio del Oro reanudó su agresiva tendencia alcista y rompió decisivamente la línea de cuello del patrón de hombro-cabeza-hombro, invalidando el patrón gráfico y abriendo la puerta a precios más altos. El momentum sigue del lado de los compradores, con el RSI finalmente mostrando signos de dirección, en tendencia alcista.

Dicho esto, el camino de menor resistencia es al alza. La primera resistencia del XAU/USD sería el máximo anual de 2.450$, antes de la marca de 2.500$. Por el contrario, si el Oro cae por debajo de la cifra de 2.400$, la próxima zona de demanda será el máximo del 5 de julio en 2.392$. Si se despeja, el XAU/USD continuaría a 2.350$.

El Oro

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El AUD continuó su tendencia alcista el jueves frente al USD.

- Los mercados ajustan su postura sobre la Reserva Federal tras las cifras de inflación de EE.UU.

- La reticencia del RBA a iniciar recortes de tasas debido a la alta inflación persistente proporciona un soporte estable para el Dólar australiano.

El Dólar australiano (AUD) continuó con su tendencia positiva frente al USD el jueves, subiendo a 0.6780 después de alcanzar un máximo de 0.6798. A pesar de un calendario financiero australiano vacío esta semana sin eventos significativos, el par aún mantiene su posición con el AUD reanudando sus recientes ganancias. Los participantes del mercado están ajustando sus apuestas sobre los próximos movimientos de la Reserva Federal (Fed) tras la publicación de los datos de inflación de EE.UU.

El Banco de la Reserva de Australia (RBA) se está preparando para ser uno de los últimos bancos centrales de las naciones del G10 en iniciar recortes de tasas, un factor que puede extender las ganancias del AUD. La alta inflación en Australia está llevando al RBA a posponer los recortes de tasas, lo que puede limitar la caída del AUD.

Movimientos diarios del mercado: El AUD se mantiene mientras los mercados se ajustan a las cifras de inflación de EE.UU.

- La inflación de EE.UU., medida por el cambio anual en el Índice de Precios al Consumo (IPC), cayó al 3% en junio desde el 3.3% en mayo, según informó el miércoles la Oficina de Estadísticas Laborales de EE.UU. (BLS), por debajo de lo esperado.

- La medida subyacente también estuvo por debajo de las previsiones del mercado en un 3.3% anual.

- Esto valida la predicción del mercado de un recorte anticipado en septiembre, y a medida que las políticas del RBA y la Fed divergen, el alza para el par es indefinida.

- El presidente de la Fed, Jerome Powell, mantuvo el jueves un tono cauteloso sobre la inflación durante su testimonio ante el Comité de Servicios Financieros de la Cámara. Reafirmó que, aunque la inflación no necesita caer por debajo del 2% para comenzar los recortes de tasas, la Fed aún carece de confianza firme para reducir las tasas pronto.

- Mientras el RBA considera una subida y el mercado se prepara para un recorte de la Fed, el Dólar australiano podría ver ganancias adicionales.

Análisis técnico: La racha alcista del AUD/USD continúa, se anticipa consolidación

El AUD/USD se mantiene en una trayectoria alcista, lo que resulta en ganancias para el par el jueves. La perspectiva sigue siendo positiva, con indicadores como el RSI y MACD manteniéndose fuertes en territorio profundamente positivo. Aunque es posible una consolidación, el par puede tener algo de margen para seguir subiendo antes de corregir.

Los niveles de soporte a monitorear en caso de un retroceso son 0.6670, 0.6650 y 0.6630 en caso de una corrección. El rango de 0.6760-0.6780 es el objetivo aspiracional para los compradores, con la región más allá de 0.6800 también a la vista.

El Dólar australiano

¿Qué factores determinan la cotización del Dólar australiano?

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

El Dólar colapsó en respuesta a las lecturas de inflación en EE.UU. más suaves de lo esperado en junio, en un momento en que los inversores ahora ven a la Fed recortando tasas tan pronto como en su reunión de septiembre.

Esto es lo que necesitas saber el viernes 12 de julio:

El índice del Dólar estadounidense (DXY) se desinfló a mínimos de varias semanas y visitó la región de 104.00 a raíz de los decepcionantes datos del IPC de EE.UU. y la caída de los rendimientos en EE.UU. Los Precios al Productor y el indicador preliminar del Sentimiento del Consumidor de Michigan ocuparán el centro de atención el 12 de julio.

El EUR/USD subió aún más y logró finalmente volver a probar la región de 1.0900, aunque ese movimiento se desvaneció un poco después. Se esperan los resultados de los Precios al Por Mayor de Alemania y la Cuenta Corriente el 12 de julio.

El GBP/USD avanzó a niveles no vistos desde hace un año cerca de 1.2950 tras la venta masiva del Dólar. No hay publicaciones programadas en el Reino Unido el 12 de julio.

El USD/JPY retrocedió a mínimos mensuales y se acercó a la zona de 157.00 tras otro movimiento sospechoso de intervención en el mercado de divisas por parte de funcionarios japoneses. Los resultados finales de la Producción Industrial se publicarán el 12 de julio.

El AUD/USD extendió su recuperación mensual y subió a niveles a solo unos pips de la barrera de 0,6800. El calendario australiano estará vacío el 12 de julio.

La debilidad del Dólar y los rumores del mercado sobre recortes de tasas por parte de la Fed impulsaron los precios del WTI a sumar las ganancias del miércoles más allá del nivel de 83.00$ por barril.

Los precios del Oro avanzaron notablemente y superaron el nivel de 2.420$ por onza troy en medio de la venta masiva del Dólar, la disminución de los rendimientos y el aumento de las apuestas por recortes de tasas. De la misma manera, la Plata mejoró hasta la vecindad del nivel de 32.00$ por onza, o máximos de seis semanas.

- El Dow Jones se mantuvo en el rango de apertura del jueves después de que la inflación del IPC se enfriara.

- Las expectativas de recorte de tasas se mantienen altas a medida que disminuyen las presiones de precios.

- El pivote general del mercado fuera de las acciones tecnológicas limita las ganancias por las esperanzas de recorte de tasas.

El Promedio Industrial Dow Jones (DJIA) se mantuvo mayormente en territorio conocido el jueves, alcanzando el extremo superior después de que la inflación del Índice de Precios al Consumo (IPC) de EE.UU. estuviera por debajo de las expectativas, lo que provocó un aumento en las expectativas de recorte de tasas en 2024 en el mercado en general. A pesar de la disminución de la inflación, un pivote fuera de las acciones tecnológicas mantuvo los índices bursátiles cerca de la estabilidad durante la sesión del mercado estadounidense del jueves.

La inflación del IPC de EE.UU. en junio estuvo ampliamente por debajo de las previsiones, con la inflación general anualizada del IPC disminuyendo al 3.0% interanual desde el 3.3% anterior y cayendo aún más por debajo del pronóstico del 3.1%. La inflación del IPC en realidad se contrajo un -0.1% mensual en junio, retrocediendo desde el 0.0% plano del mes anterior y por debajo del pronóstico del 0.1%.

Las solicitudes iniciales de subsidio por desempleo en EE.UU. cayeron a 222.000 para la semana que terminó el 5 de julio, desde las 239.000 revisadas de la semana anterior y mejorando desde el pronóstico de 236.000. La cifra de solicitudes iniciales de subsidio por desempleo del jueves ayudó a reducir el promedio de cuatro semanas a 233.500 desde los 238.750 anteriores.

Con la inflación del IPC de EE.UU. enfriándose a un ritmo acelerado, las expectativas del mercado para una subida de tasas por parte de la Reserva Federal (Fed) están descontando la posibilidad de tres recortes de tasas de un cuarto de punto en 2024. Según la herramienta FedWatch del CME, las apuestas del mercado de tasas para un recorte de tasas en septiembre han aumentado al 95%.

Noticias del Dow Jones

El Dow Jones buscó ganancias el jueves, pero el impulso alcista se mantuvo limitado a medida que las acciones tecnológicas disminuían. Aunque el Dow Jones subió alrededor de una quinta parte de un por ciento en el día en general, las pérdidas concentradas en nombres tecnológicos conocidos mantuvieron un límite en las ganancias. 3M Co. (MMM) y Home Depot Inc. (HD) subieron alrededor del 2.5% el jueves, aumentando a 104.20$ y 352.60$ por acción, respectivamente.

Intel Corp. vio una disminución del -4.24%, cayendo a 33.38$ por acción, mientras que Amazon.com Inc (AMZN) también retrocedió un -3.0%, disminuyendo a 193.76$ por acción.

Perspectiva técnica del Dow Jones

El Dow Jones encontró ligeras ganancias el jueves, pero el impulso sigue siendo limitado mientras el índice prueba las aguas de una zona de oferta cerca de la zona de precio principal de 40.000,00. El Dow Jones ha estado luchando lentamente para volver a alcanzar las ofertas máximas históricas situadas justo al norte de 40.000,00 en mayo, recuperando casi un 5% desde el mínimo de oscilación posterior al pico hacia 38.000,00.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

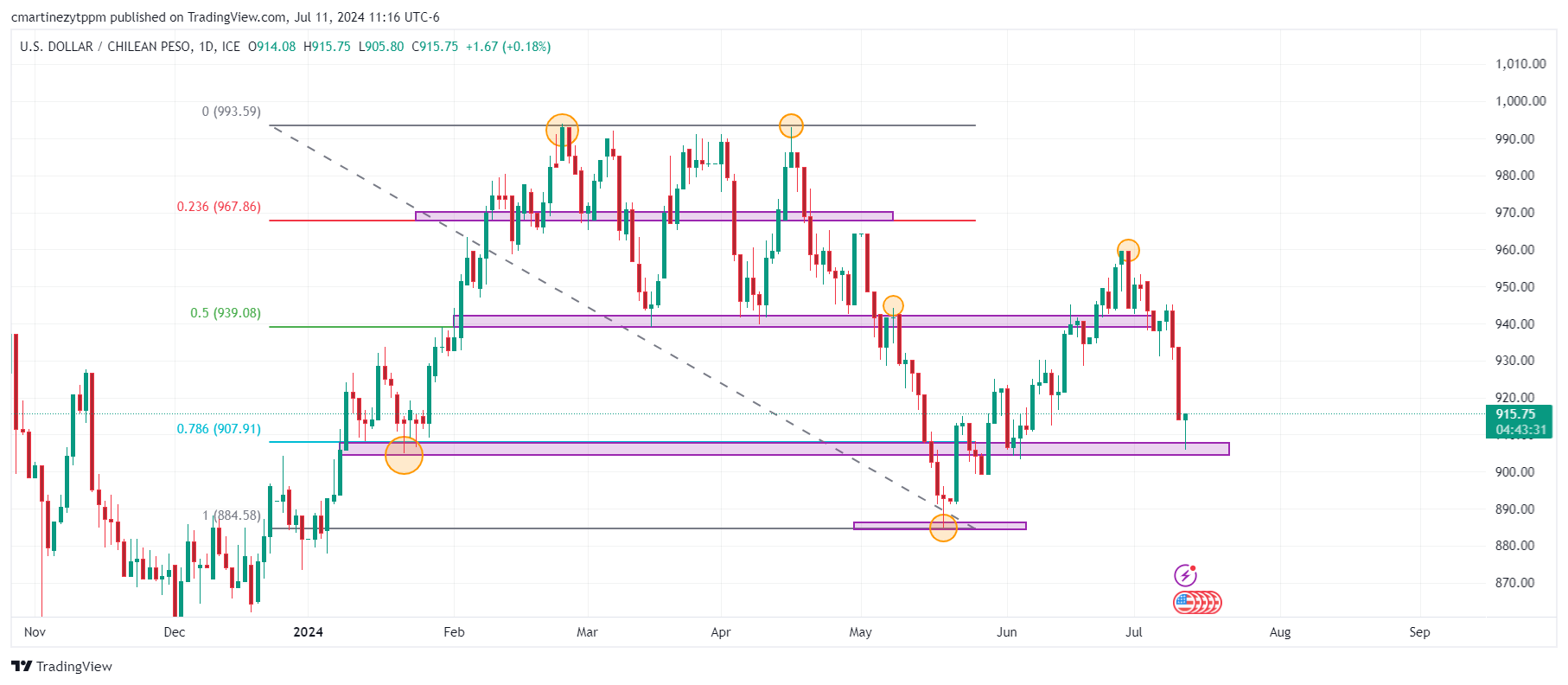

- El USD/CLP cae a mínimos no vistos desde el 5 de junio.

- El Índice del Dólar (DXY) pierde un 0.54% tras los datos de inflación de EE.UU.

- Los precios del cobre caen un 1.76% ante preocupaciones por una escasa demanda en China.

El USD/CLP inició la sesión europea marcando un máximo de la sesión en 915.75, presionado hacia la baja hasta llegar a un mínimo del día en 905.80. Al momento de escribir, el precio del Dólar estadounidense frente al Peso chileno opera en 911.58, perdiendo un 0.27%, diario.

El Peso chileno se aprecia y llega a máximos de cinco semanas tras datos de inflación de Estados Unidos

El USD/CLP firma su tercera jornada a la baja de manera consecutiva tras darse a conocer los datos de inflación de Estados Unidos. Esta apreciación esta apoyada en la caída del Índice del Dólar (DXY), el cual refleja el aumento de probabilidades de un recorte en la tasa de interés por parte de la Reserva Federal en su próxima reunión de Septiembre.

Después de la reciente recuperación de los precios del cobre, las preocupaciones por la escasa demanda en China prevalecen. Los datos económicos del país asiático pueden brindar algunas pistas sobre la demanda del metal en el corto plazo, los inversionistas estarán atentos a la Balanza Comercial, Nuevos Préstamos, Índice de precios de la Vivienda y Producto Interno Bruto.

Niveles técnicos en el USD/CLP

El USD/CLP ha reaccionado en un primer soporte ubicado en 905.80, mínimo del día de hoy que converge con el retroceso al 78.6% de Fibonacci. El siguiente soporte se encuentra en 885.00, mínimo del 20 de mayo. La resistencia más cercana se ubica en 960.00, máximo del 27 de junio.

Gráfico diario del Peso chileno

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El repunte de los metales preciosos comenzó después de que los datos de inflación de Estados Unidos fueran inferiores a lo esperado. La demanda asiática de Oro (XAU/USD) y Plata (XAG/USD) aumenta, señala Ryan McKay, estratega senior de commodities de TDS.

Se espera que la demanda asiática se mantenga fuerte

"Los datos de inflación inferiores a lo esperado están agravando el repunte de los metales preciosos después de que los datos de empleo más suaves ya habían reforzado las expectativas de un inicio del ciclo de recortes de la Reserva Federal (Fed) en septiembre. En este sentido, es cada vez más probable que un importante grupo macroeconómico que ha estado al margen hasta ahora recupere el interés en el Oro."

"De hecho, la primera evidencia de un renovado interés está comenzando a mostrarse a medida que las posiciones en ETF continúan aumentando en julio, después de que junio viera el primer aumento mensual desde mayo de 2023. Además, aunque las reservas de Oro chinas se mantuvieron planas por segundo mes consecutivo, los principales traders en la Bolsa de Futuros de Shanghái (SHFE) han añadido nuevamente a sus posiciones netas, destacando que se espera que la demanda asiática se mantenga fuerte."

"La Plata también está aumentando ya que el interés chino ha aumentado en las últimas semanas, con los traders añadiendo aproximadamente +20K lotes SHFE a su posición neta en julio."

- El Dólar canadiense bajó en todos los ámbitos el jueves.

- Canadá sigue ausente del calendario económico esta semana.

- La inflación del IPC de EE.UU. se contrajo en junio, lo que provocó nuevas apuestas de recorte de tasas.

El Dólar canadiense (CAD) cayó frente a todas sus principales divisas el jueves, ya que un calendario de publicaciones económicas vacío dejó al CAD a merced de las fuerzas del mercado en general. La inflación del Índice de Precios al Consumo (IPC) de EE.UU. se moderó más rápido de lo esperado en junio, reavivando las expectativas de los inversores de un ritmo acelerado de recortes de tasas en 2024.

Canadá seguirá sin proporcionar datos económicos significativos para los operadores del CAD hasta la próxima publicación del propio IPC de Canadá, programada para el próximo martes y publicada junto con las cifras de ventas minoristas de EE.UU. Mientras tanto, la inflación mayorista del Índice de Precios de Producción (IPP) de EE.UU. se publicará el viernes y aún se espera que aumente en términos anualizados.

Resumen diario de los motores del mercado: El Dólar canadiense se debilita, queda rezagado por la puja de riesgo del mercado en general

- La inflación del IPC de EE.UU. cayó en junio, registrando una contracción del -0.1% frente al aumento esperado del 0.1% desde el 0.0% anterior.

- La inflación subyacente del IPC de EE.UU. también bajó al 3.3% interanual en comparación con la previsión de mantenerse en el 3.4%.

- Los datos de inflación en enfriamiento han reavivado las esperanzas del mercado en general de un ritmo acelerado de recortes de tasas por parte de la Fed.

- Los mercados de tasas han valorado un 95% de probabilidades de al menos un recorte de tasas de un cuarto de punto cuando el Comité Federal de Mercado Abierto (FOMC) se reúna el 18 de septiembre.

Dólar canadiense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar canadiense (CAD) frente a las principales monedas hoy. Dólar canadiense fue la divisa más fuerte frente al Dólar canadiense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.33% | -0.47% | -1.90% | 0.09% | -0.28% | -0.38% | -0.62% | |

| EUR | 0.33% | -0.13% | -1.59% | 0.43% | 0.05% | -0.04% | -0.28% | |

| GBP | 0.47% | 0.13% | -1.45% | 0.56% | 0.19% | 0.09% | -0.14% | |

| JPY | 1.90% | 1.59% | 1.45% | 2.03% | 1.65% | 1.52% | 1.32% | |

| CAD | -0.09% | -0.43% | -0.56% | -2.03% | -0.39% | -0.48% | -0.71% | |

| AUD | 0.28% | -0.05% | -0.19% | -1.65% | 0.39% | -0.10% | -0.33% | |

| NZD | 0.38% | 0.04% | -0.09% | -1.52% | 0.48% | 0.10% | -0.23% | |

| CHF | 0.62% | 0.28% | 0.14% | -1.32% | 0.71% | 0.33% | 0.23% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar canadiense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CAD (base)/USD (cotización).

Análisis técnico: El CAD se debilita a pesar de la debilidad del Dólar, la caída sin datos continúa

El Dólar canadiense (CAD) bajó en todos los ámbitos el jueves, cayendo un 2% frente al Yen japonés (JPY) y más de medio punto porcentual frente a la Libra esterlina (GBP) y el Franco suizo (CHF). A pesar de la debilidad general del Dólar estadounidense (USD), el Dólar canadiense aún perdió una décima de punto porcentual frente al USD.

El USD/CAD comenzó la sesión de negociación estadounidense con una rápida caída a sus niveles más bajos desde mediados de abril, pero la firme presión de venta del CAD le dio un impulso al Dólar. El impulso corto no pudo mantener la presión, y el USD/CAD ha rebotado desde la media móvil exponencial (EMA) de 200 días cerca del nivel de 1.3600. A pesar del giro intradía, el par sigue atrapado en una congestión técnica que ha afectado a las velas diarias desde abril.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El Dólar estadounidense cae por décima jornada consecutiva contra el Peso colombiano, desplomándose a mínimos de un mes en 3.940,04. Previamente, el USD//COP tocó un máximo diario en 4.005,27.

El USD/COP cotiza al momento de escribir sobre 3.966,99, cayendo un 0.06% en el día.

El Peso colombiano se beneficia de la moderación de la inflación de EE.UU.

- El Índice de Precios al Consumo (IPC) de Estados Unidos se ha moderado tres décimas en la lectura interanual de junio, situándose en el 3% frente al 3.3% de mayo, su nivel más bajo desde hace un año, según ha publicado el Departamento de Trabajo. La cifra mejora el 3.1% esperado por el mercado.

- El fuerte descenso del Dólar tras la suavización de la inflación da razones a la Reserva Federal de Estados Unidos para realizar su primer recorte de tasas del año en la reunión de septiembre. La herramienta FedWatch ha estimado en el 78% las opciones de esta rebaja inmediatamente después de la publicación, cuando ayer se situaba por debajo del 72%.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El S&P 500 alcanza nuevos máximos históricos en 5.651, en medio de una jornada volátil.

- El índice de Precios al Consumidor de EE.UU. se ubicó en 3.0% interanual en junio, desde un 3.3% en mayo.

- Las peticiones de subsidio por desempleo aumentaron en 222.000, menores a las 236.000 estimadas por los analistas.

El S&P 500 marcó un mínimo del día en 5.622 durante la sesión europea, encontrando compradores que llevaron el índice a nuevos máximos históricos en 5.651 al publicarse los datos de inflación estadounidense. Al momento de escribir, el índice cotiza en 5.632, ganando un 0.03%, en el día.

Los datos de inflación de Estados Unidosse moderan aumentando las probabilidades de un recorte de tasas en septiembre

El Índice de Precios al Consumidor (IPC) de Estados Unidos ha presentado una disminución de tres décimas ubicándose en 3.0% en la lectura interanual en junio, mejorando el 3.1% esperado por el mercado y su registro previo del 3.3% correspondiente a mayo. Este resultado no se presentaba desde el 12 de julio del 2023. La inflación subyacente, que excluye alimentación y energía, se situó en un 3.3%, mejorando el 3.4% previo y estimado.

Por otro lado, las solicitudes semanales de subsidio por desempleo aumentaron en 222.000, siendo inferiores a las 236.000 del consenso y ubicándose por debajo de las 239.000 se la semana previa.

Con base en estos resultados, la herramienta FedWatch indica un 81.3% de probabilidades de ubicar la tasa de interés entre un rango de 5.0% y 5.25% para la reunión del 18 de septiembre.

Niveles técnicos en el S&P 500

Observamos el primer soporte en el área de 5.600, cercana a la Media Móvil de 9 periodos. El siguiente soporte se encuentra en 5.550, mínimo del 5 de julio en convergencia con el retroceso al 50% de Fibonacci. La resistencia más cercana está proyectada en 5.775, dada por la extensión el 161.8% de Fibonacci.

Gráfico de 4 horas del S&P 500

En junio, el crecimiento del IPC general en EE.UU. bajó al 3% desde el 3.3% en mayo. Esto está por debajo de las expectativas del consenso y marcó otra sorpresa a la baja después de mayo, señalan los estrategas macro de Rabobank.

Las probabilidades se inclinan hacia un recorte de tasas de la Fed en septiembre

"Esa medida supercore, muy observada, registró una segunda disminución consecutiva (-0.04% en mayo y -0.05% en junio) dejando la base anualizada de tres meses en 1.3% en junio. Esa es la lectura más lenta desde octubre de 2021 y solo la mitad de la tasa de ejecución previa a la pandemia del 2.6%. La relajación entre los componentes de servicios básicos también fue generalizada, con los servicios de transporte y educación viendo disminuciones mensuales desde mayo."

"El IPC de energía cayó al 1% en junio tras una segunda disminución mensual en los precios de la gasolina. El IPC de alimentos cambió poco, situándose en 2.2%, ya que la lectura más lenta del IPC de comestibles (1.1%) continuó equilibrando la inflación aún elevada para comer fuera (4.1%). El IPC ‘subyacente’ más amplio, excluyendo alimentos y energía, también cayó al 3.3% sobre el año pasado después de un menor aumento mensual del 0.1% desde mayo."

"Una segunda baja consecutiva del IPC en EE.UU. en junio ha aumentado las probabilidades del mercado para un primer recorte de tasas de la Reserva Federal (Fed) este septiembre. Después del informe del IPC de hoy, creemos que un recorte de tasas en la próxima reunión de la Fed en julio sigue siendo poco probable, pero las probabilidades se inclinan hacia un recorte en septiembre."

- El USD/MXN cae a nuevos mínimos desde el pasado 6 de junio en 17.70.

- El Dólar estadounidense se desploma a mínimos de un mes mientras se disparan las posibilidades de un primer recorte de la Reserva Federal en septiembre.

- La inflación anual se modera al 3% anual en junio frente al 3.1% esperado por el mercado.

El USD/MXN ha descendido desde un máximo intradía en 17.88 a un nuevo mínimo de cinco semanas en 17.70 inmediatamente después de conocerse que la inflación estadounidense de junio se había situado por debajo de las previsiones. El par cotiza ahora sobre 17.76, perdiendo un 0.42% en lo que llevamos de jueves.

El Dólar cae a su nivel más bajo en un mes ante el aumento de posibilidades de un recorte de tasas de la Fed en septiembre

El Índice de Precios al Consumo (IPC) de Estados Unidos se ha moderado tres décimas en la lectura interanual de junio, situándose en el 3% frente al 3.3% de mayo, su nivel más bajo desde hace un año, según ha publicado el Departamento de Trabajo. La cifra mejora el 3.1% esperado por el mercado. La inflación mensual ha descendido un 0.1% desde el 0% del mes anterior, por debajo del aumento del 0.1% previsto por los expertos.

El IPC subyacente, que excluye alimentación y energía, se ha situado en el 3.3% frente al 3.4% previo y estimado. Este es su nivel más bajo desde abril de 2021. El indicador mensual ha crecido un 0.1%, por debajo del 0.2% anterior. El consenso estimaba que el crecimiento se mantuviera en el 0.2%.

El Índice del Dólar (DXY) se ha desplomado con la noticia, cayendo de alrededor de 104.90 a 104.07, nuevo mínimo desde el 7 de junio.

El fuerte descenso del Dólar tras la suavización de la inflación da razones a la Reserva Federal de Estados Unidos para realizar su primer recorte de tasas del año en la reunión de septiembre. La herramienta FedWatch ha estimado en el 78% las opciones de esta rebaja inmediatamente después de la publicación, cuando ayer se situaba por debajo del 72%.

Tras los datos de hoy, los operadores del USD/MXN digerirán la noticia en las próximas horas a la espera de la publicación de las Minutas de Banxico de la reunión de junio. Si las actas indican que la postura de Banxico será más restrictiva que la de la Fed, el Peso mexicano podría continuar ganando terreno.

Mañana viernes el foco estará puesto en la inflación de los precios de producción (IPP) de EE.UU. de junio, que se espera suba una décima en la lectura general anual, al 2.3%, y dos en la subyacente, al 2.5%. También se espera el índice de sentimiento del consumidor de la Universidad de Michigan para julio, estimándos una lectura preliminar de 68.5 frente a los 68.2 de junio.

México, por su parte, publicará el último día laborable de la semana su indicador de producción industrial de mayo. El consenso espera un aumento del 1.2% anual tras la subida del 5.1% de abril.

USD/MXN Niveles de precio

Tras ocho días seguidos alcanzando mínimos más bajos, el siguiente soporte aguarda en la media móvil de 100 en gráfico diario en 17.21. Por debajo espera la zona de 17.00 antes de ver un retroceso más fuerte hacia 16.52, suelo del 21 de mayo y de los últimos nueve años.

Al alza, la resistencia inicial aguarda en el área de 18.00 antes de toparse con una barrera importante alrededor de 18.50, donde está el techo de julio registrado el día 2.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Oro sube después de que los datos del Índice de Precios al Consumo de EE.UU. para junio resultaran más bajos de lo esperado.

- Los datos indican una alta probabilidad de un recorte de tasas en septiembre, lo cual es positivo para el Oro.

- El Oro obtiene más ganancias después de que Powell adopta un tono cautelosamente optimista en su testimonio ante los legisladores en Washington.

El Oro (XAU/USD) cotiza por encima de 2.400$ el jueves después de la publicación de los datos del Índice de Precios al Consumo (IPC) de EE.UU. para junio, que muestran una disminución de las presiones de precios. Los datos del IPC más bajos de lo esperado hacen más probable que la Reserva Federal (Fed) considere adecuado recortar las tasas de interés a corto plazo, lo cual es positivo para el Oro, ya que las tasas de interés más bajas reducen el costo de oportunidad de mantener el activo sin rendimiento.

El Oro también se está beneficiando de nuevos datos emergentes que muestran que los bancos centrales continúan acumulando en todo el mundo. Esto a pesar de las noticias del domingo de que el mayor consumidor de Oro, el Banco Popular de China (PBoC), dejó de comprar el metal precioso por segundo mes consecutivo en junio, tras una bonanza de compras de 18 meses.

El Oro se dispara después de la publicación del IPC de EE.UU.

El Oro sube el jueves después de la publicación de los datos del IPC de EE.UU., que pintan un panorama de una economía en enfriamiento, lo que sugiere que las tasas de interés en EE.UU. caerán, lo que a su vez hará que el Oro sea una inversión más atractiva.

El IPC de EE.UU. subió un 3.0% interanual en junio, por debajo de las estimaciones del 3.1% y del 3.3% del mes anterior. El IPC disminuyó un 0.1% en términos intermensuales en junio, cuando los economistas esperaban un aumento del 0.1% desde el 0.0% en mayo, según datos de la Oficina de Estadísticas Laborales de EE.UU.

El IPC subyacente, que excluye los componentes volátiles de alimentos y energía, mientras tanto, se enfrió al 3.3%, por debajo de las expectativas del 3.4% desde el 3.4% anterior. En términos mensuales, el IPC subyacente subió un 0.1%, por debajo del pronóstico del 0.2% y del 0.2% de mayo.

Los datos son una evidencia adicional de que la inflación está cayendo hacia el objetivo del 2.0% de la Fed y hacen más probable que el banco central comience a recortar las tasas de interés, un desarrollo positivo para el Oro.

El Oro sube mientras Powell adopta un enfoque intermedio, los mercados ven recortes en el horizonte

El Oro subió el miércoles después de que los mercados evaluaran al presidente de la Fed, Jerome Powell, como cautelosamente optimista en su segundo día de testimonio ante los legisladores estadounidenses en Washington.

En comentarios al Comité de Servicios Financieros de la Cámara de Representantes, Powell dijo que "Vemos la política actual de la Fed como restrictiva", indicando que en su nivel actual, las tasas de interés estaban haciendo el trabajo de reducir la inflación al objetivo del 2.0% de la Fed.

Cuando se le preguntó sobre el momento de futuros recortes de tasas de interés de la Fed y si esperaría a que el índice de precios del gasto en consumo personal (PCE), la medida preferida de la Fed para la inflación, cayera por debajo del objetivo de la Fed antes de actuar, Powell dijo que no lo haría, porque "la inflación tiene un cierto impulso" y "no quieres esperar hasta que la inflación baje completamente al 2,0%". En su última lectura, tanto el PCE general como el subyacente cayeron al 2,6%, lo que sugiere que la Fed podría no estar tan lejos de hacer recortes de tasas.

Esto reforzó los barómetros actuales basados en el mercado sobre cuándo la Fed recortará las tasas de interés. La herramienta CME FedWatch sigue viendo una alta probabilidad del 70% de un recorte del 0,25% en la tasa de los Fondos Federales – la tasa de política principal de la Fed – en septiembre. Tal recorte llevaría la tasa de política a un límite superior del 5,25%. La herramienta CME FedWatch basa su probabilidad en el precio de los futuros de los Fondos Federales a 30 días.

Aunque los inversores esperaban más detalles concretos sobre cuándo la Fed recortaría las tasas de interés, el optimismo general de Powell sobre lograr un "aterrizaje suave" para la economía – cuando la inflación vuelve al objetivo sin que el desempleo aumente demasiado – impulsó el sentimiento. Dicho esto, el informe oficial de empleos del viernes, la publicación de las Nóminas no Agrícolas, informó que la tasa de desempleo de EE.UU. subió al 4.1% desde el 4.0%, cuando no se esperaba un aumento. Fue el tercer mes consecutivo de aumento.

El Oro impulsado por las compras de los bancos centrales

El Oro hace más ganancias el jueves debido a la aparición de datos que muestran que los bancos centrales de todo el mundo siguen acumulando Oro a pesar de las noticias de que el mayor consumidor, el Banco Popular de China (PBoC), ha cesado las compras de Oro durante dos meses consecutivos en junio.

A pesar de la ausencia del PBoC en el mercado, que representa más de una cuarta parte de las compras, el Banco de la India (BOI) compró nueve toneladas de Oro en junio, el Banco Nacional de Polonia cuatro toneladas y el Banco Nacional Checo dos toneladas, según TD Securities.

Los analistas de Citibank siguen siendo optimistas sobre la demanda de los bancos centrales, que ven aumentando en la segunda mitad del año para alcanzar un total de alrededor de 1.100 toneladas en 2024, un aumento del 5.8% respecto al año anterior. Atribuyen las ganancias a una creciente probabilidad de guerras comerciales y preocupaciones sobre las políticas fiscales de EE.UU.

En ese sentido, la previsión oficial de Citibank es que el Oro alcance los 2.600$ para finales de 2024.

Mientras tanto, Bert Melek, Jefe de Estrategia de Commodities en TD Securities, pronostica que el Oro alcanzará los 2.475$ en el primer trimestre de 2025.

Análisis Técnico: El Oro sube por tercer día consecutivo

El Oro gana por tercer día consecutivo tras la formación de un patrón de reversión bajista de dos barras (rectángulo sombreado en verde en el gráfico de abajo) en la parte superior del movimiento alcista de principios de julio. Este patrón se forma después de un largo día de subida verde seguido de un largo día de bajada roja de similar longitud y tamaño. Puede ser una señal de una reversión a corto plazo. En el caso del Oro, esto no se ha materializado.

XAU/USD Gráfico Diario

El panorama es incierto. Todavía existe el riesgo de que el Oro pueda retroceder a la media móvil simple (SMA) de 50 días en 2.344$, cumpliendo las implicaciones negativas del patrón de dos barras. Al mismo tiempo, la recuperación después de su formación lo ha invalidado parcialmente y sugiere que el precio podría subir más.

Una ruptura por encima del máximo del patrón y el pico del viernes en 2.393$ proporcionaría una fuerte confirmación alcista de una continuación al alza. Esto probablemente también desbloquearía el próximo objetivo en el máximo histórico de 2.451$.

El patrón bajista de cabeza y hombros que se formó de abril a junio ha sido invalidado por la reciente recuperación. Sin embargo, todavía existe la posibilidad – aunque mucho menor – de que se haya formado un patrón de techo más complejo en su lugar.

Si se ha formado un patrón complejo en lugar del H&S, y el precio rompe por debajo de la línea de cuello del patrón en 2.279$, una reversión a la baja aún podría ser posible con un objetivo conservador en 2.171$, la proporción 0.618 de la altura del patrón extrapolada a la baja.

La tendencia ahora es lateral tanto a corto como a medio plazo. A largo plazo, el Oro sigue en una tendencia alcista.

Indicador económico

Índice de Precios al Consumidor (YoY)

El IPC lo publica el US Labor Department y mide los movimientos de precios a través de la comparación entre los precios minoristas de una cesta de bienes y servicios representativa. El poder de compra del dólar se ve disminuido debido a la inflación. El IPC es un indicador clave para medir la inflación y las tendencias de compra. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Última publicación: jue jul 11, 2024 12:30

Frecuencia: Mensual

Actual: 3%

Estimado: 3.1%

Previo: 3.3%

Fuente: US Bureau of Labor Statistics

The US Federal Reserve has a dual mandate of maintaining price stability and maximum employment. According to such mandate, inflation should be at around 2% YoY and has become the weakest pillar of the central bank’s directive ever since the world suffered a pandemic, which extends to these days. Price pressures keep rising amid supply-chain issues and bottlenecks, with the Consumer Price Index (CPI) hanging at multi-decade highs. The Fed has already taken measures to tame inflation and is expected to maintain an aggressive stance in the foreseeable future.

- El Dólar estadounidense retrocede firmemente tras la publicación de un IPC suave.

- La Fed ya no debería estar preocupada por la trayectoria desinflacionaria.

- El índice del Dólar estadounidense cae aún más y se dirige a 104.75.

El Dólar estadounidense (USD) se está debilitando firmemente el jueves después de que el Índice de Precios al Consumo (IPC) de junio en Estados Unidos revelara una disminución sustancial de la inflación. Comentarios especiales para las ventas minoristas que se contrajeron incluso en un 0.1%, lo que significa que el consumidor estadounidense ya no está dispuesto a pagar los precios actuales de los bienes y prefiere esperar precios más bajos antes de realizar sus compras. Añadiendo una cifra más suave para la vivienda y el alquiler, parece que las medidas de la Fed están empezando a dar sus frutos.

En el frente económico, los datos más importantes de este jueves ya se han publicado, y el enfoque ahora se desplazará hacia el viernes con los números del Índice de Precios de Producción (IPP) de junio. Mientras tanto, los mercados querrán escuchar a los funcionarios de la Fed que estos números son lo que están buscando, y deberían desencadenar una respuesta más moderada de la Fed. Con menos de dos meses restantes, el primer recorte de tasas para Estados Unidos parece estar asegurado para septiembre.

Resumen diario de los mercados: Gran sorpresa

- Permítanos guiarlo a través de los principales números que se publicaron este jueves:

- IPC de EE.UU. para junio:

- El IPC general mensual cayó en contracción de +0.1% a -0,1% en junio.

- El IPC subyacente mensual disminuyó de 0.2% a 0.1%.

- El IPC general anual cayó de 3.3% a 3.0%.

- El IPC subyacente anual pasó de 3.4% a 3.3%.

- Solicitudes semanales de subsidio por desempleo para la semana del 5 de julio:

- Las solicitudes iniciales bajaron ligeramente, de 239.000 a 222.000.

- Las solicitudes continuas pasaron de 1.856 millones a 1.852 millones.

- IPC de EE.UU. para junio:

- A las 15:30 GMT, el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, participa en una conversación moderada en la Cumbre de Diversidad, Equidad e Inclusión de la NCUA en Minneapolis, Estados Unidos.

- Los mercados de renta variable se están preparando para la próxima temporada de ganancias, que comienza con los resultados de Pepsico y Delta antes de la campana de apertura el jueves. Las acciones en general están de buen humor con sólidas ganancias en Asia y retornos positivos en Europa, mientras que los futuros estadounidenses están rezagados un poco.

- La herramienta CME Fedwatch respalda ampliamente un recorte de tasas en septiembre a pesar de los recientes comentarios de los funcionarios de la Fed. Las probabilidades ahora se sitúan en 68.1% para un recorte de tasas de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad del 28.6%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad del 3.3%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. se negocia en 4.19% y se mantiene cerca del nivel más bajo de la semana.

Análisis Técnico del Índice del Dólar estadounidense: IPC por debajo de las expectativas

El Índice del Dólar estadounidense (DXY) enfrenta un momento crucial con la publicación del Índice de Precios al Consumo de junio en EE.UU. Este es el momento decisivo para las perspectivas de un recorte de tasas en septiembre, con cualquier aumento rompiendo la trayectoria desinflacionaria que significaría que la reunión de septiembre está fuera de la mesa. Por lo tanto, se espera que los mercados den una probabilidad más significativa a una mayor relajación del DXY que a un Dólar estadounidense más fuerte.

Al alza, la media móvil simple (SMA) de 55 días en 105.14 sigue siendo la primera resistencia. Si ese nivel se recupera nuevamente, 105.53 y 105.89 son los siguientes niveles fundamentales cercanos. La línea de tendencia descendente roja en el gráfico a continuación en torno a 106.23 y el pico de abril en 106.52 podrían entrar en juego si el Dólar se recupera sustancialmente.

A la baja, el riesgo de un movimiento en picado está aumentando, con solo el doble soporte en 104.81, que es la confluencia de la SMA de 100 días y la línea de tendencia ascendente verde desde diciembre de 2023, aún en su lugar. Si esa doble capa cede, la SMA de 200 días en 104.41 es el guardián que debería atrapar al DXY y evitar más caídas. Más abajo, la corrección podría dirigirse a 104.00 como una etapa inicial.

Índice del Dólar estadounidense: Gráfico Diario

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

El Índice de Precios al Consumo (IPC) de Estados Unidos se ha moderado tres décimas en la lectura interanual de junio, situándose en el 3% frente al 3.3% de mayo, su nivel más bajo desde hace un año, según ha publicado el Departamento de Trabajo. La cifra mejora el 3.1% esperado por el mercado.

La inflación mensual ha descendido un 0.1% desde el 0% del mes anterior, situándose por debajo del aumento del 0.1% previsto por los expertos. Esta es la primera caída vista desde mayo de 2020.

El IPC subyacente, excluyendo alimentación y energía, se ha situado en el 3.3% frente al 3.4% previo y estimado. Este es su nivel más bajo desde abril de 2021. El indicador mensual ha crecido un 0.1%, por debajo del 0.2% anterior. El consenso estimaba que el crecimiento se mantuviera en el 0.2%.

Dólar reacción

El Índice del Dólar (DXY) se ha desplomado con la noticia, cayendo delos alrededores de 104.90 a 104.32, nuevo mínimo de un mes.

Suben las posibilidades de una rebaja de tipos de interés de la Fed en septiembre

El fuerte descenso del Dólar tras la suavización de la inflación da razones a la Reserva Federal de Estados Unidos para realizar su primer recorte de tasas del año en la reunión de septiembre. La herramienta FedWatch ha disparado al 81.2% las opciones de esta rebaja minutos después de la publicación, cuando ayer se situaba por debajo del 72%.

- Las solicitudes iniciales de subsidio por desempleo aumentaron en 222.000 frente a la semana anterior.

- Las solicitudes continuas de subsidio por desempleo aumentaron en alrededor de 1.850.000.

Los ciudadanos estadounidenses que solicitaron beneficios del seguro de desempleo aumentaron en 222.000 en la semana que terminó el 6 de julio, según el Departamento de Trabajo de EE.UU. (DoL) el jueves. Las cifras fueron inferiores a las estimaciones iniciales (236.000) y menores que el aumento semanal anterior de 239.000 (revisado desde 238.000).

Más detalles de la publicación revelaron que la tasa de desempleo asegurado ajustada estacionalmente fue del 1,2% y el promedio móvil de 4 semanas fue de 233.500, una caída de 5.250 desde el promedio revisado de la semana anterior.

Además, las solicitudes continuas disminuyeron en 4.000 a 1.852.000 en la semana que terminó el 29 de junio, mejorando el 1.860.000 esperado por el mercado.

Reacción del mercado

El Índice del Dólar (DXY) rompe por debajo de 105,00 y se desploma a nuevos mínimos cerca de 104,20 en el contexto de una igualmente fuerte retracción en los rendimientos estadounidenses a lo largo de la curva.

- El Peso mexicano cotiza a la baja en sus pares clave antes de la publicación de las actas de la reunión de junio de Banxico.

- La incertidumbre sobre la trayectoria de la política monetaria futura en México está haciendo que los operadores duden en realizar apuestas.

- El Peso se debilita más frente a la Libra después de la publicación de datos del PIB del Reino Unido mejores de lo esperado.

El Peso mexicano (MXN) cotiza mixto en sus pares clave el jueves, subiendo frente al Dólar estadounidense (USD) pero cayendo frente a la Libra esterlina (GBP) y el Euro (EUR). La debilidad del MXN frente a la Libra puede atribuirse a la publicación de datos del Producto Interior Bruto (PIB) del Reino Unido para mayo, que resultaron en un 0,4% mensual, superando ampliamente las estimaciones de los economistas de 0,2%.

Los operadores también están dudando antes de la publicación de las actas de la última reunión de política monetaria del Banco de México (Banxico). La incertidumbre respecto a la trayectoria de las tasas de interés ha aumentado tras la publicación de datos de inflación general en México más altos de lo esperado para junio. El impacto de la devaluación del Peso tras las elecciones de junio y la desinflación importada anticipada son otros factores que complican el panorama.

Al momento de escribir, un Dólar estadounidense (USD) compra 17,86 Pesos mexicanos, el EUR/MXN cotiza en 19,37 y el GBP/MXN en 23,00.

Peso mexicano a la baja antes de las actas de Banxico

El Peso mexicano está bajando el jueves después de repuntar durante aproximadamente los últimos nueve días, especialmente frente al Dólar estadounidense. Los operadores son cautelosos a la hora de realizar apuestas alcistas antes de la publicación de las actas de la reunión de junio de Banxico, programada para las 15:00 GMT.

Las actas deberían proporcionar más información sobre la postura de Banxico en términos de la economía y la dirección de la política futura. Esto, a su vez, podría influir en el Peso.

"Esperamos que las actas elaboren tanto sobre las fuerzas de desinflación como sobre algunos de los riesgos al alza incrustados en el reajuste continuo del MXN, y las fuerzas detrás de las decepciones en el crecimiento," dicen los analistas de JP Morgan.

Se espera que la junta de Banxico reconozca las "dinámicas de crecimiento decepcionantes y rebaje sus perspectivas de crecimiento, ahora subrayando abiertamente los riesgos a la baja para la actividad económica," añadieron.

Si es preciso, la vista previa de JP Morgan sugiere que el Peso está en riesgo de debilitarse tras la publicación, ya que una rebaja en las perspectivas de crecimiento pondrá más presión sobre Banxico para recortar las tasas de interés a pesar del aumento por encima del consenso en los datos de inflación general de junio. Las tasas de interés más bajas son negativas para una moneda ya que reducen los flujos de capital extranjero.

Reacción mixta a los datos de inflación causa incertidumbre

La tasa de inflación a 12 meses en junio resultó en 4,98%, que fue más alta que el 4,84% esperado por los economistas y el 4,69% anterior, según datos del INEGI.

El subgobernador de Banxico, Jonathan Heath, escribió en X que los datos de inflación de junio eran "muy preocupantes". Heath es visto como un "halcón" monetario en la junta de Banxico, a favor de tasas de interés más altas, similar a la subgobernadora Irene Espinosa.

"La inflación general alcanzó el 4,98% en junio, la tasa de inflación más alta en los últimos 12 meses. En el margen, la tasa anual para la segunda mitad de junio registró un 5,17%. Muy preocupante," escribió Heath.

Esto se produce después de los comentarios de Heath comparando su postura con la del presidente de la Reserva Federal, Jerome Powell, en términos de dependencia de los datos. El efecto de sus palabras fue reducir las apuestas de recorte de tasas y alimentar aún más el repunte del Peso.

La subgobernadora del Banco de México, Galia Borja, instó a la cautela en recientes declaraciones.

"Es prudente no tomar decisiones apresuradas" respecto a la política monetaria, dijo Borja, añadiendo que los funcionarios deben ser pacientes y que la política actual era "sin duda restrictiva".

La desaceleración de la inflación subyacente podría ser clave – Capital Economics

Aunque la inflación general en México aumentó en junio, la inflación subyacente, que excluye componentes volátiles de alimentos y energía, resultó por debajo de las expectativas en 0,22%, cuando los economistas habían estimado 0,24%. No obstante, la lectura de junio fue superior al 0,17% de mayo.

El aumento más lento en la inflación subyacente, sin embargo, hace que los economistas de Capital Economics estén menos preocupados por el aumento de la inflación general.

"La inflación subyacente disminuyó el mes pasado. Aunque todavía hay mucha incertidumbre en torno a la próxima decisión de tasas en agosto, creemos que la disminución de las presiones de precios subyacentes, junto con la débil serie de datos de actividad y el repunte del Peso, dejan abierta la posibilidad de un recorte de tasas en agosto," dice Kimberley Sperrfechter, Economista de Mercados Emergentes en Capital Economics.

Suponiendo que Banxico siga adelante y recorte las tasas de interés en agosto, esto podría tener un impacto negativo en el Peso.

Análisis Técnico: USD/MXN posible en corrección ABC

El USD/MXN posiblemente está cayendo en la onda C de una corrección ABC que comenzó después del máximo del 12 de junio. La tendencia a corto plazo es bajista, y dado que "la tendencia es tu amiga", las probabilidades favorecen más caídas.

Gráfico Diario del USD/MXN

El USD/MXN ha roto el soporte en 17,87 (mínimo del 24 de junio), sin embargo, la ruptura no fue decisiva, lo que indica la posibilidad de que sea falsa y el par podría recuperarse.

El USD/MXN también ha caído al objetivo conservador para la onda C, que se mide tomando el ratio de Fibonacci de 0.618 de la onda A como guía, ya que C a menudo es igual a A o un ratio de Fibonacci de ella. Dado que el par ha alcanzado este objetivo menor, existe un mayor riesgo de que se desarrolle una recuperación.

Si el USD/MXN rompe por debajo del mínimo del miércoles en 17,76, sin embargo, esto revitalizaría a los bajistas y probablemente llevaría a un movimiento hacia el objetivo al final de la onda C, en aproximadamente el nivel de la media móvil simple (SMA) de 50 días situada en 17,60.

Mientras tanto, la dirección de las tendencias a medio y largo plazo sigue siendo incierta.

Indicador económico

Inflación subyacente

El indicador de inflación subyacente publicado por el Banco de Mexico captura los movimientos de precios. Generalmente, una lectura elevada es alcista pare el peso mexicano, mientras que una lectura inferior es bajista.

Leer más.Última publicación: mar jul 09, 2024 12:00

Frecuencia: Mensual

Actual: 0.22%

Estimado: 0.24%

Previo: 0.17%

Fuente: National Institute of Statistics and Geography of Mexico

- El alza del precio de la Plata sigue limitada cerca de 31.00$ con el foco en la inflación de EE.UU.

- El Dólar estadounidense sigue a la defensiva en medio de firmes apuestas de recorte de tasas de la Fed.

- Powell de la Fed ve grietas en la fortaleza del mercado laboral de EE.UU.

El precio de la Plata (XAG/USD) se consolida en un rango estrecho durante las últimas cuatro sesiones de negociación. El alza en el precio de la Plata sigue limitada a alrededor de 31.00$ mientras los inversores esperan los datos del Índice de Precios al Consumidor (IPC) de Estados Unidos (EE.UU.) para junio, que se publicarán a las 12:30 GMT.

Los datos de inflación influirán significativamente en la especulación del mercado sobre los recortes de tasas de la Reserva Federal (Fed) este año. Según la herramienta CME FedWatch, los operadores esperan que el banco central elija la reunión de septiembre como el punto más temprano para pivotar hacia la normalización de la política. La herramienta también muestra que habrá dos recortes de tasas en lugar de uno, como señalaron los funcionarios en el último gráfico de puntos.

Mientras tanto, se espera que el informe del IPC de EE.UU. muestre que la inflación subyacente, que excluye los precios volátiles de los alimentos y la energía, creció de manera constante, mientras que la cifra general anual disminuyó al 3.1% desde la lectura de mayo del 3.3%.

Las expectativas del mercado para los recortes de tasas de la Fed se fortalecieron debido a las crecientes grietas en el mercado laboral de EE.UU. debido al mantenimiento de una postura de tasas de interés restrictiva. En el testimonio semestral ante el Congreso, el presidente de la Fed, Jerome Powell, admitió que la economía ya no está sobrecalentada, con condiciones del mercado laboral enfriándose. Añadió que el mercado laboral se ha moderado a donde estaba antes de la era de la pandemia.

La firme especulación de recortes de tasas pesa sobre el Dólar estadounidense (USD). El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, parece vulnerable cerca de un mínimo de cuatro semanas alrededor de 104.85

Análisis técnico de la Plata

El precio de la Plata cotiza lateralmente en un rango estrecho alrededor de 31.00$, lo que sugiere una fuerte contracción de la volatilidad. La tendencia general sigue siendo alcista ya que se ha vuelto lateral después de una ruptura decisiva de la formación de gráfico de Bandera Alcista en un marco de tiempo de cuatro horas. El activo cotiza cerca de la media móvil exponencial (EMA) de 20 períodos cerca de 31.00$, lo que sugiere indecisión antes de los datos de inflación de EE.UU.

El Índice de Fuerza Relativa (RSI) de 14 períodos se sitúa cerca de 60,00. Una ruptura decisiva por encima del mismo empujaría el momentum hacia el alza.

Gráfico de cuatro horas de la Plata

Indicador económico

Índice de Precios al Consumidor (YoY)

El IPC lo publica el US Labor Department y mide los movimientos de precios a través de la comparación entre los precios minoristas de una cesta de bienes y servicios representativa. El poder de compra del dólar se ve disminuido debido a la inflación. El IPC es un indicador clave para medir la inflación y las tendencias de compra. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Próxima publicación: jue jul 11, 2024 12:30

Frecuencia: Mensual

Estimado: 3.1%

Previo: 3.3%

Fuente: US Bureau of Labor Statistics

The US Federal Reserve has a dual mandate of maintaining price stability and maximum employment. According to such mandate, inflation should be at around 2% YoY and has become the weakest pillar of the central bank’s directive ever since the world suffered a pandemic, which extends to these days. Price pressures keep rising amid supply-chain issues and bottlenecks, with the Consumer Price Index (CPI) hanging at multi-decade highs. The Fed has already taken measures to tame inflation and is expected to maintain an aggressive stance in the foreseeable future.

Los precios de la Plata (XAG/USD) subieron el jueves, según datos de FXStreet. La Plata se cotiza a 31,01 $ por onza troy, un 0,62% más que los 30,82 $ que costaba el miércoles.

Los precios de la Plata han aumentado un 30,32% desde el comienzo del año.

| Unidad de medida | Precio de la Plata hoy en USD |

|---|---|

| Onza troy | 31,01 |

| 1 gramo | 1,00 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 76,82 el jueves, por debajo de 76,95 el miércoles.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Los precios del Oro subieron en India el jueves, según datos recopilados por FXStreet.

El precio del Oro se situó en 6.395,47 rupias indias (INR) por gramo, en comparación con las 6.366,80 INR que costaba el miércoles.

El precio del Oro aumentó a 74.595,51 INR por tola desde los 74.261,05 INR por tola del día anterior.

| Unidad de medida | Precio del oro en INR |

|---|---|

| 1 Gramo | 6.395,47 |

| 10 Gramos | 63.954,71 |

| Tola | 74.595,51 |

| Onza Troy | 198.921,50 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.