- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El oro alcanza brevemente un máximo sin precedentes de 3.004$ por onza antes de asentarse más bajo en 2.982$ en medio de la volatilidad del Dólar estadounidense.

- Las tensiones geopolíticas aumentan a medida que el alto el fuego entre Rusia y Ucrania se tambalea; el banco central de China extiende su racha de compras de lingotes, lo que impulsa el oro.

- Los temores de recesión en EE.UU. se intensifican tras un desalentador informe sobre el sentimiento del consumidor, aumentando las apuestas de que la Fed podría flexibilizar la política en 2025.

Los precios del oro retroceden después de alcanzar un máximo histórico, superando los 3.000$, ya que los operadores permanecen inciertos sobre las políticas comerciales del presidente estadounidense Donald Trump. Esto y la debilidad del Dólar estadounidense llevaron al metal precioso a alcanzar un máximo histórico de 3.004$ por onza troy antes de retroceder a 2.982$, perdiendo un 0.21% en el día.

La geopolítica también está impactando la demanda de oro. El alto el fuego entre Ucrania y Rusia está en un punto crítico, con este último pareciendo reacio a adherirse a la tregua de 30 días.

Mientras tanto, el Banco Popular de China (PBoC) aumentó sus reservas de lingotes por cuarto mes consecutivo en febrero, según el Consejo Mundial del Oro (WGC).

Los temores de recesión en torno a la economía de Estados Unidos (EE.UU.) enviaron al Dólar estadounidense a una caída, impulsando la demanda del metal sin rendimiento. Esto aumentó las probabilidades de que la Reserva Federal (Fed) flexibilizara la política en 66 puntos básicos (pb) en 2025, bajando de 74 pb hace un día.

Los operadores están enfocados en la decisión de política de la Reserva Federal (Fed) de la próxima semana. El viernes pasado, el presidente de la Fed, Jerome Powell, señaló que "las medidas del mercado sobre las expectativas de inflación han aumentado, impulsadas por los aranceles", señalando preocupaciones de que las políticas comerciales podrían contribuir a una nueva presión sobre los precios.

En cuanto a los datos, el Índice de Sentimiento del Consumidor de la Universidad de Michigan (UoM) registró una cifra desalentadora, mientras que las expectativas de inflación apuntaron al alza debido a los aranceles del presidente Trump.

La agenda económica de EE.UU. de la próxima semana incluirá datos de ventas minoristas, datos sobre vivienda, decisiones de política monetaria de la Fed y proyecciones económicas.

Qué mueve el mercado hoy: El precio del oro se mantiene estable en medio de un Dólar estadounidense débil

- El rendimiento del bono del Tesoro estadounidense a 10 años ha recuperado algo de terreno y ha subido cinco puntos básicos hasta el 4.320%.

- Los rendimientos reales en EE.UU., medidos por el rendimiento de los Valores del Tesoro de EE.UU. protegidos contra la inflación (TIPS), que correlaciona inversamente con los precios del oro, suben cuatro puntos y medio hasta el 2.013% según Reuters.

- El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas, cae un 0.14% a 103.71.

- La encuesta de Sentimiento del Consumidor de la Universidad de Michigan (UoM) para marzo reveló una fuerte caída en el sentimiento, cayendo a 57.9 desde 64.7, muy por debajo de la previsión de 63.1.

- Las expectativas de inflación se dispararon, con los estadounidenses proyectando que la inflación a 12 meses aumentará del 4.3% al 4.9%. Durante un período de cinco años, los consumidores esperan que la inflación aumente al 3.9%, desde el 3.5% anterior.

- A pesar de los recientes datos de inflación más fríos de lo esperado, los economistas advierten que los aranceles sobre las importaciones de EE.UU. podrían llevar a un nuevo aumento inflacionario en los próximos meses.

- El miércoles, los aranceles del 25% sobre el acero y el aluminio entraron en vigor a medianoche, ya que el presidente Donald Trump está luchando por reducir el déficit comercial aplicando aranceles a las importaciones.

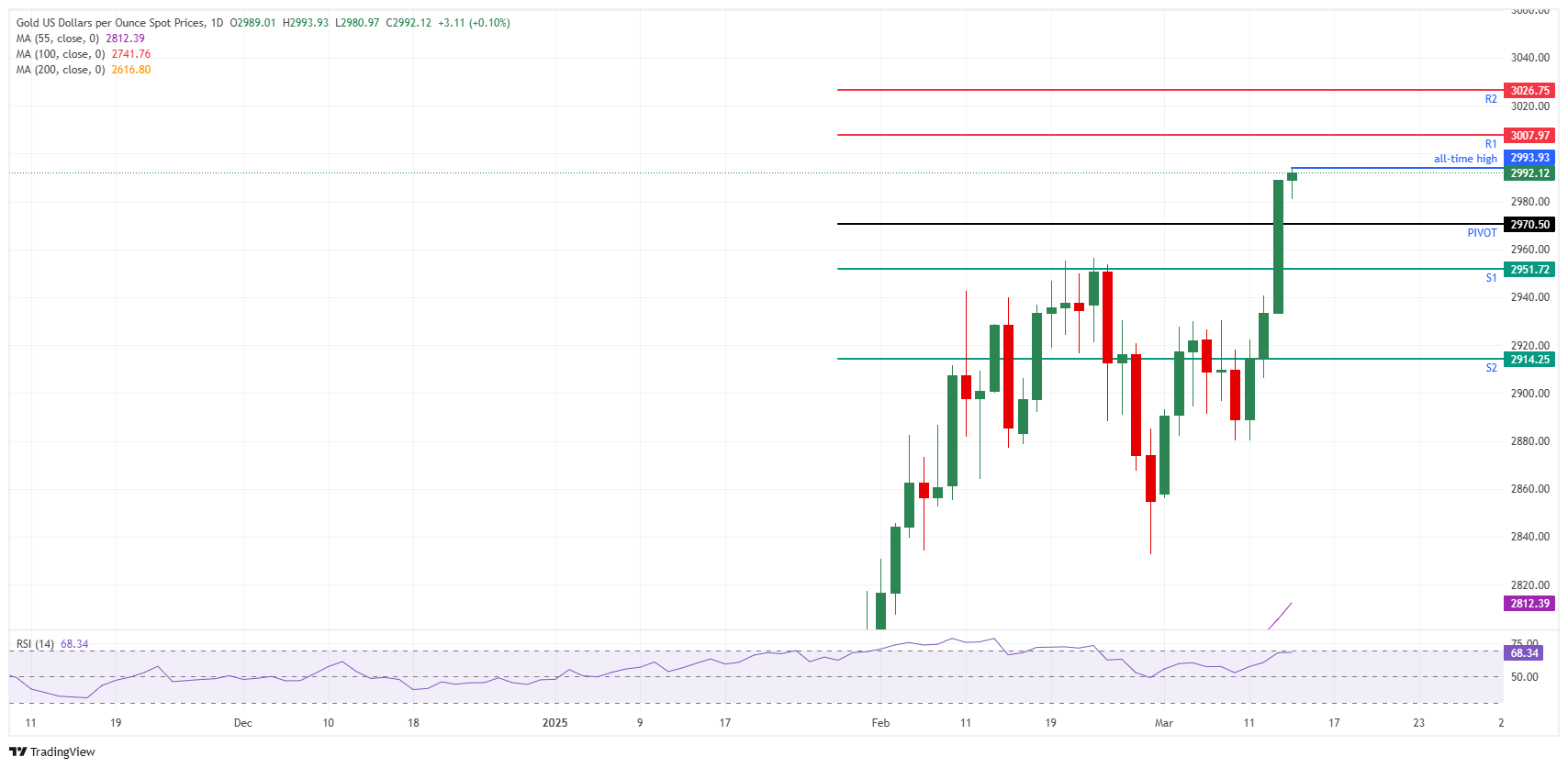

Perspectiva técnica del XAU/USD: El precio del oro lucha por mantenerse por encima de los 3,000$

El precio del oro retrocede después de alcanzar finalmente el hito de 3,000$. El retroceso se ve como un respiro para los alcistas antes de lanzar un segundo ataque para lograr un cierre diario por encima del máximo histórico de 3,004$. Los siguientes niveles clave de resistencia son 3,050$ y 3,100$.

Por el contrario, el primer soporte es el de 2,950$, que, si se supera, podría allanar el camino para probar los 2,900$ antes de los 2,850$. El siguiente soporte será un mínimo del 28 de febrero de 2,832$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Peso colombiano recupera fuerzas contra el Dólar estadounidense, subiendo este viernes a su nivel más alto desde el 24 de febrero.

El USD/COP se ha movido al final de la semana entre 4.093,38, mínimo de 18 días, y 4.130,00, máximo diario.

Al momento de escribir, el Dólar cotiza frente al Peso colombiano sobre 4.104,55, perdiendo un 0.62% en lo que llevamos de jornada.

Colombia: Las ventas minoristas y la producción industrial suben más de lo previsto en enero

- Colombia ha publicado este viernes sus cifras de ventas minoristas, mostrando un fuerte aumento del 10.2% anual en enero, por encima del 7.8% de diciembre y del 6.8% esperado por el mercado.

- La producción industrial colombiana también ha mejorado expectativas, subiendo un 1.9% interanual en enero, como ya hizo el mes anterior, por encima del 1% previsto por el consenso.

- Ambas cifras han dado impulso al Peso colombiano y han aprovechado la debilidad del Dólar después de conocerse que el Índice de Sentimiento del Consumidor de la Universidad de Michigan cayó a 57.9 puntos desde 64.7 en su lectura preliminar de marzo, su nivel más bajo en 28 meses, decepcionando los 63.1 puntos estimados.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN cae con fuerza a mínimos de cuatro meses en 19.84.

- El Dólar estadounidense registra nuevas pérdidas tras dos días de recuperación.

- La lectura preliminar de la confianza del consumidor de la Universidad de Michigan cae a mínimos de 28 meses.

El USD/MXN está desplomándose el viernes por el debilitamiento del Dólar en todos los frentes. El par ha caído por debajo de la zona de 20.00 en las últimas horas, precipitándose a un mínimo no visto desde el 8 de noviembre en 19.84. Al momento de escribir, el par cotiza sobre 19.86, perdiendo un 1.09% en el día.

El Dólar se debilita por la caída de la confianza del consumidor y la denuncia de Canadá a la política arancelaria de EE.UU. ante la OMC

El Índice del Dólar estadounidense (DXY) está registrando pérdidas este viernes afectado por múltiples factores. El DXY ha caído a un mínimo diario en 103.57 después que el miércoles y el jueves consiguiera cerrar con ganancias tras el fuerte descenso del martes.

Hoy se ha publicado el índice preliminar del sentimiento del consumidor de la Universidad de Michigan para el mes de marzo. El indicador ha caído a 57.9 puntos desde los 64.7 de febrero, su nivel más bajo desde noviembre de 2021. La cifra ha decepcionado los 63.1 puntos esperados por el mercado. Además, las expectativas de inflación a 5 años de la Universidad de Michigan han subido al 3.9% desde el 3.5% actual.

Por otro lado, Canadá ha decidido presentar una demanda ante la Organización Mundial del Comercio (OMC) contra los aranceles impuestos por Donald Trump. Otros países podrían sumarse a esta iniciativa.

Los temores de recesión en Estados Unidos se acentúan ante la gran guerra comercial iniciado por Donald Trump. El empeoramiento de algunos datos económicos y la posible subida de la inflación en los próximos meses están presionando al Dólar a la baja.

Por su parte, México continúa en la línea de esperar un acuerdo antes del próximo 2 de abril, fecha límite que ha señalado la presidenta Claudia Sheimbaun para tomar represalias en caso de que las negociaciones con Estados Unidos no lleguen a buen puerto.

USD/MXN Niveles de Precio

El Índice de Fuerza Relativa (RSI) de 14 muestra más espacio para caer en gráficos de largo plazo, aunque apunta a una ligera corrección del precio en temporalidades más cortas. Tras quebrar el importante soporte situado en la zona psicológica de 20.00, el USD/MXN puede extender su descenso hacia la zona de 19.76/77, donde están los mínimos de noviembre de 2024. Más abajo, el par podría encontrar un soporte en 19.11, suelo de octubre.

Al alza, la zona de 20.00 se ha convertido ahora en una resistencia inicial. Por encima, la media móvil de 100 períodos en gráficos de una hora situada en 20.21 será la barrera a superar ants de apuntar a 20.40, máximo de esta semana probado el 11 de marzo.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

El Real brasileño registra importantes ganancias el viernes frente al Dólar estadounidense tras cerrar ayer con pérdidas.

El precio del USD/BRL ha abierto el último día de la semana probando un máximo diario en 5.8096 para luego caer a un mínimo de ocho días en 5.7402.

El USD/BRL cotiza en estos momentos sobre 5.7402, perdiendo un 1.05% en lo que llevamos de jornada

Los datos económicos de Brasil publicados hoy mejoran expectativas

- Este viernes se han publicado varios datos económicos brasileños que han mejorado las previsiones del mercado, reforzando al Real brasileño.

- Las ventas minoristas de Brasil cayeron un 0.1% en enero tras descender un 0.3% en diciembre, mejorando la bajada del 0.2% esperada. Este es el tercer mes de descenso consecutivo para el indicador, pero también el más moderado.

- El superávit del presupuesto brasileño subió a 104.096B de dólares en enero desde los 15.745B previos.

- Finalmente, el balance del presupuesto nominal fue de 63.737B de dólares en enero desde los -80.372B anteriores, mejorando los 35.3B estimados.

- El gobierno de Lula da Silva no ha anunciado represalias contra los aranceles del 25% sobre el acero y el aluminio impuesto por Estados Unidos. Como segundo exportador de acero a EE.UU. la posición brasileña se centra en llegar a un acuerdo, como expuso el miércoles el ministro de Hacienda, Fernando Haddad.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Dólar canadiense (CAD) se está negociando ligeramente más firme en la sesión, ayudado por una mejora en el apetito por el riesgo que ha elevado generalmente las divisas de alto beta, señala Shaun Osborne, Jefe de Estrategia de FX de Scotiabank.

Los mercados esperan desarrollos sobre aranceles

"Es probable que el comercio en un amplio rango persista a corto plazo mientras los mercados esperan desarrollos sobre aranceles y el enfoque del nuevo gobierno canadiense ante estos desafíos. El CAD continúa negociándose muy por debajo de mi estimación de valor justo—el equilibrio se mantiene alrededor del nivel de 1.41 hacia el final de la semana—lo que debería al menos ayudar a frenar el alcance de futuras pérdidas del CAD por ahora, todo lo demás igual."

"Las pérdidas al contado desde el pico de principios de semana alrededor de 1.4520 continúan sugiriendo (a través de un patrón de vela 'estrella vespertina' bajista en el gráfico diario) que al menos se ha establecido un máximo a corto plazo en los fondos. Sin embargo, el USD es un perdedor reacio en este momento, por lo que es probable que haya más comercio en un rango plano a corto plazo. El soporte es 1.4350."

El precio del Oro en euros registra pérdidas después de haber alcanzado en la primera parte del viernes un máximo de diez días.

La onza de Oro en euros cerró el jueves sobre 2.754,35, subiendo un importante 2.23% en el día.

El XAU/EUR ha subido en la sesión europea de hoy a un máximo de diez días en 2.766,06 para caer inmediatamente después a un mínimo diario en 2.740,98.

El precio del Oro en euros cotiza en estos instantes sobre 2.747,96, perdiendo un 0.23% en lo que llevamos de jornada.

De un año a esta parte, el precio del XAU/EUR ha subido un 38.64%.

¿Qué factores han influido en el precio del Oro recientemente?

- Christine Lagarde, presidenta del Banco Central Europeo, ha comentado en una entrevista con la BBC británica, que la Comisión Europea no tenía otra opción que responder a los aranceles sobre el acero y el aluminio de Trump, confirmando que los impuestos a los productos estadounidenses entrarán en vigor en abril. La mandataria ha señalado que "una verdadera guerra comercial" tendría graves consecuencias a nivel mundial, pero que afectará especialmente a Estados Unidos. Lagarde también ha apuntado que confía en que se llegue a un acuerdo.

- El presidente de Estados Unidos, Donald Trump, intensifica la guerra arancelaria, diciendo que impondrá un arancel del 200% a las importaciones de vino y coñac europeos a menos que la Unión Europea elimine los recargos sobre el whisky estadounidense. Trump había amenazado anteriormente con responder a cualquier contramedida anunciada por la UE.

- El presidente ruso, Vladimir Putir, se ha mostrado favorable al acuerdo de tregua con Ucrania, pero ha impuesto varias condiciones que podrían no ser aceptadas por Volodímir Zelenski y sus socios europeos. Por ahora, la posibilidad de un cese en la guerra podría detener el ascenso del Oro frente al Euro.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dólar estadounidense cotiza ligeramente a la baja el viernes tras recuperar las pérdidas iniciales de la semana.

- El Dólar estadounidense apenas ha sido afectado por los eventos geopolíticos de esta semana.

- El Índice del Dólar estadounidense ha estado limitado por el obstáculo de 104.00 y parece cerrar la semana con un tono negativo.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense (USD) frente a seis monedas principales, ve disminuir la volatilidad esta semana. El índice, que ha estado limitado por debajo del obstáculo de 104.00 esta semana, no se ha movido mucho a pesar de los rumores sobre un posible acuerdo de alto el fuego por parte de Ucrania, los primeros pasos en la votación del plan de gasto alemán y las represalias de Canadá y Europa sobre los aranceles estadounidenses.

En el frente de los datos económicos, se esperan las publicaciones finales más tarde este viernes. La Universidad de Michigan publicará su lectura preliminar del sentimiento del consumidor para marzo y la expectativa de inflación a 5 años.

Resumen diario de los movimientos del mercado: Calmándose hacia el fin de semana

- El oro como activo refugio ha superado la marca de los 3.000$ este viernes en un rally inducido por el temor a la recesión, donde los comerciantes están muy preocupados por el crecimiento económico y la perspectiva de aranceles, con gravámenes recíprocos que entrarán en vigor en abril.

- Se espera evitar un cierre del gobierno después de que se dice que el líder de la minoría del Senado, Chuck Schumer, respalda la medida de financiamiento aprobada por la Cámara de Representantes.

- A las 14:00 GMT, la Universidad de Michigan publicará su lectura preliminar para marzo:

- Se espera que el Índice de Sentimiento del Consumidor de EE.UU. decline a 63.1, bajando de 64.7.

- La Expectativa de Inflación del Consumidor a 5 años de EE.UU. no tiene pronóstico y estaba en 3.5% en la lectura final de febrero.

- Las acciones están haciendo otro intento por deshacerse del tono negativo de esta semana. Todos los índices están arriba más del 0.50% en Europa y en EE.UU.

- La herramienta CME Fedwatch proyecta un 97.0% de probabilidad de que no haya cambios en las tasas de interés en la próxima reunión de la Fed el 19 de marzo. Las posibilidades de un recorte de tasas en la reunión del 7 de mayo son del 32.8% y del 78.5% en la reunión de junio.

- El rendimiento a 10 años de EE.UU. cotiza alrededor del 4.329%, lejos de su mínimo de casi cinco meses del 4.10% registrado el 4 de marzo y después de alcanzar un máximo de cinco días el jueves.

Análisis Técnico del Índice del Dólar estadounidense: ¿Tiene sentido?

El Índice del Dólar estadounidense (DXY) muestra fatiga bajista tras su pronunciada corrección a la baja la semana pasada. La volatilidad en su acción de precios se ha erosionado completamente, e incluso el DXY se estabiliza el viernes tras recuperar las pérdidas iniciales de la semana. Mientras las tensiones aumentan antes de que entren en vigor los aranceles recíprocos en abril, parece que el Índice del Dólar estadounidense podría estar a punto de reducir algunas de las pérdidas de la semana anterior al evaluar la dirección hacia la próxima semana.

El riesgo al alza es un rechazo en 104.00 que podría resultar en más caídas. Si los toros pueden evitar eso, busque un gran impulso hacia el nivel redondo de 105.00, con la media móvil simple (SMA) de 200 días en 105.02. Una vez que se rompa esa zona, una serie de niveles clave, como 105.53 y 105.89, se presentarán como límites.

A la baja, el nivel redondo de 103.00 podría considerarse un objetivo bajista en caso de que los rendimientos de EE.UU. caigan nuevamente, con incluso 101.90 no siendo impensable si los mercados capitulan aún más en sus tenencias de Dólar estadounidense a largo plazo.

Índice del Dólar estadounidense: Gráfico Diario

GUERRA COMERCIAL ENTRE EEUU Y CHINA FAQs

En términos generales, "trade war" es una guerra comercial, un conflicto económico entre dos o más países debido al extremo proteccionismo de una de las partes. Implica la creación de barreras comerciales, como aranceles, que resultan en contrabarreras, aumentando los costos de importación y, por ende, el coste de la vida.

Un conflicto económico entre Estados Unidos (EE.UU.) y China comenzó a principios de 2018, cuando el presidente Donald Trump estableció barreras comerciales contra China, alegando prácticas comerciales desleales y robo de propiedad intelectual por parte del gigante asiático. China tomó medidas de represalia, imponiendo aranceles a múltiples productos estadounidenses, como automóviles y soja. Las tensiones escalaron hasta que los dos países firmaron el acuerdo comercial Fase Uno entre EE.UU. y China en enero de 2020. El acuerdo requería reformas estructurales y otros cambios en el régimen económico y comercial de China y pretendía restaurar la estabilidad y la confianza entre las dos naciones. La pandemia de Coronavirus desvió la atención del conflicto. Sin embargo, vale la pena mencionar que el presidente Joe Biden, quien asumió el cargo después de Trump, mantuvo los aranceles y hasta añadió algunos gravámenes adicionales.

El regreso de Donald Trump a la Casa Blanca como el 47º presidente de EE.UU. ha desatado una nueva ola de tensiones entre los dos países. Durante la campaña electoral de 2024, Trump se comprometió a imponer aranceles del 60% a China una vez que regresara al cargo, lo que hizo el 20 de enero de 2025. Se espera que la guerra comercial entre EE.UU. y China se reanude donde se dejó, con políticas de represalia que afectan el panorama económico global en medio de interrupciones en las cadenas de suministro globales, lo que resulta en una reducción del gasto, particularmente en inversión, y alimentando directamente la inflación del índice de precios al consumidor.

El Oro ha roto por encima del límite superior del rango dentro del cual se consolidó desde febrero, lo que denota la posibilidad de una extensión en la tendencia alcista, señalan los analistas de FX de Société Générale.

Los próximos objetivos se encuentran en proyecciones de 3.015$ y 3.035/3.050

"El MACD diario está en un nivel más bajo que en febrero, destacando un impulso alcista en retroceso; sin embargo, las señales de un retroceso significativo aún no son visibles en la acción del precio. Los próximos objetivos se encuentran en proyecciones de 3.015$ y 3.035/3.050, que también es el límite superior de un canal ascendente. El reciente mínimo del pivote de 2.880$ es un soporte crucial en caso de que se materialice un breve retroceso."

El CNY ha ganado frente al USD últimamente, pero es más una historia sobre el debilitamiento del USD que sobre la fortaleza del CNY. La diferencia de tasas entre EE.UU. y China se ha reducido, ya que los datos más débiles de EE.UU. han empujado los rendimientos de los bonos estadounidenses a la baja, informan los analistas de divisas de Danske Bank, Kristoffer Kjær Lomholt y Filip Andersson.

El PBoC mantiene el tipo de referencia USD/CNY estable alrededor de 7.17-7.18

"El PBoC continúa manteniendo el tipo de referencia USD/CNY estable alrededor de 7.17-7.18, en línea con su mensaje repetido de preferencia por la estabilidad. Nos ha sorprendido que no hayan dejado que el tipo de referencia aumente tras el incremento del 20% en los aranceles estadounidenses, pero sugiere que están interesados en mantener el cruce estable."

"Quizás para no antagonizar a Trump y arriesgar más aranceles, pero probablemente también para proporcionar algún ancla de estabilidad en un mundo en cambio, tal como lo han hecho anteriormente, por ejemplo, durante la crisis asiática en 1997/98. Esto pone algún riesgo a la baja en nuestra previsión de 7.60 a 12 meses. Con la relativa estabilidad en el USD/CNY, los cambios en el EUR/USD se transmiten directamente al cruce EUR/CNY y, por lo tanto, hemos visto que se mueve al alza con el aumento en el EUR/USD."

"Como aún vemos al USD ganando en el mediano a largo plazo, los niveles actuales más débiles del CNY deben considerarse para cubrir gastos. No menos, ya que el mundo se ha vuelto más impredecible y los movimientos de divisas pueden revertirse rápidamente, como hemos visto recientemente."

El Oro alcanzó un nuevo máximo histórico, cotizando justo por debajo de 2.990$/oz, tras los modestos números de inflación de EE.UU. que apoyan la idea de que la Reserva Federal de EE.UU. flexibilice la política monetaria, señalan los expertos en materias primas de ING, Ewa Manthey y Warren Patterson.

El Oro alcanza nuevos máximos históricos

"Los traders de swaps están valorando completamente otra reducción de un cuarto de punto en junio, con alrededor de 70 puntos básicos de relajación previstos para todo 2025. Además, las preocupaciones de que los aranceles aumenten la inflación y frenen el crecimiento económico están alimentando la demanda de activos refugio como el oro. Las tenencias totales conocidas de fondos cotizados en bolsa de oro han crecido en alrededor de 3.5moz hasta ahora este año, alcanzando casi 86.4moz."

Los últimos titulares que cruzan las agencias a través de Reuters, citando al Kremlin, dicen que tanto EE.UU. como Rusia entienden que hay una necesidad de una llamada entre Trump y Putin.

Conclusiones adicionales

EE.UU. y Rusia determinarán el momento de la llamada entre Trump y Putin una vez que Witkoff haya transmitido a Trump la información que ha recibido de Moscú.

Existen motivos para un optimismo cauteloso.

Putin, en general, está en solidaridad con la posición de Trump, pero hay mucho trabajo por hacer.

Reacción del mercado

El precio del Oro, tradicional refugio seguro, está cotizando en máximos históricos, coqueteando con la marca de los 3.000$ tras estos titulares.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El almacenamiento de gas natural en EE.UU. cayó más de lo esperado durante la última semana, señalan los expertos en materias primas de ING, Ewa Manthey y Warren Patterson.

La publicación proporciona soporte a corto plazo al mercado

"Los datos de la Administración de Información de Energía (EIA) muestran que el almacenamiento operativo cayó en 62bcf, más que los 50bcf que el mercado esperaba. El almacenamiento total está ahora un 11,9% por debajo del promedio de cinco años. La publicación proporcionó cierto soporte a corto plazo al mercado. Sin embargo, las previsiones de un clima más cálido en partes de EE.UU. lo hicieron efímero."

Los precios de la Plata (XAG/USD) subieron el viernes, según datos de FXStreet. La Plata se cotiza a 33,93 $ por onza troy, un 0,22% más que los 33,85 $ que costaba el jueves.

Los precios de la Plata han aumentado un 17,42% desde el comienzo del año.

| Unidad de medida | Precio de la Plata Hoy en USD |

|---|---|

| Onza Troy | 33.93 |

| 1 Gramo | 1.09 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 88,31 el viernes, prácticamente sin cambios desde 88,30 el jueves.

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Los Metales del Grupo del Platino (PGMs) se negocian de manera mixta al inicio del viernes, según datos de FXStreet. El Paladio (XPD) cambia de manos a 969.20$ por onza troy, con el par XPD/USD avanzando desde su cierre anterior en 966.10$.

Mientras tanto, el Platino (XPT) se negocia a 995.40$ frente al Dólar estadounidense (USD) temprano en la sesión europea, perdiendo terreno después de que el par XPT/USD se asentara en 997.05$ en el cierre anterior.

Los precios de los Metales del Grupo del Platino (PGMs) mencionados anteriormente se basan en el feed de datos de FXStreet para Contratos por Diferencias (CFDs).

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El Oro se beneficia de los duros comentarios del presidente estadounidense Donald Trump sobre los aranceles.

- Los rendimientos de EE.UU. bajan después de marcar un nuevo máximo de cinco días el jueves.

- Los traders regresan a los activos de refugio seguro a medida que se acercan los aranceles recíprocos.

El precio del Oro (XAU/USD) alcanza un nuevo máximo histórico por encima del nivel de 2.990$ al momento de escribir el viernes, registrando una ganancia semanal de más del 2.5% por ahora. La entrada adicional y la demanda de lingotes llegaron después de que el presidente de Estados Unidos, Donald Trump, respondiera a los contrarrestarifas europeas, diciendo que impondría aranceles del 200% al vino y al champán de la región.

Esto ha asustado a los participantes del mercado, haciéndoles creer que todas las apuestas están canceladas y que el presidente Trump no retrocederá ni suavizará su postura sobre los aranceles, aumentando aún más las preocupaciones sobre el crecimiento y la demanda de activos de riesgo. Mientras tanto, los rendimientos de EE.UU. alcanzaron un nuevo máximo de cinco días el jueves antes de retroceder.

Qué mueve el mercado hoy: Crecen las preocupaciones

- La agresiva agenda arancelaria del presidente Donald Trump avivó las preocupaciones sobre el posible impacto en el crecimiento, perjudicando la demanda de activos de riesgo y ayudando a los flujos hacia fondos respaldados por lingotes, informa Bloomberg.

- Algunas acciones de joyeros chinos han subido sustancialmente esta semana. El viernes, la empresa Zhejiang Ming Jewelry Co., cotizada en el continente, se disparó por su límite de ganancia del 10% por cuarto día. Chow Tai Fook Jewellery Group también subió, mostrando que los traders están buscando empresas asociadas que puedan beneficiarse de un mayor precio del Oro, informa Bloomberg.

- El equipo de Estrategia de Commodities de Macquarie Group, liderado por Marcus Garvey, señaló el jueves que las tenencias aún están alrededor del 20% por debajo de su pico anterior en 2020. Esto significa que todavía hay un amplio margen para que aumenten las entradas en el metal precioso, informa Reuters.

- La herramienta CME Fedwatch ve un 97.0% de probabilidad de que no haya cambios en las tasas de interés en la próxima reunión de la Fed el 19 de marzo. Las posibilidades de un recorte de tasas en la reunión del 7 de mayo se sitúan actualmente en el 30.3%.

Análisis Técnico: $3,000 antes del cierre

La marca de $3,000 ha entrado en juego rápidamente, justo un día después de que el banco francés BNP Paribas dijera que $3,200 sería el precio objetivo para el Oro en el segundo trimestre. Con las sesiones europea y estadounidense aún por delante, podría materializarse un rápido ascenso. Sin embargo, los traders deberían abstenerse de entrar en la ruptura de $3,000 porque este nivel probablemente desencadenará una toma de beneficios a corto plazo.

El nuevo máximo histórico en $2,993 puede ser superado en cualquier momento. Busque el nivel psicológico de $3,000 en el camino hacia arriba. Más allá de ese nivel, es un territorio inexplorado donde las resistencias y soportes del Punto Pivote diario pueden ayudar a guiar la dirección. La resistencia R1 diaria en $3,007 y la resistencia R2 en $3,026 son sin duda niveles a tener en cuenta.

En la parte inferior, el Punto Pivote diario se sitúa en $2,970. En caso de que ese nivel se rompa, observe el soporte S1 alrededor de $2,951. Más abajo, el soporte S2 se encuentra en $2,914, precediendo la cifra redonda de $2,900, que debería ser lo suficientemente fuerte como para atrapar cualquier corrección.

XAU/USD: Gráfico Diario

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El precio del petróleo West Texas Intermediate (WTI) avanza el viernes, temprano en la sesión europea. El WTI se cotiza a 67.18$ por barril, subiendo desde el cierre del jueves en 66.53$.

El tipo de cambio del petróleo Brent (crudo Brent) también está en alza, avanzando desde el precio de 69.79$ publicado el jueves, y cotizando a 70.42$.

Petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

Aviso: Los precios del petróleo West Texas Intermediate (WTI) y Brent mencionados anteriormente se basan en el feed de datos de FXStreet para Contratos por Diferencias (CFDs).

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El IPC general subió al 3%, su nivel más alto desde junio.

- La inflación subyacente cae al 2.2%, su porcentaje más bajo desde diciembre de 2021.

- El Euro reacciona con un ligero repunte, pero mantiene leves pérdidas en el día.

El Índice de Precios al Consumidor (IPC) de España ha subido al 3% anual en febrero desde el 2.9% de enero, alcanzando su nivel más alto en ocho meses, según ha publicado el Instituto Nacional de Estadística (INE). La subida ha cumplido con las expectativas del mercado.

El incremento ha venido dado por la subida de los precios de la electricidad en las viviendas.

El IPC mensual ha subido un 0.4% desde el 0.2% del mes anterior, en línea con el consenso.

La inflación subyacente, que excluye alimentos frescos y energía, ha caído dos décimas en su tasa anual, situándose en el 2.2%. Esta es la tasa más baja registrada por el indicador desde diciembre de 2021.

La inflación armonizada anual se ha mantenido sin cambios en el 2.9%, de acuerdo a lo previsto, mientras que el indicador mensual ha aumentado un 0.4% tras caer un 0.1% el mes anterior, tal como se esperaba.

Euro reacción

El Euro sigue perdiendo terreno este viernes, aunque ha subido levemente tras la publicación, elevándose algo más de 10 pips hasta la zona 1.0846. Al momento de escribir, el par cotiza sobre este nivel, registrando una pérdida en el día del 0.05%.

Indicador económico

Índice de Precios al Consumidor (YoY)

El Índice de Precios al Consumo (IPC) publicado por el Instituto Nacional de Estadísticas captura los cambios en los precios de bienes y servicios. El IPC es una manera efectiva de medir las tendencias sobre compra e inflación en España. Una lectura superior a las expectativas es alcista para el Euro, mientras que una lectura inferior es bajista.

Leer más.Última publicación: vie mar 14, 2025 08:00

Frecuencia: Mensual

Actual: 3%

Estimado: 3%

Previo: 3%

Fuente: INE

- La Plata mantiene su posición cerca del máximo de cinco meses en 33.96$, alcanzado el jueves.

- La demanda de refugio seguro se fortaleció después de que el presidente Trump amenazara con un arancel del 200% a todos los vinos y champagnes europeos.

- Una Plata que no devenga intereses encuentra soporte en las crecientes expectativas de recortes de tasas de la Fed tras los débiles datos de inflación de EE.UU.

El precio de la Plata (XAG/USD) continúa su impulso alcista por cuarto día consecutivo, cotizando alrededor de 33.90$ por onza troy durante las horas de negociación europeas del viernes. El metal precioso se beneficia de una mayor demanda de refugio seguro a medida que aumentan las tensiones comerciales globales.

Las preocupaciones del mercado se intensificaron después de que el presidente de EE.UU., Donald Trump, amenazara con aranceles del 200% a los vinos, champagnes y otras bebidas alcohólicas europeas en respuesta al arancel del 50% de la UE sobre el whiskey americano.

La Plata, un activo que no devenga intereses, encuentra soporte en las crecientes expectativas de recortes de tasas de la Reserva Federal (Fed) tras los débiles datos de inflación de EE.UU. El jueves, el Índice de Precios de Producción (IPP) de EE.UU. subió un 3.2% interanual en febrero, bajando del 3.7% en enero y por debajo del 3.3% pronosticado. El IPP subyacente, que excluye alimentos y energía, aumentó un 3.4% anualmente, en comparación con el 3.8% en enero.

Mientras tanto, los datos del Índice de Precios al Consumidor (IPC) del miércoles mostraron una caída al 2.8% interanual desde el 3.0%, mientras que la inflación subyacente cayó al 3.1% desde el 3.3%.

En desarrollos políticos, el líder demócrata del Senado, Chuck Schumer, anunció tarde el jueves su apoyo para mantener el gobierno abierto, mientras el Senado se prepara para votar sobre un proyecto de ley de financiación temporal del GOP el viernes.

Además, el secretario de Comercio de EE.UU., Howard Lutnick, declaró que la administración planea equilibrar el presupuesto dentro del mandato del presidente Donald Trump, con el objetivo de lograrlo en tres años.

Sin embargo, el potencial alcista de la Plata podría estar limitado a medida que el Dólar estadounidense (USD) continúa fortaleciéndose. Un USD más fuerte encarece la Plata para los compradores extranjeros, lo que podría reducir la demanda. En el momento de escribir, el Índice del Dólar (DXY), que rastrea el USD frente a seis divisas principales, se encuentra cerca de 104.00.

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

Aquí está lo que necesitas saber el viernes 14 de marzo:

El Dólar estadounidense (USD) mantiene su posición en la mañana europea del viernes, con el Índice del USD permaneciendo en territorio positivo cerca de 104.00 después de registrar ganancias modestas durante dos días consecutivos. El calendario económico de EE.UU. presentará los datos preliminares del Índice de Sentimiento del Consumidor de la Universidad de Michigan para marzo de cara al fin de semana.

Dólar estadounidense PRECIO Esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. Dólar estadounidense fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.05% | -0.06% | 0.61% | 0.40% | 0.07% | -0.01% | 0.46% | |

| EUR | 0.05% | -0.04% | 0.69% | 0.46% | 0.22% | 0.01% | 0.40% | |

| GBP | 0.06% | 0.04% | 0.65% | 0.47% | 0.26% | 0.00% | 0.51% | |

| JPY | -0.61% | -0.69% | -0.65% | -0.22% | -0.48% | -0.70% | -0.07% | |

| CAD | -0.40% | -0.46% | -0.47% | 0.22% | -0.37% | -0.41% | 0.04% | |

| AUD | -0.07% | -0.22% | -0.26% | 0.48% | 0.37% | -0.19% | 0.24% | |

| NZD | 0.01% | -0.01% | -0.01% | 0.70% | 0.41% | 0.19% | 0.55% | |

| CHF | -0.46% | -0.40% | -0.51% | 0.07% | -0.04% | -0.24% | -0.55% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

El líder demócrata del Senado, Chuck Schumer, anunció tarde el jueves que planea votar para mantener el gobierno abierto mientras la cámara se prepara para abordar un proyecto de ley de emergencia del GOP que continúa con la financiación del gobierno el viernes. Los futuros de los índices bursátiles de EE.UU. se vieron subiendo entre un 0.5% y un 0.8% después de que los principales índices de Wall Street registraran grandes pérdidas el jueves. Mientras tanto, el rendimiento del bono del Tesoro estadounidense a 10 años se mantiene estable, ligeramente por debajo del 4.3%.

En la primera sesión europea, la Oficina de Estadísticas Nacionales del Reino Unido informó que el Producto Interno Bruto (PIB) del Reino Unido se contrajo un 0.1% en términos mensuales en enero. Otros datos mostraron que la Producción Manufacturera y la Producción Industrial disminuyeron un 1.1% y un 0.9%, respectivamente, en el mismo período. Estas cifras fueron más débiles de lo que estimaban los analistas y causaron presión sobre la Libra esterlina. Al momento de la publicación, GBP/USD se cotizaba en rojo por debajo de 1.2950.

El Oro preservó su impulso alcista y subió más del 1.8% el jueves. Después de alcanzar un nuevo máximo histórico por encima de 2.990$ durante las horas de negociación asiáticas del viernes, el XAU/USD parece haber entrado en una fase de consolidación cerca de 2.980$.

EUR/USD lucha por ganar tracción y se cotiza ligeramente por debajo de 1.0850 en la mañana europea del viernes. En una publicación en redes sociales el jueves, el presidente de EE.UU., Donald Trump, dijo que buscaría imponer un arancel del 200% a los vinos y champanes europeos. En respuesta, el ministro de Finanzas francés, Eric Lombard, dijo que la amenaza de Trump de aumentar los aranceles sobre las importaciones de licores franceses no era una sorpresa y calificó sus acciones como una "guerra idiota".

USD/CAD subió alrededor de un 0.5% el jueves y borró las pérdidas del miércoles. El par se mantiene relativamente tranquilo y fluctúa alrededor de 1.4400 a primera hora del viernes. El ministro de Finanzas de Canadá, Dominic LeBlanc, dijo tarde el jueves que los aranceles son perjudiciales tanto para EE.UU. como para Canadá, añadiendo que avanzar con el diálogo es crucial.

Tras registrar pequeñas pérdidas el jueves, USD/JPY cobra impulso alcista y sube alrededor del 0.8% en el día cerca de 149.00 el viernes. El grupo sindical más grande de Japón, Rengo, anunció el viernes que los datos de la primera ronda mostraron un aumento salarial promedio del 5.46% para el año fiscal 2025, por debajo del aumento del 6.09% demandado.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Los precios del Oro se mantuvieron prácticamente sin cambios en India el viernes, según datos recopilados por FXStreet.

El precio del Oro se situó en 8.361,12 rupias indias (INR) por gramo, prácticamente estable en comparación con las 8.358,71 INR que costaba el jueves.

El precio del Oro se mantuvo prácticamente estable en 97.522,43 INR por tola desde los 97.496,98 INR por tola del día anterior.

| Unidad de medida | Precio del Oro en INR |

|---|---|

| 1 Gramo | 8.361,12 |

| 10 Gramos | 83.613,91 |

| Tola | 97.522,43 |

| Onza Troy | 260.053,80 |

Qué mueve el mercado hoy: El precio del Oro se dispara sin verse afectado por un fuerte Dólar estadounidense

-

El rendimiento de los bonos del Tesoro de EE.UU. a 10 años borra las ganancias de ayer, cayendo cuatro puntos y medio básicos al 4.270%.

-

Los rendimientos reales de EE.UU., medidos por el rendimiento de los Valores del Tesoro protegidos contra la inflación a 10 años (TIPS) que correlaciona inversamente con los precios del Oro, suben un punto básico al 1.99%.

-

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas, se recupera un 0.27% a 103.85.

-

El Índice de Precios de Productor (PPI) de EE.UU. para febrero fue más suave de lo esperado, aumentando un 3.2% interanual, por debajo del pronóstico del 3.3% y bajando del 3.7% en enero.

-

El PPI subyacente, que excluye componentes volátiles, aumentó un 3.4% interanual, quedando por debajo de la estimación del 3.5% y disminuyendo del 3.6% en el mes anterior.

-

A pesar de los recientes datos de inflación más fríos de lo esperado, los economistas advierten que los aranceles sobre las importaciones de EE.UU. podrían llevar a un nuevo aumento inflacionario en los próximos meses.

-

Mientras tanto, las solicitudes iniciales de subsidio por desempleo para la semana que finalizó el 8 de marzo cayeron a 220K, superando las previsiones de 225K y mejorando desde las 222K reportadas anteriormente.

-

El miércoles, los aranceles del 25% de EE.UU. sobre el acero y el aluminio entraron en vigor a la medianoche mientras el presidente estadounidense Donald Trump lucha por reducir el déficit comercial aplicando aranceles a las importaciones.

-

Los operadores de futuros del mercado monetario habían descontado 74 puntos básicos de alivio por parte de la Reserva Federal (Fed) hacia finales de año.

-

El modelo GDPNow de la Fed de Atlanta predice un primer trimestre de 2025 en -2.4%, lo que sería la primera cifra negativa desde la pandemia de COVID-19.

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio del Oro sigue bien respaldado por la incertidumbre en torno a las agresivas políticas comerciales de Trump.

- Las apuestas por recortes de tasas de la Fed benefician aún más al metal amarillo, aunque un modesto repunte del USD limita las ganancias adicionales.

- Una mejora en el sentimiento de riesgo global justificaría aún más cierta precaución para los alcistas del XAU/USD.

El precio del Oro (XAU/USD) entra en una consolidación alcista y oscila en un rango estrecho cerca del pico histórico alcanzado durante la sesión asiática del viernes. Los inversores siguen preocupados por las agresivas políticas comerciales del presidente estadounidense Donald Trump y su impacto en la economía global, lo que, a su vez, continúa sustentando la demanda por el metal precioso de refugio seguro. Aparte de esto, el aumento de las apuestas por un mayor alivio de la política monetaria por parte de la Reserva Federal (Fed) resulta ser otro factor que beneficia al metal amarillo sin rendimiento.

Sin embargo, cierta compra de Dólar estadounidense (USD) por tercer día consecutivo, junto con una ligera mejora en el sentimiento de riesgo global, mantiene el precio del Oro por debajo de la marca psicológica de 3.000$. Además, las condiciones de sobrecompra en el gráfico semanal parecen frenar a los traders alcistas de realizar nuevas apuestas en torno al par XAU/USD. No obstante, el metal precioso sigue en camino de registrar fuertes ganancias por segunda semana consecutiva y el trasfondo fundamental apoya las perspectivas de ganancias adicionales.

Qué mueve el mercado hoy: El precio del oro sigue atrayendo flujos de refugio seguro en medio de crecientes tensiones comerciales

- El presidente de EE.UU., Donald Trump, intensifica la guerra arancelaria, diciendo que impondrá un arancel del 200% a las importaciones de vino y coñac europeos a menos que la Unión Europea elimine los recargos sobre el whisky estadounidense. Trump había amenazado anteriormente con responder a cualquier contramedida anunciada por la UE.

- Esto se suma al arancel del 25% sobre todas las importaciones de acero y aluminio, que entró en vigor el miércoles, alimentando las preocupaciones sobre el riesgo de una mayor escalada en la guerra arancelaria entre EE.UU. y su principal socio comercial, y empujando el precio del Oro de refugio seguro a un nuevo máximo histórico el viernes.

- Los traders aumentan sus apuestas de que la Reserva Federal tendrá que bajar las tasas de interés este año más de lo esperado en medio de la creciente posibilidad de una recesión económica debido a las agresivas políticas de la administración Trump. Las expectativas se vieron impulsadas por cifras de inflación más suaves en EE.UU. esta semana.

- De hecho, los datos publicados el miércoles mostraron que el Índice de Precios al Consumidor (IPC) general de EE.UU. subió menos de lo esperado, un 2.8% en términos anuales en febrero, frente al 3% del mes anterior. Además, el indicador subyacente se redujo al 3.1% interanual desde el aumento del 3.3% registrado en enero.

- Sumando a esto, el Índice de Precios de Producción (IPP) de EE.UU. se mantuvo sin cambios en febrero y la tasa anual se desaceleró al 3.2% desde el 3.7% en enero. Esto apuntó a señales de alivio en la presión inflacionaria en EE.UU., que, junto con un enfriamiento en el mercado laboral estadounidense, apoya las perspectivas de un mayor alivio por parte de la Fed.

- Los traders actualmente están valorando la posibilidad de tres recortes de tasas de 25 puntos básicos de la Fed en las reuniones de política monetaria de junio, julio y octubre. Esto, a su vez, se considera otro factor que respalda al metal amarillo sin rendimiento, aunque una combinación de factores mantiene un límite en las ganancias adicionales.

- El sentimiento de riesgo global recibe un leve impulso en reacción a algunos comentarios positivos de la Casa Blanca y de funcionarios canadienses. El primer ministro de Ontario, Doug Ford, dijo que la reunión con el secretario de Comercio de EE.UU., Howard Lutnick, ha reducido la tensión en la guerra comercial en curso.

- Además, el presidente ruso, Vladimir Putin, expresó su apoyo condicional a una propuesta de cese al fuego de 30 días presentada por EE.UU. y Ucrania. Esto, junto con informes de que habrá suficientes votos demócratas para evitar un cierre del gobierno de EE.UU., aumenta aún más la confianza de los inversores.

- Mientras tanto, el Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a una cesta de monedas, prolonga su recuperación desde el nivel más bajo desde el 16 de octubre por tercer día consecutivo. Esto contribuye aún más a limitar el alza del commodity durante la sesión asiática.

- Los traders ahora esperan la publicación preliminar del Índice de Sentimiento del Consumidor y Expectativas de Inflación de Michigan para oportunidades a corto plazo. La atención del mercado se trasladará luego a la crucial reunión de política monetaria del FOMC de dos días que comenzará el próximo martes.

El precio del Oro necesita consolidarse antes de realizar un movimiento sostenido por encima de 3,000$

Desde una perspectiva técnica, la ruptura de esta semana a través de la resistencia horizontal de 2,928-2,930$ y un posterior movimiento más allá del anterior máximo histórico, alrededor de la región de 2,956$, podría verse como un nuevo desencadenante para los alcistas. Dicho esto, el Índice de Fuerza Relativa (RSI) en el gráfico diario permanece cerca del territorio de sobrecompra y hace prudente esperar cierta consolidación a corto plazo o un retroceso modesto antes del próximo movimiento al alza. La configuración más amplia, sin embargo, sugiere que el camino de menor resistencia para el precio del Oro sigue siendo al alza y apoya las perspectivas de una extensión de una tendencia alcista bien establecida de casi tres meses.

Mientras tanto, cualquier caída correctiva significativa es más probable que atraiga nuevos compradores cerca de la zona de 2,956$, por debajo de la cual el precio del Oro podría caer al punto de resistencia horizontal de 2,930-2,928$, ahora convertido en soporte. Este último debería actuar como un punto clave y una ruptura convincente por debajo podría provocar algunas ventas técnicas, lo que debería allanar el camino para pérdidas más profundas. El par XAU/USD podría entonces acelerar la caída hacia la cifra redonda de 2,900$ en ruta hacia la región de 2,880$, o el mínimo semanal alcanzado el martes.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.