- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La Plata toca un mínimo de dos semanas de 31.29$ antes de rebotar por encima de 31.50$.

- El RSI señala un impulso bajista, con soporte clave en la SMA de 100 días de 31.20$.

- Potencial alcista si el XAG/USD recupera 32.00$, apuntando a 32.48$ y 33.00$.

Los precios de la Plata se desplomaron el martes más de un 1.80%, lo que llevó al metal gris a alcanzar un pico diario de 32.48$, antes de deslizarse por debajo de la cifra de 32.00$ debido a la aversión al riesgo y a los operadores que toman beneficios en medio de la incertidumbre sobre las políticas comerciales de EE.UU. El XAG/USD cotiza en 31.73$, sin cambios, al comenzar la sesión asiática del miércoles.

Pronóstico del Precio del XAG/USD: Perspectiva técnica

A pesar de haber alcanzado un mínimo de dos semanas de 31.29$, el XAG/USD rebotó cerca de la media móvil simple (SMA) de 100 días de 31.20$, que si se rompe, despejaría el camino para que los bajistas empujen los precios de la Plata hacia la zona de 30$. Sin embargo, los alcistas emergieron y llevaron al metal precioso por encima de 31.50$, manteniéndolos esperanzados de volver a probar la cifra de 32.00$.

El impulso se volvió bajista, como lo indica el Índice de Fuerza Relativa (RSI) que se sitúa por debajo de 50, una indicación de que los vendedores están a cargo. Por lo tanto, se prevé un mayor descenso.

Por otro lado, si la Plata sube por encima de 32.00$, los alcistas pueden empujar los precios hacia el máximo del 25 de febrero de 32.48$. Si se supera, permanecerían a cargo, listos para desafiar los 33.00$.

Gráfico del Precio del XAG/USD – Diario

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

El presidente de EE.UU., Donald Trump, firmó otra orden ejecutiva a última hora del martes, señalando al Departamento de Comercio de EE.UU. que inicie una "investigación" oficial sobre los mercados del Cobre. El presidente Trump, citando "preocupaciones de seguridad nacional", está ordenando una investigación sobre la fijación de precios del Cobre en los mercados de futuros y de entrega. La ley estadounidense proporciona una puerta trasera ambigua para que los presidentes emitan órdenes ejecutivas que permiten a la Casa Blanca eludir las vías normales del Congreso para iniciar guerras comerciales, y ha sido la piedra angular de las cientos de órdenes ejecutivas de la administración Trump desde que Trump asumió el cargo en enero.

El presidente Trump aprovechó la oportunidad para señalar posibles acciones arancelarias adicionales, reiterando su intención de designar los impuestos sobre los servicios digitales de otros países como una forma de pseudo-arancel sobre los bienes estadounidenses. El presidente Trump también repitió su insistencia en que EE.UU. no "necesita" petróleo crudo canadiense ni productos de madera, una declaración que choca con una dura realidad de décadas de historia comercial.

Aspectos clave

El comercio de EE.UU. investigará las importaciones de derivados del cobre y la lista exacta no está clara.

Trump lanza una investigación comercial que podría llevar a aranceles sobre el cobre.

La investigación sobre el cobre se basa en la seguridad nacional, no en el desequilibrio comercial.

La orden sobre el cobre tendrá un gran impacto.

Europa utiliza impuestos digitales para penalizar a las empresas estadounidenses.

Vamos a proteger a nuestras empresas.

La Cámara y el Senado saben lo que quiero.

No necesitamos petróleo canadiense ni madera.

- Los operadores de XAU/USD toman beneficios a medida que los rendimientos de los bonos del Tesoro de EE.UU. disminuyen aún más.

- Las amenazas arancelarias de Trump sobre México y Canadá alimentan la incertidumbre en el mercado.

- La débil confianza del consumidor en EE.UU. y los despidos aumentan los temores de estanflación.

Los precios del Oro se desplomaron el martes durante la sesión norteamericana a medida que los operadores tomaron beneficios en medio de la caída de los rendimientos de los bonos del Tesoro de EE.UU. El Dólar también extendió sus pérdidas mientras los operadores permanecían inquietos por las cambiantes políticas comerciales del presidente de EE.UU., Donald Trump. El XAU/USD cotiza a 2.905$ después de alcanzar un mínimo diario de 2.888$.

La incertidumbre sobre el uso de aranceles por parte del presidente de EE.UU., Donald Trump, como herramienta de negociación mantiene a los operadores reacios al riesgo. El lunes, Trump insinuó que los aranceles sobre las importaciones mexicanas y canadienses comenzarán la próxima semana, a pesar de los esfuerzos realizados por ambas naciones para combatir el fentanilo y la migración ilegal.

En cuanto a los datos, el Conference Board (CB) reveló que la confianza del consumidor se deterioró. El informe reflejó el pesimismo de los estadounidenses debido a las políticas controvertidas actuales de la administración Trump. Además, despidos sin precedentes de trabajadores federales mantienen a los consumidores al margen.

Este informe y la encuesta de sentimiento del consumidor de la Universidad de Michigan (UoM) de la semana pasada alimentaron las preocupaciones sobre un escenario de estanflación en los Estados Unidos.

Esta semana, la agenda económica de EE.UU. incluirá oradores de la Reserva Federal (Fed), pedidos de bienes duraderos, la segunda lectura del PIB del cuarto trimestre y la publicación del indicador de inflación preferido de la Fed, el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente.

Qué mueve el mercado hoy: El Oro y los rendimientos de los bonos del Tesoro de EE.UU. se desploman

- La confianza del consumidor del CB cayó a un mínimo de ocho meses de 104.1 a 98.3 en febrero. Fue el ritmo más agudo de deterioro en tres años y medio. Las expectativas de inflación de los consumidores promediaron más de 12 meses, saltando del 5.2% al 6%, reveló el Conference Board.

- El presidente de la Fed de Richmond, Thomas Barkin, reveló que está adoptando un enfoque de espera y ver para ajustar las tasas de interés hasta que quede claro que la inflación está disminuyendo hacia el objetivo del 2% de la Fed.

- Los mercados monetarios habían descontado que la Reserva Federal (Fed) relajaría la política en 58 puntos básicos (pbs), frente a 40 pbs la semana pasada, revelaron datos de Prime Market Terminal.

- El rendimiento de la nota del Tesoro estadounidense a 10 años se desploma diez puntos básicos (pbs) a 4.294%, limitando la caída de los precios del oro. Los rendimientos reales de EE.UU., medidos por el rendimiento de los Valores del Tesoro protegidos contra la inflación a 10 años (TIPS), bajan seis puntos y medio a 1.907%.

- La semana pasada, Goldman Sachs revisó al alza las proyecciones del precio del Oro a 3.100$ para finales de 2025.

- Los futuros de fondos federales del mercado monetario están descontando 50 puntos básicos de relajación por parte de la Fed en 2025.

Perspectiva técnica del XAU/USD: El precio del Oro retrocede hacia 2.900$

Los precios del Oro cayeron el martes, exponiendo al metal precioso a una fuerte presión de venta, sin embargo, los bajistas parecen no tener la fuerza para lograr un cierre diario del XAU/USD por debajo de 2.900$. Si los vendedores logran ese resultado, el mínimo diario del 14 de febrero de 2.877$ quedará expuesto, seguido por el mínimo de oscilación del 12 de febrero de 2.864$. A pesar de esto, la tendencia alcista se mantiene intacta a menos que el Oro caiga por debajo de 2.800$.

Por el contrario, si el Oro sube por encima del máximo del año hasta la fecha (YTD) de 2.956$, la próxima resistencia sería 3.000$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

El Dólar estadounidense se mantuvo bien a la defensiva, cayendo a la zona de mínimos de varias semanas a medida que los nervios de los inversores sobre la salud de la economía estadounidense cobraron más fuerza, mientras que la incertidumbre en torno a los aranceles también contribuyó a la postura cautelosa.

Aquí está lo que necesitas saber el miércoles 26 de febrero:

El Índice del Dólar estadounidense (DXY) dejó atrás dos ganancias diarias consecutivas y retrocedió a la zona de mínimos de dos meses en medio de la disminución de los rendimientos de EE.UU. a lo largo de la curva. Las solicitudes de hipoteca MBA semanales están programadas para el primer turno, seguidas por las ventas de viviendas nuevas y el informe semanal de la EIA sobre los inventarios de petróleo crudo de EE.UU. Además, se espera que Barkin y Bostic de la Fed hablen.

El EUR/USD subió aún más y probó niveles por encima de 1.0500 en respuesta a la intensa venta masiva en el Dólar. La confianza del consumidor Gfk de Alemania estará en el centro de atención.

El GBP/USD dejó de lado parte de la debilidad reciente y volvió a visitar el extremo superior del rango al norte de 1.2600. Las operaciones distributivas del CBI serán la única publicación de datos al otro lado del canal, seguidas por el discurso de Pill del BoE.

El USD/JPY aceleró su caída a niveles no vistos desde principios de diciembre cerca de 148.50. Lo próximo en la agenda japonesa serán las impresiones finales del Índice Coincidente y del Índice Económico Adelantado de diciembre.

Las preocupaciones sobre los aranceles pesaron sobre el AUD/USD y lo llevaron a retroceder por tercer día consecutivo y volver a visitar la región de 0.6320. Lo próximo a destacar en Australia será el Indicador Mensual del IPC del RBA y las cifras de Construcción Realizada, ambos esperados para el 26 de febrero.

Los precios del WTI cayeron a nuevos mínimos anuales en la zona de menos de 69.00$ por barril debido a las preocupaciones sobre la salud de la economía estadounidense y los nuevos aranceles de EE.UU.

Los precios del oro sufrieron una toma de beneficios y cayeron a mínimos de varios días, rompiendo al mismo tiempo por debajo de la clave marca de 2.900$ por onza troy. Los precios de la plata retrocedieron a mínimos de dos semanas cerca de la marca de 31.00$ por onza.

El secretario del Tesoro de EE.UU., Scott Bessent, reiteró algunos de los objetivos de política del presidente Donald Trump durante un evento organizado en Australia el martes. El secretario del Tesoro Bessent reiteró que los aranceles siguen siendo una fuente clave de financiación para los planes de la administración Trump en el futuro, y que Bessent cree firmemente que la administración Trump encontrará una manera de reducir el gasto, flexibilizar la política monetaria (lo que típicamente se hace a través del aumento del gasto) y bajar los rendimientos del Tesoro al mismo tiempo.

Aspectos clave

Los aranceles son el componente esencial de la estrategia y pueden aumentar la capacidad industrial de EE.UU.

Los aranceles son una fuente importante de ingresos y pueden ayudar a gestionar los desequilibrios en otras economías.

Estoy prestando especial atención al rendimiento del bono del Tesoro a 10 años, creo que las políticas de Trump deberían reducirlo.

Las primas por plazo deberían contraerse a medida que el mercado gane confianza en el perfil fiscal a largo plazo del gobierno de EE.UU.

El plan de deuda gubernamental está bien posicionado para varios trimestres.

Es probable que China continúe sumando a sus desequilibrios económicos.

China realmente necesita más consumo.

Examinaremos las barreras no arancelarias de China y las políticas monetarias en el análisis de aranceles recíprocos.

Trump quiere diversificar el abastecimiento y procesamiento de minerales críticos, Australia puede desempeñar un papel.

Los empleos gubernamentales no generan un crecimiento real de salarios a largo plazo.

Mi objetivo es reducir el gasto y flexibilizar la política monetaria al mismo tiempo.

Las regulaciones bancarias han empujado el endeudamiento hacia un sistema financiero no regulado, pero no ve un problema de estabilidad.

Abogo por un ratio de déficit fiscal del 3% respecto al PIB.

Elaboraré una lista de industrias que necesitan tener cadenas de suministro seguras, incluyendo chips y medicamentos.

- El índice de confianza del consumidor del CB de EE.UU. descendió en febrero.

- El Índice del Dólar estadounidense cotiza a la defensiva cerca de mínimos recientes.

La confianza del consumidor en EE.UU. sufrió un golpe en febrero, con el Índice de Confianza del Consumidor cayendo a 98.3 (desde 105.3) según el Conference Board.

Además, el índice se redujo al nivel más bajo desde junio de 2024.

Las opiniones de los consumidores sobre las condiciones actuales del mercado laboral y empresarial disminuyeron, con el Índice de Situación Actual cayendo 3.4 puntos a 136.5. Mientras tanto, su perspectiva a corto plazo sobre ingresos, negocios y empleo se debilitó aún más, ya que el Índice de Expectativas cayó 9.3 puntos a 72.9.

Stephanie Guichard, economista senior de Indicadores Globales en el Conference Board, explicó que en febrero, la confianza del consumidor registró la mayor caída mensual desde agosto de 2021. Señaló que marcó el tercer descenso mensual consecutivo, llevando el índice al nivel más bajo visto desde 2022. Guichard destacó que entre los cinco componentes del índice, solo la opinión de los consumidores sobre las condiciones empresariales actuales mostró una ligera mejora, mientras que su evaluación de las condiciones actuales del mercado laboral se había debilitado. Agregó que los consumidores se habían vuelto pesimistas sobre las condiciones empresariales futuras y menos optimistas sobre los ingresos futuros, y comentó que el pesimismo respecto a las perspectivas de empleo futuro había empeorado, alcanzando un máximo de diez meses.

Reacción del mercado

El Dólar enfrenta una renovada presión bajista y lleva al Índice del Dólar estadounidense (DXY) a revertir parte del avance reciente y a reenfocarse en el extremo inferior del rango, cerca de mínimos recientes de varias semanas alrededor de 106.30.

El precio del Dólar estadounidense frente al Peso colombiano registra ganancias por tercer día consecutivo.

El USD/COP ha iniciado el martes probando un mínimo diario en 4.114,45, subiendo posteriormente a un máximo de once días en 4.141,30.

En estos instantes, el Dólar cotiza frente al Peso colombiano sobre 4.117,62, ganando un 0.07% en lo que llevamos de jornada.

Los comentarios sobre los aranceles de Donald Trump impulsan al Dólar frente al Peso colombiano

- El presidente de Estados Unidos, Donald Trump, confirmó a última hora del lunes la imposición de aranceles del 25% a Canadá y México a partir del próximo 4 de marzo.

- Trump también avanzó que mantiene sus planes sobre los aranceles recíprocos a otros países, entre los que podría encontrarse Colombia, y apuntó que la Unión Europea también se verá afectada a partir del 12 de marzo.

- Esta semana, el único dato relevante que se conocerá en Colombia será la tasa de desempleo de enero. En diciembre, el paro subió al 9.1% desde el 8.2% de noviembre.

- Alejandra Botero, gerente de Planeación e Impacto al Desarrollo del Banco de Desarrollo de América Latina y el Caribe (CAF) señaló durante el fin de semana en un evento organizado por P&M que se espera una mejora para Colombia: "Para 2025, esperamos que lleguemos a un crecimiento económico del 2.8% más o menos, alcanzando el 3% en 2026".

Aranceles FAQs

Aunque los aranceles y los impuestos generan ingresos gubernamentales para financiar bienes y servicios públicos, tienen varias distinciones. Los aranceles se pagan por adelantado en el puerto de entrada, mientras que los impuestos se pagan en el momento de la compra. Los impuestos se imponen a los contribuyentes individuales y a las empresas, mientras que los aranceles son pagados por los importadores.

Existen dos escuelas de pensamiento entre los economistas respecto al uso de aranceles. Mientras que algunos argumentan que los aranceles son necesarios para proteger las industrias nacionales y abordar los desequilibrios comerciales, otros los ven como una herramienta perjudicial que podría potencialmente aumentar los precios a largo plazo y llevar a una guerra comercial dañina al fomentar aranceles recíprocos.

Durante la campaña electoral para las elecciones presidenciales de noviembre de 2024, Donald Trump dejó claro que tiene la intención de utilizar aranceles para apoyar la economía de EE.UU. y a los productores estadounidenses. En 2024, México, China y Canadá representaron el 42% del total de las importaciones de EE.UU. En este período, México se destacó como el principal exportador con 466.600 millones de dólares, según la Oficina del Censo de EE.UU. Por lo tanto, Trump quiere centrarse en estas tres naciones al imponer aranceles. También planea utilizar los ingresos generados a través de los aranceles para reducir los impuestos sobre la renta personal.

- El Dólar cae un 0.57% en el día frente al Peso chileno, operando actualmente en 938,43.

- El Índice del Dólar (DXY) retrocede un 0.26% el día de hoy, cotizando en estos momentos sobre 106.39

- El precio del cobre rebota desde mínimos de dos semanas y media, ganando un 0.79% en la jornada del martes.

- La agenda económica de Estados Unidos contempla para el día de hoy la Confianza del Consumidor de febrero y los discursos de varios miembros de la Fed.

El USD/CLP marcó un máximo del día en 944,81, encontrando vendedores agresivos que arrastraron la paridad a un mínimo de cuatro meses no visto desde el 17 de octubre de 2024 en 938,43. En estos momentos, el USD/CLP se negocia sobre 938,43, perdiendo un 0.57% diario.

El Peso chileno se aprecia en medio de un repunte en los precios del cobre

El Índice del Dólar (DXY) retoma la perspectiva bajista, registrando una caída de un 0.33% diaria, cotizando al momento de escribir en 106.31, terminando así con dos jornadas consecutivas al alza.

Por otro lado, el precio del cobre rebota un 0.79% desde mínimos del 7 de febrero en 4.4659$ por libra, consolidándose dentro del rango operativo de la sesión previa.

En este contexto, el Peso chileno se ve beneficiado tanto por un Dólar estadounidense más débil como por un incremento en los precios del cobre, reflejándose en la caída del USD/CLP a mínimos no vistos desde el 17 de octubre de 2024 en 938.43.

La mirada de los inversores se concentrará el día de hoy en la Confianza del Consumidor de EE.UU. del Conference Board, así como en los discursos de Thomas Barkin, Michael Barr y Lorie Logan, miembros de la Reserva Federal.

Niveles técnicos en el USD/CLP

El USD/CLP reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 3 de febrero en 1.001,60. La siguiente resistencia importante está en 1.017,05, punto pivote del 17 de enero. Al sur, el área de soporte clave la observamos en 894,25, mínimo del 30 de septiembre de 2024.

Gráfico diario del USD/CLP

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El Real brasileño registra pérdidas por tercera jornada consecutiva este martes.

El USD/BRL ha abierto la jornada probando un mínimo diario en 5.7660 para luego subir a un máximo de quince días en 5.8130.

El USD/BRL cotiza en el momento de escribir sobre 5.8080, ganando un 0.51% diario.

Los nuevos comentarios de Trump sobre los aranceles impulsan al Dólar frente al Real brasileño; La inflación de Brasil en la primera quincena de febrero sube un 1.23%

- El presidente de Estados Unidos, Donald Trump, confirmó a última hora del lunes la imposición de aranceles del 25% a Canadá y México a partir del próximo 4 de marzo.

- Trump también avanzó que mantiene sus planes sobre los aranceles recíprocos a otros países, y apuntó que la Unión Europea también se verá afectada a partir del 12 de marzo.

- Brasil ha publicado hoy sus datos de inflación de primera mitad del mes de febrero, mostrando un aumento del 1.23%, muy superior al 0.11% visto en la quincena anterior. A nivel anual, el Índice de Precios al Consumo (IPC) se situó en el 4.96%.

Indicador económico

Inflación en el medio del mes

El indicador de inflación publicado por Instituto Brasileiro de Geografia e Estatisticacaptura los movimientos de precios. De manera similar al IPC, la medición de la inflación también incluye ordenadores personales, automóviles nuevos y billetes aéreos, mientras que excluye viviendas ocupadas por sus dueños e impuestos municipales. Generalmente, una lectura elevada es alcista para la BRL, mientras que una lectura inferior es bajista.

Leer más.Última publicación: mar feb 25, 2025 12:00

Frecuencia: Mensual

Actual: 1.23%

Estimado: -

Previo: 0.11%

Fuente: IBGE

Con una semana para que expire el alivio de 1 mes a la amenaza de aranceles fronterizos del presidente Trump (4 de marzo), las volatilidades a corto plazo están aumentando nuevamente. La volatilidad implícita a 1 semana tocó el 7.5% ayer y está más alta hoy en 8.95% después de que Trump comentara que los aranceles sobre Canadá y México están avanzando, señala Shaun Osborne, Jefe de Estrategia de FX de Scotiabank.

El comercio de rango agitado alrededor de 1.42 puede persistir

"Sin embargo, no estaba exactamente claro sobre qué amenaza arancelaria específica estaba hablando el presidente en sus comentarios de ayer, lo cual refleja la reacción bastante limitada en el spot. Se cuestionó al presidente sobre los aranceles fronterizos canadienses y mexicanos específicamente, pero pareció responder en términos más generales, mencionando aranceles recíprocos en sus comentarios."

"De hecho, un funcionario estadounidense comentó más tarde que el destino de los aranceles fronterizos sobre Canadá y México aún está por determinarse, pero los aranceles recíprocos probablemente se implementarán en abril, informó Bloomberg. El CAD se mantiene estable en la sesión hasta ahora, después de haber caído modestamente con los titulares de ayer. Un comercio más amplio y agitado alrededor de 1.42 puede persistir a corto plazo, hasta que haya más claridad sobre los aranceles."

"Las ganancias del USD se extendieron a través de la resistencia en 1.4250/60 en el comercio de ayer, pero la falta de demanda de seguimiento deja al USD cotizando de nuevo, casi, por debajo del punto 1.4250 esta mañana. El movimiento al alza en el USD no es especialmente convincente, pero el vaivén alrededor del punto 1.42 es probable que se extienda un poco más y el ligero aumento del USD inclina los riesgos, aunque solo ligeramente, más hacia un empuje hacia el área de 1.4335/40 (MA de 40 días). El soporte está en 1.4150/75."

El precio del Oro en euros cayó el lunes a mínimos de una semana en 2.780,35 para luego subir a máximos de tres días en 2.824,60. Hoy martes, el XAU/EUR registra pérdidas tras dos días consecutivos de ganancias.

La cotización del Oro en euros ha abierto la sesión asiática probando un máximo diario de 2.822,40 para luego caer en la mañana europea a un mínimo del día en 2.798,26.

Al momento de escribir, el XAU/EUR cotiza sobre 2.801,06, perdiendo un 0.66% en el día.

El precio del Oro en euros cerró el lunes en 2.819,70, ganando un 0.51% en la jornada.

De un año a esta parte, el precio del Oro en euros ha ganando un 49.38%.

¿Qué factores han influido en el precio del Oro recientemente?

- El presidente estadounidense Donald Trump declaró el lunes que los aranceles sobre las importaciones canadienses y mexicanas se aplicarán "a tiempo y según el cronograma" y que los aranceles recíprocos sobre otros países también se llevarán a cabo según lo planeado.

- Esto aumenta el riesgo de una mayor escalada de las tensiones comerciales y alimenta las preocupaciones sobre su impacto en la economía global, lo que podría seguir actuando como un viento favorable para el metal precioso de refugio seguro.

- Según los últimos datos publicados por el Consejo Mundial del Oro (WGC), los fondos cotizados en bolsa (ETFs) respaldados físicamente por oro registraron la mayor entrada semanal desde marzo de 2022 la semana pasada.

- Mientras continúan las conversaciones entre Rusia, EE.UU. y Ucrania, el ejército ruso ha lanzado su tercer ataque masivo en tres días contra territorio ucraniano. Las defensas áreas ucranianas han derribado 133 drones, según ha infromado la Fuerza Aérea de Kiev.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Como era ampliamente esperado, el Banco Popular de China (PBOC) mantuvo su tasa de la facilidad de préstamos a medio plazo (MLF) a 1 año estable en el 2.0%, informan los analistas de divisas de BBH.

La economía de China sigue luchando por escapar de una espiral deflacionaria

"Se prevé más flexibilización ya que la economía de China sigue luchando por escapar de una espiral deflacionaria. Sin embargo, las perspectivas de crecimiento seguirán siendo poco impresionantes mientras los responsables de políticas no aborden la causa raíz de la débil actividad de gasto en consumo: bajos niveles de ingresos de los hogares, altos ahorros precautorios y altos niveles de deuda de los hogares."

"La reunión anual de las 'Dos Sesiones' del Congreso Nacional del Pueblo de China comienza el 5 de marzo. Si bien no se esperan anuncios de políticas detalladas, las sesiones proporcionan una valiosa visión de los objetivos fiscales y de crecimiento del gobierno."

- El precio de la Plata desciende a cerca de 32.00$ a pesar de que el presidente de EE.UU. Trump ha confirmado que el plan de aranceles del 25% sobre Canadá y México está intacto.

- El Dólar estadounidense se estabiliza mientras los inversores digieren el débil PMI de servicios preliminar de S&P Global de EE.UU. para febrero.

- Los inversores buscan nuevos desarrollos en las conversaciones de paz para poner fin a la guerra en Ucrania.

El precio de la Plata (XAG/USD) cae por tercer día de negociación consecutivo y desciende a cerca de 32.00$ durante las horas de negociación europeas del martes. El metal blanco se debilita a pesar de que el presidente de Estados Unidos (EE.UU.) Donald Trump ha confirmado que sus planes de imponer aranceles del 25% sobre Canadá y México el 4 de marzo, que se retrasaron un mes, están en marcha.

"Los aranceles avanzan a tiempo, según lo programado," dijo Trump durante una conferencia de prensa el lunes.

El presidente Trump pospuso sus planes de aranceles después de que sus pares norteamericanos acordaran la aplicación de la ley en las fronteras para restringir el flujo de fentanilo e inmigrantes ilegales. Se espera que los aranceles de EE.UU. sobre sus cercanos socios aumenten los riesgos políticos y pesen sobre las perspectivas económicas globales. Tal escenario sigue siendo favorable para los metales preciosos, como la Plata.

Mientras tanto, la estabilidad en el Dólar estadounidense (USD) después de un movimiento de recuperación desde su nuevo mínimo de 11 semanas ha pesado sobre el precio de la Plata hasta cierto punto. El Dólar estadounidense rebota mientras los inversores digieren los débiles datos preliminares del PMI de S&P Global de EE.UU. para febrero, que se publicaron el viernes. El informe del PMI mostró que el PMI de servicios, que mide las actividades en el sector servicios, se contrajo por primera vez después de haber estado en expansión durante 25 meses consecutivos.

En adelante, los inversores se centrarán en las conversaciones de paz entre Rusia y EE.UU. para poner fin a la guerra en Ucrania, que ha entrado en su cuarto año. Las tensiones geopolíticas aumentan la demanda de refugio seguro del precio de la Plata.

El lunes, el presidente francés Emmanuel Macron se reunió con Donald Trump para evitar un acuerdo rápido de alto el fuego y discutió garantías militares para Ucrania, según informa Reuters.

Análisis técnico de la Plata

El precio de la Plata retrocede después de no poder extender su alza por encima del máximo del 14 de febrero de 33.40$ el jueves. Las perspectivas para el metal blanco siguen siendo alcistas ya que la media móvil exponencial (EMA) de 50 días ha estado en ascenso, cotizando alrededor de 31.40$.

El Índice de Fuerza Relativa (RSI) de 14 días cae dentro del rango de 40.00-60.00, lo que sugiere que el impulso alcista se ha desvanecido. Sin embargo, la inclinación alcista se mantiene intacta.

Mirando hacia abajo, la línea de tendencia ascendente desde el mínimo del 8 de agosto de 26.45$ actuará como soporte clave para el precio de la Plata alrededor de 30.00$. Mientras tanto, el máximo del 22 de octubre de 34.87$ será la barrera clave.

Gráfico diario de la Plata

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

- El precio del Oro se mueve a la baja el martes junto con los rendimientos y las acciones.

- La administración Trump busca endurecer sus restricciones sobre semiconductores en China.

- El Oro regresa a los 2.930$ y parece pesado con una caída general del mercado.

El precio del Oro (XAU/USD) alcanzó un nuevo máximo histórico el lunes en 2.956$, aunque los operadores no pudieron disfrutarlo por mucho tiempo. El metal precioso cotiza alrededor de 2.940$ al momento de escribir el martes, mientras que la administración del presidente estadounidense Donald Trump planea imponer más limitaciones sobre los desarrollos tecnológicos de China. Una postura más dura sobre las restricciones de semiconductores y presionar a otros aliados para acorralar a China es parte de esa estrategia.

La noticia crea un tono negativo en los mercados este martes. Los operadores están huyendo hacia los bonos como refugio seguro, lo que está presionando los rendimientos a la baja (correlación inversa entre el precio de los bonos y el rendimiento). Las acciones también están siendo masacradas, con números rojos en todos los ámbitos desde Asia hasta Europa, incluidos los futuros de acciones de EE.UU. A excepción de tres miembros de la Reserva Federal (Fed) que están programados para hablar, no se espera mucho el martes antes de los Gastos en Consumo Personal (PCE) que se publicarán el viernes.

Qué mueve el mercado hoy: En la mesa

- La administración Trump planea expandir sus limitaciones sobre los desarrollos tecnológicos de China, incluyendo restricciones más severas sobre semiconductores y presionando a los aliados para que impongan restricciones a la industria de chips de China. El objetivo de Trump es evitar que China desarrolle una industria de semiconductores doméstica que podría impulsar sus capacidades de IA y militares, informa Bloomberg.

- La herramienta CME FedWatch muestra un aumento en las posibilidades de un recorte de tasas de interés por parte de la Reserva Federal (Fed) en junio de 25 puntos básicos (pb), creciendo al 50.0%, mientras que las probabilidades de una pausa en las tasas han disminuido a solo 32.6%, respaldadas por la caída en los rendimientos de EE.UU. este martes.

- Los inversores están mirando hacia el Índice de Precios del Gasto en Consumo Personal de enero, el indicador de inflación preferido por la Fed, que se publicará el viernes, en busca de pistas sobre la política monetaria, con el indicador que se espera que se enfríe a su nivel más bajo desde junio, informa Reuters.

- El Vicepresidente de Supervisión de la Fed, Michael Barr, dará un discurso sobre la estabilidad financiera y responderá preguntas en un evento organizado por la Escuela de Gestión de Yale a las 16:45 GMT.

- El presidente de la Fed de Richmond, Tom Barkin, dará un discurso titulado "Inflación Entonces y Ahora", seguido de una sesión de preguntas y respuestas en un evento organizado por el Club Rotario de Richmond, esperado alrededor de las 18:00 GMT.

- A las 21:15 GMT, la presidenta del Banco de la Reserva Federal de Dallas, Lorie Logan, hablará sobre el futuro del balance de la reserva central en la conferencia anual de investigación BEAR del Banco de Inglaterra en Londres, Reino Unido.

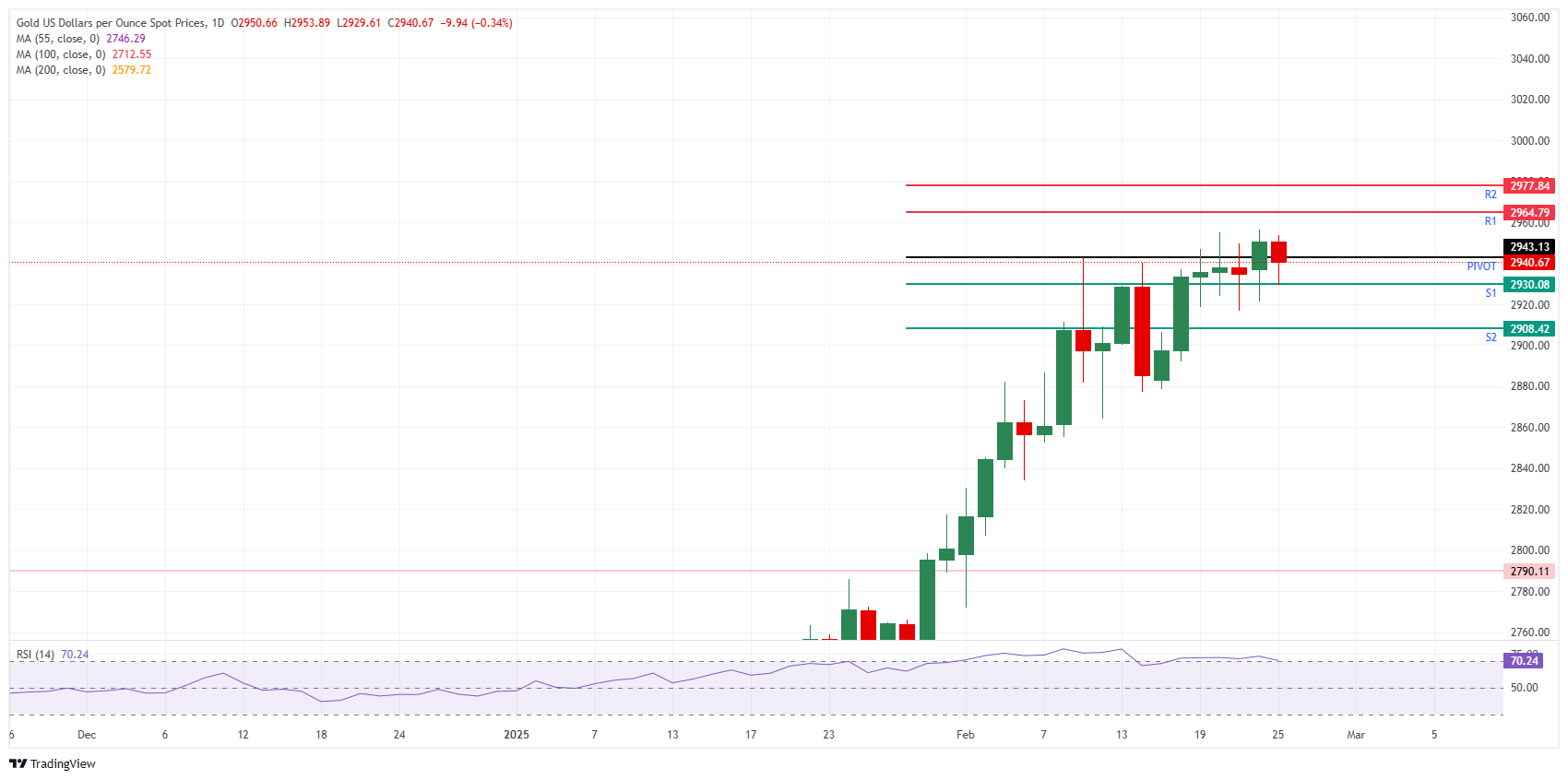

Análisis Técnico: Técnico por debajo del pivote

Una rápida caída por debajo del Punto Pivote diario cerca de 2.943$ está señalando un pequeño problema para el Oro el martes. La presión de venta está presente, y parece que los compradores ya intentaron llevar el Oro de nuevo por encima del pivote diario en las primeras operaciones asiáticas, pero fracasaron. El soporte S1 en 2.930$ se ha mantenido por ahora, aunque una vez que ese nivel se rompa, el soporte S2 solo se encuentra en 2.908$.

En el lado positivo, el máximo histórico de 2.956$ sigue siendo el principal nivel a observar. En el camino hacia arriba, la resistencia R1 diaria en 2.964$ aparece después de eso. Más arriba, la resistencia R2 se sitúa en 2.977$ antes de considerar la marca de 3.000$.

En el lado negativo, el soporte S1 se encuentra en 2.930$, que coincide aproximadamente con el mínimo del lunes en la sesión de EE.UU. En caso de que ese nivel no se mantenga, la cifra grande de 2.900$ entra en juego con el soporte S2 en 2.908$.

XAU/USD: Gráfico Diario

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Los precios de la Plata (XAG/USD) cayeron el martes, según datos de FXStreet. La Plata se cotiza a 32,24 $ por onza troy, una caída del 0,33% desde los 32,34 $ que costaba el lunes.

Los precios de la Plata han aumentado un 11,57% desde el comienzo del año.

| Unidad de medida | Precio de la Plata Hoy en USD |

|---|---|

| Onza Troy | 32.24 |

| 1 Gramo | 1.04 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 91,23 el martes, sin cambios respecto a 91,23 del lunes.

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

(Se utilizó una herramienta de automatización para crear esta publicación.)

El Dólar estadounidense (USD) encontró un terreno más firme al inicio de la semana y recibió algo de apoyo en las últimas horas europeas por la afirmación del presidente Trump de que los aranceles sobre Canadá y México están avanzando. Los aranceles del 25% fueron retrasados un mes a principios de febrero, y el lunes 3 de marzo es la nueva fecha límite para evitar una guerra comercial del USMCA, señalan los analistas de FX de ING, Francesco Pesole.

El USD puede retroceder hoy

"No nos sorprendería ver a Trump elevar la amenaza de aranceles hasta el último minuto para ganar ventaja en las negociaciones, como en febrero. Nuestra suposición de trabajo sigue siendo que los aranceles del 25% sobre México y Canadá no se materializarán, y los mercados también están valorando solo un riesgo modesto de que eso ocurra. Podríamos ver que el FX tome la amenaza más en serio a lo largo de la semana, por lo que el USD/CAD y el USD/MXN enfrentan riesgos al alza a corto plazo."

"En el lado de los datos, se espera un gran escrutinio sobre la confianza del consumidor del Conference Board de hoy. El índice saltó en noviembre tras las elecciones en EE.UU. pero disminuyó en diciembre y enero. El consenso espera otra desaceleración a 102.5 desde 104.1, siendo 100 el nivel de dolor potencial para una reacción del mercado. También veremos los índices de la Fed de Richmond hoy después de que las medidas de actividad regional de la Fed (de Chicago y Dallas) fueran débiles ayer."

"Ayer esbozamos cómo no esperábamos que esta semana tuviera un tráfico unidireccional en el dólar. Los riesgos al alza para el USD hoy provienen principalmente de otros comentarios de línea dura sobre aranceles por parte de Trump u otros funcionarios de EE.UU. A menos que eso ocurra, y considerando la tendencia del mercado a desafiar la amenaza de los aranceles, creemos que el dólar puede retroceder hoy a medida que la confianza del consumidor corre el riesgo de decepcionar. Eso alimentaría una narrativa creciente de consumo debilitado y favorecería un reajuste moderado de las expectativas de la Fed."

- El precio del WTI subió ya que EE.UU. impuso sanciones a brókers, operadores de tanques y compañías navieras involucradas en el petróleo iraní.

- Las ganancias del precio del petróleo fueron limitadas ya que Trump anunció que procederá con aranceles a las importaciones de Canadá y México.

- El presidente francés Emmanuel Macron sugirió que se podría alcanzar una tregua entre Ucrania y Rusia en las próximas semanas.

El precio del petróleo West Texas Intermediate (WTI) continúa su impulso alcista por segundo día consecutivo, cotizando alrededor de 70.90$ por barril durante las horas europeas del martes. Los precios del petróleo crudo están en aumento a medida que las nuevas sanciones de Estados Unidos (EE.UU.) sobre el comercio de petróleo de Irán aumentan las preocupaciones sobre un suministro global más ajustado.

El lunes, EE.UU. impuso sanciones a más de 30 brókers, operadores de tanques y compañías navieras involucradas en la venta y transporte de petróleo iraní. Esto representa la segunda ola de sanciones mientras el presidente estadounidense Donald Trump busca llevar las exportaciones de crudo de Irán a cero en un esfuerzo por prevenir que el país desarrolle armas nucleares, según Reuters.

Sin embargo, las ganancias del precio del petróleo fueron limitadas por un panorama de demanda incierto después de que el presidente Trump declarara a última hora del lunes que los aranceles estadounidenses a las importaciones de Canadá y México "seguirán adelante" cuando expire la actual demora de un mes la próxima semana. Trump reiteró su creencia de que EE.UU. ha sido "aprovechado" por naciones extranjeras y afirmó su plan de imponer lo que él llama aranceles recíprocos.

Los participantes del mercado también evaluaron la posibilidad de un acuerdo de paz en el conflicto de Ucrania, lo que podría aliviar las sanciones a Rusia y potencialmente aumentar sus exportaciones de petróleo. El presidente francés Emmanuel Macron dijo a Fox News a última hora del lunes que se podría alcanzar una tregua entre Ucrania y Rusia en las próximas semanas tras discusiones con Donald Trump en la Casa Blanca en el tercer aniversario de la invasión de Rusia.

Mientras tanto, la posible reanudación de los envíos de petróleo desde la región del Kurdistán en Irak podría ayudar a mitigar el impacto de la reducción de las exportaciones iraníes. Irak está a la espera de la aprobación de Turquía para reiniciar los flujos de petróleo desde la región del Kurdistán, con el ministro de petróleo iraquí expresando esperanza el lunes de que las exportaciones de petróleo kurdo podrían reanudarse en un plazo de dos días.

Petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

El precio del petróleo West Texas Intermediate (WTI) avanza el martes, según datos de FXStreet. El WTI cotiza a 70.87$ por barril, subiendo desde el cierre del lunes en 70.72$. El tipo de cambio del petróleo Brent (petróleo crudo Brent) también está en alza, avanzando desde el precio de 74.32$ publicado el lunes, y cotizando a 74.48$.

Petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Aquí está lo que necesitas saber el martes 25 de febrero:

Los principales pares de divisas no lograron realizar un movimiento decisivo en ninguna dirección el lunes debido a la falta de publicaciones de datos de alta relevancia. El martes, el Banco Central Europeo (BCE) publicará los datos de Tarifas Negociadas de Salarios para el cuarto trimestre. En la segunda mitad del día, el calendario económico de EE.UU. presentará encuestas de manufactura regional y los datos del Índice de Confianza del Consumidor del Conference Board para febrero. Además, varios responsables de la Reserva Federal pronunciarán discursos y el presidente de EE.UU., Donald Trump, firmará más órdenes ejecutivas.

Dólar estadounidense PRECIO Últimos 7 días

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas últimos 7 días. Dólar estadounidense fue la divisa más débil frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.13% | -0.00% | -1.18% | 0.55% | 0.21% | 0.13% | -0.43% | |

| EUR | -0.13% | -0.14% | -1.30% | 0.43% | 0.08% | -0.00% | -0.55% | |

| GBP | 0.00% | 0.14% | -1.17% | 0.56% | 0.21% | 0.13% | -0.42% | |

| JPY | 1.18% | 1.30% | 1.17% | 1.74% | 1.39% | 1.30% | 0.75% | |

| CAD | -0.55% | -0.43% | -0.56% | -1.74% | -0.34% | -0.42% | -0.97% | |

| AUD | -0.21% | -0.08% | -0.21% | -1.39% | 0.34% | -0.08% | -0.64% | |

| NZD | -0.13% | 0.00% | -0.13% | -1.30% | 0.42% | 0.08% | -0.55% | |

| CHF | 0.43% | 0.55% | 0.42% | -0.75% | 0.97% | 0.64% | 0.55% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

El Índice del Dólar (USD) comenzó la semana bajo una modesta presión de venta y tocó su nivel más bajo desde principios de diciembre, por debajo de 106.20. El índice se benefició del cauteloso estado de ánimo del mercado en la segunda mitad del día del lunes y borró sus pérdidas diarias. A primera hora del martes, el índice fluctúa en un rango ajustado por encima de 106.50. Trump dijo el lunes que los aranceles sobre las importaciones de Canadá y México seguirán adelante según lo programado.

EUR/USD abrió con un tono alcista el lunes y subió por encima de 1.0500 a medida que los mercados reaccionaron a los resultados de las elecciones alemanas. Después de retroceder en su ascenso diario para cerrar el día sin cambios, el par parece haber entrado en una fase de consolidación por encima de 1.0450 en la mañana europea del martes. Isabel Schnabel, miembro del Consejo Ejecutivo del Banco Central Europeo, pronunciará un discurso principal en la Conferencia Anual de Investigación del Banco de Inglaterra.

GBP/USD perdió tracción tras subir hacia 1.2700 a primera hora del lunes y terminó el día ligeramente a la baja. El par se mantiene estable por encima de 1.2600 en la primera sesión europea del martes.

USD/JPY registró pequeñas ganancias el lunes y continuó avanzando en la sesión asiática del martes. Sin embargo, el par perdió tracción tras subir por encima de 150.00 y retrocedió hacia 149.60 en la mañana europea. Los datos de Japón mostraron más temprano en el día que el Índice de Precios de Servicios Corporativos aumentó un 3.1% en términos interanuales en enero, un leve incremento respecto al aumento del 3% registrado en diciembre.

Oro capitalizó la caída de los rendimientos de los bonos del Tesoro de EE.UU. y tocó un nuevo máximo histórico por encima de 2.955$ el lunes. El XAU/USD corrige a la baja a primera hora del martes y se vio cotizando por debajo de 2.940$.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los precios del Oro cayeron en India el martes, según datos recopilados por FXStreet.

El precio del Oro se situó en 8.205,23 rupias indias (INR) por gramo, una caída en comparación con los 8.238,38 INR que costaba el lunes.

El precio del Oro disminuyó a 95.704,90 INR por tola desde los 96.090,80 INR por tola del día anterior.

| Unidad de medida | Precio del Oro en INR |

|---|---|

| 1 Gramo | 8.205,23 |

| 10 Gramos | 82.053,46 |

| Tola | 95.704,90 |

| Onza Troy | 255.209,80 |

FXStreet calcula los precios del Oro en India adaptando los precios internacionales (USD/INR) a la moneda local y las unidades de medida. Los precios se actualizan diariamente según las tasas del mercado tomadas en el momento de la publicación. Los precios son solo de referencia y las tasas locales podrían divergir ligeramente.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El precio del Oro retrocede desde un máximo histórico mientras los operadores optan por tomar algunos beneficios.

- Las preocupaciones sobre los planes arancelarios de Trump deberían limitar las pérdidas para el metal precioso de refugio seguro.

- Las expectativas de que la Fed recorte las tasas aún más podrían actuar como un viento de cola para el XAU/USD.

El precio del Oro (XAU/USD) se mueve a la baja durante la sesión asiática del martes y erosiona parte de las ganancias del día anterior hasta alcanzar un nuevo máximo histórico. El Dólar estadounidense (USD) se apoya en el rebote de la noche anterior desde su nivel más bajo desde el 10 de diciembre y resulta ser un factor clave que socava la demanda del commodity. Aparte de esto, las condiciones ligeramente sobrecompradas en el gráfico diario llevan a los operadores a reducir sus apuestas alcistas en torno al metal precioso, aunque el trasfondo fundamental justifica cierta cautela antes de realizar apuestas bajistas agresivas.

Mientras tanto, los inversores siguen preocupados por las posibles repercusiones económicas de los planes arancelarios del presidente estadounidense Donald Trump, que podrían seguir apoyando el precio del Oro como refugio seguro. Aparte de esto, las apuestas de que la Reserva Federal (Fed) recortará las tasas de interés aún más este año deberían contribuir a limitar la caída del metal amarillo sin rendimiento. Por lo tanto, será prudente esperar un fuerte seguimiento de ventas antes de confirmar que el par XAU/USD ha alcanzado su punto máximo a corto plazo y posicionarse para cualquier caída correctiva significativa.

El precio del Oro se desplaza a la baja en medio de cierta toma de beneficios; la caída parece limitada en medio de crecientes tensiones comerciales

- El Dólar estadounidense se aleja de un mínimo de más de dos meses alcanzado el lunes y provoca cierta toma de beneficios en torno al precio del Oro el martes en medio de condiciones ligeramente sobrecompradas en el gráfico diario.

- El presidente estadounidense Donald Trump declaró el lunes que los aranceles sobre las importaciones canadienses y mexicanas están "a tiempo y en el cronograma" y que los aranceles recíprocos sobre otros países también se llevarán a cabo según lo planeado.

- Esto aumenta el riesgo de una mayor escalada de las tensiones comerciales y alimenta las preocupaciones sobre su impacto en la economía global, lo que podría seguir actuando como un viento de cola para el metal precioso de refugio seguro.

- Los recientes datos macroeconómicos más débiles de EE.UU. reafirmaron las apuestas por una reducción de dos puntos porcentuales en las tasas por parte de la Reserva Federal este año y podrían contribuir a limitar las pérdidas del lingote sin rendimiento.

- Mientras tanto, el presidente de la Fed de Chicago, Austan Goolsbee, dijo a última hora del lunes que el banco central de EE.UU. debe adoptar una postura de espera y ver, y necesita más claridad antes de volver a recortar las tasas de interés.

- Según los últimos datos publicados por el Consejo Mundial del Oro (WGC), los fondos cotizados en bolsa (ETFs) respaldados físicamente por oro registraron la mayor entrada semanal desde marzo de 2022 la semana pasada.

- Los operadores ahora esperan la agenda económica de EE.UU. – que incluye el Índice de Confianza del Consumidor del Conference Board y el Índice Manufacturero de Richmond. Esto, junto con las declaraciones de la Fed, podría influir en el USD.

- Sin embargo, la atención seguirá centrada en la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. el viernes, que podría proporcionar pistas sobre la senda de recortes de tasas de la Fed.

La configuración técnica del precio del Oro respalda las perspectivas de compras en la caída a niveles más bajos

La acción del precio dentro del rango observada durante la última semana podría seguir clasificándose como una fase de consolidación alcista tras el reciente fuerte movimiento hacia el máximo histórico. Dicho esto, el Índice de Fuerza Relativa (RSI) diario se mantiene cerca de la marca de 70, lo que hace prudente esperar cierta consolidación a corto plazo o un retroceso modesto antes de posicionarse para más ganancias. No obstante, la inclinación parece estar firmemente a favor de los alcistas y sugiere que el camino de menor resistencia para el precio del Oro sigue siendo al alza.

Mientras tanto, cualquier caída correctiva podría seguir atrayendo a algunos compradores en la caída alrededor de la región de 2.920-2.915$, o el extremo inferior de un rango de negociación de varios días. Esto es seguido por la marca de 2.900$ y el soporte cerca de la región de 2.880$, que si se rompe de manera decisiva podría arrastrar el precio del Oro hacia el área de 2.860-2.855$ en ruta hacia la zona de 2.834$. El XAU/USD podría extender la caída y eventualmente caer hasta el nivel redondo de 2.800$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.