- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El WTI subió aún más el lunes mientras se avecinan los datos de inflación de EE.UU.

- Se espera en general que la OPEP+ mantenga los recortes voluntarios de producción.

- Las expectativas de recorte de tasas siguen siendo clave para los precios del barril.

El petróleo crudo West Texas Intermediate (WTI) de EE.UU. continuó subiendo el lunes, superando los 78.50$ por barril. El petróleo crudo está subiendo con los mercados estadounidenses cerrados por el feriado del Día de los Caídos, y el apetito por el riesgo se inclina hacia el lado alto mientras los inversores buscan señales de recortes de tasas de la Reserva Federal (Fed) para ayudar a impulsar el petróleo crudo.

Los números de inflación del índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. se actualizarán más adelante esta semana, proporcionando una lectura clave para los inversores que esperan un recorte de tasas por parte de la Fed. Los mercados esperan que el índice de precios PCE de EE.UU. del viernes se mantenga en el 2.8% interanual en abril.

La Organización de Países Exportadores de Petróleo (OPEP) y su red de miembros extendida, OPEP+, se espera en general que mantengan los límites de producción voluntarios que se adoptaron inicialmente en 2023 para apuntalar los precios globales del petróleo crudo. Con la producción de EE.UU. continuando en aumento y superando la demanda, es probable que la OPEP+ mantenga los límites de producción para tratar de absorber el exceso de producción. La reunión de la OPEP+ está programada para el 2 de junio.

Los comerciantes de barriles también estarán atentos a los recuentos semanales de inventarios de barriles de EE.UU. tanto del Instituto Americano del Petróleo (API) como de la Administración de Información de Energía (EIA), que se publicarán respectivamente el miércoles y el jueves de esta semana. El seguimiento de la oferta de petróleo crudo de EE.UU. de la semana pasada vio otro aumento inesperado en los recuentos de barriles de EE.UU. Las previsiones del mercado están duplicando la expectativa de una disminución, con los recuentos semanales de barriles de la EIA pronosticados para disminuir en dos millones de barriles el jueves.

Perspectivas técnicas para el WTI

El petróleo crudo de EE.UU. rebotó el lunes, extendiendo un rebote a corto plazo desde el nivel de 76.00$, sin embargo, el impulso alcista enfrenta una resistencia técnica inmediata en el nivel de precio de 80.00$. Una recuperación en el WTI envía los precios de vuelta a la congestión reciente en el límite inferior de la media móvil exponencial (EMA) de 200 días en 79.16$.

Gráfico horario del WTI

Gráfico diario del WTI

- El precio del Oro sube cerca de un 1% tras rebotar desde el mínimo de dos semanas de 2.325$.

- Los sólidos datos económicos de EE.UU. reducen las esperanzas de flexibilización de la Fed, presionando los precios del Oro la semana pasada.

- Los funcionarios de la Fed indican un plazo más largo para alcanzar el objetivo de inflación del 2%, impactando en el atractivo del Oro.

- Se anticipa que el próximo Índice de Precios PCE de EE.UU. informe un aumento subyacente del 2.8% interanual y un crecimiento general del 0.3% intermensual.

El precio del Oro sube el lunes en medio de un bajo volumen de operaciones debido a los días festivos a ambos lados del Atlántico, particularmente en el Reino Unido y EE.UU. El metal amarillo rebotó desde los mínimos de dos semanas de 2.325$, ya que los rendimientos del Tesoro de EE.UU. terminaron la semana pasada a la baja, mientras que el Dólar estadounidense se debilitó en todos los ámbitos.

El XAU/USD cotiza a 2.354$ el lunes, ganando cerca de un 1% en el momento de escribir este artículo. Los sólidos datos económicos de Estados Unidos (EE.UU.) perjudican las esperanzas de los participantes del mercado de que la Reserva Federal (Fed) flexibilice la política monetaria este año. En consecuencia, esto socavó el metal sin rendimiento, que cayó más del 3% la semana pasada.

Los comentarios de la Fed pesaron sobre los precios del Oro, ya que los funcionarios reconocieron que tomaría más tiempo de lo previsto reducir la inflación persistente al objetivo de inflación subyacente del 2% de la Fed. Aunque el metal dorado se considera una cobertura contra la inflación, los mayores rendimientos del Tesoro de EE.UU. patrocinaron la última caída del XAU/USD.

Los analistas de UBS intervinieron, "Esperamos que los precios del oro se mantengan volátiles y que los retrocesos de precios sean superficiales, apuntando a que los precios del Oro prueben nuevos máximos históricos más adelante este año."

Se espera que un escaso calendario macroeconómico durante la semana revele el Índice de Precios del Gasto en Consumo Personal (PCE) de abril, el indicador de inflación favorito de la Fed. Las estimaciones sugieren que la lectura subyacente se situará en el 2.8% interanual, mientras que se prevé que el PCE general aumente al 0.3% intermensual.

Resumen diario de los mercados: El precio del Oro sube en medio de la debilidad del Dólar estadounidense

- Los precios del Oro se ven impulsados por la caída de los rendimientos del Tesoro de EE.UU. y un Dólar estadounidense más débil.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. es del 4.461% y pierde un punto y medio, socavando al Dólar. El Índice del Dólar DXY, que sigue el desempeño del USD frente a una cesta de pares, cotiza a 104.58, bajando un 0.15%.

- La economía de EE.UU. sigue yendo bien, como lo evidencian los PMIs de S&P Global de la semana pasada, que destacaron un aumento de la actividad empresarial. Sin embargo, la incertidumbre de los inversores sobre las perspectivas económicas persiste debido a un informe de pedidos de bienes duraderos de EE.UU. peor de lo esperado publicado el viernes.

- Las actas del FOMC mostraron que los funcionarios de la Fed seguían siendo inciertos sobre el grado de restrictividad de la política. Añadieron que "tomaría más tiempo de lo previsto ganar mayor confianza en que la inflación se moverá de manera sostenible hacia el 2%."

- Los analistas de BBH comentaron que desde el último Libro Beige publicado el 17 de abril, la inflación en EE.UU. ha permanecido persistente a pesar de algunos signos de suavización en el mercado laboral. Añadieron, "Esperamos un tono equilibrado en este informe que permitirá a la Fed adoptar un enfoque de esperar y ver en cuanto a la flexibilización."

- Los futuros de la tasa de fondos federales estiman solo 25 puntos básicos de recortes de tasas de interés en 2024, según datos proporcionados por la Junta de Comercio de Chicago (CBOT).

Análisis Técnico: El precio del Oro se aferra a ganancias por encima de 2.330$

La tendencia alcista del precio del Oro se mantiene intacta a pesar de retroceder por debajo de 2.400$. Los compradores están ganando tracción como se muestra en el indicador RSI, que se ha vuelto alcista, insinuando que se avecinan precios más altos.

Si el XAU/USD supera los 2.350$, eso expondría 2.400$. Más ganancias se encuentran por encima, ya que los compradores apuntan al máximo del año hasta la fecha de 2.450$, seguido por 2.500$.

Por otro lado, si los bajistas mantienen el precio del XAU/USD por debajo de 2.350$, necesitarán empujar a los precios por debajo del mínimo del 8 de mayo de 2.303$. Una vez superado, seguiría el mínimo del ciclo del 3 de mayo de 2.277$.

El Dólar cayó bajo una presión de venta adicional en medio de una volatilidad modesta en respuesta a los días festivos en EE.UU. y el Reino Unido. Se espera que los mercados entren en una fase de consolidación antes de la publicación del PCE estadounidense y el IPC de la Eurozona, ambos previstos para el viernes.

Esto es lo que necesitas saber el martes 28 de mayo:

El Índice del Dólar estadounidense (DXY) añadió al retroceso del viernes y volvió a probar la zona de 104.60-104.50 el lunes. El 28 de mayo, la confianza del consumidor del Conference Board toma el centro del escenario, secundada por el índice de precios de vivienda de la FHFA. Además, se espera que hablen Mester, Kashkari y Cook de la Fed.

Las ganancias adicionales elevaron al EUR/USD a máximos de cuatro días alrededor de 1.0870 en medio de un renovado sesgo vendedor en el Dólar estadounidense. Los precios al por mayor de Alemania se publicarán el 28 de mayo junto con el discurso de Isabel Schnabel, miembro del BCE.

El GBP/USD aceleró sus ganancias más allá de 1.2700 y alcanzó nuevos máximos de dos meses tras la debilidad del Dólar. Se esperan los comercios distributivos del CBI el 28 de mayo.

La acción del precio alrededor del USD/JPY se mantuvo plana cerca del obstáculo de 157.00 tras un sólido desempeño de los rendimientos de los JGB a 10 años. No hay publicaciones programadas en "La Tierra del Sol Naciente" el 28 de mayo.

Una sesión sólida vio al AUD/USD avanzar a máximos de tres días cerca de 0.6660 en medio de un Dólar más suave y un tono mejorado en el complejo de materias primas. Las ventas minoristas preliminares son lo siguiente en el calendario en Australia el 28 de mayo.

Los precios del WTI subieron por segunda sesión consecutiva, logrando recuperar el área por encima de 78.00$ por barril en respuesta a la presión de venta que afecta al Dólar.

Los precios del Oro subieron y superaron el nivel 2.350$ por onza troy, añadiendo al pequeño repunte del viernes. La Plata siguió el mismo camino y subió notablemente más del 4% para superar el nivel 31.00$ por onza.

- El WTI salta a 78.50$ con el foco en los datos de inflación global.

- Se espera que la Fed anuncie recortes de tasas en el último trimestre de este año.

- Los inversores se centrarán en la reunión de la OPEP+ para conocer cualquier cambio en la política de suministro de petróleo.

El West Texas Intermediate (WTI), futuros en NYMEX, sube aún más a 78.50$ en la sesión americana del lunes. El precio del petróleo sube a pesar de que los inversores esperan que la Reserva Federal (Fed) considere reducir las tasas de interés desde los niveles actuales en el último trimestre de este año.

La especulación del mercado sobre recortes de tasas de la Fed se ha trasladado al último trimestre desde la reunión de septiembre, ya que los responsables de la política monetaria quieren mantener el marco de política actual por un período más largo hasta que obtengan pruebas de que la inflación volverá de manera sostenible a la tasa deseada del 2%. Los funcionarios de la Fed enfatizan mantener el marco de política restrictivo a pesar de la desaceleración de las presiones sobre los precios en abril, sugerida por el informe del Índice de Precios al Consumidor (IPC) del mismo mes.

Históricamente, la perspectiva de recortes de tasas de la Fed es una situación desfavorable para el precio del petróleo, ya que las tasas de interés más altas reducen el flujo de liquidez en la economía, lo que debilita las perspectivas de demanda de petróleo.

Esta semana, los inversores se centrarán en los datos del índice de precios del gasto en consumo personal (PCE) subyacente de Estados Unidos para abril y en los datos preliminares de inflación de la Eurozona para mayo, que influirán en la especulación sobre recortes de tasas por parte de la Fed y el Banco Central Europeo (BCE), respectivamente, y que se publicarán el viernes.

Se espera que el BCE comience a recortar las tasas de interés clave en junio, mientras que los inversores dudan si los responsables de la política monetaria seguirán la decisión moderada en la reunión de julio también.

En el frente de la oferta, los inversores se centrarán en la reunión de la OPEP+ programada para el 2 de junio. Los inversores se centrarán en si las naciones ricas en petróleo cambiarán el recorte de producción actual de 2.2 millones de barriles para los datos.

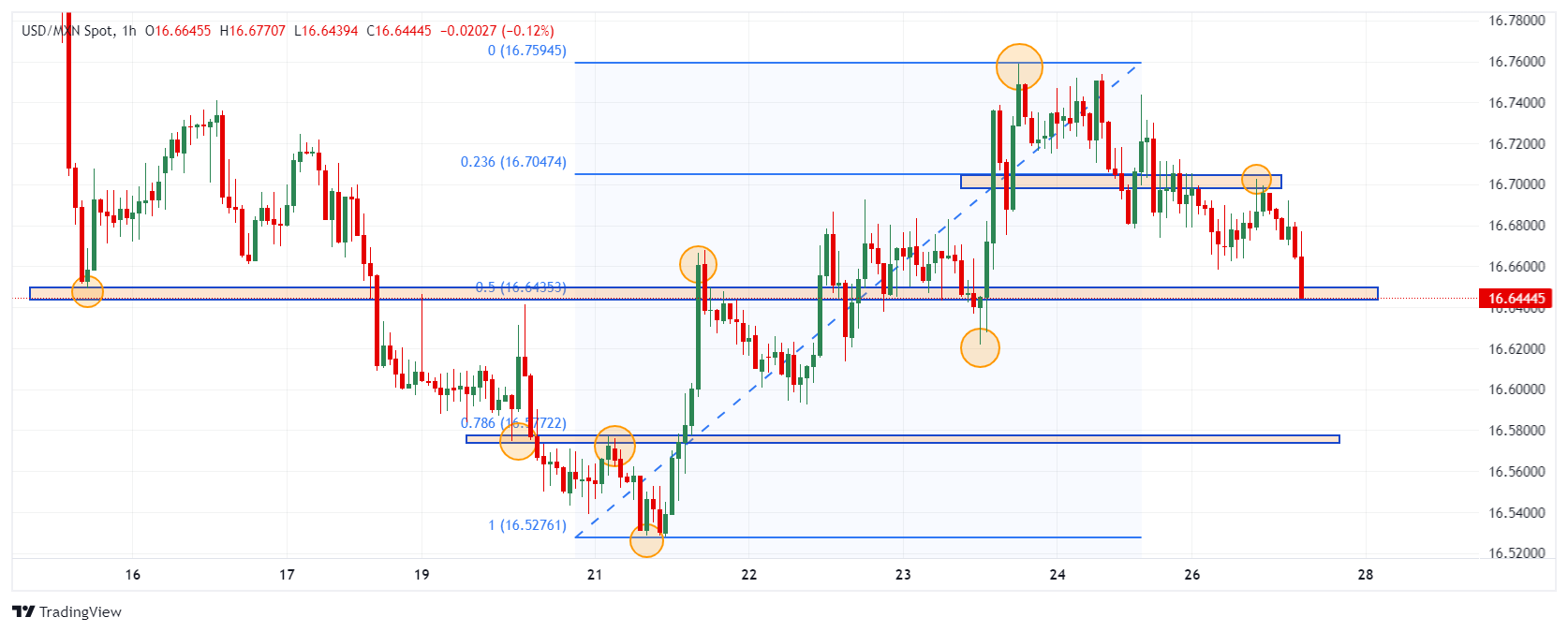

- El USD/MXN se aprecia en espera de la publicación de la Tasa de Desempleo en México.

- El índice del Dólar (DXY) retoma la tendencia bajista. en una sesión con poco volumen.

El USD/MXN inició la sesión europea marcando un mínimo de la sesión en 16.65, rebotando y llevando el par a un máximo del día en 16.70, durante la sesión americana. Actualmente está operando en 16.67, perdiendo 0.14% en el día.

El Peso mexicano se aprecia a escasa distancia de llegar al nivel clave de 16.64

El USD/MXN está en una clara tendencia bajista en el corto plazo, estableciendo un máximo en 16.75 el 23 de mayo, encontrando vendedores agresivos que han llevado la paridad a un soporte clave ubicado en 16.64.

Uno de los factores de la apreciación de las monedas emergentes es la reciente caída en las últimas sesiones del DXY, retomando la tendencia bajista de mediano plazo. Al momento de escribir, el índice del Dólar cotiza en 104.61, perdiendo 0.12%.

Niveles técnicos en el Peso mexicano

La resistencia más cercana se ubica en 16.70, máximo del día de hoy en convergencia con el 23.6% de retroceso de Fibonacci. El primer soporte está en 16.64, dado por los puntos pivote y el 50% de retroceso de Fibonacci. De romper 16.65, el siguiente soporte a considerar se ubica en 16.57 dado por la acción del precio y el 78.6% de retroceso de Fibonacci

Gráfico de una hora del Peso mexicano

- El Oro retrocede después de la fuerte venta de la semana pasada.

- Los traders están ansiosos por esperar los datos de inflación de EE.UU. más adelante esta semana para reevaluar los fundamentos.

- El Oro probablemente está formando un patrón de consolidación o continuación dentro de una tendencia bajista que probablemente irá más abajo.

El Oro (XAU/USD) cotiza en los 2.340$, haciendo un modesto retroceso desde niveles de sobreventa el lunes. Los mercados están tranquilos antes de los datos de inflación de EE.UU. que podrían mover el mercado más adelante en la semana. Los días festivos en el Reino Unido y EE.UU. reducen aún más los volúmenes.

El Oro retrocede después de una fuerte venta

El precio del Oro cayó desde un máximo de 2.450$ a un mínimo de 2.325$ la semana pasada, debido a las cambiantes expectativas sobre el futuro camino de las tasas de interés de EE.UU.

Los datos económicos de EE.UU. mejor de lo esperado la semana pasada llevaron a una revisión de las expectativas del mercado sobre cuándo se prevé que la Reserva Federal de EE.UU. (Fed) bajará las tasas de interés. Mientras que la semana pasada los mercados de futuros de tasas de interés daban una probabilidad del 65% de que la Fed bajará su tasa de fondos federales en un 0.25% en su reunión de septiembre, hoy solo le dan una probabilidad del 49%, según la herramienta CME Fedwatch tool.

El mantenimiento de las tasas de interés en niveles altos es negativo para el Oro, que no genera rendimiento, porque aumenta el costo de oportunidad de mantener el metal precioso.

Análisis Técnico: El Oro se consolida en una nueva tendencia bajista

El precio del Oro se está consolidando después de una fuerte caída. La venta de la semana pasada lo llevó por debajo de una línea de tendencia importante y ha inaugurado un nuevo entorno técnico más bajista.

El Oro probablemente está en una tendencia bajista a corto plazo ahora, favoreciendo posiciones cortas sobre largas.

Gráfico de 4 horas del XAU/USD

El metal precioso se ve retrocediendo (rectángulo rojo) en el gráfico de 4 horas utilizado para evaluar la tendencia a corto plazo. Sin embargo, el retroceso es relativamente superficial y parece vulnerable a una ruptura. El retroceso podría incluso ser un patrón de continuación del Bandera bajista en evolución. Si es así, sugeriría una caída sustancial, al menos hasta 2.300$, en caso de una ruptura por debajo de los mínimos de 3.325$ del 24 de mayo.

La ruptura decisiva de la línea de tendencia principal la semana pasada indica una probable continuación a la baja. El objetivo conservador para la continuación es 2.303$ (la extrapolación de Fibonacci 0.618 del movimiento a la baja antes de la ruptura, desde 2.435$ hasta 2.355$).

Un movimiento más bajista podría ver al Oro caer hasta los 2.272$ (la extrapolación del 100% del movimiento antes de la ruptura). Este último nivel también es el soporte del máximo inferior del 3 de mayo. Una ruptura por debajo de los mínimos de 2.325$ proporcionaría confirmación de más caídas hacia estos objetivos.

El MACD está intentando cruzar por encima de su línea de señal. Si tiene éxito, dará una señal de compra y quizás indique la posibilidad de que el retroceso se esté desarrollando en una corrección alcista más fuerte.

Las tendencias a medio y largo plazo del metal precioso siguen siendo alcistas, lo que sugiere además que el riesgo de una recuperación sigue siendo alto, aunque la acción del precio no apoya una hipótesis de reanudación.

Una ruptura decisiva por encima de la línea de tendencia en 2.360$ proporcionaría, sin embargo, evidencia de una recuperación y reversión de la tendencia bajista a corto plazo.

Una ruptura decisiva sería una acompañada por una vela alcista larga verde o tres velas verdes consecutivas.

- El Índice del Dólar estadounidense (DXY) cerró por debajo del nivel clave de 105.00 la semana pasada, extendiendo la caída el lunes.

- Los mercados estadounidenses están cerrados debido al feriado del Día de los Caídos el lunes.

- El Dólar estadounidense podría debilitarse aún más después de un cierre diario y semanal importante en los gráficos.

El Dólar estadounidense (USD) cotiza un poco más débil frente a la mayoría de sus principales pares el lunes, ya que no hay mucho que reportar para el Dólar, con los mercados estadounidenses cerrados por el feriado del Día de los Caídos. Sin embargo, al otro lado del Océano Atlántico, está comenzando a formarse un cambio de postura en el Banco Central Europeo (BCE).

El calendario de datos económicos está muy tranquilo el lunes. La mayor parte de esta semana será bastante tranquila, con solo algunos datos de segundo nivel y discursos de la Reserva Federal de EE.UU. (Fed) el jueves. Luego, la segunda estimación del Producto Interior Bruto (PIB) de EE.UU. del primer trimestre el jueves y los números del Gasto en Consumo Personal (PCE) de abril el viernes podrían impactar en los mercados y dejar más pistas sobre la trayectoria desinflacionaria en EE.UU. y lo que podría hacer la Fed a continuación.

Resumen diario de los movimientos del mercado: Algunos titulares pequeños

- Los operadores aún están buscando más detalles sobre un titular del viernes donde el presidente Vladimir Putin dijo estar dispuesto a tener un alto el fuego y comenzar conversaciones de paz si las líneas del frente actuales pueden ser adheridas como nuevas fronteras oficiales.

- El economista jefe del BCE, Philip Lane, dijo que un recorte de tasas en junio parece un hecho, aunque podría tardar más en llegar el próximo recorte. Esto va completamente en contra de las expectativas de tres recortes del mercado, con varios responsables de la política monetaria del BCE diciendo recientemente que un recorte de tasas en junio podría ser un 'uno y hecho' para 2024.

- Hay un sentimiento de riesgo en todos los ámbitos, con los mercados de China y Europa cómodamente en verde.

- La herramienta Fedwatch del CME está valorando un 99.1% de probabilidad de que no haya cambios en la tasa de política para junio. Los futuros de septiembre están viendo más acción, donde es una carrera muy reñida con un 50.2% de probabilidades de mantener las tasas sin cambios frente a un 44.9% de probabilidades de un recorte de tasas de 25 puntos básicos (bps) y un 4.5% de probabilidades de incluso un recorte de 50 bps. Un marginal 0.5% valora un aumento de la tasa de interés.

- El rendimiento de los bonos de referencia a 10 años del Tesoro de EE.UU. cotiza alrededor del 4.46% y no se mueve el lunes con el feriado bancario en EE.UU.

Análisis Técnico del Índice del Dólar DXY: Panorama técnico feo

El Índice del Dólar estadounidense (DXY) enfrenta una especie de historia de terror en el frente técnico después de su cierre semanal el viernes. En primer lugar, en el gráfico semanal, el DXY cerró por debajo de la media móvil simple (SMA) de 100 semanas, lo cual es una señal bajista severa y podría indicar una mayor caída. Se observa una imagen similar en el gráfico diario, donde el DXY no pudo mantenerse por encima de la SMA de 55 días en 104.86 y cedió sus ganancias de la semana por encima de 105.00.

Al alza, el índice DXY necesita recuperar esos niveles que perdió la semana pasada: la media móvil simple (SMA) de 55 días en 104.86 y el gran nivel redondo de 105.00. Más arriba, los siguientes niveles a considerar son 105.12 y 105.52.

A la baja, la SMA de 200 días en 104.40 y la SMA de 100 días alrededor de 104.30 son la última línea de defensa. Una vez que ese nivel se rompa, aparecen 104.30 y 103.00. Si la caída del Dólar estadounidense persiste, el mínimo de marzo en 102.35 y el mínimo de diciembre en 100.62 son niveles a considerar.

- El precio de la Plata avanza debido a las tensiones geopolíticas escaladas en Medio Oriente.

- Los ataques israelíes en Rafah el domingo mataron al menos a 35 personas, intensificando la presión en torno al conflicto en Gaza.

- El Dólar estadounidense moderado refuerza la fortaleza del metal gris.

El precio de la Plata sube a 30.80$ por onza troy durante la sesión europea del lunes. Los commodities considerados refugio seguro como la Plata han ganado terreno debido a las tensiones geopolíticas escaladas en Medio Oriente. Según CNN, los ataques israelíes mataron al menos a 35 personas en Rafah el domingo, aumentando la presión sobre la guerra en Gaza.

Los funcionarios declararon que las conversaciones sobre el alto al fuego y los rehenes continuarán la próxima semana. Sin embargo, las negociaciones entre Israel y Hamas se han estancado, ya que ambas partes no han podido llegar a un acuerdo debido a diferencias en condiciones clave.

El aumento en el precio del metal gris también se atribuye al Dólar estadounidense (USD) moderado después de la aparición del sentimiento de mercado positivo tras la publicación del viernes de las expectativas de Inflación al consumidor a 5 años de la Universidad de Michigan de mayo, que fueron más suaves de lo esperado.

Las expectativas de Inflación al consumidor a 5 años de la Universidad de Michigan para mayo el viernes. Se moderaron modestamente a 3.0%, por debajo del pronóstico de 3.1%. A pesar de la revisión al alza del Índice de Sentimiento del Consumidor a 69.1 desde una lectura preliminar de 67.4, aún marcó el nivel más bajo en seis meses. Estas cifras probablemente contribuyeron a fortalecer el sentimiento de los inversores respecto a posibles recortes de tasas por parte de la Reserva Federal.

Sin embargo, recientes declaraciones de línea dura por parte de funcionarios de la Fed sugieren que el banco central mantendrá tasas de interés más altas durante un período más largo. El vicepresidente de la Fed, Michael Barr, enfatizó la necesidad de más tiempo para evaluar la efectividad de las políticas restrictivas, mientras que el presidente de la Fed de Atlanta, Raphael Bostic, reiteró su estimación de solo un recorte de tasas este año. Las tasas de interés altas disminuyen el atractivo de activos sin rendimiento como la Plata.

Aquí está lo que necesitas saber el lunes 27 de mayo:

La acción en los mercados financieros se vuelve moderada al inicio de la semana. La agenda económica europea contará con datos de sentimiento IFO de Alemania y los mercados estadounidenses permanecerán cerrados por el feriado del Día de los Caídos. Más adelante en la semana, los comentarios de los funcionarios de los bancos centrales, los datos de inflación de Alemania, la Eurozona y de EE.UU. serán observados de cerca por los participantes del mercado.

El Índice del Dólar (USD) rompió una racha ganadora de cuatro días y cerró en territorio negativo el viernes, pero logró registrar ganancias modestas para la semana. El DXY fluctúa en un canal ajustado por debajo de 105.00 en los inicios de la sesión europea del lunes. Respaldado por las alentadoras publicaciones de datos de EE.UU., el rendimiento de los bonos del Tesoro a 10 años subieron más del 1% la semana anterior.

Precio del Dólar estadounidense últimos 7 días

La tabla a continuación muestra el cambio porcentual del dólar estadounidense (USD) frente a las principales monedas listadas en los últimos 7 días. El dólar estadounidense fue el más fuerte frente al yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.18% | -0.32% | 0.83% | 0.33% | 0.79% | 0.01% | 0.64% | |

| EUR | -0.18% | -0.53% | 0.72% | 0.16% | 0.65% | -0.16% | 0.47% | |

| GBP | 0.32% | 0.53% | 1.10% | 0.68% | 1.17% | 0.36% | 0.99% | |

| JPY | -0.83% | -0.72% | -1.10% | -0.51% | -0.03% | -0.79% | -0.18% | |

| CAD | -0.33% | -0.16% | -0.68% | 0.51% | 0.42% | -0.32% | 0.31% | |

| AUD | -0.79% | -0.65% | -1.17% | 0.03% | -0.42% | -0.81% | -0.19% | |

| NZD | -0.01% | 0.16% | -0.36% | 0.79% | 0.32% | 0.81% | 0.62% | |

| CHF | -0.64% | -0.47% | -0.99% | 0.18% | -0.31% | 0.19% | -0.62% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se selecciona de la columna izquierda, mientras que la moneda de cotización se selecciona de la fila superior. Por ejemplo, si eliges el dólar estadounidense de la columna izquierda y te desplazas a lo largo de la línea horizontal hasta el yen japonés, el cambio porcentual mostrado en la casilla representará USD (base)/JPY (cotización).

El USD/JPY subió antes del fin de semana y alcanzó su nivel más fuerte desde principios de mayo por encima de 157.00 el viernes. El par lucha por reunir impulso alcista y opera ligeramente por debajo de 157.00 a principios del lunes. El gobernador del Banco de Japón (BoJ), Kazuo Ueda, dijo el lunes que han progresado en alejarse de cero y en elevar las expectativas de inflación pero agregó que ahora deben reanclarlas en el objetivo del 2%. Además, el Director General del Departamento de Asuntos Monetarios del BoJ, Kazuhiro Masaki, dijo que los cambios en los salarios en términos reales pasarán a territorio positivo en términos interanuales, agregando que necesitan mantener más atención en los precios de la energía y los movimientos del forex.

A pesar de la fortaleza generalizada del USD la semana pasada, el GBP/USD logró registrar ganancias modestas para la semana, respaldado por los datos del Índice de Precios al Consumidor (IPC) del Reino Unido más fuertes de lo previsto. El par se mantiene en una fase de consolidación y opera alrededor de 1.2750 en la mañana europea. Los mercados del Reino Unido permanecerán cerrados en observancia del feriado bancario de primavera.

El EUR/USD ganó tracción el viernes y borró una gran parte de sus pérdidas semanales. El par se mantiene relativamente tranquilo y se mueve arriba y abajo en un rango ajustado alrededor de 1.0850.

El Oro sufrió fuertes pérdidas la semana pasada y cayó a su nivel más débil en dos semanas por debajo de 2.330$ el viernes. XAU/USD sube ligeramente y se mantiene alrededor de 2.340$ para comenzar la nueva semana.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.