- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Un movimiento correctivo hizo que el Dólar estadounidense perdiera algo de impulso alcista el jueves, ayudando al complejo de riesgo a recuperar algo de terreno antes de la publicación de las cifras avanzadas de inflación en la zona euro y el PCE de EE.UU., todo previsto para el viernes.

Esto es lo que necesitas saber el viernes 31 de mayo:

El Índice USD (DXY) estuvo bajo presión y retrocedió desde los máximos semanales más allá de la barrera de 105.00 en un contexto de rendimientos decrecientes en EE.UU. El 31 de mayo, toda la atención estará en la publicación de los datos de inflación seguidos por el PCE junto con los ingresos personales y el gasto personal.

El EUR/USD probó brevemente la SMA de 200 días alrededor de 1.0790 antes de escenificar un marcado regreso a la zona más allá de la figura de 1.0800. La tasa de inflación avanzada de la UEM y las ventas minoristas en Alemania estarán en el centro del debate el 31 de mayo.

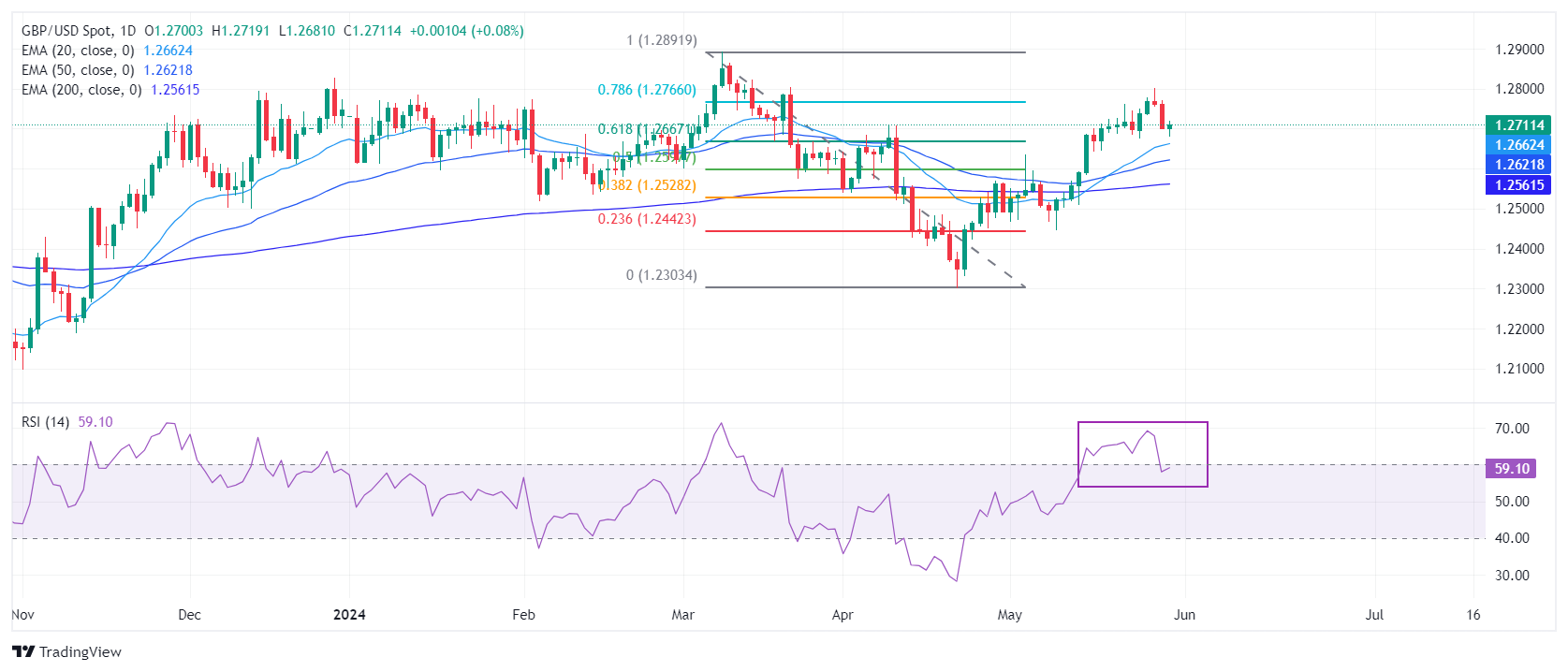

El GBP/USD dejó de lado dos caídas diarias consecutivas y avanzó más allá de la barrera de 1.2700 tras la postura ofrecida en el Dólar. En el Reino Unido, las aprobaciones de hipotecas y los préstamos hipotecarios se publicarán el 31 de mayo junto con los precios de la vivienda de Nationwide.

El impulso alcista en el USD/JPY perdió algo de tracción y provocó un retroceso a mínimos semanales en medio de rendimientos más bajos en EE.UU. y Japón. En la agenda japonesa, la tasa de desempleo, la producción industrial preliminar y los inicios de viviendas se publicarán todos el 31 de mayo.

Tras una breve caída por debajo de 0.6600, el AUD/USD logró recuperar el equilibrio y terminó la sesión con marcadas ganancias alrededor de la zona de 0.6650. El 31 de mayo, solo se espera el crédito hipotecario en Australia.

Los precios del WTI retrocedieron aún más y rompieron por debajo de 78.00$ por barril tras las crecientes preocupaciones por la demanda a raíz del aumento de los inventarios de gasolina y destilados, según la EIA.

Los precios del oro subieron modestamente gracias a la debilidad del dólar y la disminución de los rendimientos en EE.UU., revisitando brevemente la zona de $2,350 por onza troy. La Plata, en cambio, aceleró sus pérdidas a mínimos de tres días cerca de 31.00$ por onza.

- El Dow Jones se recupera tras otra caída.

- El crecimiento del PIB de EE.UU. se desaceleró como se esperaba, manteniendo la esperanza de los inversores en recortes de tasas.

- Las fuertes pérdidas en acciones clave mantienen los índices significativamente más bajos.

El Promedio Industrial Dow Jones (DJIA) comenzó el jueves con otra brecha bajista después de que el comercio nocturno arrastrara a los valores clave a la baja. Sin embargo, la acción del mercado en la sesión de EE.UU. está encontrando un suelo en los precios a medida que los inversores se atreven a esperar señales de una mayor relajación en la economía estadounidense.

El Producto Interno Bruto (PIB) de EE.UU. del primer trimestre creció un 1.3%, en línea con las previsiones del mercado y desacelerándose desde el 1.6% anterior. El índice de precios del gasto en consumo personal (PCE) subyacente intertrimestral también bajó al 3.6% cuando los mercados esperaban que se mantuviera en el 3.7%. Con el crecimiento y la inflación de precios en EE.UU. mostrando más señales de enfriamiento, los inversores están volviendo a tener esperanzas de recortes de tasas por parte de la Reserva Federal (Fed).

Según la herramienta FedWatch del CME, los mercados de tasas están valorando nuevamente mejores probabilidades de al menos una reducción de tasas de 25 puntos básicos por parte de la Fed en septiembre. La probabilidad de la tasa objetivo ve solo un 49% de posibilidades de que las tasas se mantengan en su nivel actual cuando el Comité Federal de Mercado Abierto (FOMC) se reúna en septiembre.

Con las cifras del jueves en el retrovisor, los inversores se centrarán en el dato clave de inflación del viernes, el índice de precios PCE de EE.UU. Se espera que la inflación del índice de precios PCE subyacente de abril se mantenga estable en 0.3% mensual, con la inflación del índice de precios PCE subyacente interanual también esperada en 2.8%. Como el método preferido de la Fed para medir la inflación, los mercados estarán observando de cerca los datos del viernes.

Noticias del Dow Jones

De los 30 valores que componen el Dow Jones, casi todos están en verde el jueves, pero las fuertes pérdidas en acciones clave mantienen al índice cojeando.

Salesforce Inc. (CRM), una empresa clave de software basado en la nube que es un jugador principal en el software de gestión de relaciones con clientes, está significativamente más baja después de que los ingresos trimestrales reportados no cumplieran con las expectativas de Wall Street. Salesforce reportó ganancias del primer trimestre de $9.13 mil millones, ligeramente por debajo de las estimaciones de los analistas de $9.17 mil millones. CRM también emitió una guía más baja de lo esperado, y esta es la primera vez que CRM no cumple con las expectativas desde 2006. CRM está bajando casi un -21.5% el jueves, cayendo a $213.62 por acción.

Perspectiva técnica del Dow Jones

El Dow Jones se modera cerca de 38.100,00 el jueves, manteniéndose estable después de una brecha bajista para comenzar la sesión de negociación del día. El DJIA sigue bajando desde las ofertas de cierre del miércoles cerca de 38.500,00, pero encontró un suelo temprano cerca del nivel de 38.000,00.

El Dow Jones está significativamente más bajo desde los máximos históricos establecidos justo por encima de 40.000,00 hace casi dos semanas, cayendo más del 5% de pico a valle. El DJIA está volviendo a acercarse a la media móvil exponencial (EMA) de 200 días en 37.233,38, una barrera técnica clave que el Dow Jones no ha tocado desde noviembre de 2023.

Gráfico de cinco minutos del Dow Jones

Gráfico diario del Dow Jones

El Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Oro rebota a 2.347$ desde los mínimos diarios de 2.322$, subiendo un 0.41%.

- El crecimiento más lento del PIB de EE.UU. y el aumento de las solicitudes de desempleo debilitan al Dólar.

- Los operadores están atentos a los datos de inflación PCE de abril, que podrían dictar la dirección del XAU/USD.

Los precios del Oro recortaron algunas de las pérdidas del miércoles y subieron un 0.41% el jueves después de que el Producto Interior Bruto (PIB) de EE.UU. mostrara que la economía se está desacelerando, reavivando las esperanzas de que la Reserva Federal de EE.UU. (Fed) pueda recortar las tasas más adelante en el año.

El XAU/USD cotiza a 2.347$, rebotando desde los mínimos diarios de 2.322$. El rendimiento del bono a 10 años de EE.UU. colapsó casi siete puntos básicos (pbs) hasta el 4.548%, mientras que el Dólar siguió la misma tendencia. El Índice del Dólar DXY perdió un 0.43%, situándose en 104.67.

La economía de EE.UU. creció a un ritmo más lento que en el cuarto trimestre del año pasado, lo que indica que los mayores costos de financiación establecidos por la Fed están afectando a la economía. Mientras tanto, el Departamento de Trabajo de EE.UU. reveló un aumento en el número de personas que solicitan beneficios por desempleo.

Recientemente, el presidente de la Fed de Nueva York, John Williams, acaparó los titulares. Dijo que la política monetaria está bien posicionada, que la inflación es demasiado alta y que no siente urgencia por recortar las tasas de interés. Añadió que la inflación alcanzaría el objetivo del 2% de la Fed a principios de 2026.

A pesar de su postura halcón, los precios del Oro apenas prestaron atención a sus palabras, manteniéndose en los precios actuales al contado. El mercado de la vivienda en EE.UU. también se está debilitando, según los datos de ventas pendientes de viviendas revelados por la Asociación Nacional de Agentes Inmobiliarios.

En lo que queda de la semana, los operadores están anticipando la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) de abril, que es la medida preferida de la Fed para medir la inflación. Se espera que la cifra subyacente del PCE sea del 2.8% interanual, mientras que se proyecta que el PCE general aumente un 0.3% intermensual.

Movimientos diarios y motores del mercado: El precio del Oro sube mientras los rendimientos del Tesoro de EE.UU. retroceden desde máximos de varias semanas

- Los precios del Oro avanzan después de rebotar desde la media móvil simple (SMA) de 50 días en 2.324$.

- El calendario económico de EE.UU. incluye la segunda estimación del Producto Interior Bruto (PIB) para el primer trimestre de 2024, que mostró una caída del 3.4% al 1.3% trimestral y se alineó con las expectativas de los analistas.

- Las solicitudes iniciales de desempleo para la semana que terminó el 25 de mayo aumentaron a 219K, ligeramente por encima de la estimación de consenso de 218K y superior a la lectura de la semana anterior de 216K.

- Las ventas pendientes de viviendas para abril cayeron del 3.6% al -7.7% intermensual y, en términos anuales, se desplomaron un -7.4% desde una expansión del 0.1%.

- Los futuros de la tasa de fondos federales estiman solo 27 puntos básicos de recortes de tasas de interés en 2024, según datos proporcionados por la Junta de Comercio de Chicago (CBOT).

Análisis técnico: El precio del Oro sube, pero se mantiene por debajo de los 2.350$

El rally del Oro está listo para continuar, pero los compradores están luchando por romper el nivel psicológico de 2.350$, lo que podría allanar el camino para más ganancias. El impulso a corto plazo favorece a los vendedores ya que el Índice de Fuerza Relativa (RSI) sigue siendo bajista después de caer por debajo de la línea media de 50 el miércoles.

Se podrían anticipar más ganancias si los compradores del XAU/USD recuperan la marca psicológica de los 2.350$. El siguiente objetivo sería el nivel de 2.400$, seguido del máximo del año hasta la fecha de 2.450$ y, posteriormente, la marca de 2.500$.

Por el contrario, si el XAU/USD cae por debajo de la media móvil simple (SMA) de 50 días en 2.321$, eso podría allanar el camino para desafiar el mínimo del 8 de mayo de 2.303$, seguido del mínimo del ciclo del 3 de mayo de 2.277$.

- El cobre ha perforado el soporte de 4.71 y alcanzó el nivel clave de 4.60.

- El USD/CLP inició una tendencia alcista con la mira puesta en 940.00 en el corto plazo.

El USD/CLP abrió la sesión europea en 909.67, encontrando compradores que llevaron el par a un máximo del día en 916.10 durante la sesión americana. Actualmente, está operando en 915.12, ganando un 0.5% en el día.

El cobre registra una caída llegando a mínimos de dos semanas y media

El metal registra una caída del 2.64%, cotizando en 4.63 el día de hoy. El cobre ha perforado el mínimo del 22 de mayo ubicado en 4.71 que funcionaba como soporte en el corto plazo. Los vendedores agresivos han llevado la materia prima al siguiente nivel técnico en 4.59. La reciente bajada en el precio del cobre ha llevado al USD/CLP a máximos del 15 de mayo.

Niveles técnicos en el USD/CLP

Observamos una tendencia alcista en el USD/CLP en el corto plazo, donde el soporte más cercano se encuentra en 882.00. La resistencia más cercana está en 940.00, en confluencia con los puntos pivote y el retroceso al 50% de Fibonacci. La siguiente resistencia se ubica en 964.00 dada por el retroceso al 23.6% de retroceso de Fibonacci.

Gráfico diario del Peso Chileno

- La Libra esterlina encuentra soporte por debajo de 1.2700 a pesar de la incertidumbre antes de los datos de inflación del PCE subyacente de EE.UU.

- La alta inflación de servicios en el Reino Unido sigue siendo una barrera para el retorno sostenible de las presiones de precios hacia el objetivo del 2%.

- Los operadores reducen las expectativas de recortes de tasas de la Fed para septiembre debido a las persistentes perspectivas de inflación.

La Libra esterlina (GBP) encuentra soporte por debajo de la cifra redonda de 1.2700 frente al Dólar estadounidense (USD) en la sesión americana del jueves. El Dólar estadounidense cayó bruscamente después de que la Oficina de Estadísticas Laborales de Estados Unidos (BLS) informara que la economía creció a un ritmo más lento del 1.3% según la estimación revisada, frente a la lectura preliminar del 1.6%. Esto ha pesado sobre el Dólar estadounidense. El Índice del Dólar estadounidense (DXY), que sigue el valor del USD frente a seis monedas principales, cayó aún más a 104.70.

Por otra parte, el Departamento de Trabajo de EE.UU. informó los datos de solicitudes iniciales de subsidio por desempleo para la semana que terminó el 24 de mayo. Las personas que solicitaron beneficios por desempleo por primera vez fueron 219.000, más que las estimaciones de 218.000 y la lectura anterior de 216.000, revisada al alza desde 215.000.

Sin embargo, las perspectivas a corto plazo del par GBP/USD siguen siendo inciertas debido al sentimiento cauteloso del mercado antes de los datos del Índice de Precios del Gasto en Consumo Personal (PCE) subyacente de EE.UU. para abril, que se publicarán el viernes.

La Libra esterlina rara vez se verá influenciada por la especulación del mercado sobre los recortes de tasas de interés del Banco de Inglaterra (BoE), que los mercados financieros esperan que comiencen en la reunión de agosto. A principios de año, los inversores anticipaban que el BoE comenzaría a reducir las tasas de interés clave en junio. Sin embargo, los inversores disminuyen las expectativas de recorte de tasas para junio después de que el informe del índice de precios al consumidor (CPI) del Reino Unido para abril mostrara que las presiones de precios desaceleraron a un ritmo más lento de lo estimado.

Aunque el IPC general del Reino Unido ha disminuido significativamente, los responsables de la política del BoE todavía están preocupados por una fuerte desaceleración en el impulso de la inflación de servicios, que es casi el doble del ritmo necesario para llevar la inflación subyacente al objetivo del 2%.

Movimientos diarios y motores del mercado: La Libra esterlina se recupera mientras el Dólar estadounidense corrige aún más

- La Libra esterlina encuentra soporte cerca de 1.2700 en medio de un enfoque en los datos del Índice de Precios del PCE subyacente de EE.UU. para abril, que se publicarán el viernes. Se estima que las lecturas anuales y mensuales de la inflación del PCE subyacente han crecido constantemente en un 2.8% y un 0.3%, respectivamente.

- Los inversores se centrarán intensamente en el indicador de inflación preferido de la Reserva Federal de EE.UU. (Fed), ya que influirá significativamente en la especulación sobre los recortes de tasas de la Fed en la reunión de septiembre. La herramienta CME FedWatch muestra que la probabilidad de que las tasas de interés sean más bajas que los niveles actuales en septiembre ha bajado al 47% desde la lectura de la semana pasada del 51%. Los operadores reducen las expectativas de recortes de tasas de la Fed para septiembre después de que la junta de conferencia de EE.UU. mostrara el martes que la confianza del consumidor para mayo mejoró sorprendentemente y el informe preliminar del PMI S&P Global para mayo superó las expectativas.

- La confianza del Consumidor de EE.UU. subió a 102.00 desde 97.5 en abril después de deteriorarse consecutivamente durante tres meses. El informe de confianza del consumidor, que publica el índice de situación actual y el índice de expectativas que refleja la perspectiva actual y a corto plazo, respectivamente, de las condiciones del mercado laboral y empresarial, superó sus lecturas anteriores.

- La orientación de línea dura de la Fed sobre las tasas de interés también ha pesado sobre las expectativas de recortes de tasas de la Fed. Los responsables de la política monetaria quieren ver una desaceleración de la inflación durante meses antes de inclinarse hacia el proceso de normalización de la política. Los funcionarios mantuvieron una postura de línea dura a pesar de una desaceleración en las presiones de precios en abril. Argumentaron que una disminución única de la inflación es insuficiente para tener confianza en que el progreso en el proceso de desinflación se ha reanudado después de estancarse durante todo el primer trimestre.

Análisis Técnico: La Libra esterlina parece bien soportada cerca del retroceso de Fibonacci del 61.8% alrededor de 1.2670

La Libra esterlina encuentra soporte temporal ligeramente por debajo de 1.2700 en la sesión europea del jueves después de una fuerte venta el miércoles. La perspectiva a corto plazo del par GBP/USD sigue siendo optimista ya que mantiene el soporte del 61.8% de retroceso de Fibonacci (trazado desde el máximo del 8 de marzo de 1.2900 hasta el mínimo del 22 de abril en 1.2300) en 1.2670. Se espera que la Libra se mantenga alcista ya que todas las medias móviles exponenciales (EMAs) de corto a largo plazo están inclinadas al alza, lo que sugiere una fuerte tendencia alcista.

El RSI de 14 períodos ha caído en el rango de 40.00-60.00, lo que sugiere que el impulso, que se inclinaba hacia el alza, se ha moderado por ahora.

Indicador Económico

Producto Interno Bruto Anualizado

El Producto Interno Bruto (PIB) real anualizado, publicado trimestralmente por la Oficina de Análisis Económico de EE.UU., mide el valor de los bienes y servicios finales producidos en los Estados Unidos en un período de tiempo determinado. Los cambios en el PIB son el indicador más popular de la salud económica general de la nación. Los datos se expresan a una tasa anualizada, lo que significa que la tasa ha sido ajustada para reflejar la cantidad que el PIB habría cambiado en un año, si hubiera continuado creciendo a esa tasa específica. En términos generales, una lectura alta se considera alcista para el Dólar Estadounidense (USD), mientras que una lectura baja se considera bajista.

La Oficina de Análisis Económico de EE.UU. (BEA) publica el crecimiento del Producto Interno Bruto (PIB) en una base anualizada para cada trimestre. Después de publicar la primera estimación, la BEA revisa los datos dos veces más, siendo la tercera publicación la lectura final. Por lo general, la primera estimación es la que más mueve el mercado y una sorpresa positiva se considera un desarrollo positivo para el USD, mientras que una cifra decepcionante probablemente pesará sobre el dólar. Los participantes del mercado generalmente desestiman la segunda y tercera publicaciones ya que generalmente no son lo suficientemente significativas como para alterar significativamente el panorama de crecimiento.

- Las peticiones semanales de subsidio por desempleo aumentan a 219.000 frente a las 218.000 esperadas.

- El PIB preliminar del primer trimestre crece un 1.3% en Estados Unidos.

El S&P 500 inició la sesión europea marcando un mínimo diario en 5.234, y encontrando posteriormente compradores que llevaron el índice a un máximo del día en 5.247. Actualmente, el índice cotiza en 5.254, perdiendo un 0.26% diario.

El PIB preliminar de Estados Unidos crece un 1.3%, en línea con lo esperado

El Producto Interno Bruto (PIB) de Estados Unidos ha crecido un 1.3% anual en la lectura preliminar del primer trimestre. Este crecimiento está en línea con lo esperado por el mercado. Por otro lado, las peticiones semanales de subsidio por desempleo aumentaron a 219.000 frente a las 218.000 estimadas durante la semana del 24 de mayo. El Índice del Dólar (DXY) ha reaccionado a la baja después de la publicación de los datos económicos, alcanzando un mínimo del día en 104.74. Al momento de escribir, el DXY cotiza en 104.78, perdiendo un 0.34%.

Niveles técnicos en el S&P 500

El S&P 500 ha formado una resistencia en 5.320 y ha sido aprovechada por vendedores agresivos que han llevado el índice a precios inferiores. El primer soporte lo encontramos en 5.200, número cerrado y mínimo de la sesión del 14 de mayo. El siguiente soporte se ubica en 5.110 dado por los puntos pivote y la extensión al 161.8% de Fibonacci.

Gráfico de 4 horas del S&P 500

- El precio del Oro desciende ya que se espera que los tipos de interés se mantengan altos.

- Los portavoces de la Fed siguen pidiendo que se retrase la bajada de los tipos de interés, la inflación de la Eurozona probablemente aumente.

- El Oro rompe su patrón de banderín bajista y comienza a declinar hacia sus objetivos bajistas.

El Oro (XAU/USD) cae hacia 2.335$ el jueves y encuentra soporte en la media móvil simple (SMA) de 50 días. El descenso del Oro sigue estando impulsado por las expectativas de tipos de interés más altos a escala mundial, que aumentan el coste de oportunidad de mantener el metal precioso sin rendimiento.

El Oro es presionado por los elevados tipos de interés

El Oro ha retomado su sesgo bajista a corto plazo tras unos días de retroceso. Los principales impulsores parecen ser los comentarios de la Reserva Federal (Fed) que sugieren que los tipos de interés en EE.UU. se mantendrán altos, y las lecturas de inflación más altas de lo esperado en Europa.

El presidente de la Fed de Minneapolis, Neel Kashkari, sorprendió a los mercados el martes al afirmar que los funcionarios de la Fed no descartaban subir los tipos de interés. Luego añadió que si la Fed recortaba los costes de endeudamiento, sería en dos ocasiones hacia finales de 2024.

Mientras tanto, los datos de inflación de Alemania y España mostraron lecturas superiores a las esperadas en Europa, lo que reduce la probabilidad de que el Banco Central Europeo (BCE) siga su ampliamente publicitado recorte de tipos de interés de junio con una serie de recortes adicionales.

El Índice Armonizado de Precios al Consumo (IAPC) preliminar de Alemania subió un 2.8% interanual en mayo, superando las expectativas de los economistas del 2.7% y la lectura anterior del 2.4%, según mostraron el miércoles los datos de Eurostat.

Según los datos publicados el jueves, el IPCA preliminar en España subió un 3.8% en mayo, superando la previsión del 3.7% y muy por encima del 3.4% del mes anterior.

Los datos alemanes y españoles sugieren que el IPCA de la zona euro también mostrará una lectura por encima del consenso cuando se publique el viernes. Esto podría llevar al BCE a frenar la bajada de los tipos de interés para hacer frente a las persistentes presiones inflacionistas.

Análisis técnico: El Oro se aleja del banderín bajista

El precio del Oro ha salido de una formación rectangular (área sombreada en rojo en el gráfico de abajo), que es probablemente un patrón de precios de continuación del banderín bajista formado entre el 24 y el 27 de mayo.

El banderín bajista parece banderines invertidos compuestos por una fuerte caída - el asta - y la fase de consolidación o el cuadrado del banderín.

XAU/USD Gráfico de 4 horas

La ruptura del patrón de continuación de la banderín bajista sugiere una caída sustancial hacia una zona objetivo entre 2.303$ y 2.295$. Una ruptura por debajo de los mínimos del jueves en 2.322$ confirmaría la tendencia bajista.

La ruptura decisiva de la semana pasada por debajo de la línea de tendencia principal proporciona el primer objetivo en 2.303$ (la extrapolación de Fibonacci 0.618% del movimiento bajista anterior a la ruptura). El segundo objetivo es la extensión de Fibonacci 0.618% movimiento bajista entre el 21 y el 24 de mayo.

Un movimiento más bajista podría llevar al Oro a caer hasta los 2.272$ (la extrapolación al 100% del movimiento anterior a la ruptura de la línea de tendencia).

El gráfico de 4 horas del Oro, utilizado para evaluar la tendencia a corto plazo, muestra una secuencia de máximos y mínimos decrecientes. Es probable que ahora se encuentre en una tendencia bajista a corto plazo, lo que favorece las posiciones cortas frente a las largas.

Sin embargo, las tendencias a medio y largo plazo del metal precioso siguen siendo alcistas, lo que sugiere que el riesgo de recuperación sigue siendo alto, aunque la evolución de los precios no respalda por el momento la hipótesis de una reanudación.

Sería necesaria una ruptura decisiva por encima de la línea de tendencia, ahora en torno a los 2.385$, para demostrar una recuperación y una inversión de la tendencia bajista a corto plazo.

Una ruptura decisiva iría acompañada de una vela alcista verde larga o de tres velas verdes seguidas.

Indicador Económico

Índice Armonizado de Precios al Consumidor (YoY)

El Índice Armonizado de Precios al Consumidor (IAPC) publicado por el Instituto Nacional de Estadística es una medida de los movimientos de precios o inflación armonizada entre los Estados Miembros de la UE. Similar a los Índices de Precios al Consumidor (IPC) nacionales, el proxy de inflación también incluye computadoras personales, autos nuevos y tarifas aéreas, excluyendo la vivienda de propietarios/ocupantes y el impuesto municipal. Generalmente, una lectura alta se considera positiva (o alcista) para el Euro, mientras que una lectura baja se considera negativa (o bajista).

El precio del Dólar estadounidense frente al Peso colombiano se ha disparado este jueves a máximos de seis días en 3.891,25 después de caer previamente a un mínimo diario de 3.863,43.

El USD/COP cotiza ahora sobre 3.877,35, ganando un 0.21% en el día.

Los datos de EE.UU. provocan la subida del Dólar estadounidense

- El Dólar estadounidense ha tomado impulso después de conocerse que el PIB de EE.UU. creció un 1.3% en la lectura preliminar del primer trimestre, tal como se esperaba. Las peticiones semanales de subsidio por desempleo aumentaron a 219.000 en la semana del 24 de mayo frente a las 218.000 estimadas.

- Colombia publicará este viernes la tasa de desempleo de abril. En marzo, la tasa cayó al 11.3% desde el 11.7% de febrero, su nivel más bajo en tres meses.

- El precio de la Plata encuentra soporte cerca de 31.00$ mientras el Dólar estadounidense corrige más.

- El Dólar estadounidense está bajo presión después de que la estimación revisada del PIB de EE.UU. para el primer trimestre mostró que la economía creció a un ritmo más lento del 1.3%.

- XAG podría caer si rompe por debajo del soporte psicológico de 30.00$.

El precio de la Plata (XAG/USD) encuentra un soporte temporal cerca de 31.20$ en la sesión americana del jueves después de corregir desde un máximo semanal de 32.30$. El metal blanco descubre soporte después de que el Dólar estadounidense declina aún más tras el informe del Departamento de Trabajo de Estados Unidos que mostró que las solicitudes iniciales de subsidio por desempleo para la semana que terminó el 24 de mayo fueron más altas, con 219.000 frente a las estimaciones de 218.000 y la lectura anterior de 216.000.

Por separado, el resultado de una tasa de crecimiento más lenta en Estados Unidos en el primer trimestre del año en la segunda estimación frente a las lecturas preliminares también ha pesado sobre el dólar estadounidense. La segunda estimación del PIB real del primer trimestre muestra que la economía se expandió a un ritmo más lento del 1.3% frente al crecimiento del 1.6% registrado en las estimaciones avanzadas.

El Índice del Dólar estadounidense (DXY) ha corregido aún más hasta 104.76. Un movimiento a la baja en el Dólar estadounidense es favorable para los activos denominados en dólares como la plata.

Mientras tanto, la incertidumbre sobre la perspectiva a corto plazo del precio de la Plata permanece intacta antes de los datos del índice de precios del gasto en consumo personal (PCE) subyacente de Estados Unidos para abril, que se publicarán el viernes. Se estima que las lecturas de inflación anual y mensual del PCE subyacente han crecido de manera constante en un 2.8% y un 0.3% respectivamente.

El indicador de inflación preferido de la Reserva Federal (Fed) influirá significativamente en la especulación sobre recortes de tasas de la Fed en septiembre. Actualmente, los mercados financieros esperan que la Fed comience a reducir las tasas de interés a partir del último trimestre del año.

Análisis técnico XAG

El precio de la plata enfrenta presión de venta mientras intenta romper los máximos anteriores de 32.50$. La perspectiva del metal blanco es incierta ya que las medias móviles exponenciales (EMAs) de 20 y 50 periodos han entregado un cruce bajista cerca de 31.75$.

El RSI de 14 periodos se ha desplazado al rango de 20.00-60.00 desde el rango alcista de 40.00-80.00.

Una ruptura por debajo del soporte horizontal marcado desde el mínimo del 23 de mayo alrededor de 30.00$ resultaría en una reversión bajista.

Plata gráfico de 1 hora

- El Dólar estadounidense retrocede a niveles anteriores de esta semana.

- Los mercados ven a las acciones estadounidenses intentando revertir la tendencia y volver a un entorno de riesgo.

- El Dólar estadounidense retrocede aún más por debajo de 105.00, dirigiéndose nuevamente a 104.50.

El Dólar estadounidense (USD) se debilita aún más el jueves después de que se publicaran las cifras del Producto Interno Bruto de EE.UU. A principios de la sesión, el Dólar tuvo un fuerte repunte que llevó al Índice del Dólar (DXY) a romper por encima del nivel de 105.00. El Índice del Dólar se estaba fortaleciendo, y una conocida cita de la serie Friends debe venir a la mente de los traders que están evaluando los movimientos actuales del mercado: "Bueno Judy, lo hiciste, ¡finalmente está lleno!". Los mercados de bonos están, de hecho, llenos, llenos de deuda estadounidense y los inversores dieron señales de haber tenido suficiente, enviando los rendimientos al alza para asignar toda la deuda. El reciente aumento en los rendimientos del Tesoro está apoyando al Dólar, ya que el diferencial de tasas frente a otras monedas se amplía.

En el frente de los datos económicos, hay un calendario económico ocupado para este jueves, con algunos datos cruciales ya publicados: el Producto Interno Bruto de EE.UU. Aunque es la segunda estimación para el primer trimestre, nuevamente una lectura más suave fue suficiente para debilitar aún más al Dólar estadounidense. Será interesante ver las declaraciones finales de dos miembros de la Reserva Federal de EE.UU.

Resumen diario de los motores del mercado: Nuevamente más suave que la lectura anterior

- Los puntos de datos más importantes ya se han publicado:

- Solicitudes semanales de subsidio por desempleo:

- Las solicitudes iniciales de subsidio por desempleo crecieron desde la semana pasada 216.000 contra 219.000 para esta semana.

- Las solicitudes continuas de subsidio por desempleo han aumentado, aunque decepcionaron las expectativas, de 1.787 millones a 1.791 millones.

- La segunda estimación de las cifras del Producto Interno Bruto de EE.UU. para el primer trimestre:

- El Índice de Precios se mantuvo estable en 3.1%.

- El PIB principal pasó de 1.3% desde la expansión inicial estimada de 1.6%.

- El gasto en consumo personal (PCE) general se suavizó un poco de 3.4% a 3.3%.

- El PCE subyacente fue junto con el PCE general de 3.7% a 3.6%.

- El déficit comercial de bienes para abril se amplió sustancialmente de -92.3$ mil millones a -99.4$ mil millones, donde se esperaba una contracción del déficit.

- Los inventarios mayoristas para abril pasaron de -0.4% a +0.2%.

- Solicitudes semanales de subsidio por desempleo:

- A las 14:00 GMT, se espera la publicación de los datos de ventas de viviendas pendientes. Viendo la reciente serie de datos de vivienda, se espera una cifra negativa. Las ventas de viviendas pendientes aumentaron un 3.4% en marzo, pero se espera que se contraigan un 0.6% en abril.

- Alrededor de las 16:05 GMT, el presidente del Banco de la Reserva Federal de Nueva York, John Williams, dará un discurso principal en un almuerzo organizado por el Economic Club de Nueva York.

- Cerca de las 18:30 GMT se esperan comentarios de la presidenta del Banco de la Reserva Federal de Dallas, Lorie Logan, quien dará un discurso en un evento organizado por The Borderplex Alliance.

- Las acciones europeas avanzan aún más en verde después de la publicación del PIB de EE.UU. Las acciones estadounidenses intentan dirigirse hacia el verde con el Dow Jones arrastrando.

- Según la herramienta Fedwatch de CME, los datos de precios de futuros de fondos de la Fed sugieren una probabilidad del 52.5% de mantener las tasas sin cambios en septiembre, frente a una probabilidad del 42.1% de un recorte de tasas de 25 puntos básicos (bps) y una probabilidad del 4.9% de un recorte de tasas de incluso 50 bps. Un marginal 0.6% prevé un aumento de la tasa de interés.

- El rendimiento de los bono del Tesoro estadounidense a 10 años cotiza alrededor del 4.56%, estable por ahora.

Análisis técnico del Índice del Dólar estadounidense: De vuelta a la normalidad por ahora

El Índice del Dólar estadounidense (DXY) se ha fortalecido en las últimas horas desde que los mercados vieron los rendimientos dispararse al alza. Esto, a su vez, pidió una revalorización del Dólar en su postura frente a otras monedas al observar el diferencial de tasas. Mientras los rendimientos de EE.UU. se disparaban al alza, ampliando la brecha con otros países, el Dólar estadounidense superó a otras monedas.

Al alza, el índice DXY recuperó los niveles clave: la media móvil simple (SMA) de 55 días, actualmente en 104.96, y el gran nivel redondo de 105.00. Será importante ver si estos niveles mantienen el soporte en caso de que los datos de EE.UU. se debiliten. Una vez que eso se demuestre, aparece 105.52 y 105.88 al alza.

A la baja, la SMA de 200 días en 104.43 y la SMA de 100 días alrededor de 104.37 son la última línea de defensa. Una vez que ese nivel se rompa, se coloca un bolsillo de aire entre 104.30 y 103.00. Si la caída del Dólar estadounidense persiste, los mínimos de marzo en 102.35 y los mínimos de diciembre en 100.62 son niveles a considerar.

Las peticiones semanales de subsidio por desempleo crecieron a 219.000 en Estados Unidos durante la semanal del 24 de mayo. El dato de la semana previa se modificó al alza hasta 216.000 desde 215.000, según ha informado el Departamento de Trabajo. La cifra se ha situado levemente por encima de las expectativas de 218.000.

La media de cuatro semanas de las peticiones se ha incrementado a 222.500 desde 220.000, su nivel más alto desde la semana del 8 de septiembre.

Las peticiones de desempleo continuadas también se incrementaron en la semana del 17 de mayo, saltando a 1.791.000 desde 1.787.000 (cifra revisada a la baja desde 1.794.000), sin alcanzar las 1.800.000 estimadas.

Dólar reacción

El Índice del Dólar (DXY) ha caído tras la publicación, deslizándose a mínimos del día en 104.79. Al momento de escribir, el billete verde se mueve sobre este mínimo, perdiendo un 0.33% diario.

El Producto Interior Bruto (PIB) de Estados Unidos ha crecido un 1.3% anual en la lectura preliminar del primer trimestre, según ha revelado la Oficina de Análisis Económico. El crecimiento de la economía estadounidense ha estado en línea con lo esperado, aunque por debajo del 3.4% de los tres últimos meses de 2023 y sitúandose por debajo del 1.6% del primer estimado. Esta es la menor tasa de crecimiento registrada por el PIB desde el segundo trimestre de 2022.

El índice de precios del PIB ha subido al 3.1% en el primer trimestre desde el 1.7% anterior, en línea con lo previsto.

Dólar reacción

El Índice del Dólar (DXY) ha caído tras la publicación, deslizándose a mínimos del día en 104.80. Al momento de escribir, el billete verde se mueve sobre 104.82, perdiendo un 0.30% diario.

La tasa de desempleo de la zona euro ha caído una décima en abril, situándose en el 6.4% frente al 6.5% de marzo, según ha publicado Eurostat. Este es el porcentaje más bajo de paro registrado nunca en la Eurozona. Además, el dato ha mejorado las expectativas del mercado, ya que se esperaba que no variara del 6.5%.

En el conjunto de la Unión Europea, el desempleo se mantuvo sin cambios en el mínimo histórico del 6%.

Por países, España y Grecia mostraron las mayores tasas de paro en abril, con un 11.7% y un 10.8%, respectivamente, mientras que la República Checa y Polonia fuero las que tuvieron la tasa más baja, con un 2.7% y 3% respectivo.

Euro reacción

El EUR ha recuperado terreno en las últimas horas, elevándose frente al USD a 1.0818, nuevo máximo diario. Al momento de escribir, el EUR/USD cotiza sobre 1.0815, ganando un 0.13% en el día.

- El precio de la Plata perdió terreno debido a la cautela de los inversores antes del PIB anualizado de EE.UU. que se publicará el jueves.

- Los comentarios de línea dura de los funcionarios de la Fed han apoyado los rendimientos del Tesoro de EE.UU., impactando negativamente en activos sin rendimiento como la Plata.

- Las tensiones geopolíticas escaladas en Oriente Medio podrían limitar las pérdidas de la Plata como refugio seguro.

El precio de la Plata extendió sus pérdidas por segundo día consecutivo, cotizando alrededor de 31.40 $ por onza troy durante la primera parte del jueves. El precio del metal gris está luchando mientras los inversores adoptan cautela antes de la publicación de los datos del Producto Interior Bruto (PIB) anualizado de EE.UU. (Q1) el jueves y las cifras del Índice de Precios del Gasto en Consumo Personal (PCE) subyacente el viernes.

Se espera que el crecimiento económico de EE.UU. en términos anualizados para el primer trimestre crezca un 1.3%, inferior al aumento del 1.6% previo. La medida preferida de inflación de la Reserva Federal, el PCE subyacente de EE.UU., se espera que muestre un aumento del 0.3% mensual y del 2.8% anual en abril.

Los comentarios de línea dura de los funcionarios de la Reserva Federal (Fed) de EE.UU. han aumentado las preocupaciones sobre posibles subidas de tasas, alimentando el sentimiento de aversión al riesgo. Esto ha apoyado los rendimientos del Tesoro de EE.UU. mientras impacta negativamente en activos sin rendimiento como la Plata.

Reuters informó el martes que Neel Kashkari, presidente del Banco de la Reserva Federal de Minneapolis, insinuó la posibilidad de una subida de tasas. Kashkari comentó, "No creo que nadie haya descartado completamente la opción de aumentar las tasas," expresando dudas sobre la tendencia desinflacionaria. Además, Bloomberg informó el miércoles que el presidente de la Fed de Atlanta, Raphael Bostic, declaró que el camino hacia una inflación del 2% no está asegurado y que la amplitud de los aumentos de precios sigue siendo significativa.

En las tensiones geopolíticas en curso en Oriente Medio, los activos tradicionales de refugio seguro como la Plata podrían ver un aumento en la demanda. El ejército israelí anunció el miércoles que había alcanzado el "control operativo" sobre el Corredor de Filadelfia, una franja de tierra de 14 kilómetros (8.7 millas) a lo largo de la frontera entre Gaza y Egipto, según informó CNN.

Esto es lo que necesita saber para operar hoy jueves 30 de mayo:

Los flujos de refugio seguro dominan los mercados financieros en la segunda mitad de la semana, permitiendo que el Dólar estadounidense (USD) y el Yen japonés se mantengan resilientes frente a las monedas sensibles al riesgo. Los datos de sentimiento empresarial y del consumidor para mayo se presentarán en la agenda económica europea, junto con la tasa de desempleo de abril. Más tarde en el día, la Oficina de Análisis Económico de EE.UU. publicará su segunda estimación del crecimiento del Producto Interno Bruto (PIB) del primer trimestre y el Departamento de Trabajo de EE.UU. dará a conocer los datos semanales de solicitudes de subsidio por desempleo.

PRECIO del Dólar estadounidense esta semana

La siguiente tabla muestra el cambio porcentual del Dólar Estadounidense (USD) frente a las principales monedas listadas esta semana. El Dólar Estadounidense fue el más fuerte frente al Euro.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.48% | 0.41% | -0.16% | 0.46% | 0.45% | 0.31% | -0.37% | |

| EUR | -0.48% | -0.09% | -0.61% | -0.01% | -0.10% | -0.26% | -0.81% | |

| GBP | -0.41% | 0.09% | -0.58% | 0.07% | 0.00% | -0.10% | -0.75% | |

| JPY | 0.16% | 0.61% | 0.58% | 0.58% | 0.59% | 0.56% | -0.24% | |

| CAD | -0.46% | 0.01% | -0.07% | -0.58% | -0.03% | -0.15% | -0.88% | |

| AUD | -0.45% | 0.10% | -0.00% | -0.59% | 0.03% | -0.08% | -0.76% | |

| NZD | -0.31% | 0.26% | 0.10% | -0.56% | 0.15% | 0.08% | -0.69% | |

| CHF | 0.37% | 0.81% | 0.75% | 0.24% | 0.88% | 0.76% | 0.69% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna de la izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Dólar Estadounidense de la columna de la izquierda y te desplazas a lo largo de la línea horizontal hasta el Yen Japonés, el cambio porcentual que se muestra en el cuadro representará USD (base)/JPY (cotización).

Tras la caída del martes, los principales índices bursátiles en EE.UU. se extendieron a la baja el miércoles. El Índice USD ganó un 0,5% y subió a un máximo de dos semanas, mientras que el rendimiento del bono del Tesoro estadounidense a 10 años extendió su recuperación hacia el 4,6%. A primera hora del jueves, el Índice USD consolida sus ganancias ligeramente por encima de 105.00 y los futuros de los índices bursátiles estadounidenses cotizan profundamente en territorio negativo, perdiendo entre un 0,6% y un 0,9%.

Durante las horas de negociación asiáticas, la ministra de Finanzas de Nueva Zelanda (NZ), Nicola Willis, presentó el presupuesto anual del gobierno para 2024. Según el informe, el Tesoro prevé que la inflación caiga por debajo del 3% en el tercer trimestre de 2024 y retroceda al objetivo del 2% alrededor de 2026. Después de perder un 0,4% el miércoles, el NZD/USD extendió su caída y se vio por última vez cotizando por debajo de 0.6100.

A pesar de la fortaleza generalizada del USD, el USD/JPY se giró al sur ya que el Yen japonés se benefició de los flujos de refugio seguro. Al momento de la publicación, el USD/JPY baja un 0,6% en el día a 156.70.

El EUR/USD estuvo bajo una fuerte presión bajista el miércoles y registró su mayor caída diaria desde finales de abril, perdiendo un 0,5% en el día. El par lucha por rebotar a primera hora del jueves y cotiza ligeramente por debajo de 1.0800.

El GBP/USD cayó bruscamente el miércoles y borró sus ganancias semanales. El par se mantiene a la defensiva en la mañana europea y cotiza por debajo de 1.2700

El aumento de los rendimientos de EE.UU. y la renovada fortaleza del USD pesaron sobre el XAU/USD el miércoles y el par perdió casi un 1%. A primera hora del jueves, el Oro se mantiene estable en torno a 2.330$.

El presidente del Banco Nacional Suizo (SNB), Thomas Jordan, dijo el jueves por la mañana que existe un pequeño riesgo al alza en la previsión de inflación del banco.

"Hay razones para creer que la tasa natural de interés ha aumentado o bien puede aumentar", añadió Jordan.

Declaraciones destacadas

La debilidad del Franco es actualmente la causa más probable de una mayor inflación suiza.

El banco podría contrarrestar esto “vendiendo divisas”.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.