- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Esto es lo que hay que saber para el 25 de enero:

La divisa estadounidense retrocedió frente al euro y se mostró vulnerable en general a pesar de los sólidos datos de manufactura de EE.UU. que dieron algo de vida a unos mercados que, de otro modo, se consolidarían a la espera de acontecimientos clave para los próximos días. Los mercados están a la espera de los datos de inflación de los EE.UU. y NZD el jueves, así como las actualizaciones de crecimiento para la economía de EE.UU..

En primer lugar, la actividad empresarial de la eurozona volvió por sorpresa a registrar un crecimiento modesto en enero, lo que contribuyó a impulsar la moneda única. El par EUR/USD subió un 0.09%, hasta 1.0881, justo por debajo del máximo de 9 meses de 1.0927 alcanzado el lunes, respaldado por los datos de las encuestas que apoyan la opinión de que la economía de la eurozona se está comportando bien a pesar de las intensas presiones sobre los precios. Al comienzo de la semana, el euro se apreció tras las declaraciones de los responsables del Banco Central Europeo (BCE), que afirmaron que la institución subiría los tipos de interés 50 puntos básicos en febrero y marzo, y que seguiría haciéndolo en los meses siguientes.

El dólar alcanzó máximos de casi una semana frente al yen, antes de ceder esas ganancias pero manteniéndose por encima de su nivel más bajo desde mayo, que visitó antes de la revisión de la política monetaria del Banco de Japón. Sin embargo, el BOJ mantuvo la política sin cambios, lo que permitió un movimiento al alza en el USD/JPY que tocó 131.11 en el día.

El GBP/USD fue uno de los pares con peor comportamiento y cayó un 0.34 % en el día, hasta 1.2263, después de que una encuesta mostrara que la actividad económica del sector privado británico cayó en enero a su tasa más rápida en dos años.

Por su parte,el par USD/CAD cerró prácticamente lateralizado, después de haber oscilado entre un mínimo de 1.3346 y un máximo de 1.3413, mientras que los valores estadounidenses se mostraron volátiles, lo que provocó un comercio agitado en el mercado de divisas el martes.

Por su parte, el rendimiento de la deuda estadounidense a 10 años bajó 4 puntos básicos, hasta el 3.47%, y el WTI cayó un 1.8%, hasta los 80,15 dólares por barril. El oro cayó un 0.3%, hasta 1.933,3$/oz. El bitcoin apenas varió en la jornada y se situó en 22.973$, estabilizándose después de haber subido cerca de un tercio desde principios de enero.

En la jornada de hoy, los datos de inflación de Australia y Nueva Zelanda serán clave.

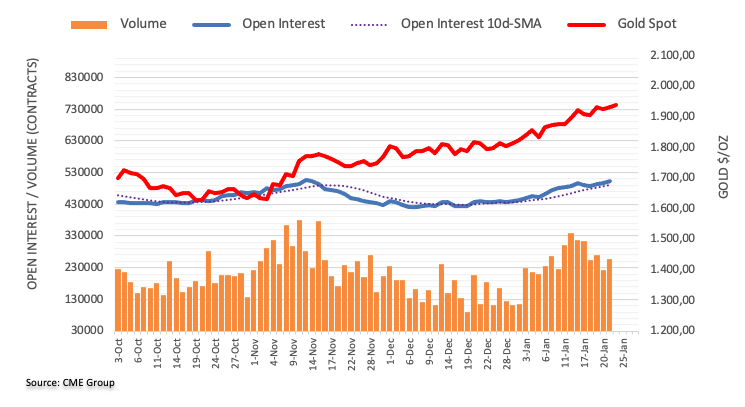

- El precio del Oro se encuentra en una zona de resistencia crítica en los gráficos.

- Una venta masiva en el precio del Oro y la capitulación de los alcistas podría llevar a una carrera significativa hacia los 1.900$.

El precio del Oro está avanzando en el día en el impulso final en Wall Street y repuntó desde un mínimo de 1.917,22$ a un máximo de 1.942$ en el día hasta ahora.

Oro subió a su nivel más alto en nueve meses como el dólar de EE.UU. y los rendimientos de los bonos estuvieron bajo presión tras el inicio de la semana la caída del 1% en los principales indicadores económicos en diciembre que solidificó el sentimiento moderado que rodea a la Fed, que ahora se espera que anuncie otra subida de tipos de interés cuando su comité de política se reúne la próxima semana.

El dólar estadounidense se debilitó, lo que hizo que el metal fuera más asequible para los compradores internacionales, mientras que los funcionarios de la Fed están fuera en la semana negra antes de la esperada decisión de la Fed sobre los tipos de interés. el precio del Oro floreció con los inversores ahora a la espera de los datos económicos de EE.UU. que se publicarán esta semana y que podrían afectar a la política de la Reserva Federal.

La Reserva Federal en el punto de mira, sentimiento mixto

El comentario más agresivo provino del presidente de la Reserva Federal de St. Louis, James Bullard, quien afirmó que los tipos de interés estadounidenses tienen que seguir subiendo para garantizar que las presiones inflacionistas retrocedan.

Estamos casi en una zona que podríamos llamar restrictiva, aún no hemos llegado a ella", dijo Bullard el miércoles en una entrevista en línea del Wall Street Journal. Las autoridades quieren asegurarse de que la inflación descienda de forma constante hacia el objetivo del 2%. "No queremos flaquear en este sentido", afirmó.

Bullard añadió que "la política debe mantenerse más restrictiva durante 2023", a medida que se desarrolla el proceso desinflacionista.

Bullard ha previsto una horquilla de tasas de entre el 5.25% y el 5.5% para finales de este año.

Sin embargo, los datos estadounidenses han mostrado últimamente tendencias bajistas para el dólar, que se ha mantenido bajo presión durante la mayor parte de las dos últimas semanas. Losinformes económicos, como el Índice de Precios de Producción y las Ventas Minoristas, han mostrado tendencias desinflacionistas, reforzando las expectativas de que la Fed seguirá reduciendo su ritmo de endurecimiento en las próximas reuniones.

Sin embargo, los analistas de ANZ Bank escribieron recientemente una nota titulada ''El endurecimiento de la Fed aún no ha terminado''.

Hasta ahora, a principios de 2023, las publicaciones de datos de EE.UU. han indicado una ligera relajación de las presiones inflacionistas y una menor demanda. Esto indica que el agresivo ajuste de la Fed del año pasado está empezando a surtir efecto", explican los analistas. La debilidad de la vivienda es evidente (las ventas de viendas existentes cayeron un 17,8% el año pasado), la actividad de manufactura se ha tambaleado y las Ventas Minoristas están volviendo a su tendencia''.

Esto es exactamente lo que desea la Fed, que intenta reconducir la inflación de forma sostenible hacia el objetivo. Pero aún es pronto, y la Fed no declarará la victoria sobre la inflación", recuerdan los analistas.

Sin embargo, el Comité Federal de Mercado Abierto está entrando en una fase más matizada del ciclo de ajuste. Los efectos retardados del ajuste de la política del año pasado todavía tienen que hacer mella, y hasta ahora no hay pruebas generalizadas de que el mercado laboral se esté debilitando de forma significativa''.

Los despidos masivos en algunas grandes empresas tecnológicas y financieras acaparan los titulares, pero los despidos son globales y los datos de solicitudes iniciales de subsidio de desempleo en EE.UU. no indican que la demanda de mano de obra se esté debilitando. Creemos que la Fed seguirá insistiendo en la rigidez del mercado laboral en sus deliberaciones y se inclinará por un mayor endurecimiento. Esperamos una subida de tipos de 25 puntos básicos en la próxima reunión y que los tipos sigan subiendo".

Mientras tanto, el euro se ha animado un poco más últimamente, presionando también al dólar estadounidense y ayudando a sostener el apetito por el riesgo y una puja en el precio del oro. El responsable de la política monetaria del Banco Central Europeo, Peter Kazimir, declaró el lunes que la relajación de la inflación era una buena noticia, pero añadió que no era motivo para ralentizar el ritmo de subidas de las tasas de interés, según informó Reuters.

El miembro del Consejo de Gobierno y gobernador del banco central de Austria, Olli Rehn, hizo algunos comentarios sobre la política de tasas de interés de los Bancos Centrales Europeos durante sus comparecencias del fin de semana, al igual que el miembro del Consejo de Gobierno del BCE, Klaas Knot, el domingo, abogando por fuertes subidas de tasas."Esperen que subamos las tasas un 0.5% en febrero y marzo y que no hayamos terminado para entonces y que sigan más medidas en mayo y junio", dijo Knot.

Los analistas de TD Securities sostuvieron que el precio del oro podría tener dificultades para seguir firme en ausencia del mayor comprador de oro de los últimos meses. A la baja, se requiere una ruptura por debajo del rango de 1.900$/oz para desencadenar liquidaciones de los seguidores de la tendencia.

Análisis técnico del oro

El precio del Oro va camino de desplomarse en caso de que el dólar estadounidense reviva, dada la colocación del precio en la estructura del mercado. El dólar estadounidense ha estado probando la resistencia de la línea de tendencia diaria de la siguiente manera:

Si esto se rompiera entonces el precio del Oro probablemente se dirigiría a la baja, pero hay datos importantes programados para el jueves por lo que cualquier movimiento antes de que podría ser limitado y un esquema de distribución y máximos más altos podría ser más probable en el camino:

Alcista línea de tendencia para el precio del Oro es vulnerable.

Se espera una ruptura de las estructuras del precio del Oro en los próximos días, siempre y cuando se mantenga la resistencia.

Una venta masiva y la capitulación de los alcistas del precio del Oro podría llevar a una carrera significativa hacia los 1.900$.

- El USD/CHF sube pero choca con la EMA de 20 días y retrocede parte de sus ganancias.

- La incapacidad del USD/CHF para superar los 0.9300 exacerbó un retroceso hacia los 0.9220.

El USD/CHF sube ligeramente tras tocar un mínimo diario en 0.9192 y recupera la cifra de 0.9200 a mediados de la sesión norteamericana. No obstante, el USD/CHF cedió parte de sus ganancias anteriores al no poder mantenerse por encima de la Media móvil exponencial (EMA) de 20 días. En el momento de escribir estas líneas, el USD/CHF se negocia en 0.9228.

Análisis de precios del USD/CHF: Perspectiva técnica

En el gráfico diario, el par USD/CHF muestra una tendencia neutral a la baja. El par USD/CHF alcanzó máximos diarios en 0.9297, pero no logró superar la EMA de 20 días en 0.9248. El USD/CHF retrocedió aún más, pero se mantuvo en territorio positivo.

Si el USD/CHF registra un cierre diario en torno a la apertura del martes, se formará un doji, que podría exacerbar una reanudación de la tendencia bajista, lo que supondría una amenaza para el mínimo de 0.9091. Sin embargo, en su camino hacia el sur, el USD/CHF encontraría algunos obstáculos, como el mínimo diario de 0.9150 del 21 de febrero, seguido de 0.9100, y luego el mínimo anual.

Como escenario alternativo, la primera resistencia del USD/CHF sería la EMA de 20 días en 0.9248, seguida de 0.9300. La ruptura de esta última resistencia expondría a la EMA de 50 días en 0.9356, seguida de 0.9400.

USD/CHF Niveles técnicos clave

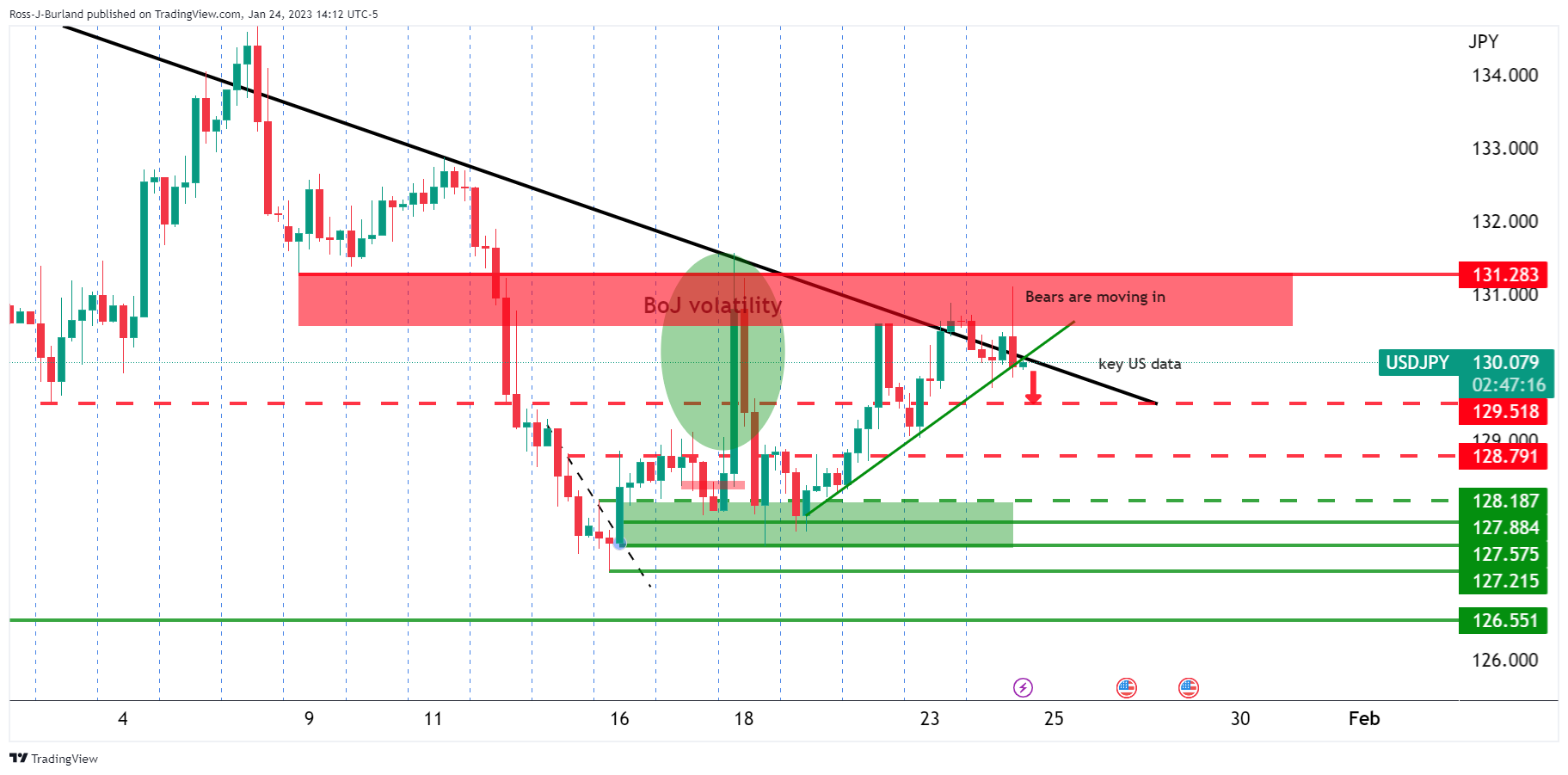

- Los alcistas del USD/JPY intentan romper al alza antes de los eventos clave.

- Los osos se están comprometiendo con la resistencia crítica hasta el momento.

El par USD/JPY está intentando romper una tendencia bajista a medio plazo con perspectivas alcistas para la semana que viene, ya que se avecinan eventos clave en el calendario estadounidense. Los operadores del yen se habían equivocado con el sorpresivo ajuste de la política monetaria del Banco de Japón el mes pasado, y el reciente mantenimiento de la política monetaria ha dejado al par con una tendencia alcista para probar la resistencia de la Línea de tendencia diaria, como lo ilustrará el siguiente análisis técnico:

USD/JPY gráfico diario

Los alcistas llevan avanzando desde finales de la semana pasada y estamos a las puertas de una ruptura. Sin embargo, todavía hay mucho trabajo por hacer por parte de los alcistas a medida que nos acercamos a los eventos clave en el calendario como muestra el siguiente análisis en el gráfico de 4 horas:

Gráfico USD/JPY H4

La acción del precio está construyendo un caso alcista, pero la resistencia es clave. En este momento, hay una falta de compromiso por parte de los alcistas en la resistencia de la línea de tendencia y las pruebas son débiles. Las fallas abren riesgos para un retroceso a medida que nos acercamos a los eventos del calendario de EE.UU. el jueves.

- El USD/CAD depende del BOC de esta semana y de la Fed de la semana que viene.

- El USD/CAD está plano en el día tras la volatilidad del mercado bursátil.

El par USD/CAD se mantiene plano en la jornada de hoy, tras haber oscilado entre un mínimo de 1.3346 y un máximo de 1.3413, mientras que la volatilidad de los valores estadounidenses ha provocado un comercio oscilante en el mercado de divisas durante la jornada del martes.

Valores tomaron una pausa después de una recuperación de dos días, con ganancias de las compañías principales comienzan a rodar. Los participantes del mercado también digirieron los datos económicos sobre manufactura, lo que provocó volatilidad, mientras que las acciones de EE.UU. registró un número inusual de paradas en la apertura.

Mientras tanto, en el complejo de Materias primas forex se avecinan acontecimientos importantes en NZ y el IPC australiano, antes de los datos económicos fundamentales de EE.UU. que se publicarán a finales de semana. La atención se centra en el Banco de Canadá, el miércoles, y en la Reserva Federal a principios de la semana que viene.

Hay una falta de catalizadores fuera de los datos de los dientes con los funcionarios de la Fed fuera de la semana de apagón antes de la decisión de tipos de interés de la Fed muy esperado. El mercado se está ejecutando en los humos de los funcionarios de la Fed después de los oradores que comentaron sobre sus perspectivas de política monetaria en la preparación de la reunión de la Fed del próximo mes.

El comentario más agresivo provino del presidente de la Reserva Federal de St. Louis, James Bullard, quien afirmó que los tipos de interés estadounidenses tienen que seguir subiendo para garantizar que las presiones inflacionistas retrocedan.

Estamos casi en una zona que podríamos llamar restrictiva, aún no hemos llegado a ella", dijo Bullard el miércoles en una entrevista en línea del Wall Street Journal. Las autoridades quieren asegurarse de que la inflación descienda de forma constante hacia el objetivo del 2%. "No queremos flaquear en este sentido", afirmó.

Bullard añadió que "la política debe mantenerse más restrictiva durante 2023", a medida que se desarrolla el proceso desinflacionista.

Bullard ha previsto una horquilla de tasas de entre el 5.25% y el 5.5% para finales de este año.

Sin embargo, los datos estadounidenses han mostrado últimamente tendencias bajistas para el dólar, que se ha mantenido bajo presión durante la mayor parte de las dos últimas semanas. Losinformes económicos, como el Índice de Precios de Producción y las Ventas Minoristas, han mostrado tendencias desinflacionistas, reforzando las expectativas de que la Fed seguirá reduciendo su ritmo de endurecimiento en las próximas reuniones.

Sin embargo, los analistas de ANZ Bank escribieron recientemente una nota titulada ''El endurecimiento de la Fed aún no ha terminado''.

Hasta ahora, a principios de 2023, las publicaciones de datos de EE.UU. han indicado una ligera relajación de las presiones inflacionistas y una menor demanda. Esto indica que el agresivo ajuste de la Fed del año pasado está empezando a surtir efecto", explican los analistas. La debilidad de la vivienda es evidente (las ventas de viendas existentes cayeron un 17,8% el año pasado), la actividad de manufactura se ha tambaleado y las Ventas Minoristas están volviendo a su tendencia''.

Esto es exactamente lo que desea la Fed, que intenta reconducir la inflación de forma sostenible hacia el objetivo. Pero aún es pronto, y la Fed no declarará la victoria sobre la inflación", recuerdan los analistas.

Sin embargo, el Comité Federal de Mercado Abierto está entrando en una fase más matizada del ciclo de ajuste. Los efectos retardados del ajuste de la política del año pasado todavía tienen que hacer mella, y hasta ahora no hay pruebas generalizadas de que el mercado laboral se esté debilitando de forma significativa''.

Los despidos masivos en algunas grandes empresas tecnológicas y financieras acaparan los titulares, pero los despidos son globales y los datos de solicitudes iniciales de subsidio de desempleo en EE.UU. no indican que la demanda de mano de obra se esté debilitando. Creemos que la Fed seguirá insistiendo en la rigidez del mercado laboral en sus deliberaciones y se inclinará por un mayor endurecimiento. Esperamos una subida de tipos de 25 puntos básicos en la próxima reunión y que los tipos sigan subiendo".

Mientras tanto, en cuanto al Banco de Canadá, los Mercados monetarios ven aproximadamente un 70% de probabilidades de que el Banco de Canadá suba su tasa de interés de referencia en 25 puntos básicos hasta un máximo de 15 años del 4.50% en un anuncio de política el miércoles, informó Reuters.

Los analistas de TD Securities esperan que el Banco de Canadá suba 25 puntos básicos en enero. Esperamos que ésta sea la última subida de este ciclo, aunque el componente prospectivo no excluirá futuras subidas''.

En cuanto al CAD, los analistas sostienen que la divisa podría no recibir mucho sesgo direccional de esta reunión, con los mercados centrados en el otro lado de este ciclo de tasas de interés. El CAD puede ser más sensible a cualquier elemento moderado si el BOC hace hincapié en los elementos del BOS. La correlación del CAD con el riesgo es alta, por lo que podría tener una importancia añadida''.

El responsable de política monetaria del Banco Central Europeo (BCE), Gediminas Simkus, declaró el martes que el BCE debería continuar con las subidas de tasas de 50 puntos básicos (pb) en medio de las crecientes presiones salariales, según informó Bloomberg.

Simkus añadió además que alcanzar el máximo de la tasa de interés oficial antes del verano "puede ser improbable" y señaló que la fuerte inflación subyacente muestra que su batalla contra la inflación aún no ha terminado.

Reacción de los Mercados

El par EUR/USD subió ligeramente tras la reacción inicial a estos comentarios y la última vez que se le vio registró pequeñas ganancias diarias en 1.0875.

Los economistas de CIBC Capital Mercados ven al dólar canadiense estancado en una posición neutral en el primer trimestre, ya que los mercados están casi totalmente a la expectativa de la actuación del Banco de Canadá y de la Fed, antes de ganar terreno durante el resto de 2023, a medida que el dólar pierde terreno.

USD/CAD alcanzará 1.28 en 2024

"Con los mercados casi totalmente preparados para el Banco de Canadá y la Reserva Federal durante el resto del primer trimestre, esperamos que el Loonie se mantenga neutral a corto plazo, con un USD/CAD que probablemente termine el trimestre en 1.34".

"Esperamos que el USD/CAD termine el año en 1.31".

"Con un crecimiento mundial que probablemente reciba un impulso a medida que los bancos centrales de fuera de Norteamérica comiencen a normalizar las tasas de política monetaria, y unos precios de las materias primas más altos que beneficien al sector exportador de Canadá, esperen que el USD/CAD alcance el 1.28 en 2024."

- El USD/JPY vuelve a terreno negativo tras el repunte registrado tras los datos estadounidenses.

- El PMI S&P Global estadounidense se recupera en enero, aunque sigue por debajo de 50.

- El dólar estadounidense se debilita durante la sesión americana en medio del apetito por el riesgo.

El USD/JPY repuntó hasta 131.21, tras la publicación de los datos económicos de EE.UU., pero luego retrocedió hacia 130.00 cuando los valores se tornaron positivos en Wall Street. La mejora del sentimiento de riesgo pesó sobre el dólar estadounidense.

Los datos publicados el martes mostraron que el PMI manufacturero mundial S&P subió en enero según las cifras preliminares de 46.2 a 46.8, por encima del 46.1 del consenso de los mercados. El índice de servicios subió de 44.7 a 46.6, superando las expectativas de 44.5. Inmediatamente después de la publicación, el dólar alcanzó máximos, pero luego retrocedió.

En Wall Street, tras una apertura negativa los principales índices se mantienen planos. El apetito por el riesgo y el retroceso de los rendimientos en EE.UU. empujaron al USD/JPY a la baja. El par está probando niveles por debajo de 130.00, observando el mínimo diario que marcó en horario asiático en 129.72.

Nuevamente, la Media móvil simple de 20 días, actualmente en 130.90, limitó la subida. La tendencia principal es bajista, aunque a corto plazo el dólar está corrigiendo al alza. Sigue sin poder mantenerse por encima de 131.00. Si lo consigue, parece probable una recuperación más profunda.

Niveles técnicos

El Banco Central Europeo (BCE) no debería comprometerse de antemano con ninguna medida política específica más allá de febrero, ha declarado el martes Fabio Panetta, miembro del Comité Ejecutivo del Banco Central Europeo (BCE), al diario alemán Handelsblatt, según informa Reuters.

Panetta ha argumentado que pueden reducir la inflación con subidas de tipos bien calibradas y no mecánicas y ha señalado que es "ansiosamente optimista" sobre la inflación tras las recientes buenas cifras.

- USD/MXN con sesgo intradía alcista, bajista a largo plazo.

- Corrección desde niveles superiores a 19.00, encuentra soporte en la zona de 18.80.

- El USD opera mixto y gana impulso después de los datos de EE.UU..

El USD/MXN sube el martes, tras una corrección de dos días de la recuperación desde mínimos de varios años cerca de 18.55 (18 de enero) a 19.11 (19 de enero). El descenso encontró soporte en torno a la zona de 18.80 y rebotó hacia 18.90.

El par está cotizando en máximos diarios de 18.88 tras la publicación del informe del PMI global del S&P de EE.UU ., que superó las expectativas, impulsando al dólar de EE.UU. en general, en un entorno suba de los rendimientos de los bonos del Tesoro. Al mismo tiempo, las divisas de los mercados emergentes, como el Peso Mexicano, perdieron fuerza debido al deterioro del sentimiento del mercado y a la caída de los precios de las materias primas.

El peso mexicano necesita romper y mantenerse por debajo de 18.80 para recuperar fuerzas. El siguiente soporte se sitúa en 18.65, seguido del mínimo reciente cerca de 18.55.

El gráfico diario muestra que la tendencia principal es bajista, pero los indicadores técnicos están modestamente sesgados al alza a corto plazo, lo que sugiere cierta consolidación en el futuro, que podría producirse entre 18.80 y 19.00, o con un límite superior en 19.11, un nivel horizontal y la media móvil simple de 20 días. Una ruptura por encima fortalecería al dólar estadounidense.

USD/MXN gráfico diario

-638101697011234253.png)

El precio del oro alcanzó el martes su nivel más alto en nueve meses. Según informan los estrategas de TD Securities, el metal amarillo necesita superar la zona de los 1.970$ para seguir firme.

La ruptura por debajo de los 1.900$ provocará liquidaciones de los seguidores de tendencia

"El listón está bajo para que la acción de los precios catalice otro programa de compra de CTA en Oro. Sin embargo, se espera que los flujos de comercio de algo sigan siendo limitados, con compras sustanciales sólo probables por encima del rango de 1.970$. Aún así, los precios del Oro podrían luchar por mantenerse firmes en ausencia del mayor comprador de Oro de los últimos meses."

"A la baja, se requiere una ruptura por debajo del rango de 1.900$ para desencadenar liquidaciones de seguidores de tendencia."

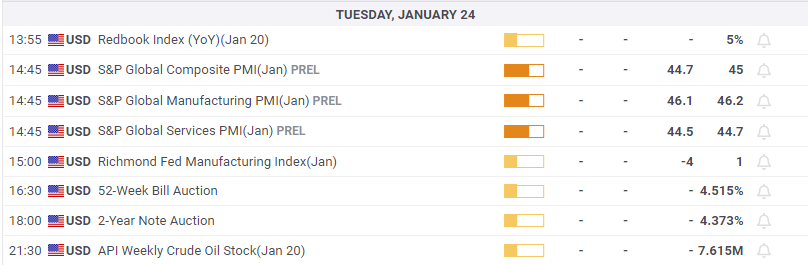

El índice PMI manufacturero preliminar de EE.UU. publicado por S&P Global ha mostrado una subida de seis décimas en enero, situándose en 46.8 frente a los 46.2 de diciembre, máximo de dos meses. El resultado mejora en siete décimas el estimado por los expertos de 46.1.

El PMI de servicios ha saltado 1.9 puntos al alza hasta 46.6 desde los 44.7 previos, nuevo máximo de tres meses. La cifra supera las previsiones de 44.7 establecidas por el mercado.

Finalmente, el PMI integrado ha avanzado a 46.6 desde 45, mejorando los 44.7 puntos estimados.

Al comentar sobre los datos preliminares del PMI de EE.UU., Chris Williamson, economista jefe de negocios de S&P Global Market Intelligence, dijo: “La economía de EE.UU. ha comenzado 2023 con una nota decepcionantemente suave, con una fuerte contracción de la actividad comercial nuevamente en enero. Aunque se moderó en comparación con diciembre, la tasa de disminución se encuentra entre las más pronunciadas desde la crisis financiera mundial, reflejandodollar la caída de la actividad tanto en la manufactura como en los servicios.

Reacción del Dólar

El Índice del Dólar DXY ha reaccionado al alza tras las publicaciones por un incremento de la aversión al riesgo ante los débiles datos. El activo se ha elevado cerca de 20 pips hasta 102.33, su nivel más alto en dos días. Al momento de escribir, el billete verde cotiza sobre 102.27, ganando un 0.24% en el día.

Los datos del Índice de Precios al Consumo (IPC) del cuarto trimestre australiano podrían ser decisivos para la reunión de febrero del RBA. Los economistas de Commerzbank creen que una sorpresa al alza podría levantar al Aussie.

¿Está a punto de terminar el ciclo de tasas en Australia?

"Es probable que los precios al consumo aumenten la expectativa de una subida de tipos la semana que viene, si están en línea con las expectativas, lo que apoyaría un poco al AUD. Si los datos sorprenden al alza, es probable que el AUD salte al alza debido al ajuste de las expectativas de tasas."

"Será más interesante para el AUD cómo se posicione el RBA para los próximos meses a partir del 1 de febrero, es decir, si se vislumbra o no un final inminente del ciclo de tipos. Si ese es el caso, es probable que el mercado rebaje sus expectativas para el máximo de la tasa clave, lo que presionaría al AUD."

- El dólar recupera terreno contra el yen ante rebote en rendimientos de bonos del Tesoro.

- Se viene el reporte de PMI de S&P Global de EE.UU. preliminar de enero.

- USD/JPY intenta recuperar la media de 20 días.

El USD/JPY borró gran parte de la caída intradía y está cerca de la zona de 130.50 en el inicio de la sesión americana y antes de los datos del PMI de S&P Global de EE.UU.

Horas atrás, al par cayó hasta 129.70 pero luego cambio de dirección y comenzó a recuperase. Está operando en 130.45, apenas debajo del cierre del lunes.

El rebote ganó momento en las últimas horas ante una suba en los rendimientos de los bonos del Tesoro, que sigue siendo clave para el USD/JPY. El bono a 10 años rinde 3.51%, tras haber caído a 3.48%. Esto ocurre antes de la publicación del índice PMI S&P Global preliminar de enero en EE.UU. que se espera muestre una baja en el sector de servicios desde 44.7 a 44.5 y en el manufacturero desde 46.2 a 46.1.

En Japón, el PMI manufacturero se mantuvo en 48.9, mientras que el de servicios subió a 52.4. El índice compuesto trepó a 50.8, el nivel más alto desde octubre En el lado negativo se conoció que las ventas minoristas de tiendas bajaron en términos anuales en diciembre a 4% desde 4.5%.

El panorama del USD/JPY se mantiene bajista, apoyado en la expectativa de que la Fed pronto llegará al pico del ajuste monetarios, mientras que el Banco de Japón comenzaría a salir de su política ultra-acomodaticia luego de abril.

Técnicamente, el par lucha por regresar sobre la media de 20 días que pasa por 130.50. A la baja, el primer soporte ahora se ve en 129.30/50, seguido luego por 127.50. Una consolidación por debajo de este último habilitaría más bajas.

Niveles técnicos

- El índice se suma así a la subida del lunes por encima de 102.00.

- Las tendencias del apetito por el riesgo siguen sin ser concluyentes en lo que llevamos de martes.

- Los índices PMI preliminares y el índice de la Fed de Richmond son las próximas citas.

La alternancia de las tendencias de apetito por el riesgo mantiene la volatilidad de la acción del precio en torno al USD y ahora motiva al índice USD (DXY) a avanzar por encima de 102.00.

El índice USD parece en alza antes de los índices PMI

El índice se mantiene lateral en torno a la zona de 102.00 con el telón de fondo de un sentimiento igualmente poco concluyente en el complejo de riesgo el martes de cambio de tendencia.

De hecho, las expectativas de los inversores en torno a la próxima reunión del FOMC del 1 de febrero tampoco parecen haber cambiado y siguen favoreciendo una subida de los tipos de interés de 25 puntos básicos, mientras que las especulaciones en torno a un giro de la Fed y la probabilidad de un aterrizaje suave de la economía siguen siendo elevadas entre los operadores.

Más tarde en el calendario de EE.UU., toda la atención se centrará en las cifras preliminares de los PMI manufacturero y de servicios para el mes en curso, secundados por el índice manufacturero de la Fed de Richmond.

¿Qué hay que tener en cuenta en torno al dólar?

En lo que va de semana, la cotización del dólar se mantiene moderada en el extremo inferior del rango reciente, en torno a la zona de 102.00.

La idea de un probable pivote en la política de la Fed sigue pesando sobre el billete verde y mantiene deprimida la acción del precio en torno al DXY. Sin embargo, este punto de vista también contrasta con el mensaje de línea agresiva de las últimas actas del FOMC y los recientes comentarios de los responsables de la fijación de tipos, que apuntan a la necesidad de avanzar hacia una postura más restrictiva y permanecer en ella durante más tiempo, en un momento en que los tipos superan el nivel 5.0%.

En cuanto a los tipos, la rigidez del mercado laboral y la resistencia de la economía también apoyan el mensaje de firmeza de la Reserva Federal y la continuación de su ciclo de subidas.

Niveles Técnicos

Ahora, el índice gana un 0.02% en 102.04 y la superación del máximo semanal de 102.89 (18 de enero) allanaría el camino para probar 105.63 (máximo mensual del 6 de enero) y luego 106.45 (SMA de 200 días). Por otro lado, el siguiente soporte se sitúa en 101,52 (mínimo del 18 de enero de 2023), seguido de 101.29 (mínimo mensual del 30 de mayo de 2022) y, por último, 100.00 (nivel psicológico).

Esto es lo que necesita saber para operar hoy martes 24 de enero:

El NASDAQ volvió a subir más de un 2% y los demás índices líderes cerraron al alza. Se está dando crédito a un artículo del Wall Street Journal que apunta a una subida de 25 puntos básicos por parte de la Reserva Federal en su próxima reunión, pero en realidad los mercados ya han descontado la subida de 25 puntos básicos como una certeza desde hace algún tiempo. No, se trata de entusiasmo y de dinero al margen que quiere entrar en acción. Hay muchas esperanzas puestas en la temporada de resultados, y Microsoft (MSFT) pondrá en marcha el sector tecnológico esta tarde. Sin embargo, el dinero de los CTA sigue al margen, y una ruptura de los 4.100 puntos para el S&P 500 podría poner en marcha este rally.

El dólar sigue bajo presión, pero esta mañana se recupera y alcanza los 102.00 en el índice del dólar DXY. El petróleo sube a 82$ y el oro a 1.941$. Lo más impresionante de la subida de ayer fue que se produjo al mismo tiempo que subían los rendimientos de los bonos, algo poco habitual.

Los mercados europeos bajan:

- El CAC, el DAX, el FTSE y el Eurostoxx caen un -0.3%.

Los futuros estadounidenses también bajan:

- Dow Jones y S&P 500 caen un -0.2%

- El NASDAQ pierde un -0.4%.

Noticias destacadas de Wall Street

El PMI manufacturero alemán es peor de lo esperado.

El PMI británico es más débil de lo esperado.

General Electric (GE) bate en BPA, los ingresos fallan.

Microsoft (MSFT) publica resultados tras el cierre.

Verizon (VZ) baja las previsiones para 2023.

Tesla (TSLA) planea construir una planta de semirremolques en Nevada.

Johnson & Johnson (JNJ) mejora sus previsiones para 2023.

3M (MMM) recortará 2.500 empleos.

Lockheed Martin (LMT) supera los ingresos y el beneficio por acción.

Eli Lilly (LLY) invertirá 450 millones de dólares para ampliar la producción de medicamentos contra la diabetes.

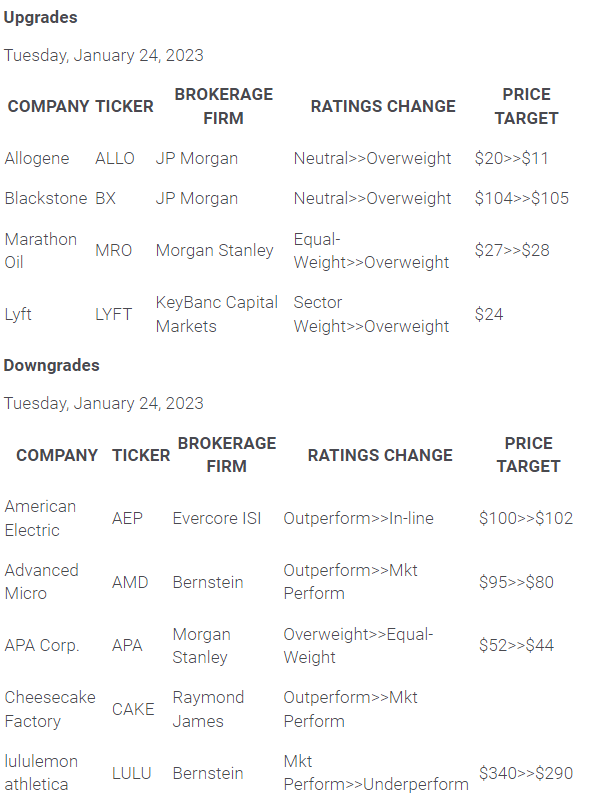

Mejoras y rebajas

Fuente: WSJ.com

Datos económicos

- El DXY prolonga la operatoria en sentido lateral en torno a 102.00.

- La reanudación de las caídas podría volver a poner a prueba la zona de 101.30.

El Índice del Dólar de EE.UU. (DXY) cotiza en fase de consolidación en torno a 102.00.

Por el momento, no hay que descartar más movimientos en rangos. En caso de que los osos recuperen el control, el índice podría retroceder aún más y volver a visitar el mínimo de 2023 en 101.52 (18 de enero) antes del mínimo de mayo de 2022 en torno a 101.30 (30 de mayo), todo ello antes de la barrera psicológica de 100.00.

Mientras tanto, de continuar por debajo de la media móvil simple de 200 días en 106.45, las perspectivas para el índice deberían seguir siendo negativas.

DXY gráfico de día

Es improbable que el Comité Ministerial Conjunto de Seguimiento (CMCM) de la Organización de Países Exportadores de Petróleo (OPEP) y sus aliados liderados por Rusia, conocidos colectivamente como OPEP+, recomienden cambios en la política de producción de petróleo, ha informado Reuters citando a cinco fuentes de la OPEP+.

Está previsto que la OPEP+ se reúna la próxima semana, el 1 de febrero.

Reacción de los mercados

Los precios del petróleo crudo se mueven ligeramente al alza. En el momento de escribir, el barril de West Texas Intermediate (WTI) cotiza en 81.85$, con una subida del 0.3% en el día.

El par EUR/USD no reaccionó a los índices PMI y se encuentra dentro del rango tras retroceder desde el máximo de 1.0927 alcanzado ayer. En opinión de los economistas de Société Générale, el par ha recorrido una distancia considerable.

El apetito de riesgo depende más de los precios del BCE que de la Fed

"El PMI manufacturero de Francia y el de servicios de Alemania subieron en enero al nivel más alto desde junio. El estancamiento de la manufactura en Alemania frena el optimismo sobre una nueva mejora de las condiciones actuales en el IFO de mañana, pero podría no frenar una cuarta subida consecutiva de las expectativas."

"Actualmente se descuentan unos 93 puntos básicos en las dos próximas reuniones del BCE, frente a los 46 puntos básicos del FOMC. Diríamos que pende más riesgo de los precios del BCE que de la Fed."

"No buscamos excusas para tomar beneficios en el EUR/USD, pero es otra forma de argumentar que, flujos de cartera aparte, el EUR/USD ha recorrido una distancia considerable."

- El oro sube apoyado en baja en rendimientos de bonos soberanos.

- Apetito por el riesgo también favorece la demanda por las materias primas.

- XAU/USD aún no consigue firmarse claramente sobre 1.935$.

El oro está subiendo en forma modesta el martes y opera en la zona de 1.935$. Horas atrás, en el arranque de la sesión europea, el XAU/USD llegó hasta 1.942,39$, alcanzando un nuevo máximo desde mediados de abril.

El avance del metal se dio luego de haber caída el lunes hasta 1.910$, en donde rebotó y consiguió volver sobre 1.920$, reflejando que sigue demandado. En caso de afirmarse claramente sobre 1.935$, el metal amarillo quedaría posicionado para extender las subas. Mientras que de confirmarse en niveles inferiores a 1.920$, el tono alcista perdería fuerza.

El XAU/USD cuenta con el apoyo el martes de una baja en los rendimientos de los bonos soberanos, un dólar relativamente estable y una suba en el precio de las materias primas. El bono a 10 años rinde 3.50%, tras haber alcanzado máximos en semanas en 3.54% el lunes. La referencia alemana a 10 años cae en forma marginal, cortando con una racha de tres días seguidos con subas.

La plata también avanza el lunes y ya ha recuperado gran parte del terreno perdido el lunes, cuanto llegó a operar por debajo de 23.00$. Por momento estuvo perdiendo casi 5%, pero consiguió terminar la jornada en 23.42$. El martes opera sobre 23.60$.

El martes se publicarán datos de EE.UU. (PMI S&P Global preliminar de enero) que pueden tener un impacto en el mercado. No habrá comentarios de funcionarios de la Reserva Federal, ya que están en el período de silencio de cara a la reunión de la próxima semana.

Niveles técnicos

Los economistas de UBS actualizan sus previsiones para el franco suizo, la libra esterlina y el dólar australiano.

Las débiles perspectivas de crecimiento y una inflación aún elevada pesarán sobre la libra esterlina

"Movemos el franco suizo a neutral tras las fuertes ganancias frente al dólar estadounidense. No obstante, creemos que el Banco Nacional Suizo se ha comprometido a preservar la fortaleza del franco para limitar la inflación importada, y que la divisa se verá soportada por los flujos de refugio."

"En el Reino Unido, es probable que las débiles perspectivas de crecimiento y la inflación aún elevada pesen sobre la libra esterlina, y mantenemos nuestra opinión de menos preferencia."

"Nos gusta el dólar australiano, que debería verse respaldado por la reapertura de China, un crecimiento económico interno relativamente fuerte y un banco central que probablemente mantenga las riendas tensas cuando la Reserva Federal está empezando a relajar las condiciones monetarias."

El índice preliminar PMI integrado de la zona euro ha mejorado a máximos de siete meses en enero en 50.2, por encima de los 49.3 de diciembre y de los 49.8 esperados por el mercado. Este es el primer mes en territorio de expansión tras seis consecutivos en contracción.

El PMI de servicios ha subido nueve décimas, elevándose a 50.7 en enero desde los 49.8 previos, mejorando los 50.2 estimados. Este es su nivel más alto en seis meses.

El PMI manufacturero es el único indicador que se ha mantenido en territorio de contracción, aunque ha mejorado un punto hasta 48.8 desde los 47.8 anteriores, alcanzando su mejor resultado en cinco meses. También ha mejorado las previsiones que apuntaban un aumento a 48.5.

Según informa S&P Global, la confianza empresarial saltó más alto insinuando una mejora notable de las perspectivas para el año entrante, mientras que los libros de pedidos mostraron tasas reducidas de contracción. El crecimiento del empleo también recobró impulso a medida que las empresas se preparan para un año mejor de lo esperado.

EUR/USD Reacción

El EUR/USD ha reaccionado con un rebote de algo más de 10 pips. Después de car a mínimos del día en 1.0866 tras los PMI alemanes, el par ha subido a 1.0883 con los datos europeos. Al momento de escribir, el par cotiza sobre 1.0877, ganando un 0.09% diario.

El PMI manufacturero de S&P Global de Australia ha caído por debajo del nivel de 50.0 por primera vez desde junio de 2020, bajando hasta 49.8 puntos frente a los 50.3 esperados y los 50.2 del mes anterior.

Además, el PMI de servicios también sugirió la contracción de la actividad al caer por debajo del nivel de 50.0, subiendo hasta los 48.3 puntos desde los 47.3 del mes anterior, pero por debajo de las expecattivas del mercado de 49.7.

Con ello, el PMI compuesto de S&P Global subió a 48.2 puntos frente a los 47.5 anteriores.

Acerca del PMI manufacturero de Australia

El índice de gerentes de compras PMI manufacturero publicado por el Commonwealth Bank of Australia y Markit Economics captura las condiciones comerciales en el sector manufacturero. Como el sector manufacturero domina una gran parte del PIB total, el PMI manufacturero es un indicador importante de las condiciones empresariales y la condición económica general en Australia. Un resultado por encima de 50 es alcista para el AUD, mientras que un resultado por debajo de 50 se ve como bajista.

El índice PMI manufacturero de Alemania ha descendido una décima en la lectura preliminar de enero, situándose en 47 frente a los 47.1 de diciembre, decepcionando los 47.9 esperados por el consenso del mercado.

El PMI de servicios, sin embargo, ha salido de territorio de contracción después de seis meses, elevándose a 50.4 desde 49.2, mejorando los 49.7 puntos estimados. Este es su mejor resultado en siete meses, desde junio de 2022.

Según revela el informe PMI de S&P Global, la economía de servicios alemana volvió a crecer en enero, dejando al sector privado general del país sobre una base más estable a principios de año. Aunque todavía históricamente elevadas, las tasas de inflación mientras tanto continuaron perdiendo impulso, lideradas por un notable enfriamiento de las presiones de los costos de fabricación a medida que se relajaba la tensión en las cadenas de suministro. Al mismo tiempo, hubo un renovado optimismo entre las empresas con respecto a las perspectivas para el próximo año y señales de resistencia continua en el mercado laboral.

EUR/USD Reacción

El EUR/USD ha reaccionado al dato con una bajada de 20 pips que le ha llevado a nuevos mínimos del día en 1.0866. Al momento de escribir, el par cotiza sobre 1.0874, aún ganando un 0.06% diario.

- El USD/CHF rompe una racha de dos días de ganancias en medio de la aparición de nuevas ventas en torno al dólar.

- Las expectativas a una menor subida de tasas de la Fed en febrero resultan ser un factor clave que pesa sobre el dólar.

- Un tono de riesgo positivo pesa sobre el CHF de refugio seguro y podría ayudar a limitar las pérdidas del par.

El par USD/CHF se mueve a la baja el martes y, por el momento, parece haber estancado la reciente recuperación desde niveles inferiores a 0.9100, o su nivel más bajo desde noviembre de 2021 tocado la semana pasada. El par se mantiene a la defensiva durante la sesión europea y actualmente se ubica cerca de los mínimos diarios en torno al nivel de 0.9200.

El dólar estadounidense se encuentra bajo una renovada presión de venta en medio de las perspectivas de un endurecimiento menos agresivo de la política monetaria por parte de la Fed, lo que resulta ser un factor clave que actúa como un viento en contra para el par USD/CHF. De hecho, los inversores parecen convencidos de que el banco central estadounidense suavizará su postura de línea dura ante los signos de relajación de las presiones inflacionistas. Por otra parte, los precios actuales del mercado indican una mayor probabilidad de una subida de tipos de la Fed de 25 puntos básicos en febrero, lo que mantiene a raya la reciente subida de los rendimientos de los bonos del Tesoro de EE.UU. y pesa sobre el USD.

Por su parte, el par USD/CHF se mantiene estable, al menos por el momento, en medio de un tono de riesgo positivo, que tiende a debilitar la demanda del franco suizo (CHF), moneda refugio. No obstante, el trasfondo fundamental parece inclinarse firmemente a favor de los bajistas y apoya las perspectivas de una prolongación de la reciente trayectoria bajista observada desde principios de noviembre de 2022. Por lo tanto, cualquier movimiento positivo intradía es probable que atraiga a nuevos vendedores en niveles más altos y corre el riesgo de desvanecerse con bastante rapidez.

Los participantes del mercado ahora miran la agenda económica de E.E.U.U., donde se publicarán las cifras preliminares de los PMI y del índice de manufactura de la Fed de Richmond. Esto, junto con el rendimiento de los bonos de EE.UU., influirá en la dinámica de los precios del USD y proporcionará cierto impulso al par USD/CHF. Aparte de esto, el sentimiento de riesgo más amplio podría contribuir a producir oportunidades a corto plazo. Sin embargo, los operadores podrían abstenerse de abrir posiciones agresivas y preferir mantenerse al margen, mientras la atención sigue centrada en la reunión de política monetaria del FOMC prevista para la próxima semana.

USD/CHF niveles técnicos

Esto es lo que necesita saber para operar hoy martes 24 de enero:

El dólar estadounidense tiene dificultades para librarse de la presión bajista a primera hora del martes y el Índice del Dólar DXY se mantiene en territorio negativo por debajo de 102.00. El lunes, el rendimiento de los bonos del Tesoro de EE.UU. a 10 años se recuperó por encima del 3.5% y ayudó a que el dólar se mantuviera firme frente a sus rivales a pesar del apetito por el riesgo en los mercados. Los futuros de los índices bursátiles estadounidenses cotizan planos a primera hora de la mañana europea del martes, mientras los inversores esperan las encuestas del PMI manufacturero y de servicios de S&P Global para la zona euro, Alemania, Reino Unido y Estados Unidos. El índice manufacturero de enero de la Fed de Richmond también figurará en la agenda económica de EE.UU. más tarde en el día y una subasta de bonos del Tesoro de EE.UU. a 2 años tendrá lugar alrededor de las 18:00 GMT.

A pesar de que la Fed se mantiene en el periodo de silencio, los principales índices de Wall Street registraron fuertes ganancias el lunes, ya que los participantes del mercado siguen siendo optimistas sobre un pivote de la política monetaria. Según la herramienta FedWatch del CME Group, los mercados valoran en un 62% la probabilidad de que la Fed se mantenga a la espera tras subir la tasa de política monetaria en 25 puntos básicos en febrero y marzo.

Tras una recuperación que le llevó a alcanzar máximos de varios meses por encima de 1.0900 durante la sesión asiática del lunes, el par EUR/USD perdió terreno en la segunda mitad de la jornada y cerró prácticamente sin cambios. A primera hora del martes, el par se estira al alza hacia 1.0900. Los comentarios contradictorios de los responsables del Banco Central Europeo sobre las perspectivas de la política monetaria parecen estar limitando por el momento las posibles ganancias del Euro. Durante su intervención en una conferencia el lunes, "hemos dejado claro que las tasas de interés del BCE todavía tendrán que aumentar significativamente a un ritmo constante para alcanzar niveles que sean lo suficientemente restrictivos, y permanecer en esos niveles durante el tiempo que sea necesario", dijo la presidenta del BCE, Christine Lagarde.

El GBP/USD registró pequeñas pérdidas el lunes, ya que la libra esterlina tuvo dificultades para superar al dólar estadounidense en medio del nerviosismo político en el Reino Unido. A primera hora del martes, el par se aferra a modestas ganancias diarias en torno a 1.2400.

Los datos de Australia mostraron a primera hora del día que tanto el PMI manufacturero como el de servicios de S&P Global se situaron ligeramente por debajo de la estimación preliminar de enero. Además, el índice de condiciones empresariales del National Australia Bank descendió de 20 a 12 en diciembre, perdiendo ampliamente las expectativas del mercado, que lo situaban en 19. A pesar de la publicación de datos poco alentadores, el par AUD/USD cotiza en territorio positivo cerca de 0.7050 y se mantiene a poca distancia del máximo de varios meses que alcanzó anteriormente en el mes en 0.7064. En las primeras horas de la sesión asiática del miércoles, los inversores seguirán de cerca los datos del Índice de Precios al Consumidor IPC del cuarto trimestre.

El USD/JPY ganó casi 100 pips el lunes, pero parece haber perdido su impulso alcista el martes. El par pierde más de un 0.5% en el día y cotiza en 129.85 en el momento de escribir.

El precio del oro tuvo dificultades para reunir el impulso alcista el lunes en medio de la recuperación de los rendimientos de los bonos del Tesoro de EE.UU. y cerró el día plano. Con el dólar bajo una ligera presión vendedora y los rendimientos estadounidenses relativamente estables a primera hora del martes, el XAU/USD recupera terreno y cotiza ahora en su nivel más alto desde mediados de abril, en 1.940$.

El Bitcoin registró pequeñas ganancias el lunes y continúa subiendo a principios del martes. En el momento de escribir, el BTC/USD sube casi un 1% y cotiza en 23.100$. El Ethereum sigue fluctuando en un rango estrecho ligeramente por encima de los 1.600$, después de haber tenido dificultades para hacer un movimiento decisivo en cualquier dirección el lunes.

- El WTI oscila en un territorio limitado en torno a los 81.50 dólares ante la ausencia de un posible desencadenante.

- La subida del precio del petróleo está limitada por la creciente inquietud sobre una recesión estadounidense.

- Las mejores perspectivas para la economía china tras el levantamiento de los controles de la pandemia ofrecen, por otra parte, soporte al precio del petróleo.

El West Texas Intermediate (WTI), futuros en NYMEX, muestra movimientos de vaivén en un estrecho rango en torno a los 81.50 dólares en los primeros compases de la sesión europea. El precio del petróleo se esfuerza por encontrar una dirección, ya que las subidas están limitadas por las preocupaciones sobre la escalada de la recesión en Estados Unidos, mientras que las bajadas están restringidas por el optimismo sobre la recuperación económica en China.

La economía china ha levantado los controles de pandemia y se espera una fuerte recuperación de la demanda de petróleo durante 2023. El optimismo por la recuperación de China está apoyando unas apuestas más firmes por la extensión de los precios del petróleo y otras materias primas. Se espera que la administración china y el Banco Popular de China (PBOC) favorezcan el estímulo fiscal y la política monetaria expansiva para espolear la escala de las actividades económicas.

Mientras tanto, la creciente preocupación por la recesión en Estados Unidos está limitando la subida del precio del petróleo. Las actividades económicas en Estados Unidos se han contraído drásticamente a medida que la Reserva Federal (Fed) ha ido subiendo las tasas de interés a un ritmo vertiginoso. El presidente de la Fed, Jerome Powell, y otros responsables políticos han defendido la coherencia de tasas de interés más altas en máximos durante un período más largo para contener la inflación. Esto podría restringir a las empresas el endeudamiento de fondos para evitar obligaciones de intereses más altos.

En cuanto a la oferta, los nuevos titulares de que la administración estadounidense está considerando la cancelación de la venta prevista de petróleo de su Reserva Estratégica de Petróleo (SPR) en 2023 están apoyando a los alcistas del petróleo. El Presidente de los EE.UU., Joe Biden, está tratando de volver a llenar la reserva de petróleo, ya que se redujo firmemente para frenar la escalada de los precios del petróleo en 2022, según informó Energía Intelligence.

El índice de confianza del consumidor Gfk de Alemania ha mejorado 3.7 puntos en su previsión para febrero, situándose en -33.9 frente a los -37.6 de enero (cifra revisada desde -37.8). El resultado, no obstante, decepciona las expectativas del mercado, que esperaba que mejorara hasta -33.

El indicador muestra para febrero su mejor resultado desde agosto de 2022, cuando se situó en -30.9. Según Gfk, la confianza de los consumidores en Alemania comienza 2023 con algo más de optimismo. Tanto las expectativas económicas como las de ingresos siguen recuperándose y aumentan notablemente. Por otra parte, la propensión a comprar continúa su montaña rusa de los últimos meses y actualmente pierde ligeramente.

"Con el cuarto aumento consecutivo, se consolida la tendencia positiva en la confianza de los consumidores. Aunque el nivel sigue siendo muy bajo, el pesimismo se ha atenuado recientemente", explica Rolf Bürkl, experto en consumo de GfK. "La caída de los precios de la energía, como los de la gasolina y el gasóleo de calefacción, ha conseguido que el sentimiento de los consumidores sea menos pesimista. No obstante, 2023 seguirá siendo difícil para la economía nacional. El consumo privado no podrá contribuir positivamente al desarrollo económico general este año. Así lo indica también el nivel aún muy bajo del indicador".

EUR/USD Reacción

El EUR/USD continúa recuperando terreno desde los mínimos de los inicios de la sesión americana de ayer en 1.0846. En lo que va de martes, el par ha subido desde los alrededores de 1.0865 hasta 1.0892, nuevo máximo del día alcanzado tras el dato Gfk alemán. Al momento de escribir, el euro cotiza frente al dólar sobre 1.0889, ganando un 0.19% diario.

Teniendo en cuenta las cifras avanzadas de CME Group para los mercados de futuros del Oro, el interés abierto subió por tercera sesión consecutiva el lunes, esta vez en unos 6.200 contratos. El Volumen hizo lo propio y subió en torno a 34.200 contratos, manteniendo la actividad errática una sesión más.

Oro: Los 2000$ son el siguiente paso inmediato

Los precios del oro comenzaron la semana en positivo, en medio de un aumento del interés abierto y del volumen. Sin embargo, la probabilidad de que siga subiendo se mantiene y el próximo obstáculo importante es la señal clave de los 2000$ por onza troy.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.