- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 04-01-2023

Аналитики MUFG Bank считают, что индонезийская рупия (IDR) в течение 2023 года будет немного восстанавливаться. По их прогнозам, курс USD/IDR достигнет уровня около 15,200 к концу года.

Потенциальная слабость рупии смягчается фундаментальными показателями и политикой

"Курс IDR ослаб в 2022 году по отношению к доллару США на 8,8% (по состоянию на 16 декабря). После достижения отметки 14,253 на момент закрытия 2021 года, курс USD/IDR достиг максимума 2022 года на уровне 15,750 (4 ноября), после чего немного ослаб. Мы ожидаем умеренного восстановления IDR в 2023 году и прогнозируем курс USD/IDR на уровне 15 200 в конце 2023 года по сравнению с 15 700 в конце 2022 года".

"Фундаментальные показатели Индонезии получали общую поддержку со стороны внешних и внутренних факторов в 2022 году, несмотря на некоторое ослабление валюты из-за укрепления доллара. Мы ожидаем, что в 2023 году произойдет сдвиг в сторону внутренней поддержки, поскольку внешние условия станут более волатильными. Наш прогноз о небольшом ослаблении USD/IDR основан на ослаблении доллара наряду со сбалансированным прогнозом по счету текущих операций в 2023 году.

Обсуждение перспектив ставки Банка Англии может создать волатильность для кроссов с участием GBP в течение 2023 года, предупреждают аналитики Rabobank. Они по-прежнему считают, что кросс EUR/GBP будет расти и достигнет отметки 0,90 через шесть-девять месяцев.

Банк Англии может стать "голубиным" перед ЕЦБ или ФРС

"Одной из главных тем предстоящего года будут дебаты о вероятных сроках снижения ставок крупными центральными банками. За исключением, возможно, Банка Японии, существует разумный консенсус относительно вероятных сроков пиковых ставок для большинства центральных банков стран G10. Напротив, мнения о том, когда может произойти первое снижение ставок, сильно разнятся, причем экономисты, очевидно, чаще, чем участники денежного рынка, считают, что ставки могут оставаться высокими дольше.

"В британской прессе появились предположения, что мрачные экономические показатели Великобритании могут означать, что Банк Англии может сдаться и снизить ставки до конца года. Хотя мы не разделяем эту точку зрения, обсуждение перспектив ставки Банка Англии, безусловно, может создать волатильность для кроссов с участием GBP в этом году".

"Тот факт, что Великобритания уже находится в рецессии, которая, по мнению Банка Англии, может продлиться весь год, говорит о том, что фунт, вероятно, будет чувствителен к ожиданиям того, что Банк Англии может стать "голубиным" раньше ЕЦБ или ФРС. Даже если у Банка Англии есть все основания для усиления "ястребиного" тона, в прошлом году было много случаев, когда это все равно не способствовало укреплению фунта, учитывая слабый рост инвестиций, низкую производительность и неопределенность в отношении отношений Великобритании с ЕС после Brexit ".

"Мы сохраняем прогноз, согласно которому EUR/GBP будет медленно продвигаться к 0,90 в перспективе 6-9 месяцев".

Индийская рупия стала лидером падения среди большинства валют развивающихся стран Азии в 2022 году, снизившись на 10,9% по отношению к доллару США (по состоянию на 15 декабря), отмечают аналитики MUFG. Они ожидают, что пара USD/INR достигнет 79,8 к концу 2023 года. В настоящее время она торгуется на уровне 82,75.

Повышению курса рупии поспособствует относительное опережение роста экономики в Индии

"INR стала худшей валютой среди своих азиатских аналогов в этом году из-за возобновления чистого оттока портфельных иностранных инвестиций на фондовых рынках Индии на фоне сильного доллара. Доллар США останется главным драйвером для курса USD/INR в следующем квартале. При этом относительное опережение экономического роста Индии в 2023 году по сравнению с большинством экономик Азии, а также США и Европы, наряду с устойчивым ослаблением доллара после 1-го квартала 2023 года, приведет к возвращению иностранного капитала на индийские рынки, что окажет поддержку индийской валюте".

"Центральный банк, вероятно, проведет последнее повышение ставки на 25 б.п. на своем следующем заседании в феврале 2023 года, подняв ставку РЕПО до конечного уровня 6,50%. Примечательно, что реальная ставка репо стала положительной, что создает понижательные риски для экономического роста. Это также говорит о том, что пик политической ставки в этом цикле близок."

"Мы ожидаем, что курс USD/INR вырастет до 82,3 в 1-м квартале 2023 года, а затем начнет снижаться и достигнет 79,8 в конце 2023 года".

По прогнозам аналитиков MUFG Bank, в течение 2023 года корейская вона укрепится примерно на 5%. По их мнению, курс доллара США к корейской воне составит 1340 к концу первого квартала и 1240 к концу 2023 года.

Вона перейдет в зеленую зону во второй половине 2023 года

"Учитывая возможность восстановления стоимости доллара США до конца первого квартала или начала второго квартала 2023 года, мы прогнозируем некоторый рост USD/KRW в этот период. Однако, когда ФРС в конечном итоге изменит курс, улучшение спреда процентных ставок с США, ослабление доллара США и недооцененность воны, вероятно, подтолкнут корейскую валюту к укреплению против доллара США до конца 2023 года".

"В целом, мы ожидаем примерно 5%-ного укрепления воны в 2023 году, что все еще недостаточно, чтобы отыграть снижение ее курса в 2022 году, в связи с тем, что, будучи экономикой, зависящей от экспорта, и чистым импортером энергоносителей, торговый дефицит страны, вероятно, продолжит оставаться большим, поскольку внешний спрос ослабевает из-за рецессии в Европе и США, цены на энергоносители остаются высокими из-за ограничений предложения, а технологический сектор, вероятно, все еще останется слабым".

"Мы ожидаем, что курс USD/KRW вырастет до 1340 в 1-м квартале 2023 года, а затем упадет до 1240 к концу 2023 года".

- Доллар США восстанавливает силы после выхода данных из США.

- Индекс деловой активности в производственном секторе США снизился до 48,4 против прогноза рынка 48,5.

- USD/JPY подскочила после отчета; внимание переключается на протокол заседания FOMC.

Пара USD/JPY подскочила из-под отметки 131,00 до 131,90, достигнув самого высокого с 30 декабря уровня после выхода индекса деловой активности в производственном секторе США и в преддверии релиза протокола заседания FOMC. Резкий рост доходности в США оказал негативное влияние на японскую иену.

Доллар сокращает потери

Индекс DXY торгуется с понижением всего на 0,35% на уровне 104,30, хотя несколько часов назад он находился ниже 104,00. Восстановление ускорилось после выхода последних экономических данных США. Иена, напротив, ослабла на фоне стремительного роста доходности американских облигаций. Доходность 10-летних трежерис выросла от шестидневных минимумов на уровне 3,67% до 3,71%.

Отчет ISM показал, что деловая активность в производственном секторе в декабре сократилась второй месяц подряд. Основной индекс снизился до 48,4 с 49 в ноябре и оказался ниже рыночного консенсус-прогноза в 48,5. Индекс занятости вырос до 51,4, превзойдя ожидания. Индекс уплаченных цен снизился с 43 до 39,4, что является еще одним признаком замедления инфляции.

В 22.00 мск. Федеральная резервная система США опубликует протокол последнего заседания FOMC. Документ будет тщательно изучаться на предмет любых сигналов, указывающих на будущий курс денежно-кредитной политики. В четверг выйдет отчет по занятости ADP, а в пятницу - NFP.

USD/JPY нацелилась на 132,00

Пара USD/JPY совершила бычий прорыв и удержалась выше уровня 131.30/50, что является положительным моментом для быков. Теперь пара нацелилась на 132,00. Далее следующий значимый барьер находится в области 132.30. Просадка ниже 131,00 должна означать, что медвежье давление все еще сохраняется, свидетельствуя о завершении бычьей коррекции. Консолидация ниже 130,00 необходима, чтобы расчистить дальнейший путь на юг.

Технические уровни

- Число открытых вакансий в США в ноябре незначительно снизилось.

- Индекс доллара США продолжает расти в направлении 104,50.

Данные, опубликованные Бюро трудовой статистики США (BLS), показали в среду, что число вакансий в последний рабочий день ноября составляло 10,45 млн, по сравнению с 10,51 млн в октябре и прогнозом рынка 10 млн.

"За месяц число принятых на работу и общее число уволенных изменилось незначительно и составило 6,1 млн. и 5,9 млн. соответственно", - говорится далее в публикации BLS.

Реакция рынка

В ходе американской сессии индекс доллара США начал отскок и на момент написания торговался в районе отметки 104,35, все еще -0,3% внутри дня.

- Индекс PMI в производственном секторе США от ISM умеренно снизился в декабре.

- Индекс доллара США восстанавливается после дневных минимумов и держится выше 104,00.

Деловая активность в производственном секторе США сократилась второй месяц подряд в декабре. Индекс PMI для производственной сферы от ISM снизился до 48,4 с 49 в ноябре. Показатель оказался немного ниже ожидаемого рынком значения 48,5.

Дальнейшие подробности публикации показали, что индекс уплаченных цен упал до 39,4 с 43, а индекс занятости улучшился до 51,4 с 48,4.

Комментируя результаты исследования, Тимоти Р. Фиоре, председатель Института управления поставками (ISM), отметил, что "производственная активность снова сократилась в декабре после роста в течение 29 месяцев подряд".

"Компании, участвующие в опросе, продолжают разумно управлять наймом персонала. Показатели поставок за месяц были лучшими с марта 2009 года, - добавил Фиоре. Управление численностью персонала и общими запасами в цепочке поставок остается главной задачей на завершающем этапе года. В первом квартале больше внимания будет уделяться спросу, чтобы укрепить книгу заказов на следующие шесть-двенадцать месяцев".

Реакция рынка

Индекс доллара США повысился в качестве первоначальной реакции и на момент написания торговался в районе отметки 104,22, все еще -0,45% внутри дня.

Президент ФРБ Миннеаполиса Нил Кашкари заявил в среду, что ФРС должна избегать преждевременного снижения учетной ставки и повторной вспышки инфляции, как сообщает Reuters.

Основные тезисы

"Целесообразно продолжать повышение процентных ставок, по крайней мере, на следующих нескольких заседаниях, пока нет уверенности в том, что инфляция уже достигла своего пика".

"Появляется все больше доказательств того, что инфляция, возможно, достигла своего пика".

"Тогда ФРС должна удерживать целевую процентную ставку (по его прогнозам, она будет на уровне 5,4%)".

"Мы не узнаем, достаточно ли это высокий уровень, пока ФРС не сделает паузу на разумный период времени".

"Как только ФРС учтет эффект запаздывания в политике, тогда можно будет оценить, нужно ли повышать ставки еще больше или дольше оставаться на пике".

"На этой фазе любой признак медленного прогресса в вопросе снижения инфляции потребует потенциального значительного повышения ставки".

"ФРС сможет рассмотреть вопрос о снижении ставок только тогда, когда убедится, что инфляция уверенно движется к целевому уровню 2%".

Реакция рынка

Индекс доллара США не показал немедленной реакции на эти комментарии и на момент написания потерял 0,6% внутри дня, достигнув отметки 104,05.

- GBP/USD консолидирует внутридневной прирост после предыдущего ралли.

- Основные индексы Уолл-стрит готовятся к открытию на положительной территории.

- Последний опрос YouGov указывает на снижение инфляционных ожиданий в Великобритании.

Пара GBP/USD незначительно снизилась после достижения дневного максимума 1,2088 в европейские торговые часы. На момент написания статьи пара все еще торговалась с внутридневным повышением на 0,75%, в районе 1,2057.

Улучшение настроений в отношении риска ранее в течение дня, привело к тому, что доллар США вновь оказался под давлением. Кроме того, падение доходности казначейских облигаций США оказало дополнительное давление на валюту США. Доходность 10-летних казначейских облигаций США, упавшая более чем на 2% во вторник, сегодня остается на отрицательной территории ниже 3,7%.

В настоящее время фьючерсы на фондовые индексы США выросли внутри дня на 0,4% - 0,8%, суля позитивное открытие основных индексов Уолл-стрит.

Позже в ходе сессии Институт ISM опубликует отчет по деловой активности PMI в производственном секторе за декабрь. Согласно прогнозам, основной индекс PMI снизится до 48,5 с 49 в декабре. Помимо основного индекса, инвесторы также обратят пристальное внимание на инфляционный компонент - индекс уплаченных цен.

Позже сегодня FOMC опубликует протокол декабрьского заседания по монетарной политике. На момент публикации, инструмент FedWatch от CME Group показывает, что рынки закладывают в цены вероятность повышения ставки ФРС на 25 базисных пунктов в феврале как 72,3%.

Тем временем, последний ежемесячный опрос, проведенный Citi и YouGov, показал, что 12-месячные инфляционные ожидания британцев снизились до 5,7% в декабре с 6,1% в ноябрьском опросе.

Технические уровни

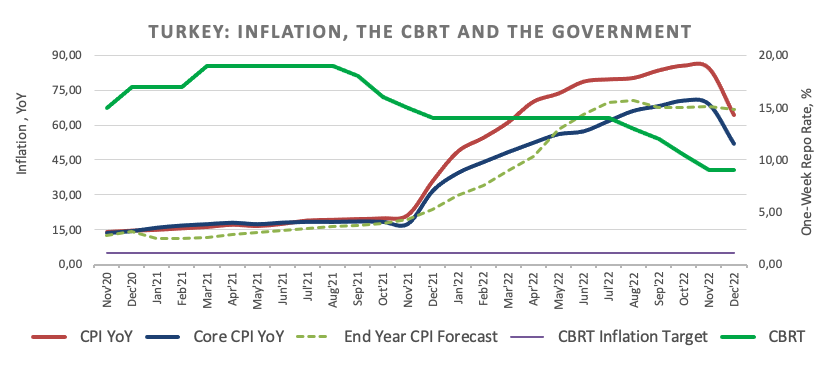

- USD/TRY флиртует с уровнем 18,73, новым рекордным максимумом.

- Инфляция в Турции удивила снижением в декабре.

Турецкая лира растеряла часть завоеваний вторника, что подталкивает USD/TRY к дальнейшему росту и достижению нового исторического максимума в районе 18,73 в среду.

USD/TRY остается в фазе широкой консолидации

Ценовая динамика в паре USD/TRY остается неустойчивой уже многие месяцы.

Действительно, пара осталась практически равнодушной к последним данным по инфляции в стране, где индекс инфляции ИПЦ продолжил падение от 24-летних максимумов, зафиксированных в октябре 2022 года.

Общий индекс ИПЦ в декабре вырос на 64,27% в годовом исчислении, в то время как базовый ИПЦ вырос на 51,93% г/г, а цены производителей - на 97,72% г/г.

В дальнейшем, текущая дезинфляция, похоже, соответствует мнению президента Эрдогана о том, что инфляция должна заметно снизиться в первой половине нового года в условиях отсутствия сильных встречных ветров и относительно стабильной макросреды.

На фоне этого Центральный банк Турции может воздержаться от действий по процентным ставкам после их снижения на 500 б.п. в течение прошлого года.

В целом пара USD/TRY остается в рамках многомесячной фазы консолидации вблизи исторических максимумов в области 18,70.

Как ожидается, динамика турецкой лиры будет продолжать реагировать на поведение цен на энергоносители и сырьевые товары, которые напрямую коррелируют с развитием событий вокруг Украины, общих настроений в отношении риска и динамики доллара.

Ключевые события в Турции на этой неделе: Уровень инфляции, цены производителей (вторник).

Важные вопросы на заднем плане: Угрозы валютной интервенции со стороны ЦБ Турции. Постоянное давление правительства на ЦБ против независимости банка. Приступы геополитической обеспокоенности. Структурные реформы. Президентские/парламентские выборы в июне 2023 года.

Ключевые уровни по USD/TRY

На данный момент пара выросла на 0,25% на уровне 18,7041 и приближается к следующему сопротивлению на 18,7287 (исторический максимум 4 января), за которым следует 19,00 (круглый уровень). В случае прорыва ниже 18,5992 (55-дневная скользящая средняя) в игру вступит 18,5565 (недельный минимум от 26 декабря) и, наконец, 18,4827 (месячный минимум от 13 декабря).

Как пишет Валерия Беднарик, главный технический аналитик FXStreet, комментируя текущую техническую ситуацию по EUR/USD, пара отыграла половину потерь вторника, но дальнейшее развитие событий пока неясно.

На евро положительно повлияли отчеты S&P Global, свидетельствующие о том, что инфляция в еврозоне снижается. Между тем резкое снижение доходности государственных облигаций оказало негативное влияние на доллар США.

"Позднее сегодня Федеральный комитет по открытым рынкам США (FOMC) обнародует протокол последнего заседания по денежно-кредитной политике. На декабрьском заседании американские политики пересмотрели в сторону повышения свой прогноз по инфляции и намекнули на дальнейшее повышение ставок, вопреки ожиданиям рынка о возможном завершении цикла ужесточения.

Дневной график пары EUR/USD показывает, что она застряла около своей 20-й простой скользящей средней (SMA), удерживаясь выше более длинных МА, лежащих во флэте. В то же время индикатор моментума остается во флэте ниже уровня 100, а индекс относительной силы (RSI) набирает обороты, оставаясь в пределах нейтральных уровней. В целом, риски склоняются в сторону повышательных до тех пор, пока пара удерживается выше уровня Фибоначчи 23,6% коррекции сентябрьского/декабрьского ралли на отметке 1,0450.

Однако в ближайшей перспективе, согласно 4-часовому графику, у пары есть пространство для продолжения падения. EUR/USD достигла вершины в районе медвежьей 20-дневной SMA, отступив от этого индикатора и также торгуясь ниже 100-дневной SMA. Технические индикаторы, тем временем, немного снизились в пределах отрицательных уровней после коррекции из зоны перепроданности.

Уровни поддержки: 1,0560 1,0510 1,0450

Уровни сопротивления: 1.0650 1.0695 1.0740".

- USD/CAD снизился более чем на 100 пунктов в среду.

- Индекс доллара США остается глубоко на отрицательной территории в преддверии выхода ключевых данных по США.

- Падение цен на сырую нефть, похоже, пока не влияет на динамику CAD.

Курс USD/CAD оказался под сильным медвежьим давлением в среду и упал до свежего дневного минимума 1,3542 в ходе европейских торгов. На момент написания статьи пара снизилась внутри дня на 0,85% до 1,3555.

Широкомасштабное ослабление доллара США в среду заставляет USD/CAD оставаться под давлением. После ралли вторника индекс доллара США снижается более чем на 0,5% внутри дня и торгуется вблизи отметки 104,00. Улучшение настроя рынка в отношении риска (о чем свидетельствует рост на 0,5% фьючерсов на S&P), похоже, вредит безопасному доллару США, пока инвесторы ожидают выхода ключевых макроэкономических данных.

Институт ISM опубликует отчет по деловой активности PMI в производственном секторе за декабрь. Помимо основного индекса PMI, инвесторы также обратят пристальное внимание на инфляционный компонент - индекс цен на товары и услуги. Позже сегодня FOMC опубликует протокол декабрьского заседания по монетарной политике.

Между тем, цены на сырую нефть резко снижаются второй день подряд в среду. После просадки почти на 4% во вторник, баррель West Texas Intermediate уже упал сегодня почти на 3% и торгуется чуть ниже $75. Однако на данный момент рыночная динамика доллара США продолжает определять тон торгов в паре, так как канадский доллар, похоже, не обращает внимания на цены на нефть.

Технические уровни

Ежемесячный опрос от Citi и YouGov показал в среду, что инфляционные ожидания населения Великобритании в 12-месячной перспективе снизились до 5,7% в декабре с 6,1% в предыдущем опросе, как сообщает Reuters.

Инфляционные ожидания населения на 5-10 лет вперед снизились до 3,6% с 3,9% ранее, показал опрос.

Наконец, в Citi заявили, что последние данные указывают на ослабление рисков сохранения более устойчивой инфляции в 2023 году.

Реакция рынка

GBP/USD снизилась от дневного максимума, установленного на отметке 1,2087, и на момент написания торговалась вблизи отметки 1,2050, с внутридневным приростом на 0,7%.

- EUR/USD частично отыграла сильное падение вторника до области 1.0520.

- Ожидается, что дальнейший рост встретит следующий барьер на уровне 1.0713.

EUR/USD отыграла часть внутринедельного снижения и преодолела отметку 1.0600 в среду.

Дальнейшее повышение пары может привести к тестированию недельного максимума 1.0713 (от 30 декабря) в ближайшей перспективе перед пиком декабря 2022 года на 1.0736 (от 15 декабря).

Конструктивный прогноз по EUR/USD должен оставаться неизменным, пока пара находится выше ключевой 200-дневной SMA, сегодня на уровне 1.0316.

Дневной график EUR/USD

Оценивая последние данные по инфляции в Германии, аналитики Rabobank отметили, что инфляция HICP в Германии замедлилась с 11,3% г/г до 9,6%, что является самым низким показателем с августа.

Неудивительно, что "ястребы" ЕЦБ не притихли

"Это более слабый показатель, чем ожидалось, так как рынки ожидали снижения до 10,2%. Однако, как бы ни приветствовалось это более сильное отступление к однозначным цифрам, на показатели влияют некоторые необычные факторы. Наиболее важным из них является то, что в прошлом месяце правительство Германии предоставило единовременную компенсацию по счетам за электроэнергию. Между тем, цены, например, на услуги, вновь ускорились до 3,9%, что свидетельствует о том, что любое возвращение к 2%-ному целевому показателю ЕЦБ может быть длительным процессом".

"Ожидания рынка относительно следующих нескольких повышений ставки ЕЦБ незначительно снизились после публикации этих данных, при этом заложенный в цены совокупный уровень повышения ставки до мая составляет 120 б.п., по сравнению со 126 б.п. до начала этого года".

"При этом, что еще больше усиливает опасения ЕЦБ по поводу того, что может пройти значительное время, прежде чем инфляция вернется к целевым показателям центрального банка, рынки труда остаются дефицитными в различных странах. В частности, уровень безработицы в Германии неожиданно снизился в декабре. По данным Федерального агентства по труду, после корректировки на сезонные факторы и приток украинских беженцев число безработных сократилось на 13 000 человек. В оо время как уровень занятости достиг нового максимума (последние данные за ноябрь), нехватка персонала продолжает поддерживать переговорную силу работников, которые пытаются возместить часть реальных доходов, потерянных из-за высокой инфляции".

"Учитывая повышательные риски, неудивительно, что "ястребы" ЕЦБ не были приглушены последними данными по инфляции". Казакс повторил, что он прогнозирует "значительное" повышение ставки на февральском и мартовском заседаниях, после чего "конечно, шаги могут стать меньше по мере необходимости."

- Индекс начинает новый год неустойчиво.

- Многомесячный минимум на 103/39 становится следующей поддержкой.

DXY отдает большую часть сильного роста вторника к границам барьера 105.00 и возвращается в область ниже 104.00 в среду.

Похоже, что индекс перешел в консолидационную фазу, хотя перспективы по-прежнему склоняются в сторону снижения, пока он остается ниже ключевой 200-SMA на 106.25.

Более глубокий откат может вернуть индекс к многомесячному минимуму на 103.39 (30 декабря). Потеря этой области может сделать доллар уязвимым для дальнейших потерь в краткосрочной перспективе.

DXY: дневной график

Аналитики Rabobank отмечают, что Китай все еще пытается справиться со всплеском Covid после ослабления ограничений.

Ключевые тезисы

- Некоторые новостные издания сообщают о потенциальном пике новых случаев заражения, в то время как сообщения о переполненных больницах и моргах рисуют гораздо более мрачную картину. Некоторые страны уже ввели ограничения на въезд пассажиров из Китая, а ЕС сегодня обсудит совместную политику.

- Недавний всплеск Covid не только напрягает китайскую систему здравоохранения. Bloomberg сообщает, что теперь это может также помешать планам Пекина запустить внутреннюю полупроводниковую промышленность, чтобы конкурировать с цепочками поставок, контролируемыми США. По данным Bloomberg, влияние вируса на государственный бюджет заставляет чиновников пересмотреть свои субсидии для этого сектора, которые были дорогими и принесли относительно мало результатов.

- Пока неясно, какую альтернативную политику может предложить правительство, но новые стратегии могут включать снижение стоимости материалов, по словам источников информационного агентства. Это может замедлить путь страны к самодостаточности в секторе производства микросхем, поскольку она стремится отвязаться от США, которые все больше ограничивают доступ своего стратегического соперника к ключевым ресурсам микросхем.

Аналитики Societe Generale отмечают, что в начале среды доллар США совершил широкий откат в преддверии выхода ключевых данных.

Ключевые тезисы

- Группа данных по инфляции из Франции и Германии, оказавшихся ниже прогноза, возможно, не изменит политику ЕЦБ, но более быстрое падение цен подогреет надежды на то, что, возможно, инфляционные тенденции могут улучшиться быстрее в 2023 году. Конечно, пока еще рано судить о ситуации. Сообщения о росте цен на продукты питания и ускорении темпов роста заработной платы могут удержать базовую инфляцию на высоком уровне. Снижение счетов за газ в Германии не повторится в следующем месяце, а значит, инфляция, вероятно, вернется к двузначным цифрам в январе.

- В календаре сегодня: ISM в производственном секторе США, вакансии JOLTS и протокол заседания FOMC. Шквал клиентских запросов последовал за внутридневным падением EUR/USD на 1.5% от максимума до минимума вчера, но покупатели появились на падении овернайт.

- Доллар начал отступление на фоне роста акций в Гонконге и Китае. Помимо корреляции с рисковыми активами, возобновление роста китайской экономики и оживление европейской торговли могут способствовать росту единой валюты. Макро-релизы США сегодня и NFP в пятницу должны дать более четкое представление о том, остается ли тактика продажи ралли доллара актуальной или теряет свою привлекательность. Действия цен сегодня утром указывают на первое. В прошлом месяце FOMC повысила точечный график на период с 2023 по 2025 год, при этом процентные ставки останутся ограничительными в течение следующих трех лет.

- Кросс EUR/JPY вернулся к 138.00.

- Ближайшая цель находится на 200-SMA (140.45).

Кроссу EUR/JPY удалось оставить позади четыре последовательных дневных падения и вернуться выше 138.00, которая была достигнута в среду.

Несмотря на дневной отскок, кросс по-прежнему торгуется под давлением, и дверь остается открытой для еще одного вероятного визита к недавним минимумам в диапазоне 137.40/35 (3 января).

Прогноз по EUR/JPY, как ожидается, останется негативным, пока кросс торгуется ниже 200-SMA (сегодня на 140.45).

EUR/JPY: дневной график

После резкого падения во вторник пара GBP/USD восстановила позиции и поднялась выше 1.2050 в начале среды, стерев в процессе все потери предыдущего дня. В случае если тяга к риску продолжит доминировать на финансовых рынках, пара может протестировать ключевую область сопротивления, которая, похоже, сформировалась на 1.2100, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара GBP/USD поднялась выше 1.2040, где расположены 50-SMA и 20-SMA на четырехчасовом графике. Кроме того, индекс RSI на том же графике восстановился до 50, указывая на возобновление интереса покупателей.

- Пока пара держится выше 1.2040, она может нацелиться на 1.2100 (Фибо 23.6% коррекции последнего восходящего тренда, 200-SMA, 100-SMA). Четырехчасовое закрытие выше этого уровня может привлечь быков и открыть дверь для продолжительного ралли к 1.2200 (психологический уровень, статический уровень).

- Если пара отступит ниже 1.2040 и начнет использовать этот уровень в качестве сопротивления, она может упасть ниже 1.2000 (психологический уровень, статический уровень) и к 1.1940 (Фибо 38.2% коррекции).

Паре GBP/USD удалось стереть все потери вторника. Доллар США остается под давлением продаж в начале среды. Основные индексы Уолл-стрит ожидают повышения в преддверии выхода ключевых данных, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Несмотря на падение доходности казначейских облигаций США и позитивные сдвиги в тяге к риску, доллар США во вторник рос. В начале европейской сессии в среду рыночные корреляции, похоже, нормализуются, а доллар США вновь столкнулся с давлением продаж на фоне роста мировых акций. На момент публикации материала фьючерсы на фондовые индексы США росли на 0.4-1%.

- Во второй половине дня ISM опубликует отчет по индексу PMI для производственной сферы за декабрь. Прогнозируется, что основной индекс PMI снизится до 48.5 с 49 в декабре, что укажет на продолжающееся сокращение деловой активности. Ожидается, что компонент "Оплаченные цены" снизится до 42.5 с 43. Если исследование покажет дальнейшее снижение инфляции наряду с сокращением деловой активности, доллар США останется под давлением продаж. С другой стороны, неожиданный отскок выше 50 в основном индексе PMI и рост инфляционного компонента должны оказать противоположное влияние на оценку валюты и повлиять на GBP/USD.

- Позже на американской сессии FOMC опубликует протокол декабрьского заседания по вопросам политики, на котором центральный банк США принял решение повысить учетную ставку на 50 базисных пунктов. Согласно данным CME Group FedWatch Tool, рынки оценивают вероятность повышения ставки ФРС на 25 базисных пунктов в феврале почти в 70%. Доллар США может понести дополнительные потери, если заявление повысит эту вероятность.

- Реакция Уолл-стрит на протокол заседания FOMC может дать подсказку для доллара США. Ралли в основных фондовых индексах США, вероятно, отразит неуверенность рынков в том, что ФРС воздержится от изменения политики позднее в этом году, и наоборот.

Пара EUR/USD начала расти обороты в начале среды и смогла подняться к 1.0600 утром. Ближайшие технические перспективы пары пока не указывают на бычий сдвиг в ближайшей перспективе, но четырехчасовое закрытие выше 1.0610/20 может привлечь покупателей, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Область 1.0610/1.0620 (Фибо 23.6% коррекции последнего восходящего тренда и 100-SMA) выступает в качестве ключевого сопротивления. Как только EUR/USD поднимется выше этого барьера и начнет использовать его в качестве поддержки, пара может продлить свое восстановление к 1.0650 (50-SMA, 20-SMA) и 1.0700 (психологический уровень, конечная точка последнего восходящего тренда).

- Ближайшая поддержка расположена на 1.0550 (Фибо 38.2% коррекции) перед 1.0520 (200-SMA). Во вторник последняя оставалась нетронутой, и продавцы могут проявить интерес и потянуть EUR/USD вниз к 1.0500 (психологический уровень), если пара прорвется ниже этого уровня.

Пара EUR/USD подскочила после резкого падения во вторник. Внимание на отчет по индексу PMI в производственном секторе США от ISM и протоколы заседания FOMC, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Во вторник межрыночные корреляции нарушились в связи с нормализацией торговых условий после праздничного сезона, и участникам рынка было трудно разобраться в происходящем на финансовых рынках. Индекс доллара США (DXY) резко вырос, несмотря на тягу к риску, доминировавшую на рынках, а базовая доходность 10-летних трежерис упала более чем на 2%.

- В начале среды доллар США, похоже, утратил силу: индекс доллара США торгуется с оснижением -0.5% на 104.00. Фьючерсы на фондовые индексы США торгуются со скромным ростом, а Euro Stoxx 50, похоже, откроется на положительной территории. В случае если на финансовых рынках будет преобладать тяга к риску, доллар США может продолжить терять спрос.

- Во второй половине дня ISM опубликует отчет по индексу PMI для производственной сферы за декабрь. Прогнозируется, что основной индекс PMI снизится до 48.5 с 49 в декабре, что укажет на продолжающееся сокращение деловой активности. Ожидается, что компонент "Оплаченные цены" снизится до 42.5 с 43. Если исследование покажет дальнейшее снижение инфляции наряду с сокращением деловой активности, пара EUR/USD может продолжить расти, а доллар США останется под давлением продаж.

- Позже на американской сессии FOMC опубликует протокол декабрьского заседания по вопросам политики. Согласно данным CME Group FedWatch Tool, рынки оценивают вероятность повышения ставки ФРС на 25 базисных пунктов в феврале почти в 70%.

- Если в публикации ФРС подтвердится готовность политиков пойти на меньшее повышение ставок на фоне оптимизма по поводу инфляции и растущих опасений по поводу перспектив роста, EUR/USD может получить бычий импульс. Неожиданно ястребиный прогноз ЕЦБ, обнародованный в декабре, должен напомнить инвесторам о сокращающемся разрыве в политике между ФРС и ЕЦБ.

- С другой стороны, доллар США может сохранить устойчивость в случае, если заявление FOMC будет противоречить ожиданиям рынка относительно изменения политики в конце 2023 года. Такой тон должен повлиять на американские акции и EUR/USD.

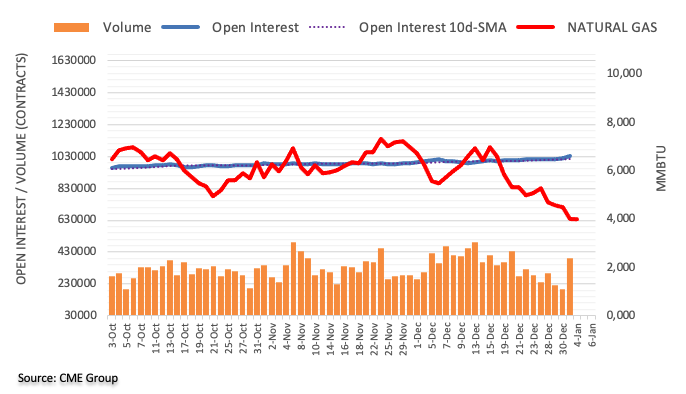

Согласно данным CME Group по фьючерсным рынкам природного газа, открытые позиции во вторник росли четвертую сессию подряд (на 15.1 тыс. контрактов). Объемы обратили вспять два дневных падения подряд и выросли примерно на 191.3 тыс. контрактов.

Откат цен на природный газ во вторник сопровождался ростом открытых позиций и объемов, что говорит в пользу более глубокого отката, по крайней мере, в ближайшей перспективе. На фоне этого товар может вернуться к минимуму декабря 2021 года на $3.53 за MMBtu (30 декабря).

Что нужно знать в среду, 4 января:

После впечатляющего ралли вторника индекс доллара США, похоже, перешел в фазу консолидации около 104.50 в начале среды. На европейской сессии S&P Global опубликует декабрьские индексы PMI (окончательные) для Германии и Еврозоны. Экономическая повестка дня в США будет насыщена важными данными. ISM опубликует индекс PMI для производственной сферы за декабрь, Бюро трудовой статистики США объявит данные по количеству вакансий JOLTS за ноябрь. Наконец, FOMC опубликует протокол декабрьского заседания по вопросам политики.

После трехдневных выходных основные индексы Уолл-стрит с трудом ищут спрос во вторник. Инвесторы сохраняли осторожность, и безопасный доллар США нашел всё-таки спрос. Доходность 10-летних казначейских облигаций США потеряла более 2%. В начале европейской сессии доходность 10-летних казначейских облигаций США уже снизилась почти на 1%, а фьючерсы на фондовые индексы США торгуются со скромным повышением в течение дня.

Пара EUR/USD потеряла во вторник более 100 пунктов и достигла самого низкого уровня с 13 декабря (1.519), а затем закрылась на 1.0550. В начале среды пара цепляется за скромное восстановление вблизи 1.0570.

Пара AUD/USD резко выросла в течение азиатских торговых часов и на момент публикации торговалась с ростом более чем на 1% выше 0.6800. Ранее сообщения о том, что Китай рассматривает возможность частичного прекращения запрета на импорт австралийского угля, похоже, оказали поддержку австралийскому доллару. Министр финансов Китая Ли Кун отметил, что восстановление экономики Китая является непрочным. Он добавил, что возможное сокращение спроса и возобновление перебоев в поставках являются рисками снижения. Тем не менее, индекс Shanghai Composite остается на пути к закрытию с умеренным ростом, а гонконгский индекс Hang Seng вырос более чем на 2% после ралли вторника.

Пара GBP/USD завершила первые два торговых дня недели на отрицательной территории. С утра в Европе доллар США немного потерял силу, пара цепляется за скромные достижения в восстановлении на несколько пунктов выше 1.2000.

Пара USD/JPY вновь оказалась под медвежьим давлением на азиатской сессии и упала ниже 130,50. Глава Банка Японии (BoJ) Харухико Курода заявил в среду, что ЦБ продолжит смягчение монетарной политики для достижения целевого уровня цен в тандеме с ростом заработной платы. Однако этот комментарий, похоже, пока не оказывает влияния на иену. Издание Nikkei Asian Review сообщило, что премьер-министр Фумио Кисида обсудит с новым главой Банка Японии необходимость пересмотра целевого показателя инфляции.

Несмотря на укрепление доллара США, цена на золото во вторник резко выросла на фоне резкого снижения доходности 10-летних облигаций США. Пара XAU/USD сохраняет бычий импульс и торгуется на самом высоком уровне с середины июня чуть выше $1850.

Биткоин подскочил в середине недели и торговался с ростом более чем на 1% на $16860. Ethereum закрылся без изменений во вторник, но в среду набрал бычий импульс. Курс ETH/USD на момент публикации торговался на самом высоком уровне почти за три недели ($1250, +3%).

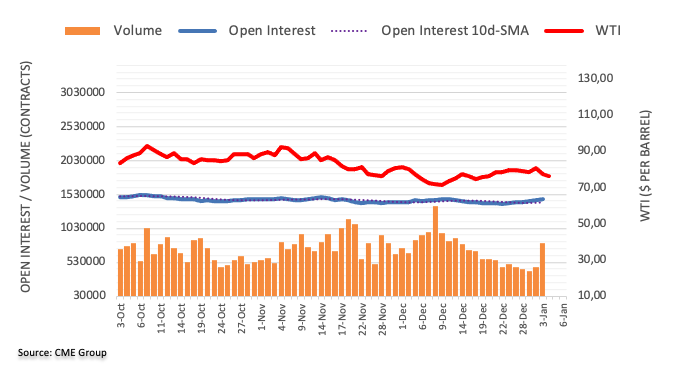

Данные CME Group по фьючерсным рынкам сырой нефти показали, что во вторник трейдеры продлили восходящий тренд еще на одну сессию, на этот раз более чем на 20 тыс. контрактов. Объемы выросли примерно на 351.6 тыс. контрактов.

Сильный откат цен на West Texas Intermediate во вторник произошел в тандеме с ростом открытых позиций и объемов, что даёт возможность для продолжения текущего снижения в краткосрочной перспективе и потенциального тестирования минимума 2022 года на $70.10 (9 декабря).

Валютные опционы, истекающие 4 января в 18:00 по московскому времени, по данным DTCC.

USD/JPY – суммы в долларах США:

- 130.00, 420 млн.

NZD/USD – суммы в новозеландских долларах:

- 0.6000, 670 млн.

Экономисты Standard Chartered дают мрачный прогноз развития экономики Китая на фоне слабой деловой активности в декабре.

Ключевые тезисы

- Официальные производственные и непроизводственные индексы PMI упали до самых низких уровней с февраля 2020 года.

- Перебои в цепочке поставок и прогулы рабочих, вероятно, значительно снизили производственную и торговую активность.

- Снижение инвестиций в недвижимость, возможно, стабилизировалось.

- Спрос на медицинские услуги, вероятно, подскочил.

- Мы понижаем наши прогнозы роста на 4 квартал 2022 года и 2022 год до 2.0% г/г (2.9% пред.) и 2.7% (3%), соответственно.

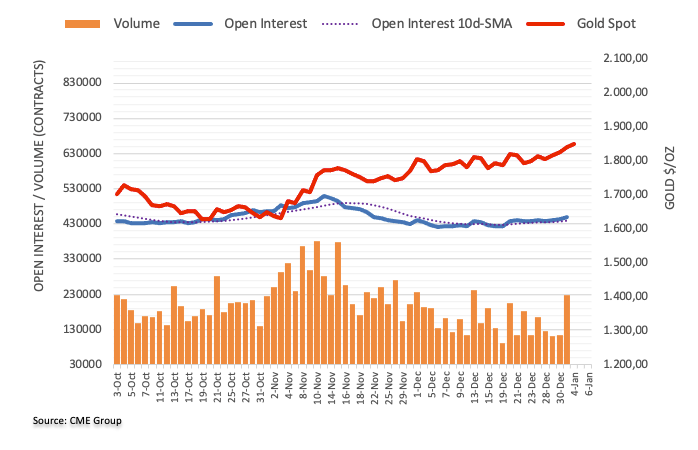

Согласно данным CME Group, открытые позиции на фьючерсных рынках золота во вторник растут третий день подряд (почти на 8 тыс. контрактов). В то же время объемы выросли по сравнению с предыдущим днем примерно на 113.6 тыс. контрактов.

Во вторник цены на золото продлили восходящий тренд до $1850 впервые с середины июня. Движение происходило на фоне роста открытых позиций и объемов и предполагает продолжение этого движения в самом ближайшем будущем. Преодоление зоны $1850 должно привести к достижению максимума июня 2022 года на $1879 (13 июня).

По данным MNI, Резервный банк Австралии (РБА) считает, что накопленные сбережения, напряженная ситуация на рынке труда и сокращение расходов сделают повышение процентных ставок приемлемым для большинства граждан.

Это происходит на фоне того, что в 2023 году истекает срок погашения ипотечных кредитов с фиксированной ставкой на сумму 400 млрд. австралийских долларов, а цены на жилье будут снижаться восемь месяцев подряд.

Ссылаясь на источники, знакомые с мнением РБА, MNI отмечает: "Полное воздействие совокупного ужесточения на 300 б.п. с мая станет очевидным в ближайшие месяцы по мере того, как повышение денежных ставок будет передаваться ипотечным кредитам с переменной ставкой, но особое внимание уделяется заемщикам, которые установили ставки на исторически низком уровне и столкнутся со значительным увеличением выплат по мере того, как основная часть сделок с фиксированной ставкой пандемического периода будет завершена в этом году. В начале 2022 года ипотечные кредиты с фиксированной ставкой достигли пика, составив около 40% всех кредитов на покупку жилья".

Комментируя восстановление экономики Китая, министр финансов страны Лю Кун заявил в среду, что оно все еще неустойчиво.

Дополнительные тезисы

Риски включают сокращение спроса и перебои с поставками.

Правительству необходимо увеличить трансфертные платежи в менее развитые районы, а также увеличить бюджетные расходы и инвестиции в больше число регионов за счет доходов от выпуска специальных государственных облигаций.

Мы предотвратим системные риски от государственного долга.

Риски поддаются контролю.

Ссылаясь на комментарии премьер-министра Японии Фумио Кисиды, прозвучавшие в интервью в радиопрограмме во вторник, Nikkei Asian Review сообщило в среду, что японское правительство должно обсудить со следующим управляющим Банка Японии вопрос о том, следует ли переработать совместное соглашение, устанавливающее целевой уровень инфляции на уровне 2%.

"Мы построим доверительные отношения с новым управляющим и определим, как мы будем работать вместе", - отметил Кисида.

Радиопередача была записана 19 декабря перед неожиданным решением Банка Японии расширить целевой диапазон кривой доходности.

Чиновник Европейского центрального банка (ЕЦБ) Мартинс Казакс сказал в интервью Bloomberg в конце вторника: "В настоящее время я бы ожидал, что на февральском и мартовском заседаниях у нас будет значительное повышение ставок".

"Конечно, шаги могут стать меньше по мере необходимости, поскольку мы находимся в поиске уровня, подходящего для снижения инфляции до 2%", - добавил Казакс.

Банк Японии (BoJ) провел внеплановую/экстренную покупку японских государственных облигаций (JGB) четвертую сессию подряд в среду.

Дополнительные тезисы

Банк Японии предлагает купить 200 млрд. иен в 1-3-летних JGBs.

100 млрд. иен в 3-5-летних JGB.

150 млрд. иен в 5-10-летних JGB.

150 млрд. иен в 10-25-летних JGB.

В среду Народный банк Китая (PBOC) установил справочный курс USD/CNY на 6.9131 против 6.9475 ранее и ожиданий рынка в 6.9133.

Глава Банка Японии (BoJ) Харухико Курода заявил в среду, что ЦБ Японии продолжит смягчение монетарной политики с целью достижения целевого уровня цен в тандеме с ростом заработной платы.

Дополнительные тезисы

- В этом году есть неопределенности, такие как инфляция и пандемия.

- Экономика Японии будет расти уверенно и стабильно в этом году при поддержке благоприятных монетарных условий.

Премьер-министр Японии Фумио Кисида заявил в среду, что он хотел бы попросить фирмы добиться повышения заработной платы, превышающего уровень инфляции.

Дополнительные тезисы

- Я хотел бы создать экономическую структуру, в рамках которой заработная плата повышается каждый год.

- Должны создать сильную экономику, в которой рост реальной заработной платы станет нормой.

Реакция рынка

На момент написания текста пара USD/JPY консолидирует возобновившееся снижение в районе 130.80.

Восстановление AUD/USD набирает обороты на сообщениях о том, что Китай рассматривает возможность частичного прекращения запрета на импорт австралийского угля.

Никаких дополнительных подробностей по этому поводу не сообщается.

Между тем, пара AUD/USD ненадолго восстановилась выше 0.6800, поднявшись до 0.6817 на вышеупомянутом сообщении, а затем развернулась до 0.6792, где сейчас колеблется. Пара торгуется с ростом +0.86%.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 24.012 | -0.25 |

| Золото | 1839.4 | 0.63 |

| Палладий | 1712.54 | -4.72 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| Hang Seng | 363.88 | 20145.29 | 1.84 |

| KOSPI | -6.99 | 2218.68 | -0.31 |

| ASX 200 | -92.5 | 6946.2 | -1.31 |

| FTSE 100 | 102.39 | 7554.09 | 1.37 |

| DAX | 112.41 | 14181.67 | 0.8 |

| CAC 40 | 29.32 | 6623.89 | 0.44 |

| Dow Jones | -10.88 | 33136.37 | -0.03 |

| S&P 500 | -15.36 | 3824.14 | -0.4 |

| NASDAQ Composite | -79.5 | 10386.98 | -0.76 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.6728 | -1.01 |

| EURJPY | 138.195 | -0.9 |

| EURUSD | 1.0548 | -1.1 |

| GBPJPY | 156.787 | -0.41 |

| GBPUSD | 1.19674 | -0.65 |

| NZDUSD | 0.62491 | -1.05 |

| USDCAD | 1.36674 | 0.77 |

| USDCHF | 0.93593 | 1.3 |

| USDJPY | 131.016 | 0.17 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.