- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 15-12-2017

В понедельник выйдет небольшое количество данных. В 00:30 GMT Австралия заявит об изменении объема продаж новых транспортных средств за ноябрь. В 10:00 GMT еврозона опубликует индекс потребительских цен за ноябрь. В 11:00 GMT Британия представит баланс промышленных заказов по данным Конфедерации Британских Промышленников за декабрь. Также в 11:00 GMT в Германии выйдет ежемесячный отчет Бундесбанка. В 13:30 GMT Канада отчитается по изменению объема операций с иностранными ценными бумагами за октябрь. В 15:00 GMT США выпустят индекс состояния рынка жилья от NAHB за декабрь. В 21:00 GMT Новая Зеландия представит индекс настроений потребителей от Westpac за 4-й квартал.

Вторник окажется весьма информативным днем недели. В 00:00 GMT Новая Зеландия выпустит индикатор уверенности в деловых кругах от ANZ за декабрь. В 00:30 GMT Австралия опубликует протокол совещания РБА по вопросам денежно-кредитной политики за декабрь. В 06:45 GMT в Швейцарии состоится публикация экономического прогноза от SECO за 1-й квартал. В 09:00 GMT Германия представит индекс делового климата от IFO, индикатор текущих условий от IFO, и индекс ожиданий от IFO за декабрь. В 10:00 GMT еврозона заявит об изменении объема строительства за октябрь. В 13:30 GMT США отчитается по объему выданных разрешений на строительство и числу закладок новых фундаментов за ноябрь, а также заявит об изменении сальдо платежного баланса за 3-й квартал. В 21:45 GMT Новая Зеландия сообщит об изменении сальдо платежного баланса за 3-й квартал и сальдо торгового баланса за ноябрь, а также отчитается по изменению числа туристов за ноябрь. В 23:30 GMT Австралия выпустит индекс ведущих экономических индикаторов от Westpac за ноябрь.

В среду будет представлено умеренное число данных. В 04:30 GMT Япония опубликует индекс деловой активности во всех отраслях экономики за октябрь. В 07:00 GMT Германия выпустит индекс цен производителей за ноябрь. В 09:00 GMT еврозона заявит об изменении сальдо платежного баланса за октябрь. В 11:00 GMT Британия представит индекс розничных продаж по данным Конфедерации Британских Промышленников за декабрь. В 13:30 GMT Канада отчитается об изменении объема оптовых продаж за октябрь. В 14:00 GMT в Швейцарии выйдет ежеквартальный отчет по инфляции от НБШ, а Бельгия представит индекс настроений в деловых кругах за декабрь. В 15:00 GMT США заявят об изменении объема продаж жилья на вторичном рынке за ноябрь. В 15:30 GMT США отчитаются по изменению запасов нефти по данным Министерства энергетики. В 21:45 GMT Новая Зеландия сообщит об изменении объема ВВП за 3-й квартал.

На четверг запланирована публикация среднего количества статданных. В 00:30 GMT в Австралии выйдет ежеквартальный отчет РБА. В 03.00 GMT в Японии будет оглашено решение по процентной ставке Банка Японии и выйдут комментарии по денежно-кредитной политике. В 06:30 GMT в Японии состоится пресс-конференция Банка Японии. В 07:00 GMT Швейцария заявит об изменении сальдо торгового баланса за ноябрь. В 09:30 GMT Британия отчитается по чистому объему заемных средств государственного сектора за ноябрь. В 13:30 GMT Канада представит индекс потребительских цен за ноябрь, и заявит об изменении объема розничных продаж за октябрь. Также в 13:30 GMT США сообщат об изменении объема ВВП за 3-й квартал и числа первичных обращений за пособием по безработице, а также выпустят производственный индекс ФРС Филадельфии за декабрь и индекс экономической активности от ФРБ Чикаго за ноябрь. В 14:00 GMT США опубликуют индекс цен на жилье за октябрь. В 15:00 GMT еврозона представит индикатор потребительской уверенности за декабрь, а США выпустят индекс ведущих индикаторов за ноябрь.

В пятницу выйдут умеренное число данных. В 07:00 GMT Германия опубликует индекс уверенности потребителей от GfK за январь. В 07:45 GMT Франция заявит об изменении объема потребительских расходов за ноябрь и объема ВВП за 3-й квартал. В 08:00 GMT Швейцария выпустит индекс ведущих экономических индикаторов от KOF за декабрь. В 09:30 GMT Британия отчитается об изменении сальдо платежного баланса, объема ВВП, и объема инвестиций за 3-й квартал. В 13:30 GMT Канада сообщит об изменении объема ВВП за октябрь. Также в это время США заявят об изменении объема заказов на товары длительного пользования за ноябрь, и уровня расходов и доходов населения за ноябрь. В 15:00 GMT США объявят об изменении объема продаж новостроек за ноябрь и выпустят индекс потребительских настроений от Reuters/Michigan за декабрь. В 18:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

Информационно-аналитический отдел TeleTrade

Япония планирует сократить объем продаж государственных облигаций на рынок примерно на 7 трлн. иен, до около 134 трлн. иен в 2018 финансовом году с текущего года, сообщили источники в правительстве в пятницу.

Это было бы самым большим сокращением за 11 лет и ознаменовало бы пятый год подряд сокращения объема продаж государственных облигаций (JGB) через аукцион. Правительство планирует продать облигаций на 141,2 трлн. иен за текущий фингод, заканчивающийся в марте.

Объем продаж JGB через аукцион в следующем году будет самым низким с 2009 финансового года, сообщили источники на условиях анонимности, поскольку план еще не завершен.

Он будет завершен 22 декабря, когда правительство, как ожидается, утвердит свой проект годового бюджета на 2018 финансовый год.

Снижение объема продаж JGB через аукцион оставит Банк Японии с меньшим объемом долга для покупки. Центральный банк понемногу замедлял свои покупки - аналитики называют это "невидим сужением" - с тех пор, как в прошлом году он переключил свою цель на процентные ставки от темпов денежной эмиссии в рамках своей политики контроля кривой доходности.

По словам некоторых аналитиков, сокращение выпуска JGB приведет к ужесточению спроса и предложения на рынке, что, в свою очередь, будет способствовать снижению процентных ставок, и приведет к тому, что Банк Японии продолжит снижение закупок JGB.

Администрация премьер-министра Синдзо Абэ склоняется к сокращению объема выпуска новых долговых обязательств, а также государственных облигаций, используемым для пролонгирования существующих облигаций, или рефинансирования облигаций. Правительственные чиновники, с которыми связалось Reuters, отказались комментировать планы по сокращению выпуска облигаций.

Информационно-аналитический отдел TeleTrade

Фунт существенно подешевел против доллара США, достигнув минимальной отметки с 12 декабря. Катализатором такой динамики была новая волна укрепления американской валюты, а также новости на тему Брекзита, а именно сообщения, что парламентарии Британии не одобрили план премьер-министра Мэй по Брекзиту.

Палата общин Британии с небольшим перевесом - 309 голосов против 305 - одобрила проект изменений в законе о Брекзит, согласно которым договор о выходе страны из ЕС должен быть сначала одобрен парламентом. Часть депутатов от Консервативной партии, возглавляемой Мэй, проголосовала так же, как их оппоненты из Лейбористской партии, тем самым выступив против "своего" премьера, вопреки попыткам Мэй и других руководителей консерваторов переубедить их. Министерство по вопросам Брекзита выразило разочарование исходом голосования Палата общин.

Между тем, продажи фунта усилились после заявлений председателя Еврокомиссии Юнкера, который отметил, что вторая фаза переговоров по Брекзиту будет значительно сложнее первой. Юнкер добавил, что настоящие переговоры по второй фазе начнутся в марте 2018 года. Тем временем, председатель Европейского Совета Туск указал, что полноценное торговое соглашение между ЕС и Британией в дальнейшем возможно, однако договориться будет невероятно сложно. Вместе с тем, премьер-министр Британии Тереза Мэй сообщила, что "мы обеспечим максимально возможный доступ к рынкам Европы". "Мы будет расширять свободную торговлю со странами по всему миру. Мы обеспечим контроль над своими границами, законами и финансами", - добавила Мэй.

Доллар значительно вырос против евро, обновив вчерашний минимум, что было обусловлено улучшением оптимизма инвесторов относительно налоговой реформы в США после новостей о том, что сенатор от республиканцев Марко Рубио изменил свое мнение и пообещал проголосовать за законопроект налоговой реформы.

Ранее сегодня Рубио отмечал, что не поддержит налоговую реформу до тех пор, пока не будут увеличены налоговые вычеты на детей. Небольшое преимущество республиканцев в верхней палате не позволяет им терять сторонников перед важнейшим голосованием месяца, ожидаемым на следующей неделе. Налоговый законопроект требует простого большинства, чтобы пройти в Сенате, в котором республиканцы занимают только 52 из 100 мест, и ни один из демократов не будет поддерживать его.

Определенное влияние на доллар также оказали данные по США. ФРС сообщила, что промышленное производство выросло немного меньше, чем ожидалось, в ноябре, поскольку падение объема коммунальных услуг компенсировало восстановление после ураганов в нефтегазовой отрасли и третий ежемесячный рост производства. Общий объем промпроизводства вырос на 0,2 процента после пересмотренного с повышением роста на 1,2 процента в октябре. Экономисты прогнозировали рост на 0,3 процента. Выпуск в горнодобывающем секторе зафиксировал прирост в 2 процента, поскольку добыча нефти и газа «вернулась к нормальным уровням» после воздействия урагана Нейт в октябре. Вместе с тем объем производства в секторе коммунальных услуг снизился на 1,9 процента при слабом выпуске среди поставщиков электроэнергии. Уровень используемых производственных мощностей незначительно вырос до 77,1 процента в ноябре с 77,0 процентов в октябре. Ноябрьский показатель был на 2,8 процентных пункта ниже среднего показателя за период с 1972 по 2016 год.

Информационно-аналитический отдел TeleTrade

На выборах в Каталонии не удастся окончательно урегулировать политический кризис в отношении независимости региона, показали в пятницу окончательные опросы до голосования 21 декабря.

Голосование приведет к "подвешенному" парламенту, выявил опрос Metroscopia, при этом партии, выступающие за единство с Испанией, получат максимум 62 места, а партии, выступающие за отделение наберут 63, что окажется недостаточно для формирования большинства в 135-местном законодательном органе региона.

Худший политический кризис Испании с момента перехода к демократии четыре десятилетия назад вспыхнул в октябре, когда Мадрид пытался помешать проведению референдума о независимости, который он объявил незаконным и взял под свой контроль богатый северо-восточный регион.

Конфликт сильно разделил общество, привел к оттоку бизнеса и запятнал яркие экономические перспективы Испании, при этом сегодня Центральный банк обвинил события в Каталонии в сокращении прогнозов роста на 2018 и 2019 года.

Как опрос Metroscopia, опубликованный в El Pais, так и второе исследование в другой газете La Razon, предсказали рекордную явку для каталонских выборах. Но голосование, похоже, может вызвать недели "торгов" между различными сторонами, чтобы попытаться сформировать правительство. Бывший каталонский лидер Карлес Пучдемон проводит агитацию из Брюсселя, куда он вскоре переехал после того, как он был уволен Мадридом после одностороннего провозглашения независимости региона.

Информационно-аналитический отдел TeleTrade

Bank of America Merrill Lynch Research обсуждает перспективы доллара США и остается в целом "бычье" настроен по отношению к валюте в первом квартале и полагает, что доллар США в настоящее время торгуется вокруг привлекательных уровней для входа в длинные позиции.

"В условиях конструктивных краткосрочных фундаментальных основ мы по-прежнему считаем, что риски роста, связанные с налоговой реформой США, недооценены. Успешное принятие налоговой реформы должно добавится к уже прочному росту в США и спровоцировать волну репатриации со стороны американских корпораций; однако обновленные прогнозы ФРС (которые в настоящее время включают фискальные стимулы) показывают, что на данный момент ограниченный риск для ставок ФРС от прямого результата налогового законопроекта представляется ограниченным. Это, вероятно, смягчает потенциал роста дифференциалов процентных ставок США с остальным миром, но не меняет наш основной взгляд на доллар США. Позиционирование по доллару остается в целом коротким, и сохраняется вероятность того, что рынок ставок будет переоценивать "точечные прогнозы" ФРС. Они по-прежнему представляют собой значительные риски роста", - утверждает BofAML.

Информационно-аналитический отдел TeleTrade

Отчет нефтесервисной компании Baker Hughes показал: с 9 по 15 декабря количество активных буровых установок по добыче нефти в США сократилось на 4 штуки, и составило 747 единиц. Количество установок по добыче газа выросло на 3 штуки, до 183 единиц. Тем временем, общее число буровых установок (газовых и нефтяных) снизилось на 1 единицу, до 930 штук.

Напомним, по итогам недели, завершившейся 8 декабря, общее число буровых установок в стране выросло на 2 единицы, достигнув 931 штуки. Количество нефтяных установок увеличилось на 2 штуки, составив 751 единицу. Между тем, число газодобывающих установок осталось на уровне 180 штук.

В настоящее время нефть марки West Texas Intermediate торгуется на уровне $57.28 (+0.26%) по сравнению с $57.29 до публикации данных.

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США выросли на утренних торгах в пятницу, чему способствовал рост акций банковских и медицинских компаний и надежды на то, что окончательный законопроект налоговой реформы будет представлен в Конгрессе сегодня.

Как показали результаты исследований, опубликованные ФРБ Нью-Йорка, производственный индекс региона снизился в декабре, при этом падение было сильнее, чем средние прогнозы экономистов. Согласно данным, производственный индекс в текущем месяце упал до +18 пункта по сравнению с +19,4 пункта в ноябре. Предыдущее значение не пересматривалось. Экономисты ожидали снижение индекса до +18,6 пункта.

Промышленное производство в США выросло меньше, чем ожидалось, в ноябре, поскольку падение объема коммунальных услуг компенсировало восстановление после ураганов в нефтегазовой отрасли и третий ежемесячный рост производства, говорится в заявлении Федерального резерва. Общий объем промышленного производства вырос на 0,2% после пересмотренного с повышением роста на 1,2% в октябре. Экономисты прогнозировали рост промышленного производства на 0,3% в прошлом месяце.

Котировки нефти немного выросли в пятницу, так как продолжающееся отключение нефтепровода в Северном море и сокращение производства, возглавляемое ОПЕК, поддерживали цены, в то время как дальнейший рост объема нефтедобычи в США ограничивал восходящую динамику.

Большинство компонентов индекса DOW в плюсе (26 из 30). Лидер роста - Intel Corporation (INTC, +2.66%). Аутсайдер - International Business Machines Corporation (IBM, -1.06%).

Все сектора S&P в плюсе. Больше всего вырос сектор промышленных товаров (+1.1%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 24675.00 +118.00 +0.48%

S&P 500 2678.25 +22.25 +0.84%

Nasdaq 100 6475.25 +66.25 +1.03%

Oil 57.38 +0.34 +0.60%

Gold 1257.00 -0.10 -0.01%

U.S. 10yr 2.37 +0.02

Информационно-аналитический отдел TeleTrade

Акции Oracle Corp. (ORCL) снизились в четверг, так как результаты бизнеса облачных вычислений производителя программного обеспечения оказались слабее ожиданий роста Уолл-стрит.

Цена акций упала ниже уровней, наблюдавшихся в сентябре, когда акции увидели худшую однодневную динамику за более чем четыре года после разочаровывающего прогноза второго квартала.

Во втором квартале общий доход от подразделения облачных вычислений вырос на 44% до $1,52 млрд, тогда как доходы от программного обеспечения как услуги выросли на 55% до $1,12 млрд. Аналитики прогнозировали общий доход облачного бизнеса в размере $1,56 млрд, а выручку SaaS - на уровне $1,14 млрд.

В ходе телефонной конференции для аналитиков, главный исполнительный директор Oracle Сафра Кац оценила скорректированную прибыль за третий квартал на уровне от $0,68 до $0,70 на акцию, в то время как аналитики ожидают $0,72 на акцию.

Прогноз доходов облачного подразделения оказался еще более мрачным. Кац сказала, что доходы бизнеса должны вырасти на 21%-25%, тогда как аналитики прогнозируют $1,69 млрд, или 42%-ый рост. Кац также прогнозирует прирост выручки на 2%-4% за третий квартал. Аналитики ожидают, что выручка вырастет на 4,3% и составит $9,67 млрд.

Что касается отчетного квартала в целом, то Oracle сообщила о чистой прибыли в размере $2,23 млрд, или $0,52 на акцию, по сравнению с $2,03 млрд, или $0,48 на акцию, за аналогичный период прошлого года. Скорректированная прибыль составила $0,70 на акцию. Oracle прогнозировала скорректированную прибыль в размере от $0,64 до $0,68 на акцию, а 30 аналитиков, опрошенных FactSet, ожидали прибыль $0,68 на акцию. Между тем, Estimize, программная платформа, которая использует краудсорсинг у руководителей хедж-фондов, брокерских компаний и аналитиков, ожидает прибыль в размере $0,70 на акцию.

Выручка выросла до $9,62 млрд с $9,04 млрд в прошлом году или до $9,63 млрд с $9,07 млрд на скорректированной основе. Согласно прогнозам 27 аналитиков, опрошенных FactSet, выручка ожидалась в размере $9,57 млрд, что на 5,9% больше по сравнению с предыдущим кварталом, в то время как Estimize прогнозировала достижение консенсус-прогноза в размере $9,62 млрд. Oracle прогнозировала диапазон от $9,25 млрд до $9,43 млрд.

Выручка от бизнеса программного обеспечения на внутреннем рынке выросла на 3% до $6,31 млрд, а аналитики ожидали $6,19 млрд. Продажи новых лицензий на программное обеспечение составили $1,35 млрд, в то время как аналитики прогнозировали снижение на 7,5% до $1,25 млрд.

Oracle также заявила, что увеличивает выкуп акций на $12 млрд, отметив, что за последние 12 месяцев она вернула $3,5 миллиарда долларов своим акционерам.

За год акции компании выросли на 30,5%, в то время как индекс S&P 500 - на 18,5%.

На текущий момент акции Oracle Corp. (ORCL) котируются по $48,04 (-4,29%)

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы завершили торговую сессию разнонаправленно, причиной чему были опасения участников рынка относительно планов по пересмотру налоговой системы в США.

Danske Research обсуждает перспективы пары EUR/USD в свете последнего решения ЕЦБ и отмечает, что реакция пары на повтор октябрьского сообщения ЕЦБ оказалась довольно приглушенной, поскольку была затронута позиция ЦБ по программе количественного (QE) и "будущему руководству" по ставкам. "Валютный рынок должен быть в состоянии сохранить веру в то, что следующий этап "нормализации" ЕЦБ находится не за горами. Мы считаем, что это будет ключевой темой во втором квартале следующего года. Как мы неоднократно подчеркивали, мы считаем, что риски для пары EUR/USD наклонены в сторону повышения на 2018 год в целом. В то время как относительные ставки могут немного взвесить в ближайшей перспективе, то, что повышенное внимание валютного рынка будет сосредоточено на потенциале, не в последнюю очередь для долговых потоков, должно оказывать поддержку единой валюте в процессе "выхода" ЕЦБ из режима стимулирования, который только начинается. Ввиду этого, мы рекомендуем открывать длинные позиции по паре EUR/USD на 12-месячный горизонт через опционы в 2018 году", - утверждает Danske.

Информационно-аналитический отдел TeleTrade

Конфедерация британской промышленности опубликовала совместное заявление с BCC, IoD, FSB и EEF о завершении первого этапа переговоров по Брекзиту.

"Мы приветствуем тот факт, что Европейский Совет одобрил сдвиг переговоров к обсуждению переходного периода и будущих торговых отношений. По нашему коллективному мнению, переходной период должен быть согласован как можно скорее, чтобы дать предприятиям в каждом регионе и нации Великобритании время для подготовки к будущим отношениям. Дальнейшие задержки в обсуждении торговой сделки между ЕС и Великобританией могут иметь пагубные последствия для инвестиций в бизнес и торговли, поскольку фирмы в своих прогнозах на 2018 год пересматривают инвестиционные планы и стратегии. Хотя нашим членам будет особенно приятно, что граждане ЕС, которые в настоящее время живут и работают в Великобритании, теперь имеют больше ясности, по-прежнему важно, чтобы безоговорочная приверженность их будущим правам была принята независимо от результатов переговоров. Мы будем продолжать работать с правительством, чтобы британские фирмы смогли преодолеть трудности и воспользоваться возможностями, которые откроют новые торговые отношения с ЕС и остальным миром".

Информационно-аналитический отдел TeleTrade

/Обновлено, приводятся подробности после 2-го абзаца/

МОСКВА, 15 декабря. /ТАСС/. Банк России понизил прогноз по оттоку капитала в базовом сценарии в 2019 г. до $8 млрд с $10 млрд, в 2020 г. - до $9 млрд с $10 млрд. Об этом говорится в докладе Банка России о денежно-кредитной политике.

"В дальнейшем на прогнозном горизонте по мере снижения цен на нефть поступления по экспорту будут постепенно уменьшаться. В результате сальдо текущего счета сократится с $43 млрд в 2018 г. до уровня около $12 млрд в 2019 г. и около $3 млрд в 2020 году. Премия за риск на Россию скорректируется до уровня около 170 базисных пунктов. При этом ожидается некоторое снижение чистого кредитования частным сектором остального мира, до уровня порядка $8-9 млрд в 2019-2020 гг. после $16 млрд в 2018 году", - говорится в докладе ЦБ РФ.

Накануне ЦБ РФ сообщал, что чистый вывоз капитала из России частным сектором, по предварительной оценке регулятора, вырос в январе - ноябре 2017 г. в 3,4 раза по сравнению с показателем за аналогичный период предыдущего года и достиг $28 млрд.

По итогам 2016 г. чистый вывоз капитала частным сектором сократился почти в 4 раза, до 15,4 млрд долларов. В 2015 г. этот показатель составлял 57,5 млрд долларов.

МОСКВА, 15 декабря. /ТАСС/. Индексы Мосбиржи (ранее - индекс ММВБ) и РТС на закрытии торгов в пятницу снизились. Индекс Мосбиржи по итогам торгов уменьшился на 0,39% - до 2143,99 пункта, а РТС - на 0,44%, до 1148,27 пункта, следует из данных торгов.

"В понедельник индекс Мосбиржи может вырасти до 2153, и индекс РТС - до 1153,8 пункта, при стабилизации рубля в преддверии праздников. Решение Банка России о снижении ставок консолидирует российский рынок в зеленой зоне", - комментирует директор аналитического департамента "Golden Hills - КапиталЪ АМ" Михаил Крылов.

Стоимость фьючерса на нефть марки Brent с поставкой в феврале 2018 года на бирже ICE в Лондоне выросла по сравнению с предыдущим закрытием на 0,1% - до $63,36 за баррель.

Котировки нефти немного выросли в пятницу, так как продолжающееся отключение нефтепровода в Северном море и сокращение производства, возглавляемое ОПЕК, поддерживали цены, в то время как дальнейший рост объема нефтедобычи в США ограничивал восходящую динамику.

Золото растеряло ранее заработанные позиции, и вернулось до уровня открытия сессии, причиной чему было укрепление доллара США. Однако, драгметалл находится на пути к своему первому недельному приросту за 4-недели.

/Обновлено, добавлены подробности по тексту/

МОСКВА, 15 декабря. /ТАСС/. Инфляция в России по итогам 2017 года составит 2,4-2,6%, в дальнейшем, по мере исчерпания действия временных факторов (продовольственная инфляция и укрепление рубля), инфляция в течение года будет увеличиваться, приближаясь к уровню 4%. Об этом говорится в докладе Банка России о денежно-кредитной политике.

"По оценке Банка России, по итогам 2017 г. инфляция составит 2,4-2,6%... Невысокому уровню инфляционного давления в экономике, помимо временных факторов, способствовало также сохранение умеренной потребительской и кредитной активности и продолжившееся снижение инфляционных ожиданий, условия для чего формировало в том числе проведение последовательной умеренно жесткой денежно- кредитной политики", - отмечается в документе.

В сентябре - декабре замедление роста цен затронуло все основные группы товаров - как продовольственные, так и непродовольственные. Исключение составили лишь отдельные товары (например, нефтепродукты), рост цен на которые отражал влияние повышения цен на нефть, а также услуги. Однако и по этим категориям темп прироста цен оставался на относительно низком уровне, вблизи исторических минимумов, добавляет ЦБ. "Большой круг показателей ценовой динамики, в том числе в разрезе отдельных рынков и регионов, указывает на то, что замедление темпов прироста цен до уровня не выше 4% приобрело устойчивый характер и широкое распространение", - считают в Банке России.

Курсовая динамика продолжала оказывать сдерживающее влияние на динамику инфляции в годовом выражении в сентябре - ноябре. Несмотря на некоторое ослабление рубля в этот период, он оставался более крепким, чем в соответствующий период предыдущего года, напоминает регулятор.

Вклад укрепления рубля в годовом выражении в снижение уровня потребительской инфляции в ноябре составил, по оценке, 0,5-1 п. п. С учетом текущих тенденций в динамике валютного курса дезинфляционное влияние этого фактора, как ожидается, в ближайшие месяцы будет исчерпано.

Социал-демократы Германии согласились начать экспериментальные переговоры по формированию правительства с канцлером Ангелой Меркель, сказал источник в партии, что увеличивает надежды на прекращение редкостного периода политического тупика в крупнейшей экономике Европы.

Лидер партии Мартин Шульц встретился с партийными лидерами и рекомендовал им вернуться к обещанию вступить в оппозицию после тяжелых потерь на выборах в сентябре, сообщил источник.

По словам источника, они согласились с его рекомендацией. Члены партии должны все еще ратифицировать любой шаг, чтобы вернуться к правительству, то есть переговоры с Меркель могут начаться, по крайней мере, через месяц.

Многие члены Социал-демократической партии нервничают в связи с перспективой возобновления "большой коалиции" после того, как их предыдущая с Меркель оказалась столь дорогостоящей. Источник сказал, что они проголосуют на специальном конгрессе 14 января.

Для Меркель "победа" над Социал-демократической партией - ее единственный реальный шанс обеспечить четвертый срок пребывания на посту, после того как ей не удалось собрать альтернативную трехстороннюю коалицию, исключая левоцентристскую партию.

"Германия нуждается в стабильном правительстве, потому что это самая большая страна в Европейском Союзе", - сказал ранее вице-председатель Социал-демократической партии Олаф Шольц.

"Формирование правительств в разумные сроки - это немецкий товарный знак, и мы не должны рисковать этим товарным знаком", - сказал консервативный близкий союзник Меркель Питер Альтмайер, предупреждая, что крайне правая "Альтернатива для Германии" будет выгодна, если неопределенность затянется.

Информационно-аналитический отдел TeleTrade

Credit Agricole Research обсуждает перспективы валютного рынка на 2018 год и выделяет 4 ключевые темы, которые, как ожидается, будут выступать катализаторами для валют G10 в следующем году.

1. Усиление глобальной дивергенции валютной торговли, основанное на расхождении перспектив для центральных банков стран G10 в 2018 году;

2. Продолжающееся восстановление мировой экономики, которое должно быть сосредоточено на Европе и Северной Америке, и в меньшей степени в Азии;

3. Потенциальный всплеск неприятия к риску на фоне более жестких глобальных финансовых условий и разгула протекционизма, который может поставить валюты G10, реагирующие на изменение тяги к риску, в уязвимое положение;

4. Возвращение политического риска в Европу и США, который, однако, может не иметь долгосрочного негативного влияния на EUR, GBP и USD", - утверждает CACIB.

"Мы ожидаем, что евро продолжит укрепляться в 2018 и 2019 годах на фоне постоянных притоков капитала в портфели акций в еврозоны и со временем в европейские правительственные облигации. Глобальные инвестиционные портфели, которые были перебалансированы в пользу евро, должны, на наш взгляд, вызвать рост пары EUR/USD к $1,23 в 4-м квартале 2018 и к $1.27 в 4-м квартале 2019",- прогнозируют в CACIB.

Информационно-аналитический отдел TeleTrade

Еврозоне не нужен специальный бюджет, чтобы помочь справиться с кризисами, но, скорее, 19 здоровых национальных бюджетов, которые могут выдержать экономические потрясения, заявил голландский премьер-министр Марк Рутте своим коллегам из Европейского союза в пятницу.

Президент Франции Эммануэль Макрон призвал выделить специальный бюджет еврозоны в размере нескольких сотен миллиардов евро для осуществления различных совместных проектов, в то время как фонд спасения еврозоны выступал за создание фонда до 200 миллиардов евро (236 миллиардов долларов США), чтобы смягчить кризисы, которые поразили одну или несколько стран еврозоны.

Новый, централизованный пул денег для зоны евро является одной из ключевых идей для более глубокой интеграции еврозоны, которую лидеры ЕС обсуждают с целью принятия решений в июне 2018 года.

«Я не сторонник одного крупного европейского фонда амортизации, а 19 меньших. Это сами страны и их способность справляться с кризисами индивидуально», - сказал Рутте журналистам в своем выступлении, которое он собирался повторить лидерам ЕС в пятницу.

Германия, как и Нидерланды, считает, что бюджет еврозоны не требуется.

Для того, чтобы бюджеты были надежными, Европейская комиссия должна более эффективно применять существующие правила бюджета ЕС, называемые Пактом стабильности и роста, которые устанавливают лимиты на государственные займы.

«Каждый раз, когда Комиссия игнорирует нарушения этого пакта, что случается слишком часто, если вы меня спрашиваете, это делает нас слабее, а не сильнее», - сказал Рутте.

Он также призвал установить четкую связь между получением правительством средств ЕС и их реализацией реформ, предлагаемых Комиссией каждый год.

Прежде чем менять что-либо в текущей настройке еврозоны, лидеры должны сосредоточиться на укреплении банковского сектора. При этом он сказал, что для введения предлагаемой схемы страхования депозитов в еврозоне банкам необходимо снизить риски, которые они берут в первую очередь.

Он сказал, что это включает в себя изменение веса рисков различных государственных облигаций, которые по нынешним правилам считаются безрисковыми.

«Это факт, что не все государственные облигации созданы равными. Связанный с этим риск должен отражаться на балансах», - сказал Рутте.

Нидерланды также хотят, как Германия и Словакия, ввести механизм реструктуризации суверенного долга, который будет определять правила потерь частных инвесторов в случае реструктуризации государственного долга.

Рутте подчеркивает, что ответственность за евро была связана с национальными правительствами, а не с институтами ЕС, противопоставляя предложения Еврокомиссии, направленные на превращение правительственных органов еврозоны, таких как Еврогруппа министров и их фонд спасения, в институты ЕС.

Информационно-аналитический отдел TeleTrade

Лидеры Европейского Союза будут сосредоточены на попытке завершить банковский союз и расширить работу фонда спасения еврозоны, когда они обсудят приоритеты интеграции еврозоны в пятницу, отложив спорные вопросы, такие как бюджет для валютной зоны.

Лидеры 27 стран, которые останутся в ЕС после ухода Великобритании в 2019 году, обсуждают пути углубления интеграции еврозоны, чтобы дать направление на ближайшие 6 месяцев для более подробной работе министров финансов.

Цель состоит в том, чтобы лучше защитить 19 стран, используя евро, от финансовых кризисов и помочь сплотить вокруг нее ЕС.

Но основные игроки в дебатах - президент Франции Эммануэль Макрон, канцлер Германии Ангела Меркель и президент Европейской комиссии Жан-Клод Юнкер - имеют разные мнения относительно того, какую форму должна принять более широкая интеграция.

Одна из идей реформы, которая, как представляется, имеет самую широкую поддержку, - это дальнейшее укрепление банковского сектора еврозоны путем постепенного введения общеевропейской схемы защиты банковских депозитов через границы.

«Большая часть того, что мы собираемся обсудить сегодня, - это идея банковского союза и гарантирование сбережений и вкладов людей во всем Европейском Союзе», - сказал премьер-министр Ирландии Лео Варадкар журналистам о начале переговоров.

«Если банк столкнулся с проблемой или банк рухнет в одной европейской стране, мы все будем вместе, чтобы защитить сбережения людей, которые вкладывают в это деньги».

Но Германия и Нидерланды настаивают на том, что гарантии депозитов могут стать реальностью только в случае существенного снижения рисков в банковском секторе.

Это должно быть сделано путем сокращения числа банков с плохими кредитами и корректировки взвешивания риска по государственным облигациям, чтобы лучше отражать вероятность суверенного дефолта.

«Это факт, что не все государственные облигации созданы равными. Связанный с этим риск должен быть отражен на балансах », - сказал премьер-министр Нидерландов Марк Рутте.

Председатель руководства ЕС Дональд Туск сказал, что существует «широкая конвергенция» идеи превращения фонда спасения еврозоны, ESM в Европейский валютный фонд и превращения его в чрезвычайный резерв для фонда разрешения банков еврозоны - идея, которая была на картах с 2013 года.

Новый фонд, окончательное название которого еще предстоит решить, будет заниматься всеми будущими спасениями, исключая Международный валютный фонд, который столкнулся с правительствами еврозоны по поводу облегчения долгового бремени для Греции в связи с его последним спасением.

Но в основе дискуссии лежат более спорные вопросы, такие как создание должности министра финансов и бюджет для зоны евро и упрощение правил бюджета ЕС.

Париж хочет, чтобы бюджет еврозоны составлял несколько сотен миллиардов евро, а Берлин вообще не хочет бюджета. Комиссия предлагает линию еврозоны в существующем бюджете ЕС.

Чиновники также говорят о «фонде дождливого дня», схеме страхования по безработице и фонде поддержки инвестиций в кризис.

Рутте сказал, что здоровые национальные финансы являются лучшей защитой от внешних экономических потрясений и что нет необходимости в специальном бюджете еврозоны.

«Я не сторонник одного крупного европейского фонда амортизации, но 19 более мелких. Это сами страны и их способность решать кризисы индивидуально », - сказал Рутте.

Макрон также хотел бы видеть министра финансов еврозоны, отвечающего за бюджет евро и фонд спасения. Германия скептически относится к ней, не зная, какие именно возможности будут иметь такие позиции.

Еврокомиссия предлагает третий вариант - европейский министр экономики и финансов, который будет старшим должностным лицом Комиссии, отвечающим за все деньги ЕС, включая фонд помощи, и подотчетный Европейскому парламенту.

Это осуждается правительствами еврозоны, которые видят в нем стремление захватить власть институтами ЕС. Министры еврозоны говорят, что кредитная способность 500 миллиардов евро фонда спасения в конечном итоге подкрепляется их национальными бюджетами, поэтому это не могут быть деньги в ЕС.

Информационно-аналитический отдел TeleTrade

Больше домашних хозяйств в Британии ожидают ухудшения своих финансов, а не улучшения в первый раз за три года, причем большая часть из них связывает это с голосованием по Brexit в 2016 году, показало исследование, опубликованное Банком Англии.

Это падение отразило то, как домохозяйства ощущали свои личные финансы в течение последних 12 месяцев и потеряли уверенность в перспективах экономики после принятия на референдуме решения о выходе Великобритании из Европейского Союза, сказал Банк Англии.

«Ожидания домохозяйств по доходам и расходам выросли с прошлого года, что, вероятно, отражает рост стоимости жизни после обесценения фунта стерлингов», - сказал Банк Англии, опубликовав опрос от фирмы NMG Consulting.

Инфляция в Великобритании выросла до 3,1 процента, что было вызвано главным образом падением стоимости фунта после голосования по Brexit, тогда как заработная плата стала более слабой.

Банк Англии повысил ставки впервые за последние 10 лет в прошлом месяце, увеличив ставку банка до 0,50 процента с 0,25 процента. В то же время он заявил, что вряд ли это повлияет на британские домохозяйства.

Обзор в пятницу показал небольшое ухудшение балансов британских домашних хозяйств за прошедший год, хотя доля домашних хозяйств, которые тратят более 40 процентов своих доходов на ипотечный долг, оставалась низкой, сказали в Банке Англии.

Исследование также показало, что только одно из 40 домашних хозяйств в Великобритании с ипотекой, вероятно, будет тратить меньше или работать больше часов в ответ на решение Банка Англии о повышении ставок.

Согласно данным опроса, доля домохозяйств с ипотекой, которые могут принять меры для компенсации более высоких затрат по займам, вырастет с 2,5 до 7,5 процента, если Банк Англии повысит ставки на 25 базисных пунктов.

Онлайн-опрос 6018 домашних хозяйств был проведен между 6 и 26 сентября и был рассмотрен Комитетом по денежно-кредитной политике Банка Англии, прежде чем он проголосовал за повышение ставок 2 ноября.

Информационно-аналитический отдел TeleTrade

Промышленное производство в США выросло меньше, чем ожидалось, в ноябре, поскольку падение объема коммунальных услуг компенсировало восстановление после ураганов в нефтегазовой отрасли и третий ежемесячный рост производства, говорится в заявлении Федерального резерва.

Общий объем промышленного производства вырос на 0,2 процента после пересмотренного с повышением роста на 1,2 процента в октябре.

Экономисты прогнозировали рост промышленного производства на 0,3 процента в прошлом месяце. Показатель промышленного производства от ЦБ США состоит из учета выпуска обрабатывающих, горнодобывающих, электрических и газовых предприятий.

Выпуск в горнодобывающем секторе зафиксировал прирост в 2 процента, поскольку добыча нефти и газа «вернулась к нормальным уровням» после воздействия урагана Нейт в октябре, сказала ФРС.

Производственный сектор, который составляет около 12 процентов экономики страны, в прошлом месяце вырос на 0,2 процента после пересмотренного 1,4-процентного прироста в октябре.

Вместе с тем объем производства в секторе коммунальных услуг снизился на 1,9 процента при слабом выпуске среди поставщиков электроэнергии.

Процент используемых производственных мощностей незначительно вырос до 77,1 процента в ноябре с 77,0 процентов в октябре. Ноябрьский показатель был на 2,8 процентных пункта ниже среднего показателя за период с 1972 по 2016 год.

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.37% (+2 б.п.).

Нефть (WTI) $57.37 (+0.58%)

Золото $1,262.10 (+0.40%)

Результаты исследований, опубликованные ФРБ Нью-Йорка, показали, что производственный индекс региона снизился в декабре, при этом падение было сильнее, чем средние прогнозы экономистов.

Согласно данным, производственный индекс в текущем месяце упал до +18 пункта по сравнению с +19,4 пункта в ноябре. Предыдущее значение не пересматривалось. Экономисты ожидали снижение индекса до +18,6 пункта.

Напомним, индекс строится на базе результатов опроса топ-менеджеров. Показатель отражает ситуацию в сегменте производственных заказов и деловой оптимизм в бизнес-среде. Значения выше нуля отражают прирост активности, ниже нуля - ее спад. Опрос ФРБ Нью-Йорка является первым ежемесячный отчетом производителей. Экономисты используют опросы как ориентир для прогнозирования здоровья промышленности.

В целом же суб-индексы проявили себя следующим образом:

-

индекс новых заказов в декабре 19,5 против 20,7 в ноябре

-

индекс занятости в декабре 5,1 против 11,5 в ноябре

-

индекс отпускных цен в декабре 11,6 против 9,2 в ноябре

Информационно-аналитический отдел TeleTrade

Перед открытием рынка фьючерс S&P находится на уровне 2,663.25 (+0.27%), фьючерс NASDAQ повысился на 0.26% до уровня 6,425.75. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют преимущественно повышение.

Nikkei 22,553.22 -141.23 -0.62%

Hang Seng 28,848.11 -318.27 -1.09%

Shanghai 3,266.15 -26.29 -0.80%

S&P/ASX 5,997.00 -14.30 -0.24%

FTSE 7,465.27 +17.15 +0.23%

CAC 5,345.32 -11.82 -0.22%

DAX 13,074.14 +6.06 +0.05%

Январские нефтяные фьючерсы Nymex WTI в данный момент котируются по $57.31 за баррель (+0.47%)

Золото торгуется по $1,264.00 за унцию (+0.55%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительный рост, так как опасения по поводу перспектив налоговой реформы в США ослабли.

Напомним, накануне индекс S&P 500 продемонстрировал крупнейшее снижение за последний месяц на фоне заявлений сенаторов-республиканцев Майка Ли и Марко Рубио о том, что они не поддержат налоговый законопроект, если не будут внесены изменения в вопросе налоговых льгот для детей. Таким образом, эти два сенатора пополнили список законодателей, в отношении которых нет уверенности, что они поддержат законопроект.

Учитывая тот факт, что Республиканская партия может позволить себе потерять только два голоса в Сенате, республиканцы, вероятно, будут вынуждены внести некоторые изменения в законопроект в последние минуты. Ожидается, что полная версия законопроекта будет представлена сегодня вечером, тогда как голосование, скорее всего, состоится в начале следующей недели.

Инвесторы также анализируют данные по объему промышленного производства в США в ноябре. Согласно официальным данным, промышленное производство увеличилось на 0.2% м/м в прошлом месяце после роста на 1.2% м/м в октябре. Аналитики прогнозировали рост на 0.3% м/м в ноябре.

Среди сообщений корпоративного характера стоит отметить новость о том, что уже на этих выходных правительство Индонезии и компания Freeport-McMoRan Inc. (FCX) могут подписать новое соглашение, в котором будет изложен план передачи мажоритарной доли в крупном медно-золотом руднике Грасберг (Grasberg). Об этом сообщило агентство Bloomberg со ссылкой на осведомленные источники. Акции FCX на премаркете повысились на 1.3%.

Продажи в обрабатывающей промышленности снизились на 0,4% до 53,5 млрд. долл. США в октябре после двух последовательных ежемесячных повышений.

Продажи упали в 8 из 21 отрасли, что составляет 56,0% от обрабатывающей промышленности. Большая часть снижения в октябре была связана с падением продаж автомобилей и другого транспортного оборудования. Исключая эти две отрасли, объем продаж в обрабатывающей промышленности увеличился на 0,5%.

В постоянных долларах продажи в октябре снизились на 1,5%, что отражает более низкий объем проданных товаров.

Продажи транспортного оборудования в октябре снизились на 5,0% до 9,7 млрд. долл. США, в основном из-за снижения продаж автомобилей и другого транспортного оборудования.

Продажи в автомобильной промышленности упали на 6,7% до 4,6 млрд. долл. США, второй месяц подряд. Снижение частично отразило более низкие объемы, вызванные сокращением производства после закрытия некоторых сборочных заводов в октябре. В постоянных долларах объемы продаж в автомобильной промышленности упали на 7,6%.

Продажи других транспортных средств в октябре снизились на 37,2% до 248 млн долл. США. Продажи в этой отрасли нестабильны по сравнению с продажами в отрасли транспортного оборудования в целом. В постоянных долларах объем продаж упал на 37,9%.

Продажи также снизились в химической промышленности (-1,1%) и машиностроении (-1,4%) в октябре. Снижения были широко распространены и отражали более низкие объемы проданных товаров.

Снижение объемов продаж в текущих долларах было частично компенсировано увеличением добычи нефти и угля (+ 2,2%) и лесной продукции (+ 3,4%). После устранения влияния изменений цен объем продаж в этих отраслях вырос на 1,1% и 1,9% соответственно.

Информационно-аналитический отдел TeleTrade

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 42.04 | 0.18(0.43%) | 402 |

| ALTRIA GROUP INC. | MO | 72.49 | 0.17(0.24%) | 530 |

| Amazon.com Inc., NASDAQ | AMZN | 1,164.00 | -0.13(-0.01%) | 10851 |

| Apple Inc. | AAPL | 172.46 | 0.19(0.11%) | 31043 |

| AT&T Inc | T | 37.9 | -0.14(-0.37%) | 9245 |

| Boeing Co | BA | 292.4 | 0.56(0.19%) | 8915 |

| Caterpillar Inc | CAT | 149 | 0.43(0.29%) | 3424 |

| Chevron Corp | CVX | 119.98 | 0.05(0.04%) | 143 |

| Cisco Systems Inc | CSCO | 38.25 | 0.10(0.26%) | 10010 |

| Citigroup Inc., NYSE | C | 75.33 | 0.19(0.25%) | 9505 |

| Exxon Mobil Corp | XOM | 82.99 | -0.13(-0.16%) | 1986 |

| Facebook, Inc. | FB | 178.4 | 0.10(0.06%) | 35714 |

| Ford Motor Co. | F | 12.71 | 0.08(0.63%) | 1697 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 16.28 | -0.04(-0.25%) | 12690 |

| General Electric Co | GE | 17.82 | 0.06(0.34%) | 43669 |

| Goldman Sachs | GS | 256.5 | 0.94(0.37%) | 816 |

| Hewlett-Packard Co. | HPQ | 20.6 | -0.25(-1.20%) | 2118 |

| Home Depot Inc | HD | 183.41 | 0.38(0.21%) | 193 |

| Intel Corp | INTC | 43.57 | 0.23(0.53%) | 1495 |

| International Business Machines Co... | IBM | 154.5 | 0.59(0.38%) | 908 |

| JPMorgan Chase and Co | JPM | 105.9 | 0.39(0.37%) | 16573 |

| McDonald's Corp | MCD | 173.75 | 0.20(0.12%) | 989 |

| Merck & Co Inc | MRK | 56.61 | 0.18(0.32%) | 4203 |

| Microsoft Corp | MSFT | 85.54 | 0.19(0.22%) | 9376 |

| Nike | NKE | 64.46 | 0.16(0.25%) | 32741 |

| Pfizer Inc | PFE | 36.67 | 0.03(0.08%) | 3887 |

| Starbucks Corporation, NASDAQ | SBUX | 59.44 | -0.05(-0.08%) | 1452 |

| Tesla Motors, Inc., NASDAQ | TSLA | 340.55 | 1.52(0.45%) | 20602 |

| The Coca-Cola Co | KO | 46.05 | 0.15(0.33%) | 2098 |

| Twitter, Inc., NYSE | TWTR | 21.83 | 0.17(0.78%) | 30671 |

| United Technologies Corp | UTX | 124.47 | 0.17(0.14%) | 100 |

| Verizon Communications Inc | VZ | 52.64 | -0.25(-0.47%) | 3387 |

| Visa | V | 113.6 | 0.29(0.26%) | 646 |

| Wal-Mart Stores Inc | WMT | 98 | 0.24(0.25%) | 3013 |

| Walt Disney Co | DIS | 106.4 | -1.21(-1.12%) | 757115 |

| Yandex N.V., NASDAQ | YNDX | 33.08 | 0.36(1.10%) | 3705 |

Аналитики Stifel возобновили рейтинг акций Cisco Systems (CSCO) на уровне Hold

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

EUR/USD: 1.1700 (EUR 2.6bn), 1.1750 (764m), 1.1800 (2.9bn), 1.1825-30 (911m), 1.1850 (791m), 1.1875 (592m), 1.1900-10 (942m)

USD/JPY: 111.60-70 (USD 324m), 112.00 (1.2bn), 112.25-30 (2.0bn), 112.50 (1.4bn), 112.75 (510m), 113.00 (790m), 113.20-30 (594m)

GBP/USD: 1.3300 (GBP 929m), 1.3400 (410m), 1.3450-52 (399m)

USD/CAD: 1.2750 (USD 345m), 1.2775-80 (605m), 1.2850 (759m), 1.2900 (866m)

AUD/USD: 0.7570-80 (AUD 786m), 0.7700 (342m), 0.7740-50 (441m), 0.7800 (1.1bn)

NZD/USD: 0.6900 (NZD 335m), 0.7100 (211m)

EUR/GBP: 0.8850 (EUR 662m), 0.8900 (596m), 0.9000 (1.3bn), 0.9050 (1.5bn)

Информационно-аналитический отдел TeleTrade

Как сообщает агентство Bloomberg , Индонезия и Freeport-McMoRan Inc. (FCX) могут подписать новое соглашение уже на этих выходных, в котором будет изложен план передачи мажоритарной доли в крупном медно-золотом руднике Грасберг (Grasberg). Об этом агентству сообщили осведомленные источники.

По словам источников, правительство страны, государственная компания PT Indonesia Asahan Aluminium (известная как Inalum) и Freeport-McMoRan Inc. настроены поддержать так называемое соглашение о завершении сделки уже в воскресенье. Согласно новой сделке, Inalum будет стремиться приобрести к концу марта долю участия Rio Tinto Group в совместном предприятии, ведущем разработку в Грасберг, а затем нацелиться на конвертацию этой доли на долю в акционерном капитале, сообщили два источника.

Эрик Киннеберг (Eric Kinneberg), представитель Freeport-McMoRan, отказался комментировать информацию. В Rio Tinto отказались от комментариев по электронной почте. Рикки Гунаван (Ricky Gunawan), корпоративный секретарь Inalum, оперативно не ответил на звонки и текстовые сообщения с запросами.

Freeport-McMoRan Inc., Индонезия и другие стороны вскоре подпишут соглашение, которое будет включать в себя условие завершить запланированную передачу контроля над Грасберг в первые три месяца следующего года, сообщил в текстовом сообщении заместитель министра иностранных дел страны Фаджар Гарри Сампурно (Fajar Harry Sampurno). Однако, он отказался сообщать подробности.

Доля Индонезии в месторождении Грасберг вырастет до 51% в рамках сделки, согласованной в августе, после того Freeport продаст ей мажоритарный пакет акций локального предприятия PT Freeport Indonesia, 91% акций которого сейчас находиться в собственности американского добытчика.

В свою очередь, Freeport получит разрешение продолжать вести работы в Грасберг до 2041. В этом плане также обсуждаются инвестиций на сумму около $20 млрд. в период к 2031 году для дальнейшего развития шахты.

По словам источников, новый план будет включать график урегулирования вопросов по лицензии на добычу полезных ископаемых и планового строительства завода.

Акции FCX на премаркете повысились до уровня $16.35 (+0.99%).

Информационно-аналитический отдел TeleTrade

МОСКВА, 15 декабря. /ТАСС/. Банк России прогнозирует темпы роста экономики РФ в 2018 году в диапазоне 1,5-2%, сообщила журналистам глава ЦБ Эльвира Набиуллина.

"Наш прогноз на 2018 г. [по темпам роста ВВП] - 1,5-2%. Прогноз на 2017 год был 1,7-2,2%, но ближе к нижней границе сейчас. На этот год достаточно сложно сказать, и на 2018 год, поэтому мы даем такую вилку", - сказала Набиуллина.

МОСКВА, 15 декабря. /ТАСС/. Банк России повысил свой прогноз по росту кредитов экономике на 2018-2019 годы до 8-11%, сообщила журналистам глава ЦБ Эльвира Набиуллина.

"Мы немного пересмотрели прогнозы по кредиту экономике. Если мы в октябре в базовом сценарии прогнозировали рост кредитов 3-5% на 2018 год, то сейчас мы эти прогнозы повысили - до 8-11%. Также чуть-чуть повысили на 2019 год, на 1 процентный пункт, тоже 8-11%", - сказала Набиуллина. брд/бнж/стм/бди

МОСКВА, 15 декабря. /ТАСС/. Банк России повысил прогноз по чистому оттоку капитала из Россиич в 2018 г. с 10 млрд до 16 млрд долларов. Об этом сообщила на пресс-конференции глава ЦБ РФ Эльвира Набиуллина.

"Учитывая, что теперь в прогноз заложены более высокие цены на нефть и более высокое сальдо текущего счета, как следствие мы повысили оценку чистого оттока капитала в следующем году - с 10 до 16 млрд долларов", - сказала она.

МОСКВА, 15 декабря. /ТАСС/. Банк России будет снижать ключевую ставку в 2018 году с паузами, заявила на брифинге глава регулятора Эльвира Набиуллина.

"Сохраняется возможность для некоторого снижения ключевой ставки в первом полугодии следующего года. При этом мы будем двигаться постепенно, скорее всего, с паузами, оценивая отклик финансовых рынков, внутреннего спроса, потребительских цен на уже ранее принятые решения по ключевой ставке", - сказала она.

МОСКВА, 15 декабря. /ТАСС/. Банк России установил на 16 -18 декабря официальный курс доллара на уровне 58,8987 рубля, что на 19,05 копейки выше предыдущего показателя. Официальный курс евро повышен на 2,5 копейки, до 69,4298 рубля.

Стоимость бивалютной корзины (0,55 доллара и 0,45 евро), рассчитанная по официальным курсам, увеличилась на 11,6 копейки, до 63,6377 рубля.

/Обновлено, добавлен бэкграунд/

МОСКВА, 15 декабря. /ТАСС/. Банк России повысил прогноз темпов роста ВВП РФ в 2018 г. по сравнению с предыдущим базовым сценарием, в котором регулятор прогнозировал рост ВВП в диапазоне 1-1,5%. Об этом говорится в пресс-релизе регулятора по итогам заседания совета директоров по денежно-кредитной политике. При этом в сообщении Банка России не указано, до какого уровня повышен прогноз на 2018 г.

"Учитывая продление соглашения об ограничении добычи нефти (ОПЕК+ прим. ред.), Банк России повысил прогноз темпов роста ВВП в 2018 г. по сравнению с предыдущим базовым сценарием. Однако среднесрочные оценки перспектив развития российской экономики не изменились. Темпы экономического роста не превысят 1,5-2% на всем прогнозном горизонте, что соответствует текущим оценкам их потенциального уровня", - говорится в релизе ЦБ.

Сделка ОПЕК+

Страны ОПЕК+ на встрече в ноябре 2017 г. договорились сохранить действие соглашения о сокращении добычи нефти до конца 2018 г. на прежних условиях, то есть удерживать совокупную добычу на 1,8 млн баррелей ниже октября 2016 г. Своими действиями участники соглашения стремятся снизить запасы нефти развитых стран до среднего за пять лет уровня. По данным ОПЕК на ноябрь, с начала 2017 г. излишки запасов нефти снизились на 200 млн баррелей, тогда как на начало года они составляли 380 млн баррелей.

Соглашение было заключено год назад, тогда оно стало ключевым драйвером роста цен на нефть. Так, котировки нефти Brent выросли более чем на $10 за баррель. В течение 2017 г. котировки держались в диапазоне $47-65 за баррель. Ряд министров ОПЕК говорили, что цена в $60 устраивает их.

/Обновлено, добавлены подробности по тексту/

МОСКВА, 15 декабря. /ТАСС/. Банк России снизил ключевую ставку на 0,5 п. п., до 7,75% годовых, говорится в сообщении регулятора.

"Совет директоров Банка России 15 декабря 2017 года принял решение снизить ключевую ставку с 8,25 до 7,75% годовых. Инфляция находится на уровне 2,5% и будет постепенно приближаться к 4% к концу 2018 года", - говорится в сообщении ЦБ.

Банк России также отмечает, что продление соглашения об ограничении добычи нефти снижает проинфляционные риски на горизонте до года. "С учетом этого Банк России снизил ключевую ставку на 50 базисных пунктов. При этом среднесрочные проинфляционные риски преобладают над рисками устойчивого отклонения инфляции вниз от цели", - отмечает регулятор.

Перспективы снижения

ЦБ РФ указывает на возможность некоторого снижения ключевой ставки в первом полугодии 2018 года. "Принимая решение по ключевой ставке, Банк России будет оценивать баланс рисков существенного и устойчивого отклонения инфляции вверх и вниз от цели, а также динамику экономической активности относительно прогноза. Банк России допускает возможность некоторого снижения ключевой ставки в первом полугодии 2018 года", - отмечается в сообщении.

Банк России также сообщил, что продолжит переходить от умеренно жесткой к нейтральной денежно-кредитной политике постепенно.

Инфляция

По данным ЦБ, инфляция в РФ на 11 декабря 2017 года составила 2,5% и по итогам года будет менее 3%. При этом к целевому уровню индекс потребительских цен вернется в конце 2018 года.

"Замедление инфляции способствовало снижению инфляционных ожиданий, которое, однако, остается неустойчивым и неравномерным. Для закрепления инфляции вблизи 4% необходимо не только дальнейшее снижение инфляционных ожиданий, но и уменьшение их чувствительности к изменениям ценовой конъюнктуры", - отмечается в сообщении регулятора.

В IV квартале 2017 года понижательное давление на темпы роста потребительских цен продолжали оказывать повышенные объемы предложения на рынке сельскохозяйственной продукции, которые связаны с ростом урожайности, дефицитом складских мощностей для хранения. В результате в ноябре годовая продовольственная инфляция снизилась до 1,1%. Большинство факторов, связанных с урожаем 2017 года, прекратят оказывать дезинфляционное влияние в первой половине 2018 года. Вклад курсовой динамики в замедление годовой инфляции уменьшается и будет исчерпан в I квартале следующего года.

Продолжается снижение годовых темпов прироста цен на непродовольственные товары, которые составили 2,7% в ноябре. В то же время услуги подорожали за год на 4,2%. Большинство показателей годовой инфляции, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, находятся несколько ниже 4%.

Динамика ВВП

В тоже время Банк России повысил прогноз темпов роста ВВП в 2018 году по сравнению с предыдущим базовым сценарием, в котором регулятор прогнозировал рост ВВП в диапазоне 1-1,5%. При этом в сообщении Банка России не указано, до какого уровня повышен прогноз на 2018 год.

"Учитывая продление соглашения об ограничении добычи нефти, Банк России повысил прогноз темпов роста ВВП в 2018 году по сравнению с предыдущим базовым сценарием. Однако среднесрочные оценки перспектив развития российской экономики не изменились. Темпы экономического роста не превысят 1,5-2,0% на всем прогнозном горизонте, что соответствует текущим оценкам их потенциального уровня", - говорится в релизе ЦБ РФ.

Следующее заседание совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 9 февраля 2018 года.

Были опубликованы следующие данные:

(время/страна/показатель/период/предыдущее значение/прогноз)

10:00 Еврозона Сальдо торгового баланса, без сезонных поправок Октябрь 26.4 24.6 18.9

12:00 Великобритания Ежеквартальный бюллетень Банка Англии

13:15 Великобритания Речь члена Комитета по денежно-кредитной политике Банка Англии Энди Халдейна

Доллар США ослаб, так как инвесторы обеспокоены судьбой налоговой реформы в США. По сообщениям СМИ, представители Республиканской партии в Конгрессе предложили снизить ставку налога на прибыль компаний до 21% вместо ожидавшихся ранее 20% с текущих 35%. Вместе с тем ожидается, что изменения вступят в силу в следующем году, а не в 2019 году, как предлагали в Сенате.

Сенатор Марко Рубио не поддержит налоговую реформу до тех пор, пока не будут увеличены налоговые вычеты на детей, пишет The Hill. Небольшое преимущество республиканцев в верхней палате не позволяет им терять сторонников перед важнейшим голосованием месяца, которое ожидается на следующей неделе.

Накануне доллар вырос при поддержке сильных макроэкономических данных и после того, как руководители центральных банков Европы в четверг вновь заявили о своей осторожности в отношении экономического восстановления в регионе. Они просигнализировали, что нет никакой срочной необходимости идти по пути ФРС и повышать процентные ставки, несмотря на столь редкий синхронный рост мировой экономики.

Евро вырос на фоне ослабления американской валюты и данных по торговому балансу еврозоны. Сальдо торгового баланса в еврозоне в октябре снизилось до трехмесячного минимума, поскольку экспорт сократился на фоне увеличения импорта, свидетельствуют данные Евростата в пятницу.

Сальдо торгового баланса сократилось на сезонно скорректированные 19 млрд. евро в октябре с 24,5 млрд. евро в сентябре. Это было самым низким уровнем с июля. Прогнозировалось, что профицит снизится до 24,6 млрд евро.

Экспорт сократился на 2,4 процента по сравнению с предыдущим месяцем, а импорт вырос на 0,6 процента.

На нескорректированной основе положительное сальдо торгового баланса сократилось до 18,9 млрд. евро с 19,2 млрд. евро в предыдущем году. Экспорт вырос на 8,8 процента годовых, а импорт увеличился на 10,1 процента в октябре.

ЕUR/USD: в течение европейской сессии пара выросла до $1.1811

GBP/USD: в течение европейской сессии пара упала до $1.3362

USD/JPY: в течение европейской сессии пара упала до Y112.02

В 13:30 GMT Канада отчитается по изменению поставок в обрабатывающем секторе промышленности за октябрь, а США опубликует индекс активности в производственном секторе от ФРБ Нью-Йорка за декабрь. В 14:15 GMT США отчитается по изменению объема промышленного производства и использованию мощностей за ноябрь. В 21:00 GMT США заявит об изменении чистого и общего объема покупок долгосрочных американских ценных бумаг иностранными инвесторами за октябрь.

Информационно-аналитический отдел TeleTrade

EUR/USD

Ордера на продажу: 1.1765 1.1780 1.1800 1.1820 1.1835 1.1850-55

Ордера на покупку: 1.1730 1.1700 1.1680 1.1650 1.1630 1.1600

USD/JPY

Ордера на продажу: 1113.60 113.80 114.00 114.30 114.50

Ордера на покупку: 113.20 113.00 112.80 112.50 112.00

GBP/USD

Ордера на продажу: 1.3335 1.3350 1.3365 1.3380 1.3400 1.3420 1.3430-35 1.3450

Ордера на покупку: 1.3300 1.3280 1.3250 1.3230 1.3200

AUD/USD

Ордера на продажу: 0.7585 0.7600 0.7620 0.7650

Ордера на покупку: 0.7550 0.7535 0.7520 0.7500

EUR/GBP

Ордера на продажу: 0.8830-35 0.8850 0.8865 0.8885 0.8900

Ордера на покупку: 0.8800 0.8775-80 0.8765 0.8750 0.8700

EUR/JPY

Ордера на продажу: 133.50 133.80 134.00 134.30 134.50

Ордера на покупку: 133.00 132.80 132.50 132.00

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы понизились в пятницу утром, сдерживаемые обеспокоенностью по поводу планов по пересмотру налоговой системы в США.

Общеевропейский индекс Stoxx 600 снизился на 0,21 процента, при этом большинство секторов торгуются на отрицательной территории. Розничные акции были наихудшим сектором после того, как H&M сообщила о продажах в четвертом квартале ниже своих собственных ожиданий. В начале торгов акции упали более чем на 12 процентов.

С другой стороны, телекоммуникации и коммунальные услуги были единственными секторами, торгующими в плюсе. Первый вырос из-за новостей о том, что Deutsche Telekom согласился купить голландский бизнес Tele2. Последний нарастил около 6 процентов. Акции BT также были почти на 1 процент выше в начале торгов после новостей о том, что было согласовано перекрестное предложение телевизионных пакетов с конкурирующим Sky.

В других новостях, глава британского домостроителя Persimmon, Николас Ригли, уходит в отставку после спора о схеме стимулирования, которая разрешила выплату в размере 232 миллионов фунтов стерлингов (311 миллионов долларов) трем директорам, сообщает Financial Times.

В целом, настроения на рынке также были подавлены событиями в США, где два сенатора-республиканца отказались голосовать за налоговый план Республиканской партии, что добавило неопределенность в стремление партии пересмотреть налоговую систему США. Вице-президент Майк Пенс отложил поездку на Ближний Восток в условиях неопределенности. В результате доллар США находился под давлением во время торгов в пятницу.

В Европе лидеры собрались в Брюсселе на двухдневный саммит, где Брекзит занимает первое место в повестке дня. Премьер-министр Тереза Мэй рассказала своим коллегам, что она на правильном пути соглашения по Брекзит. По данным Reuters, в выходные министр финансов Великобритании Филипп Хэммонд отправится в Китай, чтобы заключить сделки по торговле и инвестициям на миллиард фунтов.

На текущий момент:

FTSE 7446.83 -1.29 -0.02%

DAX 13037.25 -30.83 -0.24%

CAC 5345.26 -11.88 -0.22%

Информационно-аналитический отдел TeleTrade

Центральный банк Испании понизил прогнозы роста, сославшись на неопределенность, вызванную ситуацией в Каталонии.

В докладе, опубликованном в пятницу, Банк Испании заявил, что он ожидает, что после роста на 3,1 процента в этом году валовой внутренний продукт вырастет на 2,4 процента в 2018 году и 2,1 процента в 2019 и 2020 годах.

Хотя прогноз на 2017 год был сохранен, прогноз на 2018 год был снижен с 2,5 процента, а в 2019 году - с 2,2 процента.

Ожидается более медленный рост производства, поскольку эффект некоторых из экспансионистских драйверов, работающих в прошлом, сходит на нет.

По словам банка, масштабы политической неопределенности вокруг Каталонии станут дополнительным фактором в определении курса испанской экономики в течение прогнозируемого периода.

Центральный банк отметил, что прогноз будет по-прежнему подкрепляться внутренним спросом, но в предстоящие годы он будет заметно медленным. Между тем, чистый внешний спрос будет продолжать вносить позитивный вклад, добавил банк.

Кроме того, банк ожидает, что уровень безработицы упадет примерно до 11 процентов в конце 2020 года.

Что касается инфляции, то в краткосрочной перспективе ожидается замедление в результате исчезновения базовых эффектов и роста цен на энергоносители, наблюдавшихся годом ранее.

По прогнозам, инфляция в 2018 и 2019 годах вырастет на 1,5 процента и 1,4 процента, а до 2020 года возрастет до 1,7 процента.

Информационно-аналитический отдел TeleTrade

Сальдо торгового баланса в еврозоне в октябре снизилось до трехмесячного минимума, поскольку экспорт сократился на фоне увеличения импорта, свидетельствуют данные Евростата в пятницу.

Сальдо торгового баланса с учетом коррекции на сезонные колебания сократилось до 19 млрд. евро в октябре с 24,5 млрд. евро в сентябре. Это было самым низким уровнем с июля. Прогнозировалось, что профицит снизится до 24,6 млрд евро.

Экспорт сократился на 2,4 процента по сравнению с предыдущим месяцем, а импорт вырос на 0,6 процента.

На нескорректированной основе положительное сальдо торгового баланса сократилось до 18,9 млрд. евро с 19,2 млрд. евро в предыдущем году. Экспорт вырос на 8,8 процента годовых, а импорт увеличился на 10,1 процента в октябре.

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в основном со снижением, так как неопределенность в отношении прогноза по продвижению плана республиканской налоговой реформы повлияла на настроение инвесторов.

Региональные экономические данные действительно помогли нескольким рынкам на ранней стадии сессии, но настроение стало осторожным со значительным негативным уклоном по мере продвижения торгов.

Австралийский рынок восстановился после плоского старта, но не смог удержать прибыль и в итоге несколько снизился.

Акции HT & E упали в цене более чем на -7%, а Retail Food Group - на -4,6%. Бумаги Macquarie Atlas Roads, Flexigroup, Fairfax Media, JB Hi-Fi, Sigma Pharma, Alumina, Sirtex Medical, CSR и Whitehaven Coal также закрылись со снижением в диапазоне на -2-4%.

На торгах в Токио, Nikkei 225 закрылся в красной зоне, несмотря на улучшение деловой уверенности в Японии. Опрос Банка Японии Tankan показал, что индекс настроений крупных японских производителей достиг 11-летнего максимума, так как доходы компаний по-прежнему остаются высокими на фоне улучшения ситуации в мировой экономике и продолжения роста ВВП Японии уже на протяжении 7 кварталов подряд.

Индекс настроений крупных производителей в четвертом квартале составил 25 против 22 за предыдущий квартал, достигнув максимума с 2006 года. Экономисты ожидали рост показателя до 24. Также стало известно, что индекс настроений крупных непроизводственных компаний в четвертом квартале составил 23, как и ожидалось, оставшись на уровне третьего квартала.

NIKKEI 22553.22 -141.23 -0.62%

SHANGHAI 3266.15 -26.29 -0.80%

HSI 28848.11 -318.27 -1.09%

ASX 200 5997.00 -14.30 -0.24%

KOSPI 2482.07 +12.59 +0.51%

NZ50 8360.86 +37.11 +0.45%

Информационно-аналитический отдел TeleTrade

BuzzFeed

Биткоин и его конкуренты становятся проблемой для американских санкций

"В то время как цена биткоина взлетает до небес, некоторые финансовые эксперты и аналитики в киберсфере начинают опасаться, что цифровая криптовалюта отлично подходит странам вроде России, стремящимся увернуться от американских санкций", - пишет журналист BuzzFeed Отиллия Стедман.

В частности, финансист Уильям Браудер намерен заявить об этом в Хельсинкской комиссии США, которая мониторит политику в области безопасности и прав человека в Европе. В комментарии BuzzFeed Браудер отметил: "Эти криптовалюты - божий дар преступникам и диктаторам, которые хотят обезопасить свои деньги".

Brookings Institution

Роль Америки в новой геополитике

Американская политика полностью утратила состоятельность и погрязла в раздорах. Внимание политиков сегодня сосредоточено на экономических вопросах, страсти разгораются вокруг культурных войн, предметом споров является и роль США в войнах настоящих. А мир стремительно меняется, и мы вступаем в новую фазу, оставив позади короткий период всеобъемлющего американского господства.

Washington Post

От санкций против России пострадала Германия

Согласно результатам исследования, за период с начала 2014 года по конец 2015 года санкции привели к потере бюджетных поступлений на общую сумму 114 миллиардов долларов. Но ущерб понесла не только Россия, бюджет которой лишился более 65 миллиардов долларов. Почти в такой же степени санкции отразились и на США и Евросоюзе, у которых доходы сократились в совокупности более чем на 50 миллиардов.

ВВС

В США женщина использовала биткоины для помощи ИГ

В Нью-Йорке женщине предъявлены обвинения в том, что она занималась отмыванием биткоинов и других криптовалют и отправляла полученные деньги на помощь экстремистской группировке "Исламское государство" (запрещена во многих странах, включая Россию).

27-летняя Зубия Шахназ также обвиняется в банковском мошенничестве и организации отмывания денег. Она остается под стражей, в освобождении под залог ей отказано.

Суд признал Улюкаева виновным

Суд признал бывшего министра экономического развития России Алексея Улюкаева виновным в получении взятки в 2 млн долларов от главы "Роснефти" Игоря Сечина. Оглашение приговора продолжается. Прокуратура просила для Улюкаева десять лет лишения свободы.

Улюкаев взял взятку лично, будучи должностным лицом, говорится в решении судьи Ларисы Семеновой, передает корреспондент Русской службы Би-би-си.

Улюкаев осознавал, что без его решения не было бы сделки по продаже "Башнефти" "Роснефти", сказано в приговоре. Поэтому обвиняемый решил "использовать авторитет своей должности" и потребовал у Сечина взятку во время саммита БРИКС в Гоа. Сечин согласился на требование.

DW

Трамп и Путин обсудили ядерную программу КНДР

Президенты США Дональд Трамп и России Владимир Путин в четверг, 14 декабря, обсудили по телефону ситуацию в Северной Корее. Сообщения российских СМИ об этой беседе подтвердила пресс-секретарь Белого дома Сара Сандерс, не приведя каких-либо подробностей. По словам Сандерс, заявление Вашингтона о деталях разговора Трампа и Путина будет обнародовано позднее.

В свою очередь пресс-служба Кремля сообщила что Дональд Трамп и Владимир Путин коснулись "ситуации в кризисных точках с акцентом на урегулирование ядерной проблемы Корейского полуострова". По данным российской стороны, инициатором беседы был Трамп. Помимо положения в КНДР, главы государств обсудили "актуальные вопросы двусторонних отношений".

Евросоюз отмежевался от позиции Трампа по Иерусалиму

Политические лидеры стран Европейского Союза отмежевались от недавней смены курса президента США Дональда Трампа относительно статуса Иерусалима. Позиция ЕС в этом вопросе остается "неизменной", заявил председатель Евросовета Дональд Туск в четверг, 14 декабря, от имени 28 глав государств и правительств, участвующих в саммите ЕС в Брюсселе. Ранее Трамп признал Иерусалим единой столицей Израиля и распорядился перенести туда американское посольство из Тель-Авива.

РБК

Bank of America назвал главного «черного лебедя» для России в 2018 году

Введение санкций США, предусматривающих запрет на покупку российских ОФЗ, маловероятно, но в любом случае именно это станет основным риском для Москвы в 2018 году, считает Bank of America Merrill Lynch

Вероятность расширения санкций США на российский суверенный долг низкая, однако этот фактор остается главным в следующем году риском для России, последствия которого можно просчитать, говорится в отчете Bank of America Merrill Lynch «Лебединое озеро в 2018 году» .

Информационно-аналитический отдел TeleTrade

В ходе сегодняшних торгов цены на нефть стабильно растут на фоне усиления опасений по поводу закрытия трубопровода Forties в Северном море, поскольку появились предположения, что он может быть закрыт в течение месяца.

"Оператор нефтепровода Forties объявила форс-мажор по поставкам сырья после обнаружения протечек во вторник. Это означает, что ремонтные работы могут продлиться несколько недель", - говорится в сообщении американского инвестиционного банка Jefferies. "Если работа трубопровода будет приостановлена на несколько недель, это поднимет цену сорта Brent".

Однако, рост добычи в США, который ставит под угрозу стремления ОПЕК и не входящих в картель государств восстановить баланс на рынке, помешал более значительному увеличение цен на нефть.

Добыча нефти в США выросла с середины 2016 года более чем на 15% до 9,7 млн баррелей в сутки, приблизившись к уровню добычи в ведущих странах-нефтепроизводителей России и Саудовской Аравии.

Увеличение объема добычи в США, в основном за счет усиления сланцевого бурения, скорее всего, вернет рынок к избытку предложения в первой половине 2018 года, сообщило вчера Международное энергетическое агентство (МЭА).

Фьючерсы на нефть сорта Brent выросли в цене на 0,39% до $63,56 за баррель. Фьючерсные контракты на американскую нефть WTI торгуются у отметки $57,38 за баррель, что на 0,60% выше предыдущего закрытия.

Информационно-аналитический отдел TeleTrade

EUR/USD: 1.1700 (2.6 млрд), 1.1750 (764 млн), 1.1800 (2.9 млрд), 1.1825-30 (911 млн), 1.1850 (791 млн), 1.1875 (592 млн), 1.1900-10 (942 млн)

GBP/USD: 1.3300 (929 млн), 1.3400 (410 млн), 1.3450-52 (399 млн)

USD/JPY: 111.60-70 (324 млн), 112.00 (1.2 млрд), 112.25-30 (2.0 млрд), 112.50 (1.4 млрд), 112.75 (510 млн), 113.00 (790 млн) , 113.20-30 (594 млн)

USD/CAD: 1.2750 (345 млн), 1.2775-80 (605 млн), 1.2850 (759 млн), 1.2900 (866 млн)

AUD/USD: 0.7570-80 (786 млн), 0.7700 (342 млн), 0.7740-50 (441 млн), 0.7800 (1.1 млрд )

NZD/USD: 0.6900 (335 млн), 0.7100 (211 млн)

EUR/GBP: 0.8850 (662 млн), 0.8900 (596 млн), 0.9000 (1.3 млрд), 0.9050 (1.5 млрд)

Информационно-аналитический отдел TeleTrade

/Добавлена информация после 2-го абзаца/

МОСКВА, 15 декабря. /ТАСС/. Экспортная пошлина на нефть в России с 1 января 2018 года будет повышена на $6,4 и составит $111,4 за тонну, говорится в материалах Минфина. В настоящее время пошлина составляет $105 за тонну.

Средняя цена на нефть Urals за период мониторинга с 15 ноября по 14 декабря 2017 года составила $62,53932 за баррель, или $456,5 за тонну.

По данным Минфина, пошлина на высоковязкую нефть повысится до $17,9 с $16,8.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, останется на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $33,4 за тонну, на темные - $111,4.

Пошлина на экспорт товарного бензина повысится до $33,4, прямогонного (нафта) - до $61,2 с $57,7 за тонну.

Пошлина на сжиженный газ остается на нулевом уровне. Пошлина на кокс повысится до $7,2 с $6,8 за тонну.

Немецкий федеральный банк Deutsche Bundesbank, который также является центральным банком Германии, опубликовал сегодня обновленные прогнозы на 2018 и 2019 годы:

-

Инфляция в 2020 году ожидается на уровне 1,9%

-

Германия постоянно набирает высокие темпы роста

-

Прогноз роста ВВП в 2018 году 2,5% против 1,7% , ожидаемых ранее

-

Прогноз роста ВВП в 2019 году 1,7% против 1,6% ранее

-

Прогноз инфляции в 2018 году составил 1,6% против 1,4%

-

Прогноз инфляции в 2019 году составил 1,7% против 1,8%

Информационно-аналитический отдел TeleTrade

Были опубликованы следующие данные:

---

В начале последней сессии недели в центре внимания участников рынков находится квартальный отчет Банк Японии Tankan. Данное исследование японского регулятора указало на улучшение настроений среди крупных производителей Японии пятый квартал подряд. Соответствующий индекс достиг 11-летнего максимума. Хотя в целом данные оказались достаточно сильными, превзойдя средние прогнозы, в отчете содержались и негативные сигналы. В частности, респонденты озвучили ожидания ухудшения условий ведения бизнеса в следующие три месяца, что отражает нежелание крупных производителей и непроизводственных компаний увеличивать расходы на оплату труда. Стимулирование крупных компаний, имеющих значительные денежные ресурсы, расходовать свои средства на заработную плату является приоритетным инструментом премьер-министра Японии Синдзо Абэ в борьбе с дефляцией. Для этих целей правящая коалиция утвердила план сокращения ставки корпоративного налога, но только для компаний, которые увеличивают свои расходы. Именно этот шаг правительства в ближайшие месяцы будет оказывать негативное влияние на настроения в деловых кругах Японии.

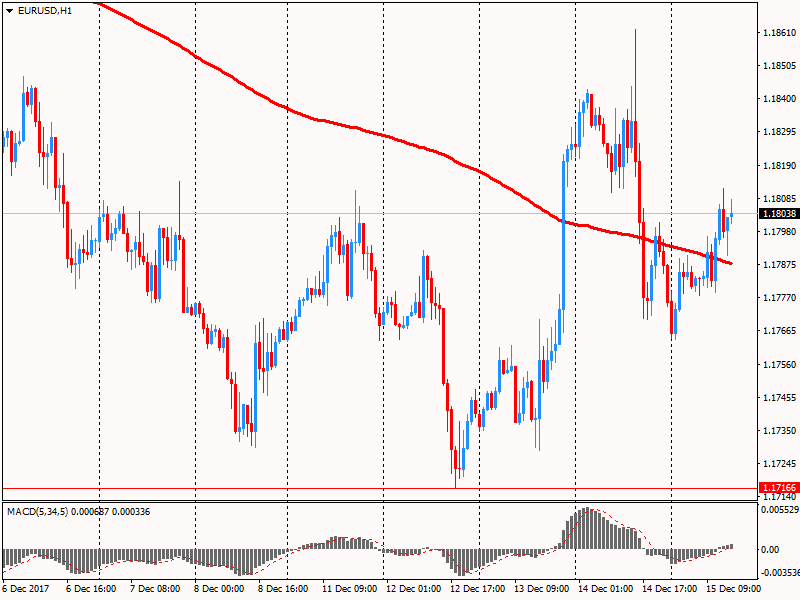

EUR/USD: в ходе азиатской сессии пара торговалась в диапазоне $1.1765-90. Пара вчера немного отступила, однако все еще находится выше сопротивления нисходящего канала от 27 ноября и находится под контролем быков. В данной ситуации стоит присматриваться к покупкам пары на окончание вчерашней коррекции. Ближайшей поддержкой выступает уровень $1.1720-30 (минимумы 12-13 декабря)

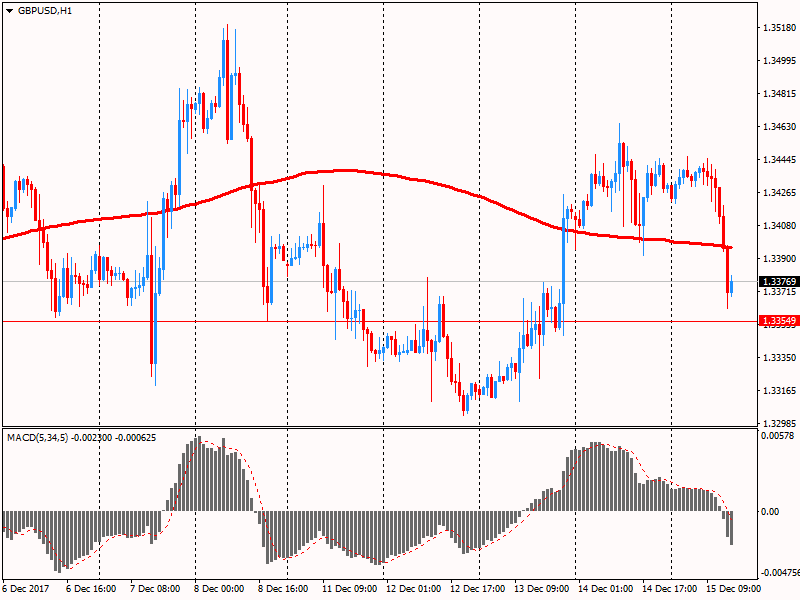

GBP/USD: в ходе азиатской сессии пара торговалась в диапазоне $1.3420-45. Фунт продолжает начатое восстановление и остается в восходящем канале от 3 ноября. В этой ситуации наиболее уместным будет присматриваться к покупкам пары на коррекциях. Ближайшая поддержка находится на уровне $1.3390 (минимум 14 декабря)

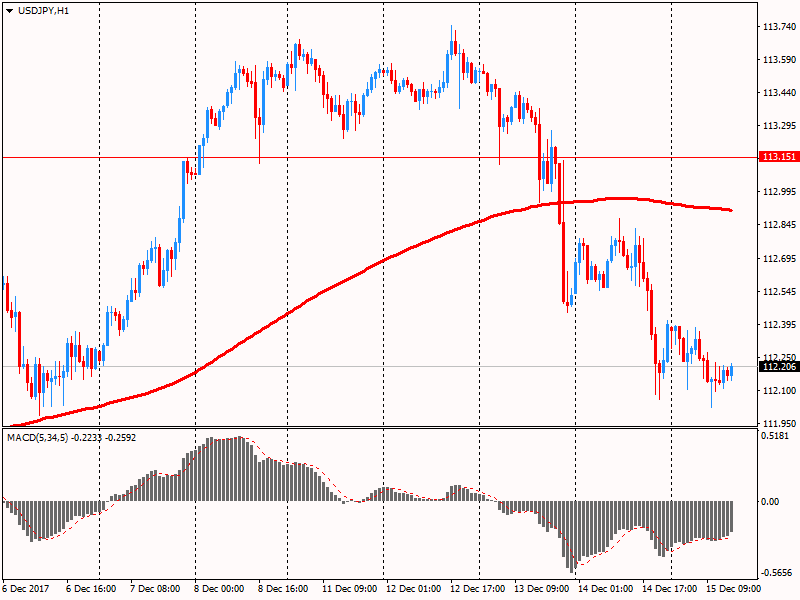

USD/JPY: в ходе торгов азиатской сессии пара торговалась в диапазоне Y112.10-35. Пара консолидируется после вчерашнего снижения. Ранее пара закрепилась ниже уровня поддержки восходящего канала от 27 ноября и на данный момент находится под контролем медведей. Однако, на часовом графике сформировалась бычья дивергенция по индикатору MACD, что сигнализирует о возможном росте пары. В данной ситуации есть вероятность небольшого укрепления пары, после чего снижение. вероятно, возобновится.

Сессия пятницы не будет перенасыщенной публикациями макроэкономических данных и другими важными событиями. Наиболее значимым отчетом сегодняшнего дня будут американские данные по промышленному производству, которые выйдут в (14:15 GMT).

Аналитики Macquarie отмечают, что после 2019 года ОПЕК начнет наращивать добычу нефти и тем самым "следует готовиться к восстановлению избытка предложения нефти". "Хотя наш базовый прогноз предполагает сохранение баланса на рынке в 2018 году, дальнейшие перспективы спроса и предложения негативны", - говорят в Macquarie.

Несмотря на то, что прогнозы Macquarie по ценам на нефть остаются ниже других основных прогнозов, в банке ожидают, средние цены на нефть марки Brent в ближайшие три года составят $56, $54 и $62 соответственно.

Информационно-аналитический отдел TeleTrade