- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 21-06-2021

Основные фондовые индексы США заметно выросли, так как рынок акций восстанавливался после распродажи на прошлой неделе, спровоцированной “ястребиными” заявлениями ФРС, вызвавшими опасения, что Центробанк может повысить процентные ставки и начать сокращение ежемесячных объемов выкупа активов раньше, чем ожидалось.

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 06:00 (GMT) | Великобритания | Чистые заимствования гос. сектора, млрд. | Май | -31.7 | -26.1 |

| 10:00 (GMT) | Великобритания | Баланс промышленных заказов Конфедерации британских промышленников | Июнь | 17 | |

| 14:00 (GMT) | США | Индекс производственной активности от ФРБ Ричмонда | Июнь | 18 | |

| 14:00 (GMT) | Еврозона | Индекс уверенности потребителей | Июнь | -5.1 | -3 |

| 14:00 (GMT) | США | Продажи жилья на вторичном рынке, млн. | Май | 5.85 | 5.72 |

| 15:00 (GMT) | США | Речь члена Комитета по открытым рынкам ФРС М. Дэйли | |||

| 18:00 (GMT) | США | Полугодовой отчет по денежно-кредитной политике председателя ФРС Джерома Пауэлла | |||

| 23:50 (GMT) | Япония | Протокол последнего заседания Банка Японии |

Все компоненты DOW в плюсе (30 из 30). Лидер роста - American Express Co. (AXP; +4.17%).

Все 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+3.48%).

Информационно-аналитический отдел TeleTrade

Citi видит возможности для продолжения недавнего восходящего тренда доллара США в краткосрочной перспективе.

«Мы видим возможности для продолжения роста доллара США в ближайшем будущем, как против G10, так и против валют развивающихся рынков. Валюты G10 должны отставать, поскольку структура финансирования смещается от доллара США в сторону низкодоходных валют», - отмечает Citi.

«Таким образом, мы предпочитаем покупать валюту ястребиных Центральных банков (доллар США, норвежская крона, фунт стерлингов и новозеландский доллар), финансируемые в швейцарских франках и евро, поскольку ЕЦБ остается отстающим в рамках продолжающегося ястребиного наклона глобальных Центральных банков. Мы также предпочитаем длинные позиции по NOK/SEK и GBP/CHF, поскольку мы сохраняем наш бычий взгляд на нефть, несмотря на осторожность в отношении металлов», - добавили в Citi.

Информационно-аналитический отдел TeleTrade

Эксперты Goldman Sachs изложили свои прогнозы относительно ожидаемого восстановления в еврозоне, подчеркнув, когда, по их мнению, Европейский центральный банк отменит свои беспрецедентные меры стимулирования, а также предположив, что на меры жесткой экономии больше нельзя полагаться.

Инвесторы в Европе зациклены на том, что Европейский центральный банк будет делать с точки зрения стимулирования, особенно после того, как Федеральная резервная система США повысила свои инфляционные ожидания на прошлой неделе и предсказала новые повышения ставок на 2023 год.

Свен Яри Стен, главный европейский экономист Goldman Sachs, сказал, что последняя позиция ФРС «должна укрепить уверенность Управляющего совета ЕЦБ в том, что он может начать сокращать покупки активов в рамках программы PEPP позднее в этом году».

ЕЦБ представил новую программу покупки облигаций в связи с пандемией коронавируса, которая называется Программа экстренной закупки при пандемии. В настоящее время предполагается, что она продлится до марта 2022 года и составит 1,85 триллиона евро.

«Мы действительно думаем, что они откажутся от программы PEPP на сентябрьском заседании», - сказал Стен, добавив при этом, что Управляющий совет «не спешит следовать за ФРС в ускорении графика отказа от мер стимулирования».

Goldman Sachs на прошлой неделе оценил рост ВВП еврозоны в этом году на 5,4%, что выше консенсуса, благодаря прогрессу в программах вакцинации.

Тем не менее, по-прежнему существуют опасения, что инфляция не вырастет до желаемого для ЕЦБ уровня, несмотря на открытие различных экономик еврозоны. Следовательно, это потребует постоянной поддержки со стороны центрального банка, который использует инфляцию в качестве своей ключевой цели.

Goldman ожидает лишь «постепенного увеличения» базовой инфляции до 1,5% в четвертом квартале этого года. Мандат ЕЦБ заключается в обеспечении стабильности цен с целевым показателем инфляции «близким, но ниже 2%».

Информационно-аналитический отдел TeleTrade

Доллар США подешевел против основных валют, отступив от 10-месячного максимума, несмотря на рост доходности гособлигаций США. В фокусе внимания инвесторов находились комментарии чиновников ФРС, а также главы ЕЦБ. Участники рынка также ожидали полугодовой отчет по денежно-кредитной политике председателя ФРС Джерома Пауэлла, который будет представлен завтра.

Президент ФРБ Далласа Роберт Каплан и президент Федерального резервного банка Сент-Луиса Джеймс Буллард не обозначили даты, когда ФРС должна начать действовать, но оба заявили, что приближается время, если оно уже не настало, когда Центробанк пересмотрит свою сильную поддержку для экономики. Каплан повторил, что лучше начать сворачивать покупки раньше, чем позже, и что уменьшение поддержки снизило риск более резкого сдвига политики в будущем. Между тем, Буллард сказал, что дебаты открыты и он думаем, что руководителям следует взвесить перспективы покупок активов.

Тем временем, глава ЕЦБ Лагард отметила, что восстановление набирает обороты, и мы должны обеспечить поддержку в процессе восстановления. "Перспективы экономики действительно улучшаются. Но распространение вирусных мутаций по-прежнему представляет опасность", - заявила Лагард, и добавила, что более благоприятные перспективы глобального спроса и более быстрый, чем ожидалось, рост потребительских расходов могут привести к еще более сильному восстановлению.

"Повышательное влияние базового инфляционного давления на общую инфляцию будет примерно уравновешено ожидаемым снижением цен на энергоносители. Ужесточение политики было бы преждевременным и поставило бы под угрозу продолжающееся восстановление экономики и перспективы инфляции", - сообщила глава ЕЦБ.

Фунт вырос на 0,9% против доллара США, так как инвесторы готовятся к заседанию Банка Англии, которое состоится в ближайший четверг.Аналитики Wells Fargo считают, что Центральный банк будет сигнализировать об очередном замедлении покупок активов в течение следующих нескольких месяцев. Они считают, что следующее сокращение количественного смягчения (QE) произойдет к концу лета. «За последние несколько месяцев Банк Англии замедлил покупку активов и намекнул на дополнительное сужение QE в будущем. Темпы восстановления экономики Великобритании были впечатляющими, поскольку ежемесячные данные по ВВП отразили резкое восстановление экономической активности после постепенного снятия ограничений. На прошлой неделе экономика Великобритании продемонстрировала, насколько сильным является восстановление, поскольку инфляция ИПЦ превысила 2% впервые с 2019 года. На заседании Банка Англии мы ожидаем, что политики предоставят обновленную информацию о том, как развивается экономика, и влияет ли возобновившееся распространение COVID на экономическую активность. Кроме того, мы ожидаем, что официальные лица Банка Англии предоставят обновленную информацию об инфляции и о том, является ли рост цен временным или более устойчивым. Но, учитывая темпы восстановления, мы полагаем, что Банк Англии будет сигнализировать о дальнейшем замедлении покупок активов в ближайшие несколько месяцев. На наш взгляд, следующее сокращение QE, вероятно, произойдет к концу лета на заседании Банка Англии в августе».

Информационно-аналитический отдел TeleTrade

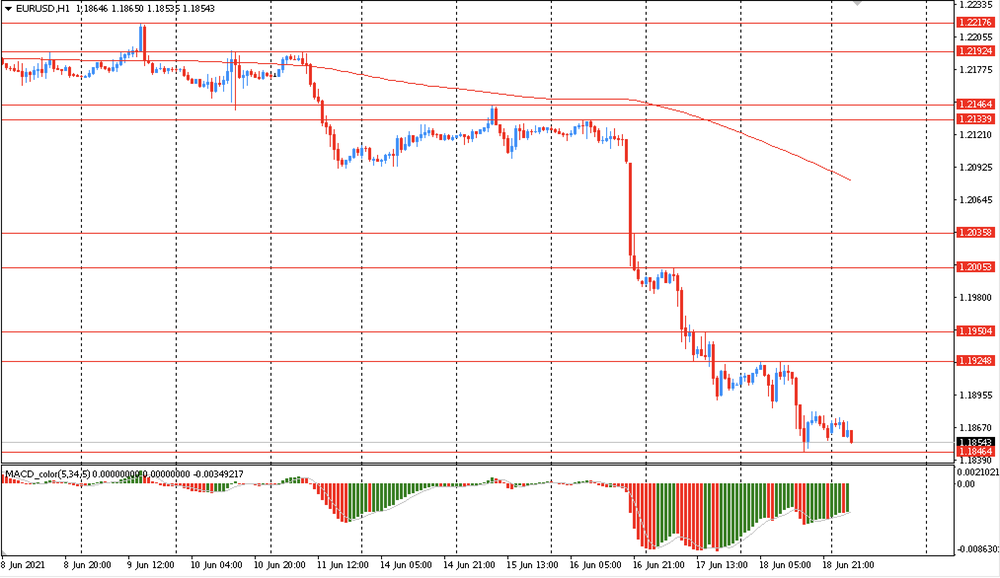

TD Research обсуждает перспективы доллара США и видит возможности для консолидации пары EUR/USD в диапазоне 1,18-122 в ближайшей перспективе.

«Ралли доллара США немного приостановилось, но большая часть ущерба уже нанесена. Главный вопрос заключается в том, какой вред ФРС нанесла рефляционной торговле. В среднесрочной перспективе мы не думаем, что ФРС сорвала рефляционную торговлю, отражая тот факт, что между обсуждением сужения QE, самим сужением и повышением ставки есть довольно большая полоса. Соответственно, этот откат может дать шанс купить провалы рефляции в третьем квартале», - отмечает TD.

«Мы ожидаем большего роста доллара в течение лета, отражая больший двусторонний рыночный риск, переоценку рисков ФРС и немного меньшую глобальную рефляцию. Возможно повторение ценового действия, наблюдаемого в первом квартале. Это предполагает диапазон 1,18–1,22 по паре EURUSD», - добавили в TD.

Информационно-аналитический отдел TeleTrade

Индексы деловой активности в производственном секторе и сфере услуг

Показатели будут опубликованы в среду, 23 июня, в 08:00 GMT

Экономика еврозоны продемонстрировала улучшение за последние несколько месяцев, поскольку количество вакцинаций увеличилось, а ограничения постепенно были сняты. Буквально на прошлой неделе ЕС возобновил поездки для туристов из США и ряда других стран в попытке поддержать европейские экономики, зависящие от туризма, поскольку число случаев заболевания COVID продолжает падать. На этой неделе мы получим дополнительные доказательства того, как развивается экономика еврозоны, когда будут опубликованы PMI в сфере производства и услуг за июнь. Консенсус-прогноз предполагает, что индекс деловой активности в промышленности немного снизился, но остался на территории расширения. Однако, индекс деловой активности в сфере услуг, как ожидается, подскочил до 57,6. На наш взгляд, рост индекса деловой активности в сфере услуг имеет смысл, поскольку ограничения для основных экономик еврозоны продолжают сниматься. Потребители, вероятно, направят избыточные сбережения в сферы услуг, такие как рестораны, бары и кинотеатры. В будущем мы ожидаем, что индустрия услуг станет основным драйвером экономики еврозоны, и мы будем отслеживать, как будет развиваться активность в секторе услуг в течение оставшейся части года.

Согласно прогнозам, в июне производственный индекс PMI упал до 62,1 с 63,1 в мае, а индекс PMI в сфере услуг вырос до 57,6 с 55,2.

Европейские фондовые индексы закрылись с повышением в понедельник, после волнений на мировых рынках из-за более ястребиного тона Федеральной резервной системы США.

Продажи жилья на вторичном рынке

Показатель будет опубликован во вторник, 22 июня, в 14:00 GMT

Продажи существующих домов снизились за последние несколько месяцев, несмотря на все еще кажущийся высокий спрос, поскольку нехватка домов для продажи ограничивает количество сделок. Поставки новых домов сократились, так как строители не смогли найти необходимую рабочую силу и материалы, чтобы продвигать проекты так быстро, как им хотелось бы. Нехватка новых домов для продажи и опасения по поводу показа своего дома во время пандемии, среди прочих факторов, сдерживают перепродажи. Насколько вызванный пандемией импульс к покупке жилья и нежелание домовладельцев выставлять свои дома на продажу сохранится на весну и лето, остается большим неизвестным для рынка жилья. Мы ожидаем, что этим летом все больше домовладельцев выставят на продажу свои дома, чтобы воспользоваться преимуществами одного из самых “продаваемых” рынков. Мы не ожидаем, что дисбаланс спроса и предложения исправится в майском отчете, и прогнозируем умеренное снижение.

Согласно прогнозам, в мае продажи жилья упали до 5,72 млн. с 5,85 млн. в апреле.

Заказы на товары длительного пользования

Показатель будет опубликован в четверг, 24 июня, в 12:30 GMT

Заказы на товары длительного пользования упали на 1,3% в апреле из-за продолжающихся проблем в автомобильном секторе и резкого сокращения расходов на оборону. Без учета транспорта, заказы выросли на 1,0% в апреле. Мы ожидаем, что эта картина немного изменится в мае, и ожидаем, что объем заказов вырос на 2,7%, при этом без учета транспорта заказы, вероятно, увеличились на 0,7%. Эти цифры дают понять, что инвестиционные расходы бизнеса остаются высокими. Вместо того, чтобы замедляться после “механического” отскока от минимумов прошлого года, рост заказов на основные капитальные товары ускорился за последние два месяца, поскольку предприятия пытаются масштабироваться, чтобы ослабить ограничения производственных мощностей. В будущем неспособность производителей выполнять эти заказы может сдерживать темпы роста, но мы по-прежнему ожидаем благоприятного года для инвестиций в бизнес.

Согласно прогнозам, в мае заказы выросли на 2,7% после снижения на 1,3% в апреле.

Личные расходы и личные доходы

Показатель будет опубликован в пятницу, 25 июня, в 12:30 GMT

Розничные продажи в мае снизились на 1,3%. Хотя это может показаться плохим предзнаменованием для данных о личных расходах, это, вероятно, отражает изменение профиля потребительских расходов с пребывания дома к повторному открытию экономики. За последний год потребители в основном покупали вещи, которыми они могут наслаждаться дома, в то время как расходы на услуги упали, и отошли на второй план. По мере открытия экономики и нормализации жизни некоторые розничные торговцы (например, магазины товаров для здоровья и личной гигиены, а также одежды) могут увидеть рост продаж, но больше всего выиграют поставщики услуг (например, тренажерные залы, транспорт и услуги отдыха). В связи с такой динамикой слабые данные по розничным продажам за май не опровергли нашу точку зрения о том, что общие расходы будут расти в мае и в течение лета. В отчете о личных доходах и расходах также будут представлены последние данные по базовому индексу цен расходов на личное потребление (PCE), который часто называют предпочтительной мерой инфляции ФРС. Мы ожидаем увидеть еще один сильный месячный результат по PCE, а именно рост на 0,6% относительно апреля и на 3,4% годовых. Хотя кажется очевидным, что инфляция повышается, остается неясным, насколько высокой будет инфляция и как долго она будет сохраняться. На наш взгляд, основные факторы, ответственные за рост цен, такие как корректировки из-за повторного открытия и узкие места в цепочке поставок, со временем ослабнут, но мы проанализируем майский отчет на предмет скачков в других категориях, которые могут оказаться более устойчивыми.

Согласно прогнозам, в мае личные расходы выросли на 0,3% после увеличения на 0,5% в апреле, а личные доходы упали на 2,5% после сокращения на 13,1% в апреле.

Бывший министр финансов Стивен Мнучин заявил, что, по его мнению, инфляция заставит ФРС ужесточить денежно-кредитную политику в ближайшие месяцы и годы, и инвесторы могут быть не готовы к этому сценарию.

«Нет никаких сомнений в том, что ФРС необходимо войти в период нормализации ставок и нормализации портфеля облигаций», - сказал Мнучин.

Мнучин отметил, что он обеспокоен тем, что недавний всплеск инфляции сохранится. Он предположил, что ФРС реагирует осторожно отчасти потому, что она опирается на экономические модели, которые изо всех сил пытаются включить огромное количество стимулов фискальной и денежно-кредитной политики, которые подпитывают движение цен.

«Я думаю, что за этим нужно очень внимательно следить, и я действительно думаю, что рынки недооценивают этот риск», - сказал он.

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 6-месячные векселя на сумму 53.478 млрд. долларов

Доходность 6-месячных казначейских векселей составила 0,040% против 0,040% на предыдущем аукционе.

Отношение спроса и предложения составило 3,32 по сравнению с 3,32 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 66,67% от объёма размещения по сравнению с 55,69% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 5,24% от объёма размещения по сравнению с 6,37% на предыдущем аукционе.

Первичные дилеры выкупили 28,09% от объёма размещения по сравнению с 37,93% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Казначейство США разместило 3-месячные векселя на сумму 56,341 млрд. долларов

Доходность 3-месячных казначейских векселей составила 0,055% против 0,025% на предыдущем аукционе.

Отношение спроса и предложения составило 3,64 по сравнению с 3,45 за последнее размещение.

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 54,20% от объёма размещения по сравнению с 64,35% на предыдущем аукционе.

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 6,82% от объёма размещения по сравнению с 4,11% на предыдущем аукционе

Первичные дилеры выкупили 38,98% от объёма размещения по сравнению с 31,54% на предыдущем аукционе.

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США демонстрируют рост, так как рынок акций восстанавливается после распродажи на прошлой неделе, спровоцированной “ястребиными” заявлениями Федеральной резервной системы (ФРС), вызвавшими опасения, что американский центробанк может повысить процентные ставки и начать сокращение ежемесячных объемов выкупа активов раньше, чем ожидалось.

Напомним, Комитет по открытым рынкам ФРС (FOMC) не внес каких-либо изменений в параметры монетарной политики на своем последнем заседании, итоги которого были обнародованы в прошлую среду. Центральный банк США также подтвердил свою приверженность мнению о том, что недавний рост инфляции главным образом отражает переходные факторы. В то же время, так называемые “точечные прогнозы” ФРС, за которыми внимательно следят инвесторы в поисках индикаторов будущей траектории процентных ставок, показали, что члены FOMC в настоящее время прогнозируют как минимум два повышения ставок в 2023 году, - на год раньше, чем они ожидали в марте. Такой “ястребиный поворот” вызвал опасения среди инвесторов по поводу более скорого, чем ожидалось, сворачивания стимулов федрезервом. Эти опасения усилились в пятницу после заявлений президента ФРБ Сент-Луиса Джеймса Булларда, который сообщил в интервью CNBC, что ФРС уже начала обсуждение вопроса о сокращении объема покупок облигаций и он ожидает повышения процентных ставок в конце следующего года на фоне усиления инфляционного давления.

Между тем в своем сегодняшнем выступлении Джеймс Буллард заявил, что по его мнению, эра низких процентных ставок и низкой инфляции закончится не скоро. Он также предупредил, что участникам рынка нужно быть готовыми к “риску роста инфляции”.

Помимо Булларда сегодня также свое мнение о состоянии экономики/политике ФРС высказал президент ФРБ Далласа Роберт Каплан. Он заявил, что последние изменения в прогнозах по ставкам ФРС отражают реакцию политиков на резко улучшившиеся экономические перспективы. Каплан также предположил, что более быстрый выход из программы покупки облигаций центрального банка может дать ему больше свободы действий при принятии решения о повышении процентных ставок. По мнению главы ФРБ Далласа, в данный момент проблема заключается в ограничении предложения, тогда как спрос кажется высоким.

Теперь инвесторы ожидают комментариев других представителей ФРС, в том числе ее председателя Джерома Пауэлла, который должен выступить перед Конгрессом США во вторник.

Все компоненты DOW в плюсе (30 из 30). Лидер роста - American Express Co. (AXP; +3.36%).

Все 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+2.31%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 72.66 | +1.37 | +1.92% |

Золото | 1785.00 | +16.00 | +0.90% |

Dow | 33696.00 | +541.00 | +1.63% |

S&P 500 | 4209.50 | +56.00 | +1.35% |

Nasdaq 100 | 14118.00 | +83.00 | +0.59% |

10-летние облигации США | 1.472 | +0.022 | +1.52% |

Информационно-аналитический отдел TeleTrade

Котировки нефти подскочили более чем на 1% в понедельник на фоне растущего спроса в летний сезон вождения в северном полушарии. Поддержку ценам также оказывало ослабление доллара США. Вместе с тем, трейдеры готовились к возвращению поставок иранской нефти, несмотря на паузу в переговорах о прекращении санкций США.

Цены на золото выросли более чем на 1% в понедельник после их самого большого недельного падения в процентном выражении с марта 2020 года, при этом спрос был поддержан падением доходности казначейских облигаций США и паузой в ралли доллара.

Во вторник выйдет минимальное количество важных данных. В 06:00 GMT Британия сообщит об изменении чистого объема заемных средств государственного сектора за май. Показатель отражает суммарный объем займов, которые необходимо осуществить центральному и местным правительствам и правительственным организациям, чтобы сбалансировать свои расходы. Займы, которые осуществляемые правительством, представляют собой государственный долг. Позитивные числа показателя отражают наличие бюджетного дефицита, негативные – профицита. Ожидается, что профицит уменьшился до 26,1 млрд. фунтов с 31,7 млрд. фунтов в апреле.

В 14:00 GMT США заявят об изменении продаж жилья на вторичном рынке за май. Показатель отражает количество проданных домов на вторичном рынке недвижимости США. Может давать представление об оптимизме потребителей (покупательской уверенности) и об их способности покупать дорогостоящие вещи. Эти данные, в силу особенностей рынка недвижимости, подвержены сезонным колебаниям. Этот индикатор публикуется в годовых темпах продаж с коррекцией на сезонность (скорректированный на сезонность объем продаж за месяц умножается на 12). Согласно прогнозу, продажи жилья упали до 5,72 млн. с 5,85 млн. в апреле.

В 15:00 GMT в США с речью выступит член Комитета по открытым рынкам ФРС М. Дэйли.

В 18:00 GMT в США будет представлен полугодовой отчет по денежно-кредитной политике председателя ФРС Джерома Пауэлла

Информационно-аналитический отдел TeleTrade

Перспективы экономики действительно улучшаются

Распространение вирусных мутаций по-прежнему представляет опасность

Более благоприятные перспективы глобального спроса и более быстрый, чем ожидалось, рост потребительских расходов могут привести к еще более сильному восстановлению.

Повышательное влияние базового инфляционного давления на общую инфляцию будет примерно уравновешено ожидаемым снижением цен на энергоносители

Ужесточение политики было бы преждевременным и поставило бы под угрозу продолжающееся восстановление экономики и перспективы инфляции.

Информационно-аналитический отдел TeleTrade

Как отмечает Barron’s, FedEx (FDX) может устанавливать более высокую плату за свои услуги при росте спроса благодаря дуополии, которую она разделяет с United Parcel Service (UPS). Это должно обеспечить солидные квартальные результаты, когда компания представит отчетность позднее на этой неделе.

Огромный спрос на доставку - даже несмотря на то, что компании взымают большую плату за свою продукцию из-за ограниченного предложения - позволил FedEx поднять цены без дополнительных расходов, объясняет Рик Паттерсон (Rick Patterson), аналитик Loop Capital Markets. Это способствует увеличению маржи прибыли компании, которая, как ожидается, увеличится до 8.3% в 2022 году с 7.7% в 2021 году, согласно данным FactSet.

Инвесторы получат шанс проверить все это 24 июня, когда FedEx отчитается о квартальных результатах. Акции FDX упали примерно на 6% за последние восемь торговых сессий после того, как отчетность UPS (UPS), которая была обнародована 9 июня, разочаровала инвесторов. Тем не менее, "Big Brown" [разговорное название UPS из-за цвета ее грузовиков и форменной одежды сотрудников] заявил, что тарифы высоки, и его маржа операционной прибыль должна вырасти в ближайшие два года. По сути, именно этого Паттерсон ожидает от FedEx.

Общая сила бизнеса по доставке посылок нашла свое отражение в оценках аналитиков. Ожидается, что по итогам четвертого квартала своего 2021 финансового года (ФГ) FedEx сообщит о прибыли в размере $4.98 в расчете на одну акцию по сравнению с $2.53 в аналогичном периоде предыдущего года при продажах в $21.5 млрд. по сравнению с $17.4 млрд.

Между тем аналитик Citigroup Кристиан Уэтерби (Christian Wetherbee) убежден, что прогноз компании на 2022 ФГ будет иметь более важное значение, чем ее результаты. Он считает, что FedEx даст прогноз годовой прибыль на уровне $22 на акцию, что выше консенсус-прогноза Уолл-стрит в $20.39 на акцию. "Мы ожидаем, что FedEx будет громко заявлять о возможностях ценообразования в отрасли доставки посылок, и видим возможность достижения компанией показателя прибыль на акцию (EPS) в $25, что поддерживает наш долгосрочный оптимистичный сценарий, который предполагает целевую стоимость в $550/акцию", - написал он в своем аналитическом отчете.

Вероятно, для того, чтобы котировки акций FDX пошли вверх, потребуются, чтобы квартальные результаты компании сильно превысили оценки аналитиков, а также солидные прогнозы. Акции, которые стоили $285.32 на закрытии торгов в пятницу, словно их котировки не двигались с середины декабря прошлого года. Тем не менее, они торгуются с мультипликатором "цена/прогноз прибыли на 2022 календарный год" ниже 14Х, что ниже аналогичного показателя у UPS в 17Х. Учитывая все это, инвесторы, вероятно, беспокоятся понапрасну. Если квартальные результаты FedEx превзойдут оценки, то последующий рост акций не должен стать для вас неожиданностью.

На текущий момент акции FDX котируются по $293.92 (+3.02%).

Информационно-аналитический отдел TeleTrade

Биткойн упал до двухнедельного минимума на фоне усиливающегося подавления криптовалют в Китае.

Крупнейшая виртуальная валюта упала на 10% до $32 350. Эфир снизился на 13% до $1,950.

Китай объявил в понедельник, что он вызвал чиновников из своих крупнейших банков на встречу, чтобы подтвердить запрет на предоставление криптовалютных услуг. Это последний признак того, что Китай планирует сделать все возможное, чтобы закрыть любые лазейки, оставшиеся в криптоторговле.

Представителям Industrial and Commercial Bank of China Ltd., Agricultural Bank of China Ltd. и поставщика платежных услуг Alipay напомнили о правилах, которые запрещают китайским банкам участвовать в транзакциях, связанных с криптографией, говорится в заявлении центрального банка в понедельник.

Информационно-аналитический отдел TeleTrade

Президент США Джо Байден стремится продолжить обсуждение основных законов об инфраструктуре на этой неделе и хочет получить более подробную информацию о последнем двухпартийном предложении, заявила в понедельник пресс-секретарь Белого дома Джен Псаки.

Двухпартийный инфраструктурный план стоимостью чуть более $1 трлн, что составляет лишь четверть того, что первоначально предлагал Байден, получил поддержку в Сенате США, но в воскресенье продолжались споры о том, как его следует финансировать.

“Президент надеется получить более подробную информацию. Он, вероятно, будет разговаривать, приветствуя некоторых членов в Белом доме в течение следующих нескольких дней, и мы пойдем оттуда”, - сказала Псаки.

Двадцать один из 100 сенаторов США, в том числе 11 республиканцев, девять демократов и один независимый депутат, участвующий в собрании с демократами, работают над структурой восстановления дорог, мостов и другой традиционной инфраструктуры, которая, по словам источников, обойдется в $1,2 трлн в течение восьми лет.

“Президент очень хочет продолжить эти обсуждения и посмотреть, сможем ли мы добиться больших успехов на этой неделе”, - сказала Псаки.

Байден, стремясь стимулировать экономический рост после пандемии, первоначально предлагал потратить около $4 трлн на более широкий спектр инфраструктуры, включая борьбу с изменением климата и обеспечение ухода за детьми и пожилыми людьми.

Белый дом сократил предложение примерно до $1,7 трлн на переговорах с сенаторами, чтобы заручиться поддержкой республиканцев в сильно разделенном Сенате США.

Информационно-аналитический отдел TeleTrade

EUR/USD: 1.1800 (320 млн), 1.1860 (522 млн), 1.1900 (554 млн), 1.1925 (520 млн), 1.1940/50 (975 млн)

USD/JPY: 109.50 (260 млн), 110.00 (1.2 млрд), 110.50 (860 млн),

EUR/GBP: 0.8575 (465 млн), 0.8620/30 (345 млн)

AUD/JPY: 78.00 (1.24 млрд), 81.00 (1.2 млрд)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.47% (+3 б.п.).

Нефть (WTI) $71.85 (+0.29%)

Золото $1,779.40 (+0.59%)

Перед открытием рынка фьючерс S&P находится на уровне 4,168.50 (+0.36%), фьючерс NASDAQ повысился на 0.14% до уровня 14,054.50. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют повышение.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 28,010.93 | -953.15 | -3.29% |

Hang Seng | 28,489.00 | -312.27 | -1.08% |

Shanghai | 3,529.18 | +4.09 | +0.12% |

S&P/ASX | 7,235.30 | -133.60 | -1.81% |

FTSE | 7,031.20 | +13.73 | +0.20% |

CAC | 6,583.96 | +14.80 | +0.23% |

DAX | 15,545.88 | +97.84 | +0.63% |

Июльские нефтяные фьючерсы Nymex | $71.63 | -0.01% | |

Золото | $1,777.90 | +0.50% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику на фоне восстановления акций финансовых и энергетических компаний после того, как “ястребиные” заявления Федеральной резервной системы (ФРС) на прошлой неделе спровоцировали крупнейшее за последние месяцы недельное падение индексов Dow и S&P 500.

Котировки акций крупнейших банков, включая JPMorgan Chase (JPM), Citigroup (C), Goldman Sachs (GS) и Bank of America (BAC), которые, как правило, демонстрируют лучшие результаты при высоких процентных ставках, на премаркете выросли на 0.4-0.7%. Стоимость акций банковского сегмента упала до двухмесячного минимума на прошлой неделе, поскольку комментарии ФРС, просигнализировавшие о том, что американский центробанк может повысить процентные ставки и начать сокращение объемов покупок активов раньше, чем ожидалось, привели к фиксации прибыли.

Напомним, FOMC не внес изменений в параметры своей монетарной политики на своем последнем заседании, итоги которого были обнародованы в прошлую среду. Центральный банк США также подтвердил свою приверженность мнению о том, что недавний рост инфляции главным образом отражает переходные факторы. В то же время, так называемые “точечные прогнозы” ФРС, за которыми внимательно следят инвесторы в поисках индикаторов будущей траектории процентных ставок, показали, что члены FOMC в настоящее время прогнозируют как минимум два повышения ставок в 2023 году, - на год раньше, чем они ожидали в марте. Такой “ястребиный поворот” вызвал опасения среди инвесторов по поводу более скорого, чем ожидалось, сворачивания стимулов федрезервом. Эти опасения усилились в пятницу после заявлений президента ФРБ Сент-Луиса Джеймса Булларда, который сообщил в интервью CNBC, что ФРС уже начала обсуждение вопроса о сокращении объема покупок облигаций и он ожидает повышения процентных ставок в конце следующего года на фоне усиления инфляционного давления.

Теперь инвесторы с нетерпением ожидают комментариев других представителей ФРС, в том числе ее председателя Джерома Пауэлла, который должен выступить перед Конгрессом США во вторник.

То, как люди распределяют свое рабочее время между домом и офисом, должно со временем развиваться естественным образом и не должно регулироваться законом, заявили в понедельник высокопоставленные представители отрасли финансовых услуг.

Великобритания указала, что может законодательно разрешить людям работать гибко, распределяя свое время между офисом и домом, основываясь на опыте миллионов людей, которые работали из дома после принудительных блокировок COVID-19 в марте прошлого года.

Многие фирмы уже заявили, что планируют совместить домашнюю и офисную работу после снятия ограничений на пандемию.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters .

Федеральная резервная система Чикаго объявила, что ее индекс национальной активности (CFNAI), средневзвешенное значение 85 различных экономических показателей, составил 0,29 в мае по сравнению с пересмотренным значением -0,09 в апреле (первоначально 0,24), указывая на ускорение экономического роста в предыдущем месяце.

В то же время трехмесячная скользящая средняя индекса выросла до +0,81 в мае с +0,17 в апреле.

Согласно отчету, три из четырех широких категорий показателей, использованных для построения индекса, внесли положительный вклад в мае, а три категории улучшились с апреля. Показатели, связанные с производством, внесли положительный вклад в CFNAI в мае на уровне +0,29 по сравнению с -0,05 в апреле. Показатели, связанные с занятостью, внесли +0,16 в CFNAI в мае по сравнению с +0,06 в предыдущем месяце. Вклад категории продаж, заказов и запасов в CFNAI улучшился до +0,02 в мае с -0,06 в апреле. Между тем, вклад категории личного потребления и жилья в CFNAI ухудшился до -0,18 в мае с -0,04 в апреле.

Информационно-аналитический отдел TeleTrade

Цены на жилье в Великобритании выросли до нового рекордного уровня третий месяц подряд в июне, сообщил в понедельник сайт недвижимости Rightmove.

В июне цены на жилье выросли на умеренные 0,8% в месячном исчислении, что было медленнее, чем рост на 1,8%, отмеченный в мае.

Хотя это был самый большой рост в это время года с 2015 года, благодаря силе как верхней части рынка, так и мест, где происходят изменения образа жизни, данные указывают на ранний признак замедления темпов текущего беспокойного рынка, заявляет Rightmove.

Средняя цена на недвижимость по стране выросла до нового рекордного уровня третий месяц подряд. Средняя цена на недвижимость составила 336 073 фунта стерлингов.

В годовом исчислении рост цен на жилье ускорился до 7,5% в июне с 6,7% в мае.

Тим Баннистер, директор отдела данных о недвижимости Rightmove, сказал: “Более высокие цены в сочетании с отсутствием свежего выбора, поступающего на рынок, снижают способность или желание некоторых покупателей двигаться, и, хотя мы ожидаем, что рынок останется устойчивым, есть первые признаки замедление невероятных темпов активности, которые мы наблюдали за последний год ".

“Эта сверх активность не может продолжаться вечно, но ожидается, что рынок останется активным, по крайней мере, до конца года”, - добавил Баннистер.

Информационно-аналитический отдел TeleTrade

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

ALCOA INC. | AA | 32.42 | 0.34(1.06%) | 50015 |

ALTRIA GROUP INC. | MO | 46.58 | 0.27(0.58%) | 72591 |

Amazon.com Inc., NASDAQ | AMZN | 3,481.05 | -5.85(-0.17%) | 36101 |

American Express Co | AXP | 159.55 | 1.38(0.87%) | 3315 |

AMERICAN INTERNATIONAL GROUP | AIG | 46.99 | 0.14(0.30%) | 3454 |

Apple Inc. | AAPL | 130.28 | -0.18(-0.14%) | 532549 |

AT&T Inc | T | 28.73 | 0.08(0.28%) | 79657 |

Boeing Co | BA | 238.1 | 0.75(0.32%) | 55406 |

Caterpillar Inc | CAT | 210.36 | 1.50(0.72%) | 16449 |

Chevron Corp | CVX | 103.67 | 0.64(0.62%) | 43914 |

Cisco Systems Inc | CSCO | 52.23 | 0.16(0.31%) | 24738 |

Citigroup Inc., NYSE | C | 68.08 | 0.47(0.70%) | 112124 |

Deere & Company, NYSE | DE | 331.3 | 2.33(0.71%) | 581 |

Exxon Mobil Corp | XOM | 60.71 | 0.31(0.51%) | 103355 |

Facebook, Inc. | FB | 330.3 | 0.64(0.19%) | 56813 |

FedEx Corporation, NYSE | FDX | 286.59 | 1.27(0.45%) | 7104 |

Ford Motor Co. | F | 14.66 | 0.14(0.96%) | 684695 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 35.11 | 0.15(0.43%) | 133474 |

General Electric Co | GE | 12.84 | 0.06(0.47%) | 276899 |

General Motors Company, NYSE | GM | 59.15 | 0.39(0.66%) | 101275 |

Goldman Sachs | GS | 351.26 | 2.43(0.70%) | 24467 |

Google Inc. | GOOG | 2,514.00 | 2.65(0.11%) | 5221 |

Hewlett-Packard Co. | HPQ | 28.72 | 0.05(0.17%) | 2742 |

Home Depot Inc | HD | 304.47 | 1.86(0.61%) | 1905 |

HONEYWELL INTERNATIONAL INC. | HON | 213.99 | 1.49(0.70%) | 1559 |

Intel Corp | INTC | 55.6 | -0.07(-0.13%) | 101812 |

International Business Machines Co... | IBM | 143.6 | 0.48(0.34%) | 9813 |

International Paper Company | IP | 60.23 | 1.00(1.69%) | 1654 |

Johnson & Johnson | JNJ | 162.2 | 0.22(0.14%) | 5395 |

JPMorgan Chase and Co | JPM | 148.75 | 0.83(0.56%) | 95880 |

McDonald's Corp | MCD | 229.7 | 0.08(0.03%) | 2276 |

Merck & Co Inc | MRK | 76.73 | 0.12(0.16%) | 9877 |

Microsoft Corp | MSFT | 259.41 | -0.02(-0.01%) | 84202 |

Nike | NKE | 129.16 | 0.75(0.58%) | 12819 |

Pfizer Inc | PFE | 38.92 | 0.11(0.28%) | 28053 |

Procter & Gamble Co | PG | 132.68 | 0.65(0.49%) | 3377 |

Starbucks Corporation, NASDAQ | SBUX | 109.97 | 0.27(0.25%) | 6806 |

Tesla Motors, Inc., NASDAQ | TSLA | 622.09 | -1.22(-0.20%) | 196788 |

The Coca-Cola Co | KO | 54.05 | 0.28(0.52%) | 36654 |

Travelers Companies Inc | TRV | 145.6 | 0.84(0.58%) | 219 |

Twitter, Inc., NYSE | TWTR | 60.86 | 0.01(0.02%) | 14207 |

UnitedHealth Group Inc | UNH | 390.67 | 1.30(0.33%) | 2934 |

Verizon Communications Inc | VZ | 55.96 | 0.14(0.25%) | 35154 |

Visa | V | 231.3 | 0.89(0.39%) | 14388 |

Wal-Mart Stores Inc | WMT | 135.8 | 0.63(0.47%) | 10735 |

Walt Disney Co | DIS | 173.04 | 0.62(0.36%) | 30536 |

Yandex N.V., NASDAQ | YNDX | 69.7 | 0.12(0.17%) | 735 |

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 10:00 | Германия | Ежемесячный отчет Бундесбанка |

Доллар упал по отношению к основным валютам, но в целом сохранил большую часть прибыли предыдущей недели после неожиданного агрессивного поведения ФРС.

Индекс доллара потерял динамику после скачка на 1,9% на прошлой неделе - максимума с марта 2020 года - поскольку Федеральная резервная система США сигнализировала о более раннем, чем ожидалось, завершении своей сверхлегкой денежно-кредитной политики.

Индекс, который отслеживает курс доллара по отношению к шести основным валютам, упал на 0,2% до 92,074 с максимума 92,405, достигнутого в пятницу, уровня, невиданного с 13 апреля.

С тех пор ястребиные сдвиги ФРС оказали давление на рынки, хотя в понедельник настроения к риску несколько улучшились, что отразилось на позитивных тенденциях на европейских фондовых рынках.

Среди валют набирал обороты фунт, который вырос на 0,6%, после падения более чем на 2% по отношению к доллару на предыдущей неделе.

Курс евро также вырос примерно на четверть процента. Иена в последний раз поднялась на 0,2%, потеряв некоторые ранее достигнутые результаты.

По мнению аналитиков Westpac, политическая позиция ФРС стала попутным ветром для доллара и создаст сложный фон для рискованных активов.

В то время как индекс доллара имеет возможность протестировать максимумы, достигнутые в марте после недавнего роста, «не хватает силы для устойчивого среднесрочного прорыва, помимо этого», добавили они.

Аналитики Goldman Sachs согласились с тем, что рост доллара может быть неустойчивым, отметив, что другим центральным банкам также необходимо будет рассмотреть вопрос о нормализации политики, поскольку их экономики оправляются от удара пандемии.

ЕUR/USD: пара торгуется в основном с ростом в диапазоне $1.1845-95 - около десятинедельного минимума.

GBP/USD: пара торгуется в основном с ростом с $1.3785 до $1.3875, но остается около двухмесячного минимума.

USD/JPY: пара торгуется в диапазоне Y109.70-110.25

В 12:30 GMT США выпустят индекс экономической активности от ФРБ Чикаго за май. В 14:15 GMT в еврозоне с речью выступит глава ЕЦБ Лагард.

Информационно-аналитический отдел TeleTrade.

Европейские фондовые индексы растут, а доходность остается стабильной, поскольку инвесторы ждут выступления президента ЕЦБ Кристин Лагард перед Европейским парламентом для получения указаний по направлению.

Аналитики ожидают, что она сохранит мягкую позицию ЕЦБ, заявив, что еще слишком рано рассматривать вопрос о сокращении поддержки.

В другом месте президент Федеральной резервной системы Сент-Луиса Джим Буллард заявил, что он видит первоначальное повышение процентной ставки в 2022 году.

Банки в целом упали: Deutsche Bank и Societe Generale потеряли около -1% из-за опасений, что они могут столкнуться с проблемами в своих портфелях облигаций в условиях повышения процентных ставок.

Акции Vivendi в Париже выросли на 0,5%. Компания Pershing Square Tontine Holdings Ltd., миллиардер Уильяма Акмана, согласилась приобрести 10% Universal Music Group у французского медиа-конгломерата примерно за $4 млрд, говорится в заявлении компании в воскресенье.

Котировки EssilorLuxottica SA практически не изменились. Офтальмологическая компания объявила о продлении эксклюзивного лицензионного соглашения с американским брендом роскошного образа жизни Tory Burch.

Акции британской сети супермаркетов Morrisons Supermarkets подскочили на 32% после погони за поглощением. Компания подтвердила добровольное крайне условное необязательное предложение денежных средств в размере 230 пенсов за акцию от Clayton, Dubilier & Rice Funds XI или CD&R. Однако совет директоров отклонил условное предложение, заявив, что оно значительно недооценивает фирму. Акции Tesco, Sainsbury и Ocado выросли на 2-5%.

Акции, связанные с путешествиями, падали, поскольку британские ученые предупреждали о «ужасной зиме» из-за новых респираторных вирусов, связанных с вариантом Delta, которые возникли в Индии.

Бюджетная авиакомпания easyJet потеряла -0,6% стоимости бумаг, Ryanair подешевела на -0,2%, а IAG, владеющая British Airways, - на -0,8 процента.

Что касается экономических релизов, то оптимизм британских домохозяйств в отношении своих финансов в следующие двенадцать месяцев во втором квартале достиг самого высокого уровня за пять лет, как показали результаты опроса IHS Markit.

Главный индекс финансирования домохозяйств Scottish Widows, который измеряет общее восприятие домохозяйствами финансового благополучия, вырос до 44,7 во втором квартале с 42,0 в первом квартале. Индикатор сигнализировал о самом слабом ухудшении финансового положения домашних хозяйств в Великобритании с начала пандемии COVID-19.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7 028,25 | + 10,78 | + 0,15% |

DAX | 15 534,26 | + 86,22 | + 0,56% |

CAC | 6 588,9 | + 19,74 | + 0,3% |

Информационно-аналитический отдел TeleTrade

t-online

Институт ifo видит в индийском варианте коронавируса угрозу экономике

Мюнхенский институт экономических исследований ifo предупредил об опасности нового спада в экономике в случае роста показателей зараженных коронавирусом из-за распространения нового, индийского варианта SARS-CoV-2 (по новой классификации ВОЗ - вариант "дельта"), который считается более заразным и опасным, чем исходный и британский варианты. "Дельта"-вариант является серьезной угрозой для немецкой экономики, заявил президент ifo Клеменс Фюст в интервью изданию t-online, опубликованном в воскресенье, 20 июня.

Bloomberg

Гонконгский крипто-стартап бывших трейдеров Morgan Stanley стал единорогом

Основанная бывшими трейдерами Morgan Stanley криптовалютная компания Amber Group стала единорогом в ходе последнего раунда финансирования. Она привлекла $100 млн и увеличила свою оценку в десять раз чуть больше чем за год

Группа бывших трейдеров Morgan Stanley в Гонконге превратила свою криптовалютную компанию Amber Group в единорога. В последнем раунде финансирования крипто-стартап привлек $100 млн, в том числе от DCM Ventures и Tiger Global Management, и был оценен инвесторами в $1 млрд. Это в десять раз больше оценки, полученной от инвесторов 18 месяцев назад, пишет Bloomberg.

CNN

США анонсировали новые санкции в отношении «Северного потока — 2»

США продолжат вводить санкции в отношении компаний, причастных к строительству газопровода «Северный поток — 2». Об этом в эфире телеканала CNN заявил советник президента США по национальной безопасности Джейк Салливан.

Информационно-аналитический отдел TeleTrade

Великобритания остается самым привлекательным местом в Европе для инвестиций в финансовые услуги, но ее лидерство сузилось, согласно опросу консультантов EY.

В 2020 году Великобритания привлекла 56 проектов в области финансовых услуг, что по-прежнему является самым высоким показателем в Европе, но снизилось на 43 проекта по сравнению с 2019 годом, что стало крупнейшим снижением в годовом исчислении за десятилетие.

Прямые иностранные инвестиции (ПИИ) в финансовые услуги упали на 23% по всей Европе в 2020 году, поскольку пандемия Covid-19 повлияла на деловую уверенность и сократила поездки.

В прошлом году Франция была вторым по популярности местом размещения ПИИ в Европе. Она зарегистрировала 49 проектов в области финансовых услуг, что на 11 больше, чем в 2019 году, и обогнала Германию на втором месте. Франция также поддержала общую европейскую тенденцию сокращения числа проектов в течение года.

Настроения инвесторов относительно будущего финансовых услуг Великобритании были позитивными в ходе опроса, при этом страна остается самой привлекательной европейской страной, а Лондон - ведущим городом для инвестиций в финансовые услуги. Согласно опросу, в Великобритании Шотландия была вторым по привлекательности регионом.

В 2019 году Великобритания зарегистрировала 99 проектов в области финансовых услуг, что более чем в два раза больше, чем в стране, занявшей второе место в этом году, Германии, с 43 проектами.

Поскольку рынки и экономики по всему миру начинают восстанавливаться после пандемии, настроения инвесторов предполагают, что Великобритания будет продолжать опережать остальную Европу в привлечении инвестиций в финансовые услуги. Глобальные инвесторы оценили Великобританию как самую высокую в Европе по благоприятным для инвестиций планам восстановления после пандемии.

Что касается инвестиций в Великобританию, то основным источником вновь стали США, на долю которых пришлось 37% ПИИ в финансовые услуги Великобритании - по сравнению с 32% в 2019 году. На городском уровне Лондон по-прежнему считается наиболее привлекательным местом в Европе для ПИИ в области финансовых услуг, за ним следуют Стокгольм и Амстердам.

Исследования в Великобритании проводились в марте и апреле с помощью онлайн-интервью, представляющих выборку из 570 международных лиц, принимающих решения. Европейское исследование было основано на группе из 550 участников.

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы закрылись в основном со снижением из-за опасений по поводу преждевременного снижения цен после того, как представитель ФРС заявил, что риски инфляции могут потребовать повышения процентных ставок к 2022 году, что на год раньше, чем прогнозировали его коллеги.

Председатель Федеральной резервной системы Джером Пауэлл должен дать показания на слушаниях в Палате представителей во вторник.

Акции Китая закрылись немного выше, поскольку центральный банк страны, как и ожидалось, оставил базовые ставки по кредитам неизменными. Основная ставка по годовой ссуде была сохранена на уровне 3,85%, а основная ставка по пятилетней ссуде - на уровне 4,65%.

Японские акции резко упали, а иена-убежище укрепилась, поскольку ястребиный наклон ФРС ударил по более рискованным активам.

Снижались цены на изделия из резины, химикаты и страхование, тогда как проблемы с авиаперевозками прервали слабую динамику.

Экспортеры Toyota, Panasonic, Sharp Corp и Honda Motor потеряли -2-4%, так как доллар США упал до верхней отметки Y109 на фоне спроса на безопасные активы.

Акции Heavyweight Softbank Group упали на -3,5%, оператор Uniqlo Fast Retailing - на -4,4%, а производитель роботов Fanuc - на -5,6%.

На австралийских рынках было зафиксировано самое резкое падение почти за пять недель, поскольку инвесторы беспокоились о приближающемся повышении ставок в США быстрее, чем ожидалось ранее.

Финансовые показатели снизились больше всего: Commonwealth Bank упал на -5,4% после объявления о продаже своего общего страхового бизнеса CommInsure. Остальные три банка потеряли -2-3%.

Крупнейшие горнодобывающие компании BHP и Rio Tinto потеряли -2% и -2,8% соответственно, в то время как золотодобывающие компании Evolution и Newcrest показали скромную прибыль.

Акции энергетических компаний, таких как Woodside Petroleum, Santos, Origin Energy и Oil Search, упали на -1-3%. Boral прибавил 1,3% на новостях о том, что компания продаст свой североамериканский бизнес по производству строительных изделий за $2,15 млрд.

Согласно официальным данным, общая стоимость розничных продаж в Австралии в мае выросла с учетом сезонных колебаний на 0,1% м / м в мае, не оправдав ожиданий роста на 0,5% после роста на 1,1% в апреле.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 28 010,93 | -953,15 | -3,29% |

SHANGHAI | 3 529,18 | +4,09 | +0,12% |

HSI | 28 489 | -312,27 | -1,08% |

ASX 200 | 7 235,3 | -133,6 | -1,81% |

KOSPI | 3 240,79 | -27,14 | -0,83% |

NZX 50 | 12 499,36 | -52,57 | -0,42% |

Информационно-аналитический отдел TeleTrade

Общий объем депозитов до востребования в Швейцарском национальном банке на неделе до 18 июня составил 712,2 млрд швейцарских франков против 711 млрд швейцарских франков ранее.

Внутренние депозиты до востребования составили 631 млрд швейцарских франков против 630,8 млрд швейцарских франков ранее

ШНБ по-прежнему имеет высокий уровень депозитов до востребования. Слабость EUR/CHF в последнее время привлекает внимание SNB, поскольку они покупают евро, когда швейцарский франк становится слишком сильным.

Информационно-аналитический отдел TeleTrade

Оптимизм британских домохозяйств в отношении своих финансов в ближайшие двенадцать месяцев во втором квартале достиг самого высокого уровня за пять лет, как показали результаты опроса IHS Markit.

Главный индекс финансирования домохозяйств Scottish Widows, который измеряет общее восприятие домохозяйствами финансового благополучия, вырос до 44,7 во втором квартале с 42,0 в первом квартале.

Индикатор сигнализировал о самом слабом ухудшении финансового положения домашних хозяйств в Великобритании с начала пандемии Covid-19.

Уменьшение финансового напряжения также поддержало настроения в отношении финансов домашних хозяйств в предстоящем году.

Впервые с первого квартала 2016 года британские домохозяйства ожидают, что их финансовое благополучие улучшится в следующем году, при этом молодые люди в возрасте от 18 до 34 лет особенно оптимистично оценивают свои финансовые перспективы.

Обследование показало, что все больше домохозяйств планируют использовать сбережения, которые они сделали во время пандемии, для повышения своей финансовой устойчивости.

Каждый седьмой рассчитывает увеличить свои пенсионные взносы в следующем году. Более двух третей ожидают, что они сохранят пенсионные планы, несмотря на пандемию.

Информационно-аналитический отдел TeleTrade

Цены на нефть растут в понедельник, чему способствует высокий спрос в течение летнего сезона и пауза в переговорах по возобновлению ядерной сделки с Ираном, что может указывать на задержку возобновления поставок от производителя ОПЕК.

Нефть марки Brent за август прибавила 0,3%, до $73,74 за баррель. Нефть WTI (США) за июль выросла в цене на 0,4% до $71,94 за баррель.

Оба показателя выросли за последние четыре недели на фоне оптимизма по поводу темпов вакцинации во всем мире и увеличения числа летних поездок. Этот отскок привел к росту спотовых премий на нефть в Азии и Европе до многомесячных максимумов.

Переговоры по возобновлению ядерной сделки с Ираном были приостановлены в воскресенье после того, как жесткий судья Эбрагим Раиси победил на президентских выборах в стране. Два дипломата заявили, что ожидают перерыва в 10 дней.

Цены на нефть также получают поддержку от прогнозов ограниченного роста добычи в США.

Представители ОПЕК слышали от отраслевых экспертов, что рост добычи нефти в США, вероятно, останется ограниченным в 2021 году, несмотря на рост цен, сообщили на прошлой неделе источники ОПЕК, что даст группе больше возможностей для управления рынком в краткосрочной перспективе до потенциально сильного роста добычи сланцевой нефти в США. 2022.

По словам аналитиков, более высокие темпы переработки нефти в США привели к сокращению скидки на нефть марки WTI к Brent до менее $2 за баррель впервые с ноября, что ограничивает экспорт сырой нефти из США на мировые рынки.

Тем не менее, количество буровых установок в США, ранний индикатор будущей добычи, на прошлой неделе выросло на восемь до 373, что является самым высоким показателем с апреля 2020 года, как показали данные энергетической компании Baker Hughes Co.

Информационно-аналитический отдел TeleTrade

Реформы в Китае в отношении того, как банки рассчитывают ставки по депозитам, окажут лишь ограниченное влияние на финансовые учреждения и вкладчиков, и банкам не нужно резко корректировать ставки по депозитам, заявил в понедельник отраслевой орган, контролирующий ставки.

Орган заявил, что предыдущая практика умножения базовой ставки помогла поднять долгосрочные ставки и привела к конкуренции между банками за привлечение депозитов путем повышения ставок или представления инновационных продуктов.

Потолок ставок по депозитам банков со сроком погашения более одного года снизился после реформ, в то время как потолок ставок по срочным депозитам банков со сроком погашения шесть месяцев или менее вырос, согласно органу, который контролируется Народным банком Китая (НБК).

Источники сообщили агентству Reuters, что Китай планирует реформировать способ расчета банками ставок по депозитам, установив новые потолки на 75 базисных пунктов выше базовой ставки для некоторых кредиторов.

Всем банкам будет разрешено добавить до 20 б.п. к базовой ставке по депозитам до востребования, а небольшим китайским банкам и иностранным банкам будет разрешено добавить до 75 б. п. к базовой ставке по ставкам по срочным депозитам, сообщили источники.

По заявлению отраслевого органа, разумная разница между ставками по депозитам малых и средних банков и ставками государственных банков будет способствовать поддержанию нынешней относительно сбалансированной рыночной конкурентной среды.

В октябре 2015 года НБК отменил потолок ставок по банковским депозитам, которые по-прежнему ограничиваются его оконным прогнозом и механизмом ценообразования. С тех пор НБК оставил базовую ставку по депозитам неизменной на уровне 1,5%.

Информационно-аналитический отдел TeleTrade

Высшие должностные лица центрального банка Великобритании, похоже, останутся разделенными на этой неделе по поводу того, прекращать ли их программу покупки государственных облигаций на 875 млрд фунтов после того, как инфляция достигла максимума за почти два года.

Главный экономист Банка Англии Энди Холдейн был единственным в мае, кто проголосовал за прекращение покупки облигаций в рамках количественного смягчения (QE) в августе, когда они достигли 825 млрд фунтов стерлингов.

Экономисты ожидают, что Холдейн сохранит эту позицию, когда Банк Англии объявит о своем последнем решении в четверг, и хотят узнать, присоединятся ли к нему другие члены Комитета по денежно-кредитной политике.

Холдейн усилил свою антиинфляционную риторику в преддверии того, что будет его последним заседанием MPC перед уходом из Банка Англии. В начале июня он охарактеризовал перспективы политики как наиболее опасные с тех пор, как фунт стерлингов выпал из Европейского механизма обменного курса в 1992 году.

Инфляция потребительских цен в мае превысила прогнозы Банка Англии и других экономистов и составила 2,1%, впервые с июля 2019 года, когда она превысила целевой показатель Банка Англии в размере 2%. Некоторые экономисты теперь видят, что к концу этого года инфляция превысит 3% против прогнозов Банка Англии в 2,5%. на конец 2021 года.

Хотя инфляция в Великобритании ниже 5%, которые в последний раз регистрировались в Соединенных Штатах, а восстановление после COVID менее продвинуто, финансовые рынки ожидают, что Банк Англии начнет повышать ставки раньше, чем Федеральная резервная система США - исторически редкая последовательность.

Фьючерсы на процентную ставку Банка Англии выросли до 0,25% с текущих 0,1% к июню 2022 года, что является поворотным моментом с начала 2021 года, когда Банк Англии с большей вероятностью снизил ставки ниже нуля.

Гертян Влиге, который обычно является одним из наиболее миролюбивых политиков Банка Англии, заявил в прошлом месяце, что ожидает повышения ставок в конце 2022 года, если экономика будет расти, как ожидалось.

Но большинство экономистов, опрошенных Reuters, по-прежнему ожидают, что Банк Англии начнет повышать ставки только в 2023 году. Подробнее

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

В понедельник Китай, как и ожидалось, не изменил базовые ставки по кредитам.

Основная ставка по годовой ссуде была сохранена на уровне 3,85%, а основная ставка по пятилетней ссуде - на уровне 4,65%.

В последний раз базовые ставки по годовым и пятилетним кредитам были снижены в апреле 2020 года. В апреле 2020 года основная ставка по годовым кредитам была снижена на 20 базисных пунктов, а пятилетняя ставка - на 10 базисных пунктов.

Поскольку Народный банк Китая сохранил ставку по среднесрочной кредитной линии без изменений в начале этого месяца, рынки ожидали, что сегодня ставки останутся без изменений.

Основная ставка по кредиту фиксируется ежемесячно на основании представления 18 банков, хотя Пекин имеет влияние на установление ставок. Эта кредитная ставка заменила традиционную базовую кредитную ставку центрального банка в августе 2019 года.

“НБК полностью отменил прошлогоднее ускорение кредитования с помощью количественного контроля”, - заявили экономисты Capital Economics Шеана Юэ и Марк Уильямс. Соответственно, повышение учетной ставки, которое может спровоцировать повышение LPR, в ближайшем будущем маловероятно.

Ключевым моментом для экономики является то, что более жесткие условия кредитования будут действовать как встречный ветер в ближайшие кварталы даже при отсутствии каких-либо изменений ставок, добавили экономисты.

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 6 964,75 | -52,72 | -0,75% |

DAX | 15 353,47 | -94,57 | -0,61% |

CAC 40 | 6 522,97 | -46,19 | -0,7% |

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 01:30 | Австралия | Розничные продажи, м/м | Май | 1.1% | 0.5% | 0.1% |

В понедельник доллар торговался около многомесячных максимумов по отношению к другим основным валютам после того, как на прошлой неделе Федеральная резервная система США удивила рынки, просигнализировав о повышении процентных ставок и прекращении экстренной покупки облигаций раньше, чем ожидалось аналитиками.

Индекс доллара, который отображает стоимость доллара по отношению к шести другим основным валютам, находился около 92,23 после роста на 1,9% на прошлой неделе. Это было самым большим ростом с марта 2020 года.

В пятницу индекс прыгнул выше ключевого сопротивления в районе 91,95, восстановившись на 61,8% от его снижения до 89,53 в начале этого месяца. Евро торговался около уровня $1,1860, достигнув в пятницу минимума за 2,5 последних месяца. Британский фунт торговался разнонаправлено, находясь около двухмесячного минимума. Австралийский доллар торговался около уровня 0,7500, что близко к минимумам декабря 2020 года. Иена, как валюта-убежище, укрепилась против доллара поскольку заявления ФРС оказали давление по ценам на рисковые активы.

Напомним, потрясение на валютном рынке произошли после того, как Федеральная резервная система неожиданно для участников рынков опубликовала свои планы начать повышение процентных ставок в 2023 году. Большинство представителей голосующего комитета по открытым рынка Федрезерва высказались за необходимость двухразовое повышение процентной ставки на четверть пункта в 2023 году.

Дополнительный удар по рисковым активам и нанес президент Федерального резервного банка Сент-Луиса Джеймс Буллард, который в пятницу заявил, что переход центрального банка США к более быстрому ужесточению денежно-кредитной политики был «естественной» реакцией на экономический рост и, в частности, на инфляцию, двигавшуюся быстрее, чем ожидалось на фоне восстановления после пандемии коронавируса.

На рынке криптовалют, биткойн снизился к уровню $33600, продолжая негативную динамику выходных дней.

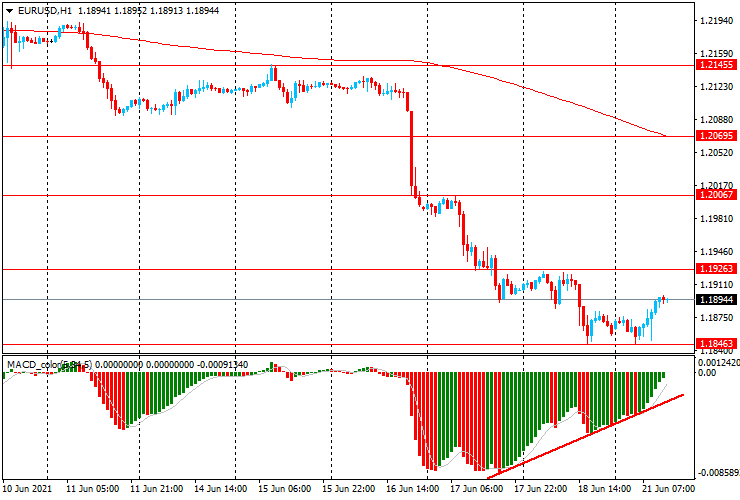

В пятницу пара EUR/USD торговалась с понижением и закрыла день в красной зоне около цены $1.1860. Сегодня пара торговалась в узком диапазоне $1.1855-75, оставаясь вблизи 11-недельного минимума. На часовом графике EUR/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.2080). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

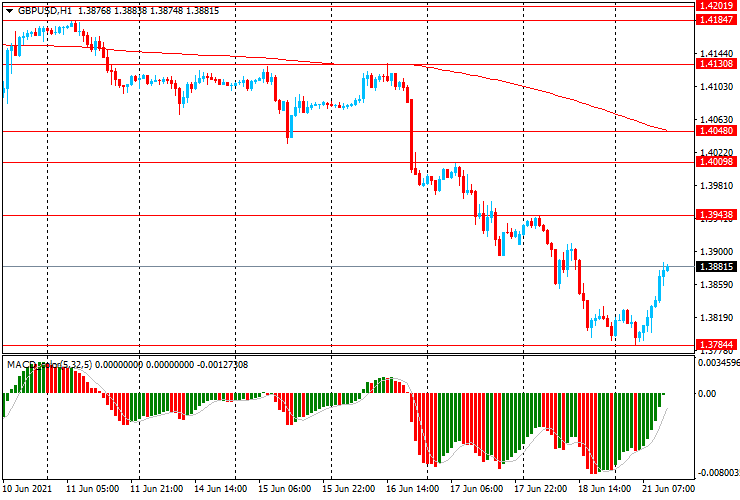

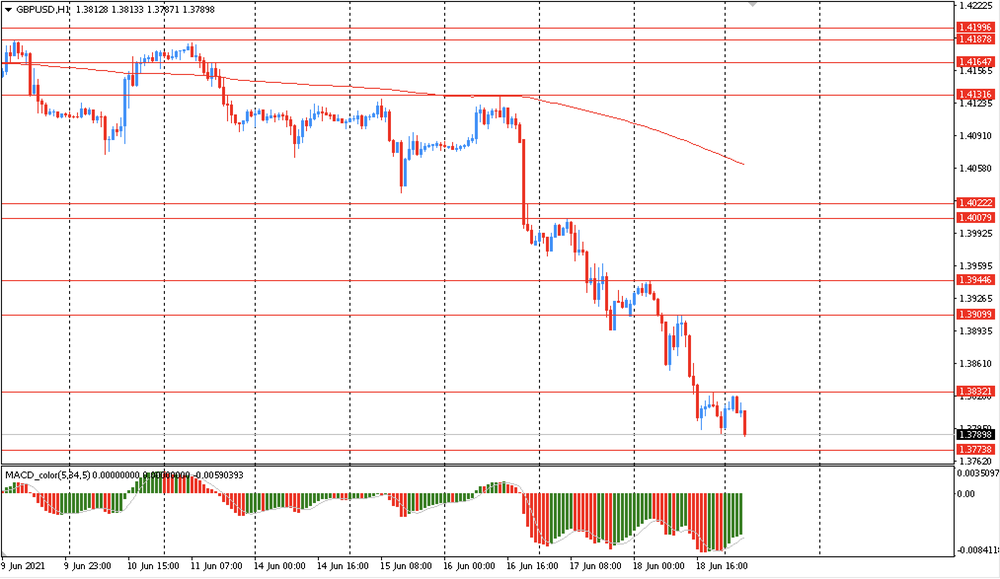

В пятницу пара GBP/USD торговалась с понижением и закрыла день в красной зоне около цены $1.3795. Сегодня пара также немного упала, опустившись к отметке $1.3790. На часовом графике GBP/USD все еще торгуется ниже линии скользящей средней МА (200) Н1 ($1.4065). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться южного направления в торговле и пока пара остается ниже MA 200 H1, необходимо искать точки входа на продажу на формирование коррекции.

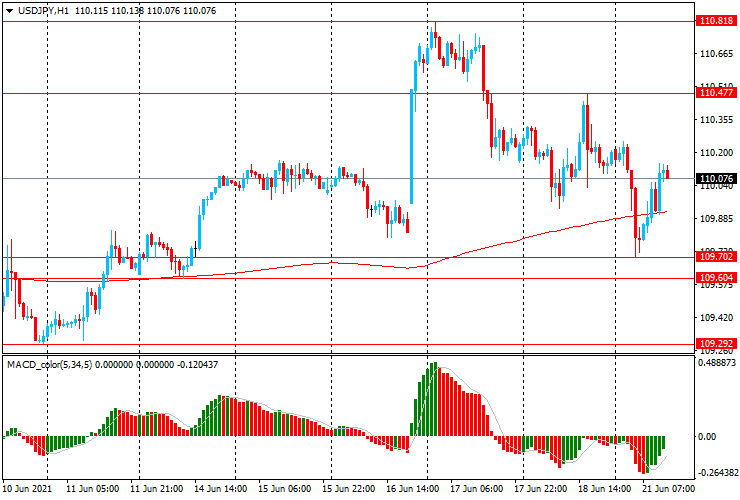

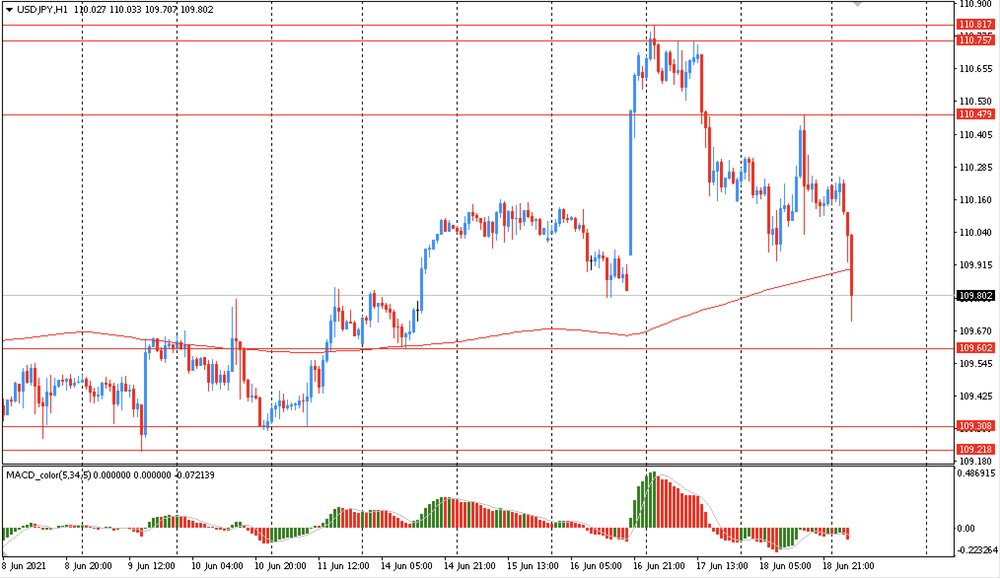

В пятницу пара USD/JPY торговалась разнонаправлено в диапазоне Y109.95-Y110.45 и закрыла день без существенных изменений. Сегодня пара упала, опустившись к отметке Y109.70. На часовом графике USD/JPY тестирует на прочность поддержку - линию скользящей средней МА (200) Н1 (Y109.90). На четырехчасовом графике пара пока остается выше линии MA 200 H4. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на окончание коррекции.

В понедельник выйдет минимальное количество данных. В 10:00 GMT в Германии состоится публикация ежемесячного отчета Бундесбанка. В 12:30 GMT США выпустят индекс экономической активности от ФРБ Чикаго за май. В 14:15 GMT в еврозоне с речью выступит глава ЕЦБ Лагард.

Информационно-аналитический отдел TeleTrade

В 13:00 GMT Франция проведет аукцион по продаже 3-х, 6-ти и 12-ти летних гособлигаций

В 15:30 GMT США проведут аукцион по продаже 3-х и 6-ти месячных гособлигаций

В 16:00 GMT Россия опубликует данные по безработице за май

В 16:00 GMT Россия опубликует данные по розничным продажам за май

В 18:00 GMT Россия опубликует данные по розничным ВВП за май

Информационно-аналитический отдел TeleTrade

DAX -0.2%

FTSE -0.1%

IBEX -0.2%

Европейские фондовые индексы, вероятно, откроются в понедельник небольшим снижением на фоне ожиданий инвесторов относительно дополнительных экономических данных и комментариев от должностных лиц центрального банка.

Информационно-аналитический отдел TeleTrade

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.2026 (390)

$1.1991 (876)

$1.1963 (550)

Цена на момент написания обзора: $1.1871

Уровни поддержки (открытый интерес**, контрактов):

$1.1829 (1824)

$1.1801 (586)

$1.1767 (639)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 9 июля составляет 52580 контракта (согласно данным за 18 июня), при этом максимальное количество контрактов привязано к страйку $1,2200 (5961);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.4026 (141)

$1.3955 (218)

$1.3925 (135)

Цена на момент написания обзора: $1.3809

Уровни поддержки (открытый интерес**, контрактов):

$1.3765 (755)

$1.3745 (1327)

$1.3720 (861)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 9 июля составляет 13453 контракта, при этом максимальное количество контрактов привязано к страйку $1,4500 (3572);

- общий открытый интерес по PUT опционам с датой экспирации 9 июля составляет 15290 контрактов, при этом максимальное количество контрактов привязано к страйку $1,4000 (2927);

- соотношение PUT/CALL согласно данным за 18 июня составило 1,14 против 1,14 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел Teletrade

В прошлом месяце розничные продажи в Австралии выросли меньше, чем ожидалось, из-за внезапного локдауна от коронавируса во втором по численности населения страны, штате Виктория. Как показали предварительные данные, это негативным образом отразилось на спросе.

Согласно опубликованным данным Австралийского статистического бюро, розничный товарооборот в мае вырос на 0,1% по сравнению с апрелем, когда был зафиксирован подъем на 1,1%. Срединные прогнозы экономистов, опрошенных Reuters, показали, что они ожидали увеличения на 0,5%. Окончательные результаты будут опубликованы 5 июля.

Австралия в значительной степени преуспела в сдерживании пандемии коронавируса, введя строгие меры физического дистанцирования и закрыв свои международные границы. Тем не менее, страна страдает от небольших вспышек заболеваемости в разных частях страны.

Продажи в штате Виктория, которая в прошлом месяце вступила в четвертый локдаун с марта прошлого года, упали на 1,5% при снижении во всех отраслях, кроме розничной торговли продуктами питания, где расходы увеличились в преддверии блокировки.

В национальном масштабе лидером роста стала розничная торговля продуктами питания, которая компенсировалась падением розничной торговли товарами для дома, а также одежды, обуви и личных аксессуаров.

Информационно-аналитический отдел TeleTrade

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Brent | 73.42 | 0.55 |

| Серебро | 25.784 | -0.61 |

| Золото | 1764.448 | -0.61 |

| Палладий | 2462.13 | -1.32 |

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз |

|---|---|---|---|---|---|

| 01:30 (GMT) | Австралия | Розничные продажи, м/м | Май | 1.1% | |

| 10:00 (GMT) | Германия | Ежемесячный отчет Бундесбанка | |||

| 12:30 (GMT) | США | Индекс экономической активности от ФРБ Чикаго | Май | 0.24 | |

| 14:15 (GMT) | Еврозона | Речь президента ЕЦБ Кристин Лагард | |||

| 19:00 (GMT) | США | Речь члена Комитета по открытым рынкам Д. Уильямса |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.74781 | -0.96 |

| EURJPY | 130.695 | -0.42 |

| EURUSD | 1.18584 | -0.39 |

| GBPJPY | 152.045 | -0.92 |

| GBPUSD | 1.37968 | -0.89 |

| NZDUSD | 0.69244 | -1.1 |

| USDCAD | 1.24672 | 0.91 |

| USDCHF | 0.92326 | 0.67 |

| USDJPY | 110.199 | -0.03 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.