- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 23-10-2020

Основные фондовые индексы США завершили сегодняшние торги преимущественно в плюсе

По итогам торговой недели: DOW -0.95%, S&P -0.53%, Nasdaq -1.06%

В понедельник основные фондовые индексы США заметно упали, так как участники рынка продолжали отслеживать новости о прогрессе в переговорах по новому пакету экономических стимулов в США. Давление на рынок также оказывал рост числа инфицированных коронавирусом и неопределенность по поводу исхода президентских выборов в США. Данные опроса RealClear Politics (RCP) показыли, что разрыв между президентом США Дональдом Трампом и бывшим вице-президентом Джо Байденом сократился. Байден опережал Трампа на 9 пунктов в среднем по стране по сравнению с 10 пунктами на прошлой неделе. Напротив, некоторую поддержку рынку оказали данные Национальной ассоциации домостроителей (NAHB), которые показали, что уверенность домостроителей в США выросла в октябре шестой месяц подряд, и превысила предыдущий рекордный максимум, зафиксированный в сентябре. Согласно отчету NAHB, индекс состояния рынка жилья увеличился до 85 в октябре, что на 2 пункта выше уровня сентябре.

Во вторник основные фондовые индексы США умеренно выросли, так как участники рынка надеялись, что американские законодатели смогут договориться о новом пакете стимулов к концу дня. Официальный представитель спикера Палаты представителей Нэнси Пелоси, Дрю Хэммилл, сообщила, что спикеру и министру финансов Стивену Мнучину удалось устранить некоторые разногласия по пакету помощи в условиях коронавируса в ходе переговоров в понедельник. Поддержку рынку также оказали заявление генерального директора Moderna (MRNA) о том, что разрабатываемая компанией вакцина против коронавируса может быть доступна для экстренного использования в декабре, если в ноябре будут получены положительные результаты промежуточных испытаний. Участники рынка также продолжали следить за квартальными отчетами компаний, так как сезон корпоративной отчетности набирал обороты. Среди последних отчетов стоит отметить результаты IBM (IBM), Procter & Gamble (PG) и Travelers (TRV).

В среду основные фондовые индексы США немного снизились, так как рост интернет-компаний Facebook (FB) и Alphabet (GOOG) компенсировался ожиданиями прогресса в переговорах между демократами и республиканцами по новому пакету стимулирующих экономику мер в условиях борьбы с коронавирусом. Глава аппарата Белого дома Марк Медоуз заявил, что спикер Палаты представителей Нэнси Пелоси и министр финансов Стивен Мнучин добились “хорошего прогресса” в переговорах о стимулировании экономики. Однако он добавил, что все еще остаются некоторые неурегулированные вопросы. Между тем, многие республиканцы в Сенате по-прежнему выступали как против пакета помощи в размере $1.88 трлн., предложенного администрацией, так и предложения Пелоси в размере $2.2 трлн. Кроме того, участники рынка продолжали следить за квартальными отчетами компаний. В фокусе находились результаты Verizon (VZ), Netflix (NFLX) и Snap (SNAP).

В четверг основные фондовые индексы США немного выросли, так как участники рынка взвешивали последние известия о переговорах по новому пакету поддержки экономики, квартальную отчетность нескольких крупных компаний и неоднозначные экономические данные. Спикер палаты представителей Конгресса США Пелоси заявила, что они с министром финансов Стивеном Мнучином добились хорошего прогресса в переговорах о новом пакете стимулов на этой неделе и она видит, что все стороны хотят достичь соглашения. Пелоси также добавила, что законопроект о помощи может быть принят в Палате представителей до президентских выборов. Что касается данных, Министерство труда США сообщило, что первичные заявки на пособие по безработице составили 787 000 с учетом сезонных колебаний за неделю, закончившуюся 17 октября, по сравнению с 842 000 на предыдущей неделе. Экономисты прогнозировали 860 000 заявок. Несмотря на то, что число американцев, подавших новые заявки на пособие по безработице, на прошлой неделе снизилось больше, чем ожидалось, обращения за помощью остаются чрезвычайно высокими, что указывает на замедление роста рынка труда. Участники рынка также продолжали следить за квартальными отчетами компаний. В фокусе находились результаты Tesla (TSLA), Coca-Cola (KO), Dow (DOW), Freeport-McMoRan (FCX) и AT&T (T). Первые четыре компании показали превысившие ожидания квартальные выручку и прибыль, тогда как прибыль последней (AT&T) оказалась незначительно ниже оценки Уолл-стрит.

В пятницу основные фондовые индексы США преимущественно выросли, так как инвесторы взвешивали перспективы принятия дополнительных финансовых стимулов в США, неоднозначную квартальную отчетность Intel (INTC), благоприятные новости о противовирусном препарате remdesivir, а также оптимистичную статистику по деловой активности в США. Американские законодатели продолжают переговоры по новому пакету помощи экономике, но шансы на то, что он будет принят до президентских выборов невелики. В центре внимания участников рынка также оказалось сообщение о том, что Управление по надзору за качеством пищевых продуктов и медикаментов (Food and Drug Administration; FDA) одобрило применение препарата компании Gilead Sciences (GILD) remdesivir для лечения пациентов с коронавирусной инфекцией. Акции GILD подскочили на 1.5%. В свою очередь отчет IHS Markit показал, что деловая активность в США увеличилась в октябре до 20-месячного максимума, хотя темпы роста нового бизнеса и новых заказов немного снизились на фоне затянувшейся пандемии COVID-19 и осторожности в преддверии президентских выборов 3 ноября. Согласно отчету, индекс деловой активности в производственной сфере вырос до 53.3 с 53.2 в сентябре (значение выше 50 указывает на рост производства в частном секторе). Экономисты прогнозировали, что индекс вырастет до 53.4 в октябре. В то же время, индекс активности в секторе услуг в сфере вырос до 56, максимума за 20 месяцев, с 54.6 в сентябре. Экономисты прогнозировали значение 54.6.

В отраслевом разрезе большинство секторов индекса S&P за период 19 - 23 октября включительно показали снижение. Наибольшее снижение зафиксировал технологический сектор (-1,87%). Максимальное повышение продемонстрировал сектор коммуникационных услуг (+2,23%).

Что касается компонентов индекса DOW, за прошедшую неделю снижение показали 17 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции International Business Machines Corporation (IBM, -7.31%). Лидером были акции The Travelers Companies, Inc. (TRV, +11.99%).

Информационно-аналитический отдел TeleTrade

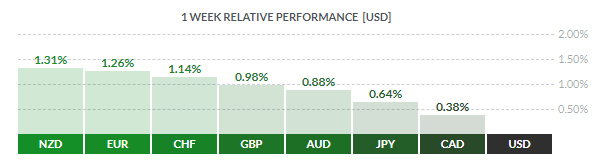

По итогам недели все основные валюты продемонстрировали повышение. Наибольший прирост по отношению к доллару США показал новозеландский доллар (+1,31%). Меньшее повышение зафиксировали евро (+1,26%), швейцарский франк (+1,14%), британский фунт (+0,98%), австралийский доллар (+0,88%), японская иена (+0,64%) и канадский доллар (+0,38%)

В понедельник доллар США упал, поскольку инвесторы возродили ставки на то, что соглашение в Вашингтоне о пакете фискальных стимулов может быть достигнуто до предстоящих выборов в США, а также на надежды на вакцину от коронавируса к концу года. Отказ от безопасного доллара произошел после того, как спикер Палаты представителей Нэнси Пелоси заявила, что, хотя с администрацией президента Дональда Трампа сохраняются разногласия по поводу широкомасштабного пакета мер по борьбе с коронавирусом, она считает, что законодательство может быть принято до дня выборов. Повышая общее настроение, производитель лекарств Pfizer Inc заявил в пятницу, что может подготовить вакцину против коронавируса в Соединенных Штатах к концу года. Азиатские валюты, подверженные влиянию торговли, в понедельник оставались стабильными, поскольку данные показали, что экономический отскок Китая от пандемии ускорился в третьем квартале, а юань вырос до нового 1,5-летнего максимума по отношению к доллару.

Во вторник доллар США снизился, в то время как инвесторы ожидали результатов переговоров о финансовом стимулировании в преддверии предстоящих президентских выборов в США и следили за резким ростом числа случаев заболевания коронавирусом в Европе. По мере того как опросы общественного мнения смешались в пользу кандидата в президенты от Демократической партии Джо Байдена, объемы торгов на валютном рынке падали. В то время как рынки уверены, что победа Байдена приведет к дополнительному фискальному стимулированию, потенциально ослабляя доллар, инвесторы также опасаются оспариваемого результата выборов, который может повысить привлекательность доллара как убежища.

В среду доллар США увеличил свои потери по отношению к корзине валют, достигнув семинедельного минимума после того, как президент США Трамп возродил надежды на крупный пакет фискальных стимулов, побудив некоторых трейдеров увеличить ставки на более рискованные валюты. Во вторник Белый дом и демократы в Конгрессе США приблизились к соглашению по новому пакету помощи в связи с коронавирусом, поскольку Трамп заявил, что готов принять крупный законопроект о помощи, несмотря на оппозицию внутри его собственной Республиканской партии. Всего за две недели до президентских выборов в США, Трамп выразил готовность выделить более 2,2 триллиона долларов в виде новой помощи. На этой сумме демократы настаивали в течение нескольких месяцев. Фунт подскочил до шестинедельного максимума по отношению к доллару США после того, как переговорщик ЕС по Brexit Мишель Барнье сказал законодателям ЕС, что торговая сделка с Великобританией все еще возможна.

В четверг индекс доллара США вырос, отступив от семинедельного минимума, поскольку надежды на пакет помощи от коронавируса в преддверии выборов в США 3 ноября угасли, а количество случаев заболевания COVID-19 резко возросло во всем мире, что повысило спрос на активы-убежища, такие как доллар. Инвесторы также переваривали новые данные по заявкам на пособие по безработице в США, которые показали более сильное, чем ожидалось, падение, но остались на чрезвычайно высоком уровне, что указывает на замедление роста рынка труда и более широкое восстановление экономики после пандемии коронавируса по мере ослабления стимулов, полученных от предыдущих фискальных мер. Переговоры по новому законопроекту о помощи в связи с коронавирусом были поставлены под сомнение после того, как президент Дональд Трамп в среду вечером в Twitter обвинил демократов в нежелании найти приемлемый компромисс и на фоне сильной оппозиции республиканцев Сената к большому новому пакету стимулов. Но в четверг спикер Палаты представителей США Нэнси Пелоси заявила, что переговорщики добиваются прогресса и что законодательство может быть выработано “довольно скоро".

В пятницу доллар США упал по отношению к корзине основных валют после финальных президентских дебатов в США, при этом угасающие перспективы пакета помощи от коронавируса перед выборами 3 ноября подтолкнули доллар к недельному снижению. Президент-республиканец Дональд Трамп и кандидат от Демократической партии Джо Байден сошлись в пятницу в менее бурных дебатах, чем их предыдущая встреча, но напряженность все еще была высокой, с акцентом на борьбу с пандемией COVID-19 и множеством личных нападок. Индекс доллара США упал на 0,19%, в результате чего за неделю он потерял почти 1%. В Европе, опросы предприятий во Франции и Германии показали влияние второй волны заражения COVID-19 на две крупнейшие экономики еврозоны, что угрожает сорвать зарождающееся восстановление блока. Несмотря на данные, евро вырос по отношению к доллару США.

Информационно-аналитический отдел TeleTrade

В понедельник выйдет умеренное количество данных. В 05:00 GMT Япония выпустит индекс опережающих экономических индикаторов за август. В 07:00 GMT Британия опубликует индекс цен на жилье от Nationwide за октябрь. В 09:00 GMT Германия представит индикатор условий деловой среды от IFO, индикатор оценки текущей ситуации от IFO и индикатор экономических ожиданий от IFO за октябрь. В 11:00 GMT в Германии выйдет ежемесячный отчет Бундесбанка. В 14:00 GMT США заявят об изменении продаж жилья на первичном рынке за сентябрь. В 15:30 GMT с речью выступит глава ШНБ Джордан. В 21:45 GMT Новая Зеландия сообщит об изменении сальдо баланса внешней торговли за сентябрь.

Во вторник состоится публикация небольшого количества данных. В 09:00 GMT еврозона объявит об изменении агрегата М3 денежной массы и объема кредитования частного сектора за сентябрь. В 11:00 GMT Британия выпустит индекс розничных продаж по данным Конфедерации Британских Промышленников за октябрь. В 12:30 GMT США заявят об изменении заказов на товары долгосрочного пользования за сентябрь. В 13:00 GMT США опубликуют индекс цен на жилье от S&P/Case-Shiller за август, в 14:00 GMT - индикатор потребительской уверенности за октябрь и производственный индекс ФРС-Ричмонда за октябрь.

В среду объем статистики будет незначительным. В 00:30 GMT Австралия выпустит индекс потребительских цен за 3-й квартал. В 09:00 GMT Швейцария представит индекс ожиданий швейцарских инвесторов, по данным ZEW и Credit Suisse за октябрь. В 14:00 GMT в Канаде будет оглашено решение Банка Канады по процентной ставке. В 14:30 GMT США заявят об изменении запасов нефти по данным министерства энергетики. В 23:50 GMT Япония сообщит об изменении объема розничной торговли за сентябрь.

Четверг окажется весьма информативным днем недели. В 00:00 GMT Новая Зеландия выпустит индикатор уверенности в деловой среде от ANZ за октябрь. В 00:30 GMT Австралия представит индекс импортных цен за 3-й квартал. В 03:00 GMT в Японии будет оглашено решение по процентной ставке Банка Японии. В 05:00 GMT Япония опубликует индикатор потребительской уверенности за октябрь. В 06:30 GMT в Японии состоится пресс-конференция Банка Японии. В 08:55 GMT Германия заявит об изменении уровня безработицы и числа безработных за октябрь. В 09:30 GMT Британия сообщит об изменении объёма агрегата M4 денежной массы, количества одобренных заявлений на получение ипотечного кредита и объема чистых займов частным лицам за сентябрь. В 10:00 GMT еврозона представит индекс уверенности потребителей, индекс настроений в экономике, индекс делового оптимизма в промышленности и индекс настроений в деловых кругах за октябрь. В 12:30 GMT США заявят об изменении объема ВВП и представят ценовой индекс ВВП за 3-й квартал. Также в 12:30 GMT США сообщат об изменении числа первичных обращений за пособием по безработице. В 12:45 GMT в еврозоне будет оглашено решение ЕЦБ по процентной ставке. В 13:00 GMT Германия выпустит индекс потребительских цен за октябрь. В 13:30 GMT в еврозоне состоится пресс-конференция ЕЦБ. В 14:00 GMT США заявят об изменении объема незавершенных сделок по продаже жилья за сентябрь. В 23:30 GMT Япония представит индекс потребительских цен Токио за октябрь и сообщит об изменении уровня безработицы за сентябрь.

В пятницу выйдет значительное количество данных. В 00:30 GMT Австралия опубликует индекс цен производителей за 3-й квартал и заявит об изменении объема кредитования частного сектора за сентябрь. В 05:00 GMT Япония объявит об изменении закладок новых фундаментов за сентябрь. В 06:30 GMT Франция сообщит об изменении объема ВВП за 3-й квартал. В 07:00 GMT Германия выпустит индекс цен на импорт за сентябрь и заявит об изменении объема розничной торговли за сентябрь. В 07:45 GMT Франция сообщит об изменении объема потребительских расходов за сентябрь. В 08:00 GMT Швейцария представит индекс ведущих экономических индикаторов от KOF за октябрь. В 10:00 GMT еврозона объявит об изменении объема ВВП за 3-й квартал и уровня безработицы за сентябрь. В 12:30 GMT Канада сообщит об изменении объема ВВП за август и выпустит индекс цен производителей за сентябрь. Также в 12:30 GMT США представят основной индекс расходов на личное потребление за сентябрь и заявят об изменении доходов/расходов населения за сентябрь. В 13:45 GMT США опубликуют индекс менеджеров по закупкам Чикаго за октябрь, а в 14:00 GMT - индекс потребительских настроений от Reuters/Michigan за октябрь. В 17:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

В субботу в 01:00 GMT Китай опубликует индекс PMI для производственной сферы и индекс активности в непроизводственной сфере за октябрь.

Информационно-аналитический отдел TeleTrade

Хотя и президент Трамп, и соперник Байден хотят стимулировать экономический рост и сократить безработицу, их подходы радикально отличаются. Экономисты Rabobank пытаются оценить влияние своих политических планов на ряд макроэкономических переменных, таких как ВВП, реальный доход, государственный долг и торговля.

"Влияние дополнительного снижения налогов Трампом на рост ВВП будет компенсировано сокращением государственных расходов, направленных на стабилизацию отношения государственного долга к ВВП. План Байдена ускорит рост ВВП, а также приведет к увеличению соотношения государственного долга к ВВП. В долгосрочной перспективе мы ожидаем, что экономика США вырастет на 3,8–4,6% из-за того, что план Байдена задействует внутренний потенциал роста экономики. Однако мы ожидаем, что государственный долг окажется между 164% и 170% ВВП, что намного выше, чем 147% в нашем базовом сценарии".

"Налоговые льготы в планах администрации Трампа приводят к быстрому росту реального личного располагаемого дохода после коронарного кризиса с 43 350 долларов на душу населения к концу этого года до примерно 47 000 долларов в 2025 году, что на 1000 долларов больше, чем в нашем базовом сценарии".

"Поскольку Байден вводит более высокие налоги, мы прогнозируем, что к 2025 году реальный располагаемый личный доход едва достигнет 46 000 долларов на душу населения, что даже немного ниже нашего базового уровня. Однако, поскольку влияние налоговой политики начинает иссякать, мы ожидаем быстрого роста доходов после 2025 года, что напрямую связано с политикой повышения производительности, которая способствует экономическому росту. В конечном итоге, мы ожидаем, что реальный доход будет на 2,2-3,3% выше".

“Безработица и торговля при Трампе будут примерно следовать той же траектории, что и в нашем базовом сценарии. Ожидается, что при Байдене торговля США значительно вырастет. Поскольку экспорт США не растет в тандеме, это также приведет к увеличению торгового дефицита в долгосрочной перспективе".

Информационно-аналитический отдел TeleTrade

Доллар США упал по отношению к корзине основных валют в пятницу после финальных президентских дебатов в США, при этом угасающие перспективы пакета помощи от коронавируса перед выборами 3 ноября подтолкнули доллар к недельному снижению.

Президент-республиканец Дональд Трамп и кандидат от Демократической партии Джо Байден сошлись в пятницу в менее бурных дебатах, чем их предыдущая встреча, но напряженность все еще была высокой, с акцентом на борьбу с пандемией COVID-19 и множеством личных нападок.

"Последние дебаты были определенно более продуктивными, чем первые, но я не думаю, что произошли какие-либо серьезные изменения в перспективах выборов", - сказал Джо Манимбо, старший аналитик рынка Western Union Business Solutions.

Он добавил, что рынок рассматривает потенциальную победу Байдена как основу для более надежного пакета мер по спасению после выборов, что снижает спрос на "безопасный" доллар.

Индекс доллара США упал на 0,16%, в результате чего за неделю он упал почти на 1%.

Учитывая потенциальный риск оспаривания результатов выборов, доллар, скорее всего, будет ограничен диапазоном, в котором он находился в течение последних нескольких недель, сказал Манимбо.

В Европе, опросы предприятий во Франции и Германии показали влияние второй волны заражения COVID-19 на две крупнейшие экономики еврозоны, что угрожает сорвать зарождающееся восстановление блока. Несмотря на данные, евро вырос на 0,3% по отношению к доллару США.

“PMI не были хорошими, но они были не так плохи, как ожидалось, и это важный момент”, - сказал Маршалл Гиттлер, руководитель отдела инвестиционных исследований BDSwiss Group.

Информационно-аналитический отдел TeleTrade

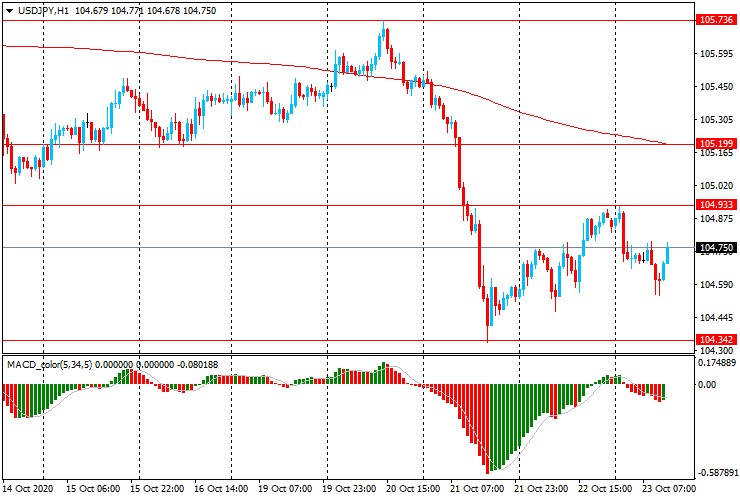

Пара USD/JPY "сохраняет" краткосрочную вершину, и аналитики Credit Suisse ожидают прорыв потенциальной поддержки восходящего тренда на уровне 104,48/34.

"USD/JPY удерживает краткосрочную вершину после прорыва ниже поддержки на ключевых октябрьских минимумах 104.93/83 ранее на неделе, что снова обратило краткосрочные риски в сторону снижения".

"Рынок остановился выше потенциальной поддержки тренда с марта, сегодня на 104,48/34, однако "измеренная цель" к недавно завершенной вершине предполагает, что мы можем легко увидеть движение к минимуму сентября на 104,00, с потенциальной поддержкой тренда чуть ниже, на 103,87".

"По-прежнему удивительно видеть "разрыв" на прошлой неделе между USD/JPY и доходностью облигаций США, поскольку последняя резко выросла. Если эта корреляция восстановится и потянет USD/JPY вверх, ключевые краткосрочные сопротивления, за которыми следует наблюдать, останутся на уровне 104,93 / 105,03, который должен удержаться для сохранения понижательных рисков".

Информационно-аналитический отдел TeleTrade

Согласно ежемесячному исследованию Федерального резервного банка Канзас-Сити, активность в сфере услуг в центре США увеличилась в октябре, и ожидания в отношении будущей активности выросли.

Составной индекс активности - средневзвешенное значение индексов, охватывающих выручку / продажи, занятость и запасы - составил 12 в октябре по сравнению с -7 в сентябре. Значения выше нуля указывают на расширение, а значения ниже нуля - на сокращение.

ФРС Канзас-Сити сообщила, что ожидания относительно будущей активности в сфере услуг остались положительными в октябре, но индекс упал до 7 с 19 в сентябре.

Банк сообщил, что все его месячные индексы в октябре были положительными, при этом общий индекс выручки и продаж резко вырос по сравнению с сентябрем благодаря увеличению активности в оптовой и розничной торговле, а также в сфере недвижимости и здравоохранения.

Около 60% фирм, участвовавших в опросе, заявили, что уровень занятости сравнялся или превысил уровень до пандемии, а 24% заявили, что ожидают полного восстановления уровня занятости к концу следующего года.

Информационно-аналитический отдел TeleTrade

Отчет нефтесервисной компании Baker Hughes показал: с 17 по 23 октября количество активных буровых установок по добыче нефти в США выросло на 6 единиц, и составило 211 штук. Напомним, годом ранее количество установок составляло 696 штук. Количество установок по добыче газа упало на 1 штуку, и составило 73 единицы. Общее число буровых установок (газовых, нефтяных и прочих) выросло на 5 штук, и составило 287 штук (по сравнению с 830 единиц годом ранее).

Напомним, по итогам недели, завершившейся 16 октября, общее число буровых установок в стране выросло на 13 штук, и составило 282 штуки. Количество нефтяных установок увеличилось на 12 штук, до 205 единиц. Между тем, число газодобывающих установок выросло на 1 штуку, и составило 74 штуки.

В настоящее время нефть марки West Texas Intermediate торгуется на уровне $39.60 (-2.44%) по сравнению с $39.83 до публикации данных.

Информационно-аналитический отдел TeleTrade

Европейские фондовые рынки выросли в пятницу, так как инвесторы отслеживали признаки прогресса в сделке по стимулированию экономики США и анализировали корпоративную отчетность.

Министр финансов США Стивен Мнучин вряд ли опубликует широко обсуждаемый доклад о международных валютных манипуляциях - который должен был представлен в апреле - до президентских выборов 3 ноября, по словам людей, знакомых с этим вопросом.

Полугодовой доклад Конгрессу был в основном написан и готов к выпуску с весны. Но сосредоточение Мнучина на борьбе с экономическим коллапсом, вызванным пандемией коронавируса, поначалу было причиной его отсрочки, говорят осведомленные люди.

Казначейство было готово опубликовать свой отчет примерно с июля, сказали люди, но решило не делать этого по причинам, которые остаются неясными. В документе приводятся оценки того, искусственно ли Китай или другие крупные торговые партнеры корректируют стоимость своих валют.

Второй отчет года должен был быть представлен в этом месяце.

Швейцария и Вьетнам в настоящее время подвергаются риску быть признаны валютными манипуляторами. Чиновники швейцарского центрального банка в первой половине этого года активизировали интервенции, чтобы обуздать сильный франк, который рассматривается как валюта-убежище. Тем временем, Министерство торговли США начало проверку валютного курса Вьетнама в связи с утверждениями о том, что страна манипулирует валютой, чтобы навредить американскому бизнесу.

Информационно-аналитический отдел TeleTrade

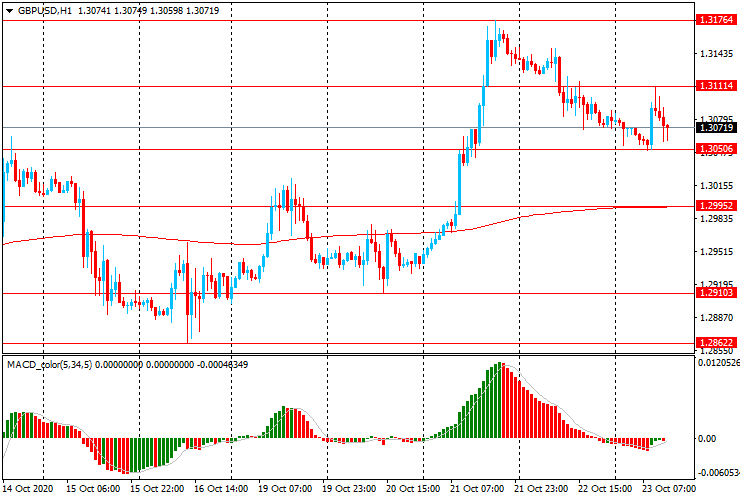

Credit Suisse предпочитает продавать фунт стерлингов против доллара США и евро в ближайшей перспективе.

"Мы по-прежнему не видим причин менять наше мнение о том, что пара EUR/GBP должна стремиться к отметке 0,9200, пока продолжаются переговоры по Brexit, при этом GBPUSD по-прежнему продается выше 1,3000. Учитывая общий подход правительства к эмоциональным переговорам, вероятность того, что переговоры завершатся таким образом, чтобы исключить еще больше опасений и недоразумений до их завершения, все еще кажется незначительной", - отмечает CS.

"Мы отмечаем, что парламент ЕС, которому необходимо будет проголосовать по любой согласованной сделке, не соберется до следующего месяца (до 23-26 ноября), предполагая, что уровень срочности для принятия решения будет оставаться относительно низким в течение нескольких недель", - добавили в CS.

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США демонстрируют снижение, так как инвесторы взвешивают перспективы принятия дополнительных финансовых стимулов в США, неоднозначную квартальную отчетность Intel (INTC), благоприятные новости о противовирусном препарате remdesivir, а также оптимистичную статистику по деловой активности в США.

Американские законодатели продолжают переговоры по новому пакету помощи экономике, но шансы на то, что он будет принят до президентских выборов невелики. Спикер Палаты представителей Нэнси Пелоси и министр финансов Стивен Мнучин пытаются договориться по деталям пакета стимулов на сумму почти $2 трлн., хотя спорные вопросы все еще сохраняются. Сенат, который в настоящее время контролируют республиканцы, выступает против пакета такого размера, и, по информации Bloomberg, теперь некоторые демократы в Палате представителей, также выступают против идеи голосования по пакету до ноябрьских выборов. Тем не менее, Пелоси вчера заявила, что все еще есть “надежда”, что законопроект о помощи будет принят в Палате представителей до президентских выборов. Между тем, сегодняшние комментарии экономического советника Белого дома Ларри Кудлоу звучали менее оптимистично. Он заявив, что переговоры о стимулах практически не продвигаются. По его словам, по-прежнему существуют политические вопросы, разделяющие две команды, и даже если бы стороны достигли соглашения в ближайшие несколько дней, было бы не просто принять законопроект.

В Intel (INTC) сообщили, что в последнем квартале заработали $1.11 в расчете на одну акцию, как и предполагал средний прогноз аналитиков. Квартальная выручка компании также совпала с оценкой Уолл-стрит. Несмотря на тот факт, что компания объявила в целом хорошие финансовые показатели, стоимость акций INTC обвалилась на 11.2%, поскольку инвесторов разочаровали результаты группы центров обработки данных компании: ее выручка сократилась на 7% г/г до $5.91 млрд., что оказалось ниже прогноза аналитиков в $6.21 млрд.

В центре внимания участников рынка также оказалось сообщение о том, что Управление по надзору за качеством пищевых продуктов и медикаментов (Food and Drug Administration; FDA) одобрило применение препарата компании Gilead Sciences (GILD) remdesivir для лечения пациентов с коронавирусной инфекцией. Акции GILD подскочили на 1.5%.

В свою очередь отчет IHS Markit показал, что деловая активность в США увеличилась в октябре до 20-месячного максимума, хотя темпы роста нового бизнеса и новых заказов немного снизились на фоне затянувшейся пандемии COVID-19 и осторожности в преддверии президентских выборов 3 ноября. Согласно отчету, индекс деловой активности в производственной сфере вырос до 53.3 с 53.2 в сентябре (значение выше 50 указывает на рост производства в частном секторе). Экономисты прогнозировали, что индекс для этого сектора, на который приходится 11.3% экономики, вырастет до 53.4 в октябре. В то же время, индекс деловой активности в секторе услуг в сфере вырос до 56 в этом месяце, максимума за 20 месяцев, с 54.6 в сентябре. Экономисты прогнозировали в этом месяце значение 54.6 для сектора услуг, на который приходится более двух третей экономической активности в США. Как результат, сводный индекс PMI, который отслеживает производственный сектор и сектор услуг, вырос до 55.5 в этом месяце. Это был самый высокий показатель с февраля 2019 года и вырос с 54.3 в сентябре.

Большинство компонентов DOW в минусе (17 из 30). Аутсайдер - Intel Corp. (INTC; -11.15%). Лидер роста - UnitedHealth Group Inc. (UNH; +1.75%).

8 из 11 сектора S&P в плюсе. Больше всего вырос энергетический сектор (+0.59%). Наибольшее снижение показывает технологический сектор (-0.52%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 40.44 | -0.20 | -0.49% |

Золото | 1899.20 | -5.40 | -0.28% |

Dow | 28191.00 | -77.00 | -0.27% |

S&P 500 | 3443.00 | -6.25 | -0.18% |

Nasdaq 100 | 11573.50 | -76.25 | -0.65% |

10-летние облигации США | 0.85 | +0.002 | +0.24% |

Информационно-аналитический отдел TeleTrade

Цены на нефть немного снизились в пятницу, и готовились зафиксировать недельное падение, так как опасения по поводу спроса, вызванные ростом числа случаев коронавируса в Соединенных Штатах и Европе, были нивелированы перспективой расширения ограничений предложения под руководством ОПЕК.

Золото незначительно подешевело в пятницу, и оказалось на пути к недельному снижению, несмотря на ослабление американской валюты. Впрочем, дальнейшее падение цен сдерживалось неопределенностью, связанной с пандемией коронавируса и предстоящими президентскими выборами в США 3 ноября.

Как отмечает CNBC, акции Intel (INTC) оказались под давление, несмотря на то, что квартальные результаты компании совпали с прогнозами аналитиков, так как инвесторов разочаровало падение продаж в ее подразделении центров обработки данных

Показатели компании за третий квартал в сравнении с ожиданиями аналитиков Уолл-стрит, опрошенных Refinitiv:

- Прибыль на акцию: $1.11 против ожидаемых $1.11;

- Выручка: $18.33 млрд. против ожидаемых $18.25 млрд.

Согласно отчету Intel, выручка компании за квартал, закончившийся 26 сентября, снизилась на 4% в годовом исчислении. В предыдущем квартале выручка увеличилась на 20%.

Группа центров обработки данных Intel получила выручку в размере $5.91 млрд., что оказалось на 7% меньше, чем в аналогичном периоде предыдущего года, и ниже консенсус-прогноза FactSet в $6.21 млрд. Intel заявила, что выручка от предприятий и правительств снизилась на 47% после двух кварталов роста более, чем 30%, из-за пандемии коронавируса, тогда как выручка от облачного бизнеса в этом квартале выросла на 15%. Средняя цена продажи по группе была на 15% ниже, чем в соответствующем квартале 2019 года.

Крупнейший бизнес Intel, Группа клиентских ПК, которая продает чипы для ПК, принесла доход в размере $9.85 млрд., что оказалось на 1% выше, чем в третьем квартале 2019 года, и превзошло прогноз аналитиков, опрошенных FactSet, в $9.09 млрд. Ранее в этом месяце исследовательская компания Gartner подсчитала, что поставки ПК в третьем квартале выросли на 3.6%, поскольку люди продолжали покупать машины для работы и учебы из дома.

Выручка группы, специализирующейся на разработке решений в области создания энергонезависимой памяти, составила $1.15 млрд., что оказалось почти на 11% ниже, чем в аналогичном периоде 2019 года, и ниже среднего прогноза Уолл-стрит на уровне $1.50 млрд. Во вторник южнокорейский производитель микросхем памяти SK hynix заявил, что купит часть этого подразделения, бизнес Intel по производству чипов памяти NAND и устройств хранения данных, за $9 млрд.

Маржа операционной прибыли Intel сократилась до 27.6% по итогам отчетного периода с 33.6% в аналогичном периоде предыдущего года. Маржа операционной прибыли Группы центров обработки данных составила 32% по сравнению с 49% в третьем квартале 2019 года.

Что касается прогнозов, Intel заявила, что ожидает, что в четвертом квартале ее скорректированная прибыль составит $1.10 в расчете на акцию при выручке в размере $17.4 млрд. Прогноз выручки предполагает снижение примерно на 14% г/г. Аналитики, опрошенные Refinitiv, прогнозировали прибыль на уровне $1.07 на акцию и выручку в размере $17.36 млрд.

На текущий момент акции INTC котируются по $47.78 (-11.36%).

Информационно-аналитический отдел TeleTrade

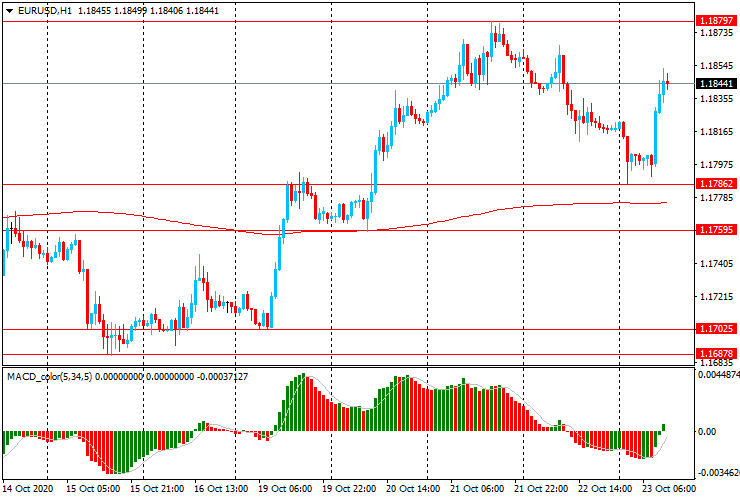

EUR/USD выросла в пятницу после того, как предварительные данные по региональным индексам менеджеров по закупкам в производственном секторе (PMI) помогли паре отступить от уровня 1,18, который был "пробит" накануне. Экономисты TD Securities ожидают, что пара EUR/USD пока останется в диапазоне.

"Октябрьские показатели по PMI удержали свои позиции в режиме уверенного расширения по всей еврозоне. Тем не менее, сектор услуг в целом замедлился еще больше, перейдя на территорию сокращения. Большим сюрпризом стал немецкий индекс PMI. В октябре индекс резко подскочил до 58,0, что принесло некоторое облегчение после того, как промышленные данные за август показали первое снижение с весны. Сегодняшние релизы показывают продолжающееся снижение занятости, но замедляющимися темпами".

"В целом, поскольку страны продолжают ограничивать деятельность из-за роста числа случаев COVID-19, мировой сектор товаров продолжает восстанавливаться (возможно, несколько медленнее), в то время как сектор услуг все больше сокращается, поскольку люди проводят меньше времени вне своих домов".

"Нам трудно представить значимый прорыв EUR/USD в краткосрочной перспективе. Заседание ЕЦБ на следующей неделе и голосование в США вскоре после этого позволяют нам ожидать, что пара пока останется в диапазоне".

Информационно-аналитический отдел TeleTrade

Credit Agricole CIB Research отмечает перекупленность пары EUR/USD на основе своих краткосрочных моделей справедливой стоимости.

"Недавнее повышение курса EUR/USD, похоже, не подкрепляется недавней эволюцией таких факторов, как относительный прогноз Центрального банка или кредитное качество активов, деноминированных в евро. Действительно, совсем недавно мы наблюдали, как кривая доходности облигаций США была более кривой по сравнению с облигациями еврозоны поскольку инвесторы оценивали влияние будущих фискальных стимулов США на долгосрочную доходность облигаций США. Более того, спрэд доходности облигаций Италии и Германии, который агрессивно сужался после сделки по фонду восстановления ЕС и введения программы ЕЦБ PEPP летом, в последнее время расширяется", - отмечает CACIB.

"В результате этих событий наша оценочная краткосрочная справедливая стоимость пары EUR/USD упала, так что валютная пара начинает выглядеть переоцененной на текущих уровнях", - добавляет CACIB.

Информационно-аналитический отдел TeleTrade

Деловая активность в США увеличилась в октябре до 20-месячного максимума, но темпы роста нового бизнеса и новых заказов немного снизились на фоне затянувшейся пандемии COVID-19 и осторожности в преддверии президентских выборов 3 ноября.

Информационная компания IHS Markit сообщила, что ее предварительный индекс производительности PMI в США, который отслеживает производственный сектор и сектор услуг, вырос до 55,5 в этом месяце. Это был самый высокий показатель с февраля 2019 года и вырос с 54,3 в сентябре. Значение выше 50 указывает на рост производства в частном секторе.

Некоторые производители и компании сферы услуг отметили, что коронавирусный кризис повлиял на спрос. Опрос показал, что другие компании заявили, что ряд клиентов воздерживались от размещения заказов до тех пор, пока не закончилась ожесточенная гонка за Белый дом между президентом-республиканцем Дональдом Трампом и бывшим вице-президентом и кандидатом от Демократической партии Джо Байденом.

Рост спроса со стороны иностранных клиентов также «заметно» замедлился, поскольку производители сообщают о возобновлении сокращения новых экспортных заказов, сообщает IHS Markit.

Несмотря на отчетное оживление деловой активности, экономисты прогнозируют замедление экономического роста в четвертом квартале после того, что считается рекордным показателем в третьем квартале, благодаря более чем $3 трлн спасательного пакета в начале этого года для бизнеса и безработных.

Но фискального стимула больше нет, и по всей стране растет число новых случаев COVID-19, что может привести к ограничениям со стороны властей штата и местных властей или к тому, что большее количество людей будет избегать таких заведений, как рестораны и бары, и подорвать потребительские расходы.

Краткий сводный индекс новых заказов в этом месяце упал до 54,3 с сентябрьского значения 54,8. Тем не менее, доверие среди предприятий неуклонно растет.

Индекс деловой активности в секторе услуг в сфере вырос до 56 в этом месяце, максимума за 20 месяцев, с 54,6 в сентябре.

Экономисты прогнозировали в этом месяце значение 54,6 для сектора услуг, на который приходится более двух третей экономической активности в США.

Индекс новых предприятий в секторе услуг упал до 54,3 с 55,0 в сентябре.

Производство в этом месяце было стабильным. Индекс деловой активности в производственной сфере вырос до 53,3 с 53,2 в сентябре. Экономисты прогнозировали, что индекс для этого сектора, на который приходится 11,3% экономики, вырастет до 53,4 в октябре. Индекс новых заказов, полученных заводами, вырос до 54,2 с 53,6 в сентябре.

Информационно-аналитический отдел TeleTrade

Деловое доверие в Бельгии улучшилось в октябре, вопреки ожиданиям ослабления, показали данные исследования Национального банка Бельгии.

Индекс делового доверия вырос до -8,5 с -10,8 в сентябре. Экономисты ожидали, что оценка составит -11,5.

Опрос проводился с 1 по 22 октября и лишь частично отражает более строгие меры, принятые 16 октября федеральным правительством в рамках усилий по борьбе с пандемией.

Доверие укрепилось в обрабатывающей промышленности и, очень сильно, в секторе торговли. Настроения стабилизировались в сфере услуг и в строительной отрасли.

Коэффициент загрузки производственных мощностей вырос до 76,7 процента в октябре с 73,3 процента в июле.

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 0.87% (0 б.п.).

Нефть (WTI) $40.70 (+0.15%)

Золото $1,911.30 (+0.35%)

ЕС поддерживает идею свободной конкуренции, но должен проявлять бдительность, когда затрагиваются интересы его безопасности, сказал министр экономики Германии Питер Альтмайер, когда его спросили, может ли отстранение китайской Huawei от расширения мобильной сети 5G привести к ухудшению конкуренции.

Он не против Huawei, заявил министр после видеоконференции министров конкуренции Европейского Союза в пятницу. Однако в этом сегменте нужны сильные европейские игроки, добавил он.

Информационно-аналитический отдел TeleTrade

Великобритания и Европейский союз добились значительного прогресса в переговорах по заключению торговой сделки в последнюю минуту, которая предотвратит бурный финал пятилетнего кризиса Брексита, но рыболовство является самым большим камнем преткновения.

Соединенное Королевство вышло из ЕС в январе, но обе стороны пытаются заключить сделку, которая регулировала бы ежегодную торговлю почти на триллион долларов до того, как неформальное членство, известное как переходный период, закончится 31 декабря.

“Мы ведем интенсивные переговоры с ЕС - мы добились реального прогресса”, - заявила министр торговли Лиз Трасс. “Мы добиваемся хорошего прогресса в переговорах”.

“Но если ЕС не готов заключить сделку, которая позволит Великобритании сохранить свой суверенитет, тогда мы перейдем к условиям Австралии, и я думаю, что это совершенно разумно”.

После угроз из Великобритании, что это подорвет договор о разводе 2020 года, и Джонсон ненадолго прервал торговые переговоры в пятницу, ЕС заявил, что готов обсудить проекты юридических текстов сделки.

Главные переговорщики Великобритании и Евросоюза Мишель Барнье и Дэвид Фрост встречаются в пятницу для интенсивных переговоров.

После некоторого прогресса в гарантиях конкуренции, включая правила государственной помощи, самой сложной проблемой остается рыболовство: Джонсон настаивает на возвращении контроля над своими водами, в то время как ЕС хочет получить доступ к рыбным водам.

Информационно-аналитический отдел TeleTrade со ссылкой на Reuters

Перед открытием рынка фьючерс S&P находится на уровне 3,460.25 (+0.32%), фьючерс NASDAQ повысился на 0.26% до уровня 11,680.25. Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют рост.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 23,516.59 | +42.32 | +0.18% |

Hang Seng | 24,918.78 | +132.65 | +0.54% |

Shanghai | 3,278.00 | -34.50 | -1.04% |

S&P/ASX | 6,167.00 | -6.80 | -0.11% |

FTSE | 5,878.00 | +92.35 | +1.60% |

CAC | 4,931.19 | +79.81 | +1.65% |

DAX | 12,705.39 | +162.33 | +1.29% |

Декабрьские нефтяные фьючерсы Nymex WTI | $40.74 | +0.25% | |

Золото | $1,914.10 | +0.50% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренное повышение, так как инвесторы взвешивают перспективы принятия дополнительных финансовых стимулов в США, а также квартальную отчетность корпоративного сегмента и благоприятные новости о противовирусном препарате remdesivir.

Американские законодатели продолжают переговоры по новому пакету помощи, но шансы на то, что он будет принят до президентских выборов невелики. Спикер Палаты представителей Нэнси Пелоси и министр финансов Стивен Мнучин пытаются договориться по деталям пакета стимулов на сумму почти $2 трлн., хотя спорные вопросы все еще сохраняются. Сенат, который в настоящее время контролируют республиканцы, выступает против пакета такого размера, и, по информации Bloomberg, теперь некоторые демократы в Палате представителей, также выступают против идеи голосования по пакету до ноябрьских выборов. Тем не менее, Пелоси вчера заявила, что все еще есть “надежда”, что законопроект о помощи будет принят в Палате представителей до президентских выборов.

Участники рынка также продолжают следить за квартальными отчетами компаний, так как сезон корпоративной отчетности набирает обороты. Сегодня в фокусе находятся результаты Intel (INTC) и American Express (AXP).

В Intel (INTC) сообщили, что в последнем квартале заработали $1.11 в расчете на одну акцию, как и предполагал средний прогноз аналитиков. Квартальная выручка компании также совпала с оценкой Уолл-стрит. Несмотря на тот факт, что компания объявила в целом хорошие финансовые показатели, стоимость акций INTC на премаркете обвалилась на 10.4%, поскольку инвесторов разочаровали результаты группы центров обработки данных компании.

American Express сообщила о получении квартальной прибыли на уровне $1.30 в расчете на одну акцию, что оказалось ниже среднего прогноза аналитиков на уровне $1.35 на одну акцию. В то же время квартальная выручка компании лишь незначительно превысила ожидания рынка. Акции AXP на премаркете подешевели на 4.2%.

В центре внимания участников рынка также оказалось сообщение о том, что Управление по надзору за качеством пищевых продуктов и медикаментов (Food and Drug Administration; FDA) одобрило применение препарата компании Gilead Sciences (GILD) remdesivir для лечения пациентов с коронавирусной инфекцией. Акции GILD на премаркете подскочили на 3.9%.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

После начала торгов влияние на их ход могут оказать предварительные данные по индексам деловой активности в производственном секторе и сфере услуг США, которые выйдут в 13:45 GMT.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

ALCOA INC. | AA | 13.76 | 0.10(0.73%) | 10892 |

ALTRIA GROUP INC. | MO | 39.1 | 0.11(0.28%) | 6545 |

Amazon.com Inc., NASDAQ | AMZN | 3,192.50 | 16.10(0.51%) | 24540 |

American Express Co | AXP | 100.85 | -3.94(-3.76%) | 199772 |

AMERICAN INTERNATIONAL GROUP | AIG | 32.13 | 0.12(0.37%) | 211 |

Apple Inc. | AAPL | 116.23 | 0.48(0.41%) | 650714 |

AT&T Inc | T | 28.24 | -0.04(-0.14%) | 125560 |

Boeing Co | BA | 169.8 | 0.73(0.43%) | 172657 |

Caterpillar Inc | CAT | 169.45 | 0.82(0.49%) | 4060 |

Chevron Corp | CVX | 73.65 | 0.25(0.34%) | 18285 |

Cisco Systems Inc | CSCO | 38.9 | 0.08(0.21%) | 10988 |

Citigroup Inc., NYSE | C | 44.13 | 0.18(0.41%) | 70781 |

E. I. du Pont de Nemours and Co | DD | 59.69 | 0.21(0.35%) | 606 |

Exxon Mobil Corp | XOM | 35.02 | 0.16(0.46%) | 81664 |

Facebook, Inc. | FB | 279.1 | 0.98(0.35%) | 76279 |

FedEx Corporation, NYSE | FDX | 278 | 2.05(0.74%) | 45690 |

Ford Motor Co. | F | 8.36 | 0.15(1.83%) | 1045284 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 18.5 | 0.15(0.82%) | 44433 |

General Electric Co | GE | 7.91 | 0.19(2.46%) | 893946 |

General Motors Company, NYSE | GM | 37.65 | 0.24(0.64%) | 44866 |

Goldman Sachs | GS | 206.45 | 1.05(0.51%) | 15897 |

Google Inc. | GOOG | 1,626.45 | 11.12(0.69%) | 5936 |

Home Depot Inc | HD | 283 | 1.84(0.65%) | 2816 |

Intel Corp | INTC | 48.42 | -5.48(-10.17%) | 1986351 |

International Business Machines Co... | IBM | 116.39 | 0.63(0.54%) | 10792 |

Johnson & Johnson | JNJ | 145.93 | 0.85(0.59%) | 12211 |

JPMorgan Chase and Co | JPM | 103.19 | 0.31(0.30%) | 104290 |

McDonald's Corp | MCD | 229.49 | 0.34(0.15%) | 1299 |

Merck & Co Inc | MRK | 79.57 | 0.36(0.45%) | 1667 |

Microsoft Corp | MSFT | 215.5 | 0.61(0.28%) | 58817 |

Nike | NKE | 130.42 | 0.40(0.31%) | 38492 |

Pfizer Inc | PFE | 37.61 | 0.18(0.48%) | 121915 |

Procter & Gamble Co | PG | 141.5 | 0.05(0.04%) | 1183 |

Starbucks Corporation, NASDAQ | SBUX | 89.7 | 0.34(0.38%) | 148858 |

Tesla Motors, Inc., NASDAQ | TSLA | 423.51 | -2.28(-0.54%) | 416323 |

The Coca-Cola Co | KO | 50.8 | 0.12(0.24%) | 8159 |

Travelers Companies Inc | TRV | 126.65 | 0.51(0.40%) | 841 |

Twitter, Inc., NYSE | TWTR | 50.1 | -0.18(-0.36%) | 30070 |

UnitedHealth Group Inc | UNH | 328.06 | 2.33(0.72%) | 777 |

Verizon Communications Inc | VZ | 57.57 | 0.24(0.42%) | 12111 |

Visa | V | 198.89 | 0.90(0.45%) | 5269 |

Wal-Mart Stores Inc | WMT | 143.85 | 0.30(0.21%) | 12979 |

Walt Disney Co | DIS | 128.4 | 0.84(0.66%) | 8174 |

Yandex N.V., NASDAQ | YNDX | 58.46 | 0.46(0.79%) | 8546 |

Аналитики Cowen снизили целевую стоимость акций Intel (INTC) до $50 с $55

Аналитики BofA Securities снизили рейтинг акций Intel (INTC) до уровня Underperform с Neutral; целевая стоимость снижена до $45

Центральный Банк России оставил ключевую процентную ставку без изменений на рекордно низком уровне, как и ожидалось, и сигнализировал о большем смягчении на следующих заседаниях.

Совет директоров во главе с губернатором Эльвирой Набиуллиной в пятницу принял решение сохранить базовую ставку на уровне 4,25%.

Банк снизил ставку на 25 базисных пунктов в июле и на 100 базисных пунктов в июне.

“Если ситуация будет развиваться в соответствии с базовым прогнозом, Банк России оценит возможность дальнейшего снижения ключевой ставки на ближайших заседаниях”, - говорится в сообщении банка.

Политики отметили, что ситуация на внешних финансовых и товарных рынках остается нестабильной и в ближайшем будущем возможна повышенная волатильность.

В среднесрочной перспективе дезинфляционные риски по-прежнему преобладают, но влияние краткосрочных проинфляционных факторов несколько усилилось, отметили политики.

Согласно прогнозу банка, годовая инфляция в 2021 году составит 3,5-4,0%, а в будущем сохранится на уровне 4%.

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 06:00 | Великобритания | Розничные продажи, г/г | Сентябрь | 2.7% | 3.7% | 4.7% |

| 06:00 | Великобритания | Розничные продажи, м/м | Сентябрь | 0.9% | 0.4% | 1.5% |

| 07:15 | Франция | Индекс деловой активности в секторе услуг | Октябрь | 47.5 | 46.8 | 46.5 |

| 07:15 | Франция | Индекс деловой активности в производственном секторе | Октябрь | 51.2 | 51 | 51.0 |

| 07:30 | Германия | Индекс деловой активности в секторе услуг | Октябрь | 50.6 | 49.2 | 48.9 |

| 07:30 | Германия | Индекс деловой активности в производственном секторе | Октябрь | 56.4 | 55.1 | 58.0 |

| 08:00 | Еврозона | Индекс деловой активности в секторе услуг | Октябрь | 48 | 47 | 46.2 |

| 08:00 | Еврозона | Индекс деловой активности в производственном секторе | Октябрь | 53.7 | 53.1 | 54.4 |

| 08:30 | Великобритания | Индекс производственной активности PMI | Октябрь | 54.1 | 53.1 | 53.3 |

| 08:30 | Великобритания | Индекс PMI в секторе услуг | Октябрь | 56.1 | 54 | 52.3 |

Доллар немного потерял позиции по отношению к большинству валют в пятницу после взвешенных президентских дебатов в США и взял курс на еженедельные потери, поскольку инвесторы ждали прорыва в переговорах по стимулированию экономики в Вашингтоне и торговых переговорах после Brexit.

Президент США Дональд Трамп взял более сдержанный тон, чем во время первых дебатов, хотя обмен мнениями снова был сосредоточен на борьбе с пандемией COVID-19 и личных пренебрежениях.

На дневных торгах в Европе доллар упал на 0,2% по отношению к корзине валют, едва не достигнув семинедельного минимума, зафиксированного в среду. За неделю он упал всего на 1%.

Победа Байдена, которую прогнозируют опросы, вероятно, приведет к дальнейшему ослаблению доллара, поскольку ожидается, что он потратит на помощь в связи с коронавирусом больше, чем Трамп.

Однако букмекерская контора Ladbrokes сообщила в пятницу в Твиттере, что рынки ставок показали небольшое движение в пользу Трампа сразу же после дебатов, что помогло доллару укрепиться.

Доходность облигаций еврозоны снизилась, так как опросы предприятий во Франции и Германии показали влияние второй волны заражения COVID-19 на две крупнейшие экономики блока.

Показатели PMI были не очень хорошими, но и не такими плохими, как ожидалось, и это важный момент.

частный сектор еврозоны вернулся на отрицательную территорию впервые с июня, поскольку ускоряющийся рост производства был компенсирован резким ухудшением ситуации в секторе услуг на фоне растущих опасений по поводу коронавируса Covid-19, показали данные мгновенного исследования IHS Markit.

Сводный индекс выпуска упал до четырехмесячного минимума 49,4 в октябре с 50,4 в сентябре.

В Великобритании мгновенные значения индекса менеджеров по закупкам (PMI) IHS Markit / CIPS UK упали до четырехмесячного минимума 52,9 с 56,5 в сентябре.

Между тем, розничные продажи в Великобритании росли пятый месяц подряд в сентябре и значительно превысили ожидания, благодаря продажам продуктов питания и онлайн, а также восстановлению продаж непродовольственных товаров, как показали предварительные данные Управления национальной статистики.

Объем розничных продаж вырос на 1,5% в месячном исчислении в сентябре, что намного больше, чем прогнозировали экономисты (+0,4). Рост за август был пересмотрен с 0,8% до 0,9%.

В дополнение к оптимистическому настрою, главные переговорщики из Великобритании и Европейского союза сообщили, что на торговых переговорах по Brexit был достигнут некоторый прогресс.

Стерлинг лишь немного упал по отношению к доллару.

ЕUR/USD: c начала азиатских торгов пара снизилась до $1.1785, но в ходе европейской сессии резко выросла к $1.1850.

GBP/USD: пара торгуется в диапазоне $1.3050-1.3110 - немного ниже семинедельного максимума $1.3175, достигнутого в среду.

USD/JPY: пара торгуется в основном со снижением в диапазоне Y104.55-95, утратив большую часть набранных вчера позиций.

В 13:00 GMT Бельгия выпустит индекс настроений в деловых кругах за октябрь. В 13:45 GMT США опубликуют индекс деловой активности в производственном секторе и индекс деловой активности в секторе услуг за октябрь. В 17:00 GMT в США выйдет отчет Baker Hughes по количеству активных буровых установок по добыче нефти.

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании American Express (AXP) по итогам третьего квартала 2020 финансового года (ФГ) достигла $1.30 в расчете на одну акцию (против $2.08 на одну акцию в третьем квартале 2019 ФГ), что оказалось ниже среднего прогноза аналитиков на уровне $1.35 на одну акцию.

Квартальная выручка компании составила $8.751 млрд. (-20.4% г/г), тогда как средний прогноз аналитиков предполагал $8.711 млрд.

Акции AXP на премаркете снизились до уровня $101.77 (-2.88%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Intel (INTC) по итогам третьего квартала 2020 финансового года (ФГ) достигла $1.11 в расчете на одну акцию (против $1.42 на одну акцию в третьем квартале 2019 ФГ), что совпало со средним прогнозом аналитиков на уровне $1.11 на одну акцию.

Квартальная выручка компании составила $18.333 млрд. (-4.5% г/г), тогда как средний прогноз аналитиков предполагал $18.258 млрд.

В компании также заявили, что в четвертом квартале 2020 ФГ рассчитывают получить прибыль на уровне ~$1.10 на акцию (против среднего прогноза аналитиков в $1.08 на акцию) при выручке в размере ~$17.40 млрд. (против среднего прогноза аналитиков на уровне $17.39 млрд.).

Акции INTC на премаркете снизились до уровня $48.79 (-9.48%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются в зеленой зоне, так как оптимизм по поводу Brexit и позитивные новости о доходах от таких компаний, как Daimler и Barclays, помогли инвесторам отмахнуться от новых опасений по поводу экономических последствий роста числа случаев Covid-19.

Европейские и британские переговорщики встретятся сегодня для интенсивных переговоров по торговой сделке в последнюю минуту, которая может предотвратить бурный финал пятилетнего кризиса Брексита.

Бумаги Barclays выросли на 7,2%. Британский банк сообщил о прибыли до налогообложения в размере 1,1 млрд фунтов стерлингов в третьем квартале по сравнению с 200 млн фунтов стерлингов год назад, поскольку резервы по безнадежным долгам были ослаблены.

Акции горнодобывающих компаний Anglo American и Glencore выросли более чем на 2%, нефтяной гигант BP Plc - на 3,6%, а акции Royal Dutch Shell - на 3,5%.

Рыночная стоимость InterContinental Hotels Group упала на -1,2% после того, как владелец Holiday Inn сообщил о резком падении выручки от гостиничных номеров в третьем квартале.

Швейцарский производитель лифтов Schindler Holding увеличил капитализацию на 2,5% после повышения прогноза на 2020 год.

Акции Electrolux снизились на 1,5%. Шведский производитель бытовой техники улучшил свой годовой прогноз рынка после публикации самой высокой квартальной маржи за всю историю.

Акции Daimler AG выросли на 2,2% после того, как автогигант сообщил о более высокой прибыли в третьем квартале, несмотря на снижение доходов и объемов продаж.

Согласно экономическим релизам, частный сектор еврозоны вернулся на отрицательную территорию впервые с июня, поскольку ускоряющийся рост производства был компенсирован резким ухудшением ситуации в секторе услуг на фоне растущих опасений по поводу коронавируса Covid-19, показали данные мгновенного исследования IHS Markit.

Сводный индекс выпуска упал до четырехмесячного минимума 49,4 в октябре с 50,4 в сентябре.

В Великобритании мгновенные значения индекса менеджеров по закупкам (PMI) IHS Markit / CIPS UK упали до четырехмесячного минимума 52,9 с 56,5 в сентябре.

Между тем, розничные продажи в Великобритании росли пятый месяц подряд в сентябре и значительно превысили ожидания, благодаря продажам продуктов питания и онлайн, а также восстановлению продаж непродовольственных товаров, как показали предварительные данные Управления национальной статистики.

Объем розничных продаж вырос на 1,5% в месячном исчислении в сентябре, что намного больше, чем прогнозировали экономисты (+0,4). Рост за август был пересмотрен с 0,8% до 0,9%.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 5 872,35 | +86,7 | +1,5% |

DAX | 12 674,85 | +131,79 | +1,05% |

CAC | 4 916,93 | +65,55 | +1,35% |

Информационно-аналитический отдел TeleTrade

Франция продлила комендантский час примерно для двух третей своего населения в четверг, а министр иностранных дел Бельгии был помещен в реанимацию из-за COVID-19, поскольку вторая волна пандемии хлынула по Европе.

Премьер-министр Франции Жан Кастекс объявил о комендантском часе, введенном на прошлой неделе в Париже, и восемь других городов будут расширены еще на 38 департаментов, в результате чего 46 миллионов из 67-миллионного населения страны останутся в своих домах с 9 вечера до 6 утра.

“Вторая волна эпидемии коронавируса сейчас идет во Франции и Европе. Ситуация очень серьезная”, - сказал Кастекс на пресс-конференции.

Вскоре после объявления о мерах французские органы здравоохранения сообщили о рекордных 41 622 новых подтвержденных случаях, в результате чего их общее количество достигло 999 043.

Согласно подсчету Reuters, в среду было зарегистрировано наибольшее количество заражений за один день во всем мире - 423 290 человек.

Германия, которая впервые сообщила о более чем 10 000 ежедневных случаев заболевания, расширила предупреждения о поездках в Швейцарию, Ирландию, Польшу, большинство регионов Австрии и Италии, включая Рим.

“У нас все еще есть шанс замедлить дальнейшее распространение вируса”, - заявил в Берлине Лотар Вилер из Института Роберта Коха, немецкого агентства по инфекционным заболеваниям.

По данным Европейского центра профилактики и контроля заболеваний, более 5,3 миллиона человек по всей Европе заразились этой болезнью и более 204 000 умерли. Для сравнения: 8,4 миллиона случаев в США и 7,7 миллиона в Индии.

Возрождение в последние недели контрастирует с некоторыми странами Азии, от Китая до Южной Кореи или Новой Зеландии, где жесткие ограничения и тщательное отслеживание контактов помогли сдержать болезнь.

Информационно-аналитический отдел TeleTrade

Project Syndicate

Вакцинация — это прививка от нищеты

Дезинформация, распространяемая антипрививочниками, не знают границ. Самая большая трагедия состоит в том, что возникающая неуверенность в необходимости вакцин грозит нанести наибольший ущерб беднякам. Автор статьи доказывает, что потоки опасной дезинформации в социальных сетях нужно ограничить.

Bloomberg

Хакеры атаковали индийского разработчика вакцины от covid-19

Индийский производитель лекарств и разработчик вакцины от коронавируса covid-19 Dr.Reddy's Laboratories Ltd. сообщил о приостановлении услуг всех своих дата-центров. Это стало превентивной мерой, предпринятой после обнаружения кибератаки.

Forbes

Сенаторы США призвали ввести санкции против России из-за Навального

Шесть сенаторов от Демократической и Республиканской партий обратились к госсекретарю Майку Помпео и главе Минфина Стивену Мнучину с призывом ввести новые санкции против России из-за «покушения на убийство оппозиционного лидера Алексея Навального с помощью нелегального химического нервного вещества». «Мы настоятельно призываем вас наказать тех, кто несет ответственность за этот чудовищный акт, при помощи санкционных механизмов, уже имеющихся в распоряжении администрации», — отмечается в письме, опубликованном на сайте одного из авторов, сенатора-республиканца Митта Ромни.

The New York Times

Трамп заявил о десятках миллионов долларов налогов, уплаченных им досрочно

По словам президента США, суммы налогов за 2016 и 2017 годы, о которых сообщала The New York Times, скорее всего, были «пошлиной за подачу документов»

Президент США Дональд Трамп на теледебатах в Нэшвилле опроверг сведения о неуплате налогов, которые публиковала газеты The New York Times (NYT). Он заявил, что заплатил десятки миллионов долларов налогов досрочно, а $750 за 2016 и 2017 годы, о которых писала газета, скорее всего, были «пошлиной за подачу документов».

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы закрылись разнонаправленно из-за неуверенности в отношении сделки по стимулированию экономики США и опасений по поводу продолжающегося роста числа случаев коронавируса в некоторых частях Европы и США, что заставляет инвесторов беспокоиться.

Акции Китая упали, поскольку трейдеры отслеживали развитие коронавируса и прогресс в переговорах по стимулированию экономики США.

Японские акции закрылись с повышением, поскольку инвесторы питали надежды на то, что пакет стимулов США в конечном итоге будет принят.

Акции Mitsubishi Heavy Industries выросли на 6,6% после сообщений о приостановлении разработки своего регионального самолета SpaceJet.

Компания Nexon, разработчик онлайн-игр, подскочила на 17,2% после новостей о том, что она присоединится к среднему показателю акций Nikkei, заменив FamilyMart Co.

Рыночная стоимость Advantest упала более чем на -1%, а Tokyo Electron потерял -2,7% после того, как корпорация Intel сообщила о неожиданном падении продаж центров обработки данных и опубликовала умеренный прогноз.

В производственном секторе Японии продолжалось сокращение в октябре, хотя и более медленными темпами, как показало последнее исследование Jibun Bank, при этом индекс деловой активности в производственной сфере составил 48,0 по сравнению с 47,7 в сентябре.

Отчет также показал, что индекс услуг упал до 46,6 с 46,9, а сводный индекс вырос до 46,7 с 46,6.

Кроме того, правительственные данные показали, что потребительские цены в Японии в сентябре снизились на -0,1% в месячном исчислении. Это соответствовало ожиданиям и не изменилось по сравнению с августовскими данными.

Фондовые индексы Австралии закрылись без изменений, так как данные по производственному сектору разочаровали, а вторые президентские дебаты в США оказались более спокойными.

Горнодобывающие компании BHP и Rio Tinto упали на 1,3% и 0,9% соответственно после того, как опрос показал, что производственный сектор в Австралии расширялся более медленными темпами в октябре с индексом PMI 54,2 по сравнению с 55,4 в сентябре. Тем не менее, активность в сфере услуг значительно выросла за месяц, основываясь на небольшом приросте в сентябре.

Акции BlueScope Steel выросли почти на 11% после публикации положительных данных за 21 финансовый год.

Золотодобывающие компании Evolution Mining, Newcrest Mining и Resolute Mining потеряли -2-3% после резкого падения цен на слитки в течение ночи.

Акции энергетических компаний Woodside Petroleum, Beach Energy, Oil Search и Santos выросли на 1-4%.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 23 516,59 | +42,32 | +0,18% |

SHANGHAI | 3 278 | -34,5 | -1,04% |

HSI | 24 918,78 | +132,65 | +0,54% |

ASX 200 | 6 167 | -6,8 | -0,11% |

KOSPI | 2 360,81 | +5,76 | +0,24% |

NZX 50 | 12 470,34 | +63,05 | +0,51% |

Информационно-аналитический отдел TeleTrade

Великобритания и Япония официально подписали торговое соглашение в пятницу, ознаменовав первую крупную торговую сделку Великобритании после Brexit, поскольку она продолжает бороться за заключение сделки со своими ближайшими торговыми партнерами в Европейском союзе.

Британия официально вышла из ЕС в январе и сосредоточилась на переговорах о новых торговых соглашениях со странами по всему миру, поскольку ее переходный период статус-кво заканчивается 31 декабря.

“Как уместно оказаться в стране восходящего солнца, чтобы приветствовать начало новой эры свободной торговли”, - заявила журналистам британский министр торговли Лиз Трасс после церемонии подписания в Токио.

“Это первое новое соглашение о свободной торговле, которое было согласовано с тех пор, как Великобритания снова стала независимой торговой страной”.

Подписание состоялось после того, как в сентябре Трасс и министр иностранных дел Японии Тосимицу Мотеги достигли широкого соглашения.

Мотеги отметил, что подписание произошло всего через четыре с половиной месяца с начала переговоров.

Великобритания заявила, что 99% ее экспорта в Японию будет беспошлинным, и что в долгосрочной перспективе это может увеличить объем торговли на 15,2 млрд фунтов по сравнению с 2018 годом.

Сделка поэтапно отменяет британские пошлины на японские автомобили до нуля в 2026 году, что соответствует торговому соглашению между Японией и ЕС.

После подписания Мотеги сказал, что договорился с Трасс о совместной работе, чтобы сделка вступила в силу 1 января 2021 года.

Он также сказал, что Япония приветствует интерес Великобритании к соглашению о свободной торговле с 11 участниками Всеобъемлющего и прогрессивного соглашения о Транстихоокеанском партнерстве (CPTPP) и намерена предоставить необходимую поддержку.

Япония уже является членом CPTPP, который также связывает Канаду, Австралию, Бруней, Чили, Малайзию, Мексику, Новую Зеландию, Перу, Сингапур и Вьетнам.

Трасс уже заявил, что Великобритания надеется официально подать заявку на присоединение к CPTPP в начале следующего года.

Информационно-аналитический отдел TeleTrade

Восстановление экономики Великобритании в этом месяце потеряло динамику из-за возобновления пандемии коронавируса.

Предварительное значение композитного индекса менеджеров по закупкам (PMI) IHS Markit / CIPS UK, показывающего рост частного сектора, упало до четырехмесячного минимума в 52,9 в октябре с 56,5 в сентябре. Экономисты ожидали меньшее снижение до 53,9.

“Темпы экономического роста Великобритании замедлились в октябре до самого низкого уровня с начала восстановления после национальной блокировки COVID-19”, - сказал экономист IHS Markit Крис Уильямсон.

“Ослабление наиболее заметно в гостиничном и транспортном секторах, поскольку компании сообщают о падении спроса из-за возобновления мер изоляции, а клиентов отпугивает беспокойство по поводу роста числа случаев”, - добавил он.

Восстановление экономики затухает по мере роста числа случаев COVID-19, что побудило некоторые части страны вновь ввести ограничения в отношении здоровья, которые требуют досрочного закрытия пабов и ресторанов и ограничения общественных собраний.

Новые заказы упали в октябре впервые с июня, сообщил составитель исследования IHS Markit.

Индекс деловой активности в сфере услуг, который охватывает большую часть экономики, упал до 52,3 в октябре с 56,1 в сентябре, самого низкого уровня с июня. Опрос указал на месяц серьезных потерь рабочих мест.

Показатели гораздо меньшего по размерам обрабатывающего сектора были лучше, хотя также отмечены резким падением занятости.

Производственный PMI упал до 53,3 с 54,1, самого низкого уровня с июля, хотя оптимизм в отношении будущего производства в октябре достиг пятилетнего максимума.

Информационно-аналитический отдел TeleTrade

В этом месяце экономическая активность в еврозоне снова пошла на спад, поскольку возобновленные ограничения по контролю за пандемией коронавируса вынудили многие предприятия в доминирующей сфере услуг блока ограничить операции.

Вторая волна вируса захлестнула Европу, и почти 90% экономистов, опрошенных Reuters, заявили, что существует высокий или очень высокий риск того, что это остановит зарождающееся восстановление экономики еврозоны.

Краткий составной индекс менеджеров по закупкам IHS Markit, рассматриваемый как хороший показатель экономического здоровья, предполагает, что это уже происходит. Он упал до 49,4 с окончательного значения в сентябре 50,4, что ниже отметки 50, отделяющей рост от сокращения, и лишь немного лучше, чем 49,3, прогнозируемых экономистами.

Этот заголовок был снижен из-за индекса деловой активности в сфере услуг, который упал до 46,2 с 48,0, что ниже ожиданий более скромного падения до 47,0.

“Еврозона находится под повышенным риском двойного спада, поскольку вторая волна вирусных инфекций привела к возобновлению спада деловой активности”, - сказал Крис Уильямсон, главный экономист IHS Markit.

Скорее всего, это будет холодная зима для рынка труда, который до сих пор был защищен государственными схемами увольнения, поскольку неопределенный прогноз означал, что компании сокращали штат сотрудников на восьмой месяц. Субиндекс сводной занятости поднялся до 48,1 с 47,7.

С ростом уровня инфицирования и числа погибших оптимизм упал. Индекс деловых ожиданий в сфере услуг упал до 54,6 с 59,2, самого низкого значения с мая, когда начальные ограничения были ослаблены.

Однако производственная активность оказалась намного лучше, чем ожидалось. Индекс деловой активности в производственной сфере вырос до 26-месячного максимума 54,4 с 53,7, что намного выше среднего прогноза экономистов на уровне 53,1.

Индекс, измеряющий выпуск продукции, который используется в составном PMI, вырос до 57,8 с 57,1, самого высокого уровня с начала 2018 года.

Высокий спрос на промышленные товары означал, что фабрики смогли повысить цены впервые с середины 2019 года. Индекс отпускных цен вырос до 50,2 с 49,6.

Это даст некоторое облегчение политикам в Европейском центральном банке, поскольку инфляция, которую они хотят приблизить к 2%, была отрицательной в течение двух месяцев.

“Перспектива возврата к рецессии окажет большее давление на ЕЦБ, чтобы он добавил больше стимулов, и на национальные правительства, чтобы помочь смягчить воздействие мер по сдерживанию COVID-19”, - сказал Уильямсон.

Информационно-аналитический отдел TeleTrade

Цены на нефть снижаются в пятницу, хотя они сохранили большую часть прибыли, достигнутой на предыдущей сессии, после того, как президент России Владимир Путин заявил, что готов увеличить рекордные поставки в связи с резким ростом COVID-19 в США и Европе. .

Нефть марки Brent подешевела на -0,6%, до $42,22 за баррель, поднявшись на 1,7% в четверг, в то время как американская нефть подешевела на -0,7%, до $40,36 после роста на 1,5% на предыдущей сессии. Оба контракта обречены на первую за три недели потерю.

Сразу после последних дебатов между президентом США Дональдом Трампом и кандидатом в президенты от Демократической партии Джо Байденом не было заметного влияния на цены.

Цены начали снижаться позже в течение сессии после того, как оставались стабильными в течение большей части азиатской торговли и на протяжении всех дебатов.

Путин заявил в четверг, что Россия не видит необходимости в том, чтобы крупнейшие производители нефти изменяли соглашение о сокращении мировых поставок, но не исключил возможности продления сокращения поставок нефти, если того требуют рыночные условия.

Его комментарии были самым четким указанием на то, что Россия, один из крупнейших производителей нефти в мире, готова к беспрецедентным ограничениям добычи, чтобы справиться со спадом спроса, вызванным пандемией.

Россия объединилась с Организацией экспортеров нефти (ОПЕК) в группу, известную как ОПЕК +, в сокращении добычи, которое должно быть отменено в конце года.

Однако, рост числа новых случаев заражения COVID-19 в Европе и США, вероятно, будет сдерживать рост цен, поскольку новые ограничения на коронавирус предполагают усиление давления на спрос на топливо.

Информационно-аналитический отдел TeleTrade

Британские розничные продажи превзошли ожидания в прошлом месяце и росли пятый месяц подряд, превысив общий объем продаж на 5,5% уровней до пандемии.

Объем розничных продаж вырос на 1,5% только в сентябре и на 4,7%в годовом исчислении, что превышает все прогнозы экономистов.

Сильный спрос домохозяйств был основой восстановления Великобритании после первоначального шока из-за блокировки распространения коронавируса, когда производство сократилось на 20%, больше, чем в любой другой крупной развитой экономике.

Экономика Великобритании в третьем квартале продемонстрирует быстрое восстановление, а данные по розничным продажам показали рекордное увеличение объемов продаж на 17,4% за этот период.

Однако растущие ограничения на коронавирус подрывают моральный дух потребителей и давят на экономику в целом.

“Общие потребительские расходы, вероятно, начнут колебаться в течение следующих нескольких месяцев, когда закончится программа отпусков и повысится безработица, несмотря на возросшую щедрость Программы поддержки занятости”, - сказал Томас Пью из Capital Economics.

Согласно долгосрочному опросу, опубликованному, настроения британских потребителей упали в этом месяце сильнее всего после резкого спада в начале пандемии коронавируса, поскольку ограничения на изоляцию ужесточились на большей части страны.

Информационно-аналитический отдел TeleTrade

В производственном секторе Японии продолжалось сокращение в октябре, хотя и более медленными темпами, показало последнее исследование Jibun Bank. Индекс деловой активности в производственном секторе вырос в октябре до 48.0 с 47,7 в сентябре, хотя он остается ниже линии 50, которая отделяет расширение от сокращения.

Производство и новые заказы продолжали падать, но более слабыми темпами. Сокращение незавершенных заказов также замедлилось, в то время как занятость несколько снизилась. Деловые ожидания относительно перспектив на год остались положительными.

Отчет также показал, что индекс услуг упал до 46,6 с 46,9, а сводный индекс вырос до 46,7 с 46,6.

В сфере услуг приток новых предприятий снова сократился, хотя темпы снижения были самыми низкими за три месяца. Рынок труда приблизился к стабилизации, при этом занятость в октябре в целом не изменилась.

Информационно-аналитический отдел TeleTrade

Потребительские цены в Японии снизились в сентябре на -0,1% с учетом сезонных колебаний по сравнению с предыдущим месяцем, сообщило Министерство внутренних дел и коммуникаций.

Это соответствовало ожиданиям и не изменилось по сравнению с августовскими данными.

По отдельности выросли цены на мебель, одежду и образование, тогда как на топливо, связь и отдых они упали. Цена на питание, жилье и медицинское обслуживание не изменились.

В годовом исчислении инфляция оставалась неизменной - меньше ожиданий прироста на 0,2%, который не изменился бы по сравнению с предыдущим месяцем.

По отдельности в годовом исчислении повысились цены на продукты питания, жилье, мебель, одежду, медицинское обслуживание и связь. Снизились цены на топливо, образование и отдых.

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 5 798,69 | + 13,04 | + 0,23% |

DAX | 12 536,33 | -6,73 | -0,05% |

CAC 40 | 4 856,83 | + 5,45 | + 0,11% |

Информационно-аналитический отдел TeleTrade

| Время | Страна | Событие | Период | Предыдущее значение | Прогноз | Фактическое |

|---|---|---|---|---|---|---|

| 00:30 | Япония | Индекс деловой активности в секторе услуг | Октябрь | 46.9 | 46.6 | |

| 00:30 | Япония | Индекс деловой активности в производственном секторе | Октябрь | 47.7 | 48 |

Доллар немного вырос к концу торговой недели. Однако, по итогам недели американская валюта потеряла почти цент по отношению к евро и показала самое сильное недельное падение по отношению к иене за месяц. По итогам вчерашних дебатов кандидатов на пост президента США, инвесторы находятся в настороженном настроении.

Президент Дональд Трамп на этих дебатах взял более сдержанный тон, чем в ходе первых, хотя обмен мнениями снова сосредоточился на борьбе с пандемией COVID-19 и личных пренебрежениях.

Доллар США упал примерно на 0,1% по отношению к корзине валют едва достигнув семинедельного минимума среды.

Иена, как валюта-убежище выросла примерно на 0,2%, компенсируя некоторые потери, понесенные в четверг после того, как спикер Палаты представителей США Нэнси Пелоси заявила о прогрессе в переговорах по стимулированию экономики.

Иена выросла примерно на 0,7% по итогам недели, что является самым резким недельным ростом с середины сентября, поскольку инвесторы, ожидающие бурной торговли в преддверии выборов 3 ноября, ищут убежища.

Устойчивые надежды на то, что Конгресс сможет принять пакет стимулов для поддержки экономики США до выборов, и уверенность в том, что дополнительная поддержка со стороны властей все равно последуют, независимо от того, кто будет избран, вызвали распродажу на рынке облигаций в ожидании роста инфляции и доходностей государственных займов.

Победа Байдена, которую прогнозируют большинство аналитиков, с большей вероятностью приведет к дальнейшему ослаблению доллара, поскольку ожидается, что он выделит на помощь в связи с коронавирусом больше, чем Трамп.

Однако букмекерская контора Ladbrokes сообщила в пятницу в Твиттере, что на рынке ставок, появилось небольшое преимущество в пользу Трампа сразу после вчерашних дебатов, что помогло доллару укрепиться.

Новозеландский доллар упал на 0,1% после более мягких, чем ожидалось, данных по инфляции, хотя за неделю он все же вырос почти на 1%.

Фунт стерлингов упал в четверг, но на этой неделе он вырос на 1,2% и держится выше $1,30 доллара благодаря надеждам на то, что Британия и Европейский Союз в конечном итоге достигнут своего рода торговой сделки.

Китайский юань также сохранил свою позицию относительно доллара после того, как официальный представитель китайского валютного регулятора сказал, что юань был более стабильным, чем ожидалось, предполагая, что власти не слишком обеспокоены его недавним ростом.

Вчера пара EUR/USD торговалась с понижением и закрыла день в красной зоне около цены $1.1820. Сегодня пара также немного упала, опустившись к отметке $1.1785. Тем не менее, на часовом графике EUR/USD все еще торгуется выше линии скользящей средней МА (200) Н1 ($1.1775). На четырехчасовом графике ситуация аналогичная. Исходя из вышесказанного, вероятно, стоит придерживаться северного направления в торговле и пока пара остается выше MA 200 H1, необходимо искать точки входа на покупку на окончание коррекции.