- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 24-04-2023

- Доллар США торгуется разнонаправлено в относительно спокойный понедельник.

- Ключевые события впереди: CPI Австралии в среду и ВВП США за 1 кв. в четверг.

- AUD/USD слабеет, но потери ограничены на низком объеме торгов.

Пара AUD/USD падает в понедельник второй день подряд, консолидируясь ниже отметки 0,6700. На спокойной сессии доллар США демонстрирует смешанную динамику, а цены на акции на Уолл-стрит скромно снижаются.

Боковое движение

Вышедшие в понедельник данные показали, что важный индекс национальной активности ФРБ Чикаго в марте не изменился и составил -0,19, а индекс производственной активности ФРБ Далласа оказался на уровне -23,4, что значительно ниже рыночного консенсуса -15,7. Эти данные не оказали существенного влияния на рынки. Доходность в США умеренно снижается, оказывая давление на доллар.

Ключевое событие в США произойдет в четверг, когда будут опубликованы данные по росту экономики в первом квартале. На этой неделе никто из представителей Федеральной резервной системы не будет выступать перед заседанием FOMC 2-3 мая.

В Австралии важнейший отчет выйдет в среду: индекс потребительских цен за первый квартал и март. Это последний важный отчет перед заседанием Резервного банка Австралии (РБА) на следующей неделе. На данный момент шансы на успех говорят в пользу новой паузы со стороны РБА.

Краткосрочная перспектива

Технически перспективы австралийца ухудшились после того, как пара AUD/USD опустилась ниже 20-дневной простой скользящей средней (SMA). Пара достигла дна в понедельник на уровне 0,6665, а затем сдержанно отскочила. Ключевой поддержкой является область 0,6630, перед мартовским минимумом на 0,6618. Восстановление выше 0,6700 должно укрепить австралийца, а следующее сопротивление находится на уровне 0,6740.

Технические уровни

- Быки Ripple активны в понедельник.

- XRP готов к росту, поскольку начинается "длинное сжатие".

- Ожидается прыжок выше $0,50 с возможным 15%-ным приростом.

Быки Ripple (XRP) в понедельник берут верх над медведями. XRP демонстрирует, что его ценовые движения поддерживаются 55-дневной простой скользящей средней (SMA), которая растет, а более высокие минимумы подтверждают бычьи силы. Добавьте к этому индекс относительной силы (RSI), который находится на уровне ниже 50, и трейдеры получат идеальную почву для торговли с прибылью 15%.

Цена Ripple движется на север

Трейдеры и быки Ripple переживают не лучшие времена с прошлой недели, поскольку цена XRP упала на 20%. Однако есть и положительная сторона: ценовое движение поддерживается 55-дневной SMA, которая остановила падение, а затем спровоцировала отскок выше. Кроме того, бычьи силы проявляются в виде повышающихся минимумов, постоянно повторяющихся с субботы.

Таким образом, XRP готов к отскоку выше, поскольку быки перехватывают контроль над ценовым движением у медведей. Добавьте к этому ограниченный RSI с большим пространством для роста, и рост цены на Ripple выгнлядит почти неизбежным . Как только $0,48 будет пробит вверх, идеальным сценарием станет быстрый скачок к $0,52, который принесет с собой почти 15% прибыли.

График XRP/USD 4H

Не исключайте возможность отскока, поскольку некоторые ключевые уровни для роста еще должны быть пробиты. Выше уже упоминался уровень $0,48, который может оказаться слишком сильным ограничителем и отбросить цену к нижней границе апреля. Снижение на 10% будет результатом, если 55-дневная SMA будет пробите под давлением.

- ФРС Кук: Денежно-кредитная политика входит в фазу неопределенности, хотя ожидается замедление роста PCE

- Индекс национальной активности ФРБ Чикаго улучшился, но индекс производственной активности ФРБ Далласа ухудшился.

- Ценовой анализ XAU/USD: Вероятно, цена останется в боковом канале, между 20- и 50-дневными ЕМА.

Цена на золото торгуется в боковом канале на фоне отсутствия катализатора в ходе североамериканской сессии в понедельник, хотя, скорее всего, она будет оставаться подкрепленной слабостью доллара США (USD) и снижением доходности казначейских облигаций США. Тяга к риску оказывает давление на доллар США в течение недели, когда экономическая повестка дня в США будет не слишком активной. На момент написания статьи пара XAU/USD торгуется на уровне $1983,50, почти не меняясь.

В начале недели акции США колеблются между вверх и вниз. Поскольку чиновники Федеральной резервной системы (ФРС) США вступают в период блэкаута, трейдеры золота склоняются к словам представителя ФРС Лизы Кук, сказанным в прошлую пятницу. Она сказала, что денежно-кредитная политика переходит в фазу неопределенности, и добавила, что неблагоприятные факторы в банковском секторе могут повлиять на перспективы повышения ставок. Кук ожидает замедления мартовской инфляции PCE и воздержалась от утверждения того же самого в отношении базовой инфляции PCE.

Доходность казначейских облигаций США продолжает падать, что является благоприятным фактором для доллара США. Индекс доллара США (DXY), показатель стоимости бакса против корзины валют, потерял динамику, снизившись на 0,22%, и в последний раз был замечен на отметке 101,507, что является попутным ветром для XAU/USD.

Ожидания того, что Федеральная резервная система США повысит ставки на 25 б.п. на следующей неделе, находятся на уровне 90%, как показывает инструмент CME FedWatch Tool. Тем не менее, по оценкам трейдеров, центральный банк США "может" снизить ставки на сентябрьском заседании, а затем еще на одном в декабре.

На выходных Financial Times сообщила, что представители ЦБ покупают золото, подстегиваемые возросшей геополитической напряженностью, как заявил Всемирный золотой совет . Отчеты показали, что в 2022 году центральные банки увеличили покупки золота на 152% по сравнению с прошлым годом.

Из экономических данных в США можно отметить индекс национальной активности ФРС Чикаго (CFNAI) за март, который упал до -0,19, превысив прогнозы в -20, не изменившись по сравнению с февральским показателем. Трехмесячное скользящее среднее значение выросло до 0,01%, по сравнению с -0,09 в феврале, что является признаком того, что экономика продолжает расширяться более медленными темпами.

Индекс деловой активности в производственном секторе ФРБ Далласа в апреле упал до -23,4, что намного ниже прогноза -11,00, поскольку, согласно опросу, восприятие более широких условий ведения бизнеса ухудшилось. Темпы изменения заказов и поставок улучшились, но оба показателя остались на отрицательной территории.

Технический анализ XAU/USD

С технической точки зрения, пара XAU/USD колеблется вокруг 20-дневной экспоненциальной скользящей средней (EMA) на уровне $1987,64, предполагая, что цена на золото, скорее всего, останется в боковом канале. С точки зрения снижения, риски лежат на уровне $1950, после чего цена упадет и протестирует 50-дневную EMA на уровне $1946,45. Прорыв последней откроет доступ к $1900, а затем к 100-дневной EMA на $1897,58. И наоборот, сопротивление находится на уровне 20-дневной ЕМА, за которым следует отметка $2000.

На следующей неделе Федеральная резервная система примет решение по монетарной политике. В соответствии с рыночным консенсусом, аналитики Wells Fargo ожидают, что FOMC повысит ставки на 25 базисных пунктов, что, по их мнению, скорее всего, станет последним повышением ставок в этом цикле ужесточения. Они отмечают, что поступающие данные указывают на то, что инфляционное давление остается сильным.

Ключевые тезисы:

"Мы ожидаем, что 3 мая FOMC повысит целевой диапазон ставки по федеральным фондам на 25 б.п., доведя его до 5,00%-5,25% с 0,00%-0,25% всего 14 месяцев назад. Мы также ожидаем, что Комитет продолжит количественное ужесточение (QT) в текущем темпе.

Мы считаем, что заявление и пресс-конференция, скорее всего, станут сигналом того, что майское повышение ставки вполне может оказаться последним в этом цикле ужесточения. В марте так называемая "точечная диаграмма" показала, что 11 из 18 участников Комитета рассматривали ставку по федеральным фондам на уровне 5,00%-5,25% или ниже на конец 2023 года как наиболее вероятный результат, и это мнение, похоже, не изменилось под влиянием последних данных.

Если большинство чиновников считают, что майское заседание, скорее всего, станет последним повышением ставки в этом цикле, то мы ожидаем, что заявление больше не будет включать фразу о том, что "может быть уместным некоторое дополнительное ужесточение политики.

Мы не думаем, что заявление полностью закроет дверь для дальнейшего повышения ставок, учитывая, что инфляция остается значительно выше целевого уровня. Скорее, заявление будет включать признание того, что дальнейшая корректировка ставок возможна. Прогноз будет основан на оценке Комитетом кумулятивного ужесточения монетарной политики, влияния политики на экономическую активность и инфляцию, а также экономических и финансовых событий."

- Доллар США затрудняется набрать силу, но пока потери остаются ограниченными.

- Выход ключевых макроэкономических данных из США на этой неделе может повлиять на курс доллара.

- Индекс доллара США остается технически медвежьим в ближайшей перспективе.

Доллар США (USD) не смог извлечь выгоду из более сильных, чем ожидалось, данных S&P Global PMI в пятницу, и индекс доллара США завершил предыдущую неделю практически без изменений. В начале новой недели доллар США остается под умеренным давлением продаж против своих конкурентов. В преддверии выхода ключевых макроэкономических данных в конце недели, включая данные по валовому внутреннему продукту (ВВП) за первый квартал и апрельский индекс цен расходов на личное потребление (PCE), инвесторы могут воздержаться от ставок на дальнейшее ослабление доллара.

Индекс доллара США, который отслеживает динамику доллара против корзины из шести основных валют, торгуется с небольшим понижением в течение дня, чуть выше 101,50.

Ежедневный дайджест рыночных движений: Доллар США пока остается без направления

- Данные из США в пятницу показали, что экономическая активность в частном секторе в апреле росла усиленными темпами: индекс S&P Global составной PMI вырос до 53,5 (флэш) с 52,3 в марте.

- S&P Global в производстве PMI улучшился до 50,4 за тот же период с 49,2, а индекс PMI в сфере услуг вырос до 53,7, превысив прогноз аналитиков в 51,5.

- Комментируя данные, Крис Уильямсон, главный экономист по деловой активности S&P Global Market Intelligence, отметил: "Последнее исследование усиливает признаки того, что деловая активность восстановила темпы роста после сокращения в течение семи месяцев до января".

- Основные индексы Уолл-стрит в понедельник открылись смешанно. На момент написания промышленный индекс Доу-Джонса вырос на 0,1%, а индекс S&P 500 снизился на 0,15%.

- Доходность 10-летних казначейских облигаций США остается на отрицательной территории, но держится выше 3,5%.

- Федеральный резервный банк Чикаго объявил, что индекс национальной активности в марте остался без изменений на уровне -0,19. Это значение оказалось слабее ожиданий рынка в -0,02, но не вызвало заметной реакции рынка.

- Позже в ходе сессии Федеральный резервный банк Далласа опубликует данные по индексу деловой активности в производственном секторе Техаса за апрель.

- Инструмент CME Group FedWatch Tool показывает, что в настоящее время рынки оценивают почти 90% вероятность повышения ставки Федеральной резервной системы (ФРС) на 25 базисных пунктов на предстоящем заседании.

- До объявления решений ФРС на следующей неделе, 3 мая, будет действовать режим "блэкаута".

- В четверг Бюро экономического анализа США представит первую оценку роста ВВП за первый квартал. Согласно прогнозам, темпы роста экономики США в первом квартале составят 2% в годовом исчислении, что ниже 2,6%, зафиксированных в последнем квартале 2022 года.

Технический анализ: Индекс доллара США пытается набрать обороты

Индекс доллара США торгуется немного ниже 20-дневной простой скользящей средней (SMA), которая в настоящее время находится на уровне 102,00. Если DXY закроет день выше этого уровня, он может нацелиться на 103,00 (статический уровень, психологический уровень) и 103,40 (50-дневная SMA, 100-дневная SMA).

Между тем, индикатор относительной силы (RSI) на дневном графике движется в боковом направлении немного ниже уровня 50, что говорит о том, что покупатели по-прежнему не склонны делать ставку на устойчивое восстановление DXY.

С точки зрения снижения, 101,50 (статический уровень) выступает в качестве промежуточной поддержки перед 101,00/100,80 (психологический уровень, статический уровень, многомесячный минимум, установленный 14 апреля). Дневное закрытие ниже этой области поддержки может открыть дверь для продолжительного снижения к 100,00 (психологический уровень).

- USD/JPY набирает сильную положительную динамику в ответ на "голубиные" высказывания Уэды из Банка Японии.

- Снижение доходности американских облигаций продолжает оказывать давление на доллар США и может стать встречным ветром.

- Осторожное настроение на рынке может благоприятно сказаться на японской йене и способствовать снижению курса пары.

Пара USD/JPY начинает новую неделю на позитивной ноте и развивает свой устойчивый внутридневной рост в начале североамериканской сессии. В последний час импульс поднял цены до нового дневного максимума в районе 134,70-134,75, чему способствовали продажи иены

В понедельник Казуо Уэда, глава Банка Японии (BoJ), высказался в духе "голубиных" настроений и заявил, что центральный банк должен сохранить смягчение денежно-кредитной политики, поскольку инфляция по-прежнему ниже 2%. Уэда добавил, что прогнозы инфляции должны быть достаточно сильными и близкими к 2% в следующем году, чтобы рассматривать возможность изменения кривой доходности. Это сильно расходится с недавними "ястребиными" высказываниями нескольких чиновников Федеральной резервной системы (ФРС), указывающими на то, что центральный банк США продолжит повышать процентные ставки, и оказывается ключевым фактором, толкающим пару USD/JPY вверх.

Между тем, перспективы дальнейшего ужесточения политики ФРС подогревают беспокойство по поводу экономических препятствий, вызванных ростом стоимости заимствований, и повышают спрос на традиционные "безопасные" активы. Это приводит к дальнейшему снижению доходности казначейских облигаций США, что тянет доллар США (USD) к недельному минимуму и может удержать трейдеров от агрессивных бычьих ставок по паре USD/JPY. Кроме того, глобальное бегство убежища может благоприятно сказаться на японской йене и способствовать дальнейшему ограничению роста пары, по крайней мере, на данный момент.

Трейдеры также могут предпочесть занять выжидательную позицию в преддверии важных макроэкономических релизов США на этой неделе, начиная с индекса потребительского доверия от Conference Board во вторник. Затем последуют данные по заказам на товары длительного пользования в США в среду, предварительные данные по ВВП за первый квартал в четверг и индекс цен базовый PCE - предпочтительный показатель инфляции ФРС - в пятницу. Кроме того, трейдеры будут ориентироваться на результаты долгожданного заседания Банка Японии по монетарной политике, которое состоится в последний день недели и определит ближайшую траекторию движения пары USD/JPY.

Технические уровни для наблюдения

- EUR/USD поднимается к многосессионным максимумам вблизи 1.1030.

- Деловой климат Германии удивил снижением в апреле.

- Индекс ФРБ Чикаго в США в марте не изменился.

EUR/USD удается преодолеть первоначальный пессимизм и подняться к новым вершинам выше психологической отметки 1.1000 на фоне благоприятного начала недели.

EUR/USD укрепляется на фоне продаж доллара

EUR/USD растет третий день подряд на фоне продолжения нисходящего тренда доллара и общего оптимистичного настроения на мировых рынках.

Кроме того, основной восходящий тренд, преобладающий в паре с середины марта, по-прежнему поддерживается ожиданиями дальнейшего ужесточения ЕЦБ на предстоящих заседаниях. Так, повышение ставки на 25 б.п. в мае уже в значительной степени предрешено, а спекуляции о дополнительном повышении ставки на заседаниях в июне и июле также продолжают расти.

Что касается данных, то индекс делового климата в Германии, отслеживаемый институтом IFO, оказался ниже консенсуса, несмотря на незначительное улучшение до 93,6 за апрель. В США индекс национальной активности ФРБ Чикаго разочаровал ожидания, оставшись без изменений на уровне -0,19 в марте. Позже в ходе сессии индекс деловой активности в производственном секторе ФРС Далласа закроет дневную сессию.

На что обратить внимание по евро

Пара EUR/USD набирает обороты и сумела преодолеть ключевое препятствие на отметке 1.1000 в начале недели.

Между тем, ценовые движения евро должны продолжать внимательно следить за динамикой доллара, а также зарождающимся расхождением между ФРС и ЕЦБ, когда дело доходит до намерений банков относительно потенциального следующего движения процентных ставок.

В дальнейшем "ястребиные" заявления ЕЦБ по-прежнему говорят в пользу дальнейшего повышения ставок, хотя это мнение противоречит некоторой потере импульса в экономических показателях региона.

Ключевые события в еврозоне на этой неделе: Германия IFO деловой климат (понедельник) - Германия GfK потребительское доверие (среда) - Еврозона окончательное потребительское доверие, экономические настроения (четверг) - Заседание Еврогруппы, отчет по рынку труда Германии/прогрессивный темп инфляции/предв. 1 кв. темп роста ВВП, Еврозона предв. 1 кв. темп роста ВВП (пятница).

Важные вопросы на втором плане: Продолжение (или нет) цикла повышения ставок ЕЦБ. Влияние войны между Россией и Украиной на перспективы роста и инфляции в регионе. Риски укоренения инфляции.

Уровни EUR/USD для наблюдения

На данный момент пара набирает 0,29% на уровне 1.1020, и прорыв выше 1.1031 (недельный максимум 24 апреля) приведет к цели 1.1075 (максимум 2023 года 14 апреля) на пути к 1.1184 (недельный максимум 21 марта 2022 года). Поддержка находится на 1.0831 (месячный минимум 10 апреля), затем на 1.0788 (месячный минимум 3 апреля) и, наконец, на 1.0766 (55-дневная SMA).

- В понедельник пара GBP/USD вновь обретает некоторую положительную динамику на фоне появления новых продаж доллара США.

- Дальнейшее снижение доходности казначейских облигаций США рассматривается как ключевой фактор, оказывающий давление на доллар.

- Ставки на дальнейшее повышение ставки ФРС, бегство от рисков могут ограничить потери доллара и рост пары.

Пара GBP/USD привлекает некоторые покупки вблизи отметки 1.2400 в понедельник и достигает нового дневного максимума в начале североамериканской сессии. В настоящее время пара находится в районе 1.2450, поднявшись почти на 0,20% за день, хотя внутридневной подъем не имеет бычьей убежденности.

Доллар США (USD) третий день подряд остается под давлением продаж и опускается до недельного минимума на фоне продолжающегося падения доходности казначейских облигаций США. Это, в свою очередь, рассматривается как ключевой фактор, оказывающий некоторую поддержку паре GBP/USD на фоне растущих ставок на дополнительное повышение процентной ставки Банком Англии (BoE) в мае. Фактически, вероятность повышения ставки на 25 б.п. в мае составляет более 90%. Ставки повысились после выхода на прошлой неделе более сильных данных по росту заработной платы в Великобритании и упрямо высоких показателей инфляции.

В то же время ожидается, что Федеральная резервная система (ФРС) продолжит повышать процентные ставки для сдерживания инфляции. Более того, рынки полностью заложили в цены повышение ставки на 25 б.п. на следующем заседании FOMC в мае, а фьючерс на федеральные фонды указывает на еще одно повышение ставки в июне. Ожидания были подтверждены недавними "ястребиными" комментариями нескольких чиновников ФРС и поступающими позитивными макроэкономическими данными США, которые свидетельствуют о том, что крупнейшая в мире экономика остается устойчивой и поддерживает перспективы дальнейшего ужесточения политики центрального банка США.

В отсутствие каких-либо значимых для рынка экономических релизов в понедельник, вышеупомянутый смешанный фундаментальный фон может удержать трейдеров от агрессивных бычьих ставок по паре GBP/USD. Трейдеры также выглядят пассивно в преддверии важных макроэкономических данных США на этой неделе, начиная с индекса потребительского доверия Conference Board во вторник. Затем последуют заказы на товары длительного пользования в США, предварительные данные по ВВП США за первый квартал и базовый индекс цен PCE в США в среду, четверг и пятницу, соответственно.

Технические уровни для наблюдения

Пара EUR/USD сохраняет позитивный настрой в понедельник, торгуясь около отметки 1.1000. Как пишет главный аналитик FXStreet Валерия Беднарик, "доллар США снижался в течение первой половины дня, находя некоторый спрос в преддверии открытия Уолл-стрит. Тем не менее, основные пары остаются в привычных диапазонах в преддверии многочисленных событий первого уровня, запланированных на эту неделю. Соединенные Штаты (США) опубликуют предварительную оценку валового внутреннего продукта (ВВП) за 1 квартал, который, как ожидается, покажет рост в годовом исчислении на 2%. Кроме того, в стране будет опубликован ценовой индекс расходов на личное потребление за первый квартал, а позднее на этой неделе - мартовский индекс.

Рост и инфляция находятся в эпицентре бури и являются одними из основных причин нынешней широкой слабости доллара США. Меры ФРС по усмирению стремительно растущей инфляции наложили свой отпечаток на экономический прогресс, а спекуляции о возможной рецессии утяжеляют американскую валюту. Если рост экономики превзойдет ожидания, а инфляционное давление ослабнет еще больше, у доллара США появится шанс изменить тенденцию.

Между тем, макроэкономический календарь на сегодня включал опрос немецкого IFO по деловому климату, результат которого составил 93,6 в апреле, не оправдав ожиданий рынка. Оценка текущей ситуации также оказалась хуже ожиданий, в то время как ожидания улучшились больше, чем предполагалось. Что касается США, то там был опубликован мартовский индекс национальной активности ФРС Чикаго, который снизился до -0,19 против ожидавшихся -0,02. Позже страна опубликует апрельский индекс деловой активности в производственном секторе от ФРС Далласа".

Главный аналитик FXStreet Валерия Беднарик комментирует технические перспективы пары:

"Пара EUR/USD растет третий день подряд, хотя прирост скромный. Дневной график показывает перекос риска в сторону повышения, хотя импульс отсутствует. Индикатор относительной силы (RSI) остается ао флэте на уровне около 60, а индикатор Momentum направлен вниз чуть выше уровня 100, что отражает ограниченный покупательский интерес. Тем не менее, пара продолжает развивать импульс выше бычьих скользящих средних, а 20-я простая скользящая средняя (SMA) оказывает внутридневную поддержку на уровне 1,0930.

В ближайшей перспективе, согласно 4-часовому графику, пара предлагает нейтрально-бычью позицию. Пара EUR/USD развивает импульс выше своих скользящих средних, но 20- и 100-дневной SMA не хватает направленной силы. В то же время технические индикаторы дерожатся во флэте в пределах положительных уровней, в соответствии с доминирующим позитивным уклоном.

Уровни поддержки: 1,0985 1,0930 1,0880

Уровни сопротивления: 1.1060 1.1095 1.1140"

- Пара USD/CAD в понедельник достигла нового месячного максимума, хотя и рост не получил продолжения.

- Умеренное восстановление цен на нефть оказывает поддержку луни и выступает в качестве встречного ветра для пары.

- Снижение доходности американских облигаций оказывает давление на доллар США и способствует ограничению роста.

Пара USD/CAD снижается от свежего месячного пика, достигнутого ранее в понедельник, и торгуется в районе 1,3550, повышаясь менее чем на 0,10% за день в ходе североамериканской сессии.

Цены на сырую нефть отскочили от месячного минимума на фоне перспектив сокращения поставок в связи с сокращением предложения ОПЕК+, что, в свою очередь, оказывает поддержку луни, привязанному к сырьевым товарам. Доллар США (USD), с другой стороны, ослаблен дальнейшим снижением доходности казначейских облигаций США и выступает в качестве встречного ветра для пары USD/CAD. Тем не менее, сочетание факторов продолжает оказывать некоторую поддержку паре и поддерживает перспективы продолжения недавнего восстановления с отметки 1.3300, или двухмесячного минимума, достигнутого 14 апреля.

Потенциал роста для черной жидкости представляется ограниченным на фоне опасений, что рост стоимости заимствований будет препятствовать глобальному экономическому росту и снизит спрос на топливо. Кроме того, растущая уверенность в том, что Федеральная резервная система (ФРС) продолжит повышать процентные ставки для сдерживания инфляции, а также общий ослабленный тон рисков должны оказать некоторую поддержку безопасному доллару США. Это, в свою очередь, заставляет медвежьих трейдеров проявлять некоторую осторожность и не позиционировать себя для значительного коррекционного отката в отсутствие каких-либо значимых для рынка данных.

Фактически, рынки полностью заложили в цены повышение ставки на 25 б.п. на следующем заседании FOMC в мае, а фьючерс по федеральным фондам указывает на меньшую вероятность очередного повышения ставки в июне. Ставки были повышены недавними "ястребиными" высказываниями нескольких чиновников ФРС и поступающими позитивными макроэкономическими данными США, которые свидетельствуют о том, что крупнейшая экономика мира остается устойчивой. Это, в свою очередь, благоприятствует быкам по доллару США. Трейдеры, однако, могут воздержаться от агрессивных ставок и предпочесть дождаться важных экономических релизов США на этой неделе.

Довольно насыщенная неделя начнется с публикации индекса потребительского доверия в США от Conference Board во вторник, за которым последуют данные по заказам на товары длительного пользования в США в среду. Однако основное внимание будет приковано к выходу отчета по ВВП США за первый квартал в четверг и индексу цен базовый PCE - предпочтительному показателю инфляции ФРС - в пятницу. Это сыграет ключевую роль в воздействии на спрос на доллар США, что, наряду с динамикой цен на нефть, должно помочь инвесторам определить ближайшую траекторию для пары USD/CAD.

Технические уровни для наблюдения

- Индекс национальной активности ФРБ Чикаго в марте не изменился и составил -0,19.

- Индекс доллара США остается на отрицательной территории, около 101,60 после выхода данных.

Индекс национальной активности Федерального резервного банка Чикаго (CFNAI) в марте не изменился и составил -0,19. Этот показатель оказался слабее ожиданий рынка, продполагаевших -0,02.

"Три из четырех широких категорий показателей, используемых для построения индекса, внесли отрицательный вклад в марте, а две категории ухудшились по сравнению с февралем. Трехмесячная скользящая средняя индекса, CFNAI-MA3, выросла до +0,01 в марте с -0,09 в феврале", - отметил ФРБ Чикаго в своей публикации.

"Диффузионный индекс CFNAI, который также является трехмесячной скользящей средней, вырос до +0,14 в марте с +0,10 в феврале. Сорок три из 85 индивидуальных показателей внесли положительный вклад в CFNAI в марте, в то время как 42 показателя внесли отрицательный вклад. Сорок пять показателей улучшились с февраля по март, в то время как 40 показателей ухудшились. Из тех показателей, которые улучшились, 13 внесли отрицательный вклад".

Реакция рынка

Доллар США в понедельник торгуется смешанно. DXY падает на 0,08%, и пара EUR/USD торгуется выше 1,1000. Пара продолжала двигаться в районе 1.1005/10 после выхода отчета.

- EUR/USD в понедельник отвоевывает область за пределами отметки 1.1000.

- В перспективе - дополнительный рост с целью на вершине c начала года.

EUR/USD продолжает рост к северу от ключевого барьера 1.1000 в начале недели.

Пара выглядит готовой к дальнейшему восстановлению, по крайней мере, в ближайшей перспективе. При этом ближайшее препятствие ожидается на максимуме 2023 года 1.1075 (14 апреля), а затем на круглом уровне 1.1100.

Если рассматривать более долгосрочную перспективу, то конструктивный взгляд остается неизменным выше 200-дневной SMA, сегодня на уровне 1.0395.

Дневной график EUR/USD

Экономисты BBH отмечают, что рынки будут уделять внимание выходу макроэкономических данных из США, а Федеральная резервная система вступит в период радиомолчания до заседания FOMC 2-3 мая.

Ожидания ужесточения политики ФРС немного усилились

"В период между сегодняшним днем и решением ФРС в следующую среду мы не получим никаких перворазрядных данных, но мы получим несколько важных подсказок. На этой неделе, сегодня это будут данные по деловой активности от ФРБ Чикаго, а в четверг - данные по ВВП за 1 квартал расскажут нам о реальном секторе, а данные PCE и ECI в пятницу прольют свет на перспективы инфляции. На следующей неделе в понедельник выйдет индекс PMI в производственном секторе от ISM".

"Мы получим еще несколько отчетов по рынку труда: во вторник выйдут данные JOLTS, а в среду - данные ADP по занятости в частном секторе. Отчет NFP выйдет только после решения FOMC. Недавняя устойчивость американской экономики помогла подтолкнуть доходность трежерис к росту, и мы ожидаем, что этот процесс продолжится. Если это так, то доллар также продолжит укрепляться".

"Ожидания в отношении ужесточения политики ФРС немного усилились. Рынок WIRP предлагает 90+%-ную вероятность повышения ставки на 25 б.п. на заседании 2-3 мая, по сравнению с 80% в начале прошлой недели и 70% в начале позапрошлой недели. Для нас повышение ставки на следующей неделе - это уже решенный вопрос. Вероятность еще одного повышения ставки на 25 б.п. в июне составляет около 15%. Между заседаниями 2-3 мая и 13-14 июня ФРС переварит еще два отчета по занятости, два отчета по инфляции CPI/PPI и один отчет по розничным продажам".

"На данный момент пауза в июне может быть наиболее вероятным исходом, но все будет зависеть от того, какими окажутся все эти данные. В дальнейшем в цены все еще закладывается одно снижение ставки до конца года против двух в начале прошлой недели. В этой связи Пауэлл сказал, что чиновники ФРС "просто не прогнозируют" никаких снижений ставки в этом году. Мы согласны".

Экономисты BBH отмечают, что чиновники Европейского центрального банка (ЕЦБ) подчеркнули, что повышенная волатильность инфляции и экономического роста усложняет процесс принятия политических решений.

Еще одно повышение ставки на 25 б.п. 15 июня заложено в цены

Панетта сосредоточился на геополитике и ситуации в Украине, отметив: "Геополитические потрясения могут вызвать устойчивую волатильность показателей производства и инфляции с многочисленными побочными эффектами. Например, конфликт России и Украины нарушил работу энергетических и сырьевых рынков, что имеет серьезные последствия для инфляции". Тем временем Виллеруа остановился на изменении климата, отметив: "Климатические изменения влекут за собой структурные изменения в мировой экономике, которые являются одновременно универсальными и определенными, что влечет за собой общий и, возможно, негативный шок со стороны аспекта предложения. Во-вторых, вероятна более высокая волатильность, что означает шок как для экономической активности, так и для инфляции. Именно здесь мы, центральные банки, должны сделать свою работу, чтобы сохранить надежно закрепленными долгосрочные инфляционные ожидания, несмотря на более высокую волатильность. Мы не можем смотреть на это сквозь пальцы, поскольку это не неожиданный и преходящий шок" Оба правы, выделяя эти долгосрочные проблемы."

"Ожидания в отношении ужесточения политики ЕЦБ немного выросли. Следующее заседание ЕЦБ состоится 4 мая, и рынок WIRP закладывает в цены примерно 30% вероятности повышения ставки на 50 б.п. После этого в цены закладывается еще одно повышение ставки на 25 б.п. 15 июня, а затем - еще одно повышение на 25 б.п. 27 июля. Вероятность последнего повышения ставки в сентябре или октябре достигает 45%, поэтому пиковая ставка сейчас рассматривается в диапазоне 3,75-4,0%%, по сравнению с 3,75% в начале прошлой недели и 3,50% в начале позапрошлой".

"В первом квартале 2023 года экономика Германии продемонстрировала более сильные результаты, чем ожидалось месяц назад, и, вероятно, активность снова несколько возросла", - заявил Бундесбанк Германии в своем ежемесячном отчете, опубликованном в понедельник.

"Промышленность восстановилась сильнее, чем ожидалось", - отметил Бундесбанк и добавил, что высокая занятость в Германии должна продолжать поддерживать потребительскую активность.

В своей публикации, однако, центральный банк Германии также признал, что перспективы остаются неоднозначными, поскольку инфляция все еще оказывает давление на потребление.

Реакция рынка

В понедельник пара EUR/USD демонстрирует скромный дневной прирост, торгуясь на несколько пунктов выше уровня 1.1000.

- DXY движется в пределах недавнего бокового коридора, торгуясь ниже 102,00.

- Дальнейшие потери могут вернуть в поле зрения минимум 2023 года.

Индекс доллара DXY продолжает рост и возвращается в район 101.50 после провалившейся ранее попытки вернуться к отметке 102.00.

Недавняя нестабильная динамика индекса, похоже, вновь сфокусировалась на южном направлении. На фоне этого DXY может продолжить консолидацию перед вероятным падением к минимумам 2023 года в районе 100,80 (от 14 апреля), располагающимся перед психологической поддержкой на отметке 100,00.

Если смотреть на более широкую картину, то пока индекс находится ниже 200-дневной SMA (сегодня на отметке 106,18), его перспективы, как ожидается, останутся негативными.

Дневной график DXY

Аналитики TD Securities отмечают, что цена на золото упала ниже $1,980 за унцию после того, как предварительный индекс PMI в сфере услуг США за апрель оказался намного сильнее, чем ожидалось (-53.7).

Сильные данные предполагают дальнейшее снижение цены на золото

"Это заставило ставки расти вдоль всей кривой, что привело к резкому росту доллара США. Похоже, что мы видим, как короткие позиции по доллару США покрываются, после того как спекулянты наастили позиции на фоне ожиданий "голубиного" разворота ФРС. Аналогичным образом, на рынке золота управляющие фондами также, вероятно, увеличивают недавно сокращенные шорты и сокращают размер лонгов".

"Поскольку индекс PMI и потенциально другие экономические данные указывают на сохранение экономической силы, рынок начинает делать ставку на то, что ставки могут продолжить повышаться. Таким образом, у золота имеется дополнительное пространство для дальнейшего падения. Мы прогнозируем цену золота во втором квартале на уровне $1,975 за унцию. С технической точки зрения, мы отмечаем значимую поддержку на уровне чуть выше $1 960 за унцию. Однако мы прогнозируем тренд желтого металла на уровне $2,100 в конце 2-го полугодия 2023."

"Трейдеры должны следить за данными во время периода радиомолчания ФРС. Сильные данные предполагают большее снижение золота, в то время как слабость статистики сулит желтому металлу укрепление."

- EUR/JPY продолжает ралли и в понедельник обновляет максимумы 2023 года.

- Как только будет достигнут максимум 2022 года, кросс может бросить вызов уровню 150.00.

В начале новой недели пара EUR/JPY обновила максимумы этого года, преодолев барьер 148.00.

Сильный восходящий импульс в кроссе пока не ослабевает. Преодоление пика 2022 года на 148.40 (от 21 октября), как ожидается, сместит акцент на потенциальный тест ключевой отметки 150.00 уже в недалеком будущем.

На данный момент, пока кросс торгуется выше 200-дневной SMA (сегодня на 142.26), наиболее вероятным сценарием выглядит дальнейший рост.

Дневной график EUR/JPY

Экономисты UOB Group считают, что Банк Японии будет постепенно продвигаться к выходу из ультра-аккомодационной позиции.

Ключевые тезисы

"Это будет первое заседание для нового главы Банка Японии Казуо Уэды. Поскольку Уэда не известен ни как ярый "голубь", ни как убежденный "ястреб", мы считаем, что нормализация политики будет происходить постепенно, хорошо продуманными темпами, с предупредительными сигналами, а не резким и внезапным разворотом".

"Мы ожидаем, что Уэда будет осуществлять сворачивание аккомодации в два широких этапа: 1) Длительный период (с апреля по декабрь 2023 года) заявлений о намерениях, чтобы подготовить рынок к упорядоченному выходу из сверхмягкой монетарной политики ЦБ, что также может повлечь за собой расширение торгового диапазона доходности 10-летних гособлигаций JGB (до +/- 100 б.п.). 2) Мы ожидаем, что нормализация денежно-кредитной политики начнется только в начале 2024 года - контроль за кривой доходности YCC будет отменен, а отрицательная ставка повысится с -0,1% до 0% в январе 2024 года".

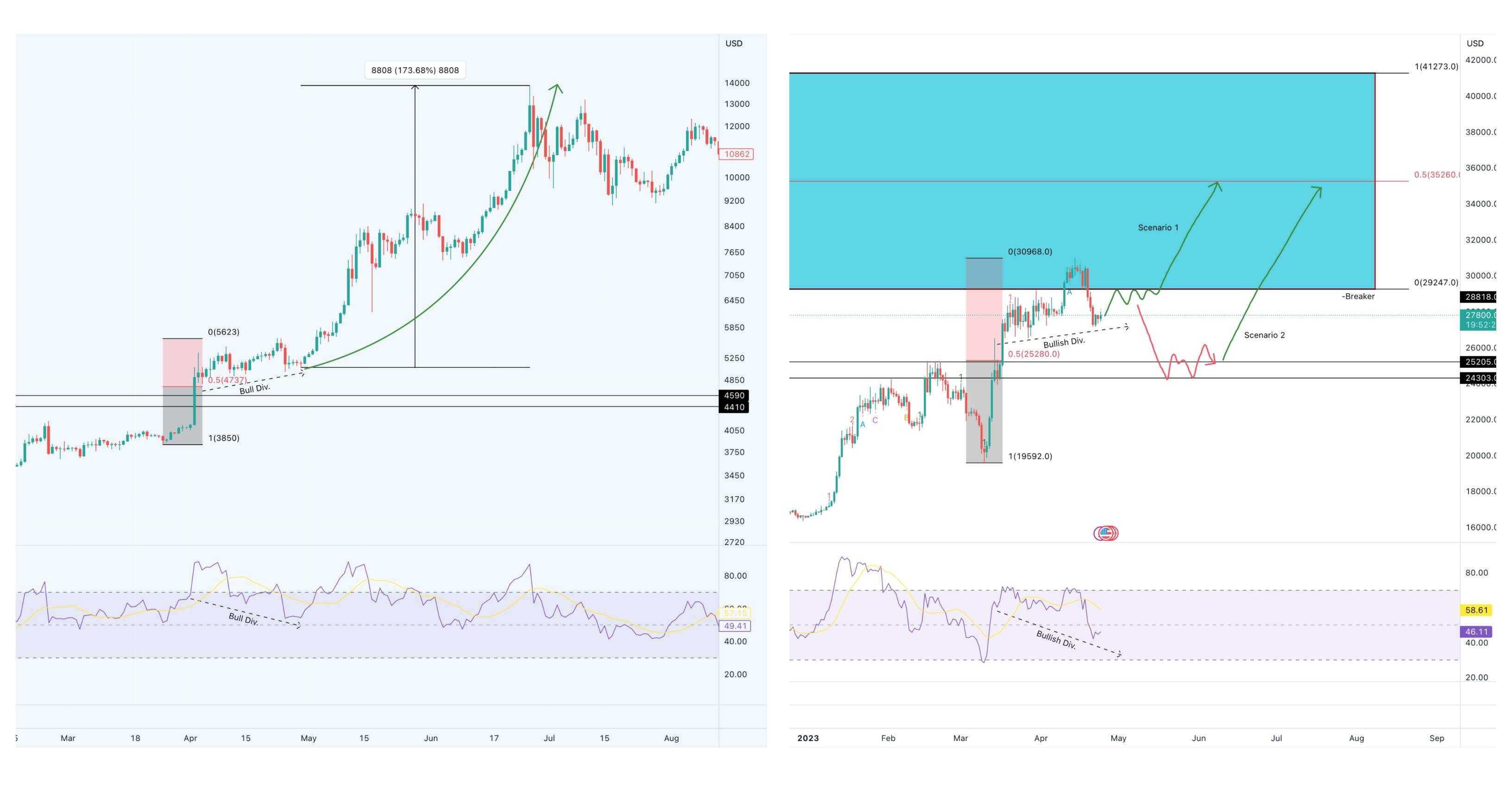

- Динамика биткоина за последние несколько недель напоминает динамику 2019 года.

- Если история 2019 года повторится, BTC может быть готов к масштабному подъему.

- Инвесторам следует обратить пристальное внимание на уровень $25 000 - $24 000, повторный тест которого может стать отличным уровнем для накопления.

Повторяющийся фрактал цены предполагает, что недавний откат может заложить основу для масштабного роста.

Сходство ценовой динамики биткоина между 2019 и 2023 годами

В 2018 году после завершения войн хешрейтов цена биткоина упала примерно с $6 000 до $3 000. Это внезапное падение сформировало локальное дно для BTC, за которым последовало 107 дней консолидации.

Эта консолидация закончилась 1 апреля, когда цена биткоина резко пошла вверх и сформировала бычью дивергенцию на дневном графике. За этим последовал рост на 173% в течение следующих двух месяцев, подтолкнувший BTC к формированию локальной вершины на уровне $13 880.

В 2023 году сформировалась аналогичная ситуация, и это указывает на то, что продолжающееся движение на север, скорее всего, приведет к аналогичным перспективам. Хотя рост на 173% маловероятен, инвесторы могут ожидать, что цена биткоина углубится в область недельного медвежьего блока (Bearish Breaker), простирающегося от $29 247 до $41 273.

Вероятными целями являются срединная точка указанного блока на уровне $35 260 и максимум диапазона на уровне $41 273.

1-дневный график BTC/USDT

Как указано выше, у такого роста есть два возможных сценария развития событий:

- Продолжение восходящего тренда до уровней $35 260 и $41 273.

- Откат к двум важнейшим уровням $25 205 и $24 303 с последующим ростом к уровням $35 260 и $41 273. Как видно, второй сценарий даст возможность отставшим покупателям накопить BTC.

"Волатильность инфляции может стать устойчивой из-за геополитики", - заявил сегодня член исполнительного совета ЕЦБ Фабио Панетта.

"Глобализация может повлиять на естественную норму процента", - добавил он.

Член Совета управляющих Европейского центрального банка (ЕЦБ) и глава Банка Франции Франсуа Виллеруа де Гало заявил в понедельник, что "основной мандат центральных банков во всем мире - ценовая стабильность, а изменение климата уже влияет на уровень цен и активность".

ЕЦБ должен объявить свое решение по политике на следующей неделе, и рынки ожидают, что центральный банк повысит ставки на четверть пункта, с возможностью повышения на 50 б.п. На этой неделе должны выйти данные по инфляции и росту экономики еврозоны.

Реакция рынка

На момент написания статьи курс EUR/USD составляет 1,0991, торгуясь с повышением на 0,06% внутри дня.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пытается определиться с направлением движения в условиях пустого экономического календаря.

«В отсутствие релизов важных данных интерес к риску может повлиять на динамику EUR/USD в понедельник.

Хотя данные из США в пятницу показали, что деловая активность в частном секторе в начале апреля ускорила темпы экспансии, доллар США (USD) не смог превзойти своих конкурентов. Инвесторы уверены в том, что Федеральная резервная система США на предстоящем заседании повысит учетную ставку на 25 базисных пунктов, и данные по индексам PMI от S&P Global практически не изменили эту точку зрения.

Между тем, член Совета управляющих Европейского центрального банка (ЕЦБ) Пьер Вунш заявил в интервью Financial Times, что регулятору придется продолжать повышать ставки до тех пор, пока он не начнет наблюдать замедление роста заработной платы. "Я не удивлюсь, если в какой-то момент нам придется дойти до 4%", - добавил Вунш. Эти комментарии, похоже, сдерживают потери евро на данный момент.

Во второй половине дня в американской экономической повестке будут представлены индекс национальной активности Федерального резервного банка Чикаго и обзор производственной активности в Техасе от Федерального резервного банка Далласа.

Однако участники рынка вряд ли отреагируют на эти отчеты, и вместо этого предпочтут внимательно следить за настроениями в отношении риска. Фьючерсы на фондовые индексы США потеряли примерно 0,4% утром в Европе, и во второй половине дня доллар США, вероятно, выиграет в условиях атмосферы уклонения от риска, и наоборот».

После выхода немецкого обзора деловой активности IFO экономист института Клаус Вольрабе заявил, что немецкая экономика далека от существенного подъема.

Дополнительные тезисы

Доля немецких компаний, которые хотят повысить цены, снова снизилась.

Немецкой экономике не хватает импульса.

Ожидания промышленности в отношении экспорта выросли.

Эономики Китая и США, похоже, поддерживают немецкую промышленность.

Банковские потрясения не оказали влияния на настроения компаний.

Ситуация в строительной отрасли не была хуже с декабря 2015 года, много отказов.

Для более серьезного роста USD/CNH необходимо прорваться выше 6.9350 в краткосрочной перспективе, комментируют экономист Ли Сью Энн и рыночный стратег Квек Сер Леанг из UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: "В прошлую пятницу мы ожидали, что доллар США будет торговаться в диапазоне 6.8700/6.8900. Однако доллар вырос до максимума 6.9061, а затем закрылся на 6.8974 (+0.18%). Восходящий импульс немного улучшился, и USD, вероятно, будет торговаться с тенденцией к росту. Однако любое продвижение вперед, вероятно, столкнется с сильным сопротивлением на 6.9100. Не ожидается, что основное сопротивление на 6.9350 окажется под угрозой. Поддержка находится на 6.8860 и 6.8780".

- Прогноз на следующие 1-3 недели: "Наш прогноз от прошлого четверга (20 апреля, спот на 6.8920) остается в силе. Как было отмечено, восходящий импульс начинает улучшаться, но USD должен прорваться и остаться выше 6.9350, прежде чем станет возможным устойчивый рост. Шансы на то, что доллар прорвется выше 6.9350, пока невелики, но они будут сохраняться до тех пор, пока уровень сильной поддержки на 6.8600 (уровень не изменился) не будет взят в ближайшие 1-2 дня".

Пара EUR/USD пытается найти направление движения, а инвесторы все еще ищут следующий значительный катализатор. Краткосрочный технический прогноз пары отражает отсутствие приверженности как со стороны покупателей, так и со стороны продавцов. В отсутствие важных данных восприятие риска может повлиять на действия EUR/USD в понедельник, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- Пара EUR/USD, похоже, определила свой краткосрочный торговый диапазон между 1.1000 (психологический уровень, статический уровень) и 1.0950 (100-SMA на четырехчасовом графике, 23.6% коррекции).

- Закрытие выше 1.1000 на четырехчасовом графике может привлечь покупателей и открыть дверь для движения вверх к 1.1050 (статический уровень) и 1.1075 (конечная точка последнего восходящего тренда).

- С другой стороны, EUR/USD может продолжить снижение к 1.0900 (психологический уровень) и 1.0870 (38.2% коррекцим) в случае, если поддержка 1.0950 не сработает.

- Индекс делового климата Германии IFO в апреле незначительно улучшился.

- После выхода данных пара EUR/USD торгуется в верхней половине дневного диапазона чуть ниже 1.1000.

Основной индекс делового климата IFO Германии вырос до 93.6 в апреле с 93.2 в марте. Показатель оказался немного слабее ожидаемого рынком значения 94.

Между тем, текущая экономическая оценка снизилась до 95 с 95.4, а индекс ожиданий IFO, отражающий прогнозы фирм на следующие шесть месяцев, вырос до 92.2 с 91, превысив прогноз аналитиков в 91.6.

Реакция рынка

Пара EUR/USD торгуется вблизи 1.0990.

Бычий импульс в паре USD/JPY, похоже, теряет силу, комментируют экономисты UOB Group.

Ключевые тезисы

Прогноз на 24 часа: "В прошлую пятницу мы высказали мнение, что "откат доллара США может продолжиться, но прорыв сильного уровня поддержки 133.50 маловероятен". Наше мнение оказалось верным, так как доллар упал до 133,54, а затем энергично отскочил и закрылся практически во флэте (134,15, -0,06%). Похоже, что доллар перешел в фазу консолидации и, скорее всего, будет торговаться между 133,60 и 134,60".

Следующие 1-3 недели: "Мы с начала прошлой недели ожидали, что доллар США будет торговаться с повышательным уклоном. В нашем обзоре от прошлого четверга (20 апреля, спот на 134.65) мы указали, что уклон по-прежнему остается в сторону повышения доллара США, и следующей целью быков является 135.75. Быкам не удалось добиться значительного прогресса. Восходящий импульс начинает ослабевать, и вероятность того, что доллар достигнет уровня 135,75, снижается. Однако только прорыв ниже 133.50 (нашего уровня "сильной поддержки") укажет на то, что доллар, скорее всего, будет торговаться в диапазоне, а не будет целиться на 135.75".

Что нужно знать в понедельник, 24 апреля:

Основные валютные пары продолжают колебаться в привычных диапазонах в начале понедельника после нестабильной динамики предыдущей недели. На европейской сессии будет опубликован обзор настроений IFO за апрель из Германии. Позже в экономическом календаре США выйдет индекс национальной активности ФРБ Чикаго. В преддверии выхода важных данных на этой неделе, торговая активность в понедельник, скорее всего, останется сдержанной.

Несмотря на более сильные, чем ожидалось, показатели индексов PMI для производственной сферы и сферы услуг в США от S&P Global, доллар США не смог превзойти своих конкурентов в преддверии выходных. Индекс доллара США завершил неделю практически без изменений и в начале понедельника продолжил торговаться в боковике чуть ниже 102.00. Между тем, фьючерсы на фондовые индексы США торгуются на отрицательной территории, а доходность 10-летних трежерис остается в красной зоне ниже 3.6%, что указывает на осторожную позицию рынка.

Пара EUR/USD поднялась к 1.1000 во время азиатских торгов в понедельник, но не смогла набрать бычий импульс. В интервью газете Financial Times (FT) в понедельник Пьер Вунш, член Управляющего совета ЕЦБ, заявил, что он ожидает, что ЕЦБ продолжит повышать процентные ставки до тех пор, пока рост заработной платы не замедлится.

После падения к 1.2350 в пятницу, GBP/USD удалось стереть дневные потери и закрыться выше 1.2400. Пара продолжает колебаться в узком канале выше этого уровня утром в Европе в понедельник.

Пара USD/JPY с не может найти направления, двигаясь в боковике около 134.00. Газета Sankei в воскресенье сообщила, что Банк Японии (BoJ) планирует пересмотреть и проинспектировать политику, принятую за последние десятилетия, начав обсуждения на двухдневном заседании, запланированном на 27 и 28 апреля под руководством вновь назначенного управляющего Казуо Уэда.

Цена на золото резко упала в пятницу, так как продавцы начали действовать после многочисленных неудачных попыток вернуть себе $2000 на прошлой неделе. Пара XAU/USD остается под умеренным медвежьим давлением и торгуется ниже $1980 в начале понедельника.

Биткоин снизился за выходные и в итоге потерял более 9% на недельной основе. В начале понедельника BTC/USD торгуется около $27500. После резкого падения в пятницу Ethereum оставался относительно спокойным в выходные, но прервал трехнедельную полосу побед, потеряв более 12%. В начале европейской сессии в понедельник ETH/USD торгуется со скромным снижением вблизи $1850.

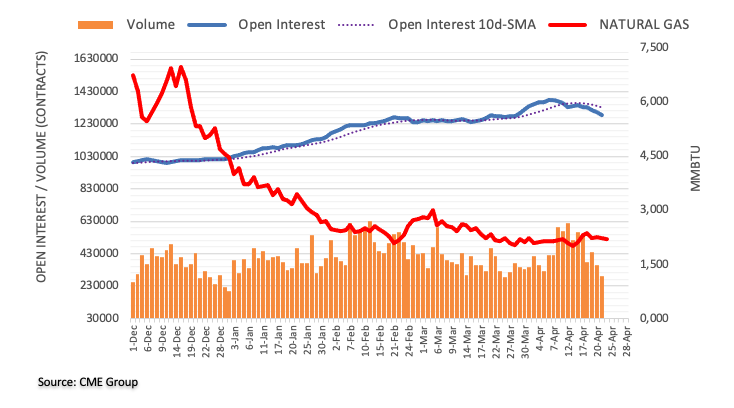

Открытые позиции на рынках фьючерсов на природный газ упали почти на 16 тыс. контрактов в конце прошлой недели, согласно предварительным данным CME Group. Объемы упали примерно на 66,1 тыс. контрактов, продлив падение на вторую сессию.

Цены на природный газ умеренно снизились в пятницу, дополнив медвежью динамику, наблюдавшуюся во второй половине недели. Дневное падение происходило на фоне снижения открытых позиций и объемов и открывает возможности для некоторого восстановления в самом ближайшем будущем. Пока что зона $2.00 за MMBtu продолжает оставаться достойной поддержкой.

Валютные опционы, истекающие 24 апреля в 18:00 по московскому времени по данным.

EUR/USD – суммы в евро:

-

1.0900, 900 млн.

-

1.0920-35, 910 млн.

-

1.0975-80, 378 млн.

-

1.1000, 753 млн.

USD/JPY – суммы в долларах США:

-

132.75, 425 млн.

-

133.70-82, 614 млн.

EUR/GBP – суммы в евро:

-

0.8825-30, 573 млн.

-

0.8860, 614 млн.

По мнению экономиста Ли Сью Энн и рыночного стратега Квек Сер Леанг из UOB Group, пара AUD/USD должна пока торговаться в боковике.

Ключевые тезисы

- Прогноз на 24 часа: "В прошлую пятницу мы ожидали, что AUD будет торговаться в боковике между 0.6700 и 0.6770. Наше мнение оказалось неверным, так как AUD упал до 0.6678. Похоже, что нисходящий импульс нарастает, и сегодня AUD, скорее всего, будет торговаться с нисходящим уклоном. Однако любое снижение, вероятно, столкнется с сильной поддержкой на 0.6660. Основная поддержка на уровне 0.6620 вряд ли окажется под угрозой. С другой стороны, прорыв уровня 0.6730 (незначительное сопротивление находится на 0.6710) будет свидетельствовать о том, что нисходящий импульс ослаб".

- Прогноз на следующие 1-3 недели: "Наш последний прогноз был написан в прошлый понедельник (17 апреля, спот на 0.6710). Как было подчеркнуто, после недавних резких, но кратковременных колебаний, перспективы AUD неоднозначны. На данный момент нет четкого направления, и AUD может торговаться в относительно широком диапазоне 0,6620/0.6785".

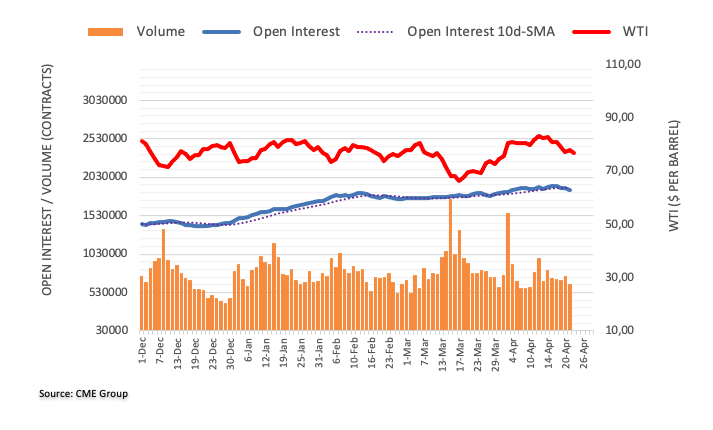

Данные CME Group по фьючерсным рынкам сырой нефти показали, что в пятницу трейдеры сократили открытые позиции (четвертую сессию подряд) примерно на 23.6 тыс. контрактов. Объемы возобновили снижение и уменьшился примерно на 101.5 тыс. контрактов.

В пятницу WTI продемонстрировала приличный отскок на фоне снижения открытых позиций и объемов, что свидетельствует о том, что дальнейшее восстановление пока маловероятно. Ожидается, что продолжение коррекционного отката в сырьевом товаре встретит следующую поддержку на $75.80.

В краткосрочной перспективе GBP/USD будет двигаться в диапазоне 1.2345-1.2510, отмечают экономист Ли Сью Энн и рыночный стратег Квек Сер Леанг из UOB Group.

Ключевые тезисы

- Прогноз на 24 часа: "Наши ожидания прошлой пятницы, что фунт будет консолидироваться в диапазоне 1.2400/1.2475, оказались неверными, так как он упал до 1.2368, а затем отскочил и закончил день без изменений на 1.2445. Несмотря на то, что у фунта есть пространство для роста, мы рассматриваем любое продвижение вверх как более высокий торговый диапазон 1.2405/1.2475. Другими словами, устойчивое падение ниже 1,2405 или рост выше 1.2475 маловероятен.

- Прогноз на следующие 1-3 недели: "В прошлую пятницу (21 апреля, спот на 1.2435) мы указали, что недавнее понижательное давление ослабло, и подчеркнули, что GBP скорее всего, будет торговаться в боковике между 1.2345 и 1.2510. Мы продолжаем придерживаться того же мнения".

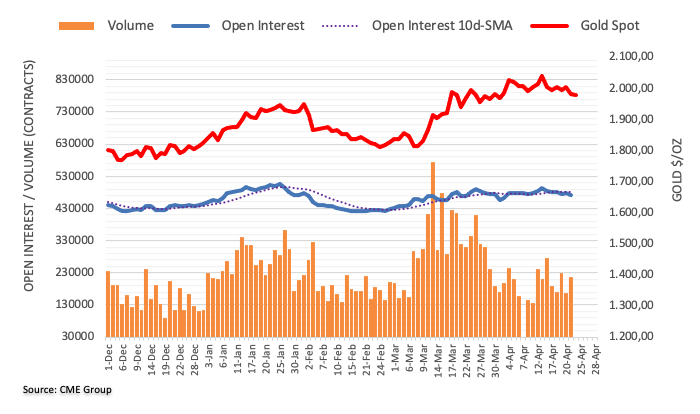

Учитывая данные CME Group по фьючерсам на золото, открытые позиции были нестабильным и сократились в пятницу примерно на 5.5 тыс. контрактов. Объемы снизились почти на 13 тыс. контрактов.

Пятничное падение цен на золото сопровождалось сокращением открытых позиций, что намекает на то, что продолжение коррекционного снижения представляется ограниченным. Ожидается, что дальнейшее ослабление встретит следующую поддержку в районе $1950 за тройскую унцию.

В интервью газете Financial Times (FT) в понедельник Пьер Вунш, член Управляющего совета ЕЦБ, заявил, что ЦБ будет продолжать повышать процентные ставки до тех пор, пока рост заработной платы не замедлится.

Ключевые тезисы

- Мы ждем, пока рост заработной платы и базовая инфляция снизятся, прежде чем мы приостановим политику.

- Я не удивлюсь, если в какой-то момент нам придется перейти к 4 процентам.

- "Мы пытаемся добиться мягкой посадки для экономики, и мы не собираемся разрушать экономику ради разрушения экономики, - сказал он. - Но у меня нет абсолютно никаких признаков того, что мы делаем слишком много".

- Я не фетишист. Я не собираюсь повышать ставки даже в условиях рецессии только потому, что в двухлетнем прогнозе инфляция составляет 2.3% или 2.1%. Но я пока не вижу, чтобы показатели инфляции шли в правильном направлении.

- Если мы увидим, что рост заработной платы будет оставаться на уровне 5% дольше, чем это заложено в прогнозе, то инфляция не вернется к 2% на структурной основе.

Реакция рынка

Эти комментарии не оказали положительного влияния на евро, так как пара EUR/USD удерживается вблизи 1.0980.

Новый глава Банка Японии (BoJ) Казуо Уэда заявил в понедельник: "Потребительская инфляция в Японии, включая индекс за вычетом стоимости топлива, вероятно, близка к своему пику. Мы видим её замедление в будущем".

Дополнительные тезисы

- Не считаю цены на недвижимость в Японии чрезмерно завышенными.

- Мы хотим внимательно следить за тем, не приведет ли смягчение монетарной политики к чрезмерному росту цен на недвижимость, не вызовет ли это пузырь.

- Это правда, что растущие цены на импорт переносятся на внутренние цены сильнее, чем ожидалось.

- Банк Японии должен сохранить смягчение монетарной политики, так как инфляция все еще ниже 2%.

- Если можно предвидеть, что трендовая инфляция достигнет 2%, Банк Японии должен перейти к нормализации политики.

- Как мы будем пересматривать YCC, зависит от различных факторов, таких как экономические условия и темпы инфляции.

- Сейчас не могу сказать, как конкретно Банк Японии может изменить YCC.

- Прогноз инфляции Банка Японии на полгода, год и 1.5 года вперед должен быть довольно сильным и близким к 2%.

- "Надеюсь рассмотреть возможность этого, принимая во внимание различные пороги, которые должны быть преодолены", - ответил на вопрос, может ли Банк Японии заранее раскрыть план выхода из ультралегкой политики.

- Что делать с ETF-холдингами Банка Японии, станет большим вопросом, когда Банк Японии начнет выходить из политики ультрамягкой политики, YCC.

- Банк Японии проводит множество внутренних симуляций того, как будущий отказ от легкой монетарной политики может повлиять на его финансы.

Агентство Синьхуа сообщило о высказываниях премьера Госсовета КНР Ли Цяна, сделанных в воскресенье на заседании Госсовета.

Основные тезисы

- Необходимо приложить усилия для повышения нашей способности к высококачественному развитию.

- Высококачественное развитие является неотъемлемым требованием модернизации Китая.

- Следует неуклонно углублять реформы и открытость.

В ходе последних торгов сегодня Народный банк Китая (PBOC) установил курс юаня на уровне 6.8835 против предыдущего закрытия на 6.8930.

Экономист Ли Сью Энн и рыночный стратег Квек Сер Леанг из UOB Group считают, что в ближайшие несколько недель пара EUR/USD, скорее всего, будет торговаться в диапазоне 1.0900-1.1050.

Ключевые тезисы

- Прогноз на мнение за 24 часа: "Мы ожидали, что в прошлую пятницу евро будет торговаться в боковике между 1.0925 и 1.0995. Наше мнение о боковике не было ошибочным, даже несмотря на то, что евро торговался в более узком диапазоне, чем ожидалось (1.0937/1.0993). Основной тон укрепился, и сегодня евро, вероятно, будет расти. Однако прорыв выше уровня 1.1025 маловероятен. Поддержка находится на уровне 1.0965; прорыв уровня 1.0945 будет свидетельствовать об ослаблении текущего слабого восходящего давления."

- Прогноз на следующие 1-3 недели: "В прошлый вторник (18 апреля, спот на 1.0925) мы отметили, что нисходящий импульс, похоже, развивается, хотя и неуверенно, и мы ожидали, что евро будет торговаться с нисходящим уклоном. Однако евро не смог продвинуться вниз, и в прошлую пятницу (21 апреля, спот 1.0960) мы отметили, что если в ближайшее время евро не пробьет уровень ниже 1.0925, то, скорее всего, он будет торговаться в боковике, а не с отрицательным уклоном. Евро не пробил 1.0925, и понижательное давление ослабло. Прогноз нейтральный, и в настоящее время евро, скорее всего, будет торговаться в боковике 1.0900/1.1050".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 25.081 | -0.78 |

| Золото | 1983.09 | -1.05 |

| Палладий | 1593.35 | 0.06 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -93.2 | 28564.37 | -0.33 |

| Hang Seng | -321.24 | 20075.73 | -1.57 |

| KOSPI | -18.71 | 2544.4 | -0.73 |

| ASX 200 | -31.8 | 7330.4 | -0.43 |

| FTSE 100 | 11.5 | 7914.1 | 0.15 |

| DAX | 85.69 | 15881.66 | 0.54 |

| CAC 40 | 38.29 | 7577 | 0.51 |

| Dow Jones | 22.34 | 33808.96 | 0.07 |

| S&P 500 | 3.73 | 4133.52 | 0.09 |

| NASDAQ Composite | 12.9 | 12072.46 | 0.11 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66934 | -0.72 |

| EURJPY | 147.403 | 0.11 |

| EURUSD | 1.09895 | 0.19 |

| GBPJPY | 166.908 | -0.06 |

| GBPUSD | 1.24436 | 0.02 |

| NZDUSD | 0.6139 | -0.63 |

| USDCAD | 1.35399 | 0.47 |

| USDCHF | 0.89218 | -0.01 |

| USDJPY | 134.132 | -0.08 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.