- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 27-04-2023

- Цена серебра продолжает торговаться ниже отметки $25,00, поскольку поддержка находится в районе $24,80.

- Последние три дня пара XAG/USD торгуется в боковом канале, удерживаясь около 20-дневной EMA на уровне $24,70.

Цена серебра снижается третий день подряд, хотя и остается выше 20-дневной экспоненциальной скользящей средней (EMA) после падения до дневного минимума $24,51. На момент написания статьи пара XAG/USD торгуется по цене $24,81, что ниже цены открытия на 0,25%.

Ценовое движение XAG/USD

Пара XAG/USD торгуется в боковом канале, как и с 18 апреля. Кроме того, индекс относительной силы (RSI) после роста XAG/USD к максимуму с начала года на $26.08 отступил, стремясь к нейтральной области, так как продавцы продолжают входить на рынок, поскольку XAG/USD пока не смогла пробить 20-дневную EMA на $24.70. Если продавцы XAG/USD прорвутся ниже последней, следующей поддержкой станет нисходящая линия тренда сопротивления, развернутая поддержка от январских максимумов, которая проходит вокруг $24.20-30, прежде чем пара бросит вызов фигуре $24.00.

С другой стороны, первым сопротивлением для XAG/USD будет дневной максимум 25 апреля на $25,23, за которым последует максимум цикла 20 апреля на $25,49. Следующим сопротивлением остается максимум начала года на $26,08, а затем прошлогодний максимум на $26,94.

Дневной график XAG/USD

- В четверг цена Cosmos rколебалась и закрылась без изменений.

- Быки ATOM быки пытаются вновь войти в техническую долгосрочную формацию флаг.

- Ожидайте еще одного отказа, когда быки испугаются и продавят ATOM ниже $10.

Цена Cosmos (ATOM) играет в опасную игру с верой своих быков. В очень волатильный четверг цена изменилась в целом на 20%, сначала упав на 10% на азиатской сессии, а затем поднявшись на 10% на сессии в США. Поскольку быки не хотят делать лишние шаги, чтобы подтолкнуть ATOM выше зеленой восходящей линии тренда, угроза 15-процентного обвала близка.

Быки играют с огнем, поскольку они, похоже, не хотят, продвинуть ATOM выше зеленой восходящей линии тренда, которая присутствовала в долгосрочной перспективе. Она становится открытой целью для медведей, так как теперь откат или отклонение от этой линии тренда приведет к уверенному снижению. Худшим сценарием будет отскок "мертвой кошки".

Таким образом, ATOM рискует упасть как минимум до $10,50 и может начать флиртовать с минимумом четверга. В таком случае это движение уже не остановить, и уровень $10 будет сдан. Месячная S1 вблизи $9.80, возможно, сможет остановить дальнейшее падение, хотя ожидается ее тестирование .

ATOMUSD 4H-график

Быки могут ждать последнего катализатора или заголовка , который обусловит тестирование линии. Например, ожидается, что биткоин вернется выше $30 000. Этого может быть достаточно, чтобы быки захотели принять участие в общем ралли криптовалют, и чтобы ценовое движение вернулось выше зеленой восходящей линии тренда. Хотя существует довольно много элементов, которые будут сдерживать ценовое движение вблизи этой линии, это все равно будет означать почти 10-процентную прибыль.

На следующей неделе состоится заседание Европейского центрального банка (ЕЦБ) по вопросам денежно-кредитной политики. Широко ожидается еще одно повышение ставки. Аналитики Danske Bank отмечают, что вопрос заключается в том, замедлит ли он темпы повышения ставки до 25 базисных пунктов или продолжит повышать ее еще раз на 50 б.п.. По их мнению, более вероятным является повышение на 50 б.п., при этом не будет никаких конкретных указаний на будущее, но будет повторяться подход к будущим политическим решениям, зависящий от данных.

Ключевые тезисы:

"На этот раз вопрос заключается в том, замедлит ли он темпы повышения ставки до 25 б.п. или продолжит повышение ставки еще раз на 50 б.п.. Мы считаем, что это будет компромиссное решение на 50 б.п. без каких-либо конкретных перспективных указаний (как и указания на нормализацию баланса во втором полугодии), но с повторением подхода к будущим политическим решениям, зависящего от данных.

Экономические события после заседания ЕЦБ, совпавшие с банковскими потрясениями, показали устойчивую экономическую активность и еще один рекордно высокий показатель базовой инфляции. Общая инфляция снизилась на фоне эффекта базы, но устойчивость базовой инфляции и заработной платы, по нашему мнению, должна подготовить почву для очередного повышения ставки на 50 б.п..

Повышение ставки на 50 б.п., по нашему мнению, будет косвенным сигналом для повышения ставки в июле. Таким образом, риск снижения средне- и долгосрочных ставок, независимо от повышения ставки, является значительным, при медвежьем уплощающем движении кривых.

При повышении ставки на 25 б.п., мы считаем, что Лагард будет сложно сообщить о повышении ставки после июня, что может отнять около 15 б.п. от заложенного в цены размера ставки, и в этом случае мы видим дальнейшее снижение реальных ставок и, как следствие, ослабление позиции монетарной политики".

- Пара NZD/USD укрепляется после выхода смешанных экономических данных США.

- ВВП США за 1 квартал 2023 года вырос, но не оправдал прогнозов, а количество заявок на пособие по безработице снизилось до 230 тыс., что ниже прогнозов.

- NZD/USD стоит перед угрозой достижения минимума с начала года на уровне 0,6084, если будет пробита поддержка на уровне 0,6100, хотя риски роста сохраняются.

Пара NZD/USD растет на североамериканской сессии после достижения дневного минимума 0,6114, хотя опасения рецессии, вызванные экономическими данными США, усилили аппетит к доллару США (USD). Пара NZD/USD торгуется на уровне 0,6131, снижаясь на мизерные 0,09%.

NZD/USD растет даже несмотря на рост доллара США

Уолл-стрит не отражает ухудшения экономических перспектив в Соединенных Штатах (США). Однако на валютном рынке антиподы восстанавливают потери после того, как Министерство торговли США показало, что валовой внутренний продукт (ВВП) в первом квартале 2023 года вырос на 1,1% по сравнению с предыдущим кварталом, что ниже прогнозов в 2%, и превзошел показатель прошлого квартала 2022 года в 2,6%. Если углубиться в отчет, то базовые расходы на личное потребление (PCE) в США выросли на 4,9% кв/кв против прогноза 4,8%. Это заставит Федеральную резервную систему (ФРС) США ужесточить денежно-кредитную политику, так как инфляция продолжает расти.

Тем временем, Министерство труда США сообщило, что первичные заявки на пособие по безработице за неделю, закончившуюся 22 апреля, выросли на 230 тысяч, что ниже прогнозов в 248 тысяч.

После выхода данных пара NZD/USD колебалась между максимумом дня и отметкой 0,6130, а затем упала в район 0,6120. Затем пара восстановила позиции и сейчас находится в районе 0,6130. Индекс доллара США, отражающий стоимость доллара по отношению к корзине аналогов, вырос на 0,20%, до 101,650.

Доходность казначейских облигаций США выросла, так как данные подтвердили майское повышение ставки ФРС. Согласно данным CME Fed WatchTool, вероятность повышения процентной ставки на 25 б.п. на майском заседании выросла до 84,8%, что выше показателя за 26 апреля, составлявшего 72,2%.

В Новой Зеландии апрельский отчет ANZ по активности и деловому доверию показал смешанные показатели, причем первый улучшился. Тем не менее, он остался на отрицательной территории, в то время как второй показатель упал ниже предыдущего значения.

Технический анализ NZD/USD

После достижения дна в районе 0,6114, расположенного вблизи недельного минимума, пара NZD/USD сократила двухдневные потери и отскочила к области 0,6130. Тем не менее, верхний фитиль сегодняшней свечи указывает на то, что продавцы контролируют ситуацию. Если покупатели NZD/USD хотят взять ситуацию под контроль, они должны вернуть себе 20-дневную экспоненциальную скользящую среднюю (EMA) на уровне 0,6188. Если она будет пробита, то может возникнуть угроза в направлении 0,6200. И наоборот, первой поддержкой для NZD/USD будет 0,6100. Прорыв последней откроет доступ к минимуму с начала года на уровне 0,6084.

- Данные по росту экономики США оказались ниже ожиданий.

- Доллар США растет на фоне роста доходности в США.

- AUD/USD незначительно растет ниже максимумов после потерь в течение четырех дней подряд.

Пара AUD/USD незначительно растет в четверг после сокращения роста на фоне экономических данных США. Пара достигла пика в азиатские часы на отметке 0,6635 и недавно упала до 0,6594. Сейчас она держится около отметки 0,6610 с медвежьим уклоном на фоне укрепления доллара США.

Доллар и Уолл-стрит растут, несмотря на данные по росту экономики США

Доллар США укрепился после выхода отчета по ВВП США за первый квартал. Рост экономики составил 1,1% в годовом исчислении, что ниже ожиданий. Цены на расходы на личное потребление выросли больше, чем ожидалось, на 4,2%. Первичные заявки на пособие по безработице за неделю, закончившуюся 21 апреля, составили 230 тысяч, что лучше ожидаемых 248 тысяч. Объем ожидаемых продаж жилья в марте снизился на 5,2% в месячном исчислении.

Цифры указали на замедление темпов роста и несколько сохраняющееся инфляционное давление. Доходность в США резко выросла, что повысило курс доллара США по всем направлениям. Доходность 10-летних трежерис находится на уровне 3,52%, а 2-летних - на уровне 4,06%.

В пятницу должны выйти новые данные по США: индекс цен базовых расходов на личное потребление и данные по доходам и расходам. На следующей неделе состоится заседание FOMC. Участники рынка ожидают окончательного повышения ставки на 25 базисных пунктов.

Резервный банк Австралии также проведет свое заседание по денежно-кредитной политике на следующей неделе. Ожидается, что РБА оставит ставки без изменений на втором заседании подряд.

В четверг пара AUD/USD движется в боковом канале, после того как она достигла самого низкого дневного закрытия за месяц в районе 0,6600. Пара падала в течение последних четырех дней и сейчас пытается стабилизироваться.

Консолидация ниже 0,6600 приведет к мартовским минимумам на уровне 0,6560/65, а прорыв ниже, вероятно, вызовет ускорение падения.

Технические уровни

- Незавершенные сделки про продажам жилья в США резко упали в марте.

- Индекс доллара США держится на положительной территории выше 101,50.

Незавершенные сделки по продажам жилья в США в марте снизились на 5,2% в месячном исчислении, показали данные Национальной ассоциации риэлторов, опубликованные в четверг. Это значение последовало за февральским отсутствием изменений (пересмотренным с +0,8%) и оказалось намного хуже рыночных ожиданий роста на 0,5%.

В годовом исчислении сделки упали на 23,2%, по сравнению с прогнозом аналитиков о снижении на 22,8%.

Реакция рынка

Индекс долла ра США не показал немедленной реакции на эти данные и на момент написания вырос на 0,2% до 101,65.

Команда глобальной стратегии TD Securities (TDS) предлагает краткий обзор предстоящего заседания Банка Японии (BoJ) по монетарной политике, запланированного на азиатскую сессию в пятницу.

Ключевые тезисы:

"Мы ожидаем отсутствия изменений в политике Банка Японии на заседании 28 апреля. Управляющий Уэда сохранил "голубиную" позицию Банка Японии, подчеркнув, что Банк будет придерживаться курса до устойчивого достижения 2% инфляции (что мы считаем положительным разрывом между фактическим и потенциальным объемом производства).

Хотя мы считаем, что следующим шагом Уэды будет дальнейшая корректировка целевого диапазона кривой доходности, он, похоже, не спешит с такой корректировкой, заявляя, что целесообразно сохранить YCC "на данный момент". По последним сообщениям, чиновники Банка Японии также опасаются корректировать политику так скоро после недавнего банковского стресса за рубежом. Тем не менее, мы считаем, что Банк Японии не будет заранее предупреждать об изменениях, и полагаем, что риск изменения YCC не должен быть полностью исключен на этом заседании.

Как минимум, мы ожидаем, что Банк Японии предложит рекомендации по YCC и объявит о пересмотре. Это не должно стать сюрпризом, так как об этом уже сообщалось в последнее время, но на этот раз у Уэды будет больше гибкости для заявлений, так как он является главой ЦБ. А учитывая, что переговоры по заработной плате Shunto показали более высокий, чем ожидалось, рост зарплат, а доходность по 10-летним кредитам приблизилась к верхней границе диапазона контроля кривой доходности, равной 0,5%, можно предположить, что Банк Японии все еще может действовать в ближайшие месяцы. Мы считаем, что к июню вероятен шаг, который может принять форму дальнейшего повышения ставки до 0,75% или даже 1%".

Центральный банк Швеции повысил ключевую процентную ставку на 50 базисных пунктов до 3,50%, как и ожидалось. Аналитики Wells Fargo отмечают, что Риксбанк стоит перед дилеммой, поскольку, хотя инфляция была чрезвычайно быстрой, экономическая активность была особенно слабой. Они видят потенциал для снижения курса шведской кроны по отношению к евро в среднесрочной перспективе.

Ключевые тезисы:

"Мы считаем, что Риксбанк, несмотря на высокий уровень инфляции, будет придерживаться осторожного подхода к дальнейшему повышению ставок. Конечно, после заявления, сделанного на этой неделе, мы ожидаем дальнейшего ужесточения денежно-кредитной политики. Однако, как и Риксбанк, мы ожидаем, что это ужесточение будет скромным, и в июне произойдет лишь одно окончательное повышение ставки на 25 б.п. до 3,75%.

Такой осторожный подход к ужесточению монетарной политики, в результате которого реальные процентные ставки останутся на отрицательной территории, наряду с неутешительными показателями экономики, означает, что мы не можем придерживаться конструктивного тона в отношении шведской кроны.

Мы видим потенциал для смягчения кроны по отношению к евро в среднесрочной перспективе и ориентируемся на уровень 11.5500 по EUR/SEK к концу 2023 года и 11.7000 к 3 кварталу 2024 года. Учитывая наш прогноз укрепления евро по отношению к доллару США, со временем это должно привести к умеренному укреплению кроны по отношению к доллару США. Мы прогнозируем курс доллара США к шведской кроне на уровне 10.1325 шведских крон к концу 2023 года и 9.7500 шведских крон к 3 кварталу 2024 года.

Д-р Кристоф Бальц, старший экономист Commerzbank, высказывает свое мнение по поводу опубликованного в четверг отчета jо предварительном ВВП США, который показал, что рост крупнейшей экономики мира в первом квартале замедлился до 1,1% в годовом исчислении.

Ключевые тезисы:

"Частное потребление, на которое приходится две трети ВВП, в первом квартале все же выросло на 3,7%. Домохозяйства выиграли от продолжающегося укрепления рынка труда, а также от таких специальных эффектов, как повышение социального обеспечения и облегчение подоходного налога, поскольку налоговый кодекс был скорректирован с учетом инфляции. Располагаемый доход вырос на сильные 12,5% в первом квартале.

Поразительно, что жилищное строительство, после семи резко отрицательных кварталов (последний раз -25%), демонстрирует признаки стабилизации со сравнительно небольшим снижением на 4,2%. Очевидно, что строители жилья теперь в значительной степени приспособились к более высокому уровню ипотечных ставок.

Более сильному росту ВВП помешало то, что компании пополняли свои запасы гораздо меньше, чем раньше. Это фактически снизило темпы роста ВВП на огромные 2,3 процентных пункта. Этот эффект не должен повториться в текущем квартале.

С учетом сложной обстановки экономика США, таким образом, все еще достаточно хорошо держится в начале 2023 года. Мы по-прежнему ожидаем, что во второй половине года она немного сократится. Это связано с тем, что полное воздействие повышения процентных ставок ФРС, вероятно, не будет ощущаться до этого времени из-за обычного запаздывания. С этим также согласуется тот факт, что рост в первом квартале был основан в основном на очень хороших январских показателях. Данные за февраль и март были уже слабее. Кроме того, ряд показателей, основанных на опросах, таких как индексы менеджеров по закупкам ISM, явно указывают на снижение".

- Пара GBP/USD начала снижение на фоне появления покупок доллара США.

- Дальнейший рост доходности американских облигаций оказал поддержку доллару.

- Доллар США сохраняет позитивный настрой после выхода отчета по ВВП США за первый квартал.

Пара GBP/USD привлекла продавцов вблизи психологической отметки 1.2500 в начале североамериканской сессии и опустилась до нового дневного минимума после выхода макроэкономических данных США. Спот, однако, отскочил на несколько пунктов на часовом графике и теперь торгуются с легким негативным уклоном в районе 1.2450.

В четверг Бюро экономического анализа США сообщило, что экономический рост в январе-марте замедлился с 2.6% в годовом исчислении до 1.1%, не дотянув до прогноза в 2.0%. Индекс цен ВВП за тот же период вырос до 4% с 3.9%, по сравнению с прогнозом в 3.8%. В квартальном исчислении индекс цен расходов на личное потребление (PCE) вырос до 4.2% с 3.7%, что указывает на неожиданное усиление ценового давления.

Кроме того, данные, опубликованные Министерством труда США (DOL), показали, что количество первичных заявок на пособие по безработице снизилось до 230 тыс. на неделе, закончившейся 22 апреля, по сравнению с предыдущим показателем 246 тыс. и ожидаемым 248 тыс. Это также самый низкий уровень за последние три недели. Тем не менее, позитивные макроэкономические данные подтверждают ставки на повышение ставки еще на 25 б.п. на следующем заседании FOMC в мае и поддерживают дальнейший рост доходности казначейских облигаций США, что поддерживает доллар США и оказывает некоторое давление на пару GBP/USD.

Тем не менее, понижательная тенденция остается сдержанной, по крайней мере, в настоящее время, на фоне растущего понимания того, что Банк Англии (BoE) также повысит процентные ставки на 25 б.п. в мае. Это, в свою очередь, требует некоторой осторожности перед тем, как делать агрессивные медвежьи ставки по паре GBP/USD. Трейдеры также,теперь с нетерпением ожидают пятничного выпуска индекса цен базовый PCE США, предпочтительного показателя инфляции ФРС, который сыграет ключевую роль в оказании влияния на динамику цен доллара США в ближайшей перспективе.

Технические уровни для наблюдения

Пара EUR/USD сохраняла позитивный тон в течение первой половины дня, консолидируясь около уровня 1.1040, поскольку финансовые рынки занимали выжидательную позицию в ожидании данных по валовому внутреннему продукту (ВВП) США. Как пишет главный аналитик FXStreet Валерия Беднарик, "ожидалось, что предварительная оценка ВВП за первый квартал покажет рост на 2% в годовом исчислении за три месяца по март, но основной показатель разочаровал, так как рост экономики составил всего 1,1%. Более того, цены на расходы на личное потребление в том же квартале выросли больше, чем ожидалось, - на 4,2% за тот же период. Наконец, первичные заявки на пособие по безработице за неделю, закончившуюся 21 апреля, составили 230 тысяч, что лучше ожидаемых 248 тысяч.

Пара EUR/USD упала на этих новостях и в настоящее время приближается к отметке 1.1000. Ранее в этот день европейские данные также не произвели впечатления, что оказало давление на евро. Индикатор экономических настроений в Еврозоне за апрель составил 99,3, не дотянув до ожидаемых 99,9, а мартовский показатель был пересмотрен в сторону понижения до 99,2.

Фондовые рынки удерживают позиции, несмотря на негативные новости, но доллар США растет вместе с доходностью казначейских облигаций, так как новости рисуют мрачную картину для американской экономики".

Дневной график пары EUR/USD сохраняет нейтрально-бычий настрой. Пара держится значительно выше бычьих скользящих средних, а 20-SMA обеспечивает динамическую поддержку на 1.0955, пишет аналитик FXStreet Валерия Беднарик. Более длинные скользящие средние продолжают двигаться на север ниже нее, в то время как технические индикаторы нигде не поднимаются выше срединных линий. В целом, быки удерживают власть в долгосрочной перспективе.

В краткосрочной перспективе и согласно 4-часовому графику риск сместился в сторону снижения. Пара в настоящее время пересекает умеренно бычью 20-SMA, в то время как более длинные теряют позитивный импульс намного ниже текущего уровня. Технические индикаторы, с другой стороны, резко снижаются, моментум находится в пределах отрицательных уровней, а RSI в настоящее время бросает вызов уровню 50. Тем не менее, шансы на продолжение снижения весьма ограничены, так как паре необходимо упасть до 1.0900, чтобы отпугнуть покупателей.

- Экономика США в 1 квартале выросла меньше, чем ожидалось.

- Доллар США и доходность казначейских облигаций растут после выхода данных.

- Пара XAU/USD падает с отметки $2,000 и тестирует уровень $1,980; ключевая поддержка находится на уровне $1,970.

Цена на золото резко упала после выхода данных по росту ВВП США за 1 квартал. Пара XAU/USD достигла уровня выше $2,000, а затем потеряла почти $20, упав в район $1,980.

Экономические данные из США показали, что в первом квартале экономика выросла на 1,1% в годовом исчислении, что ниже 2% рыночного консенсуса и ниже 2,6% в предыдущем квартале. Основной показатель PCE вырос на 4,9%, что выше ожидаемых 4,7%. Дефлятор ВВП также превысил ожидания, составив 4% против 3,7%. Другой отчет показал снижение числа заявок на пособие по безработице.

Цифры показали замедление роста и сохранение инфляции. Доходность в США выросла после выхода экономических данных. Доходность 2-летних облигаций поднялась выше 4% до 4,03%, а 10-летних подскочила до 3,49%, но затем откатилась назад. Индекс долла ра США за день стал положительным, поднявшись выше 101,60. Фьючерсы на Уолл-стрит оставались на положительной территории.

Пара XAU/USD достигла двухдневного минимума на отметке $1,981, но затем незначительно восстановилась. Она все еще торгуется с медвежьим уклоном. Критическая поддержка находится в районе $1 970, и прорыв ниже может вызвать ускорение.

Отскок XAU/USD может столкнуться с сопротивлением на уровнях $1 990 и $1 995. Быкам золота необходимо, чтобы цена закрепилась выше $2 005, чтобы указать на устойчивое расширение.

Технические уровни

- USD/JPY привлекает покупателей после выхода предварительного отчета по ВВП США за первый квартал.

- В первом квартале 2023 года экономический рост в США замедлился с 2,6% до 1,1%.

- Трейдеры теперь ожидают заседания Банка Японии и индекса базовых цен PCE в США, чтобы получить новый импульс.

Пара USD/JPY отскочила более чем на 80 пунктов от дневного минимума, достигнутого в начале североамериканской сессии, и поднялась до отметки 134,00, нового дневного максимума, после выхода отчета по ВВП США.

Бюро экономического анализа США сообщило в четверг, что экономический рост замедлился с 2,6% в годовом исчислении до 1,1% в январе-марте, не оправдав ожиданий в 2,0%. Тем не менее, компонент индекса цен - базовые расходы на личное потребление - вырос больше, чем ожидалось, на 4,9% за отчетный период и указал на дальнейшее усиление ценового давления, подтверждая ставки на еще одно повышение ставки на 25 б.п. на следующем заседании FOMC в мае. Это поддерживает дальнейший рост доходности казначейских облигаций США, что продолжает действовать как попутный ветер для доллара США (USD) и оказывает поддержку паре USD/JPY.

Резкий внутридневной скачок также может быть связан с хорошим восстановлением глобальных настроений в отношении риска, что, как правило, подрывает безопасную японскую йену (JPY). Кроме того, "голубиная" позиция Банка Японии (BoJ), по мнению экспертов, оказывает давление на японскую йену и способствует ее росту. Однако еще предстоит выяснить, сможет ли пара USD/JPY воспользоваться этим движением, или быки предпочтут отойти в сторону в преддверии важного заседания Банка Японии в пятницу. Кроме того, ключевую роль в влиянии на доллар США сыграет предпочтительный индикатор инфляции ФРС - индекс цен на сырьевые товары в США - который поможет инвесторам определить ближайшую траекторию движения основного курса.

Технические уровни для наблюдения

Первая оценка Бюро экономического анализа США (BEA), опубликованная в четверг, показала, что экономика США выросла в годовом исчислении на 1.1% в первом квартале 2023 года.

Это значение последовало за ростом на 2.6%, зафиксированным в последнем квартале 2022 года, и оказалось хуже, чем ожидалось рынком в отношении роста на 2%.

- Первичные заявки на пособие по безработице в США снизились на 16 000 за неделю, закончившуюся 22 апреля.

- Повторные заявки на пособие по безработице снизились на 3 000 за неделю, закончившуюся 15 апреля.

- Индекс доллара США незначительно вырос после выхода экономических отчетов.

Еженедельные данные, опубликованные Министерством труда США (DOL) в четверг, показали, что первичные заявки на пособие по безработице составили 230 000 на неделе, закончившейся 22 апреля. Данные последовали за предыдущим показателем 246 000 (пересмотренным с 245 000) и оказались ниже ожиданий рынка в 248 000. Это самый низкий уровень за последние три недели.

Скользящее среднее значение за 4 недели составило 236 000, что на 4 000 меньше пересмотренного среднего значения за предыдущую неделю.

Число повторных заявок снизилось на 3 000 за неделю, закончившуюся 15 апреля, до 1.858 млн, что ниже рыночного консенсуса в 1.878 млн.

Четырехнедельное скользящее среднее значение составило 1 836 500, что на 10250 больше, чем пересмотренное среднее значение предыдущей недели. Это самый высокий уровень для данного среднего значения с 18 декабря 2021 года, когда он составил 1 838 000.

Реакция рынка

В то же время США представили данные по ВВП за 1 квартал, что вызвало снижение курса доллара США. DXY незначительно вырос после публикации данных, стерев дневные потери и достигнув 101.50.

- EUR/USD стремится продлить восходящий тренд выше уровня 1.1000.

- Дальнейший рост может привести к повторному тестированию барьера 1.1100 в ближайшей перспективе.

EUR/USD развивает сильный восходящий тренд среды и консолидирует недавний прорыв ключевой отметки 1.1000 в четверг.

Пара выглядит готовой к дальнейшему восстановлению в ближайшей перспективе. При этом ближайшее препятствие ожидается на максимуме 2023 года на 1.1095 (25 апреля), за которым следует круглый уровень на 1.1100.

Если рассматривать более долгосрочную перспективу, то конструктивный взгляд остается неизменным, пока цена находится выше 200-дневной SMA, сегодня на уровне 1.0408.

Дневной график EUR/USD

Экономисты BBH предлагают краткий обзор ключевых макроэкономических данных США за четверг, отчета по ВВП за первый квартал, который будет опубликован в начале североамериканской сессии. Данные окажут влияние на доллар США (DXY), который торгуется без изменений вблизи отметки 101,48 на фоне сохраняющихся опасений по поводу First Republic, роста мировых фондовых рынков и доходности мировых облигаций.

Ключевые тезисы:

"Консенсус в настоящее время составляет 1,9% SAAR против 2,6% в 4 кв. Личное потребление ожидается на уровне 4,0% против 1,0% в 4 кв. Структура роста в 1 кв. будет иметь важное значение, поскольку в 4 кв. основная часть роста пришлась на запасы, в то время как личное потребление и чистый экспорт замедлились. Следует отметить, что модель GDPNow ФРБ Атланты предполагала рост в 1 квартале на уровне 1,1% SAAR, что ниже 2,5% до вчерашних слабых данных. Это последнее обновление модели для 1 квартала, и теперь модель начнет отслеживать 2 квартал, первая оценка которого появится завтра".

- DXY продолжает консолидироваться еще одну сессию.

- Дополнительные коррекции могут привести к прорыву области 101.00 в ближайшей перспективе.

В четверг DXY колеблется в области 101.00.

В то же время ожидается, что индекс сохранит прежнюю динамику. Потеря области 101.00 должна вызвать дальнейшие просадки, в первую очередь, к минимумам 2023 года в диапазоне 100.80/75 (14 апреля).

Пока индекс торгуется ниже 200-SMA на 106.10, перспективы индекса, как ожидается, останутся негативными.

DXY: дневной график

- В четверг кросс EUR/JPY потерпел неудачу перед 148.00.

- Ближайшей целью является вершина 2023 года на 148.63.

Кросс EUR/JPY стремится продлить рост среды, хотя в четверг, похоже, существует жесткий барьер в районе 148.00.

Сильный восходящий импульс пока остается неоспоримым. На фоне этого, как только барьер 148.00 будет преодолен, кросс может предпринять попытку движения к максимуму 2023 года на 148.63 (25 апреля).

Пока что дальнейший рост выглядит вероятным, пока кросс торгуется выше 200-SMA на 142.38.

EUR/JPY: дневной график

Старший экономист Элвин Лью из UOB Group анализирует последние результаты промышленного производства в Сингапуре.

Основные тезисы

- Промышленное производство (ПП) в Сингапуре восстановилось, увеличившись на 9.3% м/м в марте после пересмотренного в сторону понижения снижения на -12.5% м/м в феврале. Это привело к заметно меньшему снижению на -4,2% г/г в марте после сокращения на -9.7% г/г в феврале. Оба показателя были лучше среднего прогноза Bloomberg +6.2% м/м, -6.1% г/г и намного лучше наших прогнозов -12.6% м/м SA, -24,8% г/г. Несмотря на улучшение, это по-прежнему шестой месяц подряд спада в годовом исчислении и худшая полоса с 2015 года (11 месяцев спада в годовом исчислении). За исключением волатильного биомедицинского производства, ПП сократилось на более высокие -6.0% г/г в марте (с -5.8% г/г в феврале)

- Согласно предварительным оценкам, опубликованным Министерством торговли и промышленности 14 апреля, экономика Сингапура выросла всего на 0.1% г/г в 1 квартале 2023 года (с 2.1% в 4 квартале 2022 года), при этом рост был сдержан производственным сектором (который сократился на -6.0% г/г), в то время как услуги (+1.8% г/г) и строительная деятельность (8.5% г/г) поддержали ВВП. Однако, исходя из отчета по ПП за март, производственный сектор, вероятно, сократился в 1 квартале на меньшие -5.6% г/г. Предполагая отсутствие значительных изменений в других секторах, мы теперь ожидаем, что рост ВВП в 1 квартале будет пересмотрен в сторону незначительного повышения на 0.1 п.п. до 0.2% г/г, принимая во внимание более мягкое сокращение обрабатывающей промышленности.

- Перспективы ПП. Несмотря на подъем, вызванный биомедицинскими технологиями и компонентами транспортного машиностроения, последние данные по ПП в марте подтверждают наш неблагоприятный прогноз развития обрабатывающей промышленности в связи с ухудшением цикла спада в электронике и ослаблением внешнего спроса. Мы сохраняем наш прогноз по сокращению производства в Сингапуре в 2023 году на 5.4%.

Экономист UOB Group Ли Сью Энн оценивает последние данные по инфляции в Австралии и перспективы потенциальной паузы в цикле повышения ставки РБА.

Основные тезисы

- Рост базового CPI в Австралии в первом квартале 2023 года составил 1.4% кв/кв, что немного выше ожиданий в 1.3% кв/кв, но ниже показателя в 1.9% кв/кв в четвертом квартале 22 года. По сравнению с аналогичным периодом прошлого года, CPI вырос на 7.0% г/г, что также ниже, чем 7.8% г/г в 4 квартале 2022 г., но все же немного выше ожиданий в 6.9% г/г.

- Базовая инфляция также снизилась. Годовая усеченная средняя инфляция составила 6.6%, по сравнению с 6.9% в 4 кв. 2022 г. Усеченная средняя инфляция выросла медленнее, на 1.2% кв/кв, по сравнению с 1.7% кв/кв в 4 кв. 2022 г. Сильные показатели базовой инфляции также отразились во взвешенном медианном CPI РБА, который вырос на 1.2% кв/кв, но снизился по сравнению с предыдущим показателем в 1.6% кв/кв.

- После сегодняшних данных по инфляции РБА, скорее всего, не будет менять политику на предстоящем заседании по монетарной политике 2 мая. Таким образом, мы по-прежнему считаем, что текущая денежная ставка 3.60% является вероятным пиком. Тем не менее, внимание по-прежнему будет сосредоточено на поступающих экономических данных, включая индекс цен на заработную плату за 1 квартал 23 года (17 мая), а также данные по занятости за апрель (18 мая).

Аналитики TD Securities (TDS) предлагают свой краткий прогноз ключевого отчета по ВВП США за первый квартал, который будет опубликован в четверг в начале североамериканской сессии.

Ключевые тезисы:

"Теперь мы ожидаем, что первая оценка роста ВВП за первый квартал зарегистрирует значительное замедление до 1,2% кв/кв (консенсус-прогноз: 2,0%) после уверенного, превышающего тренд роста на 2,6% в 4-м квартале. Первоначально мы прогнозировали, что объем выпуска продукции в 1-м квартале увеличится на 2,3%, но опубликованные в среду данные по предварительным индикаторам за март указали на более значительное, чем ожидалось, негативное влияние товарно-материальных запасов. Мы по-прежнему ожидаем, что потребительский сектор США будет выступать в качестве основного драйвера экономической активности. Однако недавний пересмотр в сторону понижения данных по розничным продажам за 1-й квартал может сдержать темпы роста расходов".

Генеральный секретарь Организации стран-экспортеров нефти (ОПЕК) Хайтам аль-Гайс заявил в четверг, что ни в ОПЕК, ни в ОПЕК+ не таргетируют цены на нефть.

Дополнительные тезисы

- МЭА следует быть очень осторожным в отношении дальнейшего подрыва инвестиций в нефтяную промышленность.

- ОПЕК и ОПЕК+ сосредоточены исключительно на фундаментальных рыночных показателях и позволяют осуществлять «жизненно важные» инвестиции.

- Обвинять и искажать действия ОПЕК и ОПЕК+ контрпродуктивно.

- Обвинять нефть в инфляции было ошибочно и технически неточно, учитывая, что были и другие причины, способствующие инфляции.

- Неоднократные требования международного энергетического агентства не инвестировать в нефть могут способствовать будущим рыночным потрясениям.

Реакция рынка

На момент публикации нефть WTI торговалась на $74.44 (+0.20%). Нефть США отступает от внутридневных максимумов ($74.79).

Аналитики TD Securities (TDS) считают, что в ценах на сырую нефть нет устойчивого нисходящего тренда, несмотря на последнюю распродажу, вызванную опасениями относительно рецессии в мировой экономике.

Ключевые цитаты

"Несмотря на неожиданно большое сокращение запасов сырой нефти (5,05 млн баррелей) и бензина (2,48 млн баррелей), опасения по поводу слабости мировой экономики и отсутствие аппетита к риску удержали цены на сырую нефть от значительного роста после данных Минэнерго США".

"Резкий рост спроса на продукцию США (+891 тыс. баррелей в день) также не оказал существенного влияния на рост цен. Нефть WTI торгуется вблизи отметки $76,50, а Brent - вблизи $80, и обеспокоенные трейдеры в значительной степени свели на нет весь рост после объявления о сокращении добычи ОПЕК+".

"Спекулянты, несомненно, агрессивно сокращают недавно открытые длинные позиции на фоне растущих опасений, что в нефтяном комплексе возникнет переизбыток предложения, поскольку спрос снижается в ответ на ослабление экономических условий."

Пара EUR/USD перешла в фазу консолидации после роста в среду. Инвесторы ожидают отчета по ВВП США за первый квартал. Фьючерсы на фондовые индексы США повышаются на европейской сессии, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

Позитивное открытие Уолл-стрит привело к тому, что в среду доллар США вновь оказался под давлением продаж, а индекс доллара США (DXY) приблизился к 101.00. Однако, когда доходность 10-летних казначейских облигаций США отскочила позднее в ходе американской сессии и прервала двухдневную полосу неудач, доллар стер часть своих потерь и ограничил рост EUR/USD.

В начале четверга фьючерсы на фондовые индексы США растут на 0.3-0.9%. В преддверии открытия торгов участники рынка обратят пристальное внимание на первую оценку Бюро экономического анализа США по реальному валовому внутреннему продукту (ВВП), которая, по прогнозам, покажет рост на 2% в годовом исчислении.

Эти данные вряд ли окажут существенное влияние на рыночную оценку повышения ставки ФРС на 25 базисных пунктов (б.п.) на заседании на следующей неделе. Тем не менее, более слабые, чем ожидалось, показатели роста в первом квартале могут возродить опасения относительно того, что экономика США может перейти к рецессии. В свою очередь, может набрать обороты нарратив о "повороте политики", что спровоцирует новый виток падения доллара.

С другой стороны, оптимистичные данные по ВВП должны помочь доллару США сохранить устойчивость. Тем не менее, рост доллара США, вероятно, останется ограниченным, если на финансовых рынках будет преобладать тяга к риску.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, технические перспективы пары указывают на то, что после обновления годовых максимумов у нее все еще сохраняется потенциал для продолжения роста в краткосрочной перспективе.

«Индикатор относительной силы (RSI) на четырехчасовом графике держится около отметки 60, говоря о том, что у EUR/USD еще остается пространство для роста, прежде чем наступит техническая перекупленность. Более того, пара закрыла последние шесть четырехчасовых свечей выше 20-периодной простой скользящей средней, что отражает желание покупателей сохранить контроль.

С точки зрения роста, отметка 1.1070 (конечная точка последнего восходящего тренда) выступает в качестве первоначального сопротивления перед 1.1100 (психологический уровень, 13-месячный максимум, установленный в среду) и 1.1160 (статический уровень с марта 2022 года).

Отметка 1.1025 (20-периодная SMA) формирует динамическую поддержку перед 1.1000 (психологический уровень, статический уровень). Закрытие ниже последнего уровня на четырехчасовом графике может отпугнуть покупателей и открыть дверь для продолжительного снижения к 1.0970 (100-периодная SMA)».

Российский вице-премьер Александр Новак заявил в среду: "ОПЕК и ее союзники (ОПЕК+) не видят необходимости в дальнейшем сокращении добычи нефти, несмотря на более низкий, чем ожидалось, спрос со стороны Китая".

Дополнительные тезисы

Мировой рынок нефти сбалансирован.

ОПЕК+ всегда может скорректировать параметры сделки.

Мы не видим дефицита на рынке нефти после сокращений добычи ОПЕК+, которые вступают в силу с мая.

Налоговые поступления от нефти в России увеличились благодаря снижению скидки на нефть.

Добыча газового конденсата в России снизится в 2023 году.

Россия сократит добычу нефти и газового конденсата на 20 млн до 515 млн т в 2023 году.

В апреле Россия достигла необходимого уровня сокращения добычи нефти.

В 2023 году Россия перенаправит 140 млн. тонн нефти и нефтепродуктов, предназначенных для Европы, в Азию.

Реакция рынка

WTI тестирует дневные максимумы вблизи $74,70 на вышеуказанных комментариях. На момент написания статьи американская нефть выросла внутри дня на 0,45%.

Экономисты UOB Group считают, что в ближайшие недели повышательный настрой в паре USD/CNH не изменится, пока цена находится выше уровня 6.8950.

Ключевые тезисы

24-часовой прогноз: "Наши ожидания того, что доллар США "поднимется выше максимума Нью-Йорка в районе 6,9510", не оправдались, поскольку он торговался в боковом диапазоне 6,9252/6,9460, а затем закрылся практически без изменений на уровне 6,9430 (+0,05%). Основной настрой в паре по-прежнему остается уверенным, и мы продолжаем отмечать шансы на рост доллара США выше 6,9510. Основное сопротивление на 6.9650 вряд ли окажется под угрозой. Поддержка находится на уровне 6.9350, а затем на 6.9250".

Следующие 1-3 недели: "С прошлого четверга (20 апреля, спот на 6.8920) мы придерживаемся позитивного взгляда на доллар США. После того, как он взлетел до максимума 6.9509, вчера (26 апреля, спот 6.9370) мы отметили, что "хотя восходящий импульс еще более усилился, ралли, похоже, опережает само себя, и основное сопротивление на уровне 6.9650 может вступить в игру не так скоро". Мы продолжаем придерживаться того же мнения. В целом, ожидается, что в ближайшие дни доллар США будет получать поддержку, пока он остается выше уровня 6.8950 (нашего уровня "сильной поддержки")".

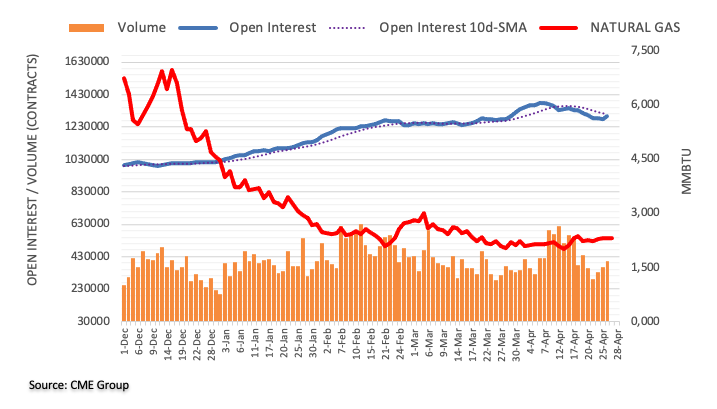

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на природный газ прервал 7-дневную полосу просадки и на этот раз повысился порядка на 19,5 тыс. контрактов. В то же время торговые объемы продолжили 2-дневный восходящий тренд и снова увеличились, теперь примерно на 38+ тыс. контрактов.

Природный газ: ожидается падение до $2.00

В среду на рынке наблюдался заметный откат цен на природный газ. Такая динамика на фоне повышения показателей открытого интереса и объемов указывает на потенциал дальнейшего снижения цены в самой ближайшей перспективе. На данный момент не следует сбрасывать со счетов вероятность еще одного визита в район $2,00 за MMBtu.

По мнению экономистов UOB Group, USD/JPY пока застряла в диапазоне 132,85-134,70.

Ключевые тезисы

24 часа: "Вчера мы отметили, что "нисходящий импульс нарастает", и ожидали ослабления доллара США. Однако мы придерживались мнения, что "основная поддержка на 132,85, скорее всего, останется недосягаема". Наше мнение не было ошибочным, так как доллар упал до 133,00, а затем отскочил и закрылся с небольшим внутридневным изменением на отметке 133,66 (-0,04%). Понижательное давление ослабло, и сегодня доллар, скорее всего, будет консолидироваться в диапазоне 133,00/134,00".

Следующие 1-3 недели: "К нашему вчерашнему обновлению (26 апреля, спот на 133.60) добавить нечего. Как было отмечено, USD, похоже, вошел в фазу консолидации, и в настоящее время он, вероятно, будет торговаться в диапазоне 132,85/134,70".

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть повысился - впервые с 18 апреля - порядка на 36,5 тыс. контрактов. Торговые объемы тем временем продолжили рост предыдущего дня и тоже увеличились, теперь примерно на 300 тыс. контрактов, что является самым большим внутридневным приростом с 3 апреля.

WTI закрыла гэп и нацелилась на $70,00

В среду на рынке произошла резкая распродажа нефти WTI. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал дальнейшего падения цены в самой ближайшей перспективе. На этом фоне цена может вернуться к области $70,00 в относительно недалеком будущем.

Вот что вам нужно знать в четверг, 27 апреля:

В преддверии публикации Бюро экономического анализа США первой оценки показателя валового внутреннего продукта (ВВП) за первый квартал, который, по прогнозам, составит 2% в годовом исчислении, доллар США остается относительно спокойным в начале четверга. Европейская комиссия опубликует данные по настроениям в деловых кругах и среди потребителей за апрель, а в США также выйдут второстепенные данные, включая еженедельные первичные заявки на пособие по безработице и данные по незавершенным сделкам по продажам жилья за март.

Позитивный сдвиг в настроениях инвесторов в отношении риска в середине недели, последовавший за хорошими отчетами по прибылям американских технологических гигантов, затруднил для доллара США привлечение покупателей. Однако в условиях, когда доходность казначейских облигаций США росла в ходе американской сессии, а другие крупные сегменты Уолл-стрит не могли привлечь инвесторов, потери доллара США оставались ограниченными. Между тем, в среду Палата представителей Конгресса США приняла законопроект о повышении потолка госдолга в размере $31,4 трлн. Однако ожидается, что законопроект не получит достаточного количества голосов в Сенате.

Пара EUR/USD в среду достигла самого высокого уровня за год с лишним вблизи отметки 1,1100, но в конце американской сессии потеряла часть внутридневной прибыли. В начале четверга пара колеблется в узком канале около 1,1050.

Данные из Новой Зеландии показали, что индекс делового доверия ANZ снизился до -43,8 в апреле с -43,4 в марте. За тот же период индекс перспектив деловой активности ANZ немного улучшился до -7,6% с -8,5%. Несмотря на смешанные данные, пара NZD/USD торгуется на положительной территории вблизи отметки 0,6150 в первой половине дня в Европе.

Пара GBP/USD набрала бычий импульс на фоне возобновления слабости доллара и в среду впервые почти за две недели поднялась выше отметки 1,2500. Пара остается в фазе консолидации ниже этого уровня на европейской сессии в четверг.

USD/JPY протестировала уровень 133,00 в среду, но отыграла внутридневное снижение и закрылась выше 133,50. В четверг пара движется в боковом направлении ниже уровня 134,00. Ожидается, что Банк Японии оставит свои настройки денежно-кредитной политики без изменений в пятницу.

Цена на золото не смогла стабилизироваться выше $2 000, несмотря на ослабление доллара в среду, так как рост доходности американских казначейских облигаций ограничил укрепление драгметалла. Пара XAU/USD торгуется на положительной территории в начале четверга, но пока не может убедительно продвинуться выше $2 000.

Биткоин резко вырос в среду, но растерял большую часть набранных внутри дня очков после того, как встретил сопротивление на уровне $30 000. На момент написания пара BTC/USD торговалась со скромным повышением, немного ниже $29 000. Ethereum сильно колебался в среду, но в итоге закрыл день без изменений. В четверг курс ETH/USD уже вырос более чем на 1% и приблизился к отметке $1 900.

По мнению экономистов UOB Group, NZD/USD рискует упасть ниже 0,6085 в краткосрочной перспективе.

Ключевые тезисы

24-часовой прогноз: "Мы ожидали вчера, что NZD снизится, но мы считали, что "любое снижение, вероятно, будет частью движения в рамках более низкого диапазона 0,6115/0,6165". Мы добавили, что "устойчивое снижение под 0,6115 маловероятно". Наше мнение не было ошибочным, так как NZD опустился до минимума 0,6112, а затем закрылся на отметке 0,6115 (-0,38%). Нисходящий импульс ослаб, что в сочетании с перепроданностью говорит о низкой вероятности дальнейшего значительного ослабления NZD. Сегодня NZD, скорее всего, будет торговаться в диапазоне между 0,6105 и 0,6145".

Следующие 1-3 недели: "С начала прошлой недели мы придерживаемся слегка негативного прогноза по NZD. В нашем обзоре от 24 апреля (спот 0,6140) мы указали, что "хотя нисходящий импульс не слишком усилился, NZD, скорее всего, будет торговаться с нисходящим уклоном". Мы добавили: "Остается выяснить, достаточно ли у пары импульса для того, чтобы NZD упал до основной поддержки на уровне 0,6085". Вчера NZD упал до минимума 0,6112, и нисходящий импульс усилился, хотя и незначительно. Вероятность прорыва NZD ниже 0,6085 возросла, но он должен закрепиться ниже этого уровня, прежде чем станет возможным дальнейшее снижение до 0,6035. С другой стороны, прорыв выше 0,6175 (наш уровень "сильного сопротивления", вчера находился на отметке 0,6200) укажет на ослабление текущего нисходящего уклона NZD".

Аналитики TD Securities (TDS) высказывают свои соображения по поводу опубликованного в среду протокола апрельского заседания Банка Канады по денежно-кредитной политике.

Ключевые цитаты

"Протокол апрельского заседания Банка Канады по денежно-кредитной политике основывается на "ястребином" послании, в котором излагаются аргументы за (и против) повышения ставки в апреле и признается, что экономика оказалась сильнее, чем ожидалось в январе".

"Аргументы в пользу сохранения ставок без изменений сводились к желанию получить больше доказательств того, что ставки не являются достаточно ограничительными, учитывая схожие перспективы роста экономики и инфляции. Тем не менее, Банк указал на ряд повышательных рисков для своего прогноза, а также выступил против рыночных ожиданий, закладывающих в цены снижение ставок в 2023 году".

"Мы по-прежнему считаем, что Банк будет удерживать ставки на уровне 4,50% до 2024 года, но последний протокол может подчеркнуть, что риски склоняются в сторону повышения ставок в ближайшей перспективе".

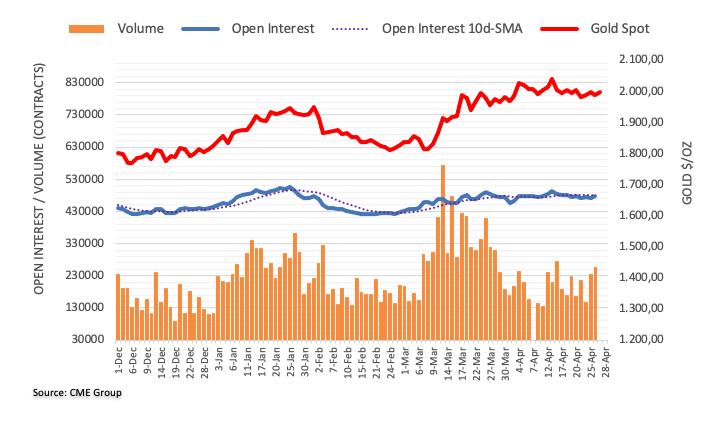

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на золото продолжил демонстрировать волатильность и на этот раз повысился порядка на 4,5 тыс. контрактов. Торговые объемы тем временем последовали этому примеру и увеличились вторую сессию подряд, теперь примерно на 108 тыс. контрактов.

Золоту предстоит дальнейшая консолидация

Цены на золото незначительно снизились в среду. Такая динамика, вкупе с повышением показателей открытого интереса и объемов, указывает на потенциал дальнейшего ослабления цены в самой ближайшей перспективе, хотя в настоящее время консолидационный настрой по золоту преобладает.

Аналитики Australia and New Zealand (ANZ) Banking Group предлагают свои ожидания относительно решения Федеральной резервной системы (ФРС) США по монетарной политике, которое будет объявлено в следующую среду.

Ключевые цитаты

"Мы ожидаем, что FOMC повысит ставки на 25 б.п. во время заседания на следующей неделе. Это приведет к тому, что целевой потолок по федеральным фондам составит 5,25%, а эффективная ставка по федеральным фондам будет соответствовать медианному (на конец 2023 года) точечному прогнозу 5,10%".

"Наш базовый прогноз предполагает еще одно повышение ставки на 25 б.п. до 5,50%. Однако, что касается общей картины, то цикл ужесточения, возможно, близится к завершению. Мы ожидаем, что будущие решения по ставкам будут определяться от заседания к заседанию".

"Согласно нашим оценкам ВВП, во втором квартале отложенный эффект от прошлогоднего повышения ставок будет ощущаться сильнее. Мы ожидаем, что рост потребления и рынка труда замедлится. Однако базовая инфляция в сфере услуг без учета стоимости жилья может потребовать времени для снижения".

"Платежеспособность банков - это вопрос, который FOMC будет учитывать в своих обсуждениях. Необходимо, чтобы инфляция была под контролем, чтобы защитить стоимость банковских активов. Мы ожидаем, что во втором полугодии 2023 года ставка по федеральным фондам останется неизменной, чтобы сдерживать инфляцию".

Курс GBP/USD может укрепляться более устойчиво после преодоления отметки 1.2550, считают экономисты UOB Group.

Ключевые тезисы

24-часовой прогноз: "Наше мнение о дальнейшем падении британского фунта оказалось неверным, так как он энергично отскочил и с лихвой отыграл все падение вторника (до максимума 1,2516). Несмотря на рост, значительного усиления импульса не наблюдается, и вместо дальнейшего укрепления GBP, скорее всего, будет торговаться в боковом диапазоне 1.2420/1.2520".

Следующие 1-3 недели: "Вчера (26 апреля, спот на 1.2415) мы подчеркнули, что "хотя риск снижения начинает усиливаться, GBP должен пробить отметку 1.2345 и остаться ниже нее, прежде чем станет вероятным устойчивое снижение". Мы добавили, что "вероятность того, что фунт пробьется ниже 1.2345, будет расти, если он останется под 1.2490 в ближайшие несколько дней". Мы не ожидали сильного отскока, который преодолел наш "сильный уровень сопротивления" 1,2490 (максимум - 1,2516). Несмотря на рост, восходящий импульс не слишком усилился. Для устойчивого роста британскому фунту необходимо пробить уровень 1.2550 и удержаться выше него. Вероятность того, что британский фунт прорвется выше 1.2550, будет сохраняться до тех пор, пока он не опустится ниже 1.2370. В перспективе следующий уровень сопротивления выше 1.2550 находится на отметке 1.2665".

По данным DTCC, сегодня в Нью-Йорке в 17.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: суммы в евро

- 1.0900-10 1 млрд

- 1.0975 600 млн

- 1.1000 1 млрд

- 1.1040 1 млрд

- 1.1125 878 млн

- GBP/USD: суммы в фунтах

- 1.2390 396 млн

- 1.2410 246 млн

- 1.24250-40 671 млн

- USD/JPY: суммы в долларах США

- 133.00 786 млн

- 133.20-35 1.1 млрд

- 133.50 304 млн

- 134.00 618 млн

- 135.00 1.4 млрд

- USD/CHF: суммы в долларах

- 0.8900 400 млн

- 0.9000 684 млн

- USD/CAD: суммы в долларах США

- 1.3565-75 921 млн

- 1.3625 232 млн

По мнению экономистов UOB Group, продвижение за пределы 1.1120 в паре EUR/USD в настоящее время не является самым вероятным сценарием.

Ключевые тезисы

Прогноз на 24 часа: "Мы не ожидали вчера укрепления евро, который подскочил до нового двухлетнего максимума 1.1095, а затем откатился и закрылся на отметке 1.1040 (+0.62%). Похоже, что стремительный рост был чрезмерным, и евро вряд ли будет существенно расти дальше. Сегодня евро, скорее всего, будет торговаться в диапазоне, вероятно, между 1.1000 и 1.1100".

Следующие 1-3 недели: "Вчера (26 апреля, спот на 1.0975) мы отметили, что "евро, скорее всего, будет не расти, а торговаться в диапазоне между 1.0900 и 1.1050". Однако тот взлетел и поднялся выше 1.1050 (максимум - 1.1095), после чего уверенно закрылся на уровне 1.1040 (+0,62%). Несмотря на относительно сильное продвижение на север, восходящий импульс не слишком усилился. Тем не менее, евро может подняться выше, к 1,1120. На данном этапе шансы на устойчивый рост выше этого уровня невелики. Чтобы сохранить импульс, евро должен оставаться над 1,0950 (наш уровень "сильной поддержки")".

Премьер-министр Крис Хипкинс исключил возможность введения специального сбора для оплаты восстановительных работ после циклона в рамках бюджета, который, по его словам, будет "без излишеств" и "ортодоксальным". Он будет представлен 18 мая и не будет содержать "никаких ключевых новых налоговых изменений", сообщили сегодня утром новозеландские СМИ.

Дополнительные комментарии

Не будет никакого нового налога, который все должны были бы платить, как, например, налог на циклоны, чтобы финансировать восстановление.

Это будет ортодоксальный бюджет без излишеств, сосредоточенный на финансировании наиболее важных для новозеландцев вещей, таких как поддержка прожиточного минимума и восстановление после циклона.

Также не будет никаких новых крупных налоговых изменений, таких как налог на богатство или на прирост капитала.

По оценкам Казначейства, стоимость восстановления после наводнений в Окленде и циклона "Габриэль" составляет от $9 млрд. до $14,5 млрд в терминах ущерба активам.

Ключевой идеей этого бюджета является сдержанность.

Сейчас для многих людей настали трудные времена.

Семейные бюджеты ограничены, и многие обходятся без средств к существованию.

Я знаю, что бизнес делает все возможное, чтобы абсорбировать растущие расходы и не перекладывать их на своих клиентов.

Но с ростом производственных затрат, давлением на цепочки поставок и нестабильной ситуацией в мире наступает момент, когда у вас не остается другого выбора, кроме как повысить цены.

В ходе сегодняшних торгов Народный банк Китая установил курс юаня (CNY) на уровне 6,9207 против предыдущего закрытия 6,9270.

О фиксинге

Китай строго контролирует курс материкового юаня.

Оншорный юань (CNY) отличается от офшорного (CNH) торговыми ограничениями, последний контролируется не так жестко.

Каждое утро Народный банк Китая устанавливает так называемую дневную среднюю точку фиксинга, основываясь на уровне закрытия юаня за предыдущий день и котировках, полученных от межбанковского дилера.

Последние данные по налоговым поступлениям в США впечатляют, поэтому Goldman Sachs (GS) повышает ожидания того, что Министерство финансов США сможет избежать риска дефолта по федеральным платежам до конца июля.

Bloomberg цитирует Алека Филлипса, экономиста Goldman Sachs, предполагая позитивное развитие событий, особенно после принятия Палатой представителей Конгресса США закона "Limit, Save, Grow Act".

Ключевые цитаты

Если остальные поступления останутся в рамках этого тренда, Казначейство сможет продолжать осуществлять все запланированные платежи до конца июля без увеличения лимита задолженности.

Принятие законопроекта, вероятно, придаст вес республиканцам, настаивающим на том, чтобы Белый дом и демократы в Конгрессе начали переговоры об изменениях в политике, сопровождающей повышение лимита задолженности.

Если предположить, что крайний срок истекает в конце июля, эти переговоры могут не начаться в течение нескольких недель, если не дольше.

По нашему мнению, наиболее вероятной политикой, которая будет сопровождать повышение лимита задолженности, является ограничение дискреционных расходов в меньшей степени, чем план республиканцев в Палате представителей

Бывший заместитель главы Банка Японии Масазуми Вакатабе заявил, что он будет удивлен, если Банк Японии изменит текущую политику контроля над кривой доходности в эту пятницу.

Чиновники Банка Японии решительно и откровенно опасаются изменять или отменять меры по регулированию доходности на заседании по вопросам монетарной политики на этой неделе, так скоро после банковского кризиса за рубежом. Вместо этого чиновники Банка Японии считают необходимым пока сохранить ограничение доходности государственных облигаций для поддержки экономики.

Двухдневное заседание станет первым под руководством нового управляющего Казуо Уэды, который, по прогнозам, оставит настройки политики без изменений. Более важной новостью станет его пресс-конференция и то, в какой степени он намекнет на предстоящий пересмотр политики.

Аналитики Morgan Stanley считают, что основные центральные банки находятся на пути к достижению пика по своим процентным ставкам в течение ближайших нескольких месяцев. Однако банк также заявил, что центральные банки, скорее всего, приостановят ставки на длительный период, прежде чем начать смягчение, но инвесторы должны быть готовы и к другим сценариям.

Основные тезисы

Банк Канады, возможно, уже достиг своего пика; в США Федеральная резервная система, похоже, приближается к нему, поскольку волатильность в банковском секторе снизила ожидания относительно будущих повышений ставок; в США и Европе может быть еще больше повышений ставок, поскольку их центральные банки пытаются справиться с возобновившейся инфляцией.

Однако инвесторам не следует ожидать возвращения к низким ставкам, которые они привыкли ожидать в течение последних циклов.

Рынки сейчас согласны с мнением Morgan Stanley о том, что предстоящее 3 мая повышение ставки ФРС будет последним.

Однако мы не ожидаем, что последуют внезапные и резкие снижения, и ставки вряд ли будут близки к нулю, даже если экономика США окажется в состоянии рецессии.

В Morgan Stanley рассматривают мягкую рецессию в качестве базового сценария в Великобритании. В случае необходимости Банк Англии может пойти на дальнейшее повышение ставок, чтобы избежать повторного ускорения инфляции.

Мы считаем, что Европейский центральный банк (ЕЦБ) также готов согласиться на рецессию, чтобы снизить инфляцию.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 24.882 | -0.51 |

| Золото | 1989.13 | -0.39 |

| Палладий | 1505.27 | 1.28 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -203.6 | 28416.47 | -0.71 |

| Hang Seng | 139.39 | 19757.27 | 0.71 |

| KOSPI | -4.19 | 2484.83 | -0.17 |

| ASX 200 | -5.7 | 7316.3 | -0.08 |

| FTSE 100 | -38.46 | 7852.64 | -0.49 |

| DAX | -76.4 | 15795.73 | -0.48 |

| CAC 40 | -64.95 | 7466.66 | -0.86 |

| Dow Jones | -228.96 | 33301.87 | -0.68 |

| S&P 500 | -15.64 | 4055.99 | -0.38 |

| NASDAQ Composite | 55.19 | 11854.35 | 0.47 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.66036 | -0.35 |

| EURJPY | 147.488 | 0.46 |

| EURUSD | 1.10403 | 0.59 |

| GBPJPY | 166.559 | 0.33 |

| GBPUSD | 1.24665 | 0.46 |

| NZDUSD | 0.61162 | -0.4 |

| USDCAD | 1.36308 | 0.05 |

| USDCHF | 0.8908 | -0.11 |

| USDJPY | 133.63 | -0.11 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.