- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 01-08-2014

Для того, чтобы понять привлекательность акций Procter & Gamble (PG) мало проанализировать саму компанию. Стоит сравнить PG с ближайшими конкурентами на рынке. Голландская Unilever (UL), которая торгуется на NYSE в виде депозитарной расписки, имеет много общего с PG. Мало того, что обе компании работают в секторе потребительских товаров, они также продают широкий спектр продуктов личной гигиены и конкурируют на одних и тех же рынках: в США, Европе и на развивающихся рынках, которые являются ключевыми для компаний.

Обе компании являются весьма прибыльным. Например, Procter & Gamble удалось достичь 16,01% рентабельности собственного капитала, а рентабельность активов компании составила 7,34% в последнем финансовом году. Оба показателя являются достаточно внушительными. Тем не менее, Unilever находится в еще лучшей форме, когда дело доходит до рентабельности капитала, так как этот показатель у компании составляет 40,14%, а рентабельность активов - 9,19%. Конечно, Unilever имеет более высокое соотношение долга к собственному капиталу, чем Procter & Gamble, что помогает повысить окупаемость за счет капитала (долг компании Unilever к собственному капиталу составляет 93% против 52% у Procter & Gamble).

Интересно, что операционная маржа выше у Procter & Gamble, чем у Unilever (19,57% против 14,88%) и, хотя прибыль Unilever выросла на 16% в прошлом квартале, это было отчасти результатом продажи активов. Доход от реализации товаров обеих компаний отражает слабый спрос со стороны развивающихся рынков, а также некоторое ценовое давление в США. Так, их доходы снизились на 0,2% (Procter & Gamble) и на 5,5% (Unilever) в прошлом квартале.

Как уже упоминалось, Procter & Gamble использует меньший финансовый рычаг, чем Unilever. Дивидендные доходности компаний являются привлекательными для инвесторов, учитывая доходность 3,3% (Procter & Gamble) и 3,7% (Unilever). Их прогнозы роста, в целом, почти аналогичны, хотя у Unilever они немного выше - 8,52% в следующем году по сравнению с 7,64% для Procter & Gamble.

На сегодня Procter & Gamble торгуется с дисконтом по отношению к Unilever по ряду показателей, но обе компании предлагают инвесторам большой потенциал. Например, показатель соотношения цены к прибыли (P/E) у PG почти такой же, как и у Unilever - 17,4 против 17,5, в то время как показатель соотношения цены к балансовой стоимости компании PG в два раза ниже, чем у UN - 3,1 по сравнению с 6,2.

Procter & Gamble является хорошей компанией, которая обеспечивает высокий уровень рентабельности и скромный уровень риска. Точно так же, Unilever является высокорентабельной и, наряду с Procter & Gamble, по прогнозам, покажет больший рост в следующем году. Тем не менее, Procter & Gamble немного недооценен по сравнению с Unilever. Об этом говорит ряд показателей, в том числе и соотношение цены к балансовой стоимости компаний. Таким образом, Procter & Gamble может превзойти Unilever в потенциале.

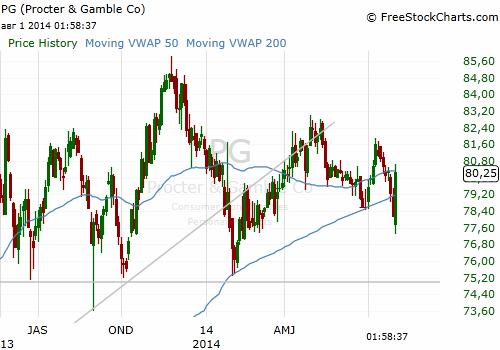

На текущий момент акции Procter & Gamble (PG) котируются по $80.05 (+3,53%)

Фондовые индексы США в минусе, индекс S&P 500 на текущий момент демонстрирует худший результат недели за два года, поскольку опасения по поводу дефолта Аргентины затмили ежемесячные данные по рынку труда в США.

После открытия рынка были опубликованы окончательные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом. Так, в июле американские потребители чувствуют себя более пессимистично в отношении экономики, чем было зафиксировано в прошлом месяце. Согласно данным, в июле окончательный индекс потребительских настроений снизился до уровня 81,8 по сравнению с окончательным чтением за июнь на уровне 82,5 и первоначальной оценкой за июль на отметке 81,3. Стоит отметить, что, согласно средним оценкам экспертов, данный индекс должен был снизиться по сравнению с июньским значением до отметки 81,5.

Вместе с тем, отчет, опубликованный Институтом управления поставками (ISM), показал, что в июле активность в производственном секторе США улучшилась, превзойдя прогнозы экономистов, ожидавших более слабый рост индекса. Индекс PMI для производственной сферы США вырос в июле до 57,1 против 55,3 в июне. Значение выше 50 указывает на расширение производственной деятельности. Отметим, что последнее значение было выше оценок экспертов - ожидался рост до 56,1.

Стоит также отметить, что расходы на строительство с учетом сезонных колебаний упали в июне на 1,8% по сравнению с предыдущим месяцем, достигнув при этом годового уровня $950,2 млрд. Добавим, что последнее снижение оказалось наибольшим, начиная с января 2011 года. Тем временем, объем общественного строительства упал максимальными темпами на последние 12 лет. Эксперты ожидали, что строительные расходы вырастут в июне на 0,4%.

Большинство компонентов индекса DOW торгуются в минусе (24 против 6). Наибольшее снижение демонстрируют акции JPMorgan Chase & Co. (JPM, -2.41%), квартальный отчет которой не впечатлил инвесторов. Больше всего выросли акции The Procter & Gamble Company (PG, +3,18%)

На текущий момент почти все сектора индекса S&P находятся на отрицательной территории. Самое большое снижение демонстрирует сектор конгломератов (-1.1%). В плюсе только сектор коммунальных услуг (+0,3%)

На текущий момент:

Dow 16,480.65 -82.65 -0.50%

Nasdaq 4,336.73 -33.04 -0.76%

S&P 500 1,922.23 -8.44 -0.44%

10 Year Yield 2.49% -0.07 --

Gold $1,294.30 +13.00 +1.01%

Oil $97.59 -0.58 -0.59%

На текущий момент, за неделю основные индексы продемонстрировали следующую динамику:

Dow -2,91%

Nasdaq -2.83%

S&P 500 -2.43%

Европейские фондовые индексы снизились сегодня, достигнув при этом самого низкого уровня более чем за три месяца, что было связано с публикацией более слабой, чем ожидалось корпоративной отчетности.

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.54% (-2 б.п.).

Золото $1,287.40 (+0.48%)

Нефть (WTI) $97.82 (-0.36%)

Перед открытием рынка фьючерс S&P находится на уровне 1921.00 (-0.19%), фьючерс NASDAQ упал на 0.10% до уровня 3880.45.

Внешний фон негативный. Азиатские фондовые индексы завершили сессию в минусе, основные фондовые индексы Европы на текущий момент также несут потери.

Nikkei 15,523.11 -97.66 -0.63%

Hang Seng 24,532.43 -224.42 -0.91%

Shanghai Composite 2,185.3 -16.26 -0.74%

FTSE 6,669.38 -60.73 -0.90%

CAC 4,217.73 -28.41 -0.67%

DAX 9,243.29 -164.19 -1.75%

Сентябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $97.76 за баррель (-0.43%)

Цены на золото торгуются в области $1285.40 за унцию (+0.32%).

Фьючерсы на основные фондовые индексы США на премаркете находятся в минусе, указывая на то, что сессия начнется в минусе и вчерашние распродажи могут продолжиться.

В фокусе участников рынка находятся опубликованные данные по рынку труда США, которые зафиксировали рост количества новых рабочих мест в несельскохозяйственном секторе экономика США на 209 тыс в июле. И хотя данные за июль оказались несколько хуже ожиданий, показатель показал прирост более 200 тыс шестой месяц подряд. Стабильный прирост количества новых рабочих мест повышает вероятность более раннего начала процесса повышения федрезервом ставок, что является негативным фактором для фондовых рынков.

После начала торгов внимает участников рынка привлекут данные по индекс деловой активности в производственном секторе американской экономики от ISM. Показатель будет опубликован в 14:00 GMT. Ожидается, что в июле значение показателя выросло до уровня 56.1 пункта с 55.3 пункта в июне.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Merck & Co Inc | MRK | 56.74 | 0.00% | 2.8K |

| Procter & Gamble Co | PG | 79.2 | +2.43% | 57.0K |

| Chevron Corp | CVX | 130.06 | +0.63% | 0.3K |

| Caterpillar Inc | CAT | 100.93 | +0.18% | 7.1K |

| Exxon Mobil Corp | XOM | 99.05 | +0.11% | 4.3K |

| Pfizer Inc | PFE | 28.72 | +0.07% | 7.8K |

| Boeing Co | BA | 120.5 | +0.02% | 10.1K |

| Home Depot Inc | HD | 80.24 | -0.75% | 0.2K |

| International Business Machines Co... | IBM | 190.51 | -0.61% | 0.3K |

| Intel Corp | INTC | 33.7 | -0.56% | 81.7K |

| Cisco Systems Inc | CSCO | 25.1 | -0.52% | 44.8K |

| E. I. du Pont de Nemours and Co | DD | 64 | -0.48% | 2.7K |

| Johnson & Johnson | JNJ | 99.61 | -0.48% | 9.7K |

| Nike | NKE | 76.77 | -0.47% | 1.4K |

| The Coca-Cola Co | KO | 39.12 | -0.43% | 11.7K |

| Wal-Mart Stores Inc | WMT | 73.31 | -0.37% | 0.7K |

| General Electric Co | GE | 25.07 | -0.32% | 96.0K |

| 3M Co | MMM | 140.5 | -0.28% | 1.7K |

| Microsoft Corp | MSFT | 43.04 | -0.28% | 84.6K |

| McDonald's Corp | MCD | 94.35 | -0.22% | 1.7K |

| Walt Disney Co | DIS | 85.69 | -0.22% | 2.0K |

| United Technologies Corp | UTX | 104.95 | -0.19% | 0.3K |

| Visa | V | 210.63 | -0.18% | 4.4K |

| Verizon Communications Inc | VZ | 50.33 | -0.18% | 19.3K |

| Goldman Sachs | GS | 172.65 | -0.13% | 0.3K |

| JPMorgan Chase and Co | JPM | 57.6 | -0.12% | 5.5K |

| AT&T Inc | T | 35.55 | -0.11% | 35.0K |

| American Express Co | AXP | 87.99 | -0.01% | 0.7K |

Согласно предоставленным данным, прибыль компании по итогам 2-го квартала составила $0.95 в расчете на одну акцию против среднего прогноза аналитиков $0.91. Выручка упала на 0,7% г/г до уровня $20.16 млрд против среднего прогноза $20.48 млрд.

Акции PG на премаркете выросли до уровня $79.00 (+2.17%).

Европейские фондовые индексы снижаются на слабой квартальной отчетности ряда крупных компаний.

Внимание рынка в пятницу направлено на данные о безработице в США за июль. По оценкам экспертов, число рабочих мест в США в прошлом месяце увеличилось на 230 тыс., безработица осталась на уровне 6,1% - минимальном почти за 6 лет.

Сегодня были опубликованы данные о производственной активности. Так, в еврозоне рост производственной активности остался стабильным на уровне июньского семимесячного минимума, показали окончательные данные Markit Economics.

С учетом сезонных колебаний финальный индекс менеджеров по закупкам в производстве составил 51,8 в июле, не изменившись с июня. Предварительное чтение за июль было на уровне 51,9.

Продолжающийся рост активности в Германии был частично нивелирован более глубоким спадом среди французских производителей.

В то же время, немецкий промышленный сектор продемонстрировал устойчивый рост в июле. Производственный индекс PMI от Markit/BME вырос до 52,4 в июле с восьмимесячного минимума 52 в июне. Но значение за июль был ниже предварительной оценки 52,9.

С другой стороны, французский производственный сектор ослаб в июле, но немного меньше, чем первоначально предполагалось.

Французский индекс PMI упал до пересмотренного 47,8 с 48,2 в июне. Это было его самое низкое значение в 2014 году до сих пор. Значение за июль было пересмотрено с 47,6.

Стоимость акций ArcelorMittal, крупнейшего мирового сталепроизводителя, снизилась в ходе торгов на 3,3%. Компания понизила прогноз EBITDA на 2014 год до "свыше $7 млрд" с $8 млрд.

Бумаги французского оператора связи Iliad SA упали в цене на 11% после того, как стало известно, что компания сделала предложение о покупке 56,6% акций четвертого по величине оператора связи в США, T-Mobile US, за $15 млрд.

Акции крупнейшей в Европе строительной компании Vinci SA подешевели на 7,5%. Vinci прогнозирует "небольшое" снижение выручки в 2014 году, тогда как ранее французская компания ожидала, что этот показатель "слабо изменится". Прибыль Vinci без учета процентных и налоговых выплат в первом полугодии 2014 года составила 1,54 млрд евро, оказавшись хуже среднего прогноза аналитиков на уровне 1,63 млрд евро.

Котировки акций французского банка Societe Generale SA и страховой компании Axa SA выросли соответственно на 0,9% и 2,3% благодаря более сильным, чем ожидалось, квартальным отчетам.

На текущий момент:

FTSE 100 6,639.97 -90.14 -1.34%

CAC 40 4,187.68 -58.46 -1.38%

DAX 9,213.25 -194.23 -2.06%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона закрылись в минусе. Американские фондовые индексы в четверг упали в среднем на 2%. Рынок США присоединился к глобальной распродаже акций, вызванной слабой корпоративной отчетностью. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в красной зоне, достигнув шестимесячного минимума в течении одной торговой сессии. Ожидания рынка относительно ужесточения политики ФРС повлияют на доходность облигаций США и акции после выхода данных по числу рабочих мест вне сельского хозяйства в США.

Бумаги Skymark Airlines Inc. упали в цене на 7,7% - как третий по величине автоперевозчик Японии заявил о возможном выходе из бизнеса, после сообщения о назначении штрафа за неустойку по контракту с Airbus Group NV на покупку шести автобусов.

На торгах в Сеуле акции Samsung Electronics Co. упали на 1,7%, после того, как агенство UBS AG снизило рейтинг по акциям компании.

Котировки акции Sony Corp. выросли на 5,7%, на торгах в Токио после неожиданного увеличения продаж игровых приставок PlayStation.

На текущий момент:

Nikkei 225 15,568.51 -52.26 -0.33%

Hang Seng 24,624.27 -132.58 -0.54%

Shanghai Composite 2,202.82 +1.25 +0.06%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 15,620.77 -25.46 -0.16%

Hang Seng 24,756.85 +24.64 +0.10%

Shanghai Composite 2,201.56 +20.32 +0.93%

FTSE 100 6,730.11 -43.33 -0.64%

CAC 40 4,246.14 -66.16 -1.53%

Xetra DAX 9,407.48 -186.20 -1.94%

S&P 500 1,930.67 -39.40 -2.00%

NASDAQ 4,369.77 -93.13 -2.09%

Dow Jones 16,563.3 -317.06 -1.88%

Фондовые индексы США завершили сегодняшние торги существенным падением, что было связано с волной распродаж на глобальных рынках.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.