- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 29-07-2014

Компоненты индекса DOW торгуются преимущественно в минусе (19 против 30). Наибольшее падение демонстрирует UnitedHealth Group Incorporated (UNH, -1.60%). Лидируют акции AT&T, Inc. (Т, +2.88%).

На текущий момент сектора индекса S&P торгуются разнонаправленно. Самое большое снижение демонстрирует сектор коммунальных услуг (-0.8%). Лидируют акции сектора здравоохранения (+0.4%).

Международное агентство Moody 's Investors Service сообщило, что объем продаж на национальном рынке жилой недвижимости Китая, скорее всего, повысится во второй половине текущего года.

Франко Леунг, старший аналитик и вице-президент Moody's, сообщил, что ожидается избирательное ослабление нормативных ограничений в некоторых городах и запуск большого количества новый проектов разработчиками, что будет поддерживать рост объема продаж во 2 полугодии текущего года. Эксперт также ожидает, что рост стоимости продолжит колебаться между 0-5,0 процента в годовом исчислении до конца этого года.

Moody's в том числе прогнозируют улучшение доступности ипотеки во второй половине этого года, вместе с сокращением ипотечных сертификатов и периода использования средств.

Между тем, эксперты агентства сообщили, что в первом полугодии.около 85 процентов застройщиков заявили о превышении среднего роста продаж.

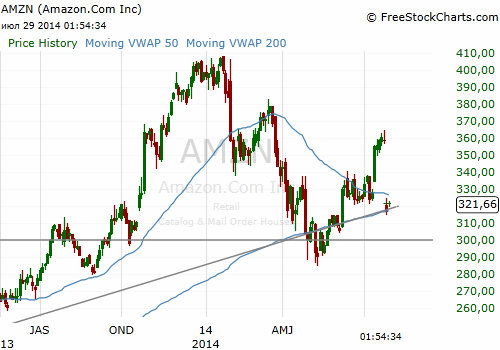

На днях Amazon (AMZN) объявила, что предложит своим клиентам возможность придумать и создать такие предметы, как серьги, игрушки-неваляшки и прочие вещи из других магазинов, используя новую опцию персонализации и 3-D печати на своем сайте. Цены на эти продукты нельзя назвать высокими, но, безусловно, они позволяют компании получить прибыль.

3-D печать и использование персонализации для настройки пользователя является растущей тенденцией, которую Amazon начал осваивать. Вместе с тем, Amazon будет иметь преимущество первопроходца в отрасли, если сможет нарастить спрос в этом сегменте и увеличить предложения продуктов. При таких условиях компания вполне способна закрепить лидерство в сегменте предоставления услуг 3-D печати. Кроме того, эта инициатива может принести больше клиентов на сайт и увеличить число простых членов и перекрестных сделок.

Учитывая недавнее падение акций AMZN более чем на 10% в сочетании с новой инициативой 3-D печати, медвежьи настроения по акциям этой компании поутихнут. Вряд ли можно считать текущие уровни хорошими для покупки акций AMZN, но если компанию продавят еще больше и, при этом, она войдет на другой рынок с высоким маржинальным доходом, Amazon может представить собой хорошую инвестиционную возможность.

На текущих уровнях, AMZN предлагает неплохую возможность для покупки акций, но, для того чтобы обезопасить себя, можно подождать отката до уровня $300, давая минимальный риск.

На текущий момент акции Amazon (AMZN) котируются по $321.62 (+0,38%)

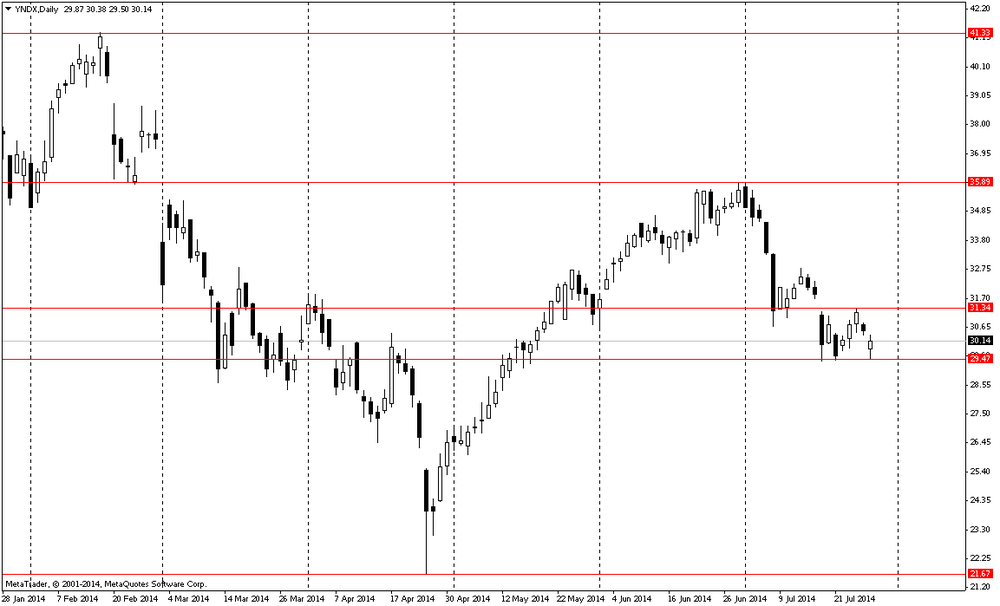

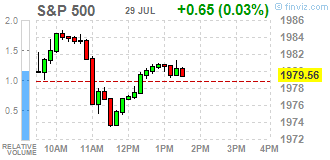

Фондовые индексы США незначительно выросли, после того как Европейский союз внедрил санкции против России.

Как стало известно сегодня после открытия рынка, индекс потребительского доверия от Conference Board, который улучшился в июне, увеличился и в июле. Индекс в настоящее время составляет 90,9 (1985 = 100) по сравнению с 86,4 в июне. Индекс текущих условий вырос до 88,3 с 86,3, а индекс ожиданий увеличился до 92,7 с 86,4 в июне.

Вместе с тем, стало известно, что новые санкции, одобренные сегодня советом постоянных представителей Евросоюза, предусматривают запрет для российских государственных банков на привлечение финансирования путем продажи акций и облигаций.

Стоит отметить, что США сегодня объявят о своем решении по новым санкциям против России.

Компоненты индекса DOW торгуются разнонаправленно (15 против 15). Наибольшее падение демонстрирует UnitedHealth Group Incorporated (UNH, -1.94%). Лидируют акции AT&T, Inc. (Т, +2.69%).

На текущий момент сектора индекса S&P торгуются разнонаправленно. Самое большое снижение демонстрирует сектор коммунальных услуг (-0.6%). Лидируют акции сектора здравоохранения (+0.5%)

На текущий момент:

Dow 17,000.29 +17.70 +0.10%

Nasdaq 4,460.17 +15.26 +0.34%

S&P 500 1,979.64 +0.73 +0.04%

10 Year Yield 2.47% -0.02 --

Gold $1,298.50 -4.80 -0.37%

Oil $100.61 -1.06 -1.04%

- Казначейство США разместило 5-летные облигации на сумму 34,95 млрд. долларов

- Доходность 5-летних облигаций составила 1,720% против 1,670% на предыдущем аукционе.

- Отношение спроса и предложения составило 2,81 по сравнению с 2,74 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 48,21% от объёма размещения по сравнению с 52,51% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 25,89% от объёма размещения по сравнению с 9,32% на предыдущем аукционе.

Европейские фондовые индексы умеренно выросли сегодня, что связано с объявлением нового раунда санкций в отношении России и ожиданиями итогов встречи ФРС

- Казначейство США разместило 4-недельные долговые обязательства на сумму 38,97 млрд. долларов

- Доходность 4-недельных долговых обязательств составила 0,030% против 0,025% на предыдущем аукционе.

- Отношение спроса и предложения составило 4,12 по сравнению с 3,94 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 27,06% от объёма размещения по сравнению с 8,30% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 6,29% от объёма размещения по сравнению с 4,89% на предыдущем аукционе.

Сегодня доходность десятилетних германских облигаций снизилась до рекордного минимума. В ходе торгов доходность бондов с погашением в мае 2024 года опускалась до 1,119% годовых - это самое низкое значение с 1989 года, когда начало ведения данной статистики.

Аналитик Rabobank International Лиин Грэхэм Тэйлор отметил: доходность германских облигаций идет вниз, поскольку рынок ожидает, что Европейский Центральный банк предпримет дополнительные шаги в условиях низких темпов экономического роста и слабой инфляции.

По словам эксперта, росту спроса на бумаги способствует и приближение конца месяца. Предыдущий рекорд доходности десятилетних облигаций Германии - 1,127% - был зафиксирован в июне 2012 года, в разгар долгового кризиса в еврозоне.

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.46% (-3 б.п.).

Золото $1,309.20 (+0.45%)

Нефть (WTI) $100.70 (-0.95%)

Перед открытием рынка фьючерс S&P находится на уровне 1975.50 (+0.13%), фьючерс NASDAQ вырос на 0.16% до уровня 3966.50.

Внешний фон позитивный. Азиатские фондовые индексы завершили сессию ростом, основные фондовые индексы Европы на текущий моменттакже демонстрируют рост.

Nikkei 15,618.07 +88.67 +0.57%

Hang Seng 24,640.53 +211.90 +0.87%

Shanghai Composite 2,183.19 +5.24 +0.24%

FTSE 6,827.11 +39.04 +0.58%

CAC 4,381.81 +37.04 +0.85%

DAX 9,668.32 +70.15 +0.73%

Сентябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $100.74 за баррель (-0.92%)

Цены на золото торгуются в области $1308.40 за унцию (+0.39%).

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренный рост. Участники рынка оценивают квартальные отчеты и ожидают итогов заседания Комитета по открытому рынку (FOMC) ФРС, которое начинается сегодня, а его результаты будут озвучены завтра.

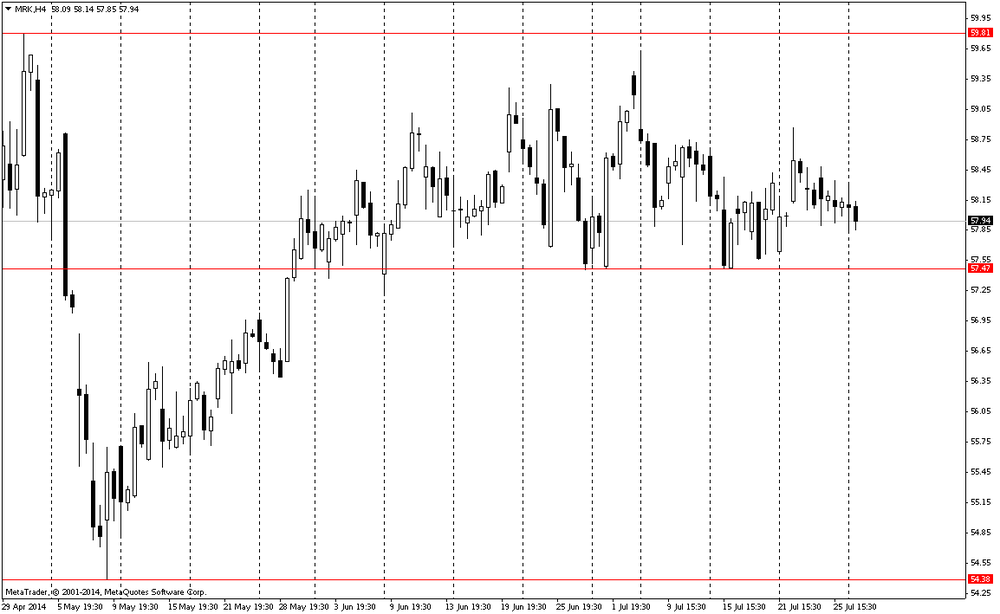

Что касается квартальных отчетов, то в фокусе участников рынка находятся данные от фармацевтических компаний Pfizer (PFE) и Merck (MRK). Обе корпорации отчитались лучше ожиданий, хотя и показали снижение выручки по сравнению с предыдущим годом. После завершения сегодняшней сессии свои квартальные отчеты представят Twitter (TWTR) и American Express (AXP).

Рост фьючерсов ограничили данные по ценам на жилье в США. Так, индекс цен на жилье от S&P/Case-Shiller в мае вырос на 9.3% г/г против повышения на 10.8% в апреле и средних прогнозов на уровне 9.8%.

Рост индексов сегодня могут ограничить опасения относительно расширения санкций ЕС против России. Новые санкции могут ограничить доступ российских компаний к европейским финансовым рынкам, а также ко многим технологиям.

После начала торгов влияние на динамику индексов могут оказать данные по индексу уверенности потребителей в США. Ожидается рост показателя в июле до уровня 85.5 пункта с 85.2 пункта в июне.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Visa | V | 214.22 | 0.00% | 0.1K |

| AT&T Inc | T | 36.9 | +3.51% | 897.4K |

| Verizon Communications Inc | VZ | 53.36 | +3.45% | 232.4K |

| Merck & Co Inc | MRK | 58.5 | +0.91% | 32.8K |

| United Technologies Corp | UTX | 109.49 | +0.46% | 0.6K |

| Boeing Co | BA | 123.6 | +0.44% | 0.K |

| JPMorgan Chase and Co | JPM | 59.4 | +0.35% | 0.9K |

| International Business Machines Co... | IBM | 196.45 | +0.34% | 0.2K |

| Pfizer Inc | PFE | 30.2 | +0.33% | 73.7K |

| Caterpillar Inc | CAT | 104.4 | +0.24% | 0.6K |

| Johnson & Johnson | JNJ | 102.34 | +0.23% | 1.7K |

| Intel Corp | INTC | 34.29 | +0.18% | 1.5K |

| The Coca-Cola Co | KO | 40.75 | +0.17% | 3.9K |

| Cisco Systems Inc | CSCO | 25.96 | +0.15% | 0.4K |

| General Electric Co | GE | 25.61 | +0.08% | 12.7K |

| UnitedHealth Group Inc | UNH | 85.05 | -0.82% | 0.9K |

| Wal-Mart Stores Inc | WMT | 75.11 | -0.79% | 1.4K |

| Microsoft Corp | MSFT | 43.84 | -0.30% | 8.5K |

| Chevron Corp | CVX | 132.93 | -0.23% | 0.4K |

| Walt Disney Co | DIS | 87 | -0.17% | 2.5K |

| Exxon Mobil Corp | XOM | 104.3 | -0.07% | 1.1K |

| McDonald's Corp | MCD | 95.75 | -0.03% | 1K |

Повышение рейтингов:

Снижение рейтингов:

Аналитики Goldman понизили рейтинг акций Wal-Mart (WMT) до "нейтрально" с "покупать"

Прочее:

В связи с данными подозрениями Государственное управление промышленности и торговли Китая провело проверки в офисах компании.

Microsoft стала еще одной из компанией из США, которая столкнулась с проблемами в Китае после активного обсуждения деятельности американских разведывательных органов, использующих для слежения программное обеспечение и оборудование американских корпораций, поставляемое в другие страны.

В мае власти Китая запретили использование в правительственном секторе операционной системы Windows 8.

Акции MSFT на премаркете торгуются по $43.85 (-0.27%).

Согласно предоставленным данным, прибыль компании по итогам 2-го квартала составила $0.58 в расчете на одну акцию против среднего прогноза аналитиков $0.57. Выручка упала на 1,5% г/г до уровня $12.77 млрд против среднего прогноза $12.47 млрд.

Компания подтвердила прогноз на 2014 финансовый год, согласно которому прибыль ожидается на уровне $2.20-$2.30 в расчете на одну акцию (средний прогноз аналитиков $2.24). Прогноз по выручке понижен до $48.7-$50.7 млрд (средний прогноз аналитиков $49.31 млрд) с $50.8-$52.8 млрд, ожидавшихся ранее.

Акции PFE на премаркете выросли до уровня $30.27 (+0.56%).

Согласно предоставленным данным, прибыль компании по итогам 2-го квартала составила $0.85 в расчете на одну акцию против среднего прогноза аналитиков $0.81. Выручка упала на 0,7% г/г до уровня $10.93 млрд против среднего прогноза $10.61 млрд.

Компания ожидает получить по итогам 2014 финансового года прибыль на уровне $3.43-$3.53 в расчете на одну акцию (средний прогноз аналитиков $3.48) при выручке на уровне $42.4-$43.2 млрд (средний прогноз аналитиков $42.5 млрд).

Акции MRK на премаркете упали до уровня $58.61 (+1.10%).

Согласно предоставленным данным, прибыль компании по итогам 2-го квартала финансового года составила $0.30 в расчете на одну акцию против среднего прогноза аналитиков $0.29. Выручка выросла на 32.0% г/г до уровня $361.25 млн. против среднего прогноза $340.25 млн.

Европейские фондовые индексы демонстрируют умеренно положительную динамику, в то время как инвесторы оценивают отчетность компаний.

На ход торгов оказали влияние опубликованные британские данные. Количество одобренных ипотечных кредитов в Великобритании увеличилось больше, чем ожидалось в июне - до самого высокого уровня с февраля прошлого года, показали во вторник данные Банка Англии. Одобренные заявки на покупку домов увеличились до 67 196, 4-месячного максимума, от 62007 в мае. Прогнозировался умеренный рост до 63000.

Кредиты физическим лицам увеличились на 2,5 млрд. фунтов стерлингов. В общей сложности кредитование под залог жилья увеличилось на 2,1 млрд. фунтов стерлингов в июне, по сравнению с ростом на 2,3 млрд. фунтов стерлингов в мае. На ежегодной основе обеспеченные кредиты выросли на 1,5 процента. Потребительские кредиты выросли лишь на 0,4 млрд. фунтов стерлингов после роста на 0,7 млрд. фунтов стерлингов. Ежегодный рост остался неизменным на уровне 5,3 процента.

Стоимость акций BP Plc поднялась в ходе торгов на 0,7%. Британская нефтекомпания увеличила чистую прибыль во 2-м квартале 2014 года на 33% - до $3,182 млрд. Прибыль BP без учета разовых факторов и изменения запасов составила $3,6 млрд., превысив средний прогноз экспертов на уровне $3,4 млрд.

Бумаги испанской строительной компании Ferrovial SA подорожали на 1,4%. Ferrovial зафиксировала в 1-м полугодии чистую прибыль в размере 168,4 млрд евро, что оказалось лучше ожидавшихся аналитиками 145 млн. евро. Помимо этого, компания объявила о намерении выкупить собственные акции на 350 млн. евро.

Акции британской Next Plc, управляющей сетью магазинов одежды, выросли в цене на 1,4%. Темпы роста выручки компании в 1-м финансовом полугодии составили 11%, превысив ожидания экспертов (9,5%), что позволило компании улучшить прогнозы выручки и прибыли на текущий год. Согласно прогнозу Next, в этом фингоду ее прибыль увеличится на 7-10% (предыдущий прогноз 5,5-9,5%), доналоговая прибыль составит от 775 млн. фунтов стерлингов ($1,3 млрд.) до 815 млн. фунтов (предыдущий прогноз 750-790 млн. фунтов).

Между тем, стоимость акций Deutsche Bank AG опустилась в ходе торгов на 1,3%. Прибыль и выручка крупнейшего банка Германии во 2-м квартале этого года не оправдали ожиданий рынка.

На текущий момент:

FTSE 100 6,803.96 +15.89 +0.23%

CAC 40 4,346.12 +1.35 +0.03%

DAX 9,603.03 +4.86 +0.05%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона закрылись на положительной территории третью сессию подряд. Сводный фондовый индекс региона MSCI Asia Pacific поднялся в ходе торгов в ожидании игроками начала двухдневного заседания Федеральной резервной системы. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона демонстрируют рост. Региональный индекс достиг шестилетнего максимума накануне встречи Федеральной резервной системы, которая начнется сегодня .

Акции крупнейшего в Японии автопроизводителя Nissan Motor Co. подорожали на 2,8%, после сообщения о значительном увеличении прибыли, превзошедшей прогнозы аналитиков.

На торгах в Токио бумаги Keyence Corp. выросли в цене на 4% после увеличения квартальной прибыли на 33%

Акйи второй по величине страховой компании Австралии QBE Insurance Group Ltd. упали на 12% после сообщения о снижении прибыли на 18%

На текущий момент:

Nikkei 225 15,598.02 +68.62 +0.44%

Hang Seng 24,493.93 +65.30 +0.27%

Shanghai Composite 2,180.52 +2.57 +0.12%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 15,529.4 +71.53 +0.46%

Hang Seng 24,428.63 +212.62 +0.88%

Shanghai Composite 2,177.95 +51.33 +2.41%

FTSE 100 6,788.07 -3.48 -0.05%

CAC 40 4,344.77 +14.22 +0.33%

Xetra DAX 9,598.17 -45.84 -0.48%

S&P 500 1,978.91 +0.57 +0.03%

NASDAQ 4,444.91 -4.65 -0.10%

Dow Jones 16,982.59 +22.02 +0.13%

Фондовые индексы США завершили сегодняшние торги разнонаправленно, после того как индекс S&P 500 достиг рекордных отметок 24 июля.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.