- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 05-01-2017

Компоненты индекса DOW преимущественно в минусе (16 из 30). Больше остальных выросли акции Visa Inc. (V, +1.26%). Аутсайдером являются акции The Travelers Companies, Inc. (TRV, -1.78%).

Сектора индекса S&P двигаются разнонаправленно. Лидером является сектор здравоохранения (+0.7%). Больше всего упал сектор конгломератов (-1.4%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы завершили сессию вблизи уровня открытия, так как резкое падение доллара США вызвало опасения, что потенциальный отскок евро уменьшит доходы корпораций региона.

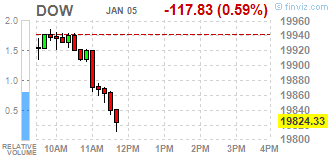

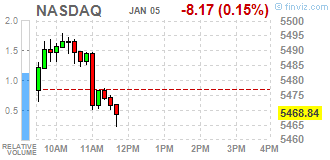

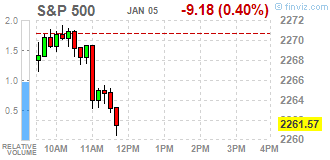

Основные фондовые индексы США в минусе в четверг, так как рост технологий и здравоохранения не смог компенсировать падение акций финансового сектора. Инвесторы оценивают множество экономических данных включая доклад ADP по числу рабочих мест.

Как стало известно, число американцев, которые обратились за пособием по безработице, резко упало на прошлой неделе до одного из самых низких уровней за последние четыре десятилетия, усилив точку зрения Федеральной резервной системы, что рынок труда укрепляется. Число первичных заявок на пособие по безработице, мера того, сколько рабочих были уволены, снизилось на 28000 и с учетом сезонных колебаний достигло 235000 за неделю, завершившуюся 31 декабря, сообщило в четверг Министерство труда. Это был самый низкий уровень с середины ноября, и второй самый низкий показатель с конца 1973 года. Экономисты ожидали 260000 первичных обращений.

Кроме того, данные за декабрь выявили устойчивый подъем деловой активности и новых заказов в секторе услуг США. Большие рабочие нагрузки и повышенное доверие к бизнес-перспективам, в свою очередь, способствовали самому быстрому росту рабочих мест с сентября 2015 года. Тем не менее, последнее обследование показало, что инфляционное давление обострилось снова в декабре, при этом цены поставщиков услуг выросли самыми сильными темпами за полтора года. С учетом сезонных колебаний окончательный индекс деловой активности в секторе услуг США от Markit снизился до 53,9 в декабре с 54,6 в ноябре, и сигнализировал о самом медленном росте активности в секторе услуг в течение трех месяцев. Тем не менее, последнее чтение было заметно выше нейтрального уровня 50,0 и указало на твердые темпы роста. Более того, среднее значение в течение последнего квартала 2016 года (54,4) было самым сильным с 4 квартала 2015 года.

Вместе с тем, Индекс деловой активности в сфере услуг США, рассчитываемый Институтом управления поставками (ISM), остался на прежнем уровне 57,2 в декабре. Согласно прогнозу, показатель должен был снизиться до 56,6. Напомним, индикатор является результатом опроса около 400 фирм из 60 секторов по всем США.

Стоимость нефти утратила все ранее заработанные позиции, и перешли на негативную территорию, причиной чему были неоднозначные данные по запасам нефтепродуктов от Минэнерго США. Минэнерго США сообщило, что за неделю (с 24 по 30 декабря) запасы сырой нефти упали на 7,051 млн баррелей, до 479,012 млн баррелей. Аналитики прогнозировали снижение лишь на 2,152 млн баррелей.

Компоненты индекса DOW преимущественно в минусе (16 из 30). Больше остальных выросли акции Visa Inc. (V, +1.05%). Аутсайдером являются акции The Travelers Companies, Inc. (TRV, -2.15%).

Индексы S&P двигаются разнонаправленно. Лидером является сектор здравоохранения (+0.5%). Больше всего упал сектор конгломератов (-1.1%).

На текущий момент:

Dow 19764.00 -92.00 -0.46%

S&P 500 2256.50 -7.75 -0.34%

Nasdaq 100 4946.00 +12.50 +0.25%

Oil 52.96 -0.30 -0.56%

Gold 1184.30 +19.00 +1.63%

U.S. 10yr 2.38 -0.08

Информационно-аналитический отдел TeleTrade

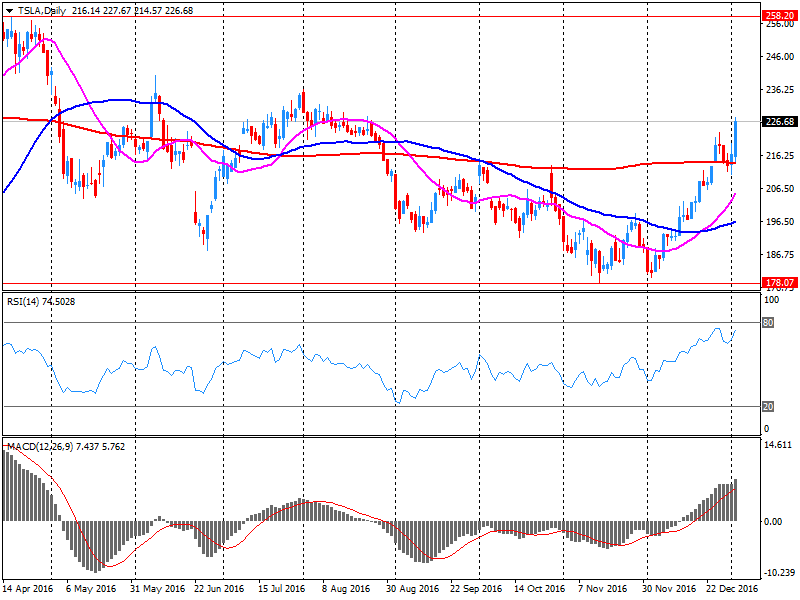

Ориентированная на производство электромобилей американская автомобильная компания из Кремниевой долины Tesla Motors (TSLA) регулярно не попадает в прогноз во время публикации своих результатов продаж.

Во вторник Tesla объявила о продаже 22200 автомобилей в четвертом квартале и чуть больше чем 76000 в 2016 году. Несмотря на то, что декабрьские результаты были рекордными, компания не оправдала свой последний прогноз продаж в 80000 автомобилей за год.

Tesla сослалась на "краткосрочные проблемы с производством", связанные с установкой нового оборудования для автопилота, которое началось в конце октября. Но это сообщение, вероятно, было сделано после того как Tesla подтвердила свой годовой прогноз по продажам 26 октября.

Если все это звучит знакомо, то так и должно быть: Tesla сообщала о результатах ниже прогноза в трех кварталах в прошлом году. В двух других случаях, Tesla сослалась на нехватку деталей, транспортные задержки и экстремальную нагрузку на производственные мощности в качестве причины. В начале прошлого года, Tesla прогнозировала продажи на 2016 год в диапазоне от 80000 до 90000 автомобилей.

Новости о том, что Tesla начала производство батарей на своем заводе Gigafactory помогли подтолкнуть акции наверх в среду, в то время как слабость продаж не была должным образом отыграна рынком. Инвесторы покупают акции Tesla на ожиданиях, что компания станет ведущим производителем автомобилей в ближайшие годы, а не на то, что бизнес может показать на сегодняшний день.

Тем не менее, далекое будущее в конечном счете может стать настоящим. Tesla пообещала построить полмиллиона автомобилей к 2018 году и 1 млн к 2020 году, что является очень амбициозной целью, достичь которой должен помочь выпуск седана Model 3 для массового рынка. Стоит отметить, что Tesla пока что не является примером в вопросе управления запасами, в отличие от ее конкурентов на массовом рынке.

В настоящее время акции Tesla оценены инвесторами с достаточно высокой премией, которая подразумевает некоторые риски.

На текущий момент акции Tesla Motors, Inc. (TSLA) котируются по $223,05 (-1,74%)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.42% (-2 б.п.).

Нефть (WTI) $53.69 (+0.81%)

Золото $1,178.10 (+1.10%)

Перед открытием рынка фьючерс S&P находится на уровне 2,261.50 (-0.12%), фьючерс NASDAQ понизился на 0.12% до уровня 4,927.50. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Nikkei 19,520.69 -73.47 -0.37%

Hang Seng 22,456.69 +322.22 +1.46%

Shanghai 3,165.55 +6.75 +0.21%

FTSE 7,200.84 +11.10 +0.15%

CAC 4,892.66 -6.74 -0.14%

DAX 11,569.51 -14.80 -0.13%

Февральские нефтяные фьючерсы Nymex WTI в данный момент котируются по $53.64 за баррель (+0.71%)

Золото торгуется по $1,175.80 за унцию (+0.90%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрирую незначительное снижение после роста рынка по итогам предыдущих двух сессий. Сейчас инвесторы анализируют, смогут ли индексы продолжить рост, учитывая, что оценки уже высоки и мировые центробанки сворачивают программы помощи рынкам. Этим факторам противопоставляется восстановление темпов роста экономики, и прогнозы касательно высокой прибыли корпораций США. Участники рынка также продолжают оценивать обнародованные вчера протоколы декабрьского заседания ФРС. Напомним, в протоколах представители ФРС отметили "значительную неопределенность" в отношении влияния политики Трампа на экономику страны. При этом практически все члены ЦБ считают, что налогово-бюджетное стимулирование может ускорить рост экономики в следующие несколько лет. Однако, в ФРС подчеркнули неопределенность касаемо сроков, масштаба и состава будущих политических мер. Кроме того, представители ФРС сошлись во мнении, что пока еще слишком рано говорить о том, какие изменения произойдут и как они повлияют на экономические перспективы. В целом, инвесторы восприняли протоколы как сигнал о склонности ФРС к более мягкой политике, что, в свою очередь, заставило многих пересмотреть ожидания относительно трех повышений ставки по федфондам на протяжении 2017 года. Как и до декабрьского заседания, сейчас перспектива двух повышения выглядит более вероятной.

В фокусе внимания находятся данные по рынку труда США. Так, отчет Automatic Data Processing (ADP) показал, что темпы роста занятости в частном секторе США замедлились в декабре сильнее, чем ожидалось. Согласно отчету, в декабре количество занятых выросло на 153 тыс. человек по сравнению с пересмотренным в сторону понижением показателем за ноябрь на уровне 215 тыс. (первоначально сообщалось о росте на 216 тыс.). Аналитики ожидали, что число занятых увеличится на 170 тыс.

В то же время отчет Министерства труда США показал, что количество первичных обращений за пособием по безработице на прошлой неделе составило 235 тыс., что оказалось меньше, чем 265 тыс.зафиксированные на позапрошлой неделе и 260 тыс. прогнозируемые аналитиками. Теперь все внимание переключилось на завтрашнюю публикацию отчета по занятости в несельскохозяйственных отраслях экономики США (Nonfarm Payrolls).

Важных сообщений корпоративного характера, способных оказать влияние на динамику широкого рынка, на премаркете отмечено не было.

После начала торгов влияние на их ход может оказать статистика по активности в сервисном секторе американской экономики от ISM (15:00 GMT), а также данные министерства энергетики по изменениям запасов нефти в США (16:00 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 30.25 | -0.01(-0.033%) | 27605 |

| ALTRIA GROUP INC. | MO | 67.95 | 0.10(0.1474%) | 1435 |

| Amazon.com Inc., NASDAQ | AMZN | 757.74 | 0.56(0.074%) | 8082 |

| American Express Co | AXP | 76.37 | 0.11(0.1442%) | 139 |

| Apple Inc. | AAPL | 116 | -0.02(-0.0172%) | 29132 |

| AT&T Inc | T | 42.89 | 0.12(0.2806%) | 42075 |

| Barrick Gold Corporation, NYSE | ABX | 16.76 | 0.36(2.1951%) | 76420 |

| Boeing Co | BA | 158.45 | -0.17(-0.1072%) | 550 |

| Caterpillar Inc | CAT | 93.43 | -0.14(-0.1496%) | 4118 |

| Chevron Corp | CVX | 118.4 | 0.58(0.4923%) | 600 |

| Cisco Systems Inc | CSCO | 30.08 | -0.02(-0.0664%) | 17528 |

| Citigroup Inc., NYSE | C | 61.12 | -0.29(-0.4722%) | 30244 |

| Deere & Company, NYSE | DE | 106.15 | 0.33(0.3119%) | 250 |

| Exxon Mobil Corp | XOM | 89.8 | -0.09(-0.1001%) | 202 |

| Facebook, Inc. | FB | 118.57 | -0.12(-0.1011%) | 36398 |

| Ford Motor Co. | F | 13.18 | 0.01(0.0759%) | 36378 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 14.75 | -0.08(-0.5394%) | 100369 |

| General Electric Co | GE | 31.66 | -0.04(-0.1262%) | 4278 |

| General Motors Company, NYSE | GM | 37 | -0.09(-0.2427%) | 3041 |

| Goldman Sachs | GS | 242.7 | -0.43(-0.1769%) | 3413 |

| Home Depot Inc | HD | 135.26 | -0.24(-0.1771%) | 534 |

| Intel Corp | INTC | 36.45 | 0.04(0.1099%) | 4398 |

| Johnson & Johnson | JNJ | 115.55 | -0.10(-0.0865%) | 7347 |

| JPMorgan Chase and Co | JPM | 86.5 | -0.41(-0.4718%) | 1716 |

| Nike | NKE | 52.8 | -0.27(-0.5088%) | 25994 |

| Procter & Gamble Co | PG | 84.11 | -0.39(-0.4615%) | 200 |

| Starbucks Corporation, NASDAQ | SBUX | 55.95 | -0.04(-0.0714%) | 18019 |

| Tesla Motors, Inc., NASDAQ | TSLA | 226.25 | -0.74(-0.326%) | 16087 |

| Travelers Companies Inc | TRV | 119.25 | -1.00(-0.8316%) | 1394 |

| Twitter, Inc., NYSE | TWTR | 16.92 | 0.06(0.3559%) | 34924 |

| United Technologies Corp | UTX | 111 | 0.10(0.0902%) | 685 |

| Verizon Communications Inc | VZ | 54.5 | -0.02(-0.0367%) | 2712 |

| Wal-Mart Stores Inc | WMT | 68.61 | -0.45(-0.6516%) | 6000 |

| Yahoo! Inc., NASDAQ | YHOO | 40.1 | 0.04(0.0998%) | 2430 |

| Yandex N.V., NASDAQ | YNDX | 20.57 | 0.13(0.636%) | 22183 |

Повышение рейтингов:

Снижение рейтингов:

Аналитики Morgan Stanley понизили рейтинг акций Travelers (TRV) до уровня Underweight с Equal-Weight

Прочее:

Производитель электрических автомобилей Tesla Motors Inc. сообщил вчера (4 января) на своем сайте, что совместно с японской компанией Panasonic Corp. начинает серийное производство литий-ионных аккумуляторных ячеек на заводе Gigafactory в штате Невада.

Согласно сообщению, цилиндрические "ячейки 2170", разработанные совместно Tesla и Panasonic, будут использоваться для продуктов накопления энергии Tesla и автомобилях Model 3.

Gigafactory первоначально будет производить аккумуляторные ячейки для Powerwall 2 and Powerpack 2, тогда как производство аккумуляторных ячеек для первого автомобиля Tesla для массового рынка, Model 3, как ожидается, начнется во втором квартале. К 2018 году Gigafactory планирует выйти на годовой объём выпуска литий-ионных ячеек суммарной емкостью 35 ГВт∙ч. Это, по словам компании, почти столько же, сколько производят все остальные производители батарей в мире вместе взятые.

Компания также отмечает, что начало производства аккумуляторных ячеек позволит создать тысячи рабочих мест в США. Только в 2017 году Tesla и Panasonic планируют нанять несколько тысяч сотрудников из местного населения. Когда же Gigafactory выйдет на полную мощность, то, по оценкам компании, 6500 человек будут задействованы в производстве напрямую, а еще от 20 000 до 30 000 косвенно.

Акции TSLA на премаркете снизились до уровня $225.99 (-0.44%).

Рынки в Европе торгуются с незначительными изменениями после открытия в красной зоне.

Сводный индекс Stoxx 600 вырос на 0,08 процента, при этом большинство секторов торгуется на отрицательной территории. Тем не менее, индекс Великобритании FTSE установил новый внутридневной рекорд, поднявшись выше 7,200.

Участники рынка оценивали статданные по Британии и еврозоне. Сектор услуг Великобритании расширился самыми быстрыми темпами с июля 2015 года, благодаря высокому уровню роста новых заказов, показали в четверг данные IHS Markit. Индекс менеджеров по закупкам от Markit / Chartered Institute of Procurement & Supply неожиданно вырос до 56,2 в декабре с 55,2 в ноябре. Индекс остается выше 50 пятый месяц подряд, сигнализируя о продолжающемся восстановлении роста после сокращения в июле, связанного с референдумом ЕС. Индекс, как ожидалось, снизится до 54,7. Темп роста был также острее, чем 20-летняя долгосрочная средняя обследования.

Увеличение новых заказов было самым сильным с июля 2015 года. Занятость выросла в неизменном темпе с ноября на уровне семимесячного максимума, и настроения в отношении 12-месячного прогноза укрепились, несмотря на продолжающиеся неопределенности в отношении Brexit и европейских выборов. Ценовое давление остается повышенным в конце 2016 года. Закупочные цены поднялись вторыми самыми быстрыми темпами с апреля 2011. Как следствие, провайдеры подняли свои собственные расходы самыми быстрыми темпами с апреля 2011 года.

В еврозоне цены производителей увеличились впервые с середины 2013 года в ноябре, показали в четверг данные Евростата. В ноябре цены производителей неожиданно выросли на 0,1 процента по сравнению с предыдущим годом, после падения на 0,4 процента в октябре. Это был первый годовой прирост с июня 2013 года, когда цены выросли на 0,2 процента. Экономисты прогнозировали падение на 0,1 процента цен производителей в ноябре. Цены всех компонентов увеличились в ноябре, за исключением энергии. Без учета энергии, цены производителей выросли на 0,4 процента после пребывания во флэте в октябре. В месячном исчислении в целом цены производителей выросли на 0,3 процента, но медленнее, чем рост на 0,8 процента в октябре. Экономисты прогнозировали рост на 0,1 процента цен производителей в ноябре.

Акции Persimmon, крупнейшего застройщика в Великобритании по рыночной капитализации выросли более чем на 5,5 процента. Компания сообщила о доходе в размере £3,14 млрд ($3,86 млрд), увеличившись на 8 процентов за весь год, после того, как продала больше на 599 домов, чем в предыдущем году.

Bellway, другой застройщик Великобритании, также был в числе лучших исполнителей, его капитализация увеличилась более чем на 3,5 процента.

Акции страховых компаний были среди аутсайдеров после того, как JP Morgan сократил свои оценки для нескольких компаний в секторе, в том числе RSA Insurance Group, котировки которой упали более чем на 2 процента.

Акции Deutsche Bank выросли на 2 процента после того, как немецкий кредитор согласился заплатить $ 95 млн, чтобы урегулировать иск со стороны правительства США, обвинившего банк в уклонении от уплаты налогов.

Компании Volkswagen придется защищать иск инвесторов в США в связи со скандалом, связанным с выбросами. Такое решение вынес суд США, сообщает Reuters. Ее акции выросли на 0,61 процента.

На текущий момент

FTSE 7186.23 -3.51 -0.05%

DAX 11572.14 -12.17 -0.11%

CAC 4898.96 -0.44 -0.01%

Информационно-аналитический отдел TeleTrade

По итогам сегодняшних торгов большинство фондовых индексов Азиатско-Тихоокеанского региона, кроме Японии, закрылись на позитиве. На фоне укрепления курса иены, фондовый рынок Японии завершил торги с минусом. Наибольшее падение наблюдалось в секторах горнодобывающей промышленности, целлюлозно-бумажной промышленности и производства стекла. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно, после того, как данные из США, Китая и Европы повысили оптимизм по поводу роста мировой экономики. Также на рынке ожидаю публикацию на этой неделе данных по рынку труда в США, которые могут увеличить вероятность повышения ставок ФРС в ближайшем будущем

Котировки на токийской фондовой бирже снижаются на фоне роста курса иены, что невыгодно японским производителям ориентированным на экспорт.

Доллар упал до Y116.63 иены после того, как достиг Y118.605 во вторник, так как протоколы декабрьского заседания ФРС США показали, что руководители банка не уверены, как политика новой администрации США повлияет на американскую экономику.

Автопроизводители фиксировали потери после роста в предыдущий день. Акции Toyota Motor Corp упали на 0,8% и Honda Motor Co на 0,1%.

Nikkei225 -70.38 19,523.78 -0.36%

TOPIX -0.39 1554.09 -0.03%

Hang Seng +288.29 22422.76 +1.30%

CSI 300 -1.12 3367.19 -0.03%

Shanghai Composite +3.57 3,162.37 +0.11%

Информационно-аналитический отдел TeleTrade

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei +479.79 19594.16 +2.51%

TOPIX +35.87 1554.48 +2.36%

Hang Seng -15.93 22134.47 -0.07%

CSI 300 +26.08 3368.31 +0.78%

Euro Stoxx 50 +2.50 3317.52 +0.08%

FTSE 100 +11.85 7189.74 +0.17%

DAX +0.07 11584.31 +0.00%

CAC 40 +0.07 4899.40 +0.00%

DJIA +60.40 19942.16 +0.30%

S&P 500 +12.92 2270.75 +0.57%

NASDAQ +47.92 5477.00 +0.88%

S&P/TSX +113.72 15516.75 +0.74%

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы Wall Street продемонстрировали повышение во второй торговый день нового года, поддерживаемые акциями компаний сектора потребительских товаров, а также ожиданиями инвесторами протоколов декабрьской встречи ФРС.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.