- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 06-06-2014

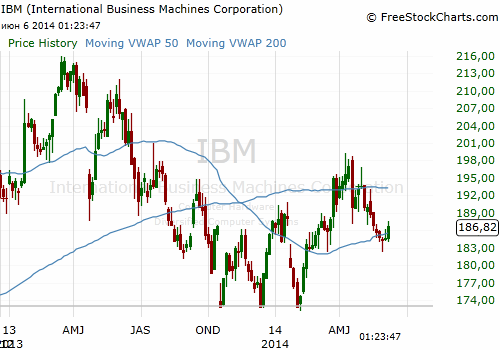

International Business Machines (IBM) в настоящее время предлагает инвесторам возможность купить акции компании примерно по $185. IBM снизился примерно на 9% от своего 52-недельного максимума, когда акции почти достигли $200. Это нескольконедельный откат предоставляет для долгосрочных инвесторов хорошую возможность открыть позицию в акции.

International Business Machines имеет простую и устойчивую бизнес-модель. Компания предоставляет ИТ-услуги и продукты по всему миру. В своем последнем годовом отчета доходы на акцию фактически выросли на 7% с 2012 по 2013 год.

Несмотря на рост, International Business Machines торгуется с дисконтом к справедливой стоимости. IBM в настоящее время торгуется с отношением цены к прибыли на уровне 12,7х, а данное соотношение на будующий финансовый год составляет 9,5х. По прогнозам, прибыль на акцию вырастет на 11% в следующем году и на 9% в год в течение следующих пяти лет.

Кроме того, International Business Machines выкупает собственные акции. Еще год назад в обороте насчитывалось более 1,113 млрд акций IBM в обращении. Сегодня насчитывается около 1,01 млрд акций на рынке. В течение одного года, International Business Machines снизила объем акций в свободном обращении на семь процентов. Компания отметила, что возврат денежных средств акционерам через выкуп акций является важной одной из целей IBM.

Аналитики ожидают прибыли на акцию в следующем квартале на уровне $4.31. Для справки, IBM сообщила о прибыли на акцию в размере $3,91 за тот же квартал прошлого года и $2,54 в последнем квартале. Похоже, что аналитики ожидают некоторого роста от IBM. Благодаря выкупу акций, компания увеличивает EPS. В связи с этим, IBM может и не увеличить объем доходов, но повлиять на прибыль. Даже если прибыль будет стагнировать, EPS будет увеличиваться за счет выкупа акций.

Рассмотрим некоторых конкурентов IBM: Accenture (ACN) и Xerox (XRX). IBM имеет самый низкий коэфициент P/E 12,7х по сравнению с Accenture (ACN) 20х и XRX 13.5х. Рентабельность собственного капитала (ROE) компании IBM в 98% также превосходит ROE ACN на уровне 57% и XRX на уровне 9%. По сравнению со своими конкурентами, IBM, кажется недооцененым.

International Business Machines также имеет прочные и стабильные дивиденды. Текущая дивидендная ставка компании составляет около 2,4%. При этом, IBM поднимает свои дивиденды в течение девятнадцати лет подряд. 10-летние темпы роста дивидендов компании составляют более 19%. Темпы роста дивидендов компании гораздо быстрее чем инфляция. Это означает, что если вы полагаетесь на доходы в виде дивидендов, чтобы не потерять средства, вы не потеряете покупательной способности в течение долгого времени.

Несмотря на будущий рост и существенный выкуп акций, реально привлекательное качество прибыльной компании IBM - рост прибыли. Это прибыльная компания со значительным свободным денежным потоком и высокой рентабельностью.

На текущий момент акции International Business Machines (IBM) котируются по $186.83 (+0,46%)

Европейские фондовые индексы выросли, достигнув при этом шестилетнего максимума, что было связано с выходом американского отчета по рынку труда.

Фондовые индексы США снова бьют рекорды. Катализатором стало увеличение числа занятых в несельскохозяйственных отраслях экономики США в мае на 217 000 рабочих мест.

Теперь смело можно сказать, что рынок труда США вернулся к пиковым уровням 2008 года. В мае американская экономика уверенно добавила рабочие места, снова подтвердив, что пятилетнее восстановление ускорилось весной этого года. Занятость в несельскохозяйственном секторе выросла с учетом сезонных колебаний на 217 000 в прошлом месяце. Об этом Министерство труда заявило в пятницу. Прирост апреля был пересмотрен немного вниз до увеличения на 282 000 от первоначально сообщаемого прироста на 288 000. Тем не менее, прирост в апреле был лучшим за более чем два года. Прирост в марте остался без изменений на уровне 203 000. В прошлом месяце общее количество занятых в США достигло 138,5 млн., превысив предыдущий пиковый уровень занятости страны, достигнутый в январе 2008 года.

Вместе с тем, среди европейских новостей стоит отметить, что сегодня Бундесбанк повысил свой прогноз по ВВП страны на 2014 год и снизил прогноз по инфляции. Ожидается, что за 2014 год крупнейшая экономика еврозоны прибавит 1,9% против 1,7% ранее. Прогноз Бундесбанка на 2015 год составил +2%. Ранее регулятор ожидал, что данное значение останется неизменным. Между тем, прогноз на 2016 год достиг 1,8%.

Компоненты индекса DOW торгуются преимущественно в плюсе (10 в минусе против 20 в плюсе). Наибольшее падение демонстрирует Pfizer Inc. (PFE, -0.89%). Лидируют акции American Express Company (AXP, +1.80%).

На текущий момент сектора индекса S&P также торгуются в плюсе. Больше всех вырос сектор основных материалов (+0.8%). Самое большое падение демонстрирует сектор здравоохранения (-0.1%).

На текущий момент:

Dow 16,910.73 +74.62 +0.44%

Nasdaq 4,317.76 +21.53 +0.50%

S&P 500 1,948.58 +8.12 +0.42%

10 Year Yield 2.58% -0.0030 --

Gold $1,252.50 -0.80 -0.06%

Oil $102.39 -0.09 -0.09%

На текущий момент, за неделю основные индексы продемонстрировали следующую динамику:

Dow +0,5%

Nasdaq +0.6%

S&P 500 +0.5%

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.55% (-3 б.п.).

Золото $1,256.40 (+0.25%)

Нефть (WTI) $103.05 (+0.56%)

Перед открытием рынка фьючерс S&P находится на уровне 1942.00 (+0.18%), фьючерс NASDAQ вырос на 0.26% до уровня 3786.25.

Внешний фон позитивный. Азиатские фондовые индексы завершили сессию в минусе, основные фондовые индексы Европы на текущий момент демонстрирую уверенный рост.

Nikkei 15,077.24 -2.13 -0.01%

Hang Seng 22,951 -158.66 -0.69%

Shanghai Composite 2,029.96 -10.92 -0.54%

FTSE 6,843.52 +30.03 +0.44%

CAC 4,583.22 +34.49 +0.76%

DAX 9,988.73 +40.90 +0.41%

Июльские нефтяные фьючерсы Nymex WTI в данный момент котируются по $102.90 за баррель (+0.42%)

Цены на золото торгуются в области $1256.20 за унцию (+0.23%).

Фьючерсы на основные фондовые индексы США на премаркете растут, получив поддержку со стороны позитивного внешнего фона и данных по рынку труда США, которые хоть и вышли смешанными, но содержали несколько позитивных моментов.

Согласно вышедшему отчету, занятость в несельскохозяйственном секторе американской экономики с учетом сезонных колебаний увеличилась в мае на 217 000. Прирост апреля был пересмотрен немного вниз до увеличения на 282 000 от первоначально сообщаемого прироста на 288 000. Тем не менее, прирост в апреле был лучшим за более чем два года. Прирост в марте остался без изменений на уровне 203 000. Общее количество занятых в США (за исключением сельскохозяйственного сектора) достигло 138,5 млн., превысив предыдущий пиковый уровень занятости страны, достигнутый в январе 2008 года. Уровень безработицы вопреки ожиданиям повышения до 6,4% в мае остался на уровне 6,3%. Более детально о вышедших данных.

Среди сообщений корпоративного характера, которые привлекли внимание участников рынка на премаркете, стоит отметить сообщение издания Financial Times о том, что Bank of America (BAC) может выплатить не менее $12 млрд. в рамках досудебного урегулирования обвинений со стороны Департамента юстиции США и других заинтересованных лиц. Напомним, обвинение связано с секьюритизацией ипотеки.

После начала торгов выхода важных макроэкономических данных не запланировано.

(компания / тикер / цена / изменение, % / проторгованый объем)

Intel Corp | INTC | 27.68 | +0.07% | 0.2K |

AT&T Inc | T | 35.15 | +0.14% | 10.9K |

E. I. du Pont de Nemours and Co | DD | 69.44 | +0.14% | 0.1K |

Johnson & Johnson | JNJ | 103.36 | +0.14% | 0.3K |

Procter & Gamble Co | PG | 80.22 | +0.14% | 1.4K |

Cisco Systems Inc | CSCO | 24.74 | +0.16% | 1.0K |

Nike | NKE | 76.00 | +0.17% | 4.0K |

Walt Disney Co | DIS | 84.94 | +0.19% | 8.5K |

Home Depot Inc | HD | 80.55 | +0.21% | 2.9K |

Microsoft Corp | MSFT | 41.30 | +0.22% | 1.2K |

The Coca-Cola Co | KO | 40.98 | +0.22% | 0.2K |

Pfizer Inc | PFE | 29.83 | +0.24% | 0.8K |

Goldman Sachs | GS | 163.04 | +0.28% | 1.4K |

JPMorgan Chase and Co | JPM | 56.79 | +0.28% | 16.7K |

Exxon Mobil Corp | XOM | 100.87 | +0.32% | 0.1K |

Caterpillar Inc | CAT | 107.32 | +0.34% | 3.9K |

United Technologies Corp | UTX | 118.58 | +0.35% | 0.1K |

General Electric Co | GE | 26.87 | +0.37% | 2.8K |

Chevron Corp | CVX | 124.00 | +0.39% | 0.1K |

Verizon Communications Inc | VZ | 49.47 | +0.39% | 0.9K |

Boeing Co | BA | 136.55 | -0.20% | 0.2K |

Об этом сообщает издание Financial Times со ссылкой на свои источники. По информации издания, не менее $5 млрд. из общей суммы досудебного урегулирования, которое связано с секьюритизацией ипотеки, будет направлено домовладельцам в виде сокращения платежей по ипотеке.

Акции BAC на премаркете торгуются по $15.37 (-0.39%).

Европейские фондовые индексы демонстрируют слабый подъем в ожидании данных о безработице в США.

Как сообщалось, ЕЦБ снизил базовую процентную ставку по кредитам с 0,25% до 0,15% годовых, обновив рекордно низкий уровень. Ставка по депозитам впервые в истории валютного блока стала отрицательной - она была уменьшена с нуля до минус 0,1%. При этом банк изменил ставку по маржинальным кредитам с 0,75% до 0,4% - сильнее, чем ожидал рынок.

В ходе пресс-конференции по результатам заседания глава ЕЦБ Марио Драги заявил: Центробанк проведет несколько раундов программы целевого долгосрочного кредитования под фиксированную процентную ставку, и сообщил о работе по подготовке к количественному смягчению.

Внимание рынка в пятницу направлено на майские данные о безработице в США, которые будут позднее опубликованы министерством труда. По оценкам экспертов, число рабочих мест в США в мае выросло на 219 тыс. после скачка на 288 тыс. в апреле. Безработица, как ожидается, увеличилась в прошлом месяце до 6,4% с 6,3%.

Рост индексов сдерживают данные по промпроизводству в Германии. Согласно опубликованному сегодня отчету Федеральной службы статистики в Висбадене, объем промышленного производства Германии вырос в апреле на 0,2% против мартовского падения на 0,6%. Экономисты прогнозировали рост на 0,4%.

Акции британской Centrica Plc подорожали в ходе торгов на 1,5% на сообщении газеты Times о том, что компания может получить предложение о покупке от катарского инвестора, либо от Electricite de France SA.

Стоимость бумаг итальянского Banca Monte dei Paschi di Siena SpA опустилась на 3,5%. Накануне банк объявил, что разместит акции среди собственных инвесторов на сумму 5 млрд. евро, причем бумаги будут размещаться с 35,5-процентным дисконтом к рыночной стоимости.

Акции Banco Santander SA подорожали на 0,9%, Societe Generale SA - на 1,4%.

На текущий момент:

FTSE 100 6,831.14 +17.65 +0.26%

CAC 40 4,552.3 +3.57 +0.08%

DAX 9,960.96 +13.13 +0.13%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона закрылись в минусе. Однако рынки завершают ростом уже четвертую неделю подряд после объявления о новых стимулах Европейского центрального банка. ЕЦБ по итогам июньского заседания снизил базовую процентную ставку по кредитам с 0,25% до 0,15% годовых, обновив рекордно низкий уровень. Читать далее ...

Азиатские фондовые индексы демонстрируют разнонаправленную динамику.

Основное давление на фондовые индексы в рынке оказывает ожидание инвесторов публикации данных по рынку занятости в США.

Акции японской корпорации по изготовлению кремниевых пластин Sumco Corp. выросли на 9,3% после публикации экономических данных об увеличении годового дохода компании, что в свою очередь укрепило фондовый индекс Nikkei 225, в состав которого входит компания.

В Токио акции японской фармацевтической и биотехнологической компании Kyowa Hakko Kirin Co. выросли на 3,4% после того, как крупнейший финансовый конгломерат компании Barclays Plc. высоко оценил бумаги компании и рекомендовал покупать акции фармацевтического производителя Kyowa Hakko Kirin Co.

На текущий момент:

Nikkei 15,081.77 +2.40 +0.02%

Hang Seng 23,051.07 -58.59 -0.25%

Shanghai Composite 2,028.02 -12.86 -0.63%

Nikkei 15,079.37 +11.41 +0.08%

Hang Seng 23,109.66 -42.05 -0.18%

Shanghai Composite 2,040.88 +16.04 +0.79%

S&P 1,940.46 +12.58 +0.65%

NASDAQ 4,296.23 +44.59 +1.05%

Dow 16,836.11 +98.58 +0.59%

FTSE 1,380.21 +5.46 +0.40%

CAC 4,548.73 +47.73 +1.06%

DAX 9,947.83 +21.16 +0.21%

Фондовые индексы США выросли, протестировав исторические максимумы, после того как Европейский центральный банк объявил о мерах по борьбе с дефляцией

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.