- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 06-08-2015

Американские фондовые индексы упали в четверг на фоне ряда слабых квартальных отчетов ряда компаний, что добавило нервозности инвесторам перед выходом ключевых данных по занятости.

Компоненты индекса DOW торгуются преимущественно в минусе (27 из 30). Аутсайдером являются акции Microsoft Corporation (MSFT, -2.27%). Больше остальных выросли акции Chevron Corporation (CVX, +1.26%).

Все сектора индекса S&P, кроме одного, демонстрируют отрицательную динамику. Больше всего упал сектор здравоохранения (-2.1%). Вырос только сектор основных материалов (+0.9%).

Европейские фондовые индексы снизились, а акции горнодобывающих и нефтяных компаний углубили снижение, в то время как инвесторы оценивали перспективы увеличения ставки Федеральной резервной системой. Читать далее

Американские фондовые индексы упали в четверг на фоне ряда слабых квартальных отчетов ряда компаний, что добавило нервозности инвесторам перед выходом ключевых данных по занятости.

Министерство труда США сообщило, что число американцев, впервые подавших заявки на получение пособия по безработице, умеренно выросло на прошлой неделе, но осталось на уровне, который указывает на улучшение ситуации на рынке труда. Согласно отчету, на неделе, завершившейся 1 августа, количество первичных обращений за пособием по безработице увеличилось на 3 000 с учетом сезонных колебаний и достигло 270 000. Экономисты ожидали 273 000 новых заявок. Показатель за предыдущую неделю не пересматривался (267 000). Стоит подчеркнуть, число обращений остается ниже психологического порога в 300 000 уже 22-ю неделю подряд.

Вместе с тем, количество сокращенных рабочих мест в США в июле повысилось до максимального за почти четыре года значения, сообщается в отчете консультационной компании Challenger, Gray & Christmas, Inc. Это произошло главным образом за счет сокращения числа военнослужащих. Работодатели в США в прошлом месяце сократили 105 696 рабочих мест, что более чем в два раза превышает аналогичный показатель июня. Рост по сравнению с аналогичным периодом предыдущего года составил 125%. При этом увольнений, за месяц превысивших 100 000 рабочих мест, не наблюдалось с сентября 2011 года, сообщили в Challenger.

В последние недели устойчивая добыча нефти в США и в других нефтедобывающих странах, а также тревога по поводу состояния китайской экономики омрачают настроения инвесторов. В среду Управление энергетической информации Минэнерго США сообщило о росте добычи нефти на прошлой неделе, что оказало давление на цены. Последние еженедельные данные указывают на сокращение запасов сырой нефти в США, что обычно является бычьим сигналом для рынка. Но позитивный эффект был нивелирован увеличением запасов бензина и других нефтепродуктов. Между тем, добыча нефти в США выросла на 52 000 баррелей в день до 9,5 млн баррелей в день.

Компоненты индекса DOW торгуются преимущественно в минусе (26 из 30). Аутсайдером являются акции The Walt Disney Company (DIS, -4.74%). Больше остальных выросли акции Chevron Corporation (CVX, +1.01).

Почти все сектора индекса S&P демонстрируют отрицательную динамику. Больше всего упал сектор здравоохранения (-2.2%). Лидером роста является сектор основных материалов (+0,3%).

На текущий момент:

Dow 17332.00 -143.00 -0.82%

S&P 500 2073.50 -20.25 -0.97%

Nasdaq 100 4513.00 -80.50 -1.75%

10 Year yield 2,22% -0,05

Oil 44.28 -0.87 -1.93%

Gold 1091.50 +5.90 +0.54%

Потери Tesla Motors (TSLA) во втором квартале составили $0,48 на акцию, а огромные расходы на будущие инициативы нивелировали преимущества от более высоких продаж и усилили озабоченность по поводу возможности электрического автопроизводителя получать прибыль.

Tesla вкладывает деньги в инициативы роста, в том числе в новый внедорожник Model X, который выйдет позже в этом квартале и аккумуляторный завод в Неваде, который компания планирует открыть в 2016 году. Tesla также имеет долгосрочные амбиции по выводу на рынок массового электромобиля - дешевой Model 3. Планы компании являются дорогостоящими, а наличных, тем временем, остается относительно мало, учитывая большие капитальные инвестиции.

Компания зафиксировала чистый убыток в размере $184 млн во втором квартале, по сравнению с $62 млн год назад, а доход поднялся на 24%, до $955 млн.

Операционный убыток Tesla составил $61 млн, или $0,48 на акцию, что превзошло ожидания аналитиков $0,60 потери на акцию. Компания понизила свой годовой прогноз продаж и сообщила, что ценообразование находится под давлением преимущественно из-за валютных эффектов.

В примечании к акционерам, компания заявила, что ориентирована на построение долгосрочной истории успеха вместо удовлетворения квартальных планов продаж.

Автопроизводитель из Пало-Альто, штат Калифорния, вызвал ажиотаж среди инвесторов в связи с внедрением нового бизнеса по хранению стационарных аккумуляторов и обещанием выпуска новых моделей.

Кроме того, Tesla понизил прогноз поставок до 50 тыс. с 55 тыс. за год по сравнению с более ранней оценкой 55 тыс., добавив, что валовая маржа компании может снизиться в третьем квартале. Компания также получила $20 млн новых источников дохода во втором квартале от продажи сертифицированных подержанных автомобилей Model S.

Поставки Tesla выросли на 52%, до 11532 во втором квартале. Компания рассчитывает продать примерно такое же количество транспортных средств в третьем квартале, который заканчивается 30 сентября и начать поставки Model X в конце квартала.

Автопроизводитель уверен, что спрос на его автомобили составит 1600 - 1800 Model S и Model X в неделю в 2016 году, что равносильно 83,200-93,600 автомобилей в 2016 году, что значительно выше, чем Элон Маск прогнозировал на 2015 год. Он по-прежнему уверен, что компания может достичь 500000 продаж автомобилей в 2020 году.

Ресурсы компании, однако, находятся под давлением. Наличные Tesla упали до $1,15 млрд в конце квартала, на $359 млн с конца первого квартала.

Скорректированная валовая прибыль в этом квартале составила 23.4%, что примерно на 1% ниже, чем ожидала компания. Валовая маржа показывает, сколько денег компания зарабатывает за исключением расходов на расширение заводов, научные исследования и разработки.

На текущий момент акции Tesla Motors Inc. (TSLA) торгуются по $243,28 (-0.38%)

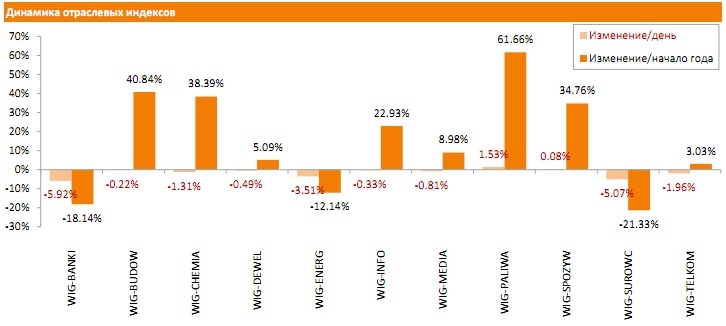

В четверг польский рынок акций показал существенное снижение. По итогам дня индекс широкого рынка WIG потерял 2.38%. В отраслевом разрезе хуже всего пришлось акциям банков (-5.92%) на сообщении, что Сейм внес поправку в проект закона о конвертации ипотечных кредитов в швейцарских франках в злотые, которая предполагает возложить на кредиторов 90% потерь от курсовых разниц. Напротив, группа компании нефтегазового сектора зафиксировала максимальный прирост (+1.53%).

Индекс компаний большой капитализации WIG30 снизился на 2.47%. Наибольшее давление на индекс оказали бумаги банковских учреждений, в частности MBANK (WSE: MBK), PKO BP (WSE: PKO), BZ WBK (WSE: BZW), HANDLOWY (WSE: BHW) и PEKAO (WSE: PEO), которые потеряли в стоимости от 4.03% до 7.79%. Кроме того, сильно подешевели акции PGE (WSE: PGE) и KGHM (WSE: KGH) - на 5.98% и 5.45% соответственно. Напротив, акции нефтегазовой компании PKN ORLEN (WSE: PKN) показали лучший результат по итогам дня - «плюс3.75%». За ними следуют бумаги KERNEL (WSE: KER) и ASSECO POLAND (WSE: ACP), подорожавшие на 0.90% и 0.50% соответственно.

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.26% (-1 б.п.).

Нефть (WTI) $44.50 (-1.44%)

Золото $1085.40 (+0.01%)

Перед открытием рынка фьючерс S&P находится на уровне 2095.00 (+0.05%), фьючерс NASDAQ вырос на 0.09% до уровня 4597.50.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Nikkei 20,664.44 +50.38 +0.24%

Hang Seng 24,375.28 -138.88 -0.57%

Shanghai Composite 3,662 -32.58 -0.88%

FTSE 6,745.61 -6.80 -0.10%

CAC 5,211.05 +14.32 +0.28%

DAX 11,633.74 -2.56 -0.02%

Сентябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $44.63 за баррель (-1.28%)

Золото торгуется по $1084.10 за унцию (-0.13%).

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют скромный прирост. Инвесторы ожидают публикации данных по рынку труда США, который выйдут завтра и могут существенно повлиять на оценки перспектив денежно-кредитной политики ФРС.

В фокусе участников рынка находится квартальный отчет компании Tesla (TSLA), а также сообщения о том, что хедж-фонд Pershing Square Capital Management, управляемый Биллом Экманом сооьбщил о владении долей компании Mondelez International Inc.(MDLZ) hfpvthjv $5.5 млрд. (капитализация компании по ценам закрытия вчерашней сессии составляет около $75 млрд.). Акции MDLZ на премаркете подскочили на 6%. Согласно изданию WSJ, Экман полагает, что Mondelez должна быстрее наращивать выручку и активнее сокращать расходы или продать свой бизнес конкурентам.

Что касается отчета Tesla, то компания отчиталась лучше прогнозов, но при этом были озвучены опасения относительно способности компании достигнуть по итогам 2015 года объема продаж, прогнозируемого ранее.

(компания / тикер / цена / изменение, % / проторгованый объем)

| Citigroup Inc., NYSE | C | 58.75 | +0.02% | 1.1K |

| JPMorgan Chase and Co | JPM | 68.77 | +0.06% | 0.3K |

| Microsoft Corp | MSFT | 47.64 | +0.13% | 1.3K |

| Starbucks Corporation, NASDAQ | SBUX | 59.10 | +0.15% | 5.3K |

| Procter & Gamble Co | PG | 75.91 | +0.18% | 0.4K |

| Amazon.com Inc., NASDAQ | AMZN | 538.00 | +0.18% | 1.1K |

| Verizon Communications Inc | VZ | 46.74 | +0.21% | 2.0K |

| Google Inc. | GOOG | 645.25 | +0.23% | 0.8K |

| International Business Machines Co... | IBM | 157.00 | +0.26% | 0.8K |

| Intel Corp | INTC | 29.20 | +0.27% | 1.4K |

| Visa | V | 75.20 | +0.29% | 1.6K |

| ALCOA INC. | AA | 9.82 | +0.61% | 26.8K |

| Walt Disney Co | DIS | 111.27 | +0.67% | 93.0K |

| Apple Inc. | AAPL | 115.69 | +0.71% | 220.8K |

| Facebook, Inc. | FB | 97.14 | +0.73% | 151.9K |

| Barrick Gold Corporation, NYSE | ABX | 6.69 | +2.29% | 15.7K |

| Caterpillar Inc | CAT | 76.88 | 0.00% | 0.2K |

| Johnson & Johnson | JNJ | 100.52 | 0.00% | 0.4K |

| McDonald's Corp | MCD | 99.79 | -0.01% | 2.7K |

| AT&T Inc | T | 34.56 | -0.02% | 1.4K |

| Ford Motor Co. | F | 14.79 | -0.07% | 1.3K |

| Yahoo! Inc., NASDAQ | YHOO | 37.20 | -0.13% | 5.3K |

| UnitedHealth Group Inc | UNH | 123.75 | -0.14% | 1.1K |

| Exxon Mobil Corp | XOM | 77.00 | -0.22% | 19.4K |

| Wal-Mart Stores Inc | WMT | 73.25 | -0.35% | 14.4K |

| Chevron Corp | CVX | 83.70 | -0.39% | 7.1K |

| The Coca-Cola Co | KO | 41.93 | -0.45% | 3.4K |

| Twitter, Inc., NYSE | TWTR | 28.35 | -0.46% | 53.5K |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 10.86 | -0.64% | 18.8K |

| Yandex N.V., NASDAQ | YNDX | 13.45 | -2.18% | 0.7K |

| Tesla Motors, Inc., NASDAQ | TSLA | 252.64 | -6.47% | 169.4K |

Европейские фондовые индексы демонстрируют негативную динамику, что связано с падением акций горнодобывающих и нефтегазовых компаний, а также ожиданиями заседания ЦБ Англии. Сегодня впервые центральный банк Англии одновременно объявит решение по процентным ставкам и опубликует протоколы своего заседания и новые прогнозы в отношении экономики Великобритании. Ранее Банк Англии никогда не предоставлял информацию рынкам одновременно со своим ежемесячным решением по денежно-кредитной политике, однако со следующей недели инвесторы будут получать решение по ставкам и протоколы заседания руководства банка в один и тот же день. Предстоящий четверг, которые некоторые аналитики окрестили "Суперчетвергом", будет еще более наполнен информацией, поскольку Банк Англии также планирует публикацию своей ежеквартальной оценки экономики - Отчета по инфляции за август. При этом ожидающийся отчет впервые сможет открыто указать на содержание последнего заседания Комитета по денежно-кредитной политике Банка Англии. Экономисты ожидают, что два члена руководства Банка Англии проявят несогласие и проголосуют за то, чтобы повысить процентные ставки, которые остаются на рекордно низких уровнях уже более шести лет.

Небольшое влияние оказала статистика по Германии и Британии. Согласно данным Министерства экономики, объем заказов в производственной сфере Германии в июне резко вырос на 2%, превысив прогноз 0.2%. Это произошло благодаря заказам из-за пределов еврозоны, а также размещению крупных заказов. Таким образом заказы вернулись к уровням апреля 2008 года. Объем экспортных заказов по сравнению с маем вырос на 4,8%, получив поддержку со стороны снижения курса евро, повысившего конкурентоспособность товаров из еврозоны за ее пределами. Заказы внутри страны сократились на 2,0%.

Между тем, другой отчет показал: объем промышленного производства Британии сократился в июне на 0,4 процента против ожиданий роста на 0,1 процента и увеличения на 0,3 процента в мае (пересмотрено с +0,4 процента). Тем не менее, выход в секторе обрабатывающем промышленности повысился на 0,2 процента, подтвердив при этом прогнозы и частично компенсировав 0,6-процентное снижение, записанное в предыдущем месяце. В УНС заявили, что в июле отмечалось падение добычи нефти и газа на 5,8 процента, частично из-за проведения ремонтным работ на крупном нефтяном месторождении. Стоит подчеркнуть, июньское снижение было самым большим с января 2014 года.

Инвесторы также следят за корпоративной отчетностью. Прибыль компаний, входящих в состав Stoxx 600, вероятно, увеличится на 6,8 процента в этом году, что превысит темпы роста американских компаний (по оценкам, прибыль повысится на 0,9 процента).

Греческий фондовый индекс ASE вырос сегодня на 3,6% после того, как за предыдущие три сессии он упал на 19%. Индекс греческих банков, потерявших на этой неделе более половины капитализации, также повысился на 1,4%: курс бумаг Eurobank Ergasias SA подскочил на 15,4%, National Bank of Greece - на 22,0%. Вместе с тем, акции Alpha Bank AE выросли на 6,25%.

Стоимость Novozymes A/S - датской биотехнологической компании - упала 9% после публикации квартальной прибыли, которая не оправдала ожиданий прогнозистов.

Котировки Munich Re - крупнейшей перестраховочной компании мира - выросли на 3,1%. Компания повысила годовой прогноз после роста прибыли на 41% во 2-м квартале.

Капитализация Rio Tinto - второго по величине горнорудного концерна мира - упала на 0,5%. Прибыль компании рухнула на 43% - до $2,9 млрд, но оказалась лучше ожиданий ($2,5 млрд).

Стоимость бумаг BP Plc и Tullow Oil Plc сократилась на 3,1% и 4,7% на фоне слабой динамики нефтяных цен.

Акции Zurich Insurance Group обвалились на 3,9% после того, как компания сообщила о доходах ниже прогнозов аналитиков.

На текущий момент:

FTSE 100 6,735.05 -17.36 -0.26%

CAC 40 5,195.64 -1.09 -0.02%

DAX 11,634.06 -2.24 -0.02%

По итогам сегодняшних торгов большинство основных фондовых индексов Азиатско-Тихоокеанского региона закрылись в минусе. Единственным исключением были торговые площадки Японии, где инвесторы радуются позитивной отчетности компаний и ослаблению иены к доллару. По подсчетам Goldman Sachs, за последние два месяца власти Китая потратили не менее 900 млрд юаней ($145 млрд), чтобы остановить падение рынка акций. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно в ожидании данных о состоянии рынка труда в США.

Снижением основных котировок открылись сегодня торги на крупнейшей в Азии Токийской фондовой бирже, однако в ходе торгов цена на акции начала расти. По мнению аналитиков, инвесторы находятся в ожидании публикации в пятницу данных по рынку труда в США.

Акции на крупнейшей в Азии Токийской фондовой бирже торгуются в зеленой зоне на фоне слабого курса национальной валюты по отношению к доллару, что выгодно крупным компаниям, ориентированным на экспорт.

С начала торгов в Токио, акции автомобильного гиганта Toyota Motor Corp. подорожали на 1,2%.

Рыночная стоимость телекоммуникационной Nippon Telegraph & Telephone Corp. увеличилась на 3,9% после объявления компании о намерении выкупить свои акции на 100 млрд иен ($804 млн).

Nikkei 225 20,774.9 +160.84 +0.78 %

Hang Seng 24,381.59 -132.57 -0.54 %

S&P/ASX 200 5,618.1 -55.88 -0.98 %

Shanghai Composite 3,697.39 +2.82 +0.08 %

Topix 1,684.07 +18.22 +1.09 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 20,614.06 +93.70 +0.46 %

Hang Seng 24,514.16 +108.04 +0.44 %

S&P/ASX 200 5,673.98 -23.92 -0.42 %

Shanghai Composite 3,695.76 -60.78 -1.62 %

FTSE 100 6,752.41 +65.84 +0.98 %

CAC 40 5,196.73 +84.59 +1.65 %

Xetra DAX 11,636.3 +180.23 +1.57 %

S&P 500 2,099.84 +6.52 +0.31 %

NASDAQ Composite 5,139.95 +34.40 +0.67 %

Dow Jones 17,540.47 -10.22 -0.06 %

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.