- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 07-06-2021

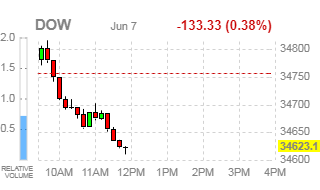

Основные фондовые индексы США преимущественно снизились, так как инвесторы взвешивали риски роста инфляции и последствия соглашения G7 о введении минимального глобального корпоративного налога для крупнейших технологических компаний США.

Большинство компонентов DOW в минусе (21 из 30). Аутсайдер - Dow Inc. (DOW; -1.93%). Лидер роста - The Boeing Company (BA; +1.19%).

6 из 11 секторов S&P в минусе. Наибольшее снижение показывает сектор сырьевых материалов (-1.17%). Больше всего вырос сектор недвижимости (+1.31%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы преимущественно выросли в понедельник, несмотря на опасения по поводу роста инфляции.

Основные фондовые индексы США преимущественно снижаются, так как инвесторы взвешивает риски роста инфляции и последствия соглашения G7 о введении минимального глобального корпоративного налога для крупнейших технологических компаний США.

На выходных министры финансов стран “Большой семерки” (G7) согласились поддержать новый глобальный налоговый режим для транснациональных компаний. В заявлении, сделанном после встречи, страны G7 - Канада, Франция, Германия, Италия, Япония, Великобритания и США - заявили, что поддержат план, предполагающий введение глобального минимального налога в размере 15% для транснациональных компаний, и стимулировать их платить налоги в тех странах, где они зарабатывают, а не там, где они зарегистрированы. По словам министра финансов Германии Олафа Шольца, соглашение является “плохой новостью для налоговых гаваней во всем мире”. Теперь к обсуждению вопроса должны присоединиться другие страны на саммите "Большой двадцатки" (G20) в июле. Среди корпораций, подпадающих под новые правила, окажутся такие гиганты, как Apple (AAPL), Amazon (AMZN), Alphabet (GOOG), Microsoft (MSFT), Facebook (FB) и др. Тем не менее инвесторы не торопятся реагировать на сообщение и оценивать в котировках акций последствия принятия новых налоговых правил, так как процесс утверждения их законодательными органами отдельных стран может растянуться на несколько лет.

Пятничные данные по занятости США за май, которые хоть и были солидными, но не оправдали ожиданий, вселили надежды в инвесторов, что пока нет достаточных оснований для Федеральной резервной системы (ФРС) поспешно вносить изменения в свою политику “легких денег”. Теперь фокус внимания участников рынков сместился на отчет по индексу потребительских цен (ИПЦ) в США за май, выход которого запланирован на четверг, и который, как ожидается, позволит оценить инфляционные риски. Политики ФРС продолжают заверять, что любые скачки инфляции по мере восстановления экономики США от пандемии COVID-19 будут временными. Экономисты прогнозируют, что общий ИПЦ вырос на 4.7% г/г в мае после роста на 4.2% г/г в предыдущем месяце. Предполагается, что сильное ускорение инфляции может заставить американский центробанк отказаться от своей мягкой монетарной политики раньше, чем ожидалось.

Между тем Министр финансов Джанет Йеллен заявила в интервью Bloomberg News в воскресенье, что президент Джо Байден должен добиваться одобрения своего плана стимулирования на $4 трлн., даже если он приведет к ускорению инфляции и повышению ставок, добавив, что незначительное повышение процентных ставок “на самом деле было бы плюсом” для США. “Мы боремся со слишком низкой инфляцией и слишком низкими процентными ставками вот уже десять лет”, - отметила она, добавив, что “мы хотим вернуться” к “нормальной среде процентных ставок”, и “если это немного поможет облегчить ситуацию, то это не плохо - это хорошо”. Йеллен также сказала, что любое “внезапное повышение” цен, возникшее в результате осуществления реализации пакета мер стимулирования, как ожидается, постепенно исчезнет в 2022 году.

Большинство компонентов DOW в минусе (22 из 30). Аутсайдер - Dow Inc. (DOW; -1.79%). Лидер роста - Microsoft Corp. (MSFT; +0.79%).

7 из 11 секторов S&P в минусе. Наибольшее снижение показывает сектор сырьевых материалов (-1.31%). Больше всего вырос здравоохранительный сектор (+1.03%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 69.09 | -0.53 | -0.76% |

Золото | 1895.90 | +3.90 | +0.21% |

Dow | 34624.00 | -118.00 | -0.34% |

S&P 500 | 4216.50 | -11.75 | -0.28% |

Nasdaq 100 | 13730.75 | -36.00 | -0.26% |

10-летние облигации США | 1.567 | +0.007 | +0.45% |

Информационно-аналитический отдел TeleTrade

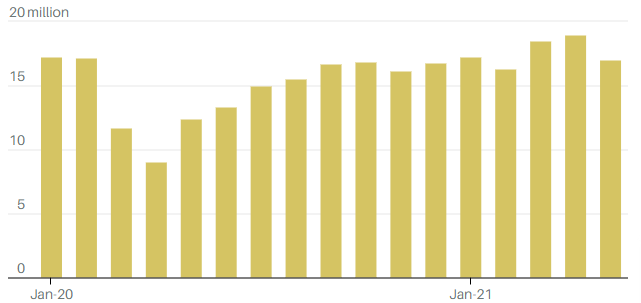

Как отмечает Эл Рут (Al

Root), старший редактор Barron's, на прошлой неделе инвесторы получили еще один

намек на перспективы акций автомобильных компаний. Согласно данным WardsAuto,

годовой объем продаж легковых автомобилей в США с поправкой на сезонные

колебания в апреле составил 18.5 млн., что является самым высоким показателем с

2005 года. В мае объем был немного ниже, но тоже солидный - 16.99 млн.

Эти уровни отражают

высокий спрос, несмотря на глобальный дефицит полупроводников, ограничивающий

производство, что приводит к росту цен на автомобили и стоимости акций

автопроизводителей. Ограничения производства плюс более высокие цены на

комплектующие могут показаться проблемой, но цены на автомобили растут быстрее,

чем затраты. Аналитик RBC Джозеф Спак (Joseph Spak) отмечает, что средняя цена

нового легкового автомобиля в мае выросла на $4 000 в годовом исчислении -

до $38 500.

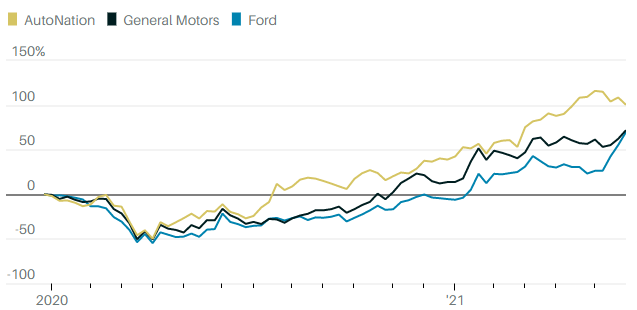

Котировки акций резко отскочили,

несмотря на пандемию и глобальный дефицит чипов.

Динамика акций General Motors (GM), Ford Motor (F) и AutoNation (AN) в период с начала 2020 г. по 4 июня 2021 г.

Источник: FactSet

Скачок произошел не

только из-за того, что дилеры поднимают цены. Из-за ограниченного количества комплектующих

автопроизводители выпускают лучшие модели своих автомобилей, которые приносят

им больше денег. Сочетание цена-затраты-ассортимент транспортных средств оказало

поддержку акциям автомобильных компаний, несмотря на простои производства. Стоимость

акций General Motors (GM) в этом году выросли на

52%, Ford Motor (F)- 82% и AutoNation (AN) - 40%.

Продажи авто в США сильно

упали, когда началась пандемия коронавируса, но сейчас демонстрируют солидные

месячные объемы.

Динамика продаж новых автомобилей

в США с поправкой на сезонные колебания в период с начала 2020 г. по май 2021

г.

Источник: U.S. Bureau of Economic Analysis, WardsAuto

В конечном итоге

производство нормализуется, что скажется на акциях автопроизводителей. Спак

отмечает, что дилеры в США обычно работали с показателем оборачиваемости запасов

в 65 дней. Текущий показатель оборачиваемости составляет 34 дня. Сегодняшний

уровень “создает слишком большую нагрузку на систему, а для таких транспортных

средств, как пикапы, вам нужно на несколько дней больше, чем в среднем, с

учетом множества конфигураций”, - написал он в своем отчете.

Спак теперь видит оборачиваемость

запасов в диапазоне от 50 до 55 дней как новую норму. Меньшие запасы поддержат

ценообразование. Но при нынешних темпах производства и продаж он не ожидает нормализации

запасов до 2023 года. Расчеты Спака основаны на оценке среднегодовых продаж авто

в 16.5 млн. Между тем продажи продолжают расти. Объемы выше 17 млн., должны

быть положительным для акций автопроизводителей.

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.57% (+2 б.п.).

Нефть (WTI) $69.39 (-0.33%)

Золото $1,891.90 (-0.01%)

Перед открытием рынка фьючерс S&P находится на уровне 4,231.50 (+0.08%), фьючерс NASDAQ снизился на 0.02% до уровня 13,764.25. Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент повышаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 29,019.24 | +77.72 | +0.27% |

Hang Seng | 28,787.28 | -130.82 | -0.45% |

Shanghai | 3,599.54 | +7.70 | +0.21% |

S&P/ASX | 7,281.90 | -13.50 | -0.19% |

FTSE | 7,096.43 | +27.39 | +0.39% |

CAC | 6,539.95 | +24.29 | +0.37% |

DAX | 15,712.41 | +19.51 | +0.12% |

Июльские нефтяные фьючерсы Nymex | $69.40 | -0.32% | |

Золото | $1,888.00 | -0.21% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные и разнонаправленные изменения, так как инвесторы оценивают комментарии министра финансов США Джанет Йеллен, которая заявила, что президент Джо Байден должен добиваться одобрения своего плана стимулирования на $4 трлн., даже если он приведет к ускорению инфляции и повышению ставок, ожидая публикации майских данных по индексу потребительских цен позднее на этой неделе.

В своей интервью Bloomberg News в воскресенье, Йеллен также заявила, что незначительное повышение процентных ставок “на самом деле было бы плюсом” для США. “Мы боремся со слишком низкой инфляцией и слишком низкими процентными ставками вот уже десять лет”, - отметила она, добавив, что “мы хотим вернуться” к “нормальной среде процентных ставок”, и “если это немного поможет облегчить ситуацию, то это не плохо - это хорошо”. Йеллен также сказала, что любое “внезапное повышение” цен, возникшее в результате осуществления реализации пакета мер стимулирования, как ожидается, постепенно исчезнет в 2022 году.

Участники рынка теперь готовятся к выходу отчета по индексу потребительских цен (ИПЦ) в США за май в четверг, который, как ожидается, позволит оценить инфляционные риски. Политики Федеральной резервной системы продолжают заверять, что любые скачки инфляции по мере восстановления экономики США от пандемии COVID-19 будут временными. Экономисты прогнозируют, что общий ИПЦ вырос на 4.7% г/г в мае после роста на 4.2% г/г в предыдущем месяце. Предполагается, что сильное ускорение инфляции может заставить ФРС отказаться от своей мягкой монетарной политики раньше, чем ожидалось.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

В фокусе внимания инвесторов находится сообщение о том, что министры финансов стран “Большой семерки” (G7) согласились поддержать новый глобальный налоговый режим для транснациональных компаний. В заявлении, сделанном после встречи в субботу, страны G7 - Канада, Франция, Германия, Италия, Япония, Великобритания и США - заявили, что поддержат план, предполагающий введение глобального минимального налога в размере 15% для транснациональных компаний, и обязать их платить налоги в тех странах, где они зарабатывают, а не там, где они зарегистрированы. Среди корпораций, подпадающих под новые правила, окажутся такие гиганты, как Apple (AAPL), Amazon (AMZN), Alphabet (GOOG), Microsoft (MSFT), Facebook (FB) и др. Теперь к обсуждению вопроса должны присоединиться другие страны на саммите "Большой двадцатки" (G20) в июле, но процесс утверждения его законодательными органами отдельных стран может растянуться на несколько лет.

Акции Apple (AAPL) на премаркете подорожали на 0.3%, так как сегодня стартует ежегодная конференция разработчиков компании WWDC (Worldwide Developers Conference). По слухам, в ходе этого мероприятия технологический гигант представит новую модель MacBook и пять обновленных операционных систем, включая iOS 15 и macOS 12.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 206.35 | 0.30(0.15%) | 535 |

ALCOA INC. | AA | 38.81 | -0.03(-0.08%) | 15246 |

ALTRIA GROUP INC. | MO | 49.86 | 0.09(0.18%) | 28767 |

Amazon.com Inc., NASDAQ | AMZN | 3,208.00 | 1.78(0.06%) | 17678 |

American Express Co | AXP | 165.11 | 0.11(0.07%) | 1165 |

Apple Inc. | AAPL | 126.45 | 0.56(0.44%) | 734565 |

AT&T Inc | T | 29.33 | 0.06(0.21%) | 74502 |

Boeing Co | BA | 251.27 | 1.35(0.54%) | 65365 |

Caterpillar Inc | CAT | 244.55 | 0.53(0.22%) | 2356 |

Chevron Corp | CVX | 107.98 | -0.47(-0.43%) | 2475 |

Cisco Systems Inc | CSCO | 54.12 | 0.05(0.09%) | 14825 |

Citigroup Inc., NYSE | C | 79.8 | 0.31(0.39%) | 9408 |

Deere & Company, NYSE | DE | 356.6 | -0.04(-0.01%) | 1756 |

E. I. du Pont de Nemours and Co | DD | 85.5 | -0.07(-0.08%) | 1524 |

Exxon Mobil Corp | XOM | 61.36 | -0.09(-0.15%) | 54050 |

Facebook, Inc. | FB | 329.92 | -0.43(-0.13%) | 42930 |

FedEx Corporation, NYSE | FDX | 303.14 | 1.02(0.34%) | 2508 |

Ford Motor Co. | F | 16.09 | 0.12(0.75%) | 1329613 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 41.54 | -0.19(-0.46%) | 42093 |

General Electric Co | GE | 14 | 0.04(0.29%) | 156531 |

General Motors Company, NYSE | GM | 64.01 | 0.64(1.01%) | 150198 |

Goldman Sachs | GS | 393.39 | 1.94(0.50%) | 7248 |

Hewlett-Packard Co. | HPQ | 30.67 | 0.04(0.13%) | 14551 |

Home Depot Inc | HD | 311.5 | 0.49(0.16%) | 3668 |

Intel Corp | INTC | 57.38 | 0.01(0.02%) | 36003 |

International Business Machines Co... | IBM | 147.75 | 0.33(0.22%) | 1113 |

International Paper Company | IP | 64.72 | 0.07(0.11%) | 5459 |

Johnson & Johnson | JNJ | 166.34 | 0.37(0.22%) | 4647 |

JPMorgan Chase and Co | JPM | 167.26 | 0.82(0.49%) | 14309 |

Merck & Co Inc | MRK | 74.4 | 0.29(0.39%) | 12213 |

Microsoft Corp | MSFT | 250.55 | -0.24(-0.10%) | 94182 |

Nike | NKE | 133.6 | -0.14(-0.10%) | 1262 |

Pfizer Inc | PFE | 39.19 | 0.04(0.10%) | 38094 |

Starbucks Corporation, NASDAQ | SBUX | 111.9 | -0.09(-0.08%) | 3146 |

Tesla Motors, Inc., NASDAQ | TSLA | 595.8 | -3.25(-0.54%) | 197939 |

The Coca-Cola Co | KO | 56.31 | 0.07(0.12%) | 14696 |

Twitter, Inc., NYSE | TWTR | 58.85 | -0.15(-0.25%) | 26430 |

UnitedHealth Group Inc | UNH | 405.28 | -0.36(-0.09%) | 509 |

Verizon Communications Inc | VZ | 57.38 | 0.08(0.14%) | 41663 |

Visa | V | 232.4 | 2.26(0.98%) | 20991 |

Wal-Mart Stores Inc | WMT | 141.95 | 0.10(0.07%) | 1202 |

Walt Disney Co | DIS | 177.41 | 0.23(0.13%) | 11154 |

Yandex N.V., NASDAQ | YNDX | 67.35 | -0.27(-0.40%) | 10392 |

Аналитики Piper Sandler повысили рейтинг акций Visa (V) до уровня Overweight с Neutral; целевая стоимость повышена до $260

Европейские фондовые индексы торгуются разнонаправленно, так как инвесторы анализируют мрачные данные и ожидают данных по инфляции в США и заседания Европейского центрального банка на этой неделе, чтобы получить ориентиры.

Как показали официальные данные, опубликованные ранее в тот же день, импорт и экспорт Китая снова выросли в мае, но оба не оправдали ожиданий.

По данным Destatis, в апреле производственные заказы в Германии упали на -0,2% в месячном исчислении из-за слабого внутреннего спроса, в отличие от роста на 3,9% в марте и прогноза экономистов на уровне +1,0%.

С другой стороны, индекс уверенности инвесторов Sentix для еврозоны вырос до 28,1 с 21,0 в мае.

Акции строительной компании Barratt Developments подорожали на 2,4% в Лондоне, а Taylor Wimpey - на 2,5% после того, как данные показали, что цены на жилье в Великобритании достигли нового рекордного уровня в мае.

Акции горнодобывающих компаний Antofagasta и Glencore упали на -1-2% из-за падения цен на медь на фоне мрачных данных об экспорте Китая.

Anglo American потеряла -2,7% после того, как завершила разделение своих угольных предприятий в Южной Африке.

Total SE, BP Plc и Royal Dutch Shell немного снизились, поскольку цены на нефть упали с двухлетних максимумов в преддверии переговоров на этой неделе между Ираном и мировыми державами по ядерной сделке, которая, как ожидается, увеличит поставки нефти.

Акции провайдера офисных помещений IWG упали на -14% до четырехмесячного минимума после предупреждения о прибыли.

Итальянский кредитор Unicredit прибавил 2,7% стоимости бумаг, так как Jefferies повысил рейтинг акций до уровня "покупать".

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7 081,88 | + 12,84 | + 0,18% |

DAX | 15 697,59 | + 4,69 | + 0,03% |

CAC | 6 521,37 | + 5,71 | + 0,09% |

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы закрылись разнонаправленно, так как инвесторы анализировали комментарии министра финансов США Джанет Йеллен по процентным ставкам против более слабых, чем ожидалось, данных по занятости в несельскохозяйственном секторе США, опубликованных в пятницу. Неутешительные данные по торговле Китая также заставили настроения инвесторов оставаться осторожными.

Акции Китая завершили торги немного выше, несмотря на мрачные торговые данные. Как показали официальные данные, опубликованные ранее в тот же день, импорт и экспорт Китая снова выросли в мае, но оба не оправдали ожиданий.

Японские акции выросли, продолжив рост по сравнению с предыдущей сессией, поскольку опасения инвесторов по поводу инфляции уменьшились.

Акции технологических компаний завершили торги разнонаправленно: Ibiden поднялся на 3,5%. На фоне стабильного роста ставок на морские перевозки, судоходная компания Nippon Yusen выросла на 2,4% до 12-летнего максимума, Kawasaki Kisen - на 5,5%, а Mitsui OSK Lines - на 2,3%.

Металлургические компании снизили капитализацию из-за фиксации прибыли после недавнего сильного роста. Акции Nippon Steel упали на -5,7%, JFE Holdings - на 7,2%, а Kobe Steel - на 5,2%. Акции банков Mitsubishi UFJ Financial и Sumitomo Mitsui Financial упали более чем на -1%, следя за снижением доходности облигаций США.

Австралийские рынки колебались, прежде чем завершить сессию немного ниже, поскольку штат Виктория сообщил о самом большом росте новых местных случаев COVID-19 за неделю.

Кредитор NAB снизил капитализацию на -3,2% после того, как заявил, что в настоящее время ведется расследование по подозрению в серьезных и продолжающихся нарушениях законов о борьбе с отмыванием денег.

Crown Resorts упала на -1,5%, а Star Entertainment Group потеряла более -2% из-за подозрений в нарушении законов о борьбе с отмыванием денег.

Крупные горнодобывающие компании BHP и Rio Tinto показали скромную прибыль. Акции технологических компаний в целом выросли: Afterpay вырос на 2%, Wisetech Global - на 3%, а Appen - на 6,1%.

Акции Hansen Technologies подскочили на 22,6% и достигли рекордного уровня после того, как компания-разработчик программного обеспечения получила предложение о выкупе в размере $1 млрд от частной инвестиционной компании BGH Capital.

Сектор услуг в Австралии расширялся немного более быстрыми темпами в мае, как показало сегодня последнее исследование Австралийской промышленной группы, с учетом сезонно скорректированного индекса производительности услуг 61,2 по сравнению с 61,0 в апреле. Это был самый высокий месячный результат австралийского PSI с октября 2003 года.

Рынки в Новой Зеландии были закрыты на день рождения королевы.

Акции Сеула закрылись на рекордно высоком уровне, поскольку более слабые, чем ожидалось, данные по занятости в США помогли ослабить опасения по поводу досрочного сокращения Федеральной резервной системы.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 29 019,24 | +77,72 | +0,27% |

SHANGHAI | 3 599,54 | +7,7 | +0,21% |

HSI | 28 787,28 | -130,82 | -0,45% |

ASX 200 | 7 281,9 | -13,5 | -0,19% |

KOSPI | 3 252,12 | +12,04 | +0,37% |

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 7 064,71 | -4,33 | -0,06% |

DAX | 15 650,59 | -42,31 | -0,27% |

CAC 40 | 6 502,45 | -13,21 | -0,2% |

Информационно-аналитический отдел TeleTrade

DAX -0.1%

FTSE -0.1%

IBEX -0.1%

Европейские фондовые индексы, вероятно, откроются в понедельник небольшим снижением, поскольку инвесторы оценивают комментарии министра финансов США Джанет Йеллен по поводу более высоких процентных ставок и ждут ключевых данных по инфляции в США, которые должны быть опубликованы позднее на неделе.

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.