- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 09-06-2021

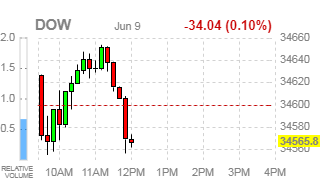

Основные фондовые индексы США немного снизились, так как общий настрой участников рынка оставался осторожным перед публикацией ключевых данных по инфляции США.

Большинство компонентов DOW в минусе (18 из 30). Аутсайдер - Caterpillar Inc. (CAT; -1.92%). Лидер роста - Merck & Co. Inc. (MRK; +2.18%).

6 из 11 секторов S&P в минусе. Наибольшее снижение показывает промышленный сектор (-0.84%). Больше всего вырос здравоохранительный сектор (+0.96%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы преимущественно снизились, поскольку инвесторы готовились к завтрашней публикации инфляционных данных по США.

Основные фондовые индексы США демонстрируют разнонаправленные и незначительные изменения, так как акции роста повышаются, вероятно, продолжая получать поддержку от очередного снижения доходности долгосрочных казначейских облигаций, тогда как общий настрой участников рынка остается осторожным перед публикацией ключевых данных по инфляции США.

Доходность 10-летних облигаций в моменте демонстрирует снижение на три базисных пункта до 1.50%, отчасти отражая растущее принятие мнения ФРС о том, что рост инфляционного давления является временным явлением. Это суждение будет подвергнуто проверке завтра, когда будут обнародованы данные по индексу потребительских цен (ИПЦ) за май.

Экономисты прогнозируют, что общий ИПЦ вырос на 4.7% г/г в прошлом месяце после роста на 4.2% г/г в апреле. Предполагается, что сильное ускорение инфляции при быстром восстановлении экономики США от пандемии COVID-19 может заставить федрезерв отказаться от своей мягкой монетарной политики раньше, чем ожидалось. Однако, сами представители американского центробанка продолжают заверять, что, по их мнению, любые скачки инфляции по мере экономического восстановления будут временными.

Между тем в фокусе внимания рынков находятся данные, указавшие на продолжающийся рост товарных запасов на складах оптовой торговли в апреле, так как предприятия продолжали пополнять запасы для удовлетворения отложенного спроса. Согласно отчету Министерства торговли, оптовые запасы в апреле выросли на 0.8%, как и оценивалось в прошлом месяце. Последнее изменение также совпало с прогнозами экономистов. Напомним, в марте запасы увеличились на 1.2%. По сравнению с апрелем 2020 года оптовые запасы выросли на 5.2%.

Компоненты DOW торгуются смешанно (15 в плюсе, 15 в минусе). Аутсайдер - The Travelers Companies Inc. (TRV; -1.31%). Лидер роста - Merck & Co. Inc. (MRK; +2.11%).

7 из 11 секторов S&P в плюсе. Больше всего вырос здравоохранительный сектор (+1.00%). Наибольшее снижение показывает промышленный сектор (-0.60%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 69.87 | -0.18 | -0.26% |

Золото | 1895.30 | +0.90 | +0.05% |

Dow | 34596.00 | +10.00 | +0.03% |

S&P 500 | 4230.00 | +4.25 | +0.10% |

Nasdaq 100 | 13842.75 | +31.25 | +0.23% |

10-летние облигации США | 1.501 | -0.027 | -1.77% |

Информационно-аналитический отдел TeleTrade

Как сообщает TheStreet, Даниэль (Daniel Martins), основатель хедж-фонда DM Martins Capital Management LLC и независимой аналитической фирмы DM Martins Research, изложил свое мнение о потенциале Apple Car - беспилотных электрокаров компании Apple (AAPL).

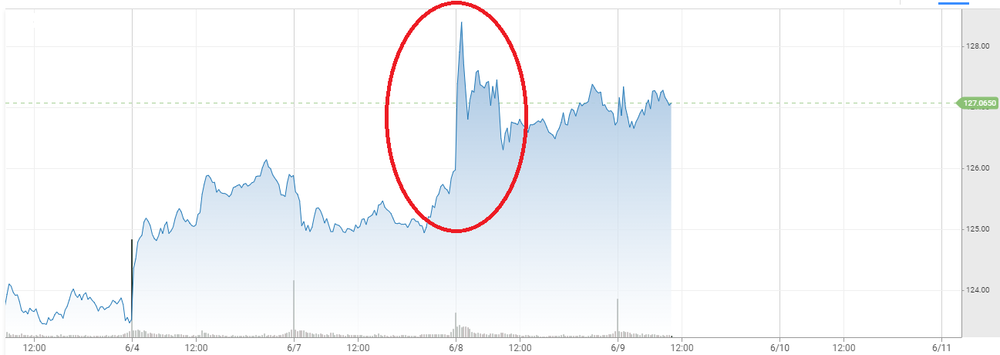

Слухи об Apple Car снова всплыли, оказывая поддержку акциям Apple. По информации Reuters, Apple близка к заключению сделки о поставках аккумуляторов, которыми будут оснащаться ее долгожданные электрокары Apple Car. Потенциальными поставщиками якобы могут стать китайские производители CATL и BYD.

С каждой утечкой информации об Apple Car становится все более вероятным, что технологический гигант в конечном итоге выйдет на рынок автомобилестроения. Похоже, рынкам это нравится: котировки акции Apple заметно выросли в начале вчерашней торговой сессии, что, скорее всего, является реакцией на сообщение Reuters.

Слухи о потенциальном запуске производства беспилотных Apple Car периодически появляются на протяжении последних 7 лет как минимум. “Titan”, начатый в 2014 году, был оригинальным проектом компании по производству электромобилей. Он запустил реализацию идеи полностью автономного транспортного средства, первоначально задуманную самим основателем компании Стивом Джобсом.

Однако, начиная с 2016 года, несколько инженеров, которые работали над проектом "Titan", покинули компанию. Вероятно, только после приобретения Apple компании Drive.ai в 2019 году компания из Купертино снова начала работать над реализацией своих амбиций в области автономных транспортных средств.

В декабре 2020 года агентство Reuters опубликовало, вероятно, наиболее убедительные свидетельства того, что Apple Car, скорее всего, увидят свет к 2025 году. В статье было приведено довольно много подробностей о планах Apple, в том числе:

Целевой рынок: потребители массового рынка, а не идеи предоставления беспилотных такси, к которым стремятся компании вроде Alphabet (GOOG) и Uber (UBER);

Источник питания: одноэлементный аккумулятор собственной разработки, возможно, литий-железо-фосфатный, который должен быть дешевым и дольше сохранять заряд;

Модель процесса производства: Apple, скорее всего, будет полагаться на партнера-сборщика, а не строить производственные мощности с нуля;

Сроки: хотя электромобили должны были появиться в 2024 году, сбои в цепочке поставок, связанные с пандемией, могут задержать запуск на один год.

В феврале 2021 года Apple привлекла большие суммы денежных средств посредством выпуска долговых обязательств. Хотя этот шаг может быть оправдан просто возможностью заработать на более низких процентных ставках, нельзя исключать, что эта ликвидность может быть нужна для финансирования крупного проекта расширения, такого как Apple Car.

Поскольку вероятность запуска производства Apple Car кажется высокой, один из ключевых вопросов заключается в том, как этот продукт повлияет на стоимость акций Apple.

Рынок в этом вопросе взял "бычью" сторону. Всякий раз, когда появляются новости об Apple Car, котировки AAPL, кажется, растут. Это произошло вчера, а также сразу после сообщения Reuters в декабре прошлого года.

Реакция рынка, похоже, согласуется с идеей о том, что автономные транспортные средства могут быть значительным источником роста для Apple, особенно когда технологические устройства, такие как смартфоны и планшеты, вступают в свой зрелый и сокращающийся жизненный цикл. Акции растущей компании обычно имеют более высокие мультипликаторы.

"Медвежью" сторону приняли только несколько аналитиков с Уолл-стрит. Бывший "медведь" в акциях AAPL, который сейчас их оценивает, как "нейтрально", Род Холл (Rod Hall) из Goldman Sachs предложил следующий взгляд на потенциал Apple Car:

"У автомобильной промышленности, как правило, более низкая валовая прибыль, чем у собственного бизнеса Apple. Валовая прибыль Tesla (TSLA) составляет около 20% по сравнению с 40% у Apple. Операционная прибыль еще ниже, обычно выражается однозначными числами. Даже при оптимистичных сценариях запуск производства серийных автомобилей Apple Car, вероятно, окажет лишь незначительное влияние на чистую прибыль Apple".

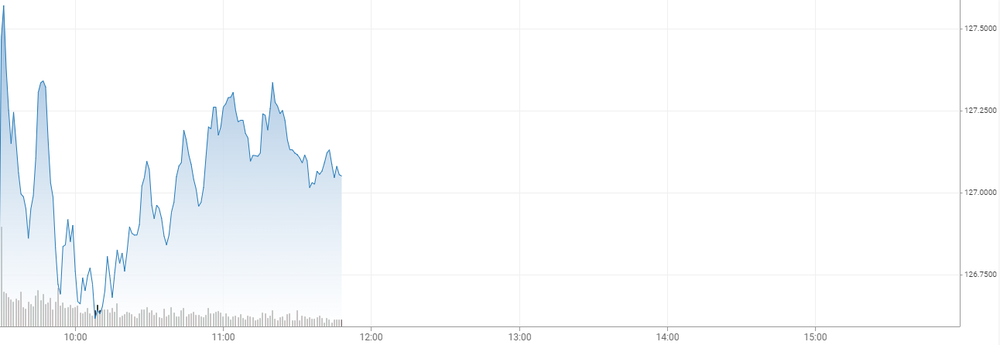

На текущий момент акции AAPL котируются по $127.10 (+0.28%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.48% (-6 б.п.).

Нефть (WTI) $70.33 (+0.40%)

Золото $1,897.60 (+0.17%)

Перед открытием рынка фьючерс S&P находится на уровне 4,231.75 (+0.14%), фьючерс NASDAQ повысился на 0.38% до уровня 13,863.50. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 28,860.80 | -102.76 | -0.35% |

Hang Seng | 28,742.63 | -38.75 | -0.13% |

Shanghai | 3,591.40 | +11.29 | +0.32% |

S&P/ASX | 7,270.20 | -22.40 | -0.31% |

FTSE | 7,070.73 | -24.36 | -0.34% |

CAC | 6,554.80 | +3.79 | +0.06% |

DAX | 15,567.87 | -72.73 | -0.47% |

Июльские нефтяные фьючерсы Nymex | $70.35 | +0.43% | |

Золото | $1,897.20 | +0.15% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику, так как акции роста повышаются, вероятно, продолжая получать поддержку от очередного снижения доходности долгосрочных казначейских облигаций.

Доходность 10-летних облигаций в моменте демонстрирует снижение на пять базисных пунктов до 1.49%, самого низкого уровня с марта, отчасти отражая растущее принятие мнения ФРС о том, что рост инфляционного давления является временным явлением. Это суждение будет подвергнуто проверке завтра, когда будут обнародованы данные по индексу потребительских цен (ИПЦ) за май.

Экономисты прогнозируют, что общий ИПЦ вырос на 4.7% г/г в прошлом месяце после роста на 4.2% г/г в апреле. Предполагается, что сильное ускорение инфляции при быстром восстановлении экономики США от пандемии COVID-19 может заставить федрезерв отказаться от своей мягкой монетарной политики раньше, чем ожидалось. Однако, сами представители американского центробанка продолжают заверять, что, по их мнению, любые скачки инфляции по мере экономического восстановления будут временными.

Между тем в фокусе внимания рынков находятся данные, поступившие из Китая, которые показали, что цены производителей в стране в мае выросли на 9% г/г, что является самым быстрым темпом с сентября 2008 года.

Важных сообщений корпоративного характера, способных оказать влияние на динамику широкого рынка, на премаркете отмечено не было.

После начала торгов влияние на их ход могут оказать данные по товарным запасам на складах оптовой торговли в апреле (14:00 GMT), а также еженедельная статистика по изменениям запасов нефти в США (14:30 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

ALCOA INC. | AA | 38.34 | -0.28(-0.74%) | 11181 |

ALTRIA GROUP INC. | MO | 49.91 | 0.03(0.06%) | 25436 |

Amazon.com Inc., NASDAQ | AMZN | 3,276.38 | 12.27(0.38%) | 17380 |

American Express Co | AXP | 165.9 | -0.61(-0.37%) | 2895 |

AMERICAN INTERNATIONAL GROUP | AIG | 53.01 | -0.22(-0.41%) | 1211 |

Apple Inc. | AAPL | 127.11 | 0.37(0.29%) | 486247 |

AT&T Inc | T | 28.96 | -0.02(-0.07%) | 70840 |

Boeing Co | BA | 253.1 | 0.34(0.13%) | 43190 |

Chevron Corp | CVX | 108.99 | 0.26(0.24%) | 10540 |

Cisco Systems Inc | CSCO | 54.18 | 0.05(0.09%) | 6242 |

Citigroup Inc., NYSE | C | 78.3 | -0.78(-0.99%) | 28289 |

Exxon Mobil Corp | XOM | 62.55 | 0.42(0.68%) | 103579 |

Facebook, Inc. | FB | 334.93 | 1.25(0.37%) | 180606 |

Ford Motor Co. | F | 15.6 | -0.03(-0.19%) | 449442 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 41.24 | -0.14(-0.34%) | 51355 |

General Electric Co | GE | 13.91 | 0.01(0.07%) | 67706 |

General Motors Company, NYSE | GM | 63.99 | 0.07(0.11%) | 47639 |

Goldman Sachs | GS | 382.65 | -2.05(-0.53%) | 17404 |

Google Inc. | GOOG | 2,490.77 | 7.92(0.32%) | 1782 |

Hewlett-Packard Co. | HPQ | 30.32 | -0.10(-0.33%) | 1614 |

Home Depot Inc | HD | 311 | 0.10(0.03%) | 2101 |

HONEYWELL INTERNATIONAL INC. | HON | 231.5 | 1.69(0.74%) | 1421 |

Intel Corp | INTC | 57.19 | 0.19(0.33%) | 44223 |

International Business Machines Co... | IBM | 149 | -0.07(-0.05%) | 6365 |

Johnson & Johnson | JNJ | 163.5 | 0.11(0.07%) | 4825 |

JPMorgan Chase and Co | JPM | 163.6 | -1.40(-0.85%) | 37979 |

McDonald's Corp | MCD | 232.5 | -0.14(-0.06%) | 1754 |

Merck & Co Inc | MRK | 72.75 | 0.35(0.48%) | 88634 |

Microsoft Corp | MSFT | 253.5 | 0.93(0.37%) | 48885 |

Nike | NKE | 134.05 | 0.70(0.52%) | 5481 |

Pfizer Inc | PFE | 38.91 | 0.06(0.15%) | 40558 |

Procter & Gamble Co | PG | 135.08 | 0.24(0.18%) | 2206 |

Starbucks Corporation, NASDAQ | SBUX | 111.56 | 0.04(0.04%) | 2544 |

Tesla Motors, Inc., NASDAQ | TSLA | 605 | 1.41(0.23%) | 151639 |

The Coca-Cola Co | KO | 55.66 | 0.01(0.02%) | 15398 |

Twitter, Inc., NYSE | TWTR | 59.28 | 0.47(0.80%) | 40930 |

UnitedHealth Group Inc | UNH | 401.99 | 0.25(0.06%) | 760 |

Visa | V | 231.29 | -0.76(-0.33%) | 4316 |

Wal-Mart Stores Inc | WMT | 139.76 | -0.07(-0.05%) | 21287 |

Walt Disney Co | DIS | 176.29 | -0.04(-0.02%) | 8629 |

Yandex N.V., NASDAQ | YNDX | 67.79 | 0.18(0.27%) | 1205 |

Аналитики Jefferies присвоили акциям Goldman Sachs (GS) рейтинг Buy; целевая стоимость $450

Аналитики Jefferies присвоили акциям Morgan Stanley (MS) рейтинг Buy; целевая стоимость $108

Европейские фондовые индексы торгуются со снижением, так как инвесторы ожидают выхода данных по инфляции в США и заседания Европейского центрального банка (ЕЦБ) в качестве ориентиров.

На фоне широких разговоров о растущей инфляции публикация в четверг ключевых данных по потребительской инфляции в США может дать некоторые подсказки о сокращении политики.

Европейский центральный банк, вероятно, сохранит более высокие темпы покупки активов еще в одном квартале, когда он пересмотрит денежно-кредитную политику в четверг.

Резкий рост производственных цен в Китае оказал давление на горнодобывающий сектор: акции Anglo American, BHP, Rio Tinto, Antofagasta и Glencore упали на -1,4–2,5%.

Испанский гигант розничной торговли Inditex потерял -1,8%, несмотря на то, что сообщил о росте прибыли в первом квартале.

Акции Banco Bilbao Vizcaya Argentaria SA снизились на -1,7%. Группа финансовых услуг достигла соглашения с профсоюзами об увольнении 2 935 сотрудников в Испании.

Французская продовольственная группа Danone подешевела на -1,6% после того, как РБК понизил рейтинг акций до «хуже рынка».

Стоимость Lufthansa выросла более чем на 3%, Air France KLM - на 3,2%, EasyJet - на 2,4%, Ryanair Holdings - на 2,2%, а IAG, владеющая British Airways, - на 3%.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7 050,82 | -44,27 | -0,62% |

DAX | 15 563,24 | -77,36 | -0,49% |

CAC | 6 547,06 | -3,95 | -0,06% |

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы в целом закрылись со снижением, так как инвесторы восприняли неоднозначные данные по инфляции в Китае и ожидали выхода данных по инфляции в США, которые могут повлиять на то, как скоро Федеральная резервная система прекратит свою программу стимулирования.

Акции Китая закрылись с повышением после публикации данных по инфляции. По данным Национального бюро статистики, в мае потребительские цены в Китае выросли на 1,3% в годовом исчислении. Это не оправдало ожиданий роста на 1,6% и выросло с 0,9% в апреле.

В месячном исчислении инфляция снизилась на -0,2% против ожиданий снижения на -0,1%.

Бюро также сообщило, что цены производителей подскочили на 9,0% в год, превысив ожидания роста на 8,5% по сравнению с 6,8% месяцем ранее. Это был самый быстрый рост за более чем 12 лет.

Японские акции закрылись со снижением, поскольку инвесторы ждали данных по инфляции в США, которые позволят нам разобраться в монетарной политике. Снижение доходности долгосрочных казначейских облигаций США оказало давление на банки: Sumitomo Mitsui Financial и Mitsubishi UFJ Financial потеряли -1,1% и -1,6% соответственно.

Акции Eisai выросли на 16,3%, что свидетельствует о росте по сравнению с предыдущей сессией после того, как его препарат от болезни Альцгеймера получил одобрение со стороны регулирующих органов США.

Австралийские рынки отказались от раннего роста и завершили день немного ниже после того, как данные показали, что потребительское доверие в июне упало второй месяц подряд из-за опасений по поводу двухнедельной блокировки в Мельбурне.

Акции горнодобывающих компаний BHP, Fortescue Metals Group и Rio Tinto выросли на 0,5–1%. Поставщик горнодобывающих услуг Perenti Global потерял -2,2% после того, как выиграл контракт на $496 млн с Sandfire Resources.

Нефтяные акции Woodside Petroleum, Santos и Beach Energy упали на -0,5% и на -1%. Банки также закрылись в целом со снижением.

Акции Сеула продолжили падение по сравнению с предыдущей сессией, поскольку данные центрального банка показали, что экономика страны выросла на 1,7 процента в первом квартале по сравнению с тремя месяцами ранее, что на 0,1 процентного пункта выше, чем ожидалось ранее.

Акции SK Hynix упали на -3,9%, в то время как акции Samsung Electronics и Naver упали примерно на -1%.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 28 860,8 | -102,76 | -0,35% |

SHANGHAI | 3 591,4 | +11,29 | +0,32% |

HSI | 28 742,63 | -38,75 | -0,13% |

ASX 200 | 7 270,2 | -22,4 | -0,31% |

KOSPI | 3 216,18 | -31,65 | -0,97% |

NZX 50 | 12 566,5 | +48,85 | +0,39% |

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 7 075,33 | -19,76 | -0,28% |

DAX | 15 628,65 | -11,95 | -0,08% |

CAC 40 | 6 557,79 | + 6,78 | + 0,1% |

Информационно-аналитический отдел TeleTrade

DAX +0.1%

FTSE -0.2%

IBEX +0.1%

Европейские фондовые индексы, вероятно, откроются в среду разнонаправлено и сдержанно, поскольку инвесторы проявляют осторожность перед выходом данных по инфляции в США и заседания Европейского центрального банка.

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.