- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 11-06-2021

Основные фондовые индексы США завершили сегодняшние торги выше нуля

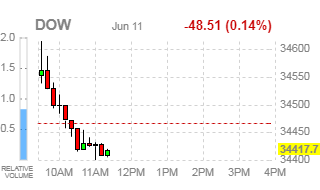

По итогам торговой недели: DOW -0.80%, S&P +0.41%, Nasdaq +1.85%

В понедельник основные фондовые индексы США преимущественно снизились, так как инвесторы взвешивали риски роста инфляции и последствия соглашения G7 о введении минимального глобального корпоративного налога для крупнейших технологических компаний США. На выходных министры финансов стран “Большой семерки” (G7) согласились поддержать новый глобальный налоговый режим для транснациональных компаний. В заявлении, сделанном после встречи, страны G7 - Канада, Франция, Германия, Италия, Япония, Великобритания и США - заявили, что поддержат план, предполагающий введение глобального минимального налога в размере 15% для транснациональных компаний, и стимулировать их платить налоги в тех странах, где они зарабатывают, а не там, где они зарегистрированы. По словам министра финансов Германии Олафа Шольца, соглашение является “плохой новостью для налоговых гаваней во всем мире”. Среди корпораций, подпадающих под новые правила, окажутся такие гиганты, как Apple (AAPL), Amazon (AMZN), Alphabet (GOOG), Microsoft (MSFT), Facebook (FB) и др. Тем не менее, инвесторы не торопились реагировать на сообщение и оценивать в котировках акций последствия принятия новых налоговых правил, так как процесс утверждения их законодательными органами отдельных стран может растянуться на несколько лет. Фокус внимания участников рынков также сместищался на отчет по индексу потребительских цен (ИПЦ) в США за май. Политики ФРС продолжают заверять, что любые скачки инфляции по мере восстановления экономики США от пандемии COVID-19 будут временными. Экономисты прогнозировали, что общий ИПЦ вырос на 4.7% г/г в мае после роста на 4.2% г/г в апреле. Между тем, министр финансов Джанет Йеллен заявила в воскресенье, что президент Джо Байден должен добиваться одобрения своего плана стимулирования на $4 трлн., даже если он приведет к ускорению инфляции и повышению ставок, добавив, что незначительное повышение ставок “на самом деле было бы плюсом” для США.

Во вторник основные фондовые индексы США преимущественно выросли, так как инвесторы проявляли осторожность перед публикацией ключевых данных по инфляции США. Определенное влияние оказал отчет, который показал первое в этом году сокращение торгового дефицита в США в апреле. Министерство торговли сообщило, что торговый дефицит США в апреле составил $68.9 млрд., что меньше на $6.1 млрд. по сравнению с -$75.0 млрд. в марте. Экспорт в апреле составил $205.0 млрд, что на $2.3 млрд больше, чем в марте. Импорт в апреле составил $273.9 млрд, что на $3.8 млрд меньше, чем в марте. В свою очередь, обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США, показал, что в апреле количество вакансий выросло до 9.286 млн. с 8.288 млн. в марте (пересмотрено с 8.123 млн.). Последнее значение оказалось самым высоким с начала составления данной статистики (с декабря 2000 года). Аналитики ожидали, что число вакансий составит 8.3 млн. Уровень вакансий вырос на 0.6%, и составил 6.0%. Кроме того, стало известно, что в апреле наем составил 6.075 млн. против 6.006 млн. в марте. Уровень найма не изменился, и составил 4.2%.

В среду основные фондовые индексы США немного снизились, так как общий настрой участников рынка оставался осторожным перед публикацией ключевых данных по инфляции США. Доходность 10-летних облигаций упала ниже 1,5%, отчасти отражая растущее принятие мнения ФРС о том, что рост инфляционного давления является временным явлением. Между тем, в фокусе внимания рынков находились данные, указавшие на продолжающийся рост товарных запасов на складах оптовой торговли в апреле, так как предприятия продолжали пополнять запасы для удовлетворения отложенного спроса. Согласно отчету Министерства торговли, оптовые запасы в апреле выросли на 0.8%, как и оценивалось в прошлом месяце. Последнее изменение также совпало с прогнозами экономистов. В марте запасы увеличились на 1.2%. По сравнению с апрелем 2020 года оптовые запасы выросли на 5.2%.

В четверг основные фондовые индексы США умеренно выросли, так как инвесторы, похоже, пришли к выводу, что более сильное, чем ожидалось, повышение ценового давления в мае не является достаточным основанием для ужесточения политики Федеральной резервной системы (ФРС). Как показал отчет Министерства труда, индекс потребительских цен (ИПЦ) в США вырос на 0.6% в прошлом месяце после роста на 0.8% в апреле. За 12 месяцев до мая ИПЦ ускорился на 5.0%. Это был самый большой рост в годовом исчислении с августа 2008 года, после роста на 4.2% в апреле. Экономисты прогнозировали рост ИПЦ на 0.4% за месяц и на 4.7% в годовом исчислении. Кроме того, отдельный отчет Министерства труда показал, что на прошлой неделе число американцев, подавших заявки на пособие по безработице в США, упало меньше, чем ожидалось. Согласно данным, первичные обращения за пособием по безработице составили 376 000 с учетом сезонных колебаний за неделю, закончившуюся 5 июня, по сравнению с 385 000 на предыдущей неделе. Это был самый низкий показатель с середины марта 2020 года, когда по стране прокатилась первая волна инфекций COVID-19, что привело к закрытию второстепенных предприятий. Экономисты прогнозировали 370 000 заявок.

В пятницу основные фондовые индексы США немного выросли, так как опасения по поводу инфляции ослабли после выхода данных по индексу потребительских цен в США в четверг и инвесторы переключили свое внимание на заседание Федеральной резервной системы (ФРС), которое должно состояться на следующей неделе. Рынки готовятся к заседанию ФРС в надежде получить дополнительные сигналы о позиции американского центробанка относительно возможного сокращения масштабных стимулов. Улучшение ситуации на рынке труда и ускорение инфляции - два ключевых фактора, которые могут побудить ФРС начать ужесточение политики, и, хотя инфляция усилилась, последние данные по занятости были разочаровывающими. Между тем, данные, опубликованные Мичиганским университетом, показали, что настроения потребителей в США восстановились в начале июня, так как опасения по поводу инфляции ослабли, и домохозяйства стали более оптимистичными в отношении будущего экономического роста и занятости. Согласно отчету, предварительный индекс потребительских настроений увеличился до 86.4 в первой половине этого месяца с окончательного значения 82.9 в мае. Экономисты прогнозировали, что индекс вырастет до 84.0. При этом индекс текущих экономических условий вырос до 90.6 с 89.4 в мае, в то время как индекс потребительских ожиданий улучшился до 83.8 с 78.8. Между тем, годовые инфляционные ожидания снизились до 4.0% с 4.6%, в то время как прогноз по инфляции на 5-10 лет снизился до 2.8% с 3.0% в мае.

В отраслевом разрезе 7 из 11 секторов индекса S&P за период 7 - 11 июня включительно показали повышение. Максимальное повышение продемонстрировал сектор здравоохранения (+2,83%). Наибольшее снижение зафиксировал финансовый сектор (-1,31%).

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 16 из 30 акций, входящих в состав индекса. Лидером были акции Microsoft Corporation (MSFT, +4.69%). Наибольший отрицательный результат за неделю продемонстрировали акции Caterpillar Inc. (CAT, -7.43%).

Европейские фондовые рынки поднялись до рекордных максимумов в пятницу, так как трейдеры отмахнулись от резкого роста инфляции в США, который многие стратеги считают временным.

Основные фондовые индексы США демонстрируют незначительный изменения, так как опасения по поводу инфляции ослабли после выхода данных по индексу потребительских цен в США в четверг и инвесторы переключили свое внимание на заседание Федеральной резервной системы (ФРС), которое должно состояться на следующей неделе.

Как вчера показал отчет Министерства труда, индекс потребительских цен (ИПЦ) в США вырос на 0.6% в прошлом месяце после роста на 0.8% в апреле. За 12 месяцев до мая ИПЦ ускорился на 5.0%. Это был самый большой рост в годовом исчислении с августа 2008 года, после роста на 4.2% в апреле. Основными драйверами скачка цен в мае, однако, стали категории, рост цен в которых, как ожидается, будет временным, - увеличение стоимости услуг, связанных с путешествиями, и повышение цен на подержанные автомобили на фоне глобального дефицита полупроводников.

Теперь рынки готовятся к заседанию ФРС по денежно-кредитной политике, которое должно состояться на следующей неделе, в надежде получить дополнительные сигналы о позиции американского центробанка относительно возможного сокращения масштабных стимулов. Улучшение ситуации на рынке труда и ускорение инфляции - два ключевых фактора, которые могут побудить ФРС начать ужесточение политики, и, хотя инфляция усилилась, последние данные по занятости были разочаровывающими.

Между тем, данные, опубликованные сегодня Мичиганским университетом, показали, что настроения потребителей в США восстановились в начале июня, так как опасения по поводу инфляции ослабли, и домохозяйства стали более оптимистичными в отношении будущего экономического роста и занятости. Согласно сообщению Мичиганского университета, его предварительный индекс потребительских настроений увеличился до 86.4 в первой половине этого месяца с окончательного значения 82.9 в мае. Экономисты прогнозировали, что индекс вырастет до 84.0. При этом индекс текущих экономических условий вырос до 90.6 с 89.4 в мае, в то время как индекс потребительских ожиданий улучшился до 83.8 с 78.8. Между тем, годовые инфляционные ожидания снизились до 4.0% с 4.6%, в то время как прогноз по инфляции на 5-10 лет снизился до 2.8% с 3.0% в мае.

Большинство компонентов DOW в плюсе (16 из 30). Лидер роста - McDonald's Corp. (MCD; +1.16%). Аутсайдер - Caterpillar Inc. (CAT; -1.93%).

6 из 11 секторов S&P в плюсе. Больше всего вырос энергетический сектор (+0.46%). Наибольшее снижение показывает здравоохранительный сектор (-0.70%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 71.07 | +0.78 | +1.11% |

Золото | 1885.80 | -10.60 | -0.56% |

Dow | 34307.00 | -47.00 | -0.14% |

S&P 500 | 4227.75 | -1.00 | -0.02% |

Nasdaq 100 | 13951.75 | +1.00 | +0.01% |

10-летние облигации США | 1.467 | +0.008 | +0.55% |

Информационно-аналитический отдел TeleTrade

Как сообщает TheFly, аналитик Goldman Sachs Марк Делани (Mark Delaney) подтвердил рекомендацию "Покупать" и оценку целевой стоимости $860 для акций Tesla (TSLA) после того, как в ночь на 11 июня компания провела презентационное мероприятие на своем заводе в городе Фримонт (штат Калифорния), посвященное запуску поставок нового электрокара Tesla Model S Plaid.

По словам Делани, улучшенный автомобиль Tesla Model S Plaid, который может разгоняться с 0 до 60 миль в час менее чем за две секунды [с 0 до 100 км/ч за две секунды], имеет дальность хода без подзарядки около 400 миль [644 км] и стартовую цену порядка $130 000 в США, является "важным продуктом", поскольку помогает проиллюстрировать лидирующую позицию Tesla в области технологий, которая, по его мнению, является одной из причин, по которой эта компания занимает значительную долю на рынке электромобилей.

В тоже время, аналитик отметил, что люксовые автомобили составляют лишь около 1% рынка США, тогда как рынок самых Plaid считается "относительно небольшим".

Марк Делани также добавил, что Tesla Model S Plaid демонстрируют, что электромобили обеспечивают более быстрый разгон по сравнению с автомобилями с двигателем внутреннего сгорания, что подтверждает его положительный взгляд на внедрение электромобилей в целом.

Как заявил генеральный директор Tesla Илон Маск в ходе презентации, Model S Plaid станет "самым быстрым серийным автомобилем из когда-либо созданных".

В конце прошлой недели Маск сообщил об отказе от выпуска "дальнобойной" Tesla Model S Plaid+ с запасом хода более 520 миль (837 км).

На текущий момент акции TSLA котируются по $604.79 (-0.87%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.45% (+1 б.п.).

Нефть (WTI) $70.40 (+0.16%)

Золото $1,887.10 (-0.49%)

Перед открытием рынка фьючерс S&P находится на уровне 4,235.25 (+0.15%), фьючерс NASDAQ повысился на 0.05% до уровня 13,958.25. Внешний фон умеренно позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно Основные фондовые индексы Европы на текущий момент повышаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 28,948.73 | -9.83 | -0.03% |

Hang Seng | 28,842.13 | +103.25 | +0.36% |

Shanghai | 3,589.75 | -21.11 | -0.58% |

S&P/ASX | 7,312.30 | +9.80 | +0.13% |

FTSE | 7,132.99 | +44.81 | +0.63% |

CAC | 6,594.58 | +48.09 | +0.73% |

DAX | 15,652.87 | +81.65 | +0.52% |

Июльские нефтяные фьючерсы Nymex | $70.45 | +0.23% | |

Золото | $1,888.50 | -0.42% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительное повышение, так как опасения по поводу инфляции и возможной реакции со стороны ФРС ослабли после публикации майских данных по потребительским ценам в четверг.

Как показал отчет Министерства труда, индекс потребительских цен (ИПЦ) в США вырос на 0.6% в прошлом месяце после роста на 0.8% в апреле. За 12 месяцев до мая ИПЦ ускорился на 5.0%. Это был самый большой рост в годовом исчислении с августа 2008 года, после роста на 4.2% в апреле. Основными драйверами скачка цен в мае, однако, стали факторы, которые, как ожидается, будут временными, - увеличение стоимости услуг, связанных с путешествиями, и рост цен на подержанные автомобили на фоне глобального дефицита полупроводников.

Теперь рынки готовятся к заседанию ФРС по денежно-кредитной политике, которое должно состояться на следующей неделе, в надежде получить дополнительные сигналы о позиции американского центробанка относительно возможного сокращения масштабных стимулов. Улучшение ситуации на рынке труда и инфляция - два ключевых фактора, которые могут побудить ФРС начать ужесточение политики, и, хотя инфляция усилилась, последние данные по занятости были разочаровывающими.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

Среди сообщений корпоративного характера стоит отметить новости о том, что Tesla (TSLA) представила автомобиль Model S Plaid на мероприятии, проводившемся на заводе в городе Фримонт (Калифорния). Стоимость новой люксовой Model S, будет составлять около $130 000. Стоимость акций TSLA на премаркете повысилась на 0.4%.

После начала торгов влияние на их ход могут оказать предварительные данные по индексу потребительских настроений от Reuters/Michigan, которые выйдут в 14:00 GMT.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 203 | -0.13(-0.06%) | 875 |

ALCOA INC. | AA | 38.04 | 0.62(1.66%) | 16279 |

ALTRIA GROUP INC. | MO | 50.27 | 0.13(0.26%) | 27766 |

Amazon.com Inc., NASDAQ | AMZN | 3,354.50 | 4.85(0.14%) | 29818 |

Apple Inc. | AAPL | 126.55 | 0.44(0.35%) | 570964 |

AT&T Inc | T | 29.23 | 0.05(0.17%) | 79866 |

Boeing Co | BA | 250 | 1.66(0.67%) | 103656 |

Caterpillar Inc | CAT | 227.16 | 1.43(0.63%) | 11015 |

Chevron Corp | CVX | 108.6 | 0.19(0.18%) | 23637 |

Citigroup Inc., NYSE | C | 77.11 | 0.22(0.29%) | 27626 |

Deere & Company, NYSE | DE | 342 | 0.56(0.16%) | 1165 |

Exxon Mobil Corp | XOM | 63.02 | 0.27(0.43%) | 48489 |

Facebook, Inc. | FB | 333 | 0.54(0.16%) | 24871 |

FedEx Corporation, NYSE | FDX | 293.36 | 0.52(0.18%) | 2017 |

Ford Motor Co. | F | 15.23 | 0.12(0.79%) | 532728 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 41.14 | 1.00(2.49%) | 151900 |

General Electric Co | GE | 13.66 | 0.03(0.22%) | 632278 |

General Motors Company, NYSE | GM | 61.61 | 0.27(0.43%) | 33371 |

Goldman Sachs | GS | 375.85 | 1.91(0.51%) | 12979 |

Google Inc. | GOOG | 2,530.00 | 8.40(0.33%) | 4244 |

Hewlett-Packard Co. | HPQ | 30.07 | 0.10(0.33%) | 4599 |

Home Depot Inc | HD | 308.3 | -0.01(-0.00%) | 1996 |

HONEYWELL INTERNATIONAL INC. | HON | 227.1 | 0.85(0.38%) | 1462 |

Intel Corp | INTC | 57.45 | 0.07(0.12%) | 35024 |

International Business Machines Co... | IBM | 150.1 | -0.44(-0.29%) | 7840 |

International Paper Company | IP | 63.55 | 0.72(1.15%) | 4486 |

Johnson & Johnson | JNJ | 167.2 | 0.12(0.07%) | 2194 |

JPMorgan Chase and Co | JPM | 160.91 | 0.51(0.32%) | 19880 |

McDonald's Corp | MCD | 234.3 | -0.29(-0.12%) | 6993 |

Merck & Co Inc | MRK | 76.7 | 0.56(0.74%) | 39142 |

Microsoft Corp | MSFT | 257.79 | 0.55(0.21%) | 93413 |

Nike | NKE | 131.35 | 0.37(0.28%) | 11994 |

Pfizer Inc | PFE | 40.53 | -0.15(-0.37%) | 55978 |

Starbucks Corporation, NASDAQ | SBUX | 112.23 | 0.02(0.02%) | 1441 |

Tesla Motors, Inc., NASDAQ | TSLA | 613.1 | 2.98(0.49%) | 202123 |

The Coca-Cola Co | KO | 55.97 | 0.06(0.11%) | 16128 |

Twitter, Inc., NYSE | TWTR | 60.41 | 0.11(0.18%) | 63217 |

Verizon Communications Inc | VZ | 57.42 | 0.08(0.14%) | 10030 |

Visa | V | 234.53 | 0.58(0.25%) | 1771 |

Wal-Mart Stores Inc | WMT | 140 | 0.12(0.09%) | 1784 |

Walt Disney Co | DIS | 177.35 | 0.78(0.44%) | 6919 |

Yandex N.V., NASDAQ | YNDX | 70.44 | 0.62(0.89%) | 7759 |

Аналитики Argus повысили рейтинг акций Int'l Paper (IP) до уровня Buy с Hold; целевая стоимость $75

Европейские фондовые индексы торгуются около рекордных максимумов, поскольку доходность облигаций США упала в Европу, несмотря на признаки роста инфляции в США.

Инвесторы возлагают надежды на то, что растущее ценовое давление будет временным, а Федеральная резервная система вряд ли в ближайшее время откажется от денежно-кредитной поддержки.

Инвесторы ждут заседания Федеральной резервной системы по денежно-кредитной политике на следующей неделе, чтобы получить больше информации о состоянии экономики и перспективах экономической политики.

Акции испанской гостиничной сети Melia подскочили на 2%. Генеральный директор Габриэль Эскаррер заявил в четверг на годовом собрании акционеров, что компания рассчитывает вернуться к прибыльности в июне после 15 месяцев падения.

Рост цен на металлы стимулировал рост добычи полезных ископаемых: Anglo American, Antofagasta и Glencore выросли примерно на 2%.

Акции Sanne Group выросли в цене на 11,5% в Лондоне. Специализированный администратор фонда подтвердил, что он получил пятое незапрошенное, необязывающее предложение от Cinven относительно возможного предложения полностью наличными по цене 875 пенсов за акцию.

Банки в целом снизили капитализацию, так как доходность государственных облигаций еврозоны упала после мягкого исхода заседания ЕЦБ в четверг. Commerzbank потерял -2,8%, Deutsche Bank - 3,3%, а Societe Generale - 1,3% стоимости бумаг.

Согласно данным Статистического управления, экономика Великобритании росла самыми быстрыми темпами с июля 2020 года, поскольку правительственные ограничения, влияющие на экономическую активность, в апреле продолжали ослабевать.

Валовой внутренний продукт вырос на 2,3% в месячном исчислении в апреле, быстрее, чем рост на 2,1%, наблюдавшийся в марте. Прогнозировалось, что показатель повысится до 2,2%.

Прогнозируется, что экономика Германии будет расти быстрее, чем предполагалось ранее, в ожидании того, что кампания вакцинации быстро и устойчиво подавит пандемию, говорится в отчете Бундесбанка за два года.

Центральный банк прогнозирует, что в 2021 году крупнейшая экономика еврозоны вырастет на 3,7% по сравнению с прогнозируемыми ранее 3%. Прогноз на 2022 год повышен до 5,2% с 4,5%.

По данным Бундесбанка, в 2023 году рост реального ВВП снизится, но все равно вырастет на 1,7%.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7 131,44 | + 43,26 | + 0,61% |

DAX | 15 604,35 | + 33,13 | + 0,21% |

CAC | 6 581,55 | + 35,06 | + 0,54% |

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы показали смешанную динамику, поскольку доходность облигаций США снизилась, несмотря на данные, свидетельствующие о резком росте потребительских цен в США в мае.

Инвесторы делают ставку на то, что резкий рост инфляции будет временным, и Федеральная резервная система еще какое-то время будет придерживаться своей крайне мягкой денежно-кредитной политики.

Акции Китая упали после того, как данные показали, что общий рост кредитования страны в мае замедлился.

Японские акции снизились на фоне сохраняющихся опасений по поводу темпов восстановления внутренней экономики и новых опасений по поводу возможного сокращения Федеральной резервной системы.

Банки и циклические организации привели к убыткам. Акции производителя оборудования Kubota упали на -4,5%, а Komatsu - на -3,2%. Toshiba потеряла -1,6% стоимости бумаг, после того, как расследование показало, что компания обратилась за помощью к правительству, чтобы повлиять на голосование акционеров.

Акции технологических компаний, таких как Advantest и Tokyo Electron, продемонстрировали скромный рост, в то время как акции производителя лекарств Eisai взлетели на 7% после резкого падения на предыдущей сессии.

Австралийские рынки оправились от ранних потерь и завершили день немного выше, когда Мельбурн вышел из карантина.

Золотодобывающие компании Evolution Mining, Newcrest, Northern Star Resources и Regis Resources выросли на 3-4%, поскольку цены на золото резко выросли за ночь после данных по инфляции в США.

Акции технологических компаний также показали широкий рост: Afterpay и Appen поднялись на 4-6%. Стоимость Avita выросла на 10,4% после того, как FDA США одобрило расширенное использование ведущей биотехнологической системы кожи Recell.

Банки закрылись со снижением: акции ANZ и Westpac упали более чем на -1%. Бумаги компании Wealth Manager AMP выросли на 1,3%. Котировки акций Woodside Petroleum и Santos выросли примерно на 1% после того, как цены на нефть достигли двухлетнего максимума.

Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

NIKKEI | 28 948,73 | -9,83 | -0,03% |

SHANGHAI | 3 589,75 | -21,11 | -0,58% |

HSI | 28 842,13 | +103,25 | +0,36% |

ASX 200 | 7 312,3 | +9,8 | +0,13% |

KOSPI | 3 249,32 | +24,68 | +0,77% |

NZX 50 | 12 550,39 | +32,38 | +0,26% |

Информационно-аналитический отдел TeleTrade

Индекс | Цена открытия | Изменение, пункты | Изменения в % |

FTSE | 7 101,59 | + 13,41 | + 0,19% |

DAX | 15 560,28 | -10,94 | -0,07% |

CAC 40 | 6 552,93 | + 6,44 | + 0,1% |

Информационно-аналитический отдел TeleTrade

DAX +0.1%

FTSE +0.2%

IBEX +0.2%

Европейские фондовые индексы, вероятно, откроются в пятницу с небольшим повышением поскольку доходность 10-летних казначейских облигаций США упала до трехмесячного минимума на фоне ожиданий, что всплеск инфляции в США не заставит Федеральный резерв изменить свою «голубиную» позицию.

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.