- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 11-01-2017

Компоненты индекса DOW торгуются преимущественно в плюсе (22 из 30). Больше остальных выросли акции Merck & Co., Inc. (MRK, +2.79%). Аутсайдером являются акции Pfizer Inc. (PFE, -1.73%).

Индексы S&P также преимущественно в плюсе. Лидером является сектор основных материалов (+1.0%). Упал только сектор здравоохранения (-1.2%).

Информационно-аналитический отдел TeleTrade

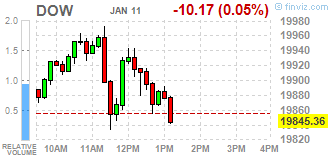

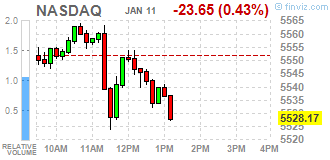

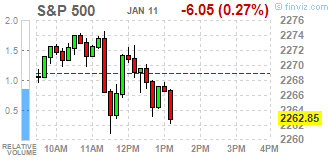

Основные фондовые индексы США упали до сессионных минимумов в среду на фоне снижения сектора здравоохранения после комментариев Дональда Трампа по установлению цен на лекарства на его первой официальной пресс-конференции после победы на выборах. По словам избранного президента, фармацевтические компаний взимают слишком высокие цены на лекарства.

Инвесторы готовятся к сезону отчетов в США, который стартует в пятницу с публикации данных о финансовых результатах за четвертый квартал 2016 года крупнейшими американскими банками, в том числе J.P. Morgan Chase (JPM) и Bank of America (BAC).

Стоимость нефти утратила часть достигнутых позиций после данных по запасам, но затем восстановились. Коммерческие запасы нефти в хранилищах США на неделе 31 декабря-6 января выросли больше, чем ожидалось, тогда как запасы бензина и дистиллятов также сильно увеличились. Об этом свидетельствуют данные Управления энергетической информации Минэнерго США, опубликованные в среду. В еженедельном отчете ведомства сообщается, что запасы нефти выросли на 4,1 млн баррелей до 483,1 млн баррелей. Этот показатель находится у верхней границы среднего диапазона для данного времени года. Средний прогноз аналитиков предполагал рост запасов на 1,162 млн баррелей. Запасы нефти в терминале Кушинга (штат Оклахома), из которого осуществляются поставки нефти, торгующейся на NYMEX, снизились на 579 000 баррелей до 66,9 млн баррелей.

Компоненты индекса DOW преимущественно в плюсе (18 из 30). Больше остальных выросли акции Merck & Co., Inc. (MRK, +1.75%). Аутсайдером являются акции Pfizer Inc. (PFE, -2.78%).

Индексы S&P также преимущественно в плюсе . Лидером является сектор основных материалов (+1.0%). Больше всего упал сектор здравоохранения (-1.7%).

На текущий момент:

Dow 19807.00 +19.00 +0.10%

S&P 500 2261.75 -2.00 -0.09%

Nasdaq 100 5022.50 -8.75 -0.17%

Oil 52.57 +1.75 +3.44%

Gold 1194.20 +8.70 +0.73%

U.S. 10yr 2.34 -0.04

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы завершили сессию повышением на фоне прироста акций горнодобывающих и энергетических компаний, в то время как комментарии новоизбранного президента США Дональда Трамп негативно повлияли на акции фармкомпаний. Читать далее

Крупнейшая американская автомобильная корпорация General Motors (GM) сообщила, что прибыль до вычета налогов в этом году должна побить рекордную прибыль, которую автопроизводитель рассчитывает получить в 2016 году. Совет директоров компании одобрил выкуп акций на сумму $5 млрд на основе "сильного прогноза".

GM заявил во вторник, что новый прогноз основан на продолжении силы спроса в Северной Америке - особенно сильных продаж пикапов, внедорожников и кроссоверов, а также растущем спросе в Китае и сокращении затрат за счет лучшей логистики и других факторов.

Компания прогнозирует, что операционная прибыль до уплаты налогов в 2017 году с поправкой на единичные затраты составит от $6,00 до $6,50 на акцию, по сравнению с предыдущим прогнозом от $5,50 до $6,00. Результат должен быть у "высокого края" этого диапазона, заявила журналистам главный исполнительный директор компании Мэри Барра на конференции инвесторов в Детройте.

Крупнейших в стране автопроизводитель получает выгоду от высокого спроса в США на пикапы и внедорожники, низких цен на бензин и невысоких процентных ставок. Компания также хорошо показала себя в Китае, где снижение налогов на некоторые транспортные средства в прошлом году помогло увеличить продажи GM на самом большом рынке до рекордных 3,9 млн автомобилей.

GM также заявил, что результаты в Южной Америке сильно пострадали от экономического спада и политической нестабильности, но должны быть лучше в 2017 году. Руководители компании выразили осторожную позицию касательно Европы в связи с разворачивающимся воздействием Brexit.

Отвечая на вопрос о неопределенности, вызванной недавними заявлениями избранного президента США Дональда Трампа о налоге или дополнительном пограничном сборе на импортируемые транспортные средства, г-жа Барра сказала, что слишком рано говорить о возможном эффекте, но подтвердила сложность производственного цикла GM.

"Мы считаем, что есть много вещей, которые мы можем сделать вместе с администрацией, собирающейся сделать Америку великой снова, которые будут способствовать укреплению бизнеса и роста", - сказала она.

В то время как политические намерения г-на Трампа остаются неясными, GM может стать большей мишенью для избранного президента, чем конкурент Ford Motor Co. (F), который производит 95% проданных в США автомобилей в этой стране. По данным WardsAuto, за первые 11 месяцев 2016 года для GM эта цифра составляла 83%, а для Fiat Chrysler - 69%.

На прошлой неделе Г-н Трамп написал в Twitter, что GM может столкнуться с "большим налогом на границе" для импортируемых небольших автомобилей Chevrolet из Мексики. Г-жа Барра заявил, что компания не планирует менять свои производственные планы.

Г-н Трамп все чаще критикует импорт транспортных средств в США. Он уже упоминал в своих твитах компании GM и Toyota Motor Corp., а затем критиковал планы Ford по строительству нового завода в Мексике. Ford отказался от этого плана на прошлой неделе, хотя охарактеризовал это как бизнес-решение - то, что компания сделала бы в любом случае.

GM объявил о выкупе акций примерно на $14 млрд в марте 2015 года. Около $6 млрд из этой суммы уже было выкуплено.

Компания сообщила, что свежая линейка автомобилей во всем мире будет способствовать росту ее прибыли в ближайшие годы, так как более новые автомобили, как правило, продаются по более высоким ценам. Автопроизводитель считает, что 38% от мирового объема продаж GM с 2017 до 2020 года будет новыми или рестайлинговыми автомобилями, по сравнению с 26% в течение последних шести лет.

На текущий момент акции General Motors (GM) котируются по $37,88 (+1,42%)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.37% (-1 б.п.).

Нефть (WTI) $51.46 (+1.26%)

Золото $1,184.80 (-0.06%)

Перед открытием рынка фьючерс S&P находится на уровне 2,261.75 (-0.09%), фьючерс NASDAQ повысился на 0.01% до уровня 5,032.00. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент демонстрируют позитивную динамику.

Nikkei 19,364.67 +63.23 +0.33%

Hang Seng 22,935.35 +190.50 +0.84%

Shanghai 3,137.42 -24.25 -0.77%

FTSE 7,294.29 +18.82 +0.26%

CAC 4,891.06 +2.83 +0.06%

DAX 11,616.58 +33.28 +0.29%

Февральские нефтяные фьючерсы Nymex WTI в данный момент котируются по $51.12 за баррель (+0.59%)

Золото торгуется по $1,187.80 за унцию (+0.19%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения. В центре внимания участников рынков находится первая после выборов пресс-конференция новоизбранного президента США Дональда Трампа, начало которой намечено на 16:00 GMT. Рынки ожидают услышать от Трампа детали его предвыборных обещаний и получить информацию о том, как он их собирается реализовывать после инаугурации, которая пройдет 20 января. Предвыборные обещания Трампа оказали существенную поддержку рынкам, став основанием ожиданий относительно ускорения темпов роста экономики США. При этом сохранялось очень много вопросов относительно практической стороны их реализации.

Кроме того, инвесторы готовятся к сезону отчетов в США, который стартует в пятницу с публикации данных о финансовых результатах за четвертый квартал 2016 года крупнейшими американскими банками, в том числе J.P. Morgan Chase (JPM) и Bank of America (BAC).

Важной макростатистики перед началом торговой сессии не публиковалось. После начала торгов в фокусе внимания будет находиться еженедельный отчет по запасам нефтепродуктов от Минэнерго США (15:30 GMT). Однако, стоит учитывать, что в свете ожиданий пресс-конференции Дональда Трампа реакция рынков на другие события может быть менее сильной, чем обычно.

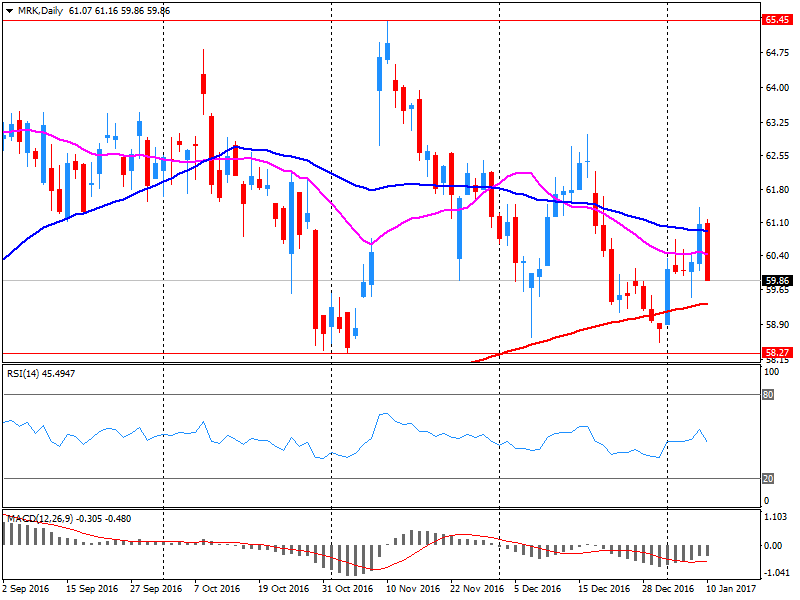

Среди сообщений корпоративного характера стоит отметить информацию, предоставленную компанией Merck (MRK), что Управление США по санитарному надзору за качеством пищевых продуктов и медикаментов (U.S. Food and Drug Administration) рассматривает вопрос об ускоренном одобрении ее препарата для лечения рака легких Keytruda. Акции MRK на премаркете подскочили на 3.5%.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 31 | 0.02(0.0646%) | 117 |

| Amazon.com Inc., NASDAQ | AMZN | 795.3 | -0.60(-0.0754%) | 8394 |

| Apple Inc. | AAPL | 118.82 | -0.29(-0.2435%) | 50704 |

| AT&T Inc | T | 40.6 | -0.21(-0.5146%) | 13549 |

| Barrick Gold Corporation, NYSE | ABX | 16.82 | 0.02(0.119%) | 14508 |

| Boeing Co | BA | 158.45 | -0.62(-0.3898%) | 365 |

| Caterpillar Inc | CAT | 94.01 | 0.18(0.1918%) | 2046 |

| Citigroup Inc., NYSE | C | 59.6 | -0.63(-1.046%) | 62897 |

| Deere & Company, NYSE | DE | 106.19 | 1.30(1.2394%) | 400 |

| Exxon Mobil Corp | XOM | 85.57 | -0.36(-0.4189%) | 23699 |

| FedEx Corporation, NYSE | FDX | 188 | -0.42(-0.2229%) | 158 |

| Ford Motor Co. | F | 12.77 | -0.08(-0.6226%) | 174760 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 15.49 | -0.06(-0.3859%) | 71163 |

| General Electric Co | GE | 31.27 | -0.10(-0.3188%) | 21382 |

| General Motors Company, NYSE | GM | 37.44 | 0.09(0.241%) | 9075 |

| Goldman Sachs | GS | 242.02 | -0.55(-0.2267%) | 2191 |

| Google Inc. | GOOG | 806.06 | 1.27(0.1578%) | 333 |

| Intel Corp | INTC | 36.49 | -0.05(-0.1368%) | 1775 |

| International Paper Company | IP | 54 | 0.22(0.4091%) | 137 |

| JPMorgan Chase and Co | JPM | 86.3 | -0.13(-0.1504%) | 8449 |

| McDonald's Corp | MCD | 120.85 | 0.60(0.499%) | 639 |

| Merck & Co Inc | MRK | 61.84 | 1.92(3.2043%) | 64163 |

| Microsoft Corp | MSFT | 62.78 | 0.16(0.2555%) | 2473 |

| Nike | NKE | 53.2 | 0.09(0.1695%) | 2238 |

| Pfizer Inc | PFE | 33.3 | -0.14(-0.4187%) | 656 |

| Procter & Gamble Co | PG | 83.89 | 0.40(0.4791%) | 447 |

| Tesla Motors, Inc., NASDAQ | TSLA | 228.88 | -0.99(-0.4307%) | 7983 |

| The Coca-Cola Co | KO | 41.08 | 0.04(0.0975%) | 986 |

| Twitter, Inc., NYSE | TWTR | 17.42 | 0.05(0.2879%) | 28653 |

| Verizon Communications Inc | VZ | 52.58 | -0.18(-0.3412%) | 203 |

| Visa | V | 81.46 | 0.15(0.1845%) | 375 |

| Walt Disney Co | DIS | 108.15 | -0.23(-0.2122%) | 3008 |

| Yahoo! Inc., NASDAQ | YHOO | 42.34 | 0.04(0.0946%) | 2877 |

| Yandex N.V., NASDAQ | YNDX | 21.45 | -0.12(-0.5563%) | 3300 |

Повышение рейтингов:

Снижение рейтингов:

Аналитики Wells Fargo понизили рейтинг акций Exxon Mobil (XOM) до уровня Market Perform с Outperform

Аналитики Deutsche Bank понизили рейтинг акций AT&T (T) до уровня Hold с Buy

Аналитики UBS понизили рейтинг акций Bank of America (BAC) до уровня Neutral

Аналитики UBS понизили рейтинг акций Citigroup (C) до уровня Sell

Прочее:

Аналитики UBS присвоили акциям JPMorgan Chase (JPM) рейтинг Buy

Аналитики Wells Fargo присвоили акциям Microsoft (MSFT) рейтинг Outperform

Аналитики Citigroup повысили целевую стоимость акций Goldman Sachs (GS) до $225 с $200; рейтинг Sell

Аналитики Citigroup повысили целевую стоимость акций Bank of America (BAC) до $26 с $19

Аналитики Credit Suisse понизили целевую стоимость акций Alphabet A (GOOGL) до $1100 с $1120

Аналитики Credit Suisse понизили целевую стоимость акций Amazon (AMZN) до $950 с $1000

Акции фармацевтической компании Merck (MRK) демонстрируют уверенный рост на премаркете. Причиной подорожания бумаг, как сообщает CNNMoney, является тот факт, что во вторник вечером компания сообщила, что Управление США по санитарному надзору за качеством пищевых продуктов и медикаментов (U.S. Food and Drug Administration) рассматривает вопрос об ускоренном одобрении препарата, предназначенного для лечения рака легких, Keytruda.

Акции MRK на премаркете выросли до уровня $61.65 (+2.89%).

Европейские фондовые индексы демонстрируют небольшое повышение, получая поддержку от роста цен на нефть и возобновления аппетита к риску. Кроме того, инвесторы готовятся к пресс-конференции избранного президента США Дональда Трампа, которая пройдет позднее сегодня.

Аналитики ожидают, что в ходе своего выступления Трамп объявит о планах по стимулированию бизнеса, увеличению бюджетных расходов и снижению размера налогов. Эти меры подстегнут инфляцию в США и будут способствовать более быстрому повышению процентных ставок ФРС. Напомним, предвыборные обещания Трампа оказали существенную поддержку рынкам, став основанием ожиданий относительно ускорения роста экономики США. При этом сохранялось очень много вопросов относительно практической стороны реализации данных планов. "Мы не знаем, как рынок будет реагировать на пресс-конференции г-на Трампа, так что мы предпочитаем выжидательную позицию, - сказал Наоки Фудзивара, главный менеджер Shinkin Asset Management Co. - В средне- и долгосрочной перспективе, рынок сырьевых товаров, включая драгоценные металлы, будет фиксировать рост инвестиции из-за китайского внутреннего спроса".

Определенное влияние на динамику торгов также оказали смешанные данные по Британии. Управление национальной статистики сообщило, что показатели торговли Великобритании значительно ухудшились по итогам ноября, поскольку рекордное увеличение объема импорта полностью перевесило рост экспорт, который также достиг рекордно высокого уровня. Данные показали, что дефицит торгового баланса Великобритании с остальным миром увеличился до 12.163 млрд. фунтов в ноябре по сравнению с 9,9 млрд. фунтов в октябре. Экономисты ожидали, что дефицит вырастет до 11,5 млрд. фунтов. В то время как был зафиксирован рекордный рост экспорта товаров, до чуть более 27 млрд. фунтов, импорт также достиг рекордного максимума, и составил почти 39,2 млрд. фунтов. Профицит при торговле услугами сократился до 8,0 млрд. фунтов с 8,3 млрд. фунтов. В результате, общий дефицит торгового баланса, в том числе товаров и услуг, увеличился до 4,17 млрд. фунтов с 1,55 млрд. фунтов. Это отражало рост импорта на 3,3 млрд. фунтов, что частично компенсировалось ростом экспорта на 0,7 млрд. фунтов.

Отдельный отчет показал, что объем промышленного производства в Британии заметно увеличился в ноябре, превысив оценки экспертов, чему способствовало восстановление в секторе добычи нефти и газа. В целом, последние данные указывают, что экономика сохранила свой импульс в конце года, несмотря на шок от итогов референдума, который состоялся в июне. УНС сообщило, что объем промпроизводства вырос на 2,1 процента в ноябре, оправившись от падения на 1,1 процента в октябре (пересмотрено с -1,3 процента). Аналитики ожидали, что производство увеличится на 0,8 процента. Тем временем, объем производства в обрабатывающей промышленности вырос на 1,3 процента, вслед за сокращением на 1,0 процента в октябре (пересмотрено с -0,9%). Прогнозировалось, что показатель увеличится лишь на 0,5 процента.

Сводный индекс крупнейших предприятий региона Stoxx Europe Index 600 вырос на 0,23 процента, до уровня 364,92. Датчик акций телекоммуникационных компаний демонстрирует максимальное повышение среди 19 отраслевых групп, реагируя на пересмотр оценок некоторыми аналитиками. Автомобильный сектор также находится на положительной территории, прибавляя 0,3 процента.

Акции немецкого автопроизводителя Volkswagen выросли на 3,3 процента на фоне сообщений, что компания достигла соглашения с властями США по поводу достиг скандала с выбросами. Согласно условиям сделки, автопроизводитель выплатит правительству 4,3 млрд. долларов.

Котировки Engie - крупной французской энергетической и газовой компании - упали на 3,3 процента, так как французское правительство открыло продажу 4,1-процентной доли компании.

Стоимость Cobham - британской инженерной группы - обвалилась на 15,4 процента на новости о том, что компания не достигла своей цели по прибыли в 2016 году и должна будет отказаться от своих окончательных дивидендов.

Цена бумаг Sainsbury - британской сети супермаркетов - увеличилась на 4,8 процента после сообщений о небольшом росте продаж в четвертом квартале, который включал период Рождества.

На текущий момент

FTSE 100 +12.19 7287.66 +0.17%

DAX +32.80 11616.10 +0.28%

CAC 40 +6.06 4894.29 +0.12%

Информационно-аналитический отдел TeleTrade

По итогам сегодняшних торгов большинство фондовых индексов Азиатско-Тихоокеанского региона закрылись в зеленой зоне на фоне выхода позитивных статданных из США. Согласно опубликованным данным Национальной федерации независимого бизнеса индекс оптимизма в малом бизнесе США вырос в декабре к 105.8. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в зеленой зоне, хотя многие инвесторы осторожны перед началом пресс-конференции избранного президента Дональда Трампа, где его взгляды на мировую торговлю и Китай будут тщательно изучены для будущих политических последствий.

Широчайший Индекс MSCI по акциям Азиатско-Тихоокеанского региона за пределами Японии вырос на 0,4% до двухмесячных максимумов, возвращаясь к зафиксированному показателю до выборов в США, после восстановления от потерь более чем на 5%.

Котировки на крупнейшей в Азии Токийской фондовой бирже немного выросли вслед за ростом на фондовом рынке США. Однако многие инвесторы заняли выжидательную позицию на фоне предстоящей первой пресс- конференции Дональда Трампа, на которой могут проясниться подробности экономической политики избранного президента США. Также на динамику торгов влияет небольшое снижения японской валюты, что выгодно местным экспортерам.

Nikkei 225 19,361.29 +59.85 +0.31%

Shanghai Composite 3,144.99 -16.68 -0.53%

S&P/ASX 200 5,771.90 +11.20 +0.19%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei -152.89 19301.44 -0.79%

TOPIX -11.01 1542.31 -0.71%

Hang Seng +186.16 22744.85 +0.83%

CSI 300 -5.63 3358.27 -0.17%

Euro Stoxx 50 -2.76 3306.21 -0.08%

FTSE 100 +37.70 7275.47 +0.52%

DAX +19.31 11583.30 +0.17%

CAC 40 +0.66 4888.23 +0.01%

DJIA -31.85 19855.53 -0.16%

NASDAQ +20.00 5551.82 +0.36%

S&P/TSX +37.33 15426.28 +0.24%

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США закрылись смешанно во вторник. Инвесторы предпочитали не предпринимать активных действий в преддверии пресс-конференции новоизбранного президента США Дональда Трампа в среду, выступления председателя ФРС США Джанет Йеллен в четверг, а также перед стартующем на этой неделе сезоном корпоративных отчетов в США. Как ранее сообщалось, в пятницу перед открытием свои финпоказатели опубликуют такие банки, как J.P. Morgan Chase (JPM) и Bank of America (BAC).

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.