- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 16-01-2020

Почти все компоненты DOW в плюсе (26 из 30). Лидер роста - Cisco Systems Inc. (CSCO; +1.75%). Аутсайдер - Pfizer Inc. (PFE; -0.50%).

Все сектора S&P в плюсе. Больше всего вырос сектор конгломератов (+1.9%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы завершили торги разнонаправлено, в то время как инвесторы отыгрывали новости о подписании частичной торговой сделки между США и Китаем.

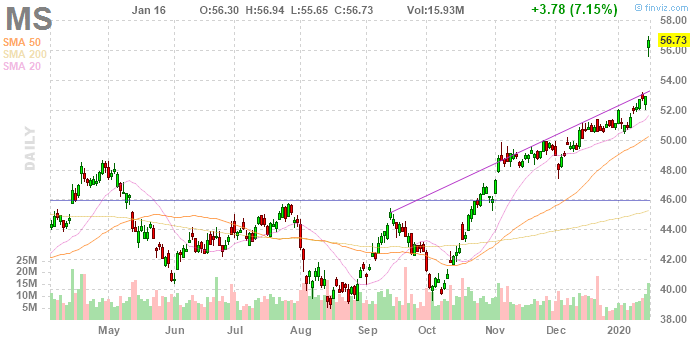

Основные фондовые индексы США повышаются, так как инвесторы положительно отреагировали на блок сильных экономических данных и превысившую ожидания квартальную отчетность Morgan Stanley (MS).

В Morgan Stanley (MS) сообщили о получении прибыли на уровне $1.20 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $1.02. Выручка инвестиционного банка значительно превысила прогноз Уолл-стрит, благодаря более сильным, чем ожидалось, результатам в каждом из его трех основных бизнес-сегментов. Акции MS взлетели более, чем на 7%.

Отчет, обнародованный Министерством торговли, показал, что розничные продажи в США выросли в декабре в соответствии с оценками экономистов. Согласно отчету, розничные продажи выросли на 0.3% в декабре, что соответствует значению, пересмотренному в сторону увеличения в ноябре. Экономисты ожидали, что розничные продажи вырастут на 0.3% по сравнению с ростом на 0.2%, о котором сообщалось в предыдущем месяце. Продолжающийся рост розничных продаж произошел, несмотря на то, что продажи дилеров автомобилей и запчастей упали на 1.3% в декабре после роста на 1.5% в ноябре. В то же время без учета продаж автомобилей розничные продажи выросли на 0.7% в декабре после того, как в ноябре они не изменились. Ожидалось, что продажи автомобилей вырастут на 0.5%.

В свою очередь, отчет Министерства труда показал, что число американцев, подавших заявки на пособие по безработице, упало больше, чем ожидалось на прошлой неделе, что указывает на устойчивую силу рынка труда, несмотря на недавнее замедление роста занятости. Согласно отчету, число заявок на получение пособий по безработице сократилось на 10 000 до 204 000 с учетом сезонных колебаний за неделю, закончившуюся 11 января. Экономисты прогнозировали, что на последней неделе количество обращений возрастет до 216 000.

В отдельном отчете Министерство труда также сообщило, что цены на импорт в США выросли в декабре. Согласно отчету, импортные цены выросли на 0.3% в прошлом месяце, благодаря росту цен на нефтепродукты. Данные за ноябрь были пересмотрены в сторону понижения (на 0.1% вместо роста на 0.2%, как сообщалось ранее). Экономисты прогнозировали, что цены на импорт вырастут на 0.3% в декабре. За 12 месяцев по декабрь импортные цены выросли на 0,5%. Это был первый рост с марта прошлого года и самый большой прирост с ноября 2018 года.

Данные, представленные Национальной Ассоциацией строителей жилья и Wells Fargo показали, что в январе индекс состояния рынка жилья снизился на 1 пункт, и составил 75 пунктов. Впрочем, последние два месячных показателя представляют собой самые высокие уровни настроений с июля 1999 года. Что касается компонентов индекса, суб-индекс, отображающий трафик потенциальных покупателей, увеличился на 1 пункт, до 58 (максимум с декабря 2017 года). Датчик, измеряющий текущие условия продаж, упал на три пункта до 81, а компонент, измеряющий ожидания продаж в следующие шесть месяцев, оставался стабильным на уровне 79.

Поддержку рынку акций также продолжает оказывать сохраняющийся оптимизм по поводу торгового соглашения США и Китая, которое вчера подписали президент США Дональд Трамп и вице-премьер Китая Лю Хэ. Ожидается, что Китай увеличит закупки товаров и услуг в США в обмен на откат некоторых тарифов в рамках этой сделки, но сторонам еще предстоит разрешить ряд острых вопросов. Тем не менее, данная сделка ослабила беспокойства, которые более года удерживали инвесторов в напряжении, а также позволила им сфокусироваться на квартальной отчетности корпоративного сегмента.

Почти все компоненты DOW в плюсе (28 из 30). Исключение - Pfizer Inc. (PFE; -0.44%) и Walgreens Boots Alliance Inc. (WBA; -0.20%). Лидер роста - Cisco Systems Inc. (CSCO; +1.69%).

Все сектора S&P в плюсе. Больше всего вырос сектор конгломератов (+1.6%).

На текущий момент фьючерсы демонстрируют следующую динамику:

| Индекс | Значение | Изменение, пункты | Изменение в % |

| Нефть | 58.77 | +0.96 | +1.66% |

| Золото | 1550.90 | -3.10 | -0.20% |

| Dow | 29155.00 | +126.00 | +0.43% |

| S&P 500 | 3306.75 | +13.00 | +0.39% |

| Nasdaq 100 | 9094.00 | +34.00 | +0.38% |

| 10-летние облигации США | 1.814 | +0.026 | +1.45% |

Информационно-аналитический отдел TeleTrade

Как отмечает CNBC, акции Morgan Stanley (MS) подскочили в четверг после того, как компания показала превысившие ожидания квартальные результаты за четвертый квартал. При этом каждый из ее трех основных бизнес-сегментов принес больше доходов, чем прогнозировалось.

Банк сообщил, что его прибыль в четвертом квартале выросла на 46% до $2.24 млрд., или $1.30 на акцию, по сравнению с оценкой аналитиков, опрошенных Refinitiv, в $0.99. Выручка увеличилась на 27% до $10.86 млрд., превысив оценку в $9.72 млрд. более чем на $1 млрд.

"Мы обеспечили солидную квартальную прибыль по всем нашим бизнес-сегментам", - отметил в релизе генеральный директор Morgan Stanley Джеймс Горман (James Gorman). "Выручка всей компании превысила $10 млрд. четвёртый квартал подряд, что привело к рекордным выручке и чистой прибыли по итогам всего года."

Квартальная отчетность конкурентов Morgan Stanley обнаружила огромный отскок в выручке от торговли инструментами с фиксированным доходом в отчетном периоде и аналитиков интересовало, будет ли в случае с этим банком также.

Так и произошло: торговля облигациями помогла выручке подразделения по обслуживанию институциональных инвесторов ("Institutional Securities") подскочить на 32% до $ 5.05 млрд. против оценки в $4.46 млрд. Торговля бумагами с фиксированным доходом обеспечила $1.27 млрд. выручки по сравнению с оценкой в $933.5 млн. В то же время выручка от торговли акциями на уровне $1.92 млрд., а также выручка от услуги инвестиционного банка на уровне $1.58 млрд. в целом совпали с прогнозами рынка.

В большом подразделении компании по управлению частным капиталом ("Wealth Management") выручка выросла на 11% до $4.58 млрд., что превзошло прогноз аналитиков в $4.39 млрд., поскольку растущие рынки улучшили уровни активов и транзакций.

Однако, больше всего ожидания превзошли результаты самого маленького подразделения компании, - управление инвестициями ("Investment Management"), - что также способствовало неожиданно сильной общей выручке компании. Выручка этого подразделения составила $1.36 млрд., что почти на 100% больше, чем в аналогичном периоде предыдущего года, и превышает оценку аналитиков в $783.2 млн. более чем на полмиллиарда долларов. Похоже, что это обусловлено единственной инвестицией: Morgan Stanley показал инвестиционный доход в размере $670 млн. (увеличение на 720% по сравнению с четвертым кварталом 2018 года) от участия в IPO в Азии.

Квартальные результаты также учитывают налоговые льготы в размере $158 млн. и издержки, связанные с выплатой выходного пособия, в размере $172 млн. В прошлом месяце в Morgan Stanley сократили примерно 2% сотрудников из-за неопределенных глобальных экономических перспектив.

На текущий момент акции MS котируются по $56.73 (+7.15%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.81% (+2 б.п.).

Нефть (WTI) $58.13 (+0.55%)

Золото $1,554.20 (+0.01%)

Перед открытием рынка фьючерс S&P находится на уровне 3,304.25 (+0.32%), фьючерс NASDAQ повысился на 0.36% до уровня 9,092.75. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент снижаются.

| Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

| Nikkei | 23,933.13 | +16.55 | +0.07% |

| Hang Seng | 28,883.04 | +109.45 | +0.38% |

| Shanghai | 3,074.08 | -15.96 | -0.52% |

| S&P/ASX | 7,041.80 | +47.00 | +0.67% |

| FTSE | 7,612.80 | -30.00 | -0.39% |

| CAC | 6,028.64 | -3.97 | -0.07% |

| DAX | 13,416.46 | -15.84 | -0.12% |

| Февральские нефтяные фьючерсы Nymex WTI | $58.05 | | +0.42% |

| Золото | $1,554.40 | | +0.03% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрирую умеренный рост, так как инвесторы положительно отреагировали на последние экономические данные и отчетность Morgan Stanley (MS).

В Morgan Stanley (MS) заявили о получении чистой прибыли на уровне $1.20 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $1.02. Выручка инвестиционного банка значительно превысила прогноз Уолл-стрит. Акции MS на премаркете подскочили почти на 6%.

Участники рынка также получили еженедельные данные Министерства труда, которые показали, что число американцев, подавших заявки на пособие по безработице, упало больше, чем ожидалось на прошлой неделе, что указывает на устойчивую силу рынка труда, несмотря на недавнее замедление роста занятости. Согласно отчету, число заявок на получение пособий по безработице сократилось на 10 000 до 204 000 с учетом сезонных колебаний за неделю, закончившуюся 11 января. Данные за предыдущую неделю не были пересмотрены. Экономисты прогнозировали, что на последней неделе количество обращений возрастет до 216 000.

В отдельном отчете Министерство труда также сообщило, что цены на импорт в США выросли в декабре. Согласно отчету, импортные цены выросли на 0/3% в прошлом месяце, благодаря росту цен на нефтепродукты. Данные за ноябрь были пересмотрены в сторону понижения (на 0/1% вместо роста на 0/2%, как сообщалось ранее). Экономисты прогнозировали, что цены на импорт вырастут на 0.3% в декабре. За 12 месяцев по декабрь импортные цены выросли на 0,5%. Это был первый рост с марта прошлого года и самый большой прирост с ноября 2018 года.

В Министерстве торговли сообщили, что розничные продажи в декабре выросли на 0,3% м/м.

Поддержку рынку акций также продолжает оказывать оптимизм по поводу торгового соглашения США и Китая, которое вчера подписали президент США Дональд Трамп и вице-премьер Китая Лю Хэ. Ожидается, что Китай увеличит закупки товаров и услуг в США в обмен на откат некоторых тарифов в рамках этой сделки, но сторонам еще предстоит разрешить ряд острых вопросов. Тем не менее, данная сделка ослабила беспокойства, которые более года удерживали инвесторов в напряжении, а также позволила им сфокусироваться на квартальной отчетности корпоративного сегмента.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 180.71 | 0.93(0.52%) | 430 |

| ALCOA INC. | AA | 19.75 | -0.43(-2.13%) | 36963 |

| ALTRIA GROUP INC. | MO | 51.39 | 0.14(0.27%) | 1993 |

| Amazon.com Inc., NASDAQ | AMZN | 1,875.98 | 13.96(0.75%) | 22838 |

| American Express Co | AXP | 130.11 | 0.29(0.22%) | 1187 |

| Apple Inc. | AAPL | 314.05 | 2.71(0.87%) | 295388 |

| Boeing Co | BA | 330.98 | 1.18(0.36%) | 27727 |

| Caterpillar Inc | CAT | 146.77 | 1.20(0.82%) | 2967 |

| Chevron Corp | CVX | 116.54 | 0.41(0.35%) | 4196 |

| Cisco Systems Inc | CSCO | 48.38 | 0.37(0.77%) | 9364 |

| Citigroup Inc., NYSE | C | 81.92 | 0.68(0.84%) | 7150 |

| Exxon Mobil Corp | XOM | 69.24 | 0.15(0.22%) | 19323 |

| Facebook, Inc. | FB | 222.44 | 1.29(0.58%) | 56016 |

| FedEx Corporation, NYSE | FDX | 160.02 | 0.87(0.55%) | 8815 |

| Ford Motor Co. | F | 9.24 | 0.05(0.54%) | 49321 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 13.06 | 0.08(0.62%) | 56708 |

| General Electric Co | GE | 11.92 | 0.05(0.42%) | 146579 |

| General Motors Company, NYSE | GM | 35.27 | 0.12(0.34%) | 1620 |

| Google Inc. | GOOG | 1,445.07 | 5.87(0.41%) | 3532 |

| Hewlett-Packard Co. | HPQ | 21.5 | 0.08(0.37%) | 8717 |

| Home Depot Inc | HD | 225.28 | 0.69(0.31%) | 1999 |

| International Business Machines Co... | IBM | 137.4 | 0.78(0.57%) | 824 |

| JPMorgan Chase and Co | JPM | 137.61 | 0.89(0.65%) | 184534 |

| McDonald's Corp | MCD | 210.27 | 0.50(0.24%) | 2349 |

| Microsoft Corp | MSFT | 164.24 | 1.06(0.65%) | 79943 |

| Nike | NKE | 102.6 | -0.19(-0.18%) | 14166 |

| Pfizer Inc | PFE | 40.8 | 0.13(0.32%) | 7081 |

| Tesla Motors, Inc., NASDAQ | TSLA | 497.2 | -21.30(-4.11%) | 1063055 |

| Twitter, Inc., NYSE | TWTR | 33.45 | 0.22(0.66%) | 28138 |

| United Technologies Corp | UTX | 152.98 | 1.02(0.67%) | 200726 |

| UnitedHealth Group Inc | UNH | 298.35 | 1.94(0.65%) | 3699 |

| Verizon Communications Inc | VZ | 59.37 | 0.27(0.46%) | 3524 |

| Visa | V | 201.5 | 1.70(0.85%) | 35173 |

| Wal-Mart Stores Inc | WMT | 115.4 | 0.12(0.10%) | 6582 |

| Walt Disney Co | DIS | 145 | 0.68(0.47%) | 25039 |

| Yandex N.V., NASDAQ | YNDX | 45.05 | 1.82(4.21%) | 65042 |

Аналитики Morgan Stanley снизили рейтинг акций Tesla (TSLA) до уровня Underweight с Equal-Weight; целевая стоимость повышена до $360

Аналитики Credit Suisse повысили рейтинг акций Barrick (GOLD) до уровня Outperform с Neutral; целевая стоимость повышена до $22

Согласно обнародованному отчету, чистый убыток компании Alcoa (AA) по итогам четвертого квартала 2019 финансового года (ФГ) составил $0.31 в расчете на одну акцию (против прибыли в $0.66 в четвертом квартале 2018 ФГ), что оказалось хуже среднего прогноза аналитиков на уровне -$0.22.

Квартальная выручка компании составила $2.436 млрд. (-27.2% г/г), тогда как средний прогноз аналитиков предполагал $2.490 млрд.

Акции AA на премаркете снизились до уровня $19.73 (-2.23%).

Согласно обнародованному отчету, прибыль компании Morgan Stanley (MS) по итогам четвертого квартала 2019 финансового года (ФГ) достигла $1.20 в расчете на одну акцию (против $0.80 в четвертом квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.02.

Квартальная выручка компании составила $10.857 млрд. (+27.0% г/г), тогда как средний прогноз аналитиков предполагал $9.720 млрд.

Акции MS на премаркете выросли до уровня $54.20 (+2.38%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются разнонаправленно, поскольку беспокойство по поводу торговых войн ослабло, и акцент сместился на сезон публикации корпоративных отчетов о доходах.

Перспектива дальнейшей эскалации в экономической разрушительной торговой войне помогла в некоторой степени улучшить настроения инвесторов, поскольку США и Китай наконец подписали долгожданную торговую сделку «Фаза 1», при которой тарифы на импортные товары в сотни миллиардов долларов все еще действуют.

Общеевропейский индекс Stoxx 600 снизился на -0,15% после того, как закрылся на фиксированной ноте на предыдущей сессии.

Автопроизводители торгуются в целом со снижением. Согласно данным Европейской ассоциации автопроизводителей, спрос на легковые автомобили в Европе растет четвертый месяц подряд и является рекордным показателем за декабрь.

Продажи легковых автомобилей выросли на 21,7% в годовом исчислении, но это было частично из-за низкого базового эффекта, так как количество регистраций уменьшилось на 8,4 процента в декабре 2018 года. Агентство заявило, что конкретные изменения на рынке также способствовали исключительному росту в декабре.

Французский производитель скоростных поездов Alstom торговался без изменений после понесенных потерь в начале сессии. Компания сообщила, что ее продажи за третий квартал 2019/20 года выросли до 2,1 млрд евро с 2,0 млрд евро в предыдущем году. Сделано заказов на 3,6 млрд евро, по сравнению с 3,4 млрд евро в прошлом году.

Компания HelloFresh, поставляющая еду, получила 8,5% стоимости бумаг после того, как ее предварительные результаты по прибыли превысили прогнозы на 2019 год.

Evotec SE, компания, занимающаяся альянсом и разработчиком лекарств, подорожала на 2,3%. Компания объявила, что ее дочерняя компания Just - Evotec Biologics, Inc., расположенная в Сиэтле, установила партнерские отношения с OncoResponse, Inc., биотехнологической компанией, ориентированной на иммунную онкологию.

Производитель Nivea Beiersdorf снизил капитализацию более чем на -1% после публикации финансовых результатов за 2019 год.

Британский рекрутер Хейс потерял -3,8% стоимости бумаг после предупреждения о том, что в первом полугодии прибыль упадет примерно на 19%.

Акции Rank Group выросли на 4,8%. Казино и игровая компания заявили, что ожидают, что базовая операционная прибыль до IFRS16 в финансовом 2020 году будет выше текущих рыночных ожиданий.

На экономических новостях, индекс потребительских цен Германии вырос на 1,5% в годовом исчислении в декабре после роста на 1,1% в ноябре и октябре, показали окончательные данные Федерального статистического управления. Это соответствовало первоначальной оценке. Последняя инфляция была самой высокой с июля, когда она составляла 1,7%.

На текущий момент:

| Индекс | Цена | Изменение, пункты | Изменения в % |

| FTSE | 7607.36 | -35,44 | -0,46% |

| DAX | 13405.58 | -24,03 | -0,18% |

| CAC | 6032.99 | +0,38 | +0,01% |

Информационно-аналитический отдел Teletrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в основном с ростом, хотя общий прирост оставался ограниченным, так как реакция рынка на подписание частичной торговой сделки между США и Китаем была ограничена.

Китайские акции упали, а курс юаня остался на прежнем уровне, так как в результате торговой сделки между США и Китаем многие острые вопросы не были решены.

Японские акции немного выросли после публикации оптимистичных данных по заказам на продукцию машиностроения.

Согласно заявлению Кабинета министров, основные заказы на продукцию машиностроения в Японии в ноябре выросли с учетом сезонных колебаний на 18,0% - до Y942,7 млрд. Это превзошло ожидания в отношении увеличения на 2,9% после падения на -6,0% в октябре. В годовом исчислении количество заказов продукцию машиностроения увеличилось на 5,3%, что снова превысило ожидания снижения на -5,3% после падения на -6,1% в предыдущем месяце.

Uniqlo-оператор Fast Retailing увеличил капитализацию на 1,4%, а оператор мобильной связи SoftBank Group - на 2,2%.

Производитель спортивной обуви Asics получил на 2,5% стоимости бумаг на фоне сообщений о том, что всемирно признанная спортивная обувь Nike Inc. может быть запрещена для участия в соревнованиях.

Австралийские рынки достигли новых рекордных максимумов, поскольку США и Китай подписали долгожданную предварительную торговую сделку.

Крупные четыре банка закрылись с ростом в диапазоне 0,7%-1%. Нефтегазовый разведчик Woodside Petroleum прибавил 0,6% стоимости бумаг после того, как сообщил о росте добычи в четвертом квартале почти на 7% и прогнозирует более высокий уровень добычи в 2020 финансовом году.

Горнодобывающая компания Newcrest Mining увеличила капитализацию более чем на 1%, а Norther Star Resources прибавила 0,3% стоимости бумаг, выиграв от стабильных цен на слитки, поскольку ряд острейших проблем остался нерешенным между двумя ведущими экономиками мира.

Акции на торгах в Сеуле закрылись с ростом, во главе с технологическими компаниями и автопроизводителями.

Акции Samsung Electronics подорожали на 2,9%, а SK Hynix - на 1%. Рыночная стоимость Hyundai Motor увеличилась на 3% после того, как заявил, что в этом году намерен продать 10 100 единиц водородного спортивного внедорожника Nexo в Корее.

| Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

| NIKKEI | +16,55 | 23933.13 | +0,07% |

| SHANGHAI | -15,96 | 3074.08 | -0,52% |

| HSI | +109,45 | 28883.04 | +0,38% |

| ASX 200 | +47 | 7041.80 | +0,67% |

| KOSPI | +17,07 | 2248.05 | +0,77% |

| NZ50 | +61,19 | 11737.86 | +0,52% |

Информационно-аналитический отдел Teletrade

| Индекс | Изменение, пункты | Цена открытия | Изменения в % |

| FTSE | +2,09 | 7644.89 | +0,03% |

| DAX | +31,99 | 13464.29 | +0,24% |

| CAC | +5 | 6037.61 | +0,08% |

Информационно-аналитический отдел Teletrade

DAX +0.2%

CAC 40 +0.1%

FTSE +0.1%

Европейские акции могут открыться сегодня с повышением после того, как США и Китай подписали первый этап торгового соглашения, который должен урегулировать торговый конфликт, который ударил по мировому экономическому росту.

Информационно-аналитический отдел Teletrade

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -108.59 | 23916.58 | -0.45 |

| Hang Seng | -111.55 | 28773.59 | -0.39 |

| KOSPI | -7.9 | 2230.98 | -0.35 |

| ASX 200 | 32.6 | 6994.8 | 0.47 |

| FTSE 100 | 20.45 | 7642.8 | 0.27 |

| DAX | -24.19 | 13432.3 | -0.18 |

| CAC 40 | -8.28 | 6032.61 | -0.14 |

| Dow Jones | 90.55 | 29030.22 | 0.31 |

| S&P 500 | 6.14 | 3289.29 | 0.19 |

| NASDAQ Composite | 7.37 | 9258.7 | 0.08 |

Основные фондовые индексы США немного выросли, отреагировав на новости о том, что президент США Дональд Трамп и вице-премьер Китая Лю Хэи подписали соглашение первой фазы

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.