- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 16-02-2018

Европейские фондовые индексы завершили торговую сессию на позитивной территории, так как уверенность инвесторов, похоже, закрепилась после резкой распродажи в начале этого месяца.

Основные фондовые индексы США выросли в пятницу, во главе с ростом акций секторов технологий и здравоохранения.

Как стало сегодня известно, в январе закладки новых домов в США резко выросли, что может привести к экономическому росту и замедлить рост цен на жилье. Число закладок новых домов выросло на 9,7% по сравнению с месяцем ранее до годовой величины 1,326 млн единиц, сообщило в пятницу Министерство торговли. Это ознаменовало третий рост за четыре месяца. Строительные компании также планируют наращивать строительство позднее в этом году. Количество разрешений на строительство выросло на 7,4% в прошлом месяце до годового темпа 1,396 млн единиц.

Вместе с тем, предварительные результаты исследований, представленные Thomson-Reuters и Мичиганским институтом, показали, что датчик настроений среди американских потребителей вырос в феврале вопреки средним прогнозам экспертов. Согласно данным, в феврале индекс потребительских настроений вырос до 99,9 пункта по сравнению с окончательным чтением за январь на уровне 95,7 пункта. Согласно средним оценкам, индекс должен был упасть до уровня 95,5 пунктов.

Котировки нефти выросли в пятницу, приблизившись к недельному максимуму, чему способствовало улучшение аппетита к риску ввиду повышения мировых фондовых рынков. С начала недели нефть марки WTI подорожала примерно на 4% после потери почти 10% на прошлой неделе. Между тем, цена нефти марки Brent выросла на этой неделе примерно на 3,3% после падения более чем на 8% на прошлой неделе.

Большинство компонентов индекса DOW в плюсе (28 из 30). Лидер роста - Pfizer Inc. (PFE, +2.27%). Аутсайдер - McDonald's Corporation (MCD, -1.25%).

Все сектора S&P в плюсе. Больше всего вырос сектор конгломератов (+1.1%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 25350.00 +116.00 +0.46%

S&P 500 2747.50 +13.50 +0.49%

Nasdaq 100 6832.00 +16.00 +0.23%

Oil 61.64 +0.47 +0.77%

Gold 1355.30 0.00 0.00%

U.S. 10yr 2.87 -0.02

Информационно-аналитический отдел TeleTrade

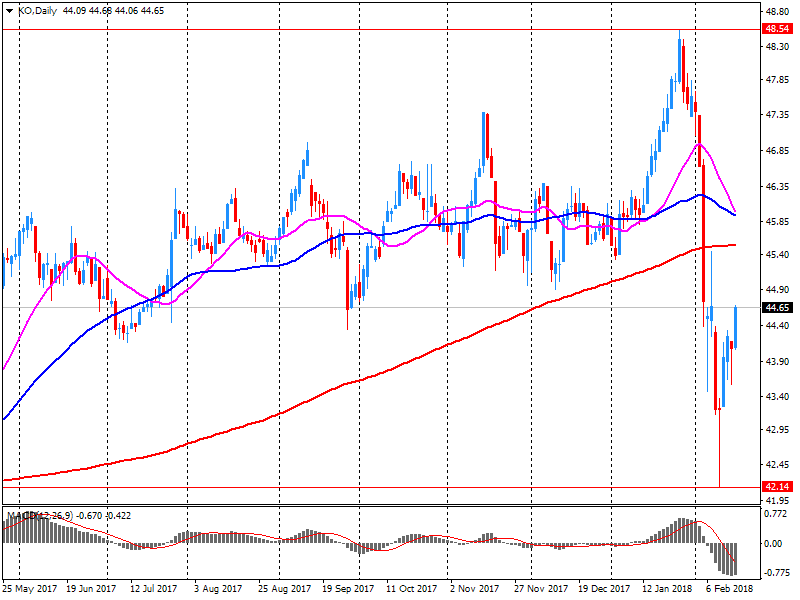

Coca-Cola Co (KO) сообщила квартальной прибыли и продажах в пятницу, которые превзошли ожидания аналитиков, поскольку компания продавала больше чая, кофе и витаминизированной воды, компенсируя вялые продажи газированных напитков.

Coca-Cola также сообщила, что планирует использовать наличные деньги, полученные в результате изменений в корпоративной налоговой ставке США, для сокращения долга на $7 млрд, что делает еe одной из последних компаний, которые воспользуются новым налоговым законодательством чтобы укрепить свой баланс.

В четвертом квартале KO взяла на себя единоразовую выплату в размере $3,6 млрд, связанную с налоговым законодательством, в результате чего зафиксировала чистый убыток по сравнению с прибылью годом ранее.

Coca-Cola и ее конкурент PepsiCo (PEP) столкнулись со снижением продаж своих сладких газированных напитков (CSD), так как потребители перешли на более здоровые напитки. Ранее на этой неделе PepsiCo также сообщила о слабых квартальных продажах CSD.

Чтобы остановить спад, Coca-Cola возобновила выпуск культовой низкокалорийной диетической Coke в четырех новых вкусах - имбирь-лайм, лихорадочная вишня, апельсин и манго - в начале этого года, и сосредоточилась на своих негазированных напитках, таких как Georgia coffee и витаминизированной воде Glaceau.

Генеральный директор Coca-Cola Джеймс Куинси отметил, что новые вкусы и упаковка - это шаги в правильном направлении.

Согласно данным Thomson Reuters I/B/E/S, чистая операционная выручка компании упала до $7,51 млрд по сравнению с $9,41 млрд годом ранее из-за продолжающихся усилий по рефинансированию ее операций по розливу, но превысила среднюю оценку аналитиков в $7,36 млрд.

Рост объема мирового рынка не изменился, но объемы продаж в Северной Америке увеличились на 1%.

Вместе с тем, аналитик Wells Fargo Боннни Херцог отметил, что отсутствие роста объемов был проблемой, но положительный импульс на многих международных рынках был обнадеживающим.

Производитель Fanta и Diet Coke сообщил о чистом убытке в размере $2,75 млрд, или $0,65 на акцию, в четвертом квартале, закончившемся 31 декабря, главным образом из-за суммы в размере $3,6 млрд, связанной с новым налоговым законодательством. Годом ранее компания сообщила о прибыли в размере $550 млн, или $0,13 на акцию.

На скорректированной основе компания сообщила о прибыли на акцию $0,39, превысив среднюю оценку аналитиков в $0,38.

В течение 2018 года Coke заявила, что ожидает рост органического дохода на 4%, а скорректированной прибыли на акцию - от 8% до 10%.

На текущий момент акции Coca-Cola Co (KO) котируются по $45,22 (+0,98%)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.86% (-5 б.п.).

Нефть (WTI) $61.16 (-0.29%)

Золото $1,356.20 (+0.07%)

Перед открытием рынка фьючерс S&P находится на уровне 2,736.00 (+0.07%), фьючерс NASDAQ повысился на 0.01% до уровня 6,816.75. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент повышаются.

Nikkei 21,720.25 +255.27 +1.19%

Hang Seng -

Shanghai -

S&P/ASX 5,904.00 -5.00 -0.08%

FTSE 7,287.83 +53.02 +0.73%

CAC 5,273.59 +51.07 +0.98%

DAX 12,411.72 +65.55 +0.53%

Мартовские нефтяные фьючерсы Nymex WTI в данный момент котируются по $61.45 за баррель (+0.18%)

Золото торгуется по $1,358.00 за унцию (+0.20%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения после ралли, которое длилось пять сессий подряд на фоне ослабления опасений инвесторов о том, что усилившаяся инфляции может вынудить ФРС ускорить процесс ужесточения денежно-кредитной политики, а также хороших экономических данных и сильной корпоративной отчетности.

Инвесторы также получили множество важных отчетов, в том числе статистику по рынку жилья США и ценам на импорт.

Как показал отчет Министерства труда, импортные цены в январе выросли на 1% по сравнению с месяцем ранее, тогда как экономисты ожидали роста на 0.6%. Рост в январе соответствовал ноябрьскому росту и был самым высоким с мая 2016 года, когда индекс вырос на 1.2%. Отчет также показал, что цены на экспорт в США увеличились на 0.8% в январе по сравнению с предыдущим месяцем.

В то же время в Министерстве торговли сообщили, что в январе закладки новых домов в США резко выросли, что может привести к экономическому росту и замедлить рост цен на жилье. Согласно данным министерства, число закладок новых домов выросло на 9.7% по сравнению с месяцем ранее до годовой величины 1.326 млн. единиц. Это ознаменовало третий рост за четыре месяца. Количество разрешений на строительство выросло на 7.4% в прошлом месяце до годового темпа 1.396 миллиона единиц. Данные заметно превзошли ожидания экономистов, которые прогнозировали прирост на 4.2% закладок новых домов и увеличение разрешений на 0.8%.

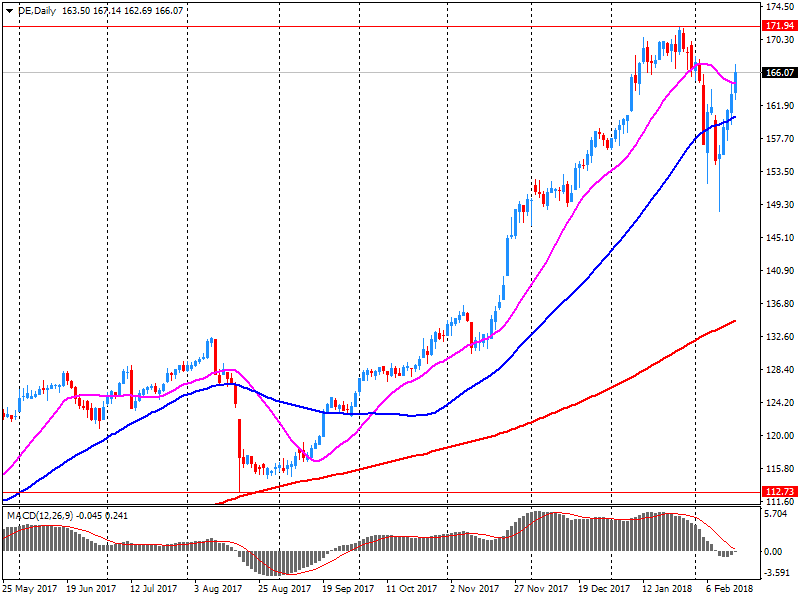

Среди сообщений корпоративного характера стоит отметить квартальные отчеты таких компаний, как Coca-Cola (KO) и Deere (DE). Первая сообщила о получении превысивших ожидания прибыли и выручки, тогда как вторая обнародовала смешанные результаты (ее квартальная прибыль оказалась выше, чем прогнозировали аналитики, тогда как ее выручка оказалась ниже ожиданий). Обе компании представили солидные прогнозы на 2018 год. На премаркете акции KO выросли на 1.7%, тогда как акции DE упали на 0.5%.

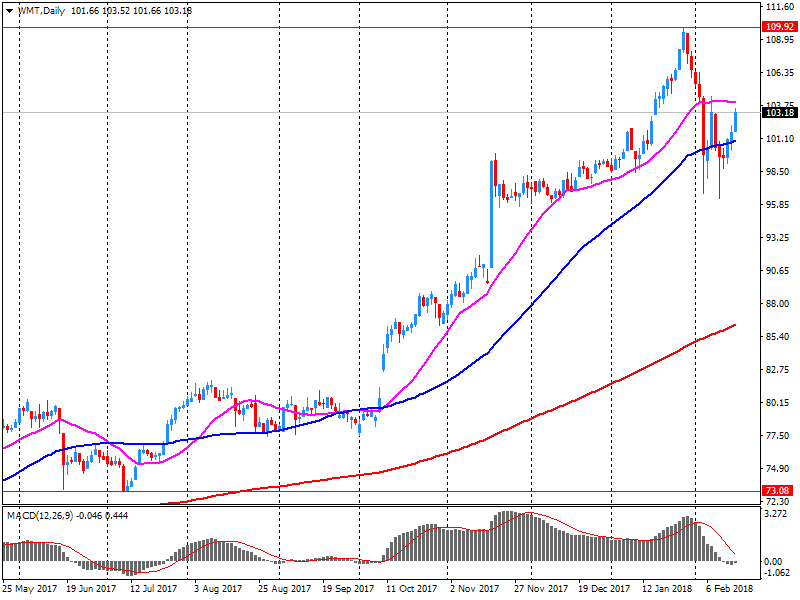

Участники рынка также обратили внимание на слухи о том, что Walmart Inc (WMT) ведет переговоры о покупке более, чем 40% акций в индийской онлайн-ритейлере Flipkart, что является прямым вызовом Amazon.com Inc (AMZN) в третьей по величине экономике Азии. Акции WMT на премаркете повысились на 0.1%.

После начала торгов влияние на их ход могут оказать данные по индексу потребительских настроений от Reuters/Michigan, которые выйдут в 15:00 GMT.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 234.26 | -0.61(-0.26%) | 507 |

| ALTRIA GROUP INC. | MO | 65.4 | 0.08(0.12%) | 633 |

| Amazon.com Inc., NASDAQ | AMZN | 1,456.60 | -5.16(-0.35%) | 62481 |

| American Express Co | AXP | 96.78 | 0.22(0.23%) | 275 |

| Apple Inc. | AAPL | 172.46 | -0.53(-0.31%) | 342914 |

| Barrick Gold Corporation, NYSE | ABX | 13.3 | -0.04(-0.30%) | 11722 |

| Boeing Co | BA | 357.35 | 0.89(0.25%) | 17267 |

| Caterpillar Inc | CAT | 160.5 | 0.52(0.33%) | 3216 |

| Chevron Corp | CVX | 113 | 0.47(0.42%) | 688 |

| Citigroup Inc., NYSE | C | 77.17 | 0.09(0.12%) | 11670 |

| Deere & Company, NYSE | DE | 168.19 | 1.38(0.83%) | 117872 |

| Exxon Mobil Corp | XOM | 76.15 | -0.06(-0.08%) | 5160 |

| Facebook, Inc. | FB | 179.95 | -0.01(-0.01%) | 83196 |

| Ford Motor Co. | F | 10.78 | 0.02(0.19%) | 66345 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 19.15 | 0.03(0.16%) | 1301 |

| General Motors Company, NYSE | GM | 41.87 | 0.02(0.05%) | 2278 |

| Goldman Sachs | GS | 267.81 | 0.13(0.05%) | 1990 |

| Google Inc. | GOOG | 1,090.01 | 0.49(0.05%) | 7839 |

| Hewlett-Packard Co. | HPQ | 21.69 | 0.24(1.12%) | 2111 |

| Home Depot Inc | HD | 185.31 | 0.04(0.02%) | 7843 |

| Intel Corp | INTC | 45.91 | -0.01(-0.02%) | 42884 |

| International Business Machines Co... | IBM | 155.32 | -0.69(-0.44%) | 1159 |

| Johnson & Johnson | JNJ | 131.5 | 0.27(0.21%) | 3108 |

| JPMorgan Chase and Co | JPM | 115.46 | -0.05(-0.04%) | 5883 |

| McDonald's Corp | MCD | 159.85 | -0.93(-0.58%) | 19066 |

| Merck & Co Inc | MRK | 56.42 | 0.43(0.77%) | 287 |

| Microsoft Corp | MSFT | 92.6 | -0.06(-0.06%) | 94240 |

| Nike | NKE | 67.99 | -0.30(-0.44%) | 3811 |

| Procter & Gamble Co | PG | 82.51 | 0.10(0.12%) | 3307 |

| Starbucks Corporation, NASDAQ | SBUX | 56.79 | 0.21(0.37%) | 3474 |

| Tesla Motors, Inc., NASDAQ | TSLA | 332.65 | -1.42(-0.42%) | 13997 |

| The Coca-Cola Co | KO | 45.71 | 0.93(2.08%) | 155634 |

| Twitter, Inc., NYSE | TWTR | 33.45 | -0.16(-0.48%) | 65181 |

| Verizon Communications Inc | VZ | 49.76 | 0.02(0.04%) | 3710 |

| Visa | V | 122.31 | 0.03(0.02%) | 1524 |

| Wal-Mart Stores Inc | WMT | 103.45 | 0.22(0.21%) | 11661 |

| Walt Disney Co | DIS | 105.5 | 0.32(0.30%) | 3056 |

| Yandex N.V., NASDAQ | YNDX | 41.1 | -0.86(-2.05%) | 4650 |

Аналитики Raymond James возобновили рейтинг акций Apple (AAPL) на уровне Mkt Perform

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Согласно сообщению агентства Reuters, Walmart Inc (WMT) ведет переговоры о покупке более, чем 40% акций в индийской онлайн-ритейлере Flipkart, что является прямым вызовом Amazon.com Inc (AMZN) в третьей по величине экономике Азии. Об этом агентству сообщили сразу два осведомленные источника.

По словам источников, попросивших не называть их, комплексная оценка (due diligence) сделки, которая рассматривается как крупнейшее зарубежное приобретение, скорее всего, начнется уже на следующей неделе.

Пока точные условия неизвестны, но исходя из того, что в прошлом году Vision Fund японской SoftBank Group заплатил $2.5 млрд. за пятую часть акций Flipkart, то стоимость индийского ритейлера может быть оценена более чем в $12 млрд.

Представитель Flipkart сказал Reuters, что компания не комментирует слухи или спекуляции, тогда как представитель Walmart в Индии отказался от комментариев.

Акции WMT на премаркете выросли до уровня $103.55 (+0.31%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Deere (DE) по итогам первого квартала 2018 финансового года (ФГ) достигла $1.31 в расчете на одну акцию (против $0.61 в первом квартале 2017 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.20.

Квартальная выручка компании составила $5.974 млрд. (+27.2% г/г), тогда как средний прогноз аналитиков предполагал $6.405 млрд.

В компании сообщили, что по итогам второго квартала 2018 ФГ рассчитывают увидеть на рост выручки +30-40% до ~$9.44-10.16 млрд. (против среднего прогноза аналитиков $9.11 млрд.). Кроме того, компания повысила прогноз роста выручки в 2018 ФГ до +29% с +22% до ~$33.39 млрд. (против среднего прогноза аналитиков $32.25 млрд.).

Акции DE на премаркете выросли до уровня $169.30 (+1.49%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Coca-Cola (KO) по итогам четвертого квартала 2017 финансового года (ФГ) достигла $0.39 в расчете на одну акцию (против $0.37 в четвертом квартале 2016 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.38.

Квартальная выручка компании составила $7.512 млрд. (-20.2% г/г), тогда как средний прогноз аналитиков предполагал $7.361 млрд.

В компании сообщили, что по итогам 2018 ФГ рассчитывает на рост показателя прибыль на акцию на 8-10% до $2.06-2.10 (против среднего прогноза аналитиков $1.99) и 4%-е увеличение выручки.

Акции KO на премаркете выросли до уровня $46.06 (+2.86%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы выросли в пятницу утром, поскольку уверенность инвесторов, похоже, укрепилась после резкой распродажи в начале этого месяца.

Сводный европейский индекс Stoxx 600 вырос на 0,87 процента в середине утренних сделок, причем почти все сектора и крупные биржи были на положительной территории.

Европейский индекс находится на пути к закрытию с повышением на 3 процента за торговую неделю, поскольку отчеты о доходах продолжают впечатлять.

Vopak был лучшим исполнителем в пятницу после того, как его последние показатели превзошли ожидания рынка. Голландская нефтяная и химическая компания заявила, что результаты за весь год были достигнуты благодаря более сильным, чем ожидалось, результатам за последние три месяца в году. Его акции превысили 13 процентов.

Шведская оборонная фирма Saab опубликовала данные о доходах хуже ожидаемых, ее акции упали более, чем на 8 процентов. Стокгольмская фирма заявила, что операционная прибыль в четвертом квартале сократилась до 882 миллионов шведских крон (111 миллионов долларов США) в течение последних трех месяцев 2017 года. Она снизилась с 960 миллионов шведских крон в том же квартале годом ранее.

Глядя на отдельные акции, немецкий страховщик Allianz сообщил о 22-процентном снижении чистой прибыли в четвертом квартале 2017 года. Компания назвала в качестве причин недавние изменения в налоговой системе США, слабый доллар США, разовые расходы и стихийные бедствия. Его акции были незначительно выше в середине торгов.

Французский автопроизводитель Renault сообщил в пятницу, что операционная прибыль достигла рекордного уровня в 2017 году, поддержав позицию генерального директора Карлоса Гона в условиях внутреннего давления. Его акции торговались с повышением более чем на 2,5 процента.

На текущий момент:

FTSE 7282.64 47.83 0.66%

DAX 12413.09 66.92 0.54%

CAC 5263.12 40.60 0.78%

Информационно-аналитический отдел TeleTrade

Основные индексы Азиатско-Тихоокеанского региона закрылись в зеленой зоне, вслед за ростом котировок на фондовом рынке США на фоне более сильных, чем ожидалось, американских данных по инфляции. Данные по потребительской инфляции в США убедили инвесторов в том, что Федеральная резервная система повысит процентные ставки быстрее, чем предполагалось ранее.

Тем не менее, торговля в регионе оставалась ослабленной, так как рынки в Китае, Гонконге, Индонезии, Малайзии, Сингапуре и Тайване закрыты на празднование Лунного Нового Года. Китайские рынки будут закрыты до 21 февраля.

Японские акции значительно выросли после того, как правительство страны назначило Харухико Курода на второй срок в качестве главы Банка Японии, что будет способствовать упрощению денежно-кредитной политики.

Акции Ajinomoto выросли в цене на 2%, а Tokyo Electric Power - на 4,4%. Несмотря на рост курса иены, экспортеры также торговались в плюсе; Toyota, Honda Motor, Sony и Panasonic увеличили капитализацию на 1-2%.

Рыночная стоимость Inpex и Japan Petroleum Exploration увеличилась на 0,8% и 0,7% после того, как цены на сырую нефть выросли более чем на 1% за ночь.

Австралийские акции закрылись незначительно ниже, но завершили неделю с заметным ростом.

Бумаги Miner South32 упали в цене на -5,1% на фоне понижения рейтинга брокерских компаний с учетом смягчения прогноза. Золотодобытчик Newcrest потерял -3,2% стоимости акций, через день после того, как он сообщил о 58-процентном снижении базовой прибыли в первом полугодии.

Банки ANZ, NAB и Westpac также закрылись со снижением в диапазоне -0,3% - 0,8% после того, как губернатор РБА сказал, что при необходимости есть вероятность для краткосрочного повышения ставок.

Индекс Новой Зеландии NZX-50 вырос после того, как последний опрос Business NZ показал, что производственный сектор в стране продолжил расширяться в январе в ускоренном темпе с результатом PMI 55,6, по сравнению с 51,2 в декабре.

Международный аэропорт Окленда увеличил капитализацию на 2,8% после того, как его прибыль в первом полугодии выросла на 17% по сравнению с прошлым годом.

NIKKEI 21720.25 +255.27 +1.19%

ASX 200 5904.00 -5.00 -0.08%

NZ50 8125.31 +61.98 +0.77%

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона растут, увеличивая прибыль от предыдущей сессии, следуя сильным завоеваниям на Уолл-стрит. Также на динамику торгов влияет рост цен на нефть.

Тем не менее, торговля в регионе остается ослабленной, так как многие рынки закрыты на празднование Лунного Нового Года.

Австралийский рынок торгуется разнонаправленно. Начав торги в зеленой зоне после сильных сигналов с Уолл-стрит, котировки в Австралии начали снижаться, однако незначительно.

Лидером торгов остается финансовый сектор. Акции ANZ Banking, Westpac, National Australia Bank и Commonwealth Bank растут в диапазоне от 0,3% до 1,2%.

Medibank Private сообщила о почти 6-процентном увеличении прибыли за полугодие, а доходы от медицинского страхования выросли менее чем на 2%. Акции страховщика здравоохранения растут более чем на 2%.

Среди основных шахтеров, рыночная стоимость BHP Billiton и Rio Tinto снижается менее чем на -0,1%, в то время как акции Fortescue упали более чем на 1%.

Японский рынок повышается, отслеживая положительные результаты торгов на Уолл-стрит. Акции экспортеров торгуются выше, несмотря на более сильную иену.

Рыночная стоимость Sony подскочила более чем на 2%, Panasonic - более чем на 1%, а Mitsubishi Electric и Canon - почти на 1%.

В нефтяном пространстве, акции Inpex и Japan Petroleum Exploration подорожали почти на 1% после того, как цены на сырую нефть увеличились.

Среди лучших результатов на рынке; Trend Micro набирает более 11%, Tokai Carbon - более чем 5%, а Ricoh - более чем 4% стоимости бумаг.

NIKKEI 21744.61 +279.63 +1.30%

ASX 200 5906.00 -3.00 -0.05%

NZ50 8125.31 +61.98 +0.77%

Информационно-аналитический отдел TeleTrade

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei +310.81 21464.98 +1.47%

TOPIX +16.55 1719.27 +0.97%

Euro Stoxx 50 +19.80 3389.63 +0.59%

FTSE 100 +20.84 7234.81 +0.29%

DAX +7.01 12346.17 +0.06%

CAC 40 +57.26 5222.52 +1.11%

DJIA +306.88 25200.37 +1.23%

S&P 500 +32.57 2731.20 +1.21%

NASDAQ +112.82 7256.43 +1.58%

S&P/TSX +79.39 15407.66 +0.52%

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы США завершили торги в плюсе, так как подорожание акций технологического сектора и сектора коммунальных услуг компенсировало потери акций сектора базовых материалов.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.