- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 25-02-2015

Компоненты индекса DOW торгуются разнонаправленно (17 в минусе, 13 в плюсе). Аутсайдером являются акции Intel Corporation (INTC, -1.32%). Больше остальных выросли акции McDonald's Corp. (MCD, +4.12%).

Секторы индекса S&P торгуются преимущественно в минусе. Аутсайдером является сектор коммунальных услуг (-1.2%). Больше всего вырос сектор услуг (+0,2%).

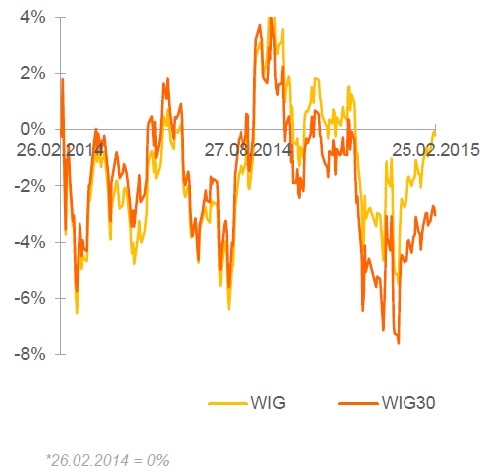

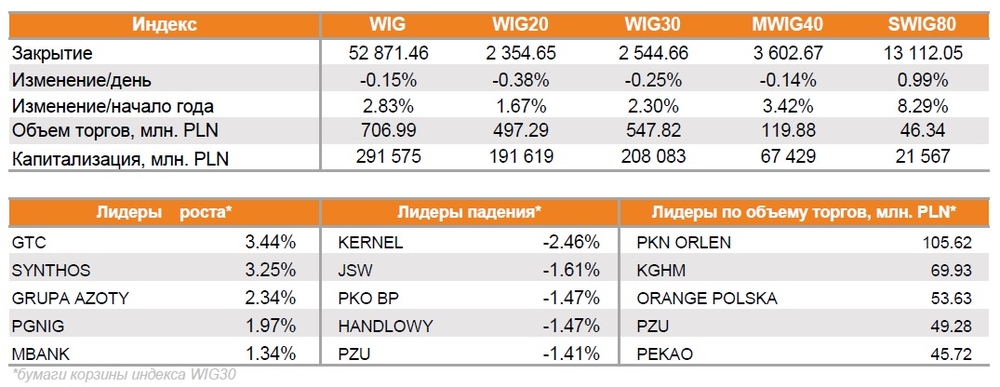

Индекса широкого рынка WIG завершил торговую сессию среды с понижением на 0.15%. Причиной тому, прежде всего, стала динамика на европейских торговых площадках, а также отсутствие положительных внутренних новостей.

Проседание индекса наиболее ликвидных бумаг WIG30 составило 0.25%. Среди бумаг корзины индекса больше всех подешевели акции агрохолдинга KERNEL (KER-WA) и компании JSW (JSW-WA) - на 2.46% и 1.61% соответственно. В тоже время, наиболее удачно закончили день GTC (GTC-WA) и SYNTHOS (SNS-WA), котировки которых выросли на 3.44% и 3.25% соответственно.

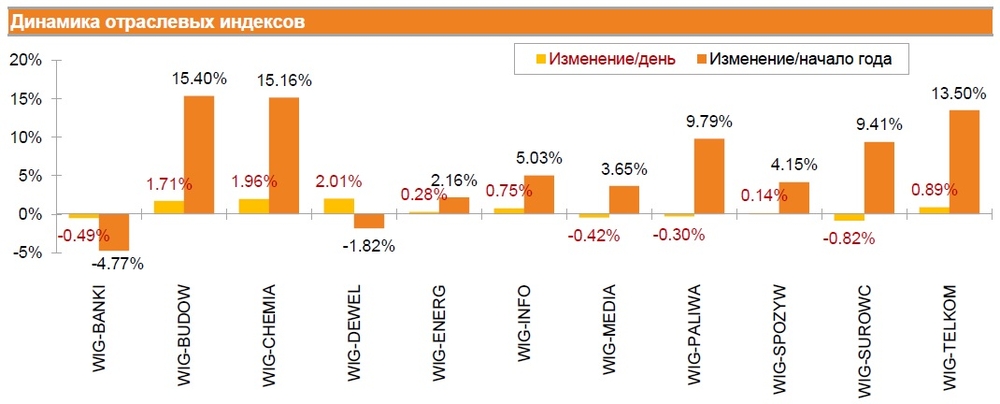

Для отдельных секторов торговый день сложилась по-разному: четыре отраслевых индекса просели, а семь выросли. Худшую динамику продемонстрировал лидер вчерашней сессии - индекс сырьевых компаний WIG-SUROWC, который по итогам торгов потерял 0.82%. В тоже время, индекс WIG-DEWEL, отражающий динамику стоимости акций девелоперских компаний, зафиксировал наилучший результат - «+2.01%».

Вероятнее всего, на торгах в четверг поведение инвесторов польского рынка акций будет в основном определяться движением на мировых торговых площадках.

Hewlett-Packard Co. (HPQ), готовясь к сложному разделению на две самостоятельные компании, встретила новую проблему - укрепление доллара США.

С проблемами из-за сильного доллара в последнее время столкнулись многие американские компании со значительной долей продаж за рубежом. Руководство HP сообщило во вторник, что недавнее повышение курса доллара по отношению к евро и другим основным валютам сократит на $3,3 млрд ожидаемый годовой доход, который компания прогнозировала около трех месяцев назад. В HP заявили, что валютные изменения снизят рост продаж за год, который закончится 31 октября, примерно на шесть процентных пунктов.

Представители компании сообщили, что планируют повысить цены и сократить издержки компании, дабы компенсировать около половины потерь доходов компании из-за роста доллара. Компания также сократила свои прогнозы по доходам из-за валютных эффектов.

Акции HP упали на 6,6% после закрытия торгов во вторник, так как инвесторы осознавали влияние валютного удара. В прошлом году акции компании выросли примерно на 30%.

Проблема с долларом стоит особенно остро для СЕО HP Мег Уитман. В 13 из последних 14 кварталов компания видела снижение доходов, в том числе 4,7% падения в первом квартале финансового года, завершившемся 31 января, до $26,84 млрд. В компании сообщили, что 2% падение доходов произошло из-за укрепления доллара США.

Несмотря на разочаровывающие доходы, HP продолжает выжимать прибыль из своего бизнеса. Второй квартал подряд каждая из основных продуктовых линеек компании показала более высокую операционную прибыль, чем годом ранее.

Способность Мег Уитмен улучшать прибыль и денежные позиции HP придает уверенности инвесторам компании, если они имеют сомнения по поводу способности HP выдержать серьезные изменения на рынке (в частности, смену потребительских предпочтений).

HP обеспечила себе сильные позиции на рынке корпоративных аппаратных средств - таких, как компьютерные серверы и персональные компьютеры. Впрочем, компания не смогла добиться большого успеха в новых областях - таких, как облачное программное обеспечение и мобильные компьютеры. Продажи упали и в сегменте программного обеспечения.

Уитмен, которая занимает пост СЕО Hewlett-Packard Co. в течение более чем трех лет, планирует разделить компанию на два бизнеса для спасения HP. Компания объявила в октябре, что к концу финансового года разделится на бизнес, занимающийся ПК и принтерами, и бизнес корпоративного оборудования, программного обеспечения и консалтинговых услуг.

Вместе с тем, продажи корпоративных аппаратных средств - таких, как компьютерные серверы - выросли, хоть и менее чем на 1%. К большому удивлению, продажи ПК HP также немного выросли по сравнению с аналогичным периодом предыдущего года, несмотря на общее снижение на рынке ПК.

Прибыль HP за квартал, окончившийся 31 января, составила $1,37 млрд, или $0,73 на акцию, по сравнению с $1.43 млрд, или $0,74 на акцию годом ранее.

На текущий момент акции Hewlett-Packard Co. (HPQ) торгуются по $34,87 (-9.41%).

Основные фондовые индексы США удерживаются немного около нулевой отметки. Инвесторы продолжают оценивать вчерашнее выступление Председателя Федеральной резервной системы Джанет Йеллен.

Стоит отметить, что продажи новостроек слегка снизились в январе, но в целом темпы оставались рядом с шестилетним максимумом - это признак высокого спроса, который может помочь повысить широкий рынок жилья в США. Продажи вновь построенных односемейных домов снизились на 0,2% по сравнению с месяцем ранее и с учетом сезонных колебаний достигли годового уровня 481 000, сообщило Министерство торговли в среду. Экономисты ожидали, что продажи сократятся до 477 000. Вместе с тем, продажи домов на вторичном рынке, на долю которых приходится примерно 90% всех покупок в США, упали до сезонно скорректированного уровня 4,81 млн. в январе, показав самый медленный темп за девять месяцев, в соответствии с докладом Национальной ассоциации риэлторов, опубликованном в понедельник. Рост цен и дорогие материалы, по всей видимости, сдерживают этот рынок.

Стомость нефти марки Brent умеренно выросла, закрепившись выше отметки $59 за баррель, чему помогли данные по Китаю, а также заявления министра нефтяной промышленности Саудовской Аравии. Тем временем, цены на нефть WTI утратили часть заработанных позиций на фоне отчета по запасам. Между тем, сегодня министр нефти Саудовской Аравии Али Аль-Нуэйми отметил, что спрос на нефть растет. Он также заявил, что на рынке нефти все "спокойно".

Компоненты индекса DOW торгуются разнонаправленно (15 против 15). Аутсайдером являются акции UnitedHealth Group Incorporated (UNH, -1.24%). Больше остальных выросли акции McDonald's Corp. (MCD, +2.02%).

Секторы индекса S&P торгуются также преимущественно в плюсе. Больше всего вырос сектор услуг (+0,4%). Аутсайдером является сектор коммунальных услуг (-0.7%).

На текущий момент:

Dow 18191.00 +5.00 +0.03%

S&P 500 2113.75 0.00 0.00%

Nasdaq 100 4455.25 +5.00 +0.11%

10-year yield 2.00% +0.01

Oil 50.05 +0.77 +1.56%

Gold 1201.90 +4.60 +0.38%

- Казначейство США разместило 5-летние облигации на сумму 34,939 млрд. долларов.

- Доходность 5-летних облигаций составила 1,480% против 1,288% на предыдущем аукционе.

- Отношение спроса и предложения составило 2,54 по сравнению с 2,49 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 60,08% от объёма размещения по сравнению с 63,06% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 7,49% от объёма размещения по сравнению с 9,49% на предыдущем аукционе.

Европейские фондовые индексы завершили торги разнонаправленно, отступив при этом от семилетнего максимума, так как спад акций автомобильных компаний компенсировал подорожание бумаг AXA SA - крупнейшего страховщика Франции.

- Казначейство США разместило 2-летные FRN (облигации с плавающей ставкой) на сумму 12,991 млрд. долларов

- Доходность 2-летних облигаций FRN составила 0,084% против 0,084% на предыдущем аукционе.

- Отношение спроса и предложения составило 4,28 по сравнению с 3,72 за последнее размещение.

- Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 48,20% от объёма размещения по сравнению с 47,05% на предыдущем аукционе.

- Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 1,92% от объёма размещения по сравнению с 6,93% на предыдущем аукционе.

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.99% (+1 б.п.).

Золото $1206.10 (+0.73%)

Нефть (WTI) $49.35 (+0.14%)

Перед открытием рынка фьючерс S&P находится на уровне 2112.00 (-0.08%), фьючерс Nasdaq упал на 0.16% до уровня 4443.00.

Внешний фон умеренно негативный. Основные фондовые индексы Азии завершили сессию смешанной динамикой, основные фондовые индексы Европы на текущий момент удерживаются ниже нулевой отметки.

Nikkei 18,585.2 -18.28 -0.10%

Hang Seng 24,778.28 +28.21 +0.11%

Shanghai Composite 3,229.57 -17.33 -0.53%

FTSE 6,921.7 -27.93 -0.40%

CAC 4,873.37 -13.07 -0.27%

DAX 11,189.53 -16.21 -0.14%

Апрельские нефтяные фьючерсы Nymex WTI в данный момент котируются по $49.54 за баррель (+0.55%)

Золото торгуется по $1206.90 за унцию (+0.80%).

Фьючерсы на основные фондовые индексы США на премаркете находятся в минусе, но потери ограничены. Инвесторы сфокусированы на выступлении председателя ФРС Джанет Йеллен, которая сегодня продолжит представлять свой полугодовой отчет по денежно-кредитной политике перед Конгрессом США. Сегодня Йеллен будет выступать перед Палатой представителей. Выступая вчера перед банковским комитетом Сената, Йеллен продолжила готовить рынки к началу процесса повышения ставок, но снова не дала каких-либо конкретных ориентиров по этому поводу. Выступая вчера перед банковским комитетом Сената, глава Федерального резерва попыталась не допустить роста ожиданий относительно скорого повышения ставки, в то же время дав понять, что изменение формулировок комитета будет означать готовность к изменению монетарной политики через определенный период времени. Несмотря на то, что какой-либо конкретики в словах Йеллен не было, шансы повышения ставки на заседании FOMC в июне все же выросли, а следующим шагом ФРС, скорее всего, будет отказ от формулировки «быть терпеливыми в вопросе повышения ставок», чего стоит ожидать уже на ближайшем заседании, запланированном на 17-18 марта. В то же время, стоит отметить комментарии Йеллен о том, что прежде, чем повышать ставку, Федрезерв должен быть достаточно уверен в росте инфляции и достижении ею целевого уровня в 2%. Поэтому важность американских инфляционных показателей в ближайшие месяцы продолжит оставаться очень высокой. Основной причиной низкого инфляционного давления председатель ФРС назвала падение цен на нефть, которое в конечном итоге будет позитивным фактором для американской экономики.

Снижение фьючерсов сдерживают вышедшие сегодня данные по индексу PMI от HSBC, указавшие на повышение активности в промышленном секторе Китая впервые с ноября. Согласно обнародованному отчету, предварительное значение показателя за февраль превысило отметку в 50 пунктов, достигнув уровня 50,1 пункта. Средние прогнозы подразумевали снижение показателя к уровню 49,6 пункта с 49,7 пунктов в январе. Опубликованный отчет позволяет говорить о некотором оживлении глобального спроса, но в целом ситуация в экономике Китая прежняя и в ближайшее время экономическая активность в стране останется вялой.

Среди сообщений корпоративного характера стоит отметить квартальную отчетность компании Hewlett-Packard (HPQ). Отчет оказался слабым: прибыль оказалась незначительно лучше ожиданий, в то время как выручка до прогнозов не дотянула и были ухудшены прогнозы компании на второй квартал и финансовый год в целом.

Кроме выступления Джанет Йеллен, после начала торгов влияние на их ход также могут оказать данные по продажам жилья на первичном рынке, которые будут опубликованы в 15:00 GMT. Ожидается, что в январе значение показателя сократится до уровня 477 тыс. против декабрьского значения 484 тыс.

(компания / тикер / цена / изменение, % / проторгованый объем)

| UnitedHealth Group Inc | UNH | 115.45 | +0.02% | 2.4K |

| Amazon.com Inc., NASDAQ | AMZN | 378.73 | +0.04% | 1.7K |

| Wal-Mart Stores Inc | WMT | 84.63 | +0.07% | 0.1K |

| Twitter, Inc., NYSE | TWTR | 48.73 | +0.08% | 11.7K |

| General Electric Co | GE | 25.43 | +0.16% | 31.7K |

| United Technologies Corp | UTX | 124.05 | +0.21% | 0.1K |

| Chevron Corp | CVX | 108.20 | +0.22% | 1.1K |

| AT&T Inc | T | 34.14 | +0.26% | 4.8K |

| Tesla Motors, Inc., NASDAQ | TSLA | 204.64 | +0.26% | 12.4K |

| Exxon Mobil Corp | XOM | 89.68 | +0.29% | 4.9K |

| Facebook, Inc. | FB | 78.68 | +0.29% | 22.7K |

| Verizon Communications Inc | VZ | 49.38 | +0.33% | 1.3K |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 21.30 | +0.38% | 1.4K |

| FedEx Corporation, NYSE | FDX | 178.50 | +0.39% | 0.3K |

| Walt Disney Co | DIS | 105.18 | +0.49% | 2.7K |

| Home Depot Inc | HD | 117.45 | +0.60% | 7.1K |

| Barrick Gold Corporation, NYSE | ABX | 12.67 | +1.12% | 14.7K |

| Yandex N.V., NASDAQ | YNDX | 16.55 | +1.22% | 8.8K |

| American Express Co | AXP | 80.86 | 0.00% | 6.7K |

| Starbucks Corporation, NASDAQ | SBUX | 93.45 | 0.00% | 4.1K |

| McDonald's Corp | MCD | 94.96 | -0.02% | 0.2K |

| International Business Machines Co... | IBM | 164.73 | -0.06% | 2.0K |

| Google Inc. | GOOG | 535.50 | -0.11% | 1.9K |

| The Coca-Cola Co | KO | 42.07 | -0.14% | 57.6K |

| Citigroup Inc., NYSE | C | 51.81 | -0.17% | 1.0K |

| Boeing Co | BA | 154.01 | -0.24% | 0.6K |

| ALCOA INC. | AA | 15.70 | -0.25% | 4.5K |

| General Motors Company, NYSE | GM | 37.65 | -0.26% | 2.7K |

| Pfizer Inc | PFE | 34.24 | -0.29% | 4.5K |

| Ford Motor Co. | F | 16.31 | -0.31% | 13.1K |

| Yahoo! Inc., NASDAQ | YHOO | 43.20 | -0.41% | 2.4K |

| Goldman Sachs | GS | 191.41 | -0.42% | 17.6K |

| Apple Inc. | AAPL | 131.62 | -0.42% | 219.4K |

| JPMorgan Chase and Co | JPM | 60.55 | -0.44% | 0.5K |

| Cisco Systems Inc | CSCO | 29.45 | -0.61% | 13.8K |

| Microsoft Corp | MSFT | 43.82 | -0.61% | 4.6K |

| Intel Corp | INTC | 34.00 | -1.19% | 43.9K |

| Hewlett-Packard Co. | HPQ | 35.91 | -6.70% | 208.3K |

Повышение рейтингов:

Снижение рейтингов:

Прочее:

Целевая стоимость акций Hewlett-Packard (HPQ) была понижена до $43 с $46 в Monness Crespi & Hardt, до $38 с $39 в RBC Capital Mkts, до $38 с $40 в Mizuho

Целевая стоимость акций Home Depot (HD) была повышена с $110 до $130 в Argus, с $116 до $127 в RBC Capital Mkts

Целевая стоимость акций Starbucks (SBUX) была повышена с $102 до $107 в Piper Jaffray

Целевая стоимость акций Apple (AAPL) была повышена с $130 до $150 в Stifel

По итогам 1-го квартала финансового года прибыль компании составила $0.92 в расчете на одну акцию против среднего прогноза аналитиков $0.91. Выручка за отчетный период была на уровне $26.84 млрд (-4.7%, прогноз $27.35 млрд.).

Компания ожидает получить по итогам 2-го квартала прибыль на уровне $0.84-0.88 против среднего прогноза аналитиков $0.96.

За полный финансовый год прибыль прогнозируется на уровне $3.53-$3.73 в расчете на одну акцию (прогноз снижен, ранее прибыль прогнозировалась на уровне $3.83-$4.03) против среднего прогноза аналитиков на уровне $3.95.

Акции HPQ на премаркете торгуются по $36.25 (-5.82%).

Фондовые площадки Европы торгуются с небольшим понижением, в то время как инвесторы анализируют отчетность компаний.

Накануне индексы выросли на новости о достижении договоренности между Грецией и Еврогруппой о продлении программы помощи. Как сообщалось, министры финансов стран еврозоны во вторник приняли решение одобрить разработанный Грецией план реформ, что означает продление программы помощи стране еще на 4 месяца.

До сих пор финансовые отчеты опубликовали 63 процента компаний-участниц индекса STOXX 600, из которых 55 процентов оправдали прогнозы аналитиков или превысили их. По мнению аналитиков, общая прибыль компаний в четвертом квартале выросла на 19,5 процента, и если прогноз сбудется, это станет лучшим показателем за 3,5 года.

"Поскольку приближается начало количественного смягчения Европейского центробанка, европейские индексы должны продолжить ралли. Дата первого повышения ставок ФРС сейчас не очень важна, потому что оно уже заложено в котировки, и мы знаем, что повышение будет постепенным, поэтому не станет шоком для рынка", - сказал старший трейдер по продаже акций Mirabaud Securities в Женеве Джон Плассар.

Выступая с речью в банковском комитете Сената США, председатель ФРС Джанет Йеллен во вторник сообщила, что ФРС готовится рассматривать повышение процентных ставок "от заседания к заседанию".

Акции производителя стальных труб Vallourec подешевели на 5,6 процента после сообщения компании о планах уволить в этом году 1400 сотрудников из-за снижения спроса со стороны нефтяных компаний.

Акции одной из ведущих страховых компаний Европы AXA выросли на 3,1 процента за счет 12-процентного повышения чистой прибыли в 2014 году.

Котировки датского перевозчика A.P. Moller-Maersk прибавили 6,2 процента, потому что компания планирует продать 20 процентов акций Danske Bank и передать акционерам ожидаемую от продажи выручку в $5,5 миллиардов.

Акции испанской телекоммуникационной компании Telefonica подешевели на 0,8 процента, так как на ее финансовых показателях отразились ослабление валюты Венесуэлы, расходы на реструктуризацию в Германии и продажа активов на второстепенных рынках.

На текущий момент:

FTSE 100 6,931.34 -18.29 -0.26 %

CAC 40 4,875.04 -11.40 -0.23 %

DAX 11,204.21 -1.53 -0.01 %

По итогам сегодняшних торгов большинство основных фондовых индексов Азиатско-Тихоокеанского региона закрылись разнонаправленно после публикации данных о деловой активности в Китае и закрытия реестров акционеров Японии для выплаты дивидендов. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в плюсе. Токийский фондовый рынок отреагировал небольшим снижением котировок на фоне комментарий главы Федеральной резервной системы США Джанет Йеллен о том, что повышения ключевой учетной ставки не следует ожидать до осени. Это привело к укреплению японской иены по отношению к доллару и, соответственно, снизило спрос на акции японских компаний-экспортеров.

Также на динамику торгов положительно повлияла публикация данных по индексу PMI для производственной сферы Китая по версии HSBC. В феврале индекс деловой активности в производственном секторе Китая от HSBC составил 50.1, что выше ожиданий 49.5. Предыдущее значение было 49.7.

На текущий момент:

Nikkei 225 18,627.89 +24.41 +0.13 %

Hang Seng 24,842.37 +92.30 +0.37 %

S&P/ASX 200 5,955.2 +28.21 +0.48 %

Shanghai Composite 3,247 +0.09 0.00%

Topix 1,510.11 +1.83 +0.12 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 18,603.48 +136.56 +0.74 %

Topix 1,508.28 +5.45 +0.36 %

FTSE 100 6,949.63 +37.47 +0.54 %

CAC 40 4,886.44 +24.14 +0.50 %

Xetra DAX 11,205.74 +74.82 +0.67 %

S&P 500 2,115.48 +5.82 +0.28 %

NASDAQ Composite 4,968.12 +7.15 +0.14 %

Dow Jones 18,209.19 +92.35 +0.51 %

Основные фондовые индексы США закрылись выше нулевых отметок, а Dow и S&P 500 обновили исторические максимальные значения. Инвесторы оценивали комментарии Председателя Федеральной резервной системы Джанет Йеллен по Полугодовому отчету по денежно-кредитной политике.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.