- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Durante la sesión asiática, Australia publicará datos importantes, como las encuestas Westpac sobre el sentimiento del consumidor y NAB sobre la confianza empresarial. Además, China publicará datos sobre comercio más tarde en la sesión.

Esto es lo que debe saber el martes 8 de agosto:

Wall Street comenzó la semana en positivo, con el Dow Jones ganando un 1.15% y el Nasdaq subiendo un 0.61%. El sentimiento de apetito de riesgo pesó sobre el dólar estadounidense, que experimentó un retroceso durante la sesión americana. El Índice del Dólar terminó la jornada plano, rondando el nivel de 102.00 puntos. El rendimiento de los bonos del Tesoro estadounidense a 10 años subió al 4.1% y el rendimiento a 2 años bajó al 4.76%.

El martes será un día tranquilo en cuanto a datos económicos. Durante la sesión asiática, Australia publicará datos sobre la confianza del consumidor, y China informará sobre cifras de comercio. Se espera que las exportaciones se contraigan un 12.5% y las importaciones un 5% en comparación con el año anterior. Más tarde se publicará el Índice de Precios al Consumo alemán definitivo. Estados Unidos y Canadá también publicarán datos sobre comercio. Los participantes del mercado se centran principalmente en los próximos datos de inflación de EE.UU. cuya publicación está prevista para el jueves y el viernes.

El par EUR/USD se situó en torno a 1.1000 tras recuperarse de las pérdidas y actualmente mantiene sus ganancias obtenidas tras el informe de nóminas no agrícolas (NFP). El par se mueve entre las medias móviles simples (SMA) de 20 y 100 días. Alemania informó de una contracción del 1.5% en la producción industrial de junio.

Dr. Jörg Krämer, economista jefe de Commerzbank Research:

La inesperada caída de la producción industrial alemana en junio (-1,5%) es un anticipo de las malas cifras de producción que se avecinan para los próximos meses. Esto se debe a que la tendencia de los nuevos pedidos apunta a la baja desde hace tiempo. Además, según las encuestas, las compañías ya han liquidado los pedidos que quedaron pendientes durante Corona. Es probable que la economía alemana vuelva a contraerse en la segunda mitad del año.

El GBP/USD prolongó su recuperación, pero perdió impulso por debajo de 1,2800. Está previsto que el Reino Unido publique los datos de crecimiento el viernes. Mientras tanto, el EUR/GBP cayó a 0.8600, alcanzando la SMA de 20 días.

El USD/JPY subió el lunes, apoyado por la subida de los rendimientos de los bonos del Estado y la mejora del apetito de riesgo, subiendo hasta 142.50. El sesgo sigue siendo alcista, pero falta una fuerte convicción.

El par AUD/USD sigue consolidado en torno a 0.6570, con una tendencia bajista. Romper por encima de 0.6600 podría fortalecer al Dólar australiano. El par NZD/USD cotiza lateralmente cerca de 0.6100, manteniendo las pérdidas de la semana pasada. Las divisas de las antípodas siguen viéndose afectadas por la caída de los precios de las materias primas.

El Oro no logró mantenerse por encima de 1.940$ y sigue siendo vulnerable, con la posibilidad de alcanzar mínimos mensuales. La plata cayó un 2% y cerró en 23.10$, marcando su nivel más bajo en casi un mes.

El USD/CAD se mueve lateralmente y se enfrenta a la resistencia de la SMA de 100 días y la zona de 1.3400. El par cerró de nuevo cerca de 1.3360, y los indicadores técnicos sugieren un debilitamiento del impulso alcista.

Las criptomonedas, incluyendo Bitcoin que cotiza cerca de 29.200$ y Ethereum alrededor de 1.825$, han sido en su mayoría de comercio lateral. Los precios del petróleo crudo experimentaron un ligero descenso, con el WTI logrando recuperarse de las pérdidas y cerrando por encima de 82.00$.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par EUR/USD se mantiene por debajo de la zona de resistencia clave de 1.1000/1.1018, obstaculizado por la EMA de 20 días y una línea de tendencia de resistencia de hace un mes.

- El par de divisas cotiza a 1.1007, mostrando un ligero descenso del 0.01% antes de la campana de cierre de Wall Street.

- A pesar de la aparición de un patrón de tres gráficos de velas que sugiere un impulso alcista, la formación doji del lunes indica indecisión entre los compradores.

- La resistencia clave se sitúa en 1.1020, con potencial de movimiento hacia 1.1055 y 1.1095, mientras que el soporte se encuentra en 1.0947 y 1.0933.

El par EUR/USD borra parte de sus pérdidas anteriores, pero sigue limitado por la intersección de la media móvil exponencial (EMA) de 20 días con una línea de tendencia de resistencia en torno a la zona de 1.1000/1.1018. El par EUR/USD cotiza en 1.1007, con una caída del 0.01% antes del cierre de Wall Street.

Análisis del precio del EUR/USD: Perspectiva técnica

Desde una perspectiva gráfica diaria, el EUR/USD debería dirigirse al alza, ya que se observa un patrón gráfico de tres velas. Sin embargo, la acción del precio del lunes formando un doji indica que los compradores están luchando por tomar impulso, lo que podría hacer perder el control a los vendedores si el EUR/USD cae por debajo de 1.1000.

Desde un punto de vista a corto plazo, el EUR/USD se inclina al alza, pero una línea de tendencia de resistencia de un mes de antigüedad sería difícil de superar mientras el par avanza. Una ruptura de 1.1020 pondría en juego el pivote diario R1 en 1.1055, seguido del máximo del 26 de abril en 1.1095 antes de 1.1100.

Por otro lado, si el EUR/USD cae por debajo de 1.1000, el siguiente soporte sería el punto pivote S1 en 1.0947, seguido del mínimo del viernes pasado en 1.0933. Si no se supera este último punto, podría producirse una corrección alcista, ya que el EUR/USD podría no alcanzar un nuevo mínimo más bajo. Una continuación podría allanar el camino para desafiar 1.0900.

Acción del precio del EUR/USD - Gráfico horario

- La economía estadounidense sólo añadió 187.000 puestos de trabajo, por debajo de las estimaciones, pero un aumento de los salarios podría reavivar los temores inflacionistas.

- Los responsables de la política monetaria de la Fed empezaron a mostrarse cautelosos, ya que la mayoría de los funcionarios ven el final del ciclo de endurecimiento.

- Se espera que el IPC estadounidense se acerque al 3%, mientras que se estima que el IPC subyacente se desacelere hasta el 4.7% interanual.

- La píldora del BOE: La inflación podría caer por debajo del 5% a finales de 2023.

La Libra esterlina (GBP) registró modestas ganancias el lunes, tras un informe mixto de empleo en EE.UU., mientras que el Banco de Inglaterra (BoE) decidió subir las tasas a un máximo de 15 años. El par GBP/USD se negocia en 1.2769, tras alcanzar un mínimo diario en 1.2712.

La Libra esterlina se beneficia de la postura agresiva del BoE, mientras que la Fed estadounidense sigue dependiendo de los datos tras un informe mixto sobre el empleo

La semana pasada, la Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que la economía de EE.UU. sólo añadió 187.000 puestos de trabajo a la economía, por debajo de las estimaciones de 200.000, retratando una ligera debilidad en el mercado laboral, una señal buscada por la Reserva Federal de EE.UU. (Fed) en su lucha por conseguir que la inflación se acerque a su objetivo del 2%. Aunque el informe general fue positivo, los salarios siguen siendo elevados, ya que la ganancia media por hora se mantuvo en el 4.4% interanual, por encima de las estimaciones del 4.2%.

Esto podría mantener a la Reserva Federal (Fed) a la espera de nuevas subidas de tipos, pero la publicación de las cifras de inflación el 10 de agosto podría arrojar algo de luz sobre la situación de los precios en Estados Unidos. Se espera que el Índice de Precios al Consumo (IPC) se desacelere hasta el 3% interanual, mientras que el IPC subyacente, que excluye alimentos y energía, pasaría del 4.8% al 4.7% interanual.

Mientras tanto, la postura de los funcionarios de la Fed comenzó a divergir. En el frente de línea dura, la gobernadora de la Fed, Michelle Bowman, afirma que el banco central estadounidense necesita subir los tipos para frenar la elevada inflación. Por el contrario, el presidente de la Fed de Nueva York, John Williams, declaró que los recortes de tasas podrían comenzar a principios de 2024, aunque afirmó que la política monetaria dependería de los datos.

Aunque el Índice del Dólar estadounidense (DXY) registra un avance del 0.05% 102.063, el par GBP/USD sigue reforzado por la subida de tasas de la semana pasada por parte del Banco de Inglaterra hasta el 5.25%.

La alentadora agenda económica en el Reino Unido dejó a los operadores a la deriva de las palabras del economista jefe del BoE, Huw Pill, quien afirmó que la inflación de los precios de los alimentos debe caer a alrededor del 10% para impulsar la inflación hacia el objetivo de inflación del 2% del BoE. Espera que la inflación caiga por debajo del 5% a finales de año.

En sus declaraciones del viernes, Huw Pill afirmó que las sucesivas subidas de los tipos de interés están enfriando el mercado laboral y aliviando las presiones inflacionistas. Añadió además que el aumento del desempleo y la disminución de las vacantes acabarían provocando un menor crecimiento de los salarios.

Análisis del precio del GBP/USD: Perspectiva técnica

El gráfico diario de la GBP/USD mantiene un sesgo neutral a alcista, aunque la acción del precio del lunes se vio limitada por el máximo del viernes pasado en 1.2792, ligeramente por debajo de la media móvil exponencial (EMA) de 20 días en 1.2814. Otra zona de resistencia clave para la GBP/USD es una línea de tendencia de resistencia a la baja en torno a 1.2870/80. Por el contrario, se espera un soporte en la EMA de 50 días en 1.2743 antes de la caída a 1.2700.

Desde una perspectiva intradía, el GBP/USD mantiene un sesgo neutral, limitado por 1.2800. Una ruptura decisiva podría abrir la puerta a nuevas subidas, con el pivote diario R2 emergiendo en 1.2845, seguido de una línea de tendencia de resistencia en torno a 1.2870/80. Por el contrario, el GBP/USD encuentra su primer soporte en el pivote diario de 1.2738, seguido de los mínimos del día en 1.2712. A continuación, el soporte se encuentra en 1.2700.

- El par EUR/JPY sube por segundo día consecutivo y se sitúa por encima de la zona de 156.50.

- El euro informó de la debilidad de los datos industriales, lo que provocó un descenso del rendimiento de los bonos alemanes.

- El resumen de opiniones del BOJ de la reunión de julio dejó entrever un posible levantamiento del YCC.

Al comienzo de la semana, el euro se debilitó frente a la mayoría de sus rivales debido a la debilidad de los datos industriales, pero mantuvo valores en cartera frente al Yen. Por otro lado, el Yen cotiza mixto tras la publicación del resumen de opiniones de la reunión de julio del Banco de Japón.

En Europa se informaron datos mixtos. El índice sentix de confianza de los inversores de la Eurozona de agosto se situó en -18.9, mejor que el -23.4 esperado, mientras que la producción industrial alemana cayó un 1.5% en junio, por encima del descenso del 0.4% previsto. Como respuesta, los rendimientos alemanes se han debilitado en toda la curva, liquidando las subidas diarias. El rendimiento del bono a 10 años cayó al 2.56% tras alcanzar un máximo del 2,64%, mientras que el rendimiento a 2 años se sitúa en el 3.12% y el rendimiento a 5 años en el 2.59% tras alcanzar un máximo del 2.65% al principio de la sesión.

En cuanto a las próximas reuniones del Banco Central Europeo, las expectativas de endurecimiento siguen siendo bajas. Según la herramienta world tasa de interés possibilities (WIRP), los mercados están valorando actualmente un 40% de posibilidades de una subida de 25 puntos básicos en la reunión de septiembre, un 60% de probabilidades de una subida de 25 puntos básicos en la reunión de octubre y un 70% de probabilidades de una subida en la reunión de diciembre.

Por parte japonesa, el resumen de opiniones del Banco de Japón (BoJ) reveló que varios miembros eran partidarios de retocar la Curva de Control de Rendimientos (CCR), y algunos sugirieron elevar directamente la CCR para fomentar la inversión en bonos. En este sentido, estas señales indican que el BOJ podría estar a punto de abandonar la política de la YCC e iniciar finalmente su ciclo de endurecimiento, pero el proceso no será rápido. Mientras tanto, el Yen podría seguir cayendo debido a las divergencias de política monetaria frente a sus rivales.

EUR/JPY Niveles a vigilar

Analizando el gráfico diario, se observa un panorama técnico neutral a alcista para el EUR/JPY, lo que sugiere que los alcistas están ganando impulso, pero aún no tienen la sartén por el mango a corto plazo. El índice de fuerza relativa (RSI) presenta una pendiente positiva por encima de su línea media, mientras que la convergencia de medias móviles (MACD) muestra barras rojas decrecientes. Además, el par está por encima de las SMA de 20, 100 y 200 días, lo que implica que los alcistas mantienen el control a mayor escala.

Niveles de soporte: 155.80 (SMA de 20 días), 155.00, 154.00.

Niveles de resistencia: 157.00, 157.50, 158.00.

EUR/JPY Gráfico diario

-638270272424659353.png)

El economista jefedel Banco de Inglaterra (BoE), Huw Pill, declaró el lunes que existen riesgos a ambos lados de la inflación británica. Según él, es probable que la inflación vuelva al objetivo durante el primer semestre de 2025. Espera que la inflación caiga al 5% a finales del año en curso.

Pill ve un crecimiento de los salarios reales durante el segundo semestre de 2023. Mencionó que los últimos datos apuntan a una inflación más persistente, sobre todo debido a la inflación de los alimentos, que es más duradera que los repuntes anteriores.

Reacción de los mercados:

El GBP/USD está subiendo modestamente el lunes, rondando 1.2775, como ha sido el caso en las últimas horas. Los comentarios de Pill no tuvieron un impacto significativo.

- El mercado laboral estadounidense empieza a enfriarse, pero las ganancias medias por hora hacen prever riesgos de inflación al alza.

- El BOJ mantiene una política moderada en cuanto a la curva de rendimiento, y la mayoría aboga por el mantenimiento de la política monetaria actual.

- El IPC estadounidense se publicará el 10 de agosto, con una estimación del 3% interanual, mientras que se espera que el IPC subyacente caiga hasta el 4.7% interanual.

El USD/JPY avanzó con fuerza durante la sesión norteamericana del lunes, ya que el Dólar se fortaleció en medio de un impulso de apetito de riesgo tras los datos mixtos de empleo de EE.UU. de la semana pasada. De línea agresiva, los comentarios de un funcionario de la Fed durante el fin de semana favorecieron el avance del Dólar. El par USD/JPY cotiza en 142.47, subiendo un 0.55% en el día.

Los comentarios moderados de Michelle Bowman, funcionaria de la Fed, impulsan al Dólar, mientras que el Banco de Japón mantiene una postura moderada

Wall Street cotiza con sólidas ganancias, mostrando un ánimo optimista, mientras avanzan los rendimientos de los bonos del Tesoro estadounidense. La reacción de los participantes del mercado a la publicación de las Nóminas No Agrícolas del pasado viernes, que decepcionaron las expectativas del 200.000, situándose en 187.000, provocó una venta masiva del Dólar, que ha recortado parte de sus pérdidas, registrando unas modestas ganancias del 0.13%, tal y como muestra el Índice del Dólar (DXY).

Aunque el mercado laboral estadounidense mostró signos de relajación, las presiones inflacionistas siguen presentes, con unas ganancias horarias medias que se mantienen en el 4.4% interanual, superando el consenso del 4.2%. Ello podría desencadenar un nuevo repunte de la inflación en Estados Unidos (EE.UU.), que se espera presente su informe de julio el 10 de agosto.

Las estimaciones para el Índice de Precios al Consumo (IPC) en Estados Unidos apuntan a una caída de la inflación hasta el 3% desde el 3.3% de junio, mientras que el IPC subyacente, que excluye los elementos volátiles, se desaceleraría hasta el 4.7% interanual desde el 4.8% de junio.

El avance del USD/JPY estuvo auspiciado por los comentarios de línea dura de Michelle Bowman, que afirmó que la Fed probablemente tendría que subir más los tipos para reducir la inflación. En el lado moderado del espectro, el presidente de la Fed de Nueva York, John Williams, señaló que los recortes de tipos podrían comenzar a principios de 2024, dependiendo de los datos económicos y de si la tendencia de la inflación seguía siendo a la baja.

Además, los rendimientos de los bonos del Tesoro estadounidense, en particular el rendimiento a 10 años, subieron cinco puntos básicos (pb) hasta el 4.090%, un viento de cola para el USD/JPY. Mientras tanto, el DXY, una medida del valor del Dólar estadounidense frente a seis divisas, gana un 0.12% y opera en 102.130.

El resumen de opiniones del Banco de Japón (BOJ) confirma un ajuste moderado de la curva de rendimiento, lo que sugiere que se espera una subida del yen japonés (JPY) a corto plazo. La mayoría de los funcionarios insistieron en la necesidad de mantener la actual política monetaria. Al mismo tiempo, uno de los miembros sugirió que la inflación se mantendría en el 2% "de manera sostenible y estable parece haber llegado claramente a la vista."

USD/JPY Niveles técnicos

- El par NZD/USD cotiza con leves ganancias, justo por encima de su precio de apertura de alrededor de 0.6095.

- El USD se recuperó tras la venta masiva del viernes después de las NFP.

- La atención se centra en los datos chinos del martes.

El par NZD/USD cotizó neutral el lunes, por debajo del nivel de 0.6100. Por un lado, el USD se recuperó del aumento de los rendimientos tras las pérdidas del viernes, mientras que el NZD cotiza fuerte antes de los datos clave de la balanza comercial de China del martes.

Los mercados continúan evaluando los informes de empleo de EE.UU. que se publican el viernes. Las nóminas no agrícolas (NFP) se enfriaron, lo que provocó una venta masiva de dólares y un descenso de los rendimientos de los bonos estadounidenses. Resulta intrigante por qué los mercados pasaron por alto tan rápidamente la subida de las ganancias medias por hora, que puede contribuir a las presiones inflacionistas. La publicación de los datos de inflación de EE.UU. será el jueves. Se espera que el dato principal aumente hasta el 3.3% (interanual) desde el 3% anterior de junio, mientras que el dato subyacente disminuirá hasta el 4.7% (interanual) desde el 4.8%.

Como reacción, los rendimientos de los bonos estadounidenses muestran un comportamiento mixto. El rendimiento de los bonos a 10 años cotiza al 4.09%, con una subida del 0.79% en el día, mientras que el rendimiento a 2 años se sitúa en 4.77% y el rendimiento a 5 años en el 4.17%, con un aumento del 0.70%, respectivamente.

Por el momento, según la herramienta FedWatch de CME, las probabilidades de una subida de 25 puntos básicos siguen siendo bajas para la siguiente reunión de septiembre y alcanzan un máximo cercano al 30% para la decisión de noviembre.

Por el lado del Kiwi, el calendario económico neozelandés no revelará datos de gran relevancia esta semana. Lo más destacado serán los datos chinos que se informarán en las primeras horas de la sesión asiática del martes, que afectarán al bloque asiático de divisas en función de su resultado.

Niveles del NZD/USD a vigilar

Al analizar el gráfico diario, una tendencia neutral a bajista se hace evidente para el NZD/USD, con los osos tomando el control gradualmente. El índice de fuerza relativa (RSI) se situó en territorio negativo, mientras que la convergencia de medias móviles (MACD) muestra barras rojas. Además, el par está por debajo de las medias móviles simples (SMA) de 20,100 y 200 días, lo que apunta a la fuerza predominante de los osos en el contexto más amplio y a que los compradores se enfrentan a una situación desafiante.

Niveles de soporte: 0.6080, 0.6060, 0.6050.

Niveles de resistencia: 0.6100, 0.6130, 0.6150.

NZD/USD Gráfico diario

-638270200413507442.png)

- Las nóminas no agrícolas de julio se situaron en 187.000, por debajo de los 200.000 previstos. Sin embargo, las ganancias medias por hora aumentaron un 4.4% interanual, lo que apunta a una posible presión salarial.

- Michelle Bowman insinúa nuevas subidas de tasas para controlar la inflación. Por el contrario, el presidente de la Fed de Nueva York, John Williams, sugiere que los recortes de tasas podrían comenzar a principios de 2024.

- Commerzbank estima que el USD/MXN alcanzaría los 17.60 en junio de 2024 y 18.00 en diciembre del mismo año.

El USD/MXN recupera algo de terreno el lunes, aunque sigue negociándose lejos de los máximos del día en 17.1505, y se mantiene por encima de su precio de apertura en un 0.03%. En el momento de escribir estas líneas, el USD/MXN opera en 17.0649 tras alcanzar un mínimo diario de 17.0220.

USD/MXN se beneficia de los comentarios de línea agresiva de Bowman de la Fed y también de la subida de los rendimientos de los bonos del Tesoro de EE.UU.

Las acciones de EE.UU. están cotizando al alza después de un informe mixto de empleo de EE.UU. el viernes pasado. Aunque las nóminas no agrícolas de julio, 187.000, se situaron por debajo de las estimaciones de 200.000, lo que demuestra que el mercado laboral se está enfriando, el aumento de las ganancias medias por hora (AHE) del 4,2% al 4,4% interanual muestra que la presión salarial podría reavivar un aumento de la inflación, que el Departamento de Trabajo de EE.UU. dará a conocer el 10 de agosto.

Las estimaciones para el Índice de Precios al Consumo (IPC) en Estados Unidos apuntan a una caída de la inflación hasta el 3% desde el 3,3% de junio, mientras que el IPC subyacente, que excluye lo elementos volátiles, se desaceleraría hasta el 4.7% interanual desde el 4.8% de junio.

El USD/MXN subió el lunes gracias a los comentarios de línea dura de Michelle Bowman, que dijo que la Fed probablemente tendría que subir más los tipos para reducir la inflación. En el lado moderado del espectro, el presidente de la Fed de Nueva York, John Williams, señaló que los recortes de tipos podrían comenzar a principios de 2024, en función de los datos económicos y si la tendencia de la inflación continúa a la baja.

El Índice del Dólar (DXY), un indicador del valor del dólar frente a una cesta de seis divisas, se aferra a unas ganancias del 0,09% en 102,100, un viento de cola para el USD/MXN. Una de las razones que explican la fortaleza del dólar es que los rendimientos de los bonos del Tesoro de EE.UU. están recuperando terreno, con la tasa de la nota de referencia a 10 años de EE.UU. en el 4,082%, dos puntos básicos más.

En México, la agenda económica informó de que la Confianza del consumidor de julio se situó en 46.2, superando las previsiones de 44.9 y el dato revisado al alza de 45,3 de junio. El IPC de México se conocerá el 9 de agosto. Las previsiones para el IPC se sitúan en el 4.78% interanual, mientras que para el intermensual se espera un 0.48%. La debilidad de los datos de inflación impediría al Banco de México (Banxico) endurecer las condiciones después de tres reuniones sucesivas en las que mantuvo las tasas sin cambios.

Los analistas de Commerzbank revisaron sus previsiones para el USD/MXN hacia finales de año, estimando que el USD/MXN se situaría en torno a 17.2000. Añadieron que "es probable que el debilitamiento de la economía estadounidense y los riesgos políticos pesen sobre el Peso". Estiman que el USD/MXN se situaría en 17.6000 antes de las elecciones generales estadounidenses en México y en 18.0000 hacia finales de 2024.

Análisis del precio del USD/MXN: Perspectiva técnica

El USD/MXN sigue sesgado a la baja, pero un patrón gráficos de "doble suelo" formado en torno a los mínimos del año podría abrir la puerta a nuevas subidas. Los niveles de resistencia emergen en una línea de tendencia de resistencia de cuatro meses que pasa alrededor de 17.40, seguida al alza por la media móvil exponencial (EMA) de 100 días en 17.5093. Si los compradores del USD/MXN superan estos dos niveles de resistencia, el par podría desafiar el nivel psicológico de 18.00, seguido de la EMA de 200 días en 18.1306. A la baja, el USD/MXN podría caer por debajo de 17.0000 y volver a probar el mínimo del año hasta la fecha (YTD) de 16.6238.

Los flujos japoneses hacia el exterior deberían disminuir con el tiempo. Por lo tanto, los economistas de CIBC Capital Markets esperan que el par USD/JPY baje.

El rendimiento del JGB a 10 años debería acercarse a los 100 puntos básicos

Con el tiempo, los rendimientos del JGB a 10 años deberían acercarse a los 100 puntos básicos, que es donde se encontraban en los años previos a Abenomics. Esto es increíblemente importante dado que los inversores japoneses han sido grandes acreedores netos del resto del mundo precisamente porque los rendimientos nacionales eran bajos.

Un aumento de los rendimientos del JGB a 10 años sugiere que se exportará menos capital fuera del país y apoya a la baja al USD/JPY durante el horizonte de proyección.

USD/JPY - tercer trimestre de 2023: 141/cuarto trimestre de 2023: 135

Los economistas de Rabobank prevén que el Dólar seguirá estando bien soportado frente al Euro. Sin embargo, el par USD/CHF se sitúa en 0.86 a un mes vista.

Las tasas del BCE podrían haber tocado techo

Vemos margen para que el USD se mantenga bien soportado frente al EUR ante el temor de que las tasas a corto plazo en los EE.UU. sean probablemente más altas durante más tiempo. También vemos el riesgo de que el Dólar reciba cierto soporte de los flujos de refugio. También consideramos que el mercado está demasiado largo para el euro, dado el riesgo de que las tasas del BCE hayan tocado techo.

Dicho esto, dada la inyección de incertidumbre sobre la situación fiscal de EE.UU., hemos revisado al alza nuestra previsión para el franco refugio y vemos margen para que el USD/CHF retroceda hasta 0.86 a un mes vista.

Los economistas de Société Générale analizan las perspectivas técnicas del AUD/USD.

Romper por encima del reciente máximo de 0.6900 es esencial para afirmar una tendencia alcista significativa

El AUD/USD no logró superar la confluencia de resistencias cerca de 0.6900, que representa el máximo de junio, y una línea de tendencia descendente de varios meses, lo que provocó un rápido descenso. Está derivando gradualmente hacia el soporte potencial del mínimo de mayo cerca de 0.6460/0.6410.

La DMA de 200 se ha vuelto plana, lo que denota una falta de dirección clara. Se espera un rebote, sin embargo, sería esencial romper por encima del reciente máximo de 0.6900 para afirmar una tendencia alcista significativa.

En caso de que el par se establezca por debajo de 0.6460/0.6410, la caída podría extenderse. Los próximos objetivos estarían en 0.6350 y las proyecciones de 0.6200.

- El USD/MXN opera presionado a la baja muy cerca de la zona 17.00.

- El Índice del Dólar (DXY) avanzó en la mañana europea a un máximo diario de 102.38 pero después perdió tracción.

- La confianza del consumidor de México repunta por tercer mes consecutivo en julio.

El USD/MXN ha operado hoy en la primera parte del día en un estrecho rango alrededor de 17.05. A media mañana europea, el par ha subido a un máximo diario de 17.15, pero posteriormente ha ido cediendo terreno hasta caer a 17.03, nuevo mínimo del día, muy cerca del nivel psicológico de 17.00.

El Dólar recupera algo de terreno tras la caída del viernes

El Dólar se debilitó el pasado viernes después de la publicación de las Nóminas no Agrícolas de EE.UU. de julio, que resultaron en 187.000, por debajo de las 200.000 estimadas. El DXY llegó a un mínimo de seis días en 101.74 y después fue recuperando terreno, llegando hoy lunes a un máximo diario en 102.38. Este fortalecimiento frente a las principales divisas no tiene seguimiento frente al Peso mexicano, como viene siendo habitual algunas jornadas.

El foco de la semana estará en los datos de inflación de julio que EE.UU. publicará el jueves, y que pueden ser determinantes (junto a los de agosto que se publicarán en las primeras semanas de septiembre) para que la Fed decida interrumpir o cotinuar con su subida de tasas de interés. Un día antes, México publicará sus cifras de inflación de julio, esperaándose una caída al 4.78% desde el 5.06% actual.

Mientras, hoy México ha publicado sus cifras de confianza del consumidor para el mes de julio, mostrando un aumento por tercer mes consecutivo, esta vez en ocho puntos percentuales hasta 46.2, según informó INEGI y el Banco de México.

USD/MXN Niveles de precio

Con el USD/MXN cotizando en estos instantes sobre 17.05, cayendo un 0.20% diario, el próximo soporte importante espera en la zona psicológica de 17.00. Por debajo espera el mínimo de siete años y ocho meses registrado el 28 de julio en 16.62. Una ruptura de este nivel desencadenaría una bajada a la zona de 16.50 y la región de 16.30/35, donde están los mínimos de octubre de 2015.

Al alza, la primera resistencia está en el techo de dos meses probado el jueves y el viernes en 17.42. Más arriba, la barrera se encuentra en el nivel psicológico de 17.50. Una ruptura al alza podría llevar hacia el nivel redondo de 18.00 y a 18.07, techo del mes de mayo.

Los economistas de Société Générale analizan las perspectivas técnicas del USD/MXN.

Superar 17.40 para abrir 17.80

El USD/MXN experimentó una implacable tendencia bajista tras romper por debajo de los mínimos de 2022. Recientemente se ha acercado a la zona de soporte provisional de 16.60/16.40 que representa proyecciones y, lo que es más importante, la línea de tendencia trazada desde 2008.

El par ha sido testigo de un rebote inicial y ha vuelto a visitar el máximo de julio de 17.40. El MACD diario ha registrado una divergencia positiva que denota un retroceso del impulso bajista. Si supera 17.40, es probable un rebote prolongado hacia 17.80 y niveles gráficos de 18.00.

- El EUR/USD rebota desde los mínimos anteriores cerca de 1.0960.

- La recuperación continúa hacia 1.1150.

El EUR/USD recorta las pérdidas anteriores y ahora flirtea una vez más con la zona clave de 1.1000 el lunes.

Si el par sigue subiendo, el próximo obstáculo será el máximo semanal de 1.1149 (27 de julio). Si el par rompe por encima de esta zona, se espera que la presión vendedora se modere y abra la puerta a un probable movimiento hacia el máximo de 2023 en 1.1275 (18 de julio).

A más largo plazo, la visión positiva se mantiene por encima de la SMA de 200 días, hoy en 1.0748.

Gráfico diario del EUR/USD

- El Dólar australiano se estanca en el tercer día de su recuperación frente al Dólar estadounidense.

- Los sólidos salarios en EE.UU. mantienen viva la llama de la inflación, apoyando las probabilidades de subida de tasas en EE.UU. y, por tanto, del Dólar.

- Se espera que el Dólar australiano pierda una fuente de soporte a medida que China se ralentice y diversifique sus fuentes de materias primas fuera de Oz.

El Dólar australiano (AUD) se estancó en su avance contra el Dólar estadounidense (USD) el lunes, mientras que el USD se recupera por las probabilidades ligeramente más altas de que la Reserva Federal (Fed) suba las tasas de interés en septiembre.

Los datos del mercado laboral estadounidense correspondientes al mes de julio fueron dispares: si bien la cifra principal mostró un aumento del empleo ligeramente inferior al previsto, los salarios subieron más de lo previsto, lo que posiblemente haya provocado un latente repunte de las expectativas de inflación.

La herramienta FedWatch de la CME, un fiable indicador basado en el mercado de las futuras decisiones de la Fed sobre los tipos de interés, sitúa el lunes las probabilidades de que la Fed suba los tipos de interés en septiembre en el 15.5%, ligeramente por encima del 13% registrado el viernes.

Dado que unos tipos de interés más altos son positivos para las divisas soberanas, porque atraen más entradas de capital extranjero, la probabilidad ligeramente más alta de que la Fed suba los tipos en septiembre es positiva para el USD (lo contrario para el AUD/USD).

El AUD/USD cotiza con pocos cambios en 0.65 al inicio de la sesión estadounidense.

Noticias sobre el Dólar australiano y movimientos en los mercados

- El Dólar australiano pierde fuelle en su breve recuperación frente al Dólar estadounidense, ya que este último mantiene su fortaleza al inicio de la semana debido a las probabilidades ligeramente mayores de una subida de tasas en la próxima reunión de la Fed en septiembre.

- Los datos salariales de julio del informe de nóminas no agrícolas de EE.UU. superaron las previsiones, situándose en el 0.4% intermensual y el 4,4% interanual, superando las estimaciones del 0.3% y el 4.2% respectivamente. Esto puede estar teniendo un efecto retardado en la respuesta del mercado a los datos y fomentando unas expectativas de inflación más elevadas, lo que puede estar presionando al alza las expectativas de tasas de interés.

- La tasa de desempleo en EE.UU. también cayó al 3.5% desde el 3.6% en que se había pronosticado que no habría cambios, otro indicador positivo.

- Los datos del Índice de Precios al Consumo (IPC) de EE.UU. del jueves podrían afectar aún más a las expectativas de tipos de interés y al dólar.

- El mineral de hierro, principal producto de exportación de Australia, se ha recuperado un poco. Los Futuros del mineral de hierro chino (62%) suben a 105$ por tonelada desde los 104$ del viernes.

- Según Clifford Bennet, economista jefe de ACY TD Securities, la política expresada por China de intentar diversificarse para no depender demasiado de las materias primas australianas es negativa a largo plazo para el AUD.

- También están apareciendo grietas en los datos de comercio de China que sugieren que la economía china está experimentando una ralentización de la demanda, lo que podría tener repercusiones negativas para Australia, añade Bennet.

- Los datos de la Balanza comercial china correspondientes al mes de julio, que se publican el martes, podrían aportar nueva información sobre cómo se está comportando el comercio chino.

- La economía australiana no se verá "salvada" como en el pasado por el supercrecimiento chino, según Bennet, de ACY.

- El mineral de hierro, principal producto que Australia exporta a China, se utiliza para fabricar acero destinado a enormes proyectos de infraestructuras y construcción; sin embargo, dada la debilidad observada en el mercado inmobiliario chino, la demanda de esta importante fuente podría tambalearse, debilitando el AUD.

- Todavía se discute si la Reserva Federal ha terminado de subir los tipos de interés; sin embargo, Williams, de la Fed, afirmó el lunes que la Fed podría llegar a recortar los tipos el año que viene.

- Las expectativas son más seguras de que el Banco de la Reserva de Australia (RBA) no subirá las tasas de interés. Ha hecho dos pausas seguidas y el mercado inmobiliario australiano sigue tambaleándose por los efectos de las subidas de tasas hasta ahora. Según Bennet, de ACY, una proporción considerable de propietarios de viviendas se encuentra en situación de patrimonio negativo debido al enfriamiento del mercado inmobiliario en Australia, lo que sugiere que es improbable que el RBA suba más las tasas.

- Las Ventas Minoristas australianas han caído debido a que la inflación y el aumento de los pagos hipotecarios han afectado a los bolsillos de los consumidores, amenazando con una desaceleración en Australia que presionará a la baja al Aussie. Por el contrario, se espera que EE. UU. entre en un mini-boom gracias a la revolución de la IA, según el Economista de ACY.

- El Dólar australiano ha estado en una posición débil desde que el RBA dejó la tasa de política sin cambios en el 4.1% la semana pasada, frente a la expectativa del mercado de una subida de 25 puntos básicos. En la declaración de política monetaria, el RBA explicó que la decisión de mantener las tasas sin cambios les daría más tiempo para evaluar el impacto del endurecimiento de la política monetaria hasta la fecha y las perspectivas económicas.

- Dicho esto, no descartaron por completo la posibilidad de más subidas de tipos en el futuro: "Puede ser necesario un mayor endurecimiento de la política monetaria para garantizar que la inflación vuelva al objetivo en un plazo razonable, pero eso dependerá de los datos y de la evolución de la evaluación de los riesgos", señaló el RBA.

Análisis técnico del Dólar australiano

El par AUD/USD sigue una tendencia lateral en los gráficos a largo y medio plazo. El máximo de febrero en 0.7158 es un obstáculo clave que, si se supera, dará un tono más alcista a los gráficos a largo plazo.

El mínimo de 0.6458 establecido en junio es un nivel clave para los osos. Si se supera con decisión, los gráficos tendrían un tono más bajista. Actualmente, el precio está más cerca de este mínimo clave.

-638270090758653816.png)

Dólar australiano frente al Dólar estadounidense: Gráfico semanal

El precio ha roto limpiamente por debajo de la confluencia de medias móviles (MA) cerca de 0.6700, formada por la mayoría de las SMA principales: la de 50 semanas, la de 50 días y la de 100 días. La ruptura de este nivel clave de soporte y resistencia es una señal bajista.

-638270091226204806.png)

Dólar australiano frente al Dólar estadounidense: Gráfico Diario

El AUD/USD también ha roto por debajo de los mínimos de junio en 0.6600, y es muy posible una continuación a la baja hacia los mínimos clave de mayo en 0.6460. Una ruptura decisiva por debajo de los mismos abriría el camino a un movimiento a la baja hacia 0.6170 y los mínimos de 2022.

El movimiento actual de recuperación desde los mínimos del jueves pasado parece más una corrección que una reversión y el precio podría recapitular fácilmente y empezar a bajar de nuevo.

Debido a que el par se encuentra en una tendencia lateral en general, es impredecible y las probabilidades no favorecen ni a los osos ni a los alcistas en general, ni el índice de fuerza relativa (RSI) proporciona mucha información en ninguno de los plazos.

En términos técnicos, una "ruptura decisiva" consiste en una vela diaria larga, que perfora limpiamente por encima o por debajo del nivel crítico en cuestión y luego cierra cerca del máximo o mínimo del día. También puede significar tres días consecutivos al alza o a la baja que rompen limpiamente por encima o por debajo del nivel, con el último día cerrando cerca de su máximo o mínimo y a una distancia decente del nivel.

Preguntas frecuentes sobre el AUD

¿Qué factores determinan la cotización del Dólar australiano?

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de las tasas de interés que fija el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la balanza comercial. También influye el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (aversión al riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el AUD.

¿Cómo afectan al Dólar australiano las decisiones del Banco de la Reserva de Australia?

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de las tasas de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2-3% ajustando las tasas de interés al alza o a la baja. Los tipos de interés relativamente altos en comparación con otros bancos centrales importantes sirven de soporte al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones de crédito, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

¿Cómo influye la salud de la economía china en el Dólar australiano?

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el dólar australiano y sus pares.

¿Cómo influye el precio del mineral de hierro en el Dólar australiano?

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del Mineral de Hierro, por lo tanto, puede ser un impulsor del Dólar Australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del mineral de hierro cae. Precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una Balanza comercial positiva para Australia, que también es positiva del AUD.

¿Cómo influye la balanza comercial en el Dólar australiano?

La Balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una Balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la Balanza comercial es negativa.

La gobernadora de la Reserva Federal (Fed), Michelle Bowman, dijo en un discurso preparado para el evento "La Fed escucha" en Atlanta que probablemente serán necesarias subidas adicionales de tipos para reducir la inflación de nuevo al objetivo, según Reuters.

Bowman explicó que, a la hora de tomar decisiones, buscará pruebas que sugieran que la inflación sigue una senda descendente "coherente y significativa". Además, señaló que la inflación sigue estando significativamente por encima del 2%, mientras que las condiciones del mercado laboral siguen siendo difíciles.

Reacción de los mercados

Estos comentarios no provocaron una reacción del mercado, y el Índice del Dólar registró por última vez ligeras ganancias diarias, situándose en 102.10.

EUR/USD Precio actual: 1.0983

- El Dólar estadounidense reanudó su avance en medio de especulaciones de que la Fed seguirá subiendo tasas.

- El Euro se vio afectado por los pésimos datos alemanes también por un estado de ánimo amargo.

- EUR/USD está perdiendo fuerza bajista, pero aún corre el riesgo de caer.

El Dólar estadounidense reanudó su avance tras el retroceso del viernes, con el EUR/USD cotizando actualmente en torno a 1.0980, no muy lejos de su mínimo diario de 1.0964. Las preocupaciones sobre aumentos de tasas adicionales en los Estados Unidos (EE.UU.) impulsaron los rendimientos de los bonos del gobierno, que de todas maneras, se mantienen por debajo de los máximos de la semana pasada. El bono del Tesoro a 10 años rinde actualmente un 4.11%, un aumento de 5 puntos básicos (pb). Al mismo tiempo, los mercados bursátiles comenzaron la semana a la defensiva, con la mayoría de los índices asiáticos y europeos perdiendo terreno.

Los comentarios agresivos de los responsables de las políticas de la Reserva Federal de EE.UU. (Fed) estuvieron detrás de las últimas preocupaciones, ya que la gobernadora Michelle Bowman dijo que la Fed debería seguir dispuesta a aumentar la tasa de política si los datos muestran que el progreso en la inflación se ha estancado. Además, el presidente de la Fed de Atlanta, Raphael Bostic, argumentó que el banco central debería mantener la política monetaria en un territorio restrictivo hasta bien entrado 2024. John Williams, de Nueva York, echó agua fría durante el horario comercial de Londres, ya que dijo que no descarta la posibilidad de recortar a principios de 2024, añadiendo que dependería de los datos económicos.

En cuanto a los datos, Alemania publicó la producción industrial de junio, que cayó un 1.5% intermensual y un 1.7% en comparación con el año anterior, por debajo de las expectativas y golpeando al euro. En cuanto a la zona euro, la región publicó la confianza de los inversores Sentix de agosto, que mejoró de -22.5 en julio a -18.9. El calendario estadounidense no tiene programados datos relevantes, aunque el país publicará el Índice de Precios al Consumidor (IPC) de julio el próximo jueves.

Perspectiva técnica a corto plazo del EUR/USD

El par EUR/USD retrocede desde un máximo inicial de 1.1014 y cotiza por debajo del 61.8% de retroceso del rally 1.0833/1.0975 en torno a 1.1005, lo que mantiene el riesgo sesgado a la baja. El gráfico diario muestra que el indicador de Momentum se consolida dentro de niveles negativos, mientras que el indicador del Índice de Fuerza Relativa (RSI) cede alrededor de 47, ambos en línea con otra etapa a la baja. Finalmente, la media móvil simple (SMA) de 20 se volvió sin dirección mientras estaba por encima del nivel actual, mientras que la SMA de 100 brinda soporte dinámico en alrededor de 1.0920.

A corto plazo, y según el gráfico de 4 horas, las posibilidades de una extensión bajista parecen limitadas. El EUR/USD encontró compradores en torno a una media simple de 20 plana, mientras que la media simple de 100 gana tracción a la baja muy por encima del nivel actual. Al mismo tiempo, los indicadores técnicos apuntan al norte dentro de niveles neutrales, lo que sugiere que el interés de los vendedores está disminuyendo en este momento.

Niveles de soporte: 1.0960 1.0920 1.0870

Niveles de resistencia: 1.1005 1.1065 1.1105

- El DXY recupera la tracción alcista tras dos retrocesos diarios consecutivos.

- Hay un obstáculo inicial en el máximo mensual de 102.84.

El DXY recupera la compostura y recupera la zona más allá del obstáculo clave de 102.00 a principios de semana.

El DXY consigue dejar atrás parte de la presión vendedora observada en la última parte de la semana y retoma el lunes el nivel 102.00 y más allá. El índice necesita superar rápidamente el máximo mensual de 102.84 (3 de agosto) para permitir un posible movimiento hacia el máximo de julio de 103.57 (3 de julio), que parece apuntalado por la proximidad de la SMA clave de 200 días.

En un contexto más amplio, mientras se mantenga por debajo de la SMA de 200 días (103.52), las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

Los economistas de Société Générale analizan las perspectivas técnicas del EUR/USD.

La defensa del soporte de la línea de tendencia cerca de 1.0900/1.0830 podría desencadenar un rebote

El EUR/USD se ha embarcado en un retroceso más profundo después de enfrentarse a la resistencia cerca de 1.1270, el retroceso del 61.8% desde 2021. El par se ha replegado hacia la línea de tendencia trazada desde el año pasado en 1.0900/1.0830. Se está produciendo un rebote inicial, aunque el máximo de la semana pasada cerca de 1.1045 debe superarse para afirmar un rebote prolongado.

En caso de que el par no logre defender 1.0900/1.0830, se espera que se profundice la fase bajista. Los siguientes soportes potenciales se encuentran en la DMA de 200 cerca de 1.0725 y 1.0630.

Los economistas de CIBC Capital Markets esperan que el par AUD/USD avance con fuerza a largo plazo.

Se esperan más alzas a corto plazo para el AUD/USD

Esperamos que el par AUD/USD se mantenga dentro de un rango durante el tercer trimestre, pero que suba en el cuarto.

A largo plazo, la sobrevaloración del USD debería permitir al AUD de beta alta apreciarse más que las divisas de beta baja.

Las medidas de estímulo chinas acabarán por impulsar la subida del AUD/USD, aunque no esperamos una respuesta política importante.

Por último, esperamos que el nuevo gobernador Bullock sea una continuación de la política aplicada bajo el mandato del gobernador Lowe, por lo que el cambio de liderazgo no debería afectar a los precios del AUD.

AUD/USD - tercer trimestre de 2023: 0.66 | cuarto trimestre de 2023: 0.68

- El EUR/JPY comienza la semana bastante por encima de 156.00.

- El siguiente objetivo al alza sigue siendo el máximo de 2023, justo después de 158.00.

El EUR/JPY amplía las pequeñas ganancias del viernes y supera el obstáculo clave de 156.00 al comienzo de la semana.

De momento, la continuación del impulso alcista parece probable con el objetivo inicial aún en el máximo de 2023 en 158.04 (21 de julio). La ruptura de este nivel expone un movimiento hacia el nivel redondo de 160.00.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 146.73.

EUR/JPY gráfico diario

- El USD/CAD continúa una racha de cuatro días de ganancias, ya que los inversores esperan que la Fed suba más los tipos de interés.

- Un informe débil del mercado laboral canadiense podría permitir al BOC considerar una política de tasas de interés estables en el futuro.

- El par USD/CAD recupera un máximo de dos meses en torno a 1.3400 y alcanza un nuevo máximo oscilante.

El par USD/CAD en nuevos máximos de dos meses cerca de la resistencia en el nivel redondo de 1.3400 en la sesión europea. El CAD extiende su racha ganadora de cuatro días, ya que los inversores esperan que la Reserva Federal (Fed) pueda seguir subiendo las tasas de interés.

La gobernadora de la Fed, Michelle Bowman, declaró durante el fin de semana que el banco central estadounidense seguirá subiendo las tasas de interés para reducir la inflación. Esto fortalece el Índice del Dólar estadounidense (DXY) y lo impulsa por encima de 102.00.

Por su parte, el Dólar canadiense se encuentra bajo presión, ya que el mercado laboral registró una caída de 6.400 nóminas en julio, frente a las expectativas de 21.000 nuevas incorporaciones. La tasa de desempleo subió al 5.5%, tal y como se esperaba, frente al 5.4% de junio. Informar sobre la debilidad del mercado laboral canadiense podría permitir al Banco de Canadá (BoC) considerar una política de tasas de interés estables en el futuro.

El USD/CAD actualiza un máximo de dos meses en torno a 1.3400 y opera en un nuevo máximo oscilante en gráfico diario. El CAD supera la media móvil exponencial (EMA) de 200 periodos en 1.3363, lo que indica que la tendencia a largo plazo se torna alcista. La resistencia horizontal se traza desde el máximo del 23 de abril en torno a 1.3648.

El índice de fuerza relativa (RSI) (14) salta al rango alcista de 60.00-80.00. Se desencadena un impulso alcista en medio de una ausencia de divergencias y una situación de sobreventa.

Una ruptura decisiva por encima del máximo intradía en 1.3400 impulsaría al Dólar canadiense hacia el máximo del 05 de Junio en 1.3462 seguido de la resistencia psicológica en 1.3500.

En un escenario alternativo, un movimiento bajista por debajo del máximo del 18 de julio en 1.3288 arrastraría al activo hacia el mínimo del 27 de julio en torno a 1.3160 y el mínimo del 14 de julio modestamente por debajo de 1.3100.

Gráfico diario USD/CAD

La confianza del consumidor de México subió 0.8 puntos porcentuales en la lectura ajustada por estacionalidad de julio. El indicador subió a 46.2 desde los 45.4 previos, según informe el Instituto Nacional de Estadística y Geografía (INEGI) y el Banco de México. Este es el nivel más alto registrado desde noviembre de 2021.

Según el comunicado, se observaron aumentos mensuales en los componentes que captan la situación económica presente y esperada dentro de 12 meses de los miembros del hogar, la situación económica futura del país y la posibilidad de los miembros del hogar para realizar compras de bienes durables en el momento actual. Por su parte, el rubro que evalúa la situación económica actual del país mostró un descenso mensual.

En el séptimo mes de 2023 y en términos desestacionalizados, el Índice de Confianza del Consumidor (ICC) registró un incremento anual de 5.1 puntos.

USD/MXN reacción

El USD/MXN ha caído tras el dato a la zona de 17.05, mínimo diario ya probado anteriormente en el día. Al momento de escribir, el par cotiza sobre 17.08, perdiendo un 0.06% en el día.

El reciente rebote del Dólar sufrió un retroceso el viernes provocado por la publicación del informe de NFP de julio, más débil de lo esperado. Los economistas del MUFG Bank analizan las perspectivas del Dólar.

¿Se está agotando el rebote del Dólar?

En la última semana, el Dólar se ha visto más apoyado por el actual ajuste al alza de los rendimientos a largo plazo en EE.UU. y por las condiciones de aversión al riesgo, que han pesado más sobre las populares divisas carry trade de los mercados emergentes.

La reciente decisión sorpresa del BoJ de ajustar el YCC o curva de rendimiento y la decisión de Fitch de rebajar la clasificación crediticia de EE.UU. han desencadenado un repunte de la volatilidad en los mercados de divisas al comienzo del periodo estival. Aunque estos últimos acontecimientos han contribuido al rebote del USD, no estamos convencidos de que el movimiento resulte sostenible.

La publicación del informe NFP de julio, más débil, y la publicación esta semana del IPC estadounidense de julio deberían consolidar las expectativas de que la Fed no necesitará subir más los tipos este año y ayudar a debilitar de nuevo al Dólar.

Los economistas de ANZ Bank mantienen su objetivo de 100 dólares por barril para los precios del petróleo a finales de año.

¿El último hurra del petróleo?

Los recortes de la oferta están tensando por fin el mercado del petróleo. Ahora esperamos una fuerte reducción de las existencias en los próximos meses. Sin embargo, la reciente recuperación de los precios sigue siendo inestable.

La OPEP controla en gran medida la restricción de la oferta. Cualquier recuperación sostenida de los precios depende de que la demanda siga mejorando. Por el momento, parece que así será. Existe la esperanza de que las medidas de estímulo anunciadas recientemente puedan servir de soporte a un mayor crecimiento.

A medio plazo, están apareciendo algunas señales de alarma que podrían limitar la subida de los precios. En China, los vehículos eléctricos consumen cada vez menos petróleo. Esperamos que la pérdida de consumo de petróleo de los vehículos eléctricos alcance los 260.000 b/d en 2023. Esta cifra alcanzará 1.5 millones de b/d a finales de la década.

Mantenemos nuestro objetivo de precios a finales de año en 100 $/bbl; sin embargo, parece poco probable que se produzcan subidas en 2024.

- El Dólar subió frente a la mayoría de los pares, con el billete verde en demanda el lunes.

- La semana comienza en calma con la publicación de algunos datos de menor importancia.

- El Índice del Dólar se consolida por encima de 102.00 y coquetea con un mayor potencial alcista.

El Dólar estadounidense (USD) reinicia su firme recuperación iniciada a mediados de julio, tras el frenazo sufrido el viernes con la publicación de un informe mixto sobre el empleo en Estados Unidos. Los participantes del mercado percibieron el informe de empleo de EE.UU. como una señal de que la Reserva Federal (Fed) debería hacer una pausa, y descartaron una subida de tasas para el último trimestre de 2023. A medida que se el polvo se asienta, los operadores vuelven a comprar Dólar, ya que el riesgo de una inflación estadounidense más alta o persistente podría estar aún presente.

En el plano económico, las miradas están puestas en la variación del crédito al consumo de junio, que no debería afectar demasiado a los mercados. A finales de esta semana, la atención se centrará en las cifras de inflación de EE.UU. del Índice de Precios al Consumo (IPC). Actuarán como catalizador para definir si se da un escenario optimista, con un empleo sólido mientras caen las presiones sobre los precios, o si la inflación sigue siendo persistente. El primer escenario respaldará una pausa por parte de la Fed, mientras que el último fijará otra subida de tasas para la próxima reunión de política monetaria.

Resumen diario: Dólar a favor de un panorama mixto

- John Williams, presidente de la Fed de Nueva York, comenta que las tasas podrían bajar el año que viene. Mientras tanto, Morgan Stanley afirma que los mercados deberían prepararse para un crecimiento decepcionante en Estados Unidos.

- Este lunes parece que se calman los ánimos, ya que los máximos alcanzados el viernes tras el informe de empleo estadounidense se están reduciendo parcialmente. Los inversores esperan con impaciencia las cifras de inflación de EE.UU. de esta semana y empiezan a prepararse para ellas.

- A las 15:30 GMT, el Tesoro estadounidense subastará deuda a 3 y 6 meses. Con los rendimientos de los bonos estadounidenses al alza este lunes, los inversores podrían exigir tasas más elevadas en la subasta.

- La sesión europea estará ya cerrada cuando a las 19:00 GMT se publique la variación del crédito al consumo estadounidense de junio. Las expectativas apuntan a un firme repunte del Crédito al Consumo de 7.200 a 13.000 millones de dólares.

- Las acciones en todo el mundo, a excepción del índice japonés Topix que cerró en positivo un 0.40%, están recibiendo un pequeño golpe este lunes. La demanda de dólares estadounidenses apunta a un poco de aversión al riesgo y podría ver al Dólar saltar más alto si las acciones estadounidenses y europeas registran cifras negativas más profundas.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 84.5% la posibilidad de que la Fed haga una pausa en las subidas en su reunión de septiembre. La probabilidad de una pausa alcanzó el viernes el 87.0% y ahora está disminuyendo un poco.

- El rendimiento de los bonos del Tesoro de EE.UU. a 10 años cotiza en el 4.08% y se está recuperando de la caída del viernes, cuando alcanzó el 4.20% al alza y retrocedió hasta el 4.03% a raíz del informe de empleo de EE.UU.. Una mayor recuperación del Tesoro estadounidense iría de la mano de un fortalecimiento del dólar.

Análisis técnico del Índice del Dólar: El nivel 102.00 es un hueso duro de roer

El Dólar ha vuelto a la zona de los 102, después de que su recuperación desde mediados de julio se viera frenada por el informe de empleo de EE.UU. del pasado viernes. Desde el punto de vista técnico, el Índice del Dólar (DXY) se enfrenta a unos niveles técnicos complicados en los que los operadores deberán vigilar de cerca los niveles inferiores para no verse atrapados en el lado equivocado de su comercio. Los principales focos de atención estarán en el jueves y el viernes, cuando se publiquen varios índices de inflación estadounidenses.

Al alza, 102,32 es un nivel clave a vigilar en forma de media móvil simple (SMA) de 100 días. Incluso si el DXY logra romper y cerrar por encima de ese nivel, los alcistas del Dólar aún no están fuera de peligro, ya que la SMA de 55 días se encuentra justo por encima, en 102.50 puntos. Dos niveles clave deben romperse y cerrarse por encima con el fin de evitar cualquier retroceso grande antes de apuntar al alza hacia 103.00.

A la baja, los osos del Dólar defenderán la misma SMA de 100 días mencionada en 102.32 e intentarán provocar un rechazo firme. La tendencia alcista de mediados de julio se romperá cuando los osos logren situar el precio por debajo de 101.74, que es el mínimo del viernes pasado. Una vez que esto ocurra, la probabilidad de que el DXY vuelva a caer por debajo de 100 es bastante alta.

Preguntas frecuentes sobre el Dólar

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6,6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971, cuando desapareció el patrón oro.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la Tasa de Desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

En una entrevista concedida el lunes al New York Times, John C. Williams, Presidente del Banco de la Reserva Federal de Nueva York, declaró que espera que las tasas de interés empiecen a bajar el año que viene.

Declaraciones destacadas

"La inflación estaba bajando como se preveía, y eso mientras se esperaba que el desempleo aumentara ligeramente a medida que la economía se enfriaba".

"No se descarta la posibilidad de bajar las tasas a principios de 2024, dependiendo de los datos económicos".

"En mi propia proyección, mi propia previsión, espero que la tasa de paro suba por encima del 4% el año que viene".

Reacción de los mercados

Los comentarios de Williams parecen tener poco o ningún impacto en el Dólar, por el momento. Al momento de escribir, el Índice del Dólar coquetea con máximos intradía cercanos a 102.30, con una subida del 0.30% diaria.

La confianza del inversor Sentix de la zona euro ha subido en agosto 3.6 puntos, mejorando a -18.9 desde los -22.5 de julio. La cifra mejora las expectativas del consenso, que esperaba una caída a -23.4.

La valoración de la situación actual sigue siendo débil en -20.5 puntos, mientras que las expectativas aumentan en 7.3 puntos hasta -17.3.

Por el contrario, el índice general de Alemania cae a -30.7 puntos. La situación actual se desploma en 7.3 puntos, mientras que la puntuación de expectativas de -26 puntos también da pocos motivos para la esperanza. La mayor economía de la zona euro se está convirtiendo en el enfermo de la Eurozona y está lastrando a la región, según el comunicado.

EUR/USD reacción

El EUR/USD ha comenzado la semana presionado a la baja, con el par tocando un mínimo diario en 1.0970 en la pre-apertura europea. A media mañana de Europa y tras el dato de Sentix, el par cotiza sobre 1.0978, perdiendo un 0.28% diario.

El dato de empleo de EE.UU., más flojo de lo esperado, proporcionó un respiro al EUR/USD el viernes. Los economistas de ING esperan que el par se mantenga en 1.0920, la media móvil de 100 días.

La media móvil de 100 días parece sostener al EUR/USD

El par parece encontrar soporte alrededor de la DMA de 100 que ahora se encuentra justo por encima de 1.0920. Mientras esto se mantenga, algunos seguidores de tendencias podrán aferrarse a sus opiniones alcistas sobre el EUR/USD.

Parece que los mercados de divisas volverán a tener una semana de altibajos. Esto sugiere que el EUR/USD debería mantenerse en un rango límitado en torno a 1.10.

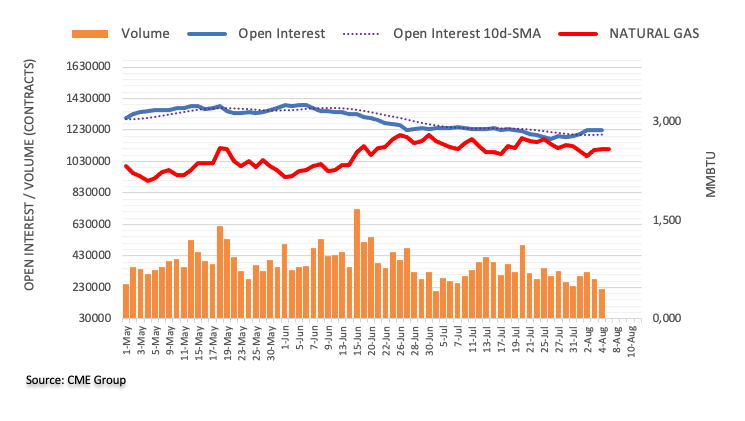

Teniendo en cuenta los datos avanzados de CME Group para los mercados de futuros del Gas Natural, el interés abierto aumentó marginalmente en 221 contratos a finales de la semana pasada, reanudando la tendencia alcista tras la pequeña caída anterior. Por otro lado, el volumen bajó por segunda sesión consecutiva, ahora en unos 68.200 contratos.

Gas Natural: La próxima barrera se sitúa en 2.80$

El repunte del viernes en los precios del Gas Natural se produjo en medio de un pequeño aumento del interés abierto, que parece ser suficiente para permitir la continuación del rebote a muy corto plazo. En su camino hacia el norte, el próximo obstáculo se encuentra en el máximo semanal en torno a los 2,80 $ por MMBtu (20 de julio).

Esto es lo que debe saber para operar hoy lunes 7 de agosto:

El Dólar estadounidense se fortalece frente a sus principales rivales para comenzar la nueva semana. Después de cerrar en territorio negativo en respuesta al informe de empleo de julio de EE.UU., el Índice del Dólar avanza hacia 102.50 en la mañana europea. El índice Sentix de confianza de los inversores de agosto se publicará en la agenda económica europea y la variación del crédito al consumo de junio será la única publicación destacada de Estados Unidos a lo largo del día.

Según informó el viernes la Oficina de Estadísticas Laborales de los Estados Unidos, las Nóminas no Agrícolas aumentaron en 187.000 en julio, frente a las 200.000 previstas por el mercado. Con la reacción inmediata, el Dólar se vio sometido a una modesta presión bajista. Sin embargo, algunos comentarios de línea dura por parte de funcionarios de la Fed, parecen haber ayudado al Dólar a recuperar su aplomo. La Gobernadora de la Fed, Michelle Bowman, sostuvo que la entidad debería seguir dispuesta a elevar la tasa de política monetaria si los datos muestran que los avances en materia de inflación se han estancado. El presidente de la Fed de Atlanta, Raphael Bostic, argumentó que la Reserva Federal debería mantener la política monetaria en un territorio restrictivo hasta bien entrado 2024. Según la herramienta FedWatch de CME Group, los mercados de divisas siguen valorando en casi un 30% la probabilidad de una nueva subida de tipos de la Fed de 25 puntos básicos antes de fin de año.

El EUR/USD cerró la semana anterior prácticamente sin cambios tras el rebote del viernes. A primera hora del lunes, sin embargo, el par se mantiene a la baja y cotiza en rojo por debajo de 1.1000.

El GBP/USD registró pequeñas pérdidas la semana pasada y comenzó a estirarse a la baja hacia 1.700 para iniciar la nueva semana.

Tras una caída de dos días en la que el par perdió casi 150 puntos, el USD/JPY recuperó la tracción a primera hora del lunes y se situó por encima de 142.00. El resumen de opiniones del Banco de Japón para la reunión de julio mostró que uno de los miembros afirmó que el banco debería llevar a cabo el Control de la Curva de Rendimiento (YCC) con mayor flexibilidad y, por lo tanto, hacer preparativos, de modo que pueda continuar con éxito con la flexibilización monetaria al tiempo que responde ágilmente tanto a los riesgos al alza como a la baja.

A medida que el rendimiento de los bonos del Tesoro estadounidense a 10 años retrocedía tras los datos del mercado laboral de julio en Estados Unidos, el precio del Oro cerró la última jornada de la semana en números rojos. Con el rendimiento a 10 años manteniéndose cómodamente por encima del 4% a primera hora del lunes, el XAU/USD tiene dificultades para consolidar las ganancias del viernes y comercia por debajo de los 1.940$.

El Bitcoin pasó el fin de semana en un canal relativamente estrecho y hoy está moviéndose lateralmente en torno a los 29.000$. El Ethereum lucha por encontrar una dirección y se mueve arriba y abajo en una estrecha banda ligeramente por encima de los 1.800$.

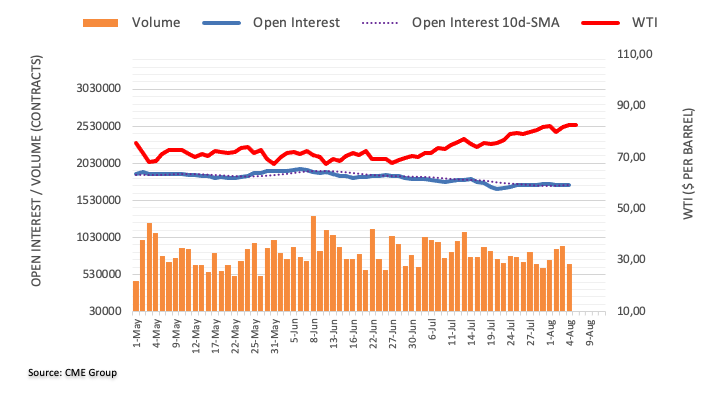

Los datos preliminares de CME Group para los mercados de futuros del petróleo crudo indican que los operadores redujeron sus posiciones de interés abierto en unos 4.400 contratos el viernes, lo que supone una reversión parcial de la subida diaria anterior. El volumen siguió el ejemplo y cayó en alrededor de 231.200 contratos después de tres aumentos diarios consecutivos.

WTI: Inmediatamente al alza emerge el máximo de 2023

La recuperación del WTI continuó el viernes, aunque esta vez el repunte se produjo en paralelo a la disminución del interés abierto y del volumen. Dicho esto, se espera que la subida de la materia prima tenga dificultades para seguir avanzando a muy corto plazo, mientras que mantiene el objetivo alcista sin cambios en el máximo interanual de 83.49$ (12 de abril).

La producción industrial de Alemania cayó un 1.5% durante el mes de junio después de descender un 0.1% en mayo (cifra revisada a la baja desde -0.2%), según publica la Oficina Federal de Estadísticas germana. La cifra empeora las expectativas del consenso, que esperaba una caída del 0.4%, y se sitúa como el peor resultado para el indicador en tres meses.

A nivel interanual, el indicador desciende un 1.7% en junio. La cifra de mayo ha sido revisada a la baja, desde el +0.7% al 0%. Esta es la mayor caída registrada por la producción industrial en lo que va de año, concretamente desde diciembre de 2022.

EUR/USD reacción

El EUR/USD ha caído a mínimos del día en 1.0978 tras el dato. El par ha perdido 40 pips desde la apertura asiática, cuando tocó un máximo de 1.1018. Al momento de escribir, el Euro cotiza frente al Dólar alrededor de 1.0979, perdiendo un 0.27% en el día.

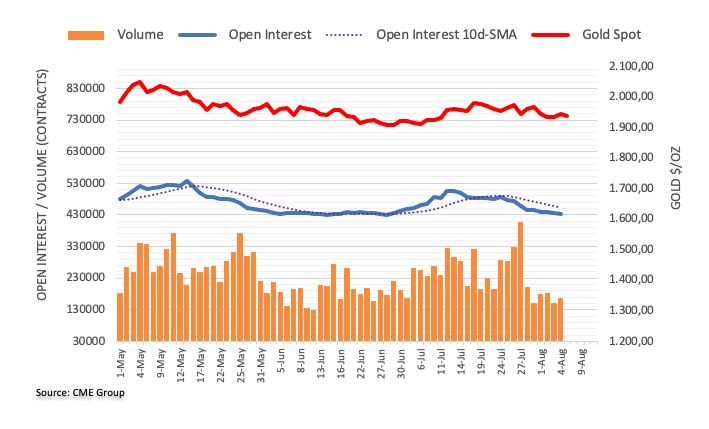

El interés abierto en los mercados de futuros del Oro se redujo por segunda sesión consecutiva a finales de la semana pasada, esta vez en unos 2.500 contratos, según las lecturas preliminares de CME Group. El volumen, en cambio, subió alrededor de 13.300 contratos, invirtiendo el retroceso diario anterior.

Oro: El próximo objetivo a la baja son los 1.900$

Las ganancias diarias del viernes en los precios del Oro se produjeron gracias a la reducción del interés abierto, lo que apunta a la idea de que, por el momento, no parecen favorables nuevas ganancias. En caso de que las pérdidas se aceleren, se espera que el metal precioso encuentre la próxima contención de relevancia en torno a la región de los 1.900$ por onza troy.

La economista Lee Sue Ann y el estratega de mercados Quek Ser Leang, de UOB Group, sugieren que el par EUR/USD podría consolidarse a corto plazo.

Perspectiva a 24 horas: El fuerte rebote que llevó al Euro a un máximo de 1.1041 el viernes pasado fue una sorpresa (esperábamos que cotizara en un rango). El rápido avance tiene margen para probar 1.1045 antes de que aumente el riesgo de un retroceso más sostenido. No se espera que la resistencia principal de 1.1100 se vea amenazada. A la baja, si el Euro rompe por debajo de 1.0955 (el soporte menor está en 1.0975), significaría que la presión alcista actual ha cedido.

Próximas 1-3 semanas: Después de que el Euro cayera a 1.0910, en nuestro último análisis del jueves pasado (03 de agosto, par en 1.0940), mantuvimos la opinión de que el EUR podría debilitarse aún más hasta 1.0865. El viernes, el Euro rebotó con fuerza y superó nuestro nivel de 'fuerte resistencia' de 1.1020. La superación del nivel de 'resistencia fuerte' significa que la debilidad del Euro iniciada hace más de una semana se ha estabilizado. Por el momento, esperamos que se mueva dentro de un rango, probablemente entre 1.0920 y 1.1100.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.