- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El GBP/JPY sigue detrás de la línea de tendencia contraria.

- Los osos están al acecho y ansiosos por abalanzarse y avanzar alcistas hacia la resistencia.

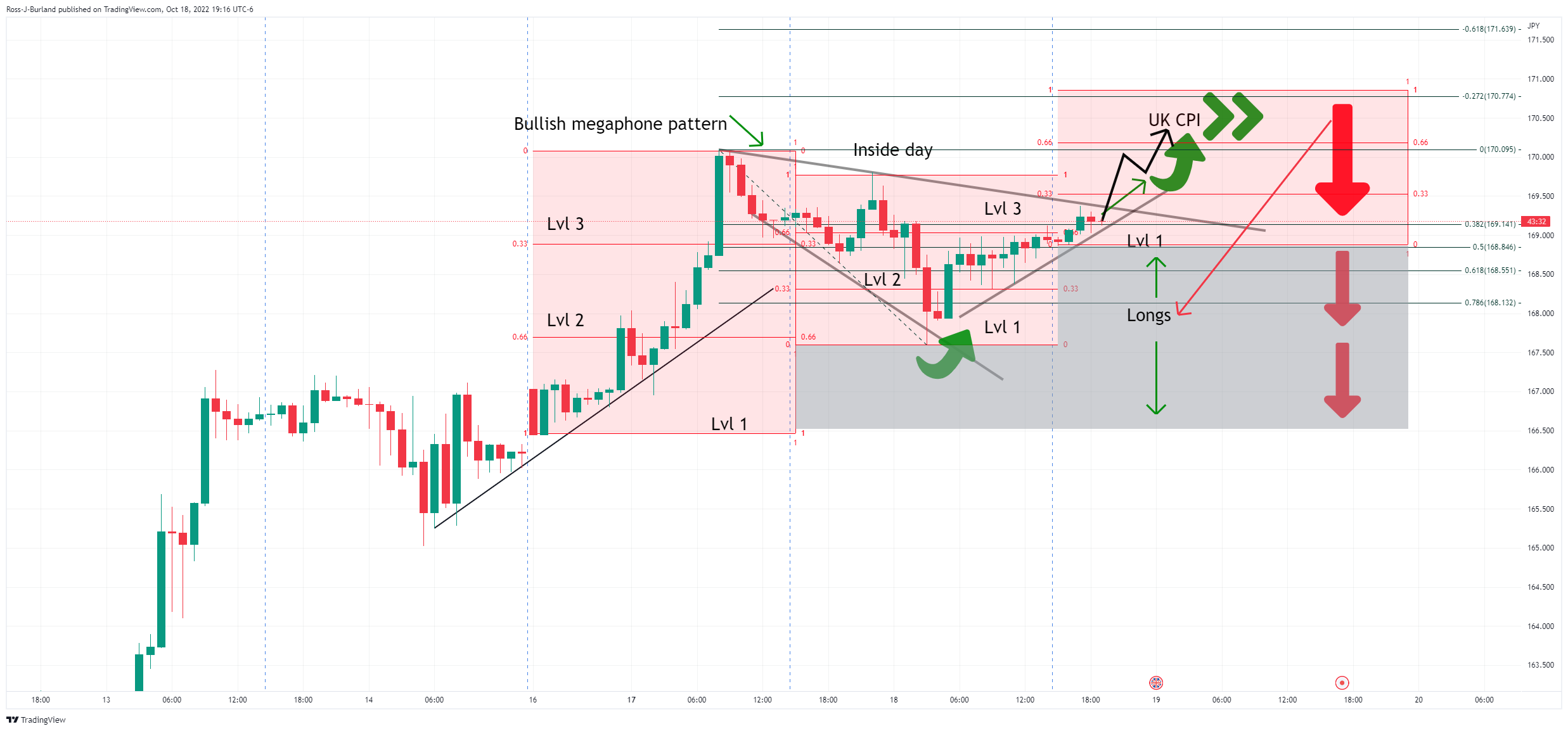

El GBP/JPY fue otro día interior el miércoles, lo que hace que el mercado se enrosque y esté a punto de saltar antes de que termine la semana. Lo siguiente es una ilustración de este escenario que podría desarrollarse durante el jueves:

Análisis previo del GBP/JPY, gráficos H1

Se ilustró que el mercado era un día interior y que había perspectivas de una ruptura alcista al alza si se rompía la línea de tendencia. En cambio, el pesimismo en torno a la política y la economía del Reino Unido ha hundido la libra en todos los ámbitos. Se ha producido un movimiento a la baja en los niveles 1 y 2 de las posiciones largas del día anterior, como se indica a continuación:

Actualización del gráfico H1 del GBP/JPY

Mientras que en la parte posterior de la línea de tendencia contraria, si los 167.50 se mantienen, podría haber un movimiento hacia los máximos del día para probar los compromisos de los alcistas antes de la capitulación de los alcistas para una venta masiva significativa en la tendencia alcista como se ilustra en el gráfico anterior. 166.43, 165.02 y 162.32 son niveles clave en el camino hacia una cascada de órdenes de mercado.

- El par EUR/GBP oscila en torno a los 0.8710, gracias a un impulso de aversión al riesgo que refuerza al euro.

- El par de divisas sigue atrapado dentro de las medias móviles exponenciales (EMA) de 20/50 días.

- En el gráfico diario del EUR/GBP se está formando un arco bajista, lo que justifica que siga bajando.

El euro prolongó sus ganancias frente a la libra esterlina en medio de una sesión de comercio volátil en la que ambas divisas fueron informadas de que la inflación en la Eurozona y el Reino Unido sigue siendo más alta, lo que significa que se necesitan más acciones de los bancos centrales para controlar la inflación obstinadamente elevada. Desde un punto de vista técnico, el EUR/GBP cotiza por encima de su precio de apertura en un 0.16%, rondando los 0.8710, atrapado entre las medias móviles exponenciales (EMA) de 20 y 50 días.

Previsión de precios del EUR/GBP

El gráfico diario del EUR/GBP muestra al par con un sesgo neutral a alcista, aunque contenido dentro de la acción del precio del martes pasado (0.8633-0.8731). Si el EUR/GBP rompe el máximo del 18 de octubre en 0.8731, eso podría allanar el camino para nuevas ganancias, exponiendo la EMA de 20 días en 0.8775. De lo contrario, se produciría un patrón de vela bajista, que justificaría una acción bajista en el par. En este caso, el soporte clave del EUR/GBP es la EMA de 50 días en 0.8656, seguida de la confluencia del mínimo del 17 de octubre con la EMA de 50 días en 0.8656/57.

Gráfico Diario del EUR/GBP

A corto plazo, el gráfico de una hora del EUR/GBP muestra al par como neutral, consolidado en la zona de 0,8700-0,8723. Por encima, la EMA 200 en 0,8723 sería un obstáculo difícil de superar. Una vez superado, podría enviar al EUR/GBP hacia el pivote diario R1 en 0,8745, seguido del punto pivote R2 en 0,8787, antes de la figura de 0,8800.

Por otro lado, si el EUR/GBP no logra superar los 0,8731, el máximo semanal, se agravaría la caída hacia nuevos mínimos semanales. Por lo tanto, el primer soporte del EUR/GBP será la 20-EMA en 0,8702, seguida de la confluencia del pivote diario y la 50-EMA en 0,8690. Si se rompe por debajo, se verá la EMA 100 en 0,8673, seguida del nivel del pivote S1 en 0,8650.

Gráfico horario del EUR/GBP

- La libra intenta consolidar las pérdidas en la zona de 1.1200.

- Los inversores reducen las esperanzas de un ajuste agresivo del BOE a pesar de los buenos datos del IPC.

- La caída del GBP/USD podría extenderse por debajo de 1.10 ING.

La GBP parece estar intentando establecer un suelo en 1.1185 tras su reversión desde los máximos de 1.1445 a principios de esta semana. El par cayó por segundo día consecutivo el miércoles, lastrado por los datos negativos de la inflación y la incertidumbre política en el Reino Unido.

La libra esterlina sigue cayendo tras los datos del IPC

La inflación al consumo se aceleró más allá de las expectativas en septiembre, el IPC anual aumentó al 10.1% desde el 9.9% del mes anterior, frente a las expectativas del mercado de una lectura del 10.0%. Sin embargo, el mercado ha reducido las esperanzas de una agresiva subida de tipos del Banco de Inglaterra para luchar contra la inflación debido a los riesgos de recesión que se avecinan, lo que ha afectado a la demanda de libras esterlinas.

Además, la agitación en el gobierno del Reino Unido, con el partido conservador en el poder tramando la sustitución de la recién elegida primera ministra Liz Truss tras el fiasco de su recorte de impuestos, está añadiendo una presión negativa sobre el par.

En el otro extremo, el estado de ánimo más agrio del mercado ha favorecido al dólar refugio seguro, que subió el miércoles, apuntalado por las esperanzas de un endurecimiento monetario agresivo por parte de la Fed y el aumento de los rendimientos de los bonos estadounidenses.

GBP/USD: Se prevé un retorno por debajo de 1.10 — ING

Los analistas de divisas de ING ven que el par se deprecia más, probablemente por debajo de 1.1000: "Seguimos luchando por ver una vuelta a los niveles de 1.15+, ya que una combinación de inestabilidad política, riesgos de una recesión más profunda y menores subidas de tasas por parte del BOE en la senda del rigor fiscal - junto con un dólar fuerte - pueden compensar con creces los beneficios de las preocupaciones más tranquilas relacionadas con la deuda (...) Es demasiado pronto para descartar un retorno a niveles inferiores a 1.10".

Niveles técnicos a vigilar

- El EUR/USD cayó hasta la Media Móvil Exponencial (EMA) de 20 días, lo que podría allanar el camino hacia nuevas pérdidas.

- El aumento de la inflación en la Eurozona, el debilitamiento de la economía y la subida de tasas por parte del BCE dibujan un escenario sombrío para el bloque.

- Previsión de precios del EUR/USD: El hecho de no haber superado el nivel de 0.9900 expone a los pares principales a la presión de las ventas.

El EUR/USD rompe dos días de ganancias y cae por debajo de 0,9800, después de que la inflación de la Eurozona (UE) se mantuviera elevada, mientras que el mercado inmobiliario de EE.UU. sigue sintiendo el "dolor" de la subida de los tipos de interés, que seguiría aumentando, como han reiterado los portavoces de la Fed. En el momento de escribir estas líneas, el par EUR/USD cotiza a 0.9770, con un descenso del 0,88%, tras haber alcanzado un máximo diario de 0.9872.

El euro cae por la elevada inflación de la UE, mientras se avecina la estanflación

La inflación de septiembre en la zona euro aumentó un 1.2% intermensual y un 9,9% interanual, lo que aumenta la probabilidad de una tercera subida consecutiva de los tipos de interés de 75 puntos básicos por parte del Banco Central Europeo (BCE). Una serie de responsables políticos habían justificado el caso de una subida de ¾% de la tasa bancaria, a pesar de que durante la última semana, el Fondo Monetario Internacional (FMI) previó una recesión en Alemania e Italia en 2023.

Ante el trasfondo de un sentimiento mixto en la zona euro, tal y como muestra la encuesta ZEW de octubre, que insinúa una recesión, el EUR/USD se apreció. Factores como la debilidad general del dólar estadounidense y la estabilidad del mercado de bonos del Reino Unido provocaron una recuperación de los activos de riesgo.

Aparte de esto, los datos económicos de EE.UU., en concreto las viviendas iniciadas en septiembre, se redujeron un 8.1% intermensual, debido al agresivo ajuste de la política monetaria de la Reserva Federal de EE.UU., con los tipos a punto de alcanzar el umbral del 4%, mientras aumentan las especulaciones sobre otra gran subida de tasas.

Continúa la retórica de línea dura de la Fed

Por otra parte, el presidente de la Fed de Minnesota, Neil Kashkari, afirmó que la inflación es demasiado elevada y que la tasa de los fondos federales (FFR) debe situarse entre el 4.5 y el 4.75% para hacer frente a la inflación. Añadió que la Fed tendría que continuar con su política restrictiva si la inflación sigue siendo alta.

Previsión de precios del EUR/USD

El EUR/USD se abstuvo de poner a prueba la línea de tendencia superior de un canal descendente trazado desde febrero de 2022, en torno a la cifra de 0.9900, exponiendo al euro a la presión de las ventas. Factores como los fundamentos y el Índice de Fuerza Relativa (RSI) cruzando a territorio bajista y a punto de perforar su SMA del RSI de 7 días allanarían el camino para nuevas pérdidas. Por lo tanto, se pondrían a prueba los niveles de resistencia clave, como el mínimo de oscilación del 13 de octubre en 0.9631, seguido del mínimo del año en 0.9536.

El presidente de EE.UU., Joe Biden, dijo que EE.UU. venderá 15 millones de barriles de petróleo de la Reserva Estratégica de Petróleo (SPR) para finales de año y detalló una estrategia para rellenar las reservas cuando los precios bajen, informó Reuters.

El plan de Biden pretende añadir suficiente oferta para evitar repuntes del precio del petróleo que podrían perjudicar a los consumidores y a las empresas, tras la decisión de los países productores de petróleo de la OPEP+, con Arabia Saudí a la cabeza, de recortar la producción de petróleo antes de las elecciones de mitad de mandato en Estados Unidos. Biden y sus demócratas podrían perder el control de una o ambas cámaras del Congreso en las votaciones de noviembre''.

Notas clave

- También podría poner a la venta petróleo extra en caso de necesidad.

- Llenar el SPR cuando los precios del petróleo en EE.UU. estén en o por debajo de 72 dólares/bbl'.

- Biden insta a las compañías petroleras a aumentar la producción y la inversión en EE.UU. y a ofrecer a los consumidores precios adecuados.

- Biden EE.UU. necesita aprobar un proyecto de ley de reforma de los permisos.

- Biden dice que el momento de la publicación del SPR no está motivado políticamente.

Actualización del WTI

El precio del petróleo subió a primera hora del miércoles antes de la publicación prevista de suministros estratégicos adicionales de EE.UU. para contrarrestar los recortes de la OPEP+, ya que la oferta sigue siendo escasa y los inventarios de petróleo de EE.UU. cayeron la semana pasada.

El crudo West Texas Intermediate ha subido un 2.90% en el momento de redactar este artículo y está cerca de los máximos del día, en 86.19$.

- El aussie retrocede desde 0.6330 y alcanza un mínimo de 0.6250.

- El dólar se recupera por las esperanzas de ajuste de la Fed y el aumento de los rendimientos en EE.UU.

- El AUD/USD podría volver a visitar los mínimos de 2020 en 0.5506 — Credit Suisse.

El AUD recortó las ganancias anteriores el miércoles, lastrado por un dólar estadounidense más fuerte en un ambiente de mercado deteriorado. El par ha retrocedido desde el máximo del martes en 0,6330, volviendo al rango medio de 0.6200.

El dólar se aprecia a medida que disminuye el apetito por el riesgo

El sentimiento positivo de riesgo observado en los dos últimos días se desvaneció el miércoles. Los principales mercados bursátiles están experimentando descensos moderados, lo que está socavando la demanda del dólar australiano, sensible al riesgo.

El dólar está experimentando una fuerte recuperación, alimentada por las esperanzas de otra agresiva subida de tasas de la Fed en noviembre. En este trasfondo, los rendimientos de los Bonos del Tesoro de EE.UU. han subido, con el rendimiento a 10 años saltando a niveles superiores al 4% por primera vez desde el crack financiero de 2008.

Además, la decisión del Banco de la Reserva de Australia de ralentizar el ritmo de endurecimiento monetario ha aumentado la presión negativa sobre el dólar australiano.

El AUD/USD podría volver a visitar el mínimo de 2020 en 0.5506 — Credit Suisse

Los analistas de divisas de Crédito Suisse mantienen sus perspectivas negativas sobre el par y advierten de una nueva caída hasta 0.5506: "El AUD/USD mantiene su tendencia bajista a medio plazo y (...) seguimos buscando una caída sostenida (...) Esperamos una caída hasta el retroceso del 78.6% de la tendencia alcista de 2020/21 y el mínimo de abril de 2020 en 0.6041/5978 inicialmente. Aunque no nos atreveríamos a hacer otra pausa aquí, una ruptura convincente a la baja abriría la puerta a un movimiento hasta 0.5506, el mínimo de 2020."

Niveles técnicos a vigilar

- El dólar estadounidense subió en todos los ámbitos el miércoles por el aumento de los rendimientos en Estados Unidos.

- Canadá: Inflación por encima de las expectativas en septiembre.

- El USD/CAD sube por segundo día consecutivo y rebota desde la SMA de 20 días.

El USD/CAD marcó un nuevo máximo diario durante la sesión americana en 1.3808 y luego retrocedió hasta 1.3770. Se encuentra ligeramente por debajo de 1.3800, en su camino hacia la segunda ganancia diaria consecutiva, apoyada por un dólar estadounidense más fuerte en todos los ámbitos.

Las cifras de la inflación canadiense decepcionan

El IPC canadiense subió un 0.1% en septiembre y la tasa anual se redujo del 7.0% al 6.9%, frente a las expectativas del mercado de una lectura del 6,8%. "Tras un respiro en agosto, el crecimiento de los precios repuntó en septiembre. Los economistas esperaban una caída de los precios de la gasolina, pero no preveían el espectacular salto de los precios de los alimentos", señalan los analistas del Banco Nacional de Canadá. Observan "divergencias significativas en la inflación subyacente entre Canadá y EE.UU. en los últimos 3 meses, ya que se ha moderado sustancialmente a este lado de la frontera. En ambos casos, la desaceleración mundial, los problemas menos agudos de la cadena de suministro y los menores costes de transporte deberían traducirse en débiles impresiones de la inflación de bienes de cara a 2023".

El loonie subió modestamente tras las cifras, pero no lo suficiente como para empujar el USD/CAD a la baja. El par está subiendo tras evitar el martes un cierre diario por debajo de la media móvil de 20 días, actualmente en 1.3710.

Al alza, si el par se mantiene por encima de la resistencia de 1.3800 podría ganar impulso para probar la siguiente zona de resistencia en 1.3830. Por otro lado, un cierre diario por debajo de 1.3700 abriría las puertas a más pérdidas.

Niveles técnicos

- El GBP/USD no logró aferrarse a 1.1300 por la preocupación de que el Banco de Inglaterra suba menos de lo estimado.

- La Inflación en el Reino Unido subió a máximos de 4 décadas por encima del 10%, ejerciendo presión sobre el Banco de Inglaterra.

- El mercado inmobiliario estadounidense siguió deteriorándose en medio de la estricta política monetaria de la Reserva Federal.

La GBP cae a nuevos mínimos de dos días por debajo de 1.1300 frente al dólar estadounidense después de que la inflación británica se ampliara a dos dígitos, hasta alcanzar un nuevo máximo de 40 años, mientras que los datos del sector inmobiliario de Estados Unidos (EE.UU.) amplían su caída debido a la política agresiva de la Reserva Federal (Fed). El par GBP/USD cotiza a 1.1220 en el momento de redactar este artículo, tras haber alcanzado un máximo diario de 1.1358.

El aumento de la Inflación en el Reino Unido presiona al BOE para que actúe en medio de la actual desaceleración económica

A primera hora de la sesión europea, la Oficina de Estadísticas Nacionales del Reino Unido (ONS) reveló que el Índice de Precios al Consumo (IPC) de septiembre subió un 10.1% interanual, por encima de las estimaciones, y más que el 9.9% de agosto, lo que refuerza la necesidad de un mayor endurecimiento por parte del Banco de Inglaterra (BoE). Además, el IPC subyacente subió un 6.3% interanual frente al 6.4% previsto.

El par GBP/USD cayó por debajo de 1.1300 al conocerse la agitación política en el país, vinculada al plan de recorte de impuestos del nuevo Primer Ministro, que fue testigo de la destitución del Ministro de Finanzas Kwarteng, sustituido por Jeremy Hunt, que desechó el presupuesto de Liz Truss. Mientras tanto, los participantes del mercado anticipan que el BoE subirá los tipos de interés en 75 puntos básicos, en lugar de 100, a medida que la economía británica se deteriora aún más.

La agresividad de la Fed pesa sobre el mercado inmobiliario estadounidense

Al otro lado del charco, las viviendas iniciadas en EE.UU. en septiembre descendieron un 8.1% intermensual, después de que los datos de agosto crecieran sorprendentemente un 13.70%. El mercado de la vivienda sigue soportando el peso de las subidas de los tipos de interés de la Fed, ya que el banco central estadounidense se embarcó en la misión de llevar la inflación hacia su objetivo del 2%, a pesar de que la economía de EE.UU. entró en recesión.

El martes, el presidente de la Fed de Minnesota, Neil Kashkari, reiteró que la inflación es demasiado alta, y que no ve la conveniencia de pausar las subidas de los tipos de interés. Kashkari añadió que si la tasa de los fondos federales (FFR) alcanza el 4.5-4.75% y la inflación sigue siendo alta, la Fed tendría que continuar con su política restrictiva.

Mientras tanto, el Índice del Dólar, un indicador del valor del billete verde frente a seis divisas, sube casi un 0.80%, hasta 112.778, apoyado por los rendimientos de los bonos del Tesoro de EE.UU., con el rendimiento de los bonos del Tesoro a 10 años que opera en 4.098%, ganando ocho puntos básicos.

Análisis del precio del GBP/USD

El GBP/USD amplió sus pérdidas, por debajo del mínimo del 18 de octubre, poniendo en juego una caída hacia el mínimo diario de 1.1208 del lunes, que, una vez superado, podría enviar a la libra esterlina hacia la media móvil exponencial (EMA) de 20 días en 1.1127. Si cede, la siguiente parada de la GBP/USD sería la cifra de 1.1100, seguida del mínimo del ciclo del 12 de octubre en 1.0923.

En opinión de los economistas de TD Securities, las caídas por debajo de 1.37 en el USD/CAD deberían desvanecerse y es probable que vuelva a la zona de 1.40.

No hay motivos para que nos guste el loonie

"Vemos fuertes marcadores de soporte y las caídas en el USD/CAD deberían ser poco profundas. Las caídas hacia 1.36/37 deberían ser fuertemente moderadas".

"Esperamos que el par vuelva a superar los 1.40 en las próximas semanas".

"Para que el CAD se fortalezca será necesario ver una relajación de los catalizadores positivos del USD, principalmente a través de un pivote de la Fed y una serie de moderación en el IPC subyacente de EE.UU. mes a mes. Ninguna de las dos cosas está ocurriendo a corto plazo".

- El AUD/USD se ve sometido a una nueva presión de venta el miércoles, en medio de un resurgimiento de la demanda de dólares.

- Las agresivas apuestas de subida de tasas de la Fed, el aumento de los rendimientos de los bonos estadounidenses y el impulso de aversión al riesgo elevan el dólar.

- Sin embargo, los osos se mantienen al margen antes de que se publique el jueves el informe clave sobre el empleo en Australia.

El par AUD/USD no logra capitalizar sus modestas ganancias de recuperación registradas en las dos últimas sesiones de negociación y se encuentra con una nueva oferta el miércoles. El par mantiene su tono de oferta a lo largo de los inicios de la sesión americana y se sitúa actualmente cerca del mínimo diario, en torno a la región de 0.6280-0.6275.

El dólar estadounidense se recupera con solidez tras una recuperación de los rendimientos de los bonos del Tesoro de EE.UU. y resulta ser un factor clave que ejerce presión a la baja sobre el par AUD/USD. De hecho, el bono del Tesoro a 10 años de referencia alcanza su nivel más alto desde 2008 y el rendimiento de la deuda pública estadounidense a 2 años, sensible a los tipos de interés, sube hasta un nuevo máximo de 15 años en medio de las expectativas de la Fed.

Los Mercados parecen convencidos de que el banco central de EE.UU. mantendrá su agresiva política de endurecimiento para controlar la inflación y han estado valorando otra subida de tipos de 75 puntos básicos en noviembre. Esto, a su vez, sigue dando soporte a los elevados rendimientos de los bonos del Tesoro estadounidense. Esto, junto con el impulso del aversión de riesgo, eleva el dólar refugio seguro y pesa sobre el dólar australiano, sensible al riesgo.

El sentimiento de los mercados sigue siendo frágil en medio de la creciente preocupación por los vientos en contra de la economía derivados del rápido aumento de los costes de los préstamos, los riesgos geopolíticos y la estricta política de cero COVID de China. El flujo antiriesgo se hace patente en un nuevo tramo a la baja en los mercados de acciones. Esto, en gran medida, eclipsa los datos mixtos del mercado de la vivienda en EE.UU. y no hace mella en el movimiento alcista intradía del dólar.

Aparte de esto, la decisión del Banco de la Reserva de Australia (RBA) de ralentizar el ritmo de ajuste de la política monetaria a principios de este mes sugiere que el camino de menor resistencia para el par AUD/USD es a la baja. Por lo tanto, una caída posterior por debajo del nivel redondo 0.6200, con el fin de desafiar el mínimo anual cerca de la región de 0.6170 tocado la semana pasada, parece una posibilidad clara.

Dicho esto, los operadores parecen reacios a realizar apuestas bajistas agresivas y prefieren esperar a los datos mensuales de empleo de Australia, que se publicarán durante la sesión asiática del jueves. Mientras tanto, la dinámica del precio del dólar seguirá influyendo en el par AUD/USD, lo que, junto con el sentimiento de riesgo más amplio, debería permitir a los operadores aprovechar las oportunidades a corto plazo.

Niveles técnicos a vigilar

- USD/JPY no para de subir y acumula más de dos semanas con subas.

- El dólar se impulsa ante suba en rendimientos de bonos del Tesoro.

El USD/JPY sigue subiendo sin para y está operando en el área de 149.75, el nivel más alto desde 1990. El par continúa rumbo a 150.00, impulsado el miércoles por una suba en los rendimientos de los bonos del Tesoro.

Los títulos estadounidenses están cayendo y los rendimientos alcanzaron niveles no vistos en décadas. La referencia a 10 años está en 4.08% y a 2 años superó el 4.50%. el avance del dólar se da en todos los frentes.

Y fueron 11…

El USD/JPY ya acumula once días seguidos con subas diarias consecutivas, acumulando una suba de casi 600 pips en dicho período. El panorama a favor del dólar, argumenta gran cantidad de analistas, continuará sobre la mesa mientras sigue la gran divergencia en la política monetaria del Banco de Japón y la Reserva Federal. Mientras que la autoridad monetaria japonesa sigue con una instancia ultra-acomodaticia, la Fed está encaminada a seguir con un agresivo ajuste. De persistir esta divergencia, los analistas advierten, que las intervenciones ocasionales para limitar la debilidad del yen, no serán exitosas.

La otra cuestión es hasta dónde puede llegar impulsado por esta divergencia. La zona de 150.00 podría ser un límite que favorezca un retroceso. Aunque de darse un quiebre y una confirmación por encima, sería de esperar que continúen los avances.

Niveles técnicos

- El EUR/USD desvanece el reciente avance y rompe por debajo de 0,9800.

- El mínimo de octubre, cerca de 0,9630, es el siguiente punto a la baja.

El EUR/USD invierte la subida a la zona de 0.9870/80 y se ve presionado por debajo del soporte de 0.9800 el miércoles.

La incapacidad del par para superar la zona de máximos semanales cerca de 0.9880 a muy corto plazo podría atraer presión de venta adicional y allanar el camino para una probable prueba del mínimo de octubre en 0.9631 (13 de octubre).

A más largo plazo, la visión bajista del par debería permanecer inalterada mientras esté por debajo de la SMA de 200 días en 1.0553.

Gráfico diario del EUR/USD

Esto es lo que hay que saber para operar hoy miércoles 19 de octubre

Los mercados de acciones comenzaron la semana en forma alcista, ya que las fuertes ganancias del lunes se consolidaron inicialmente en la primera parte de la sesión del martes. Sin embargo, los rendimientos de los bonos se mantuvieron obstinadamente por encima del 4% en toda la curva, lo que frenó el entusiasmo de la renta variable y vio cómo la recuperación se tambaleaba a medida que avanzaba el miércoles. Sin embargo, los alcistas han recuperado algo de vigor tras otra serie de sólidas ganancias en todos los ámbitos. Lo más notable de todo fue el sólido crecimiento de suscriptores de Netflix, que hizo que los valores subieran un 13% después de la jornada.

Esta mañana ya hemos visto que la tendencia continúa con las aerolíneas, que ahora parecen fuertes, y las compañías de alimentación parecen estar en buena forma, ya que Nestlé impulsa los precios sin destruir la demanda. Cada vez está más claro que, para muchas compañías, la demanda se mantiene incluso cuando la inflación hace estragos. Este es el comienzo de una fase inflacionista, y eso puede ser así a menudo. Una vez que los consumidores agotan los ahorros y llegan las subidas de tasas de interés, en la segunda mitad de una recesión inflacionista es cuando se produce el daño. Todo esto significa que no hay esperanza de un giro en la política de la Fed, e incluso puede ser necesaria una postura más agresiva.

El dólar se resiste a superar los 150 frente al yen, pero sigue subiendo, con el Índice del dólar subiendo casi un 1% a 112.92. El petróleo sube a pesar de que Estados Unidos ha dicho que volverá a recurrir a las reservas estratégicas de crudo. El Bitcoin ha bajado, y el oro también ha descendido a 1.633 dólares. Uno de los vientos en contra de esta última recuperación de la renta variable es la subida de los rendimientos de los bonos. La inflación en el Reino Unido ha vuelto a superar el 10%, y los rendimientos a 10 y 30 años en EE.UU. se acercan ya al 4.1%. Esto afectará al sector de alta duración con fuerza. Tesla necesita mantener esta recuperación con ganancias decentes después del cierre.

Mercados europeos a la baja: Eurostoxx -0.5%, FTSE -0.7% y Dax -0.2%.

Los futuros estadounidenses bajan: Nasdaq, S&P y Dow -0.4%.

Noticias principales de Wall Street (SPY) (QQQ)

La inflación británica vuelve a superar el 10% en septiembre, por encima de las previsiones.

Proctor & Gamble (PG) supera sus ganancias gracias a la subida de precios.

ASML sube un 5% tras sus buenas ganancias.

Ganancias deTesla (TSLA) tras el cierre.

Amazon (AMZN) se lanza a los seguros de hogar en el Reino Unido.

Netflix (NFLX ) aumenta sus suscriptores, BPA y ganancias.

Elevance Health (ELV) sigue con ganancias y eleva sus perspectivas.

Nasdaq (NDAQ): (¡el valor, no el índice!) Incrementa beneficios e ingresos.

United Airlines (UAL) supera los ingresos y eleva las previsiones.

Nestlé eleva sus previsiones para todo el año, ya que ha llevado a cabo una subida de precios sin efectos adversos.

Travelers (TRV) supera las líneas superior e inferior.

JB Hunt Transport (JBHT) menciona una temporada navideña poco intensa debido a un menor volumen de envíos. Triunfó en BPA y en ganancias.

Interactive Brokers (IBKR): aumenta el margen de intereses.

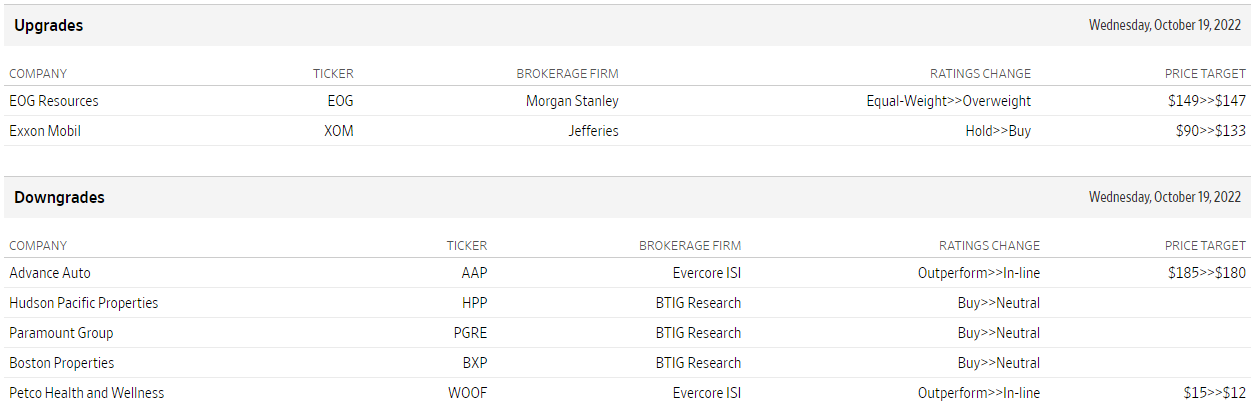

Ascensos y descensos

Fuente: WSJ.com

- USD/MXN intenta quebrar al alza rango reciente.

- Cierre sobre 20.20 habilitaría más subas.

- Baja en bolsas, suba en rendimientos de bonos del Tesoro fortalece al dólar.

El USD/MXN comenzó una carrera al alza cuatro horas atrás y trepó desde 20.02 hasta 20.17, llegando al nivel intradiario más elevado desde el 30 de septiembre. El par se mantiene sobre 20.10 y sigue poniendo a prueba el límite superior de un rango lateral, que prevalece desde hace varios días.

El peso mexicano perdió momento contra el dólar, ante un fortalecimiento general de este último. La combinación de una suba en los rendimientos de los bonos del Tesoro con varios tramos llegando a máximos en años, y una baja en el precio de las acciones en Wall Street, está dando apoyo al billete verde.

Las subas del dólar son generalizadas frente a las monedas de mercados emergentes. El peso mexicano está lejos de las peores y aún se mantiene en el rango reciente. En caso de que el USD/MXN confirme el quiebre de 20.17/20.20 sería de esperar una extensión del avance. Las siguientes resistencias están en 20.25 y luego en 20.45.

En caso de que el USD/MXN regrese debajo de 20.10, entonces sería de esperar una continuidad de la lateralización entre 20.15 y 19.95. El peso mexicano se vería fortalecido con un quiebre por debajo de 19.95, que expondría el siguiente soporte clave de 19.80.

Niveles técnicos

- El EUR/JPY está bajo presión después de imprimir nuevos máximos del ciclo.

- Más arriba se alinea el máximo de diciembre de 2014 en 149.78.

El EUR/JPY vuelve al territorio negativo después de seis sesiones consecutivas cerrando con ganancias.

Teniendo en cuenta la acción del precio actual en el cruce, la puerta todavía parece abierta a un alza adicional. Dicho esto, el objetivo inmediato surge ahora en el máximo de diciembre de 2014 en 149.78 (8 de diciembre).

A corto plazo, se espera que el impulso alcista persista mientras esté por encima de los mínimos de octubre cerca de 141.00.

A más largo plazo, mientras esté por encima de la SMA clave de 200 días en 136.68, la perspectiva constructiva para el cruce debería permanecer sin cambios.

Gráfico diario del EUR/JPY

- El billete verde gana momento antes de la sesión americana.

- Rendimientos de bonos del Tesoro suben hacia los máximos recientes.

- EUR/USD tras no poder superar 0.9870 y cae por debajo de 0.9800, a mínimos en dos días.

El EUR/USD quebró por debajo de 0.9800 y cayó hasta 0.9787, el nivel más bajo en dos días. Esto ocurre ante una suba generalizada del dólar, particularmente contra las europeas y el yen.

El Índice del Dólar (DXY) sube 0.60%, y se recupera sobre 112.50. Esto tiene por detrás un apoyo en la suba en los rendimientos de los bonos del Tesoro. El tramo a 10 años rinde 4.06%, apenas debajo del pico del presente año, y el de 2 años 4.48%. Las acciones en Wall Street apuntan a una apertura en positivo de nuevo, aunque los futuros han recortado ganancias en la última hora dando más apoyo al dólar.

En lo que respecta a datos, en la Eurozona, la lectura final de inflación de septiembre fue revisada a la baja desde 10% a 9.9%, aunque la suba mensual se confirmó en 1.2%. En EE.UU. se publicará el reporte de permisos de construcción y de inicio de viviendas. En la tarde de la sesión americana, la Fed publicará el Libro Beige. Expondrán en público Neel Kashkari, de la Fed de Minneapolis, Charles Evans de la Fed de Chicago y James Bullard de la Fed de St. Louis.

EUR/USD pierde momento

El euro perdió fuerza el miércoles y tuvo dos golpes técnicos. Primero el no poder superar la zona de 0.9870, y luego al regresar al rango por debajo de 0.9800. De esta forma empezó a recortar las ganancias semanales.

Técnicamente el EUR/USD luce debilitado en el muy corto plazo y continuará de esa forma mientras esté por debajo de 0.9820. En caso de extender el retroceso, el siguiente soporte se ve en 0.9775 y luego en 0.9720.

Niveles técnicos

- El GBP/USD está sintiendo el tirón de la gravedad por debajo de 1.1300 después de la inflación caliente del Reino Unido.

- La aversión al riesgo regresa por los temores al crecimiento y reavivan la demanda del dólar.

- El GBP/USD apunta a la SMA 21 días tras enfrentarse al rechazo de la resistencia de la línea de tendencia descendente.

El GBP/USD se recupera levemente del mínimo de dos días de 1.1245, pero sigue bajo una intensa presión de venta por debajo de 1.1300 durante la sesión europea del miércoles. Los bajistas se están tomando una pausa antes de iniciar el siguiente movimiento a la baja.

A pesar de que el índice de precios al consumidor (IPC) anualizado del Reino Unido ha sido más alto de lo esperado, los mercados están valorando una subida de tasas del BoE menos agresiva tras el giro fiscal del gobierno y la actual inestabilidad política. Esto está pesando sobre la libra esterlina en medio de los temores de una inminente recesión.

Por otro lado, los inversores se han vuelto cautelosos, reavivando la demanda del dólar de refugio seguro en todos los ámbitos. El repunte de los rendimientos del Tesoro estadounidense también beneficia al dólar en detrimento de la libra.

La atención se centra ahora en los datos sobre la vivienda en EE.UU., las palabras de la Reserva Federal y el Libro Beige para dar un nuevo impulso al par. Los informes de ganancias empresariales de EE.UU. también tendrán un impacto significativo en el GBP/USD sensible al riesgo.

Desde un punto de vista técnico a corto plazo, el GBP/USD se enfrenta de nuevo al rechazo de la resistencia de la línea de tendencia descendente, ahora en 1.1360.

Por lo tanto, es probable que la venta se extienda hacia la media móvil de 21 días con pendiente bajista en 1.1140 si el mínimo del lunes en 1.1171 cede.

El RSI de 14 días está justo por debajo de la línea media, lo que sugiere que la marea ha cambiado en contra de los alcistas.

GBP/USD gráfico diario

Al alza, la aceptación por encima de la resistencia mencionada en 1.1357 es fundamental para que se produzca cualquier recuperación.

La siguiente parada para los alcistas se ve en el nivel redondo de 1.1400, por encima de la cual se podría desafiar la SMA 50 descendente en 1.1466.

GBP/USD niveles técnicos adicionales

Maroš Šefčovič, Comisario de Relaciones Interinstitucionales y Prospectiva de la Unión Europea, dijo el miércoles que la UE propondrá un nuevo diseño del mercado de la energía en el primer trimestre de 2023.

"El nuevo diseño del mercado eléctrico de la UE va a cortar el vínculo con los precios del gas", señaló Šefčovič.

Lecturas relacionadas

- Alemania: Ministerio de Economía presenta sus planes de recorte de precios de la electricidad para el 18 de noviembre

- Eurozona: La inflación anual alcanza un nuevo máximo histórico del 9.9% en septiembre, levemente por debajo del 10% esperado

- El sentimiento del mercado sigue siendo positivo tras una sesión asiática floja y un calendario ligero.

- Los Futuros del S&P 500 se mantienen firmes después de que las acciones de EE.UU. hayan recibido ganancias positivas de Goldman y Netflix.

- Los titulares de China y Rusia también han sido positivos para el riesgo.

El perfil de riesgo sigue siendo positivo durante la tercera jornada consecutiva este miércoles, incluso cuando la falta de datos/eventos importantes restringe los movimientos del mercado en los últimos tiempos.

Al tiempo que retrata el sentimiento, los Futuros del S&P 500 suben casi un 1.0% intradía para marcar un máximo de dos semanas, siguiendo la segunda ganancia diaria de Wall Street, mientras que los rendimientos del Tesoro estadounidense a 10 años suman dos puntos básicos (pb) cerca de la señal del 4.0% como máximo. Cabe destacar que el Índice del Dólar (DXY) se mantiene al margen cerca de 112.00 mientras que el petróleo crudo se recupera de un mínimo de 12 días marcado el día anterior.

Wall Street cerró con ganancias por segundo día consecutivo, liderado por el S&P 500, ya que las ganancias optimistas de Goldman Sachs y Netflix se unieron a las de Lockheed Martin para complacer a los alcistas en medio de los datos mixtos de Estados Unidos. Dicho esto, la Producción Industrial estadounidense de septiembre mejoró, pero el índice NAHB del mercado de la vivienda de octubre cayó, respectivamente, en torno al 0.4% intermensual y 38 frente a las expectativas del mercado del 0.1% y 43 en ese orden.

Por otra parte, los titulares que sugieren la lucha de los soldados rusos en Ucrania y la capacidad del canciller del Reino Unido, Jeremy Hunt, para alejar los problemas de la recesión parecen impulsar el optimismo del mercado.

Cabe destacar que el presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, declaró a primera hora del día: "Hasta que no vea alguna evidencia convincente de que la inflación subyacente ha alcanzado al menos su punto máximo, no estoy preparado para declarar una pausa en las subidas de tipos", con lo que el mercado cifra en un 94% la posibilidad de que la Fed suba los tipos en 75 puntos básicos en noviembre y mantiene a los alcistas del DXY esperanzados a pesar de la última debilidad.

Los datos estadounidenses de segundo orden, principalmente relacionados con la vivienda, se unirán a las palabras de la Fed para dirigir los movimientos del mercado a corto plazo. También serán importantes las cifras de inflación del Reino Unido, Canadá y Europa.

El par EUR/USD ha pasado de estar cerca de 0.95 a cotizar en torno a 0.98. No obstante, los economistas de Nordea prevén que el par vuelva a bajar y toque fondo a principios de 2023.

Un impacto en términos de comercio pesará sobre el EUR/USD

"Algunos podrían preguntarse si la recuperación del USD ha quedado finalmente atrás, pero no lo creemos y creemos que esta recuperación de alivio en los mercados financieros es temporal; hemos visto episodios similares muchas veces durante el año pasado".

"Si los mercados financieros siguen sufriendo, seguirán favoreciendo a los refugios como el dólar. Además, la economía de EE.UU. sigue siendo resistente y probablemente le irá mejor que a las principales economías importadoras de energía de Europa y Asia."

"Vemos al EUR/USD presionando ligeramente por debajo de 0.95 en el nuevo año, apoyado por el aumento de los diferenciales de los tipos de interés del USD y la crisis de los plazos de comercio en la zona euro."

A pesar de las actuales condiciones de sobrecompra, el USD/JPY aún podría intentar un movimiento hacia la región de 150.00 en el corto plazo, según señalan el estratega de mercados de UOB Group, Quek Ser Leang, y la economista Lee Sue Ann.

Comentarios destacados

Vista de 24 horas: "Ayer, mantuvimos la opinión de que "mientras no se rompa el nivel de 147.75, el USD/JPY podría seguir subiendo, pero todavía es improbable que se vea el nivel de 150.00". Posteriormente, el USD/JPY subió hasta 149.34 antes de cerrar con una modesta ganancia del 0.15% (149.26). Las condiciones siguen siendo de profunda sobrecompra, pero el USD/JPY podría seguir avanzando, aunque seguimos pensando que es poco probable que se vea el nivel de 150.00 por ahora (hay una resistencia menor en 149.60). A la baja, una ruptura de 148.40 (el soporte menor está en 148.70) indicaría que la presión alcista actual ha cedido."

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización del lunes (17 de octubre, USD/JPY en 148.50). Como hemos destacado, las condiciones de sobrecompra son profundas, pero no se descarta una mayor fortaleza del USD/JPY hasta 150.00. En general, sólo una ruptura de 147.90 (el nivel de "soporte fuerte" estaba ayer en 147.20) indicaría que es poco probable que el USD/JPY se siga fortaleciendo."

El GBP/USD cotiza bajo presión por debajo de 1.1300. En opinión de los economistas de ING, el par podría regresar por debajo del nivel de 1.10.

Persisten los riesgos a la baja para la libra

"Seguimos teniendo dificultades para ver un retorno a niveles por encima de 1.15 en el GBP/USD, ya que una combinación de inestabilidad política, riesgos de una recesión más profunda y menores subidas de tasas por parte del BoE en la senda del rigor fiscal (junto con un dólar fuerte), pueden compensar con creces los beneficios de las menores preocupaciones relacionadas con la deuda."

"Es demasiado pronto para descartar una vuelta a niveles inferiores a 1.10".

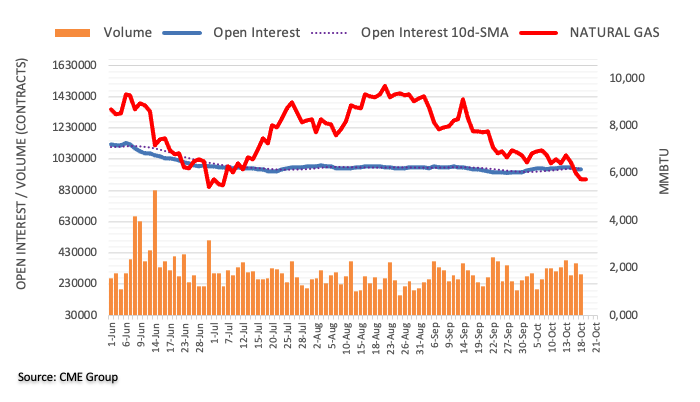

El interés abierto en los mercados de futuros del gas natural se redujo en 822 contratos el martes, alcanzando la tercera caída diaria consecutiva, según las cifras avanzadas del CME Group. El volumen extendió la actividad agitada y bajó en alrededor de 73.100 contratos, revirtiendo parcialmente la acumulación del día anterior.

Gas natural: El siguiente soporte está en 5.30$

Los precios del gas natural extendieron la reciente ruptura del nivel de 6.00$ el martes, cayendo por tercera sesión consecutiva. La caída se debió a la reducción del interés abierto y del volumen y es un soporte para un rebote a corto plazo. Mientras tanto, la siguiente zona de contención para la materia prima surge en el mínimo de julio, en 5.325$ por MMBtu (5 de julio).

El yen japonés sigue debilitándose a pesar de la amenaza de intervención. En principio, el objetivo de 150.00 está al alcance y los analistas de Credit Suisse están abiertos a nuevas subidas.

Los mercados han aceptado una posible ruptura por encima de 150.00

"Parece que el mercado ya ha aceptado la idea de que el nivel de 150.00 se romperá pronto. Lo interesante es que esto está ocurriendo incluso cuando la volatilidad implícita del USD/JPY a un año alcanza nuevos máximos históricos, lo que sugiere que el mercado a) se está preparando para un duro viaje cuando el Banco de Japón se vea finalmente obligado a abandonar el YCC y b) está abierto a nuevas subidas si el Banco de Japón se mantiene firme, con un mínimo respeto por la capacidad de la intervención en las divisas para comprimir el movimiento".

"No estamos dispuestos a desvanecer el par a medida que se acerque nuestro objetivo original y, en cambio, buscaríamos ejecutar las posiciones alcistas existentes una vez que se supere ese nivel".

Las ganancias adicionales en el GBP/USD dependen de una ruptura del nivel de 1.1440 en el corto plazo, según sugieren el estratega de mercados de UOB Group, Quek Ser Leang, y la economista Lee Sue Ann.

Comentarios destacados

Vista de 24 horas: "Esperábamos que el GBP/USD "cotizara lateralmente entre 1.1280 y 1.1440". Posteriormente, el GBP/USD cotizó dentro de un rango de 1.1257/1,1410 antes de cerrar en 1.1319 (-0.34%). Los movimientos del precio aún parecen formar parte de una consolidación y esperamos que el GBP/USD cotice entre 1.1260 y 1.1420 hoy".

Próximas 1-3 semanas: "No hay cambios en nuestra opinión de ayer (18 de octubre, GBP/USD en 1.1355), en la que el riesgo para el GBP/USD sigue siendo al alza, pero tiene que romper claramente por encima de 1.1440 antes de que sea probable un mayor avance sostenido. La siguiente resistencia por encima de 1.1440 está en 1.1500. En general, sólo una ruptura de 1.1220 (sin cambios en el nivel de "soporte fuerte" de ayer) indicaría que el GBP/USD no se fortalecerá más."

El Índice de Precios al Consumo (IPC) de Reino Unido para el mes de septiembre regresó al máximo histórico del 10.1% en su lectura anual, un porcentaje que ya alcanzó en julio. En agosto, la inflación se moderó al 9.9%. Esta cifra empeora en una décima las expectativas del mercado, que esperaba un 10%.

En septiembre de 2022, la tasa de inflación anual del IPC volvió a situarse en el nivel de julio, que fue la tasa más alta de la serie de National Statistics, que comenzó en enero de 1997. Las estimaciones indicativas de la inflación de los precios de consumo modelizadas sugieren que la tasa del IPC habría sido más alta por última vez en torno a 1982, donde las estimaciones van desde casi el 11% en enero hasta aproximadamente el 6.5% en diciembre.

La mayor contribución a la tasa anual en septiembre de 2022 procede de la vivienda y los servicios domésticos. La segunda mayor contribución procede de los alimentos y bebidas no alcohólicas, que ha superado a la del transporte.

Al igual que el mes pasado, el aumento de los precios de los alimentos supuso que los alimentos y las bebidas no alcohólicas hicieran la mayor contribución al alza a la variación de la tasa de inflación anual en septiembre de 2022, mientras que la caída de los precios de los carburantes en los surtidores supuso una importante contribución a la baja.

El IPC mensual mantiene su crecimiento al ritmo del 0.5%, una décima por encima del 0.4% del consenso.

Finalmente, la inflación subyacente interanual se ha disparado a un nuevo máximo histórico del 6.5% después de alcanzar un 6.3% el mes anterior. El resultado empeora el estimado del 6.4%.

GBP/USD Reacción

La libra ha reaccionado a la noticia con una caída de cerca de 45 pips frente al dólar, deslizándose desde la zona 1.1330/31 hasta un nuevo mínimo diario en 1.1284. Al momento de escribir, el par GBP/USD cotiza sobre 1.1296, perdiendo un 0.20% diario.

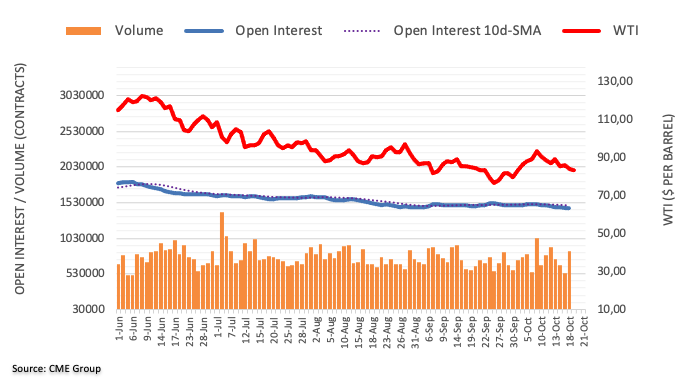

Según las lecturas preliminares del CME Group para los mercados de futuros del Petróleo crudo, el interés abierto subió marginalmente en 4 contratos el martes después de cuatro retrocesos diarios consecutivos. En la misma línea, el volumen subió en unos 316.200 contratos después de tres caídas diarias consecutivas.

WTI: Aumentan expectativas para probar los 80.00$

El fuerte retroceso del martes en los precios del WTI se produjo gracias a un repunte marginal del interés abierto y a un fuerte aumento del volumen. Sin embargo, se prevé un descenso más profundo con el objetivo inmediato de alcanzar el nivel de 80.00$ por barril a corto plazo.

El estratega de mercados de UOB Group, Quek Ser Leang, y la economista Lee Sue Ann, ven una probabilidad creciente de que el EUR/USD pueda romper por encima del nivel de 0.9900 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "Ayer, mantuvimos la opinión de que es probable que el EUR/USD se siga fortaleciendo, aunque señalamos que "en vista de las condiciones de sobrecompra, es poco probable que se produzca una subida sostenida por encima de 0.9900". Sin embargo, el EUR/USD no se fortaleció mucho, ya que alcanzó un máximo de dos semanas en 0.9875 antes de establecerse en 0.9852 (+0.14%). A pesar de la relativa calma de los precios, el tono subyacente parece firme y es probable que el EUR/USD suba hoy. Dicho esto, parece poco probable que se produzca una subida sostenida por encima de 0.9900 (la siguiente resistencia está en 0.9950). El soporte está en 0.9840, pero sólo una ruptura de 0.9820 indicaría que la presión alcista ha disminuido".

Próximas 1-3 semanas: "Nuestra actualización de ayer (18 de octubre, EUR/USD en 0.9845) sigue en pie. Como se ha destacado, el impulso alcista está comenzando a construirse y el riesgo de que el EUR/USD rompa por encima de 0.9900 está aumentando. La posibilidad de una ruptura clara por encima de 0,9900 seguirá aumentando mientras el EUR/USD no se mueva por debajo de 0.9770 (el nivel de "fuerte soporte" estaba ayer en 0.9730) en los próximos días. De cara al futuro, una ruptura clara de 0.9900 cambiará el enfoque hacia 0.9950, un nivel de resistencia crítico".

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.