- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El franco suizo es uno de los valores más importantes del jueves.

- Los datos de la Eurozona y de EE.UU. aumentan la preocupación por las perspectivas de crecimiento.

- El EUR/CHF vuelve a acercarse a la paridad, con la presión bajista intacta por debajo de 1.0150.

Tras moverse lateralmente durante cuatro días, el EUR/CHF rompió a la baja cayendo hasta 1.0067, el nivel más bajo desde principios de marzo. El cruce se mantiene por debajo de 1.0100, a punto de registrar el segundo cierre diario más bajo desde 2015.

Una recuperación por encima de 1.0150 debería aliviar la presión bajista. A la baja, los niveles de soporte podrían verse en 1.0040, seguido de la zona de paridad y luego el mínimo de febrero en 0.9970.

Los rendimientos bajan por razones equivocadas

Los PMIs de junio de la Eurozona sorprendieron fuertemente a la baja en los índices de servicios y manufacturas. En la región, el índice manufacturero principal se situó en 52.0 frente al consenso del mercado de 53,8, mientras que el de servicios cayó de 54.8 a 51.9.

"Los datos del PMI de junio muestran que Europa se tambalea al borde de la recesión. Ahora esperamos que la zona euro entre en una leve recesión en 2022H2", escribieron los analistas de TD Securities. Señalan que es probable que los bancos centrales, incluido el Banco Central Europeo, continúen por el momento con sus planes, pero esperan que su tono se vuelva más cauto a finales de año.

Las expectativas de un ajuste del Banco Central Europeo han disminuido tras los informes económicos negativos. El rendimiento alemán a 10 años cae más de un 10%, ya que se sitúa en el 1.42% (el lunes estaba en el 1.80%). Incluso los rendimientos italianos son más bajos, con el 10 años en el 3.48%, el más bajo desde el 9 de junio.

Niveles técnicos

- Los PMIs globales de S&P mostraron que la economía estadounidense se está expandiendo a un ritmo más lento.

- Peor de lo esperado, los PMIs de la zona euro, hicieron tropezar al EUR/USD hacia mínimos diarios por debajo de 1.0500.

- Powell, de la Fed, se mostró reacio a recortar los tipos de interés cuando se le preguntó en la Cámara de Representantes de EE.UU.

El EUR/USD cae por primera vez en la semana, un 0,30%, por cortesía de un estado de ánimo mixto en el mercado y de las pésimas cifras del S&P Global PMI de la zona euro publicadas en la sesión europea, que hicieron caer al EUR/USD desde los máximos diarios en torno a 1.0580 hasta los mínimos diarios cerca de 1.0482. En 1.0509, el EUR/USD opera con pérdidas y se dispone a continuar su camino hacia la cifra de 1.0500.

El impulso de aversión al riesgo y los pésimos informes de los PMI de la UE, hicieron caer al euro

El sentimiento es mixto en los mercados. Los PMIs globales de la UE fueron peores de lo previsto, todas las lecturas incumplieron las expectativas, aunque pesaron más en Francia. La desaceleración en Europa se acelera incluso cuando el Banco Central Europeo (BCE) se prepara para subir los tipos en la reunión de julio, con el objetivo de controlar la inflación.

El par EUR/USD cayó por lo mencionado anteriormente, junto con un impulso de riesgo que provocó un salto en el USD. Mientras tanto, los PMI globales del S&P de EE.UU. tampoco alcanzaron las expectativas, mostrando que la economía de EE.UU. también se está desacelerando, pero la Reserva Federal, al hablar, frenó la recuperación del EUR/USD.

El presidente de la Reserva Federal de EE.UU., Jerome Powell, en su comparecencia en la Cámara de Representantes, dijo que la Fed tiene un "compromiso incondicional con la lucha contra la inflación" y añadió que traer la inflación sin afectar al mercado laboral sería un reto.

Además, cuando se le preguntó a Jerome Powell sobre la posibilidad de recortar los tipos, dijo que es reacio a hacerlo mientras añade que las expectativas de inflación están ancladas, pero eso no es suficiente ya que, con el tiempo, se verán presionadas.

Mientras tanto, la gobernadora de la Fed, Michell Bowman, dijo que se necesitarían otras subidas de tipos de 75 puntos básicos, y añadió que serían necesarias más subidas de tipos. Bowman dijo que la inflación es inaceptablemente alta y no ha mostrado signos de moderación.

Por otra parte, el índice del dólar, un indicador del valor del dólar frente a sus homólogos, sube un 0.25% y se sitúa en 104.445, mientras que los rendimientos del Tesoro de EE.UU. caen, lo que refleja que los inversores están reevaluando un ajuste de la Fed no tan agresivo como se esperaba, ya que los PMI globales del S&P de EE.UU. se publicaron hoy.

En la semana que viene, el calendario de la UE incluirá la intervención del BCE, con McCaul, Fernández-Bollo, el vicepresidente de Guindos, y los índices Ifo de Alemania para junio. Por otro lado, las ventas de viviendas nuevas en EE.UU. y el sentimiento del consumidor de Michigan de junio, en su lectura final, arrojarán algo de luz sobre la economía estadounidense

Niveles técnicos

- El EUR/USD sigue bajo presión por debajo de 1.0600.

- Una caída hacia el mínimo de junio en 1.0358 aparece en el horizonte.

El EUR/USD revierte tres retrocesos diarios consecutivos y abre la puerta a nuevas caídas en el horizonte de corto plazo.

Hasta ahora, y mientras la línea de 4 meses en la región de 1.0690/1.0700 limite las subidas, los retrocesos adicionales en el par deberían permanecer en las cartas a corto plazo. Por el contrario, el siguiente soporte a tener en cuenta es el mínimo de junio en 1.0358 (15 de junio), antes del mínimo de 2022 en 1.0348 (13 de mayo).

A largo plazo, se espera que la visión bajista del par prevalezca mientras cotice por debajo de la SMA de 200 días en 1.1142.

Niveles técnicos

- El EUR/JPY se suma a las pequeñas pérdidas del miércoles y supera 142.00.

- Es probable que siga subiendo mientras esté por encima de la zona de 138.00.

El EUR/JPY flirtea con nuevos mínimos de 3 días en la zona de los 142.00 el jueves.

A pesar del movimiento correctivo, el cruce mantiene el impulso alcista y la continuación de este movimiento debería volver a probar el máximo de 2022 en 144.25 (8 de junio) a corto plazo.

Una vez superado, el siguiente objetivo a tener en cuenta debería ser el máximo de 2015 en 145.32 (2 de enero) antes del máximo de 2014 en 149.78 (8 de diciembre).

Mientras tanto, mientras esté por encima de la línea de soporte de 3 meses en torno a 138.00, las perspectivas a corto plazo para el cruce deberían seguir siendo alcistas. Esta zona parece reforzada por la proximidad de la SMA de 55 días.

Gráfico diario del EUR/JPY

Niveles técnicos

- El GBP/USD encontró un soporte decente antes del mínimo semanal tras la publicación de los PMIs del Reino Unido.

- La fuerza de los cruces, derivada de la caída del EUR/GBP, benefició aún más a la GBP.

- Las expectativas agresivas de la Fed siguieron actuando como un viento de cola para el dólar y podrían limitar el par.

El par GBP/USD atrajo algunas compras en la zona de 1.2170 el jueves y recuperó unos 80-85 pips desde las proximidades del mínimo semanal alcanzado el día anterior. El par se situó justo por encima de la zona de 1.2250 durante los inicios de la sesión americana, casi sin cambios en el día.

La libra esterlina se vio apoyada por los datos de los PMIs del Reino Unido de junio, que fueron mejores de lo esperado, y por el cambio de tendencia en el par EUR/GBP, debido a los pésimos PMIs de la zona euro. Esto, a su vez, fue visto como un factor clave que ofreció cierto soporte al par GBP/USD, aunque una combinación de factores podría frenar a los toros de hacer apuestas agresivas.

El dólar estadounidense volvió a ser demandado en medio de las firmes expectativas de que la Fed suba los tipos de interés a un ritmo más rápido para combatir la persistente inflación. De hecho, los mercados han estado valorando otra subida de tipos de 75 puntos básicos en la próxima reunión del FOMC de julio. Además, el empeoramiento de las perspectivas económicas mundiales ofreció un soporte adicional al dólar como refugio.

En cuanto a los datos económicos, el Departamento de Trabajo de EE.UU. registró 229.000 solicitudes iniciales de subsidio de desempleo en la semana que finalizó el 18 de junio, frente a las 227.000 previstas. El dato del mes anterior también se revisó al alza, hasta 231.000, frente a los 229.000 anteriores. Sin embargo, esto no hizo mella en el tono alcista intradía del dólar, que actuó como viento en contra del par GBP/USD.

Aparte de esto, las especulaciones de que el Banco de Inglaterra optaría por un enfoque más gradual hacia el aumento de los tipos de interés contribuyeron a limitar el par GBP/USD. Esto, junto con el estancamiento entre el Reino Unido y la Unión Europea sobre el protocolo de Irlanda del Norte del acuerdo del Brexit, apoya las perspectivas de un descenso significativo de la divisa principal.

Niveles técnicos

- USD/MXN se mantiene con un sesgo bajista de corto plazo.

- Banco de México subiría la tasa en 75 puntos básicos.

- Clima de cautela predomina en los mercados financieros.

El USD/MXN está subiendo en forma marginal el jueves, luego de devolver gran parte de las suba. El par opera en torno a 20.05, luego de haber subido hasta 20.13. Peso mexicano sigue firme y se mantiene entre las monedas de mejor desempeño de los últimos siete días.

A la espera de Banxico

El peso mexicano sigue con un sesgo a favor frente al dólar en el corto plazo. El área de 20.00 es el actual soporte clave que de ceder, pasaría la posta a la media móvil de 20 días en 19.92. Al alza, una suba sobre 20.25 aliviaría las presiones a la baja. La siguiente resistencia se ve en torno a 20.45.

Las subas del peso mexicano contra el dólar acumularon el miércoles el cuarto día en forma consecutiva, incluso pese al clima de cautela que sigue dominando los mercados globales. El USD/MXN el miércoles cayó hasta 19.99, el mínimo en diez días.

El Banco de México tiene la reunión de la Junta de Gobierno. Se espera una suba en la tasa de referencia de 75 puntos básicos a 7.75%. Dicho nivel sería el más elevado desde octubre de 2018. Una Reserva Federal más agresiva y la inflación en México siguen dejando el camino abierta a más avances.

El jueves se conoció la inflación de mitad de mes de junio que mostró números mayores a los esperados. La tasa anual se ubicó en 7.88% en la primera quincena del mes, cifra no vista desde el 2001.

Niveles técnicos

- El AUD/USD se mantuvo bajo cierta presión de venta por segundo día consecutivo el jueves.

- Las expectativas agresivas de la Fed actuaron como un viento de cola para el dólar y arrastraron a la principal moneda a la baja.

- Los temores a la recesión pesaron en el sentimiento de los inversores y socavaron el aussie, sensible al riesgo.

El par AUD/USD fue testigo de algunas ventas por segundo día consecutivo el jueves y cayó a un mínimo de una semana, alrededor de la región de 0.6870-0.6875 durante la primera parte de la sesión europea.

El sentimiento del mercado sigue siendo frágil ante las dudas de que los principales bancos centrales puedan subir los tipos de interés para frenar la creciente inflación sin afectar al crecimiento económico. Además, la decepcionante publicación de los índices PMI de la eurozona alimentó la preocupación por una posible recesión y siguió pesando en el ánimo de los inversores. Esto, a su vez, se consideró un factor clave que actuó como un viento en contra para el aussie, sensible al riesgo.

Aparte de esto, un buen repunte de la demanda de dólares estadounidenses ejerció cierta presión a la baja sobre el par AUD/USD. El estado de ánimo de cautela que prevalece en el mercado ofreció cierto soporte al USD, que se vio respaldado por las expectativas de la Reserva Federal. Los mercados parecen convencidos de que la Reserva Federal mantendrá su agresiva política de endurecimiento para combatir la persistente inflación y ofrecerá otros 75 puntos básicos en su próxima reunión de julio.

El presidente de la Fed, Jerome Powell, reafirmó las apuestas del mercado y dijo el miércoles que las continuas subidas de tipos serán adecuadas. Durante su comparecencia ante el Comité Bancario del Senado, Powell añadió que la Fed está firmemente comprometida con la reducción de la inflación y que el ritmo de las futuras subidas de tipos seguirá dependiendo de los datos que lleguen. Esto, a su vez, favorece a los toros del dólar y respalda las perspectivas de pérdidas adicionales a corto plazo para el par AUD/USD.

Incluso desde el punto de vista técnico, la aceptación por debajo de 0.6900 podría considerarse un nuevo desencadenante para los operadores bajistas. Por lo tanto, un posterior deslizamiento hacia el mínimo mensual, alrededor de 0.6850, parece una clara posibilidad. La trayectoria bajista podría extenderse aún más hacia el mínimo del año, en torno a la región de 0.6830-0.6825 tocada en mayo. A continuación, los datos macroeconómicos de EE.UU. se publicarán antes del segundo día de declaraciones de Powell.

El jueves, la agenda económica de EE.UU. incluye la publicación de las habituales solicitudes iniciales de subsidio de desempleo semanales, seguidas de las impresiones flash del PMI de junio más tarde durante los inicios de la sesión americana. Aparte de esto, los comentarios de Powell, los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio del mercado influirán en la dinámica de precios del dólar, produciendo oportunidades a corto plazo en torno al par AUD/USD.

Niveles técnicos

- Pedidos se subsidio de desempleo caen modestamente, en línea con lo esperado.

- Déficit de cuenta corriente sube más de lo estimado en el primer trimestre.

- El dólar pierde fuerza en el arranque de la sesión americana.

El Departamento del Trabajo informó que los pedidos iniciales de subsidio de desempleo se redujeron en 2.000 en la semana terminada el 18 de junio a 229.000, levemente por encima de los 227.000 del consenso del mercado. Es la lectura más baja en tres semanas.

En lo que respecto a los pedidos continuados de subsidio de desempleo, estos se incrementaron en 5.000 en la semana terminada el 11 de junio a 1.315.000, en línea con las expectativas de analistas. Es el nivel más elevado en cuatro semanas, aunque siguen cerca del piso reciente. El promedio de cuatro semanas se ubicó en 1.310.000, el nivel más bajo desde enero de 1970.

En el mismo momento se conoció un incremento mayor al esperado en el déficit de cuenta corriente del primer trimestre que pasó de 224.000 millones de dólares a 291.400 millones, marcando un nuevo récord.

El dólar retrocedió luego de los datos, recontando ganancias frente a la mayoría de sus rivales y marcando nuevos mínimos diarios frente al yen.

Más adelante el jueves se publicará el reporte preliminar de junio de PMI S&P Global y el índice manufacturero de la Fed de Kansas. Jerome Powell, el presidente de la Reserva Federal expondrá de nueva en el Congreso.

- Acciones con desempeño mixto en Europa, suben en EE.UU.

- Suben los bonos europeos y los del Tesoro, reflejando temores.

- Petróleo convalida caída reciente, metales siguen con un sesgo bajista.

Los futuros de Wall Street están en terreno positivo el jueves, pero predomina el clima de cautela ante temores por el panorama económico global. Los datos de PMI de la Eurozona aumentaron el pesimismo.

Verde, pero no tan fuerte

Los futuros del S&P 500 suben 0.75% y los del Nasdaq casi 1% el jueves. En Europa, el FTSE 100 avanza 0.18% mientras que el DAX cae 0.30%. El sentimiento de los inversores se vio afectado por los datos de PMI de la Eurozona de junio, que mostraron una desaceleración más grande que la esperada, sembrando preocupación por el panorama económico.

El dato de PMI de la Eurozona hizo subir fuerte a los bonos europeos. Los rendimientos cayeron a mínimos en dos semanas. El euro retrocedió tras los números económicos. El contexto sigue favoreciendo al yen, que vuelve a subir a lo largo del mercado, lo que por ahora, aleja la posibilidad de una intervención.

Jerome Powell, el presidente de la Reserva Federal volverá a exponer ante otro comité del Congreso. Ayer advirtió que subir las tasas de interés rápidamente podría llevar a una recesión. Los rendimientos de los bonos del Tesoro también retroceden. El tramo a 10 años se ubica en 3.10%, el nivel más bajo en prácticamente dos semanas.

En lo que respecta a datos económicos de EE.UU. se publicará el jueves el informe semanal de pedidos de subsidio de desempleo, datos de cuenta corriente, el S&P Global PMI preliminar de junio y el índice manufacturero de la Fed de Kansas de junio.

Los precios del petróleo suben levemente el jueves, y están convalidado parte de la reciente caída, manteniéndose lejos de los picos recientes. Pese a esto, los precios de energía en Europa subieron a los máximos de diciembre. Alemania advirtió que Rusia podría cortar el suministro de gas a la región, lo que podría llevar a una crisis mayor. En EE.UU., el presidente Biden pidió al Congreso suspender por tres meses el impuesto federal sobre los combustibles.

Los precios de las commodities caen nuevamente, incluyendo las agrícolas y los metales. El oro opera en torno a 1830$, mientras que la plata está en mínimos en una semana debajo de 21.20$.

El banco central de Turquía mantuvo la tasa de interés de referencia en 14%, mientras que en Noruega subió en 50 puntos básicos. Como se esperaba, en Indonesia quedó sin cambios en 3.5%. Se espera que México anuncie hoy una suba de 75 puntos básicos a 7.75%.

Las criptomonedas suben en su mayoría el jueves, aunque no están fuera de zona de peligro. El Bitcoin se mantiene sobre 20.000, pero no consigue quebrar por encima de 21.000.

Entre las empresas que presentarán resultados el jueves se destacan FedEx y Darden.

El Banco Central de la República de Turquía (CBRT) dejó su tasa de interés de referencia, la tasa repo a una semana, sin cambios en 14.00% el jueves. En el comunicado el banco central reiteró que continuará utilizando todos los instrumentos disponibles de manera decisiva en el marco de la estrategia de “liralización” hasta que los indicadores apunten a una caída permanente de la inflación. La lira turca no se vio afectada por el anuncio. El par USD/TRY se mantiene en la zona de 17.35.

"El nivel de utilización de la capacidad y otros indicadores principales muestran que el sólido crecimiento de principios de año también continúa en el segundo trimestre", expresó el CBRT. Advirtió que siguen los riesgos por el saldo de la cuenta corriente por los precios de la energía.

El banco central manifestó estar listo “para tomar medidas de política macroprudencial adicionales cuando sea necesario".

- El euro se debilitó tras datos de actividad de la Eurozona.

- El dólar sigue con apoyo por clima de cautela en mercados.

- EUR/USD se mantiene lateral en el muy corto plazo, en el rango familiar.

El EUR/USD comenzó el jueves cerca de 1.0600 y tras operar durante horas entre 1.0580 y 1.0555, quebró a la baja y retrocedió hasta 1.0480, debilitado tras datos económicos de la Eurozona. El foco pasa a los datos de EE.UU. y Powell.

Aumentan los temores por el ritmo de la actividad en Europa

El reporte S&P Global PMI de la Eurozona estuvo por debajo de las expectativas en junio según la estimación preliminar. El índice para la región del sector de servicios cayó a 52.8 y el manufacturero a 51.9, ambos mostrando un retroceso más grande que el del consenso del mercado. En Alemania el índice manufacturero se ubicó en 52.0, el mínimo en 23 meses y el de servicios en 52.4, mínimo en cinco meses.

Los reportes de PMI empeoraron las expectativas de crecimiento hacia el futuro y pesaron sobre los mercados, impulsando los bonos europeos. Los rendimientos en general están en mínimos en más de dos semanas. El rendimiento del bono alemán a 10 años descendió a 1.42%. Los rendimientos de los bonos del Tesoro también están cayendo a un ritmo menos intenso.

En EE.UU. también se publicarán las lecturas del S&P Global PMI preliminar. Antes saldrán datos de pedidos de subsidio de desempleo. Además el presidente de la Reserva Federal, Jerome Powell, expondrá nuevamente ante un comité del Congreso.

EUR/USD sigue lateral

El retroceso del EUR/USD aún no fue suficiente para cortar con la lateralización actual con un leve sesgo alcista. El quiebre de 1.0480 pondrá mayor presión y habilitaría una prueba el siguiente soporte en la zona de 1.0450; por debajo sigue 1.0400.

Al alza, la primera resistencia aparece en 1.0525, y luego seguirá 1.0550/55, por donde además está pasando la media móvil de 20 horas. Un regreso por encima pasaría el sesgo intradiario a alcista exponiendo 1.0480. La resistencia clave sigue estando en 1.0600/10.

Niveles técnicos

- El GBP/USD se mueve a la baja por segundo día consecutivo en medio de un repunte de la demanda del dólar.

- Las expectativas agesivas en torno a la Fed y los temores de recesión siguieron actuando como viento de cola para el USD.

- Los datos del PMI del Reino Unido, en su mayoría optimistas, ofrecieron apoyo a la libra esterlina y limitaron las pérdidas del par.

El par GBP/USD ha tenido dificultades para aprovechar el sólido rebote del día anterior de unos 100 pips desde el mínimo semanal y ha atraído algunas ventas por segundo día consecutivo el jueves. El par ha caído hasta la zona de 1.2170-1.2165 durante la primera parte de la sesión europea, aunque ha logrado rebotar unos pocos pips después.

El dólar estadounidense volvió a ser demandado en medio de las expectativas agresivas en torno a la Fed, y recibió apoyo adicional del empeoramiento de las perspectivas económicas mundiales, lo que a su vez ejerció presión a la baja sobre el par GBP/USD. Los mercados parecen estar convencidos de que la Reserva Federal mantendrá su política de endurecimiento para combatir la inflación persistentemente elevada y han estado valorando una nueva subida de tipos de 75 puntos básicos en la próxima reunión del FOMC en julio. Estas apuestas fueron reafirmadas por el presidente de la Fed, Jerome Powell, el miércoles, al afirmar que las continuas subidas de tipos serán adecuadas.

Además, a los inversores les sigue preocupando que una medida más agresiva por parte de los principales bancos centrales para frenar el aumento de la inflación suponga un reto para la recuperación económica mundial. Además, la decepcionante publicación de los índices PMI de la eurozona correspondientes a junio aumentó el temor a una posible recesión y reforzó la condición de refugio del dólar. El flujo monetario de aversión al riesgo condujo a una extensión de la reciente caída de los rendimientos de los bonos del Tesoro de EE.UU., que limitó las ganancias del dólar y extendió cierto apoyo al par GBP/USD.

Aparte de esto, los datos del PMI del Reino Unido, en su mayoría optimistas, ayudaron al par a recuperarse cerca de 50 pips desde el mínimo diario. Sin embargo, queda por ver si el par GBP/USD es capaz de aprovechar el intento de recuperación en medio de las expectativas de que el Banco de Inglaterra opte por un enfoque más gradual hacia la subida de las tasas de interés. Esto, junto con el impasse entre el Reino Unido y la UE sobre el protocolo de Irlanda del Norte del acuerdo del Brexit, favorece a los bajistas y apoya las perspectivas de un nuevo movimiento a la baja a corto plazo en el par GBP/USD.

Los participantes en el mercado esperan ahora el calendario económico de Estados Unidos, donde se publicarán las habituales solicitudes iniciales de subsidio de desempleo semanales y los datos del PMI de junio. Además, los operadores tendrán en cuenta el segundo día de testimonio del presidente de la Fed, Jerome Powell, ante el Comité de Servicios Financieros de la Cámara de Representantes. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo del mercado en general, influirá en el dólar y proporcionará cierto impulso al par GBP/USD.

GBP/USD niveles técnicos

- El PMI de manufactura de la eurozona llega a 52.0 puntos en junio frente a los 53.9 esperados.

- El PMI de servicios del bloque cae a 52.8 en junio frente a los 55.5 esperados.

- El EUR/USD se mantiene en negativo cerca de 1.0500 tras los PMIs de la Eurozona, que han sido bajistas.

El ritmo de expansión del sector manufacturero de la Eurozona volvió a decepcionar en junio, según ha mostrado el jueves la última encuesta de actividad manufacturera de S&P Global research.

El índice de gerentes de compras PMI manufacturero de la eurozona se situó en 52.0 puntos en junio, frente a los 53.9 esperados y los 54.6 del mes anterior. El índice alcanzó su nivel más bajo en dos años.

El PMI de servicios del bloque cayó bruscamente hasta el 52.8 en junio, frente a los 55.5 esperados y el 56.1 anterior. El indicador alcanzó su nivel más bajo en cinco meses.

El índice PMI compuesto de la zona euro cayó a 51.9 en junio, frente a los 54.0 estimados y los 54.8 del mes anterior. El indicador registró el nivel más bajo en 16 meses.

Comentarios de Chris Williamson, economista jefe de S&P Global

"El crecimiento económico de la eurozona está mostrando signos de flaqueza, ya que el viento de cola de la demanda reprimida por la pandemia ya se está desvaneciendo, habiendo sido contrarrestado por el choque del coste de la vida y la caída de la confianza del consumidor y de las empresas."

"Excluyendo los meses de bloqueo por la pandemia, la desaceleración de junio fue la más brusca registrada por la encuesta desde el punto álgido de la crisis financiera mundial en noviembre de 2008."

- El PMI manufacturero alemán llega a 52.0 puntos en junio frente a los 54.0 esperados.

- El PMI de servicios alemán se redujo a 52.4 en junio, frente a los 54.5 esperados.

- El EUR/USD sigue presionado hacia 1.0500 por los PMIs alemanes mixtos.

Los sectores manufacturero y de servicios de Alemania ralentizaron su ritmo de expansión en junio en medio de la caída de las exportaciones y la fuerte inflación, según ha mostrado este jueves el informe preliminar de actividad manufacturera de S&P Global/BME research.

El PMI de manufactura de la potencia económica de la eurozona se situó en 52.0 puntos este mes, frente a los 54.0 esperados y los 54.8 del mes anterior. El índice cayó a mínimos de 23 meses.

Por su parte, el PMI de servicios bajó de los 55.0 registrados anteriormente a 52.4 en junio, frente a los 54.5 estimados. El PMI registró el nivel más bajo en cinco meses.

El índice preliminar de producción compuesto de Alemania de S&P Global/BME se situó en 51.3 en junio, frente a los 53.1 previstos y los 53.7 de mayo. El indicador alcanzó mínimos de seis meses.

Comentarios clave de Phil Smith, Director Asociado de Economía de S&P Global

"Los datos preliminares del PMI de junio muestran que la economía alemana ha perdido prácticamente todo el impulso obtenido gracias a la relajación de las restricciones relacionadas con el virus, y el crecimiento del sector de servicios se ha enfriado bruscamente por segundo mes consecutivo en junio."

"Pero tal vez el mayor motivo de preocupación sea una caída generalizada de la demanda, con una profundización de la recesión en los nuevos pedidos manufactueros que coincide con la primera caída de los nuevos negocios del sector servicios en seis meses, a medida que el aumento de los precios y los elevados niveles de incertidumbre hacen mella. No obstante, la actividad sigue estando soportada en cierta medida por la carga de trabajo acumulada a principios de año".

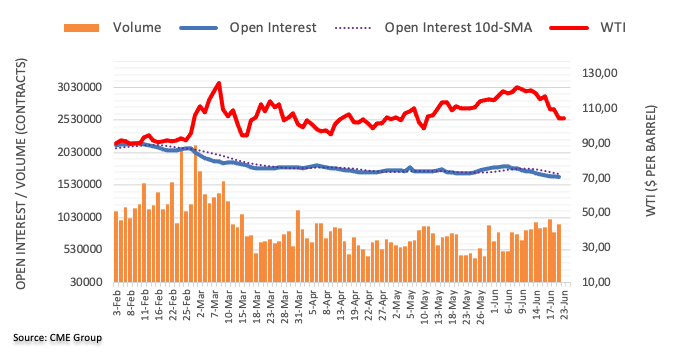

Teniendo en cuenta las cifras avanzadas de CME Group para los mercados de futuros del petróleo crudo, los operadores redujeron sus posiciones de interés abierto en unos 6.700 contratos el miércoles, extendiendo aún más la tendencia a la baja vigente desde el 7 de junio. El volumen, en cambio, aumentó en alrededor de 113.200 contratos y revirtió parcialmente el retroceso anterior.

WTI: El nivel de los 100$ debería contener la caída

Los precios del WTI retrocedieron bruscamente y volvieron a visitar la zona de los 101$ el miércoles. El fuerte retroceso se produjo en medio de una reducción del interés abierto y apunta a la idea de que no se favorece un retroceso más profundo a muy corto plazo. Por el contrario, una mayor caída de los precios de la materia prima debería encontrar un fuerte soporte en torno a los 100.00$.

En opinión de los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang, el GBP/USD debería seguir navegando en el rango de 1.2040-1.2400 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "Nuestras expectativas de que el GBP/USD 'cotizara entre 1.2225 y 1.2325' ayer fueron incorrectas, ya que se desplomó brevemente hasta 1.2163 y se disparó hasta 1.2314 antes de volver a caer rápidamente para terminar el día ligeramente a la baja en 1.2265 (-0.11%). Las fuertes oscilaciones han dado lugar a un panorama mixto y no se descartan nuevas acciones del precios agitadas, probablemente dentro de un rango de 1.2200/1.2310".

Próximas 1-3 semanas: "El lunes (20 de junio, GBP/USD en 1,2225), destacamos que las perspectivas son mixtas y que el GBP/USD podría seguir cotizando de forma agitada, probablemente entre 1.2040 y 1.2400. No hay cambios en nuestra opinión y seguimos esperando que el GBP/USD cotice entre 1.2040 y 1.2400".

El Banco Central Europeo(BCE) subirá su tasa de depósito por encima de cero por primera vez en una década en septiembre, según la mayoría de los economistas encuestados por Reuters. La encuesta también refleja las expectativas de una subida de tipos al menos 50 puntos básicos por encima de lo previsto anteriormente para finales de año.

Comentarios destacados

La encuesta realizada entre el 15 y el 22 de junio mostró que todos los economistas, excepto dos, esperaban que el BCE realizara una subida de un cuarto de punto el 21 de julio, hasta el -0.25%.

Dos esperaban una subida de 50 puntos básicos, frente a ninguno en la última encuesta.

Una gran mayoría, el 91% o 50 de los 55 economistas, esperaba que el banco central subiera su tasa de interés en 50 puntos básicos en septiembre, sacando la tasa de depósito del territorio negativo al 0.25%.

El mes pasado, los analistas esperaban que el BCE esperara hasta el cuarto trimestre para situar la tasa de depósito, actualmente en el -0.50%, a territorio positivo.

Alrededor del 60%, es decir, 33 de 55 economistas, veían otra subida de 25 puntos básicos en octubre y alrededor del 85%, es decir, 47 de 55, esperaban la misma subida en diciembre, con lo que la tasa de depósito llegaría al 0.75% a finales de año.

Sin embargo, algunas previsiones sobre el nivel de los tipos de interés a finales de diciembre llegaban al 1.25%, lo que subraya la posibilidad de que se produzcan movimientos más importantes.

La encuesta preveía subidas de 25 puntos básicos en el primer, segundo y tercer trimestres del año que viene, lo que llevaría el tipo de depósito al 1.50%, dentro de la horquilla de tipos terminales del 1.25%-1.50%.

Se espera que la economía crezca un 2.6% de media durante 2022 y que se expanda un 1.8% el año que viene, según la mediana de las previsiones de unos 70 economistas.

Más del 70%, es decir, 25 de los 34 economistas, dijeron en respuesta a una pregunta adicional que la inflación de la eurozona aún no había alcanzado su punto máximo. Veinte dijeron que ocurriría en el tercer trimestre, cuatro dijeron que este trimestre y uno dijo que en el cuarto trimestre.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.