- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El Presidente del Banco de la Reserva Federal (Fed) de Atlanta, Raphael Bostic, señaló el jueves durante una entrevista con Fox Business que el jefe de la Fed de Atlanta no cree que se requieran más aumentos de tasas para alcanzar el objetivo de inflación anual del 2% de la Fed.

Puntos clave

Las perspectivas de inflación disminuirán muy lentamente.

La Fed necesita mantener una postura restrictiva.

No creo que se requiera un aumento de tasas para alcanzar el objetivo del 2%.

La economía sigue creciendo, pero lo hace a un ritmo más lento.

Espero alcanzar el objetivo de inflación sin un aumento del desempleo.

- USD/JPY cae desde los máximos semanales de 157.71, bajando un 0.30%.

- El panorama técnico sigue siendo neutral a alcista, con resistencia clave en 157.00 y 157.71.

- Niveles de soporte a observar: Tenkan y Kijun-Sen en 156.76/60, Senkou Span A en 156.32, y la marca de 156.00.

El USD/JPY cayó desde los máximos semanales de 157.71 el 29 de mayo después de que los datos de Estados Unidos (EE.UU.) mostraran una desaceleración económica en curso, lo que hizo que los rendimientos del Tesoro de EE.UU. se desplomaran. En consecuencia, el Dólar está sintiendo el dolor, ya que el par está cotizando en 156.83, bajando un 0.30%.

Análisis del Precio del USD/JPY: Panorama técnico

El par principal sigue siendo neutral a alcista después de romper el máximo del 14 de mayo de 156.76. Eso abrió la puerta para desafiar 157.00 y más allá, pero la caída en el rendimiento del bono a 10 años de EE.UU., que se correlaciona estrechamente con el USD/JPY, pesó sobre el par.

El impulso sugiere que los compradores siguen al mando, ya que el RSI es alcista pero apunta hacia abajo.

Si los compradores del USD/JPY recuperan 157.00, eso podría allanar el camino para más ganancias y exponer la resistencia superior en el máximo de la semana actual de 157.71. Una vez superado, el siguiente objetivo sería 158.00, seguido del máximo del año hasta la fecha de 160.32.

Por otro lado, los vendedores podrían empujar el tipo de cambio ya que se avecina un patrón de gráfico de 'envolvente bajista'. Una caída por debajo del Tenkan y Kijun-Sen alrededor de 156.76/60 patrocinará una bajada. La siguiente línea de defensa para los alcistas sería el Senkou Span A en 156.32 antes de desafiar la marca de 156.00.

Acción del Precio del USD/JPY – Gráfico Diario

- El AUD/NZD rebotó a un máximo de 1.0840 después de caer a 1.0815 el miércoles.

- Los datos sólidos de Australia tras el informe de cifras de inflación elevadas reportadas al comienzo de la semana beneficiaron al AUD.

- La recién anunciada política de recorte de impuestos de Nueva Zelanda puede retrasar las reducciones de tasas del RBNZ.

El AUD/NZD se vio cotizando al alza durante la sesión del jueves mientras los mercados digerían los datos australianos de nivel medio y una nueva política fiscal de Nueva Zelanda.

En Australia, la robusta inversión empresarial del primer trimestre y las cifras de gasto de capital privado superiores a las esperadas apoyaron al AUD. El martes, el país reportó cifras de inflación superiores a las esperadas que, junto con los sólidos datos económicos, podrían llevar al Banco de la Reserva de Australia (RBA) a adoptar una postura más de línea dura. El miércoles, el Producto Interior Bruto (PIB) será seguido de cerca.

Simultáneamente, el nuevo gobierno de Nueva Zelanda anunció un paquete de recorte de impuestos de 14.7 mil millones de NZD para los hogares de ingresos bajos y medios. Una política fiscal más laxa ha suavizado las expectativas de recortes inminentes de tasas por parte del Banco de la Reserva de Nueva Zelanda (RBNZ), lo que eventualmente podría limitar las pérdidas para el NZD. Las probabilidades de un recorte en noviembre cayeron ligeramente pero se mantienen en torno al 70%.

Análisis técnico del AUD/NZD

En el gráfico diario, el RSI permanece en territorio negativo, indicando una firme tendencia bajista. El aumento persistente de las barras rojas del histograma de MACD solidifica aún más este impulso bajista.

Sin embargo, a medida que el par se acercaba a territorio de sobreventa el miércoles, los indicadores vieron una ligera corrección al alza el jueves, lo cual está en línea con los últimos desarrollos del mercado ya que los vendedores parecen estar tomando un respiro.

Gráfico diario del AUD/NZD

El presidente del Banco de la Reserva Federal (Fed) de Chicago, Austan Goolsbee, señaló el jueves que la inflación en la vivienda sigue siendo un punto clave en el crecimiento de los precios, y que el mercado laboral de EE.UU. sigue siendo bastante fuerte.Goolsbee, señaló que la inflación podría caer sin un aumento significativo del desempleo.

Declaraciones destacadas

El problema ahora es si EE.UU. enfrentará un "intercambio" tradicional entre inflación y desempleo.

La investigación es "bastante clara" a través de países y tiempo que la interferencia política en la política monetaria crea peores resultados económicos.

Es "extremadamente importante" que la Fed alcance su objetivo de inflación del 2% ya que ha centrado las expectativas en torno a ese número.

La parte más fuerte de la economía en este momento es el mercado laboral.

En general, EE.UU. ha tenido una fuerte recuperación post-COVID.

Hay industrias, partes del país y personas que están "sufriendo" en la economía actual.

La Fed no está tratando de devolver el nivel de precios a donde estaba; eso requeriría deflación.

La inflación en la vivienda sigue estando "muy elevada" en comparación con los niveles previos al COVID; será difícil llegar al 2% a menos que eso cambie.

Sigo siendo optimista de que la inflación en la vivienda se desacelerará.

- El gráfico diario escapa de las señales de sobrecompra a medida que la tendencia general comienza a consolidarse.

- Después de alcanzar máximos de varios años por encima de 96.70, el NZD/JPY entra en una fase de consolidación con soporte en 95.50.

- El nivel de 95.00 ofrece un fuerte soporte para evitar más pérdidas.

En la sesión de trading del jueves, el par NZD/JPY experimentó más correcciones, con los vendedores ganando impulso. No obstante, el par logró recuperar algunas pérdidas y encontró un fuerte soporte en 95.50. Los traders también están observando el umbral de 95.00 para evitar más pérdidas. Aunque las señales de una posible reversión del impulso han disminuido, la perspectiva general sigue siendo una fase de consolidación.

Según los indicadores del gráfico diario, el RSI ahora se sitúa por debajo de 70, reflejando un cambio desde las condiciones de sobrecompra anteriores. Esto coincide con una posible pausa o desaceleración en las ganancias de precios. Simultáneamente, el Indicador de MACD indica una disminución en el impulso positivo con barras verdes en contracción.

Gráfico diario del NZD/JPY

Observando el gráfico horario, los histogramas del RSI y MACD se han aplanado en territorio negativo. Esto sugiere que los vendedores pueden estar perdiendo tracción en una base horaria, indicando consolidación.

Gráfico horario del NZD/JPY

A medida que continúa la fase de consolidación, cualquier movimiento a la baja que mantenga al par por encima de sus SMAs podría considerarse correctivo, siempre que el par se mantenga por encima del nivel de soporte clave de 95.00.

- El Dólar canadiense se orienta al alza el jueves en medio de un renovado apetito por el riesgo.

- Canadá encuentra cifras de cuenta corriente mejor de lo esperado.

- El crecimiento del PIB de EE.UU. se enfrió como se esperaba, lo que avivó las esperanzas de recortes de tasas.

El Dólar canadiense (CAD) está rebotando el jueves, recuperando terreno previamente perdido en la sesión de mercado de mitad de semana, ya que los flujos generales del mercado en el Dólar estadounidense dictan el sentimiento general del mercado. Las cifras de la balanza comercial de Canadá cayeron en el primer trimestre, pero menos de lo esperado, lo que ayudó a fortalecer el CAD.

Canadá vio una contracción de -5.37 mil millones en su cuenta corriente del primer trimestre, peor que el trimestre anterior pero aún mejor que las estimaciones medianas del mercado. El crecimiento del Producto Interno Bruto (PIB) de EE.UU. en el primer trimestre se desaceleró ligeramente, en línea con las previsiones del mercado, lo que provocó una oleada de renovadas esperanzas de recortes de tasas por parte de la Reserva Federal (Fed).

Resumen diario de los motores de los mercados: El Dólar canadiense sube impulsado por la venta generalizada del Dólar estadounidense

- La cuenta corriente del primer trimestre de Canadá disminuyó -5.37 mil millones en comparación con los -4.51 mil millones revisados del trimestre anterior, pero mejor que los -5.5 mil millones previstos.

- El crecimiento anualizado del PIB del primer trimestre de EE.UU. se desaceleró al 1.3% como se esperaba, cayendo desde el 1.6% anterior.

- El índice de precios del gasto en consumo personal (PCE) subyacente del primer trimestre de EE.UU. también se desaceleró, bajando al 3.6% desde el 3.7% previsto, lo que avivó las esperanzas de una mayor desaceleración de la inflación.

- Las solicitudes iniciales de subsidio por desempleo en EE.UU. para la semana que terminó el 24 de mayo también aumentaron a 219-000, por encima de la previsión de 218.000 y más débiles que las 216-000 revisadas de la semana anterior, lo que ayudó a respaldar la narrativa del mercado de "las malas noticias son buenas noticias".

- El viernes cerrará la semana de negociación con una agenda agitada. Se publicarán las cifras de crecimiento del PIB del primer trimestre de Canadá junto con los datos de inflación del índice de precios del gasto en consumo personal (PCE) de EE.UU. para abril.

- Se espera que el PIB anualizado del primer trimestre de Canadá rebote al 2.2% desde el 1.0% anterior.

- Se prevé que la inflación del índice de precios del gasto en consumo personal (PCE) subyacente de EE.UU. en abril se mantenga estable en 0.3% intermensual.

Precio del Dólar Canadiense Hoy

La tabla a continuación muestra el cambio porcentual del Dólar Canadiense (CAD) frente a las principales monedas listadas hoy. El Dólar Canadiense fue el más débil frente al Franco Suizo.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.38% | -0.33% | -0.61% | -0.38% | -0.53% | -0.20% | -1.06% | |

| EUR | 0.38% | 0.05% | -0.20% | -0.00% | -0.14% | 0.16% | -0.68% | |

| GBP | 0.33% | -0.05% | -0.26% | -0.07% | -0.21% | 0.11% | -0.73% | |

| JPY | 0.61% | 0.20% | 0.26% | 0.20% | 0.06% | 0.33% | -0.46% | |

| CAD | 0.38% | 0.00% | 0.07% | -0.20% | -0.13% | 0.17% | -0.68% | |

| AUD | 0.53% | 0.14% | 0.21% | -0.06% | 0.13% | 0.30% | -0.52% | |

| NZD | 0.20% | -0.16% | -0.11% | -0.33% | -0.17% | -0.30% | -0.84% | |

| CHF | 1.06% | 0.68% | 0.73% | 0.46% | 0.68% | 0.52% | 0.84% |

El mapa de calor muestra los cambios porcentuales de las principales monedas entre sí. La moneda base se elige de la columna de la izquierda, mientras que la moneda cotizada se elige de la fila superior. Por ejemplo, si eliges el Dólar Canadiense de la columna de la izquierda y te mueves a lo largo de la línea horizontal hasta el Dólar Estadounidense, el cambio porcentual mostrado en el cuadro representará CAD (base)/USD (cotización).

Análisis técnico: El Dólar canadiense recupera territorio familiar en el pivote del jueves

El Dólar canadiense (CAD) está rebotando en una recuperación del apetito por el riesgo en el mercado general, subiendo cuatro décimas de un por ciento frente al Dólar estadounidense en medio de la debilidad del Dólar en todos los ámbitos. El CAD aún está abajo seis décimas de un por ciento frente al Franco suizo (CHF) y alrededor de una quinta parte de un por ciento frente al Yen japonés (JPY).

El USD/CAD ha retrocedido a niveles familiares cerca de 1.3660 el jueves en un rápido giro desde el máximo del miércoles cerca de 1.3735. El par se está encontrando con una resistencia técnica a corto plazo en la media móvil exponencial (EMA) de 200 horas en 1.3670, con un soporte intradía fijado en el mínimo de esta semana en 1.3615.

Las velas diarias continúan dibujando un patrón de consolidación irregular, y el USD/CAD está atrapado en un movimiento lateral cerca de la EMA de 50 días en 1.3646. El soporte técnico a largo plazo proviene de la EMA de 200 días en 1.3557.

Gráfico horario del USD/CAD

Gráfico diario del USD/CAD

El Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Peso mexicano se fortalece en 16.92 después de alcanzar un mínimo de cuatro semanas de 17.13.

- Datos del PIB de EE.UU. sin cambios; suben las solicitudes de desempleo y sugieren desaceleración económica, debilitando al Dólar estadounidense.

- Banxico revisa al alza las previsiones de inflación, insinuando una posible decisión dividida sobre recortes de tasas en junio.

El Peso mexicano (MXN) borró algunas de sus pérdidas anteriores frente al Dólar estadounidense (USD) y subió alrededor de un 0.20% después de que los datos del PIB de Estados Unidos (EE.UU.) mostraran que la economía se está desacelerando. La agenda económica de México incluyó la publicación de datos de empleo, que estuvieron en línea con las expectativas, y una mejora en el apetito por el riesgo y un Dólar más débil son un viento de cola para la moneda mexicana. El USD/MXN cotiza a 16.92 después de alcanzar un máximo de cuatro semanas de 17.13.

La Oficina de Análisis Económico de EE.UU. (BEA) reveló la segunda estimación del Producto Interior Bruto (PIB) para el primer trimestre, que se mantuvo sin cambios, alineada con la lectura preliminar. Al mismo tiempo, la Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que el número de estadounidenses que presentaron solicitudes de desempleo aumentó en comparación con las expectativas, una indicación de debilidad.

Tras los datos, los rendimientos del Tesoro de EE.UU. bajaron, mientras que el Índice del Dólar estadounidense (DXY), que sigue el valor del USD frente a una cesta de seis monedas, borró las ganancias del miércoles, cayendo un 0.41% a 104.68. Eso impulsó al Peso, ya que la moneda de mercado emergente retrocedió por debajo de 17.00, fortaleciéndose notablemente.

El Instituto Nacional de Estadística y Geografía de México (INEGI) reveló que el mercado laboral continuó enfriándose, según los datos de empleo de abril.

El miércoles, el Banco de México (Banxico) reveló su informe trimestral, en el que revisó al alza sus previsiones de inflación. La inflación elevada y persistentemente alta ha dividido al Consejo de Gobierno de Banxico.

Banxico prevé una inflación general del 4% hacia finales de 2024, frente al 3.5% de su informe anterior. Se prevé que los precios subyacentes aumenten del 3.5% al 3.8%.

La Gobernadora de Banxico, Victoria Rodríguez Ceja, añadió que se ha avanzado en la reducción de la inflación, añadiendo que "evaluará las perspectivas de inflación en su conjunto y discutirá ajustes a la tasa de referencia en nuestras próximas reuniones."

Los analistas de Goldman Sachs sugirieron que la reunión de junio sería animada. Añadieron, "Si se materializa un recorte de tasas, probablemente emanará de una decisión dividida."

Mientras tanto, los operadores se preparan para la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) de abril, el indicador de inflación preferido de la Reserva Federal (Fed). Eso, junto con las elecciones generales de México el domingo, podría dictar el camino del USD/MXN hacia la segunda mitad del año, ya que la moneda mexicana sigue siendo una de las más fuertes frente al Dólar estadounidense.

Resumen de los impulsores del mercado: El Peso mexicano a la ofensiva tras los datos suaves del PIB de EE.UU.

- La tasa de desempleo de México en abril cumplió con las expectativas al situarse en el 2.6%, frente al 2.3% de marzo.

- Los últimos datos económicos de México pintan un panorama económico mixto. Aunque la economía continuó creciendo, los precios más altos y un déficit comercial en expansión podrían depreciar el Peso mexicano.

- Eso y la especulación de otro recorte de tasas de Banxico en junio podrían allanar el camino para más alzas en el USD/MXN.

- La encuesta de Citibanamex de mayo mostró que la mayoría de los economistas estiman que Banxico recortará las tasas el 27 de junio del 11% al 10.75%. La mediana espera una inflación general del 4.21% y una subyacente del 4.07% en 2024.

- La agenda económica de EE.UU. incluyó la segunda estimación del Producto Interior Bruto (PIB) para el primer trimestre de 2024, que cayó del 3.4% al 1.3% intertrimestral, como esperaban los analistas.

- Las solicitudes iniciales de desempleo para la semana que terminó el 25 de mayo aumentaron en 219.000, superando el consenso de 218.000 y la lectura anterior de 216.000.

- A pesar de eso, los futuros de la tasa de fondos federales estimaron una reducción de 27 puntos básicos hacia finales del año.

Análisis técnico: El Peso mexicano se aprecia mientras el USD/MXN cae por debajo de 17.00

La tendencia bajista del USD/MXN sigue en juego, aunque los compradores ganaron fuerza y empujaron el tipo de cambio hacia 17.13, sin llegar a probar la SMA de 200 días en 17.14. El impulso sigue siendo alcista, pero los compradores están tomando un respiro después de elevar los precios cerca de un 3% en tres días, superados por los datos débiles de EE.UU.

Si los compradores recuperan 17.00, eso podría allanar el camino para desafiar el máximo semanal de 17.13. Una vez despejado, la SMA de 200 días en 17.14 sería el siguiente objetivo, antes de desafiar el máximo del 7 de diciembre de 17.56, seguido por la cifra psicológica de 18.00.

Por otro lado, una continuación bajista ocurriría si los vendedores mantienen el tipo de cambio por debajo de la SMA de 100 días, lo que podría allanar el camino para una caída al mínimo de 2023 de 16.62, seguido por el mínimo del ciclo del 21 de mayo en 16.52 y el mínimo del año hasta la fecha de 16.25.

Banxico FAQs

El Banco de México, también conocido como Banxico, es el banco central del país. Su misión es preservar el valor de la moneda de México, el Peso mexicano (MXN), y fijar la política monetaria. Para ello, su principal objetivo es mantener una inflación baja y estable dentro de los niveles objetivo (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%).

La principal herramienta del Banxico para orientar la política monetaria es la fijación de tasas de interés. Cuando la inflación esté por encima del objetivo, el banco intentará controlarla aumentando las tasas, encareciendo el endeudamiento de dinero para los hogares y las empresas y enfriando así la economía. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que generan mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, tasas de interés más bajas tienden a debilitar al MXN. El diferencial de tasas con el Dólar, o cómo se espera que Banxico fije las tasas de interés en comparación con la Reserva Federal (Fed) de Estados Unidos, es un factor clave.

Banxico se reúne ocho veces al año y su política monetaria está muy influenciada por las decisiones de la Reserva Federal estadounidense (Fed). Por lo tanto, el comité de toma de decisiones del banco central suele reunirse una semana después que la Reserva Federal. Al hacerlo, Banxico reacciona y en ocasiones anticipa las medidas de política monetaria fijadas por la Reserva Federal. Por ejemplo, después de la pandemia de Covid-19, antes de que la Fed subiera las tasas, Banxico lo hizo primero en un intento de disminuir las posibilidades de una depreciación sustancial del Peso mexicano (MXN) y evitar salidas de capital que pudieran desestabilizar al país.

- Crowd Strike Holdings y MongoDB operan en pérdidas de un 7.71% y 5.57%, respectivamente.

- John Williams, miembro del FOMC, destacó el buen camino de la política monetaria que aplica actualmente la Reserva Federal (FED) de Estados Unidos.

El índice tecnológico Nasdaq 100 abrió la sesión europea en 18.685, registrando un máximo durante la sesión americana en 18.724, siendo rechazado por vendedores que llevaron el índice a un mínimo del día en 18.565. Actualmente, el Nasdaq 100 cotiza en 18.628, perdiendo un 0.6% diario.

John Williams da su discurso ante el Club Económico de Nueva York

El presidente de la Reserva Federal de Nueva York y vicepresidente del Comité Federal de Mercado Abierto (FOMC), mencionó que la actual política monetaria está en el camino correcto para que la inflación vuelva al 2%. Añadió que las autoridades de la Fed seguirán atentas al desarrollo de los datos del mercado laboral para tomar las medidas pertinentes.

Por otra parte, la compañía del índice, Crowd Strike Holdings (CRWD) cotiza en pérdidas de un 7.77% en 322.44 $, mientras MongoDB (MDB) opera en 315.19 $, cayendo un 5.53%, en el día.

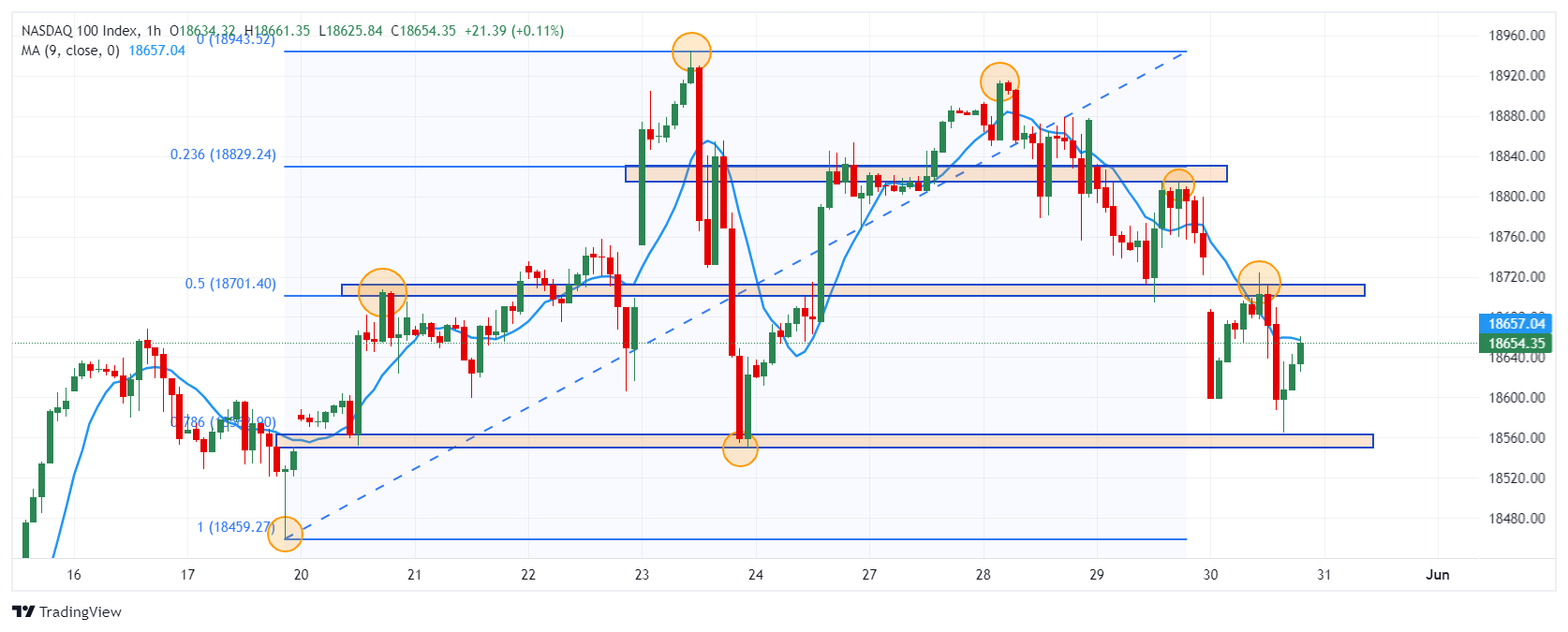

Niveles técnicos en el Nasdaq 100

La primera resistencia en el corto plazo la observamos en 18.710, dada por los puntos pivote en confluencia con el 50% de retroceso de Fibonacci. La siguiente resistencia se ubica en 18.830, retroceso al 23.6% de Fibonacci. El soporte más cercano lo tenemos en 18.550, mínimo del 23 de mayo.

Gráfico de 1 hora del Nasdaq 100

El presidente del Banco de la Reserva Federal (Fed) de Nueva York, John Williams, señaló el jueves que, aunque la inflación sigue siendo demasiado alta, cree que la política de la Fed está posicionada para reducir lentamente el crecimiento de los precios hasta el objetivo anual del 2% de la Fed.

Declaraciones destacadas

"Espero que el desempleo sea del 4% para finales de año."

"Espero que la economía de EE.UU. crezca entre un 2% y un 2,5% en 2024."

"La política de la Fed está bien posicionada para devolver la inflación al objetivo del 2%."

"La inflación sigue siendo demasiado alta, pero debería moderarse en la segunda mitad de 2024."

"Espero que la inflación sea del 2,5% este año, más cerca del 2% el próximo año."

"Recientemente ha habido una escasez de progreso en la reducción de la inflación."

"La Fed observará todos los datos para tomar decisiones sobre la política monetaria."

"La política monetaria sigue siendo restrictiva para la actividad económica."

"Los riesgos para lograr los mandatos de la Fed están mejor equilibrados."

"Las ganancias salariales siguen siendo demasiado altas en relación con el objetivo de inflación del 2%."

"La economía se está moviendo hacia un mejor equilibrio."

"Los datos de expectativas de inflación han sido estables."

"Me siento bien con la situación actual de la política monetaria."

La política monetaria está funcionando claramente como la Fed quiere que funcione.

"No siento urgencia por actuar sobre la política monetaria."

"No necesitamos estar exactamente en el 2% para recortar las tasas."

Más de Williams de la Fed:

"Preveo que la inflación alcanzará el 2% a principios de 2026."

"Las subidas de tasas no son la previsión base."

"Hay muchas indicaciones de que el mercado laboral se está enfriando a niveles decentes."

"En medio de la incertidumbre sobre cuándo comenzarán los recortes de tasas, no está claro cuánto alivio será necesario."

"El PCE del viernes es importante, pero es solo un dato."

- Las revisiones del PIB del primer trimestre de EE.UU. y el aumento de las solicitudes de subsidio por desempleo afectan negativamente al USD.

- Las solicitudes semanales de subsidio por desempleo aumentaron más de lo esperado.

- Los mercados esperan las cifras del PCE el viernes.

El jueves, el índice del Dólar estadounidense (DXY) experimentó un retroceso tras una fuerte recuperación el miércoles. Las ganancias vinculadas al aumento del mercado de bonos el miércoles ahora se están deshaciendo tras la publicación de las revisiones del Producto Interno Bruto (PIB) de EE.UU. y las cifras débiles de las solicitudes de subsidio por desempleo.

A pesar de algunos signos de debilitamiento en el mercado laboral, la probabilidad de recortes en junio y julio sigue siendo baja. Sin embargo, hay una mayor anticipación por las cifras del Gasto en Consumo Personal (PCE) que se publicarán el viernes, las cuales tienen el potencial de influir en las próximas expectativas de la Reserva Federal (Fed).

Movimientos del mercado en el resumen diario: El DXY retrocede tras datos decepcionantes

- Los inversores muestran signos de nerviosismo con un informe del PIB decepcionante debido a señales de debilitamiento del gasto del consumidor. El PIB principal se revisó al 1.3%.

- Los mercados esperan con ansias las cifras del PCE de abril, que se publicarán el viernes y podrían influir en las decisiones de la Fed.

- Los datos de desempleo revelaron un aumento en las solicitudes iniciales de subsidio por desempleo de las 216.000 de la semana pasada a 219.000.

- A pesar del aumento en las solicitudes, las probabilidades de un recorte para junio y julio siguen siendo bajas, mientras que se sitúan alrededor del 50% para septiembre.

Análisis técnico del DXY: El Dólar estadounidense lucha en medio de indicadores negativos

Las ganancias del DXY del miércoles se han reducido en gran medida a la luz de los datos desfavorables para la economía de EE.UU. El RSI está por debajo del nivel 50, lo que indica una mayor presión de venta y un cambio en el impulso. La SMA de 20 días, y MACD muestra barras rojas, lo que significa que el sentimiento bajista ha regresado.

- GBP/USD rebota desde mínimos semanales en torno a 1.2680.

- El panorama técnico muestra un sesgo neutral a alcista, con una resistencia clave en 1.2803.

- Los niveles de soporte críticos incluyen el mínimo del 24 de mayo en 1.2674 y la SMA de 50 días en 1.2581.

La Libra esterlina recuperó algo de terreno frente al Dólar estadounidense el jueves, ya que los rendimientos de los bonos del Tesoro de EE.UU. están cayendo, debilitando al Dólar. En consecuencia, el GBP/USD rebotó desde mínimos semanales, alcanzó 1.2680 y se negoció en 1.2728, ganando un 0.20%.

Análisis del Precio del GBP/USD: Panorama técnico

El gráfico diario sugiere que el GBP/USD tiene un sesgo neutral a alcista, pero el fracaso de los compradores para romper el máximo diario del 21 de marzo en 1.2803 abrió la puerta a un retroceso. Aunque el impulso sigue siendo alcista, como lo muestra el RSI, la presión de compra comienza a moderarse después de probar 1.2800.

Para una continuación alcista, el GBP/USD necesita superar 1.2803. Eso patrocinaría un rally hacia el máximo del año hasta la fecha de 1.2893, seguido por 1.2900. La resistencia superior se encuentra por delante, con 1.3000 visto como una resistencia crucial.

Por el contrario, si los vendedores actúan decisivamente y empujan al par por debajo de 1.2700, se esperan más pérdidas. Se probarían niveles de soporte clave. Inicialmente, el mínimo del 24 de mayo de 1.2674, seguido por el nivel 1.2600. Más abajo, la media móvil de 50 días (SMA) en 1.2581 espera.

Acción del Precio del GBP/USD – Gráfico Diario

- USD/CHF se desploma cerca de 0.9040 debido a múltiples vientos en contra.

- La debilidad del Dólar debido a la lectura suave del PIB estadounidense del primer trimestre (segunda estimación).

- La economía suiza se expandió fuertemente en un 0.5% en el primer trimestre de este año.

El par USD/CHF ha sido duramente golpeado y se ha desplomado a cerca de 0.9040 en la sesión americana del jueves. La razón detrás de la fuerte caída en el par USD/CHF es la corrección en el Dólar estadounidense y el rendimiento superior de la economía suiza en el primer trimestre del año.

El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar estadounidense frente a seis monedas principales, corrige aún más a 104.70. Una fuerte venta del Dólar estadounidense es impulsada por el crecimiento más lento del Producto Interno Bruto (PIB) del primer trimestre de Estados Unidos. El informe de estimaciones revisadas del PIB ha indicado que la economía se expandió a un ritmo más lento del 1.3% frente al 1.6% registrado en las estimaciones preliminares.

El optimismo sobre las perspectivas económicas de EE.UU. que se basaba en expectativas de un crecimiento del PIB del 1.6% se ha visto afectado. Sin embargo, se espera que el impacto del menor crecimiento del PIB real sea limitado, ya que es un indicador rezagado que muestra la salud de la economía.

De cara al futuro, se espera que el Dólar estadounidense permanezca altamente volátil antes de los datos del índice de Precios del Gasto en Consumo Personal (PCE) subyacente de EE.UU. para abril, que influirán significativamente en la especulación sobre recortes de tasas de la Fed en septiembre. Los datos subyacentes de inflación están programados para ser publicados el viernes. Se estima que las lecturas anuales y mensuales de la inflación subyacente del PCE han crecido de manera constante en un 2.8% y 0.3% respectivamente. Datos de crecimiento de la inflación constante impactarían negativamente en la especulación del mercado para que la Reserva Federal (Fed) comience a reducir las tasas de interés a partir de la reunión de septiembre.

Mientras tanto, el Franco suizo se fortaleció después de que el informe del PIB del primer trimestre mostró que la economía suiza superó el consenso y la lectura anterior. El informe mostró que la economía se expandió en un 0.5% frente a las estimaciones y la publicación anterior de 0.3%. Esto ha profundizado los riesgos al alza para la inflación, lo que podría obligar al Banco Nacional Suizo (BNS) a evitar planes subsiguientes de recorte de tasas.

- EUR/USD rebota después de caer por debajo de 1.0800 mientras el Dólar estadounidense corrige bruscamente.

- Se prevé que el BCE realice un recorte de tasas en la reunión de política de junio.

- Se estima que el índice de precios del PCE subyacente de EE.UU. haya crecido de manera constante en abril.

El EUR/USD se recupera después de caer por debajo del soporte crucial de 1.0800 en la sesión americana del jueves. El EUR/USD se recupera mientras el Dólar estadounidense (USD) extiende su corrección después de que el informe revisado del Producto Interno Bruto (PIB) real del primer trimestre mostrara que Estados Unidos (EE.UU.) creció a una tasa más lenta del 1.3% desde las estimaciones avanzadas del 1.6%. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis monedas principales, cae a 104.70 después de registrar un nuevo máximo de dos semanas ligeramente por encima de 105.00.

Anteriormente, los inversores estaban entusiasmados con el Dólar estadounidense ya que esperaban que la Reserva Federal (Fed) no se inclinara hacia recortes de tasas de interés en el corto plazo. Los responsables de la política monetaria de la Fed han dejado claro que quieren ver una desaceleración de la inflación durante meses para ganar confianza en que las presiones sobre los precios volverán de manera sostenible a la tasa deseada del 2%.

Los funcionarios de la Fed ven menos probable más subidas de tasas, pero han mantenido la posibilidad sobre la mesa si el progreso en el proceso de desinflación se estanca. Para obtener nuevas pistas sobre la perspectiva de las tasas de interés, los inversores centran su atención en los datos del índice de precios del Gasto en Consumo Personal (PCE) subyacente de Estados Unidos para abril, que se publicarán el viernes y que influirán significativamente en la especulación sobre recortes de tasas de la Fed en septiembre. Se estima que las lecturas anuales y mensuales de la inflación del PCE subyacente han crecido de manera constante en un 2.8% y un 0.3%, respectivamente.

Motores de los mercados: EUR/USD se recupera aún más mientras se profundiza la corrección del Dólar estadounidense

- EUR/USD rebota bruscamente desde el soporte de nivel redondo de 1.0800. El EUR/USD recupera las pérdidas intradía a pesar de que los inversores están seguros de que el Banco Central Europeo (BCE) parece dispuesto a comenzar a reducir las tasas de interés a partir de la reunión de junio, mientras que la Fed no se ha comprometido con el momento de los recortes de tasas.

- Observando que la inflación subyacente de la Eurozona ya ha disminuido al 2.7% y que el progreso en el proceso de desinflación de servicios se ha reanudado después de estancarse en el período de noviembre a marzo, los responsables de la política del BCE están cómodos con las expectativas de que el banco central pivote hacia la normalización de la política a partir de junio.

- Dado que el recorte de tasas de junio parece un hecho, la especulación sobre el camino de recortes de tasas del BCE más allá de junio proyectará el próximo movimiento en el Euro. Actualmente, los mercados financieros esperan que el BCE realice un recorte más este año. Sin embargo, una encuesta de Reuters a 82 economistas del 21 al 28 de mayo ha sugerido que el BCE realizará dos recortes más de tasas este año.

- Al comienzo del año, los inversores pronosticaron que el BCE recortaría las tasas de interés seis veces este año. Sin embargo, las expectativas sobre el número de recortes de tasas se redujeron a medida que los responsables de la política del BCE advirtieron que un enfoque agresivo de flexibilización de la política podría reavivar las presiones sobre los precios nuevamente. Además, la incertidumbre sobre el impulso del crecimiento salarial ha llevado a la probabilidad de seguir un enfoque gradual de recortes de tasas.

- En el frente económico, los inversores se centrarán en los datos preliminares de inflación de la Eurozona para mayo, que se publicarán el viernes. Los datos de inflación proporcionarán pistas sobre cuán lejos y rápido el BCE reducirá las tasas de interés clave. Los economistas esperan que el Índice Armonizado de Precios al Consumidor (HICP) anual haya aumentado a un ritmo más fuerte del 2.5% desde la lectura anterior del 2.4%. Se estima que el HICP subyacente anual se ha acelerado al 2.8% desde el 2.7% en abril.

- Mientras tanto, la tasa de desempleo de la Eurozona para mayo cae al 6.4% desde las estimaciones y la lectura anterior del 6.5%.

Análisis Técnico: EUR/USD se recupera después de probar la región de ruptura del triángulo cerca de 1.0800

El EUR/USD se recupera después de encontrar interés comprador cerca de la ruptura del patrón de gráfico de triángulo simétrico formado en un marco de tiempo diario, que está ligeramente por debajo de 1.0800. La perspectiva a corto plazo del par es incierta ya que lucha por mantenerse por encima de todas las medias móviles exponenciales (EMAs) de corto a largo plazo.

El RSI de 14 períodos ha caído en el rango de 40.00-60.00, lo que sugiere que el impulso, que se inclinaba hacia el alza, se ha desvanecido por ahora.

El EUR/USD se fortalecería si recupera un máximo de dos meses alrededor de 1.0900. Una ruptura decisiva por encima de este nivel llevaría al par hacia el máximo del 21 de marzo, alrededor de 1.0950, y la resistencia psicológica de 1.1000. Sin embargo, un movimiento a la baja por debajo de la EMA de 200 días en 1.0800 podría empujarlo aún más abajo.

Indicador Económico

Producto Interno Bruto Anualizado

El Producto Interno Bruto (PIB) Real Anualizado, publicado trimestralmente por la Oficina de Análisis Económico de EE.UU., mide el valor de los bienes y servicios finales producidos en los Estados Unidos en un período de tiempo determinado. Los cambios en el PIB son el indicador más popular de la salud económica general de la nación. Los datos se expresan a una tasa anualizada, lo que significa que la tasa ha sido ajustada para reflejar la cantidad que el PIB habría cambiado en un año, si hubiera continuado creciendo a esa tasa específica. En términos generales, una lectura alta se considera alcista para el Dólar Estadounidense (USD), mientras que una lectura baja se considera bajista

¿Por qué es importante para los traders?

La Oficina de Análisis Económico de EE.UU. (BEA) publica el crecimiento del Producto Interno Bruto (PIB) en una base anualizada para cada trimestre. Después de publicar la primera estimación, la BEA revisa los datos dos veces más, siendo la tercera publicación la lectura final. Por lo general, la primera estimación es la principal impulsora del mercado y una sorpresa positiva se considera un desarrollo positivo para el USD, mientras que una cifra decepcionante probablemente pesará sobre el dólar. Los participantes del mercado generalmente descartan la segunda y tercera publicaciones ya que generalmente no son lo suficientemente significativas como para alterar significativamente el panorama de crecimiento.

- El USD/MXN alcanzó máximos de un mes en 17.13 en la apertura europea, pero ha caído a un mínimo diario de 16.91 en la sesión americana.

- El Dólar cedió terreno tras la publicación de los datos estadounidenses del PIB y las peticiones semanales de subsidio por desempleo.

- La tasa de desempleo de México subió al 2.6% en abril, en línea con lo esperado.

El USD/MXN se disparó a máximos de un mes en 17.13 en los inicios de la europea del jueves, pero posteriormente fue cediendo terreno hasta caer a un mínimo diario de 16.91 tras la apertura de Wall Street. Al momento de escribir, el par cotiza sobre 16.94, cayendo un 0.21% en el día.

El Dólar pierde impulso tras la publicación de los datos estadounidenses

El Índice del Dólar (DXY) está cayendo desde el mediodía europeo, pero ha acentuado su descenso después de conocerse que el PIB preliminar del primer trimestre de EE.UU. creció un 1.3%, en línea con lo esperado, y que las peticiones semanales de subsidio por desempleo aumentaron a 219.000 en la semana del 24 de mayo frente a las 218.000 estimadas. El DXY ha caído a mínimos del día en 104.72 tras haber comenzado la jornada en un máximo de 16 días en 105.18.

La herramienta FedWatch de CME Group proyecta a esta hora un 49% de posibilidades de que la Reserva Federal estadounidense deje sus tasas de interés sin cambios en la reunión de septiembre. Para noviembre, las opciones de mantener los tipos en el 5.5% son del 35.8%, mientras que en diciembre bajan al 17.7%.

Por otra parte, México ha publicado hoy su tasa de desempleo de abril, mostrando una subida al 2.6% en abril desde el 2.3% de marzo, su tasa más alta en tres meses. La cifra está en línea con lo esperado.

Los operadores estarán pendientes esta noche de la publicación de la balanza fiscal federal de México y mañana de la inflación del PCE de EE.UU. para el mes de abril.

USD/MXN Niveles de precio

A pesar de la corrección de la última hora, el USD/MXN está dentro de un canal alcista en el gráfico de una hora. Si el par supera su máximo desde el 30 de abril en 17.16, la próxima barrera alcista se encontrará en 17.39, techo del 25 de abril. Por encima, el objetivo estará en la zona psicológica de 18.00.

En dirección sur, un quiebre del mínimo de cuatro días marcado el martes en 16.63 llevará al USD/MXN hacia la zona de soporte de 16.52, zona de mínimos del 21 de mayo. Por debajo espera 16.26, suelo del 2024 registrado el pasado 9 de abril.

USD/MXN Gráfico de una hora

- El AUD/USD está operando en un rango y puede haber comenzado una tendencia lateral.

- Ha rebotado desde el suelo de un rango prospectivo y probablemente esté subiendo hasta el techo.

- Requeriría una ruptura decisiva del rango para renovar la direccionalidad.

El AUD/USD opera aproximadamente un tercio de un por ciento más alto en los 0.6630 el jueves después de encontrar soporte y rebotar desde los mínimos oscilantes del 24 de mayo.

Es posible que el par haya entrado en una tendencia lateral con un rango alto en el máximo del 26 de mayo de 0.6680 y un suelo en 0.6591 (mínimo del 30 de mayo).

Gráfico de 4 horas del AUD/USD

Si el AUD/USD está en una tendencia lateral a corto plazo, probablemente extenderá su rango. El próximo movimiento probablemente sea una continuación del rally desde el suelo del rango hasta el techo del rango en 0.6680.

El AUD/USD actualmente enfrenta resistencia de las medias móviles simples de 100 y 50, lo que probablemente impedirá un mayor progreso. Sería necesario un quiebre por encima de la SMA de 50 en 0.6641 para reconfirmar el sesgo alcista e indicar que las probabilidades favorecen un movimiento de regreso a los máximos del rango.

El AUD/USD rompió su canal ascendente el 22 de mayo, poniendo en duda la tendencia alcista establecida. La continuación a la baja fue débil y el par se recuperó. No hay una tendencia direccional clara a corto plazo, lo que sugiere que la tendencia puede ser lateral.

Requeriría una ruptura decisiva por debajo de 0.6591 para confirmar más a la baja, con el próximo objetivo probablemente en 0.6560 donde se encuentran las SMAs de 100 y 50 días (no mostradas).

Alternativamente, una ruptura decisiva por encima del techo del rango reafirmaría el sesgo alcista y probablemente llevaría a 0.6714 (máximo del 14 de mayo).

Las rupturas decisivas van acompañadas de velas largas que rompen el nivel y cierran cerca de su máximo o mínimo, o tres velas consecutivas que perforan el nivel en cuestión y son todas del mismo color (rojo para una ruptura decisiva bajista y verde si es alcista).

- El USD/CAD sube hasta 1.3730 en medio de firmes especulaciones de que el BoC comenzará a bajar los tipos de interés a partir de junio.

- El USD/CAD mantiene la ruptura del triángulo descendente.

El par USD/CAD extiende su tendencia alcista hasta 1.3730 en la sesión londinense del jueves. El USD/CAD se fortalece ya que los inversores esperan que el Banco de Canadá (BoC) comience a reducir los tipos de interés a partir de la reunión de junio. La fortaleza USD/CAD se ve impulsada por la firme especulación de una prolongada divergencia política entre la Reserva Federal (Fed) y el BoC.

El USD/CAD mantiene sus ganancias intradía a pesar de la caída del Dólar estadounidense, lo que sugiere que el Dólar canadiense está significativamente débil. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, corrige a 105.00 tras registrar un nuevo máximo de dos semanas cerca de 105.20.

Actualmente, los inversores esperan que la Fed comience a reducir los tipos de interés a partir del último trimestre del año.

El USD/CAD se fortalece después de una ruptura de la formación del gráfico del triángulo descendente en un marco de tiempo diario. La ruptura de este patrón gráfico se traduce en un volumen elevado y en un aumento de las subidas.

Las medias móviles exponenciales (EMA) de 20 y 50 días, que se negocian en torno a 1.3675 y 1.3650, respectivamente, sugieren que la tendencia a corto plazo es alcista.

El RSI de 14 periodos oscila entre 40.00 y 60.00, lo que indica indecisión entre los participantes del mercado.

Una nueva oportunidad de compra surgiría si el USD/CAD supera el máximo del 30 de abril en 1.3785. Esto llevaría al par hacia el máximo del 17 de abril en 1.3838, seguido de la resistencia de nivel redondo de 1,3900.

En un escenario alternativo, una ruptura por debajo del mínimo del 3 de mayo en torno a 1.3600 expondría al activo al mínimo del 9 de abril en torno a 1.3547 y al soporte psicológico de 1.3500.

USD/CAD gráfico diario

- El petróleo regresa por debajo de 80$, rompiendo el soporte técnico.

- La atonía de la demanda vuelve a entrar en juego ante el riesgo de que el aumento del rendimiento de los bonos retrase el primer recorte de tipos de la Fed.

- El Índice del Dólar estadounidense subió hasta 105.00, mientras el diferencial de tipos se amplía a favor del Dólar.

Los precios del petróleo siguen retrocediendo el jueves, después de que el miércoles los operadores de bonos dieran un duro revés a todas las clases de activos. Esta semana, el mercado de bonos estadounidense ha registrado grandes asignaciones de bonos, y los operadores de bonos han comenzado a exigir rendimientos más elevados. Este resurgimiento amplió el diferencial de tipos entre el Dólar estadounidense (USD) y otras divisas y provocó una caída en picado de las acciones en todo el mundo.

Mientras tanto, el Índice del Dólar estadounidense (DXY) subió como consecuencia de esta dinámica, lo que demuestra lo correlacionadas que pueden estar las clases de activos en determinados escenarios. Sin embargo, los operadores están pendientes de algunos datos estadounidenses, como el Producto Interior Bruto de EE.UU. del jueves y el índice de precios del gasto en consumo personal (PCE) del viernes. Ambos datos pueden influir en el mercado, ya que la volatilidad está aumentando.

En el momento de escribir estas líneas, el petróleo crudo (WTI) cotiza a 78.73$ y el crudo Brent a 83.03$

Noticias sobre petróleo y mercados: Aramco ofrece descuentos

- Saudi Aramco podría estar dispuesta a reducir su precio de venta oficial en 40 céntimos por barril para las ventas de julio a Asia, según un sondeo de Bloomberg.

- Ziad Daoud, economista de Bloomberg Intelligence, informa de que los precios del petróleo podrían seguir bajando, ya que los mercados estadounidenses ven una oferta abundante mientras que la demanda se debilita y los riesgos de guerra tanto en Oriente Medio como en Ucrania empiezan a desvanecerse.

- ConocoPhillips anunció el miércoles que había acordado la compra de Marathon Oil en una operación valorada en 22.500 millones de dólares, informa Reuters.

- Varios operadores y bancos informan del riesgo de que se produzcan más caídas si los mercados empiezan a descartar cualquier recorte de tipos por parte de la Reserva Federal de EE.UU. para 2024. No se prevé un repunte de la demanda de petróleo hasta al menos el primer trimestre de 2025, informa Reuters.

- La Administración de Información de Energía (EIA, por sus siglas en inglés) publicará el jueves sus cifras semanales de variación de existencias de crudo para esta semana. La cifra anterior fue una acumulación de 1.825 millones de barriles, y para esta semana se espera una reducción de 1.9 millones de barriles.

Análisis técnico del petróleo: Recuperación borrada

Los precios del petróleo son, como mínimo, sensibles. La reciente recuperación se basó en la suposición de que los tipos de interés se estaban relajando y que la Fed recortaría al menos una vez este año, lo que lograría un aterrizaje suave para la economía estadounidense y mantendría la demanda de petróleo. Ninguna de esas suposiciones parece válida después de la masacre de bonos del miércoles, cuando los operadores de bonos dijeron que ya estaban hartos de todas esas emisiones de deuda estadounidense y exigieron más rendimiento antes de comprar. Ante las dudas sobre un recorte inicial para 2024, los mercados temen que los consumidores no puedan consumir y gastar tanto como ahora, lo que significa que la demanda de petróleo disminuirá. Esto lleva a una revalorización menor en estas condiciones.

En primer lugar, las medias móviles simples (SMA) deben volver a estar bajo control. La SMA de 100 días en 79.01$ y la SMA de 200 días en 79.57$ son los primeros niveles al alza. A continuación, la media móvil simple (SMA) de 55 días en 81.27$ y la línea de tendencia descendente en 81.75$ son una zona con mucha resistencia donde cualquier rally de recuperación podría hacer una pausa. Una vez superada esta zona, el camino parece bastante abierto hacia los 87.12$.

A la baja, el nivel 76.00$ vuelve a estar en el punto de mira, y el nivel de 75.27$ desempeña un papel crucial si los operadores aún quieren tener opciones de volver a los 80.00$. Si el nivel de 75.27$ se rompe, se espera una caída en picado que podría llegar hasta los 68$, por debajo de los 70.00$.

Petróleo crudo WTI: Gráfico diario

- El Peso mexicano corre el riesgo de invertir su tendencia alcista a largo plazo.

- Varios analistas afirman que el MXN ha tocado techo y está bajando.

- Los fundamentos negativos incluyen las elecciones presidenciales de México y EE.UU. y un estrechamiento del diferencial de tipos de interés a favor del MXN.

El Peso mexicano (MXN) retrocedió el jueves desde un precipicio, cotizando a la baja más de medio punto porcentual en sus pares clave, a medida que los inversores deshacían sus apuestas largas debido a múltiples factores de riesgo en el horizonte.

Las elecciones presidenciales mexicanas del domingo, las elecciones presidenciales estadounidenses de noviembre y un cambio creciente en las expectativas de tipos de interés en EE.UU. pesan sobre el Peso, que es vulnerable a revertir su tendencia alcista a largo plazo, según los analistas.

En el momento de escribir estas líneas, el par USD/MXN se cambia a 17,06, el EUR/MXN a 18,46 y el GBP/MXN a 21,69.

El Peso mexicano sujeto a un número creciente de factores de riesgo

El Peso mexicano cotiza a la baja esta semana, ya que los inversores cierran sus apuestas largas antes de que se produzcan acontecimientos que podrían afectar al mercado a corto y medio plazo.

Las elecciones presidenciales mexicanas del domingo se saldarán probablemente con la elección de Claudia Shienbaum, del partido Morena, que lidera las encuestas con un 20% de ventaja. Ella tomará el relevo de su predecesor Andrés Manuel López Obrador (AMLO), también de Morena.

Es probable que Shienbaum continúe con el generoso programa de bienestar social que hizo popular a AMLO y ha prometido aumentar el salario mínimo en torno al 11%. Según Kimberley Sperrfechter, economista de mercados emergentes de Capital Economics, es probable que esto impulse el gasto del consumidor, motor clave del crecimiento en los últimos trimestres, pero podría dificultar al Banco de México (Banxico) la reducción de la inflación.

"Es probable que una victoria de Claudia Sheinbaum en las elecciones mexicanas del domingo suponga una continuación de las generosas políticas sociales de Amlo, lo que también dificultará la lucha de Banxico contra la inflación", afirma Sperrfechter.

Amenaza de triunfo

Un peligro claro y presente para el Peso mexicano es la posibilidad de que Donald Trump sea reelegido en noviembre. El acuerdo comercial entre EE.UU. y México (USMCA) se revisará en 2026, y existe el riesgo de que Trump, si es reelegido, reintroduzca aranceles sobre los productos mexicanos. Tal medida también obstaculizaría las perspectivas de deslocalización de México.

Por esta razón, Sperrfechter cree que el "período de rendimiento superior del peso ha seguido su curso" y espera que la moneda se debilite sustancialmente a 19-20 $ durante el mandato del próximo presidente.

La ventaja del Peso mexicano sobre los tipos de interés está a punto de cerrarse – Rabobank

La tendencia alcista a largo plazo del Peso mexicano se ha visto respaldada por los elevados tipos de interés (11,0%) en México, que a su vez atraen la entrada de inversores extranjeros.

Sin embargo, según los analistas de Rabobank, Banxico bajó los tipos de interés un 0,25% en marzo y se espera que los vuelva a recortar en junio, cerrando así el diferencial de tipos de interés con sus homólogos.

"Mantenemos la opinión de que estamos en el pico de la fortaleza del MXN y veremos un movimiento de nuevo por encima de 16,8 en los próximos meses a medida que el diferencial de tipos converge", dijo Rabobank en una nota el 28 de mayo.

El Peso mexicano podría experimentar debilidad frente al Dólar estadounidense (USD) en particular a medida que las expectativas de tipos de interés en EE.UU. experimenten una osificación. Mientras que a principios de 2024 la Reserva Federal (Fed) confiaba en poder recortar los tipos de interés tres veces en 2024, con el primer recorte de tipos potencialmente en junio, estas expectativas se han retrasado radicalmente debido a una inflación obstinadamente alta.

El martes, el presidente de la Fed de Minneapolis, Neel Kashkari, sorprendió a los mercados al afirmar que los funcionarios de la Fed no descartaban incluso subir los tipos de interés, al tiempo que añadía que, si recortaban los costes de endeudamiento, sería dos veces hacia finales de 2024.

Los operadores del Dólar esperan con impaciencia los datos del Gasto en Consumo Personal (PCE) de abril, que se publicarán el viernes, para conocer la última instantánea de la inflación estadounidense. Si el resultado es superior al esperado, el peso podría debilitarse aún más frente al Dólar estadounidense.

En México, mientras tanto, el jueves se publicarán los datos de desempleo, que se prevé que muestren un aumento de la tasa de desempleo hasta el 2,6% en abril desde el 2,3% anterior.

Análisis técnico: El USD/MXN extiende su tendencia alcista a corto plazo

El USD/MXN - o el número de Pesos que se pueden comprar con un Dólar estadounidense - supera el nivel psicológico de 17.00, reforzando la tendencia alcista de corto plazo y favoreciendo las posiciones largas sobre las cortas.

Gráfico de 4 horas del USD/MXN

El USD/MXN ha superado el objetivo alcista de 16,85 (mínimos del rango anterior) y ahora tiene la vista puesta en la línea de tendencia principal (negra) en torno a 17,25. Una ruptura por encima de los máximos del día en 17,13 probablemente confirmaría una extensión hacia el norte en dirección al objetivo.

El Índice de Fuerza Relativa (RSI) ha entrado en la zona de sobrecompra, lo que sugiere un riesgo de retroceso. Cuando el RSI entra en condiciones de sobrecompra, es una señal para que los titulares de posiciones largas no amplíen sus posiciones. Si el RSI se mantiene en sobrecompra y vuelve a caer por debajo de 70 al cierre, será una señal para cerrar las posiciones largas y abrir las cortas, ya que probablemente se esté produciendo una corrección más profunda.

Las tendencias a medio y largo plazo siguen siendo bajistas, lo que mantiene el riesgo de que el par capitule y continúe a la baja. Sin embargo, una ruptura decisiva por encima de la línea de tendencia principal consolidaría el caso alcista e indicaría una reversión de la tendencia a medio plazo a una tendencia alcista.

Una ruptura decisiva iría acompañada de una barra verde larga que cerrase cerca de su máximo o de tres barras verdes consecutivas.

Indicador económico

Tasa de Desocupación

La Tasa de Desempleo publicada por INEGI es el número de trabajadores desempleados en comparación con todos los trabajadores activos en la economía. Si la cifra aumenta, indica una falta de expansión en el mercado laboral mexicano y, por tanto, un debilitamiento de la economía. Normalmente, una disminución de la cifra se considera positiva (o alcista) para el peso mexicano, mientras que un aumento se considera negativo (o bajista).

Leer más.Próxima publicación: Jue May 30, 2024 12:00

Periodicidad: Mensual

Consenso: 2.6%

Anterior 2.3%

Fuente: Instituto Nacional de Estadística y Geografía de México

El Indicador de Sentimiento Económico (ESI) de la Eurozona ha subido cuatro décimas en mayo, situándose en 96 puntos frente a los 95.6 previos, según ha publicado la Comisión Europea. La cifra decepciona la subida a 96.2 esperada por el mercado.

La confianza del consumidor de la zona euro, por su parte, ha mejorado a -14.3 desde -14.7, tal como se esperaba. Este es el mejor resultado obtenido por el indicador desde febrero de 2022.

El dato de clima empresarial también ha experimentado una mejora, situándose en -0.39 frente a los -0.51 puntos del mes anterior.

Euro reacción

El EUR ha recuperado terreno en las últimas horas, elevándose frente al USD a 1.0818, nuevo máximo diario. Al momento de escribir, el EUR/USD cotiza sobre 1.0815, ganando un 0.13% en el día.

El Índice de Precios al Consumo (IPC) de España ha subido tres décimas en la lectura preliminar interanual de mayo, situándose en el 3.6% frente al 3.3% de abril, según ha informado el Instituto Nacional de Estadísticas (INE). La inflación está en línea con lo esperado, alcanzando su nivel más alto desde abril de 2023.

El IPC mensual ha aumentado un 0.3%, tal como se esperaba, tras crecer un 0.7% en marzo. Esta es su menor subida en cuatro meses.

La tasa anual del indicador adelantado de la inflación subyacente aumenta una décima, hasta el 3.0%. La variación anual del indicador adelantado del IPC Armonizado (IPCA) ha avanzado hasta el 3.8%, superando el 3.7% esperado y el 3.4% previo.

Euro reacción

El EUR/USD apenas ha reaccionado tras el dato, cotizándose al momento de escribir sobre 1.0797, perdiendo un leve 0.03% en el día. Previamente a la publicación, el par cayó a un mínimo de 16 días en 1.0788.

El subgobernador del Banco Popular de China dijo el jueves que "coordinarán la relación entre las tareas a corto plazo y los objetivos a largo plazo, el crecimiento estable y la prevención de riesgos, y los equilibrios internos y externos".

Declaraciones destacadas

Aceleraremos la implementación y efectividad de la facilidad de reembolso para la innovación en ciencia y tecnología.

Promoveremos la facilitación del comercio y la inversión.

Apoyaremos el desarrollo del mercado offshore del Yuan.

Respaldaremos los primeros préstamos y las actualizaciones de equipos de las pequeñas y medianas empresas tecnológicas en áreas clave con grandes esfuerzos.

Estableceremos y mejoraremos la infraestructura financiera, mejoraremos la capacidad de servicio del sistema de pago interbancario transfronterizo en yuanes.

Fortaleceremos la supervisión del negocio transfronterizo en yuanes.

Haremos los mercados financieros más transparentes, basados en reglas y predecibles, y aumentarán la liquidez de los activos financieros en yuanes.

Apoyaremos a más bancos centrales extranjeros, instituciones internacionales de desarrollo y empresas multinacionales en la emisión de bonos panda en China.

La ministra de Finanzas de Nueva Zelanda (NZ), Nicola Willis, presentó el informe anual del Presupuesto del gobierno para 2024, con los puntos clave enumerados a continuación.

NZ prevé un PIB del 1.7% en 2024/25.

El gobierno de NZ pronostica un retorno al superávit obegal en 2027/28.

NZ prevé una deuda neta del 43.1% del PIB en 2023/24.

Se prevé que la tasa de desempleo de NZ sea del 5.2% en 2024/25.

Decididos a retornar el obegal al superávit en 2027-28.

El alivio fiscal está completamente financiado a partir de ahorros e iniciativas de ingresos.

El tesoro de NZ prevé que el PIB se contraiga en el primer semestre de 2024, con crecimiento en el segundo semestre de 2024.

El Tesoro de NZ prevé que la inflación caiga por debajo del 3% en el tercer trimestre de 2024, y al 2% alrededor de 2026.

Por separado, la Oficina de Gestión de Deuda de Nueva Zelanda (DMO) dijo que la emisión bruta de bonos para 2024/25 aumenta a 38 mil millones de dólares desde los 36 mil millones en la actualización semestral.

La emisión bruta de bonos planificada por la DMO de NZ para los cuatro años hasta junio de 2028 ahora totaliza 126 mil millones de dólares de Nueva Zelanda, frente a los 114 mil millones en la actualización semestral.

El presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, dijo el jueves que el camino de la inflación será accidentado y que una menor amplitud de la inflación aumentaría la confianza para un recorte de tasas.

Declaraciones destacadas

El camino de la inflación será accidentado.

La tendencia general de la inflación es a la baja.

El camino hacia una inflación del 2% no está asegurado.

El mercado laboral está ajustado, pero no tanto como antes.

La amplitud de los aumentos de precios sigue siendo significativa.

Una menor amplitud de la inflación aumentaría la confianza para un recorte de tasas.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.