- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los osos del AUD/USD se mantienen en la cima mientras el precio encuentra un soporte clave,

- Los osos tienen en cuenta una ruptura para probar la estructura crítica a la baja.

El AUD/USD está bajo presión a pesar de que se espera que la Reserva Federal señale un menor ritmo de ajuste en su próxima reunión para evaluar el impacto de sus subidas de tasas en la economía. No obstante, los inversores esperan en general que la Fed suba esta semana su tipo de interés de referencia a un día en 75 puntos básicos (pb) hasta un rango del 3.75% al 4.00%, lo que supondría la cuarta subida consecutiva. a continuación se ilustra el panorama técnico del AUD/USD de cara a la reunión.

Gráfico AUD/USD H1

El precio se acumula en la parte trasera de la tendencia y es vulnerable a un movimiento al alza si la estructura de soporte se mantiene en el transcurso del día siguiente. Si se rompe dicha zona de soporte, los osos volverán a tener el control y buscarán un movimiento rápido para probar la siguiente capa de soporte en el camino hacia 0.63 la figura.

Gráfico diario del AUD/USD

En el gráfico diario, el precio ha caído fuertemente en la zona de demanda y hay perspectivas de una continuación a la baja a medida que nos dirigimos a la Reserva Federal en las próximas horas, mientras que en la parte posterior de la línea de tendencia diaria.

- La reversión de la libra desde el máximo de 1.1565 encuentra soporte en 1.1450.

- Los datos estadounidenses, mejores de lo esperado, impulsaron al dólar.

- El GBP/USD mantiene su sesgo positivo mientras esté por encima de 1.1440 - UOB.

La reversión de la libra esterlina desde los máximos de la sesión en 1.1565 presenciados en la mañana del martes en EE.UU. ha encontrado compradores en 1.1450, lo que permite al par volver a niveles cercanos a 1.1500. En el gráfico diario, el cable sigue siendo moderadamente comprador, repuntando tras la reversión del 0,9% del lunes.

Las esperanzas de una Fed de línea agresiva han aplastado a la libra

El sentimiento positivo del mercado observado durante las sesiones asiática y europea, que impulsó a la libra esterlina hasta la mitad del rango de 1.500 1500, se desvaneció durante la sesión norteamericana. Una serie de indicadores macro económicos estadounidenses optimistas pusieron en entredicho la teoría de un endurecimiento más suave de la Fed en los próximos meses y dispararon el dólar.

La actividad manufacturera superó las expectativas en octubre, con el S&P y el PMI de EE.UU. registrando resultados mejores de lo esperado, mientras que las ofertas de empleo del JOLTS confirmaron las ajustadas condiciones del mercado laboral estadounidense. Estas cifras han aliviado la preocupación por la posibilidad de un escenario económico más suave que obligue al banco central estadounidense a adoptar una postura más acomodaticia.

El GBP/USD mantiene una perspectiva positiva mientras esté por encima de 1.1440 — UOB

Los analistas de divisas de UOB ven el par con un sesgo alcista a corto plazo, mientras que por encima de 1.1440: "A principios de la semana pasada nos volvimos positivos con respecto a la GBP. En nuestro último relato del jueves pasado (27 de octubre, al contado en 1.1630), indicamos que la GBP sigue siendo fuerte y señalamos que el siguiente nivel a vigilar está en 1.1760 (...) Sin embargo, seguimos manteniendo una visión positiva de la GBP por ahora y sólo una ruptura de 1.1440 (sin cambios en el nivel de "fuerte soporte" del viernes pasado) indicaría que la GBP no avanza más."

Niveles técnicos a vigilar

- El dólar neozelandés se aferra a las ganancias como una de las divisas del G8 que registran ganancias frente al dólar.

- Los datos de Estados Unidos apuntalaron al dólar, ya que la actividad de manufactura es un hueso duro de roer.

- Los permisos de construcción de Nueva Zelanda subieron sorprendentemente tras la caída de agosto.

El NZD/USD sube en la sesión norteamericana, pero se mantiene alejado de los máximos diarios por encima de 0,5900, ya que un informe mostró que la actividad manufacturera en Estados Unidos, aunque se está ralentizando, la economía está en expansión, lo que supone un viento en contra para el NZD. No obstante, la posible revisión de las restricciones de China a la Covid-19 y la subida de tasas del R BA mantuvieron el dólar como refugio. El NZD/USD cotiza a 0.5839, por encima de su precio de apertura en casi un 0.50%.

El sentimiento sigue siendo negativo, como demuestran las acciones estadounidenses que cotizan con pérdidas. Mientras los operadores se preparan para la decisión de política monetaria de noviembre de la Reserva Federal de EE.UU., una serie de datos económicos de EE.UU. mantiene el dólar en alza.

En cuanto a los datos, el Institute for Supply Management informó de que el PMI de manufactura de octubre creció en 50.2, por encima de las 50 estimaciones y por debajo del 50.9 de septiembre. Anteriormente, S&P Global publicó el PMI de Estados Unidos, que también se expandió a un ritmo de 50,4, por encima de los cálculos de 49.9, lo que significa que la economía estadounidense está a punto de entrar en recesión.

Al mismo tiempo que se publicaban los datos del ISM, el Departamento de Trabajo informó de que las ofertas de empleo habían aumentado. Los datos del JOLTS de septiembre mostraron que las vacantes aumentaron en 10.717 millones, por encima de las estimaciones de 10 millones, superando los 10.28 millones de agosto.

Dado que los datos de EE.UU. aplastaron las previsiones, las expectativas de un mayor endurecimiento de la Fed aumentaron la demanda del dólar, en parte por los rendimientos del Tesoro de EE.UU., concretamente el rendimiento a 10 años, que saltó por encima del umbral del 4%.

El par NZD/USD bajó de 0.5880 y alcanzó un mínimo diario en 0.5828 antes de retroceder y rondar el pivote diario R1 en 0.5840.

Cabe señalar que Reuters informó que los asesores económicos de la Casa Blanca, Bernstein, dijeron que Biden respaldaba el pivote de la Fed, lo que se percibió como una señal moderada, enviando al NZD/USD hacia 0.5870. Pero más tarde se corrigió, y el asesor económico de la Casa Blanca quiso decir que Biden respaldaba el pivote de la Fed para endurecer la política, por lo que el NZD/USD borró esas ganancias.

Por otra parte, los datos neozelandeses informados durante la sesión asiática ayudaron al NZD a fortalecerse frente al USD. Los permisos de construcción de septiembre aumentaron un 3.8% intermensual frente a una contracción del 1.6% en agosto, informó Statistics New Zealand. Además, la revisión de la política de restricción de Covid-19 de China y la subida de tasas del 0.25% del Banco de la Reserva de Australia (RBA) dieron un impulso adicional al NZD/USD, que subió de 0.58010 a 0.5909.

Qué hay que tener en cuenta

El calendario económico neozelandés estará cargado, ya que se publicará el informe de estabilidad financiera del Banco de la Reserva de Nueva Zelanda (RBNZD). Además, los datos de empleo del tercer trimestre, a saber, la probabilidad de empleo, el índice de costes laborales, la tasa de participación y una conferencia de prensa del RBNZ, serían catalizadores que pueden apuntalar al dólar neozelandés.

En el frente de los Estados Unidos, el calendario contará con el Cambio de Empleo ADP, un preludio de las Nóminas No Agrícolas del viernes, junto con la decisión de política monetaria de la Reserva Federal y la conferencia de prensa de Jerome Powell.

Niveles técnicos clave del NZD/USD

- El rebote del WTI desde los 85.30$ se estanca por debajo de los 89.00$.

- La recuperación de los precios del crudo pierde fuerza con la subida del dólar.

- Los brillantes datos de EE.UU. reducen las esperanzas de un giro de la Fed en diciembre.

La sólida recuperación de los precios del petróleo observada durante las sesiones asiática y europea del martes, ha perdido fuerza durante la sesión estadounidense, lastrada por un repunte del dólar. Los futuros del WTI se han limitado a 89.40$ después de haber rebotado desde los mínimos de 85.30$ del lunes.

El dólar avanza gracias a los buenos datos de EE.UU.

Un conjunto de cifras macroeconómicas estadounidenses mejores de lo esperado, publicadas a primera hora del martes, han impulsado la confianza en la fortaleza de la economía de EE.UU., dejando despejado el camino para que la Fed continúe con su agresiva senda de endurecimiento. Esto ha hecho que el dólar suba, lo que ha pesado en los precios del crudo.

La actividad de la manufactura estadounidense ha dado una sorpresa positiva. El PMI del ISM se redujo a 50.2 en octubre, mejor que la lectura de 50 esperada, y el PMI del S&P confirmó la buena noticia. La lectura de 50.4 de octubre revela que la actividad del sector se expandió, frente a las expectativas de una contracción moderada, en 49.9.

Además, las ofertas de empleo JOLTS han mostrado un aumento hasta los 10.7 millones de vacantes en septiembre, frente a los 10.2 millones de agosto, en lugar del descenso hasta los 10 millones previsto por los expertos. Estas cifras demuestran la estrechez del mercado laboral estadounidense, a pesar de los esfuerzos de la Fed por enfriarlo para frenar la inflación.

Anteriormente, los precios del Petróleo habían subido más de un 3% en una sesión de apetito de riesgo, en medio de crecientes especulaciones que apuntaban a un pivote de la Fed en diciembre. El mercado de futuros de los fondos federales había descontado un 57% de probabilidades de una subida de tasas del 0.50% en diciembre, lo que hizo que el dólar se desplomara durante las sesiones asiáticas y europeas.

Niveles técnicos a vigilar

Lo que hay que tener en cuenta el miércoles 2 de noviembre:

La caída de los rendimientos del Tesoro de EE.UU. ha ayudado a los activos de alta rentabilidad a avanzar a primera hora del martes, y el dólar estadounidense ha bajado a lo largo de la primera mitad del día. El rendimiento de la nota del Tesoro a 10 años bajó hasta el 3.92%, y el dólar tiende a deslizarse cuando rompe el umbral del 4%. Este último se recuperó tras la apertura de Wall Street, proporcionando soporte al dólar, que alcanzó nuevos máximos históricos en el tablero de divisas.

Para mejorar el ambiente al comienzo de la jornada, se rumoreó que China estaba dispuesta a flexibilizar su política de covacha cero. El rumor respaldó a los mercados asiáticos, a pesar de que no hay noticias oficiales al respecto.

El dólar se benefició de los datos alentadores de Estados Unidos. El PMI de manufactura de octubre fue mejor de lo esperado, con un resultado de 50,2. El subcomponente de empleo, sin embargo, descendió a 50, mientras que el que mide los precios pagados se contrajo a 46,6, ya que los fabricantes observaron "un descenso en los precios del petróleo, los metales y otras materias primas utilizadas para la producción". Asimismo, el informe JOLTS mostró que el número de ofertas de empleo aumentó hasta 10.7 millones en el último día hábil de septiembre, superando las expectativas.

El dólar cambió de rumbo y Wall Street se tiñó de rojo, mientras que los rendimientos del Tesoro estadounidense se establecieron cerca de sus máximos intradía.

Los Pares principales terminaron el día con pocos cambios. El par EUR/USD se estableció por segundo día consecutivo un puñado de puntos por debajo de 0.9900, mientras que el GBP/USD cotiza en torno a 1.1470 al final de la sesión americana. El AUD/USD cotiza justo antes de 0.6400, mientras que el USD/CAD oscila en torno a 1.3620. Por último, el USD/CHF ronda la paridad, mientras que el USD/JPY cotiza en torno a 148.20.

El oro mantiene las ganancias intradía, cotizando ahora a 1.649$ la onza troy, mientras que los precios del petróleo crudo también avanzaron. El WTI cotiza a 88.50$ el barril.

Los Mercados se preparan para el Reserva Federal de Estados Unidos,ya que el banco central de EE.UU. anunciará su política monetaria en la tarde estadounidense. Se prevé que el banco central suba los tipos en 75 puntos básicos, lo que situará la tasa principal en el 3.75%-4%. También se espera que los responsables políticos preparen el camino para un ritmo más lento de endurecimiento cuantitativo a partir de ahora, aunque las últimas cifras relacionadas con el empleo plantean dudas sobre si la Fed tiene margen para un par de subidas de tasas más agresivas.

Predicción de los 3 mejores precios Bitcoin, Ethereum, Ripple: La calma antes de la tormenta

¿Le ha gustado este artículo? Ayúdanos con algún comentario respondiendo a esta encuesta:

- El intento de recuperación del euro desde 0.8570 se estanca justo por encima de 0.8600.

- El par hace aguas antes de la decisión de política monetaria del BOE.

- El EUR/GBP se mantiene por encima del soporte clave de 0.8570.

El euro se ha mantenido en movimiento lateral frente a la libra esterlina el martes, ya que el rebote del lunes desde los mínimos de 0.8570 se mantiene limitado por debajo de 0.8625. Desde una perspectiva más amplia, el par sigue atrapado dentro de un canal negativo desde los máximos de finales de septiembre por encima de 0.9000.

Consolidación lateral antes de la reunión del BOE

La presión negativa sobre el euro observada la semana pasada parece haber disminuido, lo que permitió al par recortar las pérdidas el lunes. Los inversores se muestran más cautelosos, a la espera del resultado de la reunión de política monetaria del Banco de Inglaterra, prevista para el jueves.

Se espera que el Banco de Inglaterra suba las tasas en un 0.75%. Sin embargo, el mercado contempla la posibilidad de que se produzcan algunos indicios de un endurecimiento menos agresivo en los próximos meses, ya que las sombrías perspectivas económicas les obligarán a levantar el pie del pedal para evitar que se acelere la tendencia económica a la baja.

En el frente político, el entusiasmo de los mercados ante la noticia del nombramiento de Rishi Sunak como Primer ministro británico ha decaído. La libra esterlina ha perdido impulso, tras una recuperación de 5 días, y el foco de atención se ha desplazado a los enormes desafíos que se avecinan tras una histórica agitación de los mercados en medio de un deterioro de las perspectivas económicas y con un partido tory dividido.

EUR/GBP: Se mantiene por encima del importante soporte de 0,8570

Desde un punto de vista técnico, el par ha encontrado soporte en la zona clave de 0.8570 (mínimos del 7 de septiembre y del 17 y 28 de octubre). Por debajo de aquí, los próximos objetivos bajistas serían el soporte de la línea de tendencia bajista, desde los mínimos de mediados de noviembre, que se encuentra con la SMA de 200 días en la zona de 0.8500.

Al alza, el par debería superar los máximos de la sesión en 0.8625 para dirigirse a la SMA de 50 días, en 0.8690, con el objetivo de alcanzar el máximo del 21 de octubre en 0.8780.

Niveles técnicos a vigilar

- El dólar rebota desde los mínimos de la sesión cerca de 0.9900, volviendo a superar la paridad.

- Los brillantes datos macroeconómicos de EE.UU. han impulsado al dólar y a los bonos del Tesoro.

- El USD/CHF se acerca a una importante resistencia en la zona de 1.0030.

El dólar estadounidense ha recuperado las pérdidas anteriores frente al franco suizo en la sesión del martes en EE.UU., saltando desde niveles cercanos a 0.9900, de nuevo por encima de 1.0000 gracias a una serie de cifras macroeconómicas estadounidenses mejores de lo esperado.

Los buenos datos de EE.UU. reducen las esperanzas de un giro de la Fed

Las cifras de la actividad laboral y de la manufactura en EE.UU. han superado las expectativas a primera hora del martes, mejorando la confianza de los inversores en la salud de la economía estadounidense y dando margen a la Reserva Federal para seguir subiendo las tasas de forma agresiva durante algún tiempo. Este sentimiento ha desencadenado una reacción instintiva en el dólar y en los bonos del tesoro de EE.UU., haciéndolos subir desde los mínimos de la sesión.

Los datos de la actividad de manufactura de EE.UU. han dado una sorpresa positiva, con un rendimiento mejor de lo esperado en octubre. El PMI del ISM se desaceleró a 50.2, mejor que los 50 esperados por el mercado, mientras que el PMI del S&P informó de una lectura de 50.4, lo que revela que la actividad del sector creció, cuando el mercado esperaba una contracción moderada, a 49.9 por segundo mes consecutivo.

Además, las ofertas de empleo JOLTS han informado de un aumento hasta los 10.7 millones de vacantes en septiembre, frente a los 10.2 millones de agosto, en lugar del descenso hasta los 10 millones previsto por el experto. Estas cifras son coherentes con la imagen de un mercado laboral tenso, a pesar de los esfuerzos de la Fed por enfriarlo para frenar la inflación.

Todas las miradas están puestas en la Reserva Federal, de la que se espera que suba las tasas en 75 puntos básicos el miércoles. Estas cifras han erosionado la idea de que la entidad podría verse obligada a ralentizar su senda de normalización monetaria en diciembre, como se había señalado en recientes comentarios de algunos funcionarios de la Fed.

USD/CHF: acercándose a una importante resistencia en 1.0030

Desde el punto de vista técnico, el par ha mejorado su sesgo a corto plazo, volviendo a superar la SMA de 50 y 200 horas en la zona de 0.9970/80, para intentar un nuevo asalto al nivel de 1.0030 (máximos del 24,25 de octubre). Por encima de aquí, el siguiente objetivo sería el máximo de tres años en 1.0145.

A la baja, la mencionada SMA de 200 horas en la zona de 0.0970 está actuando como soporte hasta ahora. Por debajo, los siguientes objetivos potenciales son el mínimo del 30 de octubre en 0.9945 y el máximo del 27 de octubre en 0.9920/25.

Niveles técnicos a vigilar

- La libra recorta sus ganancias y cae a mínimos de la sesión en 1.1450.

- Los brillantes datos de EE.UU. reducen las esperanzas de un giro de la Fed en diciembre.

- GBP/USD: La ruptura de 1.1440 anulará el sesgo positivo — UOB.

La GBP ha perdido casi 100 puntos en cuestión de minutos, tras la publicación de una serie de indicadores macroeconómicos estadounidenses positivos. El par ha caído desde niveles cercanos a 1.1550, recortando todo el terreno ganado durante las sesiones asiáticas y europeas del martes, hasta alcanzar mínimos en 1.1455.

Los datos de EE.UU. dan margen para un ajuste más agresivo de la Fed

Una serie de publicaciones macroeconómicas mejores de lo esperado han impulsado la confianza en el impulso de la economía estadounidense, aliviando la preocupación por una posible desaceleración provocada por anteriores publicaciones decepcionantes y despejando el camino para que la Reserva Federal amplíe su agresiva senda de endurecimiento más allá de noviembre. Esto ha hecho que el dólar y los bonos del tesoro estadounidense se disparen.

La actividad empresarial en el sector de la manufactura ha superado las expectativas en octubre. El PMI manufacturero global de EE.UU. mejoró hasta el 50.4 en octubre, frente a las expectativas del mercado del 49,9, y el PMI manufacturero del ISM confirmó las noticias positivas, registrando una lectura del 50.2 frente al 50 previsto por el consenso del mercado.

Además, las ofertas de empleo de JOLTS han mostrado la fortaleza del mercado laboral estadounidense, a pesar de los esfuerzos de la Fed por enfriarlo. Las ofertas de empleo de JOLTS aumentaron hasta 10.7 millones en septiembre, frente a los 10.2 millones de agosto, y en contra de las expectativas del mercado de un descenso hasta 10 millones.

GBP/USD: Una reversión por debajo de 1,1440 anularía el sesgo positivo — UOB

Los analistas de divisas de UOB mantienen una perspectiva positiva sobre el par mientras no se supere el nivel de 1.1440: "Seguimos manteniendo una visión positiva de la GBP por ahora y sólo una ruptura de 1.1440 (sin cambios en el nivel de "fuerte soporte" del viernes pasado) indicaría que la GBP no avanza más. Dicho esto, como el impulso alcista ha disminuido, las probabilidades de que la GBP avance hasta la resistencia principal de 1.1760 han disminuido".

Niveles técnicos a vigilar

- El dólar rectifica las pérdidas y vuelve a superar los 148,00.

- Una serie de datos estadounidenses positivos refutan la teoría de la relajación de la Fed.

- USD/JPY: Consolida entre 145.50 y 146.90 - UOB.

El dólar se aleja de mínimos de la sesión en 147.00 para recortar las pérdidas de las sesiones asiática y europea y volver a niveles por encima de 148.00. La publicación de una serie de indicadores macroeconómicos estadounidenses mejores de lo esperado ha impulsado a un dólar hasta ahora débil.

Los datos estadounidenses refutan la teoría de la relajación de la Fed

Las cifras macroeconómicas de EE.UU. agitaron los mercados de divisas el martes, mejorando el sentimiento sobre el impulso económico de EE.UU. y socavando la idea de que la Reserva Federal podría verse obligada a considerar la ralentización de su senda de endurecimiento monetario en diciembre. Este nuevo escenario ha disparado el dólar y los rendimientos de los bonos del Tesoro estadounidense.

La actividad manufacturera de EE.UU. ha superado las expectativas en octubre, aliviando la preocupación por la posibilidad de un cierto debilitamiento económico provocado por las decepcionantes cifras anteriores. El PMI de manufactura de EE.UU. ha registrado una lectura de 50.2, frente a los 50 esperados por el mercado, mientras que el PMI de S&P confirmó las noticias optimistas con la lectura de octubre, que mejoró hasta 50.4 y volvió a cifras consistentes con la expansión, frente a las expectativas del mercado de un rendimiento plano en 49.9.

Además, las ofertas de empleo del JOLTS han registrado un incremento hasta los 10.7 millones de vacantes en septiembre, frente a los 12.2 millones de agosto, y contra las expectativas del mercado de un descenso hasta los 10 millones. Estas cifras ponen de manifiesto la rigidez del mercado laboral estadounidense, a pesar de los esfuerzos de la Fed por enfriarlo para frenar la inflación.

La reunión de política monetaria de la Reserva Federal de Estados Unidos, prevista para el miércoles, sigue siendo la principal atracción de esta semana. Se espera que la Fed suba las tasas en 75 puntos básicos, pero el mercado confiaba cada vez más en que la entidad señalaría una subida más suave en diciembre, teoría que ha quedado en entredicho tras las publicaciones de hoy.

El USD/JPY sigue consolidando entre 145.50 y 149.60 — UOB

Desde una perspectiva más amplia, los analistas de divisas de UOB ven al par en un rango de consolidación entre 145.50 y 149.60: "El USD (...) cayó hasta 145.10 antes de rebotar con fuerza y la acumulación de impulso a la baja se desvaneció rápidamente. El USD parece haber entrado en una fase de consolidación y es probable que cotice entre 145.50 y 149.60 por el momento."

Niveles técnicos a vigilar

- El EUR/USD vuelve a situarse en territorio neutral mientras los mercados se preparan para la Fed.

- Los operadores están atentos a un giro en el tono de la presidencia.

El EUR/USD se mantiene firme en mas los inversores esperan el resultado de la Reserva Federal esta semana, mientras los inversores se preocupan por una posible desaceleración en el ritmo de las subidas de los tipos de interés a partir de diciembre.

Los analistas de TD Valores Bursátiles prevén que el FOMC lleve a cabo otra subida de tasas de 75 puntos básicos y afirman que la decisión llevará la política a un nivel en el que el Comité podría sentirse más cómodo para cambiar a un ritmo de subida más estable. El momento exacto, sin embargo, dependerá en gran medida de los datos del IPC antes de la reunión de diciembre. Powell podría ofrecer algunas pistas en la rueda de prensa posterior a la reunión".

De cara al futuro, el mercado de futuros de los fondos federales ha valorado en un 57% la probabilidad de un aumento de 50 puntos básicos, en medio de las sugerencias de los funcionarios de la Fed de ralentizar el ritmo de endurecimiento. Sin embargo, la probabilidad es menor que la del viernes pasado, que era del 70%. Cualquier tono moderado en el testimonio de Powell podría hacer que la curva se empinara. El mercado alcista tiene un precio decente para una Fed flexible, pero aún puede extenderse. La ausencia de pistas por parte de Powell supone el riesgo de un comercio de dolor. Sin embargo, esto podría ser limitado dada la correlación más estrecha del dólar con la flexibilización en la curva frente a la terminal".

El índice del dólar ha subido más de un 15% este año, ya que la Fed ha subido los tipos con fuerza, aplastando a otras divisas y presionando a la economía mundial. Por ello, los inversores se han alegrado de los discursos y entrevistas de algunos funcionarios de la Fed que han sugerido que el banco central podría realizar subidas menores tras la reunión del miércoles.

Mientras tanto, el índice de gerentes de compras (PMI) del Instituto de Gestión de Suministros (ISM) perdió 0,7 puntos y se situó en 50,2, manteniéndose en territorio de expansión por los pelos. La caída de los nuevos pedidos fue menor y el empleo se mantuvo sin cambios. Los Mercados también recordaron que la inflación mundial sigue siendo obstinadamente alta el lunes, cuando los datos mostraron que los precios de la zona euro experimentaron el mayor aumento registrado en el año hasta octubre.

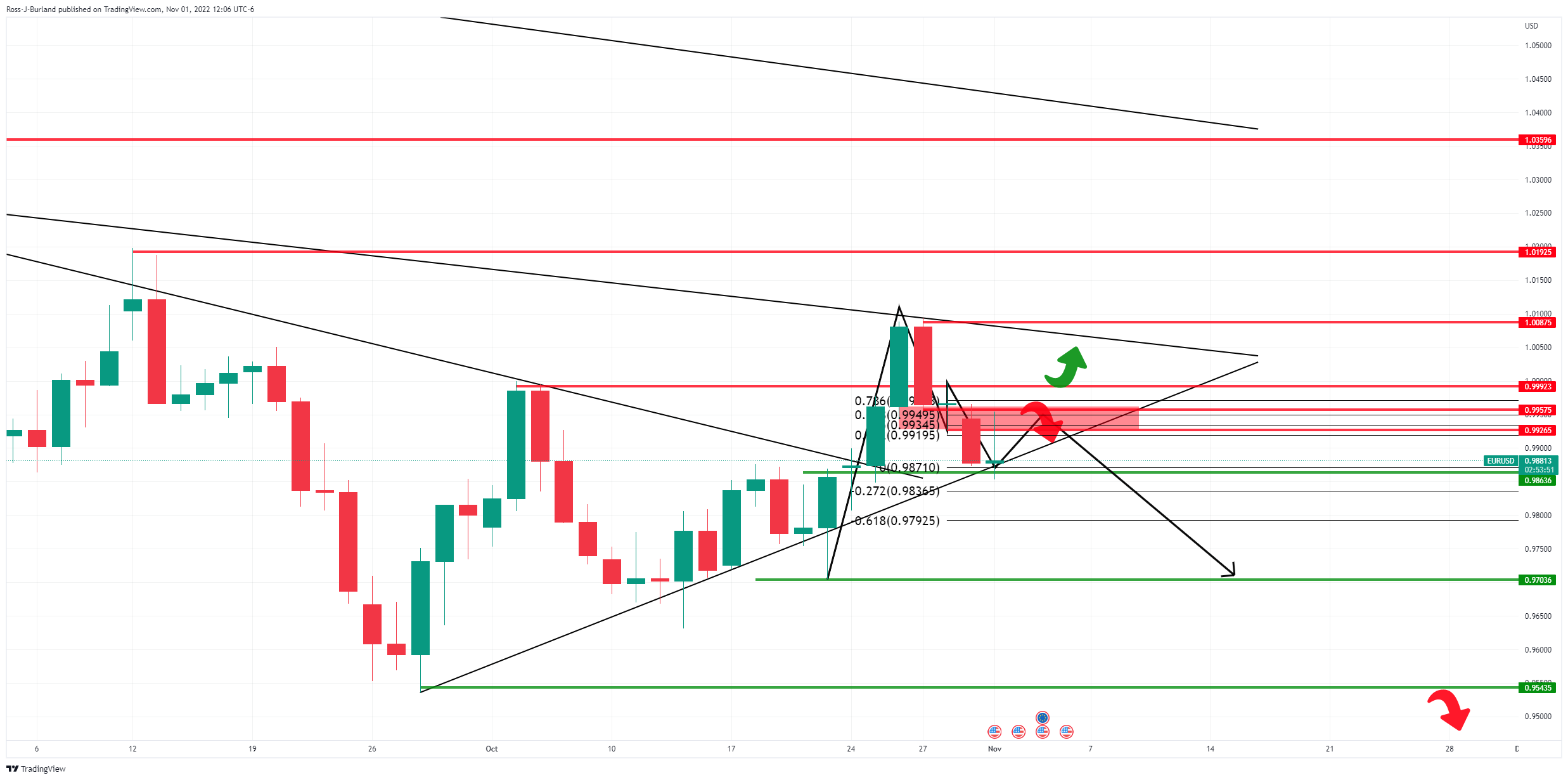

Análisis técnico del EUR/USD

El precio ha tallado una formación en M dentro del triángulo simétrico que deja el sesgo a la baja mientras la línea de cuello de la formación en M se mantenga durante las próximas sesiones:

- La libra recorta sus ganancias y cae a mínimos de la sesión en 1.1450.

- Los brillantes datos de EE.UU. reducen las esperanzas de un giro de la Fed en diciembre.

- GBP/USD: La ruptura de 1.1440 anulará el sesgo positivo — UOB.

La libra ha perdido casi 100 puntos en cuestión de minutos, tras la publicación de una serie de indicadores macroeconómicos estadounidenses positivos. El par ha caído desde niveles cercanos a 1.1550, cediendo todo el terreno ganado durante las sesiones asiáticas y europeas del martes, hasta alcanzar mínimos en 1.1455.

Los datos de EE.UU. dan margen para un ajuste más agresivo de la Fed

Una serie de publicaciones macroeconómicas mejores de lo esperado han impulsado la confianza en el impulso de la economía estadounidense, aliviando la preocupación por una posible desaceleración provocada por anteriores publicaciones decepcionantes y despejando el camino para que la Reserva Federal amplíe su agresiva senda de endurecimiento más allá de noviembre. Esto ha hecho que el dólar y los bonos del tesoro estadounidense se disparen.

La actividad empresarial en el sector de la manufactura ha superado las expectativas en octubre. El PMI manufacturero global de EE.UU. mejoró hasta el 50.4 en octubre, frente a las expectativas del mercado del 49.9, y el PMI manufacturero del ISM confirmó las noticias positivas, registrando una lectura del 50.2 frente al 50 previsto por el consenso del mercado.

Además, las ofertas de empleo de JOLTS han mostrado la fortaleza del mercado laboral estadounidense, a pesar de los esfuerzos de la Fed por enfriarlo. Las ofertas de empleo de JOLTS aumentaron a 10.7 millones en septiembre, frente a los 12.2 millones de agosto, y en contra de las expectativas del mercado de un descenso a 10 millones.

GBP/USD: Una reversión por debajo de 1.1440 anularía el sesgo positivo — UOB

Los analistas de divisas de UOB mantienen una perspectiva positiva sobre el par mientras no se supere el nivel de 1,1440: "Seguimos manteniendo una visión positiva de la GBP por ahora y sólo una ruptura de 1.1440 (sin cambios en el nivel de "fuerte soporte" del viernes pasado) indicaría que la GBP no avanza más. Dicho esto, como el impulso alcista ha disminuido, las probabilidades de que la GBP avance hasta la resistencia principal de 1.1760 han disminuido".

Niveles técnicos a vigilar

- El dólar australiano está a la defensiva a merced del aumento de los rendimientos de los bonos estadounidenses, a pesar de la subida de tasas del RBA.

- La Reserva Federal tiene luz verde para continuar con su ciclo agresivo después de que los PMI estadounidenses se mantuvieran en territorio expansivo.

- El mercado laboral de EE.UU. sigue siendo ajustado, como muestra el informe JOLTS.

El AUD/USD cayó por cuarto día consecutivo, gracias a la fortaleza del dólar, después de que la actividad de manufactura en los Estados Unidos mostrara la resistencia de la economía, aunque el Banco de la Reserva de Australia (RBA) elevó las tasas en 25 puntos básicos, lo que reforzó al AUD antes de la sesión estadounidense. En el momento de redactar este informe, el AUD/USD cotiza en 0.6387,

El dólar se vio reforzado por los datos, lo que pesó sobre el AUD.

El sentimiento del mercado sigue siendo bajista, como muestran las acciones estadounidenses que cotizan con pérdidas. El informe del ISM de Manufactura de octubre superó las previsiones y se situó en 50,2 frente a los 50 estimados, mientras que un subcomponente que mide los precios cayó a su nivel más bajo en dos años. Mientras tanto, un informe anterior fue el preludio de los datos del ISM, ya que el índice PMI manufacturero global de S&P para el mismo periodo se ralentizó. Aun así, se situó por encima de las estimaciones de 49,9, en 50,4, pero por debajo del dato de septiembre.

Además, el Departamento de Trabajo de EE.UU. reveló los datos JOLTS de septiembre, que inesperadamente superaron las estimaciones de 10 millones, hasta 10.717 millones, superando los 10.28 millones de agosto.

El AUD/USD reaccionó a la baja, lastrado por el aumento de los rendimientos de los bonos del Tesoro de EE.UU., en particular el rendimiento de los bonos del Tesoro a 10 años, que recuperó el umbral del 4%. El par cayó desde alrededor de 0.6437 a 0.6380.

Por otra parte, en la sesión asiática, el Banco de la Reserva de Australia (RBA) subió los tipos en 25 puntos básicos, como se esperaba, dejando la tasa de efectivo en el 2.85%. El gobernador del RBA , Philip Lowe, comentó que el banco central pretendía devolver la inflación al objetivo del 3%, que según las previsiones del banco central se alcanzaría en 2024.

Dado que la inflación trimestral aumentó un 7.3%, el RBA reconoció que la política monetaria funciona con retraso, por lo que la senda de ralentización del 50 al 25 permitiría al RBA evaluar el gasto del consumidor en medio de un panorama económico mundial incierto.

Qué hay que vigilar

Durante la semana, el calendario económico australiano incluirá el índice de manufactura del Grupo AI para octubre, junto con los datos de vivienda y el paquete de gráficos del RBA. En Estados Unidos, la agenda incluirá la actualización de las tasas hipotecarias, el cambio de empleo ADP y la decisión política de la Reserva Federal.

Niveles técnicos clave del AUD/USD

- El dólar gana impulso durante la sesión americana en medio de la aversión al riesgo.

- El DXY se revierte bruscamente y pasa de 110.70 a 111.50.

- El USD/CAD rebota más de 120 puntos desde los mínimos diarios.

El USD/CAD subió con fuerza desde el nivel más bajo en dos días, en torno a 1.3530, hasta 1.3658, alcanzando un nuevo máximo diario. El rebote fue provocado por una recuperación del dólar en general tras la publicación de los datos económicos de Estados Unidos.

El dólar estaba cayendo, pero invirtió su rumbo de forma drástica tras los informes del PMI de manufactura y de la apertura del mercado laboral . Ambos informes superaron las expectativas. Tras las cifras, los valores estadounidenses giraron bruscamente a la baja, y los rendimientos estadounidenses se dispararon.

El Dow Jones cae un 0.51% tras una apertura positiva, mientras que el SP500 baja un 0.45%. El rendimiento a 10 años en EE.UU. subió del 3.92% al 4.07%, mientras que el rendimiento a 2 años subió del 4.40% al 4.53%, alcanzando el máximo desde el 21 de octubre.

El S&P Global Manufactura canadiense bajó de 49.8 a 48.8 por debajo de los 49.2 del consenso del mercado. A última hora del martes, el gobernador del Banco de Canadá, Tiff Macklem, pronunciará un discurso.

Los participantes del mercado están centrados en la reunión del FOMC que comenzó el martes. Se espera que la Reserva Federal anuncie una subida de tasas de 75 puntos básicos. "La decisión llevará la política a un nivel en el que el Comité podría sentirse más cómodo para cambiar a un ritmo de subida más estable. El momento exacto, sin embargo, dependerá en gran medida de los datos del IPC antes de la reunión de diciembre. Powell podría ofrecer algunas pistas en el comunicado de prensa posterior a la reunión", mencionaron los analistas de TD Valores Bursátiles.

Niveles a vigilar

Al alza, por encima de 1.3660, la siguiente resistencia se sitúa en 1.3685 (máximo del 31 de octubre), seguido de 1.3755. A la baja, el soporte podría situarse en 1.3605/00 y luego en 1.3580 y la zona de 1.3500. Un cierre diario por debajo de 1.3500 abriría las puertas a más pérdidas.

- El precio del oro se aferra a las ganancias tras los datos económicos alentadores de EE.UU., aunque se aleja de los máximos en torno a los 1.640$.

- Los PMI de manufactura de EE.UU. se mantuvieron en territorio de expansión, una excusa para un mayor endurecimiento de la Fed.

- A corto plazo, la tendencia del XAU/USD es neutra o bajista, y si supera los 1.640$, se prevé una caída hacia los 1620$.

El precio del oro avanza en la sesión americana debido a la caída de los rendimientos del Tesoro de EE.UU., que debilita al dólar, tras la publicación de datos sólidos en EE.UU., concretamente la actividad de las fábricas. Además, los inversores aplaudieron un apetito de riesgo en el mercado de acciones, estimulado por las especulaciones de que China se está ajustando para salir de su postura de tolerancia cero de Covid-19. En el momento de redactar este informe, el XAU/USD cotizaba a 1.647$, con una subida del 0.89%.

El XAU/USD recortó las pérdidas anteriores gracias a los datos alentadores de EE.UU. y al aumento de los rendimientos del Tesoro estadounidense

En Estados Unidos, los datos económicos revelados por el Instituto de Gestión de Suministros (ISM), junto con S&P Global, mostraron la resistencia de la economía. En primer lugar, el índice ISM de manufactura se situó en 50.2 frente a las previsiones de 50, mientras que un subcomponente que mide los precios cayó a su nivel más bajo en dos años. Timothy Fiore, presidente del Comité de Encuestas Empresariales del ISM, comentó que el informe de octubre refleja que las compañías se están preparando para un ajuste por la menor demanda.

Anteriormente, el índice global de manufactura S&P también descendió, pero se mantuvo en territorio expansivo en 50.4, por encima de las estimaciones de 49.9, aunque quedó por debajo del 52 de septiembre.

Al mismo tiempo, el Departamento de Trabajo de EE.UU. informó de que las ofertas de empleo en septiembre aumentaron sorprendentemente, ya que el informe JOLTS mostró un aumento de cerca de 500.000, hasta 10.717 millones desde los 10,28 millones de agosto, y superando las estimaciones de 10 millones.

Dado que los datos de EE.UU. fueron positivos, la narrativa de un pivote de la Fed podría perder algo de peso, ya que justifica un endurecimiento adicional, como muestra la herramienta de vigilancia de la Fed de CME, aumentando de un 86 a un 88 por ciento de probabilidad de subida de 75 puntos básicos. En cuanto a la decisión de diciembre, las probabilidades son del 50% de subir las tasas en 50 o 75 puntos básicos.

Reacción de los Mercados

El XAU/USD se desplomó desde los 1.650$ hacia los 1.643$, una pérdida de 7$, mientras que los rendimientos de los bonos del Tesoro de EE.UU. saltaron desde sus mínimos diarios en el 3.924% hacia el 4.075%, un viento en contra para el metal amarillo. Por lo tanto, podría esperarse cierta presión a la baja antes de la reunión de política monetaria de la Reserva Federal del miércoles.

Previsión de precios del XAU/USD: Perspectiva técnica

El XAU/USD tiene un sesgo neutro a la baja a corto plazo, como muestra el gráfico de una hora, con los precios deslizándose a lo largo de la sesión por debajo de las EMA de 100 y 200, que serían vallas difíciles de superar, en torno a la zona de 1.648/51$. Sin embargo, si los compradores tienen la fuerza necesaria para superar esta última zona, es posible que vuelvan a probar los máximos diarios en torno a los 1.656$, antes de los 1.674,94 $ de la semana pasada. Por otro lado, si el XAU/USD rompe por debajo del pivote diario R1, expondrá el pivote central en 1.636$, seguido del pivote diario S1 en 1.628$, antes del nivel del pivote S2 en 1.623$.

- El EUR/USD cede algunas ganancias y rompe los 0.9900.

- El dólar rebota tras los resultados positivos de la agenda.

- El ISM Manufactura sorprendió al alza en octubre al situarse en 50.2.

El EUR/USD abandona la zona de máximos diarios en torno a 0.9950 y da un brusco giro en U para volver a visitar la zona por debajo de 0.9900 tras los resultados de los datos estadounidenses del martes.

EUR/USD: El alza está limitada en torno a 0.9950

El EUR/USD cae rápidamente y vuelve a visitar la zona por debajo de 0.9900 tras un rebote igualmente repentino del dólar, todo ello en respuesta a los resultados mejores de lo esperado del ISM de Manufactura de EE.UU. para el mes de octubre (50.2).

De hecho, los resultados no hacen más que reforzar la visión de una economía estadounidense resistente en un momento en el que algunos responsables de la fijación de tasas de la Fed han insinuado el posible inicio de un debate sobre la probabilidad de ralentizar el ritmo de las siguientes subidas de tasas ya en la reunión de diciembre.

Otras publicaciones en el calendario de EE.UU. fueron el gasto en construcción, que aumentó inesperadamente un 0.2% intermensual en septiembre, el último PMI global de manufactura de S&P, que se situó en 50.4 (superando también las estimaciones), y las ofertas de empleo de JOLT, que aumentaron a 10.717 millones también en septiembre.

Lo que hay que tener en cuenta en torno al euro

El optimismo inicial en el complejo de riesgo elevó el EUR/USD hasta la zona de 0.9950/55 el martes, sólo para desinflarse poco después tras los resultados auspiciosos del calendario estadounidense.

Mientras tanto, se espera que la acción de los precios en torno a la moneda europea siga de cerca la dinámica del dólar, las preocupaciones geopolíticas y la divergencia entre la Fed y el BCE. Sin embargo, el resurgimiento de las especulaciones en torno a un posible pivote de la Fed parece haber quitado algo de fuerza a este último.

Además, la creciente especulación sobre una posible recesión en la región -que parece apuntalada por la disminución de los indicadores de sentimiento, así como por la incipiente ralentización de algunas variables fundamentales- se suma al frágil sentimiento en torno al euro a largo plazo.

Niveles del EUR/USD a tener en cuenta

De momento, el par está ganando un 0.05% en 0.9882 y se enfrenta a la siguiente barrera alcista en 1.0093 (máximo mensual del 27 de octubre), seguido de 1.0197 (máximo mensual del 12 de septiembre) y, por último, 1.0368 (máximo mensual del 10 de agosto). A la baja, una ruptura de 0.9871 (mínimo semanal del 1 de noviembre) tendría como objetivo 0.9704 (mínimo semanal del 21 de octubre) en camino hacia 0.9631 (mínimo mensual del 13 de octubre).

- Las ofertas de empleo del JOLTS de EE.UU. superaron las expectativas del mercado en septiembre.

- El Índice del dólar avanza hacia los 111.50 tras conocerse los datos.

El número de ofertas de empleo aumentó a 10,7 millones en el último día hábil de septiembre, según informó el martes la Oficina de Estadísticas Laborales (BLS) de Estados Unidos en su Resumen de Ofertas de Empleo y Rotación Laboral (JOLTS). Este dato superó las expectativas del mercado, que esperaban 10 millones.

"El número de contrataciones bajó a 6.1 millones, mientras que el total de separaciones se redujo a 5.7 millones", según la publicación, "Dentro de las separaciones, las renuncias (4.1 millones) cambiaron poco y los despidos y bajas (1.3 millones) bajaron".

Reacción de los mercados

El Índice del Dólar, que tocó un mínimo diario de 110.79, ganó terreno después de este informe y perdió un 0.2% en el día, situándose en 111.35.

- La plata se recupera el martes hasta un máximo de tres semanas y toca el nivel psicológico clave 20.00$.

- El impulso confirma una ruptura alcista a través del obstáculo de confluencia de la DMA de 100/50% del nivel Fibonacci.

- Se necesita una debilidad sostenida por debajo de 19.00$ para anular las perspectivas positivas a corto plazo.

La plata recibe ofertas agresivas el martes y sube a máximos de tres semanas durante los inicios de la sesión americana. El metal blanco cotiza actualmente por debajo del nivel psicológico de 20.00$, y los alcistas esperan ahora una fuerza sostenida más allá del nivel de retroceso de Fibonacci del 61.8% de la reciente caída desde el máximo mensual de octubre.

En términos generales, el fuerte movimiento intradía confirma una nueva ruptura alcista a través de la zona de confluencia de 19.55$-19.65$. Dicha zona comprende el nivel del 50% del nivel Fibonacci y la SMA de 100 días, que ahora debería actuar como una fuerte base a corto plazo y un punto clave para determinar el siguiente tramo de un movimiento direccional para el XAG/USD.

Dado que los indicadores técnicos en el gráfico diario acaban de empezar a ganar tracción positiva, algunas compras de seguimiento reafirmarán la configuración constructiva y allanarán el camino para ganancias adicionales. El XAG/USD podría entonces acelerar el impulso hacia una resistencia intermedia cerca de la zona de los 20.50$ en camino hacia la señal de los 21.00$.

Por otro lado, es probable que el punto de ruptura de la resistencia de 19,65$ a 19,55$ detenga la caída inmediata. Cualquier descenso adicional podría seguir atrayendo a algunos compradores cerca del soporte de 19.00$-18.90$, marcando el 23.6% del nivel Fibonacci. Una ruptura convincente por debajo de este último cambiará el sesgo a favor de los bajistas y hará que el XAG/USD sea vulnerable.

La subsiguiente caída podría extenderse y arrastrar los precios al contado hacia el siguiente soporte relevante cerca de la región de 18.30$-18.25$. Esto es seguido de cerca por la señal de 18.00$, que si se rompe con decisión expondrá el mínimo anual, alrededor de la zona de 17.55$ tocada en septiembre.

Gráfico diario de la plata

Niveles clave a vigilar

El índice ISM Manufacturero PMI experimentó un retroceso en octubre desde 50.9 a 50.2, una cifra por encima de la 50 del consenso del mercado. El índice de empleo del indicador subió desde 48.7 a 50, debajo del 51.4 esperado. El índice de nuevos pedidos avanzó desde 47.1 a 49.2, contra el 49.1 de las expectativas. En lo que respecta a la inflación, el de precios pagados tuvo una baja desde 51.7 a 46.6, por debajo del 53, esperado.

Previamente se había conocido la lectura final del PMI Manufacturero de S&P Global, que mostró una revisión alcista con respecto a la preliminar. El dólar ganó terreno luego de los datos y recortó pérdidas a lo largo del mercado.

El miércoles se conocerá el reporte de empleo privado de ADP y también la decisión de la Reserva Federal. El viernes llegará el informe oficial de empleo con las nóminas no agrícolas y la tasa de desempleo.

- El EUR/USD revierte la reciente debilidad y recupera el nivel de 0.9900 y más.

- El siguiente paso al alza es el nivel de paridad antes de 1.0093.

ElEUR/USD consigue rebotar desde la zona de 0.9870 y recupera la zona por encima de 0.9900 el martes.

La continuación del rebote debería tener como objetivo inicial el nivel de paridad. Una vez superado, el par podría disputar el máximo de octubre en 1.0093 (27 de octubre) por delante del máximo de septiembre en 1.0197 (12 de septiembre).

A más largo plazo, la visión bajista del par debería permanecer inalterada mientras esté por debajo de la SMA de 200 días en 1.0488.

Gráfico diario del EUR/USD

- El PMI global de manufactura de S&P cayó hacia 50 en octubre.

- El Índice del Dólar se mantiene en territorio negativo por debajo de 111.00.

El PMI manufacturero de S&P Global descendió a 50.4 en octubre, frente a los 52 de septiembre. Esta lectura fue mejor que la estimación preliminar y la expectativa del mercado de 49.9.

Al evaluar los resultados de la encuesta, Siân Jones, economista jefe de S&P Global Market Intelligence afirmó que los datos del PMI de octubre señalaron "un comienzo poco entusiasta del último trimestre de 2022, ya que los fabricantes estadounidenses registraron un nuevo y sólido descenso de los nuevos pedidos". Agregó que la demanda interna y externa se debilitó debido a la mayor indecisión de los clientes ante la nueva subida de los precios y en medio de la fortaleza del dólar.

El dólar está recortando pérdidas a lo largo del mercado. En minutos saldrá el ISM manufacturero. El miércoles la Reserva Federal anunciará la decisión de política monetaria.

El índice PMI Manufacturero de S&P Global descendió en octubre a 48.8 desde el 49.8 en septiembre, cifra que estuvo por debajo de los 49.2 del consenso del mercado.

Al comentar sobre los datos, Shreeya Patel, economista de S&P Global Market Intelligence, afirmó que el PMI de octubre mostró un desempeño manufacturero más débil ya que la producción y los nuevos pedidos cayeron al mismo tiempo y por cuarto mes consecutivo. El ritmo del descenso se aceleró con respecto a lo observado en septiembre.

El USD/CAD está operando en negativo el martes, pero en los últimos minutos recortó pérdidas acercándose a 1.3600, tras haber tocado fondo en 1.3529.

El par USD/JPY se ve ahora cotizando entre 145.50 y 149.60 en las próximas semanas, según la economista del Grupo UOB Lee Sue Ann y el estratega de mercados Quek Ser Leang.

Declaraciones destacadas

Opinión de 24 horas: "La fuerte subida del USD hasta un máximo de 147.87 el pasado viernes fue una sorpresa (esperábamos un movimiento lateral). El dólar extendió su avance en el comercio asiático temprano y es probable que siga subiendo. Sin embargo, es poco probable que se rompa la fuerte resistencia de 148.80 (la resistencia menor está en 148.40). A la baja, una ruptura de 147.35 (el soporte menor está en 147.70) indicaría que la presión alcista actual se ha disipado."

Próximas 1 a 3 semanas: "Nuestro último relato fue el del pasado jueves (27 de octubre, al contado en 146.05), en el que el impulso a la baja se está consolidando tímidamente y en el que el USD podría bajar. Posteriormente, el USD cayó hasta 145.10 antes de rebotar con fuerza y la acumulación de impulso bajista se desvaneció rápidamente. El dólar parece haber entrado en una fase de consolidación y es probable que por el momento cotice entre 145.50 y 149.60".

El ministro de Economía de Alemania, Robert Habeck, declaró el martes que aplicarán la limitación del precio del gas lo más cerca posible de la propuesta de la comisión de expertos, según informó Reuters.

"Las exigencias de la Unión Europea en materia de ayudas hacen imposible una aplicación individualizada", señaló además Habeck. Explicó que la financiación para el alivio en los precios de la energía debería venir por impuestos a las personas con ingresos anuales mayores a los 75.000 euros.

- Una combinación de factores eleva al NZD/USD a un máximo de seis semanas el martes.

- Las apuestas por una Fed menos agresiva y el descenso de los rendimientos de los bonos estadounidenses pesan sobre el dólar.

- Un tono de riesgo positivo proporciona un impulso adicional al kiwi, sensible al riesgo.

El par NZD/USD se apoya en el rebote de la jornada anterior desde la zona de 0.5775 y obtiene una fuerte tracción de seguimiento por segundo día consecutivo el martes. Esto también marca el quinto día de un movimiento positivo en los seis anteriores y eleva los precios al contado a la zona de 0.5900, o el nivel más alto desde el 21 de septiembre.

El dólar estadounidense detiene su reciente rebote desde el mínimo de una semana alcanzado la semana pasada y rompe una racha de tres días de ganancias, lo que, a su vez, proporciona un buen impulso al par NZD/USD. Las especulaciones de que la Fed suavizará su postura de halcón en medio de los signos de desaceleración de la economía estadounidense provocaron un nuevo descenso de los rendimientos de los bonos del Tesoro. Esto, junto con un tono generalmente positivo en torno a los mercados de acciones, se considera que socava el dólar como refugio y beneficia al kiwi, sensible al riesgo.

El PMI de manufactura chino, mejor de lo esperado, que mejoró hasta 49.2 en octubre desde el 48.1 anterior, impulsó la confianza de los inversores y llevó a una buena recuperación del sentimiento de riesgo global. Sin embargo, los inversores siguen preocupados por los vientos en contra de la economía derivados de la estricta política de covid cero, en medio del resurgimiento de nuevos casos en Shanghai y Wuhan. Aparte de esto, la prolongada guerra entre Rusia y Ucrania debería frenar cualquier otro movimiento optimista en los mercados.

Por otra parte, la consolidación de las expectativas de que la Fed suba los tipos de interés en 75 puntos básicos al final de una reunión de política monetaria de dos días, el miércoles, debería actuar como un viento de cola para los rendimientos de los bonos estadounidenses y el dólar. Esto, a su vez, justifica cierta cautela por parte de los operadores alcistas agresivos y el posicionamiento para cualquier movimiento de apreciación adicional para el par NZD/USD. Ahora los operadores esperan la publicación del PMI de manufactura de EE.UU. para obtener algún impulso más tarde durante la sesión norteamericana temprana.

Niveles técnicos a vigilar

- El DXY se ve presionado poco después de alcanzar los máximos diarios cerca de 111.60.

- La siguiente zona alcista sigue siendo la de 114.00.

El Índice del Dólar (DXY) revierte tras tres avances diarios consecutivos y regresa por debajo de 110.00 en el cambio de tendencia del martes.

A pesar de la corrección a la baja en curso, la postura alcista a corto plazo en el dólar se mantiene sin cambios y con el objetivo inmediato en la zona de 114.00 por delante del máximo de 2022 en 114.78 (28 de septiembre).

Se espera que el sesgo alcista a corto plazo se mantenga mientras esté por encima de la línea de soporte de ocho meses cerca de 108.60. La proximidad con la media móvil simple (SMA) de 100 días también refuerza esta zona de contención.

A largo plazo, se espera que el DXY mantenga su postura constructiva mientras esté por encima de la SMA de 200 días en 104.22.

DXY gráfico de día

- El EUR/JPY está bajo presión y desafía 146.00.

- El cruce podría intentar consolidarse a corto plazo.

El EUR/JPY cae por segundo día en forma consecutiva y coquetea con la zona de 146.00 el martes.

Si se observa la acción del precio actual, el cruce podría intentar una consolidación a corto plazo antes de una posible reanudación de la tendencia alcista. Por el contrario, la barrera alcista inmediata sigue siendo el máximo de 2022 en 148.40 (21 de octubre) antes del máximo de diciembre de 2014 en 149.78 (8 de diciembre).

A corto plazo se espera que el impulso alcista persista mientras esté por encima de los mínimos de octubre cerca de 141.00.

A más largo plazo, de seguir por encima de la media móvil simple clave de 200 días en 137.45, se espera que la perspectiva constructiva se mantenga.

EUR/JPY gráfico de día

- El dólar cae a lo largo del mercado el martes, en el inicio de la reunión de la Fed.

- La libra opera estable, el jueves el BoE.

- GBP/USD consigue rebotar tras acercarse a 1.1450.

La debilidad del dólar está impulsando al GBP/USD el martes. El par trepó hasta 1.1565, marcando un nuevo máximo intradiario, y extendiendo de esta forma la recuperación desde el mínimo en casi una semana en la zona de 1.1460.

Con la suba, el GBP/USD evita una caída debajo de 1.1450, que de ser confirmada le quitaría momento a la libra favoreciendo una corrección bajista, que podría extenderse hasta la media móvil de 20 días (1.1320). Al alza, entre 1.1600 y 1.1640 hay una zona de resistencias, que de quedar atrás podría posicionar al par para más subas.

El billete verde retrocede en todos los frentes en el día del inicio de la reunión de dos días de la Reserva Federal. Se espera que el miércoles anuncie una suba de 75 puntos básicos en la tasa de interés. La expectativa está puesta en el comunicado y el lineamiento hacia el futuro. Se especula con que la señal será de subas más suaves en el futuro. Esto se suma a las presiones negativas sobre el dólar.

Los rendimientos de los bonos del Tesoro están cayendo. El tramo a 10 años rinde 3.92%, tras haber superado el 4.10% el lunes, mientras que el de dos años se ubica en 4.40%, lejos del 4.50% de horas atrás.

El martes se publicarán datos de EE.UU. del sector manufacturero. Luego el foco pasará a los datos de empleo del miércoles (ADP) y el viernes (NFP). Esto junto con la decisión de la Fed, pueden generar mucho movimiento en el mercado.

En el Reino Unido, el primer ministro Rishi Sunak y el ministro de Finanzas expresaron que no se puede evitar que los británicos paguen más impuestos. Descartaron incrementaron los impuestos a los ingresos y al valor agregado. El jueves, el Banco de Inglaterra comunicará su decisión de política monetaria.

Niveles técnicos

- Mercado de renta variable avanzan

- Comienza la reunión de dos días de la Reserva Federal.

- Rendimientos de bonos del Tesoro caen fuertemente.

- Metales y petróleo al alza, criptomonedas suban pero con menos ritmo.

Los mercados en Europa suben más del 1% y los futuros de Wall Street operan en verde, en el día del arranque de la reunión de la Fed. El dólar cae fuerte, mientras que los metales aceleran el rebote. Los rendimientos de los bonos del Tesoro se alejan de los picos del lunes.

Wall Street se recupera tras caída del lunes

En Europa, el FTSE 100 sube 1.40%, mientras que el DAX trepa 1.28% y el CAC 40 avanza 1.59%. El S&P 500 cayó 0.75% el lunes, mientras que en la previa del martes los futuros suben 0.98%; los del Nasdaq trepan 1.21%.

La región de China, Zhengzhou levantará los controles temporarios por el COVID 19 en zonas de bajo riesgo, volviendo gradualmente a la vida normal, reportó la prensa. El PMI manufacurero Caixin mostró una mejora en octubre. Ambos factores ayudan al mejor humor en los mercados.

El dólar está cayendo a lo largo del mercado y sobre todo frente al yen, aunque esta vez sin sospechas en una intervención. El yen pasó de ser la más débil del G10 el lunes, a ser de las mejores el martes. El USD/JPY pierde en torno a 150 pips y opera cerca de 147.00. La baja en los rendimientos de los bonos del Tesoro es un factor clave. La referencia a 10 años está de regreso debajo de 4.00%. Esto ocurre en el día del comienzo de la reunión de dos días de la Reserva Federal.

Se espera que la Fed suba la tasa en 75 puntos básicos y hay expectativa creciente de que dará señales de subas más suaves hacia adelante. Esto último está por detrás de parte de la debilidad reciente del dólar y favorece la suba en el precio de las acciones en el mundo.

En lo que respecta a datos, el martes saldrán cifras del sector manufacturero de EE.UU. con el ISM y la lectura final del PMI, además del reporte de avisos de puestos de trabajo. El miércoles será el ADP y el viernes las nóminas no agrícolas.

En el Reino Unido, el primer ministro Rishi Sunak y las autoridades de Finanzas afirmaron que es inevitable que los británicos paguen más impuestos; aunque descartaron incrementaron los impuestos a los ingresos y al valor agregado. El GBP/USD está de regreso sobre 1.1500, mientras que el EUR/GBP se mantiene estable sin cambios para el día en torno a 0.8610.

El Banco de la Reserva de Australia, como se esperaba, subió en 25 puntos básicos la tasa de interés de referencia a 2.85%. Señalo más ajuste por delante. Es de los primeros bancos centrales en empezar a hacer foco en los riesgos de la recesión pese a la alta inflación. El AUD/USD está subiendo y opera en 0.6445, apoyado en la debilidad del dólar, ya que el aussie está entre las más débiles. El AUD/NZD cae y opera en torno a 1.0960, zona de mínimos en cuatro meses. El miércoles saldrá el reporte de empleo de Nueva Zelanda del tercer trimestre.

Las materias primas están teniendo una gran jornada entre el avance en los mercados de renta variable y la debilidad del dólar. El oro sube más de 20$ y está sobre 1650$, mientras que la plata trepa más del 4% y se acerca a 20.00$. Las criptomonedas también suben, aunque en forma más limitada. El Bitcoin se ubica en la zona de 20.500$ y Ethereum en 1.590$. Los precios del petróleo suben más del 1%.

Johnson & Johnson acordó comprar Abiomed (empresa productora de productos médicos) por 16.600 millones de dólares, reportó el WSJ. En la previa JNJ cae 1.18%. Goodyear cae casi 8% tras reportar ganancias por debajo de lo esperado. Entre las empresas que presentarán resultados el martes están Pfizer, Eli Libby, Airbnb, Uber, Toyota, KKR, Electronic Arts, Ceasars Entertainment y Prudential.

Niveles técnicos

- Debilidad del dólar y baja en rendimientos impulsan al oro.

- Avance en los mercados de renta variable da soporte a las materias primas.

- XAU/USD intenta afirmarse sobe 1650$, lo que despejaría siguiente resistencia en 1660$.

El oro está moviéndose el martes con un sesgo alcista desde muy temprano y recientemente marcó máximos en dos días en 1652$. Está subiendo casi 20$, apoyado en una combinación de factores.

El metal amarillo se ve favorecido en el día del comienzo de la reunión de dos días del FOMC. La Fed se espera suba nuevamente la tasa de interés en 75 puntos básicos, aunque daría señales de que las próximas subas serían más suaves. Esto último puede estar detrás de la caída en los bonos del Tesoro el martes.

El rendimiento del bono a 10 años está debajo de 4.00%, tras haber tocado 4.10% el lunes, mientras que el de dos años en 4.43%, lejos del pico del 4.50%. Esto presiona también al dólar en general, con el DXY debajo de 111.00, perdiendo 0.65% en el día.

El martes se conocerán datos del sector manufacturero de EE.UU. que pueden ayudar a generar volatilidad. Mientras que el miércoles será el turno del ADP y el viernes de las cifras oficiales del mercado laboral.

Los datos y eventos por estos días garantizan una alta volatilidad en la variación de precios de los metales. De confirmarse sobre 1650$, el oro quedaría posicionado para más subas, con un objetivo posible en 1660$. De seguir el foco pasará a la zona crítica de 1670/75$, que debería contener la subas. Ahora 1645$ es el primer soporte a tener en consideración, seguido de 1638$ y luego 1630$, el mínimo del martes.

Niveles técnicos

- El yen pasa de ser la peor el lunes a la mejor el martes.

- Bajan los rendimientos de bonos del Tesoro.

- USD/JPY cae más de 150 pips en lo que va del día.

El USD/JPY está cayendo en forma significativa el martes, borrando las ganancias del lunes y parte de las del viernes. Esto ocurre ante un debilitamiento generalizado del dólar en el día del comienzo de la reunión del FOMC y una baja en los rendimientos de los bonos del Tesoro. El par llegó a caer hasta 146.97, el nivel más bajo desde el viernes.

El Índice del Dólar (DXY) está cayendo 0.69% el lunes. Por su parte el rendimiento del bono de EE.UU. a 10 años está debajo de 4.00%, y el de dos años en 4.41%, alejándose del pico sobre 4.50% que alcanzó ayer.

Comienza en EE.UU. la ronda de datos y eventos claves. Hoy será el día del ISM manufacturero (previamente el PMI S&G Global final) y el dato de avisos de puestos de trabajo. Arranca la reunión de la Fed, que el miércoles anunciaría una suba de 75 puntos básicos en la tasa de interés. El foco sobre el FOMC estará sobre el comunicado y si hay señales de que las próximas subas serán más suaves. La expectativa de esto último ha pesado sobre el dólar.

En octubre, las autoridades japonesas gastaron el doble que en septiembre para tratar de limitar la debilidad del yen a través de intervenciones en el mercado. El rally del USD/JPY, advierten analistas, que es de esperar que siga mientras continúe la fuerte divergencia entre el Banco de Japón y la Reserva Federal.

USD/JPY debajo de la media de 20 días

El par está debajo de la media móvil de 20 días nuevamente y pone a prueba la zona de 147.00. La mencionada media está en torno a 147.35. Debajo de 147.00, el siguiente soporte a tener en cuenta se ve en 146.10/20. Luego la mirada debería centrarse en 145.00, en donde un cierre por debajo apuntaría a más pérdidas.

Al alza, el lunes el USD/JPY no pudo superar 148.85, que ha pasado a ser una resistencia a tener en cuenta; ahora antes de ese nivel aparece el nivel intermedio de 147.75. Una consolidación sobre 149.00, podría dejar el camino hallando para una prueba a 150.00.

Niveles técnicos

Las perspectivas positivas para el GBP/USD se mantienen en el horizonte de corto plazo, señalaron la economista Lee Sue Ann y el estratega de mercados Quek Ser Leang, de UOB Group.

Perspectiva 24 horas: "El viernes pasado destacamos que el movimiento de los precios era probablemente parte de una consolidación y esperábamos que la libra cotizara dentro de un rango de 1.1485/1.1625. Nuestra opinión sobre la consolidación no era errónea, aunque la libra cotizó dentro de un rango más estrecho de lo esperado (1.1504/1.1622). El tono subyacente se ha endurecido un poco y el sesgo para hoy es al alza. Sin embargo, es poco probable que se produzca una subida sostenida por encima de 1.1645 (la siguiente resistencia está en 1.1700). A la baja, una ruptura de 1.1525 (el soporte menor está en 1.1560) indicaría que la leve presión alcista actual ha disminuido."

Próximas 1 a 3 semanas: "A principios de la semana pasada nos volvimos positivos con respecto a la libra. En nuestro último relato del jueves pasado (27 de octubre, par en 1.1630), indicamos que la libra sigue siendo fuerte y señalamos que el siguiente nivel a vigilar está en 1.1760. Desde entonces, la libra no ha podido avanzar mucho al alza. Sin embargo, seguimos manteniendo una visión positiva por ahora y sólo una ruptura de 1.1440 (sin cambios en el nivel de 'fuerte soporte' del viernes pasado) indicaría que no sigue avanzando. Dicho esto, como el impulso alcista ha disminuido, las probabilidades de que la libra avance hasta la resistencia principal de 1,1760 han disminuido".

El martes, la presidenta del Banco Central Europeo (BCE), Christine Lagarde, dijo que "aún no hemos llegado a su destino en materia de tasas".

Comentarios destacados

La inflación es demasiado alta en toda la eurozona.

Mientras la inflación se mantenga alta, mayor será el riesgo si persiste.

La posibilidad de una recesión ha aumentado.

La tasa terminal debe garantizar que la inflación vuelva al objetivo del 2%.

El soporte fiscal debe ser a corto plazo y dirigido.

Las perspectivas de crecimiento se han debilitado con respecto a la base desde septiembre.

Esto es lo que hay que saber para operar hoy martes 1 de noviembre:

El dólar tiene dificultades para encontrar demanda el martes, ya que los participantes del mercado están reevaluando sus posiciones antes de los anuncios de política de la Fed del miércoles. El Índice del dólar cotiza en territorio negativo cerca de 111.00 a primera hora de la mañana europea y los futuros del índice del dólar ganan entre un 0.4% y un 0.6%, lo que apunta a una mejora del estado de ánimo del mercado. Por último, el rendimiento de los bonos del Tesoro estadounidense a 10 años sigue fluctuando por encima del 4%. En la agenda económica de EE.UU. se publicará la encuesta del PMI manufacturero de octubre y los datos de las ofertas de empleo del JOLTS de septiembre.

Durante las horas de negociación asiática, los datos del PMI de manufactura de Caixin para China mejoraron hasta 49.2 en octubre desde 48.1 en septiembre y esta lectura se situó ligeramente por encima de las expectativas del mercado de 49. Tras los resultados poco alentadores del lunes, el índice compuesto de Shanghai cobró impulso alcista y sigue en camino de registrar casi un 2% de ganancias diarias.

Tras su reunión de política monetaria de noviembre, el Banco de la Reserva de Australia (RBA) anunció a primera hora del martes que había subido su tasa de interés en 25 puntos básicos (pb), hasta el 2.85%, desde el 2.6%, según lo previsto. El RBA señaló en la declaración de política monetaria que el consejo esperaba aumentar más los tipos durante el próximo período, pero reconoció que los tipos de interés más altos y la mayor inflación estaban presionando los presupuestos de muchos hogares. A pesar del aumento relativamente pequeño de las tasas, el AUD/USD se benefició de los flujos de riesgo y se vio por última vez cerca de 0.6450, donde subió un 0.7% en el día.

El par EUR/USD no pudo aprovechar los buenos datos de inflación de la zona del euro del lunes, pero consiguió girar hacia el norte a primera hora del martes, en medio de una amplia presión de venta en torno al dólar. Al cierre de esta edición, el par sube un 0.5% en el día y se sitúa en 0.9935.

Tras la fuerte caída del lunes, el GBP/USD protagonizó un rebote y subió hacia 1.1550. En un informe publicado a última hora del lunes, el Financial Times afirmaba que el primer ministro británico, Rishi Sunak, estaba dispuesto a firmar una subida de impuestos generalizada.

Después de haber ganado casi 100 puntos en el primer día de negociación de la semana, el USD/JPY revirtió su curso y fue visto por última vez perdiendo un 0.6% en el día por debajo de 148.00. El ministro de finanzas japonés, Shunichi Suzuki, reiteró el martes que están observando de cerca los movimientos del mercado de divisas con un alto sentido de urgencia y que responderían adecuadamente a las fluctuaciones excesivas.

El oro perdió más de un 0.5% el lunes, pero borró todas esas pérdidas a primera hora del martes. El XAU/USD cotiza actualmente en territorio positivo por encima de los 1.640 dólares.

El Bitcoin registró modestas pérdidas el lunes, pero logró cerrar cómodamente por encima de los 20.000 dólares. El BTC/USD está luchando por conseguir un impulso alcista, pero se aferra a modestas ganancias diarias cerca de los 20.600$ a primera hora del martes. Ethereum ha subido más de un 1% hasta el momento y busca estirarse al alza mientras se mantiene por encima de los 1.500 dólares.

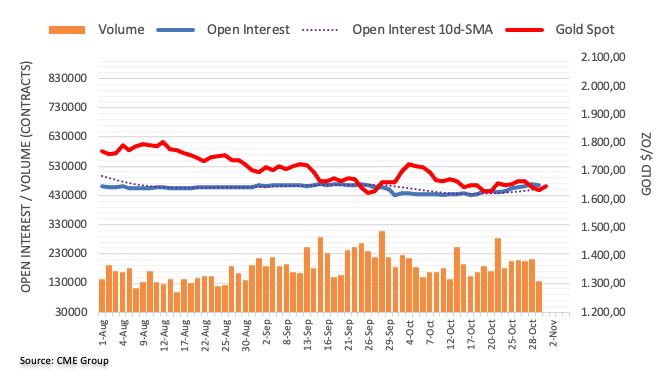

El interés abierto en los mercados de futuros del oro se redujo por primera vez después de cinco aumentos diarios consecutivos el lunes, esta vez en alrededor de 3.100 contratos según las lecturas preliminares de CME Group. El volumen siguió el mismo camino y cayó en más de 74.000 contratos, lo que amplió la actual agitación.

El oro parece estar soportado en torno a los 1.615$

Los precios del oro cayeron por tercera sesión consecutiva al comienzo de la semana. El comportamiento negativo se produjo en medio de la reducción del interés abierto y del volumen y quita fuerza a un mayor descenso a muy corto plazo. Mientras tanto, el mínimo de 2022 en torno a los 1.615$ por onza troy sigue manteniendo al metal a la baja por el momento.

Lee Sue Ann, economista de UOB Group, y Quek Ser Leang, estratega de mercados, sugieren que el alza del EUR/USD parece ahora reducida.

Perspectiva 24 horas: "El viernes pasado, mantuvimos la opinión de que el euro probablemente se consolidaría y comerciaría entre 0.9925 y 1.0050. Aunque el euro se consolidó como se esperaba, cotizó dentro de un rango más estrecho de lo previsto (0.9925/0.9997) antes de cerrar prácticamente sin cambios en 0.9963 (+0.01%). Las acciones de los precios parecen seguir formando parte de una consolidación y esperamos que el euro cotice hoy de forma lateral entre 0.9920 y 1.0020".

Próximas 1-3 semanas: "Nuestra actualización del viernes pasado (28 de octubre, par en 0.9970) sigue en pie. Como hemos destacado, el fuerte retroceso del jueves pasado ha provocado una rápida pérdida de impulso y la posibilidad de que el euro siga fortaleciéndose ha disminuido. Sin embargo, sólo una ruptura de 0.9880 (sin cambios en el nivel de 'soporte fuerte') indicaría que la fortaleza del euro iniciada a principios de la semana pasada ha llegado a su fin."

El Tesorero de Australia, Jim Chalmers, dijo el martes que "la inflación es el reto número uno de nuestra economía".

Su comentario se produce después de que el Banco de la Reserva de Australia (RBA) subiera la tasa de interés en 25 puntos básicos, hasta el 2,85%, en su reunión de noviembre de este martes, como se esperaba ampliamente. El banco central revisó a la baja sus previsiones del PIB para este año y los dos siguientes.

Reacción del mercado

El par AUD/USD mantiene las ganancias por encima de 0.6400 tras la decisión de subida de tasas del RBA y los comentarios anteriores. El par se cotiza al momento de escribir sobre 0.6425, sumando un 0.42% en el día.

- El AUD/USD ha caído bruscamente hasta cerca de 0,6405 por la segunda subida de tipos de interés consecutiva de 25 puntos básicos

- El DXY ha bajado hasta 111.25, ya que los inversores se han desprendido de la incertidumbre ante la política de la Fed.

El par AUD/USD ha sufrido una fuerte caída de unos 40 pips hasta acercarse a 0.6405, ya que el Banco de la Reserva de Australia (RBA) ha subido su Tasa Oficial de Efectivo (OCR) en 25 puntos básicos (pb) por segunda vez. La decisión se ha mantenido en línea con las proyecciones y la Tasa de Efectivo Oficial (OCR) ha aumentado hasta el 2.85%. El Gobernador del RBA, Philip Lowe, ha preferido una política menos agresiva para mantener las perspectivas económicas de acuerdo con el objetivo principal de lograr la estabilidad de los precios.

Esta semana, la Oficina Australiana de Estadística informó de que la tasa de inflación del tercer trimestre se situaba en el 7.3%, por encima del consenso del 7.0% y de la publicación anterior del 6.1%. Las respuestas de los economistas sobre las proyecciones de tasas fueron mixtas, entre la continuación de una subida de tasas de 25 puntos básicos, como se informó en octubre, o la vuelta a una estructura de subida de tasas de 50 puntos básicos.

A principios de Tokio, los alcistas del AUD también se vieron reforzados por la publicación de los datos del PMI de manufactura de Caixin. El dato económico se situó en 49.2 frente a las previsiones de 49.0 y la publicación anterior de 48.1. Cabe destacar que Australia es uno de los principales socios comerciales de China y que el aumento de las actividades de manufactura en el gigante asiático es un soporte para las divisas de las antípodas.

Mientras tanto, el índice del dólar ( DXY ) ha experimentado una fuerte caída hasta acercarse a los 111.25 puntos. Los futuros del S&P 500 han rebotado en la sesión de Tokio tras un lunes bajista. La cesta de 500 valores ha recuperado la mitad de las pérdidas del lunes y apunta a más ganancias. Además, el rendimiento del Tesoro estadounidense a 10 años ha bajado hasta el 4.03%.

Según las previsiones, el presidente de la Fed , Jerome Powell, subirá los tipos de interés en 75 puntos básicos por cuarta vez, ya que las presiones inflacionistas aún no han dado muestras de agotamiento.

La Reserva del Banco de Australia (RBA) ha anunciado una subida de tipos de interés de 25 puntos básicos, tal como se esperaba. Las tasas han aumentado al 2.85% desde el 2.6% previo, alcanzando así su nivel más alto en nueve años, concretamente dessde abril de 2013. La entidad también aumentó el tipo de interés de los saldos de liquidación de divisas en 25 puntos básicos, hasta el 2.75%.

Comunicado del RBA

Como ocurre en la mayoría de los países, la inflación en Australia es demasiado elevada. Hasta septiembre, la tasa del IPC fue del 7.3%, la más alta en más de tres décadas. Los factores mundiales explican gran parte de esta elevada inflación, pero también influye la fuerte demanda interna en relación con la capacidad de la economía para satisfacerla. Para devolver la inflación al objetivo es necesario un equilibrio más sostenible entre la demanda y la oferta.

Se espera un nuevo aumento de la inflación en los próximos meses, y se prevé que alcance un máximo de alrededor del 8% a finales de este año. A continuación, se espera que la inflación disminuya el próximo año debido a la resolución en curso de los problemas de la oferta mundial, a las recientes caídas de los precios de algunas materias primas y al menor crecimiento de la demanda. Las expectativas de inflación a medio plazo siguen bien ancladas, y es importante que así sea. La previsión central del Banco es que la inflación se sitúe en torno al 4.75% en 2023 y un poco por encima del 3% en 2024.

La economía australiana sigue creciendo con solidez y la renta nacional se ve impulsada por un nivel récord de la relación de intercambio. Se espera que el crecimiento económico se modere durante el próximo año a medida que la economía mundial se ralentiza, el rebote del gasto en servicios sigue su curso y el crecimiento del consumo de los hogares se ralentiza debido al endurecimiento de las condiciones financieras. La previsión central del RBA para el crecimiento del PIB se ha revisado un poco a la baja, esperándose un crecimiento de alrededor del 3% este año y del 1.5% en 2023 y 2024.

El mercado de trabajo sigue siendo muy tenso, y muchas empresas tienen dificultades para contratar trabajadores. La tasa de desempleo se mantuvo en el 3.5% en septiembre, en torno a la tasa más baja en casi 50 años. Tanto las vacantes como los anuncios de empleo se encuentran en niveles muy elevados, aunque el crecimiento del empleo se ha ralentizado en los últimos meses al absorberse la capacidad sobrante en el mercado laboral. La previsión central es que la tasa de desempleo se mantenga en torno a su nivel actual durante los próximos meses, pero que aumente gradualmente hasta situarse ligeramente por encima del 4% en 2024, a medida que se ralentiza el crecimiento económico.

El crecimiento de los salarios sigue recuperándose de las bajas tasas de los últimos años, aunque sigue siendo inferior al de muchas otras economías avanzadas. Se espera un nuevo repunte debido a la rigidez del mercado laboral y al aumento de la inflación. Dada la importancia de evitar una espiral de precios y salarios, el Consejo seguirá prestando gran atención tanto a la evolución de los costes laborales como al comportamiento de las empresas en la fijación de precios en el futuro.

La estabilidad de los precios es un requisito previo para una economía fuerte y un período sostenido de pleno empleo. Por ello, la prioridad del Consejo es volver a situar la inflación en el rango del 2-3% con el tiempo. Para ello, pretende mantener el equilibrio de la economía. El camino para lograr este equilibrio sigue siendo estrecho y está nublado por la incertidumbre.

Una fuente de incertidumbre es la perspectiva de la economía mundial, que se ha deteriorado en los últimos meses. Otra es cómo responde el gasto de los hogares en Australia al endurecimiento de las condiciones financieras. El Consejo reconoce que la política monetaria funciona con retraso y que el efecto total de la subida de los tipos de interés aún no se nota en los pagos de las hipotecas. El aumento de los tipos de interés y de la inflación está presionando los presupuestos de muchos hogares. La confianza de los consumidores también ha caído y los precios de la vivienda han disminuido tras las grandes subidas anteriores. En la otra dirección, la gente está encontrando trabajo, ganando más horas de trabajo y recibiendo salarios más altos. Muchos hogares también han acumulado grandes reservas financieras y la tasa de ahorro sigue siendo más alta que antes de la pandemia.

El Consejo ha aumentado los tipos de interés de forma significativa desde mayo. Esto ha sido necesario para establecer un equilibrio más sostenible entre la demanda y la oferta en la economía australiana para ayudar a devolver la inflación al objetivo. El Consejo espera seguir aumentando los tipos de interés en el futuro. Está siguiendo de cerca la economía mundial, el gasto de los hogares y el comportamiento de los salarios y la fijación de precios. La magnitud y el calendario de las futuras subidas de los tipos de interés seguirán estando determinados por los datos que se reciban y por la evaluación que haga el Consejo de las perspectivas de la inflación y del mercado laboral. El Consejo sigue decidido a volver a situar la inflación en el objetivo y hará lo necesario para lograrlo.

El Ministro de Finanzas de Japón, Shunichi Suzuki, ha declarado que responderán adecuadamente a los movimientos bruscos de las divisas y que están vigilando de cerca los movimientos de las divisas con un alto sentido de urgencia. Sin embargo, no hizo comentarios sobre los niveles.

Dijo que la intervención en el mercado de divisas ha tenido ciertos efectos y que no pueden tolerar un exceso de volatilidad en el comercio especulativo.

La reciente intervención monetaria de Japón ha producido "ciertos efectos", dijo Suzuki después de que el gobierno gastara una cantidad récord en apoyo del yen el mes pasado.

Mientras tanto, el yen cayó a 148.80 frente al dólar a principios de esta semana y se vio presionado después de que el Banco de Japón, muy moderado, mantuviera los tipos de interés ultrabajos, en contra de la tendencia de otros bancos centrales importantes.

El gobernador del BoJ, Haruhiko Kuroda, afirmó que el banco central no está cerca de subir los tipos de interés, ya que la inflación en Japón probablemente no alcanzará su objetivo del 2% en los próximos años.

El PMI manufacturero Caixin de China de octubre se situó en 49.2, frente a los 49.0 previstos y los 48.1 anteriores, lo que demuestra que la actividad del sector de la manufactura del país está mostrando algunos signos de mejora ante la contención del covid.

Aunque los niveles tanto de la producción como de las nuevas empresas cayeron en octubre, las tasas de descenso se suavizaron.

Wang Zhe, economista jefe de Caixin Insight Group, declaró que "desde el mes anterior hasta el 49.2, pero se mantuvo en territorio de contracción. Este fue el tercer mes consecutivo de contracción de las actividades de manufactura, todavía lastradas por los brotes de Covid-19 y el consiguiente endurecimiento de las medidas de prevención y contención".