- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El acontecimiento clave de la sesión asiática será la reunión del Banco de la Reserva de Australia. Más tarde, Suiza informará sobre la inflación al consumo, y en Estados Unidos se publicarán los datos JOLTS de ofertas de empleo.

Esto es lo que debe saber el martes 3 de octubre:

El Dólar estadounidense abrió la semana con fuerza, reanudando la recuperación iniciada el viernes. El Índice del Dólar superó los 107.00 puntos, registrando su cierre diario más alto desde noviembre. La suba de los rendimientos en los Estados Unidos, el sentimiento de cautela de los mercados y los datos positivos de los Estados Unidos continúan dando soporte a la recuperación del dólar.

El rendimiento de la deuda estadounidense a 10 años alcanzó el 4.70% por primera vez desde 2007. Los datos estadounidenses superaron las expectativas, con el PMI de manufactura ISM en 49, superando el consenso del mercado de 47.7. El martes se publicará el informe JOLTS de ofertas de empleo. A finales de semana se publicarán más datos sobre el empleo en Estados Unidos con el informe ADP y las nóminas no agrícolas.

Analistas de Wells Fargo sobre los datos estadounidenses:

La actividad de manufactura se contrajo al ritmo más lento en casi un año, según el ISM de septiembre. Los últimos datos señalan cierto alivio en el sector, mientras que la subida de los precios del petróleo apunta a posibles riesgos al alza.

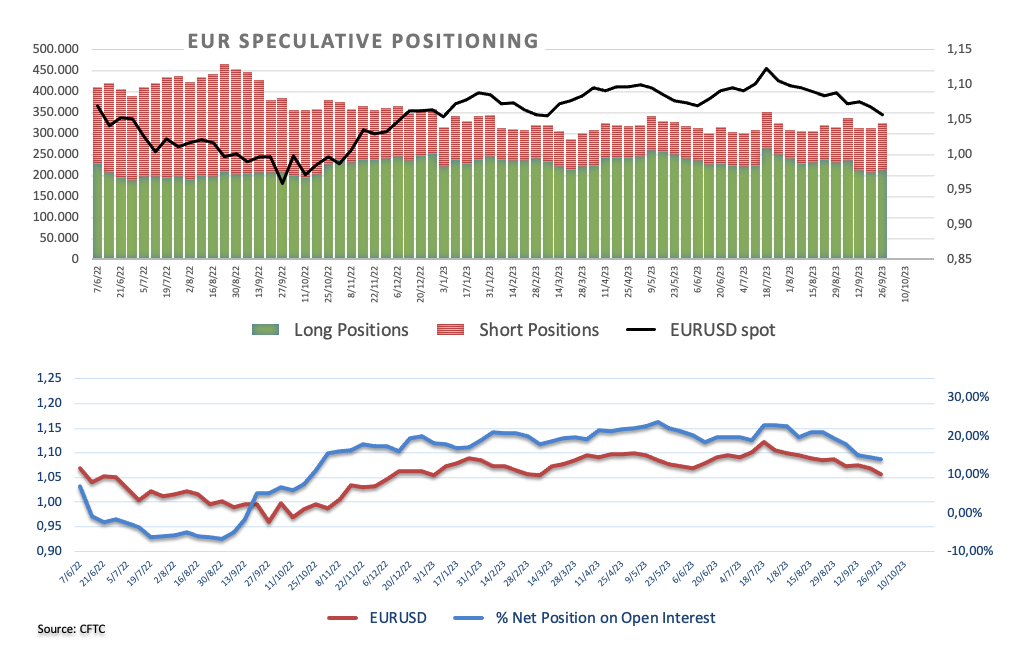

El par EUR/USD rompió por debajo de 1.0500, alcanzando nuevos mínimos en lo que va de año. El par sigue bajo presión tras mantener la tendencia bajista. Un posible nivel de soporte se sitúa en torno a 1.0460. La fortaleza del Dólar estadounidense también lastró al GBP/USD, que rompió por debajo de 1.2100, marcando mínimos de tres meses.

El USD/JPY sigue acercándose gradualmente al nivel de 150.00 en medio de un aumento de los rendimientos. Una ruptura por encima de 150.00 podría desencadenar volatilidad y especulaciones sobre una intervención de las autoridades japonesas.

El par AUD/USD amplió su reversión desde 0.6500 y cayó hasta 0.6360. El Banco de la Reserva de Australia (RBA) anunciará su decisión sobre política monetaria el martes, sin que se esperen cambios. Será la primera reunión con Michele Bullock como gobernadora.

El Kiwi cayó frente al Dólar estadounidense; sin embargo, superó al AUD y al CAD. El par NZD/USD retrocedió hasta 0.5950 tras no poder mantenerse por encima de 0.6000, pero se mantuvo por encima de la media móvil simple (SMA) de 20 días. La reserva del Banco de Nueva Zelanda (RBNZ) celebrará su reunión de política monetaria el miércoles.

El USD/CAD ha regresado a los máximos de septiembre, ligeramente por debajo de la zona de 1.3700, que es un nivel de resistencia clave. Una ruptura al alza despejaría el camino hacia nuevas subidas. Canadá informará de los datos de empleo el viernes.

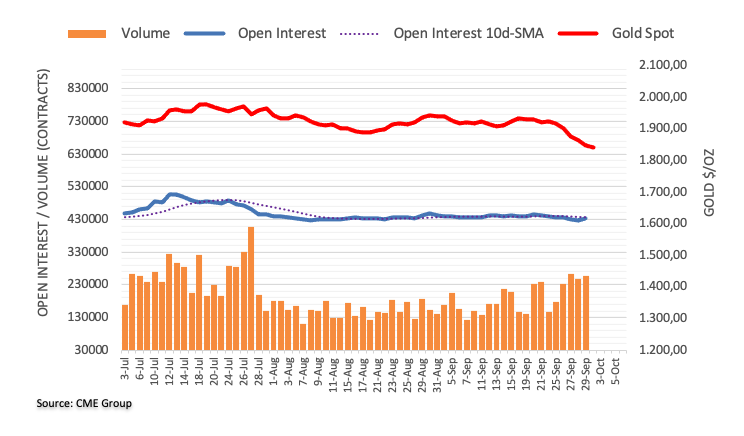

Los metales tuvieron otro día terrible, con el Oro cayendo más de 20$ a 1.828$, el nivel más bajo desde marzo, y la Plata desplomándose más de un 5% a 21.00$. El XAG/USD perdió más de un 10% desde el máximo del viernes.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El USD/CHF vuelve a cotizar al alza mientras el Dólar sube por la aversión al riesgo.

- Los compradores del franco estarán atentos a la lectura del IPC suizo del martes.

- El viernes se publicarán las NFP, por lo que los inversores se posicionarán con antelación.

El USD/CHF repuntó el lunes tras la caída del viernes pasado, y los flujos de riesgo de los mercados en general están viendo a los inversores volcarse en el Dólar estadounidense (USD) antes de otro viernes de nóminas no agrícolas estadounidenses.

Las cifras del Índice de Gerentes de Compras (PMI) de manufactura de EE.UU. del lunes fueron mixtas, con el PMI de manufactura de septiembre registrando un saludable 49 frente al repunte esperado a 47.7. El potencial alcista se vio limitado por los precios de la manufactura, ya que el índice de inflación del sector manufacturero ISM descendió hasta 43.8, por debajo de la mejora prevista hasta 48.6.

La próxima publicación en la agenda del USD/CHF será el Índice de Precios al Consumo (IPC) suizo, que se publicará el martes a las 06:30 GMT.

Se espera que la inflación suiza mejore del 1.6% al 1.8%, pero el impulso de cara a mediados de semana lo limitará la publicación del PMI de servicios del ISM estadounidense, que se prevé que baje de 54.5 a 53.6. El miércoles a las 14:00 GMT se publicarán los datos de inflación de los servicios estadounidenses.

Perspectiva técnica del USD/CHF

El par USD/CHF avanzó 85 puntos desde el mínimo del lunes para marcar un máximo intradiario justo por debajo de la zona de 0.9200, y actualmente el par se está debilitando en el punto medio cerca de 0.9170. El par se mantiene por encima de la media móvil simple de 200 horas cerca de 0.9110, pero el techo a corto plazo sigue siendo el máximo de la semana pasada en 0.9225.

En velas diarias, el USD/CHF se extiende por encima de la SMA de 200 días cerca de 0.9050, y una confirmación bajista primero tendría que caer decisivamente por debajo de la media móvil exponencial (EMA) de 34 días, que actualmente está subiendo en la zona de 0.9000 y está preparada para una Caída alcista de la SMA de 200 días.

Gráfico diario del USD/CHF

Niveles técnicos del USD/CHF

- El AUD/USD registra descensos el lunes por el apetito por el riesgo de los mercados.

- La decisión del RBA es lo próximo.

- El sentimiento de los mecados se inclina a la baja durante la semana de las NFP.

El par AUD/USD retrocede a mínimos conocidos del lunes y cotiza en 0.6340, ya que el sentimiento de los mercados en general se decanta por el aversión al riesgo.

El Dólar australiano (AUD) ha caído un 1.2% desde el máximo inicial del lunes en 0.6445 y se aleja de las ofertas de apertura del día en unos 65 puntos. Los mercados se decantan en general por el Dólar estadounidense (USD), ya que los temores a una ralentización de la economía mundial asustan a los inversores.

Las cifras del Índice de Gerentes de Compras (PMI) de EE.UU. fueron mixtas el lunes, limitando el soporte del Dólar a los flujos de los mercados de refugio seguro. El PMI de manufactura de EE.UU. subió de 47.6 a 49, pero los precios pagados por los manufactureros bajaron a 43.8, frente al repunte esperado a 48.6.

El martes se conocerá la última decisión sobre tipos del Banco de la Reserva de Australia (RBA), que será presentada por su nueva directora, la gobernadora Michele Bullock, que se estrenará al frente del RBA, y los inversores prevén en general que el RBA mantenga los valores sin cambios en el 4.1%.

Los mercados siguen anticipando una nueva subida de tasas por parte del RBA, probablemente en noviembre, y los inversores estarán muy atentos al comunicado de tasas del RBA en busca de pistas sobre el camino a seguir por el banco central australiano.

La decisión sobre las tasas del RBA se conocerá el martes a las 03:30 GMT.

Agenda mixta de datos para la semana de cara a las NFP del viernes

El jueves se publicarán las cifras de la Balanza comercial australiana y el viernes el último informe de estabilidad financiera del RBA. Las nóminas no agrícolas de EE.UU . eclipsarán por completo la actividad del viernes. Las previsiones apuntan a un descenso de las NFP de septiembre de 187.000 a 163.000.

Perspectivas técnicas del AUD/USD

El AUD/USD ha vuelto a caer en una consolidación familiar para el lunes, enfrentándose a un rechazo limpio de la media móvil exponencial (EMA) de 34 días cerca de 0.6450.

La zona de 0.6350 se ha convertido en territorio familiar para el AUD, un nivel que ha encadenado la acción del precio desde la caída de agosto.

Las perspectivas a largo plazo del AUD/USD son notablemente bajistas, y una reversión alcista se toparía rápidamente con la resistencia técnica de la media móvil simple (SMA) de 100 días que actualmente se asienta en 0.6575.

Gráfico diario del AUD/USD

Niveles técnicos del AUD/USD

- El par USD/JPY sube hasta 149.75, ganando un 0.28%, ya que los elevados rendimientos de los bonos del Tesoro de EE.UU. y el hecho de que no se produzca un cierre del gobierno estadounidense refuerzan al Dólar.

- De línea dura, los sentimientos de los funcionarios de la Reserva Federal, centrados en la estabilidad de los precios y en posibles subidas adicionales de las tasas, apuntalan al Dólar.

- La postura de las autoridades japonesas sobre una posible intervención en el mercado de divisas y las políticas moderadas del Banco de Japón añaden un toque de cautela a la subida del par.

El Dólar estadounidense (USD) avanza frente al Yen japonés (JPY) a última hora de la sesión norteamericana, ganando un 0.28%, aunque se mantiene lejos de proba 150.00 en medio de los temores de una inminente intervención por parte de las autoridades japonesas. El par USD/JPY cotiza en 149.75, tras alcanzar un mínimo diario en 149.38.

El Dólar estadounidense avanza frente al Yen japonés, impulsado por el aumento de los rendimientos del Tesoro de EE.UU. y una Reserva Federal de línea agresiva, pero los temores de una intervención japonesa limitan las ganancias

El Dólar sigue apoyado por los elevados rendimientos de los bonos del Tesoro estadounidense, con el rendimiento a 10 años subiendo cerca de diez puntos básicos hasta el 4.672%, y por la aversión al riesgo. Además, el hecho de que no se produjera un cierre del gobierno estadounidense sirvió de salvavidas al Dólar, que amplió sus ganancias frente a una cesta de seis divisas, también denominada Índice del Dólar (DXY), situándose en 106.85, subiendo un 0.69%.

Mientras tanto, los funcionarios de la Reserva Federal se mantuvieron de línea agresiva el lunes. La gobernadora de la Fed, Michelle Bowman, es partidaria de una subida adicional de los tipos con la tesis de que la inflación es demasiado alta y que los elevados precios del petróleo podrían desencadenar otra oleada de inflación. Recientemente, el presidente de la Fed, Powell, afirmó que el banco central estadounidense está centrado en la estabilidad de precios.

En el frente de los datos, la actividad empresarial, aunque muestra signos de recuperación, sigue en territorio de contracción, con el ISM manteniéndose por debajo del umbral de expansión/contracción de 50, en 49.8, frente a los 47.9 de agosto.

En Japón, las autoridades siguen interviniendo en los mercados de divisas en un contexto de mayor deterioro del yen japonés (JPY). Aunque expresaron que los fundamentos deben expresarse en el tipo de cambio USD/JPY, el par debería subir más debido a que el Banco de Japón (BoJ) se aferra a su postura dovish de tasas de interés negativas mientras mantiene su política monetaria ultra laxa.

Análisis del precio del USD/JPY: Perspectiva técnica

El USD/JPY tiene tendencia alcista y cotiza por encima de las líneas Tenkan y Kijun-Sen y por encima de la nube Ichimoku (Kumo). El temor a una intervención impidió que los compradores desafiaran la cifra de 150.00, considerada la primera resistencia, seguida de la señal de 151.94 del último año. Por el contrario, si la intervención se produce, los niveles clave de soporte se ven en el Tenkan-Sen en 148.59, el Senkou Span A en 147.87, seguido por el Kijun-Sen en 147.15.

USD/JPY Price Anction - Gráfico diario

- El GBP/JPY pierde un 0.70% en las operaciones del lunes, mientras la Libra esterlina retrocede.

- Los flujos de los mercados de aversión al riesgo están enviando a los inversores a refugios seguros.

- La preocupación de los mercados por una desaceleración económica sigue minando la confianza de los mercados.

El par GBP/JPY ha retrocedido 125 puntos desde el máximo alcanzado el lunes, cerca de 182,25, mientras la Libra esterlina (GBP) se desploma frente al Yen japonés (JPY), más seguro. El sentimiento de los mercados en general se ha deteriorado en el inicio de la nueva semana de comercio, y las ganancias iniciales están dando paso a un rojo profundo a medida que el lunes se va acercando a la sesión del martes en los mercados asiáticos.

Se espera que lalibra esterlina sufra con un Banco de Inglaterra (BoE) demasiado cauto al timón; una inesperada pausa en la subida de tipos por parte del banco central del Reino Unido, junto con un lenguaje increíblemente moderado por parte de varios funcionarios del BoE, expone a la libra esterlina a la baja a menos que la inflación vuelva de una manera lo suficientemente significativa como para poner en marcha la toma de decisiones de subida de tipos del BoE.

Los operadores que esperen inspiración de la agenda económica tendrán una semana decepcionante, con pocos datos de interés en la agenda para ambas divisas.

El lunes se publicaron en Japón las cifras del Índice Tankan de Manufactura y Perspectivas para el tercer trimestre, que superaron las expectativas. El índice Tankan de manufactura se situó en un sólido 9, muy por encima del 6 previsto y superando con creces el 5 registrado anteriormente.

Las perspectivas de manufactura del Tankan también superaron las previsiones, ya que se situaron en 10, superando ampliamente la previsión de 5 del mercado.

El único dato destacable de la semana serán las cifras salariales japonesas del jueves, que se publicarán a las 23:30 GMT.

Perspectivas técnicas del GBP/JPY

El retroceso del Guppy desde el máximo del viernes cerca de 182,80 está viendo cómo las velas horarias rebotan desde una línea de tendencia ascendente a corto plazo marcada desde el mínimo de la semana pasada en 180.90, y los postores intentarán ganar suficiente impulso para hacer una ruptura de la media móvil simple (SMA) de 200 horas cerca de 181.90.

El lado bajista está empezando a abrirse, y la presión del lado corto está aumentando para llevar al GBP/JPY a los mínimos de septiembre cerca de 180.80.

En las velas diarias, el GBP/JPY sigue perdiendo los nervios, vacilando desde el máximo oscilante de agosto por encima de 186.00 para operar en el lado bajista de la media móvil exponencial (EMA) de 34 días que actualmente se asienta en la zona de 183.00.

Con el soporte técnico de la SMA de 100 días justo al sur de la zona de 181.00, los operadores de la GBP tendrán mucho trabajo si quieren detener un descenso a largo plazo a la SMA de 200 días muy por debajo de la acción del precio actual en 172.00.

GBP/JPY gráfico horario

GBP/JPY gráfico diario

Niveles técnicos del GBP/JPY

El vicepresidente de supervisión de la Reserva Federal (Fed), Michael Barr, declaró el lunes que el banco central debe proceder con cautela en materia de política monetaria. Según él, la cuestión más crucial no es cuánto subirán las tasas de interés, sino cuánto tiempo se mantendrán en un nivel suficientemente restrictivo.

Barr explicó que el mercado laboral está tenso, pero está logrando gradualmente un mayor equilibrio entre la oferta y la demanda de trabajadores. En cuanto a las perspectivas económicas, Barr se mostró optimista respecto a que la Fed pueda controlar la inflación sin provocar un deterioro significativo del mercado laboral.

Reacción de los mercados

El Índice del Dólar subió un 0.60%, cotizando en 106.80, camino de su cierre diario más alto desde noviembre.

- El Kiwi sigue a la baja al mercado en general frente al Dólar estadounidense.

- La aversión al riesgo es el nombre del juego para el lunes como el DXY extiende su ascenso.

- Los operadores del Kiwi estarán atentos a la decisión del RBNZ sobre las tasas del miércoles.

El par NZD/USD retrocede el lunes, con una caída de unos cincuenta puntos y se enfrenta al rechazo de la zona de 0.6000, mientras que los flujos de aversión al riesgo impulsan al Dólar al alza.

El viernes pasado, el Kiwi alcanzó un máximo de 0.6050, antes de retroceder a medida que se evapora el apetito por el riesgo en los mercados, lo que amplía las caídas de los activos de riesgo frente al dólar estadounidense. Los temores de una recesión mundial, los comentarios de línea dura de los funcionarios de la Reserva Federal (Fed), y el aumento de los rendimientos del Tesoro de EE.UU. se entrelazan para enviar el Dólar al alza en todos los ámbitos.

Los operadores del NZD estarán atentos a la última convocatoria de tipos de interés y a la declaración de política monetaria del Banco de la Reserva de Nueva Zelanda (RBNZ) del miércoles. Se espera que el RBNZ mantenga los tipos estables en el 5.5%, por lo que los operadores se centrarán en la declaración del RBNZ para obtener cualquier indicio sobre el futuro del ciclo de subidas de tipos en el futuro.

Perspectivas técnicas del NZD/USD

El par NZD/USD retrocede hacia la zona bajista de la media móvil simple (SMA) de 200 horas. El par ha bajado más de cien puntos desde el máximo del viernes en 0.6050, lo que deja al NZD/USD un 1.7% por debajo y preparado para un giro bajista hacia el mínimo de la semana pasada cerca de 0.5900.

Velas diarias tienen al NZD/USD atrapado en la media móvil exponencial de 34 días, con resistencia técnica en la SMA de 100 días cerca de 0.6075.

Una tendencia bajista sostenida llevaría al par a desafiar los mínimos de 2023 en 0.5510, mientras que una reversión alcista necesitaría superar la SMA de 200 días, actualmente estacionada justo debajo de la zona de 0.6200.

NZD/USD gráfico diario

Niveles técnicos del NZD/USD

- El Dólar canadiense se vuelve bajista mientras que los mercados en general se alejan del riesgo.

- El PMI manufacturero de Canadá descendió el lunes hasta los 47.5 puntos.

- El resto de la semana estará determinado por los flujos del Dólar estadounidense de cara a las NFP del viernes.

El Dólar canadiense (CAD) ha caído un 0.70% contra el Dólar estadounidense (USD) en las operaciones del lunes, mientras que el apetito por el riesgo en los mercados más amplios se vuelve hacia el sur y los inversores nerviosos se amontonan en el USD. El par USD/CAD se aproxima a la mitad de la sesión de comercio estadounidense, justo por debajo de 1.3680.

El lunes, el Índice de Gerentes de Compras (PMI) para la manufactura canadiense cayó de 48 a 47.5, restando soporte al Loonie y ayudando a apuntalar aún más al par USD/CAD. El jueves se publicará el PMI canadiense de septiembre, que se prevé que descienda de 53.5 a 50,8 puntos.

Resumen diario de los movimientos en los mercados: El Dólar canadiense cae en los mercados de aversión al riesgo

- El apetito por el riesgo se ha agriado aún más el lunes, impulsando el Índice del Dólar (DXY) al alza en todo el mercado.

- El Dólar canadiense está cayendo, ya que las ganancias del Dólar se combinan perfectamente con un retroceso en los precios del petróleo crudo, lo que hace que el Dólar canadiense pierda soporte.

- El CAD, que depende del petróleo, está encontrando poco soporte en los mercados, ya que los PMI canadienses siguen empeorando, exacerbando las preocupaciones sobre una desaceleración de la economía doméstica canadiense.

- Los flujos de los mercados y los datos de EE.UU. impulsarán al USD/CAD a mediados de semana, con pocos datos de interés en el calendario económico para los operadores del CAD hasta el PMI de Ivey del jueves.

- Los datos laborales canadienses del viernes se verán eclipsados por las nóminas no agrícolas de EE.UU. (NFP).

- Los flujos del DXY están siendo guiados por los rendimientos del Tesoro de EE.UU., y los operadores de divisas querrán mantenerse atentos a los mercados de bonos para determinar los cambios direccionales en el dólar de EE.UU..

- Asimismo, los operadores del USD/CAD deberán estar atentos a las cifras del PMI estadounidense del miércoles.

Análisis Técnico: El Dólar canadiense continúa retrocediendo frente al Dólar estadounidense, USD/CAD en busca de 1.3700

El par USD/CAD se encuentra operando en la zona de los 1.3670 el lunes, subiendo más de cien puntos desde el mínimo del día y extendiendo la tendencia alcista que comenzó desde los mínimos del viernes cerca de 1.3420.

El USD/CAD ha subido más de un 1.8% en dos días de comercio y está preparado para nuevas ganancias, ya que el par se ha liberado del reciente impulso bajista.

El mínimo de septiembre en la zona de los 1.3400 supuso un soporte técnico que frenó la caída y provocó una reversión de la media móvil simple (SMA) de 200 días, que actualmente se encuentra en la zona alta de los 1.3450. El rebote del Dólar estadounidense en el mercado ha devuelto al par USD/CAD a los máximos de septiembre cerca de los 1.3700.

Los alcistas del USD tratarán de reunir el impulso suficiente para lograr una ruptura decisiva de 1.3700, mientras que los postores del CAD buscarán la manera de enviar al par de nuevo a la media móvil exponencial (EMA) de 34 días justo al norte de 1.3500.

Preguntas frecuentes sobre el dólar canadiense

¿Qué factores determinan la evolución del Dólar canadiense?

Los factores clave que impulsan el Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del Petróleo, la mayor exportación de Canadá, la salud de su economía, la inflación y la Balanza comercial, que es la diferencia entre el valor de las exportaciones de Canadá frente a sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el Dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del Petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Lo precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El par EUR/USD cae hasta 1.0500, un 0.69%, debido al aumento de los rendimientos de los bonos del Tesoro estadounidense y a las expectativas de un endurecimiento adicional de la Fed.

- Las perspectivas económicas opuestas, con una mejora de la actividad empresarial en EE.UU. y una desaceleración de la actividad fabril en la Eurozona, contribuyen a la caída del euro.

- El par EUR/USD presenta un sesgo bajista, con un soporte significativo en 1.0500 y posibles pérdidas adicionales hacia 1.0290 y 1.0222 si continúan los descensos.

Las pérdidas de tracción del Euro (EUR) frente al Dólar estadounidense (USD) a primera hora de la sesión norteamericana, tras alcanzar un máximo diario de 1.0592 pero no lograr superar 1.0600, agravaron su caída, con el EUR/USD acercándose a la cifra de 1.0400, por tercera vez en las últimas dos semanas. En el momento de escribir estas líneas, el par cotiza en 1.0495, perdiendo un 0.77% en el día.

El Euro lucha contra el Dólar por la fortaleza de los datos económicos de EE.UU., la subida de los rendimientos del Tesoro de EE.UU., y una Reserva Federal de línea dura eclipsan el debilitamiento de la actividad de las fábricas de la Eurozona

El estado de ánimo de los participantes en el mercado sigue siendo mixto, con las acciones estadounidenses registrando pérdidas, salvo el Nasdaq 100. La última ronda de datos económicos estadounidenses mostró que la actividad empresarial está mejorando, como muestran dos informes de S&P Global y del Instituto de Gestión de Suministros (ISM). El PMI manufacturero de S&P Global subió 49.8 puntos, por encima de los 48 previstos para septiembre, mientras que el PMI manufacturero del ISM, el más buscado por los economistas, experimentó una mejora de 47.9 a 49.8, superando las previsiones de 47.8.

Mientras tanto, la última ronda de funcionarios de la Reserva Federal (Fed) que dieron declaraciones que siguen siendo de línea dura, encabezada por Michelle Bowman, quien dijo que la inflación es demasiado alta, y el actual aumento de los precios de la energía podría revertir "algunos de los recientes progresos en la reducción de la inflación" Bowman añadió que está a favor de otra subida en una futura reunión. El presidente de la Fed, Jerome Powell, declaró recientemente que la economía está superando el otro lado de la pandemia y añadió que la Fed está centrada en lograr la estabilidad de precios.

Por otro lado, la actividad de las fábricas de la Eurozona siguió desacelerándose, como revelaron los PMI manufactureros HCOB de septiembre, que se situaron, como se esperaba, en 43.4, pero por debajo de los 43.5 de agosto. Al mismo tiempo, Alemania, la mayor economía del bloque, parece haber hacho suelo tras mostrar signos de deterioro en la actividad manufacturera, ya que su PMI se situó en 39.6, por debajo de las previsiones de 39.8, pero ligeramente por encima del 39.1 de agosto.

El par EUR/USD siguió cayendo con fuerza, ya que los rendimientos de los bonos del tesoro estadounidense subieron más de 10 puntos básicos, como muestra el rendimiento de los bonos del Tesoro a 10 años en el 4.693%. Aunque avanza, el rendimiento del bund alemán a 10 años sigue siendo pesado en comparación con el estadounidense, con sólo seis puntos básicos más, en el 2.918%. Además, las expectativas de un endurecimiento adicional por parte de la Fed, mientras que se considera que el Banco Central Europeo (BCE) detiene su ciclo de endurecimiento, podrían desencadenar nuevas caídas en el par.

Análisis del precio del EUR/USD: Perspectiva técnica

En el gráfico diario, el par muestra una tendencia bajista, confirmada por un "cruce de la muerte", con la media móvil de 50 días (DMA) cruzando por debajo de la DMA de 200. El índice de fuerza relativa (RSI) se sumerge aún más en territorio de sobreventa, pero lejos de alcanzar el nivel más bajo alcanzado el 27 de septiembre, lo que podría allanar el camino para pérdidas adicionales del EUR/USD. En primer lugar, el soporte se ve en 1.0500, seguido por el 30 de noviembre 2022, mínimo diario de 1.0290, y el 21 de noviembre 2022, mínimo oscilante de 1.0222. el par podría cambiar ligeramente neutral si recupera 1.0600.

Acción del precio EUR/USD - Gráfico diario

- El Peso mexicano borra las ganancias del 0,70% del viernes pasado por la aversión al riesgo.

- El Índice de Precios al Consumo (IPC) de México correspondiente a 12 meses hasta septiembre será el dato más destacado de la agenda económica de la próxima semana.

- El USD/MXN está formando un patrón gráfico de velas alcista, que podría exacerbar una recuperación hacia la SMA de 200 días.

El Peso mexicano (MXN) se debilitó frente al Dólar estadounidense (USD) durante la sesión norteamericana del lunes debido a cierta aversión al riesgo, con los participantes del mercado a la espera de un discurso del presidente de la Reserva Federal de Estados Unidos (Fed), Jerome Powell, más tarde en el día. A pesar de una leve mejora en la confianza empresarial de México, el USD/MXN recuperó la zona de 17.50, registrando ganancias de 0.70%.

La confianza empresarial en México subió ligeramente a 53.8 en septiembre de 53.7 en agosto, reveló el Instituto Nacional de Estadística Geografía e Informática (INEGI). Los datos mostraron optimismo sobre las perspectivas de inversión, las perspectivas económicas futuras de México y sobre la situación financiera actual de la compañía. Sin embargo, hay cierta cautela entre los economistas, ya que el Comité de estabilidad del sistema financiero de México afirmó que la economía podría ralentizarse debido a un escenario externo complejo, aunque se espera que la demanda interna apuntale la economía.

Resumen diario de lo movimientos en los mercados: Recuperación del Peso mexicano, el USD/MXN vuelve a subir por encima de 17.50

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% y revisó sus previsiones de inflación del 3.5% al 3.87% para 2024, por encima del objetivo del banco central del 3% (más o menos un 1%).

- La junta de Gobierno de Banxico destacó la resistencia económica de México y la fortaleza del mercado laboral como los principales motores para mantener la inflación en el nivel actual de tasas de interés.

- BBVA actualizó la previsión de crecimiento económico de México, con un aumento del Producto Interior Bruto del 3.2% desde el 2.4% de 2023 al 2.6% desde el 1.8% de 2024.

- México registró un déficit de 38.944,3 millones de pesos en agosto.

- La tasa de desempleo de México bajó del 3.1% en julio al 3,0% en agosto, según el Instituto Nacional de Estadística (INEGI).

- La inflación del primer semestre de septiembre en México fue del 4.44%, frente al 4.64% de agosto, según el INEGI.

- Al tratarse de una divisa de mercados emergentes, el peso mexicano se debilita en un contexto de aversión al riesgo.

- La caída de los precios del petróleo pesa sobre la moneda mexicana, ya que su economía depende de las exportaciones de crudo.

- La agencia de calificación Moody's advirtió que la estrategia fiscal del Gobierno mexicano en 2024 debe ser creíble tras las elecciones de junio para definir la perspectiva estable del país.

- En julio, Moody's bajó la calificación de México a "Baa2" con perspectiva "estable", pero advirtió de presiones fiscales para el próximo gobierno debido al presupuesto económico de 2024.

Análisis Técnico: Peso mexicano, podría extender sus pérdidas más allá de la SMA de 200 días

El Peso mexicano (MXN) está borrando las ganancias del viernes pasado, con el USD/MXN comenzando a formar un patrón de vela alcista después de que el par hizo suelo alrededor de 17.41. La divisa de mercados emergentes podría continuar su depreciación si el exótico par logra romper la resistencia en el máximo de 27 de septiembre en 17.81, seguido inmediatamente por la media móvil simple (SMA) de 200 días en 17.82. Una vez superadas estas dos zonas, la siguiente parada del USD/MXN podría ser 18.00.

Preguntas frecuentes sobre el Peso mexicano

¿Qué factores determinan la cotización del peso mexicano?

El Peso mexicano (MXN) es la divisa más negociada entre sus pares latinoamericanos. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de reubicar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país es considerado un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al Peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el Peso mexicano (MXN), ya que se traducen en mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del Peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso Mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo influye el sentimiento de riesgo general en el Peso mexicano?

Como divisa de mercados emergentes, el Peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversionistas perciben que los riesgos de mercados más amplios son bajos y por lo tanto están deseosos de comprometerse con inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

- El precio de la Plata cae perpendicularmente hasta cerca de 21.50$ en medio de la fortaleza del USD.

- El Dólar sigue al alza, ya que el PMI manufacturero de EE.UU. superó las expectativas, pero se mantuvo por debajo de 50.0 puntos.

- El precio de la Plata presenta una quiebre del patrón de cabeza y hombro, lo que resulta en una venta masiva vertical.

El precio de la Plata (XAG/USD) se enfrenta a una venta masiva inmensa ya que el Instituto de Gestión de Suministros de los Estados Unidos (ISM) informó de un PMI de manufactura para septiembre por encima de lo esperado. El dato económico se situó en 49.0, muy por encima de las estimaciones y de la publicación anterior de 47.7 y 47.6 respectivamente.

A pesar de la optimista actividad de las fábricas, el PMI manufacturero se mantuvo por debajo del umbral de 50.0 por décima vez consecutiva. El índice de nuevos pedidos de la fábrica estadounidense también superó las expectativas y saltó a 49.2 desde la lectura de 46.8 de agosto.

El Índice del Dólar (DXY) recuperó todas sus ganancias y se acercó a 106.80, ya que el ánimo de los mercados se debilitó tras los débiles datos del PMI de manufactura Caixin de septiembre. Las actividades de las fábricas chinas incumplieron las estimaciones por un amplio margen, pero lograron mantenerse por encima del umbral de 50.0 puntos. El dato económico se situó en 50.6, decepcionando las estimaciones y de la lectura de agosto de 51.2 y 51.0 respectivamente.

Se espera que el Dólar siga mostrando volatilidad antes del discurso del presidente de la Reserva Federal (Fed), Jerome Powell. Los inversores anticipan una orientación de línea agresiva en cuanto a las tasas de interés, ya que la economía de los Estados Unidos está resistiendo. La economía de EE.UU. está superando a otras economías desarrolladas debido a las condiciones optimistas del mercado laboral, el robusto gasto del consumidor y el fuerte crecimiento de los salarios.

Análisis técnico de la Plata

El precio de la plata presenta una ruptura del patrón gráfico de cabeza y hombros a escala diaria, que da lugar a una venta masiva vertical. El metal blanco rompe bruscamente por debajo de la línea del cuello del patrón gráfico antes mencionado, trazado desde el mínimo del 23 de junio en 22,11 $. La Media Móvil Exponencial (EMA) bajista de 20 días en torno a 23,00 $ indica que la tendencia a corto plazo se ha vuelto bajista.

El Índice de Fuerza Relativa (RSI) (14) se desliza dentro del rango bajista de 20,00-40,00, lo que justifica más caídas.

Gráfico diario de la plata

-638318537851148725.png)

El Banco de la Reserva de Australia (RBA) anunciará su próxima decisión sobre la tasa de interés el martes 3 de octubre a las 03:30 GMT. Ofrecemos las previsiones de los economistas e investigadores de ocho grandes bancos sobre la próxima decisión del banco central.

Se espera que el RBA mantenga las tasas estables en el 4.10%. Esta será la primera reunión de la nueva gobernadora de la entidad, Michele Bullock. En la última reunión, el banco mantuvo las tasas en el 4.10%, pero advirtió que podría ser necesario un mayor ajuste.

Standard Chartered

Esperamos que el RBA mantenga las tasas en el 4.10% por cuarta reunión consecutiva. En general, mantenemos nuestra previsión de una subida de 25 puntos básicos en noviembre.

ANZ

Esperamos otra pausa de línea dura. En el comunicado posterior a la reunión se señalará probablemente que el mercado laboral sigue estando tenso, pero que se está relajando, y que la inflación sigue siendo demasiado elevada. Sospechamos que el aumento de los precios de la gasolina y los riesgos al alza asociados a las expectativas de inflación de los consumidores también serán mencionados.

TDS

Michele Bullock preside su primera reunión del RBA como gobernadora y no esperamos que agite el barco, dejando la tasa de efectivo en espera. Esta reunión le brinda la primera oportunidad de introducir cambios en la declaración. Si hay cambios o una nueva redacción de la declaración, no esperamos cambios radicales, pero esperamos que la declaración reitere que puede ser necesario un mayor endurecimiento. Aunque el banco reconoció que "el proceso de retorno de la inflación al objetivo podría ser desigual", estaremos atentos a cualquier indicio de que la escalada de los precios del petróleo esté afectando a las previsiones de inflación del banco y a las expectativas de inflación que impulsen una subida a finales de año. El RBA debería ofrecer al AUD algunos vientos de cola.

Westpac

Esperamos que el RBA mantenga la tasa de efectivo sin cambios en el 4.10%, por cuarto mes consecutivo. El próximo movimiento del RBA se producirá probablemente en la segunda mitad de 2024, cuando esperamos que la inflación se acerque a la parte superior del rango objetivo y habrá pruebas claras de un debilitamiento de la economía, lo que, en nuestra opinión, justifica un cambio hacia recortes de tipos a partir del tercer trimestre.

ING

El último dato del IPC de agosto se sitúa en el 5.2% interanual, el primer aumento desde abril y aún muy por encima del objetivo del RBA del 2-3%. Sin embargo, no debería ser demasiado preocupante, ya que el aumento de la inflación se debió en gran medida a los efectos de base y al alza de los precios del petróleo. Aunque creemos que las últimas cifras de inflación refuerzan los argumentos para que el banco central vuelva a subir los tipos en algún momento, no creemos que elija esta reunión para endurecerlos.

UOB

Seguimos creyendo que el RBA mantendrá su política sin cambios, aunque apuntamos la posibilidad de que suba los tipos una última vez este año, situando el objetivo de la tasa de efectivo en un máximo del 4.35%. En términos de calendario, es probable que esto ocurra en la reunión del 7 de noviembre, tras la publicación del IPC del tercer trimestre el 25 de octubre. Otro factor que podría impulsar al RBA a subir una vez más es el riesgo de que los salarios en el tercer trimestre puedan repuntar tras un gran aumento obligatorio de los salarios mínimos y de los salarios de adjudicación.

Citi

Es poco probable que en la primera reunión de la Junta de Política Monetaria de la nueva gobernadora Michele Bullock se produzca un cambio en la tasa de efectivo. Los datos desde la reunión de septiembre se han ajustado en líneas generales a las expectativas, aunque las Cuentas Nacionales del segundo trimestre volvieron a mostrar un aumento de los costes laborales unitarios y una caída del crecimiento de la productividad. En su lugar, es probable que el Consejo quiera esperar hasta la lectura final del IPC trimestral a finales de octubre antes de cambiar sus previsiones. Sin embargo, el comunicado podría presentar riesgos de giro a la baja, dada la señal de la Fed y la posibilidad de que la subida de los precios del petróleo provoque un repunte de las expectativas de inflación, mientras que la inflación de los servicios se mantiene estable.

Wells Fargo

Aunque los datos económicos han sido algo más firmes en el último mes, no creemos que hayan sido lo suficientemente firmes como para provocar un ajuste de la política monetaria, y esperamos que el RBA mantenga su tasa en el 4.10%.

- El USD/MXN ha alcanzado máximos del día en 17.55.

- El precio del Dólar se ha disparado a 106.89, su nivel más alto en diez meses.

- El foco de la semana estará en los datos de empleo de Estados Unidos para el mes de septiembre.

El USD/MXN cayó el pasado viernes a 17.34, mínimo de una semana, pero ha abierto este lunes recuperando terreno. El par ha recuperado la zona 17.50, alcanzando un máximo intradía de 17.55 justo antes de la apertura de la sesión americana.

El precio del Dólar salta a nuevos máximos de 10 meses en 106.89

El Índice del Dólar (DXY) ha retomado fuerza en la apertura semanal, disparándose tras los datos del ISM manufacturero de Estados Unidos a 106.89, su cotización más elevada desde el 30 de noviembre de 2022.

La vuelta a la aversión al riesgo después que el gobierno de EE.UU. aplazara a noviembre el acuerdo sobre el presupuesto para evitar el 'cierre' de gobierno, ha dado alas al Dólar. El precio del billete verde ha seguido su tendencia alcista este lunes, viéndose impulsado además por los datos del PMI manufacturero estadounidense de ISM, que ha subido en septiembre a 49 puntos desde los 47.6 de agosto, su mejor puntuación en 10 meses, superando además las expectativas del mercado, que esperaban un leve aumento a 47.7.

Los operadores del mercado esperan ahora el discurso de Jerome Powell, presidente de la Fed, que comienza a las 15.00 GMT y podría dar pistas sobre la futura política monetaria. Más adelante en la semana, el foco estará puesto en los datos de empleo de septiembre de Estados Unidos. El miércoles se publicará el dato de empleo privado de ADP y el viernes las Nóminas no Agrícolas.

USD/MXN Niveles de precio

Con el USD/MXN operando sobre 17.53 al momento de escribir, ganando un 0.65% en el día, la próxima resistencia en caso de un mayor impulso al alza se encuentra en 17.81, techo de los últimos cuatro meses alcanzado el 27 de septiembre. Más arriba espera la zona 17.99/18.00, máximo del 23 de mayo y nivel psicológico, respectivamente. Por encima, la barrera principal está en 18.20, nivel más alto del 27 de abril.

A la baja, el soporte inicial se encuentra alrededor de 17.35, donde está el mínimo del viernes. Más abajo se tendría que quebrar 17.10, mínimo del 22 de septiembre, para caer hacia el nivel redondo de 17.00.

Según informó Reuters, la gobernadora de la Reserva Federal, Michelle Bowman, dijo el lunes que probablemente sería apropiado subir más la tasa de política monetaria y mantenerla en niveles restrictivos durante algún tiempo.

Declaraciones destacadas

"La inflación sigue siendo demasiado alta".

"Apetito de riesgo de que los elevados precios de la energía reviertan algunos de los recientes avances en la reducción de la inflación".

"La frecuencia y el alcance de las recientes revisiones de los datos complican la tarea de proyectar cómo evolucionará la economía."

"Esperan que los avances en materia de inflación sean lentos dado el actual nivel de contención de la política monetaria ".

"Dispuesto a apoyar la subida de tasas en una reunión futura si los datos indican que el progreso sobre la inflación se ha estancado o es demasiado lento para volver a ella al 2% de manera oportuna."

"Los reguladores parecen estar llevando a cabo una supervisión de mano dura de los bancos, deberían considerar si el enfoque es apropiado."

Reacción de los mercados

El Índice del Dólar no reaccionó de inmediato a estos comentarios y subió un 0.55% en el día, hasta 106.75.

- El EUR/USD reanuda la tendencia bajista y vuelve a dirigirse a la zona de 1.0500.

- El mínimo de septiembre en 1.0490 es el siguiente objetivo para los osos del EUR.

El EUR/USD deja atrás una recuperación de dos días y desplaza su atención a la baja y la zona de 1.0500 el lunes.

Si los osos mantienen el control, otra visita al mínimo de septiembre en 1.0488 (27 de septiembre) debería empezar a aparecer en el horizonte justo antes del mínimo de 2023 en 1.0481 (6 de enero).

Mientras tanto, las pérdidas siguen sobre la mesa, siempre y cuando el par navega por debajo de la clave de 200 días SMA, hoy en 1.0826.

Gráfico diario del EUR/USD

- El DXY se suma a las ganancias del viernes y se acerca a 106,70.

- El siguiente objetivo alcista es el máximo anual, más allá de 106,80.

El impulso alcista del DXY se acelera y comercia a poca distancia de la zona de máximos de 2023 en torno a 106.70 a principios de semana.

Mientras tanto, parece probable que el Dólar siga subiendo. Una vez que el DXY supere el máximo anual de 106.83 (27 de septiembre), podría animar a los alcistas a desafiar el máximo semanal de 107.19 (30 de noviembre de 2022) antes de otro máximo semanal en 107.99 (21 de noviembre de 2022).

Mientras tanto, mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.10, se espera que las perspectivas para el índice sigan siendo constructivas.

Gráfico diario del DXY

El índice PMI manufacturero de Estados Unidos publicado por ISM (Institute for Supply and Demand) ha subido 1.4 puntos porcentuales en septiembre, elevándose a 49 desde los 47.6 de agosto. La cifra mejora las expectativas del consenso del mercado, que esperaba un leve aumento a 47.7.

Este es el tercer mes consecutivo de aumentos para el indicador, que además alcanza su mejor registro en diez meses, concretamente desde noviembre de 2022, cuando también se situó en 49. El PMI manufacturero de ISM permanece en territorio de contracción desde hace once meses.

El componente de empleo ha dado un salto de casi tres puntos, pasando de los 48.5 previos a 51.2, su nivel más alto desde mayo. El indicador ha mejorado notablemente las expectativas, ya que se esperaba un retroceso a 48.3 puntos.

El índice de nuevos pedidos ha aumentado a 49.2 desde los 46.8 anteriores, su mejor cifra en trece meses, mientras que el componente de precios pagados ha sido el único que ha retrocedido, cayendo a 43.8 desde los 48.4 previos, decepcionando los 48.6 estimados por los expertos.

Dólar reacción

El Índice del Dólar (DXY) ha rebotado casi 20 puntos tras la publicación, primero retrocediendo pero después subiendo a 106.80, nuevo máximo desde el 27 de septiembre. Al momento de escribir, el billete verde cotiza sobre 106.78, ganando un 0.60% diario.

- El EUR/JPY revierte parte de la debilidad reciente.

- Inmediatamente al alza se alinea el máximo mensual de 158.65.

El EUR/JPY sufre una ligera presión bajista y revierte dos sesiones consecutivas de ganancias el lunes.

Mientras tanto, el cruce sigue atascado dentro del rango de consolidación y la ruptura del mismo expone una visita al máximo mensual hasta el momento de 158.65 (13 de septiembre) antes del máximo de 2023 en 159.76 (30 de agosto), que precede al nivel redondo clave en 160.00.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 149.57.

Gráfico diario del EUR/JPY

- El par AUD/USD cae hasta cerca de 0.6400, ya que el PMI manufacturero de Caixin sigue siendo más débil de lo previsto.

- El Índice del Dólar amplía su recuperación hasta cerca de 106.60, ya que el ánimo del mercado sigue siendo pesimista.

- El par AUD/USD cotiza en un rango de 0,6363-0,6522 desde hace un mes y medio.

El par AUD/USD extendió su tendencia bajista hasta acercarse al soporte del nivel redondo de 0.6400 en los primeros compases de la sesión neoyorquina. El par se enfrenta a la presión de venta ya que el PMI manufacturero de Caixin se mantuvo más débil de lo previsto.

El PMI manufacturero de Caixin de septiembre decepcionó las expectativas, pero logró mantenerse por encima del umbral de 50.0 puntos. Una cifra por debajo del umbral de 50.0 se considera una contracción de la actividad económica. El dato económico se situó en 50.6, por debajo de las estimaciones y de la lectura de agosto de 51.2 y 51.0 respectivamente.

El Índice del Dólar (DXY) amplía su recuperación y se acerca a 106.60, ya que el ánimo del mercado sigue siendo pesimista tras los débiles datos de actividad de las fábricas chinas. Mientras tanto, los inversores esperan el discurso del presidente de la Reserva Federal (Fed), Jerome Powell. Powell proporcionaría pistas sobre la probable acción de política monetaria en noviembre.

El par AUD/USD cotiza en un rango de 0.6363-0.6522 desde hace un mes y medio. El par está cayendo hacia la parte inferior del rango de consolidación. La media móvil exponencial (EMA) de 200 periodos en 0.6450 se considera una barricada para los alcistas del AUD.

El índice de fuerza relativa (RSI) (14) desciende hacia la zona de 20.00-40.000, lo que justifica más caídas.

Si el par cayera por debajo de los mínimos en torno a 0.6360 del 17 de agosto, se produciría una nueva caída. Esto expondría al AUD/USD al soporte del nivel redondo de 0.6300 seguido del mínimo del 03 de noviembre de 2022 en 0.6272.

En un escenario alternativo, una ruptura decisiva por encima del máximo del 15 de agosto en torno a 0.6522 llevará al par al máximo del 9 de agosto en 0.6571. La ruptura de este último lo impulsará hacia el máximo del 10 de agosto en 0.6616.

Gráfico de cuatro horas del AUD/USD

-638318501917029689.png)

- La actividad económica del sector manufacturero continuó contrayéndose en septiembre.

- El USD/CAD sigue avanzando hacia 1.3650 tras conocerse los datos.

La actividad económica del sector manufacturero canadiense continuó contrayéndose en septiembre, con el PMI manufacturero mundial de S&P descendiendo hasta 47.5 desde 48 en agosto.

Este es el quinto mes consecutivo en que el indicador se sitúa en territorio de contracción, siendo además la de septiembre la peor puntuación registrada en más de tres años, concretamente desde mayo de 2020, en plena primera ola de la pandemia de coronavirus.

En consonancia con la recesión industrial mundial, el sector manufacturero canadiense siguió registrando unos resultados mediocres durante el mes de septiembre", declaró Paul Smith, director de economía de S&P Global Market Intelligence, quien añadió: "Tanto la producción como los nuevos pedidos registraron caídas más pronunciadas, en un contexto de ralentización de la demanda del mercado. Los niveles de precios siguen siendo un problema para muchos clientes, sobre todo porque los fabricantes canadienses siguieron subiendo sus tarifas en un grado sólido."

Reacción de los mercados

El USD/CAD continuó subiendo tras estos datos y el par gana un 0.45% en el día, situándose en 1.3637.

- El precio del Oro actualiza su mínimo de seis meses hasta los 1.833,00$, mientras los rendimientos del Tesoro de EE.UU. se amplían al alza.

- El débil dato del IPC subyacente de EE.UU. ha recortado las expectativas de inflación de los consumidores.

- Williams, de la Fed, ve las tasas de interés cerca de su máximo a medida que disminuye el desequilibrio del mercado laboral.

El precio del Oro (XAU/USD) continúa su racha perdedora a pesar de que los datos de inflación del viernes: Gastos de Consumo Personal (PCE) moderó las probabilidades de una decisión de tipos de interés de la Reserva Federal (Fed) en la Reunión de política monetaria de noviembre. El metal precioso lucha por afianzarse, mientras que los rendimientos del Tesoro continúan su racha alcista y se espera que la Fed mantenga la postura de "más altos durante más tiempo" en los tipos de interés.

El Dólar estadounidense lucha por recuperar su máximo de 11 meses cerca de 106.80, ya que los inversores se muestran cautelosos a la espera de los datos del PMI de manufactura del Instituto de Gestión de Suministros (ISM) de los Estados Unidos para septiembre, que se publicarán a las 14:00 GMT. La actividad de las fábricas estadounidenses se ha contraído durante los últimos 10 meses y se prevé una continuación de la contracción.

Resumen diario de los movimientos en los mercados: El precio del Oro amplía su caída mientras los rendimientos se disparan

- El precio del Oro continúa una racha bajista de cinco días y se acerca a los 1.840,00$ en un contexto de tipos de interés "más altos durante más tiempo" por parte de la Reserva Federal para domar el llamado "último tramo" de la inflación.

- El metal precioso también se ve presionado por el aumento de los rendimientos del Tesoro de EE.UU., que han saltado hasta cerca del 4.63%, ya que los responsables de la política monetaria de la Fed siguen siendo partidarios de más tasas de interés para garantizar la estabilidad de los precios.

- El presidente de la Fed de Nueva York, John C. Williams, declaró el fin de semana que la Fed se encuentra en niveles máximos de tasas de interés o cerca de ellos. Williams ve indicios de que las presiones inflacionistas están menguando y de que el desequilibrio del mercado laboral está disminuyendo.

- El metal amarillo no encontró ofertas el viernes a pesar de que el informe del PCE, que la Fed utiliza principalmente para la toma de decisiones políticas, fue flojo.

- El IPC subyacente mensual creció a un ritmo nominal del 0.1%, por debajo de las expectativas y del ritmo anterior del 0.2%. El dato anual del PCE subyacente se desaceleró hasta el 3.9%, tal y como se esperaba, frente a la lectura de julio del 4,3%. El PCE general aumentó a un ritmo del 0.4%, frente al 0.2% de julio, pero fue más lento de lo esperado (0.5%). En términos anuales, la inflación medida por el índice PCE se aceleró al 3.5%, como se esperaba, debido al aumento de los precios de la energía.

- El informe de la inflación subyacente del PCE ha reducido las posibilidades de una nueva subida de los tipos de interés por parte de la Fed antes de que acabe el año. Según la herramienta Fedwatch de CME Group, los inversores creen que los tipos de interés se mantendrán estables en el 5.25%-5.50% en la política monetaria de noviembre. Mientras tanto, las probabilidades de que los tipos de interés se mantengan sin cambios en el 5.25%-5.50% hasta finales de 2023 caen al 56%.

- La ralentización del gasto del consumidor en bienes básicos ha relajado las expectativas de inflación, lo que ha hecho que los responsables de la política monetaria de la Fed se sientan cómodos manteniendo los tipos de interés.

- En términos más generales, la economía estadounidense resiste gracias a una demanda de mano de obra estable, un crecimiento salarial al alza y una demanda minorista robusta, lo que mantendría intactas las esperanzas de un rebote de la inflación y el precio del oro a la baja.

- Mientras que la economía estadounidense se comporta bien gracias al mercado laboral y a la demanda minorista, el sector manufacturero del país sigue atravesando dificultades, según los datos del PMI...

- Según las estimaciones, el PMI de manufacturas de EE.UU. mejoraría hasta 47.7 desde la lectura de agosto de 47.6, por debajo del umbral de 50.0 que señala una contracción de la actividad. Sería el undécimo mes consecutivo de contracción.

- El estado de ánimo de los mercados mejora, ya que el Gobierno estadounidense logra eludir el cierre de la Administración en un acuerdo de última hora. El acuerdo entre la Cámara de Representantes y el Senado de EE.UU. aprobó un proyecto de ley de fondos hasta el 17 de noviembre.

- Los precios de la vivienda nueva en China subieron ligeramente tras cuatro meses de descensos, ya que los constructores aumentaron las ventas de inmuebles, aprovechando las medidas de apoyo del Gobierno chino y la política monetaria expansiva del Banco Popular de China (PBOC).

- La mejora del sentimiento de los mercados está limitando la recuperación del Índice del Dólar (DXY). El Indice del USD aspira a estabilizarse por encima de la resistencia de 106.00 mientras persisten los temores de desaceleración mundial.

Análisis Técnico: El precio del Oro cae y se acerca a 1.833$

El precio del Oro se debilita tras el cruce bajista de las medias móviles exponenciales (EMA) de 20 y 200 días. El metal precioso se pega al mínimo de seis meses cerca de 1.840,00$ y se espera que extienda su viaje a la baja hacia el soporte crucial en 1.800,00$. Los osciladores de impulso cambian a una trayectoria bajista, lo que garantiza más caídas.

Preguntas frecuentes sobre la inflación

¿Qué es la Inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumo (IPC)?

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su moneda y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla.

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

El USD/JPY cotiza en un nuevo máximo de 149.80. Los economistas de Rabobank analizan las perspectivas del par.

La intervención, una cuestión de cuándo el USD/JPY cruza los 150

Aunque los temores a una intervención en el mercado de divisas aumentarán la resistencia psicológica en el nivel de 150 del USD/JPY, la fortaleza del Dólar sugiere que persisten los riesgos al alza en el par de divisas a corto plazo.

Aunque no podemos descartar que la política del BOJ se normalice un poco más en los próximos meses, es casi seguro que el alcance y el ritmo seguirán siendo cautelosos. Teniendo en cuenta nuestra opinión de que la fortaleza generalizada del USD se mantendrá hasta 2024, vemos el riesgo de que el USD/JPY pueda mantenerse por encima de 145 a seis meses vista, salvo sorpresa importante por parte del BoJ.

- El USD/CAD sube hasta cerca de 1.3600 mientras el Dólar reanuda su camino alcista.

- Los inversores esperan el discurso de Powell de la Fed y los datos del PMI de manufactura de EE.UU..

- Los riesgos de desaceleración mundial se elevaron aún más ya que el PMI manufacturero de Caixin decepcionó las expectativas.

El par USD/CAD se mueve en vertical hasta acercarse a la resistencia del nivel redondo de 1.3600 a última hora de la sesión europea. El Activo Loonie se fortalece a medida que el Dólar de EE.UU. concluye su corrección y reanuda su camino alcista para acercarse a nuevos máximos de 11 meses en torno a 106.80.

Los futuros del S&P 500 sumaron algunas pérdidas en la sesión londinense, lo que refleja un mayor fortalecimiento del tema de la aversión al riesgo. Las acciones de EE.UU. se espera que se mantenga la cautela a pesar de que el gobierno de EE.UU. se las arregla para deshacerse de un cierre del gobierno en un acuerdo de última hora. El acuerdo entre la Cámara de Representantes y el Senado de EE.UU. aprobó un proyecto de ley de fondos hasta el 17 de noviembre.

Mientras tanto, los inversores esperan el discurso del presidente de la Reserva Federal (Fed), Jerome Powell, que dará forma a las expectativas sobre las perspectivas de las tasas de interés. Según la herramienta Fedwatch de CME, los inversores prevén que los tipos de interés se mantengan estables en el 5.25%-5.50% en la política monetaria de noviembre. Mientras tanto, las probabilidades de que los tipos de interés se mantengan sin cambios en el 5.25%-5.50% hasta finales de 2023 caen al 56%.

Por otra parte, la atención se centrará en el PMI manufacturero del Instituto de Gestión de Suministros (ISM) estadounidense, que se publicará a las 14:00 GMT. Se espera que la actividad de las fábricas estadounidenses se mantenga por debajo del umbral de 50.0, ya que las empresas estadounidenses están operando a menor capacidad debido al deterioro del entorno de la demanda. El dato económico se estima nominalmente en 10 puntos básicos (pb) hasta 47.7.

ElÍndice del Dólar (DXY) sube por encima de 106.50 tras concluir el movimiento de corrección, ya que el ánimo del mercado sigue siendo bajista. Los riesgos de desaceleración mundial aumentaron aún más, ya que el PMI de manufactura de Caixin decepcionó las expectativas.

En cuanto al Dólar canadiense, los inversores esperan los datos de empleo de septiembre, que se publicarán a finales de esta semana. Los datos económicos determinarán las próximas reuniones de política monetaria.

El GBP/USD retrocede tras estancarse el rebote de finales de semana. Los economistas de Scotiabank analizan las perspectivas del par.

El impulso bajista es fuerte

La recuperación de la GBP el jueves se estancó gravemente el viernes y el débil cierre de la sesión dejó un aspecto bajista en el gráfico a corto plazo. Las pérdidas vuelven a extenderse hoy.

La Libra parece sobrevendida, pero el impulso bajista es fuerte y parece probable que vuelva a probar la zona de 1.20/1.21.

La resistencia está en 1.2220/1.2230.

Las ganancias adicionales en USD/IDR parecen favorecidas en el horizonte a corto plazo, argumenta el Estratega de Mercados Quek Ser Leang UOB Group.

Declaraciones destacadas

La semana pasada, sostuvimos la opinión de que el USD/IDR "podría probar los 15.425 antes de que aumente el riesgo de un retroceso más profundo" Sin embargo, el USD/IDR se disparó hasta un máximo de 15.540 antes de terminar la semana con una fuerte nota en 15.450.

El fuerte impulso alcista sugiere que es probable que el USD/IDR siga subiendo esta semana hacia 15.550, pudiendo poner a prueba la resistencia principal de 15.600. Soporte en 15.450, seguido de 15.400.

- Los operadores pierden rápidamente el sentimiento de apetito de riesgo de principios del lunes, al evitarse el cierre del gobierno estadounidense durante el fin de semana.

- El foco de atención de esta semana estará justo al final con las nóminas no agrícolas de EE.UU. del viernes.

- El Índice del Dólar registró su undécima subida semanal consecutiva y el lunes continuó su tendencia.

El Dólar estadounidense (USD) no tuvo mucho tiempo para disfrutar de la fiesta en su undécima semana consecutiva de ganancias. La semana pasada estuvo muy reñida, ya que el Índice del Dólar (DXY) no logró afianzar sus ganancias hasta las últimas horas de comercio. A pesar de que el cierre del gobierno de EE.UU. podría estar resuelto por ahora, con el Congreso de EE.UU. empujando el enfrentamiento presupuestario a noviembre, la lata simplemente ha sido pateada por el camino durante aproximadamente seis semanas.

En cuanto a los datos, la postura actual de la Reserva Federal de EE.UU. se confirmó una vez más con el Índice de Gastos de Consumo Personal (PCE). A pesar de que la Energía contribuyó a la inflación, las cifras subyacentes apuntan a una mayor moderación de la inflación. La cuestión para este lunes será cómo se comportarán los índices de gerentes de compras (PMI), ya que un nuevo descenso hacia la contracción podría empezar a perjudicar.

Resumen diario: El Dólar afronta una semana complicada

- El calendario económico comienza la semana con la publicación del Índice de Gerentes de Compras del sector manufacturero S&P Global de septiembre a las 13:45 GMT. La cifra debería mantenerse estable, aunque todavía en contracción, cerca de 48.9.

- A las 14:00 GMT, el Instituto de Gestión de Suministros (ISM) publicará sus cifras mensuales de septiembre: Se espera que el empleo descienda de 48.5 a 48.3. Los nuevos pedidos se situarán en 46.8, aunque de momento no hay previsiones. Se espera que el Índice de Gerentes de Compras (PMI) se mantenga en contracción, de 47.6 a 47.7. El índice de precios pagados, por su parte, subiría ligeramente, de 48.4 a 48.6 puntos.

- Los mercados esperan escuchar al presidente de la Reserva Federal Jerome Powell y Patrick Harker de la Fed de Filadelfia cerca de las 15:00 GMT.

- El Tesoro estadounidense subastará letras a 3 y 6 meses a las 15:00 y 15:30 GMT.

- Más miembros de la Fed completan este agitado lunes con John Williams desde Nueva York a las 17:30 GMT y Loretta Mester desde Cleveland a las 23:30 GMT.

- Las acciones operan ligeramente en rojo en Japón con el Topix y el Nikkei 225 cayendo, menos del 0.50%. Acciones europeas al alza, y Futuros de EE.UU. apuntan a una apertura en verde firme más tarde este lunes.

- La herramienta FedWatch de CME Group muestra que los Mercados están valorando en un 69.2 % la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de noviembre. La brusca caída desde el 81.7 % anterior se produce con la publicación del PCE, en el que algunos elementos volvieron a mostrar un repunte de la inflación.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años baja al 4.60%, un poco en el centro del rango de la semana pasada entre el 4.50% y el 4.68%.

Análisis técnico del Índice del Dólar: Preparándose para la volatilidad

El Índice del Dólar registró el viernes su undécima subida semanal consecutiva. Sin embargo, no hay demasiados motivos para el champán y los festejos, ya que fue un resultado muy ajustado y el Dólar empezó a tambalearse sobre su pedestal. Esta semana se publicará una gran cantidad de datos, como el informe de empleo estadounidense del viernes, y el DXY podría poner fin a su recuperación.

El Índice del Dólar abrió en torno a 106.21, aunque el sobrecalentado índice de fuerza relativa (RSI) está actuando de nuevo y se dirige de nuevo a un régimen de sobrecompra. Los operadores que quieran alcanzar un nuevo máximo de 52 semanas deben ser conscientes de que hay mucho camino por recorrer hacia 114.78. Mejor buscar 107.19, el máximo del 30 de noviembre de 2022, como próximo objetivo de beneficio al alza.

A la baja, la reciente resistencia en 105.88 debería considerarse el primer soporte. Sin embargo, esa barrera acaba de romperse al alza, por lo que no es probable que sea fuerte. En su lugar, es preferible buscar 105.12 para mantener el DXY por encima de 105.00.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, es decir, una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan las decisiones de la Reserva Federal al Dólar?

El factor individual más importante que influye en el valor del dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

El EUR/USD comienza el cuarto trimestre a la defensiva. Los economistas de Scotiabank analizan las perspectivas del par.

Soporte en 1.0490/1.0500 y resistencia en 1.0600/1.0610

Las ganancias del Euro durante la última parte de la semana pasada se estancaron el viernes y el suave cierre de la semana puso fin a la leve recuperación del EUR.

La tendencia sigue siendo la amiga del mercado por ahora y el débil impulso de la tendencia, aunque indica que el Euro está potencialmente sobrevendido, sigue siendo un lastre para los intentos de recuperación de la moneda única.

Soporte en 1.0490/1.0500.

Resistencia en 1.0600/1.0610.

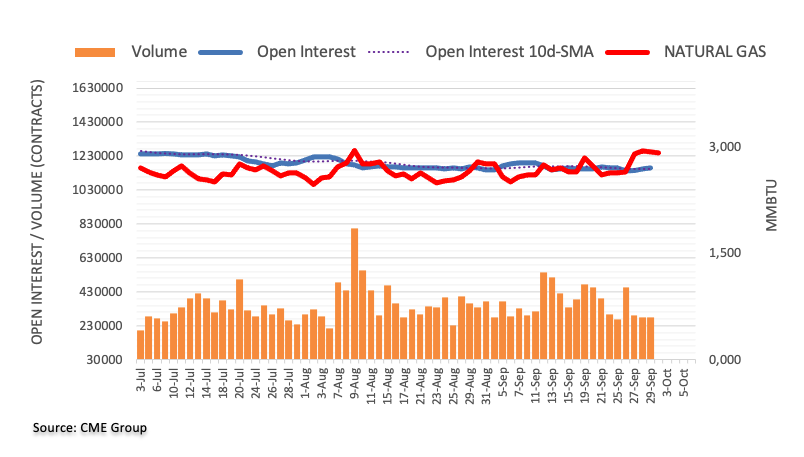

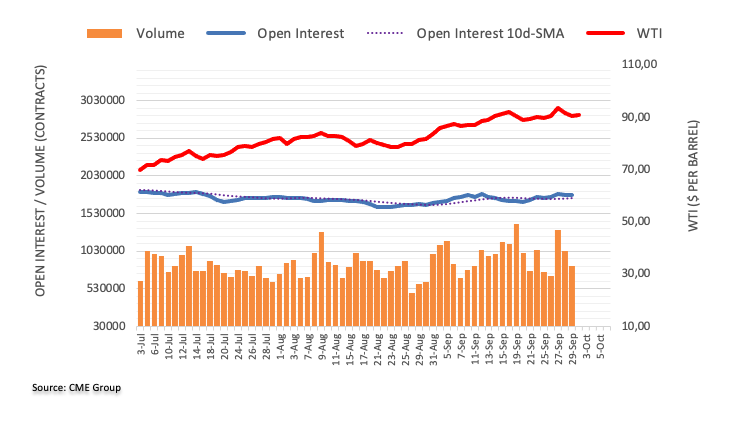

- El petróleo (WTI) sube hoy lunes, frenando la venta masiva de finales de la semana pasada.

- El Dólar se mantiene plano, presionado por el apetito de riesgo de los mercados.

- La puerta está abierta hacia los 94$ con más titulares en marcha ante la reunión de Adipec.

Los precios del petróleo se están recuperando de la firme caída registrada el jueves y el viernes. El crudo tocó brevemente los 94$ antes de ceder casi un 4.5%. Los ministros de energía y la industria petrolera se reúnen en la mayor conferencia energética de Oriente Medio, que podría convertirse en un catalizador clave para los precios del crudo a lo largo de la semana.

El Dólar estadounidense (USD) no tuvo mucho tiempo para disfrutar de la fiesta en su undécima semana consecutiva de ganancias. La semana pasada estuvo cerca, ya que el Índice del Dólar (DXY) se anotó ganancias en las últimas horas de comercio. El cierre del gobierno estadounidense podría estar resuelto por ahora, pero el Congreso de EE.UU. aplazó el enfrentamiento presupuestario a noviembre, dando largas al asunto durante aproximadamente seis semanas, ya que a mediados de noviembre el Tesoro de EE.UU. volverá a quedarse sin fondos.

El petróleo crudo (WTI) cotiza a 90.26 dólares por barril, y el Brent a 92.17 dólares por barril en el momento de redactar este informe.

Noticias del petróleo e impulsores de los mercados

- Esta semana se celebra en Abu Dhabi la cumbre anual de Adipec, a la que asisten todos los ministros y productores de petróleo importantes de Oriente Medio.

- Tras el inicio de la cumbre de Adipec, el ministro de energía de los Emiratos Árabes Unidos (EAU), Suhail al Mazrouei, declaró que la OPEP+ cuenta con la política adecuada para hacer frente a las actuales condiciones del mercado.

- El oleoducto de petróleo crudo que va de la región iraquí del Kurdistán a la costa mediterránea de Turquía reanudará sus operaciones esta semana, según declaró el ministro turco de energía, Alparslan Bayraktar.

- Eni, la compañía italiana de energía, y su CEO Claudio Descalzi dijeron en una entrevista a Bloomberg que más recortes de producción de la OPEC+ son muy poco probables y que lo peor ya ha pasado.

Análisis técnico del petróleo: La zona de 94$ se perfila como objetivo cercano

Los precios del petróleo se están recuperando tras la firme caída registrada el jueves y el viernes. El hecho de que la venta masiva se detuviera tan rápidamente significa que los operadores y los participantes del mercado siguen comprando la caída. Por lo tanto, el crudo debería volver pronto a los 94$.

Al alza, el doble techo de octubre y noviembre del año pasado en 93.12$ sigue siendo el nivel a batir. Aunque fue superado el jueves, el nivel nunca tuvo un cierre diario por encima. Si se superan los 93.12$, habrá que buscar los 97.11$, máximos de agosto de 2022.

A la baja, se ha formado un nuevo suelo cerca de 88$, con los máximos del 5 y 11 de septiembre apuntalando la acción actual del precio. Prueba de ello es la caída del 13 y 21 de septiembre, que se invirtió antes de los 88$. Si se rompe la zona de los 88$, el máximo del 10 de agosto tiene que ser suficiente para atrapar la caída cerca de 84.20$.

-638318418156608178.png)

US WTI Crude (Gráfico diario)

"

Preguntas frecuentes sobre el petróleo WTI

¿Qué es el petróleo WTI?

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como ""ligero"" y ""dulce"" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado ""el cruce de oleoductos del mundo"". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

¿Qué factores determinan el precio del petróleo WTI?

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

¿Cómo influyen los inventarios en el precio del petróleo WTI?