- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Tras la Fed, la atención se centra ahora en el Banco Central Europeo. Durante la sesión asiática, Nueva Zelanda informará sobre los Permisos de Construcción, Australia dará a conocer las cifras de la Balanza Comercial y en China se publicará el PMI de Manufactura Caixin.

Esto es lo que debe saber el jueves 4 de mayo:

Como se esperaba, la Reserva Federal subió las tasas de interés en 25 puntos básicos hasta el 5.00-5.25%, el nivel más alto desde 2007. El Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) también eliminó la previsión de nuevas subidas de tipos, pero señaló que el calendario de los futuros cambios de tasas dependerá de los datos económicos entrantes. La tendencia sigue siendo favorable a un mayor ajuste. El impacto en el mercado de divisas fue limitado.

Así lo explicaron los analistas de Societe Generale:

Con el objetivo de los fondos de la Fed de entre el 5.00 y el 5.25%, la Fed ha cumplido su objetivo de diciembre, actualizado en marzo. Una pausa es el siguiente paso. Una parada completa requiere la confirmación de que las presiones inflacionistas (alquileres en particular) ceden y el empleo se ralentiza.

Las acciones de Wall Street cerraron a la baja y el rendimiento de los bonos estadounidenses siguió bajando, presionando al Dólar. El Índice del dólar (DXY) cerró en su nivel más bajo en una semana, en torno a 101.35, pero se mantuvo por encima de los mínimos recientes. Por su parte, el rendimiento de los bonos estadounidenses a 10 años se situó en el 3.36%, marcando su nivel más bajo en un mes.

El jueves se publicarán en Estados Unidos los datos sobre los costes laborales unitarios del primer trimestre y las solicitudes semanales de subsidio de desempleo. El informe de empleo ADP de abril mostró un repunte de las nóminas privadas, que aumentaron en 296.000 y superaron las expectativas. Sin embargo, la reacción del mercado a los datos fue moderada, ya que los inversores esperan el informe de nóminas no agrícolas del viernes.

La atención se centra ahora en la próxima reunión del Banco Central Europeo (BCE), en la que se espera una subida de tasas de 25 puntos básicos, aunque también es posible una subida de 50 puntos básicos. Es probable que el resultado de la reunión provoque reacciones en el euro. El par EUR/USD se acercó a 1.1100 tras la declaración del FOMC antes de retroceder a 1.1050. A pesar de la limitada subida, el par sigue siendo alcista.

El GBP/USD alcanzó sus niveles intradía más altos desde junio, acercándose a 1.2600 antes de retroceder ligeramente. El sesgo es alcista.

El USD/JPY amplió su caída por segundo día consecutivo, afectado por la bajada de los rendimientos en EE.UU. y el descenso de los precios de las acciones en Wall Street. En los dos últimos días, ha caído más de 200 puntos, alcanzando mínimos de tres días en 134.82.

El par AUD/USD subió por tercer día consecutivo, pero no logró mantenerse por encima de 0.6700, lo que indica que aún no está preparado para una ruptura alcista. No obstante, sigue lejos de los mínimos recientes. El jueves se publicarán los datos de Comercio de Australia y el PMI de Manufactura Caixin de China.

El par NZD/USD siguió subiendo y alcanzó máximos de dos semanas en 0.6260. El kiwi superó al CAD y al AUD tras los datos positivos del mercado laboral neozelandés. Los participantes del mercado esperan que la Reserva del Banco de Nueva Zelanda (RBNZ) vuelva a subir las tasas en la próxima reunión del 24 de mayo. En el Informe de Estabilidad Financiera, el RBNZ declaró que el sistema financiero nacional está bien posicionado para hacer frente a la subida de las tasas de interés y a los riesgos mundiales.

Los precios del Petróleo crudo volvieron a bajar, con una caída superior al 4%. El WTI registró su cierre más bajo desde mediados de marzo, cerca de 68.00$. El Oro siguió subiendo, manteniéndose firme por encima de los 2.000$; alcanzó un máximo de 2.036$, con el máximo del año hasta la fecha en torno a los 2.050$ en el radar. La plata también subió, pero de forma más modesta, hasta los 25.50$. Las criptomonedas cayeron el miércoles, con el BTC/USD bajando un 1% a 28.350$.

¿Te ha gustado este artículo? Ayúdanos con algún comentario respondiendo a esta encuesta:

El presidente del FOMC, Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"El soporte para la subida de tasas hoy fue muy fuerte".

"En la reunión de hoy varios responsables políticos hablaron de hacer una pausa, pero no tanto en esta reunión".

"Existe la sensación de que estamos mucho más cerca del final que del principio".

"Sentimos que estamos cerca, o tal vez incluso allí".

"Podemos permitirnos mirar los datos y hacer una evaluación cuidadosa".

"La velocidad de ejecución del SVB debe reflejarse en la supervisión y la regulación".

"Está claro que hay que reforzar la supervisión, la regulación de los grandes bancos".

- El presidente de la Fed, Powell, señala reunión de política monetaria por reunión y sube las tasas 25 puntos básicos.

- El Banco Central de los EE.UU. está listo para tomar medidas, incluyendo el aumento de las tasas, dice el presidente de la Fed.

- Análisis del precio del USD/MXN: Probable ruptura a nuevos mínimos de varios años por debajo de 18.00.

El USD/MXN se desploma a nuevos mínimos de seis años, vistos por última vez en septiembre de 2017, después de que la Reserva Federal de Estados Unidos (Fed) subiera las tasas en 25 puntos básicos, aunque abrió la puerta a una pausa. El USD/MXN cotiza a 17.8865, con una caída del 0.50% en el momento de escribir.

El presidente de la Reserva Federal de EE.UU., Powell, adoptó esta postura después de que él y sus colegas decidieran subir las tasas en 25 puntos básicos y señaló que el banco central estadounidense determinaría su política monetaria, reunión por reunión. Jerome Powell añadió que la inflación es demasiado alta y que el mercado laboral está tenso.

Cuando se le preguntó por un recorte de los tipos, dijo que "no sería apropiado recortarlos, dada nuestra opinión de que la inflación tardará algún tiempo en bajar" Powell añadió que el banco central de EE.UU. está "preparado para hacer más", incluida la subida de tipos si fuera necesario, y que los funcionarios no decidieron hacer una pausa en la próxima reunión de junio.

El miércoles, el banco central estadounidense subió las tasas en 25 puntos básicos, desde 5.00% - 5.25%, pero modificó su lenguaje con respecto a subidas adicionales de tasas. La Fed pasó a depender de los datos y evaluará las decisiones futuras en función de la información sobre la economía, la inflación y el comportamiento general de los mercados financieros.

Los responsables políticos añadieron que el endurecimiento de las condiciones de crédito podría ayudar a la Fed a situar la inflación en su objetivo del 2%. Aunque la decisión de hoy de la Fed se percibió como moderada, los responsables reiteraron que la inflación es elevada y el mercado laboral sólido. En cuanto a la reducción del balance financiero, el FOMC decidió continuar según lo previsto.

Análisis Técnico USD/MXN

Mientras el presidente de la Fed Powell hablaba en su conferencia de prensa, el USD/MXN alcanzó mínimos en torno a 17.8283. Sin embargo, los compradores de USD/MXN levantaron las tasas de cambio al nivel actual. Si los compradores del USD/MXN quieren cambiar el sesgo a neutral, deben recuperar la EMA de 20 días en 18.0566, seguida de la EMA de 50 días en 18.2511. La ruptura de esta última dejaría al descubierto la EMA de 100 días en 18.5732.

El presidente del FOMC, Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5,25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"Estamos tratando de alcanzar y luego mantener durante un período prolongado una postura suficientemente restrictiva para bajar la inflación".

"Tenemos que equilibrar el riesgo de no hacer lo suficiente con el riesgo de ralentizar demasiado la actividad económica".

"Consideramos que esta subida de tasas y el cambio en la declaración era la forma correcta de equilibrar eso".

"Será un proceso continuo para evaluar el nivel adecuado de tasas".

"La política es ajustada".

" Los tipos reales están en torno al 2%, significativamente por encima de la tasa neutral".

"Posiblemente estemos en un nivel suficientemente restrictivo, puede que no estemos lejos".

"Tenemos el objetivo de llegar al 2%, llevará algún tiempo y no será un proceso fácil".

"Creemos que tendremos que seguir así durante un tiempo".

"Los salarios siguen por encima del nivel coherente con una inflación del 2% a lo largo del tiempo".

"El mercado laboral es muy muy fuerte, la inflación es alta y está muy por encima del objetivo".

"Ahora mismo tenemos que centrarnos en bajar la inflación".

El presidente del FOMC, Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"El soporte para la subida de tasas hoy fue muy fuerte".

"En la reunión de hoy varios responsables políticos hablaron de hacer una pausa, pero no tanto en esta reunión".

"Existe la sensación de que estamos mucho más cerca del final que del principio".

"Sentimos que estamos cerca, o tal vez incluso allí".

"Podemos permitirnos mirar los datos y hacer una evaluación cuidadosa".

"La velocidad de ejecución del SVB debe reflejarse en la supervisión y la regulación".

"Está claro que hay que reforzar la supervisión, la regulación de los grandes bancos".

El presidente del FOMC , Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"No hay promesas, pero es posible que sigamos teniendo un enfriamiento del mercado laboral sin grandes aumentos del desempleo".

"Es más probable evitar la recesión que tenerla".

"Si tenemos recesión, esperaría que fuera leve".

"No creo que los salarios sean el principal motor de la inflación".

"A medida que se normalicen los precios, bajarán los márgenes corporativos".

"Ahora y en el futuro nos centraremos especialmente en la restricción del crédito".

"Es necesario tener en cuenta la restricción del crédito para determinar si nuestra política es suficientemente restrictiva".

"No sería apropiado recortar los tipos, dada nuestra opinión de que la inflación tardará algún tiempo en bajar".

"La inflación de los servicios no relacionados con la vivienda no se ha movido mucho".

El presidente del FOMC , Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"Nadie debería asumir que la Fed puede proteger a la economía de que no se paguen las facturas a tiempo".

"El techo de la deuda sí salió en las discusiones".

"Se habló de la cuestión del límite de la deuda como un riesgo para las perspectivas".

"La cuestión del límite de deuda no fue importante en la decisión de política monetaria de hoy".

"Algunos lo plantearon como un riesgo, pero no fue decisivo para la decisión de hoy".

"La presentación del 14 de febrero fue una presentación general sobre los riesgos de las tasas de interés".

"Hubo una página sobre Silicon Valley Bank".

"No hay nada en la presentación del 14 de febrero sobre el riesgo de una corrida bancaria".

"El personal iba a hacer una evaluación horizontal de los bancos, no se presentó como urgente o alarmante".

"Muchos bancos están atendiendo ahora a la liquidez".

"Las herramientas de estabilidad financiera y las de política monetaria están funcionando bien juntas".

- El GBP/USD se mantiene positivo tras la subida de tipos de interés "moderada" de la Reserva Federal.

- Los funcionarios de la Reserva Federal votaron unánimemente a favor de una subida de tasas de 25 puntos básicos.

- Los responsables políticos dejaron de lado el lenguaje de línea agresiva, percibido como una señal de que la Fed podría hacer una pausa.

El par GBP/USD experimentó una fuerte recuperación y alcanzó un nuevo máximo del año en 1.2589 tras la subida de los tipos de interés en 25 puntos básicos por parte de la Reserva Federal (Fed), que abandonó el lenguaje "agresivo" y adoptó una postura más neutral. En el momento de redactar este informe, el par GBP/USD se mantiene volátil, cotizando en torno a 1.2560-1.2590, con ganancias cercanas al 0.80%.

Revisión de la declaración de política monetaria de la reunión de mayo de la Fed

A destacar, los funcionarios de la Reserva Federal votaron unánimemente a favor de un aumento de un cuarto de punto porcentual de la Tasa de Fondos Federales (FFR). Cambiaron el lenguaje de "anticipar que puede ser apropiada alguna firmeza adicional de la política..." a "determinar hasta qué punto puede ser apropiada una firmeza adicional de la política", los responsables de la política evaluarían sus decisiones basándose en la economía, la inflación y el comportamiento de los mercados financieros.

Powell y compañía añadieron que el endurecimiento de las condiciones de crédito ayudaría a la Fed a lograr su objetivo. Destacaron la resistencia y solidez del sistema bancario y añadieron que la inflación sigue siendo elevada y el mercado laboral tenso. En cuanto a la QT, la reducción del balance financiero continuaría según lo previsto.

Tras la decisión de la Reserva Federal, los futuros de los tipos en EE.UU. muestran que los operadores están valorando recortes de tasas en septiembre, según Reuters.

Reacción del par GBP/USD al titular

El par GBP/USD subió con fuerza, pero ha retrocedido un poco mientras comienza la conferencia de prensa del presidente de la Reserva Federal, Jerome Powell. El gráfico de 1 hora muestra a la GBP/USD formando un doji, lo que podría sugerir nuevas estimaciones bajistas. Sin embargo, los operadores del GBP/USD deberían abrocharse los cinturones de seguridad, ya que el aumento de la volatilidad podría desencadenar cierta acción.

Los niveles clave de resistencia de la GBP/USD se sitúan en 1.2550, 1.2589 y 1.2600. Por otro lado, la GBP/USD encontraría soporte en 1.2510, la SMA de 20 horas, seguida de la figura de 1.25, antes de caer hacia la SMA de 50 horas en 1.2492.

GBP/USD Niveles técnicos

El presidente del FOMC, Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"No tengo una agenda para una mayor consolidación bancaria".

"La consolidación bancaria lleva tiempo en marcha".

"Hace tiempo que creo que la existencia de bancos pequeños, medianos y grandes es una parte importante de nuestro sistema bancario".

"Es difícil predecir cuánto ajuste crediticio sustituirá a la necesidad de nuevas subidas de tasas".

"La evaluación de hasta qué punto será necesaria una política más firme será continua, y reunión por reunión".

"El endurecimiento del crédito complica esa evaluación, añade incertidumbre".

"Será una evaluación continua si la Fed ha llegado a ser suficientemente restrictiva".

"No es posible decir con seguridad si hemos alcanzado un nivel suficientemente restrictivo".

"Lo revisaremos en la reunión de junio".

"Antes de declarar que hemos alcanzado un nivel suficientemente restrictivo necesitaremos más datos".

- La Reserva Federal sube las tasas y señala una posible pausa.

- El dólar se debilita tras la declaración del FOMC.

- El AUD/USD prueba los 0.6700 en medio de la volatilidad.

El par AUD/USD subió a 0.6702 tras la decisión de la Reserva Federal debido a la debilidad generalizada del dólar. Después retrocedió modestamente, recortando algunas ganancias. El par sigue manteniendo un tono alcista mientras el presidente del FOMC, Powell da una conferencia de prensa.

La Fed sube los tipos, probablemente por última vez en mucho tiempo

La Fed subió las tasas hasta el 5.00% - 5.25%, el nivel más alto desde 2007, como se esperaba. En el comunicado, el banco central señaló una posible pausa. El presidente Powell ofrecerá una rueda de prensa y responderá a preguntas. Es poco probable que declare "misión cumplida" y probablemente destacará que lo que suceda a continuación "depende de los datos".

El Índice del Dólar (DXY) cayó hasta 101.07 antes de volver a 101.35. El índice del dólar (DXY) bajó hasta 101.07, antes de volver a 101.35. Sigue bajando en el día, pero lejos de sus mínimos. Los rendimientos estadounidenses marcaron nuevos mínimos tras la decisión, pero luego rebotaron y ahora están ligeramente por encima del nivel anterior a la declaración. Las acciones de EE.UU. alcanzaron nuevos máximos diarios, pero luego retrocedieron a niveles anteriores.

El par AUD/USD subió hasta 0.6702, marcando un nuevo máximo diario antes de retroceder por debajo de 0.6700. Sigue manteniendo un impulso alcista en medio de una elevada volatilidad. Por encima de 0.6705, la próxima resistencia se sitúa en el máximo del martes en 0.6717, seguido de 0.6745/50. En el lado opuesto, 0.6675 es el soporte inmediato, seguido de 0.6650.

Niveles técnicos

El presidente del FOMC, Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"Hoy no se ha tomado una decisión sobre una pausa".

"El cambio de declaración ha sido significativo".

"Es un cambio significativo dejar de decir que prevemos una mayor firmeza de la política monetaria".

"Los pronósticos del personal son independientes de los responsables políticos de la Fed".

"En general, la previsión del personal era de una recesión leve."

"La previsión del personal para esta reunión fue similar a la previsión de marzo".

"El límite de deuda es un asunto de política fiscal que deben tratar los funcionarios electos."

"Es esencial que el límite de deuda se eleve a tiempo."

"Las consecuencias de un impago serían bastante adversas".

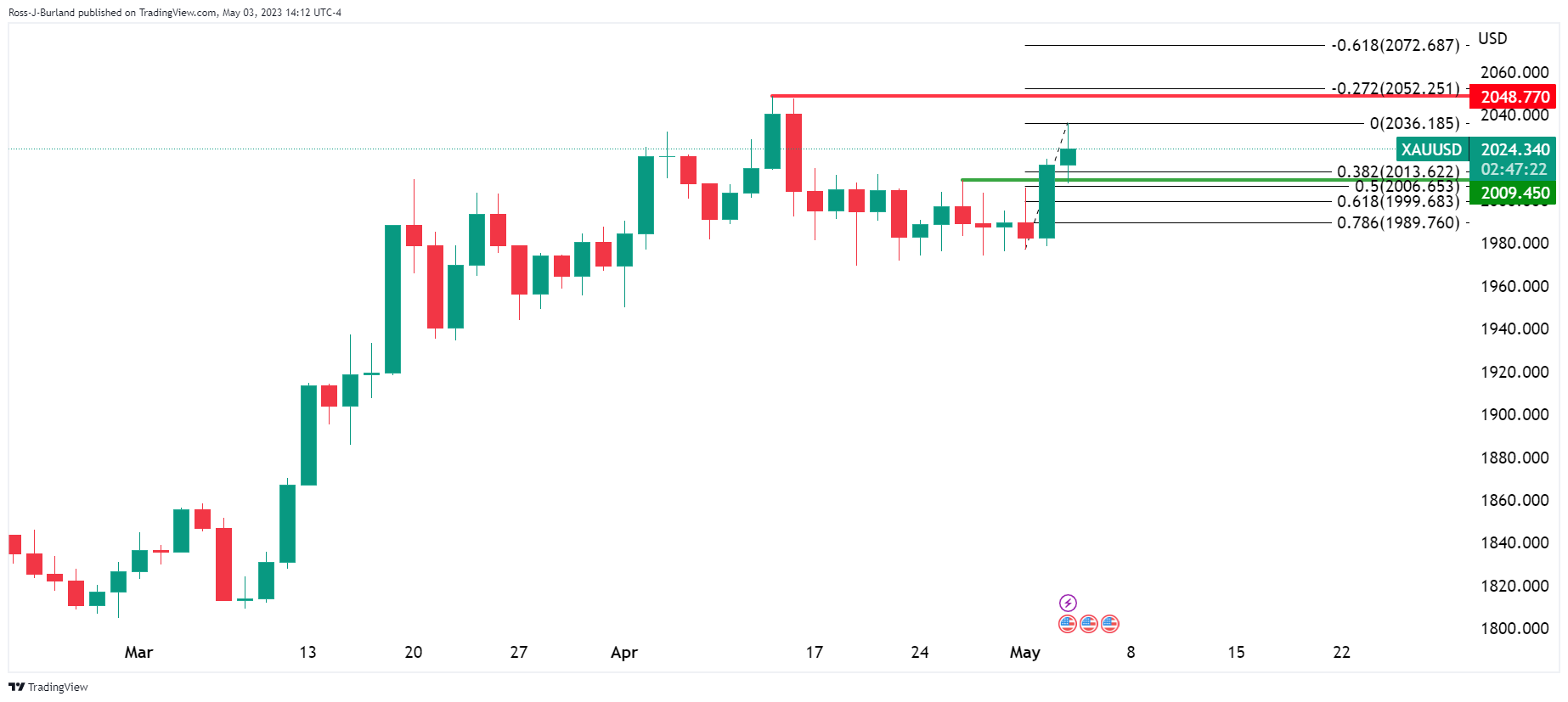

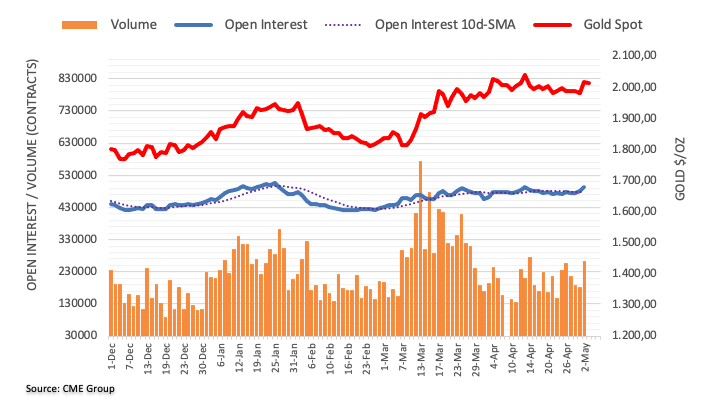

- El precio del Oro repunta y retrocede tras la subida de tasas y el comunicado de la Reserva Federal.

- Los ercados se mantienen atentos a las declaraciones de Jerome Powell de la Fed para claridad y dirección.

El precio del Oro alcanzó un máximo de 19 días en 2.036,15$ tras la reacción inicial a la subida de tipos de interés de la Reserva Federal de 25 puntos básicos y los anuncios que la acompañan en su comunicado.

El Dólar se ha desplomado y ha bajado un 0.8% en el momento de escribir estas líneas, ya que el banco central ha eliminado el lenguaje previo que señalaba que se avecinaban más subidas. En su lugar, las declaraciones dicen que la medida en que se necesita más firmeza depende de la economía. En consecuencia, los futuros de la Fed prevén una pausa en junio y julio y recortes de tasas en septiembre.

Análisis técnico del Oro

Los alcistas están en el mercado, pero la volatilidad es alta y hay perspectivas de un movimiento a la baja desde el comienzo de la sesión de EE.UU. Los osos pueden llegar por debajo de 2.021$ tras la retórica de línea agresiva de Jerome Powell:

El presidente del FOMC, Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"Estamos muy atentos a los riesgos de inflación a ambos lados del mandato".

"Estamos viendo los efectos del endurecimiento de la política, sobre todo en la vivienda y la inversión".

"Se necesitará tiempo para que se noten todos los efectos de la restricción monetaria".

"Es probable que la economía se enfrente a vientos en contra por las condiciones del crédito".

"Las tensiones del sector bancario provocarán un endurecimiento de las condiciones".

"El alcance de los efectos es incierto".

"Las tensiones del sistema bancario en marzo están provocando un endurecimiento de las condiciones".

"Nuestras futuras medidas dependerán de cómo se desarrollen los acontecimientos".

"Determinaremos las tasas reunión a reunión".

"Estamos preparados para hacer más si está justificado".

"Reducir la inflación probablemente requerirá un periodo de crecimiento por debajo de la tendencia, un mercado laboral más blando".

"Restaurar la estabilidad de precios es esencial".

El presidente del FOMC, Jerome Powell, comenta las perspectivas de la política monetaria tras la decisión de la Reserva Federal de elevar la tasa de interés oficial en 25 puntos básicos, hasta el rango del 5-5.25%, tras la reunión de política monetaria de mayo.

Declaraciones destacadas

"Las condiciones del sector bancario han mejorado en líneas generales".

"El sistema bancario estadounidense es sólido y resistente".

"Estamos comprometidos a aprender las lecciones correctas".

"La atención sigue centrada en el doble mandato".

"Estamos firmemente comprometidos con la reducción de la inflación al 2%".

"Sin estabilidad de precios no se logrará un mercado laboral fuerte y sostenido".

"A partir de ahora adoptaremos un enfoque dependiente de los datos".

"La actividad en el sector inmobiliario sigue siendo débil".

"El mercado laboral sigue muy tenso".

"Hay algunos indicios de que la oferta y la demanda en el mercado laboral vuelven a estar mejor equilibradas".

"El crecimiento de los salarios nominales ha mostrado signos de moderación".

"La inflación se ha moderado algo".

"Las presiones sobre la inflación siguen siendo elevadas".

"Queda mucho camino por recorrer para reducir la inflación".

- El USD/JPY cayó a un nuevo mínimo diario de 134.83 tras la subida moderada de la Fed.

- Los funcionarios de la Reserva Federal votaron unánimemente a favor de una subida de tasas de 25 puntos básicos.

- Los responsables de la política monetaria dejaron de lado el lenguaje agresivo, percibido como una señal de que la Fed podría hacer una pausa.

El par USD/JPY extendió sus pérdidas más allá del mínimo del día anterior en 135.07, desplomándose por debajo de 135, ya que la Reserva Federal de EE.UU. (Fed) decidió subir las tasas en 25 puntos básicos, aunque señaló que haría una pausa en su ciclo. En el momento de escribir estas líneas, el USD/JPY cotiza con volatilidad en torno a la zona de 134.80-135.40.

Resumen de la declaración de política monetaria de la Fed

Los funcionarios de la Reserva Federal votaron unánimemente a favor de elevar las tasas en 25 puntos básicos, como se desprende de su declaración de política monetaria. Los responsables de la política monetaria dejaron de lado la frase "podría ser apropiado un endurecimiento adicional de la política monetaria con el fin de lograr una orientación de la política monetaria lo suficientemente restrictiva como para devolver la inflación al 2% con el tiempo" y, en su lugar, mencionaron que "para determinar en qué medida podría ser apropiado un endurecimiento adicional de la política monetaria", los responsables de la política monetaria estudiarían los datos entrantes.

Los responsables dela Fed señalaron que el endurecimiento de las condiciones de crédito probablemente pesaría sobre la economía y reiteraron la solidez del sistema bancario. Además, los responsables de la política económica subrayaron que el mercado laboral sigue siendo sólido y la inflación elevada. En cuanto a la reducción del balance financiero, continuará según lo previsto desde mayo de 2022.

Tras la decisión de la Reserva Federal, los futuros de los tipos en EE.UU. muestran que los operadores están valorando recortes de tasas en septiembre, según Reuters.

Reacción del mercado USD/JPY

-638187345625496687.png)

En el gráfico de 1 hora, el par USD/JPY cayó por debajo de su mínimo anterior en 135.07 y registró un nuevo mínimo en 134.83. Desde allí, el par USD/JPY rebotó, y los compradores del USD/JPY apuntan a probar la SMA de 20 horas en 135.72. Pero antes, los compradores deberán conquistar 135.50.

Niveles técnicos del USD/JPY

- La Fed sube las tasas 25 pbs, según lo previsto, desde 5.00% a 5.25%.

- El dólar cae en general, los rendimientos estadounidenses alcanzan nuevos mínimos.

- El par EUR/USD supera los 1.1050 y prueba máximos de varios meses.

El par EUR/USD saltó desde 1.1045 hacia 1.1091, alcanzando máximos de una semana después de que la Reserva Federal anunciara, tal y como se esperaba, una subida de tasas de 25 puntos básicos, y sugiriera una posible pausa.

La Fed cumple con lo esperado

El banco central estadounidense subió las tasas con un toque moderado, lo que pesó sobre el dólar. Como resultado, el DXY cayó a 101.08, marcando un nuevo mínimo semanal, mientras que, al mismo tiempo, los rendimientos estadounidenses a 2 años cayeron por debajo del 3.90%. A las 18:30 GMT, el presidente Powell ofrecerá una conferencia de prensa.

El par EUR/USD subió hacia la zona clave de 1.1100 y luego retrocedió modestamente, manteniéndose por encima de la zona de 1.1050 con un impulso alcista. Una ruptura por encima de 1.1100 podría desencadenar una aceleración y abrir las puertas al nivel más alto desde marzo de 2022.

Por el contrario, un retroceso por debajo de 1.1050 debería mantener al par en el rango reciente. Por debajo del soporte clave, el siguiente nivel de soporte se ve en 1.0950, con una caída por debajo exponiendo 1.0900/10.

Niveles técnicos

La Reserva Federal de Estados Unidos ha seguido el guion previsto y ha decidido subir las tasas de interés en 25 puntos básicos (pb) hasta el 5.25% durante su reunión de política monetaria de mayo. Esta es la décima subida consecutiva de tipos por parte de la Fed.

Desde enero de 2022, la Fed ha aumentado cuatro veces 25 pb, dos veces 50 pb y cuatro veces 75 pb. Las tasas han llegado al 5.25%, el nivel más alto visto desde agosto de 2007.

Comunicado del FOMC

La actividad económica se expandió a un ritmo moderado en el primer trimestre. La creación de puestos de trabajo ha sido sólida en los últimos meses y la tasa de desempleo se ha mantenido baja. La inflación sigue elevada.

El sistema bancario estadounidense es sólido y resistente. Es probable que las condiciones crediticias más estrictas para los hogares y las empresas pesen sobre la actividad económica, la contratación y la inflación. El alcance de estos efectos sigue siendo incierto. El Comité permanece muy atento a los riesgos de inflación.

El Comité busca lograr el máximo empleo e inflación a una tasa del 2% a largo plazo. En apoyo de estos objetivos, el Comité decidió elevar el rango objetivo para la tasa de fondos federales del 5 a 5.25%. El Comité seguirá de cerca la información entrante y evaluará las implicaciones para la política monetaria. A la hora de determinar hasta qué punto puede ser apropiado un endurecimiento adicional de la política monetaria para devolver la inflación al 2% con el tiempo, el Comité tendrá en cuenta el endurecimiento acumulado de la política monetaria, los retardos con los que la política monetaria afecta a la actividad económica y a la inflación, y la evolución económica y financiera. Además, el Comité continuará reduciendo sus tenencias de valores del Tesoro y deuda de agencias y valores respaldados por hipotecas de agencias, tal como se describe en sus planes anunciados anteriormente. El Comité está firmemente comprometido con devolver la inflación a su objetivo del 2%.

Al evaluar la postura apropiada de la política monetaria, el Comité continuará monitoreando las implicaciones de la información entrante para el panorama económico. El Comité estaría preparado para ajustar la postura de la política monetaria según corresponda si surgen riesgos que pudieran impedir el logro de los objetivos del Comité. Las evaluaciones del Comité tendrán en cuenta una amplia gama de información, incluidas las lecturas sobre las condiciones del mercado laboral, las presiones inflacionarias y las expectativas de inflación, y la evolución financiera e internacional.

Votaron por la acción de política monetaria Jerome H. Powell, Presidente; John C. Williams, vicepresidente; Michael S. Barr; Michelle W. Bowman; Lisa D. Cocinar; Austan D. Goolsbee; Patricio Harker; Felipe N. Jefferson; Neel Kashkari; Lorie K. Logan; y Christopher J. Waller.

- Jerome Powell responderá a las preguntas de la prensa tras la decisión sobre la tasa de interés de la Fed.

- Cualquier indicio sobre la futura política monetaria puede desencadenar importantes movimientos en los mercados del dólar estadounidense y otras clases de activos.

Jerome Powell, presidente del Sistema de la Reserva Federal (Fed), hablará en una conferencia de prensa el miércoles a las 18:30 GMT, 30 minutos después de que se anuncie la decisión sobre los tipos de interés de la Fed. El discurso de Powell reflejará las opiniones actuales del Comité Federal de Mercado Abierto (FOMC) sobre política monetaria.

Se espera que la Reserva Federal anuncie una subida de tipos de interés de 25 puntos básicos, situando la tasa de los fondos federales en el rango de 5%-5.25%. La conferencia de prensa de Powell dará pistas sobre si ésta podría ser la última subida de tipos de interés de este ciclo o si, por el contrario, el endurecimiento de la política monetaria podría continuar en los próximos meses.

Jerome Powell se enfrentará a duras preguntas de la prensa sobre si la Reserva Federal puede seguir con sus subidas de tasas de interés, teniendo en cuenta las tensiones financieras que el sistema bancario ha sufrido recientemente, con la adquisición del First Republic Bank por JP Morgan la semana pasada. Las palabras de Powell tendrán una enorme importancia para los mercados, ya que el dólar y los bonos del Tesoro estadounidense serán los activos más afectados y, a su vez, desencadenarán la volatilidad en la mayoría de las clases de activos.

Según Yohay Elam, analista sénior de FXStreet, Jerome Powell mantendrá la puerta abierta tanto a escenarios de endurecimiento como de relajación de la política monetaria, ejerciendo cautela. Elam espera una reacción al alza y a la baja del mercado:

La realidad es turbia, lo que significa una reacción desordenada del mercado. La decisión de la banca suele desencadenar un movimiento de vaivén en los mercados, y esta vez puede ser primero contra el dólar y luego a favor. En cualquier caso, opere con cuidado, ya que las decisiones de la Fed tienden a ser turbias.

Acerca de Jerome Powell

Jerome H. Powell asumió por primera vez el cargo de presidente de la Junta de Gobernadores del Sistema de la Reserva Federal el 5 de febrero de 2018, para un mandato de cuatro años. Fue reelegido para el cargo y juró para un segundo mandato de cuatro años el 23 de mayo de 2022. Powell también es presidente del Comité Federal de Mercado Abierto, el principal órgano de política monetaria del Sistema.

Powell ha sido miembro de la Junta de Gobernadores desde su toma de posesión el 25 de mayo de 2012, para cubrir un mandato no expirado. Fue reelegido miembro del Consejo y juró su cargo el 16 de junio de 2014, para un mandato que finaliza el 31 de enero de 2028.

- El par EUR/USD se mantiene firme en torno a 1.1050 a la espera de la decisión del FOMC.

- El informe de Empleo ADP de EE.UU. de abril casi duplicó las previsiones, ya que la contratación privada aumentó hasta casi 300.000 personas.

- Se espera que la Reserva Federal de EE.UU. suba las tasas en 25 puntos básicos, aunque el mensaje de Powell aún es incierto.

El par EUR/USD amplía sus ganancias tras alcanzar un mínimo semanal de 1.0942 el martes, mientras los operadores se preparan para las decisiones de política monetaria de la Reserva Federal (Fed) y del Banco Central Europeo (BCE ) de hoy y del 4 de mayo. En el momento de escribir estas líneas, el par EUR/USD cotiza en torno a 1.1050, ganando un 0.44% desde su precio de apertura.

EUR/USD se mantiene estable mientras el informe de empleo ADP de EE.UU. supera las expectativas antes de la incierta decisión de la Fed.

Apetito de riesgo, a pesar de las renovadas preocupaciones de la banca estadounidense. Wall Street cotiza con ganancias, aunque el descenso de los rendimientos de los bonos del Tesoro de EE.UU. debilitó al dólar estadounidense (USD), de ahí que el par EUR/USD avanzara.

Así, el Índice del Dólar (DXY), que mide el valor del dólar frente a seis divisas, cae un 0.54%, hasta 101.41.

Los últimos datos de la agenda económica estadounidense revelaron que la contratación privada aumentó por encima de las estimaciones, pero los salarios se moderaron. El informe de empleo ADP de abril informó que la economía añadió 296.000 puestos de trabajo, superando las previsiones de 148.000. Esto provocó una reacción en el par, ya que el EUR/USD cayó hasta la zona de 1.1020 antes de rebotar y subir hasta su máximo diario en 1.1060.

A última hora, el ISM dio a conocer el PMI no manufacturero de abril, también conocido como el de Servicios, que se situó en 51.9 por encima del 51.2 de marzo. Profundizando en los datos, el subcomponente de precios se mantuvo cerca de sus niveles más bajos desde 2020, mientras que el índice de empleo mostró moderación.

Al otro lado del charco, en la agenda de la Eurozona (UE) se publicó la Tasa de Desempleo de marzo, que cayó al 6.5%, por debajo de las estimaciones y de la lectura del mes anterior del 6.6%.

Mientras tanto, los operadores del EUR/USD se preparan para la decisión de la Reserva Federal. Las probabilidades de una subida de 25 puntos básicos se sitúan en el 86.8%, según muestran los mercados de swaps. Según los mercados de futuros, se trata de la última subida esperada por los inversores, que ya prevén una reducción de las tasas de 75 puntos básicos de aquí a finales de año.

En cuanto a los bancos centrales europeos, las estimaciones oscilan entre 50 y 25 puntos básicos. Aunque ya se prevé una subida de tipos de 25 puntos básicos, es posible que se produzca el doble tras el último informe sobre la inflación en la UE. Esta ha sido la razón que ha sostenido al par EUR/USD durante los dos últimos meses.

Niveles técnicos del EUR/USD

- La contratación privada en EE.UU. superó las estimaciones; el USD/JPY osciló, pero más tarde cayó.

- El PMI no manufacturero del ISM sube en abril, a pesar de la moderación de la contratación.

- Los inversores se centran en la decisión de la Reserva Federal estadounidense y en la conferencia de prensa de Powell.

El USD/JPY cayó por segundo día consecutivo, influenciado por la caída en el rendimiento de los bonos del Tesoro de EE.UU. a 10 años en medio de un sentimiento de mercado mixto estimulado por la decisión de política monetaria de la Reserva Federal (Fed) que se avecina. Por lo tanto, los rendimientos de los bonos del Tesoro de EE.UU. están cayendo, en particular el rendimiento a 10 años, que está estrechamente correlacionado con el par USD/JPY. En el momento de escribir estas líneas, el USD/JPY cotiza a 135.14, perdiendo un 1.03%.

USD/JPY se ve presionado por la caída del rendimiento de los bonos estadounidenses y el apetito de riesgo.

Acciones de EE.UU. están fluctuando antes de la decisión de la Fed. Informar del Cambio de Empleo ADP de EE.UU., que revela cómo va la contratación privada en el país, saltó sorprendentemente en 296.000 superando las estimaciones de 148.000 y los datos de marzo de 142.000. Además, los datos mostraron que aunque la contratación aumentó, los salarios se enfriaron del 14.2% al 13.2%, según el informe del Instituto de Investigación ADP.

Tras informar, el USD/JPY se acercó a 136.00 antes de dar un giro de 180º y caer 60 pips, hacia la zona de 135.40, antes de extender sus pérdidas.

Últimamente, los datos del PMI no manufacturero ISM de EE.UU. de abril subieron a 51.9 desde 51.2 en marzo. Informaron de que una medida de los precios pagados se mantuvo cerca de su nivel más bajo, mientras que la contratación se moderó.

Debido a las vacaciones de la Semana Dorada, la ausencia de la agenda económica japonesa mantiene a los inversores pendientes de la dinámica del dólar estadounidense (USD) y del sentimiento de los mercados.

La Reserva Federal dará a conocer su decisión antes de la sesión, seguida de la conferencia de prensa del presidente Powell, que los operadores del USD/JPY esperan ampliamente.

Análisis Técnico del USD/JPY

El gráfico diario del USD/JPY muestra al par con un sesgo neutro a bajista tras no poder superar el máximo del 8 de marzo en 137.91, lo que agravó la caída por debajo de la SMA de 200 días en 137.43. Además, un patrón gráfico de velas que cubre las nubes oscuras, formado durante los dos últimos días anteriores a partir de hoy, abrió la puerta a la caída de más del 1%, con los vendedores probando el máximo de oscilación anterior del 19 de abril en 135.14; la resistencia anterior se convirtió en soporte. Una ruptura de este último expondría a 135.00, seguido de la SMA de 20 días en 134.17. Por el contrario, si los compradores del USD/JPY mantienen el contado por encima del máximo del 19 de abril, el par podría recuperarse hasta la cifra de 136.00.

Cuando parecía que el Dólar por fin tomaba algo de aire frente al Peso Mexicano - después que en la sesión americana de ayer se dispara a 18.07, su nivel más alto en tres días -, la realidad se ha impuesto y el USD/MXN ha vuelto a caer hoy a 17.89, mínimo de cinco años y medio probado también el 2 de mayo y el 9 de marzo de 2023.

Esta vez, el Dólar ha descendido contra prácticamente todos sus rivales. El índice DXY que mide el billete verde frente a una cesta de divisas acaba de bajar a 101.35, nuevo mínimo de seis días, perdiendo casi 60 pips desde el inicio del miércoles.

El debilitamiento del Dólar se ha producido a pesar de que el informe de empleo privado ADP de abril sorprendió al mostrar 296.000 empleos creados en Estados Unidos, casi el doble de lo esperado. Además, el ISM de servicios de Estados Unidos subió a 51.9, levemente por encima de lo previsto.

Con este panorama, los operadores del USD/MXN aguardan el anuncio de política monetaria de la Reserva Federal de Estados Unidos, que se prevé suba sus tasasde interés en 25 puntos básicos hasta el 5.25%. El foco estará en el mensaje de su presidente, Jerome Powell, que podría anunciar una pausa en las subidas e insinuar si habrá bajadas de tipos antes de fin de año. Cualquier sorpresa puede generar una amplia volatilidad en el par.

USD/MXN Niveles

Con el par cotizando en estos instantes sobre 17.90, perdiendo un 0.38% diario, una ruptura del soporte clave 17.89 provocaría un descenso hacia 17.60, mínimo de septiembre de 2017, seguido de 17.52, suelo de agosto de 2017, y 17.44, nivel más bajo desde julio de ese mismo año.

Al alza, el USD/MXN necesitaría recuperarse por encima de 18.00$ para llegar a la resistencia 18.11, techo del 28 de abril, en camino hacia la barrera situada en 18.20, máximo del 27 de abril y de las últimas tres semanas.

El precio del Oro ha vuelto a superar la zona de los 2.000 dólares a la espera de la decisión sobre los tipos de interés de la Reserva Federal estadounidense. Los economistas de Commerzbank analizan cómo podría afectar al metal amarillo el anuncio de la política monetaria.

La subida de tasas de hoy no será la última

"En vista de la reciente caída de la inflación y de las primeras señales de debilidad en el mercado laboral estadounidense, muchos participantes del mercado esperan ahora que la Fed señale una pausa en las subidas de tipos. Según nuestros expertos, tales esperanzas podrían resultar prematuras".

"Confiamos en que la subida de tasas de hoy no resulte ser la última. A su vez, es probable que esto socave cualquier expectativa de un rápido cambio de tendencia de los tipos de interés: el mercado prevé las primeras bajadas de tipos en el segundo semestre del año. Todo ello apunta a una corrección al alza de las expectativas de tipos de interés y, por tanto, a un debilitamiento del precio del Oro. Dicho esto, no es en absoluto seguro que la Fed consiga convencer al mercado de su postura agresiva".

"Es igualmente concebible que el mercado considere cualquier nueva subida de tipos como un error que podría exacerbar una posible recesión en EE.UU. y obligar a la Fed a aplicar más adelante un giro de 180 grados aún más pronunciado de los tipos de interés. Esto podría compensar cualquier impacto negativo de las subidas de tasas sobre el precio del Oro ".

Los economistas de Rabobank ven riesgo de un movimiento a la baja del EUR/USD en la segunda mitad de este año.

Es probable que el USD encuentre soporte si el mercado incluye en el precio los recortes de tasas de 2023

"En los próximos meses, es probable que el Euro se adapte al debilitamiento de la economía de la zona euro. Esto implica que el impulso alcista del EUR/USD, que ha persistido desde el cuarto trimestre del año pasado, podría estar tocando techo."

"Si la inflación se mantiene persistente, se deduce que la política de la Fed tendrá que esforzarse más que en ciclos anteriores para impulsar la inflación de nuevo hacia el objetivo del 2%. Es probable que el Dólar encuentre soporte si el mercado valora los recortes de tasas de 2023."

"Vemos riesgo de que el EUR/USD vuelva a 1.06 en el segundo semestre de este año".

- El Dólar se vio sometido a una renovada presión vendedora durante la jornada del miércoles.

- Las apuestas de la Fed pesan sobre los rendimientos de los bonos del Tesoro de EE.UU. y obligan al índice del Dólar a presionar a la baja.

- Los anuncios de política monetaria de la Fed y los comentarios del presidente Powell podrían impulsar la acción del Dólar estadounidense.

El Dólar estadounidense (USD) tuvo dificultades para encontrar demanda durante las operaciones americanas del martes y el índice del dólar estadounidense (DXY) cortó una racha de tres días de ganancias. El Dólar se mantiene bajo presión de venta a mediados de semana y el DXY se mantiene en territorio negativo, ya que los inversores se inclinan hacia una inclinación pesimista en las perspectivas de política de la Reserva Federal (Fed) antes del anuncio de las tasas de interés.

La fuerte caída de los valores bancarios regionales tras la quiebra del First Republic Bank reavivó el martes los temores a un agravamiento de la crisis financiera en Estados Unidos. Los participantes en el mercado están cada vez más preocupados por la posibilidad de que la economía estadounidense entre en recesión y consideran que la Reserva Federal hará una pausa en su ciclo de endurecimiento de los tipos de interés tras optar por una subida de 25 puntos básicos (pb) el miércoles 3 de mayo.

Según la herramienta FedWatch de CME Group, la probabilidad de que el banco central estadounidense suba los tipos una vez más en junio es prácticamente del 0%, frente a casi el 40% hace tan sólo una semana.

Resumen diario de los motores del mercado: El Dólar lucha por afianzarse

- Se prevé que la Fed aumente su tipo de interés oficial en 25 puntos básicos (pb), hasta situarlo entre el 5 y el 5.25%.

- El presidente del FOMC, Jerome Powell, comentará las perspectivas políticas y responderá a las preguntas de la prensa a partir de las 18:30 GMT.

- Los datos publicados por Automatic Data Processing (ADP) mostraron el miércoles que el empleo en el sector privado en EE.UU. aumentó en 296.000 personas en abril, superando ampliamente las expectativas del mercado de un incremento de 148.000 personas.

- En relación con los resultados de la encuesta, "los empresarios están contratando de forma agresiva al tiempo que mantienen a raya los aumentos salariales a medida que los trabajadores salen de la inactividad. Nuestros datos también muestran que hay menos personas que cambian de trabajo", declaró Nela Richardson, economista jefe de ADP.

- El PMI de servicios del ISM mejoró modestamente hasta 51.9 en abril, frente a 51.2 en marzo. Esta lectura reveló que la actividad empresarial en el sector servicios siguió expandiéndose a un ritmo suave. El índice de precios pagados, componente de la inflación, subió a 59.6 desde 59.5 y el índice de empleo bajó a 50,8 desde 51,3.

- Previendo el evento de la Fed, "la incertidumbre sobre la naturaleza de la desaceleración y el impacto de la crisis bancaria probablemente llevarán a la Reserva Federal a repetir su postura cautelosa", dijo el analista de FXStreet Yohay Elam. "Espero que esta cautela haga que los inversores esperen que la Fed haya puesto fin a su ciclo de subidas, iniciando un periodo de pausa seguido de recortes. Las acciones y el oro subirían ante tales expectativas, mientras que el dólar caería".

- Los datos publicados por la Oficina del Censo de EE.UU. revelaron el martes que los nuevos pedidos de bienes manufacturados, pedidos de fábrica, aumentaron 4.900 millones de dólares, o un 0.9%, hasta 539.000 millones de dólares en marzo."

- La Oficina de Estadísticas Laborales de EE.UU. (BLS) anunció que el número de vacantes de empleo en el último día hábil de marzo se situó en 9.59 millones, frente a los 9.97 millones de febrero. Esta cifra se situó por debajo de las expectativas del mercado, que esperaban 9.77 millones.

- El PMI manufacturero del ISM mejoró ligeramente hasta 47.1 en abril, frente a 46.3 en marzo. Esta lectura mostró que la contracción de la actividad del sector manufacturero continuaba, aunque a un ritmo más suave.

- La encuesta del ISM reveló además que el subíndice de precios pagados, el componente de la inflación de los insumos, subió a 53.2 desde 49.2, lo que refuerza el discurso de línea agresiva de la Reserva Federal.

- Los reguladores estadounidenses incautaron el First Republic Bank y acordaron vender la mayoría de sus activos a JPMorgan Chase & Compañía. La semana pasada, el banco informó de que se habían producido salidas de depósitos por valor de más de 100.000 millones de dólares en el primer trimestre.

- En la primera mitad de la sesión bursátil del martes, las acciones de PacWest Bancorp caían más de un 30%, mientras que las de Western Alliance Bancorporation perdían más de un 20%. El índice Dow Jones de valores financieros perdió más de un 1% en la jornada.

- El Banco Central Europeo (BCE) señaló en su Encuesta sobre préstamos bancarios que un 38% neto de los bancos de la zona euro informó de una caída de la demanda de crédito por parte de las empresas en el primer trimestre del año. El BCE anunciará sus decisiones de política monetaria el jueves.

Análisis técnico: La perspectiva bajista del Índice del Dólar estadounidense se mantiene intacta

En el gráfico diario, el índice de fuerza relativa (RSI) del Índice del Dólar estadounidense (DXY) retrocedió por debajo de 50 el miércoles. Además, el DXY se mantiene por debajo de la Media Móvil Simple (SMA) de 20 días, que actualmente se encuentra en 101.80, lo que refleja el cambio bajista en las perspectivas técnicas a corto plazo.

A la baja, el DXY podría enfrentarse primero al soporte de 101.00 (nivel estático, nivel psicológico) antes de que los osos apunten al nivel psicológico clave de 100,00.

101.80 (SMA de 20 días) se alinea como resistencia provisional. Con un cierre diario por encima de ese nivel, el DXY podría extender su rebote hacia 102.50 (nivel estático) y 103.00 (SMA de 50 días, SMA de 100 días).

Preguntas frecuentes sobre el dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Es la divisa más negociada del mundo, ya que representa más del 88% de todo el movimiento mundial de divisas, o una media de 6.6 billones de dólares en transacciones al día, según datos de 2022.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el Oro, hasta el Acuerdo de Bretton Woods de 1971, cuando desapareció el patrón oro.

La tendencia alcista del USD/CAD aún no se ha anulado, informan los economistas de Rabobank.

El USD/CAD fluctuará entre 1.34 y 1.36 en los próximos meses

"El principal motor de los mercados de divisas sigue siendo el carry y el sentimiento de riesgo, que probablemente impulsen al alza el USD/CAD. Por otro lado, la subida de los precios de la energía en la segunda mitad del año debería proporcionar cierto soporte al CAD".

"Esperamos que los primeros impulsores dominen las subidas de los precios del petróleo, pero es poco probable que el par salga del rango de 1.3280 a 1.3880 este año y vemos que fluctuará principalmente en el rango de 1.34-1.36 en los próximos meses, con el riesgo sesgado a una ruptura al alza."

"La tendencia alcista a largo plazo no se anulará hasta que veamos un cierre confirmado por debajo de 1.3260 y vemos pocas posibilidades de que eso ocurra este año."

El GBP/USD se está consolidando en la zona de 1.25. Los economistas de Scotiabank esperan que el par siga avanzando.

Los patrones de precios a corto plazo son ligeramente alcistas

"El hecho de que el GBP/USD esté cotizando en la zona de 12.5 sigue siendo positivo para la libra, ya que este año ha tenido grandes dificultades para extender sus ganancias hasta la zona de 1.24".

"Los patrones de precios a corto plazo son ligeramente alcistas, dada la constante tendencia alcista del spot desde la prueba de mediados de abril y el rechazo del soporte clave en 1.2350/60".

"La caída del viernes desde el máximo intradía es un retroceso desde el punto de vista técnico, pero el impulso de la tendencia sigue siendo alcista y las pérdidas deberían seguir siendo limitadas."

"Nuevos máximos de ciclo serían alcistas y reafirmarían el potencial para que las ganancias se extiendan hasta 1.27/1.28."

El índice PMI de servicios publicado por ISM (Institute for Supply Management) ha subido siete décimas en abril, elevándose a 51.9 desde los 51.2 puntos de marzo. El indicador se mantiene en territorio de expansión por cuarto mes consecutivo y supera las previsiones del consenso, que auguraba un aumento a 51.8

El componente de empleo no manufacturero, sin embargo, ha caído cinco décimas, situándose en 50.8 frente a los 51.3 puntos previos, su nivel más bajo en tres meses. El resultado ha decepcionado las expectativas del mercado, que esperaba una mejora a 52.6.

El índice de nuevos pedidos ha sido el más favorecido, con una subida de casi cuatro puntos, desde los 52.2 del mes anterior a los 56.1 de abril, aunque no ha alcanzado los 57 puntos estimados.

Finalmente, el componente de precios pagados ha subido levemente desde 59.5 a 59.6, sin alcanzar los 59.9 pronosticados.

Dólar reacción

El Índice del Dólar ha reaccionado a la baja tras los datos mixtos del sector servicios. El DXY ha caído cerca de 10 pips a 101.49, su nivel más bajo en tres días. Al momento de escribir, el billete verde se mantiene presionado a la baja, perdiendo un 0.43% en 101.51.

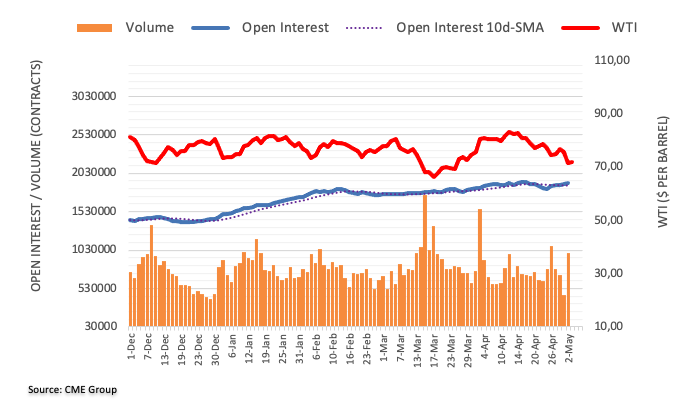

- El WTI rompe por debajo de 70.00$.

- El temor a la recesión sigue pesando en el sentimiento.

- EIA informará sobre los suministros de petróleo crudo más tarde el miércoles.

Los precios del petróleo (WTI) extendieron su venta masiva a niveles vistos por última vez a finales de marzo, cayendo por debajo de 70.00$ por barril el miércoles.

WTI se ve afectado por los temores de recesión antes de la Fed

Los precios del WTI han perdido casi un 10% desde el lunes y han retrocedido por tercera sesión consecutiva ante el temor incesante a una probable recesión de la economía estadounidense, que podría acabar afectando a la demanda de la materia prima.

Estos temores parecen haberse visto reforzados por la inminente reunión del Comité Federal de Mercado Abierto (FOMC), en la que ya se da por descontada otra subida de tasas de un cuarto de punto. Mientras tanto, se espera que la atención se centre en la conferencia de prensa de Powell y en lo que el Comité pueda hacer en los próximos meses con respecto a la senda de los tipos.

Los decepcionantes resultados del sector manufacturero y de servicios chino, publicados durante el fin de semana, contribuyen al mal humor de los operadores.

Más adelante, la EIA informará sobre los inventarios de petróleo crudo de Estados Unidos en la semana que finalizó el 28 de abril.

Niveles significativos

En estos momentos el barril de WTI retrocede un 3.19% hasta los 69.22$ y la ruptura de los 66.86$ (mínimo del 24 de abril) abriría la puerta a los 64.41$ (mínimo del 20 de marzo de 2023) y después a los 61.76 $ (mínimo mensual del 23 de agosto de 2021). Al alza, el siguiente obstáculo se sitúa en 76.92$ (máximo del 28 de abril), seguido de 79.14$ (máximo semanal del 24 de abril) y, por último, 81.55$ (SMA de 200 días).

El rebote del EUR/USD desde la zona 1.0950 se prolonga. Los economistas de Scotiabank analizan las perspectivas técnicas del par.

El comercio en un amplio rango se mantiene

"El EUR/USD sigue consolidando en un rango amplio, pero los fundamentos técnicos del Euro son alcistas en una serie de períodos de tiempo, lo que mantendrá nuestra atención en un potencial a la baja limitado y en la presión continua para una extensión al alza del euro (a 1.12+) a corto y medio plazo".

"Resistencia en 1.1075/95. Soportes en 1/0940/50 y 1.0900/10".

- Los informes de empleo ADP de EE.UU. superan las expectativas, la atención se centra en el PMI de servicios ISM.

- La Fed subirá las tasas en 25 puntos básicos.

- El XAU/USD cae tras ADP pero rebota rápidamente.

El precio del Oro cayó de 2.015/$ a 2.007$ después de la publicación del reporte de empleo ADP que mostró cifras mejores a las esperadas e impulsó al USD por unos minutos. El par XAU/USD volvió a situarse por encima de los 2.010$, ya que el impulso del dólar se moderó.

Según ADP, las nóminas privadas aumentaron en 296.000 en abril, por encima de las 148.000 del consenso del mercado y por encima de las 142.000 revisadas de marzo. Sin embargo, no está claro si estas cifras podrían anticipar lo que dirán las nóminas no agrícolas del viernes.

La atención se centra ahora en el PMI de servicios del ISM que se publicará a las 14:00 GMT y más tarde en la declaración del FOMC a las 18:00 GMT. Los datos de empleo de hoy reforzaron las expectativas de una subida de tasas de 25 puntos básicos por parte de la Reserva Federal. Se considera la última subida del ciclo de endurecimiento y el FOMC deja la puerta abierta a más subidas si fuera necesario.

A pesar de las cifras positivas del ADP, los rendimientos estadounidenses siguen cerca de mínimos semanales, lo que pesa sobre el dólar. Al mismo tiempo, la evolución del mercado de bonos sigue favoreciendo a los alcistas del oro. Es probable que la reunión del FOMC desencadene la acción de los Tesoros, por lo que cabe esperar volatilidad para el metal amarillo.

El XAU/USD subió el martes, registrando el cierre diario más alto en dos semanas, poniendo fin a una fase de consolidación. La resistencia inmediata se sitúa en torno a la zona de los 2.030$ y, posteriormente, en la zona de los 2.050$. Una caída por debajo de los 1.995$ debilitaría las perspectivas, mientras que si se mantiene por debajo de los 1.980$, apuntaría a una corrección más profunda.

Niveles técnicos

Panorama del PMI de servicios del ISM estadounidense

El Instituto de Gestión de Suministros (ISM) publicará este miércoles a las 14:00 GMT el Índice de Gerentes de Compras (PMI) no manufacturero, también conocido como PMI de servicios del ISM. Se espera que el índice se sitúe en 51.8 en abril, ligeramente por encima del 51.2 del mes anterior. Dado que la Fed se fija más en la inflación que en el crecimiento, los inversores seguirán de cerca el subcomponente Precios Pagados, que se prevé que suba de 59.5 en marzo a 59.9 durante el mes informado.

¿Cómo podría afectar al EUR/USD?

Antes de la publicación de esta publicación, el dólar estadounidense cae por segundo día consecutivo y retrocede desde los máximos de tres semanas alcanzados el día anterior. La preocupación por el techo de la deuda estadounidense, junto con los renovados temores de una crisis bancaria en toda regla, arrastran a la baja los rendimientos de los bonos del Tesoro de EE.UU. y siguen pesando sobre el dólar, que no logra obtener ningún respiro del optimista informe ADP de EE.UU.. Por lo tanto, cualquier decepción del PMI de servicios ISM de EE.UU. podría ejercer una presión bajista adicional sobre el Dólar y ayudar al par EUR/USD a capitalizar su movimiento positivo intradía.

Por el contrario, un dato más fuerte y un índice de precios pagados por encima de lo esperado no impresionarían demasiado a los alcistas del dólar, en un contexto en el que se espera que la Fed haga una pausa en su ciclo de subidas de tasas más pronto que tarde. Esto, a su vez, sugiere que el camino de menor resistencia para el par EUR/USD es al alza y cualquier caída intradía es más probable que sea comprada. La reacción inmediata del mercado, sin embargo, debería ser limitada, ya que la atención del mercado sigue pegada al resultado de la muy esperada reunión de política monetaria de dos días del FOMC, que se anunciará más tarde durante la sesión estadounidense.

Acerca del PMI manufacturero del ISM de EE.UU.

El índice manufacturero del Instituto de Gestión de Suministros (ISM) muestra las condiciones empresariales en el sector de la manufactura estadounidense. Se trata de un indicador significativo de la situación económica general de Estados Unidos. Un resultado por encima de 50 se considera positivo (o alcista) para el USD, mientras que un resultado por debajo de 50 se considera negativo (o bajista).

El S&P 500 está sondeando el límite superior de la base cerca de 4.195/4.220. Los economistas de Société Générale esperan que la tendencia alcista se prolongue más allá de aquí.

El cruce dorado apunta a un potencial alcista

"El S&P 500 se encuentra en las inmediaciones de la resistencia gráfica crucial de 4.195/4.220, que representa los máximos de febrero y un anterior hueco o gap a la baja. Esta zona lleva evolucionando dentro de una base desde octubre. Cabe destacar que la DMA de 50 ha cruzado por encima de la DMA de 200, formando un cruce dorado; esto apunta hacia un potencial alcista. Una ruptura al alza parece inminente".

"Una vez que el índice se establezca más allá de 4.195/4.220, se espera que la tendencia alcista se extienda. Los próximos objetivos potenciales podrían estar en los máximos de agosto pasado de 4.320 y 4.510."

"Si se produjera un retroceso a corto plazo, la línea de tendencia ascendente desde octubre en 3.930 debería servir de soporte."

- El NZD/USD sube a máximos a máximos de dos semanas en reacción a los optimistas datos nacionales de empleo.

- Una combinación de factores pesa sobre el dólar y sigue siendo soporte del movimiento.

- El optimista informe ADP de EE.UU. no sirve para dar impulso antes de la decisión del FOMC.

Por segundo día consecutivo, el par NZD/USD gana terreno y alcanza un máximo de dos semanas y media, en torno a 0.6250 el miércoles. El par mantiene su tono ofrecido de cara a la sesión norteamericana, aunque lucha por capitalizar el movimiento y permanece por debajo de una media móvil simple (SMA) de 200 días técnicamente significativa.

El dólar neozelandés (NZD) sigue recibiendo soporte de los datos alentadores sobre el empleo nacional, que respaldan los argumentos a favor de nuevas subidas de las tasas de interés por parte de la Reserva del Banco de Nueva Zelanda (NZD). Aparte de esto, el retroceso en curso del dólar estadounidense (USD) desde un máximo de tres semanas tocado el martes proporciona un impulso adicional al par NZD/USD y sigue apoyando el movimiento positivo intradía. La preocupación por el techo de deuda de EE.UU., junto con los renovados temores de una crisis bancaria en toda regla, arrastran los rendimientos de los bonos del Tesoro de EE.UU. a la baja y siguen pesando sobre el Dólar.

Aparte de esto, una ligera recuperación del sentimiento de riesgo global -como muestra el tono positivo en torno a los mercados de acciones- debilita aún más al dólar, refugio seguro, y beneficia al kiwi, sensible al riesgo. Los alcistas del dólar, por su parte, parecen poco impresionados por el optimista informe ADP de EE.UU., que mostró que los empleadores del sector privado añadieron 296.000 puestos de trabajo en abril, frente a los 142.000 del mes anterior y los 148.000 previstos. Sin embargo, las subidas siguen limitadas, al menos por el momento, ya que los operadores se muestran reticentes ante la esperada decisión del FOMC.

Se espera que la Reserva Federal (Fed) suba las tasas en 25 puntos básicos y podría suavizar su postura de línea dura en medio de la desaceleración del crecimiento económico. Sin embargo, los inversores siguen divididos sobre la posibilidad de que la Fed anuncie una pausa en su ciclo de subidas de tipos, ya que la inflación sigue tendiendo a superar el objetivo. Por lo tanto, la declaración de política monetaria y los comentarios del presidente de la Fed, Jerome Powell, en la rueda de prensa posterior a la reunión serán objeto de escrutinio en busca de pistas sobre la futura senda de subidas de tipos. Esto, a su vez, influirá en la dinámica de precios del USD y proporcionará un nuevo impulso al par NZD/USD.

Niveles técnicos

NZD/USD

El informe de empleo privado publicado por ADP (Automatic Data Processing Inc.) ha mostrado que Estados Unidos creó 296.000 empleos en el mes de abril, muy por encima de los 148.000 esperados. La cifra de marzo ha sido levemente revisada a la baja, reduciéndose a 142.000 desde los 145.000 publicados hace un mes.

Según el indicador ADP, este es el mes de mayor crecimiento del empleo privado desde julio de 2022, mostrando su mejor resultado en nueve meses.

Según el comunicado de ADP, el mes pasado trajo una ráfaga de contrataciones incluso cuando las ganancias salariales para quienes cambiaron de trabajo se redujeron drásticamente.

"La desaceleración en el crecimiento de los salarios da la señal más clara de lo que está pasando en el mercado laboral en este momento. Los empleadores están contratando agresivamente mientras controlan las ganancias salariales a medida que los trabajadores se retiran. Nuestros datos también muestran que menos personas están cambiando de trabajo", señala Nela Richardson, economista jefe de ADP.

USD Reacción

El Índice del Dólar (DXY) ha reaccionado al dato con una subida cercana a los 15 pips, elevándose a los alrededores de 101.70, aún algo lejos del máximo del día en 101.92. El impulso ha sido breve ante las buenas cifras de empleo, y el billete verde sigue presionado a la baja, cayendo un 0.35% al momento de escribir en 101.59.

- El EUR/JPY amplía la corrección semanal a la zona por debajo de 150.00.

- Un nuevo retroceso podría hacer que el cruce volviera a probar la zona de 146.30.

El EUR/JPY se suma a la caída del martes y rompe el soporte clave de 150.00 el miércoles.

La postura alcista subyacente parece inalterada hasta el momento, aunque la corrección en curso conlleva el potencial de extenderse hasta el mínimo semanal de 146.30 (25 de abril), donde se espera que el cruce encuentre una contención decente.

De momento, las subidas se ven favorecidas mientras el cruce opere por encima de la SMA de 200 días, hoy en 142.60.

Gráfico diario del EUR/JPY

- El DXY se ve sometido a una presión de venta adicional y pone a prueba los 101.50 puntos.

- La siguiente zona bajista es 101.00.

El Índice del Dólar Estadounidense (DXY) se corrige hacia el sur y vuelve a visitar la zona de 101.50 el miércoles.

La continuación de la caída en curso se enfrenta al siguiente soporte en el mínimo semanal de 101.01 (26 de abril). La pérdida de esta zona podría allanar el camino para un movimiento más profundo hacia los mínimos de 2023 cerca de 100.80/70.

En un panorama más amplio, mientras se mantenga por debajo de la SMA de 200 días, hoy en 106.00, las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

- El EUR/USD repunta por encima de 1.1000.

- La barrera alcista inmediata se alinea en el máximo de 2023 en 1.1095.

El EUR/USD se suma al buen avance del martes y supera el nivel clave de 1.1000 con cierta convicción el miércoles.

El próximo nivel de resistencia se sitúa en el máximo de 2023, en 1.1095 (26 de abril), seguido de cerca por el nivel redondo de 1.1100.

A más largo plazo, la visión constructiva se mantiene mientras se mantenga por encima de la SMA de 200 días, hoy en 1.0424.

Gráfico diario del EUR/USD

La estacionalidad de mayo es bajista para el GBP/USD, según informan los economistas de Société Générale.

¿Evitará el GBP/USD la tendencia bajista estacional de mayo este año?

"La libra terminó el mes con ganancias frente a todas las divisas del G10 excepto la corona sueca. La subida del 1.6% del GBP/USD estuvo en línea con las fluctuaciones estacionales. Sin embargo, la tendencia tradicionalmente se vuelve bajista en mayo. ".

El optimismo de las encuestas sobre confianza empresarial y del consumidor, y los sólidos datos sobre salarios e inflación, han alimentado las especulaciones sobre la posibilidad de que el Banco de Inglaterra suba los tipos hasta un máximo del 4.75%-5%. Prevemos una subida de 25 puntos básicos la semana que viene, hasta el 4.50%".

El precio del petróleo crudo se ha debilitado considerablemente en las dos últimas semanas. Los economistas de Rabobank prevén que el Petróleo Brent ponga a prueba el nivel de los 70$.

En la segunda mitad de 2023, los precios del petróleo crudo se situarán en los 90$

"El descenso de los diferenciales del cracking del gasóleo a medida que se materializan los temores a una desaceleración económica más amplia nos ha llevado a advertir que el Brent pondrá a prueba el nivel de los 70$ en breve. En caso de que se rompan los 70$, esperamos que el Brent se sitúe en torno a los 60$, mientras la OPEP+ responde con recortes adicionales de la producción para intentar que los precios vuelvan a subir".

"Reiteramos nuestra previsión de que en el segundo semestre de 2023 los precios del petróleo crudo se situarán en los 90$. Además, nuestras perspectivas a medio plazo para los próximos 2-5 años se mantienen en los 90$-100$ para el Brent."

- El precio de la plata sigue a la defensiva por debajo de los 25.50$, aunque la caída parece limitada.

- La situación técnica favorece a los alcistas y respalda las perspectivas de ganancias a corto plazo.

- Se necesita una ruptura convincente por debajo del fuerte soporte de 25.50$-25.40$ para anular el sesgo positivo.

El precio de la plata (XAG/USD) no logra aprovechar el sólido rebote del día anterior desde cerca del fuerte soporte horizontal de 24.50$-24.40$ y se mueve a la baja durante la primera mitad del miércoles. El metal blanco mantiene un tono ligeramente negativo y se mantiene por debajo de los 25.50$ durante la sesión europea, aunque el potencial bajista parece limitado.

Desde el punto de vista técnico, el XAG/USD ha mostrado cierta resistencia cerca del 23.6% de retroceso de Fibonacci de la recuperación de marzo-abril y la recuperación posterior favorece a los alcistas. Además, los osciladores positivos en el gráfico diario, que aún están lejos de la zona de sobrecompra, apoyan las perspectivas de un nuevo movimiento alcista a corto plazo.

Unas compras de continuación por encima de la zona de resistencia de 25.50$-25.60$ reafirmarán la perspectiva positiva y permitirán al XAG/USD hacer un nuevo intento de conquistar el nivel de 26.00$. A esto le sigue de cerca el máximo de un año alcanzado en abril, por encima del cual el metal blanco podría ascender a la zona de 26.25$-26.30$ en su camino hacia el nivel redondo de 27.00$.

Por otro lado, el nivel psicológico de los 25.00$ parece defender la caída inmediata. Cualquier caída adicional podría verse como una oportunidad de compra y permanecer limitada cerca de la zona de 24.50$-24.40$. Este último debería actuar como un punto fundamental clave, que si se rompe anulará cualquier perspectiva positiva y cambiará el sesgo a corto plazo a favor de los bajistas.

El XAG/USD podría debilitarse aún más por debajo del nivel de 24.00$ y acelerar la caída hacia la prueba del 38.2% de retroceso de Fibonacci, en torno a la zona de 23.70$. El descenso correctivo podría extenderse aún más hasta el siguiente soporte relevante cerca de la zona de 23.35$-23.30$ antes de que el metal blanco finalmente caiga hasta el nivel de 23.00$, donde espera el 50% de Fibonacci.

Plata gráfico de 4 horas

Plata niveles técnicos adicionales

- El EUR/USD extiende el movimiento del martes por encima del nivel de 1.1000.

- La tasa de desempleo de la zona euro descendió en marzo.

- El informe ADP y la reunión del FOMC son las próximas citas del calendario.

La moneda común recibe nuevas compras y eleva al par EUR/USD a nuevos máximos semanales en la región de 1.1045/50 durante la sesión europea del miércoles.

El EUR/USD se muestra fuerte antes de la Fed

El par EUR/USD avanza por segunda sesión consecutiva y parece consolidar su reciente ruptura de la barrera psicológica de 1.1000, en un contexto de mayor debilidad en torno al Dólar antes de la reunión del Comité Federal de Mercado Abierto (FOMC) que se celebrará más tarde durante la sesión americana.

En esta cita clave, los inversores ya han descontado una subida de tasas de 25 puntos básicos, aunque la posterior conferencia de prensa del presidente, Jerome Powell, será el centro del debate tras la decisión del Comité sobre los tipos de interés.

De cara al futuro, el par se enfrenta a una creciente volatilidad a la luz de la reunión clave del BCE del jueves, en la que también se prevé que el banco central suba la tasa de política monetaria en 25 puntos básicos, aunque existe una pequeña posibilidad de que la subida sea mayor (50 puntos básicos).

En el calendario económico de la eurozona, la tasa de desempleo de la zona euro bajó hasta el 6.5% en marzo.

Al otro lado del Atlántico, el informe ADP sobre el empleo en el sector privado y las solicitudes semanales de hipotecas también estarán en el candelero.

¿Qué podemos esperar en torno al EUR?

El impulso alcista del EUR/USD sigue ganando fuerza y ahora desplaza la atención hacia el máximo de 2023, cerca de 1.1100, en medio de la persistente debilidad del Dólar.

Mientras tanto, la evolución del precio del EUR/USD única debería seguir de cerca la dinámica del Dólar, así como la incipiente divergencia entre la Fed y el BCE en lo que respecta a las intenciones de los bancos centrales en cuanto a los posibles próximos movimientos de las tasas de interés.

De cara al futuro, los discursos de línea dura del BCE siguen favoreciendo nuevas subidas de tasas, aunque esta opinión parece contrastar con cierta pérdida de impulso en los fundamentos económicos de la región.

Niveles del EUR/USD

En el momento de escribir, el par EUR/USD sube un 0.40% en el día, cotizando en 1.1042. La superación de 1.1095 (máximo del 26 de abril) tendría como objetivo 1.1100 (nivel redondo) de camino a 1.1184 (máximo del 21 de marzo de 2022). Por otro lado, el siguiente soporte se sitúa en 1.0909 (mínimo del 17 de abril), seguido de 1.0831 (mínimo del 10 de abril) y 1.0788 (mínimo del 3 de abril).

- El GBP/USD se mueve al alza el miércoles y rompe una racha de dos días de pérdidas a mínimos de varios días.

- Una combinación de factores pesa sobre el USD y sigue ofreciendo soporte del movimiento positivo del par.

- La subida parece limitada, mientras los inversores están pendientes de los datos macroeconómicos estadounidenses antes de la decisión del FOMC.

El par GBP/USD recupera la tracción positiva el miércoles y rompe una racha de dos días de pérdidas a mínimos de casi una semana, en torno a la zona de 1.2435 tocada el día anterior. El par mantiene su tono de compras durante la primera mitad de la sesión europea y actualmente se sitúa cerca del extremo superior de su rango diario, justo por encima del nivel psicológico de 1.2500.

El dólar estadounidense (USD) cae por segundo día consecutivo y retrocede aún más desde el máximo de tres semanas alcanzado el martes, lo que a su vez se considera un factor clave que impulsa al par GBP/USD al alza. La publicación de la Encuesta de Ofertas de Empleo y Rotación Laboral en EE.UU. (JOLTS, por sus siglas en inglés), indicó que el tenso mercado laboral estadounidense se está relajando. Aparte de esto, la preocupación por el techo de deuda de EE.UU., junto con los renovados temores de una crisis bancaria en toda regla, arrastran los rendimientos de los bonos del Tesoro de EE.UU. a la baja y siguen pesando sobre el Dólar.

Aparte de esto, una modesta recuperación en los futuros de los índices bursátiles de EE.UU. pesa sobre el USD de refugio seguro y presta apoyo adicional al par GBP/USD, aunque la subida del par parece limitada antes de la decisión de política monetaria del FOMC. Se espera que la Reserva Federal (Fed) suba las tasas en 25 puntos básicos y podría suavizar su postura de línea dura en medio de la desaceleración del crecimiento económico. Sin embargo, los inversores siguen divididos sobre la posibilidad de que la Fed anuncie una pausa en su ciclo de subidas de tasas, ya que la inflación sigue tendiendo a situarse muy por encima del objetivo.

Por lo tanto, el comunicado de política monetaria y los comentarios del presidente de la Fed, Jerome Powell, en la rueda de prensa posterior a la reunión serán analizados con lupa en busca de pistas sobre la futura senda de subidas de tasas. Esto, a su vez, desempeñará un papel clave a la hora de influir en la dinámica de precios del USD a corto plazo y proporcionará un nuevo impulso direccional al par GBP/USD. Antes del evento clave del banco central se publicará el informe ADP sobre el empleo en el sector privado y el PMI de servicios del ISM.

Niveles técnicos a vigilar

El retroceso del USD/JPY se extiende por debajo del nivel de 136.00. Sin embargo, los economistas de Société Générale esperan que el par encuentre un sólido soporte en la zona de 135.20/134.60.

Se espera una caída a corto plazo hacia 135.20/134.60.

"El USD/JPY está ahora desafiando la SMA de 200 días y cerca de la resistencia de 138.00, que representa los máximos de diciembre/marzo. Este obstáculo debe superarse para afirmar un rebote mayor".

"No se descarta un retroceso a corto plazo, sin embargo, 135.20/134.60, el 38.2% de retroceso del último movimiento alcista, debería proporcionar soporte."

"Si el par se establece por encima de 138.00, la fase de rebote podría extenderse hacia 139.60/140.30".

El GBP/USD ha roto por encima de la consolidación lateral de diciembre y marzo, lo que confirma la extensión del rebote. En opinión de los economistas de Société Générale, la subida gradual debería persistir.

Próximo obstáculo en 1.2610/1.2670

"El GBP/USD se acerca gradualmente a la línea de tendencia bajista trazada desde 2021 cerca de 1.2610/1.2670. Esta podría ser una zona de resistencia provisional. Si el movimiento alcista vacila cerca de este obstáculo, es probable un retroceso a corto plazo."

"La media móvil de 50 días en 1.2270 es un soporte crucial. Su ruptura podría dar lugar a un movimiento bajista más profundo".

- El AUD/USD oscila dentro de un rango estrecho mientras los operadores se mantienen al margen a la espera de la Fed.

- La sorpresiva subida de tasas del RBA sigue apuntalando al AUD y beneficia al par.

- El retroceso del USD desde su máximo de tres semanas contribuye a limitar la caída del par.

Ell par AUD/USD ha tenido dificultades para ganar terreno y oscila entre ganancias tibias y pérdidas mínimas, justo por encima de la región de 0.6650, durante la sesión europea del miércoles.

El dólar australiano (AUD) sigue recibiendo cierto soporte de la sorpresiva subida de tasas del Banco de la Reserva de Australia (RBA) de 25 puntos básicos el martes y una perspectiva más de línea dura. Esto, junto con el retroceso del dólar estadounidense desde el máximo de tres semanas alcanzado el día anterior, actúa como un viento de cola para el par AUD/USD. La publicación de la Encuesta de Ofertas de Empleo y Rotación Laboral en EE.UU. (JOLTS) indicó el marts que el tenso mercado laboral estadounidense se está relajando. Aparte de esto, la preocupación por el techo de deuda en EE.UU. y los renovados temores a una crisis bancaria en toda regla arrastraron al Dólar a la baja por segundo día consecutivo.

Aparte de esto, una modesta recuperación de los futuros de los índices bursátiles estadounidenses debilita al USD de refugio seguro y beneficia al AUD, sensible al riesgo. Sin embargo, el par AUD/USD sigue teniendo limitada su subida, ya que los operadores parecen reacios a abrir posiciones agresivas antes de la esperada decisión de política monetaria del FOMC, que se anunciará más tarde durante la sesión americana de hoy. Se espera que la Reserva Federal (Fed) suba los tipos en 25 puntos básicos, aunque los inversores parecen divididos sobre la posibilidad de que la Fed anuncie una pausa en su ciclo de subida de tasas, ya que la inflación sigue tendiendo muy por encima del rango objetivo del banco central.