- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Los datos publicados el viernes mostraron que la economía canadiense añadió 41.000 puestos de trabajo en abril, más de los 20.000 del consenso de los mercados. Los analistas de CIBC señalan que el mercado laboral se mantuvo fuerte en abril y advierten de que la inflación salarial, aún fuerte, será especialmente preocupante para el Banco de Canadá (BoC).

Declaraciones destacadas:

"El mercado laboral canadiense se mantuvo fuerte en abril, con un aumento del empleo superior al previsto, una tasa de desempleo que se mantiene cerca de mínimos históricos y una inflación salarial que no se desacelera. La inflación salarial, aún fuerte, será especialmente preocupante para el Banco de Canadá, ya que los responsables políticos han expresado su preocupación por la posibilidad de que la inflación de los servicios se traslade a la inflación general, lo que podría hacer que ésta no volviera a caer hasta el objetivo del 2%, lo que sugiere que se mantendrá un tono de línea dura en las próximas comunicaciones."

"Es posible que el crecimiento del empleo no pueda equipararse al de la población activa durante mucho más tiempo, ya que las vacantes de empleo han descendido desde sus máximos y las Industrias de servicios que han estado contratando recientemente están ahora más cerca de alcanzar el pleno empleo en relación con las normas anteriores a la pandemia. La tasa de desempleo debería aumentar ligeramente en la segunda mitad del año, lo que aliviaría algunas de las presiones salariales que siguen existiendo y permitiría al BoC recortar gradualmente los tipos de interés en 2024".

"El rendimiento de los bonos subió tras la publicación, con los mercados valorando una probabilidad ligeramente mayor de otra subida de tasas de 25 puntos básicos por parte del Banco de Canadá antes de julio."

- El XAU/USD se desploma y cede un 1.68%, mientras las subidas de tasas y el aumento de los rendimientos de los bonos restan atractivo al oro.

- Las nóminas no agrícolas de EE.UU. superan las estimaciones con 253.000 nuevos empleos, lo que empuja al alza los rendimientos de los bonos del Tesoro.

- La demanda de oro cae en el primer trimestre de 2023, ya que las compras de los bancos centrales y de los consumidores chinos se ven contrarrestadas por las compras de los inversores.

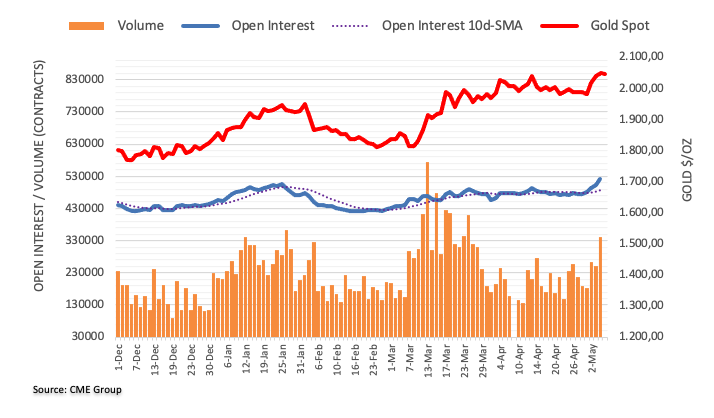

El precio del Oro cae bruscamente mientras que el XAU/USD no logra mantener sus ganancias cerca del máximo del en 2081.46$, ya que dos bancos centrales principales aumentaron las tasas, impulsando el Rendimiento de los bonos. Además, un informe de empleo mejor de lo esperado en los Estados Unidos (EE.UU.), provocó un salto en los rendimientos de los bonos del Tesoro de EE.UU.. En el momento de redactar este informe, el par XAU/USD cotiza en 2.015,51$, perdiendo un 1.68% desde su precio de apertura.

Recuperación del oro mermada por los datos de EE.UU. y la menor demanda

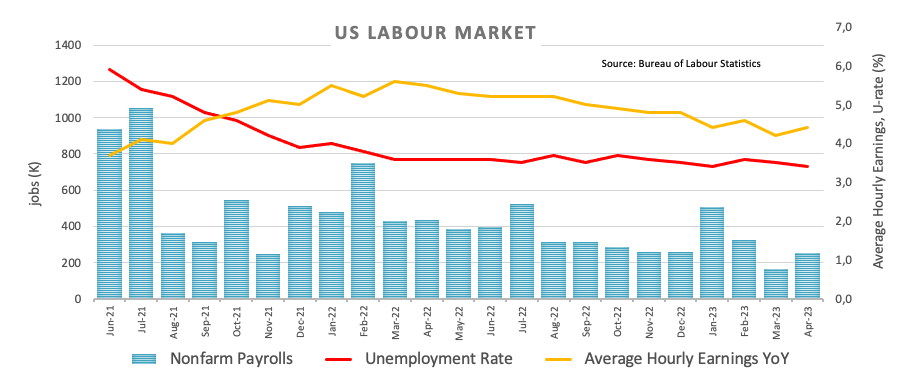

Acciones de EE.UU. siguieron recuperando algo de terreno después de que las turbulencias de la banca estadounidense hicieran mella en el ánimo. El Departamento de Trabajo de EE.UU. dio a conocer las nóminas no agrícolas de abril, que mostraron que el mercado laboral sigue siendo ajustado, con la economía añadiendo 253.000 puestos de trabajo, aplastando las previsiones de 180.000. Además, el informe reveló que los salarios están aumentando, como lo demuestra el aumento del 0.5% intermensual de las Ganancias Horarias Promedio, por encima de las previsiones del 0.3%, mientras que la Tasa de Desempleo continuó cayendo más allá del 3.5%, en el 3.4%.

El par XAU/USD se desplomó tras la publicación de los datos de empleo de EE.UU., pasando de 2.038$ a 2.007$, pero más tarde perforó por debajo de la cifra de 2.000$, alcanzando un mínimo de tres días. Esto se debió a que los operadores de futuros a corto plazo emparejaron los recortes de tasas de la Reserva Federal (Fed), como se pudo ver en los rendimientos de los bonos del Tesoro de EE.UU., que se están disparando, tras el informe NFP.

Los rendimientos de los bonos del Tesoro estadounidense a 2 y 10 años suben con fuerza 19 y 9 puntos básicos cada uno, con un rendimiento del 3.924% y el 3.443%, respectivamente. A pesar de lo anterior, el Dólar sigue presionado a la baja, registrando modestas pérdidas.

El Índice del Dólar (DXY), que mide el comportamiento de seis divisas frente al billete verde, cayó un 0.15%, hasta 101.25.

Últimamente, el presidente de la Reserva Federal de San Luis, James Bullard, comentó que es posible un aterrizaje suave y añadió que el informe laboral fue "impresionante". Bullard dijo que está abierto a subir o mantener las tasas en la próxima reunión del FOMC en junio, ya que se sumó a la postura de "depender de los datos". No obstante, Bullard cree que las tasas deben "subir más".

Otra razón que pesó sobre los precios del XAU/USD es que la demanda mundial de oro cayó durante el primer trimestre de 2023, ya que las grandes compras realizadas por los bancos centrales y los consumidores chinos se vieron compensadas por las compras de los inversores, según informó el Consorcio Mundial del Oro (WGC).

Próximos eventos

El calendario es bastante ligero, con la gobernadora de la Fed, Lisa Cook, pendiente de cruces de noticias.

XAU/USD Gráfico Diario

Tras alcanzar un nuevo máximo, el XAU/USD retrocedió por debajo del retroceso del 61.8% del nivel Fibonacci y se quedó a 2$ de alcanzar el 78.6% del nivel Fibonacci. Sin embargo, el Oro rebotó desde su mínimo diario de 1.999,57$, por encima del 61.8% de retroceso de Fibonacci en 2.015.26$. Cabe destacar que el índice de fuerza relativa (RSI) se mantiene en terreno alcista, aunque se mueve a la baja. La tasa de cambio (RoC) de 3 días se tornó neutral, en una posible señal de que los compradores se reservan beneficios de cara al fin de semana.

Para una continuación alcista, los compradores del XAU/USD deben recuperar el 50% de Fibonacci en 2.028$. Una ruptura por encima expondrá el 38.2% del retroceso Fibonacci en 2.040,60$ antes de despejar el camino a nuevos máximos. Por el contrario, una caída por debajo de los 2.000$ dejaría al descubierto una línea de tendencia de soporte de hace un mes que pasa por la zona de los 1.970-80$.

- Continúa la fuerte tendencia bajista del USD/MXN, mientras las divisas de los mercados emergentes avanzan frente al dólar estadounidense.

- El USD/MXN observa el soporte de 17.5000; el potencial alcista sigue siendo limitado, con resistencias clave en 17.9492 y 18.2263.

El USD/MXN cayó a nuevos mínimos de seis años en 17.7462, alcanzados a mediados de la sesión americana, a pesar de que la economía estadounidense reveló datos alentadores, que no lograron fortalecer al dólar estadounidense (USD). En el momento de escribir estas líneas, el par USD/MXN se negocia en 17.7480, con una caída del 0,92%.

Un buen informe de empleo en Estados Unidos mejoró el sentimiento de los mercados. Por lo tanto, las divisas de alto beta, junto con sus pares de mercados emergentes, avanzaron con fuerza frente a su contraparte, el dólar estadounidense.

Acción del precio del USD/MXN

El par USD/MXN se mantiene en una fuerte tendencia bajista, registrando pérdidas de más del 9% en lo que va del año. Notablemente, desde que el par USD/MXN cayó por debajo de la figura de 19.00, el USD/MXN ha probado el nivel por diez días, aunque los compradores no pudieron quebrarlo. De hecho, los operadores siguen cortos en el par USD/MXN, a pesar de que las especulaciones en torno a la pausa del Banco de México (Banxico) en su ciclo de ajuste en mayo, no han desencadenado salidas de la moneda de los mercados emergentes.

Los indicadores de impulso, como el Índice de fuerza relativa (RSI), siguen presionando a la baja, con espacio antes de volverse sobreventa. La tasa de cambio de 3 días (RoC) cambió a neutral y se reanudó a la baja, ya que los vendedores intervinieron. Por lo tanto, el camino de menor resistencia del USD/MXN es a la baja.

Dicho esto, el próximo soporte del USD/MXN sería 17.5000. Una ruptura de este último expondría el mínimo oscilante de julio de 2017 en 17.4515 antes de caer a 17.0000.

Por el contrario, si el USD/MXN recupera el máximo diario del 5 de mayo en 17.9492, podría formar un patrón de vela envolvente alcista, lo que podría justificar nuevas subidas. El siguiente stop comprador sería 18.00, seguido de la media móvil exponencial (EMA) de 50 días en 18.2263.

USD/MXN Gráfico Diario

Esto es lo que hay que saber para la próxima semana:

El mismo día en que la Reserva Federal (Fed) subió las tasas de interés y señaló una posible pausa, las preocupaciones de la banca dominaron los titulares. La semana que viene, el banco central publicará la Encuesta de Opinión de los Altos Funcionarios de Crédito sobre Prácticas de Préstamo Bancario, que se utilizará en la próxima reunión del FOMC. El informe aborda los cambios en las normas y condiciones de los préstamos de los bancos, así como el estado de la demanda de préstamos por parte de las empresas y los hogares; cifras cruciales en el entorno actual, con el endurecimiento de la Fed y la preocupación por el sector bancario.

Los informes clave de la próxima semana serán el Índice de Precios al Consumo (IPC) de EE.UU., el miércoles, y el Índice de Precios de Producción (IPP), el jueves. Estas cifras contribuirán a las expectativas del mercado de tipos de interés y serán cruciales para la próxima dirección del dólar estadounidense y para los rendimientos de los bonos del Tesoro.

El rendimiento de los bonos estadounidenses a 10 años alcanzó brevemente un mínimo de tres semanas antes de rebotar hasta el 3.45%, mientras que el rendimiento de los bonos estadounidenses a 2 años terminó por debajo del 4%. El Rendimiento de los bonos se mantiene dentro de su rango reciente. La tendencia general sigue siendo bajista, pero la actual incertidumbre en torno al techo de deuda estadounidense podría contribuir a aumentar la volatilidad de los mercados. Mientras tanto, el Índice del Dólar cerró la semana en mínimos de un año, pero aún se mantiene por encima del nivel de soporte clave de 101.00.

El par USD/JPY tuvo su peor semana desde marzo, a pesar del rebote de los rendimientos estadounidenses y la mejora del sentimiento de los mercados. El viernes, el par recortó pérdidas y subió hacia 135.00 tras la publicación de los datos de empleo de EE.UU.. Se espera que la Volatilidad se mantenga alta en los cruces del Yen debido a las grandes fluctuaciones en las expectativas de las tasas de la Fed y mientras Wall Street vacila.

El par EUR/USD terminó la semana plano tras la reunión del Banco Central Europeo (BCE), en la que el BCE subió las tasas como se esperaba. El par se acercó a 1.1100, pero luego retrocedió. Aunque la corrección fue limitada, sigue cotizando lateralmente a corto plazo en torno a 1.1000.

El par GBP/USD registró otra subida semanal y cerró en su nivel más alto desde abril de 2022. A pesar de la fortaleza del dólar, el par rompió por encima de 1,2600 el viernes. El Reino Unido tendrá un día festivo el lunes para celebrar la coronación del rey Carlos III. El jueves, se espera que el Banco de Inglaterra (BoE) suba las tasas de interés en 25 puntos básicos. La atención se centrará en si el BoE señala una pausa o mantiene la puerta abierta a más subidas. El viernes, el Reino Unido informará de su PIB mensual.

El USD/CAD mostraba una tendencia bajista, pero el viernes se desplomó debido al sólido informe de empleo canadiense, lo que provocó que el par cayera por debajo de 1.3400 y alcanzara su nivel más bajo en dos semanas, con el mínimo de abril a la vista.

El AUD/USD subió el viernes por quinto día consecutivo y alcanzó los 0.6750, el nivel más alto en tres semanas; la resistencia crucial sigue siendo 0.6800. El dólar australiano fue la divisa que mejor se comportó entre las principales tras la inesperada subida de tasas del Banco de la Reserva de Australia (RBA). El par NZD/USD también subió con fuerza y terminó la semana en torno a 0.6300, el nivel más alto en meses.

El Oro tuvo una semana volátil con señales mixtas después de una fuerte reversión desde el máximo histórico de alrededor de 2.075$ hacia los 2.000$ tras el informe de Nóminas no agrícolas. La plata subió durante la mayor parte de la semana, pero cayó un 1.70% el viernes, retrocediendo por debajo de los 26.00$.

El peso colombiano fue la divisa con mejor comportamiento de la semana, con una caída del USD/COP del 2.80%, borrando todas las ganancias de la semana anterior. El rand sudafricano fue la moneda con peor comportamiento, con un USD/ZAR que cerró a 18.40.

El bitcoin subió más de un 2% el viernes y giró a positivo en la semana, recuperando los 29.500$. Precios del petróleo crudo terminaron la semana con pérdidas, pero lejos de mínimos. El WTI subió más de un 4% el viernes, no lo suficiente para borrar las pérdidas semanales pero sí para mejorar las perspectivas.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

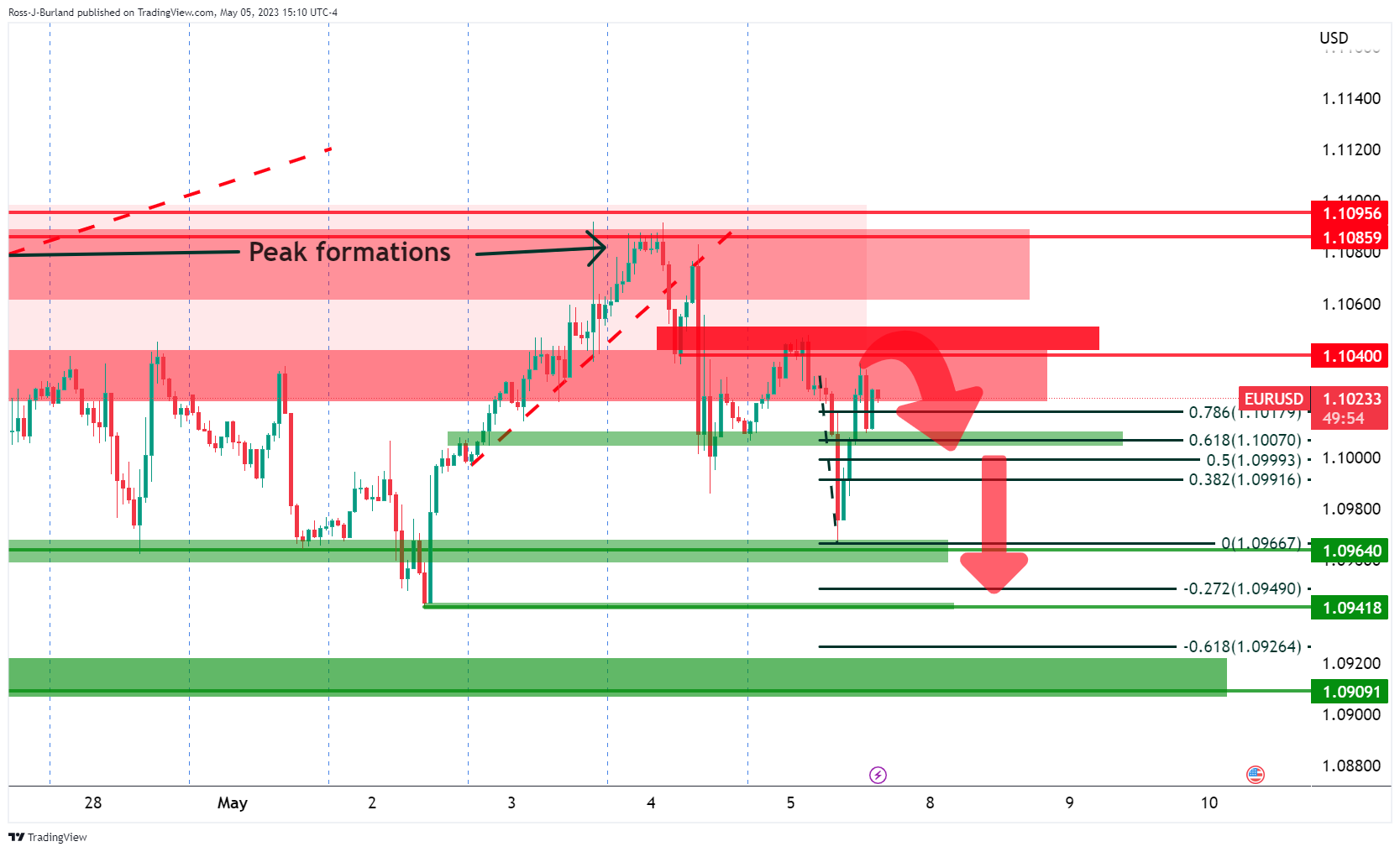

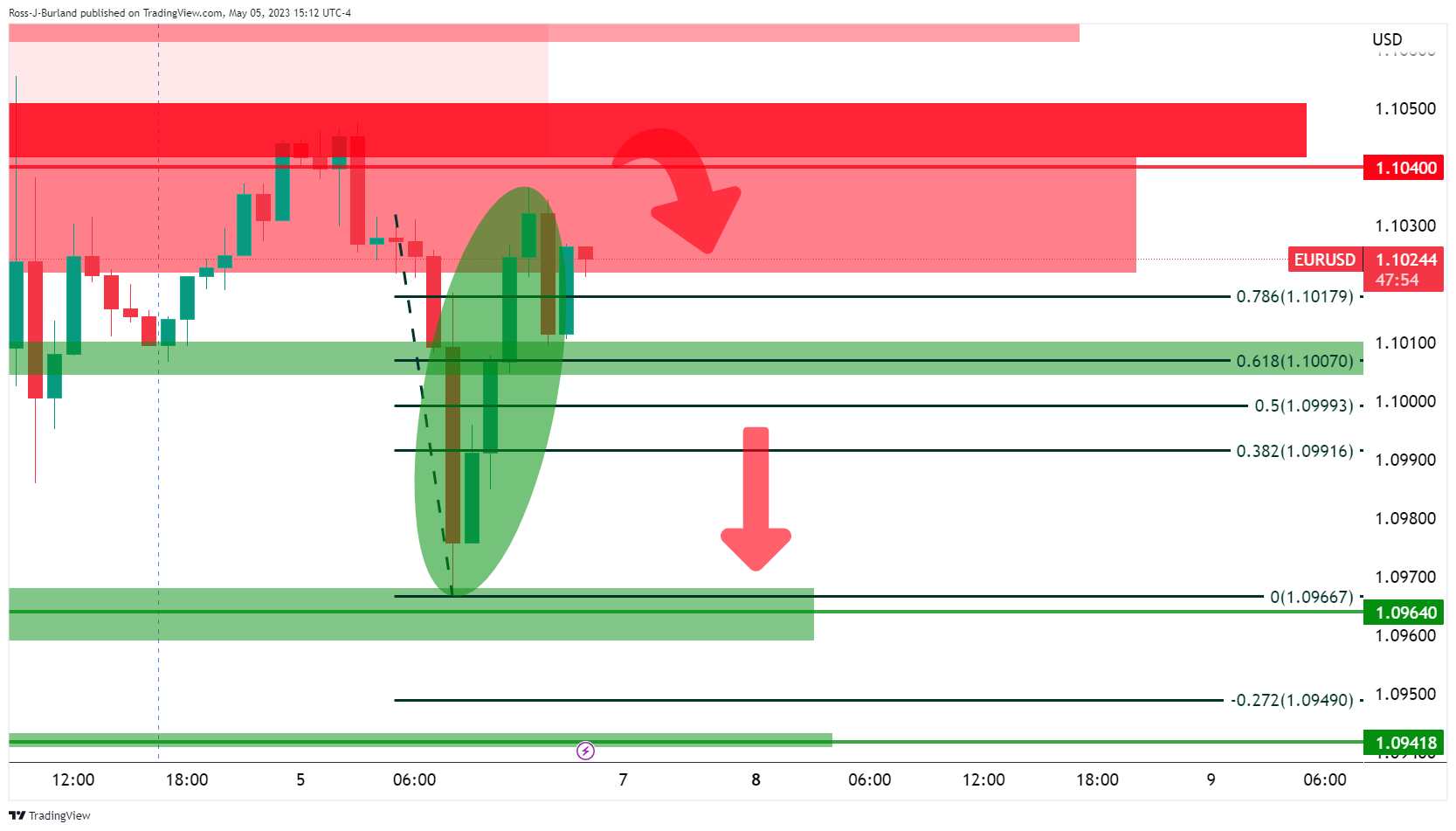

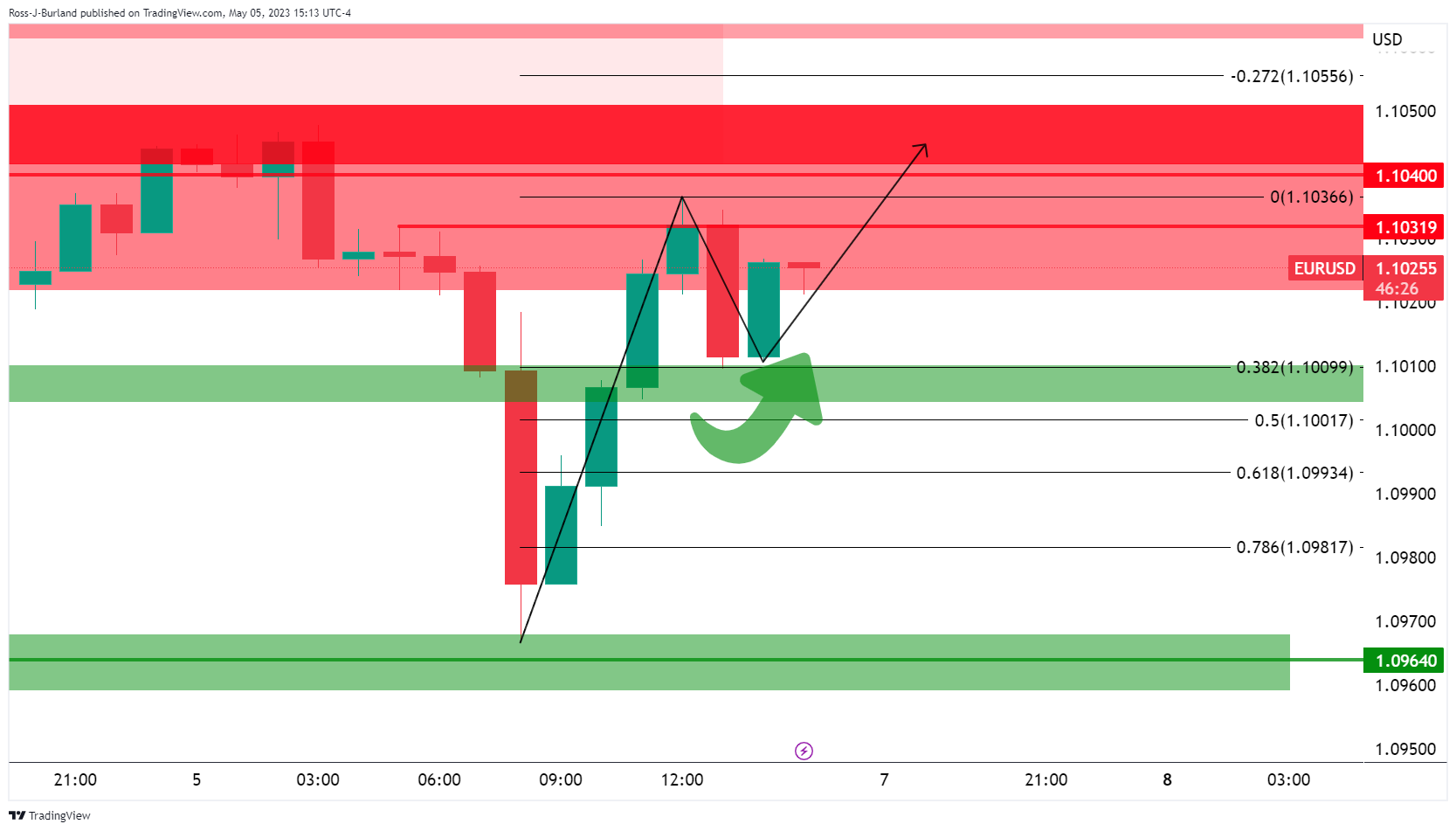

- Los alcistas del EUR/USD han vuelto al mercado y se sitúan por encima de los 1.000.

- Los osos deben involucrarse o enfrentarse a una mayor presión el lunes.

Elpar EUR/USD se mantiene en torno a un 0.1% al alza y ha vuelto a la resistencia, después de haber oscilado entre 1.0966 y 1.1047 en lo que llevamos de día. El dólar estadounidense repuntó a primera hora del viernes, después de que los datos de las Nóminas no agrícolas mostraran que los empresarios estadounidenses añadieron más empleos de lo esperado en abril. Y lo que es más importante, los salarios también crecieron por encima de las expectativas.

NFP mostró que hubo 253.000 puestos de trabajo añadidos, muy por encima de las previsiones de los economistas para una ganancia de 180.000. Las Ganancias medias por hora en EE.UU. subieron a una tasa anual del 4.4%, por encima de las expectativas de un aumento del 4.2%. Sin embargo, los datos de marzo se revisaron a la baja, con 165.000 empleos en lugar de los 236.000 que se habían informado. Esto diluyó el titular, aunque los Mercados ya estaban equivocados y necesitaban recuperar sus posiciones cortas en dólares, exacerbando el movimiento a la baja del EUR/USD.

Sin embargo, el cambio de tendencia se produjo en Wall Street, cuando los valores repuntaron y los alcistas volvieron a la carga. El EUR/USD volvió a superar los 1,1000 y ha logrado mantenerse por encima de la cifra psicológica durante el resto del día. Los operadores siguen pensando que la Reserva Federal se encuentra al final o cerca del final de su ciclo de endurecimiento monetario, lo que mantiene al Dólar bajo control.

Los analistas de Brown Brothers Harriman explicaron que "el WIRP sugiere ahora un 50% de probabilidades de una subida de 50 puntos básicos en la reunión del FOMC del 21 y 22 de marzo, frente a más del 70% antes del SBV". "De cara al futuro, se prevén subidas de 25 puntos básicos en mayo y junio, lo que situaría los fondos federales entre el 5.50 y el 5.75%".

Los analistas señalaron que "las probabilidades de una última subida de 25 puntos básicos en el tercer trimestre se han evaporado, frente a las probabilidades de más del 30% previas al SBV". El sólido informe de empleo de hoy debería volver a centrar la atención del mercado en la economía de EE.UU. más que en el sistema bancario de EE.UU. Por ahora, creemos que la tendencia alcista de los rendimientos de EE.UU. y del dólar sigue intacta''.

Por su parte, los analistas de Rabobank explicaron que ''dado que ya están descontadas nuevas subidas de tasas del Banco Central Europeo, las razones para comprar el euro podrían estar agotándose''.

En nuestra opinión, el EUR/USD podría estar tocando techo. Vemos margen para un movimiento a la baja en los próximos meses, potencialmente hacia la zona EUR/USD1,06", dijeron los analistas.

Análisis técnico del EUR/USD

El precio está encontrando resistencia en este esquema bajista con el foco puesto en un movimiento hacia 1.0900. Sin embargo, los bajistas tienen que aparecer en esta coyuntura, teniendo en cuenta que los alcistas consiguieron superar el ratio del 78.6% del nivel Fibonacci en la recuperación de Wall Street:

Alcista, al menos por el momento:

- El XAG/USD corre el riesgo de presentar un patrón bajista y una formación de doble techo, ya que el precio retrocede desde un máximo de 12 meses.

- Se anticipa una trayectoria bajista, con niveles de soporte cruciales en 25.00$ y 24.00$ en medio de un impulso de compra que se desvanece.

El precio de la plata retrocede tras alcanzar un nuevo máximo de 12 meses en 26.13$ en la sesión americana. La mejora del mercado laboral estadounidense gracias al optimista informe de empleo de EE.UU. truncó las posibilidades del XAG de probar el máximo del año pasado. En el momento de escribir estas líneas, el par XAG/USD cotiza a 25.60$, perdiendo 1.69%.

Acción del precio XAG/USD

Al momento de escribir este artículo, el par XAG/USD sigue en alza, pero a punto de retroceder. Si XAG/USD registra un cierre diario por debajo del mínimo diario del 4 de mayo de 25.44$, esto podría formar dos señales bajistas: la primera, un patrón de vela envolvente bajista que sugiere que la acción bajista está garantizada. La segunda es la posible formación de un doble techo, un patrón gráficos de reversión importante, que podría impulsar los precios hacia los 24.00$.

El índice de fuerza relativa (RSI) añadió otra señal a la mezcla, formando una divergencia negativa. Esto significa que a medida que la acción del precio del XAG/USD alcanzó sucesivos máximos más altos, el RSI alcanzó máximos más bajos a medida que el impulso de compra se desvanecía. Además, la Tasa de Cambio de 3 días (RoC) muestra que la presión compradora está disminuyendo a medida que los vendedores entran en acción.

Por lo tanto, el camino de menor resistencia del XAG/USD es a la baja. El primer soporte sería la señal de 25.00$. Una ruptura de este último expondría el mínimo del 25 de abril en 24.49$, seguido por la media móvil exponencial (EMA) de 50 días en 24.11$, que, una vez superado, desafiará la cifra de 24.00$.

XAG/USD Gráfico Diario

El presidente de la Reserva Federal de San Luis, James Bullard, apoyó la subida de tipos de 25 puntos básicos que la Fed llevó a cabo esta semana, calificándola de "un buen paso adelante", y afirmó que hay una cantidad significativa de inflación en la economía.

En cuanto a las perspectivas económicas, Bullard no se basa en una recesión, sino en un crecimiento lento y una inflación decreciente. También señaló que el mercado laboral sigue "muy tenso" y tardará en enfriarse.

- El USD/JPY pone a prueba la EMA de 50 días en 133.85; el patrón envolvente alcista apunta a una posible tendencia alcista.

- Riesgos a la baja, con la EMA de 100 días en 132.83 a la vista si se rompe el soporte de 134.00.

El USD/JPY sube tras caer a un mínimo semanal de 133.50, avanza un 0.42%, impulsado por la intervención de los compradores en torno a un sólido nivel de soporte técnico. Asimismo, las nóminas no agrícolas de abril informadas con optimismo impulsaron al dólar estadounidense (USD) contra el yen japonés (JPY). Al momento de escribir estas líneas, el par USD/JPY se comercia en 134.81, luego de haber registrado mínimos en 133.88.

Acción del precio USD/JPY

Desde el gráfico diario, el par USD/JPY se mantiene neutral, aunque testea la Media Móvil Exponencial de 50 días en 133.85, ya que el par lucha por cerrar por encima del máximo diario del 4 de mayo en 134.85. Si el USD/JPY logra un cierre diario por encima de este último, el par formará un patrón de velas alcista, manteniendo a los compradores con la esperanza de precios más altos.

En ese caso, la próxima resistencia del USD/JPY sería 135.00, y el máximo diario del 15 de marzo en 135.11. Una vez superada, el USD/JPY tendría el camino despejado hacia 136.00 hasta probar la EMA de 200 días en 136.99.

Los osciladores, como el indicador de fuerza relativa (RSI), apuntan al alza y aún se encuentra por encima del territorio neutral. La tasa de cambio de los últimos tres días sugiere que los vendedores están perdiendo impulso. Por lo tanto, el USD/JPY continuaría en alza.

Sin embargo, si el USD/JPY cae por debajo de 134.00, expondría a la EMA de 50 días en 133.85, seguida por la figura de 133.00. Riesgos a la baja allanaría el camino hacia la EMA de 100 días en 132.83.

USD/JPY Gráfico Diario

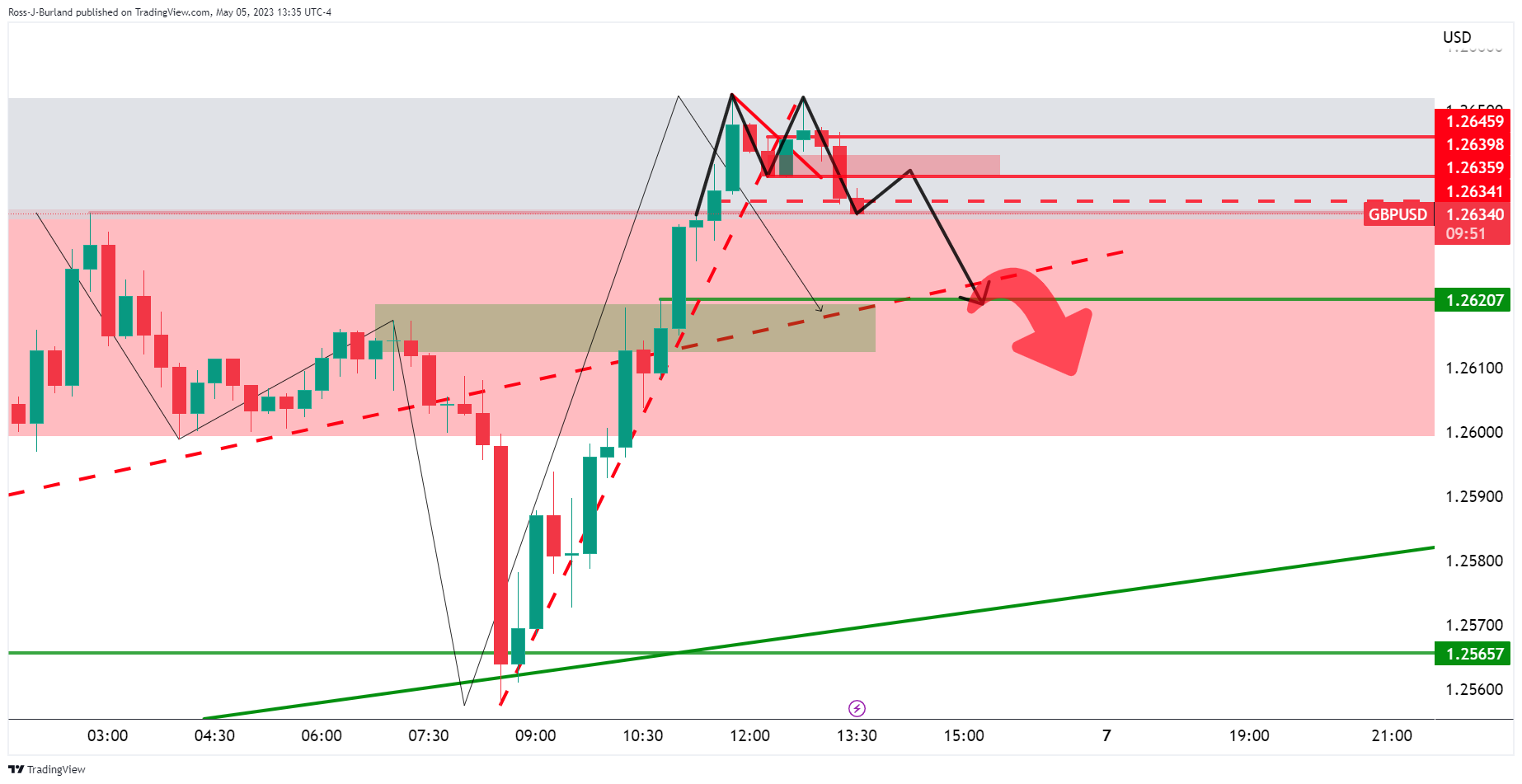

- El GBP/USD está bajando y formando un pico.

- Los osos buscan un movimiento a la baja para probar los 1.2625.

El GBP/USD está siendo presionado a la baja a mediodía de la sesión americana y está tomando una estructura de soporte que podría dar lugar a un movimiento a la prueba de los 1.2025 y más bajo para el resto del día.

GBP/USD Gráfico de 1 hora

El gráfico horario muestra a la GBP/USD alcanzando un máximo en los 1.2650 y esto da lugar a una prueba de la línea del cuello de la formación en W, como se ilustra en el gráfico anterior.

GBP/USD gráfico de 15 minutos

En los gráficos de 15 y 5 minutos, podemos ver cómo el precio adopta una estructura de soporte.

El gráfico de 5 minutos muestra la acción del precio de cerca y la ruptura de la estructura ofrece perspectivas de un movimiento a la baja por lo que la resistencia podría llegar cerca de 1.2640 si va a haber una nueva prueba de los mínimos anteriores como se ilustra en el gráfico anterior.

Los analistas de Rabobank señalan que el par EUR/USD podría estar tocando techo. Ven margen para un movimiento a la baja en los próximos meses, potencialmente hacia la zona de 1.06.

Declaraciones destacadas:

"De cara al futuro, esperamos que la economía de la Eurozona se estanque en el segundo semestre de 2023. Dado que las nuevas subidas de tasas del BCE ya están descontadas, las razones para comprar EUR podrían estar agotándose. En nuestra opinión, el EUR/USD podría estar tocando techo".

"Es probable que cualquier ampliación de las tensiones en los sectores financieros se traduzca en una oferta de refugio para el dólar. En cualquier caso, ante el temor generalizado a una recesión en EE.UU. y al estancamiento de la Eurozona en el segundo semestre, además de la evidencia de que la recuperación post-pandémica en China es decepcionantemente irregular, esperamos que el USD encuentre soporte debido a la aversión al riesgo. Vemos riesgo de caídas tan bajas como 1.06 en H2".

El preciodel oro sigue manteniéndose justo por encima de 2.000$. Los economistas del Commerzbank prevén que el metal amarillo se mantenga estable antes de subir hacia finales de año.

XAU/USD en torno a los 2.000$ durante los dos próximos trimestres

"Durante los dos próximos trimestres, prevemos que el XAU/USD se sitúe en torno a los 2.000$ y, por tanto, sólo ligeramente por debajo de sus niveles actuales (en comparación con nuestra previsión anterior de 1.900-1.950$)."

"Tan pronto como la Fed plantee una perspectiva más clara de un giro de los tipos de interés, es probable que el precio del Oro suba de forma duradera y más notable por encima de la señal de los 2.000$, aunque sólo esperamos que esto ocurra hacia finales de este año."

Fuente: Commerzbank Research

- El WTI rebota con una subida del 3%, pero el temor a una subida de tasas se cierne sobre el mercado del petróleo.

- El aumento de la contratación en EE.UU. soporta la recuperación de Wall Street y suaviza el impacto del dólar en los precios del petróleo.

- El debilitamiento de la actividad manufacturera china lastra el WTI a pesar de los recortes de producción de la OPEP+.

El Western Texas Intermediate (WTI), referencia del petróleo crudo estadounidense, subió más de un 3% el viernes, pero se mantuvo con pérdidas superiores al 7% por el temor a nuevas subidas de tasas y a una ralentización de la economía mundial. Así, el WTI cotiza a 70.96$ PB tras tocar un mínimo de 68.54$.

WTI lucha por remontar en medio de la incertidumbre económica

Wall Street está registrando una recuperación después de que la Oficina de Estadísticas Laborales de EE.UU. (BLS) revelara que la contratación en EE.UU. está repuntando, añadiendo 253.000 puestos de trabajo en abril, como muestra el informe de nóminas no agrícolas (NFP). Aunque provocó un repunte de los rendimientos de los bonos del Tesoro estadounidense, el dólar se está debilitando, lo que ofrece cierto colchón a los precios del WTI.

El WTI se desplomó después de que la Oficina Nacional de Estadísticas de China informara de que la actividad manufacturera siguió debilitándose en abril, lo que posteriormente confirmó el PMI de Caixin. Esto se produce incluso después de que la Organización de Países Exportadores de Petróleo y sus aliados, la OPEP+, redujeran su producción de crudo en más de un millón de barriles diarios, en un esfuerzo por apuntalar los precios del petróleo.

Aunque impulsó una subida de más del 6% a principios de abril, el WTI borró esas ganancias y algunas más.

Fuentes citadas por Reuters dijeron: "El crudo está tratando de revertir la reciente caída de los precios provocada por la subida de las tasas de interés y los temores de recesión sobre todo en el sector bancario".

Análisis Técnico del WTI

Desde el punto de vista técnico, el WTI presenta un sesgo bajista, pero la acción del precio del 4 de mayo formó un gran martillo precedido por una tendencia bajista, lo que sugiere que el WTI podría recuperarse pronto. El indicador Índice de Fuerza Relativa (RSI) se acerca al nivel neutral, apuntando al alza, lo que sugiere que los compradores están cobrando fuerza.

Si el WTI logra un cierre diario por encima del máximo diario del 3 de mayo en 71.74$, se formará una estrella matutina, un patrón alcista de tres velas, que podría allanar el camino para nuevas subidas. Dicho esto, el WTI se enfrentará a una sólida resistencia en la confluencia de varias EMA, con la EMA de 20 días en 74.86$, seguida de la EMA de 50 días en 75.94$, antes de poner a prueba la EMA de 100 días en 77,54 $.

- La contratación en EE.UU. se dispara en abril: se añaden 253.000 empleos, superando las previsiones de 180.000.

- Los mercados se replantean las expectativas de recorte de tasas ya que las Nóminas No Agrícolas superan las estimaciones.

- El dólar australiano se mantiene firme tras la sorprendente subida de tipos del RBA a principios de semana.

El AUD/USD está subiendo con fuerza después de un informe de empleo estelar en los Estados Unidos (EE.UU.), que provocó una mejora en el sentimiento del mercado, mientras que los valores en problemas de los bancos regionales subieron después de la reciente agitación en el sistema bancario de EE.UU.. El par AUD/USD cotiza en 0.6737, con una ganancia del 0.68%, tras tocar un mínimo de 0.6607.

El sólido informe de empleo de EE.UU. no deja margen para recortes de tasas en la reunión de junio de la Fed

El último informe de empleo en EE.UU., las nóminas no agrícolas, mostró que la contratación en abril superó las estimaciones, ya que la economía añadió 253.000 por encima de las previsiones de 180.000, tras la subida de tipos de 25 puntos básicos de la Reserva Federal de EE.UU. (Fed) el miércoles. Tras la decisión de la Fed, los participantes del mercado comenzaron rápidamente a cotizar a la baja las tasas. Sin embargo, los datos del mercado de hoy han provocado un revuelo entre los operadores, como demuestran las caídas de los futuros de las tasas de interés a corto plazo, que han recortado las expectativas de recorte de tipos.

El informe de empleo de EE.UU. reveló que la media de ganancias por hora subió un 0.5% intermensual, superando las previsiones del 0.3%, mientras que la tasa de desempleo bajó al 3.4% desde el 3.5% de marzo. Una vez que los datos queden en el retrovisor, los inversores esperan que la Fed mantenga las tasas sin cambios para la decisión de junio.

Mientras tanto, el Índice del Dólar Estadounidense (DXY), indicador del valor del dólar frente a una cesta de seis divisas, recortó parte de sus pérdidas semanales y ganó un 0,02%, hasta 101.473. El rendimiento de los bonos del Tesoro de EE.UU. a 10 años subió ocho puntos básicos, hasta el 3.439%, ofreciendo un colchón a los vendedores del AUD/USD.

No obstante, el dólar australiano (AUD) sigue resistiendo tras la sorprendente subida de tasas de principios de semana. El viernes, la Declaración de Política Monetaria (SoMP) revelada por el Banco de la Reserva de Australia (RBA) destacó que los riesgos para la inflación se inclinaban al alza, dada la baja productividad y el aumento de las facturas de energía. Los responsables del RBA añadieron que los tipos de interés podrían tener que subir más para frenar la inflación.

Próximos acontecimientos

Comenzarán las declaraciones de distintos miembros de la Fed encabezado por el presidente de la Fed de San Luis, James Bullard, el de Minnesota, Neil Kashkari, y la gobernadora de la Fed, Lisa Cook.

Análisis Técnico del AUD/USD

El par AUD/USD sigue con sesgo neutral, pero inclinado al alza, con la EMA de 200 situada en torno a 0.6788, sondeando ser una sólida resistencia. Sin embargo, el Índice de Fuerza Relativa (RSI) está apuntando al alza, y los compradores deben recuperar el máximo del 20 de abril en 0.6771 antes de desafiar la EMA de 200 días que marca la tendencia. En ese caso, el AUD/USD no debería tener problemas para recuperarse hacia 0.6800, que, una vez superado, abriría la puerta hacia el máximo diario del 21 de febrero en 0.6919. Por otro lado, los riesgos a la baja se sitúan por debajo de la EMA de 100 días en 0.6735, seguida de la EMA de 50 días en 0.6707.

EE.UU. creó 253.000 puestos de trabajo en abril, superando las expectativas. Según informan los economistas de TD Securities, el mercado aún está tratando de digerir las implicaciones del informe para el mercado de divisas.

Posicionamiento del USD y valoraciones a corto plazo en su mayoría limpias

"Al USD le gustó la sorpresa alcista de los titulares. Los buenos datos han ayudado al USD, mientras que los malos lo han arrastrado a la baja. La reacción instintiva fue comprar la sorpresa, aunque algunas advertencias en los detalles ponen de relieve el limitado entusiasmo, o al menos la continua confusión sobre el próximo gran movimiento en las divisas. Algunas de las salvedades de los datos son importantes, y reflejan cierta atenuación de la reacción de los titulares."

"Dicho esto, la configuración táctica probablemente debería inclinarse a favor del USD al menos hasta el informe de inflación de la próxima semana. La cifra de NFP fue lo suficientemente fuerte como para mantener al mercado adivinando el próximo movimiento de la Fed y el inicio del ciclo de flexibilización."

"Posicionamiento del USD y las valoraciones a corto plazo también son en su mayoría limpias, lo que significa que no hay una alta convicción o un posicionamiento asimétrico a precio."

El EUR/USD se mantiene firme pero con pocos cambios en la parte inferior de 1.1000. Los economistas de Scotiabank esperan que el par pruebe niveles por encima de 1.12 si rompe por encima de 1.11.

Euro debería seguir estando bien respaldado sobre caídas menores

"Al menos a corto plazo, el Euro debería seguir bien respaldado por caídas menores".

"El impulso a corto plazo parece neutral, pero el tono alcista general de este mercado sigue intacto".

"Soporte en caídas en 1.0975/1.1025 a corto plazo".

"Si supera 1.11, la recuperación podría extenderse hasta 1.12 o más".

El real brasileño y el peso mexicano se beneficiaron de la señal de una pausa en las tasas de interés estadounidenses. Los economistas de Commerzbank esperan que ambas divisas se mantengan fuertes frente al dólar estadounidense.

El BRL y el MXN siguen siendo atractivos

"Ambos Bancos centrales se han mostrado tan agresivos últimamente que creo que la pausa en las tasas de la Fed era una condición necesaria para que el BCB y Banxico consideraran alejarse de su postura ultra agresiva. Dados los elevados tipos de interés reales de Brasil y México, parece justificado bajar ligeramente las tasas de política monetaria."

"Sin embargo, con una inflación aún elevada, es probable que ambos bancos centrales se cuiden de mantener una política monetaria suficientemente restrictiva para evitar el riesgo de presiones inflacionistas adicionales derivadas de una moneda más débil. En consecuencia, vemos que el BRL y el MXN se mantienen en niveles fuertes frente al dólar."

Los economistas de Rabobank creen que es poco probable que el par AUD/USD suba de forma sostenida hasta el próximo año.

En los próximos meses, el par seguirá cotizando en torno a los niveles actuales

"La caída de los precios del mineral de hierro desde su máximo de marzo y la preocupación por el ritmo de crecimiento en China podrían pesar sobre el AUD en los próximos meses. Dicho esto, el alivio de las tensiones comerciales con China, el buen presupuesto de Australia y los buenos posicionamientos de la cuenta corriente, combinados con un RBA todavía de línea agresiva, deberían proporcionar soporte."

"Esperamos más comercio en torno a los niveles actuales en los próximos meses".

"Vemos la posibilidad de que el AUD/USD vuelva a superar los 0.70 en 2024 a medida que el crecimiento recupere impulso."

El par USD/CAD ha caído por debajo de 1.35. Los economistas de Scotiabank esperan que el par siga bajo presión bajista.

Más debilidad en el futuro

"Quiebre del rango de finales de abril/principios de mayo, lo que sugiere que las pérdidas podrían extenderse hacia 1.3450 o por debajo durante la próxima semana".

"Un cierre a la baja del USD en la semana impulsaría las perspectivas de una mayor debilidad del USD en el futuro".

"Con la curva de swaps de EE.UU. fijando un precio de casi 100 puntos básicos de recortes, el CAD debería recibir un soporte más obvio de los diferenciales de rendimiento en los próximos meses, si los precios del mercado sirven de guía".

El GBP/USD amplía sus ganancias. Los economistas de Scotiabank esperan que el par mantenga un tono positivo.

Presión continua para una mayor fortaleza de la GBP

"Recordemos que la libra logró cerrar por encima de 1.2445 semanalmente la semana pasada -un nivel que había frenado claramente las ganancias en este movimiento alcista- para dar al movimiento alcista un poco más de ímpetu y poner 1.27/1.28 en el radar."

"El soporte intradía está en 1.2580, con un soporte más firme ahora en 1.2540/50."

"Las sólidas señales de impulso de la tendencia sugieren un soporte firme en caídas menores y una presión continua para una mayor fortaleza de la GBP."

- El GBP/USD retrocede desde máximos de un año y medio tras un buen repunte de la demanda de USD.

- Los datos alentadores sobre el empleo en EE.UU. impulsan al alza el rendimiento de los bonos estadounidenses y dan alas al dólar.

- El apetito de riesgo limita las ganancias del dólar y las caídas significativas del par.

- Los operadores también se muestran reticentes ante el informe del IPC estadounidense de la semana que viene y la reunión de política monetaria del Banco de Inglaterra.

El par GBP/USD cae a un nuevo mínimo diario en reacción a los datos mensuales de empleo de EE.UU., mejores de lo esperado, aunque logra encontrar cierto soporte antes de la zona de 1.2550. El par se recuperó hasta la zona de 1.2585-1.2590 durante las primeras horas de la sesión americana y cotiza con un leve sesgo positivo por tercer día consecutivo, justo por debajo de los máximos de un año alcanzados hoy.

El dólar estadounidense (USD) se fortalece en general tras la publicación del informe NFP de EE.UU., que resulta ser un factor clave que actúa como un viento en contra para el par GBP/USD. De hecho, la Oficina de Estadísticas Laborales de EE.UU. (BLS) informó que la economía de EE.UU. añadió 253.000 nuevos puestos de trabajo en abril, muy por encima de los 179.000 previstos y la lectura revisada a la baja del mes anterior de 165.000. Otros datos revelaron que la Tasa de Desempleo bajó inesperadamente del 3.5% al 3.4% y que las Ganancias Medias por Hora subieron del 4.3% al 4.4%.

Estos datos alentadores apuntan a una fortaleza sostenida del mercado laboral y podrían obligar a la Reserva Federal (Fed) a mantener los tipos de interés al alza durante algún tiempo. Esto, a su vez, empuja al alza los rendimientos de los bonos del Tesoro de EE.UU., lo que apuntala al Dólar y ejerce cierta presión sobre el par GBP/USD. Sin embargo, el apetito de riesgo, reflejado en la fuerte apertura de los mercados de acciones estadounidenses, mantiene limitado al dólar. Aparte de esto, el aumento de las apuestas a una subida de tasas de 25 puntos básicos por parte del Banco de Inglaterra (BoE) ayuda a limitar la caída del par.

Por lo tanto, la atención del mercado seguirá centrada en la esperada reunión de política monetaria del BoE del próximo jueves. De cara a la cita clave de los bancos centrales, los inversores tomarán como referencia las últimas cifras de inflación al consumo de EE.UU. del miércoles. Esto jugará un papel clave en la determinación de la trayectoria a corto plazo para el par GBP/USD. No obstante, los precios al contado siguen en camino de registrar ganancias por tercera semana consecutiva.

Niveles técnicos

- El DXY recupera la compostura y avanza hasta 101.80.

- Las nóminas no agrícolas estadounidenses superaron las estimaciones en abril.

- La tasa de desempleo estadounidense bajó el mes pasado.

El dólar, en términos del Índice del USD (DXY), toma oxígeno y se mueve a máximos de 2 días cerca de 101.80 el viernes.

DXY se fortalece gracias a la firmeza de NFP

El índice da un giro de 180 grados y vuelve rápidamente a la zona de 101.80, o máximos de 2 días, tras la publicación de otro sólido informe sobre el empleo en EE.UU. correspondiente al mes de abril.

De hecho, la economía estadounidense añadió más puestos de trabajo de los previstos inicialmente durante el mes de abril (253.000), mientras que la tasa de desempleo retrocedió inesperadamente hasta el 3.4% (desde el 3.5%).

También colaborando con la subida del Dólar, las ganancias medias por hora superaron el consenso y subieron un 0.5% intermensual y un 4.4% en los últimos doce meses, mientras que la tasa de participación se mantuvo sin cambios en el 62.6%.

Qué esperar en torno al USD

El índice parece estar ahora pujando bien al norte de la zona de 101.00 tras unas nóminas no agrícolas mejores de lo esperado, mientras los inversores siguen evaluando el último evento del FOMC.

En un escenario más amplio, el dólar parece estar sometido a presiones a la baja a la luz de la reciente indicación de la Fed de que probablemente pausará su proceso de normalización en un futuro próximo. Dicho esto, la futura dirección de la política monetaria vendrá determinada por el comportamiento de los principales indicadores fundamentales (empleo y precios principalmente).

A favor de una pausa de la Fed parecen la perseverante desinflación -a pesar de que los precios al consumo siguen muy por encima del objetivo- y la incipiente relajación del mercado laboral, todo ello en medio de la constante especulación sobre una probable recesión.

Niveles técnicos

Ahora, el índice sube un 0.14% a 101.60 y la ruptura por encima de 102.40 (máximo mensual del 2 de mayo) abriría la puerta a 102.80 (máximo semanal del 10 de abril) y después a 103.05 (máximo mensual del 3 de abril). En el lado opuesto, la contención inicial se produce en 101.01 (mínimo semanal del 26 de abril) antes de 100.78 (mínimo del 14 de abril) y, por último, 100.00 (nivel psicológico).

- El precio del oro prolonga el retroceso de la noche anterior desde su máximo histórico y cae el viernes.

- La trayectoria bajista repunta tras la publicación de un informe optimista sobre las NFP estadounidenses.

- El aumento del rendimiento de los bonos estadounidenses impulsa al dólar y ejerce una fuerte presión bajista sobre los metales.

El precio del oro se ve sometido a una fuerte presión vendedora el viernes y amplía el fuerte retroceso del día anterior desde un máximo histórico, en torno a la zona de 2.078-2.079$. La trayectoria bajista repunta en reacción a los alentadores datos mensuales de empleo de EE.UU. y arrastra al XAU/USD a mínimos de tres días, por debajo del nivel de 2.010$ durante la sesión norteamericana temprana.

El dólar de EE.UU. (USD) se fortaleció en general después de que el NFP mostrara que la economía de EE.UU. añadió 253.000 nuevos puestos de trabajo en abril, muy por encima de los 179.000 previstos y de la lectura revisada a la baja de 165.000 del mes anterior. Otros datos revelaron que la Tasa de Desempleo bajó inesperadamente del 3.5% al 3.4% y que las Ganancias Medias por Hora subieron del 4,3% al 4.4%. Esto, a su vez, permite que el Índice del Dólar (DXY), que sigue al Dólar frente a una cesta de divisas, se recupere aún más desde el máximo de una semana alcanzado el jueves y pesa en el precio del Oro denominado en Dólares.

Mientras tanto, el optimista informe sobre el mercado laboral podría haber frustrado las esperanzas de una inminente pausa en el ciclo de subidas de tasas de la Reserva Federal (Fed) en junio. Esto, a su vez, provoca un repunte intradía de los rendimientos de los bonos del Tesoro estadounidense, lo que apuntala aún más al dólar y contribuye a alejar los flujos del metal amarillo, que no ofrece rendimientos. Aparte de esto, un cambio positivo en el sentimiento de riesgo mundial, como lo demuestra la recuperación de los mercados de acciones, contribuye aún más a una fuerte caída intradía del precio del Oro. Con este último tramo a la baja, el XAU/USD ha interrumpido una racha de tres días de ganancias, aunque parece dispuesto a registrar ganancias semanales.

Ahora será interesante ver si la materia prima puede atraer compradores a niveles más bajos o si la caída en curso marca el final de una tendencia alcista de más de seis meses, que constituye la formación de un canal ascendente en el gráfico diario. Por lo tanto, será prudente esperar a que se produzca un fuerte seguimiento de las ventas antes de confirmar que el precio del Oro ha formado un máximo a corto plazo y posicionarse para cualquier descenso correctivo significativo.

Niveles técnicos

- El USD/JPY obtuvo una fuerte tracción positiva el viernes y obtiene soporte de una combinación de factores.

- El positivo informe NFP de los EE.UU. proporciona un buen impulso al USD y actúa como un viento de cola para el par.

- El tono positivo del riesgo debilita al yen, refugio seguro, y brinda un impulso adicional al par.

El par USD/JPY recibió ofertas agresivas durante las primeras horas de la sesión norteamericana y saltó al nivel psicológico clave 135.00 en reacción a los datos estelares del empleo mensual de EE.UU.

De hecho, el dato principal de las NFP mostró que la economía estadounidense añadió 253.000 nuevos puestos de trabajo en abril, frente a los 179.000 previstos, compensando la lectura revisada a la baja de 165.000 puestos. Además, la tasa de desempleo cayó inesperadamente al 3.4% durante el mes informado desde el 3.5% de marzo, lo que ayuda al dólar estadounidense (USD) a recuperar una fuerte tracción positiva y proporciona un buen impulso al par USD/JPY.

Aparte de esto, un cambio positivo en el sentimiento de riesgo global - como se muestra por una buena recuperación en los mercados de valores - socava el refugio seguro del yen japonés (JPY) y contribuye aún más al tono de oferta que rodea el par USD/JPY. Dicho esto, la postura menos agresiva de la Reserva Federal (Fed) frena a los alcistas del USD a la hora de realizar apuestas agresivas y mantiene a raya cualquier avance adicional, al menos por ahora.

Sin embargo, el par USD/JPY, por ahora, parece haber roto una racha de tres días de pérdidas y ha detenido el fuerte retroceso de esta semana desde la región de 137.75-137.80, o un máximo de dos meses. El par, sin embargo, sigue en camino de registrar pérdidas por primera vez en las cuatro semanas anteriores. Por ello, es prudente esperar a que se produzcan fuertes compras de seguimiento antes de realizar nuevas apuestas alcistas en torno al par.

Niveles técnicos

- Las nóminas estadounidenses aumentan en 253.000 frente a las 179.000 previstas.

- La tasa de desempleo canadiense se mantiene en el 5%.

- El USD/CAD se mantiene estable cerca de 1.3500, en mínimos semanales.

El USD/CAD se mantuvo relativamente estable, cotizando cerca del mínimo semanal cercano a 1.3480 tras la publicación de los datos del mercado laboral en Canadá y EE.UU.. Si bien las cifras de las nóminas no agrícolas (NFP) de EE.UU. arrojaron resultados positivos, éstos se vieron equilibrados por un informe igualmente positivo de Canadá.

Fortaleza de los mercados laborales

En abril, la economía estadounidense añadió 253.000 puestos de trabajo, superando los 179.000 previstos. Además, la tasa de desempleo bajó al 3.4%, por debajo del 3.5% previsto. Sin embargo, las nóminas de marzo se revisaron a la baja, de 236.000 a 165.000.

En Canadá, la tasa de desempleo se mantuvo en el 5%, ligeramente por encima del consenso de mercado del 5.1%. La variación neta del empleo fue de 41.400, superando las 20.000 previstas.

Tras la publicación de las NFP, el dólar estadounidense se apreció frente a la mayoría de las divisas, pero el dólar canadiense obtuvo mejores resultados debido a las cifras positivas de Canadá.

El USD/CAD subió inicialmente hasta 1.3507 antes de girar a la baja y caer por debajo de 1.3490. Actualmente el par cotiza cerca de sus niveles más bajos en dos semanas, buscando el soporte de 1.3475/80.

Niveles técnicos

Canadá ha generado 41.400 empleos en abril, una cifra que dobla las previsiones del mercado, que esperaban un crecimiento de 20.000 después que en marzo se crearan 34.700 puestos de trabajo. Este es el segundo mejor mes en lo que va de año respecto a la creación de empleo después de enero, cuando se ganaron 150.000.

La tasa de desempleo canadiense se ha mantenido en el 5% por quinto mes consecutivo, mejorando el 5.1% estimado por el consenso.

Los salarios mantuvieron el ritmo de crecimiento en el 5.2%, mientras que la tasa de participación siguió en el 65.6%, como se esperaba.

USD/CAD reacción

La combinación de buenos datos de empleo de EE.UU. y Canadá ha generado un rebote en el USD/CAD de más de 35 pips, elevándose primero a 1.3514 para luego caer a 1.3478, mínimo de dos semanas. Al momento de escribir, el par cotiza sobre 1.3482, perdiendo un 0.42% diario.

- El EUR/USD invierte ahora las ganancias iniciales y vuelve a acercarse a 1.0970.

- Las Nóminas no agrícolas de EE.UU. sorprendieron al alza en abril.

- La Tasa de Desempleo bajó al 3.4%.

El EUR/USD se ve sometido a una mayor presión bajista y abandona rápidamente el optimismo inicial, volviendo a situarse por debajo de 1.1000 y creando mínimos de 3 días en 1.0971 tras la publicación de otro sólido informe sobre el empleo de EE.UU. el viernes.

EUR/USD: Las ganancias parecen limitadas hasta ahora cerca de 1.1100

El EUR/USD repunta tras la publicación de las Nóminas no agrícolas, que mostraron que la economía estadounidense añadió 253.000 puestos de trabajo durante el mes de abril, superando las estimaciones iniciales de una ganancia de 180.000 empleos. Además, la lectura de marzo se revisó a la baja hasta 165.000 (desde 236.000).

La Tasa de Desempleo bajó al 3.4% y las Ganancias Horarias Medias -un indicador de la inflación a través de los salarios- subieron un 0.5% intermensual y un 4.4% respecto al año anterior. Además, la Tasa de Participación se mantuvo estable en el 62.6%.

Más adelante en la sesión, la atención se centrará en la publicación de la Variación del Crédito al Consumo para el mes de marzo.

Qué esperar del EUR

El EUR/USD recorta las ganancias anteriores y se suma al retroceso moderado observado tras la reunión del BCE del miércoles.

Se espera que la cotización del euro refleje fielmente el comportamiento del dólar estadounidense y probablemente se vea afectada por las diferencias de enfoque entre la Fed y el BCE en lo que respecta a sus planes de ajuste de las tasas de interés.

De cara al futuro, el discurso de línea agresiva del BCE sigue favoreciendo nuevas subidas de tasas, aunque esta opinión parece contrastar con cierta pérdida de impulso en los fundamentos económicos de la región.

Niveles técnicos

De momento, el par pierde un 0.19% en 1,0989 y se enfrenta al siguiente soporte en 1.0941 (mínimo mensual del 2 de mayo), seguido de 1.0909 (mínimo semanal del 17 de abril) y, por último, 1.0831 (mínimo mensual del 10 de abril). Por el contrario, la superación de 1,1095 (máximo de 2023 del 26 de abril) tendría como objetivo 1.1100 (nivel redondo) en ruta hacia 1.1184 (máximo semanal del 21 de marzo de 2022).

Las Nóminas no Agrícolas de Estados Unidos mostraron un aumento de 253.000 empleos en abril, muy superior a las 179.000 esperadas por el consenso del mercado. La parte negativa es que el dato de marzo fue revisado fuertemente a la baja, reduciéndose a 165.000 desde las 236.000 publicadas el mes anterior.

La tasa de desempleo se ha reducido una décima, cayendo al 3.4% desde el 3.5% previo y previsto, llegando a su nivel más bajo desde enero.

El promedio de ingresos por horas ha subido un 4.4% interanual, superando el 4.2% esperado y el 4.3% anterior. Los salarios intermensuales crecieron un 0.5% frente al 0.3% previo y previsto.

El promedio de horas trabajadas se ha mantenido sin cambios en 34.4, cumpliendo previsiones

Finalmente, la tasa de subempleo U6 ha caído al 6.6% desde el 6.7% anterior.

EUR/USD Reacción

El EUR/USD ha reaccionado a los datos con una caída de 40 pips que le ha llevado a 1.0971, nuevo mínimo de tres días. El par opera ahora sobre 1.0976, perdiendo un 0.33% diario.

- El DXY navega con pequeñas pérdidas en mínimos de 101.50 el viernes.

- Una vez superados los 101.00, el índice podría volver a visitar el mínimo interanual cerca de 100.80.

El Índice del Dólar Estadounidense (DXY) consigue rebotar desde los mínimos anteriores después de que los osos no consiguieran volver a probar/superar el soporte de 101.00 el viernes.

El índice sigue bajo presión a pesar del movimiento alcista del jueves. Frente a esto, el siguiente soporte a tener en cuenta aparece en el mínimo semanal de 101.01 (26 de abril), mientras que la quiebre de esta zona podría abrir la puerta a una probable visita al mínimo de 2023 en 100.78 (14 de abril).

En un panorama más amplio, mientras se mantenga por debajo de la SMA de 200 días, hoy en 105.95, las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

Los economistas del Commerzbank esperan que el Oro se mantenga en niveles elevados.

Nuevas perspectivas para el Oro

"El mercado del Oro está a punto de alcanzar nuevos máximos históricos. Sin embargo, por ahora sólo vemos posibilidades limitadas de que los precios suban (más). Esto se debe a que es probable que en los próximos meses el mercado fluctúe de un lado a otro (impulsado por los datos) mientras intenta adivinar si el próximo ajuste de la tasa de interés de la Fed será al alza o a la baja."

"Los inversores con un horizonte más a largo plazo también se han vuelto más cautos últimamente: tras las importantes entradas en los ETF de Oro en la segunda quincena de marzo, el interés comprador ha vuelto a menguar."

- El EUR/JPY lucha por la dirección justo por debajo de 148.00.

- Si sigue perdiendo terreno, podría volver a visitar la zona de 146.30 a corto plazo.

El EUR/JPY parece haber encontrado cierta contención inicial en torno a la zona de 147.00 en lo que va de semana (mínimo del 4 de mayo).

La fuerte caída observada en las últimas sesiones parece haber hecho mella en las perspectivas alcistas. En este trasfondo, la corrección en curso podría extenderse hasta el mínimo semanal de 146.30 (25 de abril), donde se espera que los osos encuentren un buen soporte.

De momento, las subidas se ven favorecidas mientras el comercio se sitúe por encima de la SMA de 200 días, hoy en 142.71.

Gráfico diario del EUR/JPY

El Peso Mexicano (MXN) se recuperó hasta un máximo de tendencia de 17.83 frente al USD. Los economistas de Société Générale esperan que el par USD/MXN prolongue su tendencia bajista.

Las señales de reversión aún no son visibles

"USD/MXN ha roto los mínimos de marzo denotando persistencia en su tendencia bajista".

"El MACD diario se encuentra en un nivel más alto en comparación con esos mínimos formando una divergencia positiva sin embargo, las señales de reversión aún no son visibles."

"La DMA de 50 cerca de 18.20 es la primera resistencia. Una ruptura por encima de este obstáculo es esencial para afirmar un movimiento alcista a corto plazo. El fracaso podría significar la continuación a la baja hacia el mínimo de 2017 cerca de 17.60/17.45 que es también el límite inferior de un canal de varios meses."

- Se espera que el informe de Nóminas no Agrícolas muestre que los empleadores estadounidenses agregaron 179.000 puestos de trabajo en abril.

- El Dólar estadounidense podría reaccionar al componente de la inflación salarial, el salario medio por hora.

- Se espera que la Oficina de Estadísticas Laborales informe de una tasa de desempleo del 3.5% en abril.

Los datos de las Nóminas no Agrícolas (NFP) serán publicados por la Oficina de Estadísticas Laborales (BLS) este viernes a las 12:30 GMT. Se espera que la publicación de NFP muestre ganancias de empleo de 179.000 en abril, una desaceleración del aumento de 236.000 registrado en marzo.

El Dólar estadounidense (USD) ha estado luchando para encontrar demanda en la segunda mitad de la semana con las apuestas moderadas de la Reserva Federal (Fed) dominando los mercados financieros. Es probable que el informe de empleo de abril desencadene la próxima gran acción en el USD debido a su impacto potencial en la perspectiva de la política de la Reserva Federal.

Aunque la Fed elevó su tasa de política en 25 puntos básicos (bps) al rango de 5-5.25% como se esperaba, eliminó el comentario en la declaración de política que decía “puede ser apropiado un endurecimiento adicional de la política". Al comentar sobre las condiciones del mercado laboral en la conferencia de prensa posterior a la reunión, el presidente del FOMC, Jerome Powell, señaló que había algunas señales que sugerían que la oferta y la demanda estaban volviendo a un mejor equilibrio. "No hay promesas, pero es posible que podamos continuar con el enfriamiento del mercado laboral sin grandes aumentos en el desempleo", agregó Powell.

¿Qué esperar en el próximo informe de Nóminas no Agrícolas?

Lo más destacado en la agenda económica de los Estados Unidos (EE.UU.) del viernes es la publicación de los datos del informe mensual de empleos de EE.UU. de abril. Las expectativas de las Nóminas no Agrícolas son que la economía agregó 179.000 empleos durante el mes informado, por debajo del crecimiento mejor de lo esperado de 236.000 visto en marzo. Se espera que la Tasa de Desempleo se mantenga sin cambios en 3.5% en el cuarto mes de este año.

Los inversores también prestarán mucha atención a las ganancias medias por hora, que se prevé que se mantengan estables en un 4.2% anual, y a las lecturas de participación en la fuerza laboral del informe.

Los analistas de Wells Fargo esperan que el crecimiento de las nóminas continúe debilitándose a principios del segundo trimestre: “Doblarse lentamente, no romperse, ha sido hasta ahora la historia del mercado laboral este año. Es poco probable que eso cambie con el informe de empleo de abril. En marzo, las NFP aumentaron en 236.000, el registro más débil desde diciembre de 2020. Las señales fueron más alentadoras en la encuesta de hogares por separado, donde el empleo aumentó en 577.000, lo que provocó que la tasa de desempleo volviera a bajar al 3.5%. La tasa de participación en la fuerza laboral también aumentó por cuarto mes consecutivo”.

¿Cuándo se publicará el informe de Nóminas no Agrícolas de febrero de EE.UU. y cómo podría afectar al EUR/USD?

El informe de Nóminas no Agrícolas está programado para publicarse a las 12:30 GMT, el 5 de mayo. Dado que el Dólar estadounidense se mantiene peligrosamente cerca de su nivel más débil frente al Euro en casi un año después de la Fed, los participantes del mercado prestarán mucha atención a los datos del mercado para determinar si el EUR/USD podría extender su recuperación.

En caso de que el informe revele que las condiciones del mercado laboral se mantuvieron ajustadas con un aumento de las NFP de 250.000 o por encima, combinado con una gran inflación salarial, los participantes del mercado podrían volver a evaluar la probabilidad de un aumento adicional de la tasa de 25 puntos básicos (bps) por parte de la Reserva Federal en Junio. En ese escenario, el USD debería cobrar fuerza de cara al fin de semana y hacer que el EUR/USD borre una parte de sus pérdidas semanales. Cabe señalar que la herramienta FedWatch de CME Group muestra que la probabilidad de una subida de tipos en junio es inferior al 5%.

Por otro lado, un informe decepcionante de NFP, cercano a 100.000, debería confirmar una pausa en el ciclo de ajuste de la Fed e incluso revivir las expectativas de un recorte de tasas más adelante en el año. Es probable que el USD se vea sometido a una presión bajista renovada en tal caso y proporcione un impulso al EUR/USD durante el horario comercial estadounidense del viernes.

Mientras tanto, Dhwani Mehta, analista principal de la sesión asiática en FXStreet, ofrece una breve perspectiva técnica para el par EUR/USD y escribe: “Los alcistas del Euro parecen esperanzados siempre que se mantengan por encima de la media móvil de 21 días (DMA) con pendiente ascendente en 1.0985. El Índice de Fuerza Relativa (RSI) de 14 días apunta hacia el norte por encima de la línea media, lo que agrega credibilidad al sesgo alcista".

Dhwani también describe niveles técnicos importantes para operar con el par EUR/USD: “Por el lado positivo, los compradores del Euro necesitan aceptación por encima de los máximos recientes del rango alrededor de 1.1090 para reanudar la tendencia alcista. Antes de eso, el EUR/USD necesita encontrar un punto de soporte sólido por encima del 1.1050. marca psicológica. Alternativamente, el soporte inmediato espera en la DMA alcista de 21, por debajo de la cual se podría probar el mínimo semanal de 1.0942 antes de que los bajistas se preparen para una prueba de la DMA ascendente de 50 en 1.0839".

Acerca del informe Nóminas no Agrícolas

El informe de Nóminas no Agrícolas de la Oficina de Estadísticas Laborales de EE.UU. enumera todos los nuevos puestos de trabajo creados en industrias no agrícolas durante el mes anterior.

El informe mensual de nóminas tiene una fuerte asociación con la política monetaria de la Reserva Federal de EE.UU., lo que puede causar que los mercados financieros fluctúen mucho. El número de NFP se hace público junto con las actualizaciones de los datos de meses anteriores, que también son observados de cerca por los operadores de divisas y del mercado de valores.

Las lecturas mejores de lo esperado generalmente se consideran favorables (o alcistas) para el Dólar estadounidense, mientras que las lecturas peores de lo esperado se consideran negativas (o bajistas) para el USD. La tasa de desempleo y los ingresos medios por hora suelen ser tan importantes como la cifra general de NFP.

Los economistas de ING esperan que el Dólar inicie una tendencia bajista.

Mercados tensos, pero la tendencia bajista del Dólar debería imponerse

"La continuación de la atención prestada a la salud de los bancos regionales de EE.UU. ha provocado un aumento de los niveles de tensión en los mercados monetarios".

"Los responsables políticos estadounidenses buscarán formas de arreglar las cosas, pero la tendencia general clara debería ser la de unas condiciones de crédito más estrictas y un crecimiento estadounidense más débil. Esto debería ayudar a reducir la inflación y hacer caer el Dólar".

"El DXY tiene los mínimos del año en la zona de 100.75/85".

Hoy se publicarán los datos del mercado laboral estadounidense. Sin embargo, podrían verse eclipsados por las decisiones de los bancos centrales que hemos conocido esta semana, informan los economistas de Commerzbank.

Datos del mercado laboral estadounidense eclipsados por los acontecimientos

"No es probable que el informe de hoy sea adecuado para desafiar la expectativa de la Fed del miércoles de que se debería haber alcanzado el final del ciclo de subida de tasas. Ni siquiera es probable que un informe sólido sobre el mercado laboral sea suficiente para desafiar todo el panorama de una economía estadounidense que se enfría lentamente, por lo que el mercado probablemente se mantendrá fiel a sus expectativas de recortes de las tasas de la Fed."

"Aunque el informe del mercado laboral siempre es bueno para dar una sorpresa, es poco probable que cause más que una reacción a corto plazo tras su publicación, si eso."

Los economistas de ING ven potencial para una ruptura más allá de 1.1100 en el par EUR/USD.

EUR/USD encontrará una buena demanda cerca de 1.0900

"Además de lo que deberían ser claramente tendencias favorables a las tasas de interés para el EUR/USD este año, los precios de la energía deberían ser mucho más bajos, lo que ha supuesto una gran mejora en los términos de comercio del Euro. Se trata de una reversión completa de las condiciones que pesaban sobre el EUR/USD en el tercer trimestre del año pasado."

"Sospechamos que el EUR/USD encuentra ahora una buena demanda cerca de 1.0900 y sólo estamos a la espera de algún dato más suave sobre la actividad o los precios en EE.UU. para desbloquear una ruptura de 1.1100."

Las ventas minoristas de la zona euro descendieron un 3.8% en la lectura interanual de abril, empeorando el descenso del 3.1% estimado por el consenso y la caída del 2.4% vista en marzo (cifra revisada al alza desde el -3%). Este es el sexto mes consecutivo de caídas por el indicador, que muestra su mayor descenso desde enero de 2021.

El indicador mensual ha descendido un 1.2% después de caer un 0.2% el mes anterior (cifra revisada desde -0.8%), situándose por debajo del 0% esperado.

EUR/USD reacción

El EUR/USD no ha reaccionado a estos datos, y se mantiene en las horas centrales de la mañana europea cotizando alrededor de 1.1030, ganando un 0.16% diario.

El Presidente del Banco Nacional Suizo (SNB), Thomas Jordan, declaró el viernes que "no podemos excluir un mayor endurecimiento de la política monetaria".

"La inflación sigue siendo un problema en Suiza", añadió Jordan.

Reacción del mercado

En el momento de escribir estas líneas, el USD/CHF está consolidando la última recuperación por encima de 0.8920. El par avanza un 0.73% en el día.

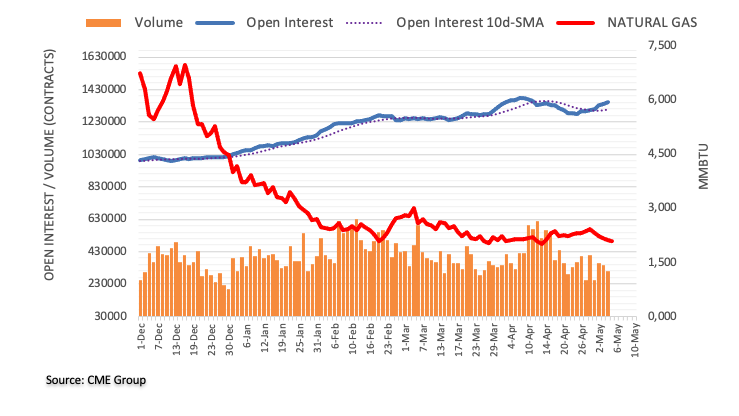

Teniendo en cuenta los datos avanzados de CME Group para los mercados de futuros de Gas Natural, el interés abierto volvió a subir el jueves, esta vez en unos 7.700 contratos. Por otro lado, el volumen se contrajo por segunda sesión consecutiva, ahora en unos 33.500 contratos.

Gas Natural a punto de visitar el mínimo de 2023

Los precios del Gas Natural extendieron el impulso bajista semanal el jueves. El comportamiento negativo estuvo acompañado de un aumento del interés abierto, lo que indica que las pérdidas adicionales parecen favorecidas a muy corto plazo. Por el contrario, no sería de extrañar que se produjera otro movimiento hacia el mínimo interanual de 1.967$ (22 de febrero).

- El AUD/USD gana algo de tracción el viernes y alcanza nuevos máximos de dos semanas.

- El USD se ve sometido a nuevas presiones de venta, lo que presta cierto soporte al par.

- Los operadores parecen reacios a abrir nuevas posiciones y esperan la publicación del NFP de EE.UU.

El par AUD/USD alcanza máximos de dos semanas el viernes, aunque tiene dificultades para aprovechar el impulso por encima de la media móvil simple (SMA) de 200 días. El par mantiene su tono de compras durante la sesión europea y cotiza alrededor de la región de 0.6725-0.6730, subiendo un 0.50% en el día.

Una combinación de factores provoca nuevas ventas en torno al dólar estadounidense, lo que a su vez permite al AUD/USD prolongar su trayectoria alcista observada desde principios de la semana actual. La preocupación por el sector bancario en EE.UU., junto con las perspectivas menos agresivas de la Reserva Federal (Fed), no ayudan al Dólar a consolidar el rebote del día anterior desde el mínimo de una semana.

Los inversores siguen preocupados por la posibilidad de una crisis bancaria en EE.UU. y temen que el prestamista regional PacWest Bancorp sea la siguiente ficha del dominó en caer. El banco central estadounidense, por su parte, esbozó un enfoque más estricto y basado en los datos para seguir subiendo las tasas. Además, el presidente de la Fed, Jerome Powell, señaló que el banco central estaba cerca de alcanzar la tasa terminal del actual ciclo de endurecimiento.

Aparte de esto, la preocupación por el techo de deuda estadounidense, junto con una modesta recuperación de los mercados bursátiles de EE.UU., debilitan al USD de refugio seguro y benefician al AUD, sensible al riesgo. Dicho esto, una mayor recuperación en los rendimientos de los bonos del Tesoro de EE.UU. ayuda a limitar las pérdidas para el USD y limita al par AUD/USD antes de la publicación del viernes de los datos mensuales de empleo de EE.UU.

El popularmente conocido informe de nóminas no agrícolas (NFP) se publicará más tarde durante la sesión americana. Este dato influirá en la dinámica del Dólar a corto plazo y dará un impulso significativo al par AUD/USD. El par sigue en camino de registrar fuertes ganancias semanales y romper una racha de dos semanas de pérdidas antes de los datos clave.

AUD/USD niveles técnicos a vigilar

Después de que el CAD lograra avanzar notablemente ayer, es probable que el mercado mire con expectación el informe del mercado laboral de abril. Los economistas de Commerzbank analizan cómo podría reaccionar el CAD a los datos de empleo canadienses.

Un mercado laboral sorprendentemente débil podría presionar al CAD

"Probablemente, sólo otro informe fuerte del mercado laboral -especialmente en comparación con los datos de EE.UU.- podría alimentar las expectativas de un nuevo aumento en la tasa del BoC, lo que probablemente daría soporte al CAD. La solidez de los datos podría sin duda hacer que se pospusieran los recortes de tipos, que el mercado ha descontado claramente para este año, es decir, que se redujera la brecha con respecto a las expectativas del mercado sobre las tasas de la Fed, un hecho que también debería beneficiar al CAD."

"Por lo que respecta a la incertidumbre latente en el mercado, las posibles ganancias del CAD como resultado de los sólidos datos del mercado laboral deberían seguir siendo limitadas. Por otra parte, un mercado laboral sorprendentemente débil podría presionar al CAD."

El Banco de la Reserva de Australia ha publicado hoy su Declaración de Política Monetaria del RBA.

Comentarios destacados

Las previsiones se basan en un máximo de tasas del 3.75%, con una caída de las tasas hasta el 3% a mediados de 2025.

Podría ser necesario un mayor endurecimiento de la política monetaria.

Los precios de la energía contribuirán considerablemente a la inflación del próximo año.

Nos mantenemos firmes en el compromiso de devolver la inflación al objetivo.

El Consejo se propone mantener en la medida de lo posible el aumento del empleo.

Cuanto más tiempo se mantenga la inflación por encima del objetivo, mayor será la probabilidad de una espiral de precios y salarios.

La desinflación de los bienes ha sido mínima hasta ahora, pero la inflación de los precios de la energía seguirá siendo elevada este año.

Previsión de inflación IPC del 4.5% en 2023, del 3.2% en 2024 y del 3.0% a mediados de 2025.

Previsión de inflación media recortada del 4.0% a finales de 2023, del 3.1% a finales de 2024 y del 2.9% a mediados de 2025.

Se prevé que China alcance fácilmente su objetivo de crecimiento del 5% este año.

Prevé un crecimiento del PIB del 1.2% en 2023, del 1.7% en 2024 y del 2.1% a mediados de 2025.

Los economistas de ING analizan cómo podrían afectar al Dólar los datos NFP de abril que se publicarán hoy en Estados Unidos.

Foco en el NFP de EE.UU.

"El consenso espera un aumento decente, pero más suave, de 185.000 puestos de trabajo y un aumento de las ganancias medias por hora del 0.3/4.2% mensual e interanual".

"Cualquier suavidad en los datos de actividad o de precios daría soporte para la valoración del mercado de un primer recorte de la Fed en septiembre y sería bajista para el Dólar."

"Por el contrario, cualquier dato de precios por encima del consenso se sumaría a las recientes publicaciones sobre inflación, como el indicador del coste del empleo del primer trimestre. Esto provocaría un aplanamiento bajista de la curva de rendimientos estadounidense y haría subir al Dólar".

La libra está mostrando un fuerte impulso cíclico, que debería continuar durante el verano, en opinión de los economistas de HSBC.

Perspectivas positivas pero prudentes

"El GBP ha disfrutado tanto de un mejor apetito por el riesgo como de un repunte cíclico".

"Creemos que el impulso cíclico debería seguir dando soporte al GBP en los próximos meses".

"Sin embargo, con el debilitamiento de la dinámica del crédito y el menguante impacto positivo de la desinflación, es posible que el GBP/USD no vaya mucho más allá del nivel de 1.30".

- El precio de la plata consolida sus recientes ganancias y alcanza un máximo de 13 meses el viernes.

- La configuración técnica favorece a los alcistas y respalda las perspectivas de un nuevo movimiento al alza.

- Se necesita una ruptura convincente por debajo del soporte de 24.50$-24.40$ para anular la tendencia positiva.

El precio de la plata (XAG/USD) entra en una fase de consolidación alcista y oscila dentro de un rango estrecho en torno al nivel de 26.00$, justo por debajo de su nivel más alto desde abril de 2022 alcanzado anteriormente en el día.

Desde un punto de vista técnico, los recientes y repetidos rebotes desde el punto de ruptura de la fuerte resistencia horizontal de 24.50 $-24.40$, ahora convertida en soporte, y el posterior movimiento al alza favorecen a los alcistas. Dicho esto, el Índice de Fuerza Relativa (RSI) en el gráfico diario ya está mostrando condiciones de sobrecompra, por lo que es prudente esperar una consolidación a corto plazo o un retroceso modesto antes de posicionarse para cualquier movimiento alcista adicional.

No obstante, el XAG/USD parece dispuesto a prolongar su trayectoria alcista de las tres últimas sesiones y superar un obstáculo intermedio cerca de la zona de 26.25$-26.30$. El impulso podría extenderse finalmente hacia la prueba del máximo de marzo de 2022, justo por delante del nivel de 27.00$.

Por otro lado, cualquier retroceso significativo parece encontrar un buen soporte en la zona de 25.65$-25.60$. Cualquier caída posterior hacia el nivel psicológico de los 25.00$ podría verse como una oportunidad de compra y permanecer limitada cerca de la resistencia convertida ahora en soporte en 24.50$-24.40$. Una ruptura convincente por debajo de esta región negará la perspectiva positiva y hará que el XAG/USD sea vulnerable a debilitarse aún más por debajo del nivel de 24.00$.

El siguiente soporte relevante se sitúa cerca de la confluencia de 23.35$-23.30 $, que comprende las medias móviles simples (SMA) de 50 días y 100 días, por debajo de la cual el XAG/USD podría deslizarse hasta el nivel de 23.00$.

Plata gráfico diario

Plata niveles técnicos adicionales

- El USD/CHF se mueve firmemente al alza durante la sesión europea del viernes.

- El retroceso de la demanda de refugio seguro pesa sobre el CHF y ofrece cierto soporte al par.

- La aparición de nuevas ventas en torno al USD podría limitar l subida del par antes del informe NFP de EE.UU.

El USD/CHF atrae algunas compras cerca de la zona de 0.8835 el viernes y se vuelve positivo por segundo día consecutivo. El par sube firmemente por encima de 0.8900 durante la sesión europea y lucha para capitalizar el rebote del día anterior desde su nivel más bajo desde enero de 2021.

Una modesta recuperación en los futuros de acciones de EE.UU. pesa sobre el franco suizo (CHF) de refugio seguro y resulta ser un factor clave que actúa como un viento de cola para el par USD/CHF. Sin embargo, la subida sigue limitada por la aparición de nuevas ventas en torno al dólar estadounidense (USD), motivadas por la preocupación en torno al sector bancario estadounidense y las perspectivas menos agresivas de la Reserva Federal (Fed). Los inversores siguen preocupados por una crisis bancaria en toda regla en EE.UU. y ahora temen que el prestamista regional PacWest Bancorp pueda ser la siguiente ficha de dominó en caer.

Por su parte, la Fed esbozó el miércoles un enfoque más estricto y basado en datos para subir más las tasas. Además, el presidente de la Fed, Jerome Powell, señaló que el banco central estaba cerca de alcanzar la tasa terminal del actual ciclo de endurecimiento. Los mercados tomaron esto como una señal de que el banco central podría finalmente pausar su ciclo de subida de tasas de un año en junio. Esto, junto con la preocupación por el techo de deuda en EE.UU., sigue pesando sobre el Dólar y podría limitar cualquier recuperación significativa para el par USD/CHF.

Los operadores también podrían abstenerse de abrir posiciones agresivas y preferir esperar al margen antes de la publicación de los datos mensuales de empleo de EE.UU., que se publicarán más tarde durante la sesión americana. El popularmente conocido NFP influirá sobre la dinámica del Dólar a corto plazo y ayudará a los inversores a determinar el siguiente movimiento direccional del USD/CHF.

USD/CHF niveles técnicos a vigilar

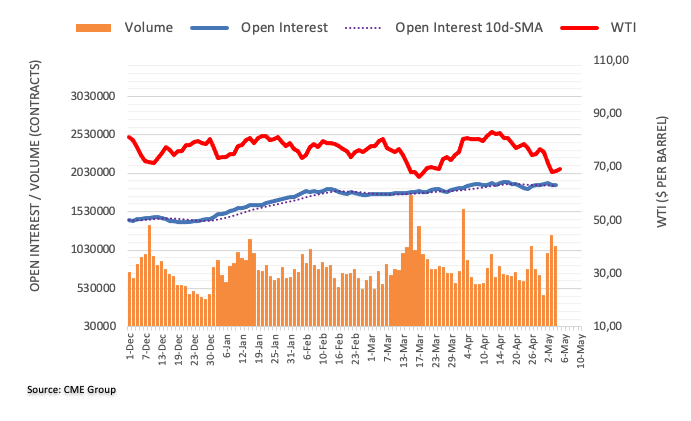

El interés abierto en los mercados de futuros del petróleo crudo aumentó en 672 contratos el jueves, revirtiendo parcialmente el retroceso anterior, según las lecturas preliminares del CME Group. El volumen, en cambio, se redujo en alrededor de 143.600 contratos después de dos aumentos diarios consecutivos.

El WTI podría volver a tocar el mínimo de 2023

Los precios del WTI lograron avanzar modestamente en una sesión de volatilidad el jueves. La subida se debió a un pequeño aumento del interés abierto, mientras que el volumen retrocedió notablemente. En vista de ello, podría producirse un pequeño rebote, aunque aún no deben descartarse nuevos episodios de debilidad.

La continuación de la tendencia alcista podría elevar al GBP/USD hasta el nivel de 1.2665 a corto plazo, según sugieren la economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista a 24 horas: "El GBP/USD cotizó ayer en un rango relativamente estrecho entre 1.2550 y 1.2599 antes de cerrar con pocos cambios en 1.2575 (+0.08%). A pesar de los movimientos tranquilos del precio, el tono subyacente parece firme y el GBP/USD podría romper por encima de 1.2600. Sin embargo, es poco probable que se vislumbre la resistencia principal en 1.2665. El soporte está en 1.2545. Uuna ruptura de 1.2515 indicaría que la presión alcista actual ha cedido."

Próximas 1-3 semanas: "Hace dos días (3 de mayo, GBP/USD en 1.2475), sostuvimos la opinión de que el GBP/USD "probablemente cotice en un rango de 1.2395/1.2565 por el momento". Sin embargo, el GBP/USD rompió por encima de 1.2565 y ayer alcanzó un nuevo máximo de 11 meses en 1.2599. A pesar del avance, no hay una clara mejora del impulso alcista. Dicho esto, mientras no se rompa el nivel de 1.2470, es probable que el GBP/USD suba hacia la resistencia principal de 1.2665. En estos momentos, las probabilidades de una subida sostenida por encima de este nivel no son altas."

Esto es lo que necesita saber para operar hoy viernes 5 de mayo:

Los inversores siguen atentos a la evolución de las acciones bancarias regionales de EE.UU. en el último día de negociación de la semana, a la espera del informe de empleos NFP de abril. La agenda económica europea incluirá los datos de las ventas minoristas de abril y Statistics Canada publicará los datos del mercado laboral. El "periodo de silencio" de la Reserva Federal (Fed) terminó el jeuves, por lo que los participantes del mercado también estarán atentos a los comentarios de los responsables políticos.

Los flujos monetarios de refugio seguro dominaron los mercados financieros el jueves, ayudando al dólar estadounidense a borrar algunas de las pérdidas que sufrió tras la Fed. Las acciones de PacWest Bancorp alcanzaron un mínimo histórico tras la campana de apertura del jueves, después de que el prestamista anunciara que estaba en conversaciones con posibles socios sobre la venta de activos estratégicos. Mientras tanto, el Financial Times informó que Western Alliance también estaba explorando opciones similares, lo que provocó una venta masiva de acciones de otros bancos regionales. Más tarde, las acciones de Western Alliance rebotaron después de que el banco desmintiera la noticia, calificándola de "vergonzosa". A primera hora del viernes, los futuros de los índices bursátiles estadounidenses suben entre un 0.2% y un 0.4%.

Se prevé que las nóminas no agrícolas (NFP) en EE.UU. aumenten en 179.000 en abril, tras el incremento de 236.000 registrado en marzo. La tasa de desempleo se mantendría en el 3.5% y la inflación salarial anual en el 4.2%.

El EUR/USD cayó por debajo de 1.1000 el jueves, pero logró protagonizar un rebote. El Banco Central Europeo (BCE) subió sus tasas de referencia en 25 puntos básicos, tal y como se esperaba. Durante la rueda de prensa, la presidenta del BCE, Christine Lagarde, aclaró que no iban a pausar el endurecimiento de la política monetaria, y añadió que tenían "más terreno que recorrer". Aunque los comentarios de línea dura de Lagarde ayudaron al Euro a encontrar demanda, el entorno de aversión al riesgo de los mercados limitó la subida del par. A primera hora de la mañana europea del viernes, el EUR/USD cotiza ligeramente al alza, justo por debajo de 1.1050. Mientras tanto, los datos de Alemania han mostrado que los pedidos de fábrica se desplomaron un 10.7% mensual en marzo, frente a las expectativas del mercado de un descenso del 2.2%.