- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo que debes saber el martes 5 de abril:

La mayoría de los principales pares lucharon por encontrar una dirección el lunes, ya que los participantes del mercado se mantuvieron cautelosos antes del anuncio de nuevas sanciones a Rusia. El EUR fue el que peor se comportó y el AUD el mejor.

La atención se mantuvo en la crisis de Europa del Este. Como se anunció, Moscú ha retirado tropas de la región norte de Ucrania. Sin embargo, Kiev informó sobre el asesinato masivo de civiles y crímenes de guerra, lo que resultó en que las naciones occidentales anunciaran planes para agregar sanciones al Kremlin.

El presidente francés, Emmanuel Macron, llamó a agregar sanciones a Moscú, mientras que Alemania y Francia decidieron expulsar a los diplomáticos rusos de sus países. Estados Unidos también está preparando más sanciones contra Putin y compañía. El presidente de Ucrania, Volodymyr Zelenskyy, dijo que teniendo en cuenta lo que Rusia ha hecho en el país, es difícil negociar con ellos.

El par EUR/USD cotiza alrededor de 1.0960, mientras que el AUD/USD cotiza cerca de un nuevo máximo de 2022 de 0.7555. El par GBP/USD se mantiene estable en torno a 1.3110, mientras que el USD/CAD ronda los 1.2485. El par USD/JPY no ha cambiado en alrededor de 122,80, mientras que el USDCHF cambia de manos en 0,9260.

El oro avanzó dentro del rango, terminando el día en alrededor de 1.930$ la onza troy. Los precios del petróleo crudo también subieron, con el WTI estableciéndose en 103.80$.

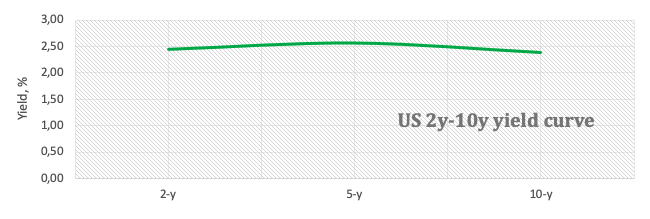

El rendimiento del bono del Tesoro a 10 años se sitúa en el 2.42%, mientras que el del bono a 2 años se sitúa actualmente en el 2.43%. La curva de rendimiento invertida generó preocupaciones relacionadas con la recesión, aunque la reacción del mercado ha sido limitada hasta ahora. Sin embargo, las crecientes preocupaciones apuntan a posibles ganancias de los activos de refugio seguro.

- La moneda compartida cae frente a pares de refugio seguro como el dólar y el yen por los problemas de Rusia y Ucrania.

- EUR/JPY: En consolidación alrededor del área 134.50-135.30, sin tendencia.

El par EUR/JPY desciende en la sesión americana, siguiendo las huellas del EUR/USD, que también cae por debajo de 1.1000, ya que Alemania y Francia expulsan a los diplomáticos rusos de sus embajadas como respuesta al genocidio ucraniano. Al momento de escribir, el EUR/JPY cotiza a 134.74, cerca de los mínimos del día.

Las acciones europeas y estadounidenses reflejan un estado de ánimo positivo en el mercado. Sin embargo, en el espacio de divisas, la continuación de la guerra ruso-ucraniana pesa sobre la moneda compartida y beneficia a los pares de refugio seguro, como el dólar y el yen japonés.

Durante la noche, el EUR/JPY operó alrededor del área de 135.00 y, en cierto punto a mediados de la sesión europea, alcanzó un máximo diario por encima de 135.50, seguido de una caída hacia 134.70 desde mediados de la sesión americana, ya que el nerviosismo geopolítico continúa. el euro presionado.

Análisis de precios EUR/JPY: Perspectiva técnica

A pesar de que el EUR/JPY está cayendo, encontró algunos compradores cerca de los máximos de 134.50, como lo muestra la acción del precio de los últimos tres días. Sin embargo, el tamaño de las mechas en la parte superior de las velas indica que la presión de venta permanece en el área de 135.30-137.50, que sería un área de resistencia problemática para superar para los alcistas del EUR.

Al alza, la primera resistencia del EUR/JPY sería 134.87, que, una vez liquidada, expondría 135.00, seguida de 135.30.

Por otro lado, la primera zona de demanda del EUR/JPY sería 134.50. Una ruptura decisiva expondría 134.05, seguido del máximo diario de 133.48.05 del 20 de octubre de 2021.

Niveles técnicos

- El USD/CHF sube pero permanece atrapado entre el rango de 0.9240-80.

- Un estado de ánimo positivo en el mercado impulsa las perspectivas del dólar.

- Pronóstico de precio USD/CHF: Limitado dentro del rango 0.9200-0.9300.

El USD/CHF sube pero no supera el máximo del viernes en 0.9279 mientras el par explora una línea de tendencia bajista de once meses. En el momento de la publicación, el USD/CHF cotiza a 0.9266 durante la sesión americana.

Últimamente, un sentimiento mejorado del mercado, como lo muestran las acciones europeas y estadounidenses, impulsó al par USD/CHF. El USD/CHF estuvo a punto de romper por debajo de la media móvil simple (SMA) de 50 horas, pero un tono positivo en los mercados, junto con la renovada demanda del dólar, hizo que el par volviera a subir. Sin embargo, no está fuera de peligro a menos que el USD/CHF recupere el área de 0.9280.

Pronóstico del precio del USD/CHF: Perspectiva técnica

El sesgo del USD/CHF es neutral al alza. Su gráfico diario muestra una serie posterior de máximos/mínimos más altos desde principios de 2022. La caída del 31 de marzo hacia el promedio móvil de 200 días (DMA) en 0.9209 fue rechazada, lo que significa falta de compromiso entre los compradores/vendedores.

Al alza, la primera resistencia del USD/CHF sería de 0.9280. Una vez liquidado, una prueba del máximo del 10 de febrero en 0.9296 está en juego, seguida inmediatamente por 0.9300. Una ruptura decisiva abriría la puerta hacia el máximo diario del 31 de enero en 0.9343.

En el lado negativo, el primer soporte del USD/CHF sería la DMA de 50 en 0.9258, seguido del mínimo diario del 1 de abril en 0.9215, y luego la DMA de 200 en 0.9209.

Niveles técnicos

- Las acciones estadounidenses ignoraron las preocupaciones geopolíticas y avanzaron el lunes en medio de un desempeño superior en las acciones tecnológicas de gran capitalización.

- Los acontecimientos recientes de la guerra ruso-ucraniana aumentan el riesgo de un embargo de la UE sobre las importaciones de energía rusas y la ruptura de las conversaciones de paz.

- Pero los principales bancos de EE.UU. se han vuelto más optimistas con respecto a las perspectivas del mercado de valores.

Los mercados de valores de EE.UU. subieron el lunes a pesar del tono rotundamente negativo del flujo de noticias geopolíticas y los comentarios más agresivos de los funcionarios de la Fed durante el fin de semana. El S&P 500 subió aproximadamente 30 puntos a poco más del 0.6% y cotiza en la zona de 4.575, liderado por ganancias en acciones tecnológicas de gran capitalización. Eso ha ayudado al Nasdaq 100 a tener un rendimiento superior saludable, con el índice de gran tecnología subiendo más del 1.6%, frente a ganancias más modestas para el Dow de solo el 0.2 %.

A medida que las fuerzas rusas se retiran de partes del norte de Ucrania, ha surgido una montaña de pruebas de crímenes de guerra contra la población civil y, como resultado, ha aumentado la presión sobre los líderes occidentales para que endurezcan aún más las sanciones contra Rusia. Se ha vuelto a hablar de un embargo en toda la UE sobre las importaciones de petróleo ruso y, con él, los riesgos a la baja para la economía de la eurozona. Mientras tanto, la creciente evidencia de crímenes de guerra rusos arroja una sombra oscura sobre las negociaciones de paz.

Pero, como se señaló, las acciones se están volviendo cada vez más resistentes, sobre todo porque un coro de grandes bancos estadounidenses adopta una perspectiva más alcista para la clase de activos. El "riesgo-recompensa" del mercado de valores no es tan pobre como actualmente está de moda creer, señaló JP Morgan el lunes. "La revisión de precios de la Fed podría estar más cerca del final, y la inflación general alcanzará su punto máximo mecánicamente pronto... El comienzo del ajuste de la Fed no debe verse como algo negativo para las acciones".

En términos de impulsores individuales, la historia más importante fue la ganancia histórica de casi el 30% en el día del sitio de redes sociales de microblogging Twitter tras la noticia de que el excéntrico CEO de Tesla, Elon Musk, había adquirido una participación del 9.2% en la empresa. Las acciones de TWTR subieron por encima de los 50 dólares el lunes después de cerrar por debajo de los 40$ el viernes pasado debido a las especulaciones de que la participación de Musk, que se adquirió a mediados de marzo pero que solo se reveló el lunes, fue solo el primer paso hacia una adquisición total de la empresa.

El CEO de Tesla ha criticado a Twitter por no cumplir con los principios de la libertad de expresión en las últimas semanas y se especula que Musk podría querer hacerse cargo de la empresa para cambiar la forma en que regula el discurso en la plataforma. Por supuesto, la acción del precio del lunes significa que Musk ahora tiene ganancias saludables en su participación del 9.2%, pero la mayor ventaja para su patrimonio neto se produjo en forma de un aumento de más del 5.5% en el valor del precio de las acciones de Tesla después de que la compañía informara récord de entregas en el trimestre recién pasado.

Niveles técnicos

- El NZD/USD cotiza fuertemente al alza el lunes, y el par subió un 0.6% hasta los 0.6965.

- El par ha ignroado el pesimismo ruso-ucraniano y el reciente discurso de línea agresiva de la Fed después de rebotar en su DMA de 200.

- Ahora está considerando una prueba de máximos recientes en 0.7000, ayudado por mercados de acciones boyantes.

El NZD/USD cotiza fuertemente al alza el lunes, con el par saltando un 0.6% hasta los 0.6965 después de encontrar una sólida demanda al principio de la sesión en la media móvil de 200 días justo por encima de 0.6950. El comentario de línea agresiva de la Fed del fin de semana que aludía a aumentos de tasas más rápidos (en intervalos de 50 pb) y un trimestre inminente, así como un deterioro en el tono de los desarrollos ruso-ucranianos después de que surgieron evidencias de atrocidades generalizadas cometidas por el ejército ruso en el norte de Ucrania, no logró mellar el apetito por el riesgo en el espacio FX.

De hecho, aunque la creciente cantidad de evidencia de crímenes de guerra cometidos por las tropas rusas contra civiles ucranianos arroja una nube oscura sobre las conversaciones de paz entre Rusia y Ucrania, los mercados bursátiles mundiales se están negociando firmemente con el pie delantero. Esto está dando un impulso a empresas como el kiwi sensible al riesgo y sus otros pares del G10 sensibles al riesgo, pero el dólar neozelandés también está ganando (junto con el AUD) como resultado de su exposición a los precios de las materias primas, que nuevamente son ampliamente más altos.

En las últimas semanas, las monedas del G10 sensibles a las materias primas, como el kiwi, han tenido demanda, a pesar de un mayor apetito por el riesgo, dadas las expectativas de que países como Nueva Zelanda y Australia, que están ubicados geográficamente lejos de Ucrania, se beneficiarán de precios de las materias primas estructuralmente más altos como resultado de la guerra. Mirando al NZD/USD desde un punto de vista técnico, el par parece seguir en el patrón de publicar máximos y mínimos más altos que ha estado en juego desde finales de enero.

El hecho de que el par encontrara un apoyo tan fuerte en su DMA de 200 el lunes se tomará como una señal técnica alcista y hace probable que esta semana se prueben los máximos anuales recientes en el área de 0.7000. Una ruptura por encima de 0.7000 podría potencialmente abrir la puerta a un movimiento hacia los máximos del cuarto trimestre de 2021 en el área de 0.7200. Siempre que el contexto de riesgo/materias primas siga siendo favorable y el RBNZ esté por delante de la Fed en términos de ajuste de la política monetaria, definitivamente se prevé un impulso a estos niveles.

Niveles técnicos adicionales

- El GBP/JPY avanzó el lunes junto con otros pares de divisas sensibles al riesgo a medida que las acciones estadounidenses suben.

- Los comentarios moderados del BoE y los recientes desarrollos negativos de la guerra entre Rusia y Ucrania no han logrado mellar el apetito por el riesgo, con el GBP/JPY ahora en 161.00.

El comentario moderado del vicegobernador del BoE, Jon Cunliffe, quien dijo que una caída en la demanda a través del consumo de los hogares y la inversión empresarial como resultado de la guerra ruso-ucraniana será mayor de lo esperado, no logró afectar al cruce GBP/JPY el lunes. El cruce cotiza por última vez subiendo un 0.2% en torno al nivel de 161.00 y antes estuvo a punto de igualar sus máximos del miércoles pasado en los 161.35. Cunliffe fue el único que disintió contra una subida de tipos de 25 pb en la última reunión del BoE, por lo que los participantes del mercado no parecen sorprendidos de que esté adoptando una visión más moderada de la economía.

Las acciones globales se están desempeñando bien el lunes, con las acciones de EE.UU. borrando la indecisión previa a la apertura y ahora firmemente al frente, a pesar de las preocupaciones sobre los recientes desarrollos geopolíticos en la guerra ruso-ucraniana y esto está elevando al cruce GBP/JPY sensible al riesgo. La retirada de las tropas de Rusia en el norte ha revelado una montaña de evidencia de posibles crímenes de guerra y, como resultado, la presión internacional está aumentando sobre la UE para implementar una prohibición a las importaciones de energía rusa. Pero los activos de riesgo son inmunes por ahora y si este sigue siendo el caso, entonces el par GBP/JPY podría permanecer respaldado y tal vez incluso avanzar hacia el nivel 162.00

Niveles técnicos

- El peso mexicano sigue subiendo frente al dólar estadounidense, su nivel más alto desde julio de 2021.

- USD/MXN muestra lecturas de sobreventa pero sin signos significativos de consolidación.

- El precio permanece por debajo de la SMA de 200 semanas en 20.15.

El USD/MXN abrió la semana retrocediendo por debajo de 19.80, luego de registrar la tercera caída semanal consecutiva. El sesgo bajista permanece intacto, con el par buscando probar 19.70 a corto plazo y cerca del área crítica de soporte de 19.55.

El dólar estadounidense necesita recuperar niveles por encima de 19.85 para aliviar la presión bajista inmediata, favoreciendo cierta consolidación. Mientras esté por debajo de 20.15, los movimientos alcistas podrían parecer inestables; un cierre semanal por encima de ese nivel podría sugerir que se ha establecido un mínimo temporal.

El hecho de que el USD/MXN haya caído en 17 de los últimos 19 días hábiles pone en perspectiva hasta dónde ha llegado el repunte del peso mexicano. Los indicadores técnicos como el RSI por debajo de 30 muestran niveles de sobreventa. A pesar de las descripciones, aún no se observan signos significativos de reversión o estabilización, ya que el cruce sigue rompiendo los niveles de soporte.

Una consolidación por debajo de 19,70 debería mantener las puertas abiertas a nuevas pérdidas. El próximo soporte sólido a mediano plazo se ve en 19.55, mínimo de 2021, pero antes se ve un nivel intermedio en 19.65.

Gráfico diario USD/MXN

-637846842599152340.png)

Niveles técnicos

- El yen japonés se mantiene estable mientras los rendimientos estadounidenses se mueven lateralmente el lunes.

- USD/JPY se consolida, incapaz de recuperar 123.00.

- Dólar mixto en todos los ámbitos; DXY arriba por tercer día consecutivo.

El USD/JPY está subiendo modestamente el lunes, respaldado por mayores rendimientos estadounidenses y un dólar estadounidense mixto. El par alcanzó su punto máximo en 122.94 y luego retrocedió hacia el área de 122.70.

A corto plazo el USD/JPY se mueve lateralmente con un sesgo alcista, enfrentando una resistencia por debajo de 123.00. Por otro lado, surge un soporte inmediato en 122.50 seguido del mínimo diario en 122.25.

Los rendimientos de EE.UU. rebotaron después del comienzo de la sesión estadounidense alcanzando nuevos máximos diarios. La rentabilidad a 10 años se sitúa en el 2.42% y el rendimientos a 2 años en el 2.45%. El DXY sube por tercer día consecutivo, ganando un 0.30% a 98.85. Los precios de las acciones son mixtos en Wall Street, mientras que el petróleo crudo sube más del 3%.

En cuanto a los datos económicos de EE.UU., los pedidos de fábrica disminuyeron un 0.5% en febrero, en línea con las expectativas. El evento clave de la semana serán las actas del FOMC del miércoles. La divergencia en las expectativas de política monetaria entre el Banco de Japón y la Reserva Federal, junto con el sentimiento de riesgo, siguen siendo los impulsores clave de la acción del precio en USD/JPY.

Analistas de BBH señalan que, por ahora, el Banco de Japón ganó la batalla para mantener el Control de la Curva de Rendimiento. “El rendimiento a 10 años cotiza cerca del 0.21%, por debajo del límite del 0.25% bajo YCC. Sin embargo, la lucha por contener los rendimientos de JGB no ha terminado de ninguna manera, no cuando los rendimientos de los bonos en el resto del mundo continúan marchando al alza. Si bien el aumento de la semana pasada en USD/JPY fue una reacción exagerada a las operaciones YCC del BOJ, la dirección para este par sigue siendo clara, ya que la divergencia del banco central es particularmente fuerte aquí. Se necesita una ruptura por encima de 123.65 para establecer una prueba del máximo del 28 de marzo cerca de 125.10".

Niveles técnicos

- Los precios del petróleo se recuperaron el lunes cuando los pedidos de una prohibición de importación de energía rusa en toda la UE ganaron fuerza.

- El WTI ha vuelto a cotizar en los 103.50$, lo que decepcionará a la Casa Blanca después de su anuncio de liberación masiva de reservas.

Los precios mundiales del petróleo se recuperaron con fuerza el lunes, ya que los llamamientos internacionales para que la UE impusiera una prohibición general a las importaciones de energía rusa aumentaron a la luz de la creciente evidencia de crímenes de guerra cometidos por las fuerzas rusas en Ucrania. Los futuros del WTI del mes anterior subieron 4.0$ por barril para negociarse en los 103.50$, donde ahora cotizan más de 5.50$ por encima de los mínimos de casi dos semanas registrados el viernes pasado por debajo de 98.00$. Los comerciantes también citaron la noticia de una pausa en las negociaciones nucleares entre EE.UU. e Irán como apoyo a los precios del petróleo, como esperanzas de un acuerdo a corto plazo que podría allanar el camino para que hasta 1.3 millones de barriles por día en las exportaciones iraníes regresen a los mercados globales. disminuido.

El repunte del lunes será una decepción para la Casa Blanca, que probablemente esperaba que su anuncio la semana pasada de una liberación histórica de reservas de petróleo (1 millón de barriles por día durante los próximos seis meses) tuviera un mayor impacto en el mercado. Desde el anuncio, que se produjo el jueves pasado, los precios del WTI han bajado solo alrededor de 4.0$. Es probable que los datos técnicos también hayan afectado la operación del lunes, con la media móvil de 50 días ofreciendo un fuerte soporte justo por debajo de los 100$ por barril. Por el lado positivo, los especuladores alcistas a corto plazo probablemente apuntarán a una nueva prueba de la DMA de 21, que actualmente se encuentra justo por encima de los 107$.

En los últimos día., eso ha actuado como un área sólida de resistencia, pero si el impulso para una prohibición de las importaciones de energía rusa en toda la UE continúa cobrando impulso, una ruptura alcista es muy probable. Dejando a un lado la liberación masiva de reservas de EE.UU., otro factor bajista clave que los participantes del mercado del petróleo crudo deben vigilar en este momento es la situación de bloqueo en China, ya que las duras restricciones en Shanghái se prolongan mientras las autoridades se apresuran a evaluar a los 26 millones de habitantes de la ciudad.

- El USD/CAD fue testigo de nuevas ventas el lunes y rompió dos días de la racha ganadora.

- El fuerte repunte intradiario de los precios del petróleo apuntaló al dólar canadiense y ejerció una presión a la baja.

- Expectativas de subida de tipos de la Fed, la crisis de Ucrania benefició al USD y debería limitar las pérdidas.

El par USD/CAD permaneció deprimido a principios de la sesión americana y fue visto por última vez flirtea con el mínimo diario, alrededor de la región de 1.2480-1.2485.

El par luchó por capitalizar la recuperación tardía de la semana pasada desde el mínimo del año hasta la fecha y se encontró con un nuevo suministro el lunes, rompiendo dos días consecutivos de la racha ganadora. Un fuerte repunte intradía en los precios del petróleo crudo, ahora más del 4% para el día, apuntaló el dólar canadiense vinculado a las materias primas. Esto, a su vez, fue visto como un factor clave que atrajo nuevas ventas en torno al par USD/CAD, aunque la desventaja parece limitada en medio de un buen repunte en la demanda del dólar estadounidense.

El sentimiento del mercado sigue siendo frágil en medio de las desvanecidas esperanzas de una desescalada en la guerra de Ucrania y las conversaciones sobre sanciones adicionales a Rusia. Esto, junto con la creciente aceptación de que la Fed endurecería su política monetaria a un ritmo más rápido para combatir la alta inflación, actuó como un viento de cola para el dólar. De hecho, los mercados han estado valorando un movimiento de subida de tipos de la Fed de 100 pb durante las próximas dos reuniones, que siguió apoyando la subida de los rendimientos de los bonos del Tesoro de EE.UU.

Además, EE.UU. anunció la semana pasada un plan para vender hasta 1 millón de bpd de petróleo de la Reserva Estratégica de Petróleo (SPR) durante seis meses a partir de mayo de 2022. Además, la Agencia Internacional de Energía también acordó liberar más petróleo el viernes. Esto, junto con una tregua de dos meses entre una coalición liderada por Arabia Saudita y el grupo Houthi alineado con Irán, alivió las preocupaciones sobre el suministro de petróleo. Además de esto, el brote de COVID-19 en China podría limitar el alza de los precios del petróleo.

La combinación de los factores antes mencionados favorece a los operadores alcistas y respalda las perspectivas de que surjan algunas compras en las caídas en torno al par USD/CAD. Dicho esto, los operadores podrían abstenerse de realizar apuestas agresivas antes de las actas de la reunión de política monetaria del FOMC, cuya publicación está prevista para el miércoles. Por lo tanto, es más probable que cualquier intento de movimiento de recuperación atraiga nuevas ventas a niveles más altos y corre el riesgo de desvanecerse con bastante rapidez.

Niveles técnicos

- Euro bajo presión en el mercado, la de peor desempeño en las del G10 el lunes.

- EUR/USD con panorama negativo, apunta a 1.0970.

El EUR/USD extendió la caída y llegó hasta 1.0980, el nuevo mínimo en casi una semana. El par se mantiene en la zona de mínimos bajo presión. El próximo soporte puede ubicar en 1.0965/70, donde está el mínimo de la semana pasada.

El euro sigue sin poder encontrar soporte, continúa con el retroceso tras haberse acercado días atrás a 1.1200. Las bajas están siendo impulsadas por una debilidad del euro por estas horas. La moneda común también contra el franco suizo y la libra.

Las expectativas de un ajuste en la política monetaria más pronto de lo esperado por parte del Banco Central Europeo no consiguen darle apoyo al euro. El diferencial con respecto a los otros bancos centrales sigue siendo un factor negativo.

A lo anterior, se suma la falta de avances en las conversaciones entre Ucrania y Rusia. Esta semana continuarán, pero no hay expectativas de que se alcance algún tipo de acuerdo.

Niveles técnicos

El índice S&P 500 retrocedió a la baja durante la segunda mitad de la semana pasada. Sin embargo, los analistas de Credit Suisse se mantienen sesgados tácticamente al alza por ahora, luego de la reciente ruptura por encima de los promedios móviles clave en 4.487/4.455.

S&P 500 sube aún más, dirigiéndose hacia 4.663/68

Nos mantenemos directamente sesgados al alza por ahora para una prueba del retroceso del 78.6% de la caída de 2022 y la resistencia del precio en 4.663/68. Arriba de aquí abriría la puerta a un movimiento a 4.707/12 a continuación, luego lo que parece ser una resistencia más dura, comenzando en 4.744/49 y extendiéndose hasta el récord de 4.819. Esperamos un techo en esta zona, en línea con nuestra visión más amplia a mediano plazo de que el mercado permanecerá atrapado en una fase más amplia de reversión a la media”.

“El primer soporte se ve en 4.514/01, que incluye el retroceso del 23.6% de la recuperación reciente y el promedio móvil exponencial de 13 días, que derribó el mercado el viernes de la semana pasada. Debajo de aquí, el siguiente nivel se ve en el promedio de 200 días en 4.488, luego el promedio de 63 días y los precios mínimos en 4.461/55. Solo una ruptura por debajo de aquí haría que los riesgos a corto plazo volvieran a estar dentro del rango”.

- El AUD/USD recuperó tracción positiva el lunes, aunque el repunte careció de convicción alcista.

- La expectativas agresivas de la Fed, la crisis de Ucrania apuntaló el USD de refugio seguro y limitó las ganancias.

- Los inversores también parecían reacios a realizar apuestas direccionales antes de la decisión del RBA del martes.

El par AUD/USD mantuvo su tono ofrecido a principios de la sesión norteamericana y fue visto por última vez cerca del máximo diario, justo por encima de 0.7500.

El par atrajo nuevas compras el lunes y volvió a acercarse al extremo superior de un rango de cotización de casi dos semanas, aunque el repunte careció de convicción alcista. La incertidumbre sobre Ucrania siguió actuando como un viento de cola para los precios de las materias primas, lo que, a su vez, brindó algo de soporte al dólar australiano vinculado a los recursos.

En los últimos acontecimientos, Ucrania acusó a las fuerzas rusas de llevar a cabo una masacre en la ciudad de Bucha. Esto llevó a la ministra de Defensa alemana, Christine Lambrecht, a decir que la Unión Europea debería hablar sobre el fin de las importaciones de gas ruso. Además, Alemania y Francia dijeron que se necesitaba una nueva ronda de sanciones contra Rusia.

Esto se debe a la falta de progreso en las negociaciones de paz entre Rusia y Ucrania, que moderaron el apetito de los inversores por los activos percibidos como de mayor riesgo. Aparte de esto, las expectativas de que la Fed adoptaría una respuesta más agresiva para combatir la alta inflación apuntalaron al dólar estadounidense y limitaron las ganancias del dólar australiano percibido como más riesgoso.

Los mercados han estado valorando un movimiento de subida de tipos de la Fed de 100 pb durante las próximas dos reuniones. Por lo tanto, el enfoque permanecerá pegado a las actas de la reunión del FOMC, cuya publicación está prevista para el miércoles. Los inversores buscarán nuevas pistas sobre el ritmo de endurecimiento de la política por parte del banco central de EE.UU., lo que, a su vez, impulsará la demanda de USD.

Mientras tanto, los operadores también parecían reacios a realizar apuestas agresivas y prefirieron esperar al margen antes de la decisión de política del Banco de la Reserva de Australia (RBA) el martes. Esto hace que sea prudente esperar algunas compras de seguimiento antes de posicionarse para una extensión de la fuerte tendencia alcista reciente desde el mínimo anual.

Niveles técnicos

- DXY sube y se acerca a 99.00.

- Más allá de 99.00 viene el máximo de 2022 alrededor de 99.40.

El índice del dólar estadounidense (DXY) se suma a las ganancias del viernes y opera a solo pips de la barrera clave de 99.00 el lunes.

El DXY logra extender aún más el rebote de alejamiento del área de contención sólida en la zona de 97.70 (30 y 31 de marzo), mientras que el rebote en curso sigue apuntando al criterio de 99.00 y más allá en el corto plazo. Por encima de este nivel se ven los máximos anuales alrededor de 99.40.

La postura alcista actual en el índice sigue respaldada por la línea de 6 meses cerca de 96.20, mientras que la perspectiva a largo plazo para el dólar se considera constructiva por encima de la SMA de 200 días en 94.90.

Gráfico diario DXY

Niveles técnicos

- El peso mexicano se mantiene firme contra el dólar.

- USD/MXN rumbo al cierre más bajo desde julio, podría ir hacia el piso del 2021.

El USD/MXN está cayendo el lunes y opera en el nivel más bajo desde julio de 2021, en torno a 19.75. Las presiones a la baja se mantienen intactas y reforzadas el lunes tras el regreso debajo de 19.80.

De continuar en los niveles actuales sería de esperar más bajas en el USD/MXN, con el próximo soporte fuerte visto en la zona de 19.50, con uno intermedio en 19.65. De llegar en las próximas sesiones a 19.50 sería de esperar un rebote antes de una continuación bajista

En caso de darse un regreso sobre 19.80, el USD/MXN podría ganar soporte para una consolidación en el corto plazo. La siguiente resistencia está en torno a 19.95. De superar dicho nivel, se daría señal de un posible piso de corto plazo.

El avance del peso mexicano se da pese a que aún prima el clima de cautela en los mercados ante las señales de una posible recesión por delante en EE.UU., la guerra en Ucrania y la suba en las tasas de interés. Todo lo anterior, está siendo opacaba por la suba en el precio de las materias primas.

El avance en el precio de las commodities opacó los impactos negativos y es un factor clave detrás de la suba de las monedas de América Latina, que en la última semana fueron de las de mejor desempeño.

En caso de darse un deterioro generalizado en los mercados de renta variable, el peso mexicano podría verse afectado, llevando al USD/MXN al alza. De continuar el clima actual o de darse una mejor, el rally del peso podría seguir.

Niveles técnicos

- El EUR/JPY desvanece parte del avance del viernes y vuelve a probar 135.00.

- Se espera que una mayor caída encuentre soporte cerca de 134.40.

El EUR/JPY enfrenta cierta presión a la baja y entrega parte de las ganancias del viernes, regresando al mismo tiempo a la zona de 135.00 al comienzo de la semana.

El impulso alcista del cruce se mantiene sin cambios por el momento, aunque no se descartan más retrocesos en el corto plazo. Frente a eso, se pronostica que el EUR/JPY permanecerá respaldado por la región de 134.40, donde se encuentra el nivel de Fibonacci (del repunte de marzo).

Mientras tanto, aunque se encuentre por encima de la SMA de 200 días en 130.11, se espera que la perspectiva para el cruce siga siendo constructiva.

Gráfico diario EUR/JPY

Niveles técnicos

- El EUR/USD parece estar a punto de romper por debajo de su de DMA de 21 y el nivel de 1.1000.

- Los llamados a un boicot en toda la UE de las importaciones de energía rusa han aumentado a medida que surgen pruebas de los crímenes de guerra rusos en Ucrania.

- Eso está pesando sobre el EUR, mientras que las vibraciones de línea dura de la Fed continúan apoyando al USD, con los bajistas del EUR/USD apuntando al soporte de 1.0950.

La reversión del EUR/USD a la baja desde los máximos de la semana pasada alrededor de la media móvil de 50 días por encima de 1.1150 ha continuado al comienzo de esta semana, con el par ahora a punto de romper de nuevo por debajo de 1.1000. Una ruptura por debajo de este nivel psicológico clave, que también coincide con el promedio móvil de 21 días en 1.1007, probablemente abriría la puerta a una prueba de los mínimos del lunes pasado en la zona de 1.0950. Por debajo de eso, hay muy poco soporte técnico antes de los mínimos anuales justo por encima de 1.0800 y los desarrollos fundamentales recientes respaldan una perspectiva cada vez más bajista para el EUR/USD a corto plazo.

Durante el fin de semana, cuando el ejército ucraniano recuperó grandes extensiones de territorio al norte de Kiev mientras los rusos retrocedían para redistribuir más hacia el este, los medios de comunicación occidentales se han entusiasmado informando sobre la evidencia de los crímenes de guerra rusos. Como resultado, los llamados dentro de la UE para una prohibición general de las importaciones de energía rusa han resurgido una vez más. Más recientemente, el presidente francés Macron hizo declaraciones pidiendo la prohibición de las importaciones de petróleo y carbón rusos. A medida que surgen más pruebas de crímenes de guerra y aumenta la presión para tomar medidas más duras, también crecen los riesgos a la baja para el euro. Después de todo, una prohibición general de todas las importaciones energéticas rusas probablemente empujaría al bloque a una profunda recesión, con países como Alemania particularmente afectados.

Mientras tanto, la tensa situación geopolítica continúa favoreciendo las entradas en el dólar estadounidense de refugio seguro, que también se está beneficiando del telón de fondo de la retórica cada vez más agresiva de la Fed. John Williams, de la Fed, advirtió que la reducción del balance podría comenzar tan pronto como en mayo, y Mary Daly, de la Fed, dijo que ha crecido el caso para un aumento de tasas de 50 pb en mayo. Varios otros formuladores de políticas de la Fed harán apariciones públicas y hablarán sobre política a lo largo de la semana y las actas de la reunión más reciente y agresiva de la Fed se publicarán el miércoles. Eso debería mantener al EUR/USD enfocado en los fundamentos alcistas del dólar estadounidense, lo que significa que es probable que datos como la producción industrial alemana no reciban mucha atención.

Niveles técnicos

- Mercados bursátiles sin grandes variaciones en el arranque de la semana.

- Twitter se dispara tras anuncio de compra de participación de Elon Musk del 9%.

- El dólar sin dirección clara, los metales suben modestamente.

Los futuros de Wall Street apuntan a una apertura en verde, con ganancias moderadas, tras la suba del viernes. El S&P 500 sube 0.24% y el Nasdaq 0.37%. En Europa, el DAX gana 0.05% y el CAC 40 0.15%, en el lado negativo el IBEX cede 0.65%.

Los operadores miran con atención las novedades sobre Ucrania y Rusia; sin expectativas por el momento de un avance en negociaciones. Se esperan más sanciones a Rusia.

El otro foco de atención sigue en los rendimientos de los bonos a lo largo del mundo. En lo que respecta a los del Tesoro de EE.UU., el tema de la curva invertida sigue presente y genera alerta al ser considerado dicho evento como un indicador de recesión. Los rendimientos han retrocedido en las últimas horas. La tasa a 10 años rinde 2.37% (antes en 2.42%) y la tasa de 2 años 2.41% (2.49%).

El retroceso de los rendimientos presionó a la baja al dólar, que recortó ganancias contra el euro (EUR/USD había alcanzado niveles debajo de 1.1000) y la libra, y marcó nuevos mínimos frente al NZD.

El petróleo se está recuperando tras el desplome de la semana pasada y subió más del 1% en la última hora, tras al anuncio de subas de precios de Arabia Saudita para todos los compradores asiáticas.

El calendario económico se muestra liviano en el inicio de la semana. Se destaca el reporte de órdenes a fábrica de EE.UU. de febrero más adelante, pero no se espera un impacto. El foco en la semana podría estar en las minutas de la última reunión de la Fed y del Banco Central Europeo y en las palabras de los banqueros centrales. El presidente Biden el lunes tiene previsto dar un discurso sobre esfuerzos para mejora la cadena de suministros.

Entre las acciones en el pre-mercado, se destaca la suba de Twitter, que llegó en un momento al 25%, tras conocerse que Elon Musk, se ha convertido en uno de los principales accionistas tras comprar un 9.2% de la participación.

Niveles técnicos

- El GBP/USD cotiza con un sesgo a la baja, ya que el euro tiene un rendimiento inferior y la DMA de 21 días sigue actuando como techo.

- Un quiebre a la baja para probar los mínimos de 1.3050 de la semana pasada se ve en las cartas, y los bajistas también apuntan a los mínimos anuales de 1.3000.

- Tras los comentarios de línea agresiva de la Fed durante el fin de semana y posiblemente más esta semana, los riesgos del USD se inclinan al alza.

En un comienzo de semana relativamente tranquilo para los mercados de divisas, el GBP/USD cotiza con una tendencia a la baja y actualmente amenaza con romper a la baja el nivel de 1.3100. Es probable que la libra esterlina se vea afectada por el bajo rendimiento de su par del Canal de la Mancha, el euro, que tiene un rendimiento inferior antes de la reanudación de las conversaciones de paz entre Rusia y Ucrania más adelante en la sesión y en medio de más conversaciones sobre un posible embargo de la UE a las importaciones de energía rusa. Los comentarios de los formuladores de políticas del BoE del lunes no se desviaron hacia el territorio de la política monetaria y, por lo tanto, no afectaron al cable, que sondeó los mínimos del viernes pasado en los 1.3080 al principio de la sesión y apunta a un quiebre a la baja hacia los mínimos de la semana pasada alrededor de 1.3050.

"A pesar de que se ha centrado mucho en el mayor aumento del costo de vida desde que comenzaron los registros británicos (década de 1950), el mercado aún valora la tasa bancaria del BoE en 2.20% en la reunión de diciembre de este año", señalaron los analistas de ING. "Es probable que la fijación de precios del ciclo BoE mantenga la GBP relativamente bien ofertada, aunque creemos que los riesgos de que el cable se rompa al área de 1.25/28$ están aumentando en los próximos meses", advierten. En medio de un programa de datos del Reino Unido ligero esta semana, los riesgos que plantean para la GBP los temores de un debilitamiento de la economía del Reino Unido probablemente no serán el principal foco de atención del mercado.

Más bien, es probable que la perspectiva de la política de la Fed sea un tema mucho más importante. Ya durante el fin de semana, ha habido nuevos comentarios agresivos. John Williams, de la Fed, advirtió que la reducción del balance podría comenzar tan pronto como en mayo, y Mary Daly, de la Fed, dijo que ha crecido el caso para un aumento de tasas de 50 pb en mayo. Varios formuladores de políticas de la Fed harán apariciones públicas y hablarán sobre política a lo largo de la semana y las minutas de la reunión más reciente de la Fed se publicarán el miércoles.

Los riesgos parecen inclinados al alza para el dólar estadounidense en medio del riesgo de nuevas vibraciones de línea agresiva de la Fed. El promedio móvil de 21 días del GBP/USD en los 1.3120, que ha brindado una sólida resistencia durante las últimas semanas, parece probable que continúe actuando como techo por el momento.

Niveles técnicos

- El mercado petróleo sigue con alta volatilidad, entre Ucrania e inventarios.

- El precio del WTI sube a 100.00$ en las plataformas.

- Se espera continuidad de movimientos bruscos.

Los precios del petróleo comienzan la semana dando señales de estabilización tras el desplome de la semana pasada del 12%, como consecuencia de una corrección e impulsado por el anuncio de liberación de reservas estratégicas de EE.UU. y la Agencia Internacional de Energía (IEA).

El uso de las reservas se incrementó luego de que la Organización de Países Exportadores de Petróleo y sus aliados no favoreciera un aumento mayor en la producción. La suba en el petróleo está impulsando la inflación global, que ya venía en aumento tras la pandemia.

Esta semana se conocerán más detalles sobre la liberación de barriles de petróleo de las reservas de emergencia por parte de los países de la IEA. El foco también continuará sobre el avance de la guerra en Ucrania y las sanciones a Rusia.

El barril de WTI está en la zona de máximos diarios en 100.15$ en las plataformas, luego de haber encontrado soporte en 97.35$. En el corto plazo da señales de estabilización, que serán puestas a prueba de darse un quiebre de 97.00$.

Niveles técnicos

- EUR/GBP fue testigo de algunas ventas de seguimiento por tercer día consecutivo el lunes.

- La incertidumbre sobre Ucrania se consideró un factor clave detrás del bajo rendimiento del euro.

- Expectativas agresivas del BCE, y la opinión del BoE sobre futuras subidas de tipos debería ayudar a limitar pérdidas adicionales.

El cruce EUR/GBP cayó a un mínimo de cuatro días durante la primera mitad de la sesión europea, y los bajistas ahora buscan extender el descenso aún más por debajo del nivel redondo 0.8400.

El cruce luchó por capitalizar su repunte temprano, en cambio se encontró con un nuevo suministro cerca de la región de 0.8430 el lunes y cayó hacia territorio negativo por tercer día consecutivo. Las esperanzas desvanecidas de la diplomacia en Ucrania fueron vistas como un factor clave detrás del bajo rendimiento relativo de la moneda compartida y arrastraron al cruce EUR/GBP más lejos de máximos anuales alcanzado la semana pasada.

Los inversores siguen preocupados de que la economía europea, que depende en gran medida de Rusia para satisfacer sus necesidades energéticas, sea la que más sufra los efectos secundarios de la crisis de Ucrania. De hecho, Christian Sewing, presidente de BDB, el principal lobby bancario de Alemania, advirtió el lunes que la economía alemana enfrentará una recesión considerable si se detiene la importación o la entrega de gas y petróleo rusos.

Dicho esto, las expectativas de que el Banco Central Europeo reduzca su política monetaria ultralaxa tan pronto como a fin de año para controlar la creciente inflación deberían brindar algo de apoyo al euro. Aparte de esto, el hecho de que el Banco de Inglaterra haya suavizado su lenguaje sobre la necesidad de nuevas subidas de tipos de interés debería actuar como un obstáculo para la libra esterlina y ayudar a limitar las pérdidas del cruce EUR/GBP.

Por lo tanto, la caída de retroceso en curso aún podría verse como una oportunidad de compra y es más probable que siga siendo superficial. Esto, a su vez, justifica cierta precaución para los operadores bajistas agresivos y antes de confirmar que el cruce EUR/GBP ha tocado techo en el corto plazo.

Niveles técnicos

- El dólar se aprecia frente al JPY, EUR y GBP.

- Tono alcista del billete verde en riesgo por leve caída en rendimientos de bonos del Tesoro.

- Sin grandes datos por delante, foco en Ucrania y en mercado de bonos.

El USD/JPY está subiendo en el arranque de la semana, a un ritmo moderado y sin poder superar aún el rango del viernes. El par recientemente marco máximo diarios en 122.83, tras haber caído en la sesión asiática hasta 122.25.

El impulso al USD/JPY está dado por el avance del dólar contra sus principales rivales. El DXY sube por tercera sesión en forma consecutiva y opera en 98.90, una ganancia del 0.34%. El índice de se mantiene en zona de máximos pese a que en la última hora los rendimientos de los bonos del Tesoro han registrado una baja. La tasa a 10 años pasó de 2.42% a 2.38%.

El mercado sigue atento a las novedades de Ucrania y también lo que pasa en el mercado de bonos del Tesoro con la reversión de la curva de rendimientos. El único reporte de impacto para el lunes es de órdenes a fábrica de febrero.

El mercado de bonos japoneses también cuenta con gran atención. El anuncio del Banco de Japón de continuar con la control de la curva se va haciendo difícil y con implicancias para el yen, en un mundo en donde las tasas de interés van hacia arriba. La tasa a 10 años japonesa rinde debajo del 0.25%.

El comportamiento dispar de los rendimientos de EE.UU. y de Japón ha sido el principal factor de suba del USD/JPY reciente. Esta característica sigue presente y ofrece un gran soporte a los retrocesos del par. De superar 123.20, el precio podría ir a buscar nuevamente 125.00. Mientras que debajo de 121.30, podría extender la corrección inicialmente a 120.60 y luego 120.00.

Niveles técnicos

- El oro sube el lunes pero se mantiene en la zona de 1930$.

- Resistencia clave en el área de 1950$, soporte en 1915$.

- Volatilidad a la baja, a la espera de novedades.

El oro estás subiendo en el arranque de la semana y opera en la zona de 1930$, con un sesgo intradiario alcista. El avance se da pese a la fortaleza del dólar.

Se mantiene el rango

La volatilidad en el oro da señales de estabilización, aunque podría cambiar en cualquier momento. Si bien el sesgo intradiario se muestra alcista, en una perspectiva mayor, predomina la perspectiva de recorridos laterales con riesgos bajistas dominantes.

Los mencionados riesgos se mantendrán mientras el XAU/USD opere por debajo del área de 1950$, que es una resistencia relevante y donde está la media de 20 días. De subir y cerrar claramente por encima los riesgos pasarían a ser alcistas.

Desde hace días el oro se mueve en sentido lateral alrededor del nivel actual. El soporte clave de corto plazo ha pasado a ser 1915$. Un cierre diario por debajo, habilitaría más retrocesos. Los soportes a continuación se ven en 1900$ y luego en el mínimo de marzo en 1889$.

El lunes los recorridos laterales para el oro podrían continuar considerando el liviano calendario económico, la falta de novedades de avances en conversaciones por la situación en Ucrania y los recorridos dispersos a lo largo de la curva de rendimientos de bonos del Tesoro.

Niveles técnicos

- EUR/USD mantiene la presión negativa en el arranque de la semana.

- Euro además se muestra débil frente a la libra y el franco suizo.

- DXY sube por tercer día en forma consecutiva.

El EUR/USD está cayendo por tercera jornada en forma consecutiva y opera en la zona de 1.1005, alejado de los niveles cerca de 1.1200 del jueves. El par cayó hasta 1.1000, el mínimo desde el martes y se mantiene bajo presión.

El sesgo negativo se mantiene intacto y parece una cuestión de tiempo el quiebre debajo de 1.1000. De afirmarse por debajo, el siguiente soporte se puede ver en torno a 1.0970/75. Al alza, ahora 1.0025/30 es la zona de resistencia inmediata.

Dólar firme, euro débil

El dólar, medido por el DXY, sube nuevamente y está en máximos en casi una semana, en 98.85, con una ganancia diaria de 0.30%. Los rendimientos de los bonos del Tesoro trepan en el arranque de la semana, con la tasa a 10 años en 2.40%, y la de 2 años en 2.45%.

El euro, además de caer contra el dólar, también lo hace frente a la libra, reflejando cierta debilidad particular de la moneda común. El EUR/GBP quebró debajo de 0.8400, por primera vez desde el pasado martes.

El calendario económico se muestra liviano en el arranque de la semana. El único reporte previsto de EE.UU. es el de órdenes a fábrica de febrero que se espera muestre una caída del 0.5%. El miércoles se conocerán las minutas de la última reunión de la Reserva Federal, cuando subió las tasas de interés.

Esta semana habrá nuevas conversaciones entre rusos y ucranianos, pero no hay grandes expectativas de que se alcance un acuerdo que ponga fin al conflicto bélico. Esto pesa sobre el mercado y el euro.

Niveles técnicos

El Kremlin, en un comunicado el lunes, ha declinado hacer comentarios sobre las acusaciones sobre Bucha y cómo afectarán las conversaciones.

La oficina del gobierno ruso ha dicho que condena los comentarios del líder del partido gobernante de Polonia diciendo que Varsovia estaría abierta a tener armas nucleares estadounidenses en su suelo.

"Tal acción sólo conduciría a un aumento de las tensiones", ha agregado el Kremlin.

Ucrania acusó el domingo a Rusia de genocidio después de que fosas comunes y 20 cuerpos vestidos de civil fueran recuperados de la ciudad de Bucha, en las afueras de la capital, Kiev, según AFP.

Los líderes mundiales condenaron esas atrocidades en Bucha, mientras que Rusia negó las acusaciones, calificándolas de "provocación" por parte de Ucrania.

A la luz de los ataques rusos contra civiles inocentes, la Unión Europea (UE) está preparando nuevas sanciones contra Moscú.

El primer ministro polaco, Mateusz Morawiecki , respondió diciendo: "Los crímenes que Rusia ha cometido contra cerca de 300 habitantes de Bucha y otras ciudades fuera de Kiev deben llamarse actos de genocidio y ser tratados como tales".

"Todos los responsables -directa o indirectamente- deben ser severamente castigados por un tribunal internacional", agregó.

- El USD/CHF atrae algunas compras al lunes, aunque carece de continuación.

- Un tono de riesgo positivo pesa sobre el CHF de refugio seguro y ofrece cierto apoyo al par.

- La tenue demanda en torno al USD limita cualquier subida significativa en medio de la incertidumbre sobre Ucrania.

El par USD/CHF se mueve con un leve sesgo positivo durante la primera mitad de la sesión europea del lunes, manteniéndose cerca del máximo diario alrededor de la región de 0.9275.

El par atrajo ciertas compras cerca de la región de 0.9240 el lunes y se volvió positivo por segundo día consecutivo, con los alcistas buscando aprovechar el rebote de la semana pasada desde niveles por debajo de 0.9200. Un tono generalmente positivo en torno a los mercados bursátiles pesó sobre el franco suizo de refugio seguro y actuó como viento de cola para el par USD/CHF. El repunte, sin embargo, carecía de convicción alcista en medio de una demanda tenue del dólar estadounidense.

Hasta ahora, el USD ha tenido dificultades para ganar cualquier tracción significativa, ya que los inversores prefieren mantenerse al margen antes de la publicación de las minutas de la reunión del FOMC, programadas para el miércoles. Los mercados parecen convencidos de que la Fed adoptaría una postura más agresiva para combatir la inflación obstinadamente alta. Por lo tanto, las minutas serán examinadas de cerca en busca de nuevas pistas sobre el ritmo de endurecimiento de las políticas monetarias por parte de la Fed.

Mientras tanto, las crecientes expectativas para una subida de tipos de la Fed de 100 puntos básicos en las próximas dos reuniones seguían apoyando los elevados rendimientos de los bonos del Tesoro estadounidense. Esto, a su vez, continuó prestando cierto apoyo al USD y favorece a los alcistas del par. Algunas compras de continuación por encima del máximo del viernes, alrededor de la región de 0.9280, reafirmarán el sesgo positivo y allanarán el camino para ganancias adicionales.

Dicho esto, la incertidumbre sobre Ucrania, junto con las conversaciones de más sanciones contra Rusia, debería limitar cualquier movimiento optimista en los mercados. Esto debe continuar impulsando algunos flujos monetarios de refugio seguro hacia el CHF y limitar la subida del par USD/CHF, al menos por el momento. El telón de fondo fundamental mixto justifica cierta cautela antes de abrir posiciones direccionales agresivas en medio de la ausencia de publicación de datos económicos relevantes el lunes.

USD/CHF niveles técnicos

- El NZD/USD atrae algunas compras el lunes en medio de una acción tenue del USD.

- La guerra en Ucrania y las expectativas agresivas de la Fed deberían ayudar a limitar las pérdidas del USD.

- El telón de fondo fundamental justifica cierta precaución para los alcistas agresivos.

El par NZD/USD mantiene sus modestas ganancias intradía durante la primera mitad de la sesión europea del lunes, manteniéndose positivo alrededor de la región de 0.6925/30.

Después de haber defendido la muy importante SMA de 200 días, el par NZD/USD atrajo nuevas compras el lunes y detuvo su reciente retroceso desde el nivel psicológico de 0.7000, el máximo anual tocado la semana pasada. El desempeño estable en los mercados burátiles pesó sobe el dólar estadounidense de refugio seguro y resultó ser un factor clave que benefició al NZD de mayor riesgo percibido. La incertidumbre sobre Ucrania, junto con las expectativas agresivas de la Fed, ayudó a limitar las pérdidas para el USD y debería limitar cualquier subida significativa en el par, al menos por ahora.

En los últimos acontecimientos geopolíticos, Ucrania acusó a las fuerzas rusas de llevar a cabo una masacre en la ciudad de Bucha. Además, el primer ministro británico Boris Johnson dijo que su gobierno intensificaría las sanciones, así como el apoyo militar y humanitario a Ucrania. Por otra parte, la ministra alemana de Defensa, Christine Lambrecht, dijo el domingo que la Unión Europea debe discutir la prohibición de las importaciones de gas ruso. Esto, a su vez, debería limitar cualquier movimiento optimista en los mercados y prestar apoyo al USD de refugio seguro.

Aparte de esto, la creciente aceptación de que la Fed adoptaría una postura política más agresiva para combatir la inflación obstinadamente alta debería actuar como un viento de cola para el USD. De hecho, los mercados han estado valorando una subida de tasas de la Fed de 100 puntos básicos en las últimas dos reuniones, lo que se vio reforzado por el informe mensual de empleos del viernes en Estados Unidos. Esto, a su vez, siguió apoyando los elevados rendimientos de los bonos del Tesoro de EE.UU., lo que apoya las perspectivas de la aparición de algunas compras en torno al USD y justifica la cautela antes de abrir nuevas posiciones alcistas alrededor del par NZD/USD.

NZD/USD niveles técnicos

Christian Sewing, director ejecutivo de Deutsche Bank y presidente del BDB, el principal lobby bancario de Alemania, ha advertido el lunes que la economía alemana se enfrentará a una recesión considerable si se detiene las importaciones o la entrega de gas y petróleo rusos, según informa Reuters.

Comentarios clave

"La situación sería aún peor si se detuvieran las importaciones o suministros de petróleo y gas natural rusos. Una recesión significativa en Alemania sería entonces prácticamente inevitable".

"La cuestión de las medidas de ayuda gubernamental para las empresas y los sectores sería aún más urgente".

"El BCE debería poner fin pronto a sus compras netas de activos y debería enviar una señal con los tipos de interés."

"Una señal que se necesita urgentemente."

Se espera que el GBP/USD se mueva dentro del rango de 1.3050-1.3250 en las próximas semanas, según señalan los estrategas de divisas en UOB Group Lee Sue Ann y Quek Ser Leang.

Comentarios destacados

Vista de 24 horas: "Nuestras expectativas de que el GBP/USD 'se moviera de lado' el viernes pasado fueron incorrectas, ya que bajó a 1.3087 antes de cerrar en 1.3115 (-0.22%). El impulso a la baja ha mejorado un poco y el sesgo para hoy es a la baja. Sin embargo, no se espera que ninguna debilidad cuestione el importante soporte en 1.3050 (hay otro soporte en 1.3075). La resistencia está en 1.3125, seguida de 1.3150."

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización del jueves pasado (31 de marzo, GBP/USD en 1.3140). Como se ha destacado, es probable que el GBP/USD se mueva entre 1.3050 y 1.3250 por ahora."

- El índice DXY extiende el rebote cerca de 98.70.

- La atención de los inversores se centra en la inversión de la curva de rendimientos de EE.UU.

- Los datos de los pedidos de fábrica de febrero destacan en el calendario económico estadounidense.

El índice del dólar estadounidense DXY, que mide la fortaleza del dólar frente a una cesta de las principales divisas, extiende las ganancias recientes y vuelve a probar la región de 98.65/70 durante la sesión europea del lunes.

Índice DXY centra la atención en la Fed y la geopolítica

El índice DXY avanza por tercer día consecutivo el lunes y se aleja de los mínimos de la semana pasada en la región de 97.70.

La falta de noticias positivas de la guerra en Ucrania parece dar cierto apoyo al USD de refugio seguro junto con la creciente especulación del ajuste de tasas más estricto de la Fed en los próximos meses. Además, la publicación el viernes de un informe bastante sólido del mercado laboral respalda esta última opinión.

En los mercados monetarios estadounidenses, la curva de rendimientos se invirtió el viernes y desató una vez más algunas preocupaciones con respecto a la idea de que la economía estadounidense podría entrar en recesión en el medio plazo como respuesta al posible ritmo más alto de endurecimiento por parte de la Reserva Federal.

En lo que refiere a los datos económicos de EE.UU., hoy destaca la publicación de los pedidos de fábrica para el mes de febrero.

Qué podemos esperar alrededor del USD

El índice DXY logró recuperar una fuerte tracción al alza después de tocar fondo en la región de 97.70 en la segunda mitad de la semana pasada. Mientras tanto, la acción del precio a muy corto plazo en el dólar sigue siendo dictada por la geopolítica, mientras que el argumento para un dólar más fuerte en el medio/largo plazo sigue estando bien apoyado por la narrativa actual de una inflación elevada, una posible postura de endurecimiento más agresiva de la Fed y el sólido desempeño de la economía estadounidense.

Niveles relevantes del índice del dólar estadounidense DXY

En el momento de escribir, el índice DXY está subiendo un 0.02% en el día, cotizando en 98.62. Una ruptura por encima de 99.36 (máximo del 28 de marzo), abriría la puerta a 99.41 (máximo del 7 de marzo) y a 100.00 (nivel psicológico). Por otro lado, el siguiente soporte aparece en 97.68 (mínimo del 30 de marzo), seguido por 97.16 (SMA de 55 días) y 96.66 (SMA de 100 días).

- El USD/CAD presencia nuevas ventas el lunes y rompe dos días consecutivos de ganancias.

- Un repunte de los precios del petróleo apoya al CAD y ejerce presión sobre el par en medio de una acción tenue en torno al USD.

- Las expectativas agresivas de la Fed deberían beneficiar al USD y limitar la caída del par.

El par USD/CAD extiendo su retroceso intradía constante durante la sesión europea del lunes y cae a un nuevo mínimo diario, por debajo del nivel psicológico de 1.2500. En el momento de escribir, el par parece haber establecido un mínimo en 1.2485 e intenta recuperarse levemente desde ese nivel.

Después de un primer repunte a la región de 1.2525-1.2530, el par USD/CAD se encontró con nuevas ventas el lunes y por ahora, parece haber roto dos días consecutivos de racha ganadora. La modesta recuperación de los precios del crudo apoyó al CAD, divisa vinculada con los precios de las materias primas, y ejerció una presión a la baja sobre el par en medio de la tenue demanda del dólar estadounidense. Dicho esto, una combinación de factores debería actuar como un viento de cola para el USD/CAD y ayudar a limitar pérdidas más profundas, al menos por el momento.

La semana pasada, Estados Unidos anunció un plan para vender hasta 1 millón de barriles de petróleo diarioes de la Reserva Estratégica de Petróleo (SPR) durante seis meses a partir de mayo de 2022. Además, la Agencia Internacional de la Energía también acordó liberar más petróleo el viernes. Esto, junto con una tregua de dos meses entre una coalición liderada por Arabia Saudita y el grupo hutí alineado con Irán, alivió las preocupaciones sobre el suministro de petróleo. Además, el brote de COVID-19 en China podría limitar la subida de los precios del petróleo por una menor demanda.

Por otro lado, la creciente aceptación de que la Fed adoptaría una postura política más agresiva para combatir la inflación obstinadamente alta debería dar apoyo al USD. Los mercados han estado valorando una subida de tasas de la Fed de 100 puntos básicos en las próximas dos reuniones y las expectativas fueron reafirmadas por el informe de empleos de Estados Unidos el viernes. Esto, a su vez, empujó los rendimientos de los bonos del Tesoro de EE.UU. al alza, lo que favorece a los alcistas del USD y apoya las perspectivas de la aparición de algunas compra en niveles más bajos alrededor del par USD/CAD.

Por lo tanto, el foco permanecerá en las mintas de la reunión del FOMC, programadas para su publicación el miércoles. Mientras tanto, los nuevos acontecimientos en torno a la guerra entre Rusia y Ucrania, junto con los rendimientos de los bonos estadounidenses, podrían influir en el dólar. Aparte de esto, los inversores tomarán indicaciones de la dinámica del precio del petróleo para aprovechar algunas oportunidades a corto plazo. Sin embargo, el par USD/CAD, por ahora, parece haber detenido su recuperación desde el mínimo anual, alrededor de la región de 1.2430-1.2425, tocado la semana pasada.

USD/CAD niveles técnicos

El ministro alemán de Economía, Robert Habeck, dijo el lunes que la Unión Europea (UE) tiene margen para más sanciones contra Rusia.

"Los esfuerzos de Alemania para reducir su dependencia de la energía rusa perjudican al presidente Vladimir Putin", agregó Habeck.

Estos comentarios se producen mientras la UE se prepara para aumentar las sanciones contra Rusia en medio de las informaciones sobre atrocidades contra civiles en Ucrania.

Reacción del mercado

El sentimiento de riesgo tiene un nuevo impacto en las posibles sanciones de la UE a Rusia, con los mercados europeos cotizando mixtos después de una apertura positiva.

Los futuros del S&P 500 han borrado las ganancias hasta cotizar ahora un 0.06% a la baja en la jornada.

Los estrategas de divisas del Grupo UOB Lee Sue Ann y Quek Ser Leang sugieren que es probable que el EUR/USD se mueva entre 1.0900 y 1.1170 por el momento.

Comentarios destacados

Vista de 24 horas: "El viernes pasado destacamos que el EUR/USD 'podría bajar aún más a 1.1035, pero es poco probable que el soporte mayor en 1.0990 se vea amenazado'. A nuestro juicio, no nos equivocamos, ya que el EUR/USD bajó a un mínimo de 1.1026 antes de cerrar en 1.1053 (-0.11%). Aunque el impulso a la baja apenas ha mejorado, hay margen para que el EUR/USD baje a 1.1015 primero antes de que se pueda esperar un rebote. Una ruptura del soporte pincipal en 1.0990 todavía parece poco probable. La resistencia está en 1.1065, seguida de 1.1090."

Próximas 1-3 semanas: "Nuestra vista desde el viernes pasado (01 abr, EUR/USD en 1.1085) sigue en pie. Como se ha destacado, el EUR/USD parece haber pasado a una fase de consolidación y es probable que opere entre 1.0990 y 1.1170 por ahora."

El EUR/USD se mueve lateralmente en un rango ajustado cerca de 1.1050. Los economistas de ING creen que el par de divisas más popular del mundo puede estabilizarse dentro de un rango de 1.10-1.1120 en los próximos días.

Foco en las sanciones

"Todavía parece que la UE está lejos de alejarse del petróleo ruso. Presumiblemente, cualquier movimiento de la Unión Europea hacia un embargo petrolero ruso haría que los precios del crudo volvieran a subir y el euro se viera presionado a través del canal Terms of Trade, además de los riesgos físicos que implica racionar la energía en el sector industrial europeo".

"El EUR/USD probablemente puede consolidarse en un rango de 1.1000-1.1120 en los próximos días."

El sentimiento de los inversores de la eurozona siguió deteriorándose en el cuarto mes de 2022, según los últimos datos del grupo de investigación Sentix han mostrado el lunes.

El indicador se desmoronó a -18 puntos en abril desde los -7 de marzo y frente a los -9.2 esperados. El índice alcanzó su nivel más bajo desde julio de 2020, dando a entender una recesión entrante en el segundo trimestre.

El índice de condiciones actuales cayó a -5.5 en abril desde los 7.8 vistos en marzo.

El índice de expectativas cayó a -29.8 desde -20.8, su nivel más bajo desde diciembre de 2011.

Comentarios clave

"Si bien la caída de la moral en marzo se esperaba debido al inicio de la guerra en Ucrania, la fuerte caída del sentimiento en abril vuelve a poner a los inversores a la defensiva".

"Los inversores no esperan que el banco central pueda apresurarse al rescate con una política monetaria más flexible y expansiva debido al todavía considerable ritmo de crecimiento de la inflación".

"Ninguna región es capaz de resistir el impulso negativo en este momento, incluso la importante región asiática ya está tenindo dificultades frente al estancamiento".

Acerca de la confianza del inversor Sentix de la eurozona

Este informe, publicado por Sentix GmbH, refleja la tendencia de la confianza de los inversores en la economía de la Unión Europea. Un incremento en el número de las inversiones se percibe como una perspectiva positiva en la economía de la Zona Euro y a su vez es alcista para la moneda. En cambio, un descenso en las inversiones es negativo para la economía y bajista para el euro.

Esto es lo que necesita saber para operar hoy lunes 4 de abril:

Parece haber un cambio positivo en el sentimiento de riesgo al comienzo de la semana, ya que los inversores, una vez más, se vuelven optimistas sobre una solución diplomática al conflicto entre Rusia y Ucrania. El calendario económico no presentará ninguna publicación de datos de alto impacto el lunes y los participantes del mercado permanecerán enfocados en los titulares geopolíticos. El índice del dólar estadounidense se mantiene relativamente tranquilo cerca de la zona 98.50 respaldado por un aumento de más del 1% en los rendimientos de los bonos del Tesoro de EE.UU. a 10 años, y los futuros bursátiles suben alrededor del 0.2%.

Durante el fin de semana, un importante negociador ucraniano dijo que se había llegado a un consenso sobre suficientes elementos de un posible acuerdo de paz que podría estar listo para ser discutido por el presidente ruso Vladimir Putin y su homólogo ucraniano Volodymyr Zelensky. Mientras tanto, el secretario de Estado de EE.UU., Antony Blinken, dijo que Occidente podría levantar las sanciones a Rusia dependiendo del resultado de las próximas negociaciones.

El EUR/USD se mueve lateralmente en un rango estrecho cerca de 1.1050. En la apertura europea, los datos de Alemania mostraron que el superávit comercial se redujo a 11.500 millones de euros en febrero desde 11.600 millones de euros en enero, mejorando las expectativas del mercado de una reducción a 9.600 millones de euros, pero no ayudó al euro a encontrar demanda.

El GBP/USD subió en la mañana europea y fue visto por última vez cerca de 1.3130. El gobernador del Banco de Inglaterra, Andrew Bailey, tiene previsto pronunciar un discurso a las 09.05 GMT.

Después de fluctuar mucho la semana pasada, el USD/JPY se mantiene en calma el lunes y cotiza en territorio positivo por encima de 122.50. El subsecretario en jefe del gabinete de Japón, Seiji Kihara, expresó su apoyo a la política ultra flexible del Banco de Japón (BOJ). "Es difícil endurecer la política monetaria para lidiar con la inflación impulsada por los costos, lo que significa que la política monetaria debe permanecer laxa", dijo Kihara y agregó que la política flexible era necesaria en medio de la frágil recuperación económica.

El oro comenzó la nueva semana bajo una modesta presión bajista y cayó hacia el límite inferior del rango de la semana pasada. El aumento de los rendimientos de los bonos del Tesoro de EE.UU. y la mejora del estado de ánimo del mercado pesan sobre el metal amarillo en lo que va del día.

El USD/CAD cotiza en rojo cerca de 1.2500 después de cerrar los dos días de operaciones al alza. El Banco de Canadá publicará su Encuesta de Perspectivas Comerciales más tarde en el día.

El Bitcoin está teniendo dificultades para hacer un movimiento decisivo en cualquier dirección y fluctúa cerca de 46.000$ el lunes temprano. El Ethereum alcanzó su nivel más alto desde la primera semana de enero en 3.580$ el domingo, pero volvió al área de 3.500$.

A falta del riesgo de una crisis energética específica en Europa y de una recesión, las cosas se ven bastante bien para la moneda común, según los economistas de Commerzbank. Sin embargo, las sanciones a Rusia limitarán al par EUR/USD por debajo del nivel de 1.11.

El euro entre el riesgos de sanciones y el giro del BCE

"Sanciones adicionales significan que aumenta el riesgo de perturbaciones energéticas en Europa. Por supuesto, las cosas se ven fundamentalmente diferentes en el lado estadounidense. Una economía que puede proporcionar en gran medida su propia energía es mucho más robusta".

"Aumenta el riesgo de una debilidad significativa del euro. Por eso es tan difícil en la actualidad que el EUR/USD se establezca por encima de 1.11."

"El argumento positivo del EUR es cualitativo: el hecho de que el BCE ponga fin absoluto a su política monetaria ultra expansionista".

"Si el BCE pone fin al período de tasas de interés permanentemente negativas en los próximos meses, entonces al menos existe la posibilidad de que prosiga una política monetaria que apoye al euro".

A pesar de la dinámica de política cero covid de China, el país está teniendo dificultades para contener los recientes brotes de coronavirus. El centro financiero de la ciudad de Shanghái está completamente cerrado después de que las autoridades impusieran el lunes pasado un encierro en dos etapas.

Shanghai reportó 8.581 casos asintomáticos de COVID-19 y 425 casos sintomáticos el 3 de abril. El día anterior había reportado 7.788 nuevos casos asintomáticos y 438 nuevos casos con síntomas.

Las fuerzas armadas chinas han enviado el domingo por la noche a Shanghái un equipo de salud y logística formado por más de 2.000 personas para apoyar la labor de prevención y control del covid.

Además, los medios estatales informaron de un caso infectado con un nuevo subtipo de la variante Ómicrón después de que el país registrara 13.000 nuevas infecciones.

El medio de comunicación más influyente de China, el Global Times , informó citando datos de secuenciación de las autoridades sanitarias locales, "la nueva iteración del virus, aislado de un paciente leve de Covid-19 en una ciudad a menos de 70 kilómetros de Shanghai, evoluciona desde la rama BA.1.1 de la variante Ómicrón".

En una entrevista con el Financial Times (FT), la presidenta de la Fed de San Francisco, Mary Daly, ha dicho que las probabilidades de una subida de tasas de 50 puntos básicos en la próxima reunión de política monetaria en mayo han crecido, en una señal de que el banco central estadounidense está preparando medidas agresivas para controlar la inflación persistente.

Comentarios destacados

"El caso de una subida de 50 puntos básicos, salvo cualquier sorpresa negativa de aquí a la próxima reunión, ha crecido".

"Estoy más segura de que tomar estos ajustes iniciales sería apropiado."

"Estimo la tasa de política neutral entre el 2.3% y el 2.5%, y abogo por llegar a ese nivel "eficientemente" este año".

Isabel Schnabel, miembro del Consejo de Gobierno del Banco Central Europeo (BCE), ha hecho algunos comentarios sobre la normalización de la política monetaria durante el fin de semana, según informa Reuters.

Comentarios destacados

"Subiremos las tasas de interés en algún momento, según corresponda, a la luz de los datos entrantes".

"La velocidad de la normalización... dependerá de las consecuencias económicas de la guerra, la gravedad del choque de la inflación y su persistencia".

"El riesgo de inflación está sesgado hacia lecturas aún más altas dado el fuerte aumento de los precios al productor, cambios económicos estructurales como la desglobalización y las probables subidas salariales".

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.