- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El índice bursátil S&P 500 sube un 1.02% diario, cotizando al momento de escribir el 5.838.

- Las acciones de Moderna (MRNA) se disparan un 15.94% tras obtener una victoria legal frente a Pfizer y BioNTech.

- El presidente de Estados Unidos, Donald Trump, ha dado una prórroga arancelaria a la industria automotriz de un mes.

- El informe de empleo ADP registra 77.000 nuevas posiciones en febrero, por debajo de las estimaciones del mercado.

- El PMI de servicios del ISM sube a 53.5 puntos en febrero, mejorando las previsiones de los analistas.

El S&P 500 estableció un mínimo del día en 5.741, encontrando compradores agresivos que impulsaron el índice a un máximo diario en 5.857. Actualmente el S&P 500 opera en 5.838, ganando un 1.02% el día de hoy.

El S&P 500 repunta tras las exenciones arancelarias de Donald Trump

El informe de empleo ADP registró 77.000 nuevos puestos en febrero, empeorando las expectativas del consenso que esperaban 140.000 y las 186.000 registradas en enero. A la par, el PMI de servicios del ISM se incrementó a 53.5 4 puntos en febrero superando los 52.6 4 puntos previstos por el mercado y los 52.8 puntos alcanzados en enero.

De acuerdo con el comunicado emitido por la Secretaria de Prensa de la Casa Blanca, Karolyn Leavitt, el presidente de Estados Unidos, Donald Trump, ha emitido una prórroga arancelaria a la industria automotriz de un mes, Cuba extendiendo la aplicación de aranceles del 25% a Canadá y México.

Tras estas noticias, el S&P 500 ha reaccionado al alza, subiendo un 1.02% el día de hoy, operando al momento de escribir en 5.838, terminando así con dos sesiones consecutivas a la baja.

Por otro lado, las acciones de Moderna (MRNA) se disparan un 15.94% diario, alcanzando máximos no vistos desde el 25 de febrero en 35.39$ en medio de una batalla legal contra Pfizer y BioNTech en relación a las patentes de las vacunas del Covid 19.

Niveles por considerar en el S&P 500

El S&P 500 establece un soporte de corto plazo dado por el mínimo del 4 de marzo en 5.734. Al alza, la resistencia más cercana la observamos en 6.007, máximo del 26 de febrero en convergencia con el retroceso al 61.8% de Fibonacci. La siguiente zona de resistencia importante se encuentra en 6.145, punto pivote del 19 de febrero.

Gráfica de 4 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- La Plata se dispara por encima de 32.00$, con la vista puesta en la resistencia clave de 33.00$ y 33.20$.

- El RSI señala fuerza alcista, con la acción del precio formando máximos y mínimos más altos.

- Los riesgos a la baja emergen si el XAG/USD cae por debajo de 32.00$, con soporte en 31.50$ y la SMA de 100 días en 31.21$.

Las ganancias del precio de la Plata continuaron por tercer día consecutivo desde que tocó fondo el viernes pasado cerca de 31.81$. Ganó más del 2.14% al final de la sesión norteamericana y se negocia a 32.63$. Amplia debilidad del Dólar estadounidense a pesar de la caída de los rendimientos de los bonos del Tesoro de EE.UU.

Pronóstico del Precio del XAG/USD: Perspectiva técnica

El metal gris superó la cifra de 32.00$ y se disparó hacia 33.00$, finalizando la sesión del miércoles cerca de 32.83$. El impulso está sesgado al alza, con la acción del precio registrando máximos y mínimos más altos, mientras que el Índice de Fuerza Relativa (RSI) apunta al alza, hacia la renovación de picos anteriores.

Por lo tanto, la primera resistencia del XAG/USD sería 33.00$. Con más fuerza, se expondrían niveles clave de resistencia, como el máximo del 20 de febrero en 33.20$, seguido por los máximos del ciclo de 33.39$ del 14 de febrero.

Por el contrario, si el XAG/USD cae por debajo de 32.00$, el siguiente soporte sería el área de 31.50$ antes de que los vendedores pudieran desafiar la SMA de 100 días en 31.21$. Con más debilidad, el siguiente soporte sería 31.00$, seguido por la SMA de 200 días en 30.48$.

Gráfico del Precio del XAG/USD – Diario

Plata FAQs

La Plata es un metal precioso altamente negociado entre los inversores. Históricamente, se ha utilizado como un refugio de valor y un medio de intercambio. Aunque es menos popular que el Oro, los operadores pueden recurrir a la Plata para diversificar su portafolio de inversiones, por su valor intrínseco o como una posible cobertura durante períodos de alta inflación. Los inversores pueden comprar Plata física, en monedas o en lingotes, o negociarla a través de vehículos como los Fondos Cotizados en Bolsa, que siguen su precio en los mercados internacionales.

Los precios de la Plata pueden moverse debido a una amplia gama de factores. La inestabilidad geopolítica o los temores de una recesión profunda pueden hacer que el precio de la Plata se dispare debido a su estatus de refugio seguro, aunque en menor medida que el del Oro. Como activo sin rendimiento, la Plata tiende a subir con tasas de interés más bajas. Sus movimientos también dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAG/USD). Un Dólar fuerte tiende a mantener el precio de la Plata a raya, mientras que un Dólar más débil probablemente impulse los precios al alza. Otros factores como la demanda de inversión, la oferta minera – la Plata es mucho más abundante que el Oro – y las tasas de reciclaje también pueden afectar los precios.

La Plata se utiliza ampliamente en la industria, particularmente en sectores como la electrónica o la energía solar, ya que tiene una de las conductividades eléctricas más altas de todos los metales, superando al Cobre y al Oro. Un aumento en la demanda puede incrementar los precios, mientras que una disminución tiende a reducirlos. Las dinámicas en las economías de EE.UU., China e India también pueden contribuir a las fluctuaciones de precios: para EE.UU. y particularmente China, sus grandes sectores industriales utilizan Plata en varios procesos; en India, la demanda de los consumidores por el metal precioso para joyería también juega un papel clave en la fijación de precios.

Los precios de la Plata tienden a seguir los movimientos del Oro. Cuando los precios del Oro suben, la Plata típicamente sigue el mismo camino, ya que su estatus como activos refugio es similar. La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, puede ayudar a determinar la valoración relativa entre ambos metales. Algunos inversores pueden considerar un ratio alto como un indicador de que la Plata está infravalorada, o que el Oro está sobrevalorado. Por el contrario, un ratio bajo podría sugerir que el Oro está infravalorado en relación con la Plata.

La ministra de Relaciones Exteriores de Canadá, Melanie Joly, dijo el miércoles por la noche que el país podría potencialmente utilizar las exportaciones de petróleo y gas como un apalancamiento si los aranceles de EE.UU. continúan, según Reuters.

Citas clave

Canadá podría considerar utilizar sus exportaciones de petróleo y gas como apalancamiento si los aranceles de EE.UU. sobre las importaciones canadienses aumentan.

Mientras Canadá se ha comprometido a imponer aranceles sobre importaciones estadounidenses por un valor de 155.000 millones de C$, aún no ha sugerido reducir las exportaciones de productos básicos.

Canadá actualmente exporta alrededor de 4 millones de barriles de petróleo por día a EE.UU. (lo que representa aproximadamente el 90% de sus exportaciones totales de crudo).

Reacción del mercado

Al momento de escribir, el USD/CAD está cotizando un 0.04% a la baja en el día, para comerciar a 1.4335.

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Nasdaq 100 sube un 1.30% el día de hoy, operando al momento de escribir sobre 20.615.

- Los títulos de MicroStrategy Incorporated (MSTR) repuntan un 11.46% en la jornada del miércoles, llegando a máximos del 21 de febrero.

- Las acciones de PDD Holdings (PDD) ganan un 6.00% diario, llegando a máximos de una semana en 121.40$.

El Nasdaq 100 marcó un mínimo del día en 20.182, atrayendo a compradores agresivos que impulsaron el índice a un máximo diario en 20.682. Al momento de escribir, el Nasdaq 100 opera sobre 20.682, ganando un 1.30% en el día.

MicroStrategy Incorporated y PDD Holdings impulsan al Nasdaq 100 a zona de ganancias

Los títulos de PDD Holdings (PDD) firman su segunda sesión consecutiva al alza, ganando un 6.00% el día de hoy, llegando a máximos no vistos desde el 27 de febrero en 121.40$.

Por otro lado, las acciones de MicroStrategy Incorporated (MSTR) repuntan un 12.14% en la jornada del miércoles, alcanzando máximos del 21 de febrero en 311.28$.

El Nasdaq 100 termina con dos sesiones consecutivas con pérdidas, subiendo un 1.30% diario, operando en estos momentos en 20.615, animado por la exención de un mes de los aranceles a la industria automotriz.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 estableció un soporte de corto plazo dado por el mínimo del 4 de marzo en 20.037. Al alza, la resistencia más cercana la observamos en 21.072, máximo del 3 de marzo. La siguiente zona de resistencia clave se encuentra en 21.350, punto pivote del 26 de febrero.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

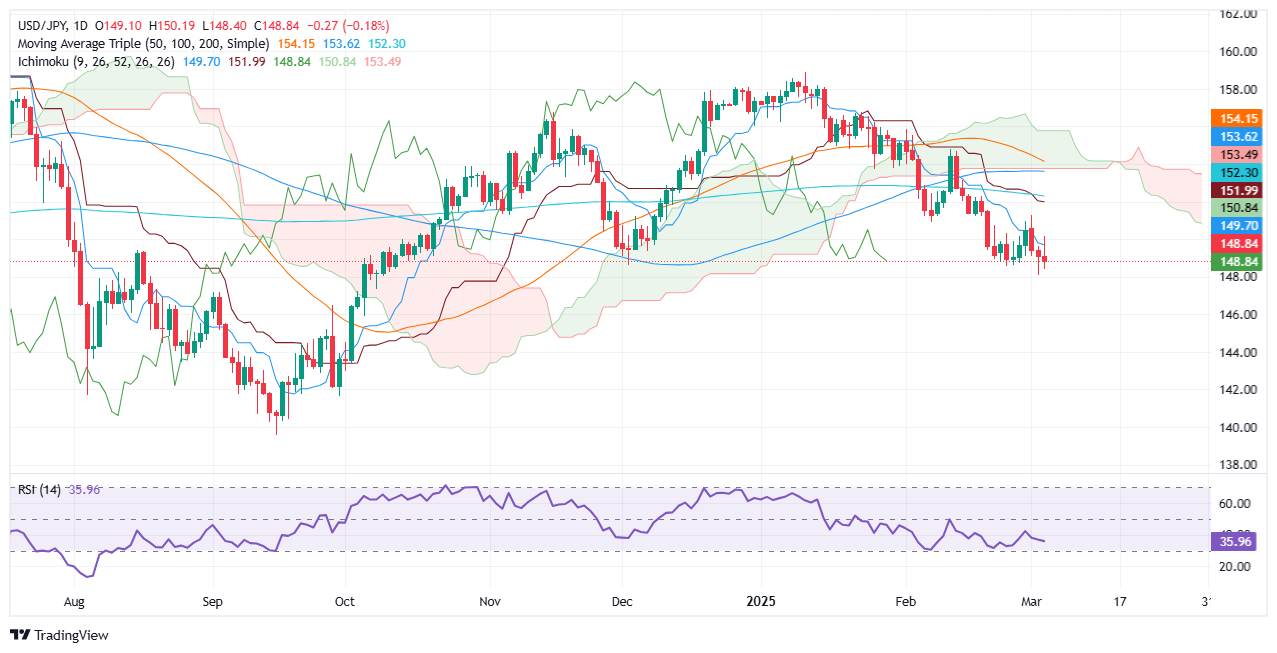

- La incapacidad de mantenerse por encima de 149.00 abre la puerta a una caída más profunda.

- Siguientes niveles clave de soporte en 148.39 y mínimo del año en 148.09.

- Potencial al alza solo si los compradores recuperan 149.70, con resistencia en 150.00 y 151.99-152.32.

El USD/JPY cambió de rumbo el miércoles y cayó alrededor de un 0.62% al final de la sesión norteamericana, ya que los vendedores apuntaban a un cierre diario por debajo de la cifra de 149.00. Al momento de escribir, el par se negocia en 148.86.

Pronóstico del Precio del USD/JPY: Perspectiva técnica

La tendencia a la baja del USD/JPY se mantiene intacta a pesar de los esfuerzos de los compradores por llevar el tipo de cambio por encima del Tenkan-Sen en 149.70. Sin embargo, la incapacidad de hacerlo agravó la caída por debajo de 149.00 y abrió la puerta a una nueva prueba del mínimo del año hasta la fecha (YTD) de 148.09. Una ruptura de este último expondrá el mínimo diario del 8 de octubre de 148.39.

Por otro lado, si los compradores del USD/JPY superan la cifra de 149.00, el siguiente objetivo será el Tenkan-Sen en 149.70. Una vez superado, la siguiente resistencia es 150.00, y un cierre diario por encima de este último podría consolidar la oportunidad de desafiar la confluencia del Kijun-Sen y la media móvil simple (SMA) de 200 días en torno a 151.99-152.32.

Gráfico del Precio del USD/JPY – Diario

Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El Dólar canadiense rebotó casi un 1% el miércoles.

- Los mercados del CAD se están recuperando a medida que la administración Trump cambia su enfoque sobre los aranceles.

- Las cifras laborales clave se esperan para finales de semana, y el NFP se avecina.

El Dólar canadiense se disparó el miércoles, recuperando casi un punto porcentual frente al Dólar estadounidense. La recuperación del CAD del día ha empujado al USD/CAD a la baja, forzando las ofertas de vuelta a la media móvil exponencial (EMA) de 50 días cerca del nivel de 1.4300.

Pasaron menos de 48 horas, pero el presidente de EE.UU., Donald Trump, ya está explorando vías para proporcionar concesiones o extensiones para las industrias clave que enfrentan la ruina a manos de la amplia agenda arancelaria del presidente Trump. La Casa Blanca ha emitido una exención de 30 días para la industria automotriz de EE.UU. tras la implementación de la estrategia arancelaria personalizada de Donald Trump que impuso un arancel del 25% a todos los bienes importados de Canadá y México.

Qué mueve el mercado hoy: Los aranceles presagian problemas para las industrias estadounidenses a medida que continúa el cambio de política

- El Dólar canadiense recortó pérdidas recientes, ganando nueve décimas de un por ciento el miércoles.

- Los mercados del CAD están recuperando terreno a medida que la administración Trump comienza a alejarse de sus propias políticas arancelarias.

- Los mercados están apostando por más exenciones arancelarias y extensiones en las próximas semanas a medida que la administración Trump retrasa los aranceles a los fabricantes de automóviles de EE.UU., que dependen en gran medida del comercio exterior.

- El equipo de Trump está descubriendo cuánto depende la economía de EE.UU. del comercio eficiente.

- Los datos laborales clave aún se avecinan a finales de semana con las cifras de empleo de Canadá y otra ronda de adiciones netas de empleos del NFP de EE.UU.

- Se espera que las ganancias laborales en Canadá se desaceleren en febrero, mientras que se espera que las ganancias netas de empleos en EE.UU. se recuperen ligeramente.

Pronóstico del precio del Dólar canadiense

El rebote del Dólar canadiense el miércoles ha arrastrado el gráfico del USD/CAD de vuelta a territorio familiar, para bien o para mal. La tendencia predominante es un lento movimiento lateral, con el CAD probando continuamente mínimos de varios años frente al Dólar estadounidense.

El USD/CAD está avanzando de nuevo hacia la EMA de 50 días en el nivel de 1.4300 en las velas diarias, lo que implica que el par podría quedarse sin gas una vez más. Sin embargo, los osciladores técnicos están mostrando que los toros del CAD aún tienen algo de espacio para avanzar y tratar de arrastrar a los pares basados en el USD aún más a la baja.

Gráfico diario USD/CAD

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El NZD/USD se disparó antes de la sesión asiática, recuperando terreno cerca de la zona de 0.5720 tras un fuerte interés comprador.

- El par subió por encima de su SMA de 20 días, señalando un posible cambio en el impulso a medida que el RSI se movió a territorio positivo.

El NZD/USD extendió su avance el miércoles, recuperándose bruscamente y posicionándose por encima de un nivel técnico clave. El par se vio por última vez cotizando cerca de la región de 0.5720 antes de la sesión asiática, registrando fuertes ganancias a medida que los compradores recuperaron el control. Tras un prolongado período de ventas, el impulso parece estar cambiando, ya que los indicadores técnicos sugieren una perspectiva más constructiva.

El Índice de Fuerza Relativa (RSI) se ha movido a territorio positivo, reflejando un aumento en el impulso alcista, mientras que el Indicador de Convergencia/Divergencia de Medias Móviles (MACD) permanece en territorio negativo pero imprime barras rojas planas, señalando una desaceleración en la presión bajista. Más importante aún, el par ha logrado subir por encima de su media móvil simple (SMA) de 20 días, un nivel clave que anteriormente había actuado como resistencia.

Mirando hacia adelante, la resistencia inmediata se encuentra alrededor de la zona de 0.5750, con una ruptura por encima de este nivel que podría abrir la puerta a un mayor ascenso hacia 0.5800. A la baja, la SMA de 20 días, que ahora actúa como soporte cerca de 0.5680, será crucial. Si los compradores logran mantener el par por encima de este umbral, la perspectiva alcista podría permanecer intacta.

Gráfico diario del NZD/USD

- El AUD/JPY subió ligeramente antes de la sesión asiática, estabilizándose cerca de la zona de 94.00 tras recientes pérdidas.

- La acción del precio del martes sugirió que los vendedores alcanzaron una fuerte área de soporte, allanando el camino para una posible consolidación.

- La resistencia clave se alinea cerca de 95.00, mientras que el soporte se mantiene en el mínimo reciente alrededor de 93.60.

El AUD/JPY mostró signos de recuperación el miércoles, avanzando ligeramente tras una prolongada racha bajista. El par se observó por última vez cotizando alrededor de la región de 94.50 antes de la sesión asiática, intentando recuperar terreno tras una fuerte caída. Los vendedores dominaron las sesiones anteriores, pero la acción del precio del martes indicó agotamiento al no lograr empujar los precios a la baja. Este cambio ha dado a los compradores la oportunidad de intervenir, potencialmente configurando una fase de consolidación.

Los indicadores técnicos reflejan esta transición. El Índice de Fuerza Relativa (RSI) está rebotando bruscamente desde territorio negativo, sugiriendo que el impulso de venta se está debilitando. Mientras tanto, el indicador de Convergencia y Divergencia de Medias Móviles (MACD) sigue imprimiendo barras rojas decrecientes, indicando que la presión a la baja persiste pero se está desvaneciendo gradualmente. Si se construye un impulso alcista, podría seguir una prueba de la resistencia de 94.50-95.00.

Desde una perspectiva técnica, la resistencia inmediata se observa cerca de 95.00, alineándose con una zona de reacción previa. Una ruptura por encima de este nivel podría empujar al par hacia la zona de 95.00. A la baja, el soporte inicial se ubica alrededor de 93.60, con un movimiento por debajo de este umbral que podría reavivar la presión bajista. Sin embargo, dado los signos de estabilización, el panorama a corto plazo parece favorecer el comercio lateral mientras el mercado digiere las pérdidas recientes.

AUD/JPY gráfico diario

- XAU/USD se mantiene firme a medida que crece la especulación sobre la posible eliminación de aranceles por parte de Trump.

- El oro fluctúa alrededor de 2.910$ en medio de señales económicas mixtas y incertidumbre en la política.

- Los datos de empleo ADP de EE.UU. decepcionan, mientras que el PMI de servicios ISM muestra que los riesgos de inflación persisten.

- Los operadores esperan los datos de Nóminas no Agrícolas de EE.UU. el viernes para obtener pistas sobre recortes de tasas de la Fed.

El precio del oro se mantiene firme el miércoles en medio de la especulación de que el presidente de los Estados Unidos (EE.UU.), Donald Trump, podría eliminar algunos aranceles, al menos los impuestos sobre automóviles vinculados al acuerdo de libre comercio T-MEC. Sin embargo, la incertidumbre persiste, y el XAU/USD cotiza a 2.919$, prácticamente sin cambios.

Los precios del lingote habían estado oscilando alrededor de la marca de 2.910$ durante la sesión norteamericana a medida que continuaba el flujo de noticias. La Reserva Federal (Fed) reveló el Libro Beige en anticipación a la próxima política monetaria, afirmando que la actividad económica general aumentó, sin embargo, los precios son más altos en medio de las políticas comerciales de Trump.

En cuanto a los datos, el ADP reveló que la contratación privada en febrero se desaceleró drásticamente en comparación con las cifras de enero. Mientras tanto, según el último PMI de servicios ISM de febrero, las empresas continuaron expandiéndose de manera saludable. A pesar de esto, los temores de que la inflación pudiera reaccelerarse permanecieron, ya que el Índice de Precios Pagados, un subcomponente del PMI, saltó por encima del nivel 60, lo que sugiere que los productores están pagando precios más altos, lo que podría avivar una segunda ronda de inflación.

Mientras tanto, los datos recientemente revelados de EE.UU. generaron temores de recesión. El modelo GDPNow de la Fed de Atlanta proyecta que el Producto Interno Bruto (PIB) para el primer trimestre de 2025 será de -2.8%, por debajo del 1.6% estimado el lunes.

En cuanto a la geopolítica, un asistente del presidente de Ucrania, Zelensky, discutió pasos para lograr la paz con el asesor de seguridad nacional de EE.UU., ya que Ucrania y EE.UU. acordaron una reunión pronto.

Esto podría empujar los precios del oro a la baja, junto con el aumento de los rendimientos de los bonos del Tesoro de EE.UU. Los operadores estarán atentos a la publicación el viernes de las cifras de Nóminas no Agrícolas de febrero, con analistas proyectando 160K empleos añadidos a la fuerza laboral.

Qué mueve el mercado hoy: El precio del oro se consolida en medio de datos mixtos de EE.UU.

- El bono del Tesoro estadounidense a 10 años sube cuatro puntos básicos (pb) a 4.28%.

- Los rendimientos reales de EE.UU., medidos por el rendimiento de los Valores del Tesoro protegidos contra la inflación (TIPS) a 10 años, están subiendo cuatro puntos y medio hasta 1.935%.

- El informe de Cambio Nacional de Empleo ADP mostró que la contratación en el sector privado de EE.UU. aumentó en 77K en febrero, significativamente por debajo de la previsión de 140K y muy por debajo del fuerte aumento de 186K de enero.

- Mientras tanto, el PMI de servicios ISM se expandió a 53.5 en febrero, superando las expectativas de 52.6 y mejorando desde el 52.8 de enero, señalando un crecimiento continuo en el sector de servicios.

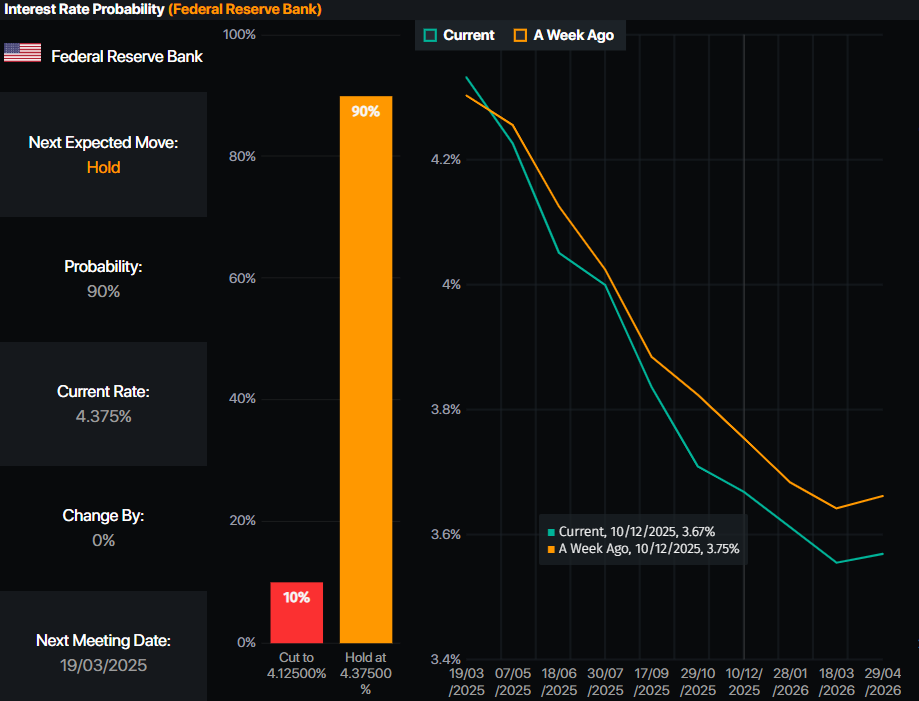

- Los operadores del mercado monetario habían incorporado 71.5 puntos básicos de flexibilización en 2025, por debajo de los 81 pb del martes, según datos del Prime Market Terminal.

Fuente: Prime Market Terminal

Perspectiva técnica del XAU/USD: El precio del oro se mantiene firme por encima de 2.900$

Los precios del oro se estancaron el miércoles después de registrar dos días consecutivos alcistas. Sin embargo, el impulso se ha desplazado al alza, con el Índice de Fuerza Relativa (RSI) en territorio alcista. Dicho esto, el camino de menor resistencia del lingote es una continuación de la tendencia alcista.

La próxima resistencia del XAU/USD sería de 2.950$, seguida del máximo histórico de 2.954$. Una ruptura de este último podría exponer la marca de 3.000$. Por otro lado, un cierre diario por debajo de 2.900$ podría poner en riesgo la tendencia alcista y abrir la puerta a un retroceso "saludable".

Dicho esto, el primer soporte del oro sería el mínimo del 28 de febrero de 2.832$, seguido de la cifra de 2.800$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El par avanzó aproximadamente un 0.75% durante la sesión americana del miércoles, cotizando en la zona media de 0.6300 tras nuevos datos de EE.UU.

- El Dólar australiano sube casi un 1.40% intradía, enfrentándose a la media móvil de 20 días que podría cambiar la perspectiva a corto plazo si se recupera.

- El arancel del 10% del presidente Donald Trump sobre China, junto con aranceles anteriores, representa un riesgo para el potencial alcista del Dólar australiano.

El Dólar australiano (AUD) se fortaleció el miércoles, con el par AUD/USD ganando tracción tras el informe mixto del PMI de servicios del ISM y cifras más suaves del cambio de empleo de ADP en Estados Unidos (EE.UU.). El Dólar estadounidense (USD) sigue bajo presión en medio de preocupaciones sobre la desaceleración del impulso económico, manteniendo al Aussie en una posición favorable.

Qué mueve el mercado hoy: Los datos post-ISM y ADP moldean los flujos de divisas en medio de advertencias sobre aranceles

- Los nuevos aranceles de EE.UU. sobre las importaciones chinas añaden más presión al sentimiento de riesgo global. El impuesto del 10% del presidente Donald Trump se suma a aranceles anteriores y la posibilidad de represalias chinas sigue siendo alta, lo que es particularmente preocupante para las divisas vinculadas a las materias primas como el Aussie, dado el estatus de China como el mayor socio comercial de Australia.

- En el frente de datos de EE.UU., el PMI de servicios del ISM mostró una expansión continua en 53.5, mientras que el informe de ADP indicó ganancias de empleo en el sector privado más suaves en comparación con las previsiones. Estas señales mixtas pesan sobre el Dólar estadounidense, ya que los operadores evalúan la probabilidad de ajustes en la política de la Reserva Federal (Fed) en respuesta a posibles vientos en contra económicos.

- El Banco de la Reserva de Australia (RBA) ha evitado anunciar más recortes de tasas desde que redujo la Tasa de Efectivo Oficial en 25 puntos básicos a 4.10% en febrero, reiterando preocupaciones sobre la inflación. Las expectativas del mercado para un alivio adicional siguen siendo inciertas, dependiendo de los datos que se publiquen próximamente.

- Los inversores evalúan con cautela los activos más arriesgados, ya que la debilidad del Dólar estadounidense no logra desencadenar un fuerte rally del Aussie. La demanda de exportaciones de materias primas australianas podría verse afectada si los conflictos comerciales se intensifican. Mientras tanto, el Aussie mantiene cierto ímpetu alcista gracias a la debilidad del Dólar.

Análisis técnico: El par desafía la SMA de 20 días en medio de un cambio de impulso

El par AUD/USD avanzó aproximadamente un 1.40% a alrededor de 0.6333 durante la sesión americana del miércoles, recuperándose de los mínimos intradía tras la publicación de los informes del PMI de servicios del ISM y de ADP. El indicador de Convergencia y Divergencia de Medias Móviles (MACD) presenta barras rojas decrecientes, indicando una disminución de la fuerza de venta, mientras que el Índice de Fuerza Relativa (RSI) se sitúa en los 50 altos, subiendo bruscamente desde niveles más bajos.

Con el Aussie subiendo casi un 1.40% en el día, recuperar la media móvil de 20 días marcaría una mejora en sus perspectivas a corto plazo. Sin embargo, si nuevos desarrollos sobre aranceles socavan el apetito por el riesgo, el par podría retroceder hacia el soporte alrededor de la región de 0.6250, con un piso más robusto cerca de 0.6200. La resistencia aparece por encima de 0.6350, donde cualquier ruptura podría reforzar el impulso alcista a corto plazo.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- Chimerix Inc. (CMRX) sube un 70.56% el día de hoy, operando al momento de escribir sobre 8.46$.

- Jazz Pharmaceuticals (JAZZ) ha acordado la compra en 935 millones de dólares.

Los valores de Chimerix Inc. (CMRX) establecieron un mínimo del día en 8.40$, encontrando compradores que llevaron el precio de la acción a un nuevo máximo histórico en 8.46$. Actualmente, CMRX cotiza sobre 8.46$, ganando un 70.56% diario, en comparación con el precio del cierre de la sesión anterior en 4.96$.

Jazz Pharmaceutical compra Chimerix Inc. para acceder a un medicamento para tratar tumores cerebrales

La compañía especializada en biotecnología, Chimerix Inc. (CMRX) ha aceptado la oferta de adquisición de 935 millones de dólares por parte de Jazz Pharmaceutial. Los detalles de la compra incluyen un pago de 8.55$ por acción en efectivo, lo cual representa una ganancia de alrededor de un 72.44% respecto al precio de cierre del martes.

La intención de Jazz Pharmaceutical (JAZZ) es obtener acceso al principal fármaco de Chimerix (CMRX) para tratar un tipo de tumor cerebral poco común que afecta a jóvenes adultos y a niños. El medicamento en cuestión es “dordaviprona”, el cual se encuentra bajo evaluación por la Administración de Alimentos y Medicamentos de Estados Unidos (FDA), en espera de una aprobación antes del 18 de agosto.

En este contexto, las acciones de CMRX se han disparado un 70.56% en la jornada del miércoles, finalizando con dos jornadas consecutivas a la baja, estableciendo un nuevo máximo histórico en 8.47$.

Niveles técnicos de Chimerix Inc.

Las acciones de CRMX establecieron un soporte de corto plazo dado por el mínimo del 25 de febrero en 4.53$. El siguiente soporte clave lo observamos en 3.13$, punto pivote del 13 de enero. Al alza, observamos el número cerrado de 10.00$ como posible zona de toma de beneficios, en convergencia con la extensión al 1.272% de Fibonacci.

Gráfico de 4 horas de CMRX

La tendencia a la baja del Dólar estadounidense ganó impulso adicional el miércoles, alimentada por preocupaciones sobre la economía de EE.UU. y algunas esperanzas renovadas de que la administración Trump podría retrasar algunos aranceles planificados.

Aquí está lo que necesitas saber el jueves 6 de marzo:

El Índice del Dólar estadounidense (DXY) rompió por debajo del soporte de 105.00, alcanzando nuevos mínimos de cuatro meses en medio de más preocupaciones sobre la economía de EE.UU. Los resultados de la Balanza Comercial de enero están por publicarse, seguidos por los recortes de empleo de Challenger, las habituales solicitudes iniciales de desempleo semanales y los Costos Laborales Unitarios. Además, se espera que Waller y Harker de la Fed hablen.

El EUR/USD extendió su sólido rendimiento hasta las proximidades de la barrera de 1.0800, o nuevos máximos de cuatro meses. La decisión de tasas de interés del BCE será el centro de atención, junto con la conferencia de prensa de Lagarde. En cuanto a los datos, se publicará el PMI de Construcción de HCOB en Alemania y en la zona euro, junto con las ventas minoristas en todo el bloque.

El GBP/USD subió a solo unos pips de la barrera clave en 1.2900, o máximos de varios meses. El PMI de Construcción de S&P Global será la única publicación al otro lado del canal, seguido del discurso de Mann del BoE.

El USD/JPY reanudó su tendencia a la baja y volvió a visitar los bajos 148.00 tras el fuerte retroceso del Dólar. Se publicarán las cifras semanales de inversión en bonos extranjeros.

El AUD/USD subió notablemente, avanzando por tercer día consecutivo y reclamando el área más allá de la barrera de 0.6300. Se esperan los resultados de la Balanza Comercial, seguidos de las cifras preliminares de Permisos de Construcción y Aprobaciones de Viviendas Privadas.

Los precios del barril de WTI cayeron a nuevos mínimos cerca de 65.00$ en respuesta a un aumento en las existencias de petróleo crudo de EE.UU., preocupaciones sobre aranceles y la intención esperada de la OPEP+ de aumentar la producción de petróleo en abril.

Los precios del Oro alcanzaron su tercer día consecutivo de ganancias, volviendo a probar la zona de 2.920$ tras la fuerte caída del Dólar estadounidense. Los precios de la Plata subieron aún más por encima del nivel de 32.00$ por onza, coqueteando con máximos de ocho días.

El Resumen de Comentarios sobre las Condiciones Económicas Actuales de la Reserva Federal (Fed), conocido coloquialmente como el Libro Beige, es una recopilación de información anecdótica sobre la inflación, el empleo y las condiciones económicas generales dentro de cada distrito del Banco de la Fed. El Libro Beige se recopila y se publica ocho veces al año, liberándose aproximadamente dos semanas antes de cada decisión sobre tasas de la Fed.

El Libro Beige es considerado en general el de menor impacto de los tres 'Libros' distribuidos por la Fed, sin embargo, el Libro Beige es la única versión que está disponible públicamente. Normalmente un lanzamiento sin relevancia, el Libro Beige de marzo tiene un peso adicional ya que las aspiraciones de guerra comercial del presidente estadounidense Donald Trump están comenzando a producir grietas en la economía de EE.UU. mucho antes de que hayan alcanzado su efecto completo, o incluso se hayan implementado completamente.

Aspectos destacados

Las expectativas generales para la actividad económica en los próximos meses fueron ligeramente optimistas.

Los precios aumentaron moderadamente en la mayoría de los distritos, pero varios distritos informaron un aumento en el ritmo de incremento en relación con el período de informes anterior.

La actividad económica de EE.UU. aumentó ligeramente desde mediados de enero.

El empleo fue ligeramente más alto en términos generales, con resultados mixtos.

Los salarios aumentaron a un ritmo modesto a moderado, los precios subieron moderadamente.

Los contactos en la mayoría de los distritos esperaban que los posibles aranceles sobre insumos los llevaran a aumentar los precios, con informes aislados de empresas que aumentaban los precios de manera preventiva.

Según la Secretaria de Prensa de la Casa Blanca de EE.UU., Karoline Leavitt, el presidente de EE.UU., Donald Trump, está otorgando a la industria automotriz estadounidense, que depende increíblemente del comercio exterior, una exención de un mes de los severos aranceles del 25% impuestos esta semana a Canadá y México.

La administración de la Casa Blanca también se ha inclinado hacia otras posibles exenciones o retrasos, ya que el equipo de Trump continúa demostrando que los mercados tienen razón y pivota una vez más sobre la mayoría de sus propias amenazas de imponer severos impuestos a la importación a sus propios ciudadanos.

Aspectos destacados

Trump habló con los directores de las tres grandes automotrices.

Los aranceles recíprocos entrarán en vigor el 2 de abril.

Trump está abierto a escuchar sobre exenciones adicionales de aranceles.

La administración Trump está haciendo todo lo posible en relación con la inflación.

El Asesor de Seguridad Nacional, Waltz, ha estado hablando con sus homólogos ucranianos.

Reconsiderando la financiación para Ucrania.

Las conversaciones sobre el acuerdo mineral están en curso.

Las conversaciones entre EE.UU. y Ucrania están sucediendo mientras hablamos.

El precio del Dólar estadounidense cae frente al Real brasileño, alcanzando mínimos de dos días en 5.8837.

El USD/BRL reaccionó a la baja desde un máximo no visto desde el 2 de enero en 6.2440, donde encontró vendedores agresivos que arrastraron la paridad a mínimos de dos días en 5.8837.

El USD/BRL cotiza actualmente sobre en 5.8851, cayendo un 2.99% el día de hoy.

La volatilidad arancelaria lleva al Real brasileño a mínimos de dos meses

- La aplicación de aranceles de Estados Unidos a sus principales socios comerciales, así como los temores de su extensión a metales como el acero han llevado al Real brasileño a alcanzar máximos de dos meses.

- Sin embargo, el Secretario de Comercio de Estados Unidos, Howard Lutnick, insinuó el día de hoy, la posibilidad de la disminución o eliminación completa da los aranceles impuestos por Donald Trump.

- Tras estas noticias, el USD/BRL reaccionó a la baja, perdiendo un 2.99%, alcanzando mínimos de dos días en 5.8851.

- Los operadores estarán atentos el día de mañana a la publicación del IPCA de Fipe, correspondiente a febrero, el cual registró un 0.24% en enero.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El DXY cae más del 2.5% esta semana a medida que la presión de venta se intensifica.

- Los datos de empleo de ADP no cumplen con las expectativas, mostrando una desaceleración en la contratación.

- El PMI de servicios del ISM supera las previsiones, señalando una resiliencia económica.

- Los indicadores técnicos sugieren un mayor descenso a medida que se rompen los niveles de soporte clave.

El Índice del Dólar Estadounidense (DXY), que rastrea el rendimiento del Dólar frente a seis monedas principales, está extendiendo su caída por tercer día consecutivo el miércoles. Los datos del mercado laboral más débiles de lo esperado, junto con el aumento de las tensiones comerciales y la incertidumbre política, están empujando al Dólar estadounidense aún más a la baja.

Aunque el sector de servicios se mantiene robusto, el mercado se está enfocando en la falta de empleo de ADP, reforzando las expectativas de una economía en desaceleración. Hasta ahora, el DXY se ha depreciado más del 2.5% esta semana, sin señales inmediatas de reversión.

Resumen diario de los mercados: El Dólar estadounidense se debilita en medio de preocupaciones laborales

- El DXY se desploma por debajo de niveles clave, marcando el punto más bajo desde noviembre de 2024.

- El informe de empleo de ADP muestra que el sector privado de EE.UU. añadió solo 77.000 empleos, por debajo de las expectativas de 140.000.

- En el lado positivo, el PMI de servicios del ISM sube a 53.5, superando las previsiones y mostrando una expansión económica continua.

- Dicho esto, las presiones inflacionarias persisten, con el Índice de Precios Pagados subiendo a 62.6 desde 60.4.

- El Índice de Empleo dentro de los datos del ISM mejora, subiendo a 53.9 desde 52.3.

- La herramienta CME FedWatch indica un aumento en las expectativas de recortes de tasas para más adelante este año y los inversores pueden comenzar a apostar por 100 puntos básicos de alivio en 2025.

Perspectiva técnica del DXY: El impulso bajista se intensifica

El Índice del Dólar Estadounidense (DXY) continúa deslizándose, cayendo por debajo de las medias móviles simples (SMA) de 20 días y 100 días, que se acercan a un cruce bajista alrededor de 107.00. La finalización de este patrón podría reforzar la presión a la baja, dejando al Dólar estadounidense vulnerable a más caídas.

El Índice de Fuerza Relativa (RSI) y el Promedio Móvil de Convergencia/Divergencia (MACD) continúan apuntando hacia abajo, confirmando el impulso bajista. Con el índice ahora en niveles no vistos desde noviembre de 2024, una ruptura sostenida por debajo de 106.00 podría abrir la puerta a un movimiento hacia 105.50 y más allá.

Empleo FAQs

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

- El Peso mexicano rebota un 0.92% tras alcanzar un máximo de cuatro semanas en 20.99

- La administración Trump considera, según informes, un retraso de un mes en los aranceles para los fabricantes de automóviles.

- La economía de México se debilita, con la previsión del PIB de Banxico recortada al 0.81%.

- Goldman Sachs advierte que el PIB de México podría contraerse hasta un 4% si los aranceles se mantienen.

El Peso mexicano (MXN) está recuperando terreno frente al Dólar estadounidense (USD) el miércoles, ante rumores de que los aranceles impuestos por los Estados Unidos (EE.UU.) desde el 4 de marzo podrían ser revertidos o al menos ajustados, según el Secretario de Comercio de EE.UU., Howard Lutnick. Por lo tanto, el par USD/MXN retrocedió tras alcanzar un máximo de cuatro semanas de 20.99, cotizando a 20.38, con una caída de más del 0.92%.

Bloomberg informó que la administración Trump podría estar considerando otro retraso de un mes en los aranceles para los fabricantes de automóviles en México y Canadá, según personas familiarizadas con el asunto. La moneda de mercado emergente se recuperó tras debilitarse un 2.61% el martes, recuperando terreno y subiendo un 0.67% en la semana, mientras el USD/MXN prueba la media móvil simple (SMA) de 100 días en 20.32.

El martes, los aranceles del 25% entraron en vigor para las importaciones mexicanas y provocaron una caída del Peso. Sin embargo, parece que las discusiones continuaron mientras la presidenta mexicana Claudia Sheinbaum dijo que se revelarán represalias el domingo.

Mientras tanto, los datos muestran que la economía mexicana continúa deteriorándose, ya que la Inversión Fija Bruta cayó en diciembre tanto en términos mensuales como anuales. La encuesta de analistas privados del Banco de México (Banxico) reveló que los economistas proyectan que la economía crecerá un 0.81%, por debajo de la estimación del 1% en enero de 2025.

Según El Financiero, la economía de México está en medio de una recesión, y el Producto Interno Bruto (PIB) podría contraerse hasta un 4% si se mantienen los aranceles de Trump.

Alberto Ramos, Economista Jefe para América Latina en Goldman Sachs, declaró que incluso en un escenario con un impacto combinado de incertidumbre en la política comercial y represalias parciales, el PIB de México podría reducirse entre un 3% y un 3.5%, y la inflación podría reaccelerarse.

Sin embargo, el Peso mexicano ganó impulso el miércoles, un rebote de alivio mientras los operadores esperan una actualización sobre los aranceles en México.

El Índice de Gerentes de Compras (PMI) de Servicios del Instituto de Gestión de Suministros (ISM) para febrero reveló que la actividad empresarial mejoró. Mientras tanto, los datos de empleo en EE.UU. fueron desalentadores, lo que generó temores de una posible recesión.

Resumen diario de los mercados: El Peso mexicano se recupera en medio de un Dólar estadounidense débil

- La Inversión Fija Bruta de México en diciembre cayó del 0.1% al -2.6% mensual. En los doce meses hasta diciembre, las cifras se deterioraron aún más, pasando del -0.7% al -4%.

- Los economistas privados del Banco de México (Banxico) mostraron que se prevé que la inflación general termine en 3.71%, ligeramente por debajo del 3.83% anterior, mientras que se espera que el IPC subyacente termine en 3.75%, sin cambios respecto a la estimación anterior.

- Los economistas ahora predicen que el tipo de cambio del par USD/MXN cerrará en 2025 en 20.85, ligeramente por debajo de la proyección de 20.90 en la encuesta anterior. Sin embargo, para 2026, anticipan una depreciación más pronunciada del Peso, muy por encima del nivel de 21.30 esperado en la encuesta de enero.

- En EE.UU., el Cambio Nacional de Empleo ADP mostró que la contratación privada aumentó en 77K, menos que las estimaciones de 140K y muy por debajo del notable aumento de 186K de enero.

- El PMI de Servicios ISM en febrero se expandió a 53.5, por encima de las previsiones de 52.6, subiendo desde el 52.8 de enero.

- Por lo tanto, los operadores del mercado monetario habían incorporado 81 puntos básicos de relajación en 2025, frente a los 70 pb de la semana pasada, según datos de la Junta de Comercio de Chicago (CBOT).

- Las disputas comerciales entre EE.UU. y México siguen siendo el centro de atención. Si los países pudieran llegar a un acuerdo, podría allanar el camino para una recuperación de la moneda mexicana. De lo contrario, se prevé un mayor aumento del USD/MXN, ya que los aranceles de EE.UU. podrían desencadenar una recesión en México.

Perspectiva técnica del USD/MXN: El Peso mexicano se dispara mientras el USD/MXN cae por debajo de 20.40

La recuperación del Peso ha llevado al par USD/MXN hacia la SMA de 100 días, que si se supera, podría allanar el camino para probar la barrera psicológica de 20.00. Debido a los titulares comerciales que sugieren un "posible" retraso en los aranceles, el impulso se ha desplazado a la baja, como se observa en el Índice de Fuerza Relativa (RSI). Dicho esto, el camino de menor resistencia a corto plazo favorece una mayor apreciación de la moneda mexicana.

El siguiente soporte sería 20.00. Si se supera, la próxima zona de demanda sería la SMA de 200 días en 19.54. De lo contrario, si el USD/MXN sube por encima de 20.50, podría exacerbar un repunte hacia el pico del 4 de marzo en 20.99. A continuación, se encuentra el pico del año hasta la fecha (YTD) de 21.28.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dow Jones ganó 300 puntos tras la caída del martes.

- Las acciones permanecen tibias mientras los inversores esperan señales de alivio en las tensiones de la guerra comercial.

- Las cifras del PMI de servicios superaron las expectativas, pero las cifras de nóminas de ADP no alcanzaron la meta.

El Promedio Industrial Dow Jones (DJIA) rebotó tras la pronunciada caída de dos días de esta semana, recuperando un terreno escaso mientras los inversores intentan sostener el mercado. Las acciones sufrieron un golpe después de que el presidente de Estados Unidos (EE.UU.) Donald Trump finalmente dejara que sus propios aranceles sobre Canadá, México y China entraran en vigor, pero los inversores esperan otra ronda de concesiones y retrasos para aliviar las presiones de la guerra comercial.

Los cambios en el empleo de ADP en USD llegaron muy por debajo de las expectativas, mostrando muchos menos nuevos empleos en febrero de lo que pronosticaban los medianos del mercado. ADP mostró solo 77.000 nuevas adiciones netas de empleo en febrero, muy por debajo de la cifra revisada de marzo de 186.000, y fallando la previsión de 140.000. A pesar de la cifra negativa, no toda la esperanza está perdida para el informe de Nóminas no Agrícolas (NFP) de esta semana: el cambio mensual de empleo de ADP ha tenido una terrible racha de no correlación con los resultados de NFP desde que ADP cambió su metodología de informes y medición en 2022, por lo que una cifra mala o buena no señala mucho de nada.

Los rumores están circulando de que el presidente Trump está listo para comenzar a cambiar su propio paquete de aranceles. La administración Trump está supuestamente considerando una exclusión arancelaria de un mes para toda la industria automotriz, y el ciclo continuo de hablar duro pero retrasar y conceder parece que continuará en el corto plazo.

Noticias del Dow Jones

La mayoría de los valores listados del Dow Jones están probando el lado alto el miércoles, buscando llevar a cabo una recuperación tras la debilidad inspirada por los aranceles de esta semana. Chevron (CVX) cayó un 1.8%, deslizándose por debajo de 150$ por acción después de que la administración Trump le quitara a la conglomerado energético su licencia para operar en Venezuela. Aparentemente, el equipo de Trump siente que el presidente venezolano Nicolás Maduro no ha hecho lo suficiente para reformar el electorado del país a la imagen de EE.UU. y no está generalmente dispuesto a aceptar a migrantes deportados que pueden o no ser realmente venezolanos.

Pronóstico del precio del Dow Jones

El Dow Jones logró detener la hemorragia esta semana, al menos por ahora. La acción del precio está luchando para intentar mantener un pie en el nivel de 43.000 después de captar un rebote brusco desde el nivel de 42.400.

El DJIA está peligrosamente cerca de hacer contacto físico con la media móvil exponencial (EMA) de 200 días por primera vez en más de dos años. Sin embargo, la EMA de 200 días está comenzando a mostrar signos de desaceleración, lo que podría dar a los postores la oportunidad de reunir sus pies debajo de ellos y continuar la tendencia de superar la media móvil clave.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

XAU/USD Precio actual: 2.929,08$

- Las tensiones de la guerra comercial y los malos datos de Estados Unidos ponen al USD en modo de venta masiva.

- El Banco Central Europeo anunciará su decisión de política monetaria el jueves.

- XAU/USD reanudó su avance y apunta a volver a probar máximos históricos.

XAU/USD cotiza cerca de un nuevo máximo semanal de 2.929,65$, con máximos más altos a la vista. El metal brillante se benefició de la debilidad general del Dólar estadounidense (USD), este último afectado por datos tibios de Estados Unidos (EE.UU.) y los masivos aranceles del presidente Donald Trump a los socios comerciales.

El presidente Trump se dirigió al Congreso a última hora del martes y minimizó los posibles efectos negativos de su última ronda de aranceles. "Habrá un pequeño disturbio, pero estamos bien con eso. No será mucho," dijo Trump, añadiendo que los aranceles recíprocos a los socios comerciales entrarán en vigor el 2 de abril.

Aún así, el secretario de Comercio de EE.UU., Howard Lutnick, sugirió que la administración de Trump podría reducir o incluso revertir los aranceles a los dos países vecinos, lo que estimuló el apetito por el riesgo durante la primera mitad del día y perjudicó al USD.

El Dólar cayó aún más tras la publicación del informe de Cambio de Empleo ADP de EE.UU., que mostró que el sector privado añadió 77.000 nuevos puestos en febrero, mucho peor que los 183.000 anteriores o los 140.000 esperados. El Índice de Gerentes de Compras (PMI) de Servicios ISM, por otro lado, saltó a 53.5 en febrero desde 52.8 en el mes anterior, superando las expectativas de 52.6.

El enfoque ahora se desplaza al Banco Central Europeo (BCE), que se espera entregue otro recorte de tasas de interés de 25 puntos básicos (pbs) cuando anuncie su decisión sobre política monetaria el jueves. Aparte de eso, los inversores mantendrán un ojo en los desarrollos de la guerra comercial.

Perspectiva técnica a corto plazo del XAU/USD

El gráfico diario del XAU/USD muestra que cotiza alrededor de su apertura diaria, mientras que una caída intradía fue rápidamente revertida, lo que sugiere que los compradores están aprovechando las caídas. El mismo gráfico muestra que el Oro se desarrolla por encima de todas sus medias móviles, con una media móvil simple (SMA) de 20 plana proporcionando soporte a corto plazo en torno a 2.906,25$. Los indicadores técnicos, mientras tanto, han cambiado a una dirección sin rumbo, con el indicador de Momentum estancado alrededor de su nivel 100.

La imagen a corto plazo muestra que el riesgo se inclina al alza. En el gráfico de 4 horas, el par XAU/USD se mantiene en el extremo superior de su rango reciente mientras avanza por encima de todas sus medias móviles. Una SMA de 20 alcista proporciona soporte intradía en el área de 2.890$, mientras avanza por debajo de una SMA de 100 aún plana. Finalmente, los indicadores técnicos se han vuelto firmemente al alza dentro de niveles positivos, reflejando un interés comprador persistente.

Niveles de soporte: 2.894,25$ 2.876,90$ 2.858,70$

Niveles de resistencia: 2.927,90$ 2.941,40$ 2.956,10$

- El Dow Jones sube un 0.22% en el día.

- El Nasdaq 100 cae un 0.10% el día de hoy, arrastrado por CrowdStrike Holdings (CRWD).

- El S&P 500 cae un 0.03% en espera de actualizaciones arancelarias.

- El informe de empleo ADP no cumple con las estimaciones de febrero, al registrar 77.000 nuevas posiciones.

- Howard Lutnick, Secretario de Comercio de EE.UU., señaló que Donald Trump emitirá un comunicado en el transcurso del día que podría relajar la tensión arancelaria.

El Dow Jones marcó un mínimo del día en 42.461, encontrando compradores que impulsaron el índice a un máximo diario en 42.863, consolidándose dentro del rango de la sesión anterior.

El Promedio Industrial Dow Jones comenzó a operar en 42.747, en tanto que el índice tecnológico Nasdaq 100 inició las negociaciones en 20.433. El S&P 500 abrió en 5.793, cotizando dentro del rango de la sesión previa.

Caterpillar y 3M Company mantienen al Dow Jones en terreno positivo

El índice Dow Jones gana un 0.22% en el día, cotizando actualmente en 42.626.

Los títulos de Caterpillar (CAT) repuntan un 2.15% diario, alcanzando máximos d dos días en 334.64$. En la misma sintonía, las acciones de 3M (MMM) suben un 1.73% en la jornada del miércoles, marcando un máximo del día en 149.04$, manteniéndose dentro del rango operativo del martes.

El Dow Jones se consolida en mínimos de tres semanas, expectante ante los anuncios arancelarios del presidente de Estados Unidos, Donald Trump.

El Nasdaq 100 cotiza a la baja arrastrado por CrowdStrike Holdings e Intel Corporation

El índice tecnológico Nasdaq 100 pierde un 0.10% el día de hoy, hilando tres sesiones consecutivas a la baja, operando en estos momentos sobre 20.338.