- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/CAD se debilita a alrededor de 1.4300 en la tarde de la sesión americana del jueves.

- Trump retrasó los aranceles hasta el 2 de abril para los bienes cubiertos por el USMCA.

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. cayeron por debajo del consenso a 221K la semana pasada.

El par USD/CAD extiende la caída hasta cerca de 1.4300 durante la tarde de la sesión americana del jueves. La debilidad del Dólar estadounidense (USD) se ve impulsada por las preocupaciones sobre la economía de EE.UU. y algunas esperanzas renovadas de que el presidente estadounidense Donald Trump podría retrasar algunos aranceles planeados. Todas las miradas estarán puestas en el informe de Nóminas no Agrícolas (NFP) de EE.UU. de febrero, que se publicará más tarde el viernes.

Trump eximió a los bienes mexicanos y canadienses cubiertos por el acuerdo comercial de América del Norte conocido como USMCA de sus aranceles del 25%, proporcionando un alivio significativo a los dos principales socios comerciales de Estados Unidos. Esto, a su vez, proporciona cierto soporte al Dólar canadiense (CAD) y crea un viento en contra para el USD/CAD.

"La narrativa ha cambiado sobre los aranceles, que ahora se ven como un obstáculo para el crecimiento económico," dijo Eugene Epstein, jefe de comercio y productos estructurados, América del Norte, en Moneycorp en Nueva Jersey.

Los datos económicos de EE.UU. del jueves fueron mixtos, proporcionando más evidencia de una desaceleración inminente. Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 1 de marzo cayeron a 221K, en comparación con 242K en la semana anterior, según el Departamento de Trabajo de EE.UU. (DOL) el jueves. Esta cifra estuvo por debajo del consenso del mercado de 235K. Las solicitudes continuas de subsidio de desempleo para la semana que finalizó el 22 de febrero aumentaron en 42K para alcanzar 1.897M frente a 1.855M (revisado desde 1.862M)

El informe NFP de EE.UU. para febrero será el punto culminante del viernes. Los economistas predicen que se añadirán 160.000 empleos y que la tasa de desempleo se mantendrá estable en el 4.0%. Se espera que las ganancias promedio por hora aumenten en un 0.3% en comparación con el mes anterior. En caso de un resultado más fuerte de lo esperado, esto podría impulsar al Dólar frente al CAD a corto plazo.

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El USD/CHF extiende su caída por debajo de 0.9000, alcanzando un mínimo anual.

- El RSI señala un impulso bajista, con más caídas si se rompe el 0.8800.

- El siguiente soporte en 0.8738; el alza está limitada en 0.8900 y la SMA de 100 días en 0.8924.

El Franco suizo (CHF) registró sólidas ganancias frente al Dólar estadounidense (USD) el jueves, a pesar de datos mixtos que muestran que la economía de EE.UU. continúa deteriorándose. El USD/CHF cotiza a 0.8835, bajando más del 0.79% al final de la sesión norteamericana.

Pronóstico del Precio del USD/CHF: Perspectiva técnica

El USD/CHF ha estado extendiendo su caída por debajo de 0.9000 desde el lunes y cayó a un mínimo anual de 0.8824, cerca de probar la media móvil simple (SMA) de 200 días en 0.8818, que, si se supera, podría abrir el camino para probar el 0.8800.

El Índice de Fuerza Relativa (RSI) muestra que los bajistas ganan impulso, permaneciendo con suficiente margen antes de volverse sobrevendido. Por lo tanto, si el USD/CHF supera la SMA de 200 días, se avecinan más caídas.

Una ruptura del nivel de 0.8800 expondrá el mínimo de diciembre de 0.8738. Por otro lado, si el USD/CHF sube por encima de 0.8900, los compradores podrían recuperar algo de compostura y probar la siguiente resistencia clave en 0.8924, la SMA de 100 días, seguida del nivel de 0.9000.

Gráfico del Precio del USD/CHF – Diario

Franco suizo PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Franco suizo (CHF) frente a las principales monedas hoy. Franco suizo fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.00% | -0.02% | 0.13% | -0.08% | -0.01% | 0.04% | 0.05% | |

| EUR | 0.00% | -0.02% | 0.16% | -0.08% | -0.01% | 0.05% | 0.04% | |

| GBP | 0.02% | 0.02% | 0.17% | -0.06% | 0.01% | 0.06% | 0.09% | |

| JPY | -0.13% | -0.16% | -0.17% | -0.22% | -0.15% | -0.11% | -0.07% | |

| CAD | 0.08% | 0.08% | 0.06% | 0.22% | 0.07% | 0.12% | 0.16% | |

| AUD | 0.00% | 0.00% | -0.01% | 0.15% | -0.07% | 0.05% | 0.09% | |

| NZD | -0.04% | -0.05% | -0.06% | 0.11% | -0.12% | -0.05% | 0.04% | |

| CHF | -0.05% | -0.04% | -0.09% | 0.07% | -0.16% | -0.09% | -0.04% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Franco suizo de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el CHF (base)/USD (cotización).

- El Nasdaq 100 pierde un 2.74% diario, cotizando actualmente en 20.050.

- Los valores de Marvell Technology (MRVL) se desploman un 19.81% en la jornada del jueves, alcanzando mínimos de cinco meses.

- Los títulos de Applovin Corporation (APP) pierden un 18.36% el día de hoy, operando al momento de escribir en 259.63$.

El Nasdaq 100 estableció un máximo diario en 20.610, encontrando vendedores agresivos que llevaron el índice a un mínimo no visto desde el 4 de noviembre de 2024 en 19.967. En estos momentos, el Nasdaq 100 cotiza en 20.050, perdiendo un 2.74% el día de hoy.

Applovin Corporation y Marvell Technology llevan al Nasdaq 100 a mínimos de cuatro meses

Las acciones de Marvell Technology (MRVL) caen un 19.81% el día de hoy, alcanzando mínimos de cinco meses no vistos desde el 10 de octubre de 2024 en 71.65$ tras la publicación de su informe trimestral. MRVL obtuvo ingresos por 1.82 mil millones de dólares frente a los 1.8 mil millones de dólares proyectados por el mercado, así como una ganancia por acción de 0.60$, ligeramente superior a los 0.59$ estimados por el consenso de analistas.

A pesar de superar las estimaciones, la incertidumbre ocasionada por la retórica arancelaria de Donald Trump ha influido negativamente en la solidez de las cadenas de suministro, incrementando las preocupaciones de los inversionistas en las compañías de semiconductores.

Por otro lado, Applovin Corporation (APP) firma su segunda jornada consecutiva con pérdidas, desplomándose un 18.36% diario, alcanzando mínimos no vistos desde el 8 de noviembre de 2024 en 258.51$.

En este contexto, el Nasdaq 100 retoma la perspectiva bajista en sintonía con los principales índices accionarios, visitando mínimos del 4 de noviembre en 19.967.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó a la baja desde una resistencia de corto plazo dada por el máximo del 5 de marzo en 20.682. La siguiente resistencia clave la observamos en 21.350, máximo del 26 de febrero en convergencia con el promedio móvil exponencial de 21 periodos. Al sur, el soporte más cercano se encuentra en 19897, punto pivote del 31 de octubre de 2024.

Gráfico de 2 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

El presidente de EE.UU., Donald Trump, impactó los mercados con otro cambio estructural en su agenda arancelaria, anunciando algunas exenciones temporales para ciertos sectores, así como confundiendo sus aranceles del 25% contra México y Canadá con su estrategia separada de "aranceles recíprocos" que está programada para entrar en vigor en abril. Mientras comentaba a los reporteros en la Casa Blanca, el presidente Trump divagó de un tema a otro.

Los detalles sobre los aranceles recíprocos siguen casi completamente ausentes, aparte de la insistencia de la administración Trump de que definitivamente se implementarán el próximo mes. El enfoque político errático de Donald Trump sobre si está imponiendo aranceles a algunos de los aliados comerciales más cercanos de EE.UU., pero luego anunciando retrasos o extensiones después de los hechos, está dejando a muchos participantes del mercado confundidos sobre quién está pagando realmente qué.

Aspectos destacados

Anunciaré un nuevo programa para la construcción de barcos pronto.

La mayoría de los aranceles comenzarán el 2 de abril.

Los aranceles predominantes serán recíprocos.

El programa para construir barcos involucrará incentivos.

No estoy ni siquiera mirando el mercado.

Habrá una interrupción a corto plazo, la economía a largo plazo será muy fuerte.

Podemos equilibrar el presupuesto el próximo año.

Los aranceles sobre el acero y el aluminio no se modificarán, sucederán la próxima semana.

El grande sucederá en abril.

Canadá e India son naciones de altos aranceles.

No necesitamos árboles, coches o energía de Canadá.

No habrá exención del USMCA para los aranceles automotrices el próximo mes.

Tomaré una decisión pronto sobre el estatus de TPS de Ucrania.

Hemos hecho mucho progreso con Rusia y Ucrania en los últimos 2 días.

Les dije a los fabricantes de automóviles que era un acuerdo a corto plazo sobre los aranceles.

Me gustaría comenzar conversaciones sobre desnuclearización.

Tengo discusiones con Hamás y ayudando a Israel. No dando efectivo.

Si los países de la OTAN no pagan, EE.UU. no defenderá.

Los países de la OTAN aún no están pagando lo suficiente.

Les dije a los fabricantes de automóviles que no regresen el 2 de abril.

Tenemos que proteger a Japón, pero ellos no tienen que defendernos.

Ucrania quiere un acuerdo.

No estoy seguro de si los aliados nos defenderían.

Iré a Arabia Saudita. Han acordado una gran inversión.

Trump retrasa los aranceles para todos los bienes que cumplen con el USMCA tanto para México como para Canadá.

Probablemente extendería el plazo de TikTok.

- El AUD/JPY cayó tras una racha ganadora de dos días, cotizando cerca de la zona 93.60 antes de la sesión asiática.

- Mientras la presión de venta se reanudó, el MACD indica una disminución en el impulso bajista, dejando la perspectiva a corto plazo incierta.

El par AUD/JPY retrocedió el jueves antes de la sesión asiática, cediendo ganancias de las dos sesiones anteriores a medida que los vendedores recuperaron el control. El par se movió a la baja hacia la región de 93.60, reflejando una renovada presión a la baja, aunque los indicadores técnicos sugieren que la tendencia bajista podría estar perdiendo fuerza.

El índice de fuerza relativa (RSI) permanece en territorio negativo y está en declive, confirmando el movimiento a la baja. Sin embargo, el indicador de convergencia/divergencia de medias móviles (MACD) está imprimiendo barras rojas decrecientes, lo que sugiere una disminución de la presión de venta. Esto sugiere que, aunque los bajistas siguen activos, el impulso podría estar suavizándose, haciendo que la perspectiva a corto plazo sea incierta.

Mirando los niveles clave, el soporte inmediato aparece cerca de 93.50, con una ruptura por debajo de este nivel abriendo la puerta a un declive más profundo hacia 93.00. Por otro lado, la resistencia inicial se encuentra en 94.00, seguida por la media móvil simple (SMA) de 20 días alrededor de 94.30, que podría limitar cualquier intento de recuperación.

AUD/JPY gráfico diario

- El Dólar australiano se retira mientras el Dólar estadounidense se estabiliza, con los inversores reevaluando el apetito por el riesgo.

- Los datos del PIB de Australia superaron las expectativas, pero las preocupaciones sobre la política comercial eclipsaron las ganancias, presionando al AUD.

- El Dólar australiano enfrenta un renovado interés vendedor en medio de tensiones comerciales e incertidumbre sobre la política económica de EE.UU.

- Los indicadores técnicos sugieren que la presión bajista se está acumulando, con el AUD/USD deslizándose hacia niveles clave de soporte.

El Dólar australiano (AUD) se está retirando el jueves frente al Dólar estadounidense (USD) después de tres días consecutivos de ganancias. El par AUD/USD enfrenta presión de venta a medida que el sentimiento de riesgo se debilita y el Dólar estadounidense se estabiliza. A pesar de los datos del PIB de Australia más fuertes de lo esperado, las preocupaciones sobre los cambios en la política comercial y la incertidumbre económica global pesaron sobre el Aussie, llevando a un retroceso en el par.

Qué mueve el mercado hoy: Dólar australiano presionado mientras el USD se estabiliza

- El Dólar australiano borró parte de sus ganancias diarias, a pesar de los robustos datos del PIB del cuarto trimestre que mostraron un crecimiento trimestral del 0.6% y una expansión anual del 1.3%. El fuerte gasto del sector público y privado apoyó la economía, pero el sentimiento general de aversión al riesgo limitó el potencial alcista del AUD.

- El Banco de la Reserva de Australia (RBA) continúa esperando que el crecimiento económico se modere hacia el 2% para 2025. Si bien su postura cautelosa ha respaldado anteriormente la fortaleza del AUD, los inversores siguen siendo cautelosos ante posibles ajustes de política en respuesta a la inflación y las tendencias del mercado laboral.

- Las crecientes tensiones comerciales pesaron sobre el Dólar australiano, con nuevos aranceles de EE.UU. afectando a socios comerciales clave. Los aranceles sobre bienes canadienses, mexicanos y chinos generaron preocupaciones sobre la debilidad de la demanda global. Dada la importancia de China como principal socio comercial de Australia, los signos de una actividad económica china reducida podrían ejercer más presión sobre el Aussie.

- El informe de Nóminas no Agrícolas de EE.UU. del viernes sigue siendo un motor crucial del mercado, ya que los datos laborales influirán en las expectativas sobre el próximo movimiento de política de la Reserva Federal.

Análisis Técnico AUD/USD: Los bajistas toman el control cerca del soporte clave

El Dólar australiano perdió impulso el jueves, deslizándose hacia la región de 0.6330 a medida que aumentaba la presión de venta. El par AUD/USD lucha por mantener ganancias por encima de su media móvil simple (SMA) de 20 días, señalando un cambio en el impulso hacia el lado negativo.

El indicador de Convergencia/Divergencia de Medias Móviles (MACD) continúa imprimiendo barras de histograma rojas decrecientes, sugiriendo una presión bajista constante. Mientras tanto, el Índice de Fuerza Relativa (RSI) se mantiene en territorio positivo en 58, pero comienza a aplanarse, sugiriendo un desvanecimiento del impulso alcista.

El soporte clave aparece alrededor del nivel de 0.6300, donde los compradores pueden intentar estabilizar el par. Por debajo de esto, nuevas caídas podrían empujar al AUD/USD hacia la región de 0.6270. En el lado positivo, la resistencia inmediata ahora se sitúa cerca de 0.6360, siendo necesaria una ruptura por encima de este nivel para cualquier recuperación significativa.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- MongoDB (MDB) pierde un 26.36% en la jornada del jueves cotizando en estos momentos en 194.81$.

- MDB superó las estimaciones del trimestre, sin embargo, redujo las proyecciones de ganancias por acción y de ingresos para el año fiscal 2026.

Los títulos de MongoDB marcaron un máximo diario en 212.01, donde atrajo vendedores agresivos que arrastraron el precio de la acción a un mínimo de casi dos años en 194.07$. Al momento de escribir, MDB opera en 194.81, cayendo un 26.36% el día de hoy.

MongoDB sufre una fuerte caída tras ajustar a la baja su previsión de ingresos para el 2026

La empresa enfocada en gestionar bases de datos, Mongo DB (MDB), presenta una pérdida diaria de un 26.36% el día de hoy, llegando a mínimos no vistos desde el 13 de marzo de 2023 en 194.07$ tras dar a conocer su reporte financiero.

MDB obtuvo ingresos por 548.4 millones de dólares frente a los 520.65 millones de dólares esperados por los analistas. De igual forma, consiguió una ganancia por acción de 1.28$, superior a los 0.661$ previstos por el consenso.

A pesar de superar las expectativas del mercado en el trimestre, MDB recortó su proyección de ganancias por acción para el año fiscal 2026, situándolas en un rango entre 2.44$ y 2.62$, por debajo de los 3.34$ previstos por los analistas. En la misma tónica, la compañía espera ingresos en un rango entre 2.24 y 2.28 mil millones de dólares, inferior a los 2.33 mil millones de dólares estimados por el mercado.

Tras estos resultados, los inversionistas han reflejado su descontento, llevando el precio de su acción a mínimos de dos años no vistos desde el 13 de marzo de 2023 en 194.07$.

Niveles técnicos de MongoDB

Las acciones de MDB reaccionaron a la baja desde una resistencia de corto plazo dada por el máximo del 27 de febrero en 279.65$. La siguiente resistencia clave la observamos en 298.92$, máximo del 18 de febrero de 2025. Al sur, el soporte más cercano lo observamos en 179.52$, punto pivote del 25 de enero de 2023.

Gráfico de 4 horas de MDB

El miembro de la Junta de Gobernadores de la Reserva Federal (Fed), Christopher Waller, señaló el jueves que los datos recientes han dificultado más argumentar a favor de recortes adicionales de tasas de interés a medida que nos acercamos al final del primer trimestre.

Aspectos clave

No todos los aranceles se trasladan.

La política de la Fed sigue siendo restrictiva.

La Fed puede recortar tasas por razones positivas y negativas.

Sigo creyendo que hay un buen escenario para recortes de tasas.

Vemos algunas señales de datos más suaves.

Tenemos que responder a los datos duros.

Estoy esperando ver si la debilidad en los datos suaves se refleja en estadísticas más amplias.

La Fed aún necesita más datos para entender las perspectivas económicas.

No veo un caso para un recorte de tasas en marzo.

Podría ver recortes de tasas después de la reunión de marzo de la Fed.

Si los datos de febrero son buenos, me sentiré mejor acerca de la inflación.

Una mediana de dos recortes para este año sigue siendo razonable.

80K a 100K es probablemente el punto de equilibrio para el mercado laboral.

Las condiciones del mercado laboral se asemejan más a los tiempos previos a la pandemia.

Los aranceles anteriores de Trump fueron más modestos, y muy poco se trasladó.

Es muy difícil soportar un arancel del 25%.

Estoy particularmente interesado en la valoración del mercado de las expectativas de inflación.

Los mercados no están valorando ninguna inflación seria a largo plazo.

- El Dólar canadiense osciló cerca de medias móviles clave el jueves.

- Los participantes del mercado están reflexionando sobre la política arancelaria poco clara de la administración Trump.

- Los datos de empleo de Canadá y los números de nóminas netas del NFP de EE.UU. se publicarán el viernes.

El Dólar canadiense (CAD) exploró el extremo superior el jueves, ya que la confianza del mercado en el Dólar estadounidense (USD) vaciló ante la continua ambigüedad arancelaria del presidente de EE.UU., Donald Trump. El CAD recortó las ganancias iniciales, pero aún se mantiene al alza en el día frente al Dólar, manteniendo al USD/CAD atascado en la media móvil exponencial (EMA) de 50 días en el nivel de 1.4300.

El Índice de Gerentes de Compras (PMI) Ivey de Canadá llegó más fuerte de lo esperado, subiendo a un máximo de siete meses en febrero. En el lado de EE.UU., los despidos de Challenger alcanzaron máximos de varios años, generando cierta inquietud antes del informe de adiciones netas de empleo del NFP de EE.UU. del viernes.

Qué mueve el mercado hoy: El Dólar canadiense recupera algo de terreno el jueves

- El Dólar canadiense ganó brevemente siete décimas de un por ciento frente al Dólar, antes de caer de nuevo a un más moderado 0.2%.

- Las cifras del PMI Ivey canadiense ajustadas estacionalmente subieron a 55.3 en febrero, un máximo de siete meses. La cifra principal superó la previsión de 50.9 y subió fuertemente desde el 47.1 de enero.

- La confianza del mercado en la actividad económica canadiense puede estar mal ubicada, ya que los aranceles comerciales de EE.UU. siguen representando una amenaza para el crecimiento, a pesar de las políticas arancelarias vacilantes de la administración Trump.

- El presidente Donald Trump otorgó una extensión de 30 días en los aranceles de importación para la industria automotriz de EE.UU., y los colaboradores de Trump están anunciando que habrá más exenciones y extensiones en camino, debilitando sus propias políticas comerciales.

- A pesar de los constantes cambios del equipo de Trump en la implementación de sus propios aranceles, los mercados están cada vez más cansados de la espuma de los titulares.

Pronóstico del precio del Dólar canadiense

El empuje del Dólar canadiense (CAD) el jueves fue suficiente para forzar al CAD a subir frente al Dólar, pero no por mucho. El USD/CAD cayó en la EMA de 50 días en el nivel de 1.4300, un punto de congestión común para el par Dólar canadiense-Dólar en los últimos meses.

El impulso sigue siendo moderado, con frecuentes caídas a mínimos de varios años para el Dólar canadiense. Hasta que fundamentos clave como los aranceles comerciales, o una perspectiva económica más consolidada, desarrollen una imagen más clara, se puede esperar que el USD/CAD continúe navegando en un rango difícil.

Gráfico diario USD/CAD

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

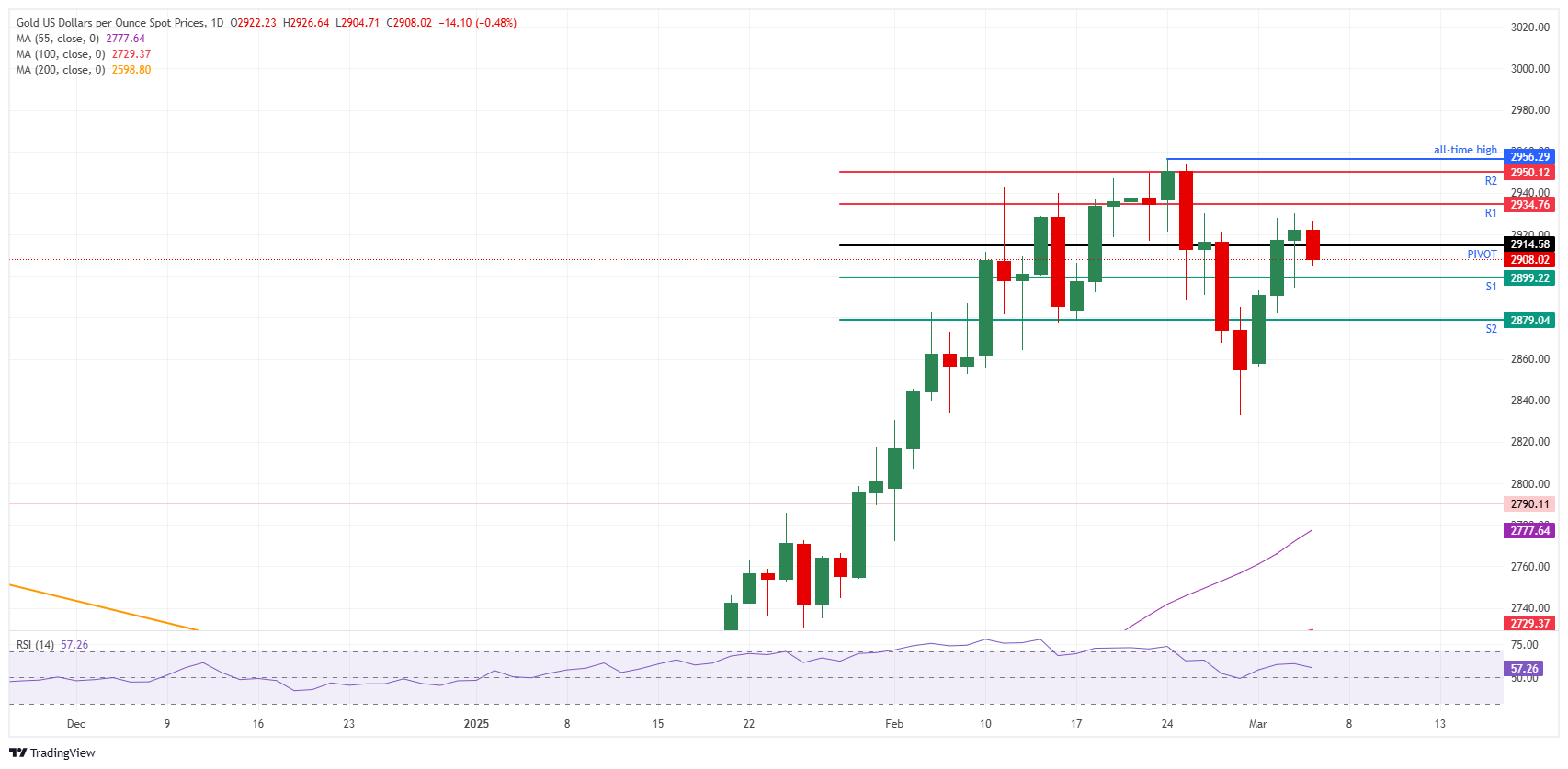

- El Oro se consolida antes del informe clave de Nóminas no Agrícolas de EE.UU.

- XAU/USD se mantiene por encima de 2.900$, pero lucha mientras el rendimiento del bono a 10 años de EE.UU. alcanza el 4.286%.

- Las tensiones comerciales se intensifican mientras Canadá y China responden a los aranceles de Trump.

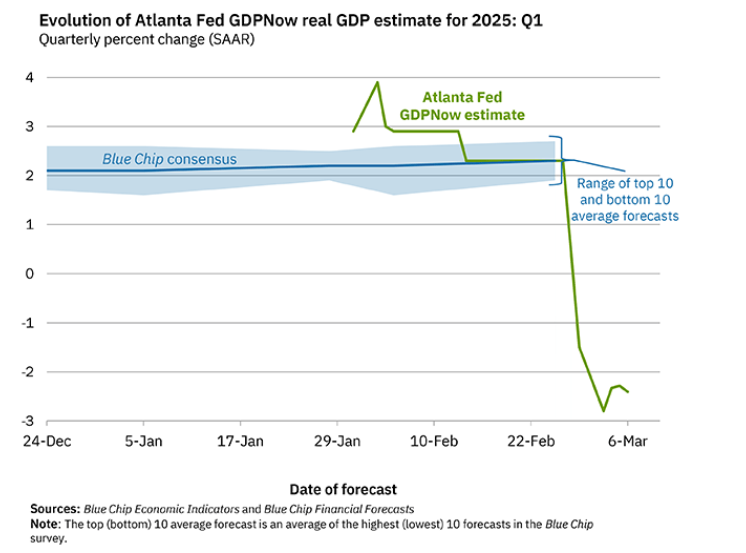

- El modelo GDPNow de la Fed de Atlanta revisa la previsión del PIB del Q1 2025 a -2.4%, desde -2.8%.

El Oro detuvo su rally de tres días debido a que los inversores tomaron ganancias antes del crucial informe de Nóminas no Agrícolas de EE.UU. El aumento de los rendimientos de los bonos del Tesoro de EE.UU. también hizo que mantener el metal sin rendimiento fuera menos atractivo. Al momento de escribir, el XAU/USD cotiza a 2.918$, prácticamente sin cambios.

El metal amarillo se consolidó por encima de la cifra de 2.900$, limitado por el aumento anterior del rendimiento del bono del Tesoro a 10 años de EE.UU. a un máximo de una semana, antes de recortar esas ganancias y situarse en 4.286%.

La incertidumbre rodea a los mercados financieros, impulsada por las controvertidas políticas comerciales propuestas por el presidente de Estados Unidos, Donald Trump. Los aranceles impuestos a los aliados y adversarios de EE.UU. provocaron represalias por parte de Canadá y China. Mientras tanto, México obtuvo un retraso de un mes en los aranceles hasta el 2 de abril, después de que Trump y la presidenta de México, Claudia Sheinbaum, discutieran mejoras adicionales en el fentanilo y la migración ilegal.

Los datos en EE.UU. fueron mixtos el jueves. El informe de empleos Challenger mostró que los despidos aumentaron drásticamente a niveles no vistos desde las últimas dos recesiones. Mientras tanto, el número de estadounidenses que solicitaron beneficios por desempleo cayó por debajo de las proyecciones, moderando los temores de recesión provocados por los datos de Challenger, Gray y Christmas.

Tras los datos, el modelo GDPNow de la Fed de Atlanta proyecta que el Producto Interno Bruto (PIB) para el Q1 2025 será de -2.4%, un aumento desde la contracción del -2.8% estimada el miércoles.

Los comerciantes de lingotes estarán atentos a la publicación de las cifras de Nóminas no Agrícolas de febrero el viernes, con analistas proyectando 160K empleos añadidos a la fuerza laboral.

Qué mueve el mercado hoy: El precio del oro se consolida en medio de datos mixtos de EE.UU.

- Los rendimientos reales de EE.UU., medidos por el rendimiento de los Valores del Tesoro de EE.UU. a 10 años protegidos contra la inflación (TIPS), que se correlacionan inversamente con los precios del Oro, se mantienen planos en 1.946%, un obstáculo para los precios del XAU/USD.

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 1 de marzo aumentaron a 221K, pero se mantuvieron por debajo de la previsión de 235K y de los 242K de la semana anterior.

- Los despidos de Challenger en febrero se dispararon de 49.8K a 172K, en gran parte debido a acciones relacionadas con DOGE. Los datos de Challenger, Gray & Christmas revelaron que el gobierno federal fue responsable de 62.242 de estos despidos.

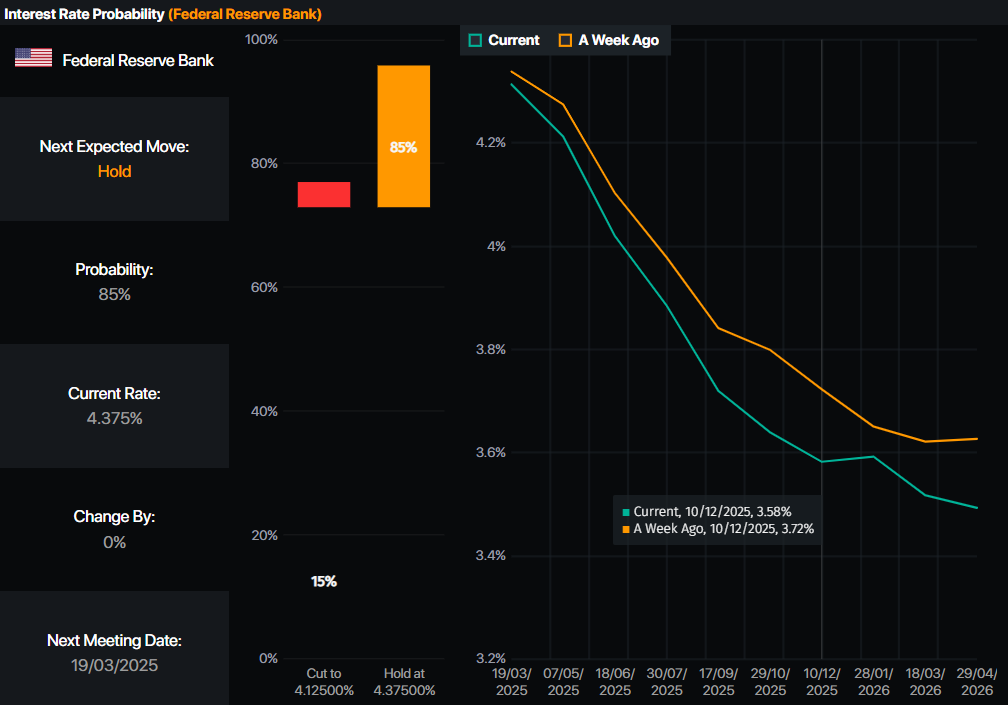

- Los comerciantes del mercado monetario habían incorporado 74 puntos básicos de flexibilización en 2025, desde 72 pb el miércoles, según datos del Prime Market Terminal.

Fuente: Prime Market Terminal

Perspectiva técnica del XAU/USD: El precio del oro se mantiene firme por encima de 2.900$

El precio del Oro se consolida por segundo día consecutivo, imprimiendo dos velas Doji, lo que indica que ni compradores ni vendedores están a cargo. El impulso, como lo muestra el Índice de Fuerza Relativa (RSI), muestra que los compradores están perdiendo algo de fuerza, aunque el RSI se encuentra en territorio alcista.

Dicho esto, el camino de menor resistencia está sesgado al alza. La próxima resistencia del XAU/USD sería de 2.950$, seguida del máximo histórico de 2.954$. Una ruptura de este último podría exponer la marca de 3.000$.

Por otro lado, un cierre diario por debajo de 2.900$ podría poner en riesgo la tendencia alcista y abrir la puerta a un retroceso "saludable". El primer soporte del Oro sería el mínimo del 28 de febrero de 2.832$, seguido de la cifra de 2.800$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

La tendencia a la baja del Dólar estadounidense ganó impulso adicional el miércoles, alimentada por preocupaciones sobre la economía de EE.UU. y algunas renovadas esperanzas de que la administración Trump podría retrasar algunos aranceles planificados.

Aquí está lo que necesitas saber el viernes 7 de marzo:

El Índice del Dólar estadounidense (DXY) retrocedió aún más y rompió el soporte de 104.00, alcanzando nuevos mínimos de varios meses. La publicación de las Nóminas no Agrícolas será el centro de atención junto con la Tasa de Desempleo. Además, se espera que Powell, Adriana Kugler, Raphael Bostic, Micheller Bowman y John Williams de la Fed hablen.

El EUR/USD subió aún más y alcanzó nuevos máximos de 2025 alrededor de la zona de 1.0850 tras la debilidad del Dólar y el recorte de tasas del BCE. Otra estimación de la Tasa de Crecimiento del PIB del cuarto trimestre en la zona euro está programada, seguida de los cambios en el empleo trimestral y los pedidos de fábrica de Alemania. Además, se espera que Lagarde y Buch del BCE hablen.

El GBP/USD alcanzó nuevos máximos de cuatro meses por encima de 1.2900, aunque finalmente terminó el día apenas cambiando respecto al cierre del miércoles. Se publicará el Índice de Precios de Vivienda de Halifax y la Tasa de Hipoteca de la BBA, seguidos por discursos de Mann del BoE.

El USD/JPY cayó por segundo día consecutivo, esta vez retrocediendo a la región de 147.30, un área que se negoció por última vez a principios de octubre. Lo siguiente en la agenda japonesa será el Promedio de Ganancias en Efectivo, la Cuenta Corriente, el Préstamo Bancario, el Índice Coincidente preliminar y el Índice Económico Adelantado, así como la Encuesta de Eco Watchers, todos programados para el 10 de marzo.

El AUD/USD ganó más impulso y alcanzó máximos de varios días cerca de 0.6360, aunque se quedó sin algo de impulso después. El Índice de Confianza del Consumidor de Westpac será la próxima publicación en el calendario australiano el 11 de marzo.

Los precios del WTI alternaron ganancias y pérdidas por encima de la marca de 66.00$ por barril en medio de los planes de la OPEP+, la incertidumbre en torno a los aranceles de EE.UU. y el aumento de las reservas de petróleo crudo en EE.UU.

Los precios del Oro apenas se movieron el jueves, manteniendo la negociación justo por encima del nivel de 2.920$ por onza troy en medio de un ambiente de toma de beneficios y el aumento de los rendimientos de los bonos a 10 años de EE.UU. Los precios de la Plata extendieron su marcha al alza hacia la zona de 32.70$, o máximos de dos semanas.

- El DXY se debilita aún más en medio de recortes de empleo y preocupaciones por el déficit comercial.

- El informe de recortes de empleo de Challenger muestra que los despidos aumentaron más del 100% en febrero.

- El BCE recorta tasas en 25 puntos básicos, revisando al alza las perspectivas de inflación.

- Los datos de solicitudes de desempleo y la balanza comercial de EE.UU. destacan las tensiones económicas.

El Índice del Dólar estadounidense (DXY) está extendiendo su racha de pérdidas el jueves, ya que los nuevos datos del mercado laboral y del comercio ejercen presión adicional sobre el Dólar. Los recortes de empleo aumentaron drásticamente, mientras que las solicitudes semanales de desempleo mostraron una imagen mixta del mercado laboral.

Mientras tanto, el Banco Central Europeo (BCE) entregó un recorte de tasas ampliamente anticipado, con la presidenta Christine Lagarde enfatizando la necesidad de una mayor vigilancia en condiciones económicas inciertas.

Qué mueve el mercado hoy: Dólar estadounidense a la baja tras una nueva ronda de datos laborales débiles, BCE

- El último informe de recortes de empleo de Challenger para febrero reveló un fuerte aumento en los despidos, más que duplicándose en comparación con enero.

- Las solicitudes continuas de desempleo subieron a casi 1.90 millones, señalando desafíos en el mercado laboral a pesar de que las solicitudes iniciales de desempleo cayeron a 221.000.

- El Banco Central Europeo redujo su tasa de depósito en 25 puntos básicos al 2.50 por ciento, alineándose con las previsiones del mercado y manteniendo la política en un camino estable.

- El BCE elevó sus perspectivas de inflación para 2025, alimentando preocupaciones de que las presiones de precios persistentes podrían complicar las decisiones de política futura.

- Christine Lagarde enfatizó la importancia de un enfoque basado en datos, subrayando que el BCE debe permanecer flexible en un entorno económico cada vez más volátil.

- En cuanto a las expectativas de la Fed, la herramienta FedWatch del CME ahora muestra una creciente probabilidad de un recorte de tasas de la Reserva Federal en junio, con expectativas que superan el 85 por ciento.

Perspectiva técnica del DXY: La tendencia bajista se acelera

El Índice del Dólar estadounidense (DXY) sigue bajo presión, rompiendo por debajo de niveles de soporte clave. Las medias móviles simples (SMA) de 20 y 100 días se acercan a un cruce bajista, reforzando el impulso negativo. El Índice de Fuerza Relativa (RSI) y el MACD continúan inclinándose a la baja, sugiriendo riesgos adicionales a la baja. Si el DXY no logra encontrar soporte cerca de 103.00, el siguiente nivel clave a observar es 102.50, que podría marcar la continuación de la venta actual.

Empleo FAQs

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

El precio del Dólar estadounidense sube frente al Real brasileño, consolidándose dentro del rango operativo del miércoles.

El USD/BRL reaccionó al alza desde un mínimo no visto desde el 24 de febrero en 5.7330, donde atrajo compradores que impulsaron la paridad a un máximo del día en 5.7798.

El USD/BRL opera al momento de escribir en 5.7652, ganando un 0.12% diario.

Donald Trump otorga una prórroga arancelaria de un mes a la industria automotriz de Canadá y México

- Karolin Leavitt, Secretaria de Prensa de la Casa Blanca, dio a conocer la exención de un mes a la industria automotriz para los aranceles del 25% impuestos a Canadá y México.

- Tras estas noticias, el Real brasileño retrocede marginalmente desde máximos de ocho sesiones, mientras el USD/BRL gana un 0.12%, consolidándose dentro del rango de la sesión anterior.

- Con base en información del Instituto Brasileño de Geografía y Estadística, el IPCA de Fipe aumentó un 0.51% en febrero, superando el 0.24% registrado en enero.

- Los inversionistas estarán atentos el día de mañana a la publicación del Producto Interno Bruto de Brasil. El consenso de analistas espera un crecimiento anualizado de un 4.1%, ligeramente superior al 4% registrado el mes anterior.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El Dow Jones perdió alrededor de 575 puntos el jueves, ya que los temores de guerra comercial resurgen.

- Cuanto más intenta la administración Trump calmar los temores arancelarios, peor se ponen las cosas.

- El sentimiento del mercado sigue siendo inestable a pesar de los retrasos en los aranceles anunciados y los datos laborales optimistas.

El Promedio Industrial Dow Jones dio la vuelta y cayó el jueves, junto con el resto de los índices bursátiles de EE.UU. El presidente de los Estados Unidos (EE.UU.), Donald Trump, sigue vacilando en su propia retórica sobre la guerra comercial, explorando exenciones arancelarias y extensiones sector por sector. Sin embargo, la falta de claridad y consistencia en la política que tiende a anunciarse de manera improvisada a través de publicaciones en redes sociales está comenzando a pesar en el sentimiento del mercado.

La administración Trump continúa cambiando su postura sobre sus propias amenazas arancelarias, otorgando un alivio de 30 días para la industria automotriz de EE.UU., que sigue dependiendo en gran medida del comercio exterior para producir sus vehículos. Otras industrias, sectores y empresas están buscando argumentos sobre por qué deberían recibir una exención, al menos por un tiempo, y la incertidumbre continua en torno a la retórica de la guerra comercial del presidente Trump está hundiendo el apetito por el riesgo de los inversores.

Los números de ganancias netas de empleo de las Nóminas no Agrícolas (NFP) de EE.UU. para febrero se publicarán el viernes, y el número de despidos de Challenger del jueves está proporcionando pocas razones para que los operadores esperen un buen informe de NFP esta semana. Los despidos de Challenger alcanzaron su nivel más alto desde agosto de 2020 en febrero, subiendo a 172K despidos netos en industrias clave, lo que implica fuertemente que una desaceleración general está ganando velocidad.

Noticias del Dow Jones

Casi toda la tabla de acciones del Dow Jones está retrocediendo el jueves, con todas menos tres acciones listadas cotizando en rojo. Verizon Communications aún logró encontrar algunas ganancias, subiendo un 1.2% para cruzar por encima de 43$ por acción. Nvidia (NVDA) cayó nuevamente, bajando casi un 5% y cayendo por debajo de 112$ por acción a medida que el comercio de IA continúa desvaneciéndose.

Pronóstico de precios del Dow Jones

El jueves se está convirtiendo en una decepción para los optimistas alcistas, desmantelando el rebote a mitad de semana que ha desaparecido tan rápido como apareció. El Dow Jones está cotizando de nuevo en el nivel de 42.500, con un soporte técnico a corto plazo fijado en el nivel de 42.400.

El Dow Jones está a punto de hacer contacto con la media móvil exponencial (EMA) de 200 días cerca de la cifra clave de 42.000, pero solo si la presión de venta puede empujar las ofertas hacia abajo otros 500 puntos, un movimiento que probablemente requeriría un cambio en los fundamentos... o un mal informe de datos laborales.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- Trump retrasa los aranceles recíprocos sobre México hasta el 2 de abril tras conversaciones con Sheinbaum.

- El USD/MXN cae brevemente ya que el alivio arancelario impulsa al MXN antes de rebotar por encima de 20.30.

- Los operadores observan los datos de inflación de México y las Nóminas no Agrícolas de EE.UU. para más dirección.

El Peso mexicano (MXN) se apreció frente al Dólar estadounidense (USD) el jueves después de que el presidente de EE.UU., Donald Trump, dijera que México estaría exento de pagar aranceles sobre cualquier cosa que cayera dentro del Tratado entre México, Estados Unidos y Canadá (T-MEC). El USD/MXN se cotiza a 20.30, con una caída del 0.45%.

Recientemente, la presidenta de México, Claudia Sheinbaum, llamó a Trump y acordaron un retraso de un mes, hasta el 2 de abril, cuando comenzarán los aranceles recíprocos. Trump publicó en su red social: "Nuestra relación ha sido muy buena, y estamos trabajando duro, juntos, en la frontera, tanto en términos de detener a los inmigrantes ilegales que entran a los Estados Unidos como, igualmente, detener el fentanilo."

Cuando se conoció la noticia, el par USD/MXN retrocedió a un mínimo diario de 20.21, por debajo de la media móvil simple (SMA) de 100 días de 20.33. Desde entonces, los compradores han empujado el tipo de cambio por encima de 20.30.

Los operadores también están atentos a la publicación de las cifras de inflación de México para febrero. Se espera que el Índice de Precios al Consumidor (IPC) y el IPC subyacente caigan mensualmente. Sin embargo, según una encuesta de Reuters, ambas lecturas aumentarán anualmente.

Mientras tanto, los datos de empleo en EE.UU. fueron mixtos, con el número de personas que solicitaban beneficios por desempleo disminuyendo en comparación con la lectura anterior, reveló el Departamento de Trabajo. El informe de despidos de Challenger mostró que los despidos aumentaron a niveles no vistos desde las últimas dos recesiones debido a recortes masivos de empleos en el gobierno federal.

De cara a esta semana, los operadores estarán atentos a la publicación de las Nóminas no Agrícolas de febrero, que se espera que aumenten por encima de las cifras de enero.

Resumen diario de los movimientos del mercado: El Peso mexicano avanza por noticias comerciales positivas

- Se proyecta que el IPC de México para febrero caiga un 0.27% intermensual, frente al 0.29%. En los doce meses hasta febrero, probablemente aumentará un 3.77%, frente al 3.59%. Se espera que el IPC subyacente para el mismo período aumente un 0.46% intermensual desde el 0.41%. Durante un año, se proyecta que los precios subyacentes caigan del 3.66% al 3.62%.

- La encuesta de economistas privados del Banco de México (Banxico) mostró que se prevé que la inflación general termine en 3.71%, mientras que se espera que el IPC subyacente finalice en 3.75%. Se proyecta que el tipo de cambio USD/MXN termine en 20.85 en 2025, ligeramente por debajo de la proyección de 20.90 en la encuesta anterior. Sin embargo, para 2026, anticipan una depreciación más pronunciada del Peso, muy por encima del nivel de 21.30 esperado en la encuesta de enero.

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 1 de marzo aumentaron en 221K, por debajo de las estimaciones de 235K y de los 242K de la semana pasada.

- Los despidos de Challenger en febrero se dispararon de 49.795K a 172.017K, atribuidos a acciones de DOGE. Challenger, Gray & Christmas reveló que el gobierno fue responsable de la mayor parte de los despidos, con 62.242 recortes de empleo por parte del gobierno federal.

- Por lo tanto, los operadores del mercado monetario habían incorporado 74 puntos básicos de relajación en 2025, frente a los 72 pb del miércoles, según datos de la Junta de Comercio de Chicago (CBOT).

- Las disputas comerciales entre EE.UU. y México siguen siendo el centro de atención. Si los países pudieran llegar a un acuerdo, podría allanar el camino para una recuperación de la moneda mexicana. De lo contrario, se prevé un mayor aumento del USD/MXN, ya que los aranceles de EE.UU. podrían desencadenar una recesión en México.

Perspectiva técnica del USD/MXN: El Peso mexicano se dispara mientras el USD/MXN cae por debajo de 20.40

El USD/MXN continúa cotizando lateralmente, pero los vendedores parecen tener la ventaja. Si el par exótico cierra el día por debajo de la SMA de 100 días, una nueva prueba de la cifra psicológica de 20.00 está en el horizonte. Una ruptura de esta última expondría la SMA de 200 días en 19.54.

De lo contrario, si el USD/MXN sube por encima de la SMA de 100 días, la próxima resistencia sería 20.50. Si se supera, los siguientes niveles de resistencia clave serían el pico del 4 de marzo en 20.99 y el pico del año hasta la fecha (YTD) de 21.28.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dow Jones pierde un 1.37% el día de hoy.

- El Nasdaq 100 retrocede un 2.65% diario, lastrado por MongoDB (MDB).

- El S&P 500 cae un 1.96% en la jornada del jueves, arrastrado por Palantir Technologies (PLTR) y Vistra Corp (VST).

- Las peticiones semanales de subsidio por desempleo cayeron a 221.000 en la semana que concluyó el 28 de febrero, mejorando las estimaciones de los analistas.

- El presidente de Estados Unidos, Donald Trump, postergó por un mes los aranceles del 25% a la industria automotriz provenientes de México y Canadá.

El Dow Jones estableció un máximo diario en 43.041, atrayendo vendedores agresivos que arrastraron el índice a un mínimo de dos días en 42.391, manteniéndose dentro del rango operativo de la sesión del miércoles.

El Promedio Industrial Dow Jones abrió en 43.015, mientras que el índice tecnológico Nasdaq 100 comenzó a operar en 20.607. El S&P 500 inició las negociaciones en 5.838, retomando la perspectiva bajista a pesar de la relajación en la retórica arancelaria de -Donald Trump.

El Dow Jones opera en terreno negativo arrastrado por Nvidia Corporation y Amazon

El índice Dow Jones cae un 1.37% diario, operando el momento de escribir sobre 42.414.

Las acciones de Nvidia (NVDA) pierden un 2.61% en la jornada del jueves, llegando a mínimos de dos días en 112.30$, hilando su segunda jornada consecutiva a la baja. En la misma sintonía, los valores de Amazon (AMZN) retroceden en un 2.17% el día de hoy, visitando mínimos del 4 de marzo en 202.16$.

El Dow Jones se ha consolidado por las últimas tres sesiones en un rango lateral comprendido por un máximo en 43.041 y un mínimo en 42.391, en espera de un movimiento direccional que clarifique las intenciones comerciales de Donald Trump en el corto plazo.

El Nasdaq 100 cotiza con pérdidas arrastrado por MongoBD

El índice tecnológico Nasdaq 100 se desliza un 2.65% en el día, cotizando al momento de escribir sobre 20.079.

Los títulos de MongoDB (MDB) se desploman un 24.12% en la jornada del jueves, llegando a mínimos no vistos desde el 11 de abril de 2023 tras la publicación de su informe de ganancias. MDB obtuvo ingresos por 548.4 millones de dólares frente a los 520.65 millones de dólares esperados, así como una ganancia por acción de 1.28$, superior a los 0.661$ proyectados por el consenso del mercado.

A pesar de superar las expectativas en el trimestre, MDB ha reducido su proyección de ganancias por acción para el siguiente año, situándola en un rango entre 2.44$ y 2.62$, por debajo de los 3.38$ estimados. De igual forma, espera ingresos anuales entre 2.24 y 2.28 mil millones de dólares, menor a los 2.33 mil millones de dólares previstos por los analistas.

Siguiendo la perspectiva bajista, los valores de Marvell Technology (MRVL) pierden un 18.56% el día de hoy, alcanzando mínimos no vistos desde el 10 de octubre de 2024 en 71.65$. MRVL dio a conocer su reporte trimestral obteniendo ingresos por 1.82 mil millones de dólares frente a los 1.80 mil millones de dólares proyectados por el consenso. De igual forma, consiguió una ganancia por acción de 0.60$, ligeramente superior a los 0.59$ esperados por los analistas. Sin embargo, estos resultados parecen ser insuficientes para los inversionistas, ya que proyectan un crecimiento acelerado de la compañía en el corto plazo, ocasionado una venta agresiva el día de hoy, llevando el precio de su acción a mínimos de casi cinco meses.

Vista Corp. y Palantir Technologies lideran las pérdidas en el S&P 500

El índice S&P 500 retrocede un 1.96% en la jornada del jueves, operando en estos momentos en 5.724.

Donald Trump ha concedido una exención arancelaria a la industria automotriz de Canadá y México, suspendiendo los aranceles del 25% por un mes. La administración de la Casa Blanca ha insinuado extensiones adicionales, sin embargo, las negociaciones continúan en medio de unas tensas relaciones comerciales.

Por otro lado, las solicitudes semanales de subsidio por desempleo disminuyeron a 221.000 en la semana que finalizó el 28 de febrero, mejorando las proyecciones de 235.000 y el registro previo de 242.000.

En este contexto el S&P 500 se consolida en mínimos de cuatro meses, con Vista Corp. y Palantir Technologies liderando las pérdidas del día. Vistra Corp (VST) presenta una caída diaria de un 7.74%, cotizando en estos momentos sobre 117.03$, mientras que Palantir Technologies retrocede un 7.01%, operando actualmente en 83.65$.

Análisis técnico del Dow Jones

El Dow Jones reaccionó a la baja desde una resistencia dada por el máximo del 5 de marzo en 43.128, en convergencia con el retroceso a 38.2% de Fibonacci. La siguiente zona de resistencia clave la observamos en 44.033 máximo del 3 de marzo. A la baja, el soporte importante se encuentra en 41.731, punto pivote del 13 de enero.

Gráfico de 4 horas del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

Hoy el BCE decidió recortar la tasa de política en 25pb, por lo que la tasa de depósito ahora rinde 2.50%. La parte más importante de la decisión fue su evaluación de la restrictividad de su postura de política monetaria. El BCE ahora considera que la política monetaria 'se está volviendo significativamente menos restrictiva', lo que significa que evalúa que el nivel actual de tasas está más cerca de la tasa terminal que anteriormente, informan los analistas de Danske Bank Piet Haines Christiansen y Rune Thyge Johansen.

La desinflación sigue en camino y la economía enfrenta desafíos

"Dada la fuerte incertidumbre, Lagarde guió claramente que el enfoque dependiente de datos es probablemente más alto que nunca, por lo que no hubo orientación ni compromiso para un recorte en abril. La decisión de hoy fue un consenso, sin opositores, pero Holzmann se abstuvo."

"Las proyecciones del personal redujeron la previsión de crecimiento para 2025 al 0.9% interanual (bajando del 1.1%) y para 2026 al 1.2% interanual (bajando del 1.4%). La inflación fue revisada al alza en 2025 al 2.3% desde el 2.1% debido a los precios de la energía, pero como los futuros han disminuido desde entonces, no interpretamos eso como una señal de línea dura, también reflejado por la previsión de inflación subyacente que fue revisada a la baja al 2.2% desde el 2.3%."

"Los mercados han revalorizado las expectativas del BCE en los últimos días, no menos tras el cambio en la posición fiscal alemana y el paquete de gastos. Actualmente hay casi dos recortes adicionales del BCE hasta fin de año valorados, lo que es aproximadamente un recorte menos que a principios de esta semana."

- El EUR/USD avanzó tras la sesión europea, cotizando por encima de la SMA de 200 días cerca de la región de 1.0830 mientras el impulso alcista continuaba.

- El par ha ganado casi un 5% esta semana, rompiendo una resistencia clave y señalando una posible continuación de la tendencia alcista.

- La resistencia clave surge cerca de 1.0900, mientras que el soporte ahora se alinea en la SMA de 200 días alrededor de 1.0830.

El EUR/USD extendió su recuperación el jueves, subiendo por encima de la Media Móvil Simple (SMA) de 200 días tras la sesión europea, señalando un fuerte impulso alcista. El par ha añadido cerca de un 5% esta semana, reforzando el control de los compradores mientras los indicadores técnicos permanecen a favor de mayores ganancias.

El Índice de Fuerza Relativa (RSI) se mantiene en territorio de sobrecompra pero solo está aumentando ligeramente, lo que sugiere que, aunque el par retiene impulso alcista, podría surgir una toma de beneficios o un retroceso temporal. Mientras tanto, el indicador de Convergencia/Divergencia de Medias Móviles (MACD) continúa imprimiendo barras verdes crecientes, confirmando la tendencia alcista en curso.

Ahora que el EUR/USD se ha movido decisivamente por encima de la SMA de 200 días, la próxima resistencia clave se observa alrededor de la región de 1.0900. Una ruptura sostenida por encima de este nivel podría abrir la puerta a mayores ganancias hacia 1.0950. A la baja, la SMA de 200 días, que ahora actúa como soporte inmediato, se sitúa alrededor de 1.0830, con un interés de compra adicional probablemente cerca de 1.0750.

Gráfico diario del EUR/USD

Si bien la magnitud del movimiento fue sorprendente, no hay duda sobre la causa de la explosión en el superávit comercial de bienes en enero, informa Jocelyn Paquet de NBC.

Las empresas canadienses anticipan sus envíos a EE.UU. para evitar cualquier impuesto

"Ante la probable imposición de aranceles por parte de Washington, las empresas canadienses anticiparon masivamente sus envíos a los Estados Unidos para evitar cualquier impuesto. Y dado los recientes desarrollos, ¿quién puede culparlas? El mismo deseo probablemente estuvo detrás del aumento en las importaciones (ya que algunos de nuestros socios comerciales de EE.UU. probablemente temían represalias de Ottawa), aunque el movimiento allí fue mucho menos pronunciado."

"Las exportaciones a nuestro vecino del sur aumentaron un 7.5%, llevando el superávit comercial con nuestro mayor socio comercial a un nuevo máximo histórico de 14.4 mil millones de C$. Dada su causa, es muy probable que este aumento se revierta por completo en el futuro, pero no obstante podría atraer la atención de la nueva administración de Trump, que es particularmente adversa a los déficits comerciales."

"En términos de crecimiento del PIB en Canadá, el impacto de la explosión en el superávit comercial no está del todo claro. Un aumento en las exportaciones como el visto en el primer mes del año sin duda tendrá un impacto positivo en el crecimiento, pero esto podría ser parcialmente compensado por una disminución en los inventarios. Tendremos que esperar y ver, pero es probable que el crecimiento del primer trimestre sea mucho más fuerte de lo esperado. Por supuesto, esto reflejaría factores temporales en lugar de una mejora real en la economía subyacente."

- El Dólar cae un 0.31% diario frente al Peso chileno, firmando su cuarta jornada consecutiva a la baja.

- El Índice del Dólar pierde un 0.40% el día de hoy, llegando a mínimos de cuatro meses en 103.88.

- El presidente de EE.UU., Donald Trump, insinuó la imposición de aranceles al cobre, elevando agresivamente los precios del metal.

- Las solicitudes semanales de subsidio por desempleo cayeron a 221.000 en la semana que concluyó el 28 de febrero, mejorando las estimaciones de los analistas.

El USD/CLP estableció un máximo diario en 940.44, atrayendo vendedores que arrastraron la paridad a un mínimo no visto desde el 25 de febrero en 937.51. Actualmente, el USD/CLP opera en 937.59, perdiendo un 0.21% en el día.

Donald Trump considera imponer un arancel del 25% a las importaciones del cobre

El presidente de Estados Unidos, Donald Trump, instruyó el día de ayer al Departamento de Comercio a considerar la imposición de un arancel del 25% a las importaciones de cobre. Tras estas noticias, el precio del metal se mantiene oscilando en máximos de nueve meses, con una ganancia marginal de un 0.03% en la jornada del jueves en 4.7498$ por libra.

En este sentido, el Peso chileno hila cuatro jornadas consecutivas con ganancias, llegando a máximos de casi cinco meses mientras que el USD/CLP pierde un 0.31% el día de hoy, llegando a mínimos no vistos desde el 15 de octubre en 936.20.

Por otro lado, el Índice del Dólar (DXY) cae un 0.39% diario, visitando mínimos del 6 de noviembre en 103.86, registrando cuatro sesiones consecutivas a la baja.