- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El EUR/JPY retrocedió desde máximos anteriores por encima de 132.00 con Lagarde del BCE sonando más cautelosa.

- Sin embargo, el par se mantuvo decentemente soportado por encima del nivel clave de 131.50, un área que puede continuar ofreciendo soporte esta semana.

El EUR/JPY se estabiliza por encima de un nivel clave de soporte en 131.50 el lunes, luego de alcanzar nuevos máximos de tres meses por encima de 132.00 a principios de la sesión. A raíz de su conferencia de prensa agresiva después de la reunión del BCE de la semana pasada que hizo que el euro se tambaleara al alza frente a sus homólogos del G10, la presidenta Christine Lagarde adoptó un tono más mesurado el lunes. Esto ayudó a que el EUR/JPY volviera desde los máximos de la sesión anterior y ha calmado los llamados a una prueba inminente de los máximos del cuarto trimestre de 2021 a mediados de los 133.00.

Como referencia, Lagarde dio un contexto moderado adicional al cambio agresivo de la semana pasada. Continuó dando a entender que una subida de tipos en 2022 era una posibilidad y señaló que el BCE podría revisar al alza su previsión de inflación para que se mantuviera por encima del 2,0% a finales de año. Sin embargo, enfatizó que no habría necesidad de un mayor endurecimiento de las políticas, dado que se espera que la inflación se estabilice cerca de 2.0% en el mediano plazo. Más bien, enfatizó, sería solo una normalización de políticas.

Los operadores del EUR/JPY no centrarán su atención en el discurso del economista jefe del BCE, Philip Lane, el jueves. Al igual que Lagarde, Lane ha subestimado constantemente la inflación en los últimos meses y hasta hace muy poco impulsaba la idea de que terminaría 2022 por debajo del 2.0%. Ahora que Lagarde ha abandonado esa postura, Lane probablemente también lo haya hecho. Por lo tanto, un Lane con un tono más agresivo no debería sorprender, pero aún así podría continuar ofreciendo soporte para el EUR/JPY esta semana, y se espera que los responsables de las políticas del BoJ se mantengan tan moderados como siempre. Eso podría implicar que el par permanece respaldado por encima del soporte en 131.50 esta semana, a menos que se produzca un catalizador para los activos de refugio seguro que benefician al yen.

Niveles técnicos

- El USD/CHF se está consolidando cerca de 0.9250 en medio de un comienzo tranquilo de una semana en la que se publican los datos del IPC de EE.UU.

- Una sorpresa al alza podría generar más argumentos para un ajuste agresivo de la Fed y aprovechar el repunte de datos posterior al empleo del viernes pasado.

- Los alcistas pueden apuntar a un regreso/prueba de los máximos de la semana pasada a mediados de los 0.9350.

Ha sido una sesión moderada hasta ahora para el USD/CHF, con el par retrocediendo desde los máximos de la sesión asiática en la zona de 0.9260 para caer tan bajo como los 0.9220, antes de regresar cerca de 0.9250. El tono en los mercados de divisas el lunes ha sido, en su mayor parte, moderado, con el USD/CHF confirmando la falta de volatilidad observada en la mayoría de las otras monedas principales del G10 en la sesión.

Las autoridades de la Fed, Michelle Bowman y Loretta Mester, hablarán el miércoles antes de la publicación del informe sobre la inflación de precios al consumidor de enero el jueves. Los comerciantes estarán interesados en saber si Bowman o Mester rechazan el reciente cambio en los precios del mercado para implicar una probabilidad entre tres de un aumento de la tasa de 50 pb en marzo después del sólido informe de empleo del viernes pasado. Sin embargo, lo más interesante será si la inflación estadounidense vuelve a sorprender al alza.

Si este fuera el caso, el rebote del viernes del USD/CHF desde menos de 0.9200 hasta 0.9250 podría extenderse hacia los máximos de la semana pasada en el área de 0.9340. Recuerde que la debilidad del dólar en la primera parte de la semana pasada hizo que el par retrocediera hasta 0.9180. Los comerciantes en ese momento dijeron que el movimiento estaba "relacionado con el posicionamiento". Si ese es el caso, incluso podría haber un movimiento de regreso hacia los máximos del segundo semestre de 2021 en los 0.9360 con datos sólidos.

Niveles técnicos

- El USD/JPY es optimista, pero una cuña descendente indica que se avecina un movimiento a la baja.

- A pesar de la amplia fortaleza del dólar estadounidense, el dólar estadounidense no logró capitalizarse frente al yen japonés.

El lunes, durante la sesión americana, el USD/JPY cayó un 0.05%. En el momento de escribir este artículo, cotiza a 115.13. El sentimiento del mercado es mixto, como lo muestran los índices bursátiles estadounidenses que fluctúan entre ganadores y perdedores.

Mientras tanto, el índice del dólar estadounidense, un indicador del valor del dólar frente a una canasta de sus pares, subió un 0.09%, situándose en 95.57. Mientras tanto, el rendimiento de EE.UU. a 10 años retrocede un punto y medio desde la caída de ganancias anterior, hasta 1.916%, un viento en contra para el USD/JPY, que tiene una fuerte correlación positiva con él.

Pronóstico del precio USD/JPY: Perspectiva técnica

El USD/JPY está sesgado al alza desde una perspectiva técnica. Los promedios móviles diarios (DMA) se encuentran debajo del precio al contado, lo que sugiere lo mencionado anteriormente. Sin embargo, la posibilidad de otra pierna hacia abajo antes de reanudar hacia los máximos anuales y más arriba puede estar en las cartas debido a una formación de cuña descendente.

Parece que se formará un doble techo en el corto plazo, pero necesitaría un cierre diario por debajo del escote, ubicado en 114.14, para confirmar su validez. En ese caso, el primer soporte sería la DMA de 100 en 113.76. El incumplimiento de este último apuntaría a la línea de tendencia inferior de una cuña descendente, alrededor de 113.40.

En ese resultado, un movimiento hacia 114.00 abriría la puerta a mayores ganancias. La siguiente resistencia sería el mínimo diario del 2 de febrero, soporte convertido en resistencia en 114.14, seguida por la DMA de 50 en 114.48, seguida por la línea de tendencia descendente desde la cuña descendente, alrededor de 115.30.

Niveles técnicos

- El GBP/JPY rebota en los mínimos diarios, aunque pierde un 0.06% en el día.

- La falta de convicción de los participantes del mercado mantiene el rango GBP/JPY limitado.

- GBP/JPY está dentro de un rango sin sesgo aparente, pero la acción del precio del lunes da "esperanza" a los alcistas del GBP/JPY.

El GBP/JPY se consolidó alrededor del rango de 154.30-156.50 en la última semana, ya que el sentimiento de riesgo fluctúa entre el estado de ánimo de aversión/aversión al riesgo. En el momento de escribir este artículo, el par GBP/JPY cotiza en 155.78.

Tal como lo muestran las acciones estadounidenses, los mercados financieros son mixtos y fluctúan entre ganadores y perdedores. En el complejo FX, un estado de ánimo de riesgo en el mercado estimuló la demanda de monedas sensibles al riesgo, como la libra esterlina. Sin embargo, hasta ahora, recortó pérdidas anteriores frente al yen japonés.

Pronóstico del precio GBP/JPY: Perspectiva técnica

La acción del precio del lunes fue testigo de la caída del par hacia 155.13, un mínimo diario, aunque la GBP rebotó desde los mínimos a medida que avanzaba la sesión americana.

En los últimos dos días, la acción del precio del GBP/JPY ha registrado máximos/mínimos diarios más bajos, lo que sugiere que el par se dirige a la baja, a pesar de que los promedios móviles diarios (DMA) indican que el GBP/JPY está sesgado al alza.

Dicho esto, los operadores de GBP/JPY pueden esperar al margen, esperando una ruptura del rango de negociación de 154.30-156.50.

Sin embargo, la mecha larga debajo del "cuerpo real" de la vela dio pistas de que el par podría reanudar el movimiento alcista en función de la acción del precio del lunes. La primera resistencia en el camino al norte sería 156.00. Una vez que ese nivel ceda, la próxima resistencia sería el máximo diario del 3 de febrero en 156.50, seguido por la cifra de 157.00.

En el lado negativo, la ruptura de 155.00 expondría las DMA como objetivos para los bajistas del GBP/JPY.

Niveles técnicos adicionales

Lo que debes saber el martes 8 de febrero:

La semana comenzó en cámara lenta y el dólar terminó el día mixto en todos los ámbitos. Se las arregló para sumar algo de terreno frente a sus rivales europeos, aunque el EUR/USD se mantuvo por encima de 1.1400, mientras que el GBP/USD se ubicó alrededor de 1.3530.

La presidenta del Banco Central Europeo, Christine Lagarde, echó agua fría sobre las especulaciones sobre las subidas de tipos. Hablando ante el Parlamento de la UE, dijo que no hay señales de que la inflación supere considerablemente el objetivo del 2% del banco a medio plazo.

Las divisas vinculadas a las materias primas, por otro lado, lograron avanzar con el AUD/USD operando alrededor de 0.7120 y el USD/CAD acelerando su caída al final del día para operar en la zona de precios de 1.2660.

El oro mantuvo su postura alcista durante todo el día, cerrando la sesión americana en 1.820$ la onza troy. Los precios del crudo, sin embargo, retrocedieron desde sus máximos de varios años y el WTI se ubicó en 91.20$ el barril.

Las acciones se negociaron mixtas, incapaces de encontrar una dirección clara. Wall Street está a punto de cerrar mixto con los principales índices cotizando en torno a sus niveles de apertura.

Los rendimientos del Tesoro de EE.UU. subieron considerablemente antes de la apertura, manteniendo las ganancias, pero retrocediendo desde los máximos intradiarios.

En términos generales, la semana será ligera en términos de publicaciones macroeconómicas, aunque EE.UU. publicará la inflación de enero el próximo jueves.

- El EUR/GBP se está consolidando en la zona de 0.8450, y los últimos comentarios de Lagarde del BCE no provocaron ninguna reacción del euro.

- El par alcanzó nuevos máximos anuales en los 0.8475 al principio de la sesión.

El EUR/GBP alcanzó nuevos máximos anuales en los 0.8475 el viernes, pero desde entonces ha retrocedido para consolidarse alrededor de la zona de 0.8450, donde negocia prácticamente sin cambios en la sesión. Los últimos comentarios de la presidenta del BCE, Christine Lagarde, ante el parlamento de la UE no agregaron nada nuevo a sus comentarios en la conferencia de prensa posterior a la reunión del BCE de la semana pasada. Recuerde que, el jueves pasado, su negativa a reiterar una declaración anterior de que las subidas de tipos en 2022 son poco probables y un mayor énfasis en los riesgos de inflación al alza desencadenó una subida para el EUR/GBP desde nuevos mínimos de varios años por debajo de 0.8300.

La semana pasada, el BoE también sorprendió a los mercados de forma agresiva, con cuatro de los nueve miembros del Comité de Política Monetaria votando inesperadamente por un aumento de tasas de 50 pb (el BoE subió las tasas al 0.5%, como se esperaba). Estos pedidos de un movimiento más grande se basaron en los temores de inflación a corto plazo, y el banco ahora espera que el IPC general supere el 7.0% en abril cuando el regulador de energía del Reino Unido, Ofgem, aumente el límite del precio del gas. La sorpresa de línea dura del BoE, aunque fue suficiente para empujar brevemente al EUR/GBP por debajo de 0.8300 y hacia una prueba de los mínimos de finales de 2019/principios de 2020 en el área de 0.8280, fue anulada por el cambio sorpresa en la postura del BCE.

El resultado final fue que el EUR/GBP disfrutó de su mejor semana desde abril de 2021, repuntando más de un 1.7 % hasta los niveles actuales a mediados de los 0.8450. A medida que los operadores reevalúan sus expectativas en cuanto a la perspectiva de la divergencia de políticas entre el BoE y el BCE, algunos piensan que el EUR/GBP aún podría subir. En el segundo trimestre, el Reino Unido se enfrenta a una crisis del costo de vida con impuestos y costos de energía que aumentarán a la par, factores que probablemente ayuden a mantener la tasa de interés terminal del BoE limitada en relación con otras partes del G10.

Mientras tanto, si durante el mismo período de tiempo la Eurozona continúa enfrentando una inflación más alta de lo esperado, la probabilidad de que el BCE acelere su reducción del QE y señale un aumento de tasas en el cuarto trimestre es alta. Eso podría continuar apoyando al EUR/GBP en el mediano plazo, quizás facilitando una prueba de la próxima resistencia clave alrededor de 0.8600.

En el corto plazo, los analistas señalaron un riesgo de cierta toma de ganancias del euro después de los grandes movimientos de la semana pasada, especialmente si los encargados de formular políticas del BCE intentan hacer retroceder los precios del mercado monetario excesivamente agresivos. Los comentarios de medidas de Lagarde del lunes ciertamente no sugieren un mayor impulso alcista a corto plazo, y un discurso del economista jefe del BCE, Philip Lane, más moderado más adelante en la semana, también será digno de mención. Cualquier retroceso a corto plazo en EUR/GBP puede encontrar soporte en los 0.8425 en forma de máximos de enero.

Niveles técnicos adicionales

- El lunes, la moneda compartida pierde un 0.24% después de los comentarios de Lagarde del BCE.

- Un estado de ánimo positivo en el mercado mantiene al euro de bajo rendimiento con el pie izquierdo, mientras que el dólar avanzó modestamente.

- Si el EUR/USD hace un cierre diario por debajo de la DMA de 100, agregaría más presión a la baja sobre el par.

El lunes, el EUR/USD recorta las ganancias del viernes en la sesión de Nueva York, un 14 % menos. En el momento de la publicación, cotiza a 1.1424, ya que la presidenta del BCE, Christine Lagarde, está haciendo declaraciones en la última hora.

El sentimiento del mercado es optimista, aunque, en el complejo FX, el USD se recupera en el día, con el índice del dólar estadounidense avanzando un 0.05 %, situándose en 95.55, pesando sobre el EUR/USD.

La presidenta del BCE, Lagarde, se presenta en el Parlamento de la UE

En su aparición en el Parlamento de la UE, la presidenta del BCE, Christine Lagarde, dijo que "es probable que la inflación se mantenga alta a corto plazo". Sin embargo, enfatizó que “no hay señales de que se supere considerablemente la meta del 2% en el mediano plazo”. Además, señaló que “se mantendrá por encima de la meta del 2%, pero sería inferior a los niveles actuales”.

Parece que en la sesión de preguntas y respuestas, Lagarde del BCE restó importancia al tono agresivo percibido por los participantes del mercado en el pivote de la política monetaria del BCE del jueves pasado. Siguiendo las cotizaciones de Lagarde, el EUR/USD retrocedió de 1.1450 a los niveles actuales.

Anteriormente, durante la sesión europea, la agenda económica de la UE reveló que la producción industrial alemana de diciembre se contrajo un 0.3 % cuando las estimaciones apuntaban a un aumento del 0.4%.

El miembro del BCE, Klaus Knot, dijo que el banco debería poner fin a la APP y señaló que la subida de tipos de interés en el cuarto trimestre es posible. Mientras tanto, los kazakos del BCE señalaron que "una subida de julio implicaría un ritmo de reducción extremadamente rápido e improbable, con un mayor riesgo de inflación persistente: las compras netas de nuevos activos se vuelven menos necesarias".

Por otro lado, una agenda económica ausente tiene a los operadores del EUR/USD esperando las cifras de inflación de EE.UU. el jueves.

Pronóstico del precio EUR/USD: Perspectiva técnica

El EUR/USD amenaza con romper por debajo de la línea de tendencia superior de Pitchfork, alrededor de 1.1415-20. En el caso de un cierre diario por debajo de este, exacerbaría un movimiento descendente hacia la línea media de Pitchfork, pero primero tendría que superar algunos obstáculos en el camino hacia el sur. El primer soporte sería 1.1400. El incumplimiento de este último expondría una línea de tendencia alcista de cuatro meses alrededor de la zona de 1.1340-50, seguida por el promedio móvil de 50 días (DMA) en 1.1317.

Niveles técnicos adicionales

EUR/USD

| Panorama | |

|---|---|

| Último Precio de Hoy | 1.1422 |

| Cambio Diario de Hoy | -0.0033 |

| Cambio Diario de Hoy % | -0.29 |

| Apertura Diaria de Hoy | 1.1455 |

| Tendencias | |

|---|---|

| SMA de 20 Diaria | 1.1329 |

| SMA de 50 Diaria | 1.1316 |

| SMA de 100 Diaria | 1.1429 |

| SMA de 200 Diaria | 1.1677 |

| Niveles | |

|---|---|

| Máximo Previo Diario | 1.1484 |

| Mínimo Previo Diario | 1.1412 |

| Máximo Previo Semanal | 1.1484 |

| Mínimo Previo Semanal | 1.1138 |

| Máximo Previo Mensual | 1.1483 |

| Mínimo Previo Mensual | 1.1121 |

| Fibonacci Diario 38.2% | 1.1456 |

| Fibonacci Diario 61.8% | 1.1439 |

| Punto Pivote Diario S1 | 1.1416 |

| Punto Pivote Diario S2 | 1.1378 |

| Punto Pivote Diario S3 | 1.1344 |

| Punto Pivote Diario R1 | 1.1489 |

| Punto Pivote Diario R2 | 1.1522 |

| Punto Pivote Diario R3 | 1.1561 |

- El dólar australiano sube frente al dólar estadounidense y recupera 0.7100.

- DXY en territorio negativo, lejos de los mínimos de la semana pasada.

El AUD/USD cotiza en máximos diarios en 0.7116. Se ha estado moviendo todo el día con un sesgo positivo respaldado, recuperándose después de caer bruscamente el viernes cuando el dólar subió tras el informe de las cifras de NFP.

El dólar está publicando resultados mixtos el lunes, mientras que el dólar australiano se encuentra entre los de mejor desempeño en todo el espacio del G10. El AUD/NZD borró las pérdidas del viernes y está mirando a los máximos de la semana pasada por encima de 1.0730, mientras que el EUR/AUD retrocede desde los máximos de cinco meses por debajo de 1.6100.

Perspectiva del AUD/USD

El AUD/USD subió casi 50 pips el lunes. La perspectiva sigue sesgada a la baja. Una recuperación por encima de 0.7165 sería un desarrollo positivo para el dólar australiano, ya que rompería una resistencia horizontal y también se elevaría por encima del promedio móvil simple de 20 y 55 días. La siguiente resistencia fuerte se ubica en 0.7220 seguida de 0.7250 (promedio móvil simple de 100 días).

Una caída hacia atrás por debajo de 0.7100 mantendría la puerta abierta para una prueba del mínimo reciente en 0.7050, la última protección a 0.7000. Un cierre semanal claramente por debajo de 0.7000 debería apuntar a más pérdidas en el mediano plazo.

Niveles técnicos

- El S&P 500 disfrutó el lunes de un modesto repunte por encima de 4.500.

- Los datos y las ganancias de EE.UU. estarán en el centro de atención esta semana después de que las ganancias de las grandes tecnológicas impulsaran grandes cambios en el mercado la semana pasada.

Si los datos de EE.UU. desencadenan una revisión adicional de los precios de las apuestas agresivas de la Fed, existe el riesgo de una mayor caída, en particular para los nombres de crecimiento/tecnología.

Los mercados de valores de EE.UU. han borrado las pérdidas previas al mercado para cotizar modestamente al alza a principios de la sesión de negociación del lunes. Eso significa que el S&P 500, con una subida de alrededor del 0.25 %, ha podido subir de nuevo por encima de 4.500, aunque hasta ahora se ha negociado dentro de rangos ajustados mientras los inversores evalúan los datos entrantes de EE.UU. y las declaraciones de la Fed. El índice Nasdaq 100 subió un 0.8% y ala zona de 14.7500, mientras que el Dow Jones está plano pero se mantiene decentemente soportado por encima de la marca de 35.000.

En términos de historias destacadas, las acciones de Pelaton, que cayeron más de un 75 % en el transcurso del año a medida que se reabrió la economía mundial, lo que perjudicó la demanda de equipos de ejercicio en el hogar, subieron más de un 20 % el lunes. Según se informa, Amazon y Nike están interesados en comprar la empresa. De lo contrario, no hay muchas otras historias importantes del mercado de valores de EE.UU. para actualizar. Las principales ganancias enfocadas esta semana incluyen a Nike y Pfizer, mientras que los comerciantes continuarán digiriendo las ganancias de la gran tecnología de la semana pasada.

Recuerde que las ganancias negativas de Facebook del jueves se detuvieron y revirtieron parcialmente lo que hasta entonces había sido una recuperación muy sólida y amplia del mercado de valores en la semana, con las acciones de la compañía ahora casi un 30% por debajo de los niveles previos a las ganancias. En lo que respecta al mercado de valores en general, las sólidas ganancias de Amazon, que aumentaron más del 16% en comparación con los niveles de ganancias previas, salvaron el día o la semana. El S&P 500 logró terminar la semana con un crecimiento de 1.5%.

Esta semana será una prueba clave para saber si la primera semana de febrero fue un rebote del gato muerto o el comienzo de una recuperación más significativa hacia los máximos históricos tras el retroceso de más del 5.0% de enero. Las mismas preocupaciones sobre el ajuste de la Reserva Federal que motivaron la caída de enero siguen siendo elevadas y en la vanguardia de las mentes de los inversores a raíz de las sólidas cifras del mercado laboral de EE.UU. la semana pasada y antes de los datos de inflación de precios al consumidor de EE.UU. de esta semana.

Si las próximas cifras de inflación impulsan aún más las expectativas ya elevadas de un aumento de 50 pb por parte de la Fed en marzo, eso significa un riesgo a la baja para los nombres de crecimiento/grandes tecnologías. Los mínimos del viernes pasado en el área de balance de 4.450 son un claro nivel de soporte para estar atento a la baja, y cualquier ruptura por debajo podría abrir las compuertas de venta para un movimiento de regreso hacia el soporte en el área de 4.300.

Niveles técnicos

- El NZD/USD se aferra a la cifra de 0.6600 a medida que la volatilidad se reduce después del informe NFP de EE.UU.

- El aumento en los rendimientos del Tesoro de EE.UU. detiene los movimientos alcistas del NZD/USD, ya que el rendimiento a 10 años se sitúa por encima del 1.90%.

- NZD/USD tiene un sesgo a la baja y podría probar los mínimos anuales si no logra recuperar 0.6700.

El dólar de Nueva Zelanda avanza a medida que comienza la sesión americana y se mantiene por encima de 0.6600, aunque enfrenta resistencia en una línea de tendencia bajista de 12 meses de un canal descendente. En el momento de escribir este artículo, cotiza a 0,6630. El sentimiento del mercado se inclina hacia el optimismo, aunque es mixto en el complejo FX.

El aumento de los rendimientos del Tesoro de EE.UU. a lo largo de la curva pesa un poco en las monedas sensibles al riesgo, liderado por el rendimiento de los bonos del Tesoro de EE.UU. a 10 años que se ubica en 1.931%, después de un informe impresionante de NFP de EE.UU. Sin embargo, el dólar no logró capitalizar eso, ya que los bancos centrales mundiales buscan ajustar las condiciones monetarias.

El Banco de la Reserva de Nueva Zelanda (RBNZ) se reuniría el 26 de febrero, donde los analistas de mercado esperan un aumento de 25 pb a la tasa de efectivo a un día (OCR) para llegar al 1%. Eso lo convertiría en el primer banco central del G8 en alcanzar ese umbral, seguido por el Banco de Inglaterra (BoE), con un 0.50%.

La ausencia de noticias macroeconómicas de Nueva Zelanda, los comerciantes de NZD/USD, se apoyarían en la dinámica del dólar. Por su parte, la agenda económica estadounidense no reportaría información de primer o segundo nivel hasta el 10 de febrero, donde se dará a conocer el Índice de Precios al Consumidor (IPC) estadounidense de enero, que se prevé suba tres décimas hasta el 7.3%, seguido del IPC subyacente que se estima en 5.9%.

Pronóstico del precio del NZD/USD: Perspectiva técnica

El NZD/USD sigue sesgado a la baja. El viernes, una línea de tendencia inferior de pendiente descendente de un canal descendente, rechazada al alza, se mueve alrededor de 0.6680, lo que hace que el par caiga hacia la cifra. Sin embargo, los alcistas del USD no pudieron empujar al par hasta el nivel de 0.6500, lo que indica que el par podría encaminarse hacia la consolidación antes de la reunión del RBNZ a fines de mes.

A la baja, el primer soporte del NZD/USD sería 0.6600. El incumplimiento de este último expondría el mínimo diario del 4 de febrero en 0.6588, seguido del mínimo del ciclo del 28 de enero en 0.6528 y luego en 0.6500.

Por el contrario, la región 0.6580-85, donde pasa la línea de tendencia descendente de doce meses, sería la primera resistencia, seguida por el mínimo diario anterior del 6 de enero que se convirtió en resistencia en 0.6732.

Niveles técnicos adicionales

- El USD/TRY se mantiene operando dentro de un amplio rango.

- Los rendimientos de los bonos a 10 años de Turquía caen a mínimos de varios días cerca del 21%.

- El pronóstico del IPC de fin de año y la tasa de desempleo es lo próximo en el calendario económico.

La lira turca se deprecia al comienzo de la semana y eleva al USD/TRY a la zona de 13.60.

USD/TRY permanece en gran medida dentro de un modo de consolidación

El USD/TRY reanuda la tendencia alcista y deja atrás la pequeña caída del viernes en medio de la tibia recuperación del dólar y las tendencias alternas del apetito por el riesgo, ya que los operadores continúan ajustándose a las últimas cifras de nóminas no agrícolas de EE.UU.

La moneda nacional se suma a las pérdidas recientes, particularmente después de que las cifras de inflación en Turquía mostraran que los precios al consumidor aumentaron más del 48% en el año hasta enero, el nivel más alto desde abril de 2002.

Sobre esto último, finmin N.Nebati ve esperanzas que la inflación alcance su punto máximo en abril y comience a disminuir a una impresión de un solo dígito para junio de 2023. La opinión (deseo) de Nebati de que el IPC no alcance el 50% seguramente se pondrá a prueba en los próximos meses, sin embargo.

Qué buscar alrededor de TRY

El par mantiene el tema consolidativo de sesiones múltiples bien en su lugar, siempre dentro del rango de 13.00 a 14.00. Si bien el escepticismo sigue siendo alto sobre la efectividad del esquema en curso para promover la desdolarización de la economía, apoyando así las entradas a la lira, la renuencia del CBRT a cambiar el curso (¿colisión?) y la presión política omnipresente para favorecer tipos de interés más bajos en el contexto actual de inflación galopante y tipos de interés reales (muy) negativos son una receta segura para mantener la moneda nacional bajo presión por el momento.

Niveles técnicos

Hasta el momento, el par avanza un 0,50% en 13,5752 y una caída por debajo de 13.3054 (SMA de 55 días) expondría 13.2327 (mínimo mensual del 1 de febrero) y finalmente 12.7523 (mínimo del 3 de enero de 2022). Por otro lado, la siguiente barrera ascendente se alinea en 13.9319 (máximo del 10 de enero de 2022), seguido de 18.2582 (máximo histórico del 20 de diciembre) y luego 19.0000 (nivel redondo).

La racha alcista del EUR parece haberse estancado después de seis días consecutivos de ganancias. Los economistas de Scotiabank señalan que una ruptura por debajo de 1.14 despejaría el camino para una caída rápida hacia la zona de 1.1350.

Resistencia inicial ubicada en la zona de 1.1450

“La zona de 1.1410/15 actuará como un suelo menor antes de un soporte más firme. Una ruptura por debajo de 1.14 deja al EUR/USD sujeto a una caída rápida a la zona de 1.1350 y una prueba de su media móvil de 50 días de 1.1320".

"La resistencia después de 1.1450 es 1.1470 y sigue la crifa de 1.1485".

- El WTI ha retrocedido la mayor parte de una caída de la sesión anterior a por debajo de 91.00, pero ha estado oscilando en el rango de 91.00$-92.00$.

- Algunos atribuyeron la toma de ganancias de la sesión anterior a las señales positivas en las conversaciones nucleares entre Estados Unidos e Irán.

- Los comerciantes también están considerando los desarrollos relacionados con la geopolítica, las preocupaciones sobre el suministro a corto plazo y la fuerte demanda en curso.

El WTI se vio afectado por la toma de ganancias en las primeras operaciones europeas, cayendo por debajo de 91.00$. Sin embargo, desde entonces el comercio ha sido más agitado en ambas direcciones, con los precios del WTI oscilando más recientemente en el rango de 91.00$-92.00$. Actualmente opera alrededor de 91.50$, los futuros del WTI del mes anterior perdieron alrededor de 50 centavos en el día y se mantienen solo unos pocos dólares por debajo de los máximos recientes de siete años por encima de 93.00$, ya que el estado de ánimo del mercado en su mayor parte sigue siendo alcista.

Los comentaristas del mercado habían citado signos positivos en el frente de las negociaciones nucleares entre EE.UU. e Irán como un desencadenante de la toma de ganancias más temprano en el día; EE.UU. restableció exenciones de sanciones a Irán que permitirán proyectos de cooperación nuclear internacional. Aunque las exenciones apenas ayudan a la economía iraní, los comentaristas del mercado dijeron que era una señal de buena voluntad de EE.UU. que mostraba que el país tiene la intención de llegar a un acuerdo.

Las exportaciones de petróleo crudo iraní, obstaculizadas por las estrictas sanciones de EE.UU., se sitúan actualmente en unos 700.000 barriles por día (BPD) frente a los niveles anteriores a las sanciones de EE.UU. de más de 2 millones de BPD. Si EE.UU. e Irán pueden llegar a un acuerdo para volver al pacto nuclear de 2015, este salto en las exportaciones de petróleo podría ayudar a aliviar la presión alcista sobre los mercados de petróleo crudo en el corto plazo. Sin embargo, los analistas de Fujitomi Securities advirtieron que “los inversores esperan más giros y vueltas en las conversaciones entre Estados Unidos e Irán y que no se llegue a un acuerdo en el corto plazo”.

La impresionante recuperación intradiaria del WTI habla del continuo optimismo del estado de ánimo que prevalece en los mercados del petróleo crudo. A medida que EE.UU. continúa advirtiendo que una incursión militar rusa en Ucrania podría ser inminente, la cantidad de primas de riesgo geopolítico valoradas en los mercados petroleros mundiales sigue siendo alta. Los mercados petroleros se centrarán en una reunión en Moscú entre el presidente francés, Emmanuel Macron, y el presidente ruso, Vladimir Putin, más tarde en el día, y no se esperan avances para reducir las tensiones.

Mientras tanto, el clima frío reciente en los EE.UU. ha obstaculizado la producción a corto plazo, y Reuters informó que dos refinerías importantes con una producción combinada de más de 800.000 BPD quedaron fuera de servicio. Eso contribuye a la narrativa de la estrechez a corto plazo en los mercados mundiales del petróleo, tal como se informó (Bloomberg) de que los saudíes habían aumentado los precios oficiales de venta del petróleo para los clientes asiáticos, norteamericanos y europeos. Muchos analistas se sentirán cómodos con las previsiones de que el WTI alcance los 100#.

Niveles técnicos

- Monedas de mercados emergentes con resultados mixtos el lunes.

- El dólar gana momento ante suba en rendimientos de bonos del Tesoro.

El USD/MXN está operando en torno a 20.63, sin mostrar grandes cambios en el arranque de la semana. El avance del peso mexicano frente al dólar es modesto. Los operadores a la espera de señales más claras.

Luego de haber subido el viernes hasta 20.79, el máximo en casi una semana, el USD/MXN retrocedió y evitó tener un cierre por encima de 20.70, que sigue siendo un nivel técnico clave. Un cierre diario superior, apuntaría a más subas, exponiendo la próxima resistencia que está en 20.85.

A la baja, el soporte que aparece clave es la zona alrededor de 20.52, en donde está la media móvil de 20 días. Una caída por debajo, confirmada con un cierre dejará las puertas abiertas a más subas para el peso mexicano. Los siguientes soportes están en 20.35 y luego en 20.30 (media móvil de 200 días).

El evento clave de México será la reunión del banco central el jueves. Se espera una suba de 50 puntos básicos a 6% en la tasa de referencia. Antes de dicho evento, el miércoles se publicarán datos de inflación de enero, que mostraría una desaceleración desde 7.36% a 7.01%, el mínimo desde octubre, pero aún muy por encima del objetivo de Banxico del 2/4%.

En EE.UU. el calendario económico se muestra liviano esta semana, estando el plato fuerte el jueves con el dato de inflación minoristas de enero. Las expectativas siguen apuntando a una suba en la tasa de interés de la Reserva Federal para marzo, con posibilidades incluso de una suba de 50 puntos básicos.

Niveles técnicos

- La plata ganó una fuerte tracción positiva y se disparó al nivel 23.00$, o máximos de varios días el lunes.

- Los indicadores técnicos en el gráfico diario ameritan cierta cautela antes de realizar apuestas alcistas agresivas.

- Se necesita una ruptura convincente a través de la zona de 23.40$- 23.45$ para respaldar las perspectivas de mayores ganancias.

La plata (XAU) se basó en el rebote del viernes desde el mínimo posterior a las NFP hasta la zona de 22.00$, o un mínimo de casi un mes, y obtuvo una fuerte tracción positiva en el primer día de una nueva semana. El movimiento positivo intradiario empujó los precios del XAG cerca del nivel redondo 23.00$ durante los inicios de la sesión americana.

Desde una perspectiva técnica, cualquier movimiento subsiguiente más allá del nivel mencionado podría enfrentar cierta resistencia cerca de la SMA de 100 días, actualmente alrededor del área de 23.20$. A esto le sigue la barrera horizontal de 23.40$-23.45$, que debería actuar como un punto central y ayudar a determinar la tendencia a corto plazo para el XAG/USD.

Los indicadores técnicos en el gráfico diario, aunque se han estado recuperando desde niveles más bajos, aún deben confirmar un sesgo alcista para el XAG/USD. Esto hace que sea prudente esperar una fuerte compra de seguimiento antes de confirmar que la reciente caída pronunciada de rechazo de la muy importante SMA de 200 días ha seguido su curso.

Un avance convincente de dichas barreras anulará cualquier sesgo bajista y desencadenará un nuevo movimiento de cobertura de posiciones cortas. Esto debería permitir que el XAG/USD supere la marca de la cifra redonda de 24.00$ y suba aún más para desafiar el máximo anual, alrededor de la zona de 24.70$ alcanzada el 20 de enero.

Por otro lado, la zona de 22.65$ ahora parece proteger la desventaja inmediata por delante de la región de 22.40$, que si se rompe expondría la figura redonda de 22.00$. La debilidad sostenida por debajo debería allanar el camino para una mayor caída y arrastrar al XAG/USD hacia un desafío del soporte de doble fondo, alrededor de la zona de 21.40$.

Gráfico diario de plata

-637798387730746900.png)

Niveles técnicos

- Una combinación de factores provocó nuevas ventas en torno al USD/CAD el lunes.

- Los precios alcistas del petróleo apuntalaron al dólar canadiense y ejercieron presión en medio de un USD más débil.

- Un tono más suave en torno a los rendimientos de los bonos estadounidenses actuó como un obstáculo para el dólar.

El par USD/CAD mantuvo su tono ofrecido durante la mitad de la sesión europea y fue visto por última vez operando cerca del mínimo diario, justo por encima de 1.2700.

Una combinación de factores no ayudó al par USD/CAD a capitalizar el fuerte repunte del viernes y condujo a la apertura de una brecha bajista modesta en el primer día de una nueva semana. Mientras los inversores miraban más allá del decepcionante informe de empleo canadiense, los precios alcistas del petróleo crudo apuntalaron al dólar canadiense vinculado a las materias primas. Aparte de esto, la modesta debilidad del dólar estadounidense actuó como un obstáculo para el par USD/CAD y ejerció cierta presión a la baja.

Los precios del petróleo crudo consolidaron las ganancias recientes al máximo de siete años y se mantuvieron bien respaldados por las expectativas de que el suministro mundial se mantendría ajustado en medio de la recuperación de la demanda de combustible después de la pandemia. Aparte de esto, el conflicto entre Rusia y Occidente por Ucrania actuó como un viento de cola para el oro negro. Esto, a su vez, ayudó a que la materia prima atrajera algunas compras el lunes, lo que benefició al dólar canadiense.

Por otro lado, el USD luchó para aprovechar el movimiento de recuperación posterior a las NFP desde un mínimo de dos semanas y media y se vio presionado por un tono más suave en torno a los rendimientos de los bonos del Tesoro de EE.UU. Dicho esto, las renovadas especulaciones sobre un mayor aumento de tasas de la Fed en la reunión de política monetaria de marzo, impulsadas por el informe mensual de empleo de EE.UU. mayormente optimista del viernes, deberían limitar cualquier caída significativa para los rendimientos de los bonos de EE.UU. y el dólar.

Los inversores ahora parecen convencidos de que la Fed adoptará una política de respuesta más agresiva para contener la inflación obstinadamente alta. Por lo tanto, el enfoque del mercado ahora cambia a la publicación del informe del IPC de EE.UU. el jueves. Los datos jugarán un papel clave para influir en el dólar a corto plazo. Aparte de esto, se consideraría la dinámica del precio del petróleo para determinar el siguiente tramo de un movimiento direccional para el par USD/CAD.

Niveles técnicos

- El EUR/USD deja atrás el pesimismo inicial y vuelve a tomar 1.1460.

- El máximo reciente en 1.1483 es el siguiente nivel al alza.

El rebote del EUR/USD desde los mínimos del presente año de la semana pasada se mantiene bien y sana y ahora coquetea con máximos diarios cerca de 1.1470 el lunes.

La fortaleza actual está ahora a punto de extenderse aún más teniendo en cuenta la reciente acción sobre los precios. Frente a eso, el pico del presente año en 1.1483 (4 de febrero) emerge como el próximo objetivo seguido de cerca por el promedio móvil simple (SMA) de 200 semanas en 1.1496. Entre 1.1500 y 1.1600 no hay resistencias relevantes, dejando el máximo de octubre de 2021 en 1.1692 como objetivo potencial a largo plazo.

La reciente ruptura de la línea de resistencia de cinco meses, hoy cerca de 1.1410, deja la posibilidad de ganancias adicioanles bien en las cartas, en el corto plazo al menos. A largo plazo, las perspectivas negativas se mantienen en su lugar mientras siga por debajo de la clave SMA de 200 días en 1.1673.

EUR/USD gráfico de día

- El DXY lucha por ganar convincente tracción al alza por encima de 95.00.

- Otra pata bajista podría volver a visitar el mínimo del presente año cerca de 94.60.

El rebote del viernes del Índice del Dólar de EE.UU. (DXY) se encoentró con resistencia inicial cerca de 95.60 al comienzo de la semana.

Otro episodio de debilidad podría llevar al índice a volver a probar el mínimo mensual hasta ahora en 95.13 (4 de febrero). Si se quiebre con cierta convicción, entonces un movimiento al mínimo de 2022 en 94.62 (14 de enero) podría comenzar a surgir en el horizonte a corto plazo.

A corto plazo, se espera que la línea de cinco meses cerca de 95.10 mantenga la debilidad por el momento. Si se analiza el panorama más amplio, la postura positiva a largo plazo del dólar se mantiene sin cambios mientras el DXY siga por encima de la media móvil simple de 200 días en 93.50.

DXY gráfico de día

- El dólar pierde fuerza y favorece rebote del GBP/USD.

- El regresa sobre 1.3500 aunque aún permanece en terreno negativo para el día.

El GBP/USD está operando en torno a 1.3515 el lunes, luego de haber caído hasta 1.3488, el nivel más bajo desde el 1 de febrero. El rebote estuvo liderado por una pérdida de momento del dólar a lo largo del mercado.

La combinación de una recuperación en los mercados de renta variable (los futuros de Wall Street pasaron de negativo a terreno neutral) y una caída del dólar (DXY pasó a terreno negativo) le dieron apoyo al GBP/USD para que regrese rápidamente sobre 1.3500. El par aún enfrente una presión bajista y está en negativo por segunda jornada, aunque alejado de los mínimos.

Las expectativas de ajuste monetario de la Reserva Federal y del Banco de Inglaterra se mantienen elevadas. El reporte de empleo del viernes de EE.UU. ayudó al dólar en forma significativa. Además la libra se vio afectada por el rally del EUR/GBP.

El calendario económico se muestra liviano en el arranque de la semana. El foco podría continuar sobre el mercado de bonos del Tesoro y las acciones.

Desde el punto de vista técnico, el GBP/USD aún se ve con cierta presión a la baja. Un regreso sobre 1.3550 aliviaría esto y podría darle apoyo a la moneda británica para una extensión alcista. La siguiente resistencia está en 1.3590. Los analistas de Brown Brother Harriman apuntan que de darse un quiebre por debajo de 1.3460, el GBP/USD iría a probar el mínimo del 27 de enero en 1.3360.

Niveles técnicos

Lee Sue Ann, economista de UOB Group, considera que el BCE comenzará su ciclo de subidas de tasas en el próximo año.

CVomentarios clave

"A pesar de las subidas récord en la inflación, el Banco Central Europeo (BCE) mantuvo sin cambios los tipos de interés clave. No obstante, suspenderá las compras netas de activos en el marco del Programa de Compras de Emergencia Pandémica (PEPP) ".

"La última decisión se produce cuando los participantes del mercado han comenzado a valorar en el precio dos subidas de tasas del BCE este año. Sin embargo, la presidenta Christine Lagarde sigue restando esa posibilidad".

"En esta coyuntura, seguimos pensando que el BCE se ceñirá a su hoja de ruta, y todavía no esperamos ningún aumento de tasas del BCE hasta el próximo año. La próxima reunión de política monetaria será el 10 de marzo, cuando el BCE también actualizará sus previsiones de crecimiento e inflación".

- El EUR/JPY retrocede tras el repunte inicial a la zona por encima de 132.00.

- Inmediatamente al alza aparece la región de 133.50.

El sesgo al alza del EUR/JPY parece haberse quedado sin vapor poco después de alcanzar nuevos picos cerca de 132.20 en el arranque de este semana.

A la luz de la reciente acción sobre los precios, parece probable una mayor recuperación del cruce en el horizonte a corto plazo. Frente a ello, el mayor repunte apunta inicialmente a 132.53 (máximo del 4 de noviembre), seguido de 132.91 (máximo del 29 de octubre) y finalmente al máximo de octubre de 2021 en 133.48 (20 de octubre).

A corto plazo, parece probable que haya un repunte adicional por encima de la línea de soporte de tres meses, hoy cerca de 130.80. A largo plazo, y de seguir sobre la media móvil de 200 días en 130.45, se espera que las perspectivas para el EUR/JPY sigan siendo constructivas.

EUR/JPY gráfico de día

- El euro retrocede modestamente tras el rally de la semana pasada.

- El dólar se ve fortalecido por cautela en mercados de renta variable y suba en rendimientos de bonos del Tesoro.

- El EUR/US mantiene momento alcista, necesita quebrar 1.1480 para habilitar más subas.

El EUR/USD retrocede el lunes tras haber subido en las seis jornadas previas. La corrección se da luego de que el par se encontrará con resistencia en torno a 1.1480, que también había frenado las subas en enero. El par marcó mínimo diarios en 1.1412, y está operando en 1.1430, en la previa de la sesión americana.

El retroceso va en línea con una suba del dólar el lunes. El DXY trepa 0.12% y está en 95.60, consiguiendo el segundo avance consecutivo, apoyado en rendimientos más altos de bonos del Tesoro y en cierta precaución que se nota en los mercados de renta variable.

El euro, que fue de las monedas de mejor rendimiento la semana pasada, sigue fuerte. La corrección contra el dólar está bien limitada. Los recientes comentarios de funcionarios del Banco Central Europeo, más lo que dejó la reunión de la semana pasada, fue un factor que desató una suba en los rendimientos alemanes y ayudó al euro.

Las palabras de Christine Lagarde sobre la posibilidad de una suba en las tasas mucho antes de lo esperado, sirvió para reafirmar el buen momento del euro. El lunes la presienta del BCE aparecerá frente a un comité del parlamento europeo.

En EE.UU. el calendario económico se muestra aliviado hasta el jueves cuanto se publicará el dato de inflación de enero. El mercado sigue mirando a lo que dejó el reporte de empleo del viernes, con un crecimiento en las nóminas no agrícolas muy por encima de lo esperado.

Frenado por 1.1480

El rally del EUR/USD frenó nuevamente en 1.1480, que es el nivel clave. Un cierre diario por encima de dicho nivel, dejará al euro listo para extender las subas a corto plazo, y para un regreso sobre 1.1500. La siguiente resistencia está en 1.1525.

En la dirección contraria, el retroceso del EUR/USD puede extenderse hasta 1.1380 sin poner en riesgo el leve sesgo alcista actual. De caer por debajo de dicho nivel, entonces el euro quedaría debilitado y el EUR/USD podría regresar al rango previo entre 1.1370 y 1.1270.

Niveles técnicos

- El yen suba a lo largo del mercado el lunes.

- Clima de precaución impulsa tanto al dólar como al yen.

- USD/JPY pierde fuerza y cae tras dos días con subas importantes.

El USD/JPY está cayendo el lunes, pese a que los rendimientos de los bonos del Tesoro se mantienen en zona de máximos y a que el dólar se muestra con cierta fortaleza. El par opera en 114.96, en el mínimo para el día, luego de no haber podido quebrar sobre 115.30 horas atrás.

JPY avanza en el mercado

En el comienzo de la semana, el yen se maestra firme, posiblemente apuntalado por el clima de cautela en los mercados. El USD/JPY cae incluso pese a la suba del DXY que opera en 95.60, una suba del 0.12% para el día y a que la tasa a 10 años está en 1.92%, apenas debajo del pico del viernes.

El dato de empleo del viernes de EE.UU. fue mejor a lo esperado lo que afirmó las expectativas de ajuste monetario por parte de la Reserva Federal. Además la semana pasada tanto el Banco de Inglaterra como el Banco Central Europeo dieron señales de que el camino por delante es de un ajuste. El Banco de Japón es de los pocos que quedan del otro lado, firmes con sus políticas bien expansivas.

Panorama de corto plazo

El retroceso del USD/JPY del lunes se da tras dos días de subas importantes. El par nuevamente no pudo cerrar sobre 115.35 y perdió momento. Por debajo 115.00, el siguiente soporte fuerte se puede ver en 114.70 seguido de 114.40 (media móvil de 55 días).

De conseguir quebrar y sostenerse por encima de 115.35 el dólar quedará posicionado para extender el recorrido alcista, pasando el foco de atención al máximo de fines de enero en 115.67.

Niveles técnicos

- Tras un comienzo positivo el lunes, el oro pierde fuerza ante avance de rendimientos de bonos del Tesoro.

- XAU/USD sesgo alcista, pero sin gran intensidad.

El oro está subiendo en forma modesta el lunes, tras alejarse de los máximos. El valor de la zona subió en el arranque de la semana hasta 1815.45$, el nivel intradiario más alto en una semana y media, pero luego perdió fuerza y retrocedió. Está sosteniéndose sobre 1810$, y limitado por 1815$.

Entre los factores que frenaron al oro, está el dólar más fuerte y la suba en los rendimientos de los bonos del Tesoro, ante la creciente expectativa del inicio del ciclo de suba de tasas de interés por parte de la Reserva Federal. Estas se incrementaron luego de los datos de empleo del viernes y tras las reuniones del Banco de Inglaterra y el Banco Central Europeo de la semana pasada.

La tasa del bono del Tesoro a 10 años está sobre 1.90% y la de 30 años, por encima de 2.20%. Los mercados de renta variable en Europa operan con resultados mixtos mientras que los futuros de Wall Street apuntan a una apertura con modestas pérdidas.

El lunes no habrá datos de impacto de Estados Unidos. La jornada fuerte de esta semana será el viernes con el dato de inflación minorista de enero, un input clave para la reunión próxima de la Fed. Además los ojos seguirán sobre los bonos y Wall Street.

El fuerte rebote del viernes dejó al XAU/USD aún con probabilidades de subas en el corto plazo. Un nivel clave que asoma es 1817$, donde está la media de 20 días. Un cierre por encima podría habilitar más avances mientras que en la dirección contraria, un cierre en niveles inferiores a 1800$, expondría nuevamente el soporte de 1790$, que por ahora (en base de cierre) viene conteniendo las bajas.

Niveles técnicos

- El índice DXY alterna ganancias con pérdidas alrededor del nivel de 95.50.

- Los rendimientos estadounidenses buscan extender el reciente repunte el lunes.

- El cambio en el crédito al consumo destaca en el calendario económico de hoy en EE.UU.

El índice del dólar estadounidense DXY, que mide la fortaleza del dólar frente a una cesta de las principales divisas, busca extender la subida posterior al NFP del viernes en la región de las 95.50 durante la sesión europea del lunes.

Índice DXY centra la atención en las tendencias de riesgo y los rendimientos

Después de caer a nuevos mínimos en la región de 95.15/10 el viernes, el índice DXY logró recuperar algo de tracción al alza por las sólidas cifras del inforrme de nóminas no agrícloas NFP de enero (+467.000). El movimiento correctivo en el dólar también fue apoyado por el fuerte rebote en los rendimientos estadounidenses a través de la curva.

La creación de empleo en Estados Unidos mejor de lo esperado durante el mes pasado reforzó la visión de un mercado laboral fuerte y se sumó a la ya creciente especulación de una probable normalización más agesiva de las condiciones monetarias po parte de la Fed.

En lo referente a los datos de EE.UU., el cambio en el crédito al consumo para diciembre será la única publicación a destacar al inicio de la sesión americana de hoy, en una semana que se espera esté dominada por la publicación de las cifras de inflación medidas por el IPC del jueves.

Niveles relevantes del índice del dólar estadounidense DXY

En el momento de escribir, el índice DXY está ganando un 0.09% en el día, cotizando en 95.56. Una ruptura por encima de 96.07 (SMA de 55 días, abriría la puerta a 97.44 (máximo del 28 de enero) y 97.80 (máximo del 30 de junio de 2020). Por otro lado, el siguiente soporte aparece en 95.13 (mínimo del 4 de febrero), seguido de 95.00 (nivel redondo) y 94.62 (mínimo del 14 de enero).

- El USD/CHF se mueve en un rango estrecho durante la sesión europea del lunes.

- Un sentimiento de riesgo positivo pesa sobre el CHF de refugio seguro y actúa como un viento de cola para el par.

- Un retroceso en los rendimientos de los bonos estadounidenses impide que los alcistas del USD abran nuevas posiciones y limitan las ganancias del par.

El par USD/CHF carece de cualquier sesgo direccional y se mueve dentro de un rango estrecho, alrededor de la región de 0.9250, durante la sesión europea del lunes.

El par tuvo dificultades para capitalizar el fuerte movimiento alcista posterior al NFP del viernes y fue testigo de un movimiento de precios limitado en un rango en el primer día de una nueva semana, aunque una combinación de factores ayudó a limitar la caída. Un tono positivo en torno al mercados bursátiles pesó sobre el franco suizo de refugio seguro y actuó como un viento de cola para el par USD/CHF en medio de una modesta fortaleza del dólar estadounidense.

El dólar se mantuvo apoyado por el optimista informar de empleos en Estados Unidos, que reavivó las especulaciones para una subida de tasas más agresiva por parte de la Fed en la reunión de política monetaria de marzo. Los inversores parecen ahora convencidos de que el banco central estadounidense adoptará una postura política más agresiva para contener una inflación obstinadamente alta, lo que fue evidente por el reciente fuerte aumento en los rendimientos de los bonos del Tesoro estadounidense.

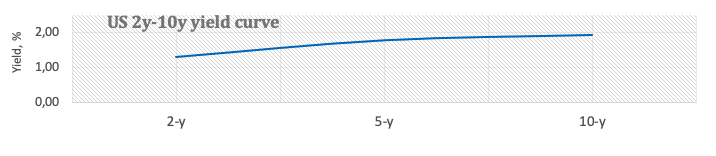

De hecho, los rendimientos a 2 y 5 años, que son más sensibles a las expectativas de subida de tipos de interés, subieron al nivel más alto desde febrero de 2020 y julio de 2019, respectivamente, el viernes. Por lo tanto, el foco del mercado ahora cambia a la publicación de las últimas cifras de inflación al consumidor IPC de Estados Unidos para enero, que se dará a conocer el jueves y podría proporcionar un nuevo impulso a la par USD/CHF.

Mientras tanto, un retroceso en los rendimiento de los bonos de EE.UU podría impedir que los alcistas del USD abran nuevas posiciones agresivas. Esto, a su vez, fue visto como el único factor que limitó cualquier subida significativa para el USD/CHF, al menos por el momento. Sin embargo, el trasfondo fundamental parece inclinado a favor de los inversores alcistas y apoya las perspectivas de ganancias adicionales.

No hay ninguna publicación de datos económicos importantes en EE.UU. el lunes, dejando al USD a merced de los rendimientos de los bonos estadounidenses. Aparte de esto, los inversores tomarán indicaciones del sentimiento de riesgo más amplio del mercado para aprovechar algunas oportunidades a corto plazo alrededor del par USD/CHF.

USD/CHF niveles técnicos

El sentimiento del inversor de la eurozona ha extendido su impulso optimista en el segundo mes de 2022, según los últimos datos publicados por el grupo de investigación Sentix el lunes.

El indicador subió a 16.6 puntos en febrero desde los 14.9 vistos en enero frente a un avance esperado a 15.2. El índice ha extendido su recuperación desde los niveles más bajos desde abril de 2020.

El índice de condiciones actuales subió a 19.3 en febrero desde 16.3.

El índice de expectativas repuntó a 14.0 en febrero desde 13.5, la lectura más alta desde julio de 2021.

El Director General de Sentix, Patrick Hussy, ha dicho: "El desarrollo en los Estados Unidos es problemático. Aquí el índice general está cayendo por tercera vez consecutiva, lo que se debe a la disminución de las expectativas".

Acerca de la confianza del inversor de la eurozona de Sentix

Este informe, publicado por Sentix GmbH, refleja la tendencia de la confianza de los inversores en la economía de la Unión Europea. Un incremento en el número de las inversiones se percibe como una perspectiva positiva en la economía de la Zona Euro y a su vez es alcista para la moneda. En cambio, un descenso en las inversiones es negativo para la economía y bajista para el euro.

El fuerte repunte del EUR amenaza con romper la tendencia bajista que se venía registrando desde principios del año pasado. Los economistas de MUFG Bank ven espacio para que la fortaleza del EUR se extienda aún más en el corto plazo.

El BCE establece un importante punto de pivote alcista para el EUR

"La acción del precio amenaza con poner fin a la tendencia bajista que ha existido para el EUR desde principios del año pasado".

“La última reunión de política del BCE podría resultar ser un punto de inflexión importante para el EUR. Tenemos más confianza ahora que los mínimos están en su lugar frente al dólar estadounidense y la libra esterlina, en 1.1121 y 0.8285, respectivamente".

“Ahora esperamos que los participantes del mercado reduzcan las posiciones cortas de financiación en EUR a la luz de la orientación política actualizada del BCE, que ayudará a que el euro se recupere desde los niveles infravalorados. Dado que el BCE no ha subido los tipos desde 2011, existe el riesgo de movimientos alcistas desmesurados en los mercados del euro y de tipos de interés del euro. También debería favorecer una mayor volatilidad del EUR".

"Nuestros objetivos iniciales en la parte superior para el EUR/USD y el EUR/GBP son proporcionados por sus promedios móviles de 200 días, que rondan los 1.1680 y 0.8520, respectivamente".

En respuesta a los comentarios de EE.UU. sobre el acuerdo comercial de "Fase Uno", el Ministerio de Relaciones Exteriores de China dijo que "ambas partes deben abordar los problemas sobre la base del respeto mutuo".

“En principio, no hay un ganador de las fricciones comerciales”, agregó el Ministerio chino.

Hoy temprano, funcionarios estadounidenses dijeron: “Nuestra paciencia se está agotando en las conversaciones con China, estamos buscando acciones concretas”.

Esto es lo que necesita saber para operar hoy lunes 7 de febrero:

El dólar se mantiene resistente frente a sus rivales al comienzo de la semana después del repunte del viernes, que fue impulsado por el optimista informe de empleo de EE.UU. de enero. No habrá publicaciones de datos macroeconómicos de alto nivel el lunes y es probable que los principales pares de divisas se muevan lateralmente. Los futuros bursátiles estadounidenses se negocian sin cambios y el rendimiento de los bonos del Tesoro de EE.UU. a 10 años se mantiene tranquilo cerca del 1.9% el lunes temprano, lo que apunta a un estado de ánimo neutral en el mercado.

La Oficina de Estadísticas Laborales de EE.UU. informó el viernes que las Nóminas no Agrícolas (NFP, por sus siglas en inglés) aumentaron en 467.000 en enero. Esta cifra superó la expectativa del mercado de 150.000 por un amplio margen. Además, la publicación reveló que la inflación salarial anual, medida por los ingresos promedio por hora, saltó al 5.7% desde el 5% en diciembre, superando la estimación de los analistas del 5.2%. Con el apoyo de estas cifras, el índice del dólar estadounidense rompió una racha de pérdidas de cinco días el viernes. El índice se aferra a pequeñas ganancias diarias por encima de 95.50 el lunes.

Análisis del NFP: EE.UU. vence a Ómicron, dando alas a la Fed y al dólar

El EUR/USD retrocedió modestamente desde los máximos de varias semanas el viernes, pero terminó ganando más de 300 pips semanalmente. El par cotiza en un rango estrecho por debajo de 1.1450 de cara a la sesión europea.

El GBP/USD se mantiene por encima de 1.3500 luego de la caída del viernes. El Banco de Inglaterra adoptó un tono cauteloso sobre las perspectivas económicas del Reino Unido tras la decisión de subir los tipos, lo que limita la subida de la libra.

El USD/JPY aprovechó el aumento de los rendimientos de los bonos del Tesoro de EE.UU. la semana pasada y subió por encima de 115.00. El par registra pequeñas ganancias diarias cerca de 115.30.

El oro sigue cotizando por encima de los 1.800$ tras cerrar la semana anterior en territorio positivo. En caso de que los rendimientos de los bonos del Tesoro de EE.UU. comiencen a retroceder, el XAU/USD podría cobrar un impulso alcista.

El Bitcoin superó los 40.000$ el viernes y pasó el fin de semana en una fase de consolidación. El BTC/USD continúa subiendo el lunes temprano y se vio por última vez cotizando en 42.700$. El Ethereum cerró los cuatro días de negociación anteriores en verde y recuperó los 3.000$ al comienzo de la semana.

La producción industrial cayó inesperadamente en Alemania en diciembre, según han mostrado los datos oficiales el lunes, lo que sugiere que el sector manufacturero aún no está fuera de peligro.

La producción industrial de la potencia económica de la eurozona cayó un 0.3% intermensual, ha dicho la autoridad federal de estadísticas Destatis en cifras ajustadas por efectos estacionales y de calendario, frente a un aumento del 0.4% esperado y del -0.2% reportado el mes anterior.

En términos anualizados, la producción industrial alemana se desplomó un 4.1% en diciembre frente a una caída del 2.2% registrada en noviembre. Los mercados esperaban que la producción industrial cayera un 2.4% en el mes reportado.

Acerca de la producción industrial alemana

La producción industrial que publica el Statistisches Bundesamt Deutschland, mide la producción de minas y fábricas alemanas. Los cambios en la producción industrial son seguidos con mucha atención por el mercado como un indicador importante sobre la fortaleza del sector manufacturero. Una lectura superior a lo anticipado por expertos es alcista para el euro, mientras que un resultado inferior es bajista.

Los estrategas de divisas en el UOB Group señalan que el EUR/USD podría extenderse a 1.1520 una vez que se supere el nivel de 1.1485.

Comentarios clave

Vista de 24 horas: "El viernes pasado, el EUR/USD probó la resistencia de 1.1485 (máximo en 1.1483) antes de retroceder para cerrar con pocos cambios (1.1446, +0.07%). El nivel de 1.1485 sigue siendo una resistencia sólida, y con el impulso alcista empezando a disminuir, una ruptura de este nivel parece poco probable. Para hoy, es más probable que el EUR/USD se consolide y se mueva dentro de un rango de 1.1410/1.1475."

Próximas 1-3 semanas: "Si bien el fuerte aumento del EUR/USD en la última semana parece estar corriendo por delante de sí mismo, la recuperación no está mostrando ninguna señal de relajación todavía. Las condiciones de sobrecompra a corto plazo podrían conducir a un par de días de consolidación primero, pero mientras 1.1360 ('fuerte soporte') no se rompa, el recuperación podría extenderse aún más. Dicho esto, el EUR/USD tiene que romper la resistencia principal en 1.1485 antes de que se pueda esperar un movimiento a 1.1520".

En opinión de los estrategas de divisas en el UOB Group, el GBP/USD todavía podría extender el avance y volver a visitar el nivel 1.3645 en el horizonte a corto plazo.

Comentarios clave

Vista de 24 horas: "El GBP/USD retrocedió a un mínimo de 1.3505 el viernes pasado antes de cerrar con un tono suave en 1.3525 (-0.54%). Si bien la impulso a la baja no ha mejorado mucho, el retroceso en el GBP/USD podría caída por debajo de 1.3500 antes de que la estabilización sea probable. Es poco probable que el próxima soporte en 1.3470 esté amenazado. En el lado positivo, una ruptura de 1.3590 (resistencia menor está en 1.3560) indicaría que la debilidad actual se ha estabilizado".

Próximas 1-3 semanas: "El viernes pasado, el GBP/USD rompió su racha ganadora de 5 días al retroceder y cerrar con un tono suave en 1.3525 (-0.54%). Mientras que el impulso ascendente está empezando a disminuir, hay posibilidad, aunque no grande, para que el GBP/USD empuje más alto a 1.3645. Sin embargo, una ruptura de 1.3470 ('fuerte soporte') indicaría que el riesgo de otro movimiento al alza se ha disipado".

A raíz del último giro de línea dura del Banco Central Europeo (BCE), es probable que el EUR/USD suba a 1.1600, según han señalado los analistas de Societe Generale.

Comentarios destacados

"Ahora esperamos que las compras de activos del BCE terminen a mediados de año, y que las tasas aumenten en el segundo semestre. La reunión del 10 de marzo adquiere ahora una mayor importancia, ya que los planes serán mucho más claros para entonces. La parte delantera de la curva de tasas ahora valora en el precio 40 puntos básicos para finales de año, lo que parece poco probable, pero eso no es un reflejo de las expectativas y sí más de cobertura."

"Es el cambio súbito, en relación con las expectativas, lo que importa para los bonos europeos y el mercados de divisas, y eso puede aumentar el soporte a corto plazo para el euro".

"El posicionamiento en euros era bastante ligero entrando en la reunión, pero esto fue una auténtica sorpresa para la gran mayoría de los participantes del mercado".

"El EUR/USD puede repuntar a, digamos 1.16, si el sentimiento de riesgo sigue siendo fuerte."

"Si quieres comprar euros, el EUR/GBP está en camino de vuelta a 0.85 y más allá. Por otro lado, el EUR/JPY también es una compra atractiva en estos momentos, ya que el BoJ se mantiene cada vez más como el único banco central pesimista".

"El Banco Central Europeo (BCE) podría finalizar su programa de estímulo antes de lo previsto, pero es poco probable que eleve su tasa de interés principal en julio como esperan los inversores", dijo a Reuters el responsable de políticas del BCE, Martins Kazaks, durante la madrugada del lunes en Europa.

El gobernador del Banco Central de Letonia, Kazaks, rechazó las apuestas del mercado sobre un aumento en julio porque esto implicaría una liquidación completa o una "reducción gradual" de las compras de bonos del BCE antes de esa fecha, según Reuters.

Declaraciones destacadas:

Julio implicaría un ritmo de reducción extremadamente rápido e improbable.

Pero en general, en la coyuntura actual, nombrar un mes específico sería demasiado prematuro.

Si vemos que la inflación se mantiene alta y el mercado laboral se mantiene fuerte o se fortalece aún más, si vemos que la economía continúa creciendo, la dirección es clara: podemos actuar antes de lo que asumimos en el pasado.

Con la recuperación de la economía, la inflación a este nivel y el aumento del riesgo de persistencia de la inflación, las nuevas compras de activos netos se vuelven menos necesarias.

Los mercados monetarios han descontado un aumento de 15 puntos básicos en la tasa de depósito del BCE en julio, más casi 40 puntos básicos adicionales para diciembre.

El índice de gerentes de compras PMI de sevicios Caixin/Markit cayó a 51.4 puntos en enero en China desde los 53.1 vistos en diciembre. Esta es la lectura más baja desde agosto de 2021. Aún así, el índice se mantiene por encima del nivel de 50, que separa entre contracción y expansión en el sector.

''La actividad en el sector servicios en China en enero se expandió al ritmo más lento en cinco meses, a medida que un aumento en los casos locales de COVID-19 y las medidas de contención golpearon a los nuevos negocios y al sentimiento de los consumidores mientras el empleo cayó, según la encuesta privada mostró el lunes", informó Reuters.

Acerca del PM de sevicios Caixin

El Caixin PMI de servicios de China, publicado por Markit Economics, se basa en datos compilados a partir de las respuestas a cuestionarios mensuales enviados a los ejecutivos de compras de más de 400 empresas privadas del sector de servicios. El panel ha sido cuidadosamente seleccionado para reproducir con exactitud la verdadera estructura de la economía de servicios.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.